Налоги » Вопросы » Как убрать переплату по налогу проводки

Часто встречаются случаи, когда бухгалтерия в проводках нечаянно завысила размер определенного налога и внесла в бюджет средств больше положенного. Если вы решили заняться возвратом этих средств, тогда хорошо выясните: нет ли у вас даже малейших задолженностей по другим сборам.

Согласно статье №78 и пункту №6 вам не будут возвращена переплаченная сумма, пока ее размером не будут погашены все недоимки. И только после оплаты всех налоговых долгов можно будет получить оставшуюся разницу.

Погашение в счет другого неуплаченного налога происходит, если переплаченный и непогашенный сбор относятся к одному и тому же виду платежей.

Например, если у вас был переплачен НДС, то данной переплатой можно будет погасить только федеральный сбор, ведь налог на добавленную стоимость является именно таким.

Отсюда, возмещаться неоплаченные сборы могут, если принадлежат к одной группе платежей вместе с преизбыточным платежом, всего их 3 вида:

- Отражение списания-возврата налогов в проводках

- Все комментарии (3)

- Подскажите по проводкам , начислить переплату по налогу

- Возврат денежных средств от поставщика: проводки, правила оформления документов

- Если товар не оплачен:

- Бухгалтерский учет возврата товара у покупателя

- Как оформить возврат товара: учет у покупателя и поставщика

- Документальное оформление возврата товара

- Оформление возврата от покупателя

- Если товар покупателем оплачен:

- Если товар покупателем не оплачен:

- Оформление возврата поставщику

- Обратная продажа

- Возврат бракованного товара в 1С поставщику учет у покупателя

- Возврат излишне уплаченных страховых взносов проводки — Криминальный мир

- Возврат переплаты страховых взносов в 2019 году

- Как вернуть переплату по страховым взносам из налоговойв 2019 году

- Зачет и возврат страховых взносов

- Проводки бухучета по переплате налога и его возврат

- Возвращаем излишне уплаченные страховые взносы

- Возврат страховых взносов фсс проводки

- Как получить возврат переплаты по страховым взносам в 2019 году

- Возврат излишне уплаченных страховых взносов

- Зачет переплаты по страховым взносам фсс проводки

- Онлайн журнал для бухгалтера

- Переплата по страховым взносам: что делать?

- Учет расчетов по социальному страхованию и обеспечению

- Фабрика идей

- Учитываем пособия соцстраха

- Основные проводки при уплате пени по страховым взносам

- Возврат переплаты по заявлению проводки

- Советник

- 💡 Видео

Отражение списания-возврата налогов в проводках

Все данные о производимых уплатах налоговых отчислений должны находиться на аналитическом счете №68. чтобы разделить по отдельности каждый сбор, счет №68 разбрасывают на несколько субсчетов, где каждый отдельный счет соответствует определенному налогу.

- Зачет переплаты налоговых сборов в пользу погашения другого,

- Задолженности по пеням,

- Задолженности по штрафам должны быть отражены на субсчете №68.

Для правильного создания проводки по дебету указывается субсчет, на котором образовалась задолженность, а по кредиту – субсчет с выявленной переплатой.

Также допускается и другая точка зрения, когда при налоговом зачете открывается третий порядок субсчетов, например: 68.02.1.

Проводки по переплате налогов и их возврату:

Добрый день! Подскажите, как можно в учете отрегулировать сальдо по налогам по Кт, которое тянется давно, но не соответствует остаткам по сверке с бюджетом?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Все комментарии (3)

Добрый день, Ольга. Необходимо, в первую очередь найти причину расхождения с бюджетом, а потом уже вносить корректировку в учет. По каким налогам не идет сверка с бюджетом?

После получения акта сверки, если есть расхождения вы возвращаете в ИФНС акт сверки, указав суммы по вашим данным. Получив от вас акт с расхождениями налоговики должны сформировать раздел II этого акта, где будут указаны подробно ваши начисления и перечисленные в бюджет.

Добрый день, Ольга. В идеале надо искать ошибки, из-за которых идут разногласия с ИФНС, но если это не возножно то можно слелать следующее: Если я правильно поняла вы подписали акт совместной сверки с ИФНС без разногласий, значит согласились с данными налогового органа и признали ошибки в своем учете.

Если вы относитесь к субъекту малого предпринимательства, то имеете право исправлять существенные и несущественные ошибки прошлых лет в момент обноружения и учитывать в составе прочих доходов и расходов.

Следовательно исправить ошибку в начислении налогов прошлых лет можно проводками: — Дебиторскую задолженность — Дт 91.02 Кт. 68;

— Кредиторскую — Кт 91.01 Дт 68

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8.

Оформить заявку от имени Юр. или Физ. лица вы можете здесь >>

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Подскажите по проводкам , начислить переплату по налогу

В 2007 г были на УСН потом слетели. в б/у на начало года имеется сальдо КТ по сч.68,12 УСН.

далее 51 68,12 уплачено УСН

https://www.youtube.com/watch?v=9u6tZGcrwUs

потом налоговая возвращает нам переплату УСН, ввиду того что мы на ОСНО.

какую я должна сделать проводку восстановительную при этой операции?

68,12 76,2 (притензии) УСН

51 68,12 вернула ИФНС налог.

зависает остаток на счете 76,2

выявлена по акту сверки переплата по НДС, неучтенная на счетах б/у.

как теперь эту переплату отразить

А зачем вообще 76 счет?

Вы платили в бюджет так: 68/51, и возврат оттуда так же будет — 51/68. Ничего сложного!

а переплата по НДС — надо выяснять, от чего возникла. Либо начисления расходятся, либо оплаты.

Если собираетесь просто сровнять — боюсь, как бы аналогию не провели с «прощением долга» и не начислили бы НнП.

ещё раз, на нач года висит КД 68,12 100 000

далее этот КД ты заплатили 68,12 51 100 000

потом написал письмо в налоговую о возрвате УСН, тк мы слетели с неё.

налогвоая возвращает

51 68,12.

но до этого у нас должна быть проводка и какая она.

советуют на 76,2.

переплата в результате переплаты реальной, ещё с мохнатых времен.

НО при занесении начальных остатков в программу, я не учла эту переплату.

и теперь не знаю какой проводкой учесть..

А куда она делась? Баланс то без нее наверно не сходится.

дело в том что, остатки на начало года я вводила через 00 счет. ввиду того что бух учета как такого НЕТ,тк были на УСН. конечно баланс на нач года не пошел, всю разницу отправила на 76. конечно не правильно.

поэтому сторнировать смогу только через 00.

тогда нулевой не закроется.

тогда мне нужно и 76 уменьшить на эту сумму получается?

Аноним, счет 00 используется только для ввода начальных остатков и должен закрыться, строрнировать через него уже ничего нельзя. Проверьте еще раз, что забили в качестве остатков.

Когда что-то появляется «лишнее», это обычно не через 76 убирают, а 91, и возврат налога ваш мистический в описанной ситуации лучше провести как 68 — 91.1

спасибо за ответы. баланс я уже сдала.

подскажите тогда как исправить ситуацию чтобы в годовом всё было норм.

по ДТ 76 у меня лишок, на сумму 311 000 руб. на начало года.

эту переплату по 68 я всё таки убрала с 76, тк изначально остатки вносимые на начало года были завышены по пассиву по КТ 68 на эту сумму.

т.е если бы я на начало года сразу же поставила УСН по КТ 68 в переплату — 182 000, то на ДТ 76 (лишки)на эту сумму было бы меньше.

таким образом сейчас, коль я скорректировала 76-м (68 76), на ДТ 76 сумма 129000.

какие теперь исправительные проводки мне надо сделать, чтобы всё стало правильно?

76 91 182 000 (возарат налога)

91 76 311 000 (лишки на начало года)

если бы я на начало года поставила 91 76 (то у нас был бы убыток в б/у).

Загрузка…

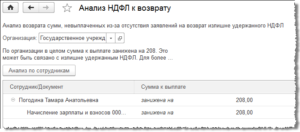

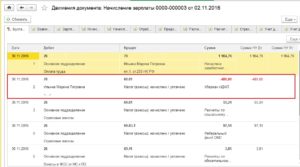

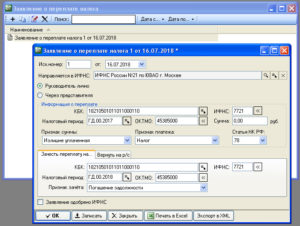

Видео:Возврат переплаты по НДФЛ - порядок действийСкачать

Возврат денежных средств от поставщика: проводки, правила оформления документов

В торговых отношениях часто возникают ситуации возврата товара. Например, если товар не подходит тому, который заказывали, или если партия пришла с истёкшим сроком, то заполняется заявление на возврат или обмен товара.

Для того чтобы возврат произошел на законных основаниях — поставщику отправляет письмо с претензией, и требованием вернуть средства за доставленную продукцию.

Для возможности получать возвратные средства следует открыть специальный счет в банковском учреждении и проводить все документы согласно указанному номеру счёта.

Согласно действующему законодательству, продавец товаров, поставщик услуг обязан предоставить покупателю (заказчику) товар (услугу, работу) того качества и ассортимента, которое указано в договоре и позволяет использовать товар или результат оказанных услуг (работ) по назначению.

https://www.youtube.com/watch?v=eH2CDElM6GY

Какая должна быть проводка по возврату денег и товара в бухгалтерии покупателя?

В случае выявления существенных недоделок, дефектов покупатель может отказаться от исполнения условий договора в полной мере и требовать от поставщика возврата уплаченных денежных средств.

Продавец в свою очередь имеет право на возврат товара, от которого отказался покупатель.

Если необходимость возврата товара и денег произошла уже после оприходования материальных ценностей покупателем, то при положительном решении вопроса о возврате товара и денег в бухгалтерии покупателя будут сделаны проводки по соответствующим субсчетам, на основании претензии к продавцу и накладной на возвращаемый товар:

Возврат денег поставщиком (продавцом) на расчетный счет покупателя за некачественный товар (услугу) или товар не того ассортимента будет выглядеть так:

Если возврат средств продавцом (поставщиком) производился непосредственно в кассе покупателя (заказчиком), то проводка возврата денежных средств будут выглядеть, как дебет 50 и кредит 62 счетов.

Оприходование возвращенного товара в бухгалтерии поставщика производится на основании накладной выданной покупателем на возврат материалов (товаров):

Возврат денег покупателю на расчетный счет за некачественный товар или товар не того ассортимента у поставщика будет выглядеть так:

Если возврат средств покупателю производился непосредственно в кассе продавца то проводки будут выглядеть, как дебет 60 и кредит 50 счета.

Возврат ошибочно перечисленных поставщику средств производится на основании письма заказчика, в котором указывается платежный документ, его номер, дата и ошибочно уплаченная сумма.

Сторона получившая ошибочную сумму производит сверку расчетов и поставки. При обнаружении лишних денег поставщик производит их возврат заказчику.

В бухгалтерии заказчика (покупателя) ошибочно перечисленные деньги отражают на 76 счете, соответствующем субсчете.

Проводка возврата денежных средств ошибочно перечисленных продавцу на расчетный счет заказчика будет выглядеть, как:

Возврат денег через кассу заказчика записывается оборотами по дебету счета 50 и кредиту 76 счета.

С сайта: http://www.vsemvsud.ru/articles/1063-provodka-vozvrata-denezhnykh-sredstv

Ниже приведены бухгалтерские проводки, отражающие зачисление денежных средств на расчетный счет организации. Рассмотрены операции возврата денежных средств, перечисленных ранее в виде авансов или оплаты за товары, работы, услуги и прочие активы.

С сайта: http://sprbuh.systecs.ru/uchet/bank/vozvrat_denezhnih_sredstv_ot_postavshikov.html

19 сентября 2014 Учет товаровПри получении товара организация-покупатель должна тщательно осмотреть полученные ценности, провести внешний осмотр на наличие брака, неисправностей, повреждения упаковки, тары, непрезентабельный внешний вид.

Если организацию-покупателя все устраивает, она принимает товар, если что-то не устраивает, то покупатель может его вернуть поставщику. Каким образом осуществляется возврат товара? Каковы особенности бухгалтерского учета возврата у обеих сторон сделки: поставщика и покупателя? Какие документы нужно оформить? Об этом мы поговорим ниже.

Если организация-покупатель принимает решение вернуть товар поставщику, то он должен этот факт правильно оформить документально.

Для оформления можно воспользоваться существующей унифицированной формой ТОРГ-2 и заполнить данный документ нужно в присутствии лица, доставившего груз.

К акту о расхождении нужно приложить претензионное письмо, в котором покупатель излагает, что его не устроило и каких дальнейших действий он ожидает от поставщика (замена, возврат денег, если товар был оплачен).

Если документы оформляются в присутствии водителя-экспедитора или другого лица, доставившего груз, то документы передаются этому лицу вместе с товаром.

Если брак или несоответствие документальных и фактических данных выявлен позже, после отъезда водителя, то письмо-претензия вместе с приложенным актом направляется поставщику любым другим способом.

https://www.youtube.com/watch?v=RsREtIpnq8w

Получив от покупателя претензию, поставщик должен произвести определенные действия. Вернуть товар или заменить его на качественный.

Прежде всего, нужно выяснить, поступила ли оплата от покупателя.

Если покупатель возвращает оплаченный товар, то поставщик открывает счет 76 «Расчеты с разными дебиторами и кредиторами», на котором и будет учитываться полученная претензия.

Если замена товара не планируется, то необходимо выполнить проводки, нейтрализующие проводки, связанные с реализацией, выполненные при его отгрузке. Делается это с помощью операции «сторнирование», то есть выполняются все те же проводки на те же суммы, но они будут отниматься от выполненных ранее.

Например, если отгружен товар на сумму 118000 руб., в том числе НДС 18000 руб., себестоимость 60000 руб., то проводки по реализации будут выглядеть следующим образом:

- отсутствуют необходимые документы;

- неправильно заполнены приложенные документы;

- ассортимент и его количество по документам не соответствует действительности;

- нарушена упаковка, отсутствует тара;

- товар ненадлежащего качества.

- получив ТМЦ, организация оплатила их стоимость;

- получив ТМЦ, организация не оплатила их стоимость.

Проводки по сторнированию продажи будут выглядеть таким же образом, только все суммы будут со знаком «-», то есть отниматься.

В результате этого продажа нейтрализуется, но так как покупатель товар оплатил, то у поставщика возникает задолженность перед покупателем. Поставщик деньги покупателю возвращает, это оформляется проводкой Д76 К51. Таким образом счет 76 закроется, продажа сторнируется, возврат товара покупателем оформлен.

Если товар не оплачен:

Если товар покупатель не успел оплатить, то поставщик просто выполняет проводки по сторнированию продажи и все. Счет 76 открывать не нужно.

Проводки при возврате товара от покупателя:

| Дебет | Кредит | Наименование операции |

| 90/2 | 41 | Списана себестоимость товаров |

| 62 | 90/1 | Отражена выручка в связи с реализацией |

| 90/3 | 68/НДС | Начислен НДС с реализации |

| 51 | 62 | Получена оплата от покупателя |

| 62 | 76 | Принята претензия от поставщика в связи с возвратом товара |

| 62 | 90/1 | Операции по реализации сторнируются (отнимаются) |

| 90/3 | 68/НДС | |

| 90/2 | 41 | |

| 76 | 51 | Возвращены деньги покупателю |

Бухгалтерский учет возврата товара у покупателя

Если организация не успела принять товар и поставить его на приход, то никаких проводок не выполнялось.

Если организация оплатила товар, то сумма претензии отражается на счете 76 «Расчеты с разными дебиторами и кредиторами» с помощью проводки Д76 К60. После чего выполняются проводки по сторнированию проводок, выполненных при поступлении товара.

Проводки при возврате товара поставщику:

| Дебет | Кредит | Наименование операции |

| 41 | 60 | Принят к учету товар от поставщика |

| 19 | 60 | Выделен НДС из стоимости товара |

| 60 | 51 | Перечислена оплата поставщику |

| 76 | 60 | Поставщиком принята претензия на возврат |

| 41 | 60 | Операции по оприходованию товара сторнируются (отнимаются) |

| 90/2 | 41 | |

| 51 | 76 | Получены деньги от поставщика |

С сайта: http://buhs0.ru/vozvrat-tovara-uchet-u-pokupatelya-i-postavshhika/

Как оформить возврат товара: учет у покупателя и поставщика

На практике не редко возникает ситуация, когда покупатель по той или иной причине возвращает товар поставщику (в данном случае имеется в виду взаимоотношения между юридическими лицами).

Как происходит оформление возврата товара от покупателя в бухучете поставщика? Как покупатель в своей бухгалтерии оформляет возврат товара поставщику? Бухгалтерские проводки, отражающие учет обеих сторон сделки рассмотрим в настоящей статье.

Итак, получив товар, покупатель проверяет его фактическое наличие, сравнивает с приложенными документами, проверяет целостность упаковки, правильность оформления документов и их наличие. Если его что-то не устраивает, то он может вернуть поставку продавцу.

https://www.youtube.com/watch?v=4WTmlOPdcTU

Основание для возврата товара юридическим лицом:

Документальное оформление возврата товара

Возврат товара между юридическими лицами должен быть надлежащим образом документально оформлен, в бухучете обеих сторон должны быть выполнены необходимые проводки.

Если покупатель при получении товара выявляет какие-то нарушения и несоответствия, то он должен составить акт о расхождении, для чего можно воспользоваться типовой формой ТОРГ-2. Составлять акт лучше в присутствии водителя-экспедитора.

К составленному акту о расхождении по количеству и качеству нужно приложить претензию, в которой изложить выявленные нарушения. Унифицированной формы претензия не имеет, составляется организацией самостоятельно.

Процедура возврата товара от покупателя должна сопровождаться соответствующим оформлением в бухгалтерии обеих сторон.

Как в бухгалтерии поставщика происходит учет возврата товара от покупателя?

Оформление возврата от покупателя

Возможны две ситуации:

В бухучете поставщика есть некоторые различия в выполняемых проводках для этих двух случаев.

Если товар покупателем оплачен:

Рассмотрим ситуацию на примере:

Для оформления возврата откроем дополнительный счет 76 «Расчеты с разными дебиторами и кредиторами», на котором будем учитывать претензию покупателя по ненадлежащему качеству. При принятии претензии выполняется проводка Д62 К76.

В данном случае введение счета 76 необходимо, после проведения процедуры сторнирования у поставщика образуется кредиторская задолженность перед покупателем, бывший покупатель становится кредитором, поэтому задолженность перед этим кредитором переводится на счет 76, после возврата денег счет 76 закроется.

Проводки по учету возврата товара от покупателя:

Если товар покупателем не оплачен:

Если покупатель не успел перечислить поставщику деньги за поставку, то поставщик просто сторнирует операции по продажи и всё. Счет 76 открывать не нужно, то есть процедура возврата несколько упрощается.

Как оформить возврат товара поставщику в бухгалтерии покупателя?

Оформление возврата поставщику

Учет данной процедуры у покупателя также должен быть правильно оформлен, выполнены необходимые бухгалтерские проводки.

Если организация приняла ТМЦ от поставщика, оприходовала их у себя в бухгалтерии, а потом выявила какие-то основания для возврата, то также необходимо провести процедуру сторнирования.

Если при этом организация еще успела и оплатить поставку, то нужно открыть дополнительный счет 76, на котором следует учитывать претензию поставщику и его задолженность, возникшую в связи с возвратом. Рассмотрим ситуацию на примере.

Пример:

От поставщика получен товар на сумму 23600, в том числе НДС 3600. Товар оприходован, оплачен, после этого выявлено его ненадлежащее качество, и он полностью возвращен поставщику. Какие проводки необходимо отразить в учете покупателя?Проводки по учету возврата товара поставщику:

Обратная продажа

Если между юридическими лицами по договору купли-продажи предусмотрена возможность покупателя вернуть товар в случае его не продажи через определенный промежуток времени, то оформление возврата товара поставщику происходит не через сторнирование, а путем обратной продажи. Данная процедура заключается в том, что покупатель продает поставщику непроданный товар по цене приобретения.

Поставщик же при этом терпит определенные убытки, ведь при продаже товар имеет одну себестоимость, а при возврате на склад он поступает уже по продажной цене за минусом НДС. Продемонстрируем это на примере:

Организация отгрузила ТМЦ покупателю по стоимости 23600, в том числе НДС 3600. Себестоимость проданной партии 15000. Организация товар не продала и через месяц полностью его вернула по цене приобретения, то есть по 23600 руб., в том числе НДС 3600 руб.Как видим, себестоимость при продаже была 15000 руб., а возвращен товар уже по 20000 руб., что, конечно, не выгодно поставщику.

https://www.youtube.com/watch?v=MelzjC8_EbI

С сайта: http://buhland.ru/kak-oformit-vozvrat-tovara-uchet-u-pokupatelya-i-postavshhika/

Возврат бракованного товара в 1С поставщику учет у покупателя

Порядок отражения в бухгалтерском учете покупателя возврата бракованного товара зависит от того, обнаружен брак непосредственно при приемке товара или после его принятия на учет покупателя. Вопрос о том, является возврат бракованного товара реализацией или нет, является спорным.

С точки зрения гражданского законодательства, возврат некачественного товара не является отдельной сделкой и поэтому рассматривать такую операцию как обратную реализацию товара нельзя.

Видео:ВОЗВРАТ И ЗАЧЕТ ПЕРЕПЛАТЫ НА ЕНС.Скачать

Возврат излишне уплаченных страховых взносов проводки — Криминальный мир

В случае если по результатами сверки подтверждена переплата, учреждение подает в ФСС соответствующее заявление:

- о возврате суммы по форме 24-ФСС РФ (приложение 2 к Приказу № 49) с указанием своих платежных реквизитов.

- о зачете суммы по форме 22-ФСС РФ (приложение 2 к Приказу № 49). При этом плательщик определяет, в счет каких платежей производится зачет;

Обратите внимание Заявление о зачете или возврате суммы излишне уплаченных страховых взносов может быть подано в течение трех лет со дня уплаты указанной суммы в силу ч. 13 ст. 26 Федерального закона № 212-ФЗ.

В акте совместной сверки и заявлениях плательщика сведения о видах социального страхования, контролируемых ФСС (федеральные законы № 255-ФЗ, 125-ФЗ), отражаются одновременно. Напомним, что с 01.01.

2015 по заявлению плательщика страховых взносов может производиться зачет излишне уплаченных сумм страховых

Возврат переплаты страховых взносов в 2019 году

Поэтому в вопросах возврата переплаты по этим страховым взносам в 2019 году придется руководствоваться ст.

26.12 и 26.13 этого документа. В НК РФ вопрос зачета (возврата) взносов решен просто.

К нему относятся все аналогичные положения, действительные для налогов и сборов, но введены дополнения, учитывающие специфику взносов:

- возврат при наличии долгов по пеням и штрафам по тем же самым взносам, которые оказались излишне уплаченными, будет осуществлен за вычетом суммы имеющейся задолженности (п. 1.1 ст. 79 НК РФ).

- зачесть переплату можно в счет будущих платежей только по тем же самым взносам, которые оказались излишне уплаченными (п. 1.1 ст. 78 НК РФ);

- вернуть нельзя ту переплату, которая отразилась в отчетности, поданной в ПФР, и уже учтена за конкретными застрахованными лицами (п. 6.1 ст. 78, п. 1.1 ст. 79 НК РФ);

Обращаться за возвратом взносов, перечисленных в бюджет после 2016 года, придется в налоговую службу.

Как вернуть переплату по страховым взносам из налоговойв 2019 году

Получение платежей, зачет переплаты в счет недоимки, возврат переплат и другие операции по расчетам в 2019 году по-прежнему осуществляет фонд.До возврата переплаченных денежных средств непосредственно на расчетный счет предприятия осуществляется погашение недоимки всех видов.

При получении сумм необходимо учитывать условия проведения операций:Возврат переплаченных сумм осуществляется только после погашения имеющейся у предприятия недоимки или проведения зачета в счет имеющихся долгов по взносам и санкциям.

Использовать суммы переплаты взносов, внесенных в фонды до 2019 года, в счет будущих платежей, нельзя в связи с передачей функций контроля в ИФНС.

Зачет и возврат страховых взносов

Зачитывать или возвращать излишне уплаченные или взысканные страховые взносы соответственно должны ПФР и ФСС РФ по месту учета плательщика страховых взносов (п.

Порядок зачета или возврата излишне уплаченных взносов регулируется статьей 26 Закона № 212-ФЗ, эти же правила применяются в отношении зачета (возврата) сумм излишне уплаченных пеней и штрафов. Зачет или возврат суммы взносов и уплата начисленных процентов производятся в валюте РФ, т. е. в рублях (п. 23 ст. 26 Закона № 212-ФЗ).

Порядок в отношении взносов походит на правила статьи 78 НК РФ, которая устанавливает зачет

Проводки бухучета по переплате налога и его возврат

чтобы разделить по отдельности каждый сбор, счет №68 разбрасывают на несколько субсчетов, где каждый отдельный счет соответствует определенному налогу.

- Задолженности по пеням,

- Задолженности по штрафам должны быть отражены на субсчете №68.

- Зачет переплаты налоговых сборов в пользу погашения другого,

Для правильного создания проводки по дебету указывается субсчет, на котором образовалась задолженность, а по кредиту – субсчет с выявленной переплатой.Также допускается и другая точка зрения, когда при налоговом зачете открывается третий порядок субсчетов, например: .1.

Проводки по переплате налогов и их возврату: Счет Дт Счет Кт Описание проводки Сумма проводки Документ-основание , 50 68, 69 Отражения начисления налога Сумма налога Бухгалтерская справка-расчет 68, 69 , 50 Оплата налога Сумма налога Платежное поручение, банковская выписка , 50 68, 69

Возвращаем излишне уплаченные страховые взносы

26 Закона о страховых взносах .

https://www.youtube.com/watch?v=vFflPiVEtRk

При взаимном согласии сторон допускается проведение совместной сверки расчетов по страховым взносам в целях уточнения факта и суммы переплаты. Нужно учитывать, что проще произвести зачет страховых взносов, чем возврат, так как первую процедуру орган контроля выполняет самостоятельно, и внебюджетному фонду это выгодно.

Рекомендуем прочесть: Закон о осаго 2019

Федеральный закон от 24.07.2009 N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования».Для возврата инициативу

Возврат страховых взносов фсс проводки

vozvrat-izlishne-uplachennyh-strahovyh-vznosov-provodki-46046/

Как получить возврат переплаты по страховым взносам в 2019 году

Ратовская, консультант-эксперт Издательского Дома “Советник бухгалтера” Каждое государственное муниципальное учреждение является плательщиком налогов и сборов в бюджет и внебюджетные фонды. В ряде случаев у учреждений может возникнуть переплата по налогам и сборам, которую можно зачесть в счет других налогов, сборов, пени и штрафов.

Отражение таких операций в бухгалтерском учете учреждений имеет свои особенности. Основания зачета Причин переплаты налога, сбора и других обязательных платежей может быть несколько, например счетная ошибка или признание недействительным решения налоговой инспекции о взыскании с учреждения налогов, штрафов, пени и т.

Дорогие читатели!

сумм излишне уплаченных фсс бухгалтерская проводка Разъясните, каков порядок обязан сообщать плательщику страховых взносов о каждом.

Новости Инструменты Форум Барометр. Войти Зарегистрироваться. Вход для зарегистрированных:. Забыли пароль? Войти через:. Раньше вы входили через. Восстановление пароля.

Возврат излишне уплаченных страховых взносов

Обнаружить переплату может как сама организация, так и территориальное отделение внебюджетного фонда.

Если переплату обнаружило территориальное отделение фонда, то в течение следующих 10 рабочих дней оно должно известить об этом организацию письменно или в форме электронного документа ч.

Порядок возврата зачета взносов на обязательное пенсионное социальное, медицинское страхование пеней и штрафов зависит от причины, по которой у организации образовалась переплата, и способа, которым она возвращается. Возможны три варианта:.

Обоснование вывода: В соответствии с положениями абзаца второго п.

страницы Кто должен возвращать взнос Нюансы возврата платежей Заявление на возврат Сроки возврата Используемые проводки Проценты за просрочку перевода возврата Ошибки, возникающие при возврате переплаты Дополнительная информация.

Если фирма переплатила страховые взносы, она может их вернуть. Но порядок возврата определяется тем, в какой год совершен перевод этих взносов. После этой даты за страховые взносы отвечает ИФНС. Следовательно, за возвратом взносов, уплаченных до года, нужно обращаться к фондам.

Если платежи совершены позже, то заявление требуется отправлять в ИФНС.

Решение о возврате излишне уплаченных страховых взносов, пеней и штрафов за отчетные расчетные периоды, истекшие до 1 января года, принимается соответствующими органами Пенсионного фонда Российской Федерации, Фондом социального страхования Российской Федерации в течение 10 рабочих дней со дня, когда получено письменное заявление на возврат переплаты по страховым взносам ФСС утвердил формы заявлений Приказом ФСС РФ от Это следует из части 1 статьи 21 Федерального закона от При этом решение о возврате, принятое фондами России, на следующий день после его принятия должно быть направлено в соответствующий налоговый орган для фактического осуществления возврата плательщику соответствующих сумм излишне уплаченных страховых отчислений, пеней и штрафов письмо Минфина РФ от Оформить письмо на возврат переплаты по страховым взносам допускается в свободной форме. Можно запросить образец непосредственно в местном фонде. Образцы заявлений в ФСС можно скачать в конце статьи. Решение о возврате излишне уплаченных отчислений, пеней и штрафов за отчетные расчетные периоды, образовавшихся после

https://www.youtube.com/watch?v=VUrZuk-0zlM

Что делать предпринимателю при переплате страховых взносов? Следовательно, за возвратом взносов, уплаченных до года, нужно обращаться к фондам. Проводка фиксируется при выплате взноса. приказ для исправления ошибки, то с сотрудника нужно удержать излишне выплаченные.

Используемые проводки Способы подачи заявления Возврат страховых взносов из ифнс Зачет возврат взносов по правилам НК РФ и ФСС Заявление на возврат страховых взносов из ифнс Заявление на возврат Возврат страховых взносов из ифнс Возврат страховых взносов из ифнс пример Нюансы возврата платежей Возврат переплат, образованных до го года Возврат страховых взносов из ифнс проводки А что со сроком? Возврат страховых взносов из ифнс заявление Возврат страховых взносов из ифнс статья налогового кодекса Возврат страховых взносов из ифнс форум Возврат страховых взносов из ифнс проводки бюджет Используемые проводки Деньги, поступившие вследствие возврата переплаты, нужно учитывать. Они фиксируются на счете В частности, используются эти проводки:.

В январе года из Фонда социального страхования поступил суммы излишне по временной нетрудоспособности и материнству за декабрь года. Зачислен в доход учреждения. Пунктом 1 ст. Предприятие, осуществляющее выплаты сотрудникам согласно заключенных трудовых договор, обязано отражать начисление сумм страховых взносов для последующего их перечисления во внебюджетный фонд.

.

.

ВИДЕО ПО ТЕМЕ: уплата страховых взносов в ФСС

trudovoe-pravo/vozvrat-izlishne-uplachennih-strahovih-vznosov-provodki.php

Зачет переплаты по страховым взносам фсс проводки

С 1 января платить взносы, за исключением на травматизм, надо будет в налоговую инспекцию. Поэтому, чтобы переход на страховые с 2019 года прошел без потерь, долгов и зависших платежей, надо до конца года рассчитаться с фондами. Статья подскажет, какие действия надо предпринять.

без долгов и переплат выгоден в первую очередь самой компании.

Онлайн журнал для бухгалтера

Страховые с 2019 года переходят под контроль ФНС. Это изменение отразиться на всех страхователях. Что именно изменится в 2019 году?

Какая будет предельная база для начисления страховых взносов?

Определены ли ставки тарифов страховых взносов на предстоящий год? По какой форме потребуется отчитываться перед ФНС, ПФР и ФСС в 2019 году?

Наиболее значимые для бухгалтера изменения по страховым с 2019 года мы обобщили в данной статье. С 1 января 2019 года Налоговый кодекс РФ дополнен новой главой 34 «Страховые взносы».

Вопросы по уплате взносов на соцстрахование никогда не потеряют свою актуальность.

Многие нюансы по начислению и уплате взносов, а также по сдаче отчетности в ФСС разъяснила начальник отдела администрирования ГУ-РО ФСС России по РТ Роза Шайхиева. – Если сотруднику было выплачено пособие по временной нетрудоспособности, но фонд не принял суммы пособия к зачету, нужно ли на такую выплату начислить страховые взносы?

Переплата по страховым взносам: что делать?

Редкая организация не сталкивалась с ситуацией наличия переплаты по страховым.

Переплата может возникнуть в силу множества причин: неправильное применение тарифов, ошибка в определении базы, облагаемой взносами, ошибка в платежном поручении в указании суммы к перечислению и многое другое.

Излишне уплаченную сумму страховых можно зачесть или вернуть. Переплату зачитывают в счет предстоящих платежей или в счет погашения задолженности по пеням и штрафам, предусмотренным Федеральным законом от 24 июля 2009 г.

Учет расчетов по социальному страхованию и обеспечению

Работодатель обязан не только начислять и выплачивать зарплату своим сотрудникам, но и делать за них отчисления взносов: в ПФР, на обязательное медстрахование и в Фонд соцстраха.

В этой статье мы рассмотрим порядок и особенности расчетов с ФСС в части бухгалтерского учета.

Уплата в ФСС гарантирует работнику получение пособия при выходе на больничный или оплату декретного отпуска при наступлении таких страховых случаев.

Фабрика идей

Компании на УСН и плательщики ЕНВД вправе снизить свою налоговую нагрузку на сумму перечисленных страховых взносов и выплаченных работникам больничных.

https://www.youtube.com/watch?v=kutujkZ7qfg

На практике возникает немало вопросов, связанных с таким снижением. Например, в случае, когда страховые взносы не уплачены в срок или по итогам периода они и вовсе фактически не перечислены.

Как быть в такой ситуации? Как проводить зачет взносов компаниям, применяющим одновременно два режима налогообложения.

Всем компаниям и ИП нужно представлять ту или иную статистическую отчетность. И форм этой отчетности такое множество, что не мудрено в них запутаться.

Чтобы помочь респондентам, Росстат разработал специальный сервис. воспользовавшись которым можно определить, какую статотчетность нужно сдавать конкретному респонденту.

Однако, к сожалению, данный сервис работает не всегда корректно.

Учитываем пособия соцстраха

Компания начислила и выплатила работникам пособия по временной нетрудоспособности, по беременности и родам, по уходу за ребенком.

Часть средств в возмещение расходов была перечислена подразделением ФСС РФ на счет компании.

Излишне выплаченная сумма пособия взыскана из зарплаты работника. Разберемся, как подобные операции отражаются в бухгалтерском и налоговом учете.

1 Федеральный закон от 24.07.2009 № 212-ФЗ – далее Закон № 212-ФЗ.

Основные проводки при уплате пени по страховым взносам

Пени по страховым взносам (проводки по их отражению в учете мы рассмотрим в данной статье) удерживаются с плательщика, если обязанность по уплате взносов была исполнена с опозданием.

Разберемся, как начисляются пени в бухучете и какой датой отражать данную операцию.

Страховые взносы должны быть уплачены плательщиком в необходимый срок и в полной мере.

Если в силу каких-либо обстоятельств он не уплатил их или оплатил не полностью, с него будет взыскана недоимка.

zachet-pereplaty-po-strahovym-vznosam-fss-provodki-61046/

Видео:ЗАЯВЛЕНИЕ О РАСПОРЯЖЕНИИ ПУТЕМ ЗАЧЕТА НА ЕНС ЧЕРЕЗ КАБИНЕТ НАЛОГОПЛАТЕЛЬЩИКА ИП.Скачать

Возврат переплаты по заявлению проводки

Бухгалтер широкого профиля с 15-летним опытом. Сейчас уже на пенсии, чтобы не закиснуть изучаю, что изменилось в отрасли, собираю интересные мне материалы. Надеюсь, они будут полезны и вам в вашей работе — пока экономика работает, без бухгалтерии не обойтись.

В торговых отношениях часто возникают ситуации возврата товара.

Например, если товар не подходит тому, который заказывали, или если партия пришла с истёкшим сроком, то заполняется заявление на возврат или обмен товара.

Для того чтобы возврат произошел на законных основаниях — поставщику отправляет письмо с претензией, и требованием вернуть средства за доставленную продукцию.

Для возможности получать возвратные средства следует открыть специальный счет в банковском учреждении и проводить все документы согласно указанному номеру счёта.

Оглавление Согласно действующему законодательству, продавец товаров, поставщик услуг обязан предоставить покупателю (заказчику) товар (услугу, работу) того качества и ассортимента, которое указано в договоре и позволяет использовать товар или результат оказанных услуг (работ) по назначению.

https://www.youtube.com/watch?v=eH2CDElM6GY

Какая должна быть проводка по возврату денег и товара в бухгалтерии покупателя?

Продавец в свою очередь имеет право на возврат товара, от которого отказался покупатель.

Если необходимость возврата товара и денег произошла уже после оприходования материальных ценностей покупателем, то при положительном решении вопроса о возврате товара и денег в бухгалтерии покупателя будут сделаны проводки по соответствующим субсчетам, на основании претензии к продавцу и накладной на возвращаемый товар:

- Д-т 90 счета и К-т 68 — начислен НДС по возвращаемому товару.

- Д-т 62 счета и К-т 90 счета — на сумму возвращаемого товара,

Возврат денег поставщиком (продавцом) на расчетный счет покупателя за некачественный товар (услугу) или товар не того ассортимента будет выглядеть так:

- Д-т 51 счета и К-т 62 счета — на сумму выставленного покупателем счета на возврат товара.

Если возврат средств продавцом (поставщиком) производился непосредственно в кассе покупателя (заказчиком), то проводка возврата денежных средств будут выглядеть, как дебет 50 и кредит 62 счетов.

https://www.youtube.com/watch?v=_VFNV5wPIKs

Проводки по возврату денег и товара в бухгалтерии поставщика (продавца) Оприходование возвращенного товара в бухгалтерии поставщика производится на основании накладной выданной покупателем на возврат материалов (товаров):

- Д-т 19 счета и К-т 60 — отражен НДС по возвращенному товару.

- Д-т 60 счета и К-т 10, 41 счета — на сумму возвращенного товара,

Советник

Согласно действующему законодательству, продавец товаров, поставщик услуг обязан предоставить покупателю (заказчику) товар (услугу, работу) того качества и ассортимента, которое указано в договоре и позволяет использовать товар или результат оказанных услуг (работ) по назначению. В такой ситуации покупатель должен направить в адрес поставщика письменную претензию о разрыве договорных отношений с требованием возврата уплаченных денег.

Продавец в свою очередь имеет право на возврат товара, от которого отказался покупатель.

Если необходимость возврата товара и денег произошла уже после оприходования материальных ценностей покупателем, то при положительном решении вопроса о возврате товара и денег в бухгалтерии покупателя будут сделаны проводки по соответствующим субсчетам, на основании претензии к продавцу и накладной на возвращаемый товар:

- Д-т 62 счета и К-т 90 счета — на сумму возвращаемого товара,

- Д-т 90 счета и К-т 68 — начислен НДС по возвращаемому товару.

Возврат денег поставщиком (продавцом) на расчетный счет покупателя за некачественный товар (услугу) или товар не того ассортимента будет выглядеть так:

- Д-т 51 счета и К-т 62 счета — на сумму выставленного покупателем счета на возврат товара.

Если возврат средств продавцом (поставщиком) производился непосредственно в кассе покупателя (заказчиком), то проводка возврата денежных средств будут выглядеть, как дебет 50 и кредит 62 счетов. Оприходование возвращенного товара в бухгалтерии поставщика производится на основании накладной выданной покупателем на возврат материалов (товаров):

- Д-т 19 счета и К-т 60 — отражен НДС по возвращенному товару.

- Д-т 60 счета и К-т 10, 41 счета — на сумму возвращенного товара,

Возврат денег покупателю на расчетный счет за некачественный товар или товар не того ассортимента у поставщика будет выглядеть так:

- Д-т 60 счета и К-т 51 счета — на сумму выставленного покупателем счета на возврат товара.

Если возврат средств покупателю производился непосредственно в кассе продавца то проводки будут выглядеть, как дебет 60 и кредит 50 счета.

Возврат ошибочно перечисленных поставщику средств производится на основании письма заказчика, в котором указывается платежный документ, его номер, дата и ошибочно уплаченная сумма. Сторона получившая ошибочную сумму производит сверку расчетов и поставки. При обнаружении лишних денег поставщик производит их возврат заказчику.

Проводка возврата денежных средств ошибочно перечисленных продавцу на расчетный счет заказчика будет выглядеть, как:

- Д-т 51 счета и К-т 76 счета — в размере излишне (ошибочно) перечисленных средств.

Возврат денег через кассу заказчика записывается оборотами по дебету счета 50 и кредиту 76 счета.

💡 Видео

Новые правила зачёта и возврата переплаты налоговСкачать

Как вернуть переплаты с мфо "Турбозайм". Как онлайн заем турбозайм подает в судСкачать

Возврат излишне или ошибочно оплаченных налогов на счет в банке для ИПСкачать

Как вернуть переплату за налоги с ЕНССкачать

Как зачесть (вернуть) переплату по налогам и страховым взносам с 1 января 2023?Скачать

Как осуществить перекидку переплаты по налогам с одного КБК на другой?Скачать

Как заполнить заявление на возврат переплаты из налоговойСкачать

Как отправить заявление на возврат денег в новом кабинете налогоплательщика?Скачать

Как вернуть переплату по налогам?Скачать

Возврат переплаты по взносам, закупки с гостайной, законные представителиСкачать

Операции по ЕНС. Налог на прибыль к уменьшению проводки в 1С 8.3Скачать

Как вернуть переплату по налогам?Скачать

Заявление на перекидку излишне уплаченной суммы налога или возврат на банковский счетСкачать

НДС за 5 минут. Базовый курс. Вычеты и возмещение налога.Скачать

Списание задолженности поставщику — проводки в 1С 8.3 БухгалтерияСкачать

Зачет и возврат переплаты налогов с 1 октября 2020 г.Скачать

Налоговая переплата (ИП/РФ)Скачать