Ни дня без инструкций × Ни дня без инструкций

Ликвидация учреждения — процедура долгая и сложная. Разберемся, как заполнить ликвидационный баланс и другие обязательные документы.

16 ноября 2017 Евдокимова Наталья Независимо от причин прекращения деятельности, организация должна провести ряд мероприятий и оформить значительный пакет документов.

Например, заключительный бухбаланс при ликвидации, бланк 16001, образец заполнения формы 15001, промежуточный ликвидационный баланс, мы рассмотрим ниже.

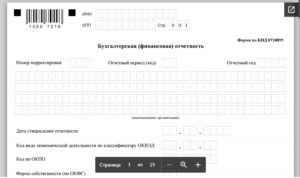

Для составления итогового (заключительного) или промежуточного бухбаланса при прекращении деятельности ФНС рекомендует использовать форму КНД 0710099, которая состоит из нескольких бланков отчетов (утверждены приказом Минфина № 66н).

Заполнять следует только КНД 0710001.

Порядок заполнения при ликвидации не отличается от порядка составления обычной годовой . В конце статьи мы привели пример: ликвидационный баланс 2020, образец заполнения формы 0710099. Для бюджетников действует иная форма окончательного ликвидационного бухбаланса — ф.0503830 (Приказ Минфин №33н).

Уведомление о ликвидации юридического лица заполняется на форменном бланке, согласно установленному порядку, который утвержден приказом ФНС России № Заполнить документ можно от руки (черной пастой) или на компьютере (шрифт Courier New, размер 18). Вносить изменения, исправления недопустимо.

Готовый документ должен заверить нотариус.

Поэтапный алгоритм ликвидации организации выглядит следующим образом.

Этап 2. Публикация официальной информации о начале процедуры прекращения деятельности учреждения в средствах массовой информации и сети Интернет.

Этап 3. Принимается решение о создании ликвидационной комиссии. Проводится инвентаризации активов, фондов и обязательств.

По результатам инвентаризации составляется промежуточный бухбаланс. Этап 4. Осуществление мероприятий по взысканию дебиторской задолженности, по информированию кредиторов о закрытии. Составление промежуточного ликвидационного баланса.

Этап 5. Окончательные расчеты с кредиторами, в том числе с сотрудниками предприятия. Оставшееся имущество после окончательных расчетов распределяется между собственниками и учредителями ликвидируемого учреждения.

Форма 2 является неотъемлемой составляющей годовой и промежуточной бухгалтерской отчетности. Порядок заполнения этого бланка строго регламентирован.

Рассказываем о правилах и приводим пример отчета о финансовых результатах. 10 января 2020 Статотчетность по форме 57-Т — это обязанность всех работобадетей, которые попали в специальную выборку органов статистики. Крайний срок сдачи — 30 ноября.

Расскажем, что это за отчет, как его заполнить и избежать крупных штрафов. 21 ноября 2017 Промежуточный ликвидационный баланс — один из основных этапов прекращения деятельности учреждения. Рассказываем о порядке составления и утверждения данного финансового документа.

27 ноября 2017 Чтобы избежать проблемных ситуаций с налоговыми и другими уполномоченными органами после закрытия организации необходимо корректно составить ликвидационный баланс.

Как формируется бухгалтерская отчетность при ликвидации учреждения, расскажем далее. 24 ноября 2017 × Еженедельная рассылка Каждый понедельник вы будете получать подборку самых интересных материалов за прошедшую рабочую неделю Подписаться

- Кнд

- Кнд 0710099 бухгалтерская отчетность в 2020 – 2020 году скачать

- Нулевая декларация

- Нюансы содержания формы по КНД 0710099

- Кнд 0710099 бухгалтерская отчетность в 2020 году: скачать

- Нюансы содержания формы по КНД 0710099

- Общие моменты

- Что это такое

- Особенности бумаги

- Где можно взять официальные образцы

- Детали оформления формы по КНД 0710099

- Требования к заполнению

- Рекомендации по строкам

- КНД

- Промежуточный ликвидационный баланс

- Ликвидационный баланс должен быть нулевым или нет

- Последствия составления нулевого и ненулевого балансов

- Последняя бухгалтерская отчетность

- Бухгалтерская отчетность по форме 0710099 — скачать бланк формы

- Бухгалтерский баланс

- 🎥 Видео

Кнд

Однако при наличии хотя бы одного из них подать уведомление в налоговый орган о составлении промежуточного ликвидационного баланса нельзя (подп. «б», «в» п. 4 ст. 20 закона «О государственной регистрации…» от 08.08.2001 № 129-ФЗ).

Несмотря на то, что в законе № 129-ФЗ нет прямого указания на обязанность сдавать промежуточный ликвидационный баланс в регистрирующий орган, сдать его необходимо, так как без промежуточного баланса окажется невозможной проверка достоверности ликвидационного баланса.

А достоверность ликвидационного баланса является необходимым условием регистрации ликвидации организации.

После того, как все расчеты с кредиторами завершены, составляется уже ликвидационный баланс, который также должен быть утвержден учредителями (участниками) юридического лица или органом, принявшими решение о ликвидации юридического лица (п.

6 ст. 63 ГК РФ). И здесь опять встает вопрос: «Ликвидационный баланс должен быть нулевым или нет»?

Ответ на этот вопрос неоднозначный.

https://www.youtube.com/watch?v=YDX55KlqhR8

Дело в том, что на настоящий момент не выработано единого методологического подхода, закрепленного в НПА, к порядку составления показателей окончательного ликвидационного баланса. Кроме того, ст. 63 ГК РФ не устанавливает первоочередности составления ликвидационного баланса перед распределением имущества между собственниками.

В ней говорится только о том, что оба эти действия должны произойти после погашения кредиторки. Также затрудняет ответ на вопрос

«Ликвидационный баланс должен быть нулевым или нет?»

то обстоятельство, что законодательно не урегулирован вопрос о правомочности ликвидационной комиссии самостоятельно принимать решение о распределении имущества, оставшегося после расчета с кредиторами, между участниками (учредителями). В принципе правомочны обе позиции: и что он должен быть нулевым, и что может иметь показатели (кроме кредиторки).

Таким образом, если допустить, что ликвидационная комиссия правомочна распределять имущество, оставшееся после расчета с кредиторами, между акционерами и ликвидационный баланс может быть составлен после распределения имущества, то ответ на вопрос

«Ликвидационный баланс должен быть нулевым или нет?»

положителен. Если же считать, что решение о распределении имущества, оставшегося после расчета с кредиторами, принимают акционеры, и ликвидационный баланс должен содержать информацию о таком имуществе, то ответ на вопрос

«Ликвидационный баланс должен быть нулевым или нет?»

отрицателен.

В связи с неопределенностью законодательства по этому вопросу представляется, что обе изложенные позиции могут быть правомочны, хотя каждая из них имеет свои минусы.

О том, как может делиться имущество между участниками, читайте в материале

«Как происходит распределение имущества при ликвидации ООО?»

.

Недостатком первой позиции может являться наличие среди активов ликвидируемой организации дебиторской задолженности, взыскание которой может растянуться на довольно длительное время, и соответственно составление ликвидационного баланса будет перенесено на неопределенный срок (пока не будет погашена вся дебиторская задолженность).

Кнд 0710099 бухгалтерская отчетность в 2020 – 2020 году скачать

Нет видео.

(кликните для воспроизведения). Бухгалтерская отчетность 0710099 предназначена для заполнения субъектами хозяйствования, которые подают расширенный (полный) комплект финансовой отчетности.

Тем, кто формирует упрощенную отчетность (малые предприятия, некоммерческие организации, участники «Сколково»), надо пользоваться формой по КНД 0710096. Сведения в отчетные бланки заносятся по обычным правилам. В балансе указываются данные по состоянию на отчетную дату – приводятся конечные сальдо по бухгалтерским счетам.

В отчете о финансовых результатах отражаются сведения о доходах и расходах, о полученной прибыли или убытке. Остальные формы отражают изменение капитала и движение денежных средств.

О целевом использовании ресурсов отчитываются некоммерческие компании.

Кроме непосредственно отчетных форм, необходимо заполнить титульную страницу и страницу, где указывается местонахождение фирмы. Числовые показатели в бухгалтерской отчетности (форма по КНД 0710099) могут указываться в тысячах или миллионах рублей.

Выбранные единицы измерения необходимо обозначить в отчетных формах. Пустые ячейки обязательно заполняются прочерками. Если имеются значения, которые должны при выведении итогов по разделу или по всему документу вычитаться, показатель заключается в круглые скобки.

Скачать бланк бухгалтерской отчетности по форме КНД 0710099 и можно ниже.

Как заполнить баланс, вы можете прочитать здесь, а в этой статье найдете подробные разъяснения о заполнении формы2 (отчет о финансовых результатах). Упрощенная бухгалтерская отчетность В нашей консультации мы рассказывали о том, что субъекты малого предпринимательства могут вести упрощенный бухучет.

О составе и сроках сдачи бухгалтерской отчетности 2017-2018 субъектами малого предпринимательства расскажем в нашем материале.

https://www.youtube.com/watch?v=6fpyCwoETI8

Малые предприятия имеют право не только вести упрощенный бухгалтерский учет, но и формировать бухгалтерскую отчетность по упрощенной системе. Упрощенная отчетность предполагает составление упрощенного бухгалтерского баланса, упрощенного отчета о финансовых результатах, а для некоммерческих организаций – упрощенного отчета о целевом использовании средств.

Нулевая декларация

1 Деятельность не ведется, нужно ли отчитываться? Часто так случается, что в начале деятельности, после регистрации ООО или ИП, в течение нескольких отчетных периодов не получается начать свой бизнес. В результате чего расходы есть, а доходов нет. Или нет никаких хозяйственных операций.

И тут возникает вопрос:

«Надо ли отчитываться при отсутствии деятельности в налоговые органы, в Пенсионный фонд?»

Ответ однозначный – обязаны отчитаться в соответствующие сроки, представив нулевые декларации или расчеты, чтобы не получить штраф.

Это касается всех налогоплательщиков и организаций, и ИП, на какой бы системе налогообложения они не находились. Сам факт отсутствия деятельности нарушением не является. А вот за непредставление (несвоевременное представление) нулевых деклараций предусмотрены штрафы в размере 1000 руб.

2 Кто сдает нулевую декларацию по УСН Нулевую декларацию по УСН должны сдавать ООО и ИП по форме КНД-1152017. Она предполагает наличие нулевой книги учета доходов и расходов. Расходы, отраженные в КУДиР, вы можете показать в декларации по УСН с объектом (Доходы минус расходы) и затем перенести их на следующий период.

КУДиР в налоговой инспекции не регистрируется.

подается, если в течение отчетного года деятельность была, но не было дохода или по вновь зарегистрированной организации или ИП, финансово-хозяйственная деятельность у которых, не велась. 3 Особенности заполнения декларации по УСН Первая страница декларации не вызывает никакой сложности при заполнении.

В ней указываются ИНН и КПП (ИП указывают только ИНН).

Далее ставится номер корректировки — «0», налоговый период – «34», отчетный год – указывается год подачи декларации, код налогового органа ставится – 4 первые цифры ИНН. Указывается ФИО ИП или наименование организации. В графе «ОКВЭД» указываются данные Росстата.

В конце страницы указывается ФИО директора, дата, подпись и печать (при ее наличии). На странице 2 декларации почти во всех строках ставится прочерк, за исключением следующих строк:

- 001 — прописывают «1» или «2» (зависит от объекта налогообложения).

- 080 — данные соотносят со строкой 020.

- 010 — указывают код ОКТМО.

- 020 —сумма авансового платежа, не позднее 25 апреля

На странице 3 декларации ставятся прочерки во всех строках кроме стр.201, где указывается ставка налога (6 или 15 в зависимости от региона). ИНН и КПП указывается на каждой странице декларации.

4 Сроки сдачи нулевой декларации УСН Cдается один раз в год. Срок сдачи для ООО до 31 марта, для — ИП до 30 апреля.

5 по ЕНВД Никакого образца нулевой декларации ЕНВД не существует, так как законодательством не предусмотрено сдавать такие декларации. Если нет деятельности, подпадающей под ЕНВД, тогда налогоплательщик снимается с учета как плательщик ЕНВД.

Для этого надо заполнить заявление по форме ЕНВД-3 для ООО или ЕНВД-4 для ИП. Но при этом у него есть право перейти со следующего месяца на УСН. 6 Кто сдает единую (упрощенную) нулевую налоговую декларацию

Нюансы содержания формы по КНД 0710099

share on: Любая компания в соответствии с действующим законодательством должна сдавать через определенный промежуток времени , оформленную на бланке 0710099.

Эта форма отчетности была принята еще в 2012 году, и действует по настоящее время.

В ней содержится и отчетность по всем доходам и затратам, при этом можно, как и раньше, сдавать отчеты на действующих бланках, которые предусмотрены для отдельных видов отчетности, но большинство налоговых служащих предпочитают использование именно этой формы.

КНД 0710099 представляет собой код, соответствующий классификатору налоговой документации. На сегодняшний день любая форма отчетности, которая была утверждена Федеральной налоговой службой для сдачи отчетности, выделяется своим уникальным кодом, и в данном случае речь идет о рекомендованной форме, которая должна использоваться при оформлении отчетности в бумажном виде.

Такой формат сдачи бухгалтерской отчетности поддерживается стандартным программным обеспечением инспекции, в связи с чем у сотрудников этого органа есть возможность принять отчетность в письменном виде и провести ее обработку.

Сама аббревиатура КНД расшифровывается как «классификатор налоговой документации», и принят он был в 1999 году приказом МНС России № АП-3-14/319.

В соответствии с этой формой бухгалтерская отчетность сдается в электронной форме.

Машиночитаемые формы включают в себя такой же набор показателей, как и в элементах бухгалтерской отчетности, которые были установлены в соответствии с Приказом Министерства финансов №66н, изданным 2 июля 2010 года.

В связи с этим общее количество показателей и, соответственно, количество листов может сокращаться только после того, как в документы бухгалтерской отчетности будут внесены соответствующие изменения.

С предложениями, которые касаются сокращения объема бухгалтерской отчетности, можно будет обратиться непосредственно в Министерство финансов.

Помимо этого, ведомство также говорит о том, что годовая отчетность включает в себя:

- бухгалтерский баланс;

- отчет о финансовых результатах деятельности компании;

- приложения к этим документам.

У субъектов малого предпринимательства есть право воспользоваться упрощенной бухгалтерской отчетностью, которые включают в себя гораздо меньше показателей.

Отчетная документация за 2020 год должна подаваться всеми компаниями в налоговую и статистическую службы, причем за текущий год нужно сдавать указанные виды отчетов, то есть отчетность по результатам, баланс и их приложения.

Также законодательство предусматривает возможность добавления пояснений к бухгалтерской отчетности, которые должны оформляться в виде таблиц или текстов, но при этом в любом случае обязательным является приложение в виде аудиторского заключения.

Кнд 0710099 бухгалтерская отчетность в 2020 году: скачать

КНД 0710099 – бухгалтерская отчетность в 2017 году с таким кодом начала создаваться в новом электронном формате.

Рассмотрим, что она из себя представляет, кто и как может ею воспользоваться, где скачать форму бухгалтерской отчетности КНД 0710099. Она может потребоваться и в 2020 году для сдачи бухгалтерской отчетности. Перечень отчетов, входящих в состав бухотчетности, определен приказом Минфина России от 02.07.2010 № 66н.

Этот документ делит наборы оформляемых отчетных бланков на 2 вида:

Упрощенный доступен лицам, которым законом разрешено ведение бухучета по упрощенному варианту (малым предприятиям, НКО, участникам проекта «Сколково»).

Видео:Урок 5. Как за 5 минут заполнить правильно бухгалтерский баланс? Учет для начинающих.Скачать

Нюансы содержания формы по КНД 0710099

Любая компания в соответствии с действующим законодательством должна сдавать через определенный промежуток времени бухгалтерскую отчетность, оформленную на бланке 0710099.

Эта форма отчетности была принята еще в 2012 году, и действует по настоящее время. В ней содержится баланс и отчетность по всем доходам и затратам, при этом можно, как и раньше, сдавать отчеты на действующих бланках, которые предусмотрены для отдельных видов отчетности, но большинство налоговых служащих предпочитают использование именно этой формы.

Именно по этой причине уполномоченным лицам лучше разобраться в том, как правильно составляется форма по КНД 0710099 в 2020 году и какие особенности нужно учитывать в процессе подачи отчетности.

Общие моменты

В первую очередь стоит ознакомиться с тем, что представляет собой отчетность по этой форме и в чем заключаются основные особенности этой бумаги.

Что это такое

КНД 0710099 представляет собой код, соответствующий классификатору налоговой документации. На сегодняшний день любая форма отчетности, которая была утверждена Федеральной налоговой службой для сдачи отчетности, выделяется своим уникальным кодом, и в данном случае речь идет о рекомендованной форме, которая должна использоваться при оформлении отчетности в бумажном виде.

Такой формат сдачи бухгалтерской отчетности поддерживается стандартным программным обеспечением инспекции, в связи с чем у сотрудников этого органа есть возможность принять отчетность в письменном виде и провести ее обработку.

Сама аббревиатура КНД расшифровывается как «классификатор налоговой документации», и принят он был в 1999 году приказом МНС России № АП-3-14/319.

Приказ О формах бухгалтерской отчетности

Прил. № 1 Бухгалтерский баланс и Отчет о финансовых результатах

Прил. № 2 Отчет о движении денежных средств

Прил. № 2 Отчет о целевом использовании средств

Прил. № 2 Отчет об изменении капитала

Прил. № 3 Пояснения

Прил. № 4 Коды строк

Прил. № 5 Упрощенные формы

Особенности бумаги

В соответствии с этой формой бухгалтерская отчетность сдается в электронной форме. Машиночитаемые формы включают в себя такой же набор показателей, как и в элементах бухгалтерской отчетности, которые были установлены в соответствии с Приказом Министерства финансов №66н, изданным 2 июля 2010 года.

В связи с этим общее количество показателей и, соответственно, количество листов может сокращаться только после того, как в документы бухгалтерской отчетности будут внесены соответствующие изменения.

С предложениями, которые касаются сокращения объема бухгалтерской отчетности, можно будет обратиться непосредственно в Министерство финансов.

Помимо этого, ведомство также говорит о том, что годовая отчетность включает в себя:

- отчет о финансовых результатах деятельности компании;

- бухгалтерский баланс;

- приложения к этим документам.

У субъектов малого предпринимательства есть право воспользоваться упрощенной бухгалтерской отчетностью, которые включают в себя гораздо меньше показателей.

Где можно взять официальные образцы

Отчетная документация за 2020 год должна подаваться всеми компаниями в налоговую и статистическую службы, причем за текущий год нужно сдавать указанные виды отчетов, то есть отчетность по результатам, баланс и их приложения.

Также законодательство предусматривает возможность добавления пояснений к бухгалтерской отчетности, которые должны оформляться в виде таблиц или текстов, но при этом в любом случае обязательным является приложение в виде аудиторского заключения.

Именно оно включает в себя подтверждение достоверности всех представленных бухгалтерских документов, но сделать это нужно только в том случае, если в компании может проводиться аудиторская проверка.

Некоммерческим компаниям также нужно сдавать бухгалтерскую отчетность в следующей структуре:

- баланс;

- целевое применение финансов;

- приложения, подающиеся вместе с обязательной отчетностью.

Частным предпринимателям такую отчетность сдавать не обязательно, в то время как для субъектов малого предпринимательства предусматривается возможность оформления сдачи отчетности в упрощенном варианте, включая в нее также отчетную информацию о финансовых результатах без подробностей, а также указывая в приложениях только те данные, которые позволят оценить финансовое положение компании, а также оценить ее финансовую результативность.

Если же информация, которая нужна для оформления названных приложений, отсутствует, можно заполнить только отчетность по балансу и финансовым результатам.

Бланк формы КНД 0710099:

Детали оформления формы по КНД 0710099

Актуальный образец заполнения декларации сегодня можно бесплатно скачать из сети или же посмотреть в режиме онлайн.

Эта форма составления налоговой декларации требуется только с той целью, чтобы вести отчеты на упрощенные способы оплаты, и налогообложение по упрощенной системе предусматривается формат заполнения бланка по форме 1151020.

Этот бланк был введен относительно недавно, поэтому лучше всего постоянно следить за тем, какие изменения должны вноситься в порядок оформления.

Интересов по пунктам двух форм провести аналитическое сравнение для того, чтобы узнать о том, какой принцип оформления не перетерпел изменения. Полный текст правовых документов, а также нормы Налогового кодекса можно найти на официальном сайте налоговой инспекции.

Электронный образец предоставляет возможность установки целого ряда технических изменений, а также перетерпел изменения и порядок, в котором должен оформляться титульный лист, и в новом теперь присутствуют ячейки, которые должны заполняться реорганизованными компаниями, записывая туда соответствующий код ОКТМО.

Данная форма была установлена в письме ММВ России от имени Федеральной налоговой службы.

Новый бланк предусматривает использование нулевой ставки в том случае, если данный предприниматель впервые проходит процедуру регистрации в данной службе.

Также стоит отметить тот факт, что в данном формате регистрации новая декларация предоставляет возможность сократить затраты и единый налог.

В статье и приказе ММВ не содержится никакой информации о том, в какие сроки должен переводиться учет на данную форму.

Стандартная декларация должна включать в себя следующие реквизиты:

- ИНН и уникальный номер корректировки;

- код, присвоенный налоговому кварталу или же периоду;

- указание отчетного года;

- код по ОКВЭД и ОКУД;

- коды места жительства, а также адрес и код налогового органа, куда сдается отчетность;

- дата передачи отчетов.

Данная декларация может использоваться при оплате налога на доходы физических лиц по земельному налогообложению. Организация может подавать такие отчетные бланки при закрытии отчетного периода по окончанию квартала, а помимо этого, данная версия документа позволяет оформлять денежные капиталы по земельным и транспортным налогам.

Так как упрощена многими сегодня используется в качестве программы налогообложения стоит узнать о том, как налог должен уплачиваться по новому бланку.

В систему декларации должны включаться все операции по затратам и доходам, а также результат проведенных расчетов.

Помимо этого, предусматривается также возможность оформления машиночитаемого бланка со штрих-кодом на баланс по водному налогу, а также показателям по работе контрольно-кассовой техники.

В соответствии с приказом Федеральной налоговой службы и Министерства финансов из письма за июль и февраль регламентируется порядок, в соответствии с которым должны утверждаться виды деятельности, доходы, а также целевой показатель движения средств, формат использования средств и их движение.

В некоторых ситуациях может также потребоваться указание среднесписочной численности сотрудников. Упрощенка по декларации со штрихкодом предоставляет возможность указать взаимосвязь этого раздела и налоговой информации. Бланк заявления-декларации должен оформляться в соответствии с универсальным образцом без рамки.

Для того, чтобы более подробно ознакомиться с особенностями расчета среднесписочной численности сотрудников и указания этого показателя в декларации лучше всего ознакомиться с полным текстом приказа Федеральной налоговой службы, изданного 10.07.07. Таким образом, на сегодняшний день она основании простых образцов можно составлять практически любые бухгалтерские документы.

Требования к заполнению

В соответствии с Федеральным законом №402-ФЗ устанавливается обязанность фиксации всех событий хозяйственной деятельности с использованием методов бухгалтерского учета, а также подготовки отчетности для любых экономических субъектов, которые перечисляются во второй статье этого документа, и в частности, это касается коммерческих и некоммерческих компаний, адвокатов, частных предпринимателей, государственных и других учреждений. Бухгалтерскую отчетность нужно подавать подготовленной, если ее бумажная форма была утверждена соответствующей подписью руководителя.

В первую очередь, стоит отметить, что в соответствии с этим законом некоторые экономические объекты могут использовать упрощенную систему бухгалтерского учета и подготовки отчетности, и в частности, это касается некоммерческих организаций, субъектов малого бизнеса и организаций, которые работают в рамках проекта «Сколково».

Федеральный закон №402-ФЗ

В то же время все указанные субъекты должны полностью соответствовать условиям, прописанным в пункте 5 статьи 6 Федерального закона №402-ФЗ, и в частности, они не должны подлежать обязательному аудиту, не должны являться государственной организацией, микрофинансовой организацией и относиться к прочим видам деятельности.

Смысл упрощения заключается в том, что могут использоваться сокращенные формы отчетности, указанные в приказе Министерства финансов №66 от 2 июля 2010 года.

В таблице ниже мы перечислим, какие отчеты являются обязательными для компаний, работающих по упрощенной системе учета, а также особенности, касающиеся специальных форм:

| Наименование документа | Нужно ли оформлять | Наличие упрощенного шаблона | Описание упрощенного шаблона |

| Баланс | Обязательно | Да | Наличие укрупненных статей, в которых объединяется несколько элементов. Каждый существенный показатель должен выделяться отдельно. |

| Отчетность по достигнутым финансовым результатам | Обязательно | Да | Отсутствует распределение по типам затрат по основной деятельности, а также выделение текущего налога на доходы и другие показатели, которые зачастую оказываются самыми незначительными для тех, кто работает по упрощенной системе. |

| Отчет об изменениях в капитале | Не обязательно | Нет | |

| Отчет о движении финансовых средств | Не обязательно | Нет | |

| Отчет о целевой трате денежных средств компании | Обязательно для некоммерческих компаний | Да | Отсутствует разбивка по типам взносов, а также подробная детализация расходов. |

| Пояснения к отчетности | Не обязательно | Нет |

Рекомендации по строкам

Для того, чтобы правильно сводить строки балансового отчета по общей форме, нужно обеспечить их правильный контроль по дебету и кредиту:

- С1110. Дебет 04 (не указывая затраты на НИОКР), Кредит 05;

- С1120. Дебет 04 (с указанием затрат);

- С1130. Дебет 08 (затраты на нематериальные поисковые расходы);

- С1140. Дебет 08 (затраты на материальные поисковые расходы);

- С1150. Дебет 01 и Дебет 08 (затраты на неоконченное строительство), Кредит 02 (амортизированные основные средства);

- С1160. Дебет 03, Кредит 02 (амортизация прибыльных инвестиций);

- С1170. Дебет 55, 58 и 73, Кредит 59;

- С1180. Дебет 09;

- С1190. Цифровой показатель стоимости внеоборотных активов, которые не учитываются в остальных строках первого раздела;

- С1210. Общая сумма дебетовых сальдо счетов: 10, 11, 20, 21, 23, 28, 29, 43, 44, 45, а также Дебет 15, 16, 41, 97, Кредит 14 и 42;

- С1220. Дебет 19;

- С1230. Дебет 60, 62, 68, 69, 70, 71, 73, 75 и 75, а также Кредит 63;

- С1240. Дебет 55, 58 и 73, а также Кредит 59;

- С1250. Дебет 50, 51, 52, 55 и 57;

- С1260. Показатели цены оборотных активов, не указанных в остальных пунктах второго раздела;

- С1200. Общая сумма значений, указанных в строках С1210-С1260;

- С6000. Сумма значений, прописанных в строках С1100 и С1200;

- С1310. Кредит 80;

- С1320. Дебет 81;

- С1340. Кредит 83 (суммы дополнительной оценки объектов основных средств и нематериальных активов);

- С1350. Кредит 83 (без указания этих сумм);

- С1360. Кредит 82;

- С1370. Кредит 84 (Дебет 84);

- С1300. Сумма значений, указанных в строках С1310-С1370;

- С1410. Кредит 67;

- С1420. Кредит 77;

- С1430. Кредит 96;

- С1450. Долгосрочные финансовые обязательства, отсутствующие в других пунктах четвертого раздела;

- С1400. Сумма значений, указанных в строках С1410-С1450;

- С1510. Кредит 66 и 67;

- С1520. Кредит 60, 62, 68, 69, 70, 71, 73, 75 и 76;

- С1530. Кредит 86 и 98;

- С1540. Кредит 96;

- С1550. Общая сумма показателей по краткосрочным финансовым обязательствам, не указанным в других пунктах пятого раздела;

- С1500. Сумма значений, указанных в строках С1510-С1550;

- С1700. Сумма значений, указанных в строках С1300, С1400 и С1500.

Если все данные будут введены правильно, то значения в строках С1600 и С1700 будут равными, а в случае несовпадения результатов можно будет узнать о наличии ошибки в балансовом отчете.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Видео:Нулевая отчетность за 5 минут!Скачать

КНД

Для получения ответа на вопрос «Ликвидационный баланс должен быть нулевым или нет?» разберем несколько моментов, связанных с процедурой ликвидации предприятия.

В ст. 61–64 ГК РФ выделены этапы, которые должна пройти компания при ликвидации:

- Вынесение органом управления или единоличным собственником решения о закрытии предприятия.

- Информирование налоговой инспекции о вынесенном решении для изменения данных в ЕГРЮЛ.

- Утверждение специальной комиссии по ликвидации.

- Публичное сообщение о прекращении деятельности, например, через СМИ, на интернет-ресурсах.

- Проведение инвентаризации имущества и обязательств, принятие мер по истребованию дебиторской задолженности и извещение кредиторов о ликвидации юридического лица.

- Составление промежуточного ликвидационного бухгалтерского баланса.

- Окончательный расчет с кредиторами.

- Составление окончательного (итогового) ликвидационного баланса

- Распределение имущества юридического лица, оставшееся после удовлетворения требований кредиторов, его учредителям (участникам).

- Государственная регистрация результатов закрытия компании.

Итак, в процессе ликвидации может быть составлено несколько ликвидационных балансов: промежуточные и окончательный. При этом они не должны быть одинаковыми.

Подробнее о процедуре ликвидации читайте в статье «Порядок закрытия ООО — пошаговая инструкция».

Промежуточный ликвидационный баланс

Составляется промежуточный ликвидационный баланс ликвидационной комиссией только после окончания срока предъявления требований кредиторами (п. 1 ст. 63 ГК РФ).

Промежуточный ликвидационный баланс должен содержать информацию:

- об имуществе ликвидируемой организации (на основании результатов инвентаризации);

- перечне требований, предъявленных кредиторами, и результатах их рассмотрения;

- перечне требований, удовлетворенных вступившим в законную силу решением суда, независимо от того, были ли такие требования приняты ликвидационной комиссией.

Данные об имуществе должны быть подтверждены материалами инвентаризации (п. 27 ПБУ о бухучете и бухотчетности, утвержденное приказом Минфина РФ от 29.07.1998 № 34н).

Как правило, перечень предъявленных кредиторами требований и результаты их рассмотрения ликвидационной комиссией приводятся в приложении к балансу, полученный документ пронумеровывается, прошивается и скрепляется печатью на обороте.

Таким образом, исходя из требований к промежуточному ликвидационному балансу, можно утверждать, что нулевым он быть никак не может.

Промежуточный ликвидационный баланс утверждают учредители (участники) юридического лица или орган, принявший решение о ликвидации.

В некоторых случаях промежуточный ликвидационный баланс утверждается по согласованию с уполномоченным государственным органом. Такой порядок предусмотрен п. 2. ст. 63 ГК РФ.

Обратите, внимание, что не стоит утверждать промежуточный ликвидационный баланс, если имеет место хотя бы одно из следующих обстоятельств:

- суд принял к производству исковое заявление кредитора к ликвидируемому обществу, и решение по этому делу (иной судебный акт, завершающий производство по делу) еще не вступило в законную силу;

- в отношении ликвидируемого общества проводят выездную налоговую проверку, и итоговый документ по ней еще не вступил в силу.

Закон прямо не запрещает утвердить промежуточный ликвидационный баланс в каждом из таких случаев. Однако при наличии хотя бы одного из них подать уведомление в налоговый орган о составлении промежуточного ликвидационного баланса нельзя (подп. «б», «в» п. 4 ст. 20 закона «О государственной регистрации…» от 08.08.2001 № 129-ФЗ).

Несмотря на то, что в законе № 129-ФЗ нет прямого указания на обязанность сдавать промежуточный ликвидационный баланс в регистрирующий орган, сдать его необходимо, так как без промежуточного баланса окажется невозможной проверка достоверности ликвидационного баланса. А достоверность ликвидационного баланса является необходимым условием регистрации ликвидации организации.

Ликвидационный баланс должен быть нулевым или нет

После того, как все расчеты с кредиторами завершены, составляется уже ликвидационный баланс, который также должен быть утвержден учредителями (участниками) юридического лица или органом, принявшими решение о ликвидации юридического лица (п. 6 ст. 63 ГК РФ).

И здесь опять встает вопрос: «Ликвидационный баланс должен быть нулевым или нет»? Ответ на этот вопрос неоднозначный. Дело в том, что на настоящий момент не выработано единого методологического подхода, закрепленного в НПА, к порядку составления показателей окончательного ликвидационного баланса. Кроме того, ст.

63 ГК РФ не устанавливает первоочередности составления ликвидационного баланса перед распределением имущества между собственниками. В ней говорится только о том, что оба эти действия должны произойти после погашения кредиторки.

Также затрудняет ответ на вопрос «Ликвидационный баланс должен быть нулевым или нет?» то обстоятельство, что законодательно не урегулирован вопрос о правомочности ликвидационной комиссии самостоятельно принимать решение о распределении имущества, оставшегося после расчета с кредиторами, между участниками (учредителями).

В принципе правомочны обе позиции: и что он должен быть нулевым, и что может иметь показатели (кроме кредиторки).

Таким образом, если допустить, что ликвидационная комиссия правомочна распределять имущество, оставшееся после расчета с кредиторами, между акционерами и ликвидационный баланс может быть составлен после распределения имущества, то ответ на вопрос «Ликвидационный баланс должен быть нулевым или нет?» положителен.

Если же считать, что решение о распределении имущества, оставшегося после расчета с кредиторами, принимают акционеры, и ликвидационный баланс должен содержать информацию о таком имуществе, то ответ на вопрос «Ликвидационный баланс должен быть нулевым или нет?» отрицателен.

В связи с неопределенностью законодательства по этому вопросу представляется, что обе изложенные позиции могут быть правомочны, хотя каждая из них имеет свои минусы.

О том, как может делиться имущество между участниками, читайте в материале «Как происходит распределение имущества при ликвидации ООО?».

Последствия составления нулевого и ненулевого балансов

Недостатком первой позиции может являться наличие среди активов ликвидируемой организации дебиторской задолженности, взыскание которой может растянуться на довольно длительное время, и соответственно составление ликвидационного баланса будет перенесено на неопределенный срок (пока не будет погашена вся дебиторская задолженность). Вторым недостатком данной позиции является неопределенность в порядке разрешения возможного спора между участниками относительно того, кому из них должно быть передано оставшееся имущество. Согласно п. 8 ст. 63 ГК в случае возникновения спора относительно того, кому из участников нужно передать вещь, ликвидационная комиссия должна продать эту вещь с торгов, но представляется, что с этим вопросом могут возникнуть определенные сложности, ведь эта вещь по решению ликвидационной комиссии уже передана одному из участников. Очевидно, что в этом случае нулевой ликвидационный баланс может быть утвержден только после разрешения спора между участниками.

Недостатком второй позиции может явиться наличие среди активов ликвидируемой организации имущества, облагаемого транспортным налогом и (или) налогом на имущество.

В этом случае ликвидируемая организация продолжает оставаться плательщиком указанных налогов, и у нее до распределения или продажи данного имущества продолжает формироваться кредиторская задолженность по этим налогам.

А, следовательно, в этом случае ликвидационный баланс не может быть утвержден, поскольку будет иметь место кредиторская задолженность по налогам.

Последняя бухгалтерская отчетность

И еще несколько слов о бухгалтерской отчетности ликвидируемого юридического лица. Особенности бухгалтерской отчетности при ликвидации приведены в ст. 17 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ. Отчетный год у ликвидируемой компании неполный.

Начинается он, как обычно, с 1 января, а вот оканчивается датой, предшествующей дате внесения в ЕГРЮЛ записи о ее ликвидации. На дату, предшествующую дате внесения в Единый государственный реестр юридических лиц записи о ликвидации юридического лица, составляется последняя бухгалтерская отчетность.

Составляться она должна на основе утвержденного ликвидационного баланса и данных о фактах хозяйственной жизни, имевших место в период с даты утверждения ликвидационного баланса до даты внесения в ЕГРЮЛ записи о ликвидации общества.

Таким образом, последняя бухгалтерская отчетность – преемник не предыдущей бухгалтерской отчетности, а ликвидационного баланса.

В подп. 9 п. 3 ст. 21 закона № 402-ФЗ сказано, что состав последней бухгалтерской отчетности, порядок ее составления и денежного измерения объектов в ней должны устанавливать федеральные стандарты. Но на сегодня такие стандарты не утверждены и порядок представления такой отчетности в какие-либо государственные органы не установлен.

Бухгалтерская отчетность по форме 0710099 — скачать бланк формы

На данной странице вы сможете скачать актуальный бланк формы бухгалтерской отчетности и узнать особенности заполнения.

Вести бухгалтерию и составлять отчетность по завершении отчетных периодов обязаны все организации, независимо от применения спецрежима налогообложения.

Представляется бухгалтерская отчетность в налоговую инспекцию по окончании отчетного годового периода, не позднее 31 марта года, следующего за ним.

Для сдачи бухгалтерской отчетности за 2017 год и последующие годовые периоды налоговой рекомендована машиночитаемая форма КНД 0710099, включающая в себя:

- Бухгалтерский баланс

- Отчеты:

- о финансовых результатах;

- о движении денежных средств;

- об изменениях капитала;

- о целевом использовании средств

Данный формат отчетности удобен и для заполнения в электронном виде, и для представления в бумажном формате. Ее машиночитаемая структура позволяет налоговикам в кратчайшие сроки вносить данные из отчетов, представляемых в бумажном варианте, что всегда было проблемой.

Далее подробней рассмотрим отдельные структуры бухгалтерской отчетности.

Первую страничку отчетности заполняем, внимательно проставляя данные компании: ИНН, КПП, наименование. Далее указываются отчетные периоды: код и год, проставляется дата утверждения отчетности. Также вносятся данные об ОКВЭДе, ОКПО, организационно-правовой форме и в каких единицах измерения заполняется отчетность.

Бухгалтерский баланс

Основой бухгалтерской отчетности любой компании является бухгалтерский баланс, отражающий положение дел в организации с финансовой стороны. Информация, содержащаяся в этой форме, характеризует финансовое состояние бизнес-субъекта на отчетную дату – на конец квартала для промежуточной отчетности, на 31 декабря для годовой отчетности.

Информация в бухгалтерском балансе распределяется по двум частям показателей – активам и пассивам, и по пяти разделам – это распределение зависит от срока обращения (для активной части) или погашения (для пассивной части).

Первая часть баланса – Активы, которые распределяются по двум разделам: внеоборотные и оборотные. В первом разделе, характеризующем внеоборотные активы, отражается информация по основным фондам, нематериальным активам и долгосрочным вложениям.

Во втором разделе, характеризующем оборотные активы, показываются данные о материальных запасах, дебиторской задолженности (покупателей, поставщиков по авансам, прочим дебиторам), финансовым вложениям сроком до года и наличию денежных средств в кассе и расчетном счету в банке.

Вторая часть баланса – Пассивы, которые распределяются по трем разделам. В первом из разделов этой части раскрывается информация о капитале и резервах (величина уставного капитала, а также добавочного и резервного, плюс нераспределенная прибыль (убыток)).

Во втором разделе приводятся данные о величине долгосрочных обязательств перед банками (кредиты), и другими кредиторами (займы и прочее).

Последний раздел содержит в себе информацию о краткосрочных обязательствах перед банками (кредиты со сроком выплаты до года), кредиторской задолженности перед поставщиками и покупателями по полученным авансам, и прочей задолженности.

🎥 Видео

Пример заполнения бухгалтерского баланса. Как сформировать бух баланс.Скачать

Решение задачи по составлению бухгалтерского балансаСкачать

Как составить баланс и отчет о финансовых результатах. Пример I Короткова Светлана Анатольевна. РУНОСкачать

Бухгалтерский учет понятно за 10 минутСкачать

Бухгалтерский баланс - просто о сложномСкачать

Как заполнить "нулевую отчетность" без ошибокСкачать

Как на основе ОСВ заполнить бухгалтерский балансСкачать

Изменения в учете и налогах 2024Скачать

Бухгалтерский баланс для начинающих | Бухучет простым языком | Бухгалтерия для начинающихСкачать

Как вести бухгалтерию без бухгалтера. Инструкция для ИП на упрощенке (УСН доходы)Скачать

Бухгалтерский баланс простоСкачать

Заполнение налоговых отчетов в 1С, финансовые отчеты, стат. отчетыСкачать

Алгоритм заполнения форм годовой бухгалтерской отчетности от Елены Дятловой. В помощь бухгалтеруСкачать

Как заполнить бухгалтерский баланс в 1С: Бухгалтерии предприятия 8Скачать

Понятие бухгалтерской отчетности, ее состав и видыСкачать

Как заполнить бухгалтерский баланс в 1С Бухгалтерия 8.3 | Микос Программы 1ССкачать

Бухгалтерская отчетность (2022 г) — первый практический урок курсаСкачать

Весь бухучет с нуля для тибетского ежа! За 19 минут, без предисловийСкачать