Многих интересует вопрос – есть ли материальная выгода с беспроцентного займа? Вполне резонно, когда человек, выступающий заемщиком, волнуется о таких вещах. Получив достаточно выгодное предложение займа, нетрудно рассмотреть все возможности, способствующие выгоде сделки.

- Получение беспроцентного займа

- Когда возникает материальная выгода

- Формула, по которой рассчитывается материальная выгода

- Материальная выгода, возникающая при разных сделках

- Доходы физических лиц

- Материальная выгода и ее особенности

- Материальная выгода по беспроцентному займу

- Калькулятор ндфл с материальной выгоды по займу беспроцентному в 2020г

- Беспроцентный займ калькулятор материальной выгоды онлайн

- Ндфл с материальной выгоды по займу

- Доход в виде материальной выгоды: от исчисления НДФЛ до отражения в отчетности

- Ндфл с материальной выгоды в 2020 году

- НДФЛ с материальной выгоды по беспроцентному займу (КБК, проводки, ставка)

- Расчет материальной выгоды калькулятор. Ндфл с материальной выгоды. C льготным процентом

- Беспроцентный займ материальная выгода НДФЛ

- Материальная выгода при получении беспроцентного займа

- Калькулятор Ндфл с материальной выгоды по займу — 2020

- Материальная выгода по займам

- Материальная выгода с беспроцентного займа: калькулятор 2020 года

- Материальная выгода по беспроцентному займу в 2020 году

- Расчет мат выгоды с беспроцентного займа с 2020 года калькулятор

- Расчет материальной выгоды калькулятор. Ндфл с материальной выгоды. C льготным процентом

- 🎦 Видео

Получение беспроцентного займа

Прежде чем рассчитывать – какая материальная выгода получится при таком виде финансирования, необходимо разобраться с самим понятием.

Как правило, кредиторы выдают деньги под какой-то процент, то есть, беря некоторую сумму денег на определенный срок, заемщик возвращает ее, прибавляя начисленные проценты за пользование.

Как вариант, стороны могут договориться о безвозмездном кредитовании, то есть сумма возвращается кредитору, дополнительных выплат с заемщика не требуется.

В этом случае в договоре, заключаемом сторонами, в обязательном порядке должны быть прописаны выгоды обеих сторон – отсутствие процентов для заемщика и возврат денежных средств в полном объеме, для кредитора.

Что касается такого вопроса как материальная выгода, то это дополнительный доход, получаемый займодавцем (юридическим лицом) после предоставления финансов заемщику, либо процентные манипуляции для физического лица.

Когда возникает материальная выгода

Само понятие беспроцентного займа может подразумевать разные толкования. В договоренности по предоставлению стороннего финансирования могут и не указываться проценты, но кредитор законодательно может получить причитающиеся деньги за то, что заемщик пользовался его финансами:

- в договоре процентная ставка не указана;

- соглашением и законами РФ подразумевается взыскание процентов, равных ставке рефинансирования, принятой Центральным Банком;

- по окончанию срока действия договоренности сумма займа возвращается в полном объеме вместе с начисленными процентами.

В таком случае кредитор, особенно когда речь заходит о юридическом лице, получает доход, который рассматривается, как материальная выхода, получаемая с беспроцентного займа.

Согласно налоговому законодательству страны, кредитор обязан отчитаться в полученных доходах.

Не лишней будет возможность использовать калькулятор, если материальная выгода с беспроцентного займа не является постоянным источником дохода кредитора.

Есть несколько важных моментов, касающихся понятия «материальная выгода». С беспроцентного займа она рассчитывается при учете следующих условий:

Видео:ИЗМЕНЕНИЯ В 2024 ГОДУ: НДФЛ. НДФЛ С МАТЕРИАЛЬНОЙ ВЫГОДЫ ОТ ЭКОНОМИИ НА ПРОЦЕНТАХ ЗАЙМАСкачать

- материальная выгода является вычетом, выплачиваемым исключительно резидентами Российской Федерации;

- рассматривается лишь в случае займов денежного характера;

- вопросы, возникающие в ходе оформления и расчета, регулируются Налоговым Кодексом.

Что касается материальной выгоды, получаемой физическими лицами – заемщиками, тут законодательство также учитывает разнообразные случаи. Если речь идет о приобретении недвижимости, вступает в силу налоговое законодательство:

- человек сэкономил на процентах по полученному займу (кредиту), в случае, если кредитором выступает юридическое лицо;

- финансовые сделки срочного характера с приобретением ценных бумаг;

- приобретение товаров, услуг у кредитора, взаимозависимого от налогоплательщика.

Материальная выгода, получаемая физическим лицом с беспроцентного займа, в обязательном порядке учитывается при отношениях с налоговым органом.

Формула, по которой рассчитывается материальная выгода

С беспроцентного займа, который по значимости можно отнести к льготному, выгода рассчитывается при помощи калькулятора, предлагающего действовать по существующей в 2020 году формуле. Вообще к льготным кредитам относятся те, ставка по которым не превышает ставки рефинансирования, принятой Центральным Банком РФ.

https://www.youtube.com/watch?v=do-tyCmF5to

Для определения материальной выгоды по беспроцентному займу применим несложную формулу расчета:

- берется две трети от текущей ставки рефинансирования;

- сравнивается со значением ставки, указанной в кредитном соглашении;

- в случае если ставка в соглашении меньше полученного значения, вычисляемого от ставки рефинансирования – заемщик получает выгоду.

Материальная выгода с беспроцентного займа рассчитывается по окончании срока действия соглашения. Все это время отслеживается ставка рефинансирования.

Если речь идет о кредитовании в национальной валюте, то процент по договоренности за пользование средствами не должен превышать значения в 6,16% годовых.

Когда соглашение заключается с применением иностранной валюты, то указанная ставка не должна превышать значения в 9% годовых.

Если ставка по кредиту имеет значение гораздо ниже двух третей от ставки рефинансирования Центробанка, тогда такой процент по займу считается льготным. Для лучшего понимания ситуации разберем манипуляции на конкретном примере:

ОСТАВИТЬ ЗАЯВКУ НА КРЕДИТ

- предприятие заключает с человеком договор беспроцентного займа на сумму в двести тысяч рублей;

- срок действия договоренности составляет один календарный год;

- обе стороны пришли к соглашению, что заемщик будет выплачивать ежеквартально четверть искомой суммы кредитору.

В данном случае присутствует материальная выгода с беспроцентного займа. Рассчитывается она следующим образом. Ежеквартальный платеж в размере пятидесяти тысяч рублей перемножается со ставкой рефинансирования (6,16% годовых) и компонентой, представляющей отношение условного квартала (90 дней) к календарному году (366 дней).

В результате вычисления получается сумма в семьсот пятьдесят семь рублей, которая фиксируется, как материальная выгода, полученная заемщиком (физическим лицом) с беспроцентного займа. С полученной суммы исчисляется подоходный налог, который уплачивается не позднее июля следующего года.

Материальная выгода, возникающая при разных сделках

Когда два человека договариваются между собой о предоставлении беспроцентного займа, попросту говоря, одалживают деньги, не требуя процентов – даже в этом случае возникает материальная выгода. Таким образом, необходимо учесть ряд факторов:

- когда долг возвращается по частям, материальная выгода также рассчитывается по частям, в день погашения;

- материальная выгода вычисляется исходя из значения ставки рефинансирования и срока договоренности;

- если речь идет о займе для приобретения недвижимости – государством предоставляется налоговый вычет и материальная выгода не считается.

Видео:НДФЛ с матвыгоды, с 2024г. Пересматриваем договоры займаСкачать

Если договоренность беспроцентного займа заключается между юридическими лицами, возникает не материальная выгода, но экономическая. Суммы, фигурирующие в соглашении, не учитываются при налогообложении, как полученные доходы. Передача средств таким манером является достаточно выгодной для компаний и предприятий.

Доходы физических лиц

У заемщика возникает материальная выгода при экономии на уплате процентов, когда он заключает договор беспроцентного займа.

Соответственно он попадает под бдительное око налоговых органов, которые в обязательном порядке требуют отчитаться по доходам.

Если в стандартном понимании доход физического лица обременяется ставкой в тринадцать процентов, то когда возникает материальная выгода, используются другие расчеты:

- материальная выгода с беспроцентного займа обременяется ставкой в тридцать пять процентов от полученной суммы для резидентов РФ;

- граждане, не являющиеся резидентами РФ, рассчитываются с применением более низкой ставки – тридцать процентов.

Когда договоренность подразумевает единовременную выплату по возврату заемных средств, тогда расчет материальной выгоды происходит по окончанию срока действия соглашения. Если расчет осуществляется в несколько этапов, то и материальная выгода с беспроцентного займа исчисляется исходя из графика платежей.

https://www.youtube.com/watch?v=CPoyZe8Xys8

Заемщик (физической лицо), заключивший договор на предоставление беспроцентного займа с компанией, в которой он трудится, может не беспокоиться о налоговой стороне сделки – в этом случае работодатель обеспечивает своевременное исчисление и уплату налога в бюджет. В остальных случаях заемщик обязан сам рассчитать материальную выгоду, полученную с беспроцентного займа и уплатить соответствующее финансовое обременение.

Когда речь идет о длительном сроке займа беспроцентного характера, составляющем до нескольких лет, выгода рассчитывается ежегодно и уплачиваются налоги с доходов не позднее тридцатого апреля года, следующего за отчетным. Стоит помнить, что пенсионные и страховые отчисления к материальной выгоде никакого отношения не имеют.

Материальная выгода и ее особенности

При заключении договора беспроцентного займа стоит помнить о некоторых нюансах, требующих внимания заемщика:

- материальная выгода с беспроцентного займа не рассчитывается, если стороны соглашения являются физическими лицами;

- можно не беспокоиться о налоговых отчислениях, если индивидуальный предприниматель заключает договор беспроцентного займа с обычным гражданином на предоставление средств, но они не используются в предпринимательской деятельности;

- в остальных случаях необходимо отслеживать значение ставки рефинансирования Центробанка, относительно которой производится расчет.

Как видно из вышесказанного, очень выгодно заключать договоры беспроцентного займа компаниям между собой. В таком случае материальная выгода как таковая не фигурирует. Рассчитывается материальная выгода при необходимости достаточно легко. При использовании беспроцентного займа в 2020 году берется простейшая формула или уже готовый калькулятор, ее использующий.

Материальная выгода по беспроцентному займу

ОСТАВИТЬ ЗАЯВКУ НА КРЕДИТ

Калькулятор ндфл с материальной выгоды по займу беспроцентному в 2020г

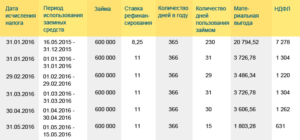

› Вы можете использовать наш калькулятор, чтобы посчитать материальную выгоду по займу, полученному как до 2020 года, так и после, по которым дата возврата займа приходится на период после 1 января 2020 года.

С 1 января 2020 года датой получения дохода в виде материальной выгоды считается последнее число каждого месяца в течение срока, на который выдан заем. Датой возврата займа считается день, когда вы получили наличные в кассу или на ваш счет зачислены деньги.

Видео:Как платить налог с материальной выгоды на процентах по кредитуСкачать

Если срок возврата займа еще не подошел, поставьте дату возврата по договору.

Материальная выгода от экономии на процентах возникает, если компания выдала физическому лицу беспроцентный займ или ставка процентов по займу ниже 2/3 ставки рефинансирования.

Если в договоре займа указано, что он выдан на покупку или строительство жилья и заемщик принес уведомление о подтверждении права на имущественный вычет на приобретение этого жилья».

Беспроцентный займ калькулятор материальной выгоды онлайн

Бесплатная консультация по телефону:+7(499)495-49-41 НК РФ организация должна удержать НДФЛ с материальной выгоды при ближайшей выплате денег заемщику.

Таким образом, материальная выгода работника за пользование беспроцентным займом, полученным от работодателя, не признается объектом обложения страховыми взносами. Эти разъяснения представлены в Письме Минтруда РФ № 17-4/В-54.Следовательно, налоговому агенту на эти даты необходимо производить расчет материальной выгоды и НДФЛ с нее.

Ндфл с материальной выгоды по займу

→ → Актуально на: 26 июня 2020 г.

Рассчитывать доход в виде материальной выгоды от экономии на процентах по займам необходимо на последнее число каждого месяца. Например, заем выдан 15 января, а возвращен 23 марта. Тогда рассчитать матвыгоду придется 31 января, 28(29) февраля и 31 марта ().

Если заем физлицу (например, своему сотруднику) выдала организация, то именно она будет являться в отношении дохода в виде матвыгоды. Следовательно, организация должна будет ():

- удерживать налог из ближайших денежных выплат физлицу;

- по итогам года подавать на физлицо справку 2-НДФЛ.

- перечислять удержанный налог в бюджет;

- ежемесячно рассчитывать доход в виде матвыгоды и НДФЛ с него;

Если же денежные доходы физлицу не выплачиваются и удержать налог не из чего, то по окончании года не позднее 1 марта нужно сообщить в ИФНС о невозможности удержать налог ().

Доход в виде материальной выгоды: от исчисления НДФЛ до отражения в отчетности

в Контур.Школе: изменения законодательства, особенности бухгалтерского и налогового учета, отчетность, зарплата и кадры, кассовые операции. Доход в виде материальной выгоды это своего рода «виртуальный» доход, который можно только понять, что в данной конкретной ситуации налогоплательщик заплатил за пользование кредитом или займом меньшую сумму.

https://www.youtube.com/watch?v=uJD9r9SG4rw

Минфин в письме от 4 июля 2017 г. № 03-04-05/42040 сообщил, что выгода появляется, если процентная ставка по займу меньше 2⁄3 установленной ЦБ РФ ставки рефинансирования. При этом ставку рефинансирования берут по дате получения «физиком» материальной выгоды от пониженных процентов.

Ндфл с материальной выгоды в 2020 году

Copyright: фотобанк Лори Почти все доходы, получаемые гражданами, облагаются НДФЛ. К ним относится и материальная выгода (МВ), доход от которой облагают по ставкам, установленным ст.

224 НК РФ. В основном, подобные выгоды появляются при приобретении гражданином права собственности на любой актив на более выгодных условиях, чем действующие для других потребителей критерии.

МВ образуется от экономии на кредитных процентах, если ставка

НДФЛ с материальной выгоды по беспроцентному займу (КБК, проводки, ставка)

Автор статьиВиктория Ананьина 5 минут на чтение255 просмотров Организация (юрлицо), может выдавать своему работнику, а в некоторых случаях и иному физлицу, процентный либо беспроцентный заем.

Встает вопрос: когда образуется облагаемая НДФЛ мат. выгода (далее по тексту также – МВ) по займу и вообще, что это такое?Само понятие «материальная выгода» подразумевает некую пользу, которую физлицо получает в виде определенных благ.

Видео:10022022 Налоговая новость о НДФЛ при получении беспроцентного займа для оплаты работ / loanСкачать

Чаще всего в подобных ситуациях говорят о финансовой выгоде в денежном либо натуральном выражении.Что касается МВ по займам (кредитованию) в виде дохода, то она образуется при наличии конкретных условий. Тогда говорят об облагаемом НДФЛ доходе (в виде МВ). Соответственно, наниматели обретают обязательства налогового агента по удержанию и уплате подоходного налога с МВ.Справочно.

Налоговые агенты – лица, которые несут обязательства по удержанию и уплате сборов в бюджет РФ.

Расчет материальной выгоды калькулятор. Ндфл с материальной выгоды. C льготным процентом

Материальная выгода облагается НДФЛ по ставкам, регламентированным Налоговым кодексом РФ. О том, что является материальной выгодой и по каким ставкам, в зависимости от источника ее образования, осуществляется налогообложение, расскажем далее.

Для того чтобы определить, по какой ставке материальная выгода облагается НДФЛ, необходимо выяснить, что такое материальная выгода и за счет каких источников она образуется. Доход в виде материальной выгоды возникает у налогоплательщика по следующим основаниям (ст. 212 НК РФ):

- Экономия на процентах по заемным средствам, полученным от организации или предпринимателя.

Обратите внимание!

С 2020 года условия налогообложения матвыгоды данного вида скорректированы .

- Ценовая разница при приобретении материальных ценностей у взаимозависимых лиц (предпринимателей, организаций) по договорам гражданско-правового характера.

Беспроцентный займ материальная выгода НДФЛ

- Формула расчета

- Между юридическими лицами

- Беспроцентный заем на покупку жилья

- Материальная выгода по беспроцентному займу работнику

- Налогообложение материальной выгоды

- Беспроцентный заем в неденежной форме: бухучет

- С льготным процентом

- Свежие материалы

- Беспроцентный заем в неденежной форме: налогообложение

- Примеры

- Между физическими лицами

- Как считать материальную выгоду с беспроцентного займа в 2020 году

- Между юридическими лицами

- С льготным процентом

- Между физическими лицами

Формула расчета Формула расчета зависит от вида материальных благ.

Если заемщик пользуется кредитными средствами, полученными в российской валюте на бесплатной основе, то налоговая база определяется по ставке рефинансирования. Она устанавливается Решением Центробанка России.

Материальная выгода при получении беспроцентного займа

› › › позволяет заработать за счет действующей процентной ставки.

Следует разобраться, как рассчитать материальную выгоду по беспроцентному займу. Для начала необходимо разобраться в терминологической базе.

https://www.youtube.com/watch?v=XnrF3U_1jSk

Понятием «кредита» обозначается передача денег от одного лица к другому с условием их возвращения в течение определенного срока. При этом на выданные средства начисляется процентная ставка, которая служит платой за использование чужих средств. При беспроцентном займе подобная плата не взимается, из-за этого возникает получение материальной выгоды.

Калькулятор Ндфл с материальной выгоды по займу — 2020

Если организация/ИП выдала работнику или иному физлицу (в определенных случаях) беспроцентный заем или же заем, предусматривающий уплату заемщиком процентов по ставке ниже 2/3 ставки рефинансирования ЦБ РФ, то у работника/иного физлица, по общему правилу, возникает облагаемый НДФЛ доход, а у организации/ИП – обязанности налогового агента (, , , ). Наш калькулятор поможет рассчитать вам сумму НДФЛ с материальной выгоды по займам, полученным как до 2016 года, так и после, по которым дата возврата займа приходится на период после 01.01.2016. В результате вы получите не только сумму материальной выгоды и НДФЛ с нее, но и подробную бухгалтерскую справку-расчет.

Сумма займа

Выдача займов в иностранной валюте запрещена. Если сумма займа выражена в валюте, он считается выданным в рублях и возвращается тоже в рублях по курсу,

Материальная выгода по займам

Видео:Как бухгалтеру считать НДФЛ с материальной выгодыСкачать

admin25.07.2018

- Что

- Пример

- Налогообложение материальной выгоды

- В какой момент ИП определять материальную выгоду и сумму НДФЛ?

- Когда нужно удержать и перечислить в бюджет налог с материальной выгоды?

- Кому надо перечислять НДФЛ с материальной выгоды в бюджет — предпринимателю или заемщику?

- Когда у заемщика возникает материальная выгода?

- Когда предпринимателю, выдавшему займы физлицам, надо удерживать НДФЛ

- Когда у заемщика возникает материальная выгода?

- Кому надо перечислять НДФЛ с материальной выгоды в бюджет — предпринимателю или заемщику?

- Как ИП определить выгоду от экономии на процентах?

- Эта формула подходит и для процентных, и для беспроцентных займов?

- В какой момент ИП определять материальную выгоду и сумму НДФЛ?

- По беспроцентным займам, выданным в 2015 году, надо считать материальную выгоду и платить НДФЛ?

- Если, ИП не определил выгоду по 2015 году в срок, что делать сейчас, в мае?

- Когда нужно удержать и перечислить в бюджет налог с материальной выгоды?

- Что

- Как ИП определить выгоду от экономии на процентах?

- Если, ИП не определил выгоду по 2015 году в срок, что делать сейчас, в мае?

- По беспроцентным займам, выданным в 2015 году, надо считать материальную выгоду и платить НДФЛ?

- Размер материальной выгоды

- Эта формула подходит и для процентных, и для беспроцентных займов?

- Что такое материальная выгода?

Материальная выгода с беспроцентного займа: калькулятор 2020 года

09.05.2018 4052 Многих интересует вопрос – есть ли материальная выгода с беспроцентного займа?

Вполне резонно, когда человек, выступающий заемщиком, волнуется о таких вещах. Получив достаточно выгодное предложение займа, нетрудно рассмотреть все возможности, способствующие выгоде сделки.

Прежде чем рассчитывать – какая материальная выгода получится при таком виде финансирования, необходимо разобраться с самим понятием. Как правило, кредиторы выдают деньги под какой-то процент, то есть, беря некоторую сумму денег на определенный срок, заемщик возвращает ее, прибавляя начисленные проценты за пользование.

Как вариант, стороны могут договориться о безвозмездном кредитовании, то есть сумма возвращается кредитору, дополнительных выплат с заемщика не требуется. В этом случае в договоре, заключаемом сторонами, в обязательном порядке должны быть прописаны выгоды обеих сторон – отсутствие процентов для заемщика и возврат денежных средств в полном объеме, для кредитора.

Материальная выгода по беспроцентному займу в 2020 году

На данный момент в России не очень развито беспроцентное кредитование, и, тем не менее, оно все же имеется.

Такие кредиты подразумевают собой отношения, при которых за кредит заемщик не должен платить. При таком кредитовании появляется один интересный параметр – доход, который возникает при неоплате процентов за использование кредитных денег.

Именно это явление на рынке российского кредитования и получило название материальной выгоды по беспроцентному займу – в 2020 году здесь появились определенные нюансы по расчету.

В ситуации, когда юрлицо или ИП ссужают собственным сотрудникам кредитные деньги при начислении минимальных процентов, или обходясь вовсе без них, сотрудник получает доход.

Данный показатель возникает в качестве экономии на процентной разнице.

Возможно Вас так же заинтересует:

Расчет мат выгоды с беспроцентного займа с 2020 года калькулятор

Она облагается НДФЛ, если соблюдается хотя бы одно из следующих условий:

- заем или кредит получен от организации (предпринимателя), которая является его взаимозависимым лицом или работодателем;

- экономия фактически является материальной помощью либо исполнением встречного обязательства, в том числе оплатой за товары (работы, услуги).

Условия, при которых матвыгода не облагается НДФЛ, можно найти в пп.

1 п. 1 и п. 2 ст. При передаче иностранной валюты принимаются во внимание все договора по ставке, равной или меньше 9 процентов.

При кредитовании с участием российского рубля, нужно контролировать ситуацию в конце каждого срока выплаты займа или части займа.

Обстоятельства льготного кредитования возникают не всегда. Материальная выгода не должна подлежать учету в бухгалтерии предприятия в нескольких случаях:

- когда предназначение займа – приобретение (постройка) жилья физическим лицом: квартиры, комнаты, дома, земельного участка под индивидуальное жилищное строительство;

Расчет материальной выгоды калькулятор.

Ндфл с материальной выгоды. C льготным процентом

Однако при получении экономии на процентах за пользование кредитными средствами имеются некоторые особенности. Во-первых, не подлежит налогообложению: Выгода в виде беспроцентного периода кредитования по банковской карте, полученная от банка, находящегося на территории РФ.

Экономия процентов при пользовании кредитными средствами на строительство или приобретение нового жилья (комнаты, квартиры, доли) или земельного участка для строительства на территории РФ. Действует при наличии действующего права на имущественный вычет, подтвержденного налоговым органом (подп.

1 п. 1 ст. 212 НК РФ)

🎦 Видео

Перерасчет НДФЛ с материальной выгоды за 2022 год (Новости ЗУП за 5 мин выпуск от 12.04.2022)Скачать

НДФЛ: дата получения дохода в виде материальной выгоды от экономии на процентах.Скачать

Изменение налогообложения НДФЛ материальной выгодыСкачать

Материальная выгода в 6-НДФЛ в 1С Бухгалтерия 8Скачать

Как правильно выводить прибыль из ОООСкачать

Калькулятор Расчёта ЗаймаСкачать

Изменения при расчете материальной выгодыСкачать

Займ сотруднику в 1С 8.3 ЗУПСкачать

Калькулятор доходности к погашению для облигаций в Таблицах GoogleСкачать

НДФЛ - Налог на доходы физических лиц (#15)Скачать

«Налоговый калькулятор» - простой и полезный сервис на сайте ФНС РоссииСкачать

Как начислить проценты по займу в 1С?Скачать

23072019 Налоговая новость о НДФЛ по беспроцентным займам / free loanСкачать

Кредитный калькулятор. Как правильно рассчитать кредитСкачать

Таблица для расчета доходности облигаций. Как выбрать облигацию? Калькулятор доходности к погашению.Скачать