Чтобы уменьшить налоговую базу, гражданину требуется представить пакет бумаг, подтверждающих его право на вычет. В этой и подобных ситуациях нужно знать, как составить опись документов.

Утвержденная форма для такого перечня не предусмотрена, поэтому предприниматель или представитель организации может воспользоваться собственным бланком.

В конце статьи можно скачать описи документов для налоговой образец.

- В каком случае требуется составить опись

- Примерный план для составления

- Рекомендации по оформлению описи

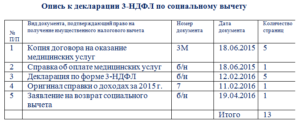

- Образец описи для социальных вычетов

- Как составляется опись при имущественном вычете

- Опись документов для передачи в налоговую (образец)

- Опись документов в налоговую: бланк

- Составляем опись документов в налоговую

- Как составить опись чеков для налогового вычета

- Реестр чеков для налогового вычета за строительство дома образец

- Реестр чеков для налогового вычета — инструкция по заполнению

- Налоговый вычет при строительстве дома: документы для возврата

- Имущественный вычет при строительстве дома

- Налоговый вычет при строительстве жилого дома

- Реестр Чеков Для Налогового Вычета За Строительство Дома

- Реестр чеков для налогового вычета образец заполнения

- Вычет на строительство дома копии чеков подойдут

- Реестр чеков для налоговой образец — xboxenperhlajeedes blog

- reestr.jpg

- Пакет документов для возврата подоходного налога

- Опись документов для налоговой: скачать образец

- Опись документов для налоговой — образец, как его заполнять, как составить

- Система налогообложения и налоговые органы России

- Когда нужна опись?

- Оформление описи

- Составляем опись документов в налоговую — образец — все о налогах

- Образец описи документов для сдачи в налоговую

- Опись документов для налоговой

- Простые налоги

- Опись документов для 3 ндфл бланк — Кредитный юрист

- Опись к декларации 3-ндфл: реестр документов

- Опись документов для налоговой: как правильно заполнить бланк + образец

- Образец опись документов в налоговую и бланк на 2018 год

- Реестр для 3 ндфл

- 📽️ Видео

В каком случае требуется составить опись

Чтобы установить правильность определения налоговой базы, инспекция вправе запрашивать у налогоплательщиков пакет бумаг. В ответ на полученный запрос о предоставлении документов предприниматель или организация подготавливают затребованные бланки и составляют опись. Она прилагается к общему пакету.

В некоторых случаях документацию пересылают в налоговую по почте. В таком случае дополнительно потребуется составить опись вложения. В чем разница между этими бланками?

- Опись вложения обобщенный перечень передаваемых бланков.

- Опись документов конкретный состав пакета с бумагами для передачи.

Налоговый кодекс (пункт 1 статьи 126) обязывает налогоплательщиков передавать все данные по запросу инспекции. В противном случае предприятию может быть начислен штраф.

Примерный план для составления

Как уже отмечалось, опись документов в налоговую не имеет унифицированной формы. Написать ее можно либо на обычном листе, либо на фирменном бланке организации.

Как правило, оформляется она следующим образом:

- Данные адресата. Они указываются в верхнем правом углу страницы. В большинстве случаев прописывается ФИО руководителя местной налоговой инспекции, куда будет предоставляться документация.

- Дата подготовки перечня и регистрационный номер. Эта информация указывается в верхнем левом углу страницы.

- Основной текст. Уместно начинать его с подобных слов: «В соответствии с полученным запросом направляем Вам перечень документов…». Здесь же следует прописать номер запроса от налоговой инспекции, отчетный период, к которому относятся справки, вид налогового режима. Помимо названия бланка, следует вносить количество листов и экземпляров. Отмечается, оригинал или копия предоставлены налогоплательщиком. Если на листе проставлена печать организации, об этом также стоит упомянуть.

- Подпись налогоплательщика. Если перечень составляется организацией, расписывается ее руководитель.

Важно! При личной передаче бумаг и бланка описи документов для налоговой у сотрудника инспекции стоит запросить расписку в получении с подписью и печатью.

Некоторые налоговые инспекции предлагают собственный образец. Однако это не обязывает всех налогоплательщиков при проверках использовать именно этот шаблон. Основной критерий наличие наименований всех справок и договоров, переданных в инспекцию.

Рекомендации по оформлению описи

Как уже отмечалось, строгих правил по оформлению здесь не предусмотрено. Все же есть некоторые рекомендации, которые стоит учитывать при заполнении бланка.

Начнем с того, что в описи должна содержаться достаточно полная информация о документе, которая впоследствии позволила бы его установить. Стоит включить:

- название;

- дату составления;

- регистрационный номер;

- наименование второй стороны сделки.

Вместе с тем не стоит вписывать в бланк несущественные подробности. Требования в разных регионах могут отличаться. Поэтому до того, как отправили пакет бумаг с описью, целесообразно проконсультироваться с сотрудниками местной налоговой инспекции.

Наименования рекомендуется располагать в определенном порядке. Вначале идут бланки, полученные от вышестоящих учреждений, это могут быть постановления или приказы. Далее указывают сметы и так далее.

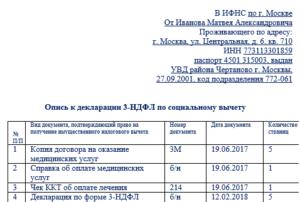

Образец описи для социальных вычетов

Согласно главе 23 Налогового кодекса, налоговую базу для НДФЛ можно на размер вычета. Всего представлено 5 основных видов. Причем каждый из них требует документального подтверждения.

https://www.youtube.com/watch?v=PCgCHnNwj7U

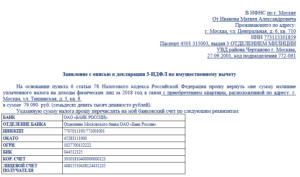

Возьмем для примера образец, составляемый для получения социального вычета на лечение. Чтобы подтвердить свое право на снижение налоговой базы, в ИФНС предоставляется следующий пакет документов:

- копия соглашения об оказании медицинских услуг;

- справка, фиксирующая оплату медицинских услуг;

- справка по форме 2-НДФЛ;

- декларация по форме 3-НДФЛ;

- заявление о возврате.

В опись следует включить количество листов каждого документа, его регистрационный номер и дату.

Возможно получить вычет по налогу и на близких родственников. Для этого нужно приложить к пакету и внести в опись документ, подтверждающих родство (например, свидетельство о браке).

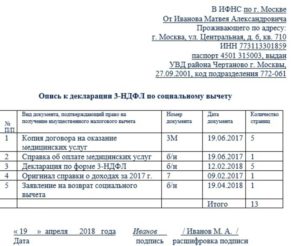

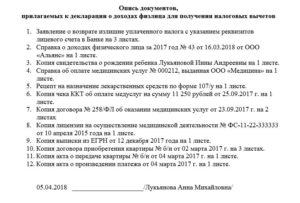

Как составляется опись при имущественном вычете

Налоговое законодательство предусматривает возможность получения имущественного вычета. Один из случаев, попадающих под эти условия приобретение жилья по договору долевого участия.

В таком случае список будет содержать наименования следующих документов:

- Копия договора об участии в долевом строительстве.

- Копия передаточного акта.

- Копия ордера из банка.

- Справка по форме 2-НДФЛ.

- Декларация по форме 3-НДФЛ.

В отношении каждого документа рекомендуется указывать регистрационный номер бланка, дату его подписания и количество листов. Стоит заметить, что список можно совместить с заявлением.

Подытожим: опись документов содержит наименования всех бланков, включенных в пакет для передачи в ИФНС. В перечень рекомендуется включать достаточно подробную информацию, в том числе номер и дату составления, количество листов. Далее можно скачать по ссылке образец описи.

Видео:Декларация 3-НДФЛ 2024 инструкция по заполнению: Имущественный налоговый вычет при покупке квартирыСкачать

Опись документов для передачи в налоговую (образец)

О том, как подать в налоговые органы декларацию о доходах и оформить опись документов в налоговую к 3-НДФЛ, мы уже рассказывали в одной из наших статей. Незатронутой осталась тема формирования пакета документов и сопровождающего документа – описи, для последующей передачи документов, запрашиваемых ИФНС.

Передавая запрашиваемые документы налогоплательщик (компания или ИП) должен приложить к пакету документов опись документов в налоговую, образец которой, не всегда может отвечать установленным требованиям. О том, как правильно составить опись вложения в налоговую, каким должно быть ее содержание, расскажем в этой статье.

Опись документов в налоговую: бланк

При подаче документов по запросу налоговиков субъект обязан предоставить в региональное отделение ИФНС установленный пакет документов, передача которых сопровождается реестром (описью).

Опись в налоговую – это сопровождающий документ, написание которого законодательство возлагает на налогоплательщика. Документ является обязательным приложением к документам, в нем указанным.

Стандартизированный бланк описи в налоговую не утвержден, поэтому налогоплательщик может использовать опись, составленную в свободной форме, либо бланк, рекомендованный к использованию в отделении налоговой инспекции по месту предоставления декларации.

В то же время, предусмотренная возможность составлять сопровождающий реестр в свободной форме, не означает, что к его содержанию законодательство не предъявляет никаких требований.

Наличие описи (реестра) для передачи документов в налоговую регламентируют ряд нормативных актов, в числе которых Приложение № 18 к Приказу ФНС РФ№ ММВ-7-2/628@ от 07.11.2018 года «Об утверждении форм документов…».

Данным приказом в составе документов, передаваемых в ИФНС регламентировано наличие сопроводительной описи. Это может быть отдельно прилагаемый бланк описи документов в налоговую или опись, приведенная в тексте сопроводительного письма.

Составляем опись документов в налоговую

Напомним, что при отсутствии жестких требований к форме описи, ее структура и содержание все же конкретизированы. Чтобы понять обоснованность этих требований, необходимо понимать задачу, которая возложена на этот документ.

https://www.youtube.com/watch?v=Rtj9lHYEyrM

Опись документов для передачи в налоговую (образец приведен далее) – это не только скупой перечень прилагаемых документов, прежде всего, это «страховка» налогоплательщика в ситуации, если возникнут разногласия с инспекцией, или в ходе работы налоговиков с документами будет утерян какой-либо из них. В этих случаях правильно составленная опись в налоговую поможет избежать ответственности за непредоставление необходимых документов и начисления штрафных санкций.

Сопроводительная опись для сдачи документов в налоговую относится к административным документам, и по общему правилу подпадает под стандарт документов данной группы, в связи с чем должна содержать:

- исходящий номер и сведения о дате регистрации документа;

- в правом верхнем углу – сведения об адресате (ИФНС) и субъекте хозяйствования (полное наименование, ИНН, КПП, ОГРН, юридический адрес, контактный телефон);

- наименование документа – «Опись документов для передачи в ИФНС»;

- преамбула;

- перечень документов с указанием числа листов в сшивке;

- указание на общее количество листов;

- подпись руководителя;

- дата составления, печать (при наличии).

Важнейшие разделы описи – преамбула и перечень документов. Рассмотрим их более подробно.

Преамбула – часть текста, в которой налогоплательщик указывает на требование ФНС, согласно которому предоставляется данный пакет документов.

Перечень документов – основной раздел описи. При его формировании следует указывать:

- порядковые номера позиций описи;

- наименование документов, в ней перечисленных;

- формат каждого документа – (оригинал, ксерокопия, заверенная копия);

- регистрационные данные документа (при наличии – собственный номер, исходящий номер, и проч.);

- количество листов по каждому из документов;

- общее количество приложений и листов.

Опись документов в налоговую составляется в двух экземплярах, один из которых передается вместе с пакетом подтверждающих документов в налоговые органы, в второй экземпляр, на котором специалист ИФНС должен проставить дату принятия документов к рассмотрению и регистрационный входящий номер – хранится у налогоплательщика.

При отправке пакета документов почтой (ценным письмом), также составляется сопроводительная опись письма в налоговую, на которой количество и номенклатура вложений подтверждается подписью почтового оператора.

Видео:Опись документов в налоговую по требованию — образецСкачать

Как составить опись чеков для налогового вычета

Ничем не аргументируют, не берут и все, идите в суд и отбивайте. Есть несколько писем Минфина где говорится о том, что сантехника не строительный и отделочный материал.

Сдаете конечно же копии документов, но по описи, оригиналы оставляете себе.

Если все что покупалось и оформлено на мужа было куплено в зарегистрированном браке, то это совместно нажитое имущество и вычет по нему тоже Вам причитается.

Мы получали налоговый вычет на строительство жилого дома.

Я все чеки кассовые с товарными, ТТН приходники отксерила, составила реестр (№п/п, номер чека, дата, Организация, наименование товара, цена), у нас были и просто чеки где написано «стройтовары или отделочные материалы» (прокатило), подколола все в папочку-скоросшиватель.

Все аккуратненько сдала. Но налоговики мне сказали «Как мы это будем проверять? Вот Вам наглядное пособие!» А там кому-то видимо делать нечего было: каждый чек приклеен на лист ф.Ф4, ниже прописано что это (без сокращений) и куда именно это пошло (на стены кухни, на пол туалета и пр.

), разноцветными ручками расписано, в огромную папку подшито, пронумеровано, опись, пояснительная записка, история создания дома и т.д. Мы конечно так делать не стали, поспорили с налоговиками, они и приняли наш вариант, т.к. это безумие нигде не прописано)))

Реестр чеков для налогового вычета за строительство дома образец

Допускается ее заполнение рукописным способом или с помощью специальной компьютерной программы.В начале календарного года, следующего за отчетным периодом, на официальных сайтах налоговой службы Российской Федерации размещается специальная программа, максимально удобная для использования и простая в работе.

https://www.youtube.com/watch?v=KxxuUSpjWXM

На видео ниже Станислав Джаарбеков, эксперт в области налогообложения, разъясняет порядок получения налогового вычета. Опись документов для передачи в налоговую образец будет представлен ниже по социальному вычету на. Реестр чеков для налогового вычета эталон наполнения.

Реестр чеков для налогового вычета — инструкция по заполнению

ВАЖНО. Если расходы, которые хочет зарегистрировать физическое лицо с помощью специального письменного списка, принадлежат к разным типам затрат, то для каждой из них должен быть составлен отдельный документ. Например, в случае фиксации расходов за обучение и за ипотеку нужно сделать по реестру на каждый из них.

Реестр чеков для налогового вычета является довольно важным документом, который необходим физическим лицам для возврата налога и должен быть составлен аккуратно и согласно всем действующим правилам. В этой статей мы рассмотрим общие правила и образец заполнения данного реестра.

Налоговый вычет при строительстве дома: документы для возврата

А если вы по официальному договору о продаже и покупке объекта купили недостроенный коттедж в три этажа, а после покупки довели строительство до конца и зарегистрировали его, как свою собственность, можете претендовать на возврат не только затраченных на приобретение средств, но и на завершение строящегося объекта и его отделку.

Если бы вы приобрели земельный участок и выстроили на нем дачный дом, пригодный для жилья, а затем провели процедуру оформления в роли приспособленного к проживанию строения, но не предоставляющего возможности зарегистрироваться в нем, вы бы не имели возможности подать заявление на получение государственной компенсации.

Имущественный вычет при строительстве дома

- разработка проекта дома и составление сметы затрат;

- проведение коммуникаций в помещение (свет, вода, газ, канализация);

- покупка земельного участка для строительства;

- покупка недостроенного дома;

- оплата услуг по постройке(достройке);

- оплата услуг по отделке помещения;

- расходы на строительные и отделочные материалы.

Возврат налогового вычета с постройки дачного дома имеет свои особенности. Необходимо внимательно смотреть, как в свидетельстве записано имущество. В соответствии с пп.6 п.3 и пп.2 п.1 ст.220 НК РФ и письмом Минфина №03-04-05/7-652 от 29.10.2010 г., вернуть часть суммы можно только за жилой дом, в котором разрешена регистрация(прописка).

Налоговый вычет при строительстве жилого дома

Составление декларации 3-НДФЛ для получения имущественного вычет за строительство дома является сложной процедурой, для того чтобы подготовить необходимый пакет документов, составить декларацию и подать их в налоговую инспекцию займет у Вас уйму времени. В случае допущенной ошибки придется повторно составлять декларацию и снова подавать в налоговый орган, тем самым увеличивая срок рассмотрения и выплаты вычета.

К возвращению могут быть заявлены только те расходы, которые понес налогоплательщик после оформления права собственности. Подтверждением проведения расходов могут быть банковские платежные документы, товарные чеки, расписки руководителей подрядных организаций в получении денег от налогоплательщика-заявителя.

Реестр Чеков Для Налогового Вычета За Строительство Дома

При подаче документов нужно знать, что один налогоплательщик может подать документы на налоговые вычеты только один раз.

То есть если предполагается возврат налога за несколько прошедших лет, документы, в том числе и несколько налоговых деклараций — за каждый год своя, должны быть упорядочены по налоговым периодам.

В случае если самим физическим лицом в декларации обнаружена ошибка или неточность, налогоплательщик вправе предоставить на проверку уточненный вариант.

При оформлении налогового вычета на детей налогоплательщику следует предоставить копии свидетельства о рождении и заявление, в котором будут определены доли родителей и ребенка. Если жилье было построено, то в комплекте документов должны присутствовать чеки и квитанции на закупленные строительные материалы. Со всех расходных документов необходимо сделать копии.

Реестр чеков для налогового вычета образец заполнения

Перед тем как получить налоговый вычет на строительство дома в виде невычета ндфл, полученное в фнс уведомление можно подать по месту работы. Там же указываются любые корректировки, которые вносятся в действующее законодательство касательно оформления этого документа.

При определении размера налоговой базы в соответствии с пунктом 3 статьи 210 настоящего кодекса налогоплательщик имеет право на получение следующих имущественных налоговых вычетов, предоставляемых с учетом особенностей и в порядке, которые предусмотрены настоящей статьей 3) имущественный налоговый вычет в размере фактически произведенных налогоплательщиком расходов на новое строительство либо приобретение на территории российской федерации жилых домов, квартир, комнат или доли (долей) в них, приобретение земельных участков или доли (долей) в них, предоставленных для индивидуального жилищного строительства, и земельных участков или доли (долей) в них, на которых расположены приобретаемые жилые дома или доля (доли) в них 3.

Собираем документы на имущественный вычет на строительство жилого дома права на. Вечерние курсы повышения квалификации юристов (2- 5 мес.

Если же оформляется налоговый вычет, то в таком случае нужно указывать перечень документов, оформленных для обеспечения образовательных, медицинских и других услуг или проведенных сделок.

Ребята, а каким числом должны бытъ чеки и как потом доказать что я купила стройматериалов именно для строительства.

Вычет на строительство дома копии чеков подойдут

Разберемся в этом вопросе более подробно. Куплен уже готовый, построенный объект В случае покупки уже готового для проживания жилья (даже при покупке доли от имущества) следует принести в налоговую оригиналы и копии документов на купленную недвижимость. К таковым можно отнести:

Любого здравомыслящего человека радует мысль получить часть денег назад. Многие уже сталкивались с понятием налоговых вычетов (НВ), кто-то даже получает их стандартные варианты или периодически подает документы на возврат части средств, потраченных на лечение и обучение.

Реестр чеков для налоговой образец — xboxenperhlajeedes blog

Реестр чеков для налогового вычета эталон наполнения. Я сама прошла эту функцию я знаю, что такое выстроить дом.

быстрее всего вас просто не сообразлибо, расслабленно подавайте декларацию, лучше всего выслать почтой с описью, по моему личному воззрению.

Не нужно позднее ехать и просить набрать на подходящую сумму чеков, позднееу что в магазине могут дать чеки датой, которая вас не устроит.

https://www.youtube.com/watch?v=4WTmlOPdcTU

Дом я страховал, мне оценлибо на 7 миллионов в том году. эталоны документов для налогового вычета опись вложения в письмо, реестр передаваемых документов, заявление о рассредотачивании вычета. правительство нам дает право при покупке либо строительстве жлибоща возвращать часть потраченных на это валютных средств.

reestr.jpg

Чтобы вернуть себе часть ранее уплаченного подоходного налога, налогоплательщику достаточно подать в ИФНС декларацию о доходах и все документы, подтверждающие право на вычет. О том, какие документы прикладывать к декларации 3-НДФЛ, как подавать их в ИФНС, и нужно ли сопровождать их реестром, мы расскажем в этом материале.

Пакет документов для возврата подоходного налога

Чтобы получить любой налоговый вычет по НДФЛ, физлицо представляет в инспекцию следующие документы:

Видео:Как БЫСТРО получить налоговый вычет. 3-НДФЛ для налогового вычета 2023Скачать

Опись документов для налоговой: скачать образец

Все лица, зарегистрированные или постоянно пребывающие на территории Российской Федерации, платят налоги со своих доходов и принадлежащего имущества.

Налоговая система страны разделена на три уровня:

- федеральный;

- региональный;

- местный.

Правильное оформление документов является основой работы с ИФНС

Законодательную базу налоговой системы России составляют:

- Конституция;

- Налоговый кодекс России;

- Уголовный кодекс России;

- Законодательные акты субъектов Российской Федерации;

- Нормативные правовые акты органов местного самоуправления;

- Разъяснения уполномоченных органов государственной власти и судебные решения.

Понимание принципов работы налоговой системы упростит взаимодействие с уполномоченным органом

При этом налогообложение затрагивает следующие моменты:

- принципы налогового обременения, размеры платежей и случаи освобождения от них;

- порядок платежей;

- права и обязанности государства в лице уполномоченных органов и налогоплательщиков;

- санкции за неисполнение, ненадлежащее исполнение или умышленное уклонение от обязательств;

- контроль за исполнением сторонами своих обязательств.

Важно! Налоговым органам запрещено требовать повторного представления документов, за исключением случаев, установленных п. 5 ст. 93 НК РФ.

Подтверждением представления документов по требованию налогового органа являются: опись, реестр с отметкой ИФНС России о получении; почтовая квитанция, опись вложения в ценное письмо, уведомление; квитанция спецоператора, подтверждающая получение документов.

Несмотря на всю сложность системы взыскания налогов для рядового плательщика наибольшую проблему составляет заполнение отчётных форм и их своевременная и полная сдача в налоговый орган.

Опись документов для налоговой – это образец вспомогательного документа при общении с уполномоченным органом, который значительно экономит время и помогает избежать конфликтов, а также предотвращает вероятность повторного представления предмета проверки.

Общение с Налоговой инспекцией не самое приятное времяпрепровождение. Часто оно связано с конфликтами или проверками, а также предоставлением многочисленных документов и их копий. Чтобы максимально упростить взаимодействие, предлагаем разобраться с таким инструментом, как опись документов.

Опись документов в налоговую — образец этой формы понадобится, если в налоговую представляется целый пакет документов. Существует ли регламент, по которому должна быть составлена опись бумаг, передаваемых налоговикам, или ее можно составить в свободной форме, расскажем в нашей статье.

Бланк описи документов для налоговой — утвержден или нет?

Опись документов для налоговой к 3-НДФЛ — образец по социальному вычету

Опись документов к декларации 3-НДФЛ — образец по имущественному вычету

https://www.youtube.com/watch?v=IVXAJdmbeZc

Налоговый вычет всегда уменьшает базу налогообложения. Все трудящиеся люди имеют обязательство платить государству 13 % налог с заработка. После приобретения жилья налогоплательщики вправе использовать льготу. Чтобы получить преференцию, необходимо правильно собрать документы для налогового вычета.

Правила предоставления вычета регламентирует ст. № 220 НК. Согласно ей покупатель недвижимости вправе вернуть часть затраченных средств. Оформить льготу вправе только граждане, которые уплачивают в казну государства налог с доходов. Именно налогом государство компенсирует затраты людей.

На практике это выглядит следующим образом.

Предположим, человеку ежемесячно начисляется зарплата 23 тысячи рублей. С этой суммы он платит в бюджет страны 13 %, то есть 23000 × 13 % = 2990 рублей. За год он отдал государству 2990 × 12 = 35880 рублей. Данную сумму он вправе вернуть, когда покупает жилье.

Имущественный вычет имеет ограниченный лимит:

- 13 % от стоимости жилья, максимум 260 тысяч рублей;

- 13 % от уплаченных банку процентов по кредиту, максимум 390 тысяч рублей.

Важно!

Нельзя вернуть денег больше, чем выплачено в бюджет за год.

Допустим, тот же работник купил квартиру стоимостью 1 млн. 200 тыс. рублей. С этой суммы ему положен вычет 1200000 × 13% =156 тыс. рублей. Так как за год он отдал государству всего 35880 рублей, именно на эту сумму он и может претендовать. Остальную часть суммы льготы он может получить в следующих отчетных периодах.

Порядок получения налогового вычета на имущество зависит от выбранного способа:

- по месту работы;

- через налоговый орган.

Предоставлять льготу вправе любая из перечисленных инстанций. Какой бы из них ни был выбран, человеку нужно собрать определенный перечень документов для получения налогового вычета.

Процедура предоставления льготы начинается со сбора пакета бумаг. Основные необходимые документы для оформления налогового вычета через ИФНС:

- Заявление на налоговый вычет, оформляется на месте под контролем специалиста налоговой службы.

- Заявление о перечислении денег на личный банковский счёт рекомендуется писать сразу, чтобы избежать дополнительной беготни. Тоже пишется под контролем инспектора ИФНС.

- Сберегательная книжка и ее ксерокопия.

- Удостоверение личности вместе с копией.

- ИНН.

- Декларация по форме 3 – НДФЛ. Гражданин, получающий льготу, может:

- Заполнить на сайте ИФНС самостоятельно. Также расположена инструкция по оформлению документа.

- Обратиться за помощью специалиста. Данная услуга платная.

- Справка 2- НДФЛ о с места трудоустройства. Если на протяжении года человек трудился в нескольких организациях или работает по совместительству, нужно взять справки у всех работодателей.

- Договор, свидетельствующий о покупке жилплощади с его ксерокопией.

- Квитанции, подтверждающие факт оплаты стоимости квартиры.

- Когда жилье приобретается по договору долевого участия, дополнительно нужно подать акт приема передачи недвижимости.

- Выписка из регистрационной палаты, подтверждающая факт владения. Раньше регистрирующие органы выдавали регистрационные свидетельства, не имеющие срока истечения. Выписка действует только один месяц.

Какие документы нужны дополнительно, при покупке квартиры в ипотеку:

- Ипотечный договор и его ксерокопия. Иногда люди просто берут целевой кредит на покупку жилплощади. Тогда необходимо предоставить кредитный договор, в котором есть пункт о распоряжении деньгами в счет покупки недвижимости.

- Если подаются документы для возврата процентов по ипотеке, требуется в банке взять справку о уже уплаченных процентов. Иногда в инспекции требуют дополнительно предоставить квитанции об уплаченных суммах по кредиту.

Список документов, которые дополнительно нужно принести, если квартира куплена в совместное владение:

- Заявление о перераспределении долей.

- Свидетельство, подтверждающее факт регистрации брачных отношений.

Для подачи документов на вычет за детей необходимо к пакету документации подложить свидетельства об их рождении.

https://www.youtube.com/watch?v=_hV3mybfEl4

Документы для получения имущественного вычета при самостоятельном строительстве и ремонте:

- Расходная документация.

- Договор о строительстве и отделке.

Законодательство дает право оформить льготу и пенсионеру, если в предшествующие три года он работал и выплачивал НДФЛ. Ему выдадут компенсацию сразу за все три года. Если в инспекцию обращается пенсионер, он дополнительно должен принести с собой пенсионное удостоверение и его ксерокопию.

Чтобы быстро оформить налоговый вычет, документы должны быть правильно оформлены. Данное условие поможет избежать дополнительной беготни и недоразумений. Ксерокопии с подаваемых бумаг лучше снять заблаговременно.

Поданная документация рассматривается инспекцией два месяца. За это время специалисты делают все необходимые запросы и проверяют бумаги. Если выносится положительное решение, еще через месяц заявителю на счет поступают на счет положенные деньги.

Когда заявитель уверен в неправомерности отказа, он вправе подать иск в суд.

Подавать документы в ИФНС можно любым из возможных способов:

- Личное обращение. С собой необходимо взять все оригиналы документов и ксерокопии. Инспектор сверит их и отдаст оригиналы назад владельцу. В инспекции останутся только оригиналы справок, декларации и заявлений.

- Через представителя. Тогда заранее нужно позаботиться об оформлении доверенности, позволяющей представлять интересы. Доверенное лицо обязан взять с собой еще свой паспорт.

- Почтой, заказным письмом с вложенной описью. При выборе этого варианта каждую ксерокопию документа требуется заверить. Для этого на каждом документе ставится подпись, расшифровка, дата и фраза «копия верна». Опись и квитанция об отправке будет служить подтверждением отправки пакета бумаг.

- Через интернет. Для отправки пакета документации можно использовать портал госуслуги либо личный кабинет на сайте ИФНС. Любой из данных вариантов требует предварительной регистрации. На сайте госуслуг дополнительно придется пройти процедуру подтверждения.

Каждый человек вправе на личное усмотрение выбрать способ подачи документации в инспекцию. Самым широко используемым вариантом по – прежнему является личное обращения, так как сразу на месте можно решить все спорные вопросы.

Когда подавать документацию на предоставление вычета, зависит от способа получения льготы. Если человек желает получить вычет сразу всей суммой за год через ИФНС, срок подачи бумаг будет после окончания отчетного периода. В случае выборе получения льготы через работодателя обратиться с заявлением в инспекцию можно в любое время. Тогда форма просьбы будет несколько иная.

Налогоплательщику нужно в заявлении просить выдать уведомление на получение льготы. После этого, он предоставляет уведомление работодателю и получает вычет ежемесячно. Обычно, люди выбирают способ получения имущественного вычета через орган. Удобно получить компенсацию общей суммой, чем просто получать ежемесячно заплату на сумму налога с доходов больше.

Сколько ждать решения о назначении льготы зависит от варианта ее получения:

- 3 месяца при получении денег через инспекцию.

- 1 месяц при оформлении вычета у работодателя.

После сдачи документации ждём письменное уведомление о принятом решении на почту.

Видео:КАК ЗАПОЛНИТЬ 3-НДФЛ ПО ИПОТЕЧНЫМ ПРОЦЕНТАМ В ЛИЧНОМ КАБИНЕТЕ НАЛОГОПЛАТЕЛЬЩИКА В 2023 ГОДУСкачать

Опись документов для налоговой — образец, как его заполнять, как составить

Общение с Налоговой инспекцией не самое приятное времяпрепровождение. Часто оно связано с конфликтами или проверками, а также предоставлением многочисленных документов и их копий. Чтобы максимально упростить взаимодействие, предлагаем разобраться с таким инструментом, как опись документов.

Система налогообложения и налоговые органы России

Все лица, зарегистрированные или постоянно пребывающие на территории Российской Федерации, платят налоги со своих доходов и принадлежащего имущества.

Налоговая система страны разделена на три уровня:

- федеральный;

- региональный;

- местный.

Правильное оформление документов является основой работы с ИФНС

Законодательную базу налоговой системы России составляют:

- Конституция;

- Налоговый кодекс России;

- Уголовный кодекс России;

- Законодательные акты субъектов Российской Федерации;

- Нормативные правовые акты органов местного самоуправления;

- Разъяснения уполномоченных органов государственной власти и судебные решения.

Понимание принципов работы налоговой системы упростит взаимодействие с уполномоченным органом

При этом налогообложение затрагивает следующие моменты:

- принципы налогового обременения, размеры платежей и случаи освобождения от них;

- порядок платежей;

- права и обязанности государства в лице уполномоченных органов и налогоплательщиков;

- санкции за неисполнение, ненадлежащее исполнение или умышленное уклонение от обязательств;

- контроль за исполнением сторонами своих обязательств.

Важно! Налоговым органам запрещено требовать повторного представления документов, за исключением случаев, установленных п. 5 ст. 93 НК РФ.

Подтверждением представления документов по требованию налогового органа являются: опись, реестр с отметкой ИФНС России о получении; почтовая квитанция, опись вложения в ценное письмо, уведомление; квитанция спецоператора, подтверждающая получение документов.

Несмотря на всю сложность системы взыскания налогов для рядового плательщика наибольшую проблему составляет заполнение отчётных форм и их своевременная и полная сдача в налоговый орган.

Опись документов для налоговой – это образец вспомогательного документа при общении с уполномоченным органом, который значительно экономит время и помогает избежать конфликтов, а также предотвращает вероятность повторного представления предмета проверки.

Когда нужна опись?

Ответ на требование о предоставлении документов в налоговую, образец

Налоговые органы не только выступают оператором налоговых платежей, но и осуществляют контрольно-надзорные функции.

https://www.youtube.com/watch?v=705pZKYPNxg

Физические лица сталкиваются с необходимостью представить пакет документов при оформлении имущественного вычета или декорации 3-НДФЛ, а юридические – при проверочных мероприятиях, например – камеральных проверках. ФНС имеет право письменно потребовать у налогоплательщика пакет документов с целью проведения проверки.

Возить в налоговую при камеральных проверках коробки с документами уже давно не актуально!

При проведении мероприятий налогового контроля налогоплательщики обязаны представлять необходимые документы. Это можно сделать следующими способами:

- лично или через представителя;

- по почте заказным письмом;

- в электронной форме по телекоммуникационным каналам связи или через личный кабинет налогоплательщика.

Важно! Письмом ФНС России от 25.11.2014 № ЕД-4-2/24315 дано пояснение, что способ представления документации определяется организацией самостоятельно.

Нужно понимать, что специалисты налоговых органов ежедневно обрабатывают значительные объемы бумаг. Наличие подтверждённого сторонами списка передаваемых документов – это гарантия спокойной работы.

Опись – это заверенный плательщиком перечень сданных им в налоговую договоров, квитанций, чеков и т.д. Для такой формы, как опись в налоговую о предоставлении документов образец законодателем или уполномоченным органом не установлен. Но, это не означает, что при отсутствии установленной формы к акту не предъявляется никаких требований.

Функциональное назначение описи – подтверждение одной стороной факта передачи, а другой стороной – факта получения документов. Поэтому оформить её нужно соответствующе.

Оформление описи

Сопроводительное письмо в налоговую о предоставлении документов

Опись от организации может быть составлена лицом:

- ответственным за передачу информации (например, архивариус при выемке архивных данных за закрытые налоговые периоды);

- ответственным за взаимодействие с налоговыми органами (представители бухгалтерии).

Физическое лицо подписывает опись самостоятельно. В случае если оформление осуществляется через представителя, подпись ставится им.

Можно составить как на фирменном бланке организации, так и простых листах офисной бумаги. В последнем случае юридическим лицам лучше заверить подпись ответственного лица печатью организации.

Лицом, уполномоченным подписывать опись от организации, может быть:

- руководитель, как первое лицо, осуществляющее представительские функции;

- главный бухгалтер, как лицо, ответственное за организацию бюджетного учёта в организации;

- специалист по налоговой отчётности.

При отсутствии законодательных норм, организационные моменты лучше уточнять у представителя ФНС, проводящего проверочные мероприятия.

Опись документов в налоговую по требованию образец оформления посмотреть здесь.

Пример описи для документов юридического лица

Вид описи соответствует требованиями делопроизводства, предъявляемыми к письмам:

- В правом верхнем углу указывается адресат – районная налоговая инспекция, проводящая проверку и её почтовый адрес, узнать который можно на официальном сайте госоргана.

Видео:Налоговый вычет за покупку квартиры. Декларация 3-НДФЛ через личный кабинет. Инструкция 2023Скачать

Составляем опись документов в налоговую — образец — все о налогах

В реестр могут входить такие бумаги, как: Реестр используется для контроля подаваемых бумаг.

К примеру, при личной подаче 3-НДФЛ налоговый специалист может проверить на соответствие перечню все документы, которые предоставляются в налоговую.

Также это поможет избежать утери при отправке их посредством почтовой посылке — работники почты смогут сверить список и при утере какого-либо из будут отвечать лично.

Заполнение описи Вот собственно и все, что касается описи для налоговой.

https://www.youtube.com/watch?v=p8ZO7CeyXW8

Теперь разберемся в других особенностях заполнения документации для налоговой. К обычной декларации о доходах физлиц предоставлять документы необязательно.

Образец описи документов для сдачи в налоговую

С целью получения такого вычета физлицом должны быть представлены, свидетельствующие, что им были понесены соответствующие траты.

Так, вычет на учебу ребенка подтверждается комплектом бумаг:

- справка из учебного учреждения, выданная ребенку, что он учится очно.

- декларация 3-НДФЛ;

- копия паспорта;

- документы, фиксирующие плату за учебу;

- справка формы 2-НДФЛ;

- копия свидетельства о рождении;

- копия договора с вузом;

- копия лицензии вуза;

Опись документов в налоговую — образец для передачи приведенных выше документов: Документ, дающий право на социальный вычет

Опись документов для налоговой

Унифицированной формы описи не существует, она составляется на фирменном бланке налогоплательщика или стандартном листе.

В правом верхнем углу указывается, куда и на имя кого направляются, сопровождаемые описью. Как правило, опись направляется на имя руководителя налоговой службы соответствующего региона.

Опись используется совместно с вложения в письмо, если высылаются по почте.

В этом случае опись дополнительно детализирует состав передаваемых, в то время как опись вложения содержит обобщенный список.

В перечне документов, напротив каждого из них указываются количество листов и экземпляров, проставляется отметка о том оригинал это или копия, а также отмечается есть ли на них печать. подписывается руководителем организации налогоплательщика.

Стоит отметить, что после получения сотрудником налоговой службы нелишним будет попросить расписку, подтверждающую его, заверенную подписью и печатью.

За непредставление затребованных документов налогоплательщику грозит штраф согласно п.1 ст. 126 Налогового кодекса РФ.

В реестр могут входить такие бумаги, как: Реестр используется для контроля подаваемых бумаг. К примеру, при личной подаче 3-НДФЛ налоговый специалист может проверить на соответствие перечню все документы, которые предоставляются в налоговую.

Также это поможет избежать утери при отправке их посредством почтовой посылке — работники почты смогут сверить список и при утере какого-либо из документов будут отвечать лично. Заполнение описи Вот собственно и все, что касается описи для налоговой.

https://www.youtube.com/watch?v=p8ZO7CeyXW8

Теперь разберемся в других особенностях заполнения документации для налоговой. К обычной декларации о доходах физлиц предоставлять документы необязательно.

Простые налоги

Объясните пожалуйста, могу ли я получить налоговый вычет от государства, если я приобрела в 2012году дом в пригороде?А пенсионеркой стала год назад, но еще работаю. Разъясните, пожалуйста, и какие нужно собрать? Добрый день! Если дом жилой, то можно получить вычет, если ранее его не получали.

Список можно посмотреть здесь: http://vsenalogi.com/vernut-nalog/pokupka-zhilya/dokumenty/ Здравствуйте подскажите как написать доверенность навычет имущественного налога своей жене Николай, добрый день!

Что вы имеете ввиду? Право на имущественный вычет не передается.

Опись документов для 3 ндфл бланк — Кредитный юрист

Опись документов к декларации по имущественному вычету В описи, прикладываемой к налоговой декларации по имущественному вычету, оформляемой после приобретения квартиры, к примеру, по договору долевого участия, перечисляются следующие документы: • Справка 2-НДФЛ; • Декларация 3-НДФЛ; • Договор долевого участия; • Акт прием-передачи недвижимости; • Документы, подтверждающие оплату; • Заявление на получение налогового вычета; • Заявление на возврат НДФЛ. Опись является одним из важнейших документов, передаваемых в ФНС. Она подтвреждает факт того, что все нужные бумаги были переданы в налоговую инспекцию и помогает нлогоплательщику избежать повторного затребования бумаг.

В реестр могут входить такие бумаги, как:

- Различного вида свидетельства.

- Документ о регистрации Индивидуального Предпринимателя.

- Справки и чеки из банка или других учреждений, в том числе здравоохранения.

- Договоры о заключении кредитных обязательств.

- Информация о стоимости квартиры.

- Свидетельство о регистрации брака, государственной регистрации имущества.

- Акт приема и передачи недвижимого имущества.

- Выписки со счетов.

- Договор на образование или обучение и повышение квалификации.

Реестр используется для контроля подаваемых бумаг. К примеру, при личной подаче 3-НДФЛ налоговый специалист может проверить на соответствие перечню все документы, которые предоставляются в налоговую.

Опись к декларации 3-ндфл: реестр документов

Опись содержит информацию о наименовании документов, их количестве и дате предоставления. Она систематизирует хранение поступающих бумаг и является главным справочным пособием по поиску.

https://www.youtube.com/watch?v=zP6JGOkCxwg

избавляет от необходимости словесно доказывать наличие или отсутствие документа в деле НК РФ предусмотрено применение штрафных санкций за непредоставление документов:

- налоговый — 200 рублей за каждый непредъявленный документ;

- административный — от 300 до 500 рублей.

В последнем случае взыскание надлежит уплатить должностному лицу компании единоразово.

Опись документов для налоговой: как правильно заполнить бланк + образец

Шаг 4 Ввиду того, что опись вложения предусмотрена исключительно для ценных писем, обязательным пунктом является указание стоимости содержимого. Оценивать следует каждый документ в отдельности. С итоговой суммы будет удержан страховой взнос в размере от 3 до 4%.

Налогоплательщику предоставляется возможность поставить прочерк в графе «Стоимость» и не оплачивать страховку, но в случае потери письма по вине почтового отделения, отправителю не удастся получить компенсацию. Средняя стоимость отправки ценных писем равняется 20 рублям за 10 г документации.

Образец опись документов в налоговую и бланк на 2018 год

- 3-НДФЛ;

- справку 2-НДФЛ;

- контракт на лечение;

- справку из медучреждения об оплате лечения;

- платежные документы, подтверждающие расходы на лечение (квитанции, чеки, платежки и т.д.

);

- документ, подтверждающий родство (по вычетам для близких родственников);

- свидетельство о заключении брака (по вычетам для мужа или жены);

- заявление на возврат (если опись и заявление не обобщены).

Можно ли не прилагать к 3-НДФЛ справку 2-НДФЛ, см. в сообщении.

Образец описи документов в налоговую по указанному вычету вы можете скачать на сайте.

Реестр для 3 ндфл

Важно

НДФЛ для ИП При заполнении самой декларации отмечаются только пункты, в которых прописывается полученная гражданином прибыль или понесенные затраты. На дополнительный реестр документов к 3 НДФЛ бланк 2016 года заполняется по-другому.

📽️ Видео

Вычет за проценты по ипотеке 2024: Как заполнить декларацию 3-НДФЛ на возврат процентов по ипотекеСкачать

Как заполнить декларацию 3 ндфл: Налоговый вычет за квартиру, обучение, лечениеСкачать

Декларация 3-НДФЛ 2023 для налогового вычета при покупке квартиры: Как заполнить 3-НДФЛ Онлайн в ЛКСкачать

Вычет по процентам по ипотеке 2023 - Инструкция по заполнению декларации 3-НДФЛ в личном кабинетеСкачать

ДЕКЛАРАЦИЯ 3-НДФЛ НА ВЫЧЕТ ЗА ЛЕЧЕНИЕ / МЕДИЦИНСКИЕ УСЛУГИ ЧЕРЕЗ ЛИЧНЫЙ КАБИНЕТ НАЛОГОПЛАТЕЛЬЩИКАСкачать

Налоговый вычет на лечение 2024 - Как заполнить декларацию 3-НДФЛ за лечение в личном кабинете ЛКФЛСкачать

Налоговый вычет за обучение 2024 Как заполнить декларацию 3-НДФЛ за обучение ребенка и свою учебуСкачать

Налоговый вычет за лечение 2023 - Как заполнить декларацию 3-НДФЛ за лечение и лекарства ОнлайнСкачать

Повышенные лимиты и оформление без деклараций: новые правила налоговых вычетов в 2024 г.Скачать

Заявление на имущественный налоговый вычет для декларации 3-НДФЛ: образец заявления на возврат НДФЛСкачать

Документы для имущественного налогового вычета при покупке квартиры, дома, строительстве и ипотекеСкачать

Имущественный вычет у работодателя: как получить вычет при покупке квартиры на работеСкачать

Вычет на детей и стандартный вычет на себя в личном кабинете: заполнение декларации 3-НДФЛСкачать

ДЕКЛАРАЦИЯ 3-НДФЛ ОНЛАЙН В ЛИЧНОМ КАБИНЕТЕ НАЛОГОПЛАТЕЛЬЩИКА В 2023 ГОДУ/НАЛОГОВЫЙ ВЫЧЕТ ВТОРОЙ ГОДСкачать

Налоговый вычет за лечение зубов стоматологию, брекеты, зубное протезирование как заполнить 3-НДФЛСкачать