Основное средство (ОС), которое попало в организацию любой формы собственности, в том числе недвижимость, должно быть принято:

Для оформления этих процедур необходимо сформировать:

- акт приема-передачи имущества (ОС-1);

- инвентарную карточку (ОС-6).

После этого начинается амортизация в бухгалтерском учете и налоговом учете. Хотя по сути это одно и то же, но на практике они отличаются. В этом материале мы рассмотрим, что такое амортизация в бухучете.

- План счетов

- Основные проводки

- Амортизируемое и неамортизируемое имущество

- Учетная политика и способы начисления износа

- Пример проводок

- Бухгалтерский учет основных средств: основные проводки

- Определяем объект учета

- Начислены амортизационные отчисления по оборудованию проводка

- Проводки по начислению амортизации основных средств

- Таблицы с проводками по учету амортизации основных средств – амортизационные отчисления по счету 02, примеры

- Проводки по начислению амортизации основных средств на бухгалтерском счете 02

- Начислена амортизация по производственному оборудованию проводка

- Амортизация в бухгалтерском учете

- Амортизируемое имущество в бухгалтерском учете

- Как отразить амортизацию в бухучете

- Начисление амортизации: проводки

- Счет 25 Общепроизводственые расходы курсы бухгалтера — учет расходов на производство

- Проводки по счету 25 «Общепроизводственные расходы»

- Амортизация и износ ОС

- Классификация ОС по срокам использования

- Методы расчета амортизации

- Примеры по начислению амортизации с проводками

- Начислена амортизация производственного оборудования проводка

- Бухгалтерский учет: способ амортизации зданий и сооружений

- Начисление амортизации зданий и сооружений в налоговом учете

- Начисление амортизации: проводки

- 📹 Видео

План счетов

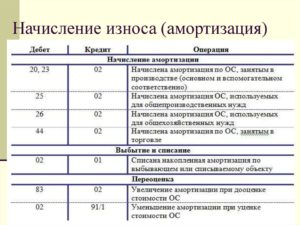

Для обобщения информации об амортизации, накопленной за время эксплуатации объектов ОС, применяется счет 02, который носит одноименное название — «Амортизация ОС». Начисленный износ отражается по кредиту этого счета, а по дебету отражают выбытие основных средств (реализация, списание, передача и т. д.).

Это значит, что счет 02 является пассивным, хотя в формировании пассива баланса прямо не участвует. Он только уменьшает остаточную стоимость объектов основных средств, которые в нем отражены.

Это связано с тем, что в балансе применяется так называемая нетто-оценка основных средств, и для корректного отображения их фактической стоимости из первоначальной суммы вычитают износ, отображенный по счету 02. Корреспондируется он с большинством счетов, служащих для учета расходов.

Кроме того, имуществом, подлежащим амортизации, также являются нематериальные активы компании. Для учета их износа используется отдельный счет 05. Принцип его применения не отличается от счета 02, он также является пассивным и корреспондируется со счетами, по которым учитываются расходы.

Аналитику следует вести в разрезе всех основных средств, которые стоят на балансе организации. Именно так определено в приказе Минфина РФ от 31.10.2000 № 94н, которым утвержден действующий план счетов бухучета.

Основные проводки

Бухгалтеры обычно оформляют записи операции, связанные с амортизацией основных средств, такими проводками:

Амортизируемое и неамортизируемое имущество

Не все ОС подлежат износу и амортизации. В ПБУ 6/01 сказано, что не изнашивается следующее имущество:

- ценности, которые не используются и законсервированы для целей мобилизации;

- ОС, у которых не изменяются потребительские свойства с течением времени, а именно: земельные участки, музейные ценности и природные объекты (водоемы, лесные насаждения и т. п.).

Кроме того, не производится расчет износа своих ОС некоммерческими организациями, потому что у них нет предпринимательской деятельности, а значит, и необходимости относить стоимость ОС на затраты.

Таким образом, амортизация земельного участка в бухгалтерском учете не рассматривается, равно как и других подобных природных объектов. Поэтому никакие проводки и начисления в этом случае не нужны.

Учетная политика и способы начисления износа

Начисление амортизации можно делать одним из четырех способов, предусмотренных ПБУ 6/01:

- линейным способом;

- способом уменьшаемого остатка;

- списанием стоимости ОС по сумме чисел лет полезного использования;

- списанием стоимости ОС пропорционально объему продукции (работ).

В Федеральном законе о бухучете сказано, что выбранный способ начисления организация должна отразить в учетной политике.

Там должно быть указано в описании не только как именно происходит начисление амортизации, проводки и применяемые субсчета, но и то, как определяется срок полезного использования ОС и годовая сумма амортизационных отчислений.

Об этом вам в помощь другие статьи на PPT.ru, сейчас нас интересуют бухгалтерские проводки и как буждет начисляться амортизация.. Рассмотрим их на примере.

Пример проводок

ООО «Весна» имеет в собственности грузовой автомобиль, используемый для доставки материалов. Его первоначальная цена составляет 550 000 руб. Срок полезного использования определен в 20 лет. В организации применяется линейный способ. Прежде чем делать проводку, необходимо определить сумму.

Итак, амортизационная норма в год составляет:

Значит, каждый месяц необходимо списывать 2291,67 рублей. Это сумма начисленной амортизации, проводка будет выглядеть так:

[2]

Бухгалтерский учет основных средств: основные проводки

Каждая компания любого размера и профиля не обходится в деятельности без средств производства – будь то здания, станки, автомобили или торговое, холодильное, выставочное оборудование.

Спектр основных средств, используемых в тяжелой и легкой промышленности, торговле, на транспорте необычайно велик; поэтому их учет и правильное составление проводок по основным средствам – первостепенная задача бухгалтера.

Определяем объект учета

Признаки имущества, попадающего под определение основного средства для бухгалтерского и налогового учета, изложены в ст.257 НК РФ и п.4 ПБУ 6/01.

Начиная с 01.01.2016г. к основным относят средства труда стоимостью более 100 тыс. руб. Стоимость ОС, принятых в эксплуатацию ранее обозначенной даты, начиналась от 40 тыс. руб.

https://www.youtube.com/watch?v=uWvfULc1IdY

Все действия с основными средствами, включая их поступление (изготовление), монтаж, ввод в эксплуатацию, перемещение, выбытие оформляются документально:

Видео:Амортизация простыми словами за 3 минутыСкачать

Начислены амортизационные отчисления по оборудованию проводка

Не обошли законодатели вниманием и бюджетные учреждения. С 1 января 2009 года изменились правила начисления амортизации в бухгалтерском учете бюджетных учреждений.

К амортизируемому имуществу в бюджетном учете относятся объекты основных средств, нематериальных активов, а также и основных фондов имущества казны[2].

В ранее действовавшей Инструкции № 25н[3] говорилось о начислении амортизации только по объектам основных средств и нематериальных активов.

Ведь прежде всего комиссия должна принять решение о том, что срок подлежит пересмотру. Под расходами на проведение ремонта (текущего, среднего и капитального) подразумевается стоимость работ по поддержанию объектов основных фондов в рабочем состоянии в течение срока их полезного использования, не приводящих к улучшению первоначальных нормативных показателей функционирования.

Текущим ремонтом принято считать ремонт, осуществляемый с периодичностью менее одного года для поддержания объектов основных фондов в рабочем состоянии.

При капитальном ремонте зданий и сооружений производится замена изношенных конструкций и деталей или смена их на более прочные и экономичные, улучшающие эксплуатационные возможности ремонтируемых объектов, за исключением полной замены основных конструкций, срок службы которых в данном объекте является наибольшим (каменные и бетонные фундаменты зданий, трубы подземных сетей) (п.

16 Письма Госкомстата РФ от 09.04.2001 № МС-1-23/1480). Каким образом пересматривается срок?

Кто правомочен устанавливать новые сроки? Конкретных ответов на эти вопросы Инструкция № 148н не дает. Поэтому воспользуемся положениями п.

15 указанной инструкции, который предписывает в случае отсутствия информации о сроках в законодательстве РФ и в документах производителя вменять обязанность по установлению (пересмотру) срока полезного использования комиссии по выбытию нефинансовых активов.

Однако стоит иметь в виду, что деятельность комиссии (так же как и деятельность всего учреждения) подлежит проверке со стороны контролирующих органов.

Поэтому, кроме показателей, которые необходимо учесть при вынесении решения, комиссия должна знать, чем ремонт отличается от модернизации объекта.

Ваша задача — правильно ответить на это требование.

В целях налога на прибыль дата предъявления «первички» – это дата ее составления Расходы на приобретение работ (услуг), выполненных (оказанных) сторонними организациями, признаются в «прибыльных» целях в том периоде, в котором документально подтвержден факт выполнения этих работ (оказания услуг). Минфин напомнил, что считать датой такого документального подтверждения.

Проводки по начислению амортизации основных средств

В частности он не влечет за собой каких-либо сложных исчислений и подразумевает выплаты в равных частях ежемесячно, когда осуществляется начисление амортизации.

Пример — Стоимость объекта составляет 600 тысяч рублей, а период эксплуатации — 5 лет.

Из этого следует, что годовой размер начисления составит 20% от себестоимости объекта либо же 120 тысяч.

В случае выбора нелинейного варианта, наблюдается некий смысл, который заключается в выгоде компаний в отличии от той, которая предусмотрена в банке, изъявивших желание снизить статьи основных затрат на приобретение ОС в начале их эксплуатации.

К сведению — нелинейный вариант исчислений не может быть использован к отдельно взятым объектам, поскольку они применимы исключительно для одинаковых амортизационных групп.

https://www.youtube.com/watch?v=VpA_aW3URoY

На сегодняшний день предусматривается несколько разновидностей нелинейного метода, в частности:

- снижение себестоимости амортизируемого актива пропорционально выполненным работам.

- снижаемого остатка;

- списания по размеру числа лет периода полезного применения;

Дополнительно нужно помнить, что первые несколько вариантов напрямую относятся к ускоренным способам амортизации. Метод списания средств по производительности весьма удобен в использовании для станков и иных подобных объектов, которые напрямую поддаются прогнозированию ресурсов.

Исчисления осуществляются исключительно из проведенной деятельности с помощью данного объекта. С целью учета амортизации объектов ОС в бюджетном учете используются счета аналитического учета в соответствии с объектом учета и содержанием хозяйственной операции.

В бюджетном учете, аналитический размер рассчитанной амортизации объектов ОС должен вестись в оборотной ведомости по нефинансовым активам. Суммарный размер начисленной амортизации в бюджетном учете, начисленный за месяц по ключевым средствам, отображается в специально разработанном журнале операций по вопросу выбытия и перемещения нефинансовых активов.

Каждый месяц размеры амортизационных начислений конкретного учреждения отображаются по дебету “затратных” счетов бухгалтерского учета.

Для этих целей используется: В случае начисления амортизации по объектам ОС, которые используются в строительстве недвижимости либо формирования иных нефинансовых активов учреждения Счет 0 106 00 000 “Инвестиции в нефинансовые активы” В случае не принятия участия амортизации в определении стоимости готового товара, работ либо же услуг, и при этом не берется во внимание при издержках обращения Счет 0 401 00 000 “Затраты текущего отчетного финансового года” Следует отметить, что корреспондирующим счетом в данном случае считается аналитический — 0 104 00 000 “Амортизация”.

В том случае, если амортизация за прошлый отчетный период была начислена неверно в излишнем размере, то крайне важно исправить выявленные ошибки.

Таблицы с проводками по учету амортизации основных средств – амортизационные отчисления по счету 02, примеры

Бухучет и . На счете 02 необходимо обеспечить аналитический учет по каждому отдельному основному средству или группе однородных объектов. Это позволит получать необходимую информацию для анализа эффективности и целесообразности использования основных фондов.

С месяца, следующего непосредственно за месяцем в организации, необходимо считать амортизацию и списывать ее проводками в расходы. Начисление амортизационных отчислений проводится по кредиту счета 02 в корреспонденции с дебетом счетов учета затрат предприятия.

Выбор корреспондирующего счета зависит от цели и места использования объекта ОС, а также от характера деятельности предприятия – торговое, производственное. Амортизация может списываться на следующие бухгалтерские счета:

- 44 – для основных средств, эксплуатируемых в торговых компаниях;

- 91 – для ОС, переданных в аренду.

- 20, 23 – для производственных объектов, оборудования, занятых в основном, вспомогательном производстве;

Таблица проводок по начислению амортизации основных средств: Дебет Кредит Операция 20 02 Начислена амортизация по объектам ОС и оборудованию производственных предприятий (включена в состав затрат на основное производство) 44 02 Начислена амортизация по основным средствам торговых организаций (включена в расходы на продажу) 91 02 Отражение начисления арендодателем по ОС, сданным в аренду (учтена в составе прочих расходов) Проводки выполняются ежемесячно в течение всего полезного срока в том отчетном периоде, к которому они относятся.

Необходимость снятия основного средства с учета возникает по разным причинам:

- Передача другим лицам на сторону при продаже, дарении, внесении в УК других компаний.

- Износ моральный – устарело оборудование.

- Износ физический – закончился СПИ, или объект настолько износился, что непригоден более к использованию.

- Поломка – если ее ремонт не целесообразен по экономическим соображениям или не возможен.

- Недостача, выявленная после инвентаризации.

Независимо от причины снятия основного средства с учета порядок действий одинаков:

- Переносится в кредит открытого субсчета накопленная амортизация.

- Открывается отдельный субсчет 11 на счете 01.

- Определяется остаточная стоимость и списывается в зависимости от причины снятия ОС с учета.

- Списывается в дебет открытого субсчета первоначальная или восстановительная стоимость ОС.

Перенос амортизационных начислений, накопленных на дату выбытия или списания, выполняется с помощью бухгалтерской проводки: Дт 02 Кт 01-11 – списана сумма начисленной амортизации. Переоценка – это процедура пересчета той стоимости, по которой числится основное средств на балансе.

Проводки по начислению амортизации основных средств на бухгалтерском счете 02

Амортизация основных средств – это включение стоимости в стоимость производимого товара или услуги. В проводках бухгалтерии амортизация ОС учитывается на .

https://www.youtube.com/watch?v=nza2RqjhQvk

Амортизация позволяет производителю включить в стоимость продукции все затраты на производство.

По сути, за счет амортизации и происходит оборот капитала.Амортизация может быть прекращена только в том случае, если оборудование простаивает от трех месяцев и если объекты модернизируются сроком от 12 месяцев.

Суммы начисляются с месяца, который следует за месяцем ввода объекта в производство и не начисляются с месяца следующего после снятия оборудования с производства.

Нельзя начислять амортизацию по следующим объектам:

- скот;

- дороги;

- объекты природы;

- земля;

- объектам жилищного фонда.

Рассмотрим основные виды типовых проводок по разным видам операций.Проводки: Дебет Кредит Описание операции Стоимость ОС Начисление амортизации.

Свыше 40000 руб. Решение не подвергать объект амортизации, а списать его стоимость сразу. Менее 40000 руб. Проводка: Дебет Кредит Описание операции 01. Списание суммы амортизации оборудования Проводки: Дебет Кредит Описание операции Начисление амортизации арендованного оборудования.

Списание амортизации арендованного имущества.

Проводка: Счет Дебет Счет Кредит Описание проводки Отражена полная амортизация объекта, который включен в состав основных средств.

Существует несколько видов амортизации и каждый из них имеет свои плюсы и минусы:

- линейный способ;

- способ уменьшаемого остатка;

- начисление суммы, в зависимости от производительности объекта;

- начисление суммы, в зависимости от срока службы объекта.

Линейный способ – самый простой. Он не требует сложных вычислений и выплачивается в равных долях по месяцам, когда происходит начисление амортизации. Для расчета суммы амортизации берется стоимость объекта и делится на срок использования по месяцам.

Далее, решается простая пропорция процента к сумме. Этот способ полезен при сохранении качества производимой продукции вне зависимости от степени износа объекта.Пример: цена объекта – 600000, срок его работы – 5 лет. Это значит, что годовая выплата составит 20% от стоимости объекта или 120000.

Соответственно месячная сумма составит 10000.Второй способ в нашем списке зависит от годового коэффициента ускорения, устанавливаемого фирмой.

Такой метод применим в том случае, если качество товара зависит от уровня износа оборудования.Пример: цена оборудования – 600000, срок его работы – 5 лет. Годовая выплата так же 20%, но теперь есть коэффициент ускорения, скажем, 2.

Он означает, что годовой процент от неамортизированной суммы умножается на 2.

А значит, в первый год это: 600000 * 0,4 = 240000, во второй: 600000 – 240000 = 360000; 360000 * 0,4 = 144000; и так далее. В последний год амортизация начисляется из остатка суммы.Способ списания по производительности очень удобен для станков, машин и других объектов, которые поддаются прогнозированию ресурса.

Расчет производится исключительно из произведенной работы при помощи этого объекта.Пример: цена оборудования – 100000, его ресурс – 1000 продуктов.

В этом месяце было произведено 100 продуктов, 10% от ресурса объекта. Это значит, что размер амортизации за этот месяц составит 10% от стоимости – 10000.

Способ начисления суммы прост и довольно часто используется вместо способа уменьшаемого остатка, потому что его удобно использовать в том случае, если качество товара напрямую зависит от объекта.

Его суть заключается в выплате суммы равной отношению оставшихся лет эксплуатации ко всей сумме лет эксплуатации помноженной на стоимость объекта.Пример: цена объекта – 100000, срок его работы – 6 лет.

Сумма лет эксплуатации – . В первый год сумма выплаты составит 6/21*100000. Далее расчет производится по той же схеме.

Видео:Начисление амортизации в 1С 8.3 проводкиСкачать

Начислена амортизация по производственному оборудованию проводка

Налоговики и следователи договорились, кого можно считать «налоговыми злоумышленниками»

Следственный комитет и Налоговая служба разработали методические рекомендации по установлению фактов умышленной неуплаты налогов и формированию доказательной базы.

Отделения ПФР не вправе требовать у компаний нулевые СЗВ-М

Недавно Алтайское отделение ПФР выпустило неоднозначное информационное сообщение, касающееся правил представления СЗВ-М. В информации говорилось, что «даже в случае отсутствия работников, трудящихся по найму, работодатель все равно подает сведения, но только без указания списка застрахованных лиц».

В ПБУ «Учетная политика» внесены изменения

https://www.youtube.com/watch?v=jePHG16zBUY

С 06.08.2017 года вступают в силу поправки в ПБУ 1/2008 «Учетная политика организаций». Так, в частности, установлено, что в случае, когда федеральными стандартами не предусмотрен способ ведения бухучета по конкретному вопросу, компания может разработать свой способ.

Недобросовестным налогоплательщикам могут отказать в приеме отчетности

Хабаровские налоговики сообщили, что территориальные инспекции вправе не принимать декларации у организаций, обладающих признаками недобросовестных плательщиков.

Как давать пояснения к расчету по взносам

Если в расчете по взносам отражены необлагаемые суммы либо пониженные тарифы, то при камеральной проверке расчета ИФНС направит вам требование. В нем она запросит документы, подтверждающие обоснованность отражения таких сумм и тарифов. Ваша задача — правильно ответить на это требование.

В целях налога на прибыль дата предъявления «первички» — это дата ее составления

Расходы на приобретение работ (услуг), выполненных (оказанных) сторонними организациями, признаются в «прибыльных» целях в том периоде, в котором документально подтвержден факт выполнения этих работ (оказания услуг). Минфин напомнил, что считать датой такого документального подтверждения.

Затраты на питьевую воду для офиса можно учесть в базе по налогу на прибыль

Расходы организации на приобретение питьевой воды для сотрудников и установку кулеров относятся к затратам на обеспечение нормальных условий труда, которые, в свою очередь, учитываются в составе прочих расходов. А значит, «водные» суммы можно без проблем включить в «прибыльную» базу.

Амортизация в бухгалтерском учете

Актуально на: 31 октября 2016 г.

Под амортизацией понимается выраженный в денежном измерении износ имущества, возникающий в процессе его использования. Об амортизации в бухгалтерском учете расскажем в нашей консультации.

Амортизируемое имущество в бухгалтерском учете

В бухгалтерском учете может амортизироваться следующее имущество:

- основные средства (ОС);

- нематериальные активы (НМА).

При этом из обеих групп имущества есть исключения:

Неамортизируемые основные средства:

ОС, используемые для целей мобилизационной подготовки и мобилизации, которые законсервированы и не используются в деятельности организации (абз. 2 п. 17 ПБУ 6/01 )

НМА с неопределенным сроком полезного использования (абз. 2 п. 23 ПБУ 14/2007 )

НМА некоммерческих организаций (п. 24 ПБУ 14/2007 )

ОС, потребительские свойства которых с течением времени не изменяются (абз. 5 п. 17 ПБУ 6/01 ): — земельные участки; — объекты природопользования;

— объекты, отнесенные к музейным предметам и музейным коллекциям, и др.

Кроме того, амортизация ОС перестает начисляться в случае их перевода на консервацию на срок более 3 месяцев, а также в период восстановления объектов (ремонт, модернизация, реконструкция), продолжительность которого превышает 12 месяцев (п. 23 ПБУ 6/01 ).

Сказанное выше означает: тот факт, что объект является основным средством или нематериальным активом, не предполагает однозначно, что по нему будет начисляться амортизация. Ведь, к примеру, амортизация земельного участка в бухгалтерском учете не начисляется.

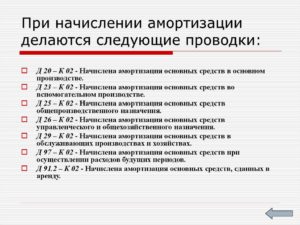

Как отразить амортизацию в бухучете

Амортизация в бухгалтерском учете отражается по дебету счетов учета затрат, другого имущества или финансового результата. Это зависит от того, где объекты ОС или НМА используются. При этом кредит счетов для ОС и НМА будет всегда один и то же:

- для ОС – счет 02 «Амортизация основных средств»;

- для НМА – счет 05 «Амортизация нематериальных активов».

Так, к примеру, бухгалтерская запись Дт 25 Кт 02 означает начисление амортизации основных средств общепроизводственного назначения, т. е. ОС по обслуживанию основных и вспомогательных производств организации.

При амортизации оборудования проводка может быть и такой: Дебет счета 26 – Кредит счета 02. Она означает начисление амортизации основных средств общехозяйственного и управленческого назначения (например, компьютера главного бухгалтера).

В разных случаях на суммы начисленной амортизации проводки могут быть самые разнообразные.

Начисление амортизации: проводки

Основные проводки по начислению амортизации ОС и НМА можно представить в таблице:

Счет 25 Общепроизводственые расходы

курсы бухгалтера — учет расходов на производство

На счете 25 «Общепроизводственные расходы» плана счетов бухгалтерского учета собирается «информация» о всех расходах напрямую связанных с производством продукции или оказанием услуг, которые не возможно отнести сразу на конкретную продукцию и подлежащих распределению по видам продукции по итогам месяца по специальному алгоритму .

https://www.youtube.com/watch?v=fa9fTm-Qnpg

В отличие от счете 20 «Основное производство», счет 25 предназначен для сбора информации о тех расходах на производство, которые согласно учетной политике организации подлежат распределению по итогам месяца. Распределение таких расходов происходит по некому алгоритму распределения, обычно разработанному организацией исходя из налогового и бухгалтерского законодательства.

К расходам на производство, подлежащим распределению на виды продукции в незавершенном производстве обычно относят расходы на электроэнергию, заработанную плату вспомогательных служб, услуги сторонних организации по обслуживанию и ремонту оборудования.

Аналитический учет по счету 25 «Общепроизводственные расходы» в программе 1С 8 ведется по:

— подразделениям организации

— статьям затрат

Проводки по счету 25 «Общепроизводственные расходы»

НАЧИСЛЯЕМ амортизацию производственного оборудования

Проводка. Д.счета 25 «Общепроизводственные расходы» — К.счета 02 «Амортизация ОС»

Отражаем начисление амортизации производственного оборудования. Сумма. сумма, указана в док.»Бухгалтерский расчет»

Дата проводки. конец месяца

СПИСЫВАЕМ производственное оборудование в момент выдачи в пр-во

Проводка. Д.счета 25 «Общепроизводственные расходы» — К.счета 10 «Материалы»Отражаем списание инструмента в момент передачи в производство. Сумма. сумма, указанная док.»Бухгалтерский расчет»

Дата проводки. дата док.»Бухгалтерский расчет»

НАЧИСЛЯЕМ производственные расходы от поставщиков работ, услуг

Проводка. Д.счета 25 «Общепроизводственные расходы» — К.счета 60 «Расчеты с поставщиками»Отражаем оприходование производственных расходов от поставщиков работ, услуг. Сумма. сумма, указанная в док.»Акт приемки-передачи».

Дата проводки. дата из док.»Акт приемки-передачи»

НАЧИСЛЯЕМ расходы по социальному страхованию

Проводка. Д.счета 25 «Общепроизводственные расходы» — К.счета 69 «Расчеты по социальному страхованию»Отражаемм начисление расходов по социальному страхованию производственных рабочих и персонала. Сумма. сумма, указанная в док.» Бухгалтерский расчет «.

Дата проводки. дата из док.» Бухгалтерский расчет «.

РАСПРЕДЕЛЯМ расходы между продукцией в незавершенном производстве

Проводка. Д.счета 20 «Основное производство» — К.счета 25 «Общепроизводственные расходы»Отражаем распределение расходов на продукцию в незавершенном производстве. Сумма. сумма, указанная в док.» Бухгалтерский расчет «.

Дата проводки. дата из док.» Бухгалтерский расчет «.

Амортизация и износ ОС

Амортизацией основного средства называются ежемесячные отчисления части его стоимости на производственные затраты. Амортизацию следует отличать от износа:

- Износ — это снижение стоимости объекта;

- Амортизация — постепенный перенос его стоимости на производимую продукцию.

Стоит заметить, что понятие износа не закреплено в бух.учете. Это, скорее, экономический термин. При амортизации стоимость ОС списывается на счета затрат, при износе — напрямую на счет расходов.

Счетами затрат, в зависимости от вида затрат (общехозяйственные, производственные и др.), могут быть 20, 26, 44, 08 и т.д. Отчисления по амортизации начинают начислять с первого числа месяца, следующего за месяцем ввода объекта в эксплуатацию до полного погашения стоимости ОС либо до списания объекта с учета.

Объекты ОС, которые не амортизируются:

- Оборудование стоимостью менее 40 000 руб. единовременно списываемое в состав материально-производственных запасов;

- Участки земли;

- Объекты природопользования (водные и пр.);

- Незавершенное строительство;

- Ценные бумаги и др.

Классификация ОС по срокам использования

Для начисления сумм амортизации необходимо определить срок полезного использования (СПИ) объекта. С 01.01.2017г. будет применяться новый ОКОФ и изменится подход к определению СПИ в бух.учете.

https://www.youtube.com/watch?v=6TXiFhNXcvg

Срок полезного использования объекта ОС определяется организацией самостоятельно, с использованием утвержденной классификации:

Получите 267 видеоуроков по 1С бесплатно:

Методы расчета амортизации

В бухгалтерском учете предприятия существует четыре основных способа начисления амортизации, представленных ниже:

Примеры по начислению амортизации с проводками

1 способ. Фирма «Колибри» приобрела типографский станок стоимостью 120 000 руб. СПИ установлен в 5 лет. Годовая норма амортизационных отчислений равна 24 000 (120 000 руб./5 лет). Сумма ежемесячной амортизации составит 2 000 руб. (24 000 руб./ 12 месяцев).

Проводки по ежемесячному начислению амортизации:

situations/k502333, http://www.finbuh1c.ru/index.php/planaccounts/account25.html, http://buhspraa46.ru/buhgalterskie-provodki/provodki-po-nachisleniyu-amortizatsii-osnovnyih-sredstv.html

Видео:Занятие № 15. Бухучет основных средств. ПроводкиСкачать

Начислена амортизация производственного оборудования проводка

1. Акцептованы счета поставщиком за поступившие на склады материальные ценности:а) покупная стоимость, включая транспортные расходы (по фактической себестоимости заготовления)…..400 00………10-60б) налог на добавленную стоимость…..72 000……19-602. Передано в монтаж оборудование для строящегося цеха…..300.000……08-073.

Акцептован счет подрядной организации за выполненные строительно-монтажные работы по возведению здания цеха:а) стоимость работ….200 000…….08-60б) налог на добавленную стоимость…..36 000……19-604. Списано морально устаревшее оборудование:а) первоначальная стоимость……200 000 …..01.2-01б) сумма начисленной амортизации на дату списания…….195 000…..02-01.

2в) стоимость оприходованных материалов (запасных частей, лома) от демонтированного оборудования по цене возможного использования..3000..10-91г) списана остаточная стоимость оборудования (сумму определить и отразить на счетах)…….5 000……91-01.25.

Акцептован счет специализированной монтажной организации за принятые по акту работы по монтажу производственного оборудования:а) стоимость оказанных услуг по монтажу оборудования……100 000……08-60б) налог на добавленную стоимость…..18 000……19-60 6. Принятые в эксплуатацию законченные объекты основных средств:— здание цеха…..1 600 000…..01-08— производственное оборудование….400 000 …..

01-087. Отпущены со склада и израсходованы материальные ценности (по фактической себестоимости):а) на изготовление продукции в основном производстве….320 000…..20-10б) на ремонт основных средств, содержание и эксплуатацию оборудования и хозяйственные нужды цехов…70 000…..25-10в) на ремонт и обслуживание основных средств общехозяйственного назначения….40 000….

26-10г) на упаковку продаваемой продукции….10 000……44-108.Начислена амортизация основных средств:а) производственного оборудования, здания и инвентаря цехов…245 000….20-02б) здания, сооружений и инвентаря общехозяйственного назначения….30 000 ….26-029.Начислена амортизация по нематериальным активам, используемым на общепроизводственные нужды….295.000…..25-0510.

Акцептованы счета поставщиков и сторонних организаций:а) за текущий ремонт здания офиса….30 000….26-60 б) за коммунальные услуги (освещение, отопление, газ), потребленные основным производственным цехом…155 000….25-60в) за коммунальные услуги и услуги связи подразделений общехозяйственного назначения….35 000….

26-60г) за транспортно-экспедиторские услуги по доставке готовой продукции до железнодорожной станции….10 000…..44-60д) налог на добавленную стоимость по ремонтным работам и потребленным услугам….41 400……19-6011. Начислены проценты за краткосрочные кредита банка….15.000….91-66 12.

Оплачены с расчетного счета организации:а) счета поставщиков и подрядчиков за поставленное оборудование, материалы, коммунальные услуги и пр…..1 276 000……60-51б) проценты за краткосрочные кредиты банка….15000…..66-51в) штраф налогового органа за нарушения сроков представления расчетов по НДС…..32000…..68-51г) налог на доходы физических лиц……42000…..68-51д) страховые взн.

за ноябрь 200х г…….127300….69-51е) алименты, удержанные по исполнительным листам…..3050….76-51ж) в погашение краткосрочных кредитов банка…..150000…..66-5113. Получены с расчетного счета наличные деньги в кассу организации для выплаты заработной платы, на командировки, хозяйственные расходы….305000…..50-51 14.

Выплачены из кассы организации:а) заработная плата, пособия по временной нетрудоспособности за ноябрь 20хх г………255000…..70-50б) в подотчете на командировочные и хозяйственные расходы….12500….71-5015. Депонирована невыданная заработная плата….50.000……70-76.4 16. Внесена из кассы на расчетный счет денежная наличность сверх установленного лимита…..37.500…..51-5017.

Поступили деньги на расчетный счет организации:а) от покупателя за проданную продукцию…2 100 000….51-62б) в погашение дебиторской задолженности (прочей)….10000….51-7618. Начислена заработная плата, пособия и другие выплаты персоналу организации за декабрь 20хх г.:а) рабочим основного производствен-ного цеха на изготовление продукции……225 000….

20-70б) рабочим и служащим за обслужива-ние и управление цехами…..80000…..25-70 в) руководителям, специалистам и служащим за управление организацией и обслуживание общехозяйственных подразделений….40000…26-70г) пособия по временной нетрудо-способности….10000….69-7019. Из начисленной заработной платы и других выплат произведены удержания:а) налога на доходы физических лиц….

42600…70-68б) по неиспользованным листам(алименты)……6600….70-76 20. Начислены страховые взносы от начисленной заработной платы персоналу организации за декабрь 20хх г. (суммы определить):а) за изготовление продукции в основном производстве….67500….20-69 б) за обслуживание и управление цехами….24000….25-69 в) за управление организацией и обслуживание общехозяйственных подразделений…..

12000….26-6921. Начислен взнос на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний в размере 0,4% от начисленной заработной платы персоналу организации за декабрь 20хх г. (суммы определить):а) за изготовление продукции в основном производстве….900….20-69б) за обслуживание и управление цехами……320….

25-69 в) за управление организацией и обслуживание общехозяйственных подразделений……160….26-6922. Сумма налога на добавленную стои-мость по приобретенным ценностям, принятым работам от поставщиков и подрядчиков, подлежит зачету по расчету с бюджетом (проверить сумму)…..550 700….68-1923. Отражены расходы на служебные командировки по утвержденным авансовым счетам…..10.500…..26-7124.

Списаны накладные расходы для включения в себестоимость продукции (суммы определить)а) общепроизводственные расходы цехов…..624320…..20-25б) общехозяйственные расходы предприятия…..197660….

20-2625 Оприходована на складе выпущенная из производства готовая продукция по фактической себестоимости (сумму определить и отразить на счетах, имея в виду, что остатки незавершенного производства на конец месяца составили 85.355 руб.)….1 595 025….43-2026. Отгружена готовая продукция покупа-телям в соответствии с договорами:а) по фактической производственной себестоимости….1640000….

90-43б) по проданной стоимости, указанной в расчетных документах……2410800…..62-9027. Списаны расходы на продажу, относящиеся к проданной продукции….20.000….90-4428. Начислен налог на добавленную стоимость по отгруженной продукции….(рассчитать сумму)……90-6829. Определен и списан финансовый результат от продажи продукции ……(сумму определить)…..90-99 30. Отражены результаты годовой инвентаризации:а) излишки материалов на складе (по рыночной стоимости)….1200…..10-99б) недостача готовой продукции на складе….2500….94-43в) недостача готовой продукции отнесена на виновное лицо…..2500…..73.2-94 31. Списан результат по прочим доходам и расходам ………(сумму определить)……99-9132. Начислен налог на прибыль за декабрь 20хх г. В размере 20% …….(сумму определить)…..99-68 33. Определяется и списывается чистая прибыль отчетного года …….(сумму определить)……( )

Помогите, пожалуйста!

Бухгалтерский учет: способ амортизации зданий и сооружений

Способ амортизации в бухгалтерском учете выбирают один для всех объектов из однородной группы ОС. При этом выбранный способ амортизации в течение всего СПИ объектов ОС однородной группы изменению не подлежит (п. 18 ПБУ 6/01). Можно выделить такие однородные группы ОС: здания, сооружения, вычислительная техника, транспортные средства и т.д.

https://www.youtube.com/watch?v=NhKJF8q8SyM

Ограничений на выбор конкретного метода начисления амортизации для зданий и сооружений нет. Поэтому организация может выбрать отдельно для зданий и для сооружений любой из допустимых способов (п. 18 ПБУ 6/01):

- линейный способ;

- способ уменьшаемого остатка;

- способ списания стоимости по сумме чисел лет срока полезного использования;

- способ списания стоимости пропорционально объему продукции (работ).

О том, как определяется годовая и месячная сумма амортизационных отчислений при каждом из указанных способах, мы рассказывали в отдельной консультации. А здесь покажем на примере, как начислить амортизацию на здание цеха, в котором производится несколько видов готовой продукции.

Первоначальная стоимость здания составляет 6 000 000 рублей. СПИ установлен как 31 год. К зданиям организация применят линейный способ амортизации. Для определения суммы годовой амортизации здания расчет простой: 6 000 000 / 31 = 193 548 (рублей). Поэтому ежемесячно амортизация будет начисляться проводкой:

Дебет счета 25 «Общепроизводственные расходы» — Кредит счета 02 «Амортизация основных средств» 16 129 (193 548 / 12)

Если бы это было не здание цеха, а здание заводоуправления, то в случае, когда начислена амортизация здания заводоуправления, проводка будет уже другая: Дебет счета 26 «Общехозяйственные расходы» — Кредит счета 02 (Приказ Минфина от 31.10.2000 № 94н).

Начисление амортизации зданий и сооружений в налоговом учете

Если амортизируется здание или сооружение, входящие в VIII – X амортизационные группы (т. е. СПИ свыше 20 лет), то использоваться должен исключительно линейный способ начисления амортизации (п. 3 ст. 259 НК РФ).

В отношении всех остальных амортизируемых объектов (ОС и нематериальных активов) организация может выбрать как линейный, так и нелинейный метод. Выбранный метод необходимо закрепить в Учетной политике в целях налогообложения (п. 1 ст.

259 НК РФ).

Видео:Начисление амортизации ОС в 1С 8.3 (инструкция)Скачать

Начисление амортизации: проводки

Амортизация в бухучете — это погашение стоимости объектов основных средств. Приобретенные организацией основные средства сразу же относить на затраты нельзя. Ведь это дорогостоящее оборудование, транспорт и даже недвижимость. Поэтому их стоимость списывают в расходы частями. В бухгалтерии для нее предусмотрены специальные проводки.

КонсультантПлюс ПОПРОБУЙТЕ БЕСПЛАТНО

Получить доступ

Основное средство (ОС), которое попало в организацию любой формы собственности, в том числе недвижимость, должно быть принято:

- к бухгалтерскому учету — на дату, когда сформирована первоначальная стоимость объекта (п. 4, 7 ПБУ 6/01);

- к налоговому учету — на дату ввода в эксплуатацию (п. 4 ст. 259 НК РФ).

Для оформления этих процедур необходимо сформировать:

- акт приема-передачи имущества (ОС-1);

- инвентарную карточку (ОС-6).

После этого начинается амортизация в бухгалтерском учете и налоговом учете. Хотя по сути это одно и то же, но на практике они отличаются. В этом материале мы рассмотрим, что такое амортизация в бухучете.

📹 Видео

Занятие № 14. Амортизация основных средствСкачать

Бухгалтерский учет понятно за 10 минутСкачать

Амортизация основных средств: учет, проводки, примерыСкачать

Амортизация основных средств: что это такое и как ее посчитать двумя методамиСкачать

Амортизационные отчисленияСкачать

Бухгалтерский учет для начинающих | Бухгалтерские проводки | Счета бухучета | Двойная запись | УчетСкачать

Амортизация нематериальных активов (НМА): бухучет, проводки и примерыСкачать

Амортизация основных фондовСкачать

Методы расчета амортизации [инфографика]Скачать

![Методы расчета амортизации [инфографика]](https://i.ytimg.com/vi/fa9fTm-Qnpg/0.jpg)

Амортизация основных средств | Амортизация в бухгалтерском учете | Бухгалтерский учет для начинающихСкачать

Амортизация (износ) #FactorAcademy#Амортизация#ИзносСкачать

ДЕТЕКТОР СКРЫТОЙ ПРОВОДКИ своими руками.Скачать

Начисление амортизации в 1С 8.3 пошаговая инструкцияСкачать

Тема: Поступление ОС, принятие ОС к учёту и начисление амортизацииСкачать

Учет основных средств в 1С 8.3 - пошаговая инструкцияСкачать

Методы начисления амортизации основных средств | Как начислять амортизацию на основные средстваСкачать