Последнее обновление 2018-07-08 в 12:01

Стоимость операций по исправлению зрения, особенно при тяжелых формах близорукости или дальнозоркости и других патологиях, достигает 100 000 руб. и более. В статье расскажем, как вернуть 13% от потраченного, используя социальный налоговый вычет.

- Как получить налоговый вычет за операцию на глаза

- Налоговый вычет при коррекции зрения

- Налоговый вычет за лазерную коррекцию зрения — Про глаза

- Налоговый вычет за операцию по коррекции зрения

- Перечень необходимых документов

- Сроки для подачи документов

- Кому вернут потраченное и на какую сумму можно рассчитывать

- Как вернуть деньги за лечение или платную процедуру

- Список документов для получения подоходного налога

- Возврат средств за хирургическое вмешательство на глазах

- Налоговый вычет за лазерную коррекцию зрения

- Право на получение налогового вычета

- В каких случаях нельзя получить налоговый вычет

- Порядок оформления вычета

- Размер вычета

- Возможность получить вычет вместе с другими

- Сроки получения налогового вычета

- По каким причинам могут отказать в выдаче налогового вычета

- Вопросы ответы

- Можно ли получить налоговый вычет при лазерной коррекции зрения

- Возврат денег за лечение (в т.ч. операцию)

- Возврат налога после операции на глаза

- Операция на глаза за 85150 руб какой вычет писать

- Как получить налоговый вычет за операцию на глазах?

- Налоговый вычет

- Какой вид лечения выбирать для налогового вычета за лазерную коррекцию зрения?

- Можно ли получить налоговый вычет за операцию по гинекологии

- Как вернуть деньги за операцию (справка для налоговой инспекции)

- Налоговый вычет за коррекцию зрения в 2018: размер налогового вычета — Бухгалтерия

- Налоговый вычет за лазерную коррекцию зрения

- Налоговый вычет за коррекцию зрения в 2018 году

- Налоговый вычет за операцию в 2018 году

- Возврат денег за лечение (в т.ч. операцию)

- Частичный возврат денег за операцию

- Налоговый вычет за лечение (операцию)

- Как получить налоговый вычет после операции

- Налоговый вычет за операцию

- 📸 Видео

Как получить налоговый вычет за операцию на глаза

Офтальмологические клиники проводят несколько видов операций. Когда речь идет о хирургическом вмешательстве при серьезных патологиях глаза, для получения налогового вычета услуга признается дорогостоящим. Она включена под п.

4 в список дорогостоящего лечения, утв. Постановлением Правительства РФ от 19.03.2001 № 201. Это означает, что возврат подоходного налога за операцию на глаза, например, при катаракте, производится со всех расходов (абз.3 пп.3 п.1 ст.

219 НК).

Вернут налог тому, кто оплачивает операцию:

Важно! Сумма вычета ограничена размером годового дохода налогоплательщика. Нельзя вернуть НДФЛ больше, чем было перечислено в бюджет в том году, когда оплачивалась операция.

Пример 1

В 2017 г. Виктор вылечил катаракту на обоих глазах. Заплатил за операции 145 000 руб. Возможная сумма к возврату — 13% или 18 850 руб. Официально за 2017 г. Виктор заработал 132 400 руб.

и перечислил в бюджет НДФЛ 17 212 руб. Эта сумма — максимум, что вправе вернуть Виктор по вычету. Перенести остаток на будущий год или учесть в предыдущем не разрешается. Недополученные 1 638 руб.

пропадают.

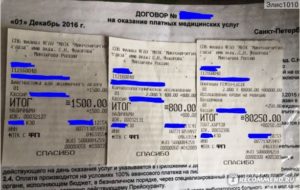

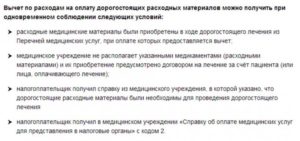

В сумме вычета учитываются также стоимость использованных во время операции расходные материалы, если клиника их не предоставила и налогоплательщику пришлось приобретать расходники самостоятельно. При этом неважно, проводилась ли сама операция платно или бесплатно. Такой вывод делает ФНС в письме от 31.08.2006 № САЭ-6-04/876@.

Пример 2

Маме Елены сделали бесплатную операцию по замене хрусталиков по ОМС в офтальмологическом центре. Однако трансплантаты пришлось покупать самостоятельно. На расходные материалы Елена потратила 98 400 руб. Она вправе обратиться за возвратом 12 792 руб.

Важно!

Приобретение лекарств, предварительные консультации и анализы в дорогостоящее лечение не входят. За них вычет считается отдельно.

Документы для оформления налогового вычета после операции на глаза:

- договор с клиникой (если пациенту требуется приобрести расходные материалы, лучше прописать это в тексте);

- копия российской медицинской лицензии, если ее реквизиты не содержатся в договоре (на лечение за границей расходы не возмещаются);

- справка об оплате по форме, утв. приказом Минздрава и МНС от 25.07.2001 № 289/БГ-3-04/256;

- эпикриз или справка о том, что лечащий врач назначил пациенту расходные материалы и они использовались во время операции;

- рецепт на лекарства со штампом для ФНС;

- платежки, чеки на оплату мед. услуг, материалов и лекарств.

Если человек оплачивал лечение близких, нужно подтвердить родство — предоставить свидетельство о браке или рождении.

Важно! Чтобы налоговики признали лечение дорогостоящим, в справке об оплате должен стоять код услуги «2». Если операция бесплатная, в графе «стоимость услуг» проставляется «0» (см. письмо ФНС 18.05.2011 № АС-4-3/7958@).

Код «1» подтверждает, что лечение проведено как стандартное. Значит, пациент не вправе рассчитывать на компенсацию стоимости материалов, купленных отдельно.

Налоговый вычет при коррекции зрения

Операции с использованием эндолазерных технологий включены в упомянутый выше перечень дорогостоящего лечения. Однако каждый раз больница сама решает, как классифицировать оказанные услуги и какой код указывать в справке. В функции налоговой это не входит (см., например, письмо ФНС от 18.07.2017 № БС-4-11/14011@).

На практике коррекцию зрения клиники чаще проводят как стандартное лечение. Что это значит:

- возврат НДФЛ с операции лазером возможен с расходов, не превышающих 120 000 руб.;

- сюда включены не только затраты на лечение, но и на приобретение лекарств, обучение и другие расходы, упомянутые в пп.2-6 п.1 ст.219 НК (абз.7 п.2 ст. 219 НК).

Пример 3

В 2017 г. Алина сделала лазерную коррекцию зрения за 77 600 руб. Клиника выдала справку с кодом «1». На анализы и глазные капли Алина потратила еще 8 400 руб. В том же 2017 г. она проходила курсы повышения квалификации, за которые отдала 63 210 руб. Итого затраты Алины составили 149 210 руб. Вычет она вправе получить только со 120 000 руб., т.е. 15 600 руб.

Важно!

Видео:Когда нельзя делать лазерную коррекцию зрения? Противопоказания.Скачать

Налоговый вычет за лазерную коррекцию зрения — Про глаза

13.11.2019

- Всем привет!

- Наконец — то дошли руки пожалуй до самого сложного для меня отзыва.

- Кратко скажу, что страдала миопией с 3 класса, в 1 класс я пошла с хорошим зрением, а через 2 года начальной школы переехала с последней парты на первую.

С переходом в среднюю школу зрение становилось хуже и хуже. В 6 классе я получила свои первые уродские очки. Надевала их только для списывания задания с доски.

Потом вначале 2000-х появились приличные оптики, где мне сделали на заказ красивые очки в тонкой оправе, которые я проносила всю школу примерно с 8 класса (опять же только в школе, по улице в них практически не ходила).

Перед университетом врачи сказали, что зрение еще упало и очки нужны другие. Естественно, выбрали не самую дешевую оправу и тонированные стекла, помню ужас от стоимости, который испытала моя мама.

https://www.youtube.com/watch?v=1eX72lELnas

Мама же в декабре 2007 года поехала со мной в областную больницу на подбор мягких контактных линз, которые я проносила ровно 9 лет, с декабря 2007 по декабрь 2016). За 9 лет я стала гуру линз, знала все доступные в России фирмы, т.к. часто их меняла, в поисках самых комфортных.

Позже, я примерно подсчитала стоимость линз и расходных материалов за 9 лет и поняла, что сэкономила бы астрономическую сумму, если бы сделала коррекцию хотя бы после университета.

Линзы я носила сначала 6-месячной замены, потом перешла на ежемесячную, также пробовала 2-недельной замены и квартальной. Но прижились ежемесячные и всегда были в запасе ежедневные, т.к. спустя 6 лет постоянного ношения линз меня стали посещать ежегодные летние конъюнктивиты.

Но вернемся к коррекции.

Я сделала Фемто Лэйсик в среду 7 декабря 2016 года в Микрохирургии глаза имени Святослава Федорова в Санкт-Петербурге. Дату я запомнила на всю жизнь.

Исходные данные по зрению можно посмотреть в справке выданной после коррекции.Диагноз миопия высокой степени и сложный миопический астигматизм.

Если на бытовом уровне описать мое зрение ДО, то я могла порезать себе палец, если пыталась готовить без очков или линз.

Зрение было стабильным последние несколько лет. Поэтому откладывать операцию давно не было смысла.

Приложу листочек, который выдали перед операцией, где написано что взять с собой, стоимость операции и стоимость гостиницы если вы иногородний. Гостиница мне была не нужна, но за три посещения Микрохирургии я поняла, что она очень востребована, т.к. люди едут туда на операции со всей страны.

- До операции нельзя носить линзы, желательно 2 недели.

- Также выдали такую брошюрку, из которой я узнала про все виды лазерных коррекций.

Я выбрала Фемто Лэйсик за 80 тысяч на оба глаза (сейчас стоит уже 90 тысяч).

Вся операция заняла 10 минут. Ей Богу, я дольше ждала своей очереди, т.к. операции проводятся только 2 дня в неделю. Приехала я в 10 утра, а прооперировали меня около 14.00.

Выйдя из операционной, я сама переоделась, сходила на верхний этаж за справкой для налоговой, спустилась, оделась и села ждать в холле пока меня заберут. Видела я уже намного лучше, чем до операции, просто как будто в дымке.

Минут через 30 начались неприятные ощущения (светобоязнь). Приехав домой, я поставила будильник на время первого закапывания капель (на 17.00) и легла спать. Проснувшись от будильника, я поняла, что вижу каждую веточку на березе за окном…

Естественно, до 2 ночи я не могла уснуть от эйфорического состояния! Глаза больше не болели и весь период «отходняка» был у меня примерно полтора часа! К слову, на осмотре на следующий день, я познакомилась с девочкой, которую оперировали передо мной, она рассказала, что отходила до 9 вечера, слезы лились ручьем, резь, светобоязнь. Так что период «отходняка» у всех индивидуальный.

Через день после коррекции в пятницу я уже вышла на свою компьютерную работу.

О чем я жалею сейчас? Да о том, что не сделала коррекцию раньше, как только зрение перестало падать. Сколько сил, нервов, денег я бы сэкономила…

Вся операция с первичным обследование и анализом крови вышла мне в 82 550 рублей. В начале следующего года я подала налоговую декларацию 3 НДФЛ и вернула 13% от стоимости, а это 10 731,50. Точно не лишние мне.

Прикладываю чеки:

Примерно через недели две, осознав, что это не сон, я торжественно выбросила все прибамбасы для линз. Очки оставила на память. Они у меня с 1 курса университета.

Первое время (2 недели) врач сказал не трогать глаза от слова совсем, и я месяц от страха повредить роговицу умывалась только ватными дисками. Также с утра искала инстинктивно очки еще больше месяца.

Весь кайф от хорошего зрения я осознала в мае, когда поехала на поезде к родителям. Т.к. поездка была срочной и незапланированой, и вещи я собирала в маленькую сумку второпях, про сбор очков, линз, жидкостей в таких ситуациях можно легко забыть. В поезде я осознала, что четырехлетнего ритуала по «снятию линз в поезде» не будет. Вот оно счастье!

Спасибо, если осилили мое творение. Надеюсь, мой опыт пригодится хотя бы одному человеку.

https://www.youtube.com/watch?v=4WhiKQOURO8

Всем весны и хорошего зрения!

Налоговый вычет за операцию по коррекции зрения

Каждый человек должен знать, как можно получить такую поддержку. Процедура имеет определенные сроки оформления, принятия решения и выплаты. Поэтому следует подробно изучить правила подачи документов на получение налогового вычета.

Перечень необходимых документов

Данную компенсацию можно получить только в том случае, если подать полный пакет документов:

- подтверждение о том, что человек оплатил медицинские услуги;

- кассовый чек (квитанция про оплату, выписка из банка или другие документы, которые подтверждают факт оплаты);

- копия лицензии, заверенная медицинским учреждением;

- справка формы 2-НДФЛ за определенный период;

- копии или оригиналы, которые подтверждают личность человека;

- реквизиты карты или счета для перевода денег.

Все документы из этого списка должны быть в наличии. При отсутствии даже одного документа, невозможно оформить получение выплаты. Поэтому стоит внимательно приступить к этому процессу. Перед тем как подавать документы, их надо проверить на соответствие к требованиям.

Сроки для подачи документов

Существуют определенные сроки для подачи документов. Чтобы получить компенсацию за лечение зрения, документы можно подать не позднее 3-х лет. Например, если лазерную коррекцию пациенту провели в 2017 году, то обращение на выплату материальной компенсации подают 2018 году. Крайний срок — 2020 год.

Любой человек может получить компенсацию оплаченной операции, выполнив ряд условий.

Кому вернут потраченное и на какую сумму можно рассчитывать

Право возмещения налоговых взносов дает ст. 219 НК РФ: уполномоченные органы производят социальный вычет от сумм, потраченных в ходе медицинского лечения.

Налоговый вычет – новое понятие, означающее ту часть дохода, которую государство не должно облагать налогами. Это возврат от государства, частично возмещающий даже кредит.

При официальном трудоустройстве работодатель начисляет заработную плату, удерживает налоги, идущие в государственный бюджет. После обращения за платными медицинскими услугами просите возместить потраченное в размере 13%.

Частичная или вся компенсация зависит от ряда факторов. В полном объеме возмещается стоимость лечения при условиях:

- Сумма не превышает 120 000 рублей, что обусловлено удержаниями из вашего дохода.

- Полностью осуществляется возврат за дорогое медицинское обслуживание, хирургические вмешательства. Узнать, какие именно услуги относятся к данному перечню, можно из норм действующего законодательства. При выставлении счета клиника предоставляет справку «Об оплате медицинских услуг», где содержатся условные обозначения: «Код 1» – не дорогостоящие медицинское обслуживание, «Код 2» – дорогое, подлежит полной выплате.

- В остальных случаях возможно вернуть сумму в зависимости от перечисленного налога на доходы физических лиц (НДФЛ). Не путайте с НДС, он к таким уплатам отношения не имеет.

Читать дальше: Как оформить банковскую карту на другого человека

Если операцию проводили бесплатно, но медикаменты покупались за свой счет, обязательно сохраняйте чеки, рецепты, выписанные врачом. Они необходимы, чтобы уточнить общую сумму.

https://www..com/watch?v=4WhiKQOURO8

Обратите внимание: только препараты, входящие в перечень, утвержденный Постановлением правительства РФ № 201 от 19.03.2001 г., подлежат компенсации.

Лечащий врач должен знать об этом, по возможности назначая рекомендованные препараты. Главное, чтобы это не сказалось на здоровье: остаться инвалидом, пусть и получив бесплатное лечение, не лучший вариант. Квоты компенсации налогов не предусматриваются.

Как вернуть деньги за лечение или платную процедуру

Куда обращаться и какие документы собрать, если вы решили получить свои деньги, нужно сказать отдельно.

https://www.youtube.com/watch?v=MIUMr0QdilE

Вычет оформляют на собственное лечение, супруга, детей (до 18 лет) или родителей.

Существует два способа добиться возмещения:

- с помощью работодателя;

- через налоговую.

В первом случае с вас не будет удерживаться подоходный налог в течение установленного периода. Этот способ проще.

В бухгалтерию или отдел кадров предоставляются подтверждения операции, лечения в стационаре или амбулаторно, производится перерасчет.

Ваша компания наверняка сталкивалась с подобным и сможет помочь в решении проблемы. Запрос на возмещение налоговик должен получить от работодателя.

Второй способ сложнее. Документы подаются по окончании налогового периода, в котором понесены расходы. Например, в сентябре провели операцию, в декабре подается заявление.

Данная программа недоступна наиболее незащищённым слоям населения – тем, кто вышел на пенсию. В такой же ситуации оказывается неработающий гражданин, нуждающийся в помощи. Для пенсионера подобная компенсация возможна, если он продолжает трудиться. Ушедшие на заслуженный отдых граждане могут претендовать на помощь с соблюдением ряда условий.

ФНС, производя расчет, учитывает суммы за последние три года. Если выход на пенсию был в 2017, то и в 2018 и 2019 годах можно смело обращаться за тем, что положено по закону.

Обращаясь за медицинской помощью, уточняйте наличие необходимых лицензий, это касается частных и государственных заведений. Так можно претендовать на возврат потраченного.

Читать дальше: Договор аренды автобуса для перевозки пассажиров

Список документов для получения подоходного налога

Обращаясь в Инспекцию Федеральной налоговой службы (ИФНС), предварительно подготовьте следующий список:

- Запросите по месту работы справку по форме 2 НДФЛ, где фиксируются все отчисления.

- Соберите доказательства перевода на расчетный счет заведения средств по уплате: договор, счет, акт выполненных работ и т.д.

- Составьте заявление установленного образца и декларацию в форме 3-НДФЛ.

- Если получают вычет на лечение ребенка или близких, подтвердите ваше родство.

Возврат налога за пластическое вмешательство

Интересная ситуация складывается, если по медицинским показателям или просто по желанию пациенту проводят пластическую операцию. Согласно действующему перечню дорогостоящих видов лечения (Постановление правительства РФ от 19.03.2001 № 201), пластическая хирургия относится к категории, подлежащей полной компенсации.

Это означает возможность 100% возмещения с одним условием – необходимые материалы оплачиваются пациентом в полном объеме. Механизм ничем не отличается от описанного выше.

Возврат средств за хирургическое вмешательство на глазах

Этот же подход применим и к операциям по улучшению зрения. Сделать лазерную коррекцию и частично вернуть потраченное просто. Для налоговых органов вид лечения не имеет значения, важно только, к какому типу он относится.

Видео:Как получить идеальный результат диагностики перед лазерной коррекции зрения.Скачать

Налоговый вычет за лазерную коррекцию зрения

Коррекция и лечение зрения может обходиться очень дорого.

Не каждый человек имеет возможность оплатить такое лечение, поэтому государство разработало систему поддержки для таких пациентов.

Помощь состоит из налогового вычета. Каждый человек должен знать, как можно получить такую поддержку. Процедура имеет определенные сроки оформления, принятия решения и выплаты. Поэтому следует подробно изучить правила подачи документов на получение налогового вычета.

Право на получение налогового вычета

Такой вид компенсации за лечение органов зрительного аппарата может получить каждый гражданин, который оплачивает налоги в России. Также те, кто получает доход и оплачивает налоги на доходы физических лиц. Ставка при этом должна быть 13%.

В действующем законодательстве подробно описано, кто и каким образом может получить компенсацию. С этой процедурой следует подробно ознакомиться. Существуют такие виды:

- лекарственная терапия для себя;

- лечение законных близких и детей до совершеннолетия;

- назначение медикаментов;

- договоры страхования.

Важно учитывать, что ограничения на дорогое лечение отсутствуют.

В каких случаях нельзя получить налоговый вычет

Получить материальную помощь невозможно в таких случаях:

- отсутствие оплаты налога на доходы физ. лиц;

- если человек ведет подпольную предпринимательскую деятельность или имеет освобождение от оплаты НДФЛ.

В остальных случаях, люди имеют возможность получить оплату.

Порядок оформления вычета

Получение выплаты состоит из определенных этапов:

- Подготовить и предоставить, все справки и документы. Важно учитывать, что при наличии копии необходимо иметь оригиналы. В противном случае их просто не примут или результат будет отрицательным.

- Проверка документов длится до 3-х месяцев. После этого человек может узнать результат и решение.

- Решение приходит в качестве уведомления. Срок – 10 дней.

- Если результат положительный, то деньги поступят на счет в течение месяца.

Порядок оформления выплат есть в каждой налоговой инспекции.

Размер вычета

Согласно действующему законодательству России, такой вид выплаты не может превышать 120 000 руб. Это касается фактических расходов. При проведении дорогостоящей терапии – размер безграничный для оплаты. Выплаты в таких случаях определяются индивидуально.

https://www.youtube.com/watch?v=Oz-fNESriIc

Важно учитывать, что лазерная коррекция – это не дорогостоящий вид медицинского лечения. Поэтому пациентам не стоит рассчитывать на высокий размер выплаты.

Возможность получить вычет вместе с другими

В налоговом законодательстве предусмотрена возможность объединить несколько видов расходов, которые используют на такие растраты:

- образования;

- медицинские услуги;

- пенсионные выплаты, которые не имеют отношения к государственным;

- страхование жизни.

Если человек проходит оценку своей квалификации, он также может получить компенсацию. Важно учитывать, что расходы не должны превышать 120 000 тыс. руб. Только на такую сумму может рассчитывать человек, который вынужден был потратить средства в вышеописанных случаях.

Сроки получения налогового вычета

Существует стандартные сроки для получения вычета:

- 3 месяца – проверка пакета;

- 10 дней – срок для уведомления налогоплательщика о результата на его обращение;

- 1 месяц – перевод денег.

Как это происходит, поможет разобраться пример: если налогоплательщик подал документы 01 марта 2019 года, то до 29 числа налоговая служба должна их проверить. До 09 мая человек получает уведомление о результате его обращения. До 09 июня денежные средства должны зачислиться на счет налогоплательщика.

По каким причинам могут отказать в выдаче налогового вычета

Не всегда и не каждый человек может получить положительное решение на получение вычета. Это зависит от разных факторов и причин. Налоговые органы в основном отказывают в выдаче налогового вычета из-за наличия таких причин:

- документы не соответствуют требованиям, или пакет документов предоставлен не в полном составе;

- предоставление документов в несоответствии с местом регистрации налогоплательщика;

- документы содержат ошибки (особенно ошибки в фамилии налогоплательщика);

- отсутствие печатей на документах или оригиналов при предоставлении копий;

- если документы на выплату лечения людей, которые не являются законными родственниками или супругами.

Перед тем как подавать документы, их необходимо тщательно проверить. От этого зависит положительный результат обращения. Если уведомление не пришло в указанный срок, необходимо обратиться самостоятельно в налоговые органы.

Вопросы ответы

Вопросы и ответы людей, которые собираются подавать документы на вычет, помогут подробно разобраться в этом вопросе.

В инновационном центре «Сколково» презентовали новый препарат для лечения зрения. Лекарство не является коммерческим и не будет рекламироваться… Читать полностью

Вопрос: На данный момент я нахожусь в статусе безработного гражданина. Поэтому я не оплачиваю НДФЛ. С 10 сентября 2018 года 8 дней я пребывала в стационаре и проходила лазерную коррекцию зрения. Естественно, документы оформлены на меня. Интересует такой вопрос: может ли супруг пойти в налоговый орган, чтобы оформить вычет или надо как-то переоформить документы?

Ответ: Согласно законодательству муж может обратиться в налоговый орган с документами, которые оформлены на Ваше имя. Ничего переоформлять в этом случае не надо. Согласно законам Семейного кодекса Российской федерации, имущество, которое супруги нажили в период брака – это общая собственность.

Вопрос: В 2018 году я провела примерно 2 недели в больнице. Мне проводили лазерную коррекцию зрения. Такое лечение мне обошлось не дешево – 98 000 руб. Меня интересует, смогу ли я подать документы на получение налогового вычета в 2018 году? Поскольку я потратила такую большую сумму, очень нуждаюсь в денежных средствах.

Ответ: Подать документы можно в 2019 году. Это информация указана в законах. При невозможности сделать это в 2019 году следует подать их в 2020 году. До завершения этого срока необходимо оформить заявку. В 2021 году Вы не сможете оформить и получить налоговый вычет. Поэтому внимательно следите за сроками.

Плохое зрение значительно ухудшает качество жизни, лишает возможности видеть мир таким, каким он есть. Не говоря о прогрессировании патологий и полной слепоте.

МНТК «Микрохирургии глаза» опубликовал статью о безоперационном восстановлении зрения до 90%, это стало возможно благодаря…

Читать полностью Была ли статья полезной?

Видео:Налоговый вычет за лечение 2023 - Как заполнить декларацию 3-НДФЛ за лечение и лекарства ОнлайнСкачать

Можно ли получить налоговый вычет при лазерной коррекции зрения

Для получения справки для предоставления в налоговую инспекцию вам необходимо предоставить нам (обязательно в нем подчеркнуть, за кого оформляется вычет: заявитель, супруг (супруга), сын (дочь), мать (отец), копию паспорта, копию ИНН, а также ксерокопии договоров об оказании услуг с клиникой «Эксимер» (первая страница), и копию документов, подтверждающих оплату (чеки). Предоставить данные документы вы можете либо лично на регистратуру отделения клиники «Эксимер», либо прислав их по электронной почте (в письме обязательно укажите город).

Получить справку вы можете либо лично, либо мы можем отправить ее заказным письмом по указанному вами почтовому адресу. Копия

Возврат денег за лечение (в т.ч.

операцию)

Справку об оплате за медицинские услуги для представления в налоговые органы РФ.

https://www.youtube.com/watch?v=bCqyzhwYtC8

Данная справка подтверждает факт получения услуг и оплаты их в кассе учреждения. У Вас есть право требовать справки о любых произведенных расходах, в течение 3 лет по окончанию календарного года — налогового периода, в котором соответствующие расходы производились. 3. Копию лицензии клиники, разрешающую оказание соответствующих услуг.

Этот документ Вы получите у наших администраторов также как и справку, подтверждающую оплату услуг.Если копия лицензии не будет представлена (к примеру, Вы лечились у частного врача, не имеющего лицензии) в налоговом вычете Вам будет отказано. 4.

Возврат налога после операции на глаза

Однако трансплантаты пришлось покупать самостоятельно.

приказом Минздрава и МНС от 25.07.2001 № 289/БГ-3-04/256; эпикриз или справка о том, что лечащий врач назначил пациенту расходные материалы и они использовались во время операции; рецепт на лекарства со штампом для ФНС; платежки, чеки на оплату мед.

Операция на глаза за 85150 руб какой вычет писать

Сколько раз можно воспользоваться предоставлением налогового вычета на лечение?

Законодательство позволяет налогоплательщику ежегодно обращаться в налоговые органы для предоставления налогового вычета, но лишь по истечению налогового периода. Направлять документы, необходимые для получения налогового вычета, можно в 2020 году, но не позднее 2020 года.

Стоит отметить, что процедура лазерной коррекции зрения к дорогостоящим видам медицинской помощи не относится, поэтому претендовать на неограниченный размер налогового вычета не стоит.

Как получить налоговый вычет за операцию на глазах?

средств

- Справка о доходах по форме 2-НДФЛ за отчетный год (со всех мест работ за отчетный год)

- Заявление на имя начальника налогового органа по месту прописки на предоставление социального вычета

- Заявление на имя начальника налогового органа по месту прописки на возврат подоходного налога на ваш личный счет

Комплект готовых документов необходимо лично представить в налоговую, либо отправить по почте заказным письмом с уведомлением, что будет гораздо удобнее и быстрее, минуя очередь в налоговой. После камеральной проверки деньги будут перечислены на ваш указанный в заявлении расчетный счет (сберкнижка, банковская карта и т.д.).

Также читайте на сайте:

Налоговый вычет

Копия и оригинал договора налогоплательщика с медицинским учреждением об оказании услуг, где должно быть указано Ваше имя, как плательщика за эти услуги. 5. Справка в установленной налоговой инспекцией форме из медицинского учреждения, где были оказаны медицинские услуги, об оплаченных суммах.

Эту справку можно получить в нашей регистратуре при предъявлении:

- кассового чека, подтверждающего оплату услуг;

- свидетельства ИНН налогоплательщика или отметка в паспорте.

- паспорта (налогоплательщика);

- договора об оказании медицинских услуг;

6.

Копия свидетельства о браке, если налогоплательщиком оплачены медицинские услуги за лечение своего супруга.

7. Копия свидетельства о рождении налогоплательщика, если налогоплательщиком оплачены медицинские услуги за лечение своего родителя (родителей), или иной документ, подтверждающий родство.

8. Копия свидетельства о рождении ребенка (детей) налогоплательщика, если налогоплательщиком оплачены медицинские услуги за лечение своего ребенка (детей) в возрасте до 18 лет.

9.

Какой вид лечения выбирать для налогового вычета за лазерную коррекцию зрения?

За нее вполне можно получить налоговый вычет при наличии чеков и договора на оказание медицинских услуг, также подойдёт ещё и справка о стоимости лечения из медицинской клиники. 18 Июня 2020, 20:30 0 0 Все услуги юристов в пгт.

Похожие вопросы 07 Июня 2020, 14:36, вопрос №1660526 13 Августа 2020, 13:35, вопрос №1722717 31 Августа 2020, 10:30, вопрос №1739220 04 Ноября 2020, 18:58, вопрос №2156060 06 Декабря 2020, 19:30, вопрос №1837015 Смотрите также

Можно ли получить налоговый вычет за операцию по гинекологии

15 600 руб.

https://www.youtube.com/watch?v=wl6oOG8PFd4

Вычет можно оформить в течение трех лет, следующих за годом оплаты лечения. В 2020 году можно получить вычет за лечение в 2016, 2015 и 2014 годах.

Число и месяц не имеют значения.

В заявлении ФИО, паспортные данные загрузятся автоматически.

Вам нужно ввести реквизиты счёта, куда вы хотите получить деньги. После того как вы отправите заявление, деньги поступят на счет в течение месяца.

Об этом вы получите сообщение из банка.

На максимальную сумму налогового вычета на операцию на зрение влияет, является ли оказанная услуга дорогостоящей. Если клиника выдала справку с кодом «2» — засчитываются все затраты, включая покупку расходных материалов. С кодом «1» предельный вычет — 120 000 руб.

(т.е. 15 600 руб. к возврату).

Общая сумма возвращенного налога не может быть больше, чем уплаченный за год НДФЛ. Если облагаемых налогом доходов не было, то и вычет не положен.

Как вернуть деньги за операцию (справка для налоговой инспекции)

Справку и копию лицензии вы сможете забрать лично в день обращения, либо сообщить нам о желании получить документы по почте (в этом случае укажите точный почтовый адрес, включая индекс) Более подробную информацию о процедуре оформления социального налогового вычета можно получить в своей районной налоговой инспекции или на сайте Федеральной Налоговой Службы РФ www.nalog.ru ⨉ Уважаемые посетители!

Информируем вас о том, что этот сайт собирает метаданные пользователя (cookie-файлы) с целью повышения качества обслуживания пользователей сайта.

Продолжая использовать наш сайт без изменения настроек, вы соглашаетесь на использование cookie-файлов.

Видео:Как сделать налоговый вычет за брекеты?Скачать

Налоговый вычет за коррекцию зрения в 2018: размер налогового вычета — Бухгалтерия

Справка удостоверяет факт получения медицинских услуг и их оплаты в кассе учреждения здравоохранения. Вы имеете право потребовать справки обо всех расходах, произведенных в течение 3 лет после окончания календарного года — налогового периода, в котором производились соответствующие расходы.

Копия лицензии клиники на оказание соответствующих медицинских услуг. Этот документ можно получить у наших администраторов со справкой об оплате услуг (п.2).

В предоставлении налогового вычета откажут, если Вы лечились у частного врача, который зарегистрирован как индивидуальный предприниматель, но не имеет лицензии. Оригинал платежного документа и его копия для подтверждения факта оплаты услуг.

К таким документам относятся кассовые чеки, приходные кассовые ордера, могут относиться банковские платежные поручения, подтверждающие факт перечисления средств на расчетный счет учреждения здравоохранения.

Налоговый вычет за лазерную коррекцию зрения

Образец такого заявления Вы сможете получить в отделении, работающем с физическими лицами в районной налоговой инспекции. 6. Заполненную декларацию формы 3-НДФЛ за истекший календарный год. Бланк такой декларации можно распечатать на портале www.nalog.

ru либо получить в налоговой инспекции.

7. Справку с места работы формы N 2-НДФЛ о сумме начисленных доходов и выплаченных налогов за истекший календарный год.

Если медицинские услуги получали Ваши родственники, то к заявлению должны прилагаться: — копия свидетельства о браке, в случае получения медицинских услуг Вашим супругом (супругой);- копия свидетельства о рождении ребенка, в случае получения медицинских услуг Вашим ребенком до 18лет;- копия Вашего свидетельства о рождении, в случае получения медицинских услуг Вашими родителями.

Налоговый вычет за коррекцию зрения в 2018 году

Это означает, что Вы имеете право получить назад 9 100 руб. — сумму отчисленного Вами подоходного налога, составляющую 13% от стоимости услуг.

Чтобы получить эти деньги (вычет), по окончании календарного года нужно обратиться в налоговую инспекцию, находящуюся по месту Вашей регистрации. Не забудьте следующие документы: 1. Копию договора на оказание медицинских услуг.

Этот договор заключается при первом визите пациента в нашу клинику и один экземпляр обязательно остается у Вас.

https://www.youtube.com/watch?v=MIE8JBm18vk

Если у Вас не оказалось подобного договора, в налоговую необходимо принести копии иных документов, которые подтверждают факт лечения (выписку из медицинской карты или же выписной эпикриз, подписанные лечащим врачом). 2. Справку об оплате за медицинские услуги для представления в налоговые органы РФ.

Налоговый вычет за операцию в 2018 году

НК РФ Кто не имеет права на получение налогового вычета? Гражданин Российской Федерации не может претендовать на получение налогового вычета за коррекцию зрения в следующих случаях:

- не производит уплату налога на доходы физических лиц;

- индивидуальный предприниматель ведёт свою деятельность на особом режиме налогообложения, освобождающем от уплаты НДФЛ (касается части доходов, полученных в ходе ведения данного вида деятельности).

Порядок оформления налогового вычета за коррекцию зрения Для получения налогового вычета за коррекцию зрения необходимо пройти следующие этапы:

- Собрать и предоставить в налоговые органы необходимые документы. В случае, если предоставляется копия документа – в обязательном порядке иметь при себе оригинал документа.

- Дождаться результатов проверки документов налоговыми органами (до 90 дней) и вынесения решения.

Возврат денег за лечение (в т.ч. операцию)

В налоговом законодательстве дано подробное разъяснение того, при каких обстоятельствах налогоплательщик может претендовать на получение налогового вычета за коррекцию зрения (Читайте так же статью: ⇒ Налоговый вычет за лечение мужа/жены в 2018 году) : Вид налогового вычета Разъяснение Нормативный акт Социальный Расходы на лечение: · собственное лечение; · лечение супругов, родителей, детей в возрасте до 18 лет; · лекарственные препараты, назначенные лечащим врачом самому налогоплательщику, супругам, родителям, детям в возрасте до 18 лет; · страховые взносы по договорам добровольного страхования самого налогоплательщика супругов, родителей, детей в возрасте до 18 лет. На предоставление дорогостоящих медицинских услуг ограничение не распространяется.

Частичный возврат денег за операцию

ВниманиеЕе выдают администраторы нашей клиники по предварительному запросу.Такие справки вменяется выдавать всем учреждениям здравоохранения РФ, имеющим лицензии на предоставление платных медицинских услуг (независимо от формы собственности и ведомственного подчинения).

Это распространяется и на учреждения санаторно-курортного лечения. Данная справка подтверждает факт получения услуг и оплаты их в кассе учреждения.

У Вас есть право требовать справки о любых произведенных расходах, в течение 3 лет по окончанию календарного года — налогового периода, в котором соответствующие расходы производились. 3. Копию лицензии клиники, разрешающую оказание соответствующих услуг.

Заполненная декларация по форме 3-НДФЛ за истекший год. Бланк этой декларации можно найти на сайте www.nalog.ru или взять в налоговой инспекции.Справка с места работы о суммах начисленных доходов и удержанных налогов за истекший год по форме N 2-НДФЛ.

Налоговый вычет за лечение (операцию)

Направлять документы, необходимые для получения налогового вычета, можно в 2018 году, но не позднее 2020 года. Читайте так же статью: ⇒ «За сколько лет можно получить налоговый вычет?» Размер налогового вычета за коррекцию зрения Согласно ст.

219 НК РФ максимальный размер налогового вычета, предоставленный в размере фактически произведённых расходов на коррекцию зрения, не превышает 120000 рублей. В случае, если потребовалась дорогостоящая медицинская помощь – размер налогового вычета ограничения не имеет (Читайте так же статью: ⇒ Налоговый вычет за дорогостоящее лечение в 2018 ).

Стоит отметить, что процедура лазерной коррекции зрения к дорогостоящим видам медицинской помощи не относится, поэтому претендовать на неограниченный размер налогового вычета не стоит.

Как получить налоговый вычет после операции

Предоставить пакет документов следует в инспекцию по месту регистрации физического лица. Способ передачи Преимущества Недостатки Личное посещение Способ, проверенный временем, является самым популярным среди налогоплательщиков.

https://www.youtube.com/watch?v=Bjwl4cUWU3k

Нередко инспекторы просматривают документы в момент сдачи, что позволяет физическому лицу мгновенно получить информацию о нарушениях в случае их наличия.

Для того чтобы обратиться в инспекцию ФНС, необходимо выделить время на визит, что затруднительно для работающего человека. Услуги почты Для налогоплательщика будет удобным только в том случае, если здание почты находится в шаговой доступности.

Если документы оформлены с ошибкой, физическое лицо узнает об этом не ранее, чем через пару месяцев. В этой ситуации процесс получения возмещения затрат за проведение операции затянется.

В настоящее время многие из нас пользуются платными медицинскими услугами. В связи с этим государство предоставляет нам право возврата с платных медицинских услуг 13% от их стоимости.

Конечно же, в этом праве есть свои исключения: вернуть можно только тот ндфл, который удерживался с ваших доходов за тот год работы, в котором вы получили платные медицинские услуги, а самое главное – если сумма лечения составляет свыше 120 000 руб.

, то чтобы получить вычет со всей затраченной суммы, необходимо чтобы вид вашего лечения содержался в Перечне дорогостоящих видов лечения в медицинских учреждениях Российской Федерации (утв.

постановлением Правительства РФ от 19 марта 2001 г. N 201).

Налоговый вычет за операцию

- Справка по форме 2-НДФЛ за предшествующий год, выданная работодателем.

Этот документ информирует налоговиков, что налоговый агент – организация – подоходный налог с гражданина удержала и перечислила его в бюджет в полной сумме;

- Платежные документы, которые подтверждают оплату налогоплательщиком медицинской услуги в виде операции;

- Справка об оплате, выданная получателем средств – медицинской организацией;

- Документы, которые смогут подтвердить родство с получателем медицинской услуги (свидетельство о рождении, свидетельство о браке);

- Декларация по форме 3-НДФЛ, которая отображает понесенные расходы на проведение операции.

- Важно! Если для проведения операции требовалось приобретение медикаментов, налогоплательщик может возместить часть их стоимости.

📸 Видео

Жалею только об одном - но прошлое не изменить! МОЯ ЛАЗЕРНАЯ КОРРЕКЦИЯ ЗРЕНИЯ / Арстайл /Скачать

Сделал ЛАЗЕРНУЮ КОРРЕКЦИЮ и ПОЖАЛЕЛ. Вся правда о лазерной коррекции зрения.Скачать

Как проходит лазерная коррекция зрения? | Клиника «Эксимер»Скачать

Можно ли ослепнуть после лазерной коррекции зрения?Скачать

Лазерная коррекция зрения: самые важные вопросы и ответыСкачать

Частые вопросы после лазерной коррекции lasik и femto lasikСкачать

Сроки восстановления после лазерной коррекции зренияСкачать

СДЕЛАЛ ЛАЗЕРНУЮ КОРРЕКЦИЮ ЗРЕНИЯ, но пожалел о том, что не знал эту информацию о ней раньше...Скачать

Почему НА САМОМ ДЕЛЕ вам отказали в лазерной коррекции! Что делать?Скачать

Реабилитация после операции лазерной коррекции. Как проходит? Что нужно знать? Что норма, а что нет?Скачать

Какие есть ограничение после операции лазерной коррекции зренияСкачать

Что нельзя делать после лазерной коррекцииСкачать

Как быстро восстанавливается зрение после лазерной коррекции?Скачать

Возраст для проведения операции лазерной коррекции зренияСкачать

Можно делать лазерную коррекцию зрения до родов? Каким будет зрение после лазерной коррекции?Скачать

Налоговый вычет за лечение 2022 - Как заполнить декларацию 3-НДФЛ за лечение в личном кабинете 2022Скачать