- Процент пошлин на доходы физических лиц составляет 45%.

- Размер сборов на бизнес для фирм варьируется от 23до 33% с включением дополнительных перечислений.

- Прирост капитала облагается пошлиной, при реализации резидентной или дочерней фирмы возможно освобождение от отчислений 95% капитала.

- Уровень налога НДС в Германии и России различен: 19 и 7% в ФРГ против 18 и 10% в РФ.

- Государственная пошлина и гербовые переводы отсутствуют.

Рекомендуем ознакомиться с этапами регистрации компании в Германии

Резидентом считается только тот житель, который проживает на территории страны постоянно или является собственником того или иного типа жилья в ФРГ на протяжение более 6 месяцев. Такой плательщик обязан перечислять в государственный фонд часть прибыли от осуществления деятельности как внутри страны, так и за ее пределами.

К числу нерезидентов относятся все остальные частные лица. Если их доход состоит только из заработной платы, то декларирование прибыли и изъятие отчислений производится работодателем.

В противном случае контрагент должен запросить бланк документа и самостоятельно заполнить его на немецком языке в соответствии со всеми установленными нормами и правилами.

Уплата отчислений на прибыль подразумевает взыскание процентов со следующих видов прибыли:

- Заработная плата на предприятии или полученная, от частной профессиональной деятельности.

- Заработок коммерческого типа от реализации товаров или оказания услуг, а также при ведении бизнеса.

- Доходы от сельскохозяйственного промысла или лесоводства.

- Прибыль от сдачи в аренду недвижимого имущества: земель, домов, квартир.

Прирост капитала и инвестиционный заработок для частных лиц облагается по ставке 25%. С добавлением перечисления в поддержку солидарности уровень повышается до 26,375%. При сбыте объекта недвижимости также предполагаются отчисления за исключением случаев, когда владелец является собственником более 10 лет. Для коммерческих строений указанный срок составляет только 1 год.

При расчете взыскания используется прогрессивная ставка. Чем выше уровень дохода плательщика, тем больше он должен отдать стране. Максимальный размер обложения составляет 47,5%. Он образуется при слиянии пошлины на прибыль (45%) и надбавки в поддержку солидарности (5,5%). Из показателя основного подоходного сбора 8-9% составляет церковная надбавка.

Налоговый год по продолжительности и графику совпадает с календарным. Подача декларации для тех, кто получает доход только от заработной платы, необходима до 31 мая года, следующего за отчетным периодом. При заработке от других источников декларация направляется в органы ежеквартально до 15 числа следующего месяца.

- Налоги в Германии для юридических лиц

- Сколько составляет ставка НДС в Германии при экспорте/импорте услуг и товаров?

- Возврат налога НДС при покупке в Германии

- Налогообложение в Германии: прочие отчисления

- Годовая отчетность для предприятий республики

- Ндс в германии

- НДС – один из главных источников формирования бюджета Германии

- Критика Ндс в германии

- О размерах НДС в европейских странах

- Ндс в германии. какие налоги в германии? возврат ндс

- Налоги на сделки

- Налоги на прибыль

- Как уплачивается налог на добавленную стоимость в Федеративной Республике Германии

- Импортный налог на добавленную стоимость

- Расчет импортного НДС

- Пример расчета импортного налога на добавленную стоимость

- Экспортный налог на добавленную стоимость

- Возврат НДС

- Подоходный налог

- Налог у источника

- Размер НДС в разных странах мира: самые высокие и низкие ставки

- Топ 10 стран с самой высокой ставкой НДС

- Топ 5 стран с самой низкой ставкой НДС

- Ндс в других странах мира и уровень жизни

- Таблица сравнения НДС и качества жизни

- Заключение

- Ндс в германии в 2020 году: возврат, ставка, размер, уплата

- Система налогообложения в Германии

- Ндс на сделки и потребление

- Ставка НДС при импорте

- Начисление НДС при экспорте

- Процедура возврата НДС

- Бухгалтерия и ежемесячные декларации по НДС в Германии

- Возмещение НДС в России и в Германии:

- 🔍 Видео

Налоги в Германии для юридических лиц

Предприятия, как и физические лица, разделяются на две категории: местные и иностранные. Резиденты оплачивают взносы с дохода на территории ФРГ, а также со всех представительств, филиалов и дочерних компаний за границей.

Нерезидентными считаются фирмы, основанные в других странах, чей управляющий офис находится за пределами территории юрисдикции. Представительства таких компаний платят сборы только за себя. То есть с дохода, полученного в ФРГ.

Основная база формируется из коммерческой прибыли, прироста капитала и пассивных доходов в виде дивидендов, процентов и инвестиционных вкладов. Допускается вычитание из базы всех расходов, которые необходимы для стабильного существования предприятия.

Общий уровень обложения колеблется от 23% до 33%. Он складывается из сбора на прибыль в размере 15%, муниципального оброка – от 14 до 17%, а также торговых надбавок и сборов за поддержку солидарности.

Последний тип сбора относится к косвенным налогам Германии, его уровень всегда составляет 5%.

Налог на дивиденды в республике также освобождается на 95% от стоимости договора передачи. Льгота не зависит от того, кто выплачивает прибыль немецкой фирме.

Норматив не относится к сделкам по оплате дивидендов, если акции являются собственностью финансовых организаций или банков. В некоторых случаях уполномоченные органы могут предъявить требования по срокам владения ценными активами.

Дивиденды, переданные контрагенту любого подданства, облагаются у источника по ставке 25% или по эффективному проценту 26,375 вместе с надбавками. Если прибыль передается местной фирме от нерезидента на территории юрисдикции, для источника возможна компенсация.

В данном случае уровень обложения составит 15,825%. Льгота применяется для контрагентов, которые не попадают под регламент соглашения об избежании двойного налогообложения.

https://www.youtube.com/watch?v=oE0IN3PMGZA

Допускается отнесение убытков на год назад, срок переноса в счет будущей прибыли не ограничивается. При наличии потерь применяются минимальные уровни налогообложения. Компенсация возможна с прибыли больше или меньше 1 миллиона евро.

Если доход ниже указанного уровня, разрешается потратить на компенсацию любую сумму, при превышении порога капитала в счет перенесенных убытков засчитывается только 60% от избытка.

Если в год, когда были понесены потери, произошло перераспределение акций между держателями на более чем 25%, это приводит к утрате возможности переноса.

- Прирост капитала. Облагается по стандартной базе, если возник после сбыта резидентной или дочерней заграничной фирмы, освобождается от отчислений на 95% от суммы сделки.

- Проценты. Пошлина не взимается за исключением процентов по вкладам в местных банках. Депозиты финансовых институтов облагаются 25% сбора.

- Роялти, перечисленные иностранным физическим или юридическим лицам, облагаются по эффективной ставке 15,825% с включением надбавок. Льгота не применяется к сделкам, защищенным нормативами соглашения о пресечении двойного налогообложения.

- Валютный контроль отсутствует, однако перевод суммы в размере 10 тысяч евро и более должен сопровождаться декларацией.

История налогов в Германии началась с 1873 года. В то время общую систему разрабатывали государства, входящие в состав немецкой империи.

Главенствующие управляющие органы принимали только таможенные положения. Сегодня система налогообложения подчиняется Steuerrecht или основному налоговому законодательству.

Документ разработан парламентом государства и регулирует ставки на всех уровнях.

Сколько составляет ставка НДС в Германии при экспорте/импорте услуг и товаров?

Стандартный уровень – 19%. Он применим для подавляющего большинства продукции и сервиса. Пониженная ставка используется для некоторых категорий: продуктов питания, сельскохозяйственного продовольствия, типографских изданий, билетов на развлекательные мероприятия, а также на услуги отелей и гостиниц. Для перечисленных категорий размер пошлины равен 7%.

Постановка на учет обязательна для местных предпринимателей и нерезидентов с товарооборота от 17500 евро в предыдущем году и планируемым подъемом порога до 50 тысяч евро в следующем отчетном периоде.

Все компании подают ежеквартальные декларации не позднее 10 числа следующего месяца. Оплата должна пройти в этот же период.

Если рассчитанный и переведенный процент в финансовом эквиваленте оказался больше положенного, государство обязуется компенсировать ущерб.

В случае, если по итогам прошлого отчетного периода, общая сумма пошлин составила 7500 евро и больше, в текущем году предприятие должно отчитываться об обороте средств и товаров ежемесячно.

Возврат налога НДС при покупке в Германии

Отдача финансовых средств производится при выполнении двух условий:

- Продавец имеет индивидуальный номер налогоплательщика.

- Конечным потребителем выступает физическое или юридическое лицо из числа нерезидентов ЕС, а также юридическое лицо-резидент ЕС с индивидуальным номером плательщика в своей стране.

Вернуть НДС в стране проще, чем во многих других европейских государствах. Если в Италии или Испании возможно приобрести покупку и запросить отдачу уже на таможне или в аэропорту, то на территории ФРГ оптовикам счета выставляются сразу без указания налога на добавочную стоимость.

Экспорт любой продукции разрешен и не облагается пошлинами, за ввоз крупной партии продукции взимается 19% сбора, при импорте техники или иного оборудования отчисляется 3% от стоимости агрегатов ежемесячно. Для мелких посылок и грузов допускается беспошлинный режим.

Налогообложение в Германии: прочие отчисления

- Земельный побор в Берлине. Государство разделяет территории на сельские и лесные угодья. При начислении налога на землю производятся следующие расчеты: кадастровая стоимость объекта умножается на ставку от 2,6 до 3,5%. Полученная сумма вторично умножается на федеральную ставку, размер которой варьируется в зависимости от точного расположения земли.

В Берлине коэффициент составляет 810%, в Гамбурге – 540% и так далее. В среднем, с участка площадью 0,5 Га, предназначенного под промышленные цели, взимается 2 тысячи евро в год.

- Церковный сбор. Kirchensteuer – сбор, который оплачивают все верующие. За отказ платить католическая церковь отлучает прихожан.

Средняя ставка равна 8-9%, для людей с высоким уровнем дохода, с которых взимаются большие подоходные проценты, она снижена до 2,75-3,5%. Для среднестатистического гражданина в денежном эквиваленте пошлина равна 800-900 евро в год.

- Налог на наследствои на дарение имущества. Ставка колеблется от 7 до 50%.

Зависит от ликвидной цены объекта наследования или передачи, а также от степени родства участников сделки. Система налогов на имущество также подразумевает отчисления от последующей сдачи недвижимости в аренду и при передаче прав собственности.

- Пошлина на посылки. Отправления стоимостью до 22 евро не подлежат обложению.

Все, что свыше, декларируется и со стоимости объекта отчисляется от 0 до 17%.

- Промысловый сбор. Gewerbesteuer взимается со всех физических и юридических лиц, ведущих трудовую физическую деятельность. Не облагается ставкой прибыль до 24000 евро, размер сбора составляет от 14 до 17,5%.

- Налог на недвижимость для россиян и иностранцев.

Перечисляется в местный орган самоуправления. Стандартная ставка в размере 0,35% умножается на муниципальный коэффициент в зависимости от точного местонахождения объекта. Выплачивается раз в год.

Годовая отчетность для предприятий республики

Каждый год все предприятия страны подают финансовую отчетность с бухгалтерскими записями, данные внутреннего и внешнего аудита, налоговую отчетность и декларацию, а также Annual return. Все документы должны быть заполнены согласно правилам, установленным законодательством. При нарушении сроков подачи начисляются пени и штрафы в крупных размерах.

Видео:НДС в Германии | Налоги в ГерманииСкачать

Ндс в германии

Практика начисления Ндс в германии складывается из использования двух основных ставкам – главная из них составляет 19%, сниженная 7% от стоимости проданных товаров, предоставленных услуг.

Вторая ставка налога на добавленную стоимость используется в отношении некоторых категорий пищевых продуктов, а также изделий первой необходимости.

Пониженная ставка распространяется на следующий перечень:

- рыбу, мясо;

- крупы, муку;

- кофе, чай;

- молоко;

- овощи, фрукты;

- коров, овец, кур.

Среди первостепенных товаров можно выделить коляски для передвижения инвалидов, протезы, печатную продукцию в виде книг, журналов и газет. В отношении предоставляемых услуг льготный размер налога используется для гостиниц.

Помимо этого налоговые законы Германии освобождают от НДС на 100% услуги страхования, медуслуги, предоставляемые как учреждениями, так и практикующими частными врачами.

Из данного списка исключены стоматологические услуги и услуги в области эстетической медицины.

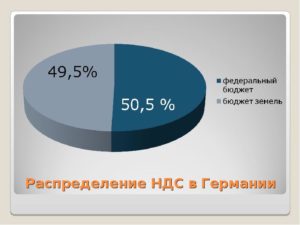

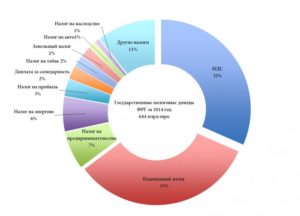

НДС – один из главных источников формирования бюджета Германии

Примечательно, что сейчас налог на добавленную стоимость – один из самых важных источников формирования бюджета Германии. В общей доле поступлений в казну он занимает немногим больше 30%.

Компаниям вменено в обязанность ежемесячно производить уплату НДС в бюджет. Вновь образованные предприятия и фирмы на протяжении первых 2-х лет работы предоставляют в контролирующие органы декларации по расчету данного налога каждый месяц.

В дальнейшем отчитываться по НДС необходимо по завершении каждого календарного года.

https://www.youtube.com/watch?v=fBXYNk_VG88

Механизм НДС распространяется на компании невзирая на величину их финансового оборота, действует внутри государства и для операций реализации на импорт. Однако на экспортные отношения указанный вид налога не взимается.

Критика Ндс в германии

Последнее реформирование системы налоговых сборов было осуществлено в 2007 г. Разработкой нового налогового законодательства занималось вновь назначенное правительство А. Меркель. Налоговая процентная ставка в 2020 году действует именно на уровне, установленном еще в 2007. Важно отметить, что увеличение ставки до 19% происходило весьма медленными темпами с 1979г.

Эксперты в области налогообложения негативно отзывались о столь высоком налоге. Основным доводом против повышения приводился факт, что в связи с увеличением стоимости некоторых товаров и услуг большая часть налоговой нагрузки была направлена на потребителей с низким и средним уровнем дохода.

Сейчас в германском обществе проходят бурные обсуждения в пользу необходимости пересмотреть список предметов первой необходимости, которые облагаются льготным НДС.

К примеру, некоторые политики обращают внимание на то, что важные гигиенические изделия (подгузники, женские прокладки и др.), минеральная вода и др. облагаются ставкой в 19%.

При этом сохраняется льготная ставка в 7% на продукты питания класса «люкс» (черепашье мясо, икра, фуа-гра и пр.).

Критикуется и логика распределения начисления налога по некоторым продуктам и их производным. К примеру, с реализации овощей и фруктов (свежих, в виде пюре или джема) уплачивается НДС в 7%, однако с продажи соков из овощей и фруктов придется платить «по полной» (19%).

Активные дискуссии происходят по НДС в отношении деятельности гостиниц. Последние нововведения в нормативно-правовую базу в данной области внесены в начале 2010г. С этого времени гостиничные услуги (пансионаты, отели, гостевые дома) облагаются налогом в размере 7%.

Вместе с тем, указанная ставка распространяется исключительно на проживание в гостинице. Питание, платная автомобильная парковка, доступ в интернет, стирка и глажка белья и другие услуги отелей не подпадают под льготный налог.

В результате гостиницы обязаны вести бухгалтерский учет по двум направлениям – льготной и основной ставкам.

О размерах НДС в европейских странах

Налоговая процентная ставка в 2019 году в Швейцарии является самой низкой среди европейских государств. Сейчас налог составляет всего 7,7%.

Помимо этого, существуют две льготные ставки 2,5% на бо́льшую часть продуктов питания и лекарственных препаратов, 3,8% — для отельного бизнеса. На втором месте по уровню налога располагается Люксембург со ставкой в 17%, на третьем – Мальта — 18%.

На Кипре и в Румынии законодательно установлена одинаковая ставка с Германией – она установлена в 19%. В иных налоговые ставки варьируются в пределах от 20% до 27% (Венгрия).

На нашем сайте представлен калькулятор НДС, с помощью которого вы максимально быстро и без каких-либо затруднений сможете самостоятельно выполнить расчет налога на добавленную стоимость.

Видео:Германия поднимает НДС на продукты питанияСкачать

Ндс в германии. какие налоги в германии? возврат ндс

Германия является самой богатой страной Европейского Союза. Ежегодно она привлекает большое количество инвесторов. Одной из главных причин инвестиционной привлекательности Германии выступает ее налоговая система.

Принимая во внимание то, какие налоги в Германии необходимо уплачивать, а также все их особенности, инвесторы из всех стран мира разворачивают свою бизнесовую деятельность на территории Федеративной Республики Германии.

Существует три типа налогов, которые имеются в Германии:

- налоги на доходы;

- налоги не сделки;

- налоги на недвижимость.

Налоги на сделки

Эта категория немецких налогов заслуживает большого внимания. Существует два вида налогов на сделки. Первый вид – это налог на добавленную стоимость, а второй – налог на имущество.

https://www.youtube.com/watch?v=zW98T6k81bw

НДС в Германии нельзя назвать ни низким, ни высоким. На территории Европы есть те страны, в которых налог на добавленную стоимость ниже, чем в Германии, и те, в которых его ставка превышает немецкую.

Ставки налогов на покупку имущества – дифференцированные. Их средний размер составляет от четырех до пяти процентов в среднем, в зависимости от территории. В Берлине действует самая высокая налоговая ставка – в размере шести процентов.

НДС в Германии, как и в большинстве странах Европейского Союза, предполагает три ставки:

- Пониженную.

- Нулевую.

- Базовую.

Размер базовой ставки составляет 19 процентов, в то время как пониженной – 7 процентов.

По нулевой ставке рассчитывается экспортный налог на добавленную стоимость.

В тех случаях, когда продавец в накладной и счете-фактуре указывает стоимость товара с учетом налога на добавленную стоимость, покупатель может осуществить возврат НДС по возвращении в свою страну.

Также освобождаются от уплаты налогов на добавленную стоимость врачи, практикующие на территории Федеративной Республики Германии, и страховые агенты.

Сниженная ставка НДС в Германии применяется для товаров первой жизненной необходимости, продуктов питания (за исключением напитков), которые ввозятся на таможенную территории Германии.

Помимо этого, налог на добавленную стоимость в размере семи процентов от общей стоимости товара уплачивают гостинцы и заведения общественного питания. Базовая ставка налога на добавленную стоимость применяется во всех остальных случаях.

НДС в Германии на недвижимость взимается тоже по девятнадцатипроцентной ставке.

Процесс уплаты косвенных налогов, коим является налог на добавленную стоимость, и их размер в Германии, как и в других странах европейского Союза, регулируются нормами Евросоюза, принятыми в директиве 112 от 2006 года.

Налоги на прибыль

В Германии существует ограниченная и неограниченная обязанность уплачивать налог на прибыль. К первой категории относятся доходы с источников в Германии, а ко второй – доходы, заработанные по всем мире.

К налогоплательщикам с ограниченными обязательствами относятся резиденты Германии, являющиеся некоммерческими организациями, учреждения государственной формы собственности, а также иностранные предприятия без постоянного представительства на территории Федеративной Республики Германии.

С 2008 года значительно уменьшилась ставка налога – с 25 до 15 процентов. Теперь эффективная ставка равна примерно 30 процентам, поскольку налогоплательщик вынужден заплатить в государственный бюджет еще взнос в размере пяти с половиной процентов, а также муниципальные налоги, размер которых в различных землях может составлять от четырнадцати до семнадцати процентов.

Как уплачивается налог на добавленную стоимость в Федеративной Республике Германии

Этот вид косвенного налога должен быть уплачен ежемесячно. Продавец должен перечислить необходимую сумму денег в бюджет в тот же день, когда он отправил счет покупателю.

После того как предприятие было внесено в реестр, оно должно в течение двух лет отправлять предварительные декларации, касающиеся размеров налога на добавленную стоимость, в налоговые органы страны. Государство вправе продлить срок подачи деклараций на тридцать дней. Также компания обязана предоставить все данные по уплате налога на добавленную стоимость на конец каждого года.

Импортный налог на добавленную стоимость

Есть компании, которые на законных основаниях могут не платить НДС в Германии. Размер НДС в Германии при импорте зависит от примененной ставки. В момент, когда импортируемый товар пересек немецкую границу, он не может быть возвращен. Покупатель может забрать товар только после того, как оплатит все необходимые таможенные платежи:

- налог на добавленную стоимость;

- таможенную пошлину;

- акциз (в случае необходимости).

Расчет импортного НДС

Размер НДС в Германии при импорте зависит от таможенной стоимости товаров, а также всех пошлин и акцизного сбора, который был уплачен на границе. Рассчитать НДС можно благодаря следующей формуле:

РНДС = (ТС + П + А) / 100 * СНДС, где

- РНДС – размер налога на добавленную стоимость;

- ТС – таможенная стоимость товара;

- П – сумма таможенных пошлин;

- А – сумма акциза;

- СНДС – ставка налога на добавленную стоимость.

Пример расчета импортного налога на добавленную стоимость

Цена одной единицы продукции составляет 100 евро. Всего импортировано 50 тысяч единиц. Размер пошлины составляет 0,15% от общей стоимости всей продукции. Товар не является подакцизным.

https://www.youtube.com/watch?v=uEA2FNXQxgI

В зависимости от того, какая ставка применяется, размер НДС можно рассчитать двумя способами.

При базовой ставке размер НДС в Германии составляет 951 тысячу 425 евро:

РНДС = (100 * 50 000 + 100 * 50 000 * 0,0015) *0,19 = 951 425 евро.

Если к товарам будет применяться сниженная ставка, то размер налога на добавленную стоимость будет равен 350 тысячам 525 евро:

РНДС = (100 * 50 000 + 100 * 50 000 * 0,0015) * 0,07 = 350 525 евро.

Экспортный налог на добавленную стоимость

Налог на добавленную стоимость при вывозе товаров из страны в 99% случаев осуществляется при применении нулевой процентной ставки налога. Однако есть случаи, когда покупатель обязан заплатить налог. К примеру, при покупке товаров через интернет-аукцион.

Есть возможность договориться с продавцом о том, чтобы тот продал товар дешевле, – без НДС. Но это придется делать в обход аукциона. В этой ситуации покупатель берет на себя все риски транзакции.

НДС в Германии при экспорте рассчитывается по той же самой формуле, что и налог на добавленную стоимость при импорте продукции.

Возврат НДС

Нерезидент Германии имеет право вернуть деньги, потраченные на уплату налога на добавленную стоимость. За возврат денег отвечает продавец товара.

С целью уменьшения количества проблем продавцы в Германии перестали добавлять налог на добавленную стоимость к общей стоимости продаваемого ими товара. Таким образом, покупателю необязательно возвращать деньги. Он просто сразу платит меньше.

Но существует одно исключение – покупка транспортного средства на территории Германии.

Если же существует необходимость вернуть налог, надо помнить, что это может осуществить нерезидент Европейского союза или же гражданин ЕС, если у него есть внутренний номер плательщика НДС.

Помимо этого, следует упомянуть об ограничениях по беспошлинному размеру денежных средств, которые могут быть получены в качестве возврата налога на добавленную стоимость. Если же приходится возвращать много денег, то покупатель должен заплатить таможенные пошлины.

Подоходный налог

Этот вид налога уплачивают и резиденты, и нерезиденты ФРГ. Все они уплачивают в дополнение к самому налогу еще и взнос в размере 5.5 процента от его суммы.

Резидентами ФРГ принято считать физлица, которые имеют недвижимое имущества на территории государства или проживают в стране в течение шести месяцев или дольше.

Ставка может составлять:

Но размер налога может отличаться в зависимости от субъекта, к которому он применяется (одиночный плательщик или супружеская пара).

Если налог платит один человек, то пороговые суммы составляют 13 тысяч 469 евро, 52 тысячи 881 евро и 250 тысяч 730 евро для налоговых ставок 14 процентов, 23,97 процента и 42 процента соответственно. Если доход превышает отметку в 250 тысяч 730 евро, то применяется 45-процентная ставка. Доход до 8 тысяч 354 евро не облагается налогом. Для супружеских пар пороговые суммы — в два раза больше.

Налог у источника

Эффективная ставка на дивиденды для резидентов составляет 26,36 процента, но надо учитывать, что ставка составляет 25 процентов, а еще 5,5 процента – солидарный взнос.

К нерезидентам Германии применяется напрямую ставка 26,38 процента. Также может быть предусмотрена нулевая налоговая ставка. Кроме того, нерезидентам возмещается 40 процентов уплаченного ими налога.

Роялти нерезидентов облагается налогом в размере 15,83 процента. Роялти для резидентов Федеративной Республики Германии налогом не облагается.

Видео:Возврат НДС в Германии. Рай для малого бизнеса.Скачать

Размер НДС в разных странах мира: самые высокие и низкие ставки

После принятия решения правительством России о поднятии НДС на 2% становится интересно: какой размер НДС в странах мира. Для более полной картины мы проанализируем, как это влияет на уровень благосостояния их граждан.

Но прежде чем анализировать ставку НДС в странах мира, напомним, что налог на добавленную стоимость это плата в бюджет государства за работу, услугу или товар. Он берётся на всех стадиях производства или реализации продукции, поступая ранее основного налога на прибыль.

Ставка НДС как никакой другой налог соотносится с достатком жителей. Потому что чем дороже товар, тем менее часто или вообще никогда его будет покупать небогатый гражданин. Все страны по-разному вводили в действие данный сбор, кто-то раньше (Средневековая Англия), кто-то позже (Российская империя во время 1 мировой войны).

Топ 10 стран с самой высокой ставкой НДС

- Венгрия. Занимает 1 по величине место в мире – 27%.

- Швеция, Дания и Норвегия. Эти скандинавские страны имеют 25% налога.

- Исландия. ставка НДС в этой стране мира – 24.5%.

- Финляндия и Греция – 24%.

- Польша, Португалия, Ирландия, Уругвай – 23%.

- Словения, Хорватия, Италия – 22%.

- Латвия, Литва, Чехия, Аргентина, Бельгия и Испания –21%.

- Россия, Австрия, Молдавия, Армения, Украина, Албания, Болгария, Эстония, Франция, Словакия, Великобритания, Узбекистан – 20% .

- Германия, Кипр, Румыния, Чили – 19%.

- Мальта – 18%.

Топ 5 стран с самой низкой ставкой НДС

- Острова Джерси – 3% (территория Великобритании, однако де-факто не подчиняется правительству. По сути международная оффшорная территория).

- Малайзия, Сингапур, Панама – 5%.

- Доминикана – 6%.

- Таиланд – 7%.

- Швейцария, Япония – 8% (У Швейцарии есть налоговые скидки на некоторые важные товары – до 2.5%).

- В США, Канаде НДС нет.

Обычно повышение уровня НДС в мире связывают с желанием получить налоги там, где «цветёт» теневой бизнес. Не хотят заплатить напрямую с доходов, тогда заплатят косвенно с покупаемых товаров.

Хотя именно в России власти всячески говорят о поощрениях при «обелении» как индивидуальных предпринимателей, так и крупных игроков.

https://www.youtube.com/watch?v=T_rVVmNh2jU

Ставки различных налогов в странах Европы

Высокая добавленная стоимость в Скандинавии также объяснима. Эти страны достаточно большие по населению и площади, по сравнению с той же Швейцарией, чтобы устанавливать уж слишком маленькие поборы. Но и достаточно богаты, чтобы заставить граждан платить за потребление дорогих услуг и товаров.

В целом в Европе средняя ставка находится в пределах 20-22 процентов. Низкий НДС же вводят или страны-оффшоры, или же малоразвитые, например аграрные. Там, где цепь производитель-покупатель очень короткая, и увеличивать сборы означает провоцировать население на недовольство.

Это видно на примере африканских стран и в Южной Америке.

Почитайте также: О Bittorent

Во многих государствах действует низкие ставки налога на некоторые виды услуг и товаров.

- Австрия – десятипроцентная ставка на сельскохозяйственную продукцию, услуги в сфере развлечений и туризма.

- Чехия – льготная ставка для столовых.

- Швеция – на общественный транспорт.

- Бельгия – на уголь.

- Япония – скидка на детское питание и социально важные продукты.

- В России облагается 10%, а не 18% налогом продукты питания, книги, 0% лекарства, медицинская техника, детское питание.

- Во Франции повышенный налог (33%) на одежду из натурального меха, табачные изделия и алкоголь. 10% и ниже на медикаменты и продукты.

Повышение означает стремление наполнить бюджет деньгами – в период кризиса все средства хороши. особенно учитывая декларируемую страной политику заботы о бюджетниках и пенсионерах. Да и для этой категории граждан сохранены льготные ставки НДС, прежде всего на предметы первой необходимости. Так что повышения цен они не почувствуют.

Но люди среднего класса, наиболее активно участвующие в финансовых транзакциях, ответят на это экономией. Сократят до минимума покупки, что только замедлит темпы производства. А это приведёт к сокращению отчислений от них в бюджет и новому витку кризиса. Такой вот порочный круг.

А производство только-только начало показывать относительный рост, пусть и малый.

Однако некоторые, прежде всего провластные, эксперты прочат «стабильность цен на все социально важные товары», поддержку бизнесу, сохранение низкий уровень инфляции.

У них есть вполне логичные аргументы: дополнительные деньги в бюджет, увеличение, а не уменьшение «серой» бухгалтерии.

Например, говорят они, в республике Татарстан, Челябинской области перечисляют только 20% от расчётной суммы всех сборов. Кто окажется правым покажет только время.

Ндс в других странах мира и уровень жизни

Уровень жизни граждан какого-либо государства понятие довольно относительное, а иногда даже философское. Но всё же создан показатель, более менее правильно её демонстрирующий – индекс качества стран. Он складывается из самых разных показателей, иногда довольно неожиданных:

- Предполагаемая продолжительность жизни человека.

- Число официальных разводов на тысячу человек.

- Значение вовлечённости граждан в религиозные и общественные организации.

- ВВП на душу населения.

- Уровень стабильности государства и внутренней безопасности.

- Тип климатических условий.

- Уровень безработицы.

- Оценка уровня гражданских свобод (по шкале от 1 до 7).

- Равенство мужского и женского пола. Результат – частное от средней заработной платы мужчины на среднюю заработную плату женщины в стране.

Таблица сравнения НДС и качества жизни

Мы сравнили НДС и место страны в рейтинге индекса качества жизни на 2020 год. Всё это свели в одну таблицу. Всего в рейтинг вошли 80 образований. У других было недостаточно точных данных для анализа и включения в рейтинг или же у них слишком маленькое население.

Почитайте также: Семи пядей во лбу: рейтинг самых умных стран мира

| Швейцария | 1 (оценка 8.22/10) | 8% |

| Германия | 2 | 19% |

| Норвегия | 3 | 25% |

| Швеция | 4 | 25% |

| Дания | 5 | 25% |

| Сингапур | 7 | 5% |

| Финляндия | 12 | 24% |

| Ирландия | 13 | 23% |

| Австрия | 14 | 20% |

| Бельгия | 16 | 21% |

| Италия | 21 | 22% |

| Кипр | 23 | 19% |

| Япония | 25 | 8% |

| Франция | 26 | 20% |

| Великобритания | 27 | 20% |

| Чехия | 28 | 21% |

| Польша | 33 | 23% |

| Венгрия | 46 | 27% |

| Таиланд | 50 | 7% |

| Литва | 57 | 21% |

| Болгария | 61 | 20% |

| Российская Федерация | 72 | 20% |

| Украина | 78 | 20% |

| Нигерия | 80 (4.74/10) | 5% |

Заключение

Анализируя данные, можно придти к выводу, что НДС никак не влияет на уровень благосостояния страны в целом. У Швейцарии он составляет всего 8%, однако она – первая в рейтинге.

Но и наоборот, у Германии, Норвегии и Швеции самые высокий уровень среди всех государств мира, но они также находятся в топе.

При этом низкий НДС не всегда обеспечивается и попадание в топ (Япония с 8% на 25 месте), как впрочем и высокий (Венгрия – 27% НДС, 46 место; Литва – 21% НДС, 57 место; Россия – пока ещё 18%, место в рейтинге – 72).

Резюмируя: чем более развита экономика, тем больше страна находит возможностей для ведения комфортной социальной политики. Например позволяет жителям не платить налоги с не очень больших (по европейским меркам) зарплат.

Впрочем, и тут не обходится без исключений (в Норвегии, Ирландии, Дании ставка НДС и подоходный налог достаточно высоки, при этом они в верхушке индекса благосостояния).

Ясно одно – взимание денег с граждан никак не влияют на уровень жизни в государстве в целом, по крайне мере, в наш век.

Видео:3 этапа старта на Амазоне Европы. Как начать продавать на Амазоне Германии. Amazon Europe.Скачать

Ндс в германии в 2020 году: возврат, ставка, размер, уплата

В Германии действуют весьма строгие законы, касающиеся вопроса уплаты налогов. За исключением ряда отличий суть немецкого налогообложения аналогична российской системе.

Как и в отечественном налоговом законодательстве, в стране существует косвенный налог на добавленную стоимость – НДС. Это позволяет взимать в бюджет определенную долю добавленной стоимости, которая устанавливается на всех этапах производства и продажи товаров, а также услуг.

Начиная торговые отношения с федеративной республикой, уточните, как будет уплачиваться НДС в Германии в 2019 году.

Система налогообложения в Германии

Экономику Германии считают одной из наиболее развитых в мире. В четко продуманном законодательстве перечисляется 45 видов налогов. Самые значимые из них:

- корпоративный (на все доходы компании);

- НДС;

- подоходный (с доходов от коммерческой деятельности, от сдачи в аренду недвижимости или земли, с зарплаты, гонорара за услуги и так далее);

- поземельный;

- церковный;

- на недвижимость;

- на наследование и дарение;

- на автомобиль;

- на доходы с капитала.

В Германии действует прогрессивный подоходный налог. Физлица уплачивают в бюджет страны 14–45% от всего дохода, независимо от того, где находятся его источники. Если физлицо не проживает в стране постоянно, налогом по ставке 15–30% облагаются лишь доходы из местных источников.

https://www.youtube.com/watch?v=pGy-uNSvf6I

Юридические лица облагаются налогом с корпораций. Если у компании один владелец, налоговая ставка составляет 30%, остальные фирмы отчисляют 45% от прибыли.

Отчетность о балансе, доходах и убытках компании составляется в конце финансового года.

Узнайте о том, как учитывается налоговый класс и налоговая зона при начислении размера выплат, и о других особенностях системы налогообложения в Германии.

Поскольку более 40% налоговых средств в бюджет поступает от уплаты НДС, стоит детально рассмотреть этот вид налога.

Ндс на сделки и потребление

Налоги на сделки и потребление можно условно разделить на покупку имущества и НДС. Ставка на приобретение имущества варьируется в пределах 3,5–6,5%, а ее величина устанавливается индивидуально федеративными властями земли. Самую высокую ставку платят в землях Саар, Бранденбург, Шлезвиг-Гольштейн и Северный Рейн-Вестфалия. Для Берлина установлен порог в 6 процентов.

Налогом на добавленную стоимость облагаются все услуги, не предназначенные для личного пользования, и товары, ввезенные из-за пределов стран-членов ЕС.

НДС начисляется исходя из стоимости предмета торговли / услуги и уплачивается при продаже каждой единицы товара, проведении определенных работ и оказании услуг (переводческих, нотариальных, юридических и так далее).

В настоящее время действуют три процентные ставки НДС в Германии:

- главная (или общая) — 19%;

- пониженная — 7% (на основные продукты питания, товары первой жизненной необходимости, книги, журналы);

- нулевая.

По сниженной ставке уплачивают НДС гостиницы и предприятия общественного питания, компании, осуществляющие пассажирские перевозки. Индивидуальные ставки разработаны для фермеров (5,5%) и лесников (10,7%).

Кроме того, в налоговом законодательстве Германии существует закон, освобождающий определенные категории граждан от уплаты НДС (нулевая ставка). Среди них можно назвать врачей, включая ветеринаров и представителей нетрадиционной медицины, страховых агентов.

В остальных случаях, включая покупку недвижимости (в том числе и покупку земли), налог взимается по главной ставке.

Ставка НДС при импорте

Перед тем как обсуждать особенности налогообложения импортных товаров, следует напомнить определение термина «импорт». Под ним подразумевается ввоз из-за границы товаров, услуг, работ, продуктов интеллектуальной деятельности и прочего на таможенную территорию страны без обязательств на обратный их вывоз. Чтобы пройти таможенный режим, следует оплатить таможенные пошлины на товар и НДС.

Размер НДС в Германии на товар, ввезенный из-за рубежа, зависит от нескольких составляющих: его таможенной стоимости, пошлин и возможного акциза.

Формула расчета НДС выглядит так:

Рндс = (ТС + П + А)/100*Сндс

где:

Рндс – размер налога на добавленную стоимость,

ТС – таможенная стоимость товара,

П – сумма таможенных пошлин,

А – размер акциза,

Сндс – ставка НДС.

Предположим, что единица импортируемого товара стоит 10 евро и он не облагается акцизным налогом. Всего ввозится 5 000 штук. Размер таможенной пошлины — 0,15% от общей стоимости товара. Расчет НДС зависит от применяемой ставки. При 19% сумма уплачиваемого налога составит 9 514,25 евро, в случае применения сниженной ставки (7%) – 3 505,25 евро.

Поскольку из-за пошлин увеличивается размер налога, возрастает и окончательная стоимость товара. В связи с этим по закону Германии государство может возместить НДС при ввозе товаров. Для этого следует поставить ввезенный товар на учет и передать необходимые документы (накладные и счета-фактуры) в налоговый орган.

Кроме того, есть товары, на которые не начисляется НДС, а также предприятия, освобожденные от уплаты этого вида налога.

Начисление НДС при экспорте

В большинстве случаев (до 99%) при экспорте товаров действует нулевая ставка НДС. Это правило распространяется как на товары, так и на предоставляемые услуги. Например, если резидент страны, работая на территории Германии, создает программное обеспечение для компании, действующей в другом государстве, он вправе обложить стоимость своей работы по нулевой ставке.

https://www.youtube.com/watch?v=cPAv0f9tWC8

Подобное послабление в налоговом законодательстве призвано стимулировать экспорт немецких товаров за пределы Германии.

Процедура возврата НДС

Если резидент другой страны приобрел товар на территории Германии, он может вернуть себе сумму НДС. Этой возможностью уже научились пользоваться любители зарубежного шопинга. Возврат средств производит продавец товара, являющийся плательщиком НДС.

Чтобы претендовать на возврат денег, нужно отвечать ряду требований и иметь некоторые документы.

Возврат средств возможен только в двух случаях: если покупатель не является резидентом ЕС или лицо-резидент ЕС имеет внутренний номер плательщика НДС.

Обычно в накладной и счете-фактуре фигурирует не только стоимость товара, но и сумма налога на добавленную стоимость.

В связи с ростом числа иностранных покупателей многие немецкие продавцы решили упростить процедуру возврата налога. Они просто перестали добавлять НДС к общей стоимости товара, поэтому покупатель словно получает скидку. Эта «упрощенная» схема возврата VAT в Германии не распространяется на продажу транспортных средств.

Исключение составляет покупка товара на интернет-аукционе eBay. Некоторые покупатели пытаются обойти необходимость уплаты НДС, совершая сделку за пределами площадки. Однако подобные манипуляции иногда заканчиваются потерей средств.

Бухгалтерия и ежемесячные декларации по НДС в Германии

Как только фирма появляется в торговом реестре, ожидается, что предприниматель начнет переводить ежемесячные отчеты в налогово-финансовое управление. Указанные цифры позволяют высчитать общую сумму по выставленным счетам за один месяц. Благодаря этому можно установить окончательный размер НДС и средства, которые нужно перечислить в указанный орган.

Кроме суммы НДС, в отчет нужно внести счета, выставленные на компанию за этот же период. Если число полученных счетов ниже, чем выставленных, в отчете, следует сообщить лишь разницу в НДС.

Согласно налоговому законодательству Германии, новообразованные компании должны ежемесячно подавать еще и предварительные декларации о размере НДС на протяжении 2 лет со дня их регистрации.

Подавать все документы нужно до 10 числа месяца, который следует за налоговым периодом. В некоторых случаях налоговый орган может продлить этот срок на 30 дней. Для этого следует подать соответствующую заявку.

В конце каждого финансового года компания должна отправлять декларацию о годовом размере НДС. Как ее заполняться читайте здесь.

К неплательщикам в Германии применяются строгие меры наказания. После первого нарушения можно отделаться штрафом, повторные случаи обычно заканчиваются детальной проверкой деятельности фирмы.

Как правило, задержки с подачей деклараций происходят из-за банального недосмотра. Поэтому на первых порах, пока прибыль и количество счетов еще невелики, будет не лишним обратиться к помощи налоговых консультантов. Вовремя отсылая им нужные документы, можно избежать неприятных последствий, тогда как услуги квалифицированного бухгалтера обойдутся примерно в 120 евро в месяц.

Нередко молодые компании прибегают к услугам аутсорсинговых фирм. Стоимость их услуг для нового предприятия составляет около 200 евро в месяц.

Возмещение НДС в России и в Германии:

🔍 Видео

Ищем автомобиль в Германии. Нужны советы🫣Обзор цен на самом большом авторынке в ГерманииСкачать

Возврат НДС в Гемании. То что нужно знать! От оплаты до получения кауционаСкачать

НДС и документы при покупке и вывозе авто из ГерманииСкачать

НДС в Германии | UStVZ und DauerfristСкачать

Регистрация украинских авто в Германии. РазъяснениеСкачать

2023: Самый ПРОСТОЙ и Надёжный СПОСОБ Пригона Авто из ГерманииСкачать

Как вернуть НДС в Германии?Скачать

2024: Самый ПРОСТОЙ и Надёжный СПОСОБ Пригнать Авто из ГерманииСкачать

НДС в Германии. Покупка Авто и возврат НДС. Как это устроеноСкачать

НДС или VAT в Европе. Как он устроен?Скачать

Секреты налогов в Германии о которых Вы не зналиСкачать

Как вернуть НДС с покупки машины в ГерманииСкачать

7 ПРИЧИН, ПОЧЕМУ ТЕБЕ НЕ СТОИТ ЖИТЬ В ГЕРМАНИИСкачать

ОБВАЛ ЦЕН В ЕВРОПЕ !!! 😱ТЫСЯЧИ АВТОМОБИЛЕЙ БРОШЕНЫ НА СТОЯНКАХ !!! 🙉Скачать

Почему НЕМЦЫ и иностранци БЕГУТ из Германии. 9 причин покинуть страну в 2023Скачать

КАК МЫ ВЫЖИВАЕМ В ГЕРМАНИИ.СКОЛЬКО ТЫСЯЧ ЕВРО НУЖНО ДОПЛАЧИВАТЬ.Скачать