Требования пояснения к отчетности по НДС в рамках камеральной проверки бухгалтеры могли получать практически круглый год, поскольку ее срок до недавнего времени составлял 3 месяца.

Сейчас срок проверки сократили до 2 месяцев (начиная с 3 сентября 2018 года), однако при подозрении на нарушения он может быть продлен. Кроме того, требования может быть выставлено и в рамках дополнительных мероприятий налогового контроля, то есть за пределами сроков «камералки».

Вот и получается, что как только подали декларацию — ждем, не поступит ли требование. А там уже на подходе новый отчетный срок.

- Основы отчетности

- Превышение допустимой доли вычетов

- Перенос вычета НДС на другие периоды

- Вычет по авансу, который получен более 3 лет назад

- Вычет НДС с предоплаты, если ее сумма больше заявленной в договоре

- Как правильно вносить корректировки в декларацию по НДС

- Исправление ошибок в декларации НДС

- Случаи, при которых сдается уточненка по НДС

- Срок подачи уточненной декларации по НДС

- Общие правила исправления книги продаж и книги покупок

- Особенности заполнения разделов 8 и 9 при подаче уточненки

- Уплата НДС по уточненной декларации

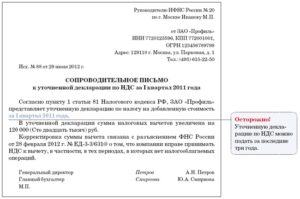

- Подача уточненной декларации по ндс образец

- Коротко об уточненной декларации

- Общие сведения о сопроводительном письме в налоговую

- Составляем сопроводительное письмо к уточненке

- Образец сопроводительного письма

- Уточненная декларация по НДС

- Ошибка 1. Забыли зарегистрировать выставленный счет-фактуру в книге продаж

- Ошибка 2. Выставлен «лишний» счет-фактура

- Ошибка 3. Зарегистрировали счет-фактуру с неправильными числовыми показателями (завысили или занизили сумму НДС к уплате)

- Ошибка 4. Забыли заявить вычет НДС

- Уточненная декларация по НДС. Разбираемся как исправить ошибки

- Как подать корректировку по НДС: три подводных камня

- Как сделать корректировку декларации по НДС

- Отправка корректировки в Экстерне

- Порядок подачи уточненки в 2019 году

- Когда корректировка декларации по НДС не обязательна

- 📸 Видео

Основы отчетности

Напомним, что вся отчетность по НДС уже давно передается в электронном виде. Все дальнейшее взаимодействие также происходит по ТКС.

Получение требования от ФНС нужно подтвердить. На ответ дается 5 дней, если запрошены пояснения, и 10 — если потребовались документы.

Если не ответить в установленный срок, налоговый орган может принять решение о блокировке расчетного счета.

Если направить пояснение на бумаге, оно будет считаться непредставленным со всеми вытекающими из этого последствиями. Более подробно о правилах подачи пояснений по НДС читайте в нашей шпаргалке.

Чаще всего налоговики требуют пояснить отчетность по НДС в таких случаях:

- Не сошлись контрольные соотношения внутри декларации.

- Сведения, содержащиеся в отчете, противоречат информации, которой располагает налоговый орган.

- Налогоплательщик заявил льготы по НДС.

- Налогоплательщик заявил НДС к возмещению.

- Есть подозрение, что налоговая база занижена.

- Отсутствуют необходимые документы.

- Доля вычетов НДС слишком высока.

Далее рассмотрим более подробно отдельные случаи.

Превышение допустимой доли вычетов

Существует норма вычета НДС, заявлять которую безопасно. Рассчитывается она как процентное отношение суммы вычета к сумме начисленного НДС. Если полученный результат менее определенного порогового уровня, то такой вычет не вызовет вопросов.

Безопасная доля вычета НДС на 1 мая 2018 года была установлена на уровне 87,08%. Но это лишь приблизительная цифра, которая определена на федеральном уровне. При проверке деклараций по НДС налоговые органы ориентируются на аналогичный региональный показатель.

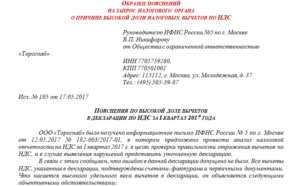

Далее приводим примерный ответ на требование пояснить, почему у компании вычет превысил ту самую безопасную долю.

Ответ на требование № __________от __________

о наличии высокой доли вычетов в налоговой декларации по НДС

ООО «Ромашка» в ответ на требование пояснений № ___________ от ___________ поясняет следующее.

Основным видом деятельности компании является оптовая продажа продуктов питания. В силу сложившейся в компании ситуации закупка продукции была приостановлена в I квартале 2018 года и возобновлена лишь во II квартале. В мае компанией была приобретена большая партия товаров для продажи, что привело к росту доли вычетов НДС.

В III квартале 2018 года компания планирует увеличить объем продажи продукции путем заключения новых договоров на поставку. Это должно привести к росту выручи, облагаемой НДС, и к уменьшению доли вычетов.

Перенос вычета НДС на другие периоды

Налоговый кодекс позволяет заявлять вычет НДС частично, а также переносить его на другие налоговые периоды в пределах 3 лет. Часто компании этим пользуются, чтобы не превышать безопасную долю вычета и не привлекать ненужное внимание в ходе камеральной проверки. При этом не подлежат переносу:

- вычеты с авансов;

- вычеты покупателя — налогового агента;

- вычеты по имуществу, полученному в счет вклада в уставный капитал;

- командировочные вычеты.

Если вычет переносится на другой период, возникает расхождения в данных между декларацией налогоплательщика и его контрагента. Ведь контрагент выпишет счет-фактуру, включит сделку в базу по НДС и уплатит налог в том периоде, в котором состоялась сделка. А налогоплательщик заявит НДС по этой сделке в другом периоде.

https://www.youtube.com/watch?v=jz1HDa66Z_Q

Далее представлен вариант ответа на запрос пояснений в такой ситуации.

Ответ на требование № ___________ от __________

о причинах расхождений в налоговой декларации по НДС

ООО «Ромашка» в ответ на требование пояснений № ____________ от _______ поясняет следующее.

Сумма НДС и вычетов в декларации за II квартал 2018 года указана верно: по строке 190 раздела 3 сумма вычетов составила 3 200 000 рублей.

Расхождение с данными контрагента ООО «Ласточка» возникло из‑за переноса вычета по НДС в сумме 36 000 рублей со II квартала 2018 года на следующий период на основании пункта 1.1 статьи 172 НК РФ.

Контрагент ООО «Ласточка» предъявил сумму налога в счете-фактуре от 25.05.2018 № 214 и включил ее в налоговую базу во II квартале 2018 года. ООО «Ромашка» планирует заявить вычет по данному счету-фактуре в III квартале 2018 года.

Вычет по авансу, который получен более 3 лет назад

Бывает, что компания получила аванс достаточно давно, но отгрузка товаров или оказание услуг состоялось только сейчас. Соответственно, налогоплательщик заявляет вычет в отчетном квартале. И если аванс получен более 3 лет назад, налоговики требуют пояснить эту ситуацию. Вот что следует в ответ на это написать:

Ответ на требование № ___________ от __________

о вычете с полученного от покупателя аванса

ООО «Кактус» в ответ на требование пояснений № ____________ от _______ поясняет следующее.

В апреле 2015 года ООО «Кактус» получило предоплату от контрагента ООО «Ласточка» в размере 236 000 рублей, в том числе НДС 36 000 рублей. Сумма налога исчислена и отражена в книге продаж в I квартале 2015 года.

Полученная сумма является предоплатой за поставку продукции, которая должна быть изготовлена нашей компании для ООО «Ласточка». Однако в связи с тем, что нами осваивалась новая технология производства, продукция была произведена и отгружена контрагенту только в июне 2018 года. Поэтому вычет НДС в размере 36 000 рублей был отражен нашей компанией в книге покупок во II квартале 2018 года.

В данной ситуации трехгодичный срок, предусмотренный пунктом 1.1 статьи 172 НК РФ, не применяется.

Вычет НДС с предоплаты, если ее сумма больше заявленной в договоре

ФНС и Минфин настаивают на том, что принять НДС с предоплаты к вычету можно только в том случае, если условия о перечислении предварительной оплаты содержится в договоре. Подразумевает привычный договор в виде отдельного документа. Если такого договора нет либо в нем отсутствует условие о предоплате, то налоговые органы в вычете отказывают.

Мнение арбитров на этот счет разные — есть решения, в которых наличие договора в виде самостоятельного документа признано необязательным. Ведь если компания перечислила предоплату, значит, она подтвердила факт заключения договора.

Однако налоговые органы от требования договора в таком случае не отказались. Правда, теперь они считают допустимым предоставление им копии, а не оригинала документа.

Таким образом, если заявляется НДС с предоплаты, ФНС может запросить договор (копию), в котором должно быть условие о предоплате. Иначе вычеты могут не признать.

Бывает, что в договоре фигурируют одна сумма предоплаты, а по факту покупатель переводит больше. В Минфине признали, что в таком случае принять НДС к вычету можно со всей фактически переведенной суммы предоплаты. Но налоговые органы тем не менее запрашивают в такой ситуации пояснения.

Ответить можно примерно так:

Ответ на требование № ___________ от __________

о вычете с перечисленного поставщику аванса

ООО «Кактус» в ответ на требование пояснений № ____________ от _______ поясняет следующее.

В строке 150 раздела 3 сумма вычета составила 36 000 рублей.

В соответствии с пунктом 9 статьи 172 НК РФ, вычет НДС с аванса может быть произведен при выполнении следующих условий:

- продавец предъявил покупателю счет-фактуру на сумму аванса, который соответствует требованиям пункт 5.1 статьи 169 НК РФ;

- между продавцом и покупателем заключен договор, в котором содержатся условия предварительной оплате.

Эти условия применительно к рассматриваемой операции исполняются.

Видео:Как заполняется уточненная декларация по НДС часть 2Скачать

Как правильно вносить корректировки в декларацию по НДС

Декларация по внесению НДС должна быть представлена плательщиком в срок. За непредставление документа взимаются штрафы, с 2015 года декларации сдаются в электронном виде.

После сдачи документа в фискальные органы может быть выявлено несоответствие, внесение недостоверной информации. В таком случае может потребоваться уточненка по НДС, которая направляется в налоговый орган. Есть случаи, когда подача этого документа обязательна.

Исправление ошибок в декларации НДС

Уточненная декларация по НДС может потребоваться, если были выявлены ошибки в поданном документе. Корректировка НДС в меньшую сторону может вызвать вопросы у фискального органа, поэтому нужно ответственно и внимательно подходить к составлению бумаги.

При подаче уточненки в налоговую службу с уменьшением платежей, есть риск повышенного внимания со стороны ФНС. При этом не имеет значения время подачи уточненки – вслед за исходной декларацией или в более поздние кварталы.

https://www.youtube.com/watch?v=fcmPWKuICs8

Если на момент появления данных с уточнениями камеральная проверка не подошла к концу, ее прекращают и проверяют уточненный документ. Налоговый орган имеет право запросить пояснение, связанное со снижением платежа.

Особенности предоставления пояснения:

- оно оформляется в течение 5 суток;

- пояснения отправляются в электронной форме.

Ошибки в декларации уточняются путем отправки новой декларации. Часто они имеют связь с ошибками исполнителей. Одно из несоответствий – некорректное оформление счета-фактуры без реализации по факту. Ошибка приводит к повышению размера отчислений. Недочет может быть связан с забытой фактурой, которая не была отражена в книге покупок.

Занижение вычетов в декларации может привести к переплате сбора. Последствия невнимательности при оформлении документов зависят от того, как быстро недочеты определяются плательщиком.

В случае если перед составлением отчетной документации за ¼ года все счета-фактуры подвергаются повторному сравнению, ошибку можно своевременно устранить, и декларация будет корректной, иначе потребуется ее уточнять. Если уточненка не отправлена своевременно, контрагенты могут не получить вычеты по сбору.

В состав уточненки входят разделы и приложения с учетом исправлений, а также прочие разделы, если информация в них оказывает влияние на итоговый размер обложения тарифами. Подать документ плательщик обязан, если ошибка привела к не внесению отчислений, к занижению суммы НДС.

Случаи, при которых сдается уточненка по НДС

Основная причина, когда требуется подача уточненной декларации по НДС – недочеты работы бухгалтера. Если ошибка выявлена самостоятельно в декларации по НДС, все корректировки можно внести до камеральной проверки и отправить документ в ФНС. Подать документ с исправлениями рекомендуется как можно раньше.

Наилучший вариант – заполнение в отчетный период, однако возможна подача, в том числе после его окончания. Могут быть ситуации, когда фирма подает документ с излишним размером налога, в таком случае можно подать корректировочный документ

или не подавать ничего. При этом в последующем периоде исправления нельзя внести.

В некоторых случаях ошибка не влияет на сумму налога, тогда необязательно сдавать документ, при этом придется объяснить недочет инспекторам. При подаче корректировочного документа налоговая служба прекращает проверку первичной документации и изучает уточненные данные.

Важно помнить, что неточности, которые были выявлены сотрудником ФНС, несут для плательщика негативные последствия, возможно начисление штрафов. К уточненному документу может быть приложено сопроводительное письмо. В нем отображаются

причины внесения корректировок. Составление возможно в произвольной форме.

Срок подачи уточненной декларации по НДС

Корректировка декларации по НДС должна производиться в кратчайшие сроки, особенно если изменения связаны с увеличением суммы к оплате. Если подает уточненную декларацию сам плательщик, то он может устанавливать время подачи заполненной документации.

Но, если требуется доплатить сумму налога, при этом уточненный документ не оформлен вовремя, плательщик привлекается к ответственности. Это может произойти, если есть факт снижения размера отчислений. В отношении плательщика может быть проведена выездная экспертиза.

Чтобы избежать ответственности, если уточненный документ представляется после истечения срока подачи, нужно уплатить недостающую сумму и пени. При доплате платежа по уточненному документу составляется платежное поручение.

Если уточненный документ оформляется по требованию фискальных органов, необходимо отправить корректировку в течение пяти суток. За подачу уточненки не предусматриваются штрафы, однако, если плательщик не представляет данные по требованию фискального органа, не подает разъяснения, санкция может составить 5 000.

Общие правила исправления книги продаж и книги покупок

Исправления данных в книге покупок и в книге продаж может потребоваться, даже если нет необходимости подачи корректировочной декларации по НДС, и нужно исправить технические несоответствия.

https://www.youtube.com/watch?v=W3gGLbMgxFQ

Если ошибки выявлены по окончании прошлого периода, ¼ года, когда они совершались, уточняющие исправления производятся в дополнительных листах книги, где были допущены несоответствия.

Какие ошибки чаще всего встречаются:

- отсутствие регистрации выставленного счета в книге продаж – забытый счет

- регистрируется в дополнительном листе, подается уточненка, вносится недоимка;

- выставление лишнего счета;

- регистрирование счета с неправильными данными;

- нет заявления на вычет НДС.

Распространенная ошибка – некорректное заполнение счета-фактуры. В таком случае в документ вносятся исправления, иначе покупатель не сможет принять отчисления к возврату. Необходимо выставить новый документ с тем же номером и датой, но в первой строке отображается дата исправления.

Особенности заполнения разделов 8 и 9 при подаче уточненки

Актуален вопрос, как заполнить 8 и 9 разделы при подаче уточненной декларации по НДС. Разделы 8 и 9, а также приложение – доплист к ним – данные, относящиеся к книге покупок и продаж.

Цифра «0» в признаке актуальности указывается, если в ранее представленном отчете данные по разделам 8-9 не были представлены, либо нужна замена информации при выявлении ошибок в поданных сведения.

Цифра «1» указывается, если данные, представленные плательщиком, являются актуальными и подлежат корректировке. При внесении дополнений или корректировок в книгу продаж по истечении периода, за который подавался отчет, плательщиком заполняется приложение 1 к разделам 8,9.

Уплата НДС по уточненной декларации

Актуален вопрос, сколько нужно вносить денег для уплаты взносов в бюджет, как правильно оформить платеж. Доплата налога на добавленную стоимость нужна, если в предыдущем отчетном периоде была сдана недостаточная сумма сбора.

Внести недостающий платеж нужно до подачи уточняющего документа, тогда к плательщику не будут применяться штрафы и иные санкции. Помимо взносов, нужно также внести пени. Копию платежного документа следует приложить к уточненной декларации. Подача уточненки проводится по факту выявления ошибок и недочетов.

Видео:Как заполняется уточненная декларация по НДС часть 1Скачать

Подача уточненной декларации по ндс образец

Согласно ст.

81 НК РФ, если налогоплательщик после подачи декларации (по НДС, налогу на прибыль, УСН, 3-НДФЛ) не полностью внес необходимые сведения или допустил, а впоследствии обнаружил, ошибки, приводящие к занижению суммы налога, то ему нужно отправить в налоговую уточненную декларацию. К документу прилагают сопроводительное письмо, также оно может называться пояснительной запиской к уточненной декларации. Объясним, какую информацию оно должно содержать.

Коротко об уточненной декларации

Такой документ должен быть отправлен в ФСС по месту жительства ИП или по месту регистрации ООО. Также важно, что она должна быть по форме, которая действует в тот период, когда она подается. Об этом сказано в п. 5 ст. 81 НК РФ.

Бывает, что ошибки в декларации приводят к завышению налога, тогда подача уточненки будет правом налогоплательщика, а не обязанностью. В этом случае налог можно вернуть или зачесть в счет уплаты на будущее. К такому заявлению о возврате можно также приложить сопроводительное письмо.

Общие сведения о сопроводительном письме в налоговую

Налоговый кодекс не утверждает обязательный характер сопроводительных писем.

Если уточненка придет в налоговую без пояснений, то сотрудники ведомства могут инициировать выездную налоговую проверку, поэтому важно дать подробные объяснения и убедить налоговиков в том, что в компании теперь все в порядке. Кроме предоставления поясняющей информации, письмо также регистрирует перечень отправленных документов: декларации, приложений к ней.

Составляем сопроводительное письмо к уточненке

Законодательно разработанной формы такой бумаги не существует, поэтому ее пишут в произвольной форме. На документе должна стоять подпись руководителя компании, ИП или уполномоченного на данные действия лица.

https://www.youtube.com/watch?v=0jFmM66AxU8

Сопроводительное письмо состоит из шапки и основной части. В шапке нужно указать следующую информацию:

[2]

- Кому адресовано письмо. Тут пишут, что письмо предназначено для руководителя той ИФНС, к которой относится предприниматель. То есть указывают номер налоговой, ее адрес с индексом.

- От кого письмо. Вносят наименование компании, ее адрес, ОГРН, ИНН, КПП.

- Номер письма.

- Наименование документа — сопроводительное письмо к уточненной декларации.

Далее начинается основная часть. В ней подробно указывают:

- причину, по которой подается уточненная декларация;

- период и налог, по которым отправлена уточненка;

- какие изменения были внесены в документ; этот пункт можно оформить в виде таблицы, где указать номер строки декларации с исправлением, прежние данные и новые;

- сумму к уплате и пени или переплату.

Также нужно указать, какие документы прилагаются к письму: это обычно уточненная декларация с количеством листов, копии платежных документов (доплатить налог и пени нужно до подачи уточненки) или заявление на возврат или зачет налога (при переплате).

В конце расписывается ИП или руководитель компании. Письмо нужно зарегистрировать в журнале исходящей корреспонденции.

От способа подачи уточненки будет зависеть количество ее экземпляров. Один нужен будет, если письмо и декларация отправляются по почте либо электронной почте. Два экземпляра нужны при личной подаче документов. В этом случае один экземпляр остается в налоговой, а на втором сотрудник ИФНС ставит отметку о получении документов.

Внимание! Для написания письма необходимо использовать деловой стиль, не должно быть разговорных и просторечных выражений и разного рода ошибок.

Образец сопроводительного письма

Руководителю ИФНС России №9 по Удмуртской Республике 426003, г. Ижевск, ул. К. Маркса, д. 130 Петрову Петру Петровичу от ООО «Омега» ИНН/КПП 5611234567/123456789 ОГРН 223344556677 426009, г. Ижевск, ул. Ленина д. 21А

Исх. №131 от 11.05.2019

Сопроводительное письмо к уточненной налоговой декларации по НДС

за I квартал 2019 года

В первоначальной декларации сумма НДС к уплате была занижена на 36000 руб. по причине невключения в налоговую базу выручки от продажи по акту №234 от 29 марта 2019 года. Сумма неучтенной выручки составила 216000 руб., в том числе НДС 36000 руб.

Декларация по НДС была исправлена таким образом:

- Показатель в графе 3 строки 010 раздела 3 увеличен на 180000 руб. (216000-36000).

- НДС в графе 5 строки 010, строках 120 и 230 раздела 3, строке 040 раздела 1 увеличен на 36000 руб.

- Правильная сумма НДС к уплате по итогам I квартала 2019 года составила 567000 руб.

Видео:Как в 1С представить объяснения и сдать исправленную декларацию по НДССкачать

Уточненная декларация по НДС

Сопроводительное письмо к уточненной налоговой декларации по НДС за __ квартал 20__ года.

В соответствии с п. __ ст. 81 Налогового кодекса РФ ООО «____» представляет уточненную налоговую декларацию по НДС за _____.

В изначально поданной декларации сумма НДС к уплате была занижена на ___ руб. по причине невключения в налоговую базу выручки от реализации товаров по товарной накладной № __ от ____. Неучтенный счет-фактура отражен в дополнительном листе к книге продаж.

Сумма неучтенной выручки__ руб., в том числе НДС — ____ руб.

В декларацию по НДС за __ были внесены следующие исправления:_.

Правильная сумма НДС к уплате по итогам _____ составила_____ руб.

«___» ___ 20___г. доплачен НДС в размере ___ руб. и пени в размере ___ руб. по следующим реквизитам: ____. Платежное поручение №___ от ___ прилагается.

https://www.youtube.com/watch?v=o3zuEIf0tP0

В правом верхнем углу нужно указать, кому и от кого она направляется, реквизиты сторон. Внизу ставится подпись главного бухгалтера и генерального директора.

Сопроводительные письма к декларации не являются обязательными элементами при отправке отчетности в налоговые службы, однако их наличие помогает избежать ряда проблем и вопросов.

О том, как правильно его составить, а также обязательно ли предоставлять такое приложение к НДФЛ и как это сделать — читайте на наше сайте.

Ошибка 1. Забыли зарегистрировать выставленный счет-фактуру в книге продаж

Счета-фактуры нужно зарегистрировать в книге продаж в том периоде, в котором возникло налоговые обязательства (п. 2 Правил ведения книги продаж).

Соответственно «забытый» счет-фактуру следует зарегистрировать в дополнительном листе книги продаж квартала, в котором возникла налоговая база по НДС.

Также необходимо представить уточненную декларацию по НДС, предварительно уплатив недоимку и пени.

Ошибка 2. Выставлен «лишний» счет-фактура

Во многих организациях оформлением первичных документов и счетов-фактур занимаются менеджеры, а не сотрудники бухгалтерии. Поэтому после окончания квартала иногда выясняется, что была оформлена реализация товаров (работ, услуг), которой не было.

Такие ситуации характерны для организаций, выполняющих строительно-монтажные работы. В последний день квартала подрядчик составил акт выполненных работ, выписал счет-фактуру, но заказчик отказался от подписания акта по объективным причинам. В такой ситуации нет реализации работ, а значит и счет-фактура выписан преждевременно. Соответственно его нужно аннулировать.

ФНС РФ разъясняет, если выставленный счет-фактуру продавец не зарегистрировал в книге продаж, а покупатель в книге покупок, то никаких налоговых последствий у сторон сделки не возникает (Письмо ФНС РФ от 30 апреля 2015 г. N БС-18-6/499@). Т.е., чтобы аннулировать ошибочно выставленный счет-фактуру продавцу необходимо аннулировать запись о нем в книге продаж.

Если ошибочно выставленный счет-фактуру покупатель зарегистрировал в книге покупок, то ему необходимо аннулировать запись о нем в книге покупок.

Как уже говорилось, если необходимо внести изменения в книгу продаж или в книгу покупок после окончания квартала, такие исправления вносятся в дополнительных листах книги продаж (книги покупок), т.е.

записи о «лишних» счетах-фактурах аннулируются (числовые показатели отражаются с отрицательным значением).

Ошибка 3. Зарегистрировали счет-фактуру с неправильными числовыми показателями (завысили или занизили сумму НДС к уплате)

При регистрации правильно заполненных счетов-фактур можно допустить ошибку при заполнении книги покупок (книги продаж), указав неверные данные.

В этом случае для исправления ошибок аннулируют неправильные записи о счетах-фактурах, т.е.

в дополнительном листе книги продаж (книги покупок) повторяют ошибочные записи, но указывают числовые показатели со знаком «минус» и делают правильную запись.

В такой ситуации не зависимо от результатов перерасчета следует представить уточненную декларацию по НДС. Если налогоплательщик занизил сумму НДС к уплате, то перед представлением «уточненки» необходимо уплатить недоимку и соответствующие пени.

Ошибка 4. Забыли заявить вычет НДС

Практика показывает, что чаще всего налогоплательщики забывают заявить к вычету НДС, исчисленный при получении предоплаты при отражении отгрузки товаров (работ, услуг) (п.8 ст.171, п.6 ст.172 НК РФ).

Многие забывают принять к вычету НДС, уплаченный в качестве налоговых агентов.

В этих ситуациях, если налогоплательщик желает воспользоваться «забытыми» вычетами следует представить уточненную декларацию по НДС, увеличив сумму вычетов.

Дело в том, что, по мнению Минфина РФ, не все вычеты можно переносить на более поздний период.

Видео:Как отправить уточненную декларацию 3-НДФЛ через личный кабинет: корректировка декларации с ошибкойСкачать

Уточненная декларация по НДС. Разбираемся как исправить ошибки

Подать уточненную декларацию налогоплательщик обязан в случае, если ошибка привела к неуплате налога, в частности, когда в декларации была занижена сумма НДС к уплате (п.1 ст.81 НК РФ). Если же налогоплательщик совершил иную ошибку, то обязанности по представлению «уточненки» у него нет, но он вправе внести исправление в декларацию по НДС.

На практике некоторые технические ошибки, не затрагивающие числовые показатели, можно исправить в рамках камеральной проверки декларации по НДС.

Когда налоговый орган обнаружит нестыковки между данными о счетах-фактурах в декларациях налогоплательщиков-контрагентов, он запросит пояснения и при ответе на это требование налогоплательщик сможет пояснить и фактически скорректировать недочеты в заполнении разделов 8 или 9 декларации по НДС.

Так, например, если при заполнении Разделов 8 или 9 декларации по НДС, т.е.

при заполнении книги продаж или книги покупок, налогоплательщик неверно указал номер или дату счета-фактуры, ошибся в ИНН покупателя или продавца, представлять «уточненку» по НДС не обязательно.

Также нет необходимости в исправлении декларации, если в книге покупок и Разделе 8 декларации по НДС соответственно налогоплательщик забыл указать или указал неверно регистрационный номер таможенной декларации из графы 11 полученного от продавца счета-фактуры.

Но в любом случае налогоплательщику необходимо внести исправления в книгу продаж (книгу покупок), указав в них правильные данные.

Некоторые налогоплательщики переживают, что при внесении данных о счетах-фактурах в бухгалтерскую программу неверно указали адрес продавца или покупателя и при проведении камеральной проверки декларации по НДС налоговый орган обнаружит эту ошибку.

Хотим напомнить, что такие реквизиты не отражаются ни в книге продаж, ни в книге покупок, а значит и в декларации по НДС. Поэтому опасаться нестыковок данных декларации с данными ЕГРЮЛ, ЕГРИП или декларацией контрагента не нужно.

Если адрес в счете-фактуре был заполнен корректно, то бухгалтеру достаточно внести изменения в бухгалтерскую программу, указав правильные реквизиты контрагента.

https://www.youtube.com/watch?v=kt4L9tLq7ig

В тоже время, если продавец ошибся в номере или дате счета-фактуры, указал неверный ИНН покупателя и не хочет, чтобы при проведении проверки декларации по НДС, представленной его покупателем, у налоговых органов были лишние вопросы, он вправе представить уточненную декларацию по НДС, указав в ней правильные реквизиты счетов-фактур, чтобы данные продавца совпали с данными, указанными в декларации покупателя.

Если при заполнении декларации налогоплательщик совершил ошибку в цифровых показателях, то ее можно исправить только путем представления уточненной декларации.

Как уже говорилось, если ошибка привела к неуплате налога, налогоплательщик обязан ее исправить, представив уточненную декларацию. А чтобы избежать штрафных санкций, перед представлением «уточненки» необходимо уплатить недоимку и соответствующие пени (п.

1 и п.4 ст.81 НК РФ). Также, путем представления уточненной декларации по НДС при желании налогоплательщика исправляется ошибка, которая не повлияла на исчисление налога (например, ошибки в реквизитах счетов-фактур, отраженные в Разделах 8-11 Декларации по НДС).

В тоже время п.1 ст.54 НК РФ предусмотрена возможность перерасчета налоговой базы и суммы налога в периоде обнаружения ошибки, если такая ошибка привела к излишней уплате налога, т.е. данная норма позволяет исправить ошибку, не представляя уточненную налоговую декларацию.

Однако в отношении НДС данное правило применить невозможно.

Это связано с тем, что в декларацию включаются данные о счетах-фактурах и при исправлении налоговой базы в текущем периоде невозможно корректно заполнить декларацию (в т.ч. скорректировать данные о выставленном счете-фактуре в разделе 9 декларации по НДС), т.е. исправление ошибки в текущем периоде правилами заполнения Декларации по НДС не предусмотрено.

А в отношении вычетов НДС п.1 ст.54 НК РФ вообще неприменим, поскольку при исправлении ошибки вычеты корректируют только сумму исчисленного налога, а перерасчет налоговой базы не производится. Правда некоторые вычеты можно совершенно официально переносить на более поздний период, но об этом мы расскажем чуть позже.

Итак, на практике получается, что исправить ошибки в декларации по НДС, допущенные в прошедшем периоде, можно только в периоде их совершения, т.е. путем представления уточненных деклараций. Но прежде необходимо внести исправления в книгу продаж или книгу покупок.

Скорректировать данные этих налоговых регистров необходимо и в том случае, когда обязанности в представлении уточненной декларации нет и налогоплательщику необходимо исправить технические ошибки.

При обнаружении ошибок после окончания квартала, в котором они совершены, исправительные записи в книгу продаж или в книгу покупок производятся в дополнительных листах книги продаж (книги покупок), в которых были допущены ошибки (п. 4 Правил ведения книги покупок, п.

п. 3, 11 Правил ведения книги продаж, утв. Постановлением N 1137)

Чтобы внести в книгу продаж или книгу покупок запись о ранее не включенных в них счетах-фактурах необходимо зарегистрировать «забытые» счета фактуры в дополнительном листе к книге продаж или книге покупок соответственно. А чтобы убрать ошибочную запись, в дополнительном листе к книге покупок (книги продаж) необходимо повторить «лишнюю» запись о счете-фактуре, указав числовые показатели счета-фактуры с отрицательным знаком.

Разберем подробнее самые распространенные ошибки и варианты их исправления

Видео:Почему не стоит сдавать уточненные декларации по НДС, НДФЛ и налогу на прибыль. Бизнес и налоги.Скачать

Как подать корректировку по НДС: три подводных камня

Сдана декларация по НДС за I квартал, скоро отчитываться за II квартал. Для многих эта «пересменка» — время, чтобы подать уточненку за прошлые периоды. Дмитрий Шаповалов, эксперт техподдержки Экстерна, проанализировал самые частые причины отказов по корректировкам, и подготовил мануал, который поможет сделать все правильно с первого раза.

Корректировку по НДС необходимо представить в следующих случаях:

- Если вы обнаружили, что допустили ошибки в первичной декларации НДС, отразили в ней не все данные или уменьшили сумму налога к уплате. Если недоимка по налогу есть, то следует погасить ее вместе с уплатой пени до момента подачи уточненной декларации.

- Если поступило требование от налоговой о представлении пояснения по сданной декларации (п. 3 ст. 88 НК РФ). Пояснения должны включать обоснование изменений, внесенных в уточненную декларацию по НДС. Представить пояснения надо в течение 5 дней после получения требования.

Как сделать корректировку декларации по НДС

Чтобы избежать распространенных ошибок при подготовке корректировки, используйте эту памятку:

| Номер корректировки | В декларации и приложениях номер корректировки должен совпадать. https://www.youtube.com/watch?v=e4mPa15_qhU Если вы абонент Экстерна, нажмите на кнопку «Перейти к отправке» и номера в приложениях проставятся из декларации автоматически. |

| Поле «Признак актуальности» | Заполняйте данное поле только в приложениях. Ставьте «0», если в составе уточненки есть новая версия книги покупок, книги продаж и других приложений. Ставьте «1», если новую версию приложения отправлять не нужно. Обратите внимание: cостав корректировки должен быть таким же, как и состав первичной декларации. Например, вы подали декларацию по НДС, в составе: декларациия, книга покупок и книга продаж. И вам нужно обновить только книгу продаж.

При этом для книги продаж вам надо проставить признак актуальности «0», чтобы обновить данные по ней в базе ИФНС, а по книге покупок — проставить признак актуальности «1», так как в ней ничего обновлять не нужно. |

| Дополнительные листы книги покупок (раздел 8.1) и книги продаж (раздел 9.1) | Если внесены изменения в приложение к книге покупок, например в раздел 8.1, то сведения из книги покупок в составе корректировки идут с признаком «1» — сведения актуальны, а приложение — раздел 8.1 с признаком актуальности «0» — сведения неактуальны. Аналогично можно скоррректировать книгу продаж. Доплисты прикладывать не надо, если ошибка появилась при переносе данных из первичной книги покупок/продаж в раздел 8 или 9. В этом случае скорректируйте сами книги (раздел 8 или 9):

|

Пользуйтесь Экстерном, чтобы отчитываться с первого раза. 3 месяца бесплатно.

Отправить заявку

Отправка корректировки в Экстерне

Чтобы подготовить корректировку в системе:

- Откройте отчет по НДС, в нем сохранятся данные, которые вы передали при первичной отправке.

- Нажмите «Редактировать» и внесите нужные изменения в декларацию.

Если вы загружаете в Экстерн готовые файлы из другой программы:

- Удалите из черновика имеющиеся файлы декларации и приложений.

- Кликните на «Загрузить декларацию», выберите один или несколько файлов и нажмите «Открыть».

Порядок подачи уточненки в 2019 году

Уточненные декларации подаются в электронном виде (письмо ФНС России от 20.03.2015 № ГД-4-3/4440@). Как именно отправлять уточненки по НДС, описано в пункте 2 Порядка заполнения (Приказ ФНС от 29.10.2014 № ММВ-7-3/558@).

Уточненная НДС состоит из ранее отправленных приложений или других разделов с внесенными изменениями, а также самой декларации (даже если в ней ничего не изменилось).

Когда корректировка декларации по НДС не обязательна

Подача корректировки по НДС не требуется в следующих случаях:

- если компания переплатила НДС;

- если компания не заявила вычет по НДС, однако его можно перенести на более поздний период;

- если выставлен или получен счет-фактура с корректировками;

- когда налоговая начислила НДС по итогам проверки (письмо ФНС от 21.11.2012 № АС-4-2/19576);

- декларация содержит технические ошибки, которые не влияют на сумму НДС. В этом случае налогоплательщик может подать исправленную декларацию, если посчитает это необходимым (п. 1 ст. 81 НК РФ).

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Подписка на бумажную версию журнала

📸 Видео

2023 Как подать уточненную декларацию 3-НДФЛ в личном кабинете, отменить, удалить / КорректировкаСкачать

Как отозвать ошибочную уточненную декларацию? Штрафы и камеральная проверка ФНС. Бизнес и налоги.Скачать

Бухгалтер LIVE. Как исправить декларацию по НДС?Скачать

Порядок предоставления "уточненки" по НДС.Скачать

КАК ЗАПОЛНИТЬ УТОЧНЕННУЮ НУЛЕВУЮ 3-НДФЛ В ЛИЧНОМ КАБИНЕТЕ НАЛОГОПЛАТЕЛЬЩИКАСкачать

Урок 7. Как за 10 минут проверить и сдать декларацию по НДС?Скачать

Коварная ошибка по НДС. Как ФНС сверяет декларацию по прибыли с декларацией по НДС.Скачать

Что будет после подачи уточненной декларации: какие последствияСкачать

Как подготовить и представить пояснения для ИФНС при проверке?Скачать

Видео инструкция заполнение налоговой декларации по НДССкачать

Пояснения или «уточненку» по НДС нужно представлять в определенном порядке.Скачать

2022 Как исправить, отправить уточненную декларацию 3-НДФЛ в личном кабинете - Корректировка 3-НДФЛСкачать

Понятие уточненной налоговой декларацииСкачать

1С:Лекторий. Новая декларация по НДС в 1С:Бухгалтерии 8 (часть - 1)Скачать