Ликвидность – легкость реализации, продажи, превращения материальных или иных ценностей в денежные средства для покрытия текущих финансовых обязательств.

Коэффициенты ликвидности – финансовые показатели, рассчитываемые на основании отчётности предприятия (бухгалтерский баланс компании – форма №1) для определения способности компании погашать текущую задолженность за счёт имеющихся текущих (оборотных) активов. Смысл этих показателей состоит в сравнении величины текущих задолженностей предприятия и его оборотных средств, которые должны обеспечить погашение этих задолженностей.

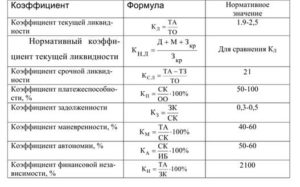

Рассмотрим основные коэффициенты ликвидности и формулы их расчета:

Коэффициент текущей ликвидности

Коэффициент быстрой (срочной) ликвидности

Коэффициент абсолютной ликвидности

Чистый оборотный капитал

Расчет коэффициентов ликвидности позволяют провести анализ ликвидности предприятия, т.е. анализ возможности для предприятия покрыть все его финансовые обязательства.

Отметим что, активы предприятия отражаются в бухгалтерском балансе и имеют разную ликвидность. Проранжируем их по убыванию, в зависимости от степени их ликвидности:

- денежные средства на счетах и в кассах предприятия;

- банковские векселя, государственные ценные бумаги;

- текущая дебиторская задолженность, займы выданные, корпоративные ценные бумаги (акции предприятий, котирующихся на бирже, векселя);

- запасы товаров и сырья на складах;

- машины и оборудование;

- здания и сооружения;

- незавершенное строительство.

- Коэффициент текущей ликвидности

- Коэффициент быстрой (срочной) ликвидности

- Коэффициент абсолютной ликвидности

- Чистый оборотный капитал

- Финансовый анализ неплатежеспособной организации — MN1403: Антикризисное управление — Бизнес-информатика

- Показатели платежеспособности и ликвидности

- Показатели финансовой устойчивости

- Показатели деловой активности и эффективности производства

- Коэффициент долга: его расчет и что показывают результаты

- Что такое коэффициент задолженности?

- Зачем используется?

- Коэффициент долга показывает

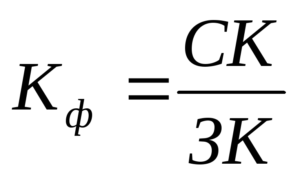

- Формулы

- Что показывают результаты?

- Заключение

- Коэффициент краткосрочной задолженности по балансу

- Разновидности краткосрочной задолженности

- Понятие коэффициента краткосрочной дебиторской задолженности

- Как рассчитать коэффициент краткосрочной задолженности?

- Применение формулы

- Назначение расчётов

- Коэффициент текущей ликвидности по балансу в 2017 году — Секреты экономики

- Что такое коэффициент текущей ликвидности

- Формула

- По балансу

- Нормативное значение коэффициента текущей ликвидности

- Что представляет собой коэффициент краткосрочной задолженности?

- Что показывает коэффициент краткосрочной задолженности

- Коэффициент независимости

- Коэффициент гиринга

- Коэффициент снабжения запасами

- Определение финансового состояния компании

- 🎦 Видео

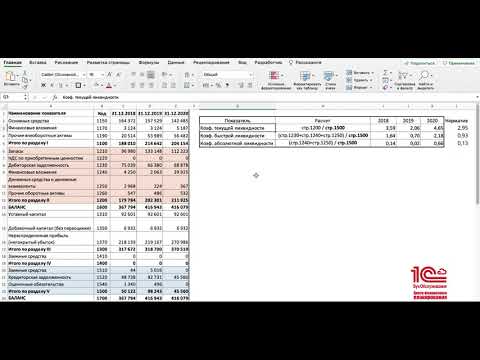

Коэффициент текущей ликвидности

Коэффициент текущей ликвидности или Коэффициент покрытия или Коэффициент общей ликвидности – финансовый коэффициент, равный отношению текущих (оборотных) активов к краткосрочным обязательствам (текущим пассивам). Источником данных служит бухгалтерский баланс компании (форма № 1). Коэффициент рассчитывается по формуле:

Коэффициент текущей ликвидности = Оборотные активы, без учета долгосрочной дебиторской задолженности / Краткосрочные обязательства

Ктл = (стр. 290 — стр. 230) / стр. 690 или

Ктл = стр. 290 / (стр. 610 + стр. 620 + стр. 660)

Ктл = стр. 1200 / (стр. 1520 + стр. 1510 + стр. 1550)

Коэффициент отражает способность компании погашать текущие (краткосрочные) обязательства за счёт только оборотных активов. Чем показатель больше, тем лучше платежеспособность предприятия. Коэффициент текущей ликвидности характеризуют платежеспособность предприятия не только на данный момент, но и в случае чрезвычайных обстоятельств.

Нормальным считается значение коэффициента от 1,5 до 2,5 в зависимости от отрасли. Неблагоприятно как низкое, так и высокое соотношение.

Значение ниже 1 говорит о высоком финансовом риске, связанном с тем, что предприятие не в состоянии стабильно оплачивать текущие счета. Значение более 3 может свидетельствовать о нерациональной структуре капитала.

Но при этом необходимо учитывать, что в зависимости от области деятельности, структуры и качества активов и т. д. значение коэффициента может сильно меняться.

Следует отметить, что данный коэффициент не всегда дает полную картину. Обычно предприятия, у которых материально-производственные запасы невелики, а деньги по векселям к оплате получить легко, могут спокойно действовать с более низким значением коэффициента, чем компании с большими запасами и продажами товаров в кредит.

Другим способом проверки достаточности текущих активов является вычисление срочной ликвидности.

Этим показателем интересуются банки, поставщики, акционеры, поскольку компания может столкнуться с обстоятельствами, в которых она немедленно должна будет оплатить какие-то непредвиденные расходы.

Значит, ей понадобятся вся ее денежная наличность, ценные бумаги, дебиторская задолженность и другие средства оплаты, т. е. часть активов, которая может быть прекращена в наличность.

Коэффициент быстрой (срочной) ликвидности

Коэффициент характеризует способность компании погашать текущие (краткосрочные) обязательства за счёт оборотных активов.

Он сходен с коэффициентом текущей ликвидности, но отличается от него тем, что в состав используемых для его расчета оборотных средств включаются только высоко – и средне ликвидные текущие активы (деньги на оперативных счетах, складской запас ликвидных материалов и сырья, товаров и готовой продукции, дебиторская задолженность с коротким сроком погашения).

К подобным активам не относится незавершенное производство, а также запасы специальных компонентов, материалов и полуфабрикатов. Источником данных служит бухгалтерский баланс компании аналогично, как для текущей ликвидности, но в составе активов не учитываются материально-производственные запасы, так как при их вынужденной реализации убытки будут максимальными среди всех оборотных средств:

Коэффициент быстрой ликвидности = (Денежные средства + Краткосрочные финансовые вложения + Краткосрочная дебиторская задолженность) / Краткосрочные обязательства

или

Коэффициент срочной ликвидности = (Оборотные активы — Запасы) / Краткосрочные обязательства

https://www.youtube.com/watch?v=59bRxX2YfJ0

Кбл = (стр. 240 + стр. 250 + стр. 260) / (стр. 610 + стр. 620 + стр. 660)

Кбл = (стр. 1230 + стр. 1240 + стр. 1250) / (стр. 1520 + стр. 1510 + стр. 1550)

Это один из важных финансовых коэффициентов, который показывает, какая часть краткосрочных обязательств компании может быть немедленно погашена за счет средств на различных счетах, в краткосрочных ценных бумагах, а также поступлений по расчетам с дебиторами.

Чем выше показатель, тем лучше платежеспособность предприятия.

Нормальным считается значение коэффициента более 0,8 (некоторые аналитики считают оптимальным значением коэффициента 0,6-1,0) что означает, что денежные средства и предстоящие поступления от текущей деятельности должны покрывать текущие долги организации.

Для повышения уровня срочной ликвидности организациям следует принимать меры, направленные на рост собственных оборотных средств и привлечение долгосрочных кредитов и займов. С другой стороны, значение более 3 может свидетельствовать о нерациональной структуре капитала, это может быть связано с медленной оборачиваемостью средств, вложенных в запасы, ростом дебиторской задолженности.

В связи с этим, лакмусовой бумажкой текущей платежеспособности может служить коэффициент абсолютной ликвидности, который должен быть более 0,2. Коэффициент абсолютной ликвидности показывает, какую часть краткосрочной задолженности организация может погасить в ближайшее время за счет наиболее ликвидных активов (денежных средств и краткосрочных ценных бумаг).

Коэффициент абсолютной ликвидности

Финансовый коэффициент, равный отношению денежных средств и краткосрочных финансовых вложений к краткосрочным обязательствам (текущим пассивам). Источником данных служит бухгалтерский баланс компании аналогично, как для текущей ликвидности, но в составе активов учитываются только денежные и приравненные к ним средства, формула расчета имеет вид:

Коэффициент абсолютной ликвидности = (Денежные средства + Краткосрочные финансовые вложения) / Текущие обязательства

Каб = (стр. 250 + стр. 260) / (стр. 610 + стр. 620 + стр. 660)

Каб = (стр. 1240 + стр. 1250) / (стр. 1520 + стр. 1510 + стр. 1550)

Нормальным считается значение коэффициента более 0,2. Чем выше показатель, тем лучше платежеспособность предприятия.

С другой стороны, высокий показатель может свидетельствовать о нерациональной структуре капитала, о слишком высокой доле неработающих активов в виде наличных денег и средств на счетах.

Иными словами, в случае поддержания остатка денежных средств на уровне отчетной даты (преимущественно за счет обеспечения равномерного поступления платежей от контрагентов) краткосрочная задолженность на отчетную дату может быть погашена за пять дней.

Вышеуказанное нормативное ограничение применяется в зарубежной практике финансового анализа.

При этом точного обоснования, почему для поддержания нормального уровня ликвидности российских организаций величина денежных средств должна покрывать 20% текущих пассивов, не имеется.

Чистый оборотный капитал

Чистый оборотный капитал необходим для поддержания финансовой устойчивости предприятия.

Чистый оборотный капитал определяется как разность между оборотными активами и краткосрочными обязательствами, включающими краткосрочные заемные средства, кредиторскую задолженность, приравненные к ней обязательства.

Чистый оборотный капитал – это часть оборотного капитала, сформированная за счет собственного оборотного капитала и долгосрочного заемного капитала, включающего квазисобственный капитал, заемные средства и прочие долгосрочные обязательства. Формула расчета чистого расчетного капитала имеет вид:

Чистый оборотный капитал = Оборотные активы — Краткосрочные обязательства

Чоб = стр. 290 — стр. 690

Чоб = стр. 1200 — стр. 1500

Чистый оборотный капитал необходим для поддержания финансовой устойчивости предприятия, поскольку превышение оборотных средств над краткосрочными обязательствами означает, что предприятие не только может погасить свои краткосрочные обязательства, но и имеет резервы для расширения деятельности. Величина чистого оборотного капитала должна быть выше нуля.

https://www.youtube.com/watch?v=XXT92_ChbbM

Недостаток оборотного капитала свидетельствует о неспособности предприятия своевременно погасить краткосрочные обязательства. Значительное превышение чистого оборотного капитала над оптимальной потребностью свидетельствует о нерациональном использовании ресурсов предприятия.

Формулы расчета показателей ликвидности (Liquidity ratios) в соответствии с международными стандартами описаны в этой статье.

Видео:Как рассчитать коэффициент текущей ликвидности?Скачать

Финансовый анализ неплатежеспособной организации — MN1403: Антикризисное управление — Бизнес-информатика

Финансовые коэффициенты вычисляются в виде относительных величин и характеризуют различные стороны финансового состояния предприятия.

На практике применяется большое количество коэффициентов, которые удобно разбить на группы.

Ниже представлены коэффициенты, наиболее часто используемые для финансового анализа неплатежеспособных предприятий, а также для платежеспособных предприятий в целях оценки угроз потери платежеспособности.

Показатели платежеспособности и ликвидности

Показатели этой группы характеризуют возможности осуществления расчетов по долгам.

Степень платежеспособности общая вычисляется как отношение суммы долгосрочных и текущих обязательств (т.е. суммы заемных средств) к среднемесячной выручке:

$$text{Общая платежеспособность} = frac{text{Заемный капитал}}{text{Среднемесячная выручка}}=frac{ text{ф№1 стр. 1400+1500-1530}}{text{ф№2 стр. 2110/12 месяцев}}$$

Выручка может быть рассчитана не обязательно за год, рассчетным периодом может быть 3, 6, 9 мес.; все зависит от того, с какой периодичностью аналитик планирует рассчитывать этот показатель и какие формы отчетности (годовые или квартнальные) используются для анализа.

Этот показатель имеет размерность «месяцы» и характеризует, сколько месяцев требуется предприятию для расчета по всем долгосрочным и краткосрочным обязательствам при сохранении сложившегося уровня выручки в гипотетическом случае, если не осуществлять другие платежи.

Степень платежеспособности по текущим обязательствам определяется как отношение только текущих обязательств к среднемесячной выручке:

$$text{Платежеспособность по тек. обязательствам} = frac{text{Текущие обязательства}}{text{Среднемесячная выручка}}=frac{ text{ф№1 стр. 1500-1530}}{text{ф№2 стр. 2110/12 месяцев}}$$

Этот показатель, так же как и предыдущий, имеет размерность «месяцы» и характеризует, сколько месяцев необходимо предприятию для расчета по краткосрочным обязательствам при сохранении сложившегося уровня выручки без осуществления других платежей.

Рекомендуемое значение этого показателя < 3 мес. При соблюдении данного условия предприятие считается платежеспособным, в противном случае оно неплатежеспособно. Срок три месяца обоснован тем, что для большинства предприятий признаком банкротства является наличие задолженности, срок погашения которой истек именно три месяца назад.

Для предприятий — субъектов естественных монополий (предприятия ТЭК и др.

), стратегических предприятий, перечень которых утверждает Правительство Российской Федерации, и для кредитных организаций (банков) признаки банкротства отличаются по срокам задержки платежей.

Поэтому соответственно меняются рекомендуемые значения показателя, которые составляют. < 6 мес. для стратегических предприятий и субъектов естественных монополий, для кредитных организаций — < 14 дн.

Коэффициент абсолютной ликвидности представляет собой отношение стоимости быстроликвидных активов к текущим обязательствам:

Как вы уже знаете, быстроликиидными активами считаются краткосрочные финансовые вложения и денежные средства на счетах предприятия.

$$К_text{абс.ликв.} = frac{text{Высоколиквидные активы}}{text{Текущие обязательства}}=frac{ text{ф№1 стр. 1240+1250}}{text{ф№1 стр. 1500-1530}}$$

Этот показатель характеризует, какая часть краткосрочных обязательств может быть погашена практически немедленно (в течение нескольких дней). Как правило, на отечественных крупных и средних промышленных предприятиях он составляет единицы процентов.

Коэффициент промежуточной ликвидности представляет собой отношение суммы быстроликвидных активов и краткосрочной дебиторской задолженности к текущим обязательствам:

$$К_text{пром.ликв.} = frac{text{Высоколиквидные активы+Дебиторская задолженнсть}}{text{Текущие обязательства}}=frac{ text{ф№1 стр. 1240+1250+1230+1260}}{text{ф№1 стр. 1500-1530}}$$

Этот показатель характеризует, какую часть краткосрочных обязательств можно погасить за счет оборотных активов, не вовлеченных в производство, т.е. какая часть обязательств может быть погашена достаточно быстро (в срок несколько месяцев).

Отсюда следует, что, для того чтобы иметь возможность погашения задолженности без каких-либо осложнений для текущей деятельности, все краткосрочные обязательства должны покрываться указанными активами. Рекомендуемое значение показателя — > 1.

Коэффициент текущей ликвидности вычисляется как отношение текущих активов к текущим обязательствам:

$$К_text{текущ.ликв.} = frac{text{Текущие активы}}{text{Текущие обязательства}}=frac{ text{ф№1 стр. 1200}}{text{ф№1 стр. 1500-1530}}$$

Он показывает часть текущих активов, покрываемую текущими обязательствами. Значение показателя > 2 (для стран развитой рыночной экономики).

В России в конце 1990-х гг. значение показателя в среднем составляло около 1. Если он > 1,5, то предприятие считается платежеспособным.

https://www.youtube.com/watch?v=Tw6RnSJZKc8

Группа показателей платежеспособности и ликвидности позволяет оценить способность организации оплачивать свои обязательства за счет доходов от своей деятельности (первые два показателя) и за счет реализации имеющегося имущества (последние 3 показателя).

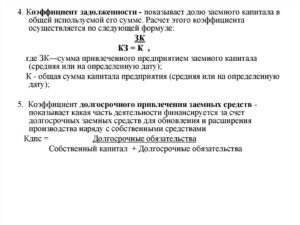

Показатели финансовой устойчивости

Эта группа показателей характеризует степень обеспеченности производственной деятельности предприятия собственными финансовыми источниками и степень зависимости от внешних источников (кредиторов, инвесторов).

Коэффициент финансовой независимости рассчитывается как отношение суммы стоимости собственных средств (собственного капитала и резервов) к сумме активов предприятия:

$$К_text{фин.независ.} = frac{text{Собственные средства}}{text{Активы}}=frac{ text{ф№1 стр. 1300+1530}}{text{ф№1 стр. 1600}}$$

Коэффициент показывает долю собственных (стабильных) источников финансирования активов и характеризует степень зависимости от кредиторов. Рекомендуемое значение показателя > 0,5.

Коэффициент обеспеченности инвестициями вычисляется как отношение суммы собственных средств и долгосрочных обязательств к стоимости внеоборотных активов:

$$К_text{опесп.инвест.} = frac{text{Соб.средства+Долгосрочные пассивы}}{text{Внеобротные активы}}=frac{ text{ф№1 стр. 1300+1530+1400}}{text{ф№1 стр. 1100}}$$

Данный коэффициент показывает, насколько внеоборотные активы (здания, сооружения и т.д.) обеспечены стабильными и долгосрочными источниками финансирования.

Коэффициент маневренности собственных средств представляет собой отношение разницы собственных средств и внеоборотных активов к величине собственных средств.

Разница собственных средств и внеоборотных активов носит названия: «собственный оборотный капитал», «собственный капитал в обороте», «собственные оборотные средства», «чистый оборотный капитал».

$$К_text{маневр.} = frac{text{Собст.средства-Внеоб.активы}}{text{Собст.средства}}=frac{ text{ф№1 стр. 1300+1530-1100}}{text{ф№1 стр. 1300+1530}}$$

Показатель характеризует, какая доля собственных средств финансирует оборотные активы.

Коэффициент обеспеченности собственными оборотными средствами вычисляется в виде отношения собственного оборотного капитала и текущих активов (оборотных средств):

$$К_text{ОСОС} = frac{text{Собст.оборот.средства}}{text{Текущие активы}}=frac{ text{ф№1 стр. 1300+1530-1100}}{text{ф№1 стр. 1200}}$$

Этот коэффициент показывает, какая часть оборотных активов финансируется из собственных источников. Рекомендуемое значение показателя > 0,1.

Коэффициент обеспеченности материально-производственных запасов (МПЗ) рассчитывается как отношение собственного оборотного капитала к стоимости материально-производственных запасов:

$$К_text{обесп.МПЗ} = frac{text{Собст.оборот.средства}}{text{Запасы и затраты}}=frac{ text{ф№1 стр. 1300+1530-1100}}{text{ф№1 стр. 1210+1220}}$$

Если значение данного показателя > 1, то из этого следует, что, если даже предприятию будет отказано в кредите, оно все равно сможет продолжать свою производственную деятельность, поскольку его внеоборотные активы и материально-производственные запасы сформированы из собственных стабильных источников.

Группа показателей финансовой устойчивости позволяет оценить степень зависимости предприятия от внешнего финансирования и возможности осуществления (продолжения) деятельности за счет собственных финансовых ресурсов.

Показатели деловой активности и эффективности производства

В этой группе выделяют показатели оборачиваемости и показатели рентабельности.

Сначала рассмотрим порядок расчета показателей оборачиваемости.

Коэффициент оборачиваемости активов:

$$K_text{об}Активов =frac{text{Выручка от продаж}}{text{Средняя стоимость активов}}=frac{ text{ф№2 стр.2110}}{text{средняя по стр. 1600 ф.№1}}$$

Показывает, сколько рублей дохода приходится на 1 руб., вложенный в активы (капиталоотдача).

Коэффициент оборачиваемости собственных средств:

$$K_text{об}Об.Активов =frac{text{Выручка от продаж}}{text{Средняя стоимость обор.активов}}=frac{ text{ф№2 стр.2110}}{text{средняя по стр. 1200 ф.№1}}$$

Величина этого коэффициента характеризует, сколько рублей дохода приходится на 1 руб. собственных средств.

https://www.youtube.com/watch?v=Jm3zc7e4YFg

Аналогично строится формула коэффициента оборачиваемости внеобротных активов (в знаменателе средняя по 1100 строке баланса), коэффициента оборачиваемости дебиторской задолженности (средняя по строке 1230 ф№1).

Коэффициент оборачиваемости материально-производственных запасов:

$$K_text{об}Запасов =frac{text{Себестоимость(произв.)}}{text{Средняя величина запасов}}=frac{ text{ф№2 стр.2120}}{text{средняя по стр. 1210+1220 ф.№1}}$$

Показатель характеризует, сколько рублей затрат приходится на 1 руб., вложеный в материально-производственные запасы.

Применяется также показатель, обратный данному коэффициенту, который показывает, ( колько рублей МПЗ приходится на 1 руб. затрат на производство.

Данная группа показателей оборачиваемости свидетельствует об эффективности использования соответствующих групп активов или ресурсов предприятия в его деятельности по производству и реализации продукции.

Теперь рассмотрим показатели рентабельности.

Рассмотрим наиболее распространенные показатели.

Рентабельность активов:

$$R_text{активов} = frac{text{Прибыль до налогообл.}}{text{Средняя величина активов}}= frac{ text{ф№2 стр.2300}}{text{средняя по стр. 1600 ф.№1}} $$

показывает, сколько копеек прибыли до налогообложения зарабатывается на 1 руб., вложенный в активы.

Рентабельность собственных средств:

$$R_text{собст.сред.} = frac{text{Прибыль до налогообл.}}{text{Средняя величина собств.капитала}}= frac{ text{ф№2 стр.2300}}{text{средняя по стр. 1300+1350 ф.№1}} $$

показывает, сколько копеек балансовой прибыли обеспечивает 1 руб., вложенный в собственные средства.

Рентабельность инвестиций:

$$R_text{инвестиций} = frac{text{Прибыль до налогообл.}}{text{Средняя величина долгосроч.капитала}}= frac{ text{ф№2 стр.2300}}{text{средняя по стр. 1300+1350+1400 ф.№1}} $$

показывает, сколько копеек балансовой прибыли приходится на 1 руб. инвестиций.

Рентабельность продукции (деятельности):

$$R_text{деятельности} = frac{text{Прибыль до налогообл.}}{text{Полная себестоимость}}= frac{ text{ф№2 стр.2300}}{text{стр. 2120+2210+2220 ф.№2}} $$

показывает, сколько копеек прибыли налогообложения зарабатывается на 1 руб. затрат на производство продукции и продажу.

Рентабельность продаж:

$$R_text{продаж} = frac{text{Прибыль от продаж}}{text{Выручка}}= frac{ text{ф№2 стр.2200}}{text{стр. 2110 ф.№2}} $$

Этот коэффициент показывает, сколько копеек прибыли от продаж формируется на 1 руб. дохода от продаж.

Норма чистой прибыли:

$$text{Норма чистой прибыли} = frac{text{Чистая прибыль}}{text{Выручка}}= frac{ text{ф№2 стр.2400}}{text{стр. 2110 ф.№2}} $$

показывает, сколько копеек чистой прибыли остается у предприятия на 1 руб. выручки.

В целом показатели рентабельности характеризуют эффективность использования предприятием своих средств в целях получения прибыли.

Необходимо сделать важное замечание, касающееся проведения расчетов показателей, в формулах для которых используются данные как из формы № 1 — «Бухгалтерский баланс», так и из формы № 2 — «Отчет о прибылях и убытках». Например, при расчете показателей рентабельности инвестиций, рентабельности собственных средств и тд.

надо помнить, что форма № 1 является статической, она характеризует значения показателей на определенные даты, а форма № 2 — динамическая, определяющая показатели нарастающим итогом с начала года. Следовательно, значения показателей зависят от периода времени составления отчетности.

И это необходимо учитывать при их сравнении.

Прибыль, выручка, себестоимость увеличиваются нарастающим итогом в зависимости от периода отчетности Т = 3, 6, 9, 12 мес. Если надо сравнить показатели, рассчитанные в разные периоды, целесообразно привести их к одному периоду, например к году.

Видео:Финансовый Словарь #12.3: Оборачиваемость Кредиторской ЗадолженностиСкачать

Коэффициент долга: его расчет и что показывают результаты

Каждый субъект предпринимательской деятельности стремится к получению максимальной прибыли. Для расширения бизнеса часто привлекаются инвестиции и кредитные средства, благодаря которым удается решать текущие финансовые проблемы и увеличивать объем реализации.

Для определения успешности компании принять использовать специальный показатель, позволяющий поддерживать самое оптимальное соотношение привлеченного и собственного капитала-коэффициент долга.

Что такое коэффициент задолженности?

Коэффициент задолженности представляет собой показатель, который позволяет отслеживать весь объем кредитных поступлений. Его применяют финансовые аналитики для того, чтобы выявлять проблемы в деятельности организации. Этот показатель позволяет поддерживать субъектам предпринимательской деятельности оптимальное соотношение привлеченного и собственного капитала.

Коэффициент долга — показатель, определяющий соотношение суммарной величины активов компании к ее суммарной задолженности.

Зачем используется?

Коэффициент долга часто используется:

- Организациями, осуществляющими внешнеэкономическую деятельность. С его помощью определяется соотношение всех полученных извне кредитов к объему внутреннего валового продукта.

- Коэффициент задолженности используют инвесторы, которые изучают предложенный им проект. Полученные данные позволят им определить его потенциальную прибыльность и возможные дивиденды.

- Этот показатель применяется менеджментом юридического лица для того, чтобы определить насколько эффективными были в отчетном периоде все управленческие решения.

- Коэффициент задолженности используется кредиторами перед принятием решений относительно целесообразности выдачи займов. Таким образом, они оценивают степени возможных рисков.

Строчки 590 и 690 используются и при расчете коэффициента финансирования.

Коэффициент долга показывает

Коэффициент долга рассчитывается на основании данных, полученных из финансовой и бухгалтерской отчетности субъекта предпринимательской деятельности.

https://www.youtube.com/watch?v=1TpKmm1HYJ8

Этот показатель позволяет сравнивать между собой не только компании, но и целые отрасли народного хозяйствования.

Благодаря этому коэффициенту финансовым аналитикам удается определить, насколько эффективной была работа одного предприятия в разных отчетных периодах. Также они могут сопоставить результат деятельности одного юридического лица или индивидуального предпринимателя со среднестатистическими показателями по конкретной отрасли.

Формулы

При проведении расчетов финансовые аналитики используют различные формулы. Для определения коэффициента задолженности используются цифры, полученные из определенных строк бухгалтерского баланса. Расчет делается по формуле:

КЗ=Суммарная задолженность/Суммарные активы , где

КЗ – коэффициент задолженности;

Суммарная задолженность – сюда включаются долгосрочные обязательства компании (срок погашения превышает 1 год), отражающиеся по статье 590 бухгалтерского баланса и все краткосрочные заимствования (срок погашения не превышает 1 год), отражающиеся по статье 690

Суммарные активы – сюда включаются все активы компании, которые отражаются в бухгалтерском балансе в строке 699 на дату проведения расчетов.

С привязкой к счетам бухгалтерского баланса эта формула будет иметь следующий вид:

КЗ=(590+690)/599

Также при проведении расчетов могут использоваться специальные формулы:

Определение коэффициента текущей задолженности —

КТЗ= Краткосрочные заимствования/Валюта баланса

Определение коэффициента текущей дебиторской задолженности –

КОДЗ= Выручка полученная от реализации товаров и услуг/Дебиторская задолженность

Определение коэффициента текущей кредиторской задолженности –

КОКЗ=Себестоимость товаров и услуг/Задолженность перед кредиторами

Что показывают результаты?

После того как финансовыми аналитиками был рассчитан коэффициент задолженности (формула может быть использована как стандартная, так и специальная), они приступают к расшифровке полученных результатов. Если субъект предпринимательской деятельности правильно ведет бизнес и рационально использует собственный и привлеченный капитал, то показатель коэффициента будет колебаться в диапазоне 0-1.

Для инвесторов и кредиторов идеальным вариантом будет результат 0.

В этом случае рассматриваемая в качестве финансового инструмента компания является финансово устойчивой, и уровень ее долговых обязательств полностью покрывается за счет собственного капитала.

Если при проведении исчислений показатель коэффициента задолженности будет приближаться к 1, то это может показывать то, что субъект предпринимательской деятельности очень зависит от своих контрагентов.

Постоянный дефицит оборотных средств обусловлен несвоевременным расчетом дебиторов. Из-за этого компания вынуждена обращаться к кредиторам и привлекать заемные средства для покрытия текущих расходов.

Если полученный в ходе проведения расчетов показатель коэффициента превысит 1, то субъект предпринимательской деятельности вряд ли будет рассматриваться кредиторами и инвесторами в качестве претендента на вложение средств.

Такой коэффициент задолженности свидетельствует о неплатежеспособности компании и отсутствии у нее средств на погашение текущих кредитных обязательств.

Какие относительные показатели еще существуют?

Субъекты предпринимательской деятельности, которые неоправданно расходуют заемные средства, могут оказаться на грани банкротства.

Если их кредиторы, после проведения исчислений, определять показатель коэффициента, значительно превышающий 1, то они вероятней всего обратятся в суд для признания должника банкротом. Этот порядок регламентируется действующим на территории Российской Федерации Законом № 127 (статья 9).

Заключение

Коэффициент долга позволяет финансовым аналитикам определять размер всех заимствований субъектов предпринимательской деятельности и физических лиц. Посредством этого показателя удается рассчитать оптимальное соотношение привлеченного и собственного капитала.

https://www.youtube.com/watch?v=W_qXN1zGUEk

Благодаря коэффициенту долга специалисты могут указать компании на существующие проблемы и дать рекомендации относительно преодоления финансового кризиса.

Подробнее о долгах и почему они появляются, увидите в этом видео:

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть! Наш юрист может бесплатно Вас проконсультировать — напишите вопрос в форме ниже:

Видео:Коэффициенты ликвидностиСкачать

Коэффициент краткосрочной задолженности по балансу

Под краткосрочной задолженностью понимается обязательство, которое должно быть погашено в течение календарного года. С этой целью на практике привлекаются финансы из оборота компании.

Оценить ликвидность юридического лица и эффективность его финансовой деятельности можно с помощью расчёта специального коэффициента краткосрочной задолженности, о котором пойдёт речь в данной статье.

Разновидности краткосрочной задолженности

Для функционирования предприятия и развития его в нужном направлении важно знать степень ликвидности юридического лица. Под ликвидностью понимается способность компании быстро реализовывать имеющиеся активы по ценам, близким к рыночным. С этой целью важно разобраться в структуре имеющихся у фирмы обязательств.

Как указывалось выше, краткосрочный долг – это обязательство, которое должно быть погашено в течение 12 календарных месяцев с момента заключения сторонами сделки.

Выделяют различные виды краткосрочных задолженностей, среди которых:

- займ;

- долг по дивидендам перед собственником акций;

- невыполненное обязательство по выплате персоналу зарплаты;

- вексель;

- долг перед кредитором за предоставленные услуги или товары;

- и т. д.

По какой бы причине не возник долг, для анализа финансового положения компании, её ликвидности и потенциальных рисков используется коэффициент краткосрочной задолженности по балансу. При этом специалист, ответственный за расчёты, должен изучить отчётность предприятия.

Понятие коэффициента краткосрочной дебиторской задолженности

Данный коэффициент отражает долю краткосрочных долгов в структуре общих обязательств предприятия и позволяет оценить его финансовое положение. С его помощью специалист может выявить появление негативных тенденций, из-за которых способно ухудшиться экономическое состояние компании.

Расчёт коэффициента текущей краткосрочной задолженности используется:

- инвесторами для проверки потенциальных дивидендов и возможной доходности будущих сделок;

- менеджерами компании при определении эффективности политики управления;

- финансовыми аналитиками при выявлении риска признания фирмы несостоятельной;

- кредиторами для проверки платёжеспособности контрагентов и выявления рисков при предоставлении займов.

Как рассчитать коэффициент краткосрочной задолженности?

Расчёт величины коэффициента осуществляется с помощью специальной формулы. Она отражает долю краткосрочных долгов по отношению к общему капиталу компании, что позволяет определить её устойчивость на рынке.

Ниже представлена формула коэффициента краткосрочной задолженности.

(СКО/ОСА)

В данном алгоритме СКО – совокупность краткосрочных обязательств, а ОСА – общая сумма активов.

Последний показатель рассчитывается по формуле: (КД + ДО), где КД – краткосрочные долги, а ДО – долгосрочные обязательства.

Применение формулы

Как интерпретировать полученное значение? Чем меньше величина показателя, тем меньше краткосрочных долгов на балансе предприятия, следовательно, тем больше долгосрочных обязательств.

https://www.youtube.com/watch?v=5yQBeQQTHM8

При этом нормативное значение коэффициента определить может исключительно специалист (например, финансовый аналитик), потому как оно во многом зависит от специфики деятельности компании.

Фирма имеет короткий производственный процесс? В этом случае показатели коэффициента должны находиться в пределах 0,5–0,7. Наиболее оптимальный вариант для компаний с длительным процессом производства – от 0,1 до 0,5.

Как иначе интерпретировать показания коэффициента? Чем выше показатель, тем сильнее фирма зависит от краткосрочных обязательств, требующих срочного погашения, что негативно сказывается на финансовой и экономической устойчивости юридического лица.

Интерпретация показателей может быть следующая:

- 0,1–0,2 – положение компании на рынке вполне устойчивое (это значит, что предприятие не зависит от своих кредиторов и может использовать финансы из оборотных средств);

- 1:1 – экономическое и финансовое состояние фирмы считается рискованным.

Специалистам стоит регулярно сравнивать показания коэффициента за разные промежутки времени. Это позволяет выявить появление негативных тенденций для развития фирмы.

Назначение расчётов

Данный коэффициент позволяет получить представление о развитии конкретной компании и степени её ликвидности, что может быть использовано специалистами для изменения политики предприятия.

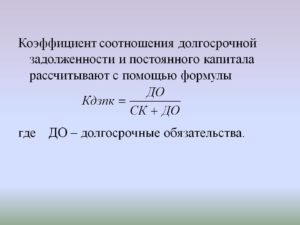

Чтобы иметь на руках как можно больше информации и грамотно определить все риски, с которыми способна столкнуться фирма, рекомендуется находить коэффициенты долгосрочной и/или общей задолженности.

С помощью сравнения между собой полученных показателей специалист может определить, насколько компания зависима от кредиторов и своих контрагентов. От этого зависит дальнейшая политика фирмы и её развитие в той или иной сфере.

Если компания-контрагент является надёжным партнёром, риски при выдаче кредита будут крайне малы. Однако ненадёжный дебитор может не выплатить долг своевременно, что станет причиной появления у фирмы-кредитора значительных финансовых убытков.

Не нашли ответа на свой вопрос?

Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас или заполните форму онлайн:

+7 (499) 350-80-69 (Москва)

+7 (812) 309-75-13 (Санкт-Петербург)

Это быстро и бесплатно !

Видео:FM107RUS Коэффициенты оборачиваемости и ликвидностиСкачать

Коэффициент текущей ликвидности по балансу в 2017 году — Секреты экономики

Ликвидность – способность предприятия погашать принятые обязательства как в краткосрочном, так и в долгосрочном периоде. Также под ликвидностью понимается способность и скорость ресурсов оборотного капитала обращаться в денежные средства. Данный показатель важен для предприятий, которые используют различного рода кредиты, займы, отсрочки платежа и т.д.

Что такое коэффициент текущей ликвидности

Коэффициент текущей ликвидности (CR – current ratio) – относительный показатель, оценивающий способность организации к погашению краткосрочных (текущих) обязательств исключительно за счет средств оборотных активов (оборотного капитала).

Данный показатель также называют коэффициентом покрытия и коэффициентом работающего капитала.

Этот коэффициент необходим для правильной оценки возможностей компании, связанных с возвратом заемных средств. Как финансовый инструмент он помогает правильно сформировать сумму обязательств, исходя из объемов оборотного капитала, который в балансе называется «оборотные активы».

С точки зрения анализа деятельности организации коэффициент ликвидности отражает платежеспособность предприятия в краткосрочном периоде (срок до 12 месяцев) – чем выше значение показателя, тем лучше платежеспособность организации.

https://www.youtube.com/watch?v=h7T18qGuLA4

Слишком высокие значения коэффициента могут говорить о дисбалансе средств компании (слишком большой сумме, находящейся в оборотном капитале).

Формула

Для количественного измерения коэффициента ликвидности необходима следующая формула:

Клт=ОК/ТО,

где Клт– коэффициент ликвидности,

ОК – величина оборотного капитала,

ТО – величина текущих обязательств (со сроком возврата в течение года).

По балансу

Все данные, необходимые для расчета коэффициента ликвидности, представлены в бухгалтерском балансе организации. Количественное измерение показателя проводится по следующим строкам баланса:

- строка 1200 «Итого о разделу II»

- строки 1510, 1520, 1550.

Коэффициент ликвидности по балансу рассчитывается один раз за период (год).

Формула расчета выглядит следующим образом:

Клт=с. 1200 / (с. 1510 + с. 1520 + с. 1550),

где Ктл– коэффициент;

с. 1200 = с. 1210 + с. 1220 + с. 1230 + с. 1240 + с.1250 + с.1260;

с. 1510 – «Заемные средства»;

с. 1520 – «Кредиторская задолженность»;

с. 1550 – «Прочие обязательства».

В строке 1200 указана итоговая величина оборотного капитала, который включает в себя сырье, материалы в запасах, денежные средства в дебиторской задолженности, денежные средства в наличной и безналичной форме, краткосрочные финансовые обязательства и прочие.

Строки 1510, 1520 и 1550 относятся к разделу V «Краткосрочные обязательства», то есть их срок погашения не более 12 месяцев. В данном разделе также существует строка «Доходы будущих периодов», но она не влияет на ликвидность и в расчет не берется.

Формула может быть записана по степени ликвидности оборотных активов и срочности погашения обязательств:

Клт=Ак1+Ак2+Ак3/(Па1+Па2),

где

А1 – строки 1240 и 1250 – высоколиквидные активы;

А2 – строка 1260 – среднеликвидные активы;

А3 – строки 1210, 1220 и 1230 – низколиквидные активы.

Чем выше ликвидность оборотных активов, тем быстрее они могут обернуться в денежные средства.

П1 – 1520 – крайне срочные обязательства;

П2 – 1510 и 1550 – текущие пассивы (краткосрочная кредиторская задолженность).

— как рассчитать коэффициенты ликвидности и анализировать финансовое состояние организации на примере ОАО «Газпром»:

Нормативное значение коэффициента текущей ликвидности

Данные по нормативным значениям определяются по методическим указаниям, которые лежат в основе финансового анализа деятельности предприятий.

Нормальной считается величина коэффициента ликвидности в диапазоне от полутора до двух с половиной.

Для большинства отраслей значение меньше единицы показывают на существующие проблемы с покрытием краткосрочных задолженностей.

В сферах розничной торговли или общественного питаниякоэффициент равный единице будет нормой, так как для данных отраслей характерен высокий процент краткосрочных займов.

Для промышленных предприятий с большой длительностью производственного цикла нормальным будет значение показателя на уровне 3 и выше, так как у таких предприятий большой объем запасов и незавершенного производства.

— какое значение коэффициента текущей ликвидности можно считать нормой:

(28 голос., 4,70

Видео:1.5. Что делать, если коэффициент текущей ликвидности слишком большой?Скачать

Что представляет собой коэффициент краткосрочной задолженности?

Каждая компания в процессе деятельности должна постоянно оценивать свое финансовое состояние и устойчивость, поскольку от этого зависит эффективность ее работы. При этом устойчивость считается одним из самых важных показателей, а для ее определения обязательство рассчитывается коэффициент краткосрочной задолженности.

Коэффициент краткосрочной задолженности

Что показывает коэффициент краткосрочной задолженности

Он определяет количество недолговременных обязательств компании в общем числе обязательств. Именно с помощью данного критерия можно легко определить, какие именно задолженности должны быть погашены компанией в первую очередь, поскольку они являются самыми опасными и важными.

Если данный коэффициент растет с течением времени, то это является очень плохой тенденцией, которая может негативно сказаться на финансовой стабильности предприятия.

Именно поэтому для поддержания оптимального состояния компании крайне важно обеспечить повышение ликвидности всех имеющихся активов.

https://www.youtube.com/watch?v=vGZon_NLebo

Важно помнить, что повышение долгов компании говорит о том, что в ближайшее время, до того, как будет погашена основная часть долгов, фирма не сможет пользоваться своим капиталом для решения личных вопросов.

Именно потому возникает необходимость в оперативной конфискации определенной доли капитала компании, а она по своей стоимости должна быть равна долговым обязательствам.

Если происходит увеличение долгов фирмы, то это негативно сказывается на ее платежеспособности, а также на стабильности, поэтому фирма с помощью данного коэффициента должна определять те задолженности краткосрочные, которые нужно погасить в первую очередь.

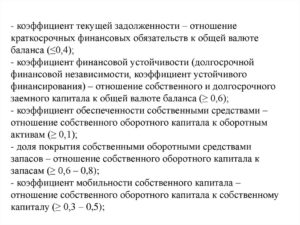

Правила определения стабильности организации дополнительно учитывают, что нужно высчитывать и другие показатели, к которым относится коэффициент соответствия кредитных и личных доходов компании, коэффициент снабжения запасами, а также важно определять признаки независимости предприятия. Однако самыми важными являются коэффициенты, определяющие обеспеченность компании личными средствами или заемными, в число которых входят долгосрочные и краткосрочные задолженности.

Коэффициент независимости

Также при оценке деятельности компании используется коэффициент независимости, а для его определения используется специальная формула расчета, которая предполагает применять долю личных источников дохода компании в общих источниках.

При этом можно определит, является ли организация зависимой от заемных источников обеспечения, а если да, то это не является положительным моментом, поскольку компания не может самостоятельно обеспечивать себя.

Также не все задолженности могут быть покрыты имеющимися активами организации, поэтому важно оперативно справляться со своими долгами с помощью полученного от деятельности дохода, а при этом не следует дополнительно брать краткосрочные кредиты.

КА = 9236 /19428 = 0,48.

Коэффициент гиринга

Дополнительно в процессе оценки деятельности организации определяется коэффициента гиринга, который предполагает деление всех долгов компании на личный капитал организации.

В этом случае можно определить, какую часть личных средств составляют заемные денежные средства.

Если этот показатель является слишком большим, то можно говорить о том, что компания не сможет возместить из своих ликвидных активов все долги.

КЗ/С = 10192 / 9236=1,104

Коэффициент снабжения запасами

Если нужно определить коэффициент снабжения запасами, то здесь нужно разделить личные источники, которые используются для приобретения запасов на стоимость всех этих запасов.

КСОZ =(9236 – 7200)/6,203 = 0,3282

При этом оптимальным считается такая ситуация, когда запасы формируются с помощью собственных запасов и с применением долгосрочных обязательств, поскольку если для этого применяются краткосрочные задолженности, то такая ситуация негативно сказывается на состоянии всего предприятия.

Определение финансового состояния компании

Таким образом, можно выделить определенные особенности определения финансового состояния для любой фирмы. При этом самым важным показателем для этого является коэффициент краткосрочной задолженности, который должен быть как можно меньше.

Дело в том, что такие задолженности ведут к тому, что большая часть прибыли, которая получается предприятием в процессе функционирования, должна быть направлена на погашение долгов, а при этом необходимо постоянно расширять свою детальность, улучшать товары или услуги, а также тратить денежные средства на другие цели. Также большое количество краткосрочных кредитов говорит о том, что у компании нет возможности взять большой долгосрочный кредит, а также она не имеет собственные средства, которые могли бы быть направлены на решение тех проблем, для которых оформляются краткосрочные кредиты.

Если данный коэффициент будет превышать определенное значение, то можно ожидать того, что при оформлении нового кредита банковские учреждения не смогут одобрить его.

Дело в том, что каждый банк старается выдавать кредиты исключительно платёжеспособным организациям, поэтому перед выдачей денег проводит их всестороннюю оценку.

Если будет обнаружено, что фирма не является стабильной за счет большого количества краткосрочных кредитов, то она может оказаться в сложном положении, когда невозможно будет при кризисной ситуации привлечь заемные средства.

🎦 Видео

Коэффициенты ликвидностиСкачать

Отчет по дебиторской и кредиторской задолженности. Сервис: Удобные отчеты и обработки в 1С.Скачать

Урок 10. Дебиторская и кредиторская задолженностиСкачать

Анализ дебиторской и кредиторской задолженностиСкачать

ФА06. Оцени ликвидность активов через коэффициенты ликвидностиСкачать

Расчет коэффициентов ликвидности на примере ОАО «Газпром»Скачать

1.2. Когда недостаточно просто проверить коэффициент текущей ликвидности?Скачать

Оценка предприятия / Ликвидность, оборачиваемость, прибыльностьСкачать

Решение задачСкачать

Что такое ликвидность: виды, формулы + анализ ликвидности баланса и активов компанииСкачать

Коэффициент корреляции. Статистическая значимостьСкачать

Видеоурок "Понятие и анализ ликвидности баланса"Скачать

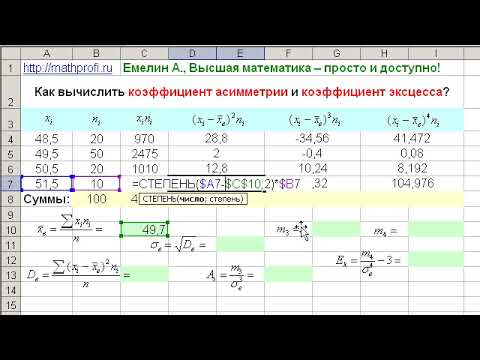

Как вычислить коэффициент асимметрии и коэффициент эксцесса?Скачать

Коэффициент ROE | ROA | ROI | Фундаментальный анализСкачать

Дисперсия, среднее квадратичное отклонение, коэффициент вариации в ExcelСкачать