Ситуации, когда срочно нужны деньги, бывают у каждого. И если не у кого одолжить, самый простой способ решить финансовые проблемы — это взять займ.

Но что делать, если банки не дают кредит? Можно взять онлайн-кредит, ведь там часто выдают деньги даже тем, у кого плохая кредитная история.

Но случается и так, что отказывают везде — не выдают кредит даже такие непридирчивые МФО, как ШвидкоГроши, Манивео, БыстроЗайм и КредитКаса. Но почему Манивео не дает кредит (и другие компании тоже)?

- Почему не дают кредит?

- Причина 1: Плохая кредитная история

- Причина 2: низкий доход

- Причина 3: закредитованность

- Причина 4: нет поручителя или залога

- Причина 5: нет справки о доходах

- Причина 6: судимость

- Причина 7: несоответствие возрастным ограничениям

- Где взять деньги, если не дают кредит?

- Пойти в ломбард

- Заработать

- Что делать, если не дают кредит: причины, советы и рекомендации

- Почему банки отказывают

- Встречают по одежке

- Денег много не бывает

- Финансовая репутация заемщика

- Иные причины отказа

- Не дают кредит. Что делать?

- Что происходит дальше

- Полезные советы

- Банки, в которых дают кредит всем

- Каким образом банк проверяет потенциального заемщика

- Товары в кредит

- Кредит одобрен

- Почему не дают кредит во всех банках? Причина №1

- Сначала теория

- Теперь практика

- Как это работает?

- То есть, достаточно правильно ответить?

- Где взять кредит со 100% добрением, если все банки отказали

- Микрофинансовые организации

- Преимущества микрозаймов:

- Недостатки:

- Частные кредиторы

- Ломбарды

- Кредиты под залог

- Нигде не дают кредит что делать

- Почему в последние годы так много отказов?

- Что делать, если не дают кредит ни в одном банке?

- Где взять денег если все банки и микрозаймы отказывают?

- Вариант 1. Займ от частного инвестора

- Получи свою кредитную историю онлайн

- Вариант 2. Попросить в долг в Интернете

- Вариант 3. Мини-займ в онлайн МФО с возможностью исправления кредитной истории

- Что делать, если нигде не дают кредит?

- 🎦 Видео

Почему не дают кредит?

По каким причинам могут отказать в выдаче кредита (и что с этим делать):

Причина 1: Плохая кредитная история

Это самый важный критерий при оценке платежеспособности заемщика. Серьезные просрочки платежей или вообще уклонения от погашения задолженностей не сделают вас человеком, которому банк будет доверять.

Что делать: улучшить кредитную историю. Для начала обратитесь в УБКИ, на их официальном сайте можно заказать выписку по вашей кредитной истории и проверить, не попали ли вы в черный список банков. В этот список попадают те, кто долго затягивал с выплатами по кредитам. Если ваша КИ испорчена, это можно исправить.

Как улучшить кредитную историю:

- Закрыть часть существующих кредитов (не подходит тем, у кого денег сейчас на это нет)

- За несколько месяцев до того, как вы будете брать кредит, вовремя погашать все платы по кредитам (не подходит тем, кому деньги нужны срочно)

- Взять небольшую сумму в МФО, погасить ее быстро, взять еще одну и тоже погасить. Повторить несколько раз. Так ваш кредитный рейтинг возрастет в разы. (Подходит всем — подавайте заявки сразу во множество разных МФО, даже если вам везде отказывают, в любом случае найдется компания, которое выдаст вам хотя бы 1000 грн. После этого, когда вернете займ, снова возьмите там же. И снова верните. И так далее.

Причина 2: низкий доход

Во внимание берут ежемесячный заработок. Если он не может покрыть прожиточный минимум и предстоящую сумму ежемесячного платежа, то с большой вероятностью вам откажут.

Если вы берете кредит в банке, у вас потребуют справку о доходах. И на основании ее (если ваша зарплата не устроит банк) могут просто отказать без указания причин.

Если берете кредит в МФО или банке, где не нужна справка о доходах, но укажете невысокий заработок, вам тоже могут отказать. Имейте в виду, что размер зарплаты должен быть в 2 раза больше, чем сумма ежемесячного платежа по кредиту.

Что делать: указать дополнительный доход.

В идеале — иметь подтверждение этого дохода, например, выписки по карте, куда вам присылают деньги за вашу дополнительную деятельность. Например: в справке о доходах указана минимальная ЗП, но вы еще и работает фриланс/занимаетесь хендмейдом/делаете ремонты/выгуливаете собак за деньги/подрабатываете няней.

Оплата за все эти работы/услуги поступает вам на карту или выдается на руки. Если на карту — возьмите выписку по карте. Даже если она того же банка, где вы будете брать кредит. Если на руки — кладите всегда деньги на карту и потом возьмите выписку.

Если выписки нет или вы решите слегка преувеличить ваши заработки, чтобы кредит вам все же дали — укажите телефон вашего дополнительного работодателя. Он должен ответить на звонок и подтвердить, что вы на него работаете и получаете деньги от него.

Причина 3: закредитованность

Если вы уже взяли кредит в другом банке, оформили кредитную карту, то получить еще один займ в банке будет проблематично. Потому что банк или МФО будут считать, что вы не “потянете” еще и новый кредит — что вам просто не хватит на это денег.

Что делать: повысить свою кредитоспособность:

- Закрыть один или несколько кредитов

- Указать дополнительный доход — это поможет вам показать банку или МФО, что вы с легкостью можете выплатить и существующие кредиты, и новый, который собираетесь взять

- Когда вас спросят, есть ли у вас кредиты в других банках, скажите честно, сколько и какие — потому что это можно проверить. Но суммы ежемесячных платежей можно указать меньше, чем есть на самом деле — 80% из банков и МФО не будут пытаться проверить, сколько вы тратите на оплату других кредитов.

Причина 4: нет поручителя или залога

Если вы хотите оформить займ на большую сумму, нужен поручитель или залог. Если ни того ни другого нет, тогда и на кредит рассчитывать не стоит.

Что делать: найти залог или поручителя. Другого совета в этом случае дать нельзя.

Причина 5: нет справки о доходах

Без официального трудоустройства или возможности подтвердить имеющийся доход, вам тоже вряд ли выдадут кредит в банке.

Что делать: обратиться туда, где не требуют, чтобы вы работали официально и могли это подтвердить — в другие банки и МФО.

- Есть много банков, которые предлагают займы лицам без официальной занятости, но вам нужно будет указать и основной доход, и дополнительный, и телефоны родных/коллег/поручителей.

- Если вам нигде не дают кредит, можно системно подать заявки во все МФО и пробовать получить займ в каждой из них. Микрофинансовые организации зарабатывают на высоких процентах, поэтому они заинтересованы в большом количестве заемщиков. Вы можете быть официально не работающим, но все равно получить одобрение кредита. Конечно, больше шансов у людей с хорошей кредитной историей.

Причина 6: судимость

Судимость — еще один важный предлог отказать в кредите. Банку все равно, за что клиент был осужден, в любом случае клиенту доверять не будут.

Что делать: взять онлайн-кредит. Онлайн-кредиторы более лояльны к своим заемщикам.

Причина 7: несоответствие возрастным ограничениям

Если вам меньше 18 или больше 60 лет, вы скорее всего окажетесь среди тех, кому не дают кредиты.

Что делать: попросить кого-то родственников/друзей оформить кредит на себя и выплачивать вовремя.

Где взять деньги, если не дают кредит?

Если уже ни один из советов выше вам не помогает/не подходит, нужны срочно деньги, а кредит не дают, можно сделать следующее:

- отнести в ломбард технику/драгоценности

- заработать на сервисах заказа услуг или биржах фриланса

Каждый из способов хорош по своему, ниже рассмотрим каждый из них — что делать, если вам нигде не дают кредит (в Украине).

Пойти в ломбард

Этот способ хорош только в том случае, если во-первых, у вас есть ценные вещи, которые можно заложить, а во-вторых, вы быстро выкупите свое имущество. Потому что попасть на удочку ломбарда очень легко: несколько раз продлевая срок залога, можно потратить на проценты внушительную сумму.

Заработать

- Если срочно нужны деньги и вы умеете делать что-то удаленно — писать тексты, рисовать, создавать сайты и пр. — можете взять заказ на одной из бирж фриланса.

- Если вы не особо знакомы с фрилансом или просто не хотите писать статьи, можно зайти на на сервис “Метнись Кабанчиком” — там есть любые задания от “купить сигарет/еду/алкоголь и доставить по адресу” до “построить дом”, “подстричь когти ручной рыси”, “сделать бухгалтерский аудит”.

- Хороший способ сделать работу и получить деньги сразу же — найти временную подработку на сайтах ОЛХ и Бесплатка.

Сайты вроде ОЛХа, пожалуй, самый популярный способ подзаработать быстро.

Ведь ни сайты фриланса, ни Кабанчик не подходит тем, кому деньги нужны “здесь и сейчас”, поскольку нужно пройти регистрацию и модерацию, потом бороться с конкуренцией исполнителей, у которых рейтинг будет выше вашего. Но необходимо быть острожным – на онлайн-досках бесплатных объявлений широко распространено мошенничество.

(2 5,00 из 5)

Загрузка…

Видео:ПОЧЕМУ банки НЕ ДАЮТ КРЕДИТ и ЧТО ДЕЛАТЬ чтобы дали?Скачать

Что делать, если не дают кредит: причины, советы и рекомендации

Каждый человек может столкнуться с такой неприятной ситуацией, как отказ в выдаче кредита. Часто это происходит по необъяснимым причинам. Что делать, если не дают кредит? Как узнать причину отказа? Как исправить кредитную историю и удалить себя из всех черных списков? Попробуем вместе найти ответы на эти вопросы.

Почему банки отказывают

Почти каждый человек сталкивался в своей жизни с острой нехваткой денежных средств. Задержка заработной платы, незапланированные финансовые расходы, форс-мажорные ситуации — вот самые распространенные причины возникновения такой ситуации.

Казалось бы, можно занять деньги у соседа, ближайшего родственника, коллеги по работе или друга. Однако практика показывает, что в последнее время лишних денег нет ни у кого.

К счастью, услуги российских банков позволяют быстро решить любые финансовые проблемы и получить нужную сумму. Но не все так просто.

https://www.youtube.com/watch?v=E7G3IGVLpZ0

Часто после подачи заявки клиент получает отказ в выдаче кредита.

Почему это происходит? Что делать, если не дают кредит? Как узнать причину отказа? Следует сразу же отметить, что банк вправе не объяснять причину такого решения.

Но деньги нужны, и очередная попытка их получить заканчивается провалом. Что делать, если не дают кредит? Давайте сначала разберемся в основных причинах отрицательного решения банка.

Встречают по одежке

Как это ни парадоксально, но внешний вид и поведение потенциального заемщика играют немаловажную роль. Сотрудник кредитного отдела обязательно обратить внимание на внешний вид и манеры поведения своего клиента.

Неуверенность в себе, нервозность, неопрятность — все это отрицательно сказывается на впечатлении о заявителе и решении банка. Если клиент путается в ответах, постоянно прячет взгляд, отводит в сторону глаза, держится неуверенно, то сотрудник кредитного отдела начнет сомневаться в платежеспособности заявителя и безупречности его финансовой репутации.

Поэтому личному визиту в банк стоит уделить особое внимание. Ухоженный внешний вид, чистая одежда нейтрального стиля, а также уверенность в глазах могут помочь получить желаемое.

Денег много не бывает

Низкий уровень дохода — еще одна причина, по которой банк вправе отказать своему клиенту. Что делать, если не дают кредит в этом случае? Для начала узнать размер процентных ставок и размер ежемесячного платежа.

При подаче заявки на кредит детальным образом рассматривается платежеспособность заявителя — проверяется информация об указанном источнике дохода и его уровне. Если заработной платы заявителя не хватит для выполнения кредитных обязательств (с учетом всех обязательных выплат), банк откажет в выдаче займа.

Но и слишком высокий уровень дохода может стать причиной отрицательного решения банка. Дело в том, что чересчур платежеспособный клиент сможет выплатить ссуду преждевременно, а это означает, что финансовая организация потеряет свою прибыль.

Что делать, если не дают кредит? В первую очередь, нужно искать причину отказа. И одной из наиболее распространенных является плохая кредитная история. Остановимся на этом понятии более подробно.

Финансовая репутация заемщика

Данному моменту уделяется первостепенное внимание. Кредитная история клиента досконально проверяется, а на основании полученной информации делаются выводы о кредитоспособности заявителя.

Банк должен проверить, не сидит ли их потенциальный клиент в долговой яме. Чтобы исключить вероятность отказа, заемщик должен удостовериться лично, что его финансовая репутация безупречна. Для этого достаточно отправить запрос в БКИ (бюро кредитных историй), после чего клиент сможет узнать, не ли на нем старых долгов.

Примечательно то, что некоторые банки не дают заем, если кредитная история отсутствует вообще. У них нет информации о платежеспособности клиента, а рисковать они не хотят.

Иные причины отказа

Что делать, если не дают кредит и не говорят причину отказа? Пытаться определить, что послужило поводом для отрицательного решения банка.

Несоответствие возрастному критерию — еще одна причина, по которой потенциальный заемщик может получить sms-уведомление с текстом «В кредите отказано». Немногие банки России выдают займы сразу же после достижения совершеннолетнего возраста.

Однако молодому заявителю должно быть 21 или даже 23 года.

Связано это с тем, что 18-летний клиент находится в, так называемой, группе риска (его могут забрать в армию, он может учиться в ВУЗе на дневном отделении, то есть кредит такому заявителю будет сложно выплатить).

Банки, которые выдвигают своим клиентам лояльные требования (в отношении возрастного ограничения), чаще всего предлагают несколько жестковатые условия кредитования (повышенные процентные ставки, небольшие сроки и т.д.).

Судимость — это очевидная причина отказа. Человек с запятнанной репутацией не сможет получить кредит в крупном российском банке. Максимум, на что он может рассчитывать — это заем в МФО.

https://www.youtube.com/watch?v=iuoNlHAiTAc

Не получит кредит и женщина с явными признаками беременности, ведь после рождения малыша она будет лишена постоянного источника дохода.

Не дают кредит. Что делать?

Стоит понять алгоритм, в соответствии с которым банк решает, выдавать ссуду или нет.

Клиент подает заявку на получение займа, указав при этом размер запрашиваемой суммы и желаемый срок кредитования.

Если потенциальный заемщик знает, что его финансовая репутация безупречна, он соответствует возрастному критерию и имеет постоянный доход, можно параллельно собирать все необходимые документы.

Банк, получив заявку, начинает анализировать данные: проверяет, есть ли у заявителя постоянный источник официального дохода, сравнивает его размер и сумму ежемесячного платежа, а также отправляет запрос в БКИ.

Время на рассмотрение заявки различное: некоторые банки проверяют быстро (в течение 2-3 рабочих дней), другие могут затянуть с предварительным решением на неделю. Многое зависит от размера запрашиваемого кредита.

Так, если речь идет о незначительной сумме на потребительские нужды, банк может сообщить о своем решении непосредственно в день подачи заявления. В том случае, если клиент претендует на получение ипотечного кредита, ждать звонок от сотрудника кредитного отдела можно целый месяц.

Что происходит дальше

Заявитель получает уведомление о предварительном решении банка, после чего ему нужно явиться в отделение лично для подписания кредитного соглашения. Однако в некоторых случаях клиент получает отказ в выдаче займа по непонятным причинам.

Не дают кредит? Что делать с этим? Не стоит звонить в банк и пытаться узнать, почему отказано, так как сотрудники кредитного отдела вправе не разглашать информацию о причине отказа. Следует попытаться самостоятельно разобраться. Для этого необходимо детально изучить такие факторы:

- Состояние кредитной истории.

- Соответствие возрастному критерию.

- Источник официального дохода и размер последнего.

Бывает так, что банки не дают кредит. Что делать, если причина отказа необъяснима? Попытать счастья в другом финансовом учреждении.

Возможно, там повезет больше.

Почему банки не дают кредит? Что делать? Где найти недостающую сумму? Иногда российские банки приостанавливают выдачу займов из-за сложной экономической ситуации в стране. Такое бывает не часто, но этот фактор также нужно учитывать.

Полезные советы

Как быть, если никто не дает кредит? Что делать с этим? Здесь есть несколько актуальных предложений, которые помогут разрешить финансовую проблему:

- Если нужна небольшая сумма, можно обратиться в МФО. Микрофинансовые организации с легкостью выдают небольшие кредиты практически всем. Там не смотрят на состояние кредитной истории и не обращают внимания на уровень дохода. Условия кредитования достаточно жесткие, но это поможет тем, кому не дали кредит в Сбербанке.

- Что делать, если возникают сомнения в чистоте кредитной истории? Отправить запрос в БКИ и уточнить информацию. В том случае, если финансовая репутация не отличается безупречностью, попытаться исправить кредитную историю, благо, сделать это можно в крупных банках России.

- Большой заем можно оформить на любого члена семьи или близкого друга, если его уровень дохода соответствует необходимым параметрам.

- Что делать? Нигде не дают кредит из-за недостаточно высокого уровня дохода! В этом случае можно предоставить банку залоговое обеспечение.

Многие финансовые организации смягчают свои условия, если клиент предоставит платежеспособных поручителей. Как быть, если не дают кредит в банках? Что делать в сложной финансовой ситуации? Необходимо сесть и тщательно все обдумать. Вполне возможно, что потенциальный заемщик сможет самостоятельно разобраться и устранить причину отказа.

Банки, в которых дают кредит всем

Эта информация поможет, если не дают потребительский кредит. Что делать? Обратиться к более лояльным кредиторам. Однако следует помнить о том, что плата за такое отношение — более высокие процентные ставки и жесткие условия кредитования. Итак, куда обратиться за финансовой помощью?

- Микрофинансовые организации. Там без проблем выдают небольшие суммы (в пределах 50 тысяч рублей) на небольшой срок (как правило, до одного месяца). Проценты слегка завышены, зато требования минимальны.

- Кредитная карта. Многие банки с целью привлечения большего числа клиентов практикуют выдачу кредитных карт, с помощью которых можно подправить свою финансовую репутацию.

- Исправить кредитную историю — данная услуга предоставляется клиентам во многих российских банках.

- Обратиться с просьбой к частному лицу. Здесь важно обращать внимание на условия договора.

Иногда можно услышать такую фразу: «Хочу взять кредит! Не дают! Что делать?». Главное — не паниковать.

Определившись с необходимой суммой, можно подать заявки сразу в несколько банков, включая те, которые только начали работать в банковской сфере. Дело в том, что молодые компании очень заинтересованы в поиске новых клиентов.

Вполне возможно, что они не обратят внимания на подпорченную финансовую репутацию и отсутствие необходимых документов.

Каким образом банк проверяет потенциального заемщика

Самый первый этап — это соответствие клиента заявленным характеристикам. Сотрудник кредитного отдела после получения заявки начинает обзванивать родственников заявителя и его коллег по работе. Так он узнает, является ли потенциальный клиент банка ответственным и платежеспособным лицом.

https://www.youtube.com/watch?v=QBiXpTTNMNE

Затем заявка на кредит поступает непосредственно в банк, а информация о клиенте проверяется более детально: отправляются запросы в БКИ и, так называемые, базы данных с «черным списком» заемщиков. Так кредитор узнает, нет ли у заявителя больших задолженностей, непогашенных кредитов и фактов мошенничества. Наличие даже одного из вышеперечисленных пунктов послужит причиной отказа.

Большинство банков России используют специфическую систему оценки ответов потенциального заемщика. Она называется скорингом.

В ходе ее применения каждому ответу клиента присваивается определенное количество баллов, сумма которых определяет надежность заявителя.

Допустим, в каком-либо банке минимальное количество баллов для положительного решения 100. Если клиент набрал 90, кредите не будет одобрен.

Отказать в выдаче займа могут также из-за несогласия одного из созаемщиков. Например, при оформлении ипотечного кредита учитывается уровень дохода и финансовая репутация не только заявителя. В данном случае берется во внимание характеристика супруга или супруги, которые выступают в качестве созаемщика.

Товары в кредит

Нередко граждане России предпочитают брать в кредит какой-либо товар. Автомобиль, бытовая техника, товары для строительства и ремонта дома, телефоны и планшеты, а также оплата медицинских или образовательных услуг — это основные потребности россиян, удовлетворить которые они пытаются с помощью кредитов.

Многие стремятся купить модный и очень дорогой телефон. Современные производители гаджетов предлагают своим покупателям инновационные модели, оснащенные самым невообразимым функционалом. Мобильные устройства прочно вошли в жизнь современного человека.

Теперь с помощью смартфона можно управлять бытовой техникой в доме, следить за детьми, совершать платежи и общаться с друзьями. Такой мобильный телефон обходится в 2-3 зарплаты среднестатистического россиянина.

Кредит зачастую является единственной возможностью покупки портативной электроники. Но и здесь могут возникнуть неприятные ситуации.

Как быть, если не дают телефон в кредит? Что делать, если банк отказал в покупке модного гаджета? Давайте обратим внимание на полезные советы, которые помогут предотвратить отрицательное решение банка.

Кредит одобрен

Обращаться за финансовым или товарным займом следует лицу, у которого нет просроченных или непогашенных кредитов. Желательно, чтобы с момента внесения последнего платежа прошел 1 месяц (бывают ситуации, когда БКИ запаздывает с обновлением информации).

Обращаться в финансовую организацию следует, собрав все необходимые документы (паспорт гражданина РФ, справку о доходах, копию трудовой книжки).

Обращаться в банк следует лишь тогда, когда все кредиты погашены, кредитная история чиста, а сам клиент уверен в своей безупречности и состоятельности. Тогда успех будет гарантирован.

И последний совет для тех, кто получает заработную плату или пенсию на карту какого-либо банка. Обращаться за кредитом стоит именно к нему. У банка есть данные о зачислениях на карту, поэтому получить заем будет гораздо проще, нежели в другой организации.

Видео:Теперь банки мне дают Кредиты ‼️ Как я сформировал кредитную историюСкачать

Почему не дают кредит во всех банках? Причина №1

Из десятка веских причин и сотни мелких нюансов, есть три самых распространённых и железных повода отказать в выдаче кредита.

Я не стану разбирать все нюансы, почему люди получают отказ, а обращу ваше внимание на три обстоятельства, из-за которых отказ гарантирован во всех банках: закредитованность, несоответствие вашей анкеты вам самим и отношение к долгам вообще.

На их долю приходится от 50% до 70% всех отказов любого банка, а процент отказов зависит только от его внутренней политики.

Иллюстрация собственного производства

Каждое правило имеет исключение и всегда найдётся человек, который скажет, что «а мне одобрили кредит в подобном случае». Но мы сейчас говорим о статистике Национального Бюро Кредитных Историй, выводах, построенных на её основе и высказываниях представителей банков. Можно понадеяться на случай, но статистика побеждает чаще.

Итак, разберём первую причину, почему ни один банк не выдаст кредит.

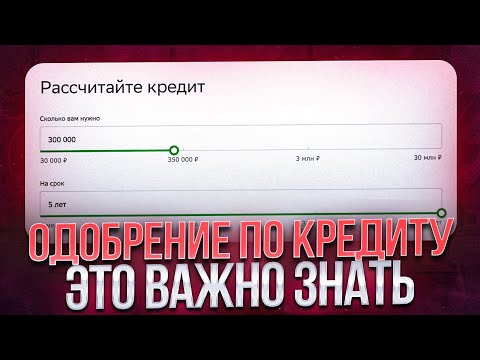

Сначала теория

Все ежемесячные выплаты по всем кредитам должны убираться в 45% от ежемесячного дохода. Это среднее значение, у каждого банка свой проходной балл. Платёж по новому кредиту, который вы собираетесь взять, так же участвует в расчёте. Чем ближе вы подобрались к пределу — тем меньше шанс и выше ставка. Если вы превышаете этот предел, то кредит вам не дадут.

Теперь практика

- Классический случай — по кредитам вы уже платите половину дохода.Одобрение такому заёмщику дадут только в двух случаях: у него вырос доход или это заявка на рефинансирование. Во всех остальных случаях, если вы уже набрали предельную кредитную нагрузку, шанс отказа максимален.

- У вас много кредитных карт? Если их больше двух, то вам скорее всего откажут. Кредитка, даже неиспользованная, учитывается при расчёте закредитованности, за размер платежа для расчёта берётся 5% от лимита. Три кредитки — по 5% от лимита каждой и закредитованность уже становится высокой. Обосновано это тем, что кредитку можно опустошить в любой момент, а много кредиток не нужны ни одному человеку со стабильным доходом.Если у вас несколько кредитных карт, то существует два хороших способа их закрыть. Рациональный и Экстремальный.

- У вас низкая зарплата или нет подтверждения. Можно не иметь много кредитов, важно соотношение платежей к доходу. Не подтверждённый доход банки оценивают по-разному, но «стоит» он дешевле подтверждённого. Хотя, заявки на ипотеку будут рассматриваться более детально, вплоть до оценки средней зарплаты на вашей должности. А вот в случае небольшого нецелевого кредита, банку проще отказать, чем поверить, что в 24 года бухгалтер из Твери зарабатывает 160 000 в месяц без подтверждения в виде 2НДФЛ.

- Заявка на тот же кредит, что вы уже выплачивается.Тут логика очень проста: если у вас уже есть потребительский кредит на 200 000 рублей, то зачем вам такой же? Вывод: вы либо хотите закрыть один кредит другим, либо просто бездумно тратите деньги. В первом случае вам могут предложить рефинансирование, банку выгодно, чтобы вы платили проценты ему, а не его конкурентам. Но в любом из этих вариантов шанс отказа будет высок, так как нормальные люди сначала подадут заявку на рефинансирование.

Как это работает?

Решение о выдаче кредита в первую очередь принимается исходя из результатов «скоринга». Это такой тест построенный на статистике заёмщиков, результат которого выражается в том, прошли вы первый этап проверки или нет. Далее, в зависимости от кредита, который вы хотите, вас будут или не будут проверять, опрашивать и анализировать.

То есть, достаточно правильно ответить?

О нет, ваши ответы, касательно имеющихся кредитов, не имеют большого значения, а реальная цель вопросов, как мне кажется, это проверка вашей честности. Менеджеру банка, которому вы рассказываете о своих потребительских и кредитных картах, доступна информация из Бюро Кредитных Историй, там же отражаются и ваши заявки в другие банки.

https://www.youtube.com/watch?v=f6mvpqNLqqU

Что они не могут проверить сразу — это ваш доход. Преувеличить его — единственный вариант людей с предельной закредитованностью пройти скоринг. Но это фальсификация и ложь, в некоторых случаях даже уголовно наказуемая.

Неправдивая или неточная информация в анкете — причина №2, по которой люди получают отказ в любом банке. О ней читайте в следующей статье.

Спасибо вам за внимание и потраченное время!Подписывайтесь,

Видео:Как взять кредит тинькоффбанка, если отказывают? | Почему Тинькофф не одобряет выдачу кредита?Скачать

Где взять кредит со 100% добрением, если все банки отказали

В связи с ростом количества непогашенных кредитных обязательств банки ужесточают требования к заемщикам и стараются сотрудничать только с платежеспособными гражданами. В каждой финансовой организации есть свои критерии — если в одном банке отказали, всегда есть шанс получить деньги у другого кредитора.

Основной причиной отказа в большинстве организаций считается плохая кредитная история и наличие открытых просрочек. Кроме того, отрицательное решение может быть принято из-за отсутствия официального трудоустройства или высокой закредитованности.

Прежде чем обращаться за очередным кредитом, рекомендуется закрыть текущие просроченные долги и исправить кредитную историю. Если вам отказывают все банки, можно воспользоваться другими способами кредитования. Современный рынок предлагает массу вариантов получения заемных средств с минимальными требованиями.

Читайте, где взять кредит, если есть просрочки ⇒

Микрофинансовые организации

МФО специализируются на предоставлении небольших займов на короткий период (до 30 тыс. руб. на срок до 30 дней), но в последнее время многие из них расширяют линейку, предлагая среднесрочные и долгосрочные продукты в сумме до 100-200 тыс. руб.

Преимущества микрозаймов:

- Для оформления нужен только паспорт РФ и второй документ для идентификации личности (СНИЛС или ИНН).

- Большинство МФО работают дистанционно через онлайн-сервисы. Для оформления займа не нужно посещать офис и стоять в очередях, достаточно подать онлайн-заявку и ответить на звонок сотрудника МФО.

- Решение по заявке принимается в течение 5-15 минут. При положительном решении клиенту остается подписать электронную оферту и быстро получить деньги любым удобным способом: на банковскую карту, счет, электронный кошелек или через систему быстрых переводов.

- Минимальные требования к заемщику: возраст от 18 лет, российское гражданство и наличие стабильного дохода (зарплата, неофициальный заработок, пенсия, стипендия и т.д.). Доход и трудоустройство подтверждать не нужно.

Какие банки выдают ссуды без справок и подтверждения дохода ⇒

Недостатки:

- Высокая процентная ставка. По краткосрочным займам она варьируется в пределах 1-1,5%, по долгосрочным — от 0,3-0,5% в день.

- Погашение долга единым платежом. У заемщика нет возможности отсрочить платеж или разделить его на несколько периодов.

- В случае просрочки предусмотрены большие штрафы. Для взыскания просроченного долга сотрудники МФО звонят не только клиенту, но и его контактным лицам (родственникам, коллегам и т.д.).

Со списком легальных МФО, внесенных в Госреестр, можно ознакомиться на сайте ЦБ РФ.

ТОП лучших МФО для получения безотказного займа.

Зайдите на сайт выбранной компании и создайте личный аккаунт, указав ФИО, номер телефона и e-mail. Далее необходимо подробно заполнить анкету: паспортные данные, сведения о работе и текущих кредитах. Для подтверждения личности сервисы могут запрашивать фотографию паспорта и СНИЛС.

Где не откажут в кредите даже безработным ⇒

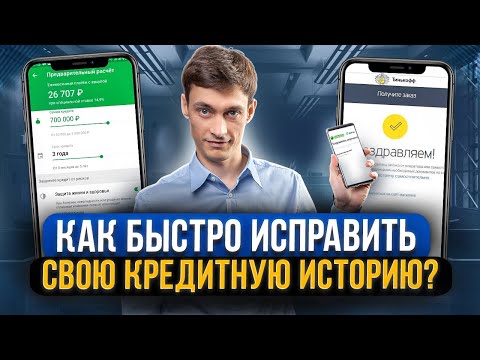

Некоторые МФО предлагают услугу поэтапного исправления кредитной истории. Для этого заемщику необходимо взять несколько небольших микрозаймов и погасить их точно в установленный срок. Информация о своевременном исполнении обязательств направляется в БКИ и повышает кредитный рейтинг клиента.

Частные кредиторы

Займ у частных инвесторов можно оформить по одному паспорту. Важное условие такого кредита — составление расписки, в которой указывают сведения о кредиторе и заемщике, а также подробные условия сделки. Частные кредиторы выдают деньги без жестких требований и справок о доходах. Процент зависит от срока и суммы кредитования, но не может превышать предельную ставку ЦБ РФ.

https://www.youtube.com/watch?v=ImwLJ3na1pg

Если заемщик не готов предоставить залоговое обеспечение в виде недвижимости или авто, ему дадут не более 50-100 тыс. руб. Для получения крупной суммы придется предоставить залог.

Кредиты следует брать только у проверенных лиц и тщательно проверять условия сделки. Чтобы не столкнуться с мошенничеством, отказывайтесь от предложений, где требуют предварительную оплату за проверку КИ, страхование или перевод денег. Не рекомендуется обращаться к частникам, предлагающим свои услуги на сомнительных ресурсах в интернете, лучше искать их через знакомых или родственников.

В каких банках одобряют кредиты даже с плохой историей ⇒

Ломбарды

Займ под залог личных вещей — самый быстрый и доступный способ кредитования для граждан с плохой кредитной историей и неофициальным доходом. В отличие от частного кредитования, этот вариант более надежный и безопасный. Ломбарды есть практически в каждом населенном пункте, там не требуют справок о доходах и не проверяют КИ.

Где еще взять в долг наличные без проверок кредитной истории ⇒

Этот вид займов подойдет для тех, кому срочно нужна небольшая сумма и кто готов переплачивать за это высокий процент.

В качестве залога ломбарды принимают бытовую и электронную технику, ювелирные украшения, антиквариат, меховые изделия и другие вещи, которые имеют ценность и рыночный спрос.

Основное преимущество этих услуг — возможность получить деньги в момент обращения.

При посещении ломбарда достаточно иметь при себе паспорт. Никаких дополнительных документов не требуется.

Оценщик проверяет имущество и определяет его рыночную цену, одобренная сумма, как правило, ниже реальной стоимости в 1,5-2 раза.

Займы под залог ювелирных изделий или техники выдаются на срок 1-2 месяца под 0,5-0,7% в день. Дату погашения можно отсрочить, оплатив всю сумму процентов. В случае просрочки кредитор вправе оставить себе имущество должника и реализовать его по своему усмотрению.

В какие банки обратиться, чтобы получить кредит без отказа ⇒

Кредиты под залог

Нет никакой гарантии, что банк одобрит ссуду под залог заемщику с испорченной КИ, но при наличии имущественного обеспечения вероятность положительного решения значительно возрастает.

В качестве залогового обеспечения банки принимают:

- жилую недвижимость: дома, квартиры, комнаты, гаражи, дачные коттеджи и др.;

- коммерческие помещения: офисы, складские помещения, цеха;

- земельные участки;

- автомобили;

- ценные бумаги.

Объект залога должен быть зарегистрирован в регионе присутствия банка и принадлежать заемщику на праве собственности.

Лучшие банки для получение кредита под залог автомобиля ⇒

Процедура оформления предполагает несколько этапов. Заемщик подает заявку на сайте или в офисе кредитора и приносит оригиналы документов:

- паспорт;

- свидетельство о праве собственности;

- ПТС (для кредита под залог);

- выписка из реестра залогов (подтверждает, что объект не имеет обременений).

В каком банке можно взять кредит под залог квартиры или дома ⇒

Следующий этап — встреча с оценщиком и определение рыночной стоимости объекта. На основании экспертной оценки, кредитный специалист принимает решение о сумме кредита — как правило, она не превышает 70-80% от реальной цены имущества. Процентная ставка по залоговым кредитам составляет 12-25%.

Что такое залоговые займы и кто нужно для одобрения ⇒

Если банк отказал в залоговой ссуде по причине плохой КИ, можно воспользоваться услугами автоломбардов. Эти организации предоставляют денежные средства практически всем обратившимся, но процентная ставка у них выше, чем в банках.

Все полезные статьи о кредитах Вам помогла эта статья? Не скупитесь, поделитесь ей с другими!

Видео:Кредит наличными | Где и как взять кредит если не дают?Скачать

Нигде не дают кредит что делать

- Испорченная кредитная история. Информация о том, насколько внимательно заемщик относился к выплатам по предыдущим кредитам, долго хранится в Бюро Кредитных Историй.

Банк, исследуя анкету претендента на кредит, в первую очередь обращается в БКИ – если поступают сведения о том, что заемщик систематически нарушал сроки выплат, то в кредите будет отказано. Даже единственная просрочка на несколько дней, вызванная техническими проблемами, заставит банк задуматься о целесообразности сотрудничества.

Кроме того, кредиторы настороженно относятся к клиентам, которые берут кредит впервые и не имеют истории вообще. Таким гражданам обычно предлагается ссуда на невыгодных условиях и с многочисленными страховками.

- Недостаточный уровень дохода.

Платежеспособность оценивается как отношение суммы всех ежемесячных платежей к величине постоянного дохода. Банки считают, что, если у гражданина будет уходить более 40% от зарплаты на погашение кредитов, это отрицательно скажется на уровне его жизни и повысит вероятность того, что один из кредитов он просто бросит выплачивать.

Полный перечень возможных причин, почему банки не дают кредит, очень обширен: банки анализируют профессии заемщиков (опасные профессии, такие как телохранитель, «не в чести»), их социальные статусы, цели получения денег.

Почему в последние годы так много отказов?

Причины повышения количества отказов – геополитические и экономические трудности, с которыми столкнулась страна.

https://www.youtube.com/watch?v=_mBqI1UKW4I

Санкции Запада косвенно влияют и на кредитную сферу.

В кредитах отказывают все чаще, потому что:

- Ставка ЦБ выросла до 15% – следом повысились и кредитные ставки коммерческих банков. Заемщики, ранее считавшиеся платежеспособными, покинули эту категорию.

- Массовые сокращения привели к повышению количества просрочек. В 2015 году целых 14% кредитов оказались просроченными.

- Банки обнаружили себя на грани банкротства, поэтому сосредоточились на выдаче крупных займов корпоративным клиентам. Эта сфера кредитования более надежна и прибыльна.

Что делать, если не дают кредит ни в одном банке?

Прежде всего нужно попытаться узнать причину отказа. Банковский специалист ее не назовет, и вовсе не потому, что ему запрещено – он и сам ее не знает.

- Заказать отчет по кредитной истории в Центральном каталоге кредитных историй. Первый раз отчет предоставляется совершенно бесплатно, потом – на возмездных условиях. Отчет придет в течение 10 дней с момента заказа в электронной форме. Стоит внимательно изучить документ: возможно, причиной того, что заемщику отказывают все банки, является банальная техническая ошибка со стороны кредитора, о которой сам заемщик даже и не знал. В этом случае разумно обратиться к кредитору с претензией – как он будет решать проблему, самого заемщика уже не касается.

- Пойти к кредитным брокерам. Эти специалисты потребуют небольшие комиссионные, но зато сами проанализируют кредитную историю, дадут полную информацию о причинах отказа, расскажут, как вернуть расположение банков, и подберут подходящих кредиторов, которые согласятся предоставить заем даже при подпорченной репутации.

Где взять денег если все банки и микрозаймы отказывают?

Испорченная кредитная история, низкая зарплата, нестабильный доход. Вы сбились с ног в поисках кредита и не знаете где взять денег, если все банки и микрозаймы отказывают? Тогда вы попали по адресу. Мы расскажем где срочно взять деньги, когда случай настолько безнадежный, что даже МФО отказывают.

Вариант 1. Займ от частного инвестора

Займы у частных кредиторов еще никто не отменял . Это достаточно неплохой вариант получения необходимой суммы денег. Однако этот вариант имеет как положительные, так и отрицательные стороны. Во-первых, найти честного частного инвестора не так-то легко.

В большинстве случаев это мошенники, которые требуют предоплату или идут на другие хитрости, чтобы завладеть деньгами заемщика. На нашем сайте есть кредитная доска объявлений, где заемщики и кредиторы оставляют свои заявки.

Вы можете ознакомиться с уже опубликованными предложениями или создать собственную заявку на получение частного займа.

Во-вторых, нужно внимательно оформлять и читать документы, писать расписку. Любые несоблюдения или малейшие недочеты в договоре могут привести к непоправимым последствиям.

В-третьих, такие займы выдаются, как правило, под залог. В качестве залога может выступать любое движимое и недвижимое имущество заемщика, по согласованию с кредитором. Конечно, последние отдают предпочтение земельным участкам, квартирам, комнатам, дачам и т. д. Но велик шанс лишиться всего, если вы невнимательно прочитаете договор или не сможете выплатить долг.

Конечно, получить займ у частного инвестора не легко. Некоторые требуют справки о доходах и проверяют клиента не хуже, чем в банке. Однако именно к этому виду займа прибегают чаще всего.

Получи свою кредитную историю онлайн

- Кредитный рейтинг абсолютно бесплатно

- Нужен только паспорт и телефон.

- Все займет не более 5 минут

- Нужен телефон для регистрации

- Требуется регистрация с указанием эл. почты и телефона

- Самый дешевый вариант получения

Вариант 2. Попросить в долг в Интернете

На просторах Рунета очень много сервисов p2p-кредитования, когда заемщики и займодавцы находят друг друга на специализированных сайтах, которые выполняют функции посредников и арбитража, а иногда и сами дают взаймы.

Среди самых популярных можно выделить сервис Кредбери, Fingоoroo и Вдолг.ру. Принцип действия практически идентичен, но функционал и возможности у сайтов разные. Например, после регистрации в Фингоро, клиенту сразу присваивается рейтинг на основании предоставленной информации.

При желании получить займ, заемщик сначала получает микрозаем от самого сервиса и только в случае полного погашения получает доступ к списку частных кредиторов. Это своего рода проверка на «вшивость».

В Кредбери нужно зарабатывать рейтинг, выкладывая о себе больше информации, вплоть до фамилий друзей и ссылок на социальные сети.

https://www.youtube.com/watch?v=nEFeCQHVY1o

Как правило, на таких сервисах регистрируются действительно настоящие кредиторы, которые готовы помочь и выдать займ, но всем нужны определенные гарантии. В этом случае, в качестве гаранта выступает сервис. Так что один из варинатов взять деньги в долг, если банки и микрозаймы дали отказ — частное кредитование. А еще лучше, если частный кредитор ваш друг.

Вариант 3. Мини-займ в онлайн МФО с возможностью исправления кредитной истории

Сегодня некоторые микрофинансовые организации предоставляют для проблемных клиентов специальные условия по займам. Эти программы называются «Исправление кредитной истории».

Вы можете поправить свою историю с помощью сервиса Займер или выбрать другой вариант.

Что делать, если нигде не дают кредит?

Ситуации, когда срочно нужны деньги, бывают у каждого. И если не у кого одолжить, самый простой способ решить финансовые проблемы — это взять займ.

Но что делать, если банки не дают кредит? Можно взять онлайн-кредит, ведь там часто выдают деньги даже тем, у кого плохая кредитная история.

Но случается и так, что отказывают везде — не выдают кредит даже такие непридирчивые МФО, как ШвидкоГроши, Манивео, БыстроЗайм и КредитКаса. Но почему Манивео не дает кредит (и другие компании тоже)?

🎦 Видео

КАК ВЗЯТЬ КРЕДИТ С ПЛОХОЙ КРЕДИТНОЙ ИСТОРИЕЙ ПЛОХАЯ КРЕДИТНАЯ ИСТОРИЯ КАК ПОЛУЧИТЬ ОДОБРЕНИЕ ПО КРЕСкачать

Как быстро исправить кредитную историю в банке? Как получить кредит, если начались просрочкиСкачать

Берем кредит с плохой кредитной историей в 2023 - инструкция ✅Скачать

Плохая Кредитная История. Все Банки отказывают. Как взять кредит с плохой кредитной историейСкачать

Где взять займ если нигде уже не дают - ТОП МФО, с большим процентом одобрения заявокСкачать

Как Взять Кредит в Сбербанк Онлайн - оформляем заявку и получаем кредит на карту в приложении СбераСкачать

Не дают кредит с хорошей кредитной историей. Причины и что делатьСкачать

Как получить кредит с плохой кредитной историейСкачать

Где Взять Займ Если Везде Отказывают И Уже Есть ЗаймыСкачать

ТОП 8. Банки которые дадут кредит почти без отказа. КРЕДИТ БЕЗ ОТКАЗА.Скачать

ЗАКРЫТЬ ДОЛГИ В МФО С ПОМОЩЬЮ КРЕДИТА-КАК ПОЛУЧИТЬ КРЕДИТ НА ПОГАШЕНИЕ МИКРОЗАЙМОВСкачать

Лучше не делай этого для мужчины , вы сильно пожалеетеСкачать

Как исправить кредитную историю с помощью мфо.Скачать

Что будет если вы перестали платить кредит в 2023. Как не платить кредитСкачать

Почему не дают кредит после банкротства ? Как исправитьСкачать

Что будет если совсем забить на кредит в 2023. Не плачу кредит что будетСкачать