Налоговый вычет за детский сад – одна из форм государственной поддержки семей с детьми. Воспользоваться ею можно по заявительному принципу. Фактически налоговый вычет за обучение в детском саду предусматривает возврат определенной части денежных средств, которые были внесены как плата за посещение дошкольного учреждения (сюда не относится оплата содержания дошколят).

Это касается и государственных (муниципальных), и ведомственных, и частных садиков — форма собственности не оговорена действующим Налоговым кодексом. Однако вычет смогут получить только те родители либо опекуны, у которых ребятишки посещают детский сад, имеющий лицензию на ведение образовательной деятельности.

Чтобы воспользоваться такой поддержкой, необходимо следовать установленному алгоритму.

- Кто может получить налоговый вычет за детский сад

- Максимальная сумма вычета

- Срок давности возврата налога

- Примеры расчета налогового вычета за детский сад

- Как получить возврат налога

- Возврат налога за детский сад

- Кто имеет право на место в детском саду

- Законодательное регулирование

- Муниципальный сад

- Частный сад

- Лимит налогового вычета

- Компенсация части оплаты за детский сад

- Выплаты за отсутствие мест в детских садах

- Налоговый вычет за детский сад 2020 — как получить, за платный, оплата, возврат подоходного налога, социальный, документы, частный, посещение ребенком

- Кто может претендовать?

- Правовое регулирование

- Налоговый вычет за детский сад

- Государственный

- Частный (платный)

- Размер

- Как получить?

- У работодателя

- Список необходимых документов

- Способы предоставления льготы

- Сроки

- На видео о возврате налога за обучение

- Возврат платы за детсад

- Когда можно рассчитывать на получение налогового возврата за детский сад

- Кто может претендовать на выплату

- За посещение какого садика можно оформить компенсацию

- Государственный

- Частный (платный)

- Суммы выплат

- Применения срока давности. Установленные периоды

- Процедура возврата денежных средств

- Установленный пакет документации

- Заключение

- Как получить социальный налоговый вычет за детский сад

- Можно ли получить налоговый вычет за оплату детского сада

- Государственный детский сад

- Частный

- Кто может претендовать

- Размер выплаты

- Максимальная сумма

- Порядок оформления

- Через налоговую

- Список документов

- 💡 Видео

Кто может получить налоговый вычет за детский сад

Такая социальная льгота доступна для родителей или законных опекунов малышей, которые обучаются в ДОУ. Им необходимо заключить договор с детским садом и своевременно оплачивать обучение ребенка. Чтобы воспользоваться предоставляемой льготой, российские граждане должны:

- получать официальный «белый» доход, который облагается стандартным налогом на доходы физических лиц (ставка 13%) – срок его получения должен совпадать со сроком внесения оплаты за детский сад;

- подать декларацию по форме 3-НДФЛ в отделение инспекции ФНС по месту регистрации либо письменно уведомить работодателя о своем праве на вычет;

- собрать в качестве приложения к декларации полный пакет документов.

Подавать декларацию необходимо в течение периода времени, который укладывается в сроки исковой давности, установленные для разрешения и урегулирования подобных вопросов. Периодичность социальных выплат обуславливается периодичностью подачи налоговой декларации. Деньги можно вернуть столько раз, сколько была подана 3-НДФЛ.

Вычет непосредственно у работодателя тоже можно получить, однако без взаимодействия с ИФНС не обойтись и в этом случае – на работу потребуется уведомление инспекции. Для его получения необходимо:

- документальное подтверждение своего права на получение льготы;

- подача письменного заявления о получении уведомления одновременно с собранным пакетом документов.

Спустя месяц уведомление будет выдано. С ним можно обратиться в бухгалтерию предприятия или организации, чтобы получить возмещение при исчислении налога на доходы физических лиц.

Важно! Таким образом лучше действовать, если сумма оплаты небольшая или образовательные услуги оплачены только в первом полугодии. При большой сумме получить возврат полностью до окончания календарного года не получится и придется заново обращаться в налоговую.

Детсад также заключает договоры на дополнительные образовательные услуги. Это могут быть как логопедические занятия, так и подготовка малышей к школе, музыкальные или спортивные кружки. Если родители пользуются этими возможностями, оплата за дополнительные занятия может быть включена в общую стоимость обучения. В таком случае налоговый вычет увеличится.

Важно, чтобы были соблюдены все условия, при которых можно получить денежный возврат. Их полный перечень отражен в статье 219 НК РФ.

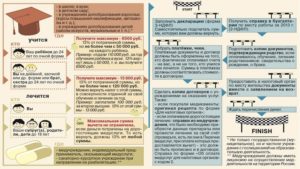

Максимальная сумма вычета

На размер возвращаемой денежной суммы напрямую влияет стоимость образовательных услуг в дошкольном учреждении и то, за которого по счету ребенка вносится оплата. При оплате за первого ребенка, государство возмещает 20% стоимости содержания в садике.

Если в ДОУ ходят два ребенка, за второго плата уменьшается на 50%, а за третьего и последующих – на 70%. Затраченная сумма расходов, исходя из которых исчисляется размер вычета, при таких обстоятельствах уменьшается, значит и вычет полагается в меньшем размере.

Возвратить денежные средства за оплату обучения можно в рамках установленных государством параметров. Процентной ставкой для вычета являются все те же 13% – именно столько предполагается сэкономить, возвращая затраченные на обучение деньги. Однако это не окончательный вариант.

https://www.youtube.com/watch?v=Voi-U9hfaYs

Чтобы расчеты были верными, следует помнить об ограничениях.

К примеру, средства возвращаются только с потраченных за год 120 тысяч рублей, а на одного ребенка максимальная сумма, с которой возвращается налог, не более 50 тысяч. Если за дошкольное образование уплачено 60 тыс. руб.

, для вычета все равно будет использованы сумма в 50 тысяч. Таким образом, в качестве вычета за одного ребенка можно получить в год максимум 6500 рублей.

Важно! Сумма для начисления вычета за обучение ребенка в детском саду никоим образом не может быть больше суммы, которую претендующий на льготу родитель уплатил в бюджет (речь идет о годовом исчислении подоходного налога).

Срок давности возврата налога

Возврат налога за детский сад возможен только за тот период времени, когда были оплачены образовательные услуги. Уплаченные средства будут возвращены, когда закончится налоговый период. То есть при оплате детского сада (в части затрат на образование) в 2018 году можно рассчитывать на получение положенной по законодательству суммы в следующем, 2019-м.

В год подачи заявления разрешено получить деньги за три предыдущих года.

Важно! Из-за существующего ограничения логичнее и выгоднее оформлять документы ежегодно.

Очень важно сохранять квитанции, по которым были оплачены образовательные услуги в детском дошкольном учреждении. Необходимо, чтобы они соответствовали действительности.

После получения пакета документов налоговая инспекция проводит проверку, чтобы выявить возможные ошибки и недостоверную информацию.

Если все выполнено корректно, деньги на счет заявителя поступят в течение четырех месяцев со дня подачи заявления.

Законодательство предусмотрело трехлетний срок исковой давности. Это говорит о том, что оформить налоговый вычет за обучение можно в течение трех лет. Отчет необходимо подавать ежегодно, с заявлением на возврат вычета допустимо обращаться в течение всего календарного года. Перечисление возврата заявителю будет произведено до окончания налогового периода.

Примеры расчета налогового вычета за детский сад

Разбирая конкретные ситуации, легче уяснить все этапы процедуры начисления и возврата части денежных средств, потраченных на образовательные услуги в детском учреждении для дошколят.

Татьяна Петрова – мать ребенка, который не просто посещал занятия в рамках образовательной программы, но и дополнительно занимался на организованных там же курсах английского языка. За минувший год Татьяна, заработавшая 450 тыс. руб., потратила на образование своего дошкольника 65 тысяч. Ее работодатель уже применил стандартный вычет на 14000 рублей в годовом исчислении, на налоги ушло 56680 рублей.

Когда Татьяна правильно заполнила декларацию 3-НДФЛ, она получила право на вычет. Его суммарная величина была определена следующим образом:

- Была подсчитана сумма вычета в соответствии с законодательными ограничениями. Денежный потолок на одного ребенка – 50000 рублей.

- Из 450 тысяч рублей вычли стандартный вычет и получили сумму 436000. Именно ее не покрывает преференция.

- Из этой суммы вычли 50 тысяч (возврат части денег на образование) и получили 386 тысяч.

- Подлежащие налогообложению 386000 умножили на 13%, чтобы получить сумму налога, обязательного к выплате (получилось 50180 рублей).

- Эту сумму вычли из общего числа выплаченных налогов.

В результате всех вычислений получилось, что налоговый вычет за оплату детского сада составил 6500 рублей.

Елена Смирнова пошла другим путем. Она оплатила проводившиеся в детском саду подготовительные курсы к школе для своей дочери (они обошлись в 20 тысяч рублей). В сентябре девочка пошла в 1 класс, а Елена решила получить налоговый вычет по месту своей работы, не дожидаясь окончания календарного года.

Она представила в инспекцию ФНС все необходимые документы и получила уведомление, в котором было прописано, что она имеет право на применение вычета. Елена зарабатывает 30 тыс. руб. в месяц. Ее предприятие произвело следующий расчет:

- Был применен социальный вычет к начисленному денежному вознаграждению. Из 30 тысяч вычли за потраченные на обучение дочери 20 тысяч и получили сумму в 10 тыс. руб.

- НДФЛ был удержан из оставшейся суммы заработной платы. 13% от 10 тысяч рублей составили 1300.

Таким образом, Елена Смирнова получила вычет на образовательные услуги в детском саду.

Как получить возврат налога

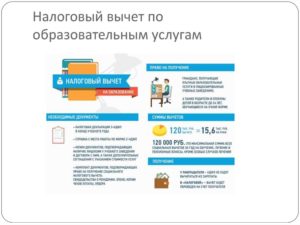

Чтобы воспользоваться социальной льготой, к прилагаемой декларации 3-НДФЛ необходимо приложить комплект необходимых документов. Потребуются их копии, а также реестр с наименованиями приложений:

- контракта с образовательным учреждением;

- лицензии детского ДОУ;

- квитанций об оплате предоставленных образовательных услуг;

- удостоверения личности соискателя;

- свидетельства о рождении ребенка;

- справки о полученных именно в этот период доходах.

Комплект собранной документации необходимо дополнить заявлением на возврат части потраченных денежных средств с указанием банковского счета, на который должны будут поступить деньги. Проверка собранных документов производится в течение трех месяцев. Если все в порядке и вычет одобрен, денежные средства в качестве социального налогового вычета будут перечислены в течение месяца.

Видео:Возвращаем часть оплаты за детский сад - компенсация родительской платы и налоговый вычетСкачать

Возврат налога за детский сад

Дошкольное образование является одним из видов обучения, поэтому налоговый вычет за детский сад можно получить также просто, как и за другие виды. Ведь получить возврат части денег можно не только за оплату своего обучения, но и за обучение своих детей или подопечных.

Кто имеет право на место в детском саду

Право на обучение закреплено Конституцией Российской Федерации, а это значит, что получить место в муниципальном садике могут дети всех граждан России, вне зависимости от места регистрации, в возрасте от 3 до 7 лет. Но, как известно, ресурсы государства ограничены, и в действительности оказывается, что мест на всех не хватает. Из-за этого образовалось такое понятие, как «очередь».

Сроков, когда необходимо подать заявление, чтобы встать в очередь, не предусмотрено, но практика говорит о том, что сделать это лучше заблаговременно.

Законодательное регулирование

Возврат денежных средств за сад могут получить граждане при соблюдении ряда условий:

- Уплата налога на доход физического лица (НДФЛ) – 13%.

- Получение данного дохода в период обучения ребёнка в саду.

- Наличие у учреждения образовательной лицензии.

- В договоре должен быть указан размер платы за обучение

Дошкольные учреждения могут иметь государственную или частную форму собственности, то есть быть муниципальными или коммерческими. И если первые абсолютно все действуют на основе образовательной лицензии, то вторые этим похвастаться могут не всегда.

Муниципальный сад

Учредитель вправе установить размер платы, взимаемой с родителей или законных представителей за присмотр и уход за ребёнком, но законом «Об образовании» не допускается включать расходы на реализацию образовательных программ в эту плату.

https://www.youtube.com/watch?v=XER3QolQrAE

Однако можно заключить с детским садом договор на предоставление уроков логопеда, дошкольной подготовки и т.п. и с этих сумм получить возврат денежных средств.

Частный сад

Заключая договор с коммерческим детским садом, нужно в первую очередь обратить внимание на наличие у него образовательной лицензии. Если её нет, то учреждение не имеет права осуществлять образовательную программу, а, следовательно, и налоговый вычет за детский сад получить не удастся.

Чтобы избежать отказа со стороны налоговых органов, в договоре должно быть прямо указано, сколько рублей отведено на обучение.

Оплачивая услуги дошкольного учреждения, необходимо сохранять чеки и квитанции об оплате.

Наличие образовательной лицензии является обязательным условием для получения налогового вычета за детский сад.

Лимит налогового вычета

Налоговый вычет составляет 13% от уплаченной суммы за обучение, но не может быть больше 6 500 руб. за год, так как подпунктом 2 пункта 1 статьи 219 Налогового Кодекса РФ предусмотрено, что максимальная сумма расходов, с которой полагается возврат – 50 000 руб. (50 000 руб. х 13% = 6 500 руб.).

Если детей двое и более, то размер возврата пропорционально увеличивается, но не может превышать ограничения суммы по социальному налоговому вычету 15 600 руб. (120 000 руб. х 13% = 15 600 руб.).

Оформление налогового вычета достаточно простое, для этого требуется подать декларацию по форме 3-НДФЛ в налоговый орган. Сделать это можно онлайн — через портал Госуслуг или личный кабинет ФНС, при личной явке или через своего официального представителя, а также почтовым отправлением.

В дополнении к декларации подается следующий перечень документов:

- Справка о доходах по форме 2-НДФЛ (выдаётся по месту работы).

- Договор с детским садом (заказчиком должен выступать один из родителей).

- Копия лицензии дошкольного учреждения на осуществление образовательной деятельности.

- Платёжные документы или выписка со счёта (в случае безналичной оплаты).

- Копия свидетельства о рождении.

- Заявление с указанием реквизитов банковского счёта.

В течение 3 месяцев налоговая проводит проверку и принимает решение о предоставлении или отказе в возврате.

Кроме налогового вычета государством предусмотрена иная финансовая помощь родителям. Виды компенсаций: возврат части оплаты за сад и возврат за отсутствие мест в нём.

Компенсация части оплаты за детский сад

Правительством предусмотрена финансовая помощь семьям – возврат денег за детский сад, в целях поддержки воспитания и обучения детей – дошкольников. Возврат положен не всем гражданам, а только имеющим статус «нуждающихся». Только те семьи, чей доход на одного члена не превышает 150% от размера прожиточного минимума, имеют право претендовать на данный вид помощи.

Например, в субъекте РФ прожиточный минимум установлен в 10 000 рублей. Значит, в случае, когда на одного человека приходится больше 15 000 рублей в месяц, то «нуждающейся» семья не признается и в компенсации ей будет отказано.

Право на возврат имеет только один из родителей, внёсших плату за присмотр и уход. Как рассчитать точный размер компенсации:

- Разделить сумму ежемесячной платы за пребывание на количество дней в месяце, тем самым узнав стоимость за один день.

- Умножить получившиеся число на количество дней, которые малыш фактически посещал сад.

- Разделить всё на 100 и умножить на процент компенсации.

За первого ребёнка размер компенсации – не менее 20% от уплаченной суммы. За второго – не менее 50 %. За третьего и последующих детей – не менее 70%.

Выплаты за отсутствие мест в детских садах

В некоторых субъектах федерации существуют программы помощи семьям, в которых дети не посещают детские сады по причине нехватки мест в них. Размер пособия и критерии требований к гражданам разные.

Особенности в регионах отличаются. В Кирове многодетным и малообеспеченным гражданам, чьи дети в возрасте от 1,5 до 3 лет не имеют возможности посещать садик, получают пособие в размере 2 500 руб. В Смоленской области все семьи без ограничений получают 5 000 руб., если в детском саду нет места для детей в возрасте от 5 до 7 лет.

Родители, которые официально трудоустроены и платят налог на доход физических лиц, при соблюдении прочих условий могут оформить налоговый вычет и вернуть себе 13% процентов от уплаченной за сад суммы.

Видео:Налоговый вычет за платный детский садСкачать

Налоговый вычет за детский сад 2020 — как получить, за платный, оплата, возврат подоходного налога, социальный, документы, частный, посещение ребенком

Государство всеми силами старается поддерживать своих граждан. Одним из методов поддержки молодых родителей в стране является налоговый вычет за детский сад. К сожалению не все родители об этом знают, но по закону они имеют право претендовать на получение вычета части средств, внесённых ими в качестве платы за дошкольное учреждение.

Кто может претендовать?

Суть льготы на посещение ребенком детского сада заключается в возможности вернуть часть налога на доходы физ. лиц уплаченного родителем или законным опекуном, в случае если их ребенок обучается в дошкольном учреждении.

Правом на данную льготу обладают граждане, у которых:

- есть официальный источник дохода, облагаемый стандартным налогом по ставке в 13%;

- срок получения данного дохода не отличается от срока внесения оплаты за учебу малыша;

- в отделение ИНФС поддана декларация по форме 3-НДФЛ либо работодателю передано уведомление с правом на вычет;

- есть полный перечень документов, которые должны быть приложены к декларации;

- подача декларации, заявления и документов произведена в течение срока исковой давности установленного для подобных вопросов.

Правовое регулирование

Правительство РФ установило, что родители, дети которых посещают дошкольные образовательные учреждения, имеют право на получение компенсации платы за детсад. Данный момент подробно описан в статье 52,2 Закона РФ от 10 июля 1992 года под номером 3266-1. Согласно данной статье правом на получение возврата налога обладают родители детей посещающих детские сады.

https://www.youtube.com/watch?v=Rtj9lHYEyrM

Данная компенсация может оформляться на любого из родителей, опекуна либо лицо их заменяющее, в случае заключения договора с детским садом и оплату содержания в нем ребенка.

Налоговый вычет за детский сад

На сегодняшний день услуги по дошкольному обучению детей оказывают частные и государственные детсады. В действующем налоговом кодексе нет никаких различий с точки зрения формы собственности.

Однако одним из главных критериев для предоставления льгот родителям является наличие у садика лицензии на ведение образовательной деятельности.

Государственный

Все государственные детские сады оказывают образовательные услуги законно и обладают соответствующей лицензией. Часто дообразовательные учреждения дополнительно заключают с родителями контракты на уроки с логопедом, подготовку малыша к школьной программе и прочие образовательные услуги.

По желанию родителей данные суммы могут быть отражены в общей стоимости обучения. Соответственно никаких проблем с получением налогового вычета не возникнет.

Частный (платный)

Что касается коммерческих детских садов то в 2020 году не все из них прошли процедуру лицензирования. В этом случае получить вычет не получится.

Если ваш ребенок учится в частном садике, и у учреждения нет лицензии, то получить вычет вы не сможете.

Размер

Размер налогового вычета напрямую зависит от стоимости оплаты детского сада. Многое также зависит от того за какого по счету ребенка в семье оплачено обучение.

Подробней в следующей таблице:

| Условия возврата | Размер возврата |

| За первого ребёнка | 20% от платы за обучение |

| За второго ребенка | 50% от платы за обучение |

| За третьего и последующих детей | 70% от платы за обучение |

При этом расчет размера налогового вычета производится за один календарный год.

При проведении расчета должны учитываться такие факторы как:

- Гражданин не сможет получить назад количество средств больше, чем он перечислил в бюджет в виде подоходного налога, а именно 13% от уровня его официальной зарплаты.

- Можно получить назад вычет вплоть до 13%, однако данная сумма не может превышать 15 600 рублей. Это связанно с тем, что установлен предельный размер вычета в 120 тысяч (120 000 * 13% =15 600).

- Ограничение по размеру вычета до 15 600 относится не только к плате за обучение, но и к остальным категориям социальных вычетов (за исключение вычетов на благотворительность и дорогое лечение).

Размер всех социальных вычетов не может превышать 120 тысяч рублей в течение года.

Как получить?

Есть два основных варианта, как получить налоговый вычет за детский сад:

- Предоставить декларацию в налоговую инспекцию.

- Получить вычет у работодателя.

Для получения льгот нужно предоставить требуемый пакет документов и заявление в отделение ИФНС по месту прописки гражданина. Право на вычет возникает, в случае если брак родителей ребенка посещающего сад зарегистрирован официально.

Воспользоваться льготой на вычет может любой родитель вне зависимости от того чьи именно данные представлены в поданных документах в налоговую.

Для получения вычета нужно подавать декларации по форме 3-НДФЛ отдельно за каждый год обучения.

Подача требуемой документации может происходить в конце года, в котором появилось право на получение вычета либо в течение трех последующих лет. После этого срок исковой давности истечет.

У работодателя

Вычет у работодателя можно получить на основании уведомления из ИФНС. Чтобы получить данное уведомление требуется:

- Документально подтвердить свое право на получение льготы.

- Написать заявление для получения уведомления и подать его с остальными документами.

- Получить уведомление через месяц.

- Обратиться непосредственно в организацию, в которой вы работаете для получения вычета при начислении налога.

Получать налоговый вычет таким способом имеет смысл только в том случае, если сумма оплаты за детсад невелика или вы заплатили только за первую половину учебного года (например, когда ребёнок первую половину года ходит в садик, а во второй поступил в школу).

Если сумма вычета достаточно велика, то до конца года возникнет остаток, для получения которого все равно необходимо будет обращаться в ИНФС. По-другому получить его не получится.

Список необходимых документов

Одна из главных задач родителя при получении вычета заключается в том, чтобы сохранить квитанции об оплате школьного учреждения. Получить льготы по налогам можно будет в конце года, в котором вы оплачивали обучение вашего малыша.

Для этого потребуется представить следующие документы:

- декларация по форме 2-НДФЛ;

- заявление с целью возврата социального вычета за оплату обучения малыша в саду;

- заявление на перечисление возврата на указанные вами реквизиты;

- копия удостоверения личности;

- копия договора на обучение малыша в детском образовательном учреждении;

- копии всех квитанций за оплату садика в течение года или выписки со счета в случае безналичного расчета;

- копия лицензии образовательного учреждения;

- номер банковского счета для получения средств;

- копия свидетельства о рождении ребенка.

Образец заявления на получение вычета за обучение здесь.

Способы предоставления льготы

После того как сотрудники налоговой получат декларацию и все требуемые документы для назначения вычета, они проверят, соответствуют ли представленные документы действительности.

https://www.youtube.com/watch?v=K-Cz6L4b1PI

Если все в порядке, то деньги будут переведены на счет заявителя.

Сроки

После предоставления заявителем всех документов, налоговая назначает камеральную проверку. Она длится в течение трех месяцев. Если по результатам проверки все в порядке, то средства будут переведены в течение одного месяца.

Если при проверке были выявлены недочеты или несоответствия, то этот срок может быть продлен.

На видео о возврате налога за обучение

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Видео:Налоговый вычет на детей: нюансы, о которых вы не знали.Скачать

Возврат платы за детсад

Большинство родителей, по достижению определенного возраста, направляют своих детей в детский сад. Там малыши получают необходимые знания и навыки общения в социуме, а молодые мамы и папы выходят на работу.

Посещение дошкольного учреждения подразумевает ежемесячную оплату. Для кого-то установленная сумма является небольшой, для иных существенной, однако, мало кто знает, что часть уплаченных денег можно вернуть.

Как оформляется налоговый возврат за детский сад, особенности получения компенсации — рассмотрим далее в статье.

Когда можно рассчитывать на получение налогового возврата за детский сад

Статьей 52.2 Федерального закона «Об образовании» устанавливается норма о том, что родители имеют право подать заявление на возврат платы за услуги образовательного учреждения. Иными словами, данная возможность закреплена на законодательном уровне. При этом возможностью может воспользоваться любая Российская семья.

Указанная норма направлена на материальную поддержку населения в вопросе обучения и воспитания несовершеннолетних. В данном случае законодательство напрямую поощряет родителей, чьи дети посещают дошкольные учреждения, и стимулирует их на ведение трудовой деятельности.

Однако применение указанной нормы может регулироваться актами местного самоуправления, которые оно имеет право издавать. Вносимые изменения могут устанавливать определенные рамки нуждаемости, по которым родители имеют право претендовать на возврат. Иными словами, в каждом регионе установлены свои собственные правила предоставления возврата, в зависимости от бюджета и уровня развития.

Кто может претендовать на выплату

Направить заявление на получение возврата могут только родители или законные опекуны ребенка, посещающего дошкольное образовательное учреждение. При этом важным требованием является наличие заключенного договора с ДОУ и исправная оплата, предоставляемых услуг.

Кроме указанных моментов, для получения возврата законные представители должны:

- Получать официальный, облагаемый налогом доход. При этом период получения заработной платы должен совпадать с периодом, за который гражданин хочет получить возврат;

- Направить заявление на получение налогового возврата, заполнив декларацию 3-НДФЛ, или же подать письменное прошение на имя работодателя;

- Предоставить полный список необходимой документации;

- Соблюсти установленный законодательством срок исковой давности.

Оформить возврат можно только за период срока давности, установленный законодательством по данному вопросу. Периодичность возвратов регулируется частотой подачи декларации в государственные органы. Иными словами, получить денежные средства можно столько раз сколько писалось заявлений.

https://www.youtube.com/watch?v=ULMqJqlLlTw

Получить возврат можно не только через ФНС, но и через непосредственного работодателя. Однако взаимодействие с государственным органом все же будет. Гражданин обязан будет предоставить работодателю уведомление из налоговой. Чтобы его получить, потребуется следующее:

- Соответствующие документы, подтверждающие право на получение возврата;

- Письменно составленное заявление, на выдачу уведомления. Направляется совместно с установленным пакетом документации.

Читать так же: Закон о теплоснабжении

Оформление уведомление проводится в течение месяца. Только после его получения, гражданин сможет обратиться в бухгалтерию своего предприятия для получения налогового возврата.

Помимо непосредственной оплаты за садик, родитель может вернуть уплаченные средства за посещаемые ребенком кружки, дополнительные занятия, логопедические курсы и так далее. При условии, если гражданин заключит с садиком договор на предоставление указанного перечня услуг.

Компенсация за детский сад в 2020 году

За посещение какого садика можно оформить компенсацию

Как известно не все родители направляют своих чад исключительно в государственные дошкольные учреждения. Некоторые предпочитают пользоваться услугами частных садиков. В данном случае стоит заметить, что законодательство не делает различий между предоставляемыми услугами.

Соответственно, при соблюдении установленных норм, родитель может получить налоговый возврат даже за оплату частного детского садика. Важным моментом является то, что у него должна быть государственная лицензия на ведение образовательной деятельности. Также имеется ряд нюансов касательно возврата за оплату частного и государственного детского садика.

Государственный

В данном случае, все государственные дошкольные учреждения действуют на основании законодательных норм и имеют соответствующую лицензию на предоставление услуг.

В качестве дополнительного момента могут заключаться отдельные договоры на кружки, занятия с логопедом, дефектологом и так далее.

Тем не менее, как уже говорилось, оплаченные денежные средства за дополнительные услуги также подлежат возврату.

Кроме того, в отдельных случаях, родители могут попросить включить оплату доп. занятий в ежемесячные начисления за садик. Таким образом ни каких проблем в оформлением и получением положенной суммы у родителей не возникает.

Частный (платный)

Касательно частных детских садов, ситуация обстоит несколько сложнее. Причина в том, что на начало 2020 года, далеко не все из них смогли пройти соответствующую проверку и получить лицензию на ведение образовательной деятельности.

Что данный момент значит для родителей? В случае отсутствия лицензии, законные представители не смогут получить налоговой возврат, даже при наличии всех необходимых документов.

Суммы выплат

Размер выплаты устанавливается в процентном соотношении. При этом показатель напрямую зависит от количества несовершеннолетних детей в семье. Соответственно компенсация устанавливается следующим образом:

- 20 % — если в семье 1 ребенок;

- 50 % — если 2 детей;

- 70% — если 3 и более.

Указанные показатели являются общими, однако местное самоуправление в своих регионах может устанавливать дополнительные компенсационные выплаты для отдельных категорий граждан.

Чаще всего они назначаются для родителей инвалидов ил тех, кто воспитывает ребенка — инвалида, пострадавшим при катастрофе на Чернобыльской АЭС и так далее. Указанные обстоятельства дают право родителям, даже 1-го ребенка, получать компенсацию в размере 50 %.

К примеру, в Санкт-Петербурге компенсация устанавливается в 40% для матери или отца одиночки.

Помимо этого, дополнительная помощь положена малообеспеченным семьям. Тут региональная власть также самостоятельно определяет критерии нуждающегося населения. Обычно это идет из расчета минимальной оплаты труда. Соответственно, в некоторых случаях, помимо общего пакета документации, законные представители должны предоставить для оформления возврата выписку о размере заработной платы.

https://www.youtube.com/watch?v=jOXiHw6snzE

Читать так же: Обязанности ТСЖ

Кроме того, существуют определенные финансовые ограничения в размере получаемого возврата. Что касается процентной ставки, то она устанавливается в те же 13%, которые удерживаются и заработной платы. Другими словами, больше уплаченной суммы, родитель не сможет получить.

Существует и дополнительное ограничение. Максимальная сумма, с которой делается, возврат на одного ребенка не может превышать 50 тысяч рублей. Соответственно, если родители за год оплатили больше (в особенности это актуально при посещении частного садика), процент возвращается только с 50 тысяч. Другими словами, максимальная сумма на одного ребенка составляет 6,5 тысяч рублей.

Кроме того, гражданин не может рассчитывать на получение суммы более 15 600 рублей в год. Причина в том, что максимальная годовая сумма возврата составляет 120 тысяч рублей. Соответственно 13% от указанного значения 15 600.

В данном случае не имеет значения, сколько в семье детей. При этом ограничение в 15 600 устанавливается не только по возврату за детский сад, но и на остальные социальные вычеты.

Исключение составляет благотворительность и дорогостоящее лечение.

Компенсация родительской платы

Применения срока давности. Установленные периоды

Кроме всего законодательство устанавливает требование, по которому возврат может быть оформлен только за период, когда проводились оплаты за образовательные услуги. Подача заявления осуществляется после окончания налогового периода. Соответственно, при оплате детского сада в 2020 году, направлять запрос на получение компенсации можно будет с начала 2021 года.

Государство разрешает получать выплату за прошедшие три года.

Родителям необходимо помнить, что все платежи, которые вышли за 3-х летний период возврату не подлежат. К примеру, в 2020 году, гражданин сможет получить компенсацию за 2019, 2018, 2017 года. 2016 в срок давности уже не входит.

Помимо того, что родители должны помнить о сроках, необходимо сохранять оплаченные квитанции. Также заключенный с ДОУ договор должен соответствовать деятельности заведения. В противном случае, поданное в ФНС заявление не пройдет проверку.

Если с документами и сроками все в порядке, денежные средства на счет гражданина поступают в течение 4 месяцев с момента подачи заявления.

Законодательство устанавливает трехлетний срок давности, в течение которого гражданин может обратиться за возвратом. Государственная структура рекомендует направлять прошение на получение компенсации ежегодно, чтобы избежать возможных проблем.

Процедура возврата денежных средств

Вся процедура получения положенной компенсации за услуги детского садика, также может отличаться в разных регионах страны. Все зависит от нормативных актов, изданных местным самоуправлением.

Первоначально пакет документации передается в ДОУ, для проверки и заверения копий. Направленный пакет документации в обязательном порядке проходит несколько стадий проверки. К ней относится следующее:

- Сверка копий и оригиналов документации. Возврат представленных оригиналов заявителю;

- Внесение информации, формирование списков для органов окружного управления, социальной защиты населения.

Если дошкольное учреждение по каким-то причинам отказалось принимать пакет документов, гражданин имеет право обратиться в органы социальной защиты.

Сам возврат может быть оформлен двумя основными способами. К ним относится:

- Направление декларации и пакет документов в государственную налоговую службу;

- Подача заявления работодателю.

Заявление на возврат платы за детский сад

Установленный пакет документации

Главным документом, без которого невозможно провести возврат оплаты — это квитанции за детский сад. Поэтому родителям, рассчитывающим на компенсацию, рекомендуется их сохранять. Помимо этого потребуется следующая документация:

- Заполненная декларация по форме 2-НДФЛ;

- Заявление на предоставление налогового возврата по произведенной оплате за детский сад;

- Заполненное прошение на перечисление денежных средств, с приложением реквизитов банковского счета;

- Паспорт гражданина;

- Копия заключенного с ДОУ договора на предоставление образовательных услуг;

- Копии всех оплаченных квитанций за детский садик. Предоставляется только за установленный период;

- Копия лицензии дошкольного учреждения, которое посещает несовершеннолетний;

- Копия свидетельства о рождении. При необходимости ФНС может затребовать документ, подтверждающий права законного представителя.

Гражданам, перед тем как обращаться с заявлением рекомендуется заблаговременно уточнить список документации и установленные требования в конкретном регионе. Кроме того, стоит помнить, что в соответствии со статьей 217 Налогового Законодательства налоги с выплачиваемой компенсации не взимаются.

https://www.youtube.com/watch?v=at7pTh_G36E

Читать так же: Что грозит за избиение человека

Заключение

Как можно понять, сама процедура оформления возврата не является сложной. Родителям необходимо учитывать только особенности, установленные в конкретном регионе. В особенности это касается ситуаций, когда ребенок посещает частный детский сад. Законным представителям следует уточнить о наличии у учреждения лицензии, заключенного договора на оказание услуг.

Видео:НАЛОГОВЫЙ ВЫЧЕТ НА РЕБЕНКА В 2022 ГОДУСкачать

Как получить социальный налоговый вычет за детский сад

В России налогоплательщикам гарантируются различные социальные вычеты. Предоставляются они при существенных тратах. Так с соблюдением ряда условий граждане могут получить налоговый вычет за детский сад. Но выделят его, только если дети получают в рамках ДОУ образовательные услуги.

Можно ли получить налоговый вычет за оплату детского сада

НК РФ гарантирует российским налогоплательщикам право на различные социальные вычеты. Они представляют собой возврат части уплаченного налога на доходы. Ст. 219 НК РФ устанавливает, что граждане могут, в частности, оформить налоговый вычет за полученные образовательные услуги.

Характер образования не уточняется, важно только, чтобы оно предоставлялось структурой, имеющей специальную лицензию на оказание услуг по обучению. Поэтому получить налоговый вычет можно и за оплату детского сада. Ведь данное дошкольное учреждение не только заботится о физическом развитии и безопасности ребенка, но и занимается его обучением.

Получается, что за ту часть оплаты, что взимается за предоставление образовательных услуг, можно получить вычет, а за всю сумму оплаты услуг ДОУ – нет. Поэтому важно, чтобы в договоре это разграничение присутствовало.

Государственный детский сад

Все муниципальные (государственные) ДОУ обязательно имеют лицензию на право оказывать образовательные услуги разной направленности. Поэтому получить вычет за детей, посещающих детские сады такого уровня, просто.

В договор, который родители заключают с ДОУ, вносятся все основные реквизиты данного учреждения и разрешительных документов. Плюс в нем же обозначается и стоимость оказываемых услуг. Поэтому для оформления налогового вычета потребуется собирать небольшой пакет документов.

Частный

Частный детский сад теоретически лицензию иметь должен. Но так бывает не всегда. Поэтому нужно смотреть по обстоятельствам. Если лицензия имеется, получить налоговый вычет не составит труда. Если ее нет, в возврате налога родителям откажут.

Кто может претендовать

Вернуть часть налога может только лицо, которое его платит. Поэтому первое требование в отношении претендента на получение налогового вычета за детский сад – он является налогоплательщиком и регулярно вносит в казну НДФЛ.

Вернуть часть налога может и лицо, находящееся на пенсии, при условии, что заявитель работал в течение трех лет, предшествующих оплате образовательных услуг и выходу на пенсию.

Вычет за детский сад предоставят только родителю ребенка или его официальному опекуну. И лишь при условии, что именно он платил за получаемые образовательные услуги. Естественно, свое право ему придется подтвердить документально.

Если детский сад посещает маленький брат или сестра претендента, и он оплачивает их образовательные услуги, ему тоже полагается вычет.

Размер выплаты

Каждое дошкольное учреждение имеет свой прейскурант за услуги по обучению. Перечень их тоже может существенно разниться. Величина вычета будет зависеть от:

- суммы, взимаемой в качестве оплаты детского сада;

- величины подоходного налога, который внес претендент.

При расчетах нужно принять во внимание, что вычет предоставляется за каждый год обучения. При его определении исходят из стандартных 13% подоходного налога. Т.е. если за обучение было заплачено 10 тыс. руб., заявителю полагается к возврату 1 тыс. 300 руб., но только при условии, что эту сумму в качестве НДФЛ он оплачивал.

https://www.youtube.com/watch?v=rxQk0D3d_lc

Образовательный вычет предоставляется на каждого ребенка в отдельности. Т.е. если родитель платил 10 тыс. руб. за сына и 10 тыс. руб. за дочь, вернет он себе уже 2 тыс. 600 руб.

Максимальная сумма

Даже если образовательные услуги оцениваются очень дорого, всю стоимость вычет может не охватить. Для него установлен возможный максимум – 50 тыс. руб. Если родитель заплатил больше, рассчитывать все равно будут именно с этой суммы.

Т.е. максимум за каждого ребенка получится вернуть по 6 тыс. 500 руб.

Выгода таких вычетов в том, что они не суммируются со всеми прочими социальными вычетами. В отличие от возврата налога за свое собственное обучение.

Порядок оформления

Государство предоставляет гражданам право самостоятельно выбрать, каким способом они будут оформлять возврат налога. Сделать это можно:

- По месту своей работы.

- В отделении ФНС по месту жительства или временной регистрации.

Через налоговую

За получением налогового вычета можно просто обратиться в ближайшее отделение ФНС. Для этого предусмотрено три способа:

- Просто прийти к инспектору на прием и лично передать комплект документов.

- Направить заявление заказной почтовой корреспонденцией на адрес отделения.

- Оставить заявку на официальном сайте Налоговой через личный кабинет. Для этого нужно сперва перевести все документы в цифровой формат. Способ доступен лишь обладателям собственных усиленных ЭЦП.

Обращаться следует только на следующий год после произведенной оплаты. Заявку рассматривают три месяца. После всю сумму возврата переведут на личный банковский счет.

Если гражданин решит оформить вычет на работе, он может обратиться в свою бухгалтерию в тот же год, когда была произведена оплата, не дожидаясь его окончания. Предварительно нужно запросить в ФНС справку – разрешение на получение вычета.

Заявку рассмотрят в течение месяца. Деньги одним платежом не вернут. Просто на время перестанут удерживать подоходный налог, пока весь налоговый вычет за детский сад не будет выбран.

Список документов

Прежде чем обращаться за вычетом претенденту следует собрать некоторый пакет документов. От него затребуют:

- Удостоверение личности.

- Свидетельство о рождении ребенка, в котором он указан в качестве родителя, если речь идет о своем ребенке.

- Документы, подтверждающие установление опеки над ребенком, если обращается опекун.

- Договор на предоставление образовательных услуг ребенку.

- Лицензия на право заниматься образовательной деятельностью. Ее реквизиты могут быть изначально внесены в текст договора, в таком случае запрашивать отдельный документ уже не нужно.

- Любые платежные документы, которыми заявитель подтверждает факт произведенной оплаты.

- Декларация по форме 3 НДФЛ.

- Заявление установленного образца.

- Справка о доходах. За получением обращаются по месту работы. Если заявитель – не наемный работник, то запрашивают в ФНС.

Для подачи нужно подготовить простые копии, только справки подаются в подлинниках.

💡 Видео

Вычет за проценты по ипотеке 2024: Как заполнить декларацию 3-НДФЛ на возврат процентов по ипотекеСкачать

Налоговый вычет на детей! Как его получить и сколько денег можно вернуть в семейный бюджет?Скачать

Налоговый вычет за обучение 2023: Заполнение декларации 3 НДФЛ в личном кабинете за себя и ребенкаСкачать

«Объясняем на пальцах». Как вернуть уплаченный НДФЛСкачать

Как оформить налоговый вычет через госуслугиСкачать

Повышенные лимиты и оформление без деклараций: новые правила налоговых вычетов в 2024 г.Скачать

Компенсация оплаты за Детский сад: кому и сколько?Скачать

Социальные налоговые вычеты в 2024 годуСкачать

ДЕКЛАРАЦИЯ 3-НДФЛ НА ВЫЧЕТ ЗА ЛЕЧЕНИЕ / МЕДИЦИНСКИЕ УСЛУГИ ЧЕРЕЗ ЛИЧНЫЙ КАБИНЕТ НАЛОГОПЛАТЕЛЬЩИКАСкачать

Налоговый вычет с зарплаты. Как вернуть уплаченный НДФЛ?Скачать

Вычет за детский садСкачать

Компенсация за оплату детского сада (23.01.2023)Скачать

С чего можно вернуть 13 налогаСкачать

КАК ПОЛУЧИТЬ КОМПЕНСАЦИЮ ЗА ДЕТСКИЙ САД? Подробности на сайте: spravedlivo.centerСкачать

Налоговый вычет за квартиру и ипотеку 2022: порядок, сроки, лимитыСкачать

Вычет за обучение ребенка, детский сад, школу, вуз - заполнение декларации 3-НДФЛ в личном кабинетеСкачать