какие выплаты могут быть отнесены к материальной помощи. Как такового определения материальной помощи работникам не содержит ни Налоговый, ни Трудовой кодекс. Однако, исходя из норм НК РФ и законов о страховых взносах, касающихся матпомощи, можно сделать вывод, что к ней относятся выплаты социального характера, не связанные с трудовой деятельностью работников.

То есть материальная помощь не зависит от трудовых показателей (процент выполнения плана производства, объем продаж, количество заключенных договоров и т.д.), в отличие, например, от , и не относится к расходам на оплату труда.

Решение о выплате материальной помощи сотрудникам принимает работодатель самостоятельно, без каких-либо ограничений.

При этом порядок и условия таких социальных выплат могут устанавливаться в коллективном договоре, положении об оплате труда или отдельном положении о выплате материальной помощи.

Наличие норм,

- Код дохода 2760 (материальная помощь до 4000): особенности использования, значение, применение

- 2-НДФЛ и материальная помощь

- Коды дохода материальной помощи и вычета в справке 2-НДФЛ

- Материальная помощь в связи со смертью родственника: особенности бухучета

- Вопросы налогообложения

- НДФЛ

- Код дохода

- Код дохода материальной помощи

- Правила отражения матпомощи в 2-НДФЛ

- Классификация выплат

- От государства

- По уходу за ребенком

- Материнский капитал

- От работодателя

- Налогообложение и взносы, код вычета

- Образец платежного поручения

- Бухгалтерские проводки

- Код вычета материальной помощи в году — Юр-консультация

- Материальная помощь и коды справки 2-НДФЛ – что это такое

- Коды дохода материальной помощи до 4000 рублей и выше

- Коды вычета материальной помощи в справке 2-НДФЛ

- Мат помощь к юбилею код дохода

- Код дохода материальная помощь

- Какой код дохода материальной помощи до 4000 рублей и код вычета?

- Материальная помощь код дохода и код вычета 2020

- Материальная Помощь Студентам Код Дохода Ндфл

- Материальная помощь в НДФЛ: налогообложение и оформление налоговых справок

- Центр юридической помощи

- Коды доходов и вычетов по НДФЛ в 2019 году: таблица

- Код дохода материальной помощи в справке 2 НДФЛ

- Код дохода материальной помощи студентам

- Матпомощь студентам

- Ндфл с материальной помощи в 2019 году

- Как предоставляется материальная помощь в справке 2-НДФЛ

- Какой код дохода материальной помощи до 4000 рублей

- Код материальной помощи

- 💥 Видео

Код дохода 2760 (материальная помощь до 4000): особенности использования, значение, применение

В данном случае наниматель – посредник между работниками и контролирующими службами. Справка данного типа обязательна к заполнению каждым сотрудником, и ее сдача осуществляется по итогам каждого отчетного периода.

Все материалы и сведения о доходных поступлениях в рамках данного документа отображаются исключительно и строго в кодовой форме. Так, все сведения о зарплате, формирующейся на базе трудового соглашения, указываются посредством кодового обозначения 2000, а все остальные разновидности поступлений отображаются с помощью других кодов.

На основании этих цифр контролирующие органы смогут отследить доходные поступления и взыскать налоговые выплаты в правильном и рациональном порядке.

Именно посредством данного кода производится отображение материальной помощи, которая выделялась со стороны руководителя в адрес прежних или настоящих сотрудников. Законодатель отмечает тот момент, что есть разновидности доходных поступлений, которые не облагаются налогами, однако все они, так или иначе, должны быть отражены в рамках налоговой документации.

2-НДФЛ и материальная помощь

→ → Актуально на: 11 марта 2019 г.

Сведения о доходах работников, а также исчисленном, удержанном и перечисленном с этих доходов НДФЛ указываются в справке по форме 2-НДФЛ (). В том числе в ней должна быть отражена и материальная помощь, выплаченная работнику.

Но не всякая. Кстати, в списке кодов доходов, отмечаемых в справке 2-НДФЛ, не для каждой матпомощи есть свой код. Так какую матпомощь надо отражать в форме, а какую нет? НК устанавливает разный порядок обложения матпомощи НДФЛ в зависимости от того, по какой причине она выплачивается или .

Условно всю материальную помощь можно разделить на 2 группы: ограниченная по не облагаемой НДФЛ сумме и не ограниченная.

Так вот всякая матпомощь, которая не подлежит обложению НДФЛ в определенном размере, должна быть отражена в справке 2-НДФЛ. Нужно показать всю сумму дохода в виде матпомощи и применяемый к ней вычет (в размере не облагаемой НДФЛ суммы). Например, в 2-НДФЛ материальная помощь до 4000 руб., выплаченная работнику (), должна быть показана с кодом дохода 2760 и одновременно с кодом вычета 503.

Аналогично в справке указывается единовременная выплата, начисленная работнику в связи с рождением у него ребенка. Как известно, она не облагается НДФЛ в пределах 50 тыс. руб. на каждого ребенка, но на обоих родителей, и при условии, что выплачена она в течение года с момента рождения.

Для этой матпомощи используется код дохода 2762 и одновременно код вычета 504 (). А вот матпомощь, которая не облагается НДФЛ независимо от размера, вообще не указывается в 2-НДФЛ.

К примеру, не нужно отражать в справке выплату единовременной помощи работнику, у которого сгорела квартира по независящим от него причинам. Ведь выплачена она в связи с чрезвычайным обстоятельством, а значит полностью не подлежит обложению НДФЛ ().

Если вы выплатили не облагаемую НДФЛ матпомощь физлицу, не являющемуся вашим работником, то справку 2-НДФЛ на данное физлицо подавать в налоговую не надо ().

Подписывайтесь на наш канал в

Коды дохода материальной помощи и вычета в справке 2-НДФЛ

При этом матпомощь считается выплатой, которая не привязывается напрямую к результатам трудовой деятельности и имеет не поощрительный, а компенсационный характер, призванный тем или иным образом исправить и скомпенсировать полученный человеком ущерб.

Лицу, получившему травмы от произошедшего в РФ теракта либо родным человека, который погиб от терроризма. Сотруднику, членам его семьи, пенсионеру-бывшему труженику для оплаты расходов на медобслуживание. Соответственно, особый характер таковых выплат предполагает использование иных нормативов налогообложения, отраженных в отдельных статьях НК РФ, а именно:

- Статья 217 НК РФ. Её нормативами устанавливается возможность специфического налогообложения материальной помощи, в том числе полное освобождение всей суммы или части суммы от уплаты .

- Статья 270 НК РФ. Данной статьей регулируется порядок учета материальной помощи в расходной части налогооблагаемой базы предприятия.

- Статья 422 НК РФ. Нормативы означенной статьи регулируют порядок вычисления страховых взносов, начисляемых на материальную помощь.

Материальная помощь регулируется лишь положениями налогового законодательства.

Материальная помощь в связи со смертью родственника: особенности бухучета

Получить матпомощь в связи со смертью родственника (2018) могут не только родные люди, но и граждане, не состоявшие в родстве.

https://www.youtube.com/watch?v=giA0qXGqCk4

Этим и другим вопросам будет посвящена статья. Граждане, работающие по трудовому соглашению на предприятии или на индивидуального предпринимателя, вправе претендовать на получение финансовой помощи в виде дополнительного денежного вознаграждения. Такие условия закреплены в . Единовременная выплата бывает следующих видов:

- материальная помощь на погребение родственника за счет работодателя;

- государственное пособие — деньги, гарантированные действующим законодательством;

- матподдержка от работодателя на погребение умершего работника.

Согласно , близкими родственниками признаются супруги (муж и жена), родители и дети, сестра и братья, а также дедушки и бабушки по отношению к внукам.

Деньги выплачиваются лицу, которое несет расходы на погребение. Отметим, что МП от работодателя выплачивается исключительно за счет средств компании.

А государственное пособие перечисляется из внебюджетного фонда, а именно формируется за счет средств Фонда социального страхования. Данные понятия следует разграничивать еще и потому, что размер государственных выплат строго ограничен.

Вопросы налогообложения

Немаловажную роль играет налогообложение полагающейся помощи. Стоит рассмотреть несколько аспектов.

НДФЛ

Налог на доходы физических лиц не начисляется, согласно п.

8 ст. 217 НК РФ. Поэтому отражение данного дохода в справке 2-НДФЛ, а также 6-НДФЛ нецелесообразно.

Если сотрудник столкнулся со смертью дальнего родственника, и он является организатором прощальной церемонии, полученные величины не подлежат обложению НДФЛ только в пределах 4000 руб., что прописано в п. 28 ст. 217 НК РФ. Если сумма помощи превышает 4000 руб., налог уплачивается.

Код дохода

В бухгалтерском учете для начисления материальной помощи предусмотрены определенные цифровые и кодовые значения.

Видео:Материальная Помощь от соцзащиты 1 раз в годСкачать

Код дохода материальной помощи

- Код 2710 — используется для отражения любого вида матпомощи, в том числе той, размер которой не превышает 4000 рублей, за исключением:

- Код 2760 — используется для отражения матпомощи вышедшим на пенсию трудящимся.

- Код 2761 — используется для отражения матпомощи инвалидам при условии ее оказания общественными организациями, а не работодателем.

- Код 2762 — отражает матпомощь, которая выплачивается при рождении детей либо при их усыновлении.

- матпомощи ушедшим на пенсию сотрудникам (по старости либо по инвалидности);

- матпомощи при рождении либо усыновлении детей;

- матпомощи, которая оказывается инвалидам общественными организациями.

Итак, мы рассмотрели все виды кодов доходов и вычетов, которые указываются в справке 2-НДФЛ при выплате матпомощи.

Фактически, такое освобождение представляет собой не что иное, как разновидность имущественного налогового вычета. Как у доходов, так и у вычетов есть специальные коды. Код материальной помощи в справке 2-НДФЛ и коды вычета отражают кадровые работники, либо иные ответственные лица.

Далее разберемся, каковы коды дохода мат. помощи, и каким нормативным актом они установлены. Код дохода – материальная помощь до 4000 рублей Коды дохода материальная помощь отражены в Приказе ФНС России от 10.09.2015 № ММВ-7-11/ Код дохода материальной помощи 4000 рублей и менее проставляется в справке 2-НДФЛ. Коды указаны в Приложении № 1 к вышеуказанному Приказу ФНС.

Руководствуясь требованиями этого приказа, конкретные коды доходов — материальная помощь, а также коды вычета материальной помощи 4000 рублей и менее, проставляемые в справке 2-НДФЛ, зависят от суммы выплаты и назначения такой поддержки (т. е. вида материальной помощи).

Когда общая выплаченная сотруднику поддержка не превышает 4000 рублей (при любом виде матпомощи), код вычета следующий: 503. Когда выплачивается матпомощь в связи с рождением (усыновлением) ребенка, проставляется код вычета 508. Иных кодов вычета в настоящее время не установлено.

Матпомощь: код дохода в справке 2-НДФЛ Проставление кода дохода о полученной материальной помощи в справке 2-НДФЛ осуществляется в соответствии с требованиями уже упомянутого приказа № ММВ-7-11/387.

Правила отражения матпомощи в 2-НДФЛ

НК устанавливает разный порядок обложения матпомощи НДФЛ в зависимости от того, по какой причине она выплачивается или какого «типа» эта матпомощь. Условно всю материальную помощь можно разделить на 2 группы: ограниченная по не облагаемой НДФЛ сумме и не ограниченная.

Так вот всякая матпомощь, которая не подлежит обложению НДФЛ в определенном размере, должна быть отражена в справке 2-НДФЛ. Нужно показать всю сумму дохода в виде матпомощи и применяемый к ней вычет (в размере не облагаемой НДФЛ суммы).

Например, в 2-НДФЛ материальная помощь до 4000 руб., выплаченная работнику (п. 28 ст. 217 НК РФ), должна быть показана с кодом дохода 2760 и одновременно с кодом вычета 503. Аналогично в справке указывается единовременная выплата, начисленная работнику в связи с рождением у него ребенка.

Как известно, она не облагается НДФЛ в пределах 50 тыс. руб. на каждого ребенка, но на обоих родителей, и при условии, что выплачена она в течение года с момента рождения. Для этой матпомощи используется код дохода 2762 и одновременно код вычета 504 (Приложения № 1, № 2 к Приказу ФНС от 10.09.

2015 № ММВ-7-11/387@).

А вот матпомощь, которая не облагается НДФЛ независимо от размера, вообще не указывается в 2-НДФЛ. К примеру, не нужно отражать в справке выплату единовременной помощи работнику, у которого сгорела квартира по независящим от него причинам. Ведь выплачена она в связи с чрезвычайным обстоятельством, а значит полностью не подлежит обложению НДФЛ (п. 8.3 ст. 217 НК РФ).

Классификация выплат

Все положенные пособия условно разделяются на обязательные и необязательные. Обязательные выплаты содержат все типы помощи, которые выплачиваются государством. Необязательные – платит организация, где трудится будущая мать, иными словами, это материальная помощь, выплачиваемая фирмой своей сотруднице на добровольной основе.

https://www.youtube.com/watch?v=r3OmEo0erCY

Еще существует такое различие: разовые выплаты и пособие, которое выплачивается ежемесячно.

Кроме того, денежные пособия бывают:

- федеральные (получают все гражданки РФ из бюджета страны);

- региональные (регион вправе выдавать доппособия из своего бюджета).

От государства

Единовременная выплата по рождению ребенка полагается единожды. Получить ее возможно как отцу, так и матери новорожденного. Выплату получает каждая женщина, вне зависимости от ее трудоустройства до декрета. Безработная так же может получать эти деньги.

Нужны следующие документы:

- заявление;

- справка о рождении ребенка;

- паспорта родителей;

- справка с места работы другого родителя;

- свидетельство о рождении ребенка и копия.

Документы для скачивания (бесплатно)

- Образец заявления сотрудника об оказании ему материальной помощи

На расчет и выдачу денег законом отпускается 10 дней с момента, как пакет документов будет передан в бухгалтерию по адресу работы или учебы члена семьи.

По уходу за ребенком

Данная дотация полагается тому, кто планирует оформить отпуск по уходу за ребенком до 1,5 лет. Это может быть любой из супругов. В случае, когда ухаживать планирует безработный родитель, то сделать все, что необходимо для получения средств, можно в ближайшем филиале ФСС РФ.

Работающему гражданину пособие рассчитывается в размере 40% от средней зарплаты за месяц, за расчет берутся 2 года до появления ребенка, выплачивается сумма каждый месяц.

По закону сумма не должна составлять менее 4465,20 рублей, если это первый ребенок, и 6284,65 рублей на последующих детей.

Женщина, никогда не работающая до появления ребенка, имеет право на выплату минимального уровня, для оформления которой нужно посетить отделение ФСС по месту жительства. Если женщина, будучи в отпуске по уходу за первенцем, уходит в отпуск по уходу за следующим, она получает право на субсидию, которая будет состоять из суммы пособий по уходу за первым ребенком и за вторым.

Максимальная сумма не должна составлять более 100% от средней заработной платы за последние 2 года и быть меньше суммы минимального размера.

Важно, что в таком случае женщина вправе рассчитывать либо на выплату пособия, либо на получение декретных выплат.

Необходимы следующие документы:

- паспорта родителей;

- свидетельство о рождении ребенка;

- трудовые книжки родителей;

- справка из службы занятости о том, что не производилась выплата (для матери);

- справка с места работы (учебы);

- номер лицевого счета в СБ РФ;

- справка о составе семьи.

Материнский капитал

Материнский капитал выплачивается один раз в случае появления в семье второго и/или следующего ребенка. Если в семье больше одного ребенка, а капиталом они не пользовались, то при появлении следующего семья может оформить выплату.

Помимо мамы ребенка, получение госвыплаты возможно и отцом, если он остался единственным усыновителем второго или последующих детей.

Важно понимать, что действующее законодательство разрешает использовать данный капитал исключительно для следующих целей:

- Устранение жилищных проблем (покупка квартиры или дома большей площади).

- Образование детей. Капиталом разрешается оплачивать обучение любого из детей в семье. Оплатить суммой материнского капитала можно обучение в желаемом аккредитованном образовательном заведении РФ.

- Компенсация расходов на детей инвалидов.

- В счет пенсии матери ребенка, ее накопительной части.

Использование капитала на другие потребности преследуется законом РФ и уголовно наказуемо.

Оформляется материнский капитал в филиале ПФР. Подать пакет документов разрешено в любой удобный момент. Для получения капитала необходим именной сертификат.

Основные документы для получения денежных средств:

- заявление;

- паспорта родителей;

- свидетельство о рождении детей.

От работодателя

Работодатель может выплатить денежную помощь сотрудникам по появлению ребенка в семье, для этого необходимо написать заявление, к которому приложить документы, необходимые по регламенту компании. Но эта выплата не является обязательной и выплачивается исключительно по желанию фирмы. Поэтому на заявление необязательно будет дан положительный ответ.

https://www.youtube.com/watch?v=E8XyjdWi8fw

Трудовой кодекс не предусматривает регулирование данной выплаты. Условия должны быть прописаны в трудовом и коллективном договоре, там же должно быть указано, какие документы должны быть приложены к заявлению. Как правило, это должны быть:

- свидетельство о рождении ребенка;

- справка о доходах второго родителя.

Налогообложение и взносы, код вычета

Налоговые вычеты возможно также считать одним из видов материальной помощи. Например, сумма материальной помощи до 50 000 рублей не облагается НДФЛ.

Работник вправе самостоятельно решать, воспользоваться ли ему этим видом помощи или нет. Документы сотруднику необходимо предоставлять также самостоятельно. Лимит на стандартный вычет в 2018 году составил 391 454,79 рублей. Если суммированный доход с начала года составил больше этой суммы, то право на вычет пропадает.

Также на первого и второго ребенка можно получить вычет в сумме 1400 руб., на третьего и следующих вычет — 3000 рублей.

Кроме того, на материальную помощь по рождению ребенка не начисляются страховые взносы, необлагаемая сумма составляет 50 000 рублей.

Работодатель подает в инспекцию справку 2-НДФЛ – вычет на ребенка в ней указывается отдельной строкой на каждого сотрудника. Для заполнения справки применяются коды налогового вычета на детей (подробно они указаны в Приказе ФНС РФ).

К примеру, код вычета на первого ребенка — 126, на второго — 127, на третьего и следующего — 129, на ребенка-инвалида до 18 лет (при условии, что он обучается очно, то с 18 до 24 лет, с I или II группой инвалидности) — код 129.

Образец платежного поручения

Основные требования при заполнении платежного поручения:

- Статус плательщика – лицо, производящее платеж (01 – юрлицо; 02 – налоговый агент и т.д.).

- Указывая платежи налогов в отведенных для этого полях, следует внимательно заполнять номера счетов и название банков.

- Очередность платежа (для налоговых взносов — 5).

- КБК (104) необходимо указывать действующий на момент уплаты.

- Код ОКТМО – указывается по месту нахождения юрлица.

- Период, за который уплачивается страховой или налоговый взнос.

Форма платежного поручение не меняется, единственное, что отличается при перечислении страховых взносов на случай нетрудоспособности в связи с материнством — это КБК.

Страховые взносы на случай нетрудоспособности в связи с материнством с января 2017 года выплачиваются по КБК 182 1 02 02090 07 1010 160.

Могут ли материальную помощь получить оба родителя?

Согласно действующему законодательству, получение материальной помощи от работодателя возможно обоими родителями, но важно не забывать, что необлагаемая сумма в 50000 рублей состоит из суммарных выплат по рождению.

Что делать, если руководство отказало в выплате материальной помощи?

Дело в том, что материальная выплата от работодателя — это добровольная помощь от организации. Трудовым кодексом эта выплата не регламентируется, поэтому работодатель имеет полное право ее не выплачивать.

Есть ли возможность получить выплату до момента рождения ребенка?

Нет, выплата осуществляется только после появления ребенка, а основанием является документ, подтверждающий рождение.

Бухгалтерские проводки

При выплате материальной помощи проводки могут отличаться, это зависит только от источника выплаты.

В случае, когда на данные выплаты идет нераспределенная прибыль прошлых лет:

Дт 87 Кт 73 (76) Нужно помнить, что нераспределенную прибыль передать на выдачу материальной помощи сотрудникам разрешено только с согласования учредителей либо акционеров общества.

Если на материальную помощь направлена прибыль текущего года:

Дт 91.2 Кт 73 (76)

Разрешение учредителей не нужно. Такое решение может выдать руководство организации.

Материальная помощь выдана:

Дт 73 (76) Кт 50 (51)

При рождении ребенка женщина имеет право на материальную помощь как от организации, в которой работает, так и от государства. Даже в случае, когда женщина до появления у нее ребенка никогда не работала, она может рассчитывать на финансовую поддержку от государства.

Безусловно, данные денежные поступления не решат финансовый вопрос раз и навсегда, но, тем не менее, они послужат хорошим подспорьем. Ведь именно сразу после рождения необходимо приобретать массу необходимых для ребенка вещей. Поэтому важно знать свои права и своевременно собрать и подать необходимые документы по каждому месту выплаты.

- Бухгалтерский баланс АОБухгалтерская (финансовая) отчетность предприятий 39 149.84 млрд ₽ — АО ВТБ КАПИТАЛ 4 892.93 млрд…

- Налоговое планированиеНалоговое планирование в организации Налоговое планирование может значительно повлиять на формирование финансовых результатов деятельности организации,…

- Освобождение от НДСУведомление об использовании права на освобождение от НДСУведомление об использовании права на освобождение от НДС…

Видео:🔥Поправки в 6-НДФЛ, новые коды доходов и вычетов, ЭЦП дистанционно для ИП и юрлиц | САМОЕ ВРЕМЯ 285Скачать

Код вычета материальной помощи в году — Юр-консультация

— Организация бизнеса — Кадры — Коды дохода материальной помощи и вычета в справке 2-НДФЛ

Любые средства, полученные работником или неработающим человеком, должны в обязательном порядке отражаться в справке 2-НДФЛ, направляемой в ФНС, в том числе данные требования касаются и материальной помощи.

Однако особый специфический характер данных выплат предусматривает использование дополнительных нормативов в вопросах их налогообложения, что следует учитывать, как самим получателям помощи, так и лицам, её направляющим.

О том, какие коды дохода материальной помощи до 4000 рублей и свыше данной суммы должны быть проставлены в 2-НДФЛ, каковы коды вычета для отражения особого характера матпомощи, и как в целом проводится оформление соответствующей документации следует знать и бухгалтерам, и работодателям, и простым сотрудникам.

Материальная помощь и коды справки 2-НДФЛ – что это такое

Под материальной помощью в трудовой практике предприятий Российской Федерации подразумеваются специфические выплаты, осуществляемые работодателями своим сотрудникам, а также третьим лицам в связи с наступлением каких-либо неблагоприятных обстоятельств в их жизни, а также иные формы обеспечения помимо денежной. При этом матпомощь считается выплатой, которая не привязывается напрямую к результатам трудовой деятельности и имеет не поощрительный, а компенсационный характер, призванный тем или иным образом исправить и скомпенсировать полученный человеком ущерб.

Соответственно, особый характер таковых выплат предполагает использование иных нормативов налогообложения, отраженных в отдельных статьях НК РФ, а именно:

- Статья 217 НК РФ. Её нормативами устанавливается возможность специфического налогообложения материальной помощи, в том числе полное освобождение всей суммы или части суммы от уплаты НДФЛ.

- Статья 270 НК РФ. Данной статьей регулируется порядок учета материальной помощи в расходной части налогооблагаемой базы предприятия.

- Статья 422 НК РФ. Нормативы означенной статьи регулируют порядок вычисления страховых взносов, начисляемых на материальную помощь.

Материальная помощь регулируется лишь положениями налогового законодательства. Трудовой кодекс не содержит данного определения и не предусматривает никаких специфических режимов её урегулирования.

Исходя из этого, характер выплаты материальной помощи изначально является сугубо добровольным для работодателей – именно они решают, следует ли отражать возможность получения означенных компенсаций в нормативных актах предприятия.

Однако если таковые нормативы в организации присутствуют, их соблюдение является обязанностью работодателя.

Учитывая, что материальная помощь относится к особым средствам, которые напрямую нельзя отнести к доходам получающего её лица, а также учитывая специфический режим налогообложения материальной помощи, она должна иметь и соответствующее отражение в налоговой отчетности.

https://www.youtube.com/watch?v=FzpqScq_rD0

Справка 2-НДФЛ является на текущий момент основным документом, подаваемым в ФНС относительно уплаты налогов на доходы физических лиц, и коды дохода материальной помощи, а также коды налогового вычета должны быть в ней проставлены в отношении данных средств в отдельном порядке.

Коды дохода материальной помощи до 4000 рублей и выше

В первую очередь большинство бухгалтеров интересует, какие необходимо указывать коды дохода материальной помощи до 4000 рублей.

Это связано с тем, что означенная сумма с точки зрения законодательства в большинстве случаев является граничной для получения материальной помощи, не облагаемой налогом в течение одного календарного года.

При этом данное ограничение установлено для всех видов материальной помощи кроме тех, что имеют отдельное специфическое регулирование и иные ограничения по размеру.

К кодам доходов материальной помощи относятся следующие отражаемые в справке 2-НДФЛ обозначения:

- Код 2710. Данным кодом дохода отображается любая материальная помощь, как до 4000 рублей, так и свыше неё, выплачиваемая вне зависимости от обстоятельств и не входящая в отдельные категории установленных законодательно видов матпомощи.

- Код 2760. Данный код материальная помощи используется для отображения дохода бывших работников, вышедших на пенсию, но получивших определенную поддержку от работодателя.

- Код 2761. Этот код применяется для материальной помощи, оказанной инвалидам благотворительными организациями, а не работодателями.

- Код 2762. Этим кодом отмечается материальная помощь, выданная работодателем по случаю рождения ребёнка.

Работодатель считается фактическим налоговым агентом получателя материальной помощи, даже если он оказывает её лицу, не состоящему на момент получения помощи с ним в трудовых отношениях, например – бывшим работникам, родственникам умерших сотрудников и иным лицам. В случае, если помощь оказывается государственными инстанциями или иными третьими лицами, обязанность подачи справки 2-НДФЛ может быть возложена в том числе и на получателя материальной помощи.

Коды вычета материальной помощи в справке 2-НДФЛ

Так как материальная помощь в отдельных ситуациях не подлежит взысканию с неё налога на доходы физических лиц, это должно быть отражено при заполнении 2-НДФЛ с использованием соответствующих кодов вычета. Ситуации, в которых матпомощь не подлежит взысканию с неё налоговых отчислений и страховых взносов, могут быть следующими:

- Смерть работника или его родственников. В данном случае материальная помощь не облагается налогами вне зависимости от её общих размеров.

- Чрезвычайные обстоятельства или террористические акты. В данной ситуации материальная помощь может выплачиваться как работодателями, так и государством. При этом она также не подлежит взысканию с неё каких-либо отчислений и платежей и может иметь неограниченный размер. Работодатели вправе предоставлять таковую помощь не только своим непосредственным работникам но и третьим лицам, нуждающимся в ней.

- Рождение ребенка. В таковой ситуации на одного ребенка может быть выплачено без отчислений не более 50 тыс. рублей. При этом следует учитывать, что данный предел применяется по отношению к непосредственному ребенку – то есть, если один из родителей уже получил материальную помощь в 50 тыс. рублей, то полученная вторым родителем поддержка будет облагаться налогами в полной мере.

- Иные виды помощи. Материальная помощь вне зависимости от её целей, выплаченная в размере до 4 тыс. рублей в течение года, не подлежит взысканию с неё каких-либо отчислений.

Для различных категорий материальной помощи предусмотрены разные коды налогового вычета, отражаемые в справке 2-НДФЛ. Они могут быть следующими:

- Код вычета 503. Данный код применяется только по отношению к суммам матпомощи до 4 тысяч рублей.

- Код вычета 504. Данным кодом отображается получение материальной помощи на рождение ребёнка.

Материальная помощь, не имеющая пределов и ограничений, например – в связи с смертью работника, чрезвычайными событиями или террористическими актами не отображается в справке 2-НДФЛ. (34 голос., 4,60

Видео:Материальная помощь в 1ССкачать

Мат помощь к юбилею код дохода

Данной статьей регулируется порядок учета материальной помощи в расходной части налогооблагаемой базы предприятия.

Материальная помощь регулируется лишь положениями налогового законодательства. Трудовой кодекс не содержит данного определения и не предусматривает никаких специфических режимов её урегулирования.

Исходя из этого, характер выплаты материальной помощи изначально является сугубо добровольным для работодателей – именно они решают, следует ли отражать возможность получения означенных компенсаций в нормативных актах предприятия.

Используются следующие:

- 2770 — возмещение (оплата) работодателями работникам, их супругам, родителям и детям, бывшим своим работникам (пенсионерам по возрасту), а также инвалидам стоимости приобретенных ими (для них) медикаментов, которые назначены им лечащим врачом.

- 2760 — матпомощь, оказываемая работникам, включая бывших, уволившихся в связи с выходом на пенсию по инвалидности или по возрасту;

- 2710 — матпомощь (за исключением оказываемой работодателями своим работникам, а также бывшим работникам, уволившимся в связи с выходом на пенсию по инвалидности или по возрасту, инвалидам общественными организациями инвалидов и единовременной матпомощи работникам (родителям, усыновителям, опекунам) при рождении или усыновлении ребенка);

Коды дохода и вычета по НДФЛ Обложение НДФЛ материальной помощи имеет особенное значение при заполнении справки 2-НДФЛ.

Материальная помощь и коды справки 2-НДФЛ – что это такое Под материальной помощью в трудовой практике предприятий Российской Федерации подразумеваются специфические выплаты, осуществляемые работодателями своим сотрудникам, а также третьим лицам в связи с наступлением каких-либо неблагоприятных обстоятельств в их жизни, а также иные формы обеспечения помимо денежной.

При этом матпомощь считается выплатой, которая не привязывается напрямую к результатам трудовой деятельности и имеет не поощрительный, а компенсационный характер, призванный тем или иным образом исправить и скомпенсировать полученный человеком ущерб.

Соответственно, особый характер таковых выплат предполагает использование иных нормативов налогообложения, отраженных в отдельных статьях НК РФ, а именно:

- полностью необлагаемая;

- необлагаемая до определенной суммы (зависит также от основания).

Сматериальной помощи удерживается НДФЛ в общем порядке, исключая доходы, не подлежащие налогообложению согласно ст.

217 ч. 2 НК РФ. К таким относятся определенные категории выплат по материальной поддержке. Рассмотрим на наглядных примерах, какую базу для НДФЛ следует брать при условии выплаты матпомощи и как это будет отражено в справке 2-НДФЛ. Смерть члена семьи или близкого родственника Данный вид матпомощи не будет облагаться НДФЛ.

https://www.youtube.com/watch?v=2e4qrunrvVM

В справке 2-НДФЛ начисленные средства не будут отражаться.

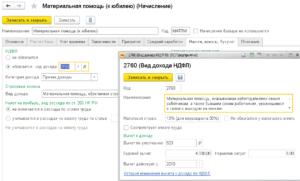

Код дохода материальная помощь

В программном продукте, который помогает бухгалтерской службе считать заработную плату, чаще всего это учтено и настроено так, что справки заполняются автоматически, и коды дохода и вычета встают в нужные поля самостоятельно.

Но программу можно и нужно проверять, в этом нам поможет Приказ ФНС, в котором подробно описан каждый код дохода и вычета налогоплательщика.

В справке напротив кода ставится сумма, соответствующая начислению.

Так, по коду дохода материальная помощь до 4000 напротив 2760 будет стоять (сумма начисленная, например) — 50 000,00 и в соответствующей строке кода вычета 503 будет стоять — 4 000,00 (сумма, не облагаемая НДФЛ).

» Бухгалтеру » Материальная помощь код дохода в 2017 году Вернуться назад на Материальная помощь 2017 Справка 2-НДФЛ рассказывает об источниках дохода работника, зарплате и удержанных налогах.

Каждый источник дохода или налоговый вычет имеет собственный код. Эти коды утверждены Приказом ФНС РФ В конце прошлого года налоговая служба изменила список кодов (Приказ № Мы расскажем в статье, какие коды нужно применять в справке 2-НДФЛ в 2017 году.

Коды доходов, которые облагаются НДФЛ всегда: Код дохода 2000 — это заработная плата, включая надбавки (за вредные и опасные работы, за труд в ночное время или совмещение).

Код дохода 2002 — премия за производственные и подобные результаты, которые предусмотрены трудовыми договорами и нормами закона. Код дохода 2003 — премия из средств чистой прибыли компании, целевых поступлений или средств специального назначения.

Код дохода 2010 — доходы по гражданско-правовым договорам, исключая авторские договоры. Код дохода 2012 — отпускные. Код дохода 2300 — больничное пособие.

Код дохода 2400 — доход физлица от сдачи в аренду транспорта, средств связи или компьютерных сетей.

Код дохода 1010 — перечисление дивидендов. Код дохода 4800 — “универсальный” код для иных доходов сотрудника, которым не назначены специальные коды.

Например, суточные сверх необлагаемого налогом лимита или доплата больничных. Коды доходов, которые облагаются НДФЛ при превышении лимита: Код дохода 2720 — денежные подарки работнику.

Какой код дохода материальной помощи до 4000 рублей и код вычета?

Warning: A non-numeric value encountered in /var/www/u0343583/data/www/zakoved.ru/wp-content/plugins/-embed/includes/generate-embed-code.php on line 409 Код дохода материальной помощи до 4000 рублей и код налогового вычета можно узнать, прочитав статью.

Коды дохода и вычета обязательны к указанию в справке 2-НДФЛ, в которой отражаются доходы сотрудника, источники их поступления, вычеты.

С полученных доходов граждане обязаны уплачивать подоходный налог (НДФЛ). Однако НК РФ определяет ряд случаев, когда суммы дохода частично не облагаются налоговой нагрузкой. Так, согласно п. 28 ст. 217 НК РФ не облагаются доходы до 4000 рублей, полученные в качестве матпомощи.

Фактически, такое освобождение представляет собой не что иное, как разновидность имущественного налогового вычета. Как у доходов, так и у вычетов есть специальные коды.

Код материальной помощи в справке 2-НДФЛ и коды вычета отражают кадровые работники, либо иные ответственные лица.

Далее разберемся, каковы коды дохода мат. помощи, и каким нормативным актом они установлены. Коды дохода материальная помощь отражены в Приказе ФНС России от 10.09.2015 № Код дохода материальной помощи 4000 рублей и менее проставляется в справке 2-НДФЛ.

Коды указаны в Приложении № 1 к вышеуказанному Приказу ФНС.

В данном разделе представлено значительное количество кодов, из которых подходящими являются 3: Вид матпомощи Код дохода Любая матпомощь, кроме выплачиваемой работодателем в пользу сотрудников и бывших сотрудников, а также кроме сумм матпомощи, выплачиваемых при рождении детей. В качестве примера можно привести матпомощь, оказываемую любым лицам, не находящимся в штате организации.

2710 Любая матпомощь, предоставляемая сотрудникам или бывшим сотрудникам от работодателя 2760 Матпомощь для трудящихся, , либо которые их усыновили, или взяли под опеку 2762 Далее рассмотрим, какие коды вычетов предусмотрены законом.

https://www.youtube.com/watch?v=B3Sv9ID-esY

Коды вычета сумм материальной помощи, как и коды дохода, отражены в Приказе № Как и код дохода, код вычета материальной помощи 4000 рублей и менее проставляется в справке 2-НДФЛ.

Конкретный код зависит от вида выплаченной материальной помощи. Нас интересует Приложение № 2 к Приказу ФНС, в котором отражены вычеты, предусмотренные ст. 217 НК РФ.

В данном разделе представлено 10 кодов вычетов, из которых подходящими являются 3: Вид матпомощи Код вычета Вычет с любых видов матпомощи, предоставляемых работодателем сотрудникам или бывшим сотрудникам (за исключением случая, когда основанием для выплаты стало рождение детей, либо работодателем производилась оплата медикаментов для сотрудника) 503 Вычет с сумм матпомощи, предоставляемых сотрудникам при рождении, усыновлении детей 508 Вычет с сумм матпомощи, которые выплачены в качестве возмещения сумм, потраченных сотрудниками организации на приобретение лекарств (по рецепту врача) 504 *** Таким образом, в статье расписаны все возможные коды доходов и вычетов, которые отражаются в справке НДФЛ при выплате сумм материальной помощи.

Код дохода материальной помощи, выплачиваемой в общем порядке сотрудникам фирмы – 2760.

Материальная помощь код дохода и код вычета 2020

Видео:Материальная помощь работнику - Елена А. ПономареваСкачать

Материальная Помощь Студентам Код Дохода Ндфл

Налоговый кодекс устанавливает, что любое вознаграждение за труд гражданина обязательно облагается налогом, кроме особых выплат, указанных в ст. 217 НК РФ . Иными словами, с заработной платы, премий и прочих начислений должен быть удержан налог на доходы физических лиц.

Согласно п. 28 ст. 217 НК РФ такая единовременная матпомощь исключается из налогооблагаемой базы для НДФЛ, в части страховых взносов позиция Минфина идентичная. Код дохода (материальная помощь до 4000 рублей) указан в приказе ФНС № ММВ-7-11/387@ от 10.09.2015. К нему относится:

Материальная помощь в НДФЛ: налогообложение и оформление налоговых справок

- код вычета 503, не более 4 тысяч рублей – выплаты работникам или сотрудникам, вышедшим на пенсию;

- код вычета 504, не более 4 тысяч рублей – выплаты инвалидных организаций своим членам;

- код вычета 508, не более 50 тысяч рублей – при рождении ребенка, оформлении опекунства, усыновления или удочерения.

- Сумма 4 тысячи рублей, которая освобождена от уплаты налога, показывается в справке с кодировкой 2760, при этом код вычета – 503.

- Необлагаемая НДФЛ сумма до 50 тысяч рублей при рождении детей указывается с кодом дохода 2762 и кодом вычета 504.

Центр юридической помощи

Все права защищены. Полное или частичное копирование материалов сайта возможно только с письменного разрешения редакции журнала «Учет в учреждении».

Нарушение авторских прав влечет за собой ответственность в соответствии с законодательством РФ.

Код дохода 2300 ставится при выплате работнику пособия по временной нетрудоспособности. То есть этот код дохода обозначает оплату больничного листа. Поскольку такое пособие подлежит обложению НДФЛ (п. 1 ст. 217 НК РФ), то и в справке его сумма должна быть показана.

Коды доходов и вычетов по НДФЛ в 2019 году: таблица

- Срок сдачи 2-НДФЛ с признаком 1 или 3 – не позднее 1 апреля года, следующего за истекшим календарным годом (ст. 216, п. 2 ст. 230 НК РФ, п. 2.7 Порядка заполнения справки 2-НДФЛ).

- Срок сдачи 2-НДФЛ с признаком 2 или 4 – в общем случае не позднее 1 марта года, следующего за истекшим календарным годом.

В этот срок нужно не только сдать справку в налоговый орган, но и вручить физлицу (ст. 216, п. 5 ст. 226 НК РФ, п. 2.7 Порядка заполнения справки 2-НДФЛ).

- доходы, которые вы выплатили физлицу в денежной и натуральной форме, а также в виде материальной выгоды;

- налоговые вычеты из этих доходов, предоставленные физлицу (кроме стандартных, социальных и имущественных).

Код дохода материальной помощи в справке 2 НДФЛ

Например, может быть выплачена определенная помощь в процессе отпуска, которая в принципе учитывается в расходах в качестве оплаты труда, соответственно, она определяется на доход по коду 2000, и с данной помощи полностью отчисляются средства по НДФЛ. Есть основания, по которым материальная помощь выплачивается, но налоговые расходы из нее не учитываются. Порой такие проблемы возникают у вновь открытых организаций.

https://www.youtube.com/watch?v=9mtrnZdjgw4

Если речь идет о выплате родителям средств, которые выдаются на ребенка, и сумма данных средств составляет более 50 000 рублей, то в данном случае указывается код дохода 2762, а код вычета в данном случае будет 508.

Код дохода материальной помощи студентам

Исключение составляют выплаты материальной помощи и надбавки студентам, относящимся к категории детей-сирот, детей, оставшихся без попечения родителей, либо из семей с доходом ниже прожиточного минимума на одного человека. Выплаты этим категориям граждан не являются объектом обложения НДФЛ.

Все права защищены. Полное или частичное копирование материалов сайта возможно только с письменного разрешения редакции журнала «Учет в учреждении».

Нарушение авторских прав влечет за собой ответственность в соответствии с законодательством РФ.

Матпомощь студентам

Мой сын из малоимущей многодетной семьи, обратился с заявлением о материальной помощи — адресной поддержке к руководству СГАУ им.Вавилова. Сумма была начислена в размере 9000 рублей. Выдана на руки — 7100 руб. За вычетом налога и профсоюзного взноса в общей сумме 1900 руб.

Ст. 217 Кодекса предусмотрены случаи освобождения от обложения НДФЛ определенных видов доходов. При этом в данной статье Кодекса не содержится оснований для освобождения от обложения НДФЛ сумм материальной помощи, выплачиваемой студентам и обучающимся. В связи с этим вышеуказанные суммы материальной помощи подлежат обложению НДФЛ в общем порядке.

Ндфл с материальной помощи в 2019 году

- смерть (близкого родственника, родственника, не состоящего в близком родстве);

- стихийное бедствие, террористический акт;

- рождение ребенка (усыновление, установление прав опекунства);

- общие основания (особая жизненная ситуация, отпуск, лечение и пр.).

Сотрудникам учреждений предоставляется материальная помощь, если те оказались в трудной жизненной ситуации. При возникновении форс-мажорной ситуации сотруднику необходимо обратиться в учреждение с заявлением о предоставлении материальной помощи.

Оно может быть написано в свободной форме, однако, если в организации существует описанный порядок предоставления денежной помощи, следует руководствоваться им.

Как предоставляется материальная помощь в справке 2-НДФЛ

Материальной помощью традиционно именуют финансовые средства, получаемые сотрудниками от работодателя, имеющие социальную направленность и не связанные с трудовой деятельностью. Решение о выделении подобных выплат принимается непосредственно руководством предприятия и никоим образом не ограничивается законодательством.

Выплата материальной помощи производится на основании решения руководителя предприятия, и размеры ее никак не регламентированы на законодательном уровне.

Порядок и условия, в соответствии с которыми такие соцвыплаты предоставляются, могут быть прописаны в таких локальных нормативных актах, как коллективный договор, положение относительно оплаты труда или отдельное положение, касающееся выплаты матпомощи.

Какой код дохода материальной помощи до 4000 рублей

Понятия материальной помощи законодательство не содержит. На практике под такой помощью принято подразумевать денежные средства, которые предоставляются сотрудникам при наступлении в их жизни определенных событий, например свадьбы, смерти родственников и т. д.

Рекомендуем прочесть: Возможно Скинуть Стасью 162 Ч2 На Какую Либо Другую

Коды доходов и коды вычетов закреплены в приказе ФНС РФ «Об утверждении кодов…» от 10.09.2015 № ММВ-7-11/387.

Руководствуясь требованиями этого приказа, конкретные коды доходов — материальная помощь, а также коды вычета материальной помощи 4000 рублей и менее, проставляемые в справке 2-НДФЛ, зависят от суммы выплаты и назначения такой поддержки (т. е. вида материальной помощи).

Код материальной помощи

Для получения подробной информации о количестве кредитов, необходимых для поддержания удовлетворительного академического прогресса, пожалуйста, просмотрите.

Вся финансовая помощь, присужденная Брауну, основана на финансовой необходимости; поэтому студент не получит дополнительную финансовую помощь на основе академической успеваемости в Брауне.

Тем не менее, ожидается, что все учащиеся, получающие финансовую помощь, будут поддерживать удовлетворительный академический прогресс, определенный Комитетом по академическому статусу.

https://www.youtube.com/watch?v=nAQDqoIvVm0

Поздние сборы будут начисляться на любые неоплаченные остатки. Это означает, что ваша полная финансовая помощь не будет удовлетворена вашим вознаграждением за финансовую помощь. Хотя решения о реадмиссии принимаются Управлением декана колледжа, Управление финансовой помощи самостоятельно определяет право на получение помощи учащегося.

Итак, материальная помощь – это суммы, выплачиваемые работникам по решению работодателя на определенные цели: — в связи с возникновением сложной жизненной ситуации (например, тяжелое материальное положение, смерть члена семьи, длительная болезнь);

— в связи с наступлением определенного события.

💥 Видео

В 6-НДФЛ коды доходов для подарков сотрудникам перекодировались с 2720 на 2721 — что с этим делатьСкачать

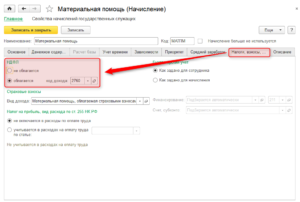

Материальная помощь в 1С 8.3 ЗУПСкачать

Как отразить материальную помощь в программе 1С. Часть I.Скачать

Материальная помощь бывшему сотруднику - как отразить в 1С:ЗУП 8?Скачать

Как начислить и отразить материальную помощь в 1С:Зарплата и управление персоналомСкачать

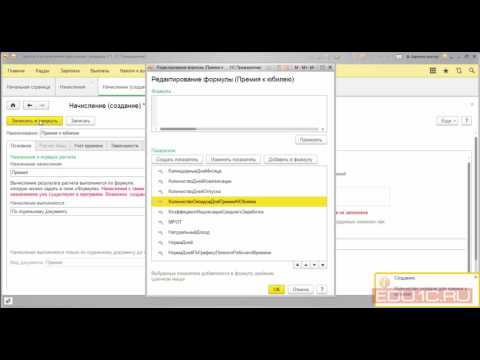

Бесплатный урок: Настройка начислений. Премия к юбилею - ЗУП 3.1 - 1С:Учебный центр №1Скачать

Материальная помощь сотрудникамСкачать

Начисление зарплаты в 1С 8.3 Бухгалтерия по шагамСкачать

Материальная помощьСкачать

Пособие по безработице в 2023 году: Размер, кому откажут и как подать заявление через Работа РоссииСкачать

Материальная помощь в 1С ЗУП 3.0 - Самоучитель 1С ЗУП 8.3Скачать

Создание начисления "Материальная помощь" в "1С:Зарплата и Управление Персоналом 3.1"Скачать

Подоходный налог на материальную помощь!Скачать

Материальная помощь работникамСкачать

С работы уволили, денег нет, а до пенсии еще несколько лет: как получить выплату от государстваСкачать

Оформление материальной помощи в 1ССкачать