Нужно выставить счет на аванс (предоплату). В договоре это прописано так: Предоплата 30% (тридцать процентов) от общей стоимости услуг по Договору, а именно рублей, в том числе НДС (18 %) составляет осуществляется Заказчиком после подписания Договора и получения Заказчиком счета Исполнителя в течение 15 (пятнадцати) рабочих дней.

3.4. Основанием для оплаты услуг является счет, выставляемый ежеквартально Исполнителем, на основании подписанного Сторонами Акта.

Вопрос в следующем: правильно ли в счете на аванс в пояснении к платежу писать так: Первая оплата услуг по договору №. (мы обычно так писали). Или же формулировка должна быть другой?

07 Ноября 2016, 21:19, вопрос №1433524 Светлана, г. Москва 289 стоимость вопросавопрос решён Консультация юриста онлайн Ответ на сайте в течение 15 минут Ответы юристов (5) 9,0 Правовед.ru 16018 ответов 6324 отзыва Общаться в чате Бесплатная оценка вашей ситуации Юрист, г.

Электросталь Бесплатная оценка вашей ситуации

Здравствуйте!по-моему лучше «предоплата (аванс) за такой-то месяц (квартал или т.п.) по договору _________» 07 Ноября 2016, 21:25 0 0 получен гонорар 33% 7,7 Правовед.ru 4982 ответа 2637 отзывов эксперт Общаться в чате Бесплатная оценка вашей ситуации Юрист, г. Москва Бесплатная оценка вашей ситуации

Здравствуйте, Светлана!Пишите так: «Предварительная оплата услуг (можно указать название — каких услуг) по договору №____ за период такой-то (лучше указать период, так как у вас периодические — ежеквартальные услуги).

Сумма — XXX руб., в том числе НДС 18% — XXX руб. (обязательно выделяйте НДС в счете, так как ваши услуги облагаются этим налогом)» 07 Ноября 2016, 21:25 1 0 получен гонорар 33% 7,0 Правовед.ru 9204 ответа 4612 отзывов Общаться в чате Бесплатная оценка вашей ситуации Юрист, г. Раменское Бесплатная оценка вашей ситуации

Или же формулировка должна быть другой?СветланаЗдравствуйте.

Светлана, т.к. у Вас в условиях договора фигурирует понятие «предоплата», то так в счете и указываете: «Предоплата за… по договору №____ от ______за ________» 07 Ноября 2016, 21:29 0 0 получен гонорар 33% 1612 ответов 901 отзыв эксперт Общаться в чате Бесплатная оценка вашей ситуации Белкина Екатерина Юрист, г. Москва Бесплатная оценка вашей ситуации

- 1612ответов

- 901отзыв

- эксперт

Светлана, по формулировке счета — согласна с Тимуром, корректно и обязательно надо указать НДС.

хочу обратить внимание на формулировку договора, которую Вы привелиПредоплата 30% (тридцать процентов) от общей стоимости услуг по Договору, а именно рублей, в том числе НДС (18 %) составляет осуществляется Заказчиком после подписания Договора и получения Заказчиком счета Исполнителя в течение 15 (пятнадцати) рабочих дней.СветланаВам надо подтвердить, что счет получен Заказчиком.

- Получена предоплата? Как быть со счетом-фактурой …

- Авансовый платеж по договору — как сделать счёт?

- Что такое счет-фактура и нужна ли она при получении аванса?

- Как учитывается НДС при авансовом платеже?

- Счет на предоплату (аванс): как заполняется, образец, правила — Дело

- Счет на предоплату

- Правила выставления счета-фактуры на аванс в 2017-2018 годах

- Счет на оплату по форме 2018 года — скачайте бесплатные шаблоны и образцы в Word, Excel и PDF

- Форма (бланк) счета на предоплату в банк

- Форма (бланк) счета на предоплату в банк

- Образец заполнения бланка счета на предоплату

- Вы находитесь вне офиса?, а Вам срочно потребовалось выписать или скачать счет на предоплату?

- Для чего нужен

- Счет на предоплату (образец)

- Порядок формирования счет-фактуры на аванс

- Счет на аванс

- Предназначение счетов-фактур на аванс

- вопрос Как правильно выставить счет на авансовый платеж?

- Порядок отражения авансов, полученных от покупателей

- 1. Выписка

- 2. Счет-фактура выданный

- 2. Запись книги продаж

- Налоговый учет

- Учет НДС с полученных и выданных авансов в декларации

- Применение КВО при авансах

- Расчет НДС и вычета НДС в авансовых операциях

- 📸 Видео

Получена предоплата? Как быть со счетом-фактурой …

Наверно, почти каждая фирма хоть раз получала оплату под предстоящую поставку товаров (работ, услуг).

Для некоторых продавцов работа по «авансовой» схеме — традиция. Как известно, получатель аванса должен выписать в одном экземпляре счет-фактуру на такую предоплату. В связи с тем, что многие моменты, связанные с оформлением счетов-фактур при получении аванса, Налоговым кодексом РФ не урегулированы, вопросы в этой области не иссякают.

Рассмотрим некоторые из них … Марина Озерова, специально для ИА «Клерк.

Ру» Когда составить счет-фактуру?Налогоплательщики, которые получают большое количество авансов от своих контрагентов, часто интересуются: можно ли при получении нескольких авансов в течение одного налогового периода (месяца) выписать в конце месяца один счет-фактуру на все полученные авансы? Ведь на исчисление НДС это никак не повлияет, а выписывать отдельный счет-фактуру на каждый полученный аванс достаточно трудоемко.

https://www.youtube.com/watch?v=9GjcU47Ict8

Тем более, что 5-дневный срок для выставления счетов-фактур установлен Налоговым кодексом РФ только при отгрузке товаров (выполнения работ, оказания услуг).К сожалению, несмотря на такие доводы, ответить придется отрицательно.В соответствии с п.

18 Правил ведения журналов …, утв. Постановлением Правительства РФ от 02.12.

2000 № 914, счет-фактура составляется продавцом при получении денежных средств в виде оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

Исходя из этого, можно сделать вывод, что в момент (в день) получения такой предоплаты и должен быть оформлен счет-фактура. Иного порядка действующее налоговое законодательство не содержит.

Вывод о том, что составление счетов-фактур по полученным авансам только в конце месяца не предусмотрено налоговым законодательством, содержится также в разъяснениях чиновников (например, письмо УФНС России по г.

Видео:Счета-фактуры на аванс - регистрация и ошибки в 1С: БухгалтерииСкачать

Авансовый платеж по договору — как сделать счёт?

Продавая товар, производитель или продавец может запросить внесения части оплаты на счет. Это делается для того, чтобы убедиться в том, что продукция будет приобретена. Для оплаты выставляется счет, который называется, на получение аванса.

Утвержденных требований для заполнения документа нет. Однако это не означает, что каждый производитель или продавец заполняет его по-своему. В счете на оплату аванса следует указать:

- данные о компании: наименование, юридический адрес, реквизиты и координаты для связи;

- реквизиты продавца товара или услуги;

- данные покупателя: ФИО, паспорт, адрес и номер телефона;

- какой товар или услуга приобретается;

- количество (если продается товар оптом);

- цена за единицу;

- общая цена;

- дата выставления счета и срок, в течение которого он должен быть оплачен.

Внимание! Дополнительно можно прописать наименование платежа, которое должно быть указано во время перечисления средств.

Документ обязательно подписывается бухгалтером или иным лицом, который имеет на это доверенность. Помимо подписи ставится ФИО подписанта. Закрепляется все печатью.

Важно учитывать, что сумму аванса необходимо фиксировать в книге продаж. После получения средств выписать счет-фактуру. При этом на каждый полученный аванс должен составляться отдельный счет-фактура.

Что такое счет-фактура и нужна ли она при получении аванса?

Счет-фактура это документ, который служит основанием принятия покупателем предлагаемых продавцом сумм НДС, который взимается в соответствие с гл. 21 НК РФ.

Осуществляя деятельно по продаже товара необходимо знать, что в рамках п.2 ст. 153 Налогового кодекса РФ НДС рассчитывается сразу после того, как товар был продан (оказана работа или услуга).

В результате этого в п.1 ст. 160 НК РФ оговорены правила, который определяют срок исчисления налога от полученной суммы авансового платежа:

- день, когда произошла передача товара или оказания услуги;

- дата внесения полной или частичной оплаты.

Согласно вышеизложенному можно утверждать, что получив аванс, продавец обязан заплатить налог.

Подготовить документ нужно в течение 5 дней после получения товара или оказания услуг. Составить документ можно через программу 1 С, или аналогичную.

Для составления через 1С необходимо:

- войти в программу;

- выбрать «Журналы» на верхней строке;

- в открывшемся разделе выбрать «Счет-фактура выданный»;

- после откроется форма документа, в котором потребуется установить: дату, номер по порядку;

- далее выбирается контрагент из списка (если он не найден, то данные потребуется внести вручную);

- после войти в раздел «Корреспондентский счет» и добавить новую строку, путем кликания на флажок (или папка со звездочкой, в зависимости от версии);

- из открывшегося списка выбрать необходимый товар;

- проставить количество проданного товара и сумму за единицу;

- после кликнуть «Печать».

На этом процедура оформления документа не заканчивается. Последний шаг – это провести документ, чтобы он встал в книгу продаж.

https://www.youtube.com/watch?v=L8f58QRFlko

Как отправить деньги из России в Казахстан?

Счет-фактуру следует составлять внимательно. Налоговая организация выставляет серьезные требования к нумерации таких документов. Они должны быть строго по возрастанию, даже если у продавца несколько представительств. В результате этого следует завести единый журнал, согласно которому вести учет.

Как учитывается НДС при авансовом платеже?

Существуют общие правила. Изучив их, становится ясно, что при получении авансового платежа следует определить налоговую базу. Требование прописано в п.1 ст. 167 НК РФ.

Для определения налога на добавленную стоимость с авансового платежа используют формулу:

НДС = размер платежа (рублей) × 20/120 (или 10/110)

В рамках п.2. ст. 164 Налогового Кодекса РФ установлены категории товаров. Для которых применяется ставка 10%. Если указанного товара в данном списке нет, то для расчета используется 20%.

Однако из любого правила есть исключения, когда продавец освобождается от оплаты налога.

Освобождается от уплаты налога при получении авансового платежа:

- есть освобождение от уплаты, согласно ст. 145 НК РФ;

- происходит продажа продуктов, которые облагаются по экспортной нулевой ставке, в рамках п.1 ст. 164 НК РФ;

- происходит реализация товаров, которые в рамках ст. 149 НК РФ не подлежат налогообложению;

- реализация товара происходит за пределами РФ, в соответствие ст. 147,148 НК РФ.

Видео:Зачет авансов полученных в 1С 8.3 БухгалтерияСкачать

Счет на предоплату (аванс): как заполняется, образец, правила — Дело

» Бухгалтеру » Счет на предоплатуСчет на предоплату |

Вернуться назад на Предоплата

Счет на предоплату — это документ, предназначенный для оплаты (предоплаты) товара или услуги. Счет на предоплату это важный документ, как для продавца, так и для покупателя.

Бланк счета на оплату не имеет унифицированной формы, поэтому основное требование к бланку (форме) на предоплату — отражение в форме основных реквизитов, необходимых для документирования факта продажи товара, услуги.

Счет на предоплату не является унифицированной формой и может быть оформлен произвольным образом. В счете должны быть указаны товары и платежные реквизиты продавца, достаточные для перечисления оплаты.

Укажите дату выписки счета и его номер. Номер счета на предоплату может быть любым, если на предприятии не предусмотрен подобный порядок нумерации.

Правила выставления счета-фактуры на аванс в 2017-2018 годах

Счет также может не иметь номера. Счет может быть действителен в течение определенного времени или быть бессрочным. Запишите при его оформлении это требование.

Включите в счет необходимые сведения о товаре, за который производится оплата. Укажите цену за единицу товара и единицы измерения отпускаемой продукции (штуки, единицы веса или объема). Впишите количество оплачиваемой продукции и итоговую сумму счета. Конечную сумму укажите прописью.

Подробно пропишите в счете платежные реквизиты, на которые должна быть перечислена оплата. Ошибка в одном знаке может быть причиной возврата банком платежного поручения.

Укажите в счете контактную информацию, чтобы у плательщика была возможность прояснить все непонятные моменты на стадии создания документа оплаты. Если разъяснения и уточнения потребуются банку для проведения платежа, запрос может занять до пяти рабочих дней.

Включите в счет напоминание о необходимости предъявить доверенность при получении товара. Укажите сведения о месте получения оплаченного товара и информацию о работнике, ответственном за отгрузку.

Счет на предоплату должен быть подписан руководителем организации, отпускающей товар. Возможно подписание уполномоченным работником. Подпись заверяется печатью организации.

https://www.youtube.com/watch?v=iScIhCuGoHQ

В крупной торговой организации создание счета на предоплату начинает цепочку движения товара и документооборота. Номер счета может быть включен в систему документооборота и являться номером/лицевым счетом покупателя/клиента. Дата выписки счета служит началом отсчета времени резервирования товара на складе.

При действующей в торговой организации бонусной программе для покупателей в счете могут быть прописаны условия накопления и применения бонусов.

Ø

Я

AlexTLK

В колонке счета Товар необходимо написать «Предоплата 75% по контракту №…», однако когда дело доходит до табличной части, 1С требует выбрать номенклатуру. Неужели нужно каждый раз вводить новую запись «предоплата…» в номенклатуру? Может есть более правильный способ?

Uho

а нету там типа поля дополнительно?можно занести в номенклатуру «предоплата», а все остальное писать в дополнительно

Худой

Дурь какая то. А что за конфигурация?

AlexTLK

Конфигурация 1.0.13.4. По идее можно непосредственно в печатной форме написать, но почему-то и этого не получается.

Худой

ты не версию, а конфигурацию скажи

Авокадо

Вообще логичность выставления счета на предоплату по договору вызывает большие сомнения. Счет — это оферта или публичный договор, в котором и положено перечислить все существенные условия сделки: номенклатуру, цену, НДС, общую стоимость и проч.

Зачем выставлять счет т.е. предъявлять оферту, ссылаясь на обычный договор? Какая-то несуразность.

Счет на оплату по форме 2018 года — скачайте бесплатные шаблоны и образцы в Word, Excel и PDF

Если предоплата оговорена в договоре — и происходит оплата по договору без всякого счета. Ясен в пень, что в типовой такую заморочку реализовывать не стали.

Это ИМХО.

AlexTLK

Бухгалтерия предприятия, редакция 1.0 (1.0.13.4)

AlexTLK

Некоторые клиенты требуют обязательного выставления счета со ссылкой на договор. В связи с этим и возник вопрос выставления таких счетов.

Wisher

В табличной части «Услуги» можно написать все, что угодно.

AlexTLK

Wisher, это вариант. Спасибо!

Худой

И что потом с этим счетом в базе делать? Проще в экселе его набрать.

Кaк может человек ожидaть, что его мольбaм о снисхождении ответит Тот, кто превыше, когдa сaм он откaзывaет в милосердии тем, кто ниже его? Петр Трубецкой

ВНИМАНИЕ! Если вы потеряли окно ввода сообщения, нажмите Ctrl-F5 или Ctrl-R или кнопку «Обновить» в браузере.

Ветка сдана в архив. Добавление сообщений невозможно. Но вы можете создать новую ветку и вам обязательно ответят!

Каждый час на Волшебном форуме бывает более 2000 человек.

›› Печатные формы ›› Счет на предоплату

Форма (бланк) счета на предоплату в банк

Счет на предоплату — это документ, предназначенный для оплаты (предоплаты) товара или услуги.

Форма (бланк) счета на предоплату в банк

Счет на предоплату это важный документ, как для продавца, так и для покупателя. Счет на предоплату, образец заполнения бланка Вы можете посмотреть, скачав программу «Экспредо»

Образец заполнения бланка счета на предоплату

Бланк счета на оплату не имеет унифицированной формы, поэтому основное требование к бланку (форме) на предоплату — отражение в форме основных реквизитов, необходимых для документирования факта продажи товара , услуги. В программе «Экспредо» реализовано возможность составления бланков на предоплату, причем делается это буквально за пару секунд, — скачайте программу и убедитесь.

«Экспредо» — успешное решение для Вашего бизнеса:

В программе легко и быстро можно составить счет на предоплату и скачать. Программа «Экспредо» позволяет хранить в своей базе неограниченное количество ранее выписанных счетов на предоплату. Вы всегда сможете вернуться к Вашим данным в любое время, не проделывая повторной работы по внесению информации.

Вы находитесь вне офиса?, а Вам срочно потребовалось выписать или скачать счет на предоплату?

— это просто: Вам поможет портативная версия программы «Экспредо». Достаточно лишь воспользоваться портативной версией программы «Экспредо» для выписки бланка счета на предоплату, установленной на любом съемном носителе (диск, «флэшка» и т.д), программа «Экспредо» имеет маленький размер дистрибутива (3 мб).

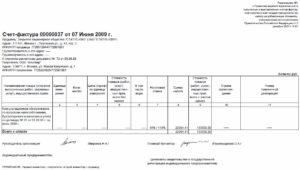

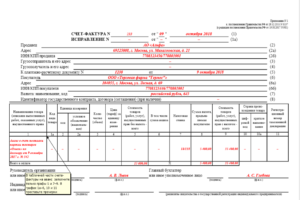

На изображении представлен образец формы счета на предоплату.

https://www.youtube.com/watch?v=it6IIesGtzk

Примеры печатных форм, реализуемых в «Экспредо»

Для чего нужен

Ранее мы подробно рассказывали о том, для чего нужен и как заполняется обычный счета-фактура.

В этой статье разберемся, авансовая счет-фактура — что это? Утвержденная ПП РФ № 1137 унифицированная форма СФ является единой как для случаев предоплаты, так и для расчетов за фактически поставленную продукцию.

Чтобы ответить на часто задаваемый вопрос, что же это за документ — авансовая счет-фактура, для чего нужна она покупателям и каким образом составить ее корректно, необходимо дать определение счета-фактуры на аванс.

Это документ, который является непосредственным правовым обоснованием принятия заказчиком сумм по налогу на добавленную стоимость, заявленных к вычету. Счет-фактура на аванс — это составляющая платежной документации, которая предъявляется продавцом за средства, внесенные заказчиком в качестве предоплаты.

По правилам, утвержденным действующим налоговым законодательством, счет-фактура на аванс, когда выписывается (2018) поставщиком, регулируется п. 3 ст. 168 НК РФ, то есть он должен быть выставлен в течение 5 дней после перечисления заказчиком договорных сумм.

Счет на предоплату (образец)

На основании полученных от поставщика документов покупатель вправе произвести вычет НДС с суммы, указанной в документе на предоплату, при взаиморасчетах с бюджетом и перечислении налоговых платежей (п. 12 ст. 171 НК РФ).

В том случае, если при совершении предоплаты заказчик не получил надлежащую бумагу у продавца, НДС в авансовом отчете без счета-фактуры вычитается при условии, что продавец также является плательщиком налога на добавленную стоимость. Для этого необходимо приложить к отчету кассовый чек или приходный ордер, в котором отдельной строкой будет указан НДС по данной операции.

Порядок формирования счет-фактуры на аванс

Мы уже разобрались, что представляет собой авансовая счет фактура, когда выставляется этот документ — рассмотрим подробнее в этом разделе. Счет-фактура на аванс, правила выставления 2018 года регулируются статьей 168 НК РФ.

Согласно НК РФ, поставщик обязан в любом случае выписать бумагу покупателю в случае выплаты им аванса, и сделать это надлежит в пятидневный срок. Более того, предоплата может поступить как в денежной, так и в материальной форме.

Однако налоговое законодательство предусматривает ряд исключений, при которых счета-фактуры по предоплате не выставляются:

- поставленные товары, работы, услуги не облагаются НДС по ст. 149 и п. 2 ст. 146 НК РФ;

- поставка облагается НДС по ставке 0 % (п. 1 ст. 164);

- ТРУ имеют положительный цикл процесса производства (правительственный Перечень № 468 от 26.07.2006);

- товары, работы и услуги реализуются за пределами Российской Федерации.

Счет на аванс

В чем специфика такого документа, как счет-фактура на аванс, и чем он отличается от других типов счетов-фактур, в частности, привычных многим плательщикам «отгрузочных»?

При детальном рассмотрении положений ст. 169 НК РФ, которая вводит счета-фактуры как юридическую категорию, можно зафиксировать, что законодатель выделяет 3 типа счетов-фактур.

- Документ, который выставляется при фактической реализации товаров (выполнении работ, оказании услуг) либо передаче прав от одного субъекта к другому. Требования к его содержанию указаны в п. 5 ст. 169 НК РФ. Неофициально подобные счета-фактуры именуются «отгрузочными».

- Счет-фактура, который поставщик должен выставлять покупателю по факту получения предоплаты за товар, работу. Требования к его структуре содержатся в п. 5.1 ст. 169 НК РФ. Счета-фактуры данного типа как раз и есть авансовые.

- Корректировочный счет-фактура — был введен в НК РФ как правовая категория закона от 19.07.2011 № 245. Задействуется, если поставщик снизил цену либо объем товара — с целью уточнения соответствующих данных.

Подробнее о корректировочных счетах-фактурах читайте в статье «Что такое корректировочный счет-фактура, и когда он нужен?».

Интересно, что в положениях, которые содержатся в п. 1 ст. 169 НК РФ, корректировочный счет-фактура однозначно выделен в самостоятельную категорию. Классификация же счетов-фактур на отгрузочные и авансовые осуществлена в НК РФ несколько завуалированно, однако фактически она присутствует.

https://www.youtube.com/watch?v=y8b-7Jfhbko

Таким образом, законодатель предусматривает следующую классификацию счетов-фактур:

- обычный счет-фактура;

- документ, оформляемый продавцом по факту перечисления клиентом предоплаты за товар;

- корректировочный счет-фактура.

Рассмотрим подробнее, в каких целях может быть использован авансовый счет-фактура.

Предназначение счетов-фактур на аванс

Счет-фактура — это источник, который служит юридическим основанием для принятия компанией — приобретателем товара (работы, услуги) суммы НДС, входящего в структуру отпускной цены, к вычету, предусмотренному законодательством.

Законодатель в п. 3 ст.

168 НК РФ прямо предписывает продавцу направить данный документ покупателю по факту получения предоплаты за поставленный товар (работу или услугу), равно как и при фактическом выполнении поставщиком своих обязательств.

Имея на руках авансовый счет-фактуру, организация-покупатель может, как если бы у нее имелся отгрузочный документ, воспользоваться правом на вычет НДС (п. 12 ст. 171 НК РФ).

Таким образом, авансовый и отгрузочный документы обладают одинаковой юридической значимостью. Законодатель установил форму, по которой они должны обязательно составляться — ее структура приведена в приложении 1 к постановлению Правительства РФ от 26.12.2011 № 1137.

вопрос Как правильно выставить счет на авансовый платеж?

ответ Продавая товар, производитель или продавец может запросить внесения части оплаты на счет. Это делается для того, чтобы убедиться в том, что продукция будет приобретена. Для оплаты выставляется счет, который называется, на получение аванса.

В счете на оплату аванса следует указать:

- данные о компании: наименование, юридический адрес, реквизиты и координаты для связи;

- реквизиты продавца товара или услуги;

- данные покупателя: ФИО, паспорт, адрес и номер телефона;

- какой товар или услуга приобретается;

- количество (если продается товар оптом);

- цена за единицу;

- общая цена;

- дата выставления счета и срок, в течение которого он должен быть оплачен.

Внимание!

После получения средств выписать счет-фактуру.

При этом на каждый полученный аванс должен составляться отдельный счет-фактура. Счет-фактура это документ, который служит основанием принятия покупателем предлагаемых продавцом сумм НДС, который взимается в соответствие с гл. 21 НК РФ. Осуществляя деятельно по продаже товара необходимо знать, что в рамках п.2 ст.

153 Налогового кодекса РФ НДС рассчитывается сразу после того, как товар был продан (оказана работа или услуга).

В результате этого в п.1 ст. 160 НК РФ оговорены правила, который определяют срок исчисления налога от полученной суммы авансового платежа:

- день, когда произошла передача товара или оказания услуги;

- дата внесения полной или частичной оплаты.

Согласно вышеизложенному можно утверждать, что получив аванс, продавец обязан заплатить налог. Подготовить документ нужно в течение 5 дней после получения товара или оказания услуг.

Составить документ можно через программу 1 С, или аналогичную. Для составления через 1С необходимо:

- войти в программу;

- выбрать «Журналы» на верхней строке;

- в открывшемся разделе выбрать «Счет-фактура выданный»;

- после откроется форма документа, в котором потребуется установить: дату, номер по порядку;

- далее выбирается контрагент из списка (если он не найден, то данные потребуется внести вручную);

- после войти в раздел «Корреспондентский счет» и добавить новую строку, путем кликания на флажок (или папка со звездочкой, в зависимости от версии);

- из открывшегося списка выбрать необходимый товар;

- проставить количество проданного товара и сумму за единицу;

- после кликнуть «Печать».

На этом процедура оформления документа не заканчивается.

https://www.youtube.com/watch?v=13PheVUUpHY

Последний шаг – это провести документ, чтобы он встал в книгу продаж. Счет-фактуру следует составлять внимательно.

Налоговая организация выставляет серьезные требования к нумерации таких документов.

Они должны быть строго по возрастанию, даже если у продавца несколько представительств.

В результате этого следует завести единый журнал, согласно которому вести учет. Существуют общие правила. Изучив их, становится ясно, что при получении авансового платежа следует определить налоговую базу. Требование прописано в п.1 ст.

167 НК РФ. Для определения налога на добавленную стоимость с авансового платежа используют формулу: НДС = размер платежа (рублей) × 20/120 (или 10/110) В рамках п.2. ст. 164 Налогового Кодекса РФ установлены категории товаров.

Для которых применяется ставка 10%.

Если указанного товара в данном списке нет, то для расчета используется 20%. Однако из любого правила есть исключения, когда продавец освобождается от оплаты налога.

Освобождается от уплаты налога при получении авансового платежа:

- есть освобождение от уплаты, согласно ст. 145 НК РФ;

- происходит продажа продуктов, которые облагаются по экспортной нулевой ставке, в рамках п.1 ст. 164 НК РФ;

- происходит реализация товаров, которые в рамках ст. 149 НК РФ не подлежат налогообложению;

- реализация товара происходит за пределами РФ, в соответствие ст. 147,148 НК РФ.

Какую оценку поставите автору за статью?

Видео:Счет-фактура на аванс в 1С 8.3 БухгалтерияСкачать

Порядок отражения авансов, полученных от покупателей

В этой статье, которая в числе прочих была размещена на диске ИТС, методисты фирмы «1С» рассказывают о том, как в редакции 4.2 конфигурации «Бухгалтерский учет» для «1С:Предприятия 7.7.» реализовано отражение авансов в бухгалтерском и налоговом учете.

1. Выписка

Поступление безналичного аванса от покупателя отражается в учете документом типовой конфигурации «Выписка» (меню «Документы», пункт «Выписка»). При проведении документа формируется проводка по кредиту счета 62.2 «Расчеты по авансам полученным (в рублях)» и дебету счета 51 «Расчетные счета» на сумму полученного аванса.

При заполнении реквизитов документа следует обратить внимание на выбор значения субконто «Договоры» счета 62.2 «Расчеты по авансам полученным (в рублях)». Значение данного субконто отражает основание будущей реализации — счет на оплату или договор.

Аванс также может быть проведен по договору «Без договора (служебный; для платежей без указания договора)».

Это означает, что при продаже данному покупателю товаров (продукции, работ, услуг), этот аванс может быть зачтен вне зависимости от того, по какому договору продан товар (продукция, работа, услуга).

2. Счет-фактура выданный

При поступлении аванса от покупателя бухгалтер обязан начислить НДС и составить счет-фактуру в соответствии с п. 1 ст. 162 НК РФ. В типовой конфигурации данная операция выполняется документом «Счет-фактура выданный». Новый документ «Счет-фактура выданный» удобно вводить на основании введенного ранее документа «Выписка».

Для этого в журнале «Операции по расчетному счету» следует установить курсор на нужную выписку, нажать кнопку «Действия» и выбрать пункт «Ввод на основании». В случае, когда в выписке указано несколько различных авансов, система предложит выбрать нужный платеж из списка.

На основании выбранного платежа будет сформирован документ «Счет-фактура выданный», заполненный нужными сведениями.

Следует обратить внимание, что при начислении НДС с полученных авансов налогообложение производится по налоговым ставкам 9,09% и 16,67% (расчетные налоговые ставки), а налоговой базой является вся сумма платежа, поэтому сумма налога, исчисленная при получении аванса, не должна равняться сумме налога, исчисленной при последующей реализации товаров (продукции, работ, услуг).

При проведении документа формируется проводка по кредиту счета 68.2 «Налог на добавленную стоимость» и дебету счета 76.АВ «НДС с авансов» на сумму начисленного налога. В сформированной проводке по счету 76.

АВ «НДС с авансов» в качестве значения субконто «Счета-фактуры выданные» указывается сам документ «Счет-фактура выданный», эту проводку сформировавший.

Таким образом, в бухгалтерских итогах начисленный НДС однозначно относится к определенному счету-фактуре.

Записанный документ будет отражен в книге продаж, как запись о получении аванса от покупателя.

https://www.youtube.com/watch?v=fZ6dhWy7epk

Поступление безналичного аванса от покупателя отражается в учете документом типовой конфигурации «Выписка» (меню «Документы», пункт «Выписка»). При проведении документа формируется проводка по кредиту счета 62.2 «Расчеты по авансам полученным (в рублях)» и дебету счета 51 «Расчетные счета» на сумму полученного аванса.

При заполнении реквизитов документа следует обратить внимание на выбор значения субконто «Договоры» счета 62.2 «Расчеты по авансам полученным (в рублях)». Значение данного субконто отражает основание будущей реализации — счет на оплату или договор.

Аванс также может быть проведен по договору «Без договора (служебный; для платежей без указания договора)».

Это означает, что при продаже данному покупателю товаров (продукции, работ, услуг), этот аванс может быть зачтен вне зависимости от того, по какому договору продан товар (продукция, работа, услуга).

2. Запись книги продаж

Согласно п. 5 ст. 171 НК РФ вычетам подлежат суммы НДС, исчисленные продавцами и уплаченные ими в бюджет с сумм авансовых или иных платежей в счет предстоящих поставок товаров (выполнения работ, оказания услуг). Для того, чтобы отразить налоговый вычет, в учете следует:

- во-первых, сформировать проводку, восстанавливающую НДС, начисленный при получении аванса;

- во-вторых, сторнировать сделанную ранее запись в книге продаж (то есть счет-фактуру, выписанный на аванс).

Данные операции в типовой конфигурации выполняются документом «Запись книги продаж». Документ «Запись книги продаж» удобно вводить на основании документа «Счет-фактура выданный».

Для этого в журнале «Счета-фактуры выданные» следует установить курсор на счет-фактуру, введенный при получении аванса, который мы зачли, нажать кнопку «Действия» и выбрать пункт «Ввод на основании».

На основании указанного счета-фактуры будет сформирован новый документ «Запись книги продаж», уже заполненный нужными сведениями. При проведении документа формируется проводка по кредиту счета 76.АВ «НДС с авансов» и дебету счета 68.

2 «Налог на добавленную стоимость» на сумму НДС, восстановленного при зачете аванса. Записанный документ будет отражен в книге продаж как запись, сторнирующая сделанную ранее запись (счет-фактуру, выписанный при получении аванса).

Если сумма зачтенного аванса меньше, чем сумма аванса, указанная в счете-фактуре, то суммы в новом документе «Запись книги продаж» следует вручную скорректировать, так, чтобы значение реквизита «Всего» равнялось сумме зачтенного аванса, а значение реквизита «НДС» — сумме НДС, восстановленного при зачете аванса.

Если при зачете аванса было зачтено несколько полученных ранее авансов (например, в момент отгрузки было зачтено несколько небольших авансов полученных в разное время и оформленных разными счетами-фактурами), то на основании каждого из этих счетов-фактур следует ввести документ «Запись книги продаж».

Пусть организация выдала аванс поставщику на сумму 1 200 руб. В бухгалтерском учете операция отражена проводкой:

Дебет 60.2 «Расчеты по авансам выданным (в рублях)» по договору «Без договора (служебный; для платежей без указания договора)»

Кредит 51 «Расчетные счета» — 1200 руб. — выдан аванс поставщику.

Затем от поставщика поступили материалы на сумму 1200 руб. с учетом НДС. Выданный ранее аванс был полностью зачтен. В бухгалтерском учете поступление материалов отражено проводками:

Дебет 10.1 «Сырье и материалы»

Кредит 60.1 «Расчеты с поставщиками и подрядчиками (в рублях)» по договору «Основной договор» — 1000 руб. — поступили материалы. Дебет 19.3 «Налог на добавленную стоимость по приобретенным материально-производственным запасам»

Кредит 60.1 «Расчеты с поставщиками и подрядчиками (в рублях)» по договору «Основной договор» — 200 руб. — выделен НДС по приобретенным материалам. Дебет 60.1 «Расчеты с поставщиками и подрядчиками (в рублях)» по договору «Основной договор»

Кредит 60.2 «Расчеты по авансам выданным (в рублях)» по договору «Без договора (служебный; для платежей без указания договора)» — 200 руб. — зачтен ранее выданный аванс. Дебет 68.2 «Налог на добавленную стоимость»

Кредит 19.3 «Налог на добавленную стоимость по приобретенным материально-производственным запасам» — 200 руб. — зачтен НДС, выделенный при поступлении материалов.

Налоговый учет

Операция выдачи аванса поставщику принимается к налоговому учету документом «Расход денежных средств». При автоматическом заполнении документа по данным бухгалтерского учета условие расхода денежных средств определяется как «Аванс под поставки имущества, работ, услуг, прав». При проведении документа формируется проводка по движению дебиторской задолженности:

Дебет Н13.01 «Движение дебиторской задолженности» по договору «Без договора (служебный; для платежей без указания договора)» — 1200 руб. — начислена дебиторская задолженность.

Операция поступления материалов принимается к налоговому учету документом «Операции приобретения имущества, работ, услуг, прав».

При автоматическом заполнении документа предпринимается попытка определить условие поступления имущества: «С последующей оплатой» или «В счет ранее выданных авансов».

При этом поиск выданных авансов выполняется именно по тому договору, по которому имущество фактически поступает в организацию.

Так как в бухгалтерском учете выданный аванс отражен по служебному договору «Без договора (служебный; для платежей без указания договора)», то с точки зрения налогового учета аванс поставщику выдан не был и в качестве условия поступления имущества указывается условие поступления «С последующей оплатой». При проведении документа формируются проводки по движению кредиторской задолженности:

Кредит Н13.02 «Движение кредиторской задолженности» по договору «Основной договор» — 1200 руб. — начислена кредиторская задолженность. Дебет Н13.03 «НДС по кредиторской задолженности» по договору «Основной договор» — 200.00 руб. — выделен НДС с кредиторской задолженности.

После проведения документов «Расход денежных средств» и «Операции приобретения имущества, работ, услуг, прав» оборотно-сальдовая ведомость по счету Н13 «Движение дебиторской и кредиторской задолженности», развернутая по субсчетам, будет выглядеть следующим образом:

- Н13.01: сальдо конечное дебетовое 1200;

- Н13.02: сальдо конечное кредитовое 1200;

- Н13.03: сальдо конечное кредитовое 200;

Для того, чтобы отразить зачет выданного аванса, в типовой конфигурации используется документ налогового учета «Зачет задолженности по обязательствам сторон».

При этом значения реквизитов документа «Дебитор» и «Кредитор» — это один и тот же контрагент — поставщик материалов.

В качестве договора с дебитором должен быть указан договор «Без договора (служебный; для платежей без указания договора)», а в качестве договора с кредитором — «Основной договор». В форме документа предусмотрена возможность автоматического заполнения.

https://www.youtube.com/watch?v=8P-pcvcaaqQ

Документ следует вводить в тот же день, когда было получено имущество, и поставка была зарегистрирована в книге покупок. Если поставка не была зарегистрирована в книге покупок, то при автоматическом заполнении не определится сумма НДС, выделенная ранее с кредиторской задолженности и подлежащая зачету. При проведении документа формируются проводки:

- с кредита счета Н13.01 на сумму задолженности (1200 руб.);

- в дебет счета Н13.02 на сумму задолженности (1200 руб.);

- в дебет счета Н13.03 на сумму зачтенного НДС (200 руб.).

Следует обратить внимание, что в том случае, если аванс поставщику выплачивается по определенному основанию (по тому же договору, по которому ожидается поступление имущества), то при автоматическом заполнении документа «Операции поступления имущества» такая операция отразится по условию «В счет ранее выданных авансов». Тогда при проведении документ сформирует проводку по уменьшению дебиторской задолженности контрагента (по кредиту счета Н13.01 на сумму ранее полученного аванса), а проводку по счету Н13.03 на сумму НДС формировать не будет. В этом случае проводить операцию зачета задолженности не требуется.

Видео:Счет-фактура на аванс в 1С 8.3 БухгалтерияСкачать

Учет НДС с полученных и выданных авансов в декларации

В последние годы в порядке исчисления НДС произошла масса изменений, которые усложняют и без того непростые процессы ведения налогового учета и отчетности.

Помимо нововведений налогового законодательства, практическую работу налогоплательщикам затрудняет большое количество спорных вопросов по НДС, в частности: «Как учесть авансы полученные при расчете НДС?» Ответ на этот вопрос читайте далее.

В бухучете начисление с аванса, поступившего от покупателя, НДС осуществляется следующими проводками:

Для отражения начисления НДС с аванса в плане счетов предусмотрен субсчет «НДС с полученных авансов (предоплаты)» к счету 62 «Расчеты с покупателями и заказчиками» и счету 76 «Расчеты с разными дебиторами и кредиторами». Это позволяет:

- в учете сохранить данные об авансах полученных и НДС с них (по Кт 62, 76);

- в бухгалтерском балансе отразить суммы авансов, полученных (без НДС, учитываемого по Дт соответствующих счетов) в качестве кредиторской задолженности.

Отметим, что ранее полученный аванс в момент реализации товаров (услуг или работ) зачитывается в сумме предоплаты. На отгружаемый товар (услугу или работу) выписывается счет-фактура. На дату зачета авансов компания принимает к вычету НДС с авансов полученных.

Обратите внимание, что вычет производится в сумме налога, исчисленного с отгруженных товаров (услуг или работ), в оплату которых были получены авансы.

Здесь подразумевается, что если НДС с авансов начислен по ставке 20/120 %, а товар (услуга или работа) отгружен по ставке 10 %, то зачет НДС с полученных авансов осуществляется по ставке 10/110 %.

В декларации по НДС полученный аванс отражается в разделе 3 по строке 070 в графе 3, а сумма налога с аванса — в графе 5.

Вычет НДС с авансов полученных отражается в разделе 3 декларации по строке 170 в графе 3 за тот налоговый период, в котором отгружен товар.

Отражение в бухучете НДС с аванса, уплаченного поставщику, отражается проводками.

Счет 19 применяется в целях обособления НДС с аванса, когда выдача аванса и принятие к вычету НДС разделены во времени. Если авансовый НДС на отчетную дату не принят к вычету, то налог, отраженный по счету 19, фиксируется в бухгалтерском балансе как оборотный актив обособленно от «дебиторки» по перечисленному авансу.

Для обособления НДС с аванса выданного можно использовать отдельные субсчета «НДС с выданных авансов (предоплаты)» к счету 60 «Расчеты с поставщиками и подрядчиками» или к счету 76 «Расчеты с разными дебиторами и кредиторами». За счет этого:

- в учете сохраняются данные об уплаченных авансах, в том числе НДС (по Дт 60, 76);

- в бухгалтерском балансе показывается «дебиторка» (за вычетом НДС, учтенного по Кт соответствующих счетов) в виде авансов выданных.

НДС с авансов полученных, учтенный по Дт 62-НДС (76-НДС), в балансе не указывается, так же как и НДС с авансов выданных, учтенный по Кт 60-НДС (76-НДС). В бухгалтерском балансе суммы налога уменьшают «дебиторку» в виде авансов выданных и «кредиторку» в виде авансов полученных.

https://www.youtube.com/watch?v=i8B1ysxVpgY

Отраженный по счету 19 с аванса выданного НДС, который не был принят к вычету к концу отчетного периода, нужно включить в бухгалтерский баланс. Этот НДС указывается в строкe 1220 «НДС по приобретенным ценностям».

В декларации НДС авансы выданные не отражаются, но налог с этих авансов, принятый к вычету, указывается в разделе 3 по строке 130.

Обратите внимание, что по перечисленным поставщикам авансам покупатель действует по следующей схеме:

1) получает счет-фактуру на аванс, записывает его в книге покупок, авансовый НДС принимает к вычету;

2) после отгрузки товаров (услуг, работ) фиксирует в книге покупок счет-фактуру отгрузочный;

3) ранее зарегистрированный авансовый счет-фактуру указывает в книге продаж, таким образом, восстанавливает с выданного аванса НДС.

По восстановлению НДС с полученного аванса ситуация следующая. Продавец, получив предоплату, начисляет с нее НДС. Реализовав товар (услугу, работу), он составляет на реализацию счет-фактуру и принимает НДС с полученного ранее аванса к вычету. То есть в данном случае термин «восстановление» использовать некорректно.

Продавец в книге продаж фиксирует авансовый счет-фактуру, а позднее, после отгрузки товара (услуги, работы), счет-фактуру на реализацию. Одновременно в книге покупок продавец регистрирует счет-фактуру на аванс, тем самым принимая к вычету авансовый НДС.

Отметим, что срок «восстановления», то есть вычета, НДС с аванса полученного не ограничен, главное, чтобы вычет был заявлен в квартале, в котором выполняются все условия для вычета.

Применение КВО при авансах

Все авансы, выданные и полученные, оформляются счетом-фактурой, реквизиты которого фиксируются в книгах покупок и продаж под соответствующими КВО кодами видов операций.

В книге продаж продавец указывает данные счета-фактуры при выдаче исполнителю аванса, а покупатель восстанавливая НДС с аванса продавцу.

Запись в книге покупок продавец делает по счету-фактуре с аванса, выданного ему, чтобы принять к вычету НДС, а покупатель по счету-фактуре с аванса, выданного им, чтобы принять НДС от продавца к вычету.

При этом по полученному авансу продавец в книге продаж фиксирует счет-фактуру по КВО «02», а покупатель с этим же кодом в книге покупок указывает счет-фактуру с аванса, который он выдал.

Когда сделка совершилась, покупатель с поступившего аванса принимает НДС к вычету, что возможно только после того, как счет-фактура на аванс будет зафиксирован продавцом в его книге покупок с КВО «22».

Продавец, отгрузив товар, обязан восстановить с аванса вычет НДС после того, как покупатель укажет в своей книге продаж счет-фактуру с аванса с КВО «21».

При отгрузке счет-фактура на реализацию фиксируется продавцом и покупателем в книге продаж и покупок соответственно с КВО «01».

Чтобы не путать, какие КВО указывать при регистрации счетов-фактур, воспользуйтесь шпаргалкой ниже. Она наглядно показывает, как действовать продавцу и покупателю при отражении сделок в книгах покупок и продаж.

Расчет НДС и вычета НДС в авансовых операциях

Чтобы лучше разобраться в порядке расчета НДС с авансов, а также в отражении в декларации авансового НДС, рассмотрим следующие примеры.

Пример 1 — Получен аванс от покупателя.

ООО «Мастер» 14.01.2019 заключило контракт с ООО «Сатурн» на поставку мебели на сумму 43 000 руб., включая НДС 7 167 руб.

📸 Видео

Начисление НДС с авансов полученных. Примеры расчета НДС с авансовСкачать

Счет-фактура выданный на полученный авансСкачать

Счета фактуры на авансСкачать

Обучение 1С. Видеоуроки. Как зарегистрировать счет фактуру на аванс от поставщикаСкачать

Авансы полученные и выданные. Вычет и восстановление НДС.Скачать

Порядок отражения авансов и зачетов в книге покупок и продаж. Коды 01,02,21,22Скачать

Как в 1С оформить счет - фактуру на аванс?Скачать

Счет-фактура полученный.wmvСкачать

НДС с авансов. Счет 76.АВ и счет 76.ВА. Бухгалтерский учет НДС простыми словами на примерах.Скачать

Счет фактура на аванс в 1С 8.2Скачать

ФСБУ 25. На каком счете лизингополучателю учитывать аванс по лизингуСкачать

Учет у комитента в 1С 8.3 БухгалтерияСкачать

Зачёт аванса в 1сСкачать

Как в 1С сделать вычет НДС с авансовСкачать

Регистрация счетов фактур на аванс в 1С: Бухгалтерии 8Скачать

НДС с авансов от покупателей. Разбор ошибок в 1С:Бухгалтерии 3.0Скачать