> Заявления > Скачать заявление о распределении имущественного вычета между супругами – бланк, образец, заполнение в 2020 году

Супруги, проживающие в зарегистрированном браке, при покупке совместной собственности имеют равные права в получении имущественного вычета.

Причем муж и жена могут самостоятельно решить, кто какую часть льготы будет использовать. Выражается желание покупателей в типовой форме заявления, которое подается в ИФНС вместе с прочими документами на возврат налога.

Написать заявление о распределении вычета можно только в случае, когда два человека состоят в официально зарегистрированном браке.

Если данное правило не выполняется, то покупатель, уплативший деньги за квартиру, вправе воспользоваться имущественным вычетом единолично без разделения.

При покупке квартиры в совместную собственность без выделения долей по умолчанию признается, что супруги в равной степени владеют приобретенным имуществом.

По умолчанию считается, что вычет распределяется между супругами в равных частях – 50/50, однако по желанию можно перераспределить данные части по своему усмотрению.

Это удобно, так как возможно ранее льгота уже использовалась данными лицами в полном или неполном объеме.

Правом на возврат подоходного налога обладает каждый из супругов, изначально размер вычета одинаков для всех – 2 млн.руб. в отношении расходов на оплату стоимости квартиры. Возможно, что квартира для данной семьи уже не первая, и льгота ранее использовалась. Тогда супруги могут по своему усмотрению перераспределить свои остатки.

Заявление необходимо писать в налоговую инспекцию для того, чтобы показать, как именно супруги желают разделить право на имущественную льготу.

В зависимости от распределения будет осуществлен возврат НДФЛ с расходов на покупку квартиры.

Заявление на перераспределение можно не подавать, если супруги ранее не возвращали подоходный налог за недвижимость, а стоимость текущей покупки составляет 4 или более миллионов рублей. В этом случае нет смысла о чем-то уведомлять ФНС, налоговики в автоматическом режиме без заявления предоставят каждому из супругов полную сумму льготы по 2 млн.руб. на каждого.

- Долевая собственность

- Можно ли переписать бланк?

- Какую форму использовать для разделения?

- Как заполнить бланк для налоговой?

- Образец заполнения

- Выводы

- Заявление о распределении вычета (#3373)

- Заявление о распределении вычета: когда может понадобиться?

- Заявление о распределении вычета: как оформить и сдать

- Заявление о распределении вычета: образец заполнения

- Имущественный вычет на супругов при покупке квартиры

- Распределение имущественного вычета между супругами при покупке жилья в общую совместную собственность

- Распределение имущественного вычета супругами при покупке жилья в общую долевую собственность

- Имущественный налоговый вычет супругам при оформлении жилья на одного из них

- Заявление супругов о распределении налогового вычета

- Образец заявления о распределении долей имущественного вычета между супругами в 2020 году — Налоги и право

- Когда может понадобиться заявление о распределении долей имущественного вычета

- Как правильно составить соглашение?

- Какие документы необходимы?

- Как получить налоговый вычет за детей?

- Как оформить заявление о распределении долей имущественного вычета — образец

- Образец:

- Как правильно составить заявление о распределении имущественного вычета между супругами

- Общие правила оформления налогового вычета

- Особенности налогового вычета при покупке жилья супругами

- Возмещение НДФЛ при приобретении жилья в долевую собственность

- Имущественный вычет при совместной собственности

- Единоличный налоговый вычет

- Предоставление вычета при наличии детей

- Распределение имущественного вычета между супругами

- Имущественный вычет при приобретении жилья супругами в общую совместную собственность

- Распределение имущественного налогового вычета между супругами: образец заявления в 2019 году, доли в квартире, проценты, бланк и пример заполнения

- Жилье куплено в общую долевую собственность

- Совместная собственность

- Если жилье оформлено только на мужа или жену

- Общая собственность с детьми

- 🎥 Видео

Долевая собственность

Если квартира куплена в общую долевую собственность, то в отношении каждого супруга выделяется конкретная доля.

Раньше в соответствии с этой долей распределялся вычет, в 2018 году перераспределение производится двумя способами:

- По желанию супругов на основании поданного заявления, если квартиру полностью оплатил один из собственников, или нет документального подтверждения того, кто именно оплатил жилую площадь.

- В соответствии с расходами на оплату жилья, если оба супруга участвовали в приобретении жилья.

Можно ли переписать бланк?

Супругам следует заранее продумать, как они будут распределять вычет на квартиру? и в какой доле будет возвращаться подоходный налог каждому из них.

Связано это с тем, что в дальнейшем внести изменения в распределение и переписать поданное заявление в ИФНС будет невозможно.

Также недопустимо передавать друг другу свою часть вычета.

При принятии решения о том, как будет разделено право на имущественную льготу, следует учесть, получал ли человек официальный доход в году, когда была куплена квартира. Если такого дохода не было, то и возвращать будет нечего.

В этом случае можно передать право использовать вычет тому супругу, у которого доход был. В заявлении при этом можно указать, что распределение производится 0 и 100 %.

Пропорция распределения может быть любой, главное заранее все продумать и просчитать, так как переписать заявление на имущественный вычет будет не возможно.

Какую форму использовать для разделения?

Существует типовой бланк заявления, подготовленный ФНС. Лучше использовать данную форму для подачи сведений в налоговую инспекцию, однако закон не запрещает составить документ по собственному образцу.

Скачать бланк типовой формы заявления о разделении имущественного налогового вычета между официальными супругами можно по ссылке.

https://www.youtube.com/watch?v=vxte_oSXQtc

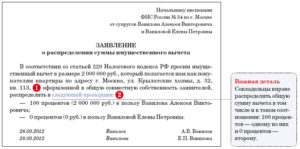

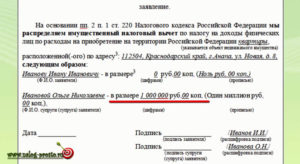

Как выглядит форма заявления о распределении от ФНС:

Как заполнить бланк для налоговой?

Рассмотрим особенности оформления заявления о распределении долей имущественного вычета на примере типовой формы.

Представлен бланк на одном листе.

Заполнить нужно следующие поля формы:

- В правом верхнем углу вписывается наименование отделения ФНС, куда сдаются документы на возврат подоходного налога;

- В родительном падеже пишется ФИО заявителей – супругов, которые желают распределить положенную налоговую льготу в соответствии со своими пожеланиями;

- ИНН каждого супруга, если он есть;

- Адрес проживания каждого заявителя, должен соответствовать паспортной прописки;

- Контактные данные, по которым налоговой специалист сможет связаться в случае возникновения вопросов по заявлению;

- В текст вписывается в свободное поле наименование купленного недвижимого объекта, в отношении которого планируется вернуть НДФЛ, также указывается адрес нахождения квартиры или иного жилого объекта;

- Доли имущественного вычета, которые будут использованы каждым из заявителей, для этого вписывается ФИО мужа и жены рядом проставляется желаемый размер льготы (сумма указывается цифрами и прописью);

- Подписи супругов;

- Дата написания.

При заполнении формы о разделении вычета нужно проверить, что данные по квартире, указанные в заявлении, в точности совпадают с аналогичной информацией, вписанной в декларацию 3-НДФЛ.

Дата, указанная в заявлении о распределении льготы на возврат налога, переносится в 3-НДФЛ, в поле 090 лист Д1, в котором нужно поставить день, месяц и год написания данного бланка.

Проставляя дату в декларации, заявителя показывают, что желают по-своему перераспределить возможность получения вычета.

Скачать образец декларации 3-НДФЛ при покупке квартиры:

- при подаче в первый год;

- при подаче повторно.

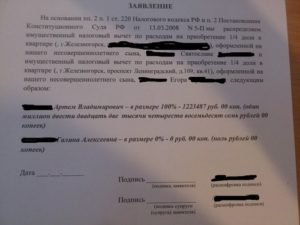

Образец заполнения

В 2018 году заявление об определении долей имущественного вычета и распределении их между двумя супругами следует подавать по квартире, купленной в 2017 году.

Заполненный образец письменного заявления прикладывается к прочей документации, необходимо для оформления возврата НДФЛ по покупке. В пакет входит заявление на вычет и возврат подоходного налога, 2-НДФЛ, декларация 3-НДФЛ, документы на квартиру, платежные бумаги и прочее.

Скачать образец заполнения заявления на получение имущественной льготы мужем и женой и перераспределение долей вычета можно по ссылке.

Как выглядит бланк в заполненном виде:

О предоставлении имущественной льготы и распределении вычета и возврата НДФЛ за квартиру супругами смотрите в видео:

Выводы

Супругам, купившим квартиру в совместную долевую собственность или без выделения долей, пп.2 п.1 ст.220 НК РФ позволяет распределить возможность использования вычета в соответствии с личными пожеланиями.

Для разделения льготы достаточно подать в ФНС заявление по типовой или произвольной форме. Если данный письменный документ предоставлен не будет, налоговая инспекция предоставит льготу 50/50.

Оцените качество статьи. Мы хотим стать лучше для вас:

Видео:Образец заявления о распределении налогового вычета между супругамиСкачать

Заявление о распределении вычета (#3373)

Заявление о распределении имущественного налогового вычета между собственниками квартиры (комнаты, жилого дома, земельного участка). С образцами других заявлений вы можете ознакомиться по ссылкам:

Заявление о распределении вычета: когда может понадобиться?

При покупке недвижимости в совместную собственность (например, мужем и женой) без распределения долей общая сумма имущественного вычета распределяется между ними.

Причем в том порядке, который они сами для себя определят (например, одному 40%, а другому — 60% от общей суммы имущественного вычета). Подробнее о имущественном вычете смотрите по ссылке (подзаголовок «Имущественный вычет при совместной покупке квартиры»).

Чтобы установить порядок распределения вычета в налоговую инспекцию нужно подать специальное заявление.

https://www.youtube.com/watch?v=QwRqUfv9uDA

Заявление о распределении вычета вам понадобиться далеко не всегда. Оно необходимо, если стоимость купленной недвижимости меньше 4 000 000 руб. Объясню почему.

По налоговому законодательству сумма вычета равна стоимости купленной квартиры. Однако, закон ограничивает его максимальную сумму. Не зависимо от стоимости квартиры каждый покупатель вправе получить вычет лишь в пределах 2 000 000 руб.

Получается, что если супруги покупают квартиру например за 6 000 000 руб., то сумма расходов каждого составит 3 000 000 руб. То есть безо всякого заявления каждый вправе претендовать на вычет в его максимальной сумме — 2 000 000 руб.

Ситуация измениться, если квартира стоит дешевле 4 000 000 руб. Например, она куплена за 2 500 000 руб.

На какую сумму будет претендовать каждый из супругов? Как они поделят вычет по этой квартире между собой? Вот здесь они и должны определиться кто и сколько получит. Вариантов, множество.

Например, муж получит вычет 2 000 000 руб., а жена оставшиеся 500 000 руб. Или они могут поделить вычет поровну — каждому по 1 250 000 руб.

Заявление о распределении вычета: как оформить и сдать

По закону такое заявление может составляться в произвольной форме. Налоговая служба не в праве утверждать его форму. Однако, зачастую, на информационных стендах в налоговых инспекциях висят рекомендуемые формы подобных заявлений. Вы вправе составить заявление по той форме, которая рекомендована инспекцией или заполнить заявление на возврат налога по той форме, которая размещена у нас.

В любом случае отказать вам по тому основанию, что ваша форма не соответствует образцу в инспекции налоговая служба НЕ В ПРАВЕ. Наша форма составлена на основании официального письма Федеральной налоговой службы России от 22 ноября 2012 г. № ЕД-4-3/19630, где приведены рекомендуемые образцы документов. Это письмо обязательно для применения всеми налоговыми инспекциями России.

На нашем сайте приводятся:

1. Заполненная форма заявления на распределение имущественного вычета (в качестве образца).

2. Шаблон заявления на распределение имущественного вычета в формате DOC (см. прикрепленный файл), который вы можете скачать и заполнить ориентируясь на наш образец и указав собственные данные.

Заявление может быть сдано вами в инспекцию лично или отправлено по почте (во-втором случае днем предоставления заявления считается дата его передачи почтовому отделению для отправки).

В первом случае (при передаче лично) составьте заявление в двух экземплярах. Первый отдайте в инспекцию. Второй — останется у вас. При этом потребуйте от сотрудника налоговой инспекции, принимающего заявление о возврате налога, проставит на втором (вашем) экземпляре отметку-штамп о принятии заявления с указанием текущей даты.

Во-втором случае (отправка по почте) отправляйте заявление ценным письмом с описью вложений и, желательно, с уведомлением о вручении. Обязательно сохраните почтовую квитанцию об отправке и впоследствии полученное уведомление (если письмо направлялось с уведомлением). Эти документы будут подтверждать факт отправки заявления в налоговую инспекцию.

Как правило заявление о распределении вычета сдается вместе с декларацией по налогу на доходы физических лиц (форма 3-НДФЛ) за соответствующий год. К декларации прилагают:

Внимание! Если у вас нет данных для заполнения тех или иных строк заявления (например вам не присвоен ИНН) не заполняйте их или удалите эти строки из шаблона.

Заявление о распределении вычета: образец заполнения

Вот пример оформленного заявления на получение вычета:

| КОМУ | Руководителю Инспекции ФНС России № 15 по г. Москве Москве |

| КУДА | В Инспекцию ФНС России № 15 по г. Москве |

| СОБСТВЕННИКИ | Первый собственник | Второй собственник |

| ОТ КОГО | Петрова Ивана Николаевича | Петровой Марии Ивановны |

| ИНН | 771501300875 | 771901506854 |

| ДОК.УД. ЛИЧНОСТЬ | Паспорт | Паспорт |

| серия, номер | 45 00 675002 | 28 02 584205 |

| кем выдан | УВД «Текстильщики» г. Москвы (код подразд. 456-098) | УВД «Марьино» г. Москвы (код подразд. 754-025) |

| дата выдачи | 28.06.2009 |

Видео:Имущественный налоговый вычет и вычет за проценты по ипотеке между СУПРУГАМИ как распределить 3-НДФЛСкачать

Имущественный вычет на супругов при покупке квартиры

Налоговый кодекс РФ дает право каждому гражданину, который приобрел жилую недвижимость, получить имущественный вычет, т.е. вернуть часть уплаченного подоходного налога.

Если покупатель не находится в зарегистрированном браке, вычет предоставляется ему в единоличном порядке.

Совсем другая ситуация — распределение налогового вычета между супругами, здесь заинтересованными в получении вычета являются уже две стороны.

Схема предоставления имущественного вычета в данном случае зависит от того, какой именно механизм приобретения недвижимости использовался супругами, и на каких условиях они согласны использовать предоставляемую им возможность. Остановимся подробнее на том, каким образом производится распределение вычета между супругами в различных ситуациях покупки недвижимости.

Распределение имущественного вычета между супругами при покупке жилья в общую совместную собственность

При приобретении супругами недвижимости в общую совместную собственность в свидетельстве о праве собственности не указывается, какими именно долями они располагают, а потому по умолчанию принимается, что их они имеют равнозначные права на жилье. В соответствии с этим и распределение имущественного вычета между супругами по умолчанию признается как 50% и 50%, хотя при желании или необходимости они могут изменить данный пункт.

https://www.youtube.com/watch?v=KxxuUSpjWXM

К примеру, вычет может быть предоставлен как 100% и 0% или же в любой другой пропорции. Чтобы такой способ распределения вычета был принят налоговой инспекцией, супругам надо составить и подать соответствующее заявление, в котором будет конкретно указываться размер вычета для каждого.

Надо отметить, что установленный способ получения вычета, указанный в данном заявлении, не может быть в дальнейшем изменен. Кроме того, один из супругов не имеет права передачи части или полного размера своего вычета другому супругу, а потому необходимо заранее продумать вариант, который будет удобен и выгоден при данной ситуации.

Как бы ни был распределен вычет при покупке квартиры супругами, каждый из них не может получить имущественный вычет более 2 млн. рублей. Это установлено на законодательном уровне, а потому, если стоимость жилья больше 2 млн.

, имеет смысл равноценное распределение вычета для обоих супругов. Если стоимость жилья превышает 4 млн.

рублей, то супругам нет необходимости подавать заявление о распределении вычета, поскольку каждый из них может получить вычет в 2 млн. руб.

Налоговый имущественный вычет могут получить только те граждане РФ, которые имеют официальный источник доход, с которого они уплачивают через налогового агента налог на доходы физических лиц. Если такого источника нет, то наилучшим вариантом является предоставление всего размера вычета тому супругу, который имеет официальный источник дохода.

Супруги Смирновы приобрели квартиру в общую совместную собственность. Ее стоимость — 2 500 000 руб. Они могут поступить следующим образом:

- Распределить вычет 50/50, и тогда каждый будет иметь вычет 1 250 000 руб. Такой метод в основном используется, когда супруги имеют приблизительно равный доход;

- Распределить вычет в какой-то пропорции, к примеру, 70/30, и тогда один супруг будет иметь вычет 1 750 000 руб., а другой — 750 000 руб. Такой метод лучше использовать, если существует достаточно большая разница между уровнями доходов супругов;

- Распределить вычет 100/0, и тогда один супруг будет иметь вычет 2 000 000 руб., а второй — 0 руб. Этот метод применяется, когда один из супругов не имеет официального источника доходов.

Распределение имущественного вычета супругами при покупке жилья в общую долевую собственность

При приобретении супругами недвижимости в общую долевую собственность в свидетельстве о праве собственности указывается, какими именно долями они располагают, а потому имущественный вычет зависит от данного фактора.

До 2014 года налоговый имущественный вычет между супругами распределялся в соответствии с долями, которыми они владели на праве общей долевой собственности. Начиная с 2014 года вычет зависит от того, сколько именно денежных средств потратил каждый из супругов, и при этом они обязательно должны иметь на руках документальное подтверждение произведенных расходов.

При приобретении недвижимости в общую долевую собственность распределение имущественного налогового вычета между супругами может осуществляться двумя способами:

1.Если действительно имеется документальное подтверждение произведенных расходов, то вычет распределяется согласно этим документам.

Супруги Смирновы приобрели квартиру в общую долевую собственность. Ее стоимость — 2 500 000 руб. При этом по документам супруг израсходовал на покупку жилья 2 000 000 руб., а супруга — 500 000 руб. В соответствии с этим каждый из них получит вычет в размере произведенных расходов.

2.Если же документального подтверждения распределения расходов нет, то есть денежные средства полностью платил один из супругов, то они имеют право распределить вычет по их желанию в любых пропорциях.

При этом они должны подать в налоговую инспекцию соответствующее заявление, в котором будут прописываться доли вычета на каждого из супругов.

Такая позиция государственных органов связана с тем, что согласно Семейному кодексу РФ, вне зависимости от того, на кого именно оформлены платежные документы, считается, что оба супруга участвовали в расходах.

https://www.youtube.com/watch?v=705pZKYPNxg

Таким образом, распределение имущественного вычета супругами, приобретающими недвижимость в общую долевую собственность, базируется на наличии подтверждающих расходных документов, по которым определяется размер доли вычета. Если документы на одного супруга, они имеют право самостоятельно распределить вычет, составив необходимое заявление.

Имущественный налоговый вычет супругам при оформлении жилья на одного из них

Бывают ситуации, когда владельцем жилой недвижимости является один из супругов, и именно он записан в свидетельстве о праве собственности как единоличный собственник. В этом случае он может самостоятельно получить имущественный налоговый вычет без привлечения второго супруга, и при этом нет необходимости подавать заявление о распределении вычета в налоговые органы.

Кроме того, даже если супруг оформил недвижимость только на себя, она все равно считается приобретенной в браке, а потому и второй супруг имеет право на получение вычета.

При этом имущественный налоговый вычет супругам предоставляется аналогично тому, как он распределялся при приобретении жилья в общую совместную стоимость.

Иными словами, он может быть разделен между супругами в любых долях, которые они закрепят в соответствующем заявлении в налоговые органы.

На недвижимость стоимостью выше 4 млн. руб. налоговый вычет при покупке квартиры супругами при общей совместной собственности можно не писать заявление на распределение.

В том случае, когда квартира стоимостью свыше 4 млн. руб.

приобретается только одним из супругов, а вычет по ней планируют получать оба, в обязательном порядке должно быть составлено заявление о распределении имущественного налогового вычета.

Смирнов И.А., будучи в браке, приобрел квартиру в единоличную собственность. Ее стоимость — 2 500 000 руб. Супруги могут поступить следующим образом:

- Смирнов имеет право единолично использовать имущественный вычет, и тогда он будет составлять 2 000 000 руб.;

- Супруги могут распределить вычет по своему желанию, к примеру, 50/50, и тогда каждый будет иметь вычет 1 250 000 руб.

Вполне возможна следующая ситуация: один из супругов покупает квартиру и оформляет ее только на себя, и при этом получает право на имущественный вычет. В то же время он может не иметь официального источника дохода, а потому не может воспользоваться предоставленным ему правом. В такой ситуации получить вычет за супруга можно второму человеку, имеющему официальный доход.

Для этого надо написать в налоговую инспекцию соответствующее заявление, в котором будет указано, что супруг, у которого нет официального дохода, использует право налогового вычета в размере 0%, а второй супруг, имеющий доход, в размере 100%.

Заявление супругов о распределении налогового вычета

Заявление о распределении вычета между супругами составляется в произвольной форме, но налоговые органы могут предлагать типовую форму документа, разработанную ими с учетом имеющихся обстоятельств. При этом ИФНС не вправе не принимать от супругов заявление только лишь потому, что оно не соответствует предлагаемой ею форме.

Налоговый вычет между супругами и его размер во многих случаях определяется именно заявлением, а потому этот документ является одним из обязательных для представления в налоговые органы. Он составляется от имени обоих супругов и обязательно ими подписывается.

Заявление передается вместе со всем пакетом документов, который необходим к получению вычета, в том числе в нем должна быть копия свидетельства о регистрации права собственности, в котором указывается способ владения приобретаемым имуществом: общая совместная, общая долевая или индивидуальная.

Если имущество приобретено с использованием ипотечных кредитных средств, супруги имеют право получить имущественный налоговый вычет и по уплаченным процентам, для чего составляют дополнительное заявление. При этом распределение по процентам осуществляется исходя из их собственного желания, то есть они могут распределить вычет по процентам по своему усмотрению.

https://www.youtube.com/watch?v=KQN8n77tcaQ

Он может совпадать с вычетом по стоимости квартиры или же полностью отличаться от него. Кроме того, вычет по процентам может пересматриваться супругами и изменяться, для чего необходимо передавать в налоговые органы соответствующее заявление.

https://www.youtube.com/watch?v=QwRqUfv9uDA

Заявление о распределении имущественного вычета между супругами (скачать образец)

Видео:Распределение имущественного вычета между супругами и как разделить вычет по процентам : заявлениеСкачать

Образец заявления о распределении долей имущественного вычета между супругами в 2020 году — Налоги и право

По нормам действующего законодательства владелец недвижимого имущества имеет право получить возмещение в части уплаченного подоходного налога, которое составляет 13% рыночной стоимости объекта налогообложения.

Для возврата налога необходимо написать соответствующее заявление установленного образца и обратиться в налоговые органы.

Если владельцев недвижимости несколько, сумма уплаченного налогового платежа распределяется между ними в соответствии с долей потраченных средств.

Когда может понадобиться заявление о распределении долей имущественного вычета

Налоговое законодательство разработало механизм возмещения части суммы за покупку жилья в виде имущественного вычета. Максимально допустимая сумма имущественного вычета по состоянию на 1 ноября 2017 года составляет 2 млн рублей вне зависимости от рыночной стоимости недвижимости.

Таким образом, если недвижимое имущество стоит 7 млн рублей, и владелец всего один, то ему будет зачислено 2 млн рублей. Если же ценовая политика объекта налогообложения остается прежней, но в документах на имущество указано 2 владельца, то полная сумма вычета выплачивается обеим сторонам.

Определяя долевое соотношение, владельцы должны учитывать несколько моментов:

- Год приобретения недвижимости (если покупка осуществлена после 2014 года, то механизм выплаты средств отличается: владельцы могут получать неограниченное количество выплат, сумма по которым в год не может превышать 260 тыс. рублей).

- Суммы понесенных расходов каждой из сторон, связанные с приобретением недвижимости (если не заключать дополнительные соглашения, то суммы вычета распределяются в 2 пропорциях: 50 на 50 или 100 на 0).

- Вид собственности (долевая/совместная).

Как правильно составить соглашение?

Соглашение о распределении долей подается в налоговую инспекцию каждый год в письменном виде, нотариальное удостоверение не требуется. Документы направляются ежегодно в том случае, если собственники решили изменить долевое участие на выплату. Соглашение представлено в виде установленного образца, где отображается следующая информация:

- право на недвижимость/ вид собственности;

- место (населенный пункт) и дата подписания соглашения;

- персональные данные владельцев (ФИО, серия/номер паспорта, наличие детей, среднемесячный доход);

- долевое распределение вычета.

Уже упоминалось, что заявление можно подать один раз в год, при повторном направлении в налоговые органы оно не будет рассмотрено.

Заметим, что не все категории лиц, проживающих в России и имеющие недвижимость, могут претендовать на возмещение части стоимости.

Государство осуществляет выплату лишь тем гражданам, которые официально трудоустроены и ежемесячно перечисляют в бюджет НДФЛ, а также неработающим пенсионерам. Существует 2 способа подачи бланка на возврат средств:

- напрямую в ИФНС (механизм был описан выше);

- работодателю (в таком случае с начисленного дохода не будет взиматься 13% налог до тех пор, пока сумма не достигнет имущественного вычета).

Скачать форму заявления о распределении долей имущественного вычета

Какие документы необходимы?

Помимо заявления на распределение долей при имущественном вычете необходимо собрать еще пакет документов, состоящий из:

- договора купли-продажи (оригинал и копии);

- банковских бланков, квитанций или чеков, подтверждающих осуществление сделки и перерасчет денежных средств;

- свидетельства о регистрации объекта недвижимости (выписки из Единого кадастра/домовая книга или иной вид документа);

- акта приема-передачи недвижимости;

- справки об уплате подоходного налога (форма 2-НДФЛ);

- годовой декларации ЗНДВЛ за прошлый год.

Имущественный вычет при продаже доли в квартире осуществляется в том случае, если она находилась в собственности владельца не мене 3-х лет. Процедура получения имущественного вычета при продаже осуществляется путем стандартного механизма получения возмещения, а дополнительная документация не требуется.

Как получить налоговый вычет за детей?

Благодаря изменением в НК РФ прописывается четкий механизм налогового вычета на детей. Поскольку большинство родителей приобретают жилье, имея несовершеннолетних детей, то они могут претендовать на получение вычета на ребенка.

Существует несколько вариантов развития событий:

- Один платежеспособный владелец квартиры и ребенок сумма возмещения рассчитывается как для двух равноправных владельцев, но выплачивается родителю.

- Если покупка осуществлялась двумя взрослыми совместно, то выплата ребенку суммируется к долевому участию одного из родителей. Если квартира приобретена за счет родителей, но официально владельцем считается ребенок 100% суммы будет перечислено взрослому, указанному в имущественном соглашении.

Заявление о возврате части средств рассматривается налоговыми органами в течение 20 календарных дней, а механизм выплат оговаривается с каждым гражданином (полная сумма единоразово или дробными частями постепенно).

ИНФС не может отказать в осуществлении перерасчета, если все нормы НК РФ соблюдены, предоставлен полный пакет документов, и их качество/достоверность/подлинность не вызывает сомнений.

Как оформить заявление о распределении долей имущественного вычета — образец

Пропустить и перейти к содержимому

Образец:

В ИНФС № ___

От _________,

Проживающего по адресу ______________

Заявление

В соответствии с пп. 2 п. 1 ст. 220 НК РФ мы осуществляем распределение имущественного налогового вычета по налогу на доходы физ. лиц по средствам, расходованным на приобретение на территории Российской Федерации объекта недвижимости (наименование), расположенного по адресу ______________________ следующий образом:

— ФИО (супруга) в сумме ________________ (указать сумму буквами)

— ФИО (супруги) в сумме ________________ (указать сумму буквами)

Дата подписания заявления «__» месяц 20__ года подпись (ФИО супруга)

Дата подписания заявления «__» месяц 20__ года подпись (ФИО супруги)

Как правильно составить заявление о распределении имущественного вычета между супругами

В процессе приобретения квартиры у любого человека возникает право получить имущественный вычет по НДФЛ. Оно предоставлено НК РФ, а порядок его оформления определен в нормативных документах Правительства РФ. Получить его достаточно просто – необходимо только собрать нужный пакет документов, предоставить сведения для перечисления части НДФЛ из бюджета и дождаться средств.

Однако, чтобы получить налоговый вычет при покупке квартиры для супругов в России в 2018 году в минимальные сроки и с гарантией, необходимо обладать определенными навыками, поэтому часто за такой услугой обращаются к профессионалам.

Общие правила оформления налогового вычета

При покупке квартиры в 2018 году, каждый из супругов сможет возместить часть средств, направленных на эти цели, включая выплату ипотечных процентов. Это потребует осуществления следующей последовательности действий:

- Оформить документы согласно установленному перечню;

- Получить на месте работы или самостоятельно заполнить отчет 3-НДФЛ, где производится расчет суммы возмещения;

- Направить все требуемые документы в ИФНС.

Подавая заявление о получении имущественного вычета, важно учитывать, что одним из обязательных документов является свидетельство о браке, поэтому тем, кто приобрел квартиру, находясь в гражданском браке, потребуется подавать два разных заявления, ведь, с точки зрения налоговой, это два разных человека. Если же супруги получили возмещение, а потом развелись, после развода возвращать его назад также не потребуется.

https://www.youtube.com/watch?v=IVXAJdmbeZc

Заявляться на возмещение можно и после расторжения брака. Однако при таком развитии событий компенсация налога будет, как и при гражданском браке, рассчитана на основании величины доли граждан приобретенном имуществе.

Особенности налогового вычета при покупке жилья супругами

Осуществляя сделку купли-продажи жилья, требуется принять решение, как оформлять помещение.

Например, это может быть целесообразно при покупке жилья с использованием средств материнского капитала. Они не включаются в состав расходов при расчете размера компенсации, поэтому может оказаться выгоднее, чтобы доля мужа была больше.

Возмещение НДФЛ при приобретении жилья в долевую собственность

В части налогового вычета при покупке квартиры 2018, изменения для супругов предусматривают возможность самостоятельно определяться с пропорциями разделения расходов, а значит, и возмещения части уже уплаченного НДФЛ. При определении таких пропорций до 2014 года учитывались только размеры долей мужа и жены в объекте собственности.

В настоящее время следует ориентироваться исключительно на реально осуществленные платежи.

- Разделить сумму возмещения, основываясь на документах, которые распределяют финансирование расходов со стороны каждого из членов семьи.

- НДФЛ будет компенсирован какому-то одному члену семьи.

Имущественный вычет при совместной собственности

Такая ситуация, в вопросе оформления, является самой простой. Расходы, которые понесла семья в процессе сделки купли-продажи недвижимости, сразу признаются общими и, для разделения возмещения, необходимо заполнить, подписать и направить в ИФНС заявление о распределении имущественного вычета между супругами при общей совместной собственности.

Перераспределить их в будущем не удастся. Также следует учитывать и стоимость объекта недвижимости. При цене жилья больше 4 миллионов разделение компенсации будет в любом случае 50/50, поскольку предельная величина расходов, НДФЛ с которых компенсируется – 2 миллиона рублей.

Единоличный налоговый вычет

Возместить часть НДФЛ имеет возможность и один из членов семьи, но такое возможно только для супругов, не оформивших жилье в общее владение.

Необходимо собрать и предоставить в ИФНС следующий перечень документов:

- Паспорт, чтобы удостоверить личность заявителя;

- Справка о доходах физического лица, приобретения, долях;

- Расчет суммы компенсации НДФЛ с заявлением соответствующей формы;

- Документы о правах на жилую недвижимость.

Предоставление вычета при наличии детей

Значимые изменения коснулись данной сферы регулирования.

До 2014 года, если супруги принимали решение о включении в состав собственников детей, величина компенсации НДФЛ для мужа и жены уменьшалась, поскольку единственным показателем, на основании которого производилось определение величины понесенных расходов, была доля в собственности. Соответственно, при включении в перечень собственников детей, доля родителей уменьшается, а значит, сокращается и величина возможной компенсации.

С 2014 года ситуация изменилась. Теперь доли детей включаются в расчет для определения величины возмещения налога, поскольку финансирование покупки жилья, очевидно, осуществлялось родителями. При этом, несмотря на полученный вычет супругами, право собственности у детей сохраняется.

Таким образом, для супругов произошли определенные изменения для получения возмещения НДФЛ. Теперь на основании заявления о распределении имущественного вычета между супругами можно регулировать пропорции расходов и сделать величину возмещения максимальной.

Процедура возмещения стандартная. Необходимо собрать документы, предоставить в ИФНС и через несколько месяцев после принятия положительного решения получить на карту или счет денежные средства из бюджета.

С сайта: https://metr.guru/nalogovyj-vychet/kak-sostavit-zayavlenie-o-raspredelenii-mezhdu-suprugami

Распределение имущественного вычета между супругами

Существует несколько особенностей при приобретении недвижимости супругами. Различия оформления зависят от ряда факторов, а именно:

- Даты приобретения жилья: до или после 01 января 2014 года. Связано со вступлением в силу с 01 января 2014 года существенных изменений в статьи Налогового Кодекса, регулирующие получение имущественного вычета.

- Вида собственности приобретенного жилья: совместная, долевая или единоличная.

Рассмотрим все варианты приобретения недвижимого имущества супругами..

Имущественный вычет при приобретении жилья супругами в общую совместную собственность

При покупке жилья супругами в общую совместную собственность они оба имеют право на получение имущественного вычета, по умолчанию их доли в вычете распределяются поровну – 50/50%. При этом супруги имеют право распределить этот вычет в любой пропорции между собой, вплоть до 100% / 0% в пользу мужа или жены.

Видео:🎦 Заявление на распределение налогового вычета между супругамиСкачать

Распределение имущественного налогового вычета между супругами: образец заявления в 2019 году, доли в квартире, проценты, бланк и пример заполнения

Последнее обновление от 05.10.2019

На основании статьи 220 НК РФ, физические лица имеют право получить имущественный вычет. В случае покупки квартиры, строительства дома, покупки земельного участка, уплаты процентов по ипотечному займу можно вернуть налог на доходы физических лиц.

Заполнение декларации 3-НДФЛ

В законном браке супруги покупают объект недвижимости в совместную собственность. Зарегистрировать форму собственности можно несколькими способами:

- в общую совместную собственность;

- в общую долевую собственность;

- на одного из супругов.

При получении налогового имущественного вычета, важно правильно оформить все документы. И чтобы получить максимальную сумму по НДФЛ, надо правильно распределить долю собственности между супругами.

https://www.youtube.com/watch?v=liv4K1C86Dg

Для семьи, состоящей из мужа и жены, можно получить максимальный размер имущественного вычета в размере 4 000 000 рублей за покупку квартиры и 6 000 000 рублей за проценты по ипотеке. НДФЛ вернется в сумме, соответственно, 520000 рублей и 780000 рублей на семью.

Жилье куплено в общую долевую собственность

Когда недвижимость покупается в общую долевую собственность, при регистрации прав указывается размер доли владения каждым супругом. И определяется от размера вложенных денег мужем и женой. Оплату надо подтвердить документально. Имущественный вычет рассчитывается пропорционально доле владения.

- Супруги купили квартиру за 3 500 000 руб. Муж оплатил 60% — 2 100 000 рублей, а жена 40% — 1 400 000 руб. Имеются выписки с банковского счета, подтверждающие оплату. Имущественный вычет предоставляется пропорционально оплаты каждого. Заявление о распределении суммы не пишется в налоговые органы. Но мужу вернут НДФЛ только с 2 000 000 рублей, с предельной суммы. И размер НДФЛ к возврату составит 13% — 260 000 руб.

- Супруги имеют право сами распределить долю владения по своему выбору. И смогут вернуть себе НДФЛ в максимальном размере. Тогда супругам надо написать заявление на распределение доли — 50% и 50%. И оба воспользуются вычетом по 1 750 000 рублей. Общая сумма возврата НДФЛ составит 455 000 руб.

- Если у супругов нет подтверждающих документов или один из супругов оплатил полностью 100%, то они могут самостоятельно определить долю каждого. Для этого в налоговую инспекцию подается заявление о распределении доли каждого.

Совместная собственность

После изменений в законодательстве, при покупки квартиры после 01 января 2014 года, муж с женой имеют право распределить долю между собой на свое усмотрение.

В свидетельстве на право совместной собственности не указывается какой долей владеет каждый. Поэтому, по умолчанию считается, что пополам — 50% и 50%.

Если супруги захотят распределить по-другому долю, то надо написать заявление в налоговую инспекцию, в котором указывается размер доли для каждого из супругов.

Каждый имеет право получить не более 2 млн руб. И можно распределить доли, в зависимости от получаемого дохода.

Налоговый имущественный вычет предоставляется гражданам, которые получают официальный доход и уплачивают НДФЛ.

Если жена не работает, то вычет может получить муж, но только в пределах 2 млн руб.

Например.

Супруги купили квартиру стоимостью в 4 500 000 рублей.

Распределить налоговый вычет можно:

- 50% и 50% — муж и жена получают в равных долях по 2 000 000 руб.

- В разной пропорцией — 60% / 40%, 70% / 30%, 20% / 80%. Необходимо учитывать у кого больше официальный доход, у жены или мужа.

- 100% и 0% — всю сумму может получить только муж или жена. Этот вариант подойдет, когда один из супругов не имеет официального заработка.

Если жилье оформлено только на мужа или жену

Может быть еще такой вариант, когда квартиру или дом покупают и оформляют в собственность на мужа или жену. Тогда, можно получить имущественный вычет в полном размере самостоятельно. И не надо будет писать заявление в налоговую о распределении.

Когда недвижимость приобретается в официальном браке, то она считается совместной собственностью. Если только нет брачного контракта. И другой супруг тоже имеет право получить налоговый вычет. Размер определяется по договоренности. Надо написать заявление в ФНС, в котором определить процент и сумму владения каждого.

Например, муж и жена приобрели дом стоимостью 3000000 рублей.

Муж оформил на себя полную собственность и оплатил за дом. Он имеет право воспользоваться вычетом в размере 2000000 рублей.

Но супруги написали заявление о распределении доли в суммах 2000000 рублей (мужу) и 1000000 рублей (жене). Таким образом, они получили максимальный размер вычета и смогут вернуть НДФЛ 390000 руб.

Общая собственность с детьми

На основании пункта 6 статьи 220 НК РФ, покупая квартиру или дом в собственность совместно со своими детьми до 18 лет, родители имеют право получить вычет за себя и за детей.

За ребенка могут вернуть НДФЛ оба супруга. Они имеют право распределить его между собой. Или может получить один из супругов полностью.

https://www.youtube.com/watch?v=-Ihaqt5bQuk

Предельная сумма произведенных расходов остается в размере 2 млн рублей на каждого члена семьи.

Пример.

Семья Орловых приобрела дом совместно со своим сыном 8 лет стоимостью 3000000 руб.

У каждого доля составляет по 1000000 руб. Долю ребенка супруги решили разделить между собой в пропорции 600000 рублей — мужу, и 400000 рублей — жене.

Итого, Орлову будет возвращен НДФЛ в сумме 208000 рублей ((1 000 000 + 600 000) × 13%). А Орловой — 182000 рублей ((1 000 000 + 400 000) × 13%).

Если в приобретении жилья использовался материнский капитал, то вычет тоже можно получить. На основании пункта 5 статьи 220 НК РФ, имущественный вычет предоставляется по расходам на недвижимость за минусом суммы материнского капитала.

Чтобы рассчитать сумму НДФЛ, подлежащую возврату, надо:

(стоимость недвижимости — материнский капитал) × 13% = НДФЛ к возврату

Пример.

Супруги внесли материнский капитал в размере 453 026 рублей в счет покупки квартиры за 4 000 000 рублей. Налоговый вычет предоставляется на сумму 3 546 974 рублей (4 000 000 — 453 026).

Т.е. супруги смогут вернуть себе НДФЛ — 461 107 рублей, распределив между собой сумму расходов, не превышающих 2 млн рублей у каждого.

Потеряет ли ребенок право на имущественный вычет, если родитель получит его сейчас за него? Так как имущественный вычет предоставляется один раз в течение жизни.

Можно. У ребенка не пропадет право получить имущественный вычет в будущем, когда сам будет приобретать жилье. Так как предоставляется родителям, а не ребенку.

🎥 Видео

Как супругам разделить налоговый вычетСкачать

Распределение вычета между супругамиСкачать

Налоговый вычет при покупке квартиры супругами в браке в совместную собственность - как разделитьСкачать

Налоговый вычет за покупку квартиры. Декларация 3-НДФЛ через личный кабинет. Инструкция 2023Скачать

Оформление налогового вычета для супруговСкачать

Как поделить между супругами налоговый вычет при покупке квартиры в ипотеку? Закон и ПорядокСкачать

Вычет на детей и стандартный вычет на себя в личном кабинете: заполнение декларации 3-НДФЛСкачать

Исковое заявление о расторжении брака, заполняем образец вместе с опытным семейным юристомСкачать

Декларация 3-НДФЛ 2024 инструкция по заполнению: Имущественный налоговый вычет при покупке квартирыСкачать

ДЕКЛАРАЦИЯ 3-НДФЛ НА ВЫЧЕТ ЗА ЛЕЧЕНИЕ / МЕДИЦИНСКИЕ УСЛУГИ ЧЕРЕЗ ЛИЧНЫЙ КАБИНЕТ НАЛОГОПЛАТЕЛЬЩИКАСкачать

Распределение налогового вычета за проценты по ипотеке между супругами.Скачать

Вычет за проценты по ипотеке 2024: Как заполнить декларацию 3-НДФЛ на возврат процентов по ипотекеСкачать

Декларация 3-НДФЛ 2023 для налогового вычета при покупке квартиры: Как заполнить 3-НДФЛ Онлайн в ЛКСкачать

КАК ЗАПОЛНИТЬ 3-НДФЛ ПО ИПОТЕЧНЫМ ПРОЦЕНТАМ В ЛИЧНОМ КАБИНЕТЕ НАЛОГОПЛАТЕЛЬЩИКА В 2023 ГОДУСкачать

Вычет по процентам по ипотеке 2023 - Инструкция по заполнению декларации 3-НДФЛ в личном кабинетеСкачать

Распределение налогового вычета между супругами за покупку квартиры.Скачать