Прекращение трудовых отношений между работником и работодателем может быть инициировано по основаниям предусмотренным ст. 77 ТК РФ. В этой статье рассмотрим возможные виды взаиморасчетов с сотрудником при увольнении и особенности перечисления НДФЛ (далее — налог).

- Особенности перечисления НДФЛ при увольнении

- Когда платить НДФЛ при увольнении сотрудника 2019 годом

- Перечисление НДФЛ при увольнении 2019 годом

- Форма налоговых сведений связанных с работой

- Перечисление НДФЛ при увольнении сотрудника

- Что нужно выплатить увольняющемуся сотруднику

- Какие выплаты облагаются, а какие нет

- НДФЛ при увольнении: срок перечисления

- Оплата НДФЛ при увольнении: сроки сдачи и порядок заполнения отчетности

- Входит ли в 2 ндфл выходное пособие

- Когда отражают выходное пособие в справке 2-НДФЛ

- Код выходного пособия в справке 2-НДФЛ

- Сроки предоставление справки 2-НДФЛ при выплате выходного пособия

- Нужна ли справка 2-НДФЛ при устройстве на работу

- Коды доходов в 2-НДФЛ: изменения

- Выходное пособие в 2 ндфл как отразить в 2019

- Справка 2 НДФЛ за 2018 год

- Расчет при увольнении в 6-НДФЛ: пример заполнения

- Коды доходов для справки 2-НДФЛ в 2019 году

- Как выходное пособие при увольнении отразить в отчетности по НДФЛ?

- Как отразить в 6-НДФЛ выплаты при увольнении

- 2 ндфл выходное пособие 2019

- Как происходит начисление НДФЛ на выплаты при увольнении и по соглашению сторон?

- Коды доходов и вычетов для справки 2-НДФЛ в 2019 году: таблица с расшифровкой

- Выходное пособие в 2 ндфл как отразить

- Код дохода выходного пособия при сокращении

- Код дохода выходное пособие при сокращении

- Входит ли в справку 2 ндфл выходное пособие при сокращении

- Входит ли выплата по сокращению в 2 ндфл

- Код налогового вычета при выплате выходного пособия по сокращению штата

- Оформляем 2-НДФЛ на раз, два, три

- 2 ндфл выходное пособие при сокращении штата 2020

- Заполнение 2-НДФЛ с выплат при увольнении сотрудника в 2020 году

- Отражение выходного пособия при сокращении в справке в 2-НДФЛ: код дохода и другие нюансы

- 💡 Видео

Особенности перечисления НДФЛ при увольнении

При расчетах с работником в связи с окончанием трудовых отношений обратите внимание на ряд особенностей:

- наличие дней отпуска и предоставление отпуска сотруднику с последующим расторжением с ним трудового договора;

- наличие дней отпуска и выбор сотрудником компенсации неиспользованных дней;

- использование отпуска авансом.

Когда платить НДФЛ при увольнении сотрудника 2019 годом

Если у него остались неиспользованные дни отдыха, по взаимному соглашению можно подготовить приказ на отпуск с последующим увольнением. В этом случае отпускные перечисляются за три дня до начала отпуска (ст. 136 ТК РФ). Остальные расчеты будут перечислены позже.

НДФЛ с отпускных перечисляется в день выплаты отпускных или не позднее дня, следующего за перечислением отпускных.

Вместе с тем, п. 2 ст. 223 НК РФ гласит, что датой получения дохода в виде оплаты труда признается последний день месяца, за который сотруднику был начислен доход.

Иными словами, если удержанный налог будет перечислен не на следующий день после окончания работы, а в последний день месяца, вы не нарушаете закон.

Такой вывод подтверждается и позицией ФНС России в письме № БС-3-11/, в котором говорится, что дата перечисления НДФЛ при увольнении в 2017г. в форме 6-НДФЛ может указываться последним днем месяца, в котором сотруднику выплатили доход.

Перечисление НДФЛ при увольнении 2019 годом

Остановимся на основных правилах уплаты налога:

- правила перевода денежных средств указаны в Положении ЦБ РФ № 383;

- порядок заполнения сведений в реквизитах распоряжений на перевод средств в бюджетную систему РФ приведены в Приказе Минфина № 107;

- платежи в бюджетную систему РФ кодифицируются Приказом Минфина №65н, в котором указаны коды бюджетной классификации;

- очередность платежей указана в ст. 855 ГК РФ.

При заполнении платежного поручения на уплату налога необходимо учесть порядок заполнения полей:

101 — статус плательщика, указывается код 02 (налоговый агент).

7 — сумма платежа, указывается в целых рублях, то есть без копеек.

21 — код очереди платежа 5.

104 — код бюджетной классификации (КБК), 182 1 01 02010 01 1000 110 (код платежа налога).

105 — код ОКТМО, муниципального образования (межселенной территории), где аккумулируются средства от уплаты налога.

106 — основание платежа, код ТП (текущий период).

107 — период, указать месяц в котором фактически был уволен работник, удержана сумма налога и перечислена в бюджет.

Вне зависимости от выбранного варианта оформление платежного поручения на перечисление налога в бюджет является одинаковым.

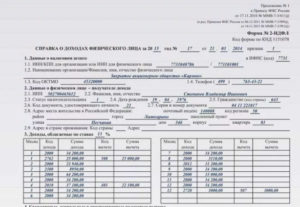

Форма налоговых сведений связанных с работой

Справка 2-НДФЛ при увольнении выдается сотруднику на основании ст. 62 ТК и ст.230 НК, и обязывают работодателя по письменному заявлению выдать копии справок, выписки и прочие документы. Работодатель обязан предоставить запрашиваемые документы, заверенные надлежащим образом, не позднее трех рабочих дней.

Перечисление НДФЛ при увольнении сотрудника

Работодатель является налоговым агентом в отношении подоходного налога своих сотрудников. То есть он обязан рассчитать сумму к уплате, удержать ее из дохода работника и своевременно перечислить в бюджет. Расскажем, какие имеет особенности уплата НДФЛ при увольнении.

Что нужно выплатить увольняющемуся сотруднику

В последний день работы с сотрудником должен быть произведен окончательный расчет. В этот день ему должны быть выплачены:

- зарплата, премии, надбавки по последний день работы;

- компенсация за неиспользованный отпуск;

- выходное пособие по закону или в соответствии с трудовым договором.

Кроме того, если сотрудник увольняется по сокращению, то ему сохраняется доход на время трудоустройства на второй, а в исключительном случае и на третий месяц после расторжения трудового договора.

Какие выплаты облагаются, а какие нет

Зарплата за последний месяц работы облагается налогом в обычном порядке. Если сотрудник — резидент, то удержание следует производить по ставке 13 %, если нет — по ставке 30 %.

Для выходного пособия и сохраняемого заработка на время трудоустройства установлен особый порядок налогообложения. Такая компенсация при увольнении облагается НДФЛ, если превышает трехмесячный средний заработок сотрудника.

Для работников организаций Крайнего Севера и приравненных к нему территорий такой предел составляет шесть среднемесячных заработков. При этом не важно, по какому основанию выплачено выходное пособие: по закону или по условиям трудового договора.

В любом случае с суммы превышения необходимо удержать и перечислить в бюджет НДФЛ.

https://www.youtube.com/watch?v=gldN2UlsJdg

Компенсация отпуска при увольнении облагается НДФЛ в полном объеме, независимо от основания расторжения трудового договора (п. 3 ст. 217 НК РФ ).

НДФЛ при увольнении: срок перечисления

Удержать налог из выплат при окончательном расчете необходимо в последний день работы сотрудника. Выплачиваются причитающиеся суммы работнику за его вычетом.

Перечислить удержанную сумму налогового сбора в бюджет необходимо не позднее следующего дня (п. 6 ст. 226 НК РФ ). Если день перечисления выпадает на нерабочий выходной или праздничный день, то срок уплаты НДФЛ при увольнении переносится на ближайший рабочий день. Такое правило переноса срока установлен п. 7 ст. 6.1 НК РФ .

Оплата НДФЛ при увольнении: сроки сдачи и порядок заполнения отчетности

Работодатель в отношении доходов, выплаченных физическим лицам, и удержанного подоходного налога обязан сдавать в ИФНС два отчета:

- справки 2-НДФЛ: предоставляются один раз в год не позднее 1 апреля года, следующего за отчетным;

- форму 6-НДФЛ: предоставляется ежеквартально не позднее последнего числа месяца, следующего за отчетным кварталам, а по итогам года — не позднее 1 апреля следующего года.

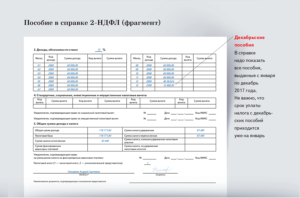

[2]

В отчеты включаются только те выплаты увольняющемуся работнику, которые облагаются налогом.

Видео:Выходное пособие. Порядок выплаты - Елена ПономареваСкачать

Входит ли в 2 ндфл выходное пособие

Вопрос: Должны ли войти в справку 2-НДФЛ доходы сотрудника, полученные в качестве выходного пособия при увольнении и сохраняемого заработка на время трудоустройства.

Ответ: В форме 2-НДФЛ не предусмотрено отражение выходного пособия и сохраняемого заработка на время трудоустройства.

Обоснование: Форма справки 2-НДФЛ (Далее – форма 2-НДФЛ) и рекомендации по ее заполнению (Далее — Рекомендации) утверждены Приказом Минфина от 17 ноября 2010 г. № ММВ-7-3/611@.

Для отражения доходов физического лица в форме 2-НДФЛ предназначены разделы 3-5.

Причем, если налоговый агент в течение налогового периода выплачивал физическому лицу доходы, облагаемые по разным ставкам, то разделы 3-5 формы 2-НДФЛ заполняются для каждой ставки отдельно (Раздел II Рекомендаций).

Заполнение доходов, не облагаемых НДФЛ на основании ст. 217 НК РФ, предусмотрено в форме 2-НДФЛ только в тех случаях, когда такой доход не облагается только в пределах установленного лимита (например, подарки стоимостью до 4 тыс. руб.). При этом необлагаемая сумма указывается в разделе вычетов.

Согласно п.3 ст. 217 НК РФ, выходное пособие и месячный средний заработок на период трудоустройства НДФЛ не облагаются в полном объеме. Для отражения таких доходов в форме 2-НДФЛ место не предусмотрено.

Таким образом, в форме 2-НДФЛ не предусмотрено отражение выходного пособия и сохраняемого заработка на время трудоустройства.

Выходное пособие представляет собой материальную компенсацию при потере рабочего места. Его выплачивает каждый работодатель в размере, утвержденным ТК РФ.

Когда отражают выходное пособие в справке 2-НДФЛ

Так как пособие при увольнении является материальной компенсацией, у него льготное налогообложение. Согласно ст.217 п.3 подп.

8 НК Российской Федерации, сумма компенсации при увольнении не облагается НДФЛ, если она не превышает трехкратного размера средней заработной платы за месяц.

Для районов Крайнего Севера и приравненных к ним территориям этот параметр увеличен до шестикратного размера.

Все компенсационные выплаты, превышающие установленные законодательством размеры облагаются налогом с доходов физических лиц (НДФЛ). Соответственно, их нужно отразить в отчете 2-НДФЛ.

Согласно НК РФ (п.9 ст.255) в коллективном или трудовом договоре должен быть указан пункт о льготном налогообложении выходного пособия.

Письмом ФНС №БС-4-11/9933 от 25.05.2017 г. утверждено, что выходные пособия, которые не превышают трехкратного размера среднемесячной заработной платы (шестикратного — для работников Крайнего Севера), не облагаются НДФЛ независимо от причины прекращения трудовых отношений.

https://www.youtube.com/watch?v=4p3dGMxC5oI

Выходное пособие выплачивают в таких случаях:

- при ликвидации предприятия (ст.178 ч.1 ТК РФ);

- при прекращении трудовых отношений по причине призыва сотрудника в ряды Вооруженных сил РФ (ст.178 ч.3 абз.3 ТК РФ);

- при сокращении штата сотрудников (ст.178 ч. 1 ТК РФ);

- если прекращение трудовых отношений происходит по причине нарушений правил заключения трудового договора не по вине работника (ст.84 ч.ч.1,3 ТК РФ);

- увольнение по согласованию сторон.

Если опираться на правила, указанные в законодательстве, при увольнении по согласованию или по собственному желанию работодатель может и не выплачивать выходное пособие. Но и тут есть определенные нюансы. Если пункт о выплате выходного пособия при увольнении по собственному желанию или по согласованию сторон указан в трудовом договоре, значит, работодатель должен выплатить его.

Код выходного пособия в справке 2-НДФЛ

В отчете указывают сумму превышения установленного лимита. Это в том случае, если работодатель,например, выплатил сотруднику четырехкратный размер средней месячной заработной платы или более. Величину отображают в Разделе 3 новой формы 2-НДФЛ. Сумму подоходного налога, удержанного с него, указывают в Разделе 5 справки.

Сроки предоставление справки 2-НДФЛ при выплате выходного пособия

Справку сотруднику работодатель должен выдавать по его требованию. Срок ее предоставления составляет 3-5 дней. Для подачи отчета 2-НДФЛ предусмотрены другие сроки:

- до 01.04. года, следующего за отчетным — если НДФЛ был удержан;

- до 01.03 года, следующего за отчетным — если НДФЛ не удерживался.

За нарушение законодательства предусмотрены штрафные санкции.

Нужна ли справка 2-НДФЛ при устройстве на работу

При увольнении сотрудника работодатель должен выдать ему справку 2-НДФЛ. Ее могут попросить предоставить на новом месте работы для того, чтобы бухгалтер правильно рассчитал размеры вычетов, если таковые причитаются сотруднику.

Коды доходов в 2-НДФЛ: изменения

Вопрос: Работник увольняется по соглашению сторон. Соглашением о расторжении трудового договора предусмотрена выплата выходного пособия в размере четырех месячных окладов. Как отразить данную выплату в справке 2-НДФЛ?

Ответ:

Форма справки 2-НДФЛ и порядок ее заполнения утверждены приказом ФНС России от 30.10.2015 № ММВ-7-11/485@.

Видео:🎦 Что такое справка 2-НДФЛ и когда она нужнаСкачать

Выходное пособие в 2 ндфл как отразить в 2019

Так, свои персональные коды получили следующие виды доходов: Также отдельный код присвоен вычету в сумме положительного финансового результата, полученного по операциям, учитываемым на индивидуальном инвестиционном счете.

Новостная рассылка для бухгалтера Ежедневно мы отбираем важные для работы бухгалтера новости, экономя ваше время. Получайте бесплатную рассылку бухгалтерских новостей на электронную почту.

Основания имеются в трудовом законодательстве и во внутренних правовых актах.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

- Справка 2 НДФЛ за 2018 год

- Расчет при увольнении в 6-НДФЛ: пример заполнения

- Отчетность по формам 6-НДФЛ и 2-НДФЛ за 2017 год

- Коды доходов для справки 2-НДФЛ в 2019 году

- Выплата выходного пособия при увольнении по соглашению сторон

- Как выходное пособие при увольнении отразить в отчетности по НДФЛ?

- 6-НДФЛ за 2018 год: как отразить зарплату, больничные, отпускные

- Как отразить в 6-НДФЛ выплаты при увольнении

- Перечисление НДФЛ при увольнении сотрудника

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: Размеры выходного пособия — Елена А. Пономарева

Справка 2 НДФЛ за 2018 год

Увольнение Виктория Ананьина При увольнении в последний рабочий день работодатель должен предоставить работнику справку о его доходах по форме 2-НДФЛ.

Если работодатель сам не выдает работнику данный документ, то работник вправе самостоятельно его попросить у работодателя в момент увольнения или позже по письменному запросу в форме заявления.

В последнем случае работодатель обязан выдать справку 2-НДФЛ в течение трех дней с момента обращения сотрудника. Справка включает данные о выплаченных суммах работнику с января текущего года по день увольнения. Начисленное выходное пособие свыше трехмесячного заработка, а также компенсация неиспользованных дней отпуска также включается в перечень доходов, подлежащих отражение 2-НДФЛ.

Справку 2-НДФЛ при увольнении нужно предоставить только уволенному сотруднику. Для чего нужна справка 2-НДФЛ При расторжении трудового договора предприятие обязано выдать на руки увольняемому сотруднику официальную информацию о начисленном доходе и удержанном с него налоге.

https://www.youtube.com/watch?v=7fEnE6y46bA

Такая справка выдается для разных целей, например: Работник вправе запросить 2-НДФЛ в нескольких экземплярах. Что отражается в справки 2-НДФЛ В справку должны войти суммы, выплаченные увольняемому лицу, начиная с 1 января по дату расторжения с ним договора. При этом в ней отражаются только те выплаты, из которых был удержан НДФЛ.

Доходы, которые не облагаются данным налогом, не включаются в справку. Среди них: Справки 2-НДФЛ подписываются руководителем или иным доверенным лицом работодателя и выдаются заявителю непосредственно при увольнении или не позднее 3 дней от даты обращения.

Срок сдачи 2-НДФЛ за уволенного сотрудника Справка о доходах уволенного сотрудника передается в налоговую службу вместе с прочими справками, оформляемыми по окончании года. При подаче справки в налоговою инспекцию, номер справки должен оставаться тот же, который был присвоен при выдаче увольняющемуся работнику.

Если данный период попадает на нерабочий день, то он сдвигается на идущий следом рабочий день за год отчеты 2 НДФЛ подаются: Справка 2-НДФЛ в году: Рассмотрим порядок заполнения справки по форме 2-НДФЛ в виде таблицы: Наименование раздела.

Расчет при увольнении в 6-НДФЛ: пример заполнения

Контрольные соотношения с формой 2-НДФЛ Зарплата в 6-НДФЛ Датой фактического получения дохода дата для строки в виде заработной платы является последний день месяца, за который начислен доход, независимо от того, выпадает указанная дата на выходной или нерабочий праздничный день рис.

Дата удержания налога дата для строки — дата выплаты из документа на выплату зарплаты. Срок перечисления налога — не позднее дня, следующего за днем выплаты налогоплательщику дохода. Если следующий день — выходной, то автоматически указывается первая рабочая дата за днем выплаты дохода.

Заработная плата за декабрь года выплачена в январе года Пример Заработная плата за декабрь выплачена в январе года —

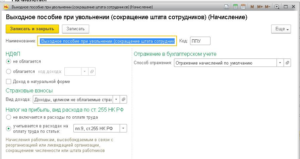

Выплата выходного пособия работнику при увольнении по 94н, начисление выходного пособия при увольнении по соглашению сторон отражается следовательно, выходное пособие не облагается НДФЛ. 2 части 1 ст. Все изменения в вопросах налоговой оптимизации г. (г.

Выплата выходного пособия при увольнении по соглашению сторон Фото Василия Смирного, Кублог Трудовые правоотношения Выплата выходного пособия при расторжении трудового договора регулируется ст.

Выплата выходного пособия работнику при увольнении по соглашению сторон в данной статье прямо не поименована, однако с учетом части 4 данной статьи трудовым договором могут предусматриваться другие случаи выплаты выходного пособия и других компенсационных выплат, а также устанавливаться повышенные размеры выходных пособий. Бухгалтерский учет В соответствии с п. Такие расходы признаются в период начисления выходного пособия независимо от времени фактической выплаты денежных средств в начисленной сумме пп. Исходя из Инструкции по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной приказом Минфина России от Налоговый учет В соответствии со ст. Вместе с тем согласно п. Таким образом, в составе расходов, учитываемых в целях налогообложения прибыли, могут приниматься выплаты, предусмотренные законодательством РФ, коллективным и или трудовым договорами. Как было отмечено, в случае расторжения трудового договора по соглашению сторон выплаты Трудовым кодексом не предусмотрены.

Коды доходов для справки 2-НДФЛ в 2019 году

Нужно ли применять ККТ, если фирма выдает денежный подарок Вопрос При увольнении работника по соглашению сторон было выплачено выходное пособие в размере среднемесячной оплаты. Нужно ли отражать данную выплату в 2 НДФЛ и по какому коду? Так как доходы, полностью не облагаемые НДФЛ, в справках не отражаются.

Нужно ли удержать НДФЛ и начислить страховые взносы при увольнении сотрудника по собственному желанию по соглашению сторон.

По общему правилу не подлежат налогообложению в пределах установленного норматива все виды законодательно установленных компенсационных выплат, связанных с увольнением сотрудников, за исключением компенсации за неиспользованный отпуск п.

https://www.youtube.com/watch?v=gXAUMelo9as

Отражение отпускных в форме 6-НДФЛ. Специфика состоит в том, что отпускные выплачиваются каждому индивидуально.

НДФЛ при увольнении сотрудника — это обязательная операция; выплату рассчитывает и осуществляет работодатель. В статье рассмотрим, как правильно налоговому агенту исчислить НДФЛ при увольнении, когда платить налог в бюджет, как отразить в отчетности.

То есть он обязан рассчитать сумму к уплате, удержать ее из дохода работника и своевременно перечислить в бюджет. Расскажем, какие имеет особенности уплата НДФЛ при увольнении.

Что нужно выплатить увольняющемуся сотруднику В последний день работы с сотрудником должен быть произведен окончательный расчет.

Как выходное пособие при увольнении отразить в отчетности по НДФЛ?

С выплат, превышающих этот норматив, необходимо удержать НДФЛ и начислить страховые взносы на общих основаниях.

Организация обязана выплатить компенсацию руководителю организации, его заместителям и главному бухгалтеру, если трудовой договор с такими сотрудниками расторгается в связи со сменой собственника ст.

Также руководителю положена компенсация, если решение о его увольнении принял собственник имущества организации уполномоченный орган юридического лица. Компенсация выплачивается при отсутствии виновных действий бездействия руководителя. Подробнее об этом см.

Когда нужно выплатить выходное пособие, средний заработок на период трудоустройства и компенсацию при увольнении. Для целей расчета НДФЛ и страховых взносов такие компенсации нормируются. Сотрудник уволился по собственному желанию Ситуация:

Выходное пособие в справке 2-НДФЛ в отразить операции по выплате зарплаты сотрудникам в учете.

С 1 января года опять обновится форма 2-НДФЛ. Организации и индивидуальные предприниматели представляют справки только в случае выплаты доходов наемным работникам и другим физ лицам. Представлять справки обязаны как в налоговую инспекцию, так и своим сотрудникам.

Как отразить в 6-НДФЛ выплаты при увольнении

Увольнение Виктория Ананьина При увольнении в последний рабочий день работодатель должен предоставить работнику справку о его доходах по форме 2-НДФЛ.

Если работодатель сам не выдает работнику данный документ, то работник вправе самостоятельно его попросить у работодателя в момент увольнения или позже по письменному запросу в форме заявления.

В последнем случае работодатель обязан выдать справку 2-НДФЛ в течение трех дней с момента обращения сотрудника. Справка включает данные о выплаченных суммах работнику с января текущего года по день увольнения.

В приказе указываются дата и причина окончания работы.

Представление сведений о доходах, расходах, об имуществе и обязательствах имущественного характера Лица, обязанные представлять сведения о доходах, расходах, об имуществе и обязательствах имущественного характера Сведения о доходах, расходах, об имуществе и обязательствах имущественного характера далее — сведения представляются лицами, замещающими должности, осуществление полномочий по которым влечет за собой обязанность представлять такие сведения далее — служащий работник , а именно: Сведения о доходах, об имуществе и обязательствах имущественного характера представляются гражданином, претендующим на замещение далее — гражданин: Обязательность представления сведений Законодательством Российской Федерации не предусматривается освобождение служащего работника от исполнения обязанности представлять сведения о доходах, расходах, об имуществе и обязательствах имущественного характера, в том числе в период нахождения его в отпуске ежегодный оплачиваемый отпуск, отпуск без сохранения денежного содержания, отпуск по уходу за ребенком и другие предусмотренные законодательством отпуска , в период временной нетрудоспособности или иной период неисполнения должностных обязанностей. При невозможности представить сведения лично служащему работнику рекомендуется направить их в государственный орган, орган местного самоуправления, организацию по почте. Сроки представления сведений Граждане представляют сведения при подаче документов для наделения полномочиями по должности, назначения или избрания на должность до назначения на должность, вместе с основным пакетом документов. Служащие работники представляют сведения ежегодно в следующие сроки: Сведения могут быть представлены служащим работником в любое время, начиная с 1 января года, следующего за отчетным.

https://www.youtube.com/watch?v=qC9pCKy2KC4

Сюда входит заработная плата, премии, подарки, материальные поощрения и многое другое. Для удобства дифференциации каждому типу дохода присвоен свой четырёхзначный код. Код дохода ставится бухгалтером в третьей части 2-НДФЛ. В году применяются 2 новые формы 2-НДФЛ вместо одной старой:

Видео:Как получить справку 2 НДФЛ через ГосуслугиСкачать

2 ндфл выходное пособие 2019

Предлагаем статью на тему: «2 ндфл выходное пособие 2019» с комментарием от профессионального юриста.

2-НДФЛ при увольнении ― это справка о доходах сотрудника за последний отчетный период его трудовой деятельности на предприятии. Но все ли выплаты облагаются НДФЛ в общем порядке? Об этом можно узнать из раздела «НДФЛ при увольнении».

Работники, принявшие решение расторгнуть трудовой договор по тем или иным причинам, имеют право на некоторые компенсационные выплаты. Характер таких выплат и их размер зависят от способа увольнения.

Все начисленные работникам суммы за выполнение трудовых обязанностей подлежат обложению НДФЛ. Однако существуют некоторые компенсационные выплаты, которые, согласно ст. 217 НК РФ, этим налогом не облагаются. Компенсация за неиспользованный отпуск к таковым не относится.

В некоторых ситуациях сотрудникам положено выходное пособие при увольнении.

Нет тематического видео для этой статьи.

| (кликните для воспроизведения). |

О том, когда работник имеет право на эти дополнительные выплаты, а также как учитываются прочие начисления, положенные при увольнении, можно узнать из материала «Облагается ли НДФЛ выходное пособие при увольнении?».

Компенсация за неиспользованный отпуск ― это выплаты увольняющемуся сотруднику за все неиспользованные дни положенного отдыха. Налогообложение при этом производится на общих основаниях и НДФЛ при увольнении взимается в общем порядке.

На практике нередки случаи, когда работник отгулял отпуск досрочно (авансом). Что в таком случае следует предпринять работодателю, и что делать с начисленным ранее налогом?

Как происходит начисление НДФЛ на выплаты при увольнении и по соглашению сторон?

Свои особенности в части налогообложения НДФЛ при увольнении имеют и выплаты, которые может получить сотрудник, если расторжение трудовых отношений происходит по соглашению сторон.

Никаких обязанностей на выплаты компенсационных начислений, помимо компенсации за неиспользованный отпуск, у работодателя не возникает.

Однако в трудовом договоре или прочих локальных нормативных актах организация может предусмотреть суммы, положенные работнику при увольнении по соглашению сторон. Подлежат ли они налогообложению в таком случае и в каких размерах?

Выходное пособие при увольнении на прочих основаниях также облагается лишь частично. Согласно действующему законодательству часть этих выплат классифицируется как компенсационная. При этом положены они далеко не во всех случаях.

О том, кто может рассчитывать на дополнительные выплаты и при каких условиях, а также о возможности освобождения компенсации от НДФЛ при увольнении можно узнать из материала «Об освобождении НДФЛ суммы выходного пособия при увольнении».

Как мы уже выяснили, не вся компенсационная часть выходного пособия при расторжении договора с работником освобождается от начисления и уплаты налога. Существуют свои правила определения свободного от НДФЛ лимита.

О том, чем следует руководствоваться при расчете итоговой суммы при увольнении, читайте в материале «Как считать необлагаемый лимит при увольнении».

Иногда встречаются ситуации, когда компенсационные выплаты при прекращении трудового договора разбиваются на части и приходятся на 2 отчетных периода (года). Справка 2-НДФЛ при увольнении в этом случае выдается за фактически отработанный период.

Как в таком случае считать необлагаемый НДФЛ лимит, можно узнать из материала «Как облагать НДФЛ увольнительные, выплаченные в разные годы».

Хотите быть в курсе актуальных требований расчета НДФЛ и заполнения справки 2-НДФЛ при увольнении сотрудников? Следите за обновлением нашей рубрики «НДФЛ при увольнении».

2-НДФЛ — форма отчетности, которая подается работодателями в налоговый орган. Но у нее было еще одно назначение — справка представлялась для подтверждения дохода физлица. Например, при оформлении ипотеки или получении налогового вычета.

Однако 2 октября 2018 года вышел приказ ФНС № ММВ-7-11/566, которым утверждена новая форма этой справки.

Вместе с тем в приказе отмечается, что 2-НДФЛ предоставляется в налоговый орган, а сотрудникам на руки для их личных целей выдается специальная справка «О доходах и суммах налога физического лица».

Новая справка для выдачи сотруднику практически копирует форму 2-НДФЛ старого образца, то есть ту, которая действует на сегодняшний день. В нее внесены небольшие изменения, в частности, удалены некоторые поля.

https://www.youtube.com/watch?v=SYb5CM9HfAk

Что же касается 2-НДФЛ для предоставления в инспекцию, то ее структура полностью изменилась. Форма теперь состоит всего из трех разделов. Кроме того, добавлено приложение — в нем нужно будет расшифровать сведения о доходах и вычетах помесячно. Также в форме есть некоторые другие изменения.

Приказ вводит новые формы с 2019 года. Таким образом, для подтверждения дохода за 2018 год сотрудникам нужно будет выдавать не форму 2-НДФЛ, а упомянутую справку.

Нет тематического видео для этой статьи.

| (кликните для воспроизведения). |

Справка о доходах и суммах налога физического лица

Коды доходов и вычетов для справки 2-НДФЛ в 2019 году: таблица с расшифровкой

При заполнении справки 2-НДФЛ для указания основания получения физическим лицом дохода используются специальные коды, которые едины для всех налогоплательщиков, устанавливаются и периодически пересматриваются налоговой службой. Рассмотрим, какие коды доходов используются в 2019 году.

Читайте так же: Пример временной регистрации по форме №3

В статье есть таблица с расшифровкой каждого кода. А самые сложные коды, которые вызывают вопросы у бухгалтеров, мы разобрали отдельно.

Приказом ФНС от 24.10.2017 № ММВ-7-11/ введены новые коды доходов. Изменения учтены в нашей статье.

Скачать новые коды по НДФЛ

Для более компактного представления сведений в отчетных формах по налогу с доходов для указания причины начисления дохода, а также для отражения сведений о налоговых вычетов по НДФЛ используются четырех и трехзначные коды.

Видео:Как посмотреть или скачать справку 2-НДФЛСкачать

Выходное пособие в 2 ндфл как отразить

2 НДФЛ при увольнении (выходное пособие) Раскрыть список рубрик Подпишитесь на специальную бесплатную еженедельную рассылку, чтобы быть в курсе всех изменений в бухгалтерском учете: Присоединяйтесь к нам в соц.

сетях: НДС, страховые взносы, УСН 6%, УСН 15%, ЕНВД, НДФЛ, пени Отправляем письма с главными обсуждениями недели Подпишитесь на специальную бесплатную еженедельную рассылку, чтобы быть в курсе всех изменений в бухгалтерском учете: Присоединяйтесь к нам в соц.

сетях: > > 2-НДФЛ при увольнении ― это справка о доходах сотрудника за последний отчетный период его трудовой деятельности на предприятии. Но все ли выплаты облагаются НДФЛ в общем порядке?

Об этом можно узнать из раздела . 12 сен 2020 13 мaр 2020 Выходное пособие облагается НДФЛ по льготной схеме.

Это означает, что сумма выходного пособия подлежит обложению данным налогом не в полном объеме. В чем же особенности обложения НДФЛ выходного пособия? 29 окт 2020 10 окт 2020 06 июл 2020 06 июл 2017 21 июн 2017 14 июн 2017 14 апр 2017 05 апр 2017 1 Работники, принявшие решение расторгнуть трудовой договор по тем или иным причинам, имеют право на некоторые компенсационные выплаты.

Характер таких выплат и их размер зависят от способа увольнения.

Все начисленные работникам суммы за выполнение трудовых обязанностей подлежат обложению НДФЛ.

Однако существуют некоторые компенсационные выплаты, которые, согласно ст. 217 НК РФ, этим налогом не облагаются.

Компенсация за неиспользованный отпуск к таковым не относится. В некоторых ситуациях сотрудникам положено выходное пособие при увольнении. О том, когда работник имеет право на эти дополнительные выплаты, а также как учитываются прочие начисления, положенные при увольнении, можно узнать из материала .

Компенсация за неиспользованный отпуск ― это выплаты увольняющемуся сотруднику за все неиспользованные дни положенного отдыха.

Налогообложение при этом производится на общих основаниях и НДФЛ при увольнении взимается в общем порядке. На практике нередки случаи, когда работник отгулял отпуск досрочно (авансом).

Что в таком случае следует предпринять работодателю, и что делать с начисленным ранее налогом? Информацию о дальнейших действиях можно получить из материала . Свои особенности в части налогообложения НДФЛ при увольнении имеют и выплаты, которые может получить сотрудник, если расторжение трудовых отношений происходит по соглашению сторон.

https://www.youtube.com/watch?v=woSXlxCkZZo

Никаких обязанностей на выплаты компенсационных начислений, помимо компенсации за неиспользованный отпуск, у работодателя не возникает. Однако в трудовом договоре или прочих локальных нормативных актах организация может предусмотреть суммы, положенные работнику при увольнении по соглашению сторон. Подлежат ли они налогообложению в таком случае и в каких размерах?

О мнении чиновников по этому вопросу можно узнать из материала .

С выплат, превышающих этот норматив, необходимо удержать НДФЛ и начислить страховые взносы на общих основаниях.

Организация обязана выплатить компенсацию руководителю организации, его заместителям и главному бухгалтеру, если трудовой договор с такими сотрудниками расторгается в связи со сменой собственника ст. Также руководителю положена компенсация, если решение о его увольнении принял собственник имущества организации уполномоченный орган юридического лица.

Компенсация выплачивается при отсутствии виновных действий бездействия руководителя. ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: Компенсация работникам при увольнении (налоги на организацию) Как отразить увольнение в 6-НДФЛ В приказе указываются дата и причина окончания работы. На его основании в трудовой книжке должна быть сделана запись об окончании работы в данной организации.

В последний рабочий день компания должна выплатить сотруднику независимо от причины увольнения: В случае сокращения, уходу с работы по состоянию здоровья и иных случаях, поименованных в статье ТК РФ , выплачивается также выходное пособие.

Данное начисление при расторжении трудового договора также может быть предусмотрено трудовым договором, например, при окончании работы по соглашению сторон.

В расчет включаются все начисления за выполнение трудовых обязанностей за отработанные дни и не включаются: Также для расчета необходимо за последние 12 месяцев работы определить количество дней, которые работник отработал.

Средняя зарплата за один день определяется по формуле: Компенсационная выплата, предусмотренная статьей ТК РФ , выплачивается за месяц, который начинается в первый день после увольнения, и определяется по формуле: Для определения количества рабочих дней используют график работы, установленный в организации.

При этом не важно, какова была причина окончания работы сотрудника в данной организации. При этом сумма этой компенсационной выплаты и начислений, сохраняемых на время поиска новой работы, не должна быть выше трехкратной зарплаты за месяц шестикратного размера для тех сотрудников, которые увольняются из компаний, расположенных в местностях Крайнего Севера.

Если сумма выплат превысит этот размер, то в сумме превышения выходное пособие облагается НДФЛ.

Его необходимо исчислить и уплатить в бюджет.

Перечислить налог в бюджет необходимо не позднее следующего рабочего дня после выплаты окончательного расчета п. Выходное пособие в справке 2-НДФЛ В

Код дохода выходного пособия при сокращении

› 3, 4 ст. 84.1, ч. 1 ст. 140 Трудового кодекса РФ).

Согласно п. 2 ч. 1 ст. 81, ч.

1 ст.

178 ТК РФ при расторжении трудового договора в связи с сокращением численности или штата работников организации увольняемому работнику выплачивается выходное пособие в размере среднего месячного заработка, а также за ним сохраняется средний месячный заработок на период трудоустройства, но не свыше двух месяцев со дня увольнения (с зачетом выходного пособия) . Расчет среднего заработка производится в соответствии с нормами ст.

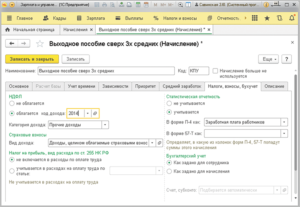

Выходное пособие проставляется по коду доходов 4800. А универсальный код вычета – 602. А вот если при увольнении этот же работник получает, к примеру, 100 тыс.

И специального кода для компенсации за неиспользованный отпуск в нем действительно нет. Перечень доходов, которые освобождены от НДФЛ, прописан в статье 217 Налогового кодекса.

К ним, в частности, относятся: государственные пособия, возмещение командировочных расходов, материальная помощь (в пределах норм) и другие.

№ ММВ-7-3/ Для отражения доходов физического лица в форме 2-НДФЛ предназначены разделы 3-5.

Причем, если налоговый агент в течение налогового периода выплачивал физическому лицу доходы, облагаемые по разным ставкам, то разделы 3-5 формы 2-НДФЛ заполняются для каждой ставки отдельно (Раздел II Рекомендаций).

Заполнение доходов, не облагаемых НДФЛ на основании ст. 217 НК РФ, предусмотрено в форме 2-НДФЛ только в тех случаях, когда такой доход не облагается только в пределах установленного лимита (например, подарки стоимостью до 4 тыс. 3=»» ст.=»» 217=»» нк=»» рф=»»>.

Данное правило применяется независимо от того, какую должность занимал работник и по какому основанию он увольняется . Сумма выходного пособия, превышающая эти предельные значения, в части превышения будет облагаться НДФЛ, а, следовательно, ее нужно отразить в справке по форме 2-НДФЛ. 3 ст. 217 НК РФ, указывается в справке 2-НДФЛ, используется код 4800.

Выплата, связанная с возмещением расходов на повышение работником профессионального уровня, не указывается в справке 2-НДФЛ.

Обоснование: Исходя из п. 1 ст. 230 НК РФ налоговые агенты ведут учет доходов, полученных от них физическими лицами в налоговом периоде, предоставленных физическим лицам налоговых вычетов, исчисленных и удержанных налогов в регистрах налогового учета. Как следует из Приложения N 3 к Приказу ФНС России от 17.11.2010 N ММВ-7-3/

«Об утверждении формы сведений о доходах физических лиц и рекомендаций по ее заполнению, формата сведений о доходах физических лиц в электронном виде, справочников»

(далее — Приказ), для иных доходов предусмотрен код 4800.

На основании ст.

В нем говорится об освобождении от налогообложения НДФЛ суммы выплат в виде выходного пособия, среднего месячного заработка на период трудоустройства, компенсации руководителю (его заместителям) и главному бухгалтеру организации в части, не превышающей в целом трехкратный размер среднего месячного заработка (шестикратный размер среднего месячного заработка для работников, уволенных из организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях).

Код дохода выходное пособие при сокращении

» Ежемесячное пособие на ребенка военнослужащего, 105644 руб.

— на второго ребенка; Вопрос пособия на второго ребенка очень волнует россиян, учитывая текущую Индексация пособия на погребение Социальное пособие на погребение Алтайский Вам должны были выдать пособие на погребение без всяких обсуждений и отказов.

https://www.youtube.com/watch?v=E8XyjdWi8fw

Произведено сокращение штатов, при этом нужно выплатить компенсационные выплаты в размере 2-х месячной средней зар. платы и если он не устроится то и за 3-ий месяц.

Также выплачивается Выходное пособие .

Какие коды доходов имеют Выплата морального ущерба по решению суда , компенсационные выплаты , Выходное пособие ? (в программах учета обычно используется код 0000) Следовательно, данные выплаты не облагаются НДФЛ и ЕСН. рублей, и вы ему выплачиваете выходное пособие в размере 75 000 рублей, то по коду 4800 проставляется 75 тыс.

рублей, и рядом по коду 602 – 75 тыс. рублей. А вот если при увольнении этот же работник получает, к примеру, 100 тыс. Какой код дохода ставить в справке 2-НДФЛ для компенсаций за неиспользованный отпуск И специального кода для компенсации за неиспользованный отпуск в нем действительно нет.

ФНС РФ советуют использовать именно последний, третий, вариант (письмо от 8 августа 2008 г.

Видео:Справка 2-НДФЛ, как получить через Госуслуги в личном кабинете налогоплательщика Сделать 2-НДФЛ 2023Скачать

Входит ли в справку 2 ндфл выходное пособие при сокращении

Вопрос: Надо ли в справке 2-НДФЛ отражать выходное пособие, выплаченное в связи с сокращением штата, а также выплату, связанную с возмещением расходов на повышение работником профессионального уровня?Ответ: Выходное пособие в части, соответствующей размерам, приведенным в п. 3 ст. 217 Налогового кодекса РФ, в справке не указывается.Выходное пособие в части, превышающей размеры, приведенные в п. 3 ст. 217 НК РФ, указывается в справке 2-НДФЛ, используется код 4800.

Выплата, связанная с возмещением расходов на повышение работником профессионального уровня, не указывается в справке 2-НДФЛ.Обоснование: Исходя из п. 1 ст.

230 НК РФ налоговые агенты ведут учет доходов, полученных от них физическими лицами в налоговом периоде, предоставленных физическим лицам налоговых вычетов, исчисленных и удержанных налогов в регистрах налогового учета.Как следует из Приложения N 3 к Приказу ФНС России от

Входит ли выплата по сокращению в 2 ндфл

При увольнении в связи с сокращением штата работник получает особые выплаты.

Нужно ли облагать их НДФЛ и страховыми взносами? Если да, то в каком порядке? Ответы на эти и другие вопросы — в статье, подготовленной при участии Е.В.

127 ТК РФ); — выходное пособие (ч.

1 ст. 178 ТК РФ); — средний заработок на период трудоустройства (ч.

1 и 2 ст. 178 ТК РФ). Примечание. Порядок и примеры расчета этих выплат по нормам трудового законодательства приведены на с.

46. КонсультацииОб отражении выходного пособия в справка 2-НДФЛ Заказать услугу

Код налогового вычета при выплате выходного пособия по сокращению штата

Бесплатная консультация по телефону: 8(800)201-99-74

Ежемесячное пособие на ребенка военнослужащего, 105644 руб. — на второго ребенка; Вопрос пособия на второго ребенка очень волнует россиян, учитывая текущую Индексация пособия на погребение Социальное пособие на погребение Алтайский Вам должны были выдать пособие на погребение без всяких обсуждений и отказов.

2. Произведено сокращение штатов, при этом нужно выплатить компенсационные выплаты в размере 2-х месячной средней зар. платы и если он не устроится то и за 3-ий месяц.

Также выплачивается Выходное пособие .

Оформляем 2-НДФЛ на раз, два, три

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 8 февраля 2013 г.

Тексты упоминаемых в статье Писем Минфина и ФНС можно найти: Не позднее 1 апреля нужно представить в ИФНС справки 2-НДФЛ по всем гражданам, которые получили от вашей организации доходы в 2012 г. Чтобы помочь вам в заполнении этих справок, наш журнал организовал интернет-конференцию на . Ответы наших экспертов на самые интересные вопросы участников конференции мы публикуем в этом номере

.

Участник Андрюшина В декабре 2012 г.

https://www.youtube.com/watch?v=py9m4PHlX14

начислены и выплачены отпускные за декабрь 2012 г.

— январь 2013 г. Как в справке правильно отразить доход и налог за январь 2013 г.? : Исчислять и удерживать НДФЛ с отпускных нужно на дату их выплаты независимо от того, за какой период они начислены.

2 ндфл выходное пособие при сокращении штата 2020

Как в этих случаях применять к сверхнормативным компенсационным выплатам ограничение, покажем на примере.

Пример 3. Работник уволился второй раз в году В декабре 2013 г. А с 1 сентября 2014 г. уволен в связи с уходом на пенсию.

В коллективном договоре предусмотрена выплата единовременного пособия.

Внимание НДФЛ суммы всех выплат работнику при увольнении в части, не превышающей трехкратного размера среднего месячного заработка, независимо от того, что выплаты произведены в разные налоговые периоды?

Можно ли в целях применения НДФЛ

Заполнение 2-НДФЛ с выплат при увольнении сотрудника в 2020 году

При увольнении в последний рабочий день работодатель должен предоставить работнику справку о его доходах по форме 2-НДФЛ.

Если работодатель сам не выдает работнику данный документ, то работник вправе самостоятельно его попросить у работодателя в момент увольнения или позже по письменному запросу в форме заявления.

В последнем случае работодатель обязан выдать справку 2-НДФЛ в течение трех дней с момента обращения сотрудника. Справка включает данные о выплаченных суммах работнику с января текущего года по день увольнения. Отражаются все начисленные выплаты, за исключением тех, с которых не удерживался подоходный налог, например, выходное пособие, не превышающее трехмесячного заработка.

Начисленное выходное пособие свыше трехмесячного заработка, а также компенсация неиспользованных дней отпуска также включается в перечень доходов, подлежащих отражение 2-НДФЛ.

Справку 2-НДФЛ при увольнении нужно предоставить только уволенному сотруднику.

Отражение выходного пособия при сокращении в справке в 2-НДФЛ: код дохода и другие нюансы

› › 2-НДФЛ — документ, в котором описаны все сведения о налогах на доходы физлиц. Эти средства направляются работодателем в бюджет, поскольку именно он отвечает за выплаты налогов своих сотрудников. Справка заполняется согласно установленной форме, в соответствующем месте должна располагаться печать предприятия.

Как оформлять и указывать в бумагах выходное пособие, код в 2-НДФЛ — регулирует налоговое законодательство РФ. Выдачей подобных документов занимается бухгалтерия, а срок их изготовления — до 3-х суток.

В период деятельности предприятия, руководство компании вправе регулировать численность сотрудников, но не нарушая при этом Трудовой Кодекс РФ. Следует заранее уведомлять работников, профсоюзные организации и Центр занятости по месту регистрации конторы, о предстоящих изменениях в штате.

💡 Видео

Справка 2-ндфл для сотрудника в 2021 году через СБИССкачать

Выплаты и льготы при увольнении и сокращении - как получить максимумСкачать

Ошибки при переносе данных со справки 2 НДФЛ брокера в декларациюСкачать

Заполнение отчета 6-НДФЛ и справок 2-НДФЛ с учетом аванса за декабрь 2022 г. фиксированной суммойСкачать

Как получить 5 окладов - компенсация при увольнении. Выплаты при увольнении - выходное пособиеСкачать

«Объясняем на пальцах». Как вернуть уплаченный НДФЛСкачать

Как получить справку 2-НДФЛ через Госуслуги в личном кабинете налогоплательщикаСкачать

Коды стандартных вычетов в справке 2-НДФЛ I Ботова Елена. РУНОСкачать

Зачем нужна справка 2-НДФЛ? Самотлор отвечает!Скачать

Подарки в 2-НДФЛ, неустойка за нарушение договора, возмещение пособийСкачать

2-НДФЛ за 2020 год. Заполнение справки 2-НДФЛ. Новые коды доходов и вычетов.Скачать

НОВЫЙ НАЛОГ НА ВКЛАДЫ: кому и как придется платить? Пошаговая инструкция / СпецвыпускСкачать

Справка 2 НДФЛ для налогового вычета: как получить онлайн в ЛК налогоплательщикаСкачать

2-НДФЛ и 6-НДФЛ: какие показатели должны совпадать?Скачать

Как достать справку 2-НДФЛ с сайта СФР (по больничным выплатам)Скачать