/ / , 2,059 Просмотров С начала года многие компании и предприниматели должны отчитаться в налоговую и внебюджетные фонды за прошедший отчетный период. У каждого субъекта перечень деклараций, который ему необходимо сдать, разный. Он зависит от применяемой системы исчисления налогов, и еще от наличия тех или иных объектов, подлежащих обложению.

В настоящем обзоре указывается отчетность в 2020 году, сроки сдачи, таблица, которая содержит информацию по большинству налогов. Оглавление

Отчетная компания в этом году будет проводиться по многим декларациям в новых формах.

Обновлены отчеты 4-ФСС, налоговая декларация по транспортному налогу, налоговая декларация по налогу на прибыль.

Введена новая форма отчета налога по имуществу, 3-НДФЛ, декларация по земельному налогу.

- Декларация по ЕСХН за 2020 г

- Заполняем и сдаем декларацию по ЕСХН за 2020 год

- Подходит срок подачи декларации по налогам в рамках УСН и ЕСХН за 2020 год

- Какой срок сдачи декларации по ЕСХН за 2016–2020 годы?

- Налоговая декларация по ЕСХН для ИП и ООО в 2020 году

- Налогообложение крестьянского фермерского хозяйства: спецрежимы и отчетность

- Срок сдачи декларации по ЕСХН за 2016

- Отчетность на ЕСХН

- Отчетность после закрытия ИП в 2020 году — налоги и взносы

- Налоговая отчетность при закрытии ИП

- Упрощенная система налогообложения (УСН)

- Единый налог на вмененный доход (ЕНВД)

- Единый сельскохозяйственный налог (ЕСХН)

- Патентная система налогообложения (ПСН)

- Общая система налогообложения (ОСНО)

- Декларация по НДФЛ

- Декларация по НДС

- Страховая отчетность при закрытии ИП с сотрудниками

- Расчет по страховым взносам (в ИФНС)

- Справка 2-НДФЛ (в ИФНС)

- Расчет 6-НДФЛ (в ИФНС)

- СЗВ-СТАЖ (в ПФР)

- СЗВ-М (в ПФР)

- Отчет 4-ФСС (в ФСС)

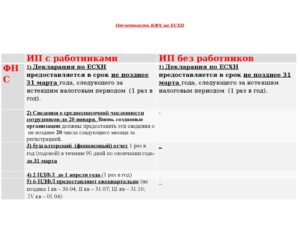

- Какую отчетность сдают ИП на ЕСХН с работниками и без

- Декларация по единому сельхозналогу

- Отчетность плательщиков ЕСХН с сотрудниками

- Документы для ИФНС

- Как правильно заполнить и сдать декларацию по ЕСХН за 2018 год

- Заполнение декларации по ЕСХН

- Сроки сдачи декларации в 2019 году

- Сроки уплаты ЕСХН за 2018 год и ответственность за их нарушение

- Пример расчета ЕСХН за 2018 год

- Единый сельскохозяйственный налог для ИП и организаций

- Кто имеет право применять ЕСХН

- Переход на ЕСХН для ИП и организаций

- Особенности уплаты налогов для ИП и организаций на ЕСХН

- Учет и отчетность ИП и организаций на ЕСХН

- Совмещение есхн с другими налоговыми режимами

- Ндс при применении есхн в 2020 году

- Скачать форму декларации ЕСХН 2020 года

- Тоже может быть полезно:

- 🔥 Видео

Декларация по ЕСХН за 2020 г

→ Раздел обновлен 18 июня 2020 г.

Срок сдачи истек 1 апреля 2020 г. Установленная дата сдачи Фактическая дата сдачи декларации (расчета) Сумма налога, отраженная в декларации (расчете) и не уплаченная в установленный законом срок

Если вы не перечислили в установленный законом срок (п. 1 ст. 119 НК, п. 18 Постановления Пленума ВАС от 30.07.2013 № 57): — всю сумму платежа, отраженную к уплате в опоздавшей декларации, — укажите всю сумму; — часть суммы — укажите часть.

Если всю сумму налога, отраженную в опоздавшей декларации, вы уплатили в срок, укажите 0. Рассчитать Очистить Представлять декларацию по ЕСХН должны организации и ИП, являющиеся сельскохозяйственными товаропроизводителями и перешедшие на этот спецрежим (, ). Скачать бланк декларации ЕСХН можно через .

Заполняем и сдаем декларацию по ЕСХН за 2020 год

> > Налог-налог 16 декабря 2020 Декларация по ЕСХН за 2020 год сдается теми организациями и ИП, кто в течение года применял данный режим налогообложения.

приказа от 01.02.2016 № Отчет содержит: титульный лист с отражением всех данных о хозсубъекте, налоговом органе, налоговом периоде, заверенный подписями уполномоченных лиц; раздел 1, где указывается величина налога, которую необходимо уплатить; раздел 2 — здесь приводится расчет налоговой базы и самого

Подходит срок подачи декларации по налогам в рамках УСН и ЕСХН за 2020 год

Анонсы 20 июня 2020 Программа, разработана совместно с ЗАО «Сбербанк-АСТ».

Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

4 июля 2020 Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

26 марта 2020 Alexander Yakimov / Shutterstock.

com Организации, применяющие УСН, до 2 апреля (понедельник) включительно должны уплатить налог, предусмотренный спецрежимом, а также представить в налоговый орган по месту своего учета налоговую декларацию (, ).

Об этом напоминает и наш , который мы рекомендуем сохранить в закладки, чтобы не пропустить и другие сроки уплаты налогов и сборов, а также представления

Какой срок сдачи декларации по ЕСХН за 2016–2020 годы?

> > Налог-налог 10 февраля 2020 Срок сдачи декларации по ЕСХН за 2016 год зависит от того, сколько плательщик находился на этом специальном режиме в течение налогового периода.

Об особенностях ЕСХН и сроках представления отчета по этому налогу пойдет речь в нашем материале. Декларация по ЕСХН — это главный отчет плательщиков, ведущих сельскохозяйственную деятельность.

Ее форма регламентирована приказом ФНС России «Об утверждении формы налоговой декларации по единому сельскохозяйственному налогу» от 28.07.

2014 № Указанный отчет включает в себя титул и 3 раздела: 1-й раздел отражает сумму налога к уплате; 2-й раздел содержит непосредственно расчет налога; при этом за ним следует подраздел 2.

1, который показывает сумму убытка, уменьшающего налог; 3-й раздел посвящен информации

Налоговая декларация по ЕСХН для ИП и ООО в 2020 году

Для тружеников сельского хозяйства в Российской Федерации введена особая система налогообложения.

https://www.youtube.com/watch?v=UhUvUL3e_xE

Организациями и частными (индивидуальными) предпринимателями, выбравшими ее при регистрации, подается налоговая декларация по единому сельскохозяйственному налогу. Она обязательна для всех субъектов экономической деятельности, практикующих данный спецрежим.

Скачать для просмотра и печати: Налоговая декларация по ЕСХН должна оказаться в государственном органе по завершении отчетного периода.

Им является календарный год. Таким образом, сроки подачи документа таковы:

- до 25 числа месяца, следующего за датой закрытия предприятия (ИП).

- до 31 марта года, следующего за отчетным (за 2020 подается до 31.03.2018);

Рекомендуем прочесть: Можно ли менять инн

Для сведения: если указанная выше дата выпадает на праздник или выходной, то срок передвигается на ближайший рабочий день (по календарю). Важным для заполнения формы является учет сроков уплаты полагающихся сумм.

Налогообложение крестьянского фермерского хозяйства: спецрежимы и отчетность

Здравствуйте! В этой статье мы поговорим о налогообложении и отчетности в крестьянско-фермерских хозяйствах (КФХ). Сегодня вы узнаете:

- Какие системы налогообложения доступны для КФХ;

- Какую отчетность КФХ сдают за своих членов и за наемных сотрудников.

Крестьянско-фермерское хозяйство – коммерческая организация, которая занимается производством, продажей и переработкой сельскохозяйственной продукции или оказывает услуги в этой сфере (последнее вступило в силу в 2020 году).

Деятельность КФХ регулирует Федеральный Закон №74 «О крестьянском хозяйстве». в качестве , но чаще всего глава регистрируется как .

Срок сдачи декларации по ЕСХН за 2016

Copyright: фотобанк Лори – специальная налоговая система для тех, кто производит, перерабатывает и продает продукцию сельского хозяйства, а доход от такой деятельности составляет не менее 70%.

должны отчитываться в ИФНС, представляя декларацию о начислении и уплате сельхозналога.

Рассмотрим подробнее сроки и порядок подачи декларации по ЕСХН за 2016 год.

Сдавать декларацию должны сельхозтоваропроизводители, применяющие ЕСХН – юрлица и ИП, которые производят и реализуют сельхозпродукцию (в том числе рыбохозяйства), а также те, кто оказывает услуги в части растениеводства и животноводства (обработка семян, посев и уборка урожая, выпас и перегонка скота, уход за сельхозживотными и т.п.).

При этом, на уплату ЕСХН не вправе перейти те, кто занимается только первичной или промышленной переработкой и продажей продукции, не производя ее.

Отчетность на ЕСХН

› › › › Предприниматели, перешедшие на ЕСХН, автоматически принимают на себя обязательства по предоставлению в ИФНС обязательной отчетности. ИП на ЕСХН представлена следующим списком документации:

- декларация по ЕСХН – подается до 31 марта, раз в год. Посмотреть и скачать можно здесь: [];

- авансовый отчет по ЕСХН – относится к полугодовой форме отчетности и подается до 25-го числа месяца, следующего за полугодовым отчетным периодом;

Следует отметить, что бухгалтерская отчетность индивидуальными предпринимателями не подается.

Видео:Новые сроки оплаты налога и сдачи отчетности в 2023 году для ИП на УСНСкачать

Отчетность после закрытия ИП в 2020 году — налоги и взносы

Прекращение деятельности гражданина в качестве индивидуального предпринимателя не ограничивается только сдачей формы Р26001 и оплатой госпошлины. В связи с этим часто возникают следующие вопросы: при закрытии ИП какие декларации и отчеты нужно сдать? Необходимо ли дополнительно сниматься с учета в качестве работодателя? Ответим подробнее на данные вопросы.

Налоговая отчетность при закрытии ИП

Срок сдачи «ликвидационных» деклараций зависит от того, какой режим налогообложения применяет индивидуальный предприниматель.

Упрощенная система налогообложения (УСН)

При снятии с учета ИП, применяющего УСН, декларация подлежит сдаче в срок не позднее 25 числа месяца, следующего за тем, когда была внесена запись в ЕГРН о прекращении деятельности гражданина в качестве ИП.

Например, запись о прекращении ИП деятельности была внесена в ЕГРИП 20 сентября, декларацию по УСН бывший предприниматель обязан сдать в срок не позднее 25 октября.

Примечание: сдать упрощенную декларацию ИП может и одновременно с заявлением на прекращение деятельности.

https://www.youtube.com/watch?v=e4mPa15_qhU

Декларация при закрытии ИП заполняется по той же форме, что и обычная годовая, единственное, в поле «Налоговый период (код)» указывается значение 96, а не 34 как обычно.

Скачать бланк формы по КНД 1152017 налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения.

Инструкция по заполнению декларации по УСН – скачать

Рисунок 1. Титульный лист «ликвидационной» декларации ИП на УСН

Единый налог на вмененный доход (ЕНВД)

Для предпринимателей на вмененке отдельных сроков сдачи декларации при снятии с учета, как, например, для упрощенцев, законодательство не предусматривает. Она сдается в общем порядке и в установленный п. 3 ст. 346.32 НК РФ срок – не позднее 20 числа месяца, следующего за отчетным кварталом.

Единственным отличием в порядке заполнения указанной отчетности является код налогового периода. В зависимости от квартала, за который сдается «ликвидационная» декларация, на Титульном листе указываются следующие коды налоговых периодов:

- 51 – при закрытии ИП в первом квартале;

- 54 – при закрытии ИП во втором квартале;

- 55 – если ИП прекратил деятельность в 3 квартале;

- 56 – если ИП прекратил деятельность в 4 квартале.

Допустим, ИП прекратил деятельность (была внесена соответствующая запись в реестр) 1 февраля, декларацию он должен сдать до 20 апреля при этом указав на Титульном листе код налогового периода – 51.

Скачать бланк формы по КНД 1152016 налоговой декларации по единому налогу на вмененный доход для отдельных видов деятельности.

Инструкция по заполнению декларации по ЕНВД – скачать

Рисунок 2. Титульный лист «ликвидационной» декларации ИП на ЕНВД

Единый сельскохозяйственный налог (ЕСХН)

Декларация по единому сельхозналогу при закрытии ИП сдается в те же сроки, что и упрощенная, а именно до 25 числа месяца, следующего за тем, когда была внесена запись в ЕГРИП о прекращении гражданином предпринимательской деятельности.

При заполнении Титульного листа указывается код 96 (последний налоговый период при прекращении предпринимательской деятельности).

Таким образом, если ИП снялся с учета 2 июня, декларацию по ЕСХН он должен сдать в налоговую не позднее 25 июля.

Скачать бланк формы по КНД 1151059 налоговой декларации по единому сельскохозяйственному налогу.

Инструкция по заполнению декларации по ЕСХН – скачать

Рисунок 3. Титульный лист «ликвидационной» декларации ИП на ЕСХН

Патентная система налогообложения (ПСН)

Ни обычная, ни «ликвидационная» декларация ИП на патенте не сдается. Предприниматели указанного режима полностью освобождены от обязанности сдачи налоговой отчетности.

Общая система налогообложения (ОСНО)

Предприниматели на общем режиме налогообложения при прекращении деятельности обязаны сдать отчетность по НДС и НДФЛ.

Примечание: декларацию по налогу на имущество ИП не сдают, ни обычную, ни «ликвидационную».

Декларация по НДФЛ

«Ликвидационная отчетность» по подоходному налогу заполняется в точности, как обычная ежегодная декларация.

Код налогового периода не меняется и указывается в виде значения «34».

Срок сдачи 3-НДФЛ при закрытии ИП – не позднее 5 дней с даты прекращения предпринимательской деятельности.

Скачать бланк формы 3-НДФЛ налоговой декларации по налогу на доходы физических лиц.

Инструкция по заполнению декларации 3-НДФЛ – скачать

Рисунок 4. Титульный лист «ликвидационной» декларации 3-НДФЛ

Декларация по НДС

При закрытии ИП декларация по налогу на добавленную стоимость сдается в том же порядке, что и обычная, а именно в срок до 25 числа месяца, следующего за прошедшим отчетным кварталом.

Скачать бланк формы по КНД 1151001 налоговой декларации по налогу на добавленную стоимость.

Инструкция по заполнению декларации НДС – скачать

Страховая отчетность при закрытии ИП с сотрудниками

ИП, не имеющие наемных работников при снятии с налогового учета никакую отчетность по страхованию не сдают.

Уплата взносов за себя производится не позднее 15 календарных дней с даты госрегистрации прекращения деятельности в качестве ИП включительно.

ИП-работодатели при прекращении деятельности обязаны сдать за своих сотрудников соответствующую отчетность

Примечание: в 2020 году отдельно сниматься с учета в качестве работодателя не нужно.

Расчет по страховым взносам (в ИФНС)

При прекращении физическим лицом деятельности в качестве ИП расчет по страховым взносам (далее РСВ) необходимо сдать до дня подачи заявления о закрытии ИП в налоговый орган.

https://www.youtube.com/watch?v=5WW2KWVH6Ow

В настоящий момент, существует неясность относительно того, какой код расчетного (отчетного) периода необходимо указать на Титульном листе РСВ. Дело в том, что порядок заполнения расчета устанавливает «ликвидационные» коды только для организаций. Так, в Приложении 3 к РСВ организации при ликвидации указывают коды: 51, 52, 53 и 90 (в зависимости от периода за который сдается документ).

Для ИП таких кодов нет, в связи с чем неясно, что указывать индивидуальному предпринимателю: код при сдаче обычной отчетности (21, 21, 33, 34) или «ликвидационный» код, установленный для организаций (51, 52, 53, 90).

На начало 2020 года финансовое ведомство дало разъяснение лишь для тех ИП, что являются главами КФХ. Они, в соответствии с Письмом ФНС от 25 декабря 2017 г. N ГД-4-11/26372@, при сдаче расчета в связи с прекращением деятельности должны указывать следующие коды:

- 83 – 1 квартал;

- 84 – полугодие;

- 85 – 9 месяцев;

- 86 – год.

Из текста письма можно сделать вывод, что данное разъяснение касается также и всех ИП в целом:

Однако, не во всех налоговых инспекциях придерживаются данного мнения и считают, что на титульном листе при закрытии ИП необходимо указывать обычный код для сдачи Расчета, а именно:

- 21 – 1 квартал;

- 31 – полугодие;

- 33 – 9 месяцев;

- 34 – год.

Учитывая изложенное, перед подачей Расчета рекомендуем уточнить данный вопрос в налоговом органе по месту учета.

Скачать бланк формы по КНД 1151111 расчета по страховым взносам.

Инструкция по заполнению РСВ – скачать

Справка 2-НДФЛ (в ИФНС)

Отдельного срока представления в налоговый орган справок 2-НДФЛ по доходам, выплаченным сотрудникам за период с начала года до момента прекращения деятельности ИП, законодательством не установлено, в связи с чем их необходимо сдать в ИФНС не позднее 1 апреля года, следующего за тем, когда ИП снялся с учета.

Особого порядка заполнения указанного документа при закрытии ИП также нет.

Скачать бланк формы 2-НДФЛ справки о доходах физического лица.

Инструкция по заполнению 2-НДФЛ – скачать

Расчет 6-НДФЛ (в ИФНС)

Расчет сумм подоходного налога, исчисленного и удержанного ИП со своих сотрудников, подлежит сдаче в налоговый орган за период с начала года до момента снятия с учета.

На титульном листе Расчета необходимо указать код того периода, в котором происходит сдача отчета (сведения в расчет вносятся с начала года):

- 51 – расчет за I квартал;

- 52 – расчет за полугодие;

- 53 – расчет за девять месяцев;

- 90 – расчет за год.

Примечание: Отдельного кода при сдаче расчета ИП, прекращающего свою деятельность, законом не предусмотрено, в связи с чем налоговые органы рекомендуют использовать аналогичные коды, установленные для ликвидации организаций.

Скачать бланк формы 6-НДФЛ расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом.

Инструкция по заполнению 6-НДФЛ – скачать

СЗВ-СТАЖ (в ПФР)

Ежегодный отчет по форме СЗВ-СТАЖ подлежит сдаче в Пенсионный фонд до дня подачи заявления о государственной регистрации прекращения деятельности в качестве ИП.

Примечание: при закрытии ИП сдают СЗВ-СТАЖ также, как и обычно, вместе с описью по форме ОДВ-1.

Скачать бланк формы СЗВ-СТАЖ сведения о страховом стаже застрахованных лиц.

Инструкция по заполнению СЗВ-СТАЖ – скачать

Скачать бланк формы ОДВ-1 сведения по страхователю, передаваемые в ПФР для ведения индивидуального (персонифицированного) учета.

СЗВ-М (в ПФР)

Сведения о застрахованных лицах по форме СЗВ-М сдаются ИП в Пенсионный фонд ежемесячно, до момента внесения сведений в реестр о прекращении деятельности. Заполняется указанный отчет в общем порядке.

Скачать бланк формы СЗВ-М сведения о застрахованных лицах.

Отчет 4-ФСС (в ФСС)

Отчет по форме 4-ФСС сдается в Фонд социального страхования до дня подачи заявления в налоговый орган о закрытии ИП.

https://www.youtube.com/watch?v=HWs1h0pQ6P0

Скачать бланк формы 4-ФСС расчет по начисленным и уплаченным страховым взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний.

Инструкция по заполнению 4-ФСС – скачать

Видео:ЗАПОЛНЯЕМ НАЛОГОВУЮ ДЕКЛАРАЦИЮ ПО УСН ДЛЯ ИПСкачать

Какую отчетность сдают ИП на ЕСХН с работниками и без

Единый сельхозналог ввели в России с целью развития аграрного сектора. Пониженные ставки, упрощенная отчетность и минимальные требования к учету – таковы ключевые характеристики режима.

Однако перед подачей уведомления о переходе специалисты рекомендуют разобраться, как применять нормы на практике и отчитываться на ЕСХН.

В 2018 году перечень обязательных документов остается незначительным.

Декларация по единому сельхозналогу

Форма базового отчета утверждена налоговым ведомством приказом № ММВ-7-3/384@ от 28.07.14. Бланк включает четыре листа, каждый из которых предназначен для определенных данных. Сведения вносят вручную или печатающим устройством.

- Титульная страница. Плательщики указывают идентификационный номер, свои данные (Ф.И.О., ОКВЭД), контактные телефоны, налоговый период. В нижней части формы проставляется дата подачи отчета, отражается информация о налогоплательщике или его представителе.

- Сумма ЕСХН. Второй лист должен содержать расчет налога. Калькуляцию составляют с опорой на данные КУДиР. В отдельные строки вносят сведения о совокупном доходе, коммерческих затратах, применяемой ставке, авансовых платежах. Здесь же отражают налог, подлежащий восстановлению или доплате в бюджет.

- Данные об убытках. Лист заполняют при отрицательном результате хозяйственной деятельности. Пункт 5 статьи 346.6 НК РФ разрешает переносить убытки на следующие отчетные периоды в течение 10 лет.

- Сведения о целевом использовании ресурсов. Третий раздел формы предназначен для отражения операций с имуществом, переданным в качестве субсидии или благотворительной помощи.

Единый сельскохозяйственный налог рассчитывается с чистой прибыли. Принцип закреплен статьями 346.4, 346.5, 346.6, 346.7, 346.9 НК РФ.

Пример: В течение 2018 года фермер на ЕСХН (ставка 6%) заработал 3 700 000 рублей. Часть выручки в сумме 1200 000 была получена до начала июля.

Все расходы по коммерческой деятельности пришлось понести во втором полугодии. Их размер составил 1900 000 рублей. Наемных сотрудников в крестьянском хозяйстве нет. Всю работу выполняют четверо членов и сам фермер.

Фиксированные страховые взносы в полном объеме были перечислены в декабре 2018 года.

| Расчет авансового взноса | 1200 000 × 6% = 72 000 |

| Размер фиксированных страховых взносов | Сборы во внебюджетные фонды придется уплатить не только за себя, но и за членов хозяйства:(26545 + 5840)× 5 человек = 161 925.Дополнительные отчисления с доходов, превышающих 300 тыс. рублей, фермеры не делают (п. 2 ст. 430 НК РФ) |

| Налоговая база | 3 700 000 – 1900 000 – 161 925 = 1638 075 |

| Расчет налога за 2018 год | 1 638 075 × 6% = 98 284,5 |

| ЕСХН к уплате по итогам года | 98 284,5 – 72 000 =26 284,5 |

Полученные данные остается внести во второй лист формы. Как заполнить декларацию, подробно описывается в приложении к приказу ФНС РФ № ММВ-7-3/384@ от 28.07.14. Помимо базовых разъяснений, в регламенте приведены технические требования.

Согласно статье 346.10 НК РФ отправить годовой отчет в налоговый орган необходимо не позднее 31 марта. При достижении средней численностью персонала 100 человек сведения подаются в электронном виде. Соответствующее правило закреплено п. 3 статьи 80 НК РФ.

https://www.youtube.com/watch?v=3ZIynyFKO4E

Декларация не единственный отчет плательщиков ЕСХН. Фермеры должны передавать сведения о страховых взносах за себя и членов крестьянских хозяйств (п. 3 ст. 432 НК РФ). Расчет необходимо отправлять в инспекцию по месту регистрации по завершении года. Исполнить обязанность предписывается до 30 января.

Важно! Форма КНД 1151111 заменила РСВ-2. Актуальный бланк и рекомендации по его заполнению содержатся в приказе налоговой службы № ММВ-7-11/551@ от 10.10.16.

Отчетность плательщиков ЕСХН с сотрудниками

В большинстве случаев предприниматели аграрного сектора не могут работать без наемного персонала. Заключение трудового либо гражданско-правового соглашения налагает дополнительные обязанности.

Документы для ИФНС

Выплата вознаграждений персоналу превращает коммерсанта в налогового агента. Он должен обеспечивать своевременный расчет налогов и взносов с заработной платы сотрудников. Все суммы подлежат отражению в специальных формах.

| Расчет страховых сборов | Единый социальный страховой взнос (ЕССС) отражают в отчете КНД 11151111. После передачи функции администрирования налоговой службе, бланк применяется вместо РСВ-1. Отдельные его листы заменили формы АДВ-6-5 и АДВ-6-2 |

| 2-НДФЛ | Второй пункт статьи 230 НК РФ обязывает работодателей ежегодно подавать данные об удержанном с сотрудников НДФЛ. Форму отправляют по итогам отчетного периода в инспекцию – до 1 апреля. Руководствоваться предприниматели обязаны распоряжением налогового ведомства № ММВ-7-11/485@ от 30.10.15 |

| 6-НДФЛ |

Видео:Сдача отчетности через сервис налоговой. Настройка отправки. Первая отправка декларации через ИФНС.Скачать

Как правильно заполнить и сдать декларацию по ЕСХН за 2018 год

Организациям и ИП, применяющим систему налогообложения сельхозпроизводителей, нужно представить налоговую декларацию по ЕСХН за 2018 год. Расскажем в нашей статье о сроках сдачи сельхоздекларации в 2019 году, когда нужно перечислить налог, а также рассмотрим на примере, как рассчитать ЕСХН.

Форма декларации по сельхозналогу регламентируется Приказом ФНС РФ от 28.07.2014 № ММВ-7-3/384.

Скачать бланк декларации ЕСХН за 2018 год можно на сайте налоговой службы.

В отчет входят:

- титульный лист, отражающий информацию об организации и налоговой службе;

- раздел 1, в котором прописана сумма налога;

- раздел 2, в нем показан расчет сельхозналога;

- раздел 2.1, где представлен расчет убытка (при наличии), который способен уменьшить налоговую базу плательщика;

- раздел 3, содержащий отчет о целевом использовании фондов. Этот раздел заполняется только теми хозсубъектами, которые получили имущество в результате благотворительности или целевого финансирования.

Заполнение декларации по ЕСХН

На сайте ФНС нет образца заполнения декларации по ЕСХН, но есть указания на порядок заполнения (в ред. Приказа ФНС России от 01.02.2016 № ММВ-7-3/51@). Рассмотрим основные моменты:

- декларацию можно распечатать либо заполнить от руки;

- стоимостные показатели нужно округлить до полных рублей;

- нумеровать страницы нужно с титульного листа (номер «001»);

- текст в поля заносится заглавными печатными буквами;

- нельзя исправлять ошибки корректирующими средствами и им подобными;

- нельзя использовать двухсторонний способ печати декларации;

- нельзя скреплять листы декларации, если это приведет к порче бумаги.

Более подробно изучить порядок заполнения сельхоздекларации вы можете на сайте ФНС.

Сроки сдачи декларации в 2019 году

Декларацию по ЕСХН за 2018 год нужно представить в налоговую службу только один раз. Организации должны направлять отчет по месту нахождения, ИП — по месту проживания.

https://www.youtube.com/watch?v=vEtCo2-442U

Способы сдачи:

- передать в электронном виде;

- занести лично в ФНС на бумажном носителе или отправить по почте, если число ваших работников менее 100 человек.

Если вы отнесли отчет на бумажном носителе вместо обязательной электронной формы документа, то вас будет ждать штраф в двухсотрублевом эквиваленте.

Сроки сдачи декларации по ЕСХН за 2018 год зависят от того, продолжит ли организация заниматься сельхоздеятельностью в будущем. Если да, то сдать отчет нужно до 1 апреля 2019 года. Если же организация прекращает сельхоздеятельность, то срок сдачи — не позже 25 числа следующего за прекращением деятельности месяца.

Сроки уплаты ЕСХН за 2018 год и ответственность за их нарушение

ЕСХН организации и ИП уплачивают 2 раза за налоговый период:

- авансовый платеж за полугодие — до 25 июля;

- сам налог, вычитая авансовый платеж, нужно перечислить до 31 марта следующего года.

Так как в 2019 году 31 марта — выходной день, то налог нужно перечислить до 1 апреля.

Основные способы оплаты: через платежное поручение либо клиент-банк.

Если не произвести оплату вовремя, то налоговики начислят пени, сумма которых рассчитывается как произведение суммы неперечисленного налога, количества просроченных дней и 1/300 от ставки рефинансирования на момент нарушения.

Помимо этого, налоговая может выписать штраф организации или ИП, который может составить 20-40% от суммы налога. Однако за нарушение срока уплаты авансовых платежей плательщиками ЕСХН НК РФ не предусмотрены штрафы.

Также ФНС может наложить штраф, если вы нарушили сроки сдачи декларации по ЕСХН. Величина штрафа составит 5-30% от суммы сельхозналога за каждый месяц (полный или неполный) со дня нарушения, но не меньше 1000 рублей.

Пример расчета ЕСХН за 2018 год

Рассмотрим на примере, как рассчитать ЕСХН за 2018 год.

ООО «Молочный дом» с 2017 года перешло на ЕСХН и осуществляет свою деятельность как сельхозпроизводитель.

За 2018 год от покупателей поступило за сельхозпродукцию 1 850 000 руб.

Также у организации возникли следующие расходы:

- зарплата и взносы в ФСС — 550 000 руб.;

- корма — 230 000 руб.;

- содержание основных средств — 30 000 руб.;

- арендная плата — 370 000 руб.;

- потери от падежа животных — 125 000 руб.;

- платежи по кредитам — 115 000 руб.

На момент окончания первого полугодия расходы организации оказались больше доходов, поэтому не была произведена оплата авансового платежа.

Таким образом, доходы организации за 2018 год составили 1 850 000 рублей, а расходы: 550 000 + 230 000 + 30 000 + 370 000 + 125 000 + 115 000 = 1 420 000 рублей. Все расходы ООО «Молочный дом» соответствуют ст. 346.5 НК РФ.

Расчет ЕСХН за 2018 год осуществляется исходя из ставки 6%.

Рассчитать ЕСХН можно как произведение налоговой ставки и разности доходов и расходов.

Рассчитаем сельхозналог ООО «Молочный дом» за 2018 год:

ЕСХН = (1 850 000 — 1 420 000) × 6% = 25 800 рублей.

Таким образом, обществу нужно перечислить в бюджет 25 800 рублей до 1 апреля 2019 года.

Видео:С 2022 года ИП сдают отчеты по статистике только в электронном видеСкачать

Единый сельскохозяйственный налог для ИП и организаций

Единый сельскохозяйственный налог (ЕСХН) — это специальный режим налогообложения, который предназначен для сельскохозяйственных товаропроизводителей. Перечень товаропроизводителей содержится в пункте 2 и 2.1 статьи 346.2 Налогового кодекса РФ.

В нашей сегодняшней публикации мы расскажем читателю о том, как перейти на ЕСХН, как вести учет и отчетность, какие налоги должны платить субъекты хозяйствования на ЕСХН и от каких налогов они освобождаются.

Понятие «сельскохозяйственная продукция» в Налоговом кодексе РФ

В пункте 3 статьи 346.2 Налогового кодекса определяется понятие «сельскохозяйственная продукция»:

«В целях настоящего Кодекса к сельскохозяйственной продукции относятся продукция растениеводства сельского и лесного хозяйства и продукция животноводства (в том числе полученная в результате выращивания и доращивания рыб и других водных биологических ресурсов), конкретные виды которых определяются Правительством Российской Федерации в соответствии с Общероссийским классификатором продукции. При этом применительно к сельскохозяйственным товаропроизводителям, указанным в пункте 2.1 настоящей статьи, к сельскохозяйственной продукции относятся также уловы водных биологических ресурсов, рыбная и иная продукция из водных биологических ресурсов, которые указаны в пунктах 4 и 5 статьи 333.3 настоящего Кодекса, уловы водных биологических ресурсов, добытых (выловленных) за пределами исключительной экономической зоны Российской Федерации в соответствии с международными договорами Российской Федерации в области рыболовства и сохранения водных биологических ресурсов, рыбная и иная произведенная на судах рыбопромыслового флота продукция из водных биологических ресурсов, добытых (выловленных) за пределами исключительной экономической зоны Российской Федерации в соответствии с международными договорами Российской Федерации в области рыболовства и сохранения водных биологических ресурсов.»

Кто имеет право применять ЕСХН

В п.2.1. главы 346.2 НК РФ определено, что использовать в предпринимательской деятельности специальный режим налогообложения имеют право:

1.

Организации и индивидуальные предприниматели, производящие сельскохозяйственную продукцию, осуществляющие ее первичную и последующую (промышленную) переработку (в том числе на арендованных основных средствах) и реализующие эту продукцию, при условии, если в общем доходе от реализации товаров (работ, услуг) таких организаций и индивидуальных предпринимателей доля дохода от реализации произведенной ими сельскохозяйственной продукции, включая продукцию ее первичной переработки, произведенную ими из сельскохозяйственного сырья собственного производства, составляет не менее 70 процентов.

2.

Сельскохозяйственные потребительские кооперативы (перерабатывающие, сбытовые (торговые), снабженческие, садоводческие, огороднические, животноводческие), признаваемые таковыми в соответствии с Федеральным законом от 8 декабря 1995 года N 193-ФЗ «О сельскохозяйственной кооперации», у которых доля доходов от реализации сельскохозяйственной продукции собственного производства членов данных кооперативов, включая продукцию первичной переработки, произведенную данными кооперативами из сельскохозяйственного сырья собственного производства членов этих кооперативов, а также от выполненных работ (услуг) для членов данных кооперативов составляет в общем доходе от реализации товаров (работ, услуг) не менее 70 процентов.

3. Градо- и поселкообразующие российские рыбохозяйственные организации, численность работающих в которых с учетом совместно проживающих с ними членов семей составляет не менее половины численности населения соответствующего населенного пункта.

4. Сельскохозяйственные производственные кооперативы (включая рыболовецкие артели (колхозы).

5. Рыбохозяйственные организации и индивидуальные предприниматели при соблюдении ими следующих условий:

- если средняя численность работников, не превышает за налоговый период 300 человек;

- если в общем доходе от реализации товаров (работ, услуг) доля дохода от реализации их уловов водных биологических ресурсов и (или) произведенной собственными силами из них рыбной и иной продукции из водных биологических ресурсов составляет за налоговый период не менее 70 процентов;

- если они осуществляют рыболовство на судах рыбопромыслового флота, принадлежащих им на праве собственности, или используют их на основании договоров фрахтования.

С 01.01.2017 ФЗ № 216 от 26.06.2016 года этот перечень был расширен:

Применять ЕСХН вправе ООО и ИП, которые оказывают услуги сельскохозяйственным производителям в области животноводства и растениеводства. К этим услугам НК РФ относит:

В растениеводстве: подготовка полей, посев, возделывание и выращивание сельскохозкультур, опрыскивание, обрезка фруктовых деревьев и винограда, пересаживание риса, рассаживание свеклы, уборка урожая, обработка семян до посева.

https://www.youtube.com/watch?v=NLPuJRe4l4Y

В животноводстве: обследование состояния стада, перегонка скота, выпас скота, выбраковка сельскохозяйственной птицы, содержание сельскохозяйственных животных и уход за ними.

При условии, что доля дохода от реализации указанных выше услуг должна составлять не менее 70% в общем доходе.

Переход на ЕСХН для ИП и организаций

Переход на Единый сельскохозяйственный налог (ЕСХН) носит добровольный характер. Для того чтобы осуществить переход на данную систему налогообложения, ИП или организации необходимо по месту жительства (или по месту нахождения организации) подать в территориальный орган соответствующее заявление, которое может быть составлено в произвольной форме или по форме № 26.1–1.

Эта форма уведомления о переходе на ЕСХН утверждена Приказом ФНС России от 28.01.2013 № ММВ-7-3/41@.

В заявлении ИП или организации обязательно указываются такие данные, как доля дохода от реализации произведенной собственными силами сельхозпродукции в общем доходе от всех видов деятельности (за предшествующий год). Ее размер должен быть не менее 70%.

В пункте 6 статьи 346.2 Налогового кодекса РФ уточняется, кто не может переходить на ЕСХН:

Не вправе переходить на уплату единого сельскохозяйственного налога:

- Организации, имеющие филиалы и (или) представительства;

- Организации и индивидуальные предприниматели, занимающиеся производством подакцизных товаров;

- Организации и индивидуальные предприниматели, осуществляющие предпринимательскую деятельность в сфере игорного бизнеса;

- Бюджетные учреждения.

Переход на ЕСХН можно осуществлять с начала налогового периода (с начала календарного года) или с даты государственной регистрации ИП (организации).

Особенности уплаты налогов для ИП и организаций на ЕСХН

В случае применения ЕСХН, налогоплательщики освобождены от уплаты некоторых налогов и взносов.

ИП на ЕСХН не уплачивают:

- налог на имущество (если местными властями не определена кадастровая стоимость объекта недвижимости) ;

- НДФЛ;

- НДС (кроме налога на ввоз товара на таможенную территорию РФ). В части уплаты НДС для ЕСХН произошли изменения. Разъяснения на эту тему опубликованы в конце статьи.

Организации на ЕСХН не уплачивают:

- налог на имущество (если местными властями не установлена кадастровая стоимость объекта недвижимости);

- налог на прибыль организаций;

- НДС (кроме налога на ввоз товара на таможенную территорию РФ).

В статье 346.7 Налогового кодекса ЕСХН предусматривает налоговый период — календарный год, а отчетный период — полугодие.

Объектом налогообложения ЕСХН выступают Доходы, уменьшенные на величину Расходов (статья 346.4 Налогового кодекса РФ).

ЕСХН вычисляется по следующим показателям: объект налогообложения умножается на 6% ставку налога (статья 346.9 Налогового кодекса). Законодательство РФ разрешает на местных уровнях снижать налоговую ставку ЕСХН.

Перечень состава расходов содержится в пункте 2 статьи 346.5 Налогового кодекса РФ.

Учет и отчетность ИП и организаций на ЕСХН

Организации, исходя из показателей своей деятельности для исчисления налоговой базы и суммы ЕСХН, на основе главы 26.1 Налогового кодекса РФ, должны вести бухгалтерский учет.

ИП на ЕСХН должны вести учет доходов и расходов в Книге учета доходов и расходов индивидуальных предпринимателей. В Приказе Минфина России от 11.12.2006 № 169н (в редакции приказа Минфина России от 31.12.2008 № 159н) содержатся детали заполнения Книги учета доходов и расходов.

Причем, если КУДиР при ЕСХН планируется вести на бумажном носителе, она должна быть заверена подписью должностного лица налогового органа и скреплена печатью налогового органа до начала ее ведения.

Если КУДиР велась в электронном формате, то после ее выведения на бумажные носители она по окончании налогового периода должна быть представлена в налоговый орган для заверения должностным лицом налогового органа не позднее 31 марта года, следующего за отчетным.

https://www.youtube.com/watch?v=dErX6wvf80U

Сроки и порядок подачи декларации по ЕСХН отражены в статье 346.10 Налогового кодекса Российской Федерации.

Декларацию по ЕСХН ИП и организациями подается в налоговый орган не позже 31 марта (года, следующего за истекшим налоговым периодом) один раз в год.

Образец декларации ЕСХН утвержден приказом ФНС 28 июля 2014 года за № ММВ-7-3/384 @. С 2014 года в декларацию ЕСХН единожды было внесено изменение Приказом ФНС РФ 01.02.2016 года.

Предлагаем вам скачать актуальную форму декларации ЕСХН 2020 года по ссылке внизу статьи.

Авансовый платеж в 2020 году необходимо оплатить до 27 июля 2020 года (так как 25-26 июля 2020) — выходные дни. Остаток налога ЕСХН оплачивается по итогам работы за календарный 2020 год в срок до 31 марта 2021 года.

Совмещение есхн с другими налоговыми режимами

ЕСХН можно применять совмещая с ПСН (патентная система) и ЕНВД (единый налог на вмененный доход), если на ПСН и ЕНВД осуществляется отличный от ЕСХН вид предпринимательской деятельности.

Причем при совмещении ЕСХН и ЕНВД (или ПСН) предприниматели обязаны вести раздельный учет доходов и расходов.

В случае невозможности разделения расходов при расчете налоговой базы по ЕСХН и ЕНВД (ПСН), эти расходы распределяются пропорционально долям доходов в общем объеме доходов, полученных при применении указанных специальных налоговых режимов.

Доходы и расходы по видам деятельности, переведенным на ЕНВД (ПСН), при расчете налоговой базы по единому сельхозналогу учитываться не должны (п. 10 ст. 346.6 НК РФ НК РФ).

Ндс при применении есхн в 2020 году

До 1 января 2019 года предприниматели ЕСХН были освобождены от уплаты НДС. Начиная с 2019 года ИП и организации, применяющие ЕСХН, относятся к категории плательщиков НДС со всеми вытекающими последствиями.

Во-первых, в 2019 году из базы расходов исключены суммы НДС, по приобретенным товарам. Для ЕСХН начало работать правило ст.2 Закона № 335-ФЗ от 27.11.2017 года. Смысл данного правила состоит в том, что входящий НДС не относится к расходной базе.

НДС должен быть или принят к вычету или включен в стоимость товара.

Ставка налога НДС при ЕСХН стандартная — 20%, за исключением реализации продовольственных товаров, полученных в результате сельскохозяйственной деятельности: скот, мясо и продукты его переработки, молочные продукты, яйца, комбикорм, зерновые, мука, рыба и морепродукты. Эти товары относятся к льготной категории НДС — 10%.

Плательщики НДС при ЕСХН ежеквартально до 25 числа месяца, следующего за отчетным кварталом, подают декларацию по НДС.

Во-вторых, особенностью применения НДС при ЕСХН является то, что при этом специальном режиме налогообложения имеется возможность отказаться от уплаты НДС. Если организация или ИП, применяющие ЕСХН в течение 2019 года получит доход менее 90 млн. руб.

, то для освобождения от уплаты НДС в 2020 году необходимо до 20 числа месяца, с которого применяется льгота, предоставить в ИФНС уведомление об отказе от уплаты НДС. В дальнейшем для работы без НДС необходимо ежегодно подтверждать это право.

Для этого направляется соответствующее уведомление в налоговый орган.

Лимит по доходам для неприменения НДС будет ежегодно уменьшаться в следующем порядке:

- За 2018 год для перехода на работу без НДС в 2019 году — 100 млн. руб.;

- За 2019 год для перехода на работу без НДС в 2020 году- 90 млн. руб.;

- За 2020 год – 80 млн. руб.;

- За 2021 год – 70 млн. руб.;

- За 2022 год и последующие годы – 60 млн. руб.

В эту предельную сумму размер НДС не включается (письмо ФНС от 18.05.2018 г. № СД-4-3/9487@).

В-третьих, отказаться от льготного освобождения от НДС невозможно в течение 12 месяцев с начала использования льготы.

Обратный переход на уплату НДС для ЕСХН возможен только в ситуациях, когда деятельность ИП или организаций выходит за рамки требований, позволяющих отказаться от платежей по этому налогу (п. 5 ст. 145 НК РФ):

- доход от продаж сельхозпродукции превысил установленный для года предел;

- продан подакцизный товар.

В-четвертых, такое освобождение не действует в отношении ввозимых из-за рубежа товаров (п. 3 ст. 145 НК РФ).

Скачать форму декларации ЕСХН 2020 года

Материал актуализирован в соответствии с изменениями законодательства РФ 20.10.2019

Тоже может быть полезно:

🔥 Видео

Какую отчетность сдают ИПСкачать

Все, что нужно знать ИП о налогах в 2023 годуСкачать

Сроки уплаты налогов и сдачи отчетов ИП в февралеСкачать

Нулевая отчетность ИПСкачать

Как ИП бесплатно отправить декларацию через интернетСкачать

Сроки уплаты налогов и сдачи отчетов ИП в февралеСкачать

Фиксированные взносы ИП за себя в 2023 году: как, куда, когда платить. Можно ли вообще не платить?Скачать

Отчетность ИП УСН 2022: сроки и нюансыСкачать

ЕСХН - Единый сельскохозяйственный налогСкачать

БухСтрим/Фиксированные взносы ИП в 2024 году: сколько и как платить, как уменьшать налоги #бухгалтерСкачать

ИП на НПД плюсы и минусы. Что нужно знать перед тем как стать самозанятым ИП?Скачать

ИП и ООО на УСН в 2023 году: какую УСН выбрать, когда и какие отчёты сдавать на «упрощенке»Скачать

Как ИП легко сдать отчетность в налоговую (ИП/РФ)Скачать

Налоговая отчетность. Сроки сдачи .Скачать

Заполнение декларации ИП по подоходному налогу 20 по итогам 2023 года (4 квартал).Скачать

Полный обзор налогового режима ЕСХН для ИПСкачать