05.07.2019

Бухгалтерское отражение проводок по пеням по налогам осуществляется в зависимости от срока и видов:

- пени после закрытия годового отчета учитываются на 91 счете;

- пени по компенсируемым видам налогов учитываются на 91 счете;

- пени по некомпенсируемым налогам отражаются на 99 счете.

Финансовая деятельность предприятия – это, прежде всего, стремление к получению прибыли. Однако предвкушая высокие доходы, каждый руководитель должен помнить об обязательствах, особенно перед государством. Попытка сэкономить денежные средства за счет налогов приведет к ответственности юридического лица, выраженного в виде санкций.

- Почему и как начисляются санкции

- Практический пример расчета

- Начисление пени по налогам: бухгалтерские проводки

- Учет пеней в бухгалтерском учете

- Пени по договорам

- Начисление пени по налогам – проводки: прибыль, НДС, НДФЛ

- Учет штрафов по налогам в бухучете

- Проводки по начислению и уплаты пени по налогам: на прибыль, НДС, НДФЛ

- Проводки по начислению пени по страховым взносам

- Бухгалтерские проводки при начислении пени по налогам

- Понятие пени, в чём отличие от штрафа

- Формула расчёта пеней и основные вопросы, касающиеся уплаты данной санкции

- Начисление пени по налогам бухгалтерские проводки

- Начисление пени: проводки

- Понятие штрафных санкций

- Учет неустойки к получению по договорам

- Учет неустойки к уплате по договорным обязательствам

- Штрафные санкции по налогам и взносам

- Похожие публикации

- Отражение штрафов в бухгалтерском и налоговом учете

- Пени и штрафы по налогам: проводки

- Виды существующих штрафных санкций

- Отражение в бухгалтерском учете санкций по договорам с контрагентами

- Проводки при начислении штрафов и пени по налогам

- Причины начисления штрафов по налогам

- Штраф и пеня: в чем их отличия

- Отображение налоговых штрафных санкций в бух.учете

- Типичные проводки по начислению и уплате штрафов и пени по налогам

- Бухгалтерский учет штрафов и пеней по налогам

- Пеня по налогам и ее расчет

- Какие бывают методы взыскания пени и какие бывают последствия

- Особенности отражения пени по налогам в учете

- Перечень возможных проводок по начислению пеней по налогам на прибыль, НДС, НДФЛ и страховым взносам

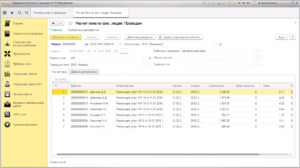

- Начисление штрафа в 1с 8.3 проводки. Начисление пени по налогам — бухгалтерские проводки: прибыль, ндс, ндфл. Как начислить штраф, если не выполнены договорные обязательства

- Пени по налогам в 1С 8.2

- Начисление пени по налогу в 1с 83

- Инструкция

- Как отразить административный штраф в 1С 8.3?

- 💥 Видео

Почему и как начисляются санкции

Конечно, кроме уклонения от уплаты налогов есть и другие причины, которые могут привести к санкциям фискальных органов:

- нарушение правил ведения доходов и расходов;

- несвоевременная сдача отчетности;

- просрочка платежа;

- неправильно исчисленная сумма налога.

Каждая из перечисленных провинностей – повод для наложения штрафов. Что касается пеней, то, согласно ст. 75 Налогового Кодекса РФ, они могут быть выставлены исключительно за просрочку уплаты налога или сбора.

Если штраф – это фиксированная законом сумма, то пеня обычно вызывает у бухгалтеров трудности с расчетом. Налоговый орган, безусловно, сам рассчитывает, сколько должно предприятие, но многие юридические лица предпочитают проверить правильность, так как встречаются ошибки.

П. 4 ст. 75 НК РФ прямо указывает, что пеня начисляется в процентном соотношении от суммы недоимки в размере 1/300 ставки рефинансирования за каждый календарный день, наступая со дня просрочки.

На задолженность юридических лиц, срок уплаты по которой наступил после 30.09.2017 года, действует иная схема:

- просрочка платежа до 30 дней – 1/300 ставки рефинансирования;

- свыше 30 дней просрочки – 1/150 ставки рефинансирования.

Примечание от автора! Ставка рефинансирования – это утвержденный Центральным Банком размер процента предоставленных кредитов прочим банкам.

То есть можно вывести формулу начисления пеней:

Недоимка по налогам * календарные дни просрочки * 1/300 (1/150) ставки рефинансирования.

Санкции начисляются на другой день после истечения срока уплаты.

Практический пример расчета

Например, ООО «Цветной мир» заплатил НДС в размере 20 365 рублей за июль 13 октября. По п. 1 ст. 174 НК РФ, НДС необходимо заплатить не позднее 25 числа месяца, следующего за отчетным. Следовательно, это надо было сделать до 25 августа 2017 года.

Сверившись с календарем, бухгалтер высчитал количество дней просрочки – 48, начиная с 26 августа. Так как данная задолженность образовалась до 30 сентября 2017 года, то величина ставки рефинансирования будет рассчитана одним способом и останется 1/300, независимо от количества дней.

Начисление пени по налогам: бухгалтерские проводки

Если организация или ИП не уплатили вовремя свои налоги, помимо просроченной суммы задолженности таким налогоплательщикам придется заплатить пени.

Пеня – это денежная сумма, которая подлежит уплате сверх суммы просроченных налогов (п. 1 ст. 75 НК РФ). Но бывает, что уплата пени предусматривается и в хозяйственных договорах (например, договоре купли-продажи).

О том, какая при начислении пени проводка формируется в бухгалтерском учете, расскажем в нашей консультации.

Учет пеней в бухгалтерском учете

В соответствии с Планом счетов бухгалтерского учета (Приказ Минфина от 31.10.2000 № 94н) суммы причитающихся налоговых санкций отражаются по Дебету счета 99 «Прибыли и убытки» в корреспонденции со счетом учета расчетов с бюджетом по налогам.

https://www.youtube.com/watch?v=ClbvqmJcqqo

Поэтому если организации были начислены пени по налогам, то бухгалтерская проводка будет такая:

Дебет счета 99 – Кредит счета 68 «Расчеты по налогам и сборам»

При этом, поскольку аналитический учет по счету 68 ведется по видам налогов, то по кредиту этого счета указывается вид налога, по которому пени были начислены.

Так, при начислении пени по налогу на добавленную стоимость проводка будет такая:

Дебет счет 99 – Кредит счета 68, субсчет «НДС»

Дебет счета 68, субсчет «НДС» — Кредит счета 51 и др.

А при начислении пени по налогу при УСН бухгалтерская проводка, соответственно, будет:

Дебет счета 99 – Кредит счета 68, субсчет «УСН»

При начислении пени по взносам бухгалтерские проводки будет также состоять из дебета счета 99, а вот по кредиту нужно указывать счет 69 «Расчеты по социальному страхованию и обеспечению»

Пени по договорам

При начислении пени в бухгалтерском учете проводки могут быть другие, если речь идет не о нарушении налогового законодательства, а о неисполнении условий хозяйственных договоров, заключенных между контрагентами.

Ведь санкции за нарушение условий договора (штраф, неустойка, пеня и т.д.) – это прочий доход или расход в зависимости от того, к начислению или уплате причитаются эти суммы (п. 7 ПБУ 9/99, п. 11 ПБУ 10/99). Поэтому в проводках по начислению пени за просрочку платежей по договору будет задействован не счет 99, а счет 91 «Прочие доходы и расходы» (Приказ Минфина от 31.10.2000 № 94н).

Так, на причитающиеся к уплате пени за просрочку платежа по договору проводки у должника будут такие:

Дебет счета 91 «Прочие доходы и расходы», субсчет «Прочие расходы» — Кредит счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Расчеты по претензиям»

А, к примеру, на причитающиеся к получению лизингодателем пени по договору лизинга проводку необходимо отразить такую:

Дебет счета 76 – Кредит счета 91, субсчет «Прочие доходы»

Начисление пени по налогам – проводки: прибыль, НДС, НДФЛ

Пеня или, привычнее, пени – денежные средства, которые взыскиваются как штраф с плательщика за просрочку платежа в установленные законодательством сроки. Они могут взиматься по налогам и страховым взносам.

Их начисляют за каждый день, прошедший с даты, когда нужно было перечислить платеж, до дня погашения задолженности. Рассчитываются исходя из ставки рефинансирования.

Пеня – это процентное соотношение 1/300 к ставке рефинансирования ЦБ РФ Плательщик перечисляет суммы пеней в добровольном или принудительном порядке (без согласия плательщика деньги списывают с его расчетного счета), одновременно или после погашения задолженности по налогам или страховым сборам.

Учет штрафов по налогам в бухучете

При отражении пени в учете возникает вопрос, можно ли учесть их в составе расходов. Ведь, по сути, при перечислении этих сумм организация несет затраты.

Согласно ПБУ 10/99 они признаются прочими расходами в бухгалтерском учете и отражаются по дебету счета 99 «Прибыли и убытки» и кредиту счетов 68 и 69. В налоговом учете эти расходы не могут быть признаны.

Другими словами, эти штрафы не уменьшают налогооблагаемую прибыль фирмы.

Мнение о том, что суммы перечисленных пеней нужно отражать по дебету счета 91 «Прочие расходы» и кредиту 68 и 69, получило широкое распространение в бухгалтерской практике. Если учитывать пени именно по этому счету, возникает постоянное налоговое обязательство (ПНО), что усложняет учет.

Основным аргументом для отражения пени по 91 счету является определение санкций в Налоговом Кодексе, в котором фигурирует понятие «штраф». А на 99 счете можно отразить именно налоговые санкции. В отчетности по налогу на прибыль такие суммы объединяют в одну категорию.

Еще одно «за» в пользу учета пеней на 99 счете – достоверность отчетности. Если сумма попадает на 91, происходит занижение налогооблагаемой базы прибыли, так как прочие расходы учитываются в затратах.

https://www.youtube.com/watch?v=jNWAI0s5fTM

В то же время суммы санкций на 99 счете не формируют расходы. Это не противоречит основной задаче бухгалтерского учета – представление безусловной и подлинной информации о финансовых показателях организации.

Проводки по начислению и уплаты пени по налогам: на прибыль, НДС, НДФЛ

Как говорилось выше, пени не должны уменьшать налог на прибыль. Поэтому лучше использовать проводку Д99 «Налоговые санкции» К 68.4 «Налог на прибыль». Если же организацией принято решение учитывать их на 91 счете, проводка будет выглядеть: Д91 «Прочие расходы» К 68.4.

Расчет:

78540 х (1/300 х 8,25%) х 22 = 475,17 руб.

Проводки по штрафам:

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 99.06 | 68.04.1 | Начислены пени по налогу на прибыль | 475,17 | Бухгалтерская справка |

| 68.04.1 | 51 | Штраф перечислен в бюджет | 475,17 | Платежное поручение |

Если учитывать пени на 91 счете нужно будет отразить ПНО в размере 95,03 руб. (475,17 х 20%), проводки по начислению и выплате налоговых штрафов будут выглядеть так:

| Дт | Кт | Описание проводки | Сумма проводки | Документ-основание |

| 91.02 | 68.04.1 | Начислены пени по налогу на прибыль | 475,17 | Бухгалтерская справка |

| 99 | 68.04.1 | Отражено ПНО | 95,03 | Бухгалтерская справка |

| 68.04.1 | 51 | Уплачено в бюджет | 475,17 | Платежное поручение |

Для НДС, НДФЛ и прочих налогов проводки будут идентичны. Меняться будет только субсчет по 68 счету. Для НДС – это 68.2, для НДФЛ – 68.1. Способ расчета пени для всех налогов идентичен.

Проводки по начислению пени по страховым взносам

Пени составят:

39847 х (1/300 х 8,25%) х 25 = 273,95

При учете штрафа на 99 счете:

При учете на 91 счете ПНО равно 54,79 (273,95 х 20%):

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 91.02 | 69.02 | Начислены пени по страховым взносам по пенсионному обеспечению | 273,95 | Бухгалтерская справка |

| 99 | 68.04.1 | Отражено ПНО | 54,79 | Бухгалтерская справка |

| 69.02 | 51 | Пени перечислены в бюджет | 273,95 | Платежное поручение |

Бухгалтерские проводки при начислении пени по налогам

Речь пойдёт о таком бюджетном инструменте, как пени по налогам и сборам. Рассмотрим понятие данного термина, назовём его основное отличие от штрафа.

Также будет рассмотрена формула расчёта суммы пеней для их самостоятельного начисления и актуальные изменения, вступившие в силу с 1 октября 2017 года.

Рассмотрим примеры расчёта пеней по налогам и взносам, способы бухгалтерского учёта пеней, а также нюансы налогового учёта пеней, касающиеся налога на прибыль организации в 2018 году. Также в статье расскажем про бухгалтерские проводки при начислении пени по налогам, приведем примеры расчета.

Понятие пени, в чём отличие от штрафа

Перед тем как начинать обсуждение проводок и нюансов бухгалтерского и налогового учёта пеней, важно понять их смысловую нагрузку.

Пени (пеня), согласно пункту 1 статьи 175 Налогового Кодекса РФ, это некоторая сумма денежных средств, которую организация-налогоплательщик обязана оплатить, помимо сумм самого налога.

Пеня – это санкция за просроченный платёж по обязательствам (уплата налога, сбора, авансового платежа) перед бюджетом РФ.

В налоговом законодательстве России существует разделение понятий пени и штрафа.

https://www.youtube.com/watch?v=y-Rqrq4z8Zc

Если пеня имеет смысл «наказания» за несвоевременность выплаты по обязательствам, то штраф – это также вид наказания, однако более серьёзный, это санкция за налоговое правонарушение, согласно статье 114 Налогового кодекса РФ. Оба вышеназванных «наказания» относятся к разряду налоговых санкций с точки зрения целей бухгалтерского учёта.

Формула расчёта пеней и основные вопросы, касающиеся уплаты данной санкции

Рассмотрим формулу расчета и понятия в таблице ⇓

| № | Вопрос | Ответ |

| 1 | Как рассчитывается сумма пеней? | Согласно пункту 4 статьи 75 НК РФ, сумма пеней рассчитывается как 1/300 от размера ставки рефинансирования Центробанка РФ путём умножения полученного процента на сумму несвоевременно уплаченного налога и количество дней просрочки. Формула имеет вид:Пени=∑Налога × Ставка рефинансирования×1/300×Nдней просрочки |

| 2 | Как следует уплачивать сумму пени? | Важно при наличии просроченных платежей рассчитать и уплатить сумму пеней самостоятельно (либо вместе с суммой налогов, либо поле). Пени выплачивать придётся в любом случае, поэтому лучше это сделать самостоятельно, иначе налоговая инспекция сделает это за налогоплательщика, и, ко всему прочему, может взыскать в принудительном порядке за счёт денежных средств (путём списания данной суммы с расчётного счёта организации) или за счёт имущества организации-налогоплательщика, согласно пункту 6 статьи 75 НК РФ. |

| 3 | Какова ставка рефинансирования в 2017 году? | 27 марта 2017 года произошло одно важное изменение – снизилась ставка рефинансирования с 10% до 9,75%, а это значит, что размер пеней будет также меньше начиная с 21.03.2017 г. |

| 4 | Какие существуют нюансы расчёта пеней? | До 1 октября 2017 года действовала формула, приведённая в пункте 1, однако теперь, при просрочке по уплате обязательств перед бюджетом более чем на 30 дней формула приобретает следующий вид:Пени= ∑ Налога×Ставка рефинансирования× 1/300× 30дн.просроч. + ∑ Налога ×Ставка рефинансирования× 1/150× (Nдн.просроч. – 30дн.просроч.)Таким образом, за каждый день просрочки, после первых 30 дней, размер пени увеличится в 2 раза. Данное изменение регламентировано подпунктом «б» пункту 13 статьи 1 ФЗ №401 от 30.11.2016 |

| 5 | Какие налоги погашают раньше? | Как правило, сначала гасится та задолженность, которая возникла раньше. |

Видео:Налоговые пени: все, что нужно знатьСкачать

Начисление пени по налогам бухгалтерские проводки

Согласно действующему налоговому законодательству, под пенями понимаются платежи, которые учреждение должно погасить в качестве обеспечения в случае наступления просрочки уплаты по своим обязательствам (п. 1 ст. 72 НК РФ). Такая неустойка начисляется, если организация нарушила срок оплаты налогового (в том числе и авансового) платежа, взноса, сбора (п. 1 ст. 75 НК РФ).

Начислены пени (проводка далее в статье) могут быть за каждый календарный день просроченного платежа. Моментом начала считается день, следующий за законодательно установленным сроком перечисления.

Расчет ведется за весь период просрочки, включая дату погашения.

Неустойки также могут образоваться и за нарушенный порядок оплаты за поставленный товар, выполненные работы или оказанные услуги, предусмотренный договорными отношениями.

Бухгалтерский и налоговый учеты штрафных санкций определяются каждой организацией самостоятельно и прописываются в учетной политике (п. 7 ПБУ 1/2008). Бухучет неустойки, образовавшейся в результате просрочки налоговых платежей, ведется в составе счета 99 «Прибыли и убытки» в связи с тем, что такие санкции не имеют прямого отношения к производству товаров, работ или услуг.

https://www.youtube.com/watch?v=9GqFofQ7-4U

Не стоит забывать, что при расчете налога на прибыль суммы начисленных неустоек и штрафов учреждение учитывать не вправе (п. 2 ст. 270 НК РФ).

Взыскания также можно проводить и по счету 91. Однако при бухучете через счет 91 «Прочие доходы и расходы» у предприятия будут возникать налоговые обязательства, так как такие расходы не принимаются для налогообложения (п. 4, 7 ПБУ 18/02).

Договорные неустойки отражаются на счете 91 «Прочие доходы и расходы» (п. 7 ПБУ 9/99, п. 11 ПБУ 10/99). Если взыскание начисляется, то бухгалтерская запись будет учтена в составе прочих доходов. Если уплачивается, то задействуется расходная часть.

Начисление пени: проводки

Дт 91.2 Кт 68

Дт 68 Кт 51

Пени по НДС (проводки).

Перечисление суммы взыскания в бюджет.

Пени за просрочку платежа по договору (проводки).

Понятие штрафных санкций

Правовое понятие «пени» установлено в параграфе 2 главы 23 ГК РФ . Согласно статье 330 , неустойка — это денежная сумма, которую должник обязан уплатить при ненадлежащем исполнении своих обязательств.Такие платежи могут быть:

- установлены законодательным актом;

- прописаны в договоре.

Условие о начислении неустойки за ненадлежащее исполнение каких-либо обязательств должно быть установлено в письменной форме в обязательном порядке. Исключение составляют лишь законодательно установленные штрафные санкции (по налогам и сборам).

Учет неустойки к получению по договорам

Стороны договора могут установить любые санкции за ненадлежащее исполнение его условий, согласовав их между собой. Если это условие прописано в договоре, то для получения штрафных санкций с контрагента за ненадлежащее исполнение условий договора необходимо выставить ему требование об уплате пени. Если контрагент признает долг и перечисляет запрашиваемую сумму неустойки, то их необходимо отразить в прочих доходах на дату признания.Нередки ситуации, когда покупатель или поставщик, не исполнившие свои обязательства, не согласны уплачивать сумму неустойки. В этом случае можно обратиться в суд о взыскании. И отразить их в доходах будет необходимо на дату вынесения решения суда о взыскании.Пени за просрочку платежа по договору, проводки:

В налоговом учете неустойка признается в составе внереализационных расходов в аналогичном порядке (п. 3 ст. 250 НК РФ ).

Учет неустойки к уплате по договорным обязательствам

У плательщика неустойки за ненадлежащее исполнение договорных обязательств, в том числе пени по договору лизинга, проводки будут зеркальными. Отразить штрафные санкции в составе прочих расходов необходимо на ту дату, на которую:

- либо вы добровольно признали свою обязанность по их уплате;

- либо вступило в силу решение суда об их взыскании.

По судебному решению платеж может быть взыскан с должника принудительно через службу судебных приставов.

Начисление пени, проводки у плательщика:

В налоговом учете санкции учитываются в составе внереализационных расходов в соответствии с пп. 13 п. 1 ст. 265 НК РФ .

[3]

Штрафные санкции по налогам и взносам

Штрафные санкции по таким платежам могут быть начислены:

- налогоплательщиком добровольно при самостоятельном обнаружении недоимки;

- налоговым органом при обнаружении несвоевременной уплаты налога или взноса;

- при доначислении налоговым органом по результатам камеральной или выездной проверки.

Санкция рассчитывается исходя из 1/300 ставки рефинансирования за первые 30 дней просрочки и 1/150 — за последующие (п. 4 ст. 75 НК РФ).

Если штрафные платежи начисляются компанией самостоятельно, то отразить их необходимо на дату расчета и уплаты в бюджет. При начислении по результатам проверки отразить их следует на дату вступления в силу решения по проверке.

https://www.youtube.com/watch?v=dPCFOi7kl-M

Учет расчетов с бюджетом по налогам организуется, в соответствии с планом счетов, на счете 68. Если производится начисление пени по взносам, бухгалтерские проводки отражаются на счете 69. Для удобства контроля за начислением и уплатой неустоек по налоговым платежам следует организовать их аналитический учет в разрезе соответствующих налогов.

Например, при начислении пени по НДС проводки необходимо отразить на субсчете счета 68, открытого для учета начисления этого налога.

Читайте так же: Средняя зарплата

Налоги и взносы: начислены пени, проводка:

В налоговом учете начисленные неустойки по несвоевременному перечислению налоговых платежей в расходах не признаются (п. 2 ст. 270 НК РФ ).

Налоговые органы имеют право на взыскание любых налоговых платежей, в том числе и штрафных, без судебного решения. В этом случае налогоплательщику в начале выставляется требование об уплате, а если перечисление в бюджет так и не будет сделано, то ИФНС выставит инкассовое поручение о списании недоимки на расчетный счет компании.

Похожие публикации

Пени и штрафы по налогам – взыскания в виде денежных выплат за нарушение требований законодательства в части начисления и уплаты налогов.

И если штраф – это, в большинстве случаев, установленная законом фиксированная сумма, то пени рассчитывают в процентах от определенной величины (к примеру, от суммы просроченной задолженности) за каждый день, а их размер напрямую зависит от продолжительности существования невыполненного обязательства. Разберемся, как осуществляется учет пеней и штрафов по налогам.

Отражение штрафов в бухгалтерском и налоговом учете

Штраф в НК РФ классифицируется, как налоговая санкция, и применяется при нарушении установленного порядка расчета налогов, их уплаты и декларирования. Чаще всего штрафы взыскивают за несвоевременное представление отчетности. К примеру, в соответствии со ст.

119 НК РФ, при сдаче декларации по НДС позже контрольного срока предприятие ждет начисление штрафа в размере от 5 до 30% от суммы неуплаченного по декларации налога, но не ниже 1000 руб. (размер санкций устанавливает ИФНС, принимая во внимание конкретные обстоятельства).

Если же компания вовремя не перечислила налог, ей придется уплатить еще и пени за каждый день от суммы просроченного платежа.

На какой бухгалтерский счет отнести штраф? В бухучете расчеты по уплате налогов, пени и штрафов, в т. ч. доначисленных по проведенным проверкам, отражают на сч. 68 в корреспонденции со сч.

99 бухгалтерской записью Д/т 99 К/т 68. Обычно в учетной практике к сч. 68 открывают дополнительные субсчета по видам налогов и штрафам по ним.

Подобная аналитика дает возможность отслеживать оплату санкций в разрезе разных налогов.

Несколько иначе обстоят дела с учетом пени. Существует два варианта бухучета пени – на сч.

99, как и штрафы, а также в составе прочих расходов на счете 91, поскольку пени не относятся к налоговым санкциям, а считаются рычагом, обеспечивающим полноту погашения обязательств.

Особенности обоих вариантов можно узнать в нашей отдельной консультации. Механизм учета пени, приемлемый для компании, предприятие закрепляет в учетной политике.

В налоговом учете в составе затрат при расчете базы по налогообложению для налога на прибыль (ННП) и УСН штрафы и пени не учитываются (п. 2 ст. 270 НК РФ).

Пени и штрафы по налогам: проводки

Основные записи, оформляющие учет штрафов в бухгалтерском учете, представлены в таблице:

Виды существующих штрафных санкций

Прежде чем рассматривать вопрос о том, как проводками отразить штраф или пени в бухгалтерском учете, разберемся, какими могут быть санкции такого рода. Делятся они на две группы:

- Начисляемые друг другу контрагентами в связи с нарушением договорных обязательств.

- Возникающие в случае неисполнения налогового законодательства.

Санкции первой группы предусматриваются в текстах заключаемых между контрагентами договоров как взаимные и могут в равной степени возникать у каждой из сторон. Например, для покупателя обычно устанавливают пени за задержку платежа, а для поставщика — за нарушение срока поставки.

Более серьезные санкции (в виде штрафа) призваны обеспечить выполнение обязательств, серьезно влияющих на сам факт функционирования контрагента либо приводящих к существенным для него потерям (в т. ч. из-за невыполнения обязательств перед третьим лицом).

Размер санкций, возникающих между контрагентами, указывается в договоре либо прямо (как, например, величина процентов за каждый день просрочки оплаты или поставки), либо путем описания алгоритма расчета.

Ситуации, в которых начисляются пени и штрафы за нарушения налогового законодательства, приведены в НК РФ, там же есть указания на их конкретные размеры, а в необходимых случаях — на алгоритмы расчета.

Здесь плательщиками санкций обычно становятся налогоплательщики, хотя в ряде случаев (например, задержка возврата излишне уплаченного в бюджет налога или суммы подлежащего возмещению НДС) ответственность такого же рода установлена и для налоговых органов.

https://www.youtube.com/watch?v=PDnPSe52OKE

Таким образом, конкретное юрлицо может оказаться как плательщиком, так и получателем платежей обоих групп, и бухгалтерские проводки по штрафам и пеням будут возникать у его не только при учете расходов по ним, но и при отражении доходов.

Отражение в бухгалтерском учете санкций по договорам с контрагентами

Видео:Пени по налогамСкачать

Проводки при начислении штрафов и пени по налогам

В процессе своей трудовой деятельности каждый бухгалтер сталкивается с такими понятиями как штраф и пеня, например при нарушении законодательства о налогах и сборах. В этой статье изучим куда отнести штрафы по налогам в бухгалтерском учете, а также основные проводки по начислению и уплате пени, штрафов по налогам: на прибыль, НДС, страховым взносам.

Причины начисления штрафов по налогам

В бухгалтерском учете существует несколько причин начисления штрафов и пени:

- Несвоевременная сдача отчета;

- Оплата налога и страхового взноса в неустановленные сроки;

- Занижение налогового обязательства.

Штраф и пеня: в чем их отличия

Следует отметить, что штраф и пеня – это разные понятия:

- Штраф начисляется сразу же при возникновении вышеперечисленных причин. Кроме того, его размер четко регламентирован по срокам на законодательном уровне.

- Пеня – это штрафной платеж, который начисляют за каждый день просроченного платежа в процентном соотношении 1/300 к ставке рефинансирования Центрального банка РФ.

Порядок взыскания налогов и штрафных санкций с организаций:

Отображение налоговых штрафных санкций в бух.учете

Для отображения понесенных затрат, которые возникают при начислении штрафов и пени, используется счет 99 Прибыль и убытки. Для удобства он разбивается на два субконто – пеня и штраф. Дебет этого счета корреспондирует с соответствующим налоговым платежом, который отображается по кредиту счета 68 и 69.

Бытуют мнения в бухгалтерских кругах, что для отображения начисленных пеней и штрафов можно также использовать счет 91 Прочие расходы. Однако в таком случае возникает постоянное налоговое обязательство, что несколько усложняет сам процесс их учета.

Кроме того, если начисленные пени и штрафы будут отображаться на 91 счете, то это приведет к снижению налогооблагаемой базы и нарушит подлинность предоставления информации, отображенной в финансовых показателях организации.

Важно! Признанные в бухгалтерском учете пеня и штрафы не имеют своего отображения в налоговом учете, поэтому никак не уменьшат ваше налоговое обязательство.

Получите 267 видеоуроков по 1С бесплатно:

Типичные проводки по начислению и уплате штрафов и пени по налогам

| Счет Дт | Счет Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| Учет штрафов и пени по налогам на сч. 99 | ||||

| 99-1 | 68-4 (68-2, 68-1) | 19 000,00 | Начислен штраф за неуплату налога (95 000,00*20%) | Бух. справка |

| 99-2 | 68-4 (68-2, 68-1) | 574,75 | Начислена пеня за просрочку уплаты налога. Просрочка составила 22 дня | Бух. справка |

| 68-4 (68-2, 68-1) | 51 | 19 574,75 | Оплата начисленного штрафа и пени по налогу | Плат. поручение |

| Учет штрафов и пени по налогам на сч. 91 | ||||

| 91 | 68-4 (68-2, 68-1) | 574,75 | Начислена пеня за просрочку уплаты налога. Просрочка составила 22 дня | Бух. справка |

| 99-1 | 68-4 (68-2, 68-1) | 19 000,00 | Начислен штраф за неуплату налога (95 000,00*20%) | Бух. справка |

| 68-4 (68-2, 68-1) | 51 | 19 574,75 | Оплата начисленного штрафа и пени по налогу | Плат. поручение |

| Учет штрафов и пени по страховым взносам на сч. 99 | ||||

| 99-1 | 69 | 8 000,00 | Начислен штраф за неуплату страхового взноса (40 000,00*20%) | Бух. справка |

| 99-2 | 69 | 275,00 | Начислена пеня за просрочку уплаты страхового взноса. Просрочка составила 25 дней | Бух. справка |

| 69 | 51 | 8 275,00 | Оплата начисленного штрафа и пени по страховому взносу | Плат. поручение |

| Учет штрафов и пени по страховым взносам на сч. 91 | ||||

| 91 | 69 | 275,00 | Начислена пеня за просрочку уплаты страхового взноса. Просрочка составила 25 дней | Бух. справка |

| 99-1 | 69 | 8 000,00 | Начислен штраф за неуплату страхового взноса (40 000,00*20%) | Бух. справка |

| 69 | 51 | 8 275,00 | Оплата начисленного штрафа и пени по страховому взносу | Плат. поручение |

| Наложение штрафа, выявленного при проверке | ||||

| 99 | 76 | 30 000,00 | Начисление административного штрафа за неприменение ККТ при наличных расчетах | Протокол |

| 76 | 51 | 30 000,00 | Оплата административного штрафа | Плат. поручение |

| Доначисление налогов и социальных взносов, уплата налогов и пени | ||||

| 99 | 68-4 | 10 000,00 | Доначисление налога на прибыль | Бух. справка |

| 90 (91) | 68-2 | 25 000,00 | Доначисление заниженного НДС | Бух. справка |

| 20 (26, 44, 91) | 69 | 30 000,00 | Доначисление страхового взноса | Бух. справка |

| 91 (20, 26) | 68 | 15 000,00 | Доначисление налога на имущество, земельного, транспортного налога | Бух. справка |

| Если НДС не восстановлен | ||||

| 19 | 68-2 | 25 000,00 | Доначисление заниженного НДС | Бух. справка |

| 91 | 19 | 25 000,00 | Включение восстановленного НДС в состав расходов | Бух. справка |

| Ошибочно принят входной НДС (отчетность не подписана) | ||||

| 68 | 19 | 47 000,00 | Доначисление НДС | Бух. справка |

| 20 (26, 44, 90, 91) | 19 | 47 000,00 | Списание входного НДС на затраты | Бух. справка |

| 01 (04, 10, 41) | 19 | 47 000,00 | Включение входного НДС в стоимость объекта | Бух. справка |

| 20 (26, 44) | 02 (05) | 7 000,00 | Доначисление амортизации на сумму входного НДС | Амор. ведомость |

| Ошибочно принят входной НДС (отчетность подписана) | ||||

| 19 | 68 | 4 700,00 | Доначисление НДС | Бух. справка |

| 91 | 19 | 4 700,00 | Списание входного НДС на затраты | Бух. справка |

| 01 (04, 10, 41) | 19 | 4 700,00 | Включение входного НДС в стоимость объекта | Бух. справка |

| 20 (26, 44) | 02 (05) | 700,00 | Доначисление амортизации за текущий год на сумму входного НДС | Амор. ведомость |

| 91 | 02 (05) | 320,00 | Доначисление амортизация за прошедший год на сумму входного НДС | Амор. ведомость |

Видео:Где взять сумму пени по налогам к начислению в 2023 гСкачать

Бухгалтерский учет штрафов и пеней по налогам

При уплате налогов, страховых взносов, формировании отчетности могут возникнуть риски, которые приводят к наложению штрафных санкций и начислению пени. Как отразить данные операции в учете и сформировать бухгалтерские проводки по начислению пеней по налогам на прибыль, НДС, НДФЛ и страховым взносам рассмотрим далее.

Пеня по налогам и ее расчет

За несвоевременную подачу отчетов или представление учетной информации, например при открытии текущего счета, уплату налогов позже установленного срока предусмотрено наложение штрафных санкций, размер которых регламентируется соответствующими статьями Налогового кодекса.

Пеня же – это нечто иное, нежели штрафные санкции. Она является неким средством обеспечения, которое стимулирует к своевременному исполнению своих обязанностей относительно уплаты соответствующих налогов и сборов.

Размер начисленной пени регламентируется статьей 75 НК России, которая гласит, что ее начисление происходит со дня, следующего за сроком уплаты и заканчивается днем погашения недоимки.

https://www.youtube.com/watch?v=4HiHN40pHZQ

Согласно этой статье Налогового кодекса размер пени зависит от трех параметров:

- Сумма просрочки;

- Количество дней просрочки;

- От процентной ставки рефинансирования ЦБ России.

Этот показатель имеет процентное выражение, который считается от ставки рефинансирования ЦБ России умноженный на 1/300. Таким образом, расчет пени можно представить следующим образом:

Получите 267 видеоуроков по 1С бесплатно:

Какие бывают методы взыскания пени и какие бывают последствия

Если в установленные сроки суммы налоговой задолженности и начисленной пени не были уплачены самостоятельно, то возникает право на взыскание. Уплата налогового долга и начисленной пени может происходить как добровольно, так и через суд. В случае пренебрежения добровольной уплаты используются следующие методы взыскания:

- В банк плательщика направляется инкассовое поручение;

- По решению суда судебные приставы могут взыскать необходимую сумму долга за счет имущественных активов должника;

- Если должником является физ.лицо, то взыскание задолженности может происходить за счет конфискации активов плательщика.

Кроме того, нарушение сроков и сумм уплаты страховых взносов чреваты не только начислением пени, но и отрицательно сказывается на инвестировании средств пенсионных накоплений.

Особенности отражения пени по налогам в учете

Для отображения пени в учете можно использовать два счета – 91 или 99.

Для отображения начисленной пени рекомендуется использовать счет 99, что позволяет избежать постоянного налогового обязательства, поскольку при формировании декларации по налогу на прибыль, начисленная пеня по страховым взносам не входит в расчете базы налогообложения. Использование счета 99 рекомендуется закрепить в учетной политике предприятия.

Перечень возможных проводок по начислению пеней по налогам на прибыль, НДС, НДФЛ и страховым взносам

| Счет Дт | Счет Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 20 (25, 26, 29, 44) | 69-2 | 10 000,00 | Начислены страховые взносы в ПФР | Зарплатная ведомость |

| 20 (25, 26, 29, 44) | 69-1 | 2 000,00 | Начислены взносы в ФСС | Зарплатная ведомость |

| 20 (25, 26, 29, 44) | 69-3 | 3 000,00 | Начислены взносы в ФОМС | Зарплатная ведомость |

| 69-2 | 51 | 10 000,00 | Уплата страховых взносов в ПФР | Банковская выписка |

| 91 (99) | 69-1,69-3 | 3,67 | Проводки по начислению пени за просрочку страховых взносов. Срок просрочки – 2 дня; Сумма просрочки – 5 000,00 руб.; Ставка рефинансирования – 11%. П = 5 000,00 * 2 дн. * 11% * 1/300 = 3,67 руб. | Бухгалтерская справка |

| 69-1, 69-3 | 51 | 5 000,00 | Уплата задолженности по страховым взносам в ФСС и ФОМС | Платежное поручение |

| 69-1, 69-3 | 51 | 3,67 | Начисленная пеня уплачена в бюджет | Бухгалтерская справка, платежное поручение |

| 99-2 | 68-4 (68-2, 68-1) | 475,17 | Начислена пеня за неуплату налога в сумме 78 540,00 руб. Просрочка составила 22 дня. Ставка рефинансирования – 8,25%.П = 78540 * 22 дн. * 8,25% * 1/300 = 475,17 | Бухгалтерская справка |

| 68-4 (68-2, 68-1) | 51 | 78 540,00 | Оплачена сумма налогового долга | Платежное поручение |

| 68-4 (68-2, 68-1) | 51 | 475,17 | Начисленная пеня уплачена в бюджет | Платежное поручение |

Видео:Как в 1С отобразить пени, штрафы, которые подлежат уплате за счет ЕНПСкачать

Начисление штрафа в 1с 8.3 проводки. Начисление пени по налогам — бухгалтерские проводки: прибыль, ндс, ндфл. Как начислить штраф, если не выполнены договорные обязательства

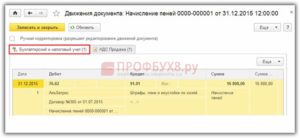

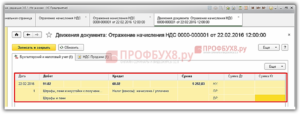

Чтобы отразить начисленные пени или штрафы за нарушение законодательства в части налогообложения, в 1С Бухгалтерия 8.3 следует воспользоваться документом для проведения отдельных операций.

Он расположен в меню «Операции» программы, подразделе, где находятся документы для оформления операций, введенных вручную. Пройдя в этот раздел, следует создать новый документ с помощью одноименной кнопки и выбрать документ с названием «Операция».

Далее необходимо выполнить следующие действия:

Если все действия были проведены корректно, в программе будут сформированы соответствующие изменения в учетных регистрах. Проверить, насколько верно ведется в 1С Бухгалтерия учет пеней и штрафов можно с помощью обработки, которая демонстрирует движение документа. Также можно проконтролировать изменения на счетах с помощью встроенных отчетов – анализа счета или оборотно-сальдовой ведомости.

Пени по налогам в 1С 8.2

Здравствуйте!Вы всё верно делаете. В 1С,Бух 8.2 нет отдельной субсчета и аналитики для штрафов и пеней по налогам, взносам за счет чистой прибыли (т.е. за сч.99). Такое было в 1С.Бух.7.7. Поэтому, Дт сч.91.02 (неприним.для НП) К68 — правильная проводка.1. Почему не попадает в Ф.2. — не знаю. Но давайте уточним. Вы ввели данную проводку и по БУ, и по НУ? Или только по НУ?

2. Вообще-то, пени в налоговую — это санкции, и в Декларацию по НП попадать не должны! Обратите на это внимание!! Т.е. у вас по налоговому учету либо «суммы ПР» должны быть (руками исправить, если вы ПБУ18/02 применяете), либо одинарная проводка «Дт НЕ.03» (если не применяете; см.План счетов).

Как я понимаю, у вас ОСНО.

Возможно, у вас возникнут ещё вопросы по теме.Но, пож-та, укажите: какая у вас конфигурация — 1С,Бухгалтерия 8.2 или Комплексная?Какой релиз конфигурации?

Сдается мне, что разработчики в очередной раз внесли какой-то «ляп» в пр-му с очередным релизом. Я уже, кажется, встречала на форуме аналогичный вопрос.

https://www.youtube.com/watch?v=gBFhQpx7Ln8

Про декларацию по Налогу на прибыль вы правы в плане флажка «Непринятия к НУ» (!)А что во вашему в Ф.2 происходит? Почему и из доходов и из расходов минусует?

Это не ошибка в алгоритме расчета Формы 2? я в цитате специально подчеркнула. При том, что другие пени (не по НДС) нормально встают.

Автор! У вас на сч.68.02 по субконто, действительно выбран вариант «Пени по налогу (по актам проверки»)?? или рядом позиция субконто по пеням? Важно понять, что вы ввели абсолютно верно и начисления и оплату пеней.

Получилось так, что по пеням по НДС есть и у других пользователей вопросы, при том, с правильным отражением статей «прочих доходов и расходов» как непринимаемых к НУ.Обращение к г-ну Культурному (имени не знаю.).

Посмотрите здесь, и если найдёте время, то лучше всю тему. Все скриншоты, оборотки говорят о грамотном подходе к раскрытию проблем вопроса.

И у человека такая же ситуация, как у stesy_t .

У меня в тестовой такого (неправильного) варианта отражения в БУ/НУ проводок по непринимаемым пеням по НДС, действительно не получается. У меня в тестовой базе всё нормально выходит. А вот у авторов вопросов (я опять про ссылку на др.тему) — так выходит. Ошибок в отражении там лично я не нашла.

stesy_t! Ещё раз, прошу у вас прощения за отсыл в тему к другому автору.

Позвольте не согласиться. В счете 99.01.1 открывается субконто, наз. Причитающиеся налоговые санкции. Сумма отражается как раз где и положено — строка 24601 в ОТЧЕТЕ о приб/уб. Так что делайте Д99.01.1 «Приб/уб по основн деят» К 68. штрафы пени.

Пусть вас не смущает 99.01 — это счет и прибылей/и убытков.

Пени — это не штрафы.Опять же, замечание: при ведении учета по ПБУ18/02 в пр-ме никакие дополнительные субсчета на сч.99 не рекомендовано вводить в план счетов.

Я говорю о 1С.Бух.8.2.

Здравствуйте.Я думаю, что оба варианта имеют право жить.Согласна что санкции налоговые по определению -это штрафы..(но есть принцип содержания перед формой).К тому же Строка в Отчете 24601 наз «Штраф санк и пени за нарушение законодат» и заполняется только если счет будет Д.99, Мы тоже использ. ПБУ 18, счет 99.01.1 — был в 1С 8.2 в типовой конф: мы его не заводили.

И когда используете счет 99 — не надо исчислять постоянные разницы на эти суммы. (Сама сначала вела пени на сч. 91, потом стала вести на счете 99- намного удобнее и рациональнее для учета).

Еще статья Разгулина. действующая на сегодня.

«Как отразить в бухучете и при налогообложении пени и штраф за неуплаченный (несвоевременно уплаченный) налог»С.В. Разгулин

заместитель директора департамента налоговой и таможенно-тарифной политики Минфина России

Налоговое законодательство разделяет понятия «пени» и «штраф». Пеней признается денежная сумма, которую организация должна перечислить в бюджет при несвоевременном исполнении обязательства по уплате налога (п. 1 ст. 75 НК РФ). Штрафом является налоговая санкция, которая взыскивается с организации за допущенное налоговое правонарушение (ст. 114 НК РФ).

Для целей бухучета как пени за несвоевременную уплату налога, так и штрафы за налоговые правонарушения можно объединить в одну категорию учетных объектов – налоговые санкции.

Такой подход не противоречит задачам бухучета, в частности обеспечению полной и достоверной информации о деятельности организации и основным принципам его ведения – рациональности и приоритету содержания перед формой (п. 3 ст.

1 Закона от 21 ноября 1996 г. № 129-ФЗ, п. 10 Положения по ведению бухгалтерского учета и отчетности).

Сумма начисленных налоговых санкций не формирует условный расход по налогу на прибыль (п. 83 Положения по ведению бухгалтерского учета и отчетности, п. 20 ПБУ 18/02).

Поэтому в бухучете отражайте эти суммы непосредственно на счете 99 «Прибыли и убытки» в корреспонденции со счетом 68 «Расчеты по налогам и сборам» (69 «Расчеты по социальному страхованию и обеспечению»).

Для обеспечения аналитического учета налоговых санкций к счетам 68, 69 целесообразно открыть субсчета в разрезе налогов, по которым начислены санкции (например, субсчет «Пени (штрафы) по налогу на прибыль»).

Начисление налоговых санкций отразите проводкой:

Дебет 99 Кредит 68 (69) субсчет «Пени (штрафы)»– начислены пени (штраф) за несвоевременную уплату налога (за налоговое правонарушение).

При расчете налога на прибыль суммы начисленных пеней и штрафов организация учесть не вправе (п. 2 ст. 270 НК РФ)._________________________________________________________________________________________________

Из действующего плана счетов (ред.2006 года) : «. По кр 69 в корреспонденции со счетом прибылей/уб отражается начисленная сумма пеней за несвоевременный взнос платежей. «

www.buhonline.ru

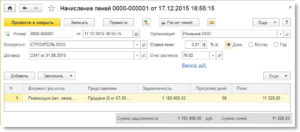

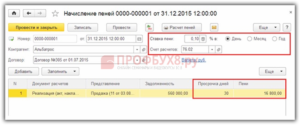

Начисление пени по налогу в 1с 83

Программа 1С обеспечивает автоматическое проведение многих часто повторяющихся операций. Оплата и начисление штрафа — ситуация разовая. Поэтому для отражения в 1С требуется ручная обработка документов.

Инструкция

Уплата административного штрафа с расчетного счета в программе 1С отражается в разделе «Документы», далее «Учет денежных средств» и «Банковские документы». Поскольку предприятие платит штрафы не каждый день, типовых настроек для обработки таких разовых документов может не быть.

https://www.youtube.com/watch?v=XVfd7XwOYvo

Для проведения платежного поручения на уплату штрафа в программе 1С после его загрузки откройте документ двойным кликом левой кнопки мыши. На панели инструментов нажмите «Операция». Из открывшегося списка операций выберите «Прочее списание денежных средств», если на вашем предприятии не предусмотрен другой вариант обработки.

Далее в окне «Счет» вызовите справочник счетов бухгалтерского учета и выберите счет 91.02 «Прочие расходы». Этот счет аналитический, поэтому сразу же откроется окно для выбора аналитики. В открывшемся списке выберите «Штрафные санкции». Затем в правом нижнем углу окна нажмите OK. Документ проведен.

Проверьте правильность бухгалтерской проводки. Должна сформироваться запись: Дебет счета 91.02, аналитика «Штрафные санкции» — Кредит счета 51 «Расчетный счет».

Уплата налоговых штрафов производится либо по требованию налоговой инспекции, либо самостоятельно предприятием по уточненному расчету налога. При обработке банковского документа оплаты штрафа программа выберет операцию «Перечисление налога» и в зависимости от настройки может выбрать конкретный налог, по которому оплачен штраф. Возможно, налог придется выбрать вручную.

Бухгалтерский счет 68 «Расчеты с бюджетом» аналитический. В окне «Счет» на основной вкладке банковского документа вызовете список бухгалтерских счетов и выберите налог, по которому уплачен штраф. Под окном «Счет» в появившемся окне «Вид оплаты» выберите нужную строку: «Налог(начислено/доначислено), пени, штрафные санкции». Нажмите OK в правом нижнем углу документа. Документ проведен.

Проверьте, сформировалась ли бухгалтерская проводка по документу оплаты штрафа: Дебет счета 68 «Расчеты с бюджетом» — Кредит счета 51 «Расчетный счет».

Начисление налогового штрафа оформляется записью по Дебету счета 91.02 «Прочие расходы», субконто «Штрафные санкции» в корреспонденции с кредитом счета 68 «Расчеты с бюджетом».

Как отразить административный штраф в 1С 8.3?

Доброго времени суток, нашей организации выписали административный штраф. Что с ним делать? Как оформить штраф в 1С?

💥 Видео

Начисление пени и штрафов: проводки в 1С 8.3Скачать

Как начислить пени по ОПВ, СОСкачать

Как рассчитать пени по налогам по новым правилам?Скачать

ПЕНИЯ ПО НАЛОГАМ, КАК ПРОВЕРИТЬ И ОПЛАТИТЬ ПЕНИЮ? КАК ВЕРНУТЬ ПЕРЕПЛАТУ?Скачать

Как рассчитать и отразить начисление пеней в 1С:Бухгалтерии 8Скачать

Задолженность по налогам, срок которой превысил 3 года можно списать через судСкачать

Расчет пени по налогамСкачать

Расчет пени по взносам и отчислениямСкачать

Как начислить пени (штрафы) к уплате за нарушение договорных обязательств в 1С 8.3Скачать

НОВЫЙ НАЛОГ НА ВКЛАДЫ: кому и как придется платить? Пошаговая инструкция / СпецвыпускСкачать

Как рассчитать пени по налогу?Скачать

Проводки при начислении налога на прибыль в 1С:Бухгалтерия 8Скачать

Взыскание налоговой задолженности с физических лицСкачать

Налог на имущество проводки в 1С Бухгалтерия 8Скачать

Операции по ЕНС. Налог на прибыль к уменьшению проводки в 1С 8.3Скачать

В 70 квитанциях за ЖКХ пени начислены неверно. Проверяем вместеСкачать