Часто руководитель, рассчитав рентабельность, задает вопрос, а почему такая низкая? Давайте разберемся, как можно провести анализ, используя возможности программы «1С:Управление нашей фирмой».

Ответим на вопросы:

- Как рассчитать рентабельность?

- С чем сравнить рассчитанную рентабельность?

- Как провести ее анализ?

Для анализа результатов деятельности компании используют как абсолютные показатели: выручка, расходы, прибыль, так и относительные — рентабельность.

Рентабельность характеризует эффективность работы компании, измеряется в процентах.

Говоря о рентабельности, в большинстве случаев подразумеваем рентабельность продаж.

Рассчитывается:

Рпр = Прибыль/Выручка*100%

Рентабельность продаж показывает, сколько рублей прибыли получаем на каждый вырученный от продаж рубль.

Для расчета и анализа рентабельности используем информацию Отчета о прибылях и убытках (доходах и расходах).

Исключение составляет рентабельность активов, которая рассчитывается на основании баланса.

- Расчет рентабельности

- Сравнение рентабельности

- Анализ рентабельности

- Как понять, почему прибыль падает (или растет)

- Почему отчет «Выручка минус расходы» — ни о чем

- Решение — «фильтровать» прибыль

- 1. Фильтр переменных расходов

- 2. Фильтр постоянных расходов

- 3. Фильтр кредитов, амортизации, налогов и инвестиций

- Что дальше

- Снижение выручки на предприятии |

- Опасность снижения выручки для предприятия

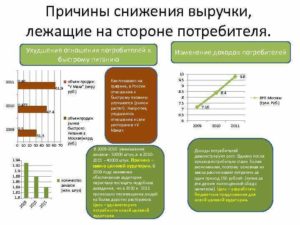

- Причины снижения выручки

- Что сделать, чтобы предотвратить снижение выручки

- 1. Исполнение обязательств

- 2. Расширение клиентской базы

- 3. Обеспечение высшего качества продукции

- 4. Оптимизация цен и ценообразования

- Причины снижения выручки от реализации на предприятии

- Пояснения в налоговую

- Объяснение снижения выручки для банка

- Как обьяснить пичину снижении выручки для банка

- Основные причины снижения выручки. что делать, чтобы остановить этот процесс?

- Снижение выручки в бизнесе: причины и способы противостояния

- Образец письма в банк о снижении выручки

- 🎦 Видео

Расчет рентабельности

Для расчета рентабельности продаж за выбранный период используем показатели: выручка от реализации (на какую сумму продали) и величина чистой прибыли (прибыль, остающаяся в распоряжении компании после выплаты всех обязательств).

Рентабельность продаж = 160 000/1 000 000*100% = 16%

Расчетная величина рентабельности продаж составляет 16%. Т.е. компания получает 16 коп. прибыли с каждого вырученного рубля.

Но рассчитанная величина без дополнительной информации не дает ответ на вопрос, насколько высокого или низкого уровня рентабельности мы достигли.

Переходим к сопоставлению со средней величиной рентабельности по отрасли. Далее с плановыми показателями и показателями предыдущих периодов.

Сравнение рентабельности

Наша компания производит и продает мебель через свой магазин. Средний уровень рентабельности в деревообработке составляет 11%, в розничной торговле — 2%.

Наша рентабельность 16% выше данных по отрасли. Анализируем дальше.

Сравниваем с показателями прошлого периода. Прошлыми периодами могут быть предыдущие годы или месяцы. Для нашей задачи сравним с предыдущим месяцем.

Видим, что в апреле рентабельность была на уровне 22%. В мае рентабельность сократилась до 16%.

Т.к. мы планировали по данным прошлого месяца и не получили желаемый уровень, то переходим к анализу возможных причин внутри компании.

Анализ рентабельности

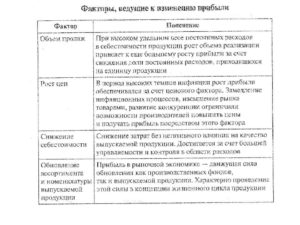

Для проведения анализа посмотрим на составляющие рентабельности: выручка, расходы, прибыль.

Для этого нам нужен полный вариант Отчета о прибылях и убытках.

Отчет о прибылях и убытках за апрель и май 2019 г.

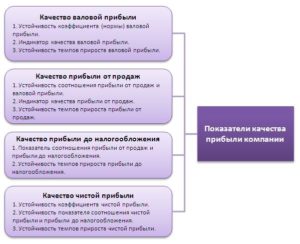

Для проведения анализа рассчитаем разные виды рентабельности в зависимости от вида прибыли.

Сравним рассчитанные показатели с теми же показателями за предыдущий месяц.

Разница в величине видов прибыли позволит выявить причины снижения рентабельности.

Валовая прибыль

Показывает эффективность операционной деятельности.

Рассчитывается:

Валовая прибыль = Выручка от реализации — Себестоимость

Воспользуемся отчетом Валовая прибыль по категориям номенклатуры:

Если видим, что снижается валовая прибыль, анализируем продажи и состав себестоимости.

В нашем примере валовая прибыль (3) увеличивается на 15%.

А рентабельность по валовой прибыли (16) снизилась с 65% до 60%. Почему такое произошло?

Результат увеличения валовой прибыли достигнут за счет увеличения выручки (1) на 25% с 800 000 руб до 1 000 000 руб. Рост объема производства и продаж обеспечила покупка собственного оборудования.

https://www.youtube.com/watch?v=cOc55Pp3M8A

Почему же снизилась рентабельность?

Анализируем себестоимость (2), видим, что она увеличилась на 43%.

Обычно себестоимость представляет собой прямые переменные расходы, которые изменяются пропорционально росту продаж.

Что произошло в нашем случае. Появилась дополнительная статья расходов — амортизация (2.3). Стоимость нового оборудования переносится на стоимость продукции через амортизацию. Поэтому вложения в новое оборудование, с одной стороны, позволили нарастить объем производства и продаж на 25%.

С другой стороны, увеличили себестоимость на 43%, что повлекло снижение рентабельности на 5%.

В итоге расходы на закупку оборудования увеличили расходы больше, чем получили эффект от роста продаж.

Рассмотрим следующий вид прибыли.

Прибыль от реализации учитывает и понесенные косвенные расходы, которые чаще всего постоянные.

Рассчитывается:

Прибыль от реализации = Валовая прибыль — Коммерческие расходы — Управленческие расходы.

Формируется в программе отчетом Доходы и расходы по статьям (по отгрузке).

Если Прибыль от реализации (8) снижается более высокими темпами, чем Валовая прибыль (3), то важно обратить внимание на соотношение прямых (2) и косвенных расходов (5+6).

Если косвенные постоянные расходы составляют более 30%, то у компании большая зависимость от объема продаж. Такая ситуация характерна, например, для розничной торговли и общественного питания с высокими платежами за аренду помещений.

Чем выше объем продаж, тем меньше косвенных постоянных расходов (коммерческие (5) и управленческие (6)) будет в одном вырученном рубле.

Если объемы продаж увеличить невозможно, то анализируем каждую статью и сокращаем косвенные расходы.

В нашем случае прибыль от реализации выросла больше (на 36%), чем валовая прибыль (15%). Вызвано ростом выручки на 25%, при сохранении той же величины коммерческих и управленческих расходов.

Постоянные расходы (коммерческие и управленческие 300 000 = 100 000 + 200 000) распределились на больший объем продаж (1 000 000). Поэтому в одном вырученном рубле их стало меньше.

В то же время, видим, что ранее не было амортизации. Закупили собственное помещение и машину для доставки продукции. Величина амортизации составила столько же, сколько расходы за аренду помещения и машин до покупки. Поэтому и рентабельность по прибыли от реализации (17) выросла на 3%.

Рассмотрим следующий вид прибыли.

Чистая прибыль показывает оставшуюся прибыль после выплаты всех обязательств.

В нашем примере чистая прибыль (13) уменьшилась на 9% , а рентабельность по чистой прибыли уменьшилась на 6% (с 22% до 16%).

Давайте разберемся в причинах. На величину чистой прибыли повлияли появившиеся обязательства по кредиту и сумма налога на прибыль. Часть основных средств была закуплена за счет привлечения кредита, и поэтому повлекла за собой обязательства по его обслуживанию в виде процентов (10).

Таким образом, рост выручки (1) всего на 25% повлек увеличение расходов (20) на 38% . Что привело к снижению рентабельности по чистой прибыли.

Кроме привычных значений прибыли и рентабельности по ним заимствовали из международной практики и часто используют показатель EBIDTA и рентабельность по EBIDTA.

Почему используют этот показатель?

EBITDA — прибыль до выплаты процентов, налогов и без учета износа и амортизации. Показатель отражает привлекательность компании без учета выплачиваемых обязательств и амортизации.

EBIDTA = Чистая прибыль + Налоги + Амортизация + Проценты

Т.е. сколько прибыли может генерировать компания.

https://www.youtube.com/watch?v=oj-p-eYqy7s

В нашем случае EBIDTA (15) выросла на 82%, а рентабельность по EBIDTA (18) на 13%.

Показатель EBIDTA, с одной стороны, хорошо использовать для экспресс-анализа работы компании. Чтобы оценить, насколько эффективна операционная деятельность. И в нашем случае мы видим рост.

Но, с другой стороны, не следует пользоваться только этим показателем. Т.к. не учитывается, а за счет чего мы достигли таких результатов. А это могут значительные вложения в активы и привлечение кредитов.

Важно сравнить эффект от вложений с самими вложениями.

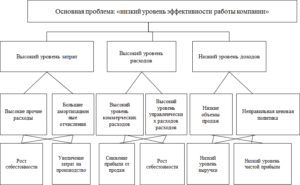

Итоги анализа рентабельности

На основе проведенного анализа делаем вывод, что основная доля расходов, которая повлияла на снижение рентабельности продаж, заключается в привлечении кредита и расходов по нему, а также покупке основных средств, которые повлекли расходы по амортизации.

Необходимо учитывать, что всегда перед закупкой оборудования составляется инвестиционный план. В этом плане мы рассчитываем, за какое количество времени вложения окупятся на основании планируемого объема продаж. И далее каждый месяц сравниваем показатели инвестиционного плана с фактом. Тем самым отслеживаем отклонения, чтобы оперативно вносить изменения.

В нашей компании, с одной стороны, видим, что компании все также эффективно работает и даже лучше без учета кредита и амортизации. Но с другой стороны, видим, что вложения в основные средства и привлечение кредита, не дали прироста прибыли, достаточного для выхода на тот же уровень рентабельности продаж.

Давайте рассчитаем, сколько должны быть продажи, чтобы выйти на тот же уровень рентабельности продажи по чистой прибыли. В нашей задаче объем продаж в 1 231 000 руб. обеспечит тот же уровень рентабельности с учетом выплачиваемых процентов за кредит и увеличившейся амортизации.

Но т. к. такие инвестиции долгосрочные, то очень важно контролировать динамику прибыли и рентабельности каждый месяц.

Что нам делать дальше? Следить за тем, чтобы вложенные средства привели к снижению себестоимости. И наращивать объем производства и продаж, используя имеющиеся собственные производственные мощности. Оказывать дополнительные услуги клиентам, наращивая выручку от реализации за счет использования собственного помещения и собственной доставки.

P.S.

Проводить анализ и делать выводы только по показателю рентабельности продаж недостаточно.

Т.к. показатель относительный, то необходимо всегда дополнительно смотреть и абсолютные показатели прибыли. Незначительное снижение рентабельности на фоне роста продаж в несколько раз даст гораздо больший эффект в росте прибыли компании.

Для видения общей картины бизнеса полезно иметь три отчета: Отчет о прибылях и убытках, Отчет о движении денежных средств и Баланс. Все отчеты доступны для использования в «1С:Управление нашей фирмой».

Отчет о движении денежных средств в нашем случае показал бы в денежном потоке по инвестиционной деятельности вложения в основные средства. А в денежном потоке по финансовой деятельности мы бы увидели привлечение заемных средств.

В балансе можно увидеть величину активов и за счет чего они сформировались — задолженность по кредиту. На основании данных баланса может рассчитать рентабельность активов и отслеживать ее динамику.

Проводите анализ, используя «1С:Управление нашей фирмой», и предлагайте новые практические решения.

Если вам интересны эти темы, пишите и ждем ваших практических решений!

Видео:Что такое оборот бизнеса, выручка, доход и прибыль. Чем отличаются между собойСкачать

Как понять, почему прибыль падает (или растет)

Владелец интернет-магазина аквафильтров Альберт Посейдонов умеет правильно считать прибыль. Он знает, например, что выручку следует признавать только тогда, когда он выполнил обязательство, а не когда деньги пришли. Еще он знает, что зарплата за апрель, выданная в мае — это расход апреля. Короче, с теорией у него все нормально.

И вот в конце каждого месяца Альберт отнимает от правильно посчитанной выручки правильно посчитанные расходы. Так он получает правильную прибыль.

Несмотря на то, что всё очень правильно, возникает проблема — Альберт не знает, почему прибыли становится больше или меньше. Он видит только финальный результат и не понимает, как к нему пришел.

Когда Альберт сравнивает результаты двух месяцев, то ему непонятно, что произошло. В этой статье мы поймем, как считать прибыль так, чтобы ее можно было проанализировать и дальше принять взвешенное решение о том, как ее увеличить. Но сначала покажем, почему от подсчета прибыли в стиле «выручка минус расходы» мало смысла.

Почему отчет «Выручка минус расходы» — ни о чем

Альберт Посейдонов посчитал прибыль в мае и хочет сравнить ее с апрельской ↓

Из отчета видно, что прибыль упала. Но непонятно, почему

Альберт видит: выручки стало больше, а прибыль упала. Значит, что-то произошло с расходами. Но как это анализировать? Сравнивать каждую цифру с прошлым месяцем?

Вроде бы нормально, когда стоимость закупки, доставка, реклама и проценты с продаж выросли вместе с доходом. Нам надо было в этом месяце влить больше денег в рекламу, чтобы пришло больше клиентов. Больше клиентов — больше товара надо закупить. Продажи появились не из воздуха, поэтому с каждой покупки мы отдали процент менеджерам.

Вроде всё понятно, только выводов — никаких

Из отчета «выручка минус расходы» видно лишь результат. Чтобы разобраться, нужно расковыривать детально каждую цифру. Проверять цены поставщиков, стоимость лидов, цены на доставку заказов, средние чеки. Короче, проделать приличную работу, большая часть которой — впустую.

Решение — «фильтровать» прибыль

Мы не зря дали Альберту Посейдонову бизнес, связанный с аквафильтрами. Представьте себе фильтр, пусть он будет трехступенчатым. На первой ступени вода очищается от марганца, на второй — от железа, на третьей от всяких бактерий. Очистка происходит поэтапно, вы потом можете разобрать фильтр и посмотреть, на каком этапе больше всего грязи.

Прибыль фильтруется прямо как вода

С прибылью — так же. Выручка — это грязная вода, которая поэтапно очищается от расходов. После очистки мы можем разобрать этот фильтр и посмотреть, каких расходов стало больше или меньше. Так мы увидим не только результат (чистую воду), но и его причины.

Этапы очистки прибыли.

Выручка → Переменные расходы → Постоянные расходы → Амортизация → Кредиты → Налоги → Доходы от инвестиций → Чистая прибыль

Зная, как очищается выручка на разных этапах, поймем, почему меняется прибыль — падает или растет. Можно будет сделать выводы, какие именно расходы стали больше или меньше съедать прибыль, стали ли мы эффективнее ими управлять.

Это лишь один из методов анализа прибыли, который подходит для бизнесов с одним направлением. Например, если вы занимаетесь розничной торговлей и больше ничем. Разберем этот метод поэтапно.

1. Фильтр переменных расходов

Переменные расходы — это те, которые зависят от выручки. Например, расходы на закупку товара, проценты с продаж менеджерам, еще что-то. Если вы ничего не продадите, то и расходов этих не понесете. И в обратную сторону работает: чем больше продаете, тем больше переменные расходы.

Отфильтровываем выручку от переменных расходов ↓

Стало почище. Маржинальность показывает, сколько процентов выручки осталось после этого этапа фильтрации, когда мы отняли переменные расходы

Альберт Посейдонов уже видит, что в мае после вычета переменных расходов от выручки остается уже 48%, а не 63%. Значит, переменные расходы выросли больше чем выручка. Тревожный звоночек. Фильтруем дальше.

2. Фильтр постоянных расходов

Постоянные расходы — это те, которые не зависят от выручки. Например, аренда офиса, оклады сотрудников, покупка воды в офис. Даже если вы ничего не продадите, все равно понесете эти расходы.

Отняли постоянные расходы — получили операционную прибыль. Она показывает, способен ли бизнес вообще зарабатывать в моменте. Но выручка, как видите, еще грязненькая. Чистим дальше

3. Фильтр кредитов, амортизации, налогов и инвестиций

Чтобы прийти к чистой прибыли, осталось вычесть из операционной прибыли проценты по кредитам, амортизацию и налоги. А еще прибавить доходы от инвестиций, чтобы они искусственно не улучшали реальную картину в бизнесе. Приступим.

Вот мы и закончили. Поэтапно очистили выручку и получили чистую прибыль

Что дальше

С таким подсчетом прибыли мы видим не только финальный результат, но и то, как к нему пришли. Теперь смотрим не только на сумму чистой прибыли, от каких расходов и в каком количестве ее пришлось очистить.

Когда вы из выручки отнимаете все расходы и когда их разбиваете по типам, чистая прибыль будет одна и та же. Но во втором случае у вас есть инструменты анализа. Вот и вся разница.

В следующей статье разберем, как фильтровать прибыль в бизнесе с несколькими направлениями и понимать, какое из направлений кручt/

Видео:Экономика 10 класс (Урок№13 - Экономика фирмы: выручка и прибыль.)Скачать

Снижение выручки на предприятии |

Вопросы, рассмотренные в материале:

- В чем опасность снижения выручки для фирмы?

- Каковы причины снижения выручки?

- Как предотвратить снижение выручки?

Вряд ли хоть одно, даже вполне преуспевающее предприятие ни разу не сталкивалось с таким явлением, как снижение выручки. И причиной его далеко не всегда бывают непрофессиональные действия руководства компании. Из статьи вы узнаете о том, каковы факторы снижения выручки, в чем опасность подобной ситуации и каким образом ее предотвратить.

Опасность снижения выручки для предприятия

Под выручкой понимаются денежные средства, получаемые за счет реализации компанией своих товаров, работ или услуг. Снижение дохода выражается в уменьшении потока этих денежных средств в результате как объективных, так и субъективных причин.

Значение прибыли для предприятия переоценить невозможно, поскольку именно она используется для финансирования его деятельности. Другими словами, доход, получаемый от продажи товаров, работ или услуг, является основной материальной составляющей благосостояния организации.

Отсутствие собственных средств, постоянно пополняющихся и находящихся в обороте, не позволит компании существовать на рынке длительное время.

https://www.youtube.com/watch?v=qrwlk7_GF9g

При этом отметим, что в некоторых случаях руководство организации целенаправленно идет на снижение выручки от реализации товаров, работ или услуг (к примеру, при завоевании новых ниш сбыта компания уменьшает стоимость той или иной продукции или услуги).

Причины снижения выручки

Причин, вызывающих снижение выручки, может быть много. Рассмотрим основные из них.

- Сезонное падение спроса.

Ряд потребительских товаров имеет сезонный спрос. Мало кто нуждается в лыжах летом, а в велосипедах – зимой. Однако не стоит заранее расстраиваться по этому поводу.

Организации, реализующие сезонную продукцию, приспособились к подобному явлению, просчитав все необходимые действия и шаги.

Поэтому финансовые итоги года давно работающих предприятий от данного фактора снижения выручки не зависят.

Если же вы только собираетесь осваивать новый рынок сбыта своей продукции, то обязательно изучите специфику реализации именно в ключе сезонности предлагаемых вами товаров или услуг. К примеру, для юга Европы характерно снижение выручки в летний период.

Испания широко известна своими сиестами, когда магазины днем работают меньше, а покупатели посещают их реже. Вполне закономерно, что такое положение дел сказывается на их доходах.

То есть слишком жаркая погода вполне может стать причиной подобной магазинной сиесты и затянуться на пару месяцев.

- Утрата продуктом популярности.

Фраза про то, что под луной ничто не вечно, наверняка знакома каждому. Еще одним, причем весьма банальным фактором, вызывающим снижение выручки от продажи, может стать потеря клиентами интереса к выпускаемой продукции или предлагаемым услугам.

Такая ситуация может быть вызвана различными причинами, начиная с того, что ваш товар устарел, и заканчивая активизацией конкурентов, предлагающих аналогичные изделия, но по более низкой цене. Не стоит скидывать со счетов и моду, которой свойственна изменчивость.

Итогом всего этого является уменьшение объемов прибыли от реализации своих товаров или услуг.

- Уход клиентов к конкурентам.

Конкуренция хороша для потребителей, но радовать представителей бизнеса, особенно малого, она будет вряд ли. Выручка может снизиться в любой момент, при этом повлиять на ситуацию вы порой совершенно не способны.

Появление на рынке сильной компании, предлагающей аналогичные товары и услуги, практически мгновенно повлечет за собой падение доходов. Тем же самым грозит демпингование цен со стороны конкурентов. И никакой страховки от подобных случаев не существует.

Если начать также снижать прайс, то можно потерять еще больше выручки, а ввязавшись с борьбу с более успешной фирмой, можно и вовсе оказаться без дохода от продаж.

- Падение спроса в кризис.

Пожалуй, одной из самых страшных ситуаций, с которыми может столкнуться организация, является кризис или снижение производства. Кризис в любом случае означает уменьшение покупательской способности населения. А значит, и падение выручки компании.

Причем зачастую люди отказываются тратить деньги не из-за их отсутствия, а из желания сэкономить, отложить на будущее, ведь неизвестно, что ждет впереди и сколько времени придется жить в подобных условиях. Кризисы больнее всего бьют по дорогим товарам (квартирам, машинам), а также продукции не первой необходимости.

В результате мы вновь приходим к уменьшению прибыли организации.

- Переизбыток выданных населению кредитов.

Ряд экспертов сходится во мнении, что причина кризисов (а значит, и снижения доходов компаний) заключается в многочисленных потребительских кредитах, выдаваемых всем подряд. С одной стороны, имеющиеся деньги и возможность приобретения дорогих вещей с отсрочкой или рассрочкой платежей повышают начавшие было снижаться доходы предприятия.

Однако рано или поздно кредитные средства заканчиваются, покупательская способность клиента вновь оказывается на нуле и влечет за собой снижение выручки компании. При этом большую часть бюджета семья тратит на то, чтобы погасить долги.

А ведь никто не отменял оплату коммунальных счетов, бензина, связи, покупки продуктов первой необходимости. Таким образом, на приобретение чего-то для себя и для души уже не остается денег, и организации отмечают уменьшение своей прибыли.

- Несбалансированность ассортимента.

Избежать снижения объема выручки поможет сбалансированность ассортимента предлагаемой организацией продукции. То есть реализуемые товары должны приносить доход и участвовать в обороте.

Во втором случае можно столкнуться с достаточным количеством конкурентов, однако и спрос на подобную продукцию продолжает оставаться высоким.

Например, в последнее время все большей популярностью среди населения пользуется термопечать, при которой рисунки наносятся на различные товары – от футболок с именными надписями до кружек с портретами молодоженов.

https://www.youtube.com/watch?v=2o7Ue617Rfg

За счет высокой конкуренции в этой сфере стоимость самого оборудования для термопечати не столь велика. А вот людей, мечтающих об именной кружке или единственной в своем роде майке, очень даже много.

Таким образом, востребованность данного оборудования еще долгое время будет оставаться на высоте. И организации, нашедшие свою нишу в этой области, должны придерживаться достаточно гибкой политики.

То есть доход от реализации оборудования должен составлять около половины от всех получаемых компанией денежных средств. И говорить в этом случае о снижении выручки не приходится.

- Некомпетентность и пассивность работников предприятия.

Сложностей в понимании данного фактора снижения выручки не возникает. Доходы компании падают по вине персонала. В таком случае стоит подвергнуть тщательному анализу работу сотрудников, прежде всего, менеджеров по продажам. Об их некомпетентности или пассивности можно говорить в следующих ситуациях:

1.Они советуют клиентам те товары, которые реализовать легче всего. В данном случае персоналу не хватает стимула к более качественному выполнению своих обязанностей.

То есть они изначально не ориентированы на продажу продукции, способной принести наибольшую прибыль компании.

Наоборот, менеджеры предлагают покупателям то, что предпочитают они сами, ведь заключить сделку в этом случае гораздо проще.

2.Спешка специалиста по продажам вызвана именно его желанием избежать снижения прибыли. Однако в таком случае, не предлагая полного ассортимента товаров, велика вероятность лишения клиентов права выбора.

Для спешки характерна невнимательность, а значит, вполне может случиться так, что самый ходовой продукт не будет вовремя выставлен на полки. В результате можно запросто прийти к уменьшению объемов продаж.

Что сделать, чтобы предотвратить снижение выручки

Повышения выручки и роста финансовых результатов можно добиться за счет увеличения выпуска или расширения ассортимента предлагаемых товаров или услуг, производства продукции с новыми потребительскими свойствами.

Несмотря на то, что размеры выручки зависят от отраслевых факторов, для каждого предприятия характерны свои собственные причины ее роста.

Основными моментами, влияющими на увеличение продаж и соответственно рост доходов от реализации, можно назвать следующие:

1. Исполнение обязательств

Соблюдение компанией четкого и неуклонного исполнения договорных обязательств является гарантом повышения объемов прибыли.

Ставьте перед сотрудниками экономического отдела конкретные задачи:

- следить за проведением оплат за реализованную продукцию, а также выполнением работ в соответствии с календарным или производственным планом;

- анализировать поступление денег за отгруженные товары, оказанные услуги в каждом структурном подразделении и на предприятии в целом;

- осуществлять контроль над исполнением всех действующих договоров.

Контрагентам необходимо обеспечивать своевременные поставки товаров и качественное выполнение работ.

Также невозможно вовремя учитывать выручку без контроля дебиторской и кредиторской задолженности. Задачей компании является не только взыскание оплаты с заказчиков и потребителей, но и исполнение собственных обязательств перед партнерами.

2. Расширение клиентской базы

Добиться роста выручки можно за счет привлечения новых контрагентов. То есть необходимо искать новых заказчиков для заключения договоров поставки товаров (выполнения работ или оказания услуг).

Привлечь клиентов можно, создав внутрикорпорационный колл-центр с профессиональными менеджерами, знающими все об увеличении продаж.

На сегодняшний день весьма актуальным способом сообщить о себе и своем продукте является создание интернет-сайта компании. В этом случае лучше воспользоваться услугами профессионалов, способных решить вопросы с регистрацией и оптимизацией работы ресурса.

https://www.youtube.com/watch?v=DcC_ooOSMDQ

За счет привлечения новых клиентов и контрагентов можно избежать снижения выручки, наоборот, запланировав и повысив прибыль фирмы.

3. Обеспечение высшего качества продукции

Этот вопрос имеет комплексное значение. Он важен как для клиентов, так и для самой организации. Если вы будете уделять достаточное внимание качеству реализуемых товаров, выполняемых работ или оказываемых услуг, то повысите объем продаваемого продукта, а значит, и прибыли, одновременно подняв престиж компании.

Если говорить о долгосрочных перспективах, то именно данному критерию уделяется особое внимание. При этом отметим, что по сравнению с изменением стоимости повышение качества – процесс долгий, требующий значительных финансовых (и не только) вложений. В ряде случаев может возникнуть необходимость в переоборудовании производства, освоении новых технологий.

Каждой компании, стремящейся не допустить снижения прибыли, необходимо анализировать качество и конкурентоспособность предлагаемых товаров (работ, услуг), а также стремиться к повышению этих показателей. Добиться подобного результата можно путем совершенствования организации производства и труда, углубления специализации, повышения технического уровня и квалификации сотрудников.

4. Оптимизация цен и ценообразования

Стоимость товаров или услуг формируется в соответствии с экономической ситуацией на рынке, себестоимостью, желаемой прибылью, установленными налогами, качествами и потребительскими свойствами предлагаемых продуктов. Для расчета тарифов используют калькуляцию в отношении каждого вида изделия, на цены же влияет экономически обоснованная себестоимость, включающая подлежащие уплате налоги и сборы.

Отметим следующие моменты:

- Цена формируется в соответствии со следующими факторами – конкурентоспособностью, уровнем потребительского спроса, затратами на производство продукта или оказание услуги, экономическим эффектом.

- Стоимость в любом случае необходимо обосновать. На калькуляцию каждого вида товара или работы влияют материальные и трудовые затраты, накладные расходы и предусмотренные законодательством налоги.

- Если в цену продукции не включить определенный уровень прибыльности компании, то велика вероятность снижения выручки на каждой следующей стадии оборота капитала. Такая ситуация неминуемо повлечет за собой уменьшение объемов производства и ухудшение финансового состояния предприятия.

В связи с инфляцией расходы постоянно растут. Это связано с повышением стоимости коммунальных услуг, цен на необходимые материалы, обслуживание имущества предприятия и т. п.

Соответственно, начало каждого года отмечается увеличением организациями стоимости реализуемых товаров и предлагаемых услуг с учетом процента инфляции.

Последние данные свидетельствуют о среднем росте цен примерно на 10–15 %.

Не допустить снижения выручки, выйдя на более высокий уровень дохода, можно за счет большего процента увеличения стоимости своего продукта (по сравнению с инфляцией). Однако такое решение может повлечь отрицательные последствия.

Во-первых, необходимо быть готовым к сокращению спроса. Во-вторых, не следует забывать о сохранении позиций компании на рынке с учетом конкуренции, поскольку аналогичные товары и услуги, скорее всего, предлагаются и другими организациями.

Высокие цены могут привести к потере постоянных заказчиков или клиентов, что повлечет за собой уменьшение объема реализации товаров или услуг и, как следствие, снижение выручки.

Избежать таких последствий можно, постоянно оценивая прайсы конкурентов.

Видео:Что такое выручка? И для чего нужна в бизнесе?Скачать

Причины снижения выручки от реализации на предприятии

Вопросы, рассмотренные в материале:

- В чем опасность снижения выручки для фирмы? Каковы причины снижения выручки? Как предотвратить снижение выручки?

Вряд ли хоть одно, даже вполне преуспевающее предприятие ни разу не сталкивалось с таким явлением, как снижение выручки. И причиной его далеко не всегда бывают непрофессиональные действия руководства компании.

Из статьи вы узнаете о том, каковы факторы снижения выручки, в чем опасность подобной ситуации и каким образом ее предотвратить.

Рекомендуемые к прочтению статьи: Под выручкой понимаются денежные средства, получаемые за счет реализации компанией своих товаров, работ или услуг.

https://www.youtube.com/watch?v=SFMZWGa4T2I

Снижение дохода выражается в уменьшении потока этих денежных средств в результате как объективных, так и субъективных причин.

При этом отметим, что в некоторых случаях руководство организации целенаправленно идет на снижение выручки от реализации товаров, работ или услуг (к примеру, при завоевании новых ниш сбыта компания уменьшает стоимость той или иной продукции или услуги). Причин, вызывающих снижение выручки, может быть много. Рассмотрим основные из них. Сезонное падение спроса.

Ряд потребительских товаров имеет сезонный спрос. Мало кто нуждается в лыжах летом, а в велосипедах – зимой. Однако не стоит заранее расстраиваться по этому поводу.

Организации, реализующие сезонную продукцию, приспособились к подобному явлению, просчитав все необходимые действия и шаги.

Поэтому финансовые итоги года давно работающих предприятий от данного фактора снижения выручки не зависят.

Если же вы только собираетесь осваивать новый рынок сбыта своей продукции, то обязательно изучите специфику реализации именно в ключе сезонности предлагаемых вами товаров или услуг. К примеру, для юга Европы характерно снижение выручки в летний период.

Испания широко известна своими сиестами, когда магазины днем работают меньше, а покупатели посещают их реже. Вполне закономерно, что такое положение дел сказывается на их доходах. То есть слишком жаркая погода вполне может стать причиной подобной магазинной сиесты и затянуться на пару месяцев.

Утрата продуктом популярности. Фраза про то, что под луной ничто не вечно, наверняка знакома каждому.

Еще одним, причем весьма банальным фактором, вызывающим снижение выручки от продажи, может стать потеря клиентами интереса к выпускаемой продукции или предлагаемым услугам. Такая ситуация может быть вызвана различными причинами, начиная с того, что ваш товар устарел, и заканчивая активизацией конкурентов, предлагающих аналогичные изделия, но по более низкой цене.

Пояснения в налоговую

Руководителю ИФНС России N 55 по г.

Москве Строгову Я.Х. от Общества с ограниченной ответственностью «Альфа» ОГРН 1047712345678, ИНН 7755134420, КПП 775501001 Адрес: 173000, г. Москва, ул. Малахова, д. Исх.

Обществом с ограниченной ответственностью «Альфа» проведен анализ результатов коммерческой деятельности, а также налоговой отчетности за 2013 — 2014 гг. по налогу на прибыль организаций.

По итогам анализа факты неотражения или неполноты отражения сведений, а также ошибки, приводящие к занижению подлежащих уплате сумм налога, в декларациях по налогу на прибыль организаций, представленных за налоговые (отчетные) периоды 2013 — 2014 гг., не выявлены. В связи с этим нет оснований для представления уточненных налоговых деклараций по налогу на прибыль организаций за указанные периоды.

Убытки по результатам деятельности ООО «Альфа» за 2013 — 2014 гг. возникли из-за неоднократного повышения поставщиком цен на приобретаемые у него для перепродажи товары. ООО «Альфа» не имеет возможности реагировать на указанное повышение цен соответствующим увеличением отпускных цен для своих покупателей в связи с высокой конкуренцией на рынке сбыта и возможным падением спроса.

В результате себестоимость реализуемых товаров в 2013 г.

возросла на 15% по сравнению с предыдущим годом. В 2014 г. рост себестоимости по сравнению с 2013 г.

составил 20%. Выручка от продаж за 2013 г. увеличилась на 7% по сравнению с 2012 г., а в 2014 г. снизилась на 1,5% по отношению к аналогичному показателю 2013 г.

С целью преодоления сложившейся ситуации руководством организации планируется в 2015 г. постепенное увеличение отпускных цен на товары.

Кроме того, генеральным директором ООО «Альфа» утвержден план по сокращению расходов организации в 2015 г. Таким образом, по итогам 2015 г. ООО «Альфа» планирует получить прибыль.

Приложения:

- аналитическая справка по результатам сравнения показателей отчета о финансовых результатах ООО «Альфа» за 2012 г. и 2013 г.;

Видео:4.6 Виды издержек постоянные и переменные издержкиСкачать

Объяснение снижения выручки для банка

- некачественное выполнение строительных работ и т.д.

Если выручка упала в магазине, это может быть вызвано следующими причинами:

- некомпетентность, а также грубое обращение продавцов;

- слабые рекламные мероприятия;

- отсутствие «вкусных» предложений, разнообразных скидок, акций и бонусов;

- узкий ассортимент продукции;

- неоправданно завышенные цены (в данном случае речь идет о магазинах, рассчитанных на широкий круг потребителей) и др.

Пошаговая инструкция: что делать, если снизился уровень дохода? Итак, в случае падения выручки следует предпринять следующие шаги:

- Вначале необходимо проанализировать текущее состояние выручки на предприятии, а также выявить степень отклонения фактических ее показателей от запланированных.

- Следует разобраться в основных причинах, вызвавших снижение выручки.

Как обьяснить пичину снижении выручки для банка

Внимание Образец подобной пояснительной записки рассмотрим ниже. Но иногда нет возможности объяснить причины возникновения отрицательного баланса. Тогда можно грамотно подправить отчет о прибылях и убытках и тем самым спрятать убыток.

Но вы должны понимать, что предумышленное искажение отчетности может повлечь штрафы для предприятия. Будет лучше, если вы до сдачи отчетности в налоговую еще раз просмотрите ее на предмет того, учли ли вы все доходы.

По каким критериям рассматривают компании, показавшие убыток? Как правило, это три вида убытков:

- достаточно крупный убыток;

- убыток повторяется в течение двух налоговых периодов;

- убыток был показан в прошлом году и в промежуточных кварталах текущего года.

Что делать вновь зарегистрированным предприятиям? Обычно убыток для новых предприятий — явление, часто встречающееся.

Основные причины снижения выручки. что делать, чтобы остановить этот процесс?

Снижение выручки характеризуется уменьшением потока денежных средств, поступающих на предприятие от реализации продукции (товаров, услуг), что может быть вызвано рядом объективных или субъективных причин. Выручка имеет весьма большую значимость для хозяйствующего субъекта, так как является одним из главных источников финансирования деятельности.

В связи с этим руководство организации должно регулярно отслеживать любые изменения данного показателя и своевременно реагировать на них.

СПРАВКА.

Бывают ситуации, когда руководство фирмы целенаправленно идет на снижение доходов от продаж (например, для того, чтобы завоевать новые рынки сбыта, снижается цена на тот или иной товар, что в дальнейшем сказывается на размере выручки).

Снижение выручки в бизнесе: причины и способы противостояния

При этом будет лучше, если темпы роста заемного капитала будут меньше.

- На темпы роста оборотных активов. Считается нормальным, если этот показатель будет больше темпа роста внеоборотных.

- На темпы роста дебиторской и кредиторской задолженности. Эти показатели должны быть практически одинаковыми. Налоговиков может заинтересовать причина увеличения или уменьшения данных показателей.

- Как должна выглядеть пояснительная записка об убытках? Как написать пояснение в налоговую инспекцию? Как таковой типовой формы нет, пояснения пишутся в произвольной форме на официальном бланке предприятия и закрепляются подписью руководителя.

Записка оформляется на имя начальника налоговой инспекции, которая направила запрос на разъяснение убытков. Основной упор в письме нужно сделать на пояснение причин образования отрицательного финансового результата.

Образец письма в банк о снижении выручки

Предпринимателю следует своевременно обновлять ассортимент производимой продукции, придавая ей новые качественные характеристики или же создавая другой продукт.

- Сезонное падение спроса – существуют специфические виды товаров, спрос на которые колеблется в зависимости от времени года. Например, купальники гораздо активнее будут реализовываться в летний период времени. При этом зимой спрос на них резко падает.

- Увеличение себестоимости – к примеру, подорожание сырья и материалов может значительно увеличить себестоимость выпускаемой продукции.

При этом далеко не всегда у товаропроизводителя есть возможность поднять цену, так как это может снизить конкурентоспособность продукта.

Увеличение себестоимости – к примеру, подорожание сырья и материалов может значительно увеличить себестоимость выпускаемой продукции. При этом далеко не всегда у товаропроизводителя есть возможность поднять цену, так как это может снизить конкурентоспособность продукта. В итоге происходит снижение выручки от реализации.

- Слабая рекламная и маркетинговая политика – сегодня активная реклама является одним из главных факторов, способствующих увеличению объема продаж.

- Снижение объемов производства – например, в период кризиса многие предприятия существенно сокращают объемы выпуска продукции, что в итоге сказывается на размере выручки и т.д.

- Для наглядности рассмотрим причины снижения выручки на примере строительной компании и магазина.

Готовим пояснения о снижении прибыли Цена реализация снижена из-за понижения рыночных цен или спада спроса.

https://www.youtube.com/watch?v=7ma5bveInR8

Данный этап имеет весьма большое значение, так как своевременно выявленные причины сбоев в деятельности предприятия позволят оперативно предпринять необходимые меры по их устранению.

- Выявив основные причины падения выручки, следует приступить к выбору конкретных способов ее повышения. Можно выделить следующие способы повышения дохода от продаж:

- снижение себестоимости продукции;

- увеличение объемов производства;

- проведение эффективной рекламной политики;

- выход на новые рынки сбыта;

- расширение ассортимента товаров и т.д.

- Реализация конкретных мероприятий по повышению объемов выручки.

Образец пояснительной записки Для наглядного понимания, как писать пояснения в налоговую по убыткам, образец, представленный ниже, нам поможет. Начальнику ИФНС России №6 по г. Казани Скворцову А.С. ПОЯСНЕНИЯ Изучив Ваше требование касательно предоставления пояснений, объясняющих образование убытка, ООО «Ромашка» сообщает следующее.

В течение девяти месяцев 2014 года выручка ООО «Ромашка» от продажи продукции составила 465 тыс. руб. Затраты, учитываемые в налоговом учете, составили 665 тыс. руб., в том числе:

- материальные затраты – 265 тыс.

Потребитель товар с ценой выше рыночной не купит, а продав его с убытком, можно получить хоть какую-то выручку и не уйти еще больше в убыток. Это объяснение можно подкрепить следующими документами:

- приказом руководителя об установлении новых цен и причинах таких изменений;

- отчетом от маркетингового отдела, где будет отражена ситуация на рынке и представлен анализ снижения спроса на товар, отгружаемый предприятием.

2.Истекает срок годности продукции. Для доказательства этой причины можно приложить следующие документы:

- акт инвентаризационной комиссии;

- приказ от руководителя о снижении цен на товары.

3.

Отказ покупателя от заказа.И поэтому ситуация с ним еще может измениться до конца года. Пояснение 4. Форс-мажор (затопление, пожар и т. д.) В этом случае у вас должна быть на руках справка от госоргана, который зафиксировал эту ситуацию.

Важно При этом будет лучше, если темпы роста заемного капитала будут меньше.

- На темпы роста оборотных активов. Считается нормальным, если этот показатель будет больше темпа роста внеоборотных.

- На темпы роста дебиторской и кредиторской задолженности. Эти показатели должны быть практически одинаковыми. Налоговиков может заинтересовать причина увеличения или уменьшения данных показателей.

- Как должна выглядеть пояснительная записка об убытках? Как написать пояснение в налоговую инспекцию? Как таковой типовой формы нет, пояснения пишутся в произвольной форме на официальном бланке предприятия и закрепляются подписью руководителя.

Записка оформляется на имя начальника налоговой инспекции, которая направила запрос на разъяснение убытков.

Как же составить пояснения о снижении прибыли для налоговой инспекции? Составляем пояснения по прибыли Если организация, получив письмо из ИФНС, выявила ошибки в данных налоговой декларации, ей необходимо направить уточненную декларацию.

В принципе, отдельно отвечать на требование в этом случае организация не обязана: направление уточненки – это тоже ответ. Если же ошибок нет или даже их исправление не приведет к увеличению прибыли к уплате, пояснения следует направить.

Составляются такие пояснения в произвольной форме. В них нужно указать причины, по которым прибыль за анализируемый инспекцией период снизилась. Будет лучше, если организация опишет предпринимаемые меры для увеличения своей прибыльности. При необходимости к письму можно приложить документы, подтверждающие изложенные в ответе доводы. Подписываются пояснения руководителем организации.

В адрес предприятий, которые сдали отчет о прибылях и убытках в налоговую службу с убытком, может прийти уведомление с требованием разъяснить причины его образования. Иначе, при непредставлении налогоплательщиком необходимой информации, налоговая инспекция может принять решение о проведении выездной проверки или в крайнем случае о ликвидации юридического лица.

Игнорировать такой «знак внимания» не рекомендуется. В этой статье будет подробно рассмотрено, как написать пояснения в налоговую по убыткам. Образец будет дан в конце статьи.

Как себя вести? и для кого не секрет, что ни один главный бухгалтер не хочет, чтобы его предприятие попало в список «счастливчиков» для проведения выездных мероприятий по проверке налоговыми органами финансово-хозяйственной деятельности.

🎦 Видео

ВЫРУЧКА, ДОХОД, ПРИБЫЛЬ - ЧЕМ ОНИ ОТЛИЧАЮТСЯ И КАК СЧИТАТЬ? Алена Касаткина о финансовых показателяхСкачать

Экономика фирмы: выручка и прибыльСкачать

Признают ли ЦБ иноагентом, или Сколько стоит суверенитетСкачать

Затраты на производство и реализацию продукцииСкачать

Факторный анализ прибыли и рентабельности организации.Скачать

Планирование прибыли на предприятииСкачать

Экономика доступным языком: Прибыль фирмыСкачать

Урок - 26# - Выручка и прибыльСкачать

Стадии развития компаний. Дианмика выручки и прибылиСкачать

Ценообразование. Как определить цену на товары и услуги // 16+Скачать

Снижение издержек предприятий. Японский опыт.Скачать

НДС за 5 минут. Базовый курс. Вычеты и возмещение налога.Скачать

Как рассчитать цену продажи товара с учётом маржиСкачать

Урок №4. Выручка оборот прибыль доходСкачать

Расходы, доходы прибыль и рентабельность в деятельности предприятияСкачать

Что такое прибыль?Скачать