Каждый гражданин РФ имеет право на возврат части выплаченных им налогов. Однако разобраться, что и когда можно вернуть, за что положены выплаты, как их добиться и получить — очень сложно.

Именно для решения такой проблемы еще в 2016 году Сбербанк запустил специальный сервис «Возврат налогов».

Опытные специалисты сами соберут всю необходимую информацию за клиента, что позволит с минимальными усилиями получить положенные деньги.

- Вернуть налоги можно, если

- Страховали жизнь

- Оплачивали обучение или лечение

- Открывали инвестиционный счет (ИИС)

- Делали взносы в НПФ

- Пакеты от Сбербанка:

- Максимальный

- Мобильное приложение «Верни налог»

- Возврат налогового вычета через Сбербанк при покупке квартиры

- Необходимая документация

- Заполнение декларации 3 НДФЛ

- Кому полагается возврат НДФЛ

- Этапы возврата НДФЛ с использованием сервиса Сбербанк онлайн

- Стоимость услуг банка

- Преимущества применения сервиса Сбербанка

- Что необходимо знать, чтобы в Сбербанке провести налоговый вычет?

- Что собой представляет налоговый вычет от Сбербанка?

- Информация об оформлении налогового вычета через Сбербанк

- Как выполнить возврат ПДН через Сбербанк?

- Как выполняется возврат денег по ипотеке в Сбербанке?

- Основание получения по ипотеке налогового вычета от Сбербанка

- Необходимая документация для налогового вычета по ипотеке через Сбербанк

- Калькулятор для расчета возврата подоходного налога через Сбербанк

- Сбербанк: преимущества возврата НДС

- Вывод о возврате ПДН через Сбербанк

- Иис что это и как работает в сбербанке?

- ИИС, что это такое?

- Как работает ИИС счет?

- Особенности индивидуального инвестиционного счета

- ИИС, что это и как работает в Сбербанке?

- Вычет типа А:

- Вычет типа Б:

- Открытие ИИС в Сбербанке

- Плюсы и минусы

- Несомненно, к плюсам можно отнести:

- Однако, отрицательные моменты также присутствуют:

- Как вернуть налоги через Сбербанк Онлайн: пошаговое руководство

- Преимущества возврата налогов через Сбербанк

- В каких случаях можно получить средства?

- Стоимость возврата

- Как оформить возврат через интернет?

- Отзывы клиентов

- Как получить налоговый вычет в Сбербанке

- Общая информация об услуге Сбербанка «Вернем налоги в семью»

- Условия и тарифы по возврату

- Порядок получения и использования услуги онлайн

- Калькулятор вычетов

- Пошаговая инструкция

- Мобильное приложение и личный кабинет

- 💥 Видео

Вернуть налоги можно, если

Существует множество вариантов возврата, в зависимости от того, что именно делал человек. Например, он мог покупать жилье в кредит и за это ему положен возврат налогов. То же самое можно сказать о страховании, обучении и многом другом. Рассмотрим подробнее каждый из вариантов.

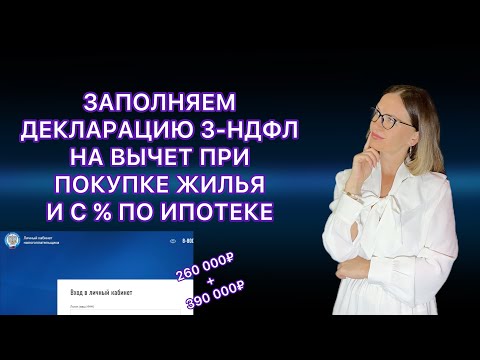

Для Сбербанка, который является признанным лидером в сфере ипотечного кредитования, особо важно максимально привлекать новых клиентов. В том числе и возвратом налогов. Если клиент ранее приобретал жилье в кредит, то он имеет право получить от государства:

- До 260 тысяч рублей в качестве компенсации стоимости квартиры/дома.

- До 390 тысяч рублей в качестве компенсации за выплаченные проценты по ипотеке.

Страховали жизнь

Если клиент страхует свою жизнь, это выгодно не только банку, но и самому застрахованному лицу.

Ведь помимо очевидных преимуществ страхового полиса, он также получает право на ежегодную выплату от государства в сумме до 15 600,00 рублей.

Следует учитывать, что конкретный размер платежа зависит от многих факторов и может изменяться в меньшую сторону. Обсуждать конкретные цифры рекомендуется с менеджером Сбербанка.

Оплачивали обучение или лечение

Как и в случае со страхованием, если клиент тратил на лечение или обучение определенные суммы, он получает право на компенсацию в сумме до 15,6 тысяч рублей.

Открывали инвестиционный счет (ИИС)

Владельцы инвестиционных счетов имеют право на более солидную выплату. Ее сумма не может превышать 52 тысяч рублей в течение 1 года, однако учитывая еще и саму прибыль от инвестиций, это будет очень серьезное подспорье. Как и в случае со страхованием, лечением или обучением, конкретная цифра зависит от получаемого дохода и многих других факторов.

Каждый гражданин РФ, который перечислял деньги на благотворительность имеет право на налоговый вычет. Конкретная сумма тут не указывается. Примерно можно вернуть до 25% от суммы получаемого дохода.

Делали взносы в НПФ

Негосударственные пенсионные фонды постепенно становятся все более популярными и востребованными. Теперь можно не только накапливать в них деньги на безбедную старость, но и получать налоговый возврат. Его сумма не может превышать 15,6 тысяч рублей.

Все документы, которые могут потребоваться для возврата налога условно разделяются на две категории: нужны в любом случае и зависят от типа совершенных действий. Проще говоря, есть документы, которые клиент всегда обязан предоставлять. Они так или иначе связаны с получением дохода и оплатой налогов. А вот остальной пакет уже зависит от конкретных обстоятельств.

Обязательные документы:

- Справка 2-НДФЛ. Учитывая тот факт, что возвращает деньги государство, в данном случае нужно использовать только официальные, установленные формы документов. Никакие «по форме банка» или «по форме работодателя» тут не учитываются.

- Декларация 3-НДФЛ.

- Заявление от клиента на возврат налогов с конкретным указанием, куда их перечислять. Если заявление подается онлайн, то уточнить данные можно у специалиста по НДФЛ Сбербанка.

Следующий список документов далеко не полный и напрямую зависит от того, за что именно клиенту положена компенсация от государства. Конкретный перечень предоставит специалист.

- Квитанции об оплате лечения/обучения.

- Платежи за кредит по квартире.

- Подтверждение факта перечислений в благотворительный фонд.

- Оплата за страхование жизни и так далее.

Вернуть налоги через Сбербанк достаточно просто. Инструкция:

- Зайти на официальный сайт банка.

- В разделе «Страхование» или «Инвестиции» найти пункт «Как вернуть налоги» и нажать на него.

- Откроется новая страница, где будет представлена краткая информация по теме.

- Выбрать вариант пакета.

- Зайти в систему через Сбербанк Онлайн или зарегистрироваться при помощи появившейся формы.

- Дождаться связи со специалистом (на это уходит до получаса).

- Обсудить все особенности будущего возврата налогов.

- Специалист предоставит перечень необходимых документов.

- Собрать документы, отсканировать их и выслать менеджеру банка.

- Дождаться оформления требуемых бумаг.

- В зависимости от выбранного пакета услуг, либо ждать перечисления (банк все сделает дальше сам) либо получить заполненную декларацию и уже с ней идти в Налоговую самостоятельно.

В стоимость услуги входит, преимущественно, оценка действий клиента, подготовка перечня необходимых документов, а также заполнение декларации. Кроме того, возможен вариант с отправкой декларации в Налоговую сотрудниками банка. Это удобнее, но немного дороже.

Пакеты от Сбербанка:

Существует несколько базовых пакетов: максимальный, оптимальный и минимальный. Последний практически не используется и его даже нет в перечне актуальных на данный момент услуг. Таким образом, фактически активными остались только оптимальный и максимальный пакеты.

Максимальный

Этот пакет стоит 2999,00 рублей для обычных клиентов. Кроме того, есть скидки до 30% для зарплатных клиентов. А для владельцев пакета услуг «Премьер», цена возврата всегда фиксированная: 1500,00 рублей.

Помимо обычного перечня действий, в данном случае сотрудники банка сами отправят декларацию в налоговую. Фактически, от клиента требуется только подготовить документы и отправить их специалисту Сбербанка.

Более дешевый пакет, стоимость которого составляет всего 1499,00 рублей. Для «Премьер» клиентов он абсолютно бесплатный, а для зарплатных клиентов будет стоить на 30% дешевле. Разница между ним и максимальным только в том, что декларацию в налоговую придется нести самостоятельно.

Этот пакет на момент написания данной статьи уже не актуален. Ранее можно было получить список документов всего за 499 рублей, но в услугу не входило заполнение декларации. Учитывая тот факт, что именно с этим у большинства заявителей и возникают проблемы, Сбербанка просто убрал этот вариант пакета, оставив только наиболее популярные.

Мобильное приложение «Верни налог»

Для удобства клиентов, данный сервис допускает не только возврат налогов в личном кабинете через компьютер, но и может взаимодействовать с клиентами посредством смартфонов. Для этого создано специальное приложение. Найти его можно на странице «Как вернуть налоги», в самом конце.

Видео:ДЕКЛАРАЦИЯ 3-НДФЛ ОНЛАЙН В ЛИЧНОМ КАБИНЕТЕ НАЛОГОПЛАТЕЛЬЩИКА В 2023 ГОДУ/НАЛОГОВЫЙ ВЫЧЕТ ВТОРОЙ ГОДСкачать

Возврат налогового вычета через Сбербанк при покупке квартиры

Согласно налоговому законодательству России, покупая квартиру, любой налогоплательщик вправе воспользоваться полагающимся налоговым вычетом.

Трудности, с которыми сталкиваются те, кто решил подать декларацию и получить возврат средств, привели к появлению сервисов, помогающих заполнять и сдавать необходимую для этого документацию в ИФНС.

«Возврат налога» от Сбербанка ― услуга для оформления налогового вычета при покупке квартиры. С её помощью вы можете вернуть выплаченные налоги обратно в семью.

Необходимая документация

Гражданин РФ вправе получить возврат средств:

- до 260 тыс. рублей, если покупка недвижимости оплачивалась из собственных накоплений;

- до 650 тыс. рублей, если квартира приобреталась по ипотеке, где 260 тыс. рублей – вычет со стоимости и 390 тыс. рублей – вычет по уплаченным по ипотеке процентам.

Документация, которую потребуется предоставить клиенту для подтверждения сведений, указанных в его декларации 3 НДФЛ, состоит из:

- Паспорта и ИНН;

- Справки о заработной плате по форме 2 НДФЛ;

- Договора купли-продажи жилья;

- Акта приёмки жилплощади (для новостроек);

- Договора займа ― при приобретении квартиры в ипотеку;

- Справки об уплаченных за отчетный период процентах по ипотеке;

- Документ о произведении оплаты за приобретаемую недвижимость ее продавцу;

- Свидетельства о браке, если квартира приобретена в совместное владение супругов;

- Нотариально заверенного согласия одного из супругов на приобретение квартиры в собственность второго, если квартира была оформлена в единоличную собственность.

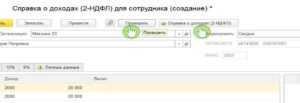

Заполнение декларации 3 НДФЛ

Налоговая отчетность по форме З НДФЛ представляется в ИФНС вместе с бумагами, на основании которых составлена. Заполняя декларацию самостоятельно, учтите, что власти периодически вносят изменения. Последнее произошло в октябре 2018 года, а значит, декларацию в 2019 году придется сдавать уже по-новому.

Официальное сообщение о доходах составляется за периоды, предшествующие отчетному. К тому же, при возврате подоходного налога учитываются доходы только за три предшествующих покупке недвижимости года.

https://www.youtube.com/watch?v=MAd54D_yL_k

В случае если декларация 3 НДФЛ подается на возврат части процентов, уплаченных по ипотеке, оформленной на покупку квартиры в Сбербанке, заполнение соответствующего листа производится с дополнительным приложением к нему справки от банка о сумме процентах. Иначе форма считается заполненной неверно.

В связи со сложностями, которые возникают при самостоятельном составлении отчетности, рекомендуем обратиться за помощью к специалистам. Это способ, помогающий избежать ошибок заполнения и застраховаться от отзыва возврата из-за неверно заполненной декларации.

Если же клиент решился заполнять декларацию самостоятельно, советуем воспользоваться электронным онлайн-сервисом, который предлагает партнер ПАО Сбербанк ООО «НДФЛКА.РУ». Заполнение формы 3 НДФЛ не составит труда, если следовать размещенным на страницах сайта подсказкам.

При этом заполнятся и сформируются как раз те листы, которые нужны клиенту ― касающиеся сведений о нем, информации о квартире, ипотеки (при наличии) и расчета налогооблагаемой базы и суммы возврата.

Заполненную декларацию остается только скачать и вместе с документацией отнести в ИФНС.

Кому полагается возврат НДФЛ

Несмотря на то, что оформление налогового вычета выгодно всем, ИФНС одобряет его не каждому. Чтобы оформить возврат, требуется:

- Быть гражданином РФ, имеющим постоянный официально подтвержденный доход, облагаемый налогом 13%, и официально трудоустроенным.

- Не иметь гражданства РФ, но быть официально трудоустроенным в России, на предприятии, ежемесячно отчисляющем 13% налога государству.

Этапы возврата НДФЛ с использованием сервиса Сбербанк онлайн

Зарегистрируйте заявку на звонок из банка на сайте https://vozvratnalogov.online/master/create/lazy/1, заполнив для этого специальную форму в которой указываются ФИО и контактная информация.

Дождитесь, пока позвонит сотрудник банка, который проконсультирует по всем интересующим вопросам и озвучит список бумаг, копии которых требуется предоставить в банк.

Сфотографируйте или отсканируйте их, загрузите на сайт, оплатите услуги банка согласно выбранному тарифу.

Подождите, пока сотрудник банка заполнит по присланным копиям форму 3 НДФЛ, и подготовит документацию для сдачи в налоговую.

Выгрузите это в личный кабинет ИФНС, либо, взяв пакет, отнесите самостоятельно и передайте налоговому инспектору.

При желании клиента сдача декларации также производится сотрудником банка.

Стоимость услуг банка

Клиент, который желает, чтобы консультант помог в оформлении возврата уплаченного НДФЛ, выбирает подходящий тариф Сбербанка:

- Минимальный – включает услуги по проверке корректного внесения сведений в декларации 3 НДФЛ и анализу прилагаемых бумаг. В результате снижается риск допущения ошибки при заполнении декларации. Цена тарифа 499 рублей.

- Оптимальный ― к услуге по анализу и оценке правильности заполнения декларации добавляется сдача пакета документов в налоговую. Цена тарифа 1499 рублей.

- Максимальный ― не требует от заявителя никаких действий, кроме отправки копий в банк. Все остальное делает за клиента сотрудник банка: проверяет присланные файлы, формирует декларацию и направляет подготовленный пакет в налоговую. Клиенту в этом случае останется только дождаться получения денег на свой счет примерно через три месяца после сдачи декларации. Цена тарифа 2999 рублей.

Преимущества применения сервиса Сбербанка

Использование услуг Сбербанка в оформлении возврата налога на доходы физических лиц при покупке квартиры имеет следующие выгоды:

- Исключение визита в ИФНС и потери времени на ожидание своей очереди.

- Приемлемые условия сотрудничества (даже цена оптимального тарифа невысока).

- Уровень квалификации специалистов, которые оказывают помощь в получении налогового вычета, существенно увеличивает вероятность одобрения возврата подоходного налога.

Клиент может оформить возврат налога при покупке квартиры, используя сервис Сбербанка. Это помогает избежать вероятных ошибок, упрощает процедуру и экономит время.

Видео:Налоговый вычет от СберРешенийСкачать

Что необходимо знать, чтобы в Сбербанке провести налоговый вычет?

Сегодня каждый житель нашей страны имеет большое количество различных финансовых затрат. Поэтому на законном уровне, они имеют полное право вернуть определенную часть налогов, уплаченных в налоговые государственные структуры.

Лучшее российское учреждение

Что собой представляет налоговый вычет от Сбербанка?

Если говорить о данном действии, то следует отметить, что это определенная половина прибыли, с которой согласно законодательству можно не платить подоходный налог.

Специалистами банка возвращается установленная сумма, которая была удержана ранее, или же, НДФЛ не насчитывают на определенные средства.

Для того чтобы получить часть денег, необходимо быть гражданином России и иметь заработную плату, которая облагается налогом, также иметь пластиковую карту от Сбербанка.

https://www.youtube.com/watch?v=p8ZO7CeyXW8

Из этого следует, что если зп выдается в конверте или вы являетесь предпринимателем, имея при этом упрощенное налогообложение, данной функцией банка воспользоваться, не получится. Вся сумма выплачена за один раз не будет, только та, которая была уплачена в порядке взносов на протяжении 12 месяцев.

Чтобы получить вычет необходимо правильно заполнить декларацию по доходам. Если имеются какие-либо сложности, то клиент может обратиться в «НДФЛКА.РУ», являющуюся партнером Сбербанка. Необходимая сумма будет перечислена на платежную систему клиента. Вся документальная база подготовится сотрудниками компании в рамках программы «Вернем налоги в семью».

Следует отметить, что Сбербанк России под услугой возврата, подразумевает не только ипотечное кредитование, но и:

- страхование жизни человека;

- открытие банки счета;

- оплата за обучение и лечение;

- благотворительность;

- перевод взносов в налоговое учреждение и другое.

Информация об оформлении налогового вычета через Сбербанк

Чтобы владеть полной информацией о данной услуге, надлежит обратиться к специалистам компании. Они дадут полные и развернутые ответы на все поставленные вопросы. Именно они на базе полученных бумаг составят 3-НДФЛ. Существуют отдельные ситуации, при которых человек свой вычет может получить обратно:

- если он вносил регулярно средства в пенсионный фонд;

- покупалось ипотечное жилье;

- оплачивались различные важные действия и мероприятия;

- оформлялся страховой документ;

- имели место отчисления на благотворительность и т.д.

Цена вопроса

Специалистами кредитного учреждения Сбербанка России были разработаны три программы по возврату налогов:

Стоимость услуги составляет 499 руб. Владелец платежной системы на сайте компании заполняет анкетные данные, которые в автоматическом режиме копируются в декорацию. В процессе разговора со специалистом уточняется порядок выплат вычета.

Данный пакет будет стоить 1499 руб. В сумму оплаты входит специалист банка и помощь в заполнении документа. Составленную декларацию нужно будет передать через личный кабинет налоговой инспекции или отнести по месту жительства в ИФНС.

Данная программа стоит 2999 руб. В данном случае от клиента необходимо предоставить только пакет документов, все остальное специалисты компании «НДФЛКА» готовят самостоятельно и сами же передают в ФНС.

Если сотрудники компании оформляют необходимые документы о доходах для госслужащих, то стоимость справки составит 1499 руб. При использовании пакета «Сбербанк Премьер», программа «Максимальный» будет стоить всего, полторы тысячи. При варианте «Оптимальный», для государственных работников справка оформляется бесплатно.

Как выполнить возврат ПДН через Сбербанк?

Сегодня финансовым учреждением предусмотрена специальная процедура возврата подоходного налога, включающая в себя, следующие этапы:

- В телефонном режиме связаться с представителем Сбербанка и получить необходимую информацию, какие бумаги следует предоставить для того, чтобы получить налоговый вычет.

- Сбор документов и передача сканированных копий консультанту.

- Заполнение формы декларации для последующей проверки специалистам кредитного учреждения.

- Внесение исправлений и изменений.

- Передача декларации в личном порядке в налоговое учреждение или через онлайн-ресурсы с использованием личного кабинета ФНС.

Если запрос будет одобрен, то необходимые средства будут переведены на расчетный счет. В такой ситуации Сбербанк является посредником, поэтому он и передает необходимую информацию в компанию «НДФЛКА».

При этом владельцы платежных систем финансового учреждения получают обязательную скидку на услугу в размере 10%.

Стоимость получение налогового вычета непосредственно зависит от выбранного пакета — это оптимальный, максимальный и минимальный.

Как выполняется возврат денег по ипотеке в Сбербанке?

Возврат средств по закону

https://www.youtube.com/watch?v=Rtj9lHYEyrM

Согласно Налоговому кодексу России (п.4 п.1 статья 220) российским и некоторым иностранным гражданам дается право получать с процентов по ипотечному кредиту налоговые вычеты. Подобное мероприятие выполняется на общих условиях, при этом отсутствуют какие-либо специальные ограничения. Основными параметрами перечисления процентов по ипотечному кредиту от Sberbank являются:

- Возвращение от полной суммы займа, в размере 13%.

- Возврат средств, клиенту банка в размере не больше 390000 RUB.

- Возвратные деньги равняются сумме налогообложения, который был отчислен из заработанных средств на протяжении года. Например, если государству были перечислены налоги на сумму 50000 руб., то и вернуть можно столько же, и ни копейкой больше.

Основание получения по ипотеке налогового вычета от Сбербанка

В Российской Федерации главной составляющей возвращения процентной ставки по ипотечному кредитованию является составленный ранее договор. Этот документ в обязательном порядке должен содержать полную информацию о недвижимом имуществе, которое служит основанием для подписания соглашения и указывает на стоимость приобретенного объекта.

Базируясь на этом, выполняются все необходимые расчетные мероприятия. Согласно российскому законодательству установлены некоторые правила, благодаря которым человек может рассчитывать на компенсацию части средств:

- граждане Российской Федерации, также и иностранцы;

- постоянное трудоустройство на территории России;

- уплата подоходного налога в размере 13%.

Отказ в вычете

Также бывают моменты, когда Сбербанк отказывает в выдаче процентов по налоговому вычету:

- когда человек является собственником недвижимости, взятой в ипотеку за счет третьего лица;

- гражданин занимается предпринимательством по упрощенному налогообложению, или посредством документа;

- льготное право было получено ранее.

Необходимая документация для налогового вычета по ипотеке через Сбербанк

Для получения процента от налоговых взносов надлежит предоставить все основания для этого. Поэтому кредитор должен собрать для налогового управления список документов, по которым будет проводиться необходимая выплата. Перечень состоит:

- из права собственности на недвижимый объект;

- справки с места работы – 2 НДФЛ;

- декларации 3 НДФЛ;

- предоставления договора по ипотеке;

- всех имеющихся подтверждений о факте внесение денег насчет налогового учреждения, в том числе справка по погашению процентов (от Сбербанка России);

- копия удостоверения личности, заверенная нотариально;

- график погашения займа;

- номер счета финансового учреждения, на который будет перечисляться вычет;

- заявка на перевод безнала;

- перечень документов, предоставленных в финансовое учреждение.

Калькулятор для расчета возврата подоходного налога через Сбербанк

Чтобы выполнить в самостоятельном порядке расчет налогового вычета необходимо обратиться к помощи специального калькулятора.

Благодаря заложенной в него программе, на предварительной основе можно рассчитать сумму, которая может быть перечислена на расчетный счет.

Для того чтобы воспользоваться этим проектом, необходимо обратиться на сайт кредитной компании, и в специальную форму внести следующую информацию:

- Размер оплаты, которую можно документально доказать на основе предоставленной справки. Если имеется необлагаемый налогом источник дохода, то его указывать не нужно, так как документального подтверждения на это не будет.

- Расходы на лечение и медицинское страхование, затраты на лечение детей и родственников.

- Средства, которые были вложены в обучении. В таком случае указываются расходы на личное обучение и детей (если таковы имеются).

- Если есть счет в банке, следует указать сумму, содержащуюся на карте. После внесения необходимых данных посредством математических расходов калькулятор произведет расчет, после чего можно определить размер налогового вычета, для получения.

Приблизительный расчет вычета

Сбербанк: преимущества возврата НДС

Благодаря нововведению финансового учреждения, граждане Российской Федерации получил возможность из перечисленного дохода в Налоговую инспекцию получить возврат средств, в пределах 13% от внесенной суммы за год. Оформление возврата необходимых средств может выполняться при помощи различных программ Сбербанка. Сюда можно отнести:

- онлайн-банкинг;

- интернет-ресурсы и другое.

Каждый человек, являющийся владельцем платежной системы Сбербанка, ощутил многие преимущества, предоставляемые компанией:

- Благодаря проведенным действиям в онлайн-режиме, имеется возможность избежать нахождения в огромной очереди ИФНС.

- Приемлемые рабочие условия. Цена вопроса зависит от выбранного пакета услуг, доступного для многих клиентов банка.

- Высокий уровень профессионализма специалистов компании.

Данный аспект дает возможность получить компенсацию, выполнив определенные требования, благодаря правильной расстановке дел.

Быстро, качественно и обстоятельно

Вывод о возврате ПДН через Сбербанк

Получить налоговый вычет через Сбербанк – это прекрасная возможность сэкономить массу личного времени и получить, положенные по закону Российской Федерации часть налогов, в размере 13%.

Благодаря разработанной программе и слаженности работы сотрудников, не стоит посещать различные организации, чтобы собрать необходимый пакет документов. Также при их сдаче, не выстаивать многочасовые очереди, в душных коридорах.

(1 5,00 из 5)

Загрузка…

Видео:ИИС: как получить налоговый вычет? / Возврат налога онлайн - пошаговая инструкцияСкачать

Иис что это и как работает в сбербанке?

Периодически встречающаяся аббревиатура ИИС очевидна далеко не для всех граждан и попутно вызывает много вопросов. ИИС, что это такое, как работает в различных банках, например, в Сбербанке, ВТБ или Альфа-Банке, стоит ли с этим связываться? В данной статье разберем подробнее данное явление на примере крупнейшего банка России.

ИИС, что это такое?

ИИС расшифровывается, как индивидуальный инвестиционный счет. Это одна из вариаций для вложений, а также приумножений личных финансов российских граждан. Данное направление запущено государством в качестве экспериментальной программы для стимулирования населения страны к инвестициям на бирже.

До 2015 года, пожалуй, одним из самых распространенных способов вложений среди россиян были депозитные счета. Хотя, это и крайне надежно, но о какой-либо серьезной доходности говорить не приходится.

Получаемые проценты, как правило, лишь компенсировали инфляцию. Аналогичная картина с депозитами сохраняется и по сей день.

Тем не менее, позже появился альтернативный способ увеличения своих накоплений за счет прямых вложений в акции и другие ценные бумаги, взаимодействуя с инвестиционным счетом.

https://www.youtube.com/watch?v=KxxuUSpjWXM

Отвечая простыми словами на вопрос по ИИС, что это такое, можно однозначно сказать, что это инструмент, позволяющий инвестировать свободные денежные средства в ценные бумаги и получать от этого определенный доход. Его размер зависит от выбранного типа вычета, а также от стратегии самого инвестора.

Как работает ИИС счет?

Работа ИИС достаточно проста для понимания даже для тех, ктов этом совсем не разбирается. Процесс складывается из следующих этапов:

- Для открытия счета лицо выбирает наиболее подходящую и надежную компанию;

- Подается заявление и после подписания договора открывается ИИС на имя клиента;

- На ИИС вносятся деньги сразу или в любой момент до истечения календарного года;

- Владелец счета определяется с типом вычета, а также со стратегией инвестирования;

- Если присутствует интерес в заработке на бирже, то клиент осуществляет торговлю самостоятельно или доверив это брокеру (управляющей компании);

- Инвестор готовит документы и получает налоговый вычет в сроки, установленные для каждого вида вычета;

- Чтобы сохранить льготы общая сумма со счета выводится по истечению действия договора;

- Когда заканчивается срок соглашения принимается решение о продолжении инвестирования или закрытии ИИС.

Особенности индивидуального инвестиционного счета

Проводя аналогию с другими инвестиционными методиками ИИСимеет некоторые особенности:

- На одно физическое лицо открывается только один инвестиционный счет. Два и более одновременно действующих счетов не допускается;

- Пополнение счета в год ограничено максимальной суммой 1 миллион рублей;

- Минимальная сумма вложений может быть любой, хоть 1 рубль;

- Вносить денежные средства можно в любое время до конца года;

- Владелец ИИС получает налоговые льготы;

- Получение заявленных льгот возможно, только если счет открыт не менее 3 лет, и деньги с него не выводились;

- Доход может быть снят со счета для использования по своему усмотрению или же оставлен на нем;

- Открыть счет могут только физические лица – граждане РФ;

- Счет может быть передан на доверительное управление специалисту или управляться лично;

- Есть возможность досрочно закрыть счет, но инвестор не получает льготы. Вместе с тем, может столкнуться со штрафами со стороны брокера или банка.

ИИС, что это и как работает в Сбербанке?

В свою очередь крупнейший российский банк не отходит от общего понимания ИИС и, что это такое. Здесь, как и во многих банках, это индивидуальный инвестиционный счет со специальными налоговыми льготами. И основные условия предоставления услуги следующие:

- Открытие индивидуального счета бесплатное;

- Срок открытия в течение суток;

- Взносы на ИИС осуществляются только в российских рублях;

- Размер максимального взноса равен 1 миллиону рублей;

- Минимальный срок вложения денежных средств составляет 3 года;

- Предоставляется два вида налогового вычета;

- Тип вычета выбирает сам клиент;

- Счет доступен для открытия только резидентам РФ;

- Проведение бесплатного обучения в виде курсов или семинаров;

- Возможность лично торговать на бирже;

- Дистанционное проведение операций через интернет с компьютера, а также с мобильного устройства;

- Возможность инвестировать в облигации Сбербанка.

Вычет типа А:

Позволяет оформить налоговый вычет на взносы и получитьдоход до 52 тысяч рублей в год при соблюдении условий:

- У инвестора должна быть официальная зарплата илииной доход, облагаемый НДФЛ (13%) в течение календарного года;

- На размер взноса оформляется вычет по НДФЛ;

- Доходность фиксирована и составляет 13%;

- Максимальная сумма дохода 52 000 прирасчете 13% от 400 000 рублей;

- Преждевременное закрытие счета лишает владельцаправ на льготы;

- Возможность получить дополнительную прибыль ссамостоятельных инвестиций;

Читайте: Что такое НДФЛ простыми словами?

Вычет типа А в Сбербанке несет в себе минимальные риски для инвестора, поскольку, на средства приобретаются государственные ценные бумаги. Такое вариант наиболее адаптивен для лиц:

- Не разбирающихся в инвестициях;

- Имеющих официальную заработную плату;

- Если размер ежегодных доходов превышает 1 миллион рублей;

Для получения вычета необходимо:

- Заполнить декларацию 3-НДФЛ;

- Собрать документы о получении официального дохода и зачислениях денег на ИИС за налоговый период;

- Заполнить заявление на возврат НДФЛ с указанием реквизитов для перечисления;

- Передать документы в налоговую.

Читайте: Какие нужны документы для подачи декларации 3-НДФЛ?

Вычет типа Б:

Дает возможность оформить налоговый вычет на доходы и, вместе с тем, не уплачивать подоходный налог с полученной прибыли при работе с ценными бумагами в рамках ИИС в течение всего срока действия договора.

https://www.youtube.com/watch?v=_bz_WG44z88

Наиболее подходящий вариант для людей:

- Разбирающихся или планирующих это сделать вторговле на фондовой бирже;

- Нацеленных на более высокие доходы;

- Без официальной зарплаты и трудоустройства.

Одной из особенностей работы ИИС в Сбербанке является то,что выбирать наиболее подходящую льготу не обязательно сразу. Это можно сделатьв течение срока действия договора до закрытия ИИС.

Чтобы получить вычет типа Б понадобится:

- По завершению договора по ведению и обслуживанию индивидуального счета (3 и более лет) получить справку от ФНС о том, что за период пользования счетом инвестор не оформлял вычеты по взносам на свой ИИС;

- Направить справку брокеру, являющемуся, к тому же, и налоговым агентом;

- При выплате клиенту денег с них не удерживается НДФЛ.

Открытие ИИС в Сбербанке

Порядок открытия индивидуального инвестиционного счета вСбербанке следующий:

1. Заявку на открытие счета можно подать удаленно и приличном обращении в ближайший офис с брокерским обслуживанием. Сделать это можно:

- На сайте банка;

- В Сбербанк Онлайн;

- Обратиться по телефону горячей линии: 900 или 8 (800)555-55-50;

2. Дождаться готовности документов и подписать:

3. Изучить тарифы и условия предоставления услуги:

- Тариф самостоятельный – с более низкими комиссиями, но без аналитической поддержки;

- Тариф инвестиционный – с повышенной комиссией, но с регулярными рассылками инвестиционного дайджеста и доступом к порталу Сбербанка с обзорами и рекомендациями.

4. Перевести на счет ИИС ценные бумаги или деньги послеуведомления от Сбербанка.

Плюсы и минусы

Разобрав подробнее информацию об ИИС, что это такое можноподвести итог и обозначить преимущества и недостатки данного способаинвестирования.

Несомненно, к плюсам можно отнести:

- Получение налоговых льгот в виде возврата НДФЛ;

- Возможность делать небольшие взносы, не обременяя себя;

- Отсутствие графика пополнения. Как следствие, в течение года это можно делать в любой момент;

- Отсутствие привязки к одной управляющей компании. Если необходимо, ее можно сменить;

- Дополнительная доходность за счет торговли на бирже;

- Самостоятельный выбор вычета;

- Бесплатное открытие счета;

- Не обязательно быть экспертом в инвестировании;

- Выбор типа вычета можно делать в течения активности договора;

- Получение вычета возможно в следующем за прошедшим налоговым годом.

Однако, отрицательные моменты также присутствуют:

- Риск банкротства управляющей компании с последующей потерей финансов;

- Доступен рынок только российских ценных бумаг;

- Минимальный срок инвестирования 3 года, что сравнительно долго;

- Невозможность выводить денежные средства со счета без его закрытия до истечения договора;

- Лимиты на размер максимальных взносов, а также на сумму налоговых вычетов;

- Наличие комиссий при ведении ИИС;

- Применив один вид вычета другим уже воспользоваться невозможно.

Итак, индивидуальные инвестиционные счета являются относительно свежей альтернативой привычным банковским вкладам. С точки зрения доходности инвестор может рассчитывать на большую прибыль по сравнению с депозитом. Тем не менее, более высокие доходы пропорциональны повышенным рискам. Здесь счета и средства на них не застрахованы. Как следствие, в случае банкротства управляющей компании есть риск потери вложений.

Видео:2 способа получить налоговый вычет на ИИС в 2022Скачать

Как вернуть налоги через Сбербанк Онлайн: пошаговое руководство

Сбербанк России – это крупнейшая финансовая организация страны, которая заботится обо всех своих клиентах предоставляет массу услуг. Есть новая разработка вычета налогов, которая выходит за границы типовых банковских задач, но клиенты могут получить налоговый вычет.

Возврат налога при помощи Сбербанк Онлайн – это очень просто и быстро. На этой почве у пользователей возникает вопрос о том, как вернуть налог при помощи Сбербанк Онлайн.

Преимущества возврата налогов через Сбербанк

Сбербанк России объединился с ООО «НДФЛКА.РУ» и разработал программу «Вернем налоги в семью». Главными плюсами обращения за помощью в эту финансовую организацию выступают:

- Каждому клиенту предоставляется персональный менеджер, который поможет решить любой возникший вопрос.

- Клиентам организации предлагается постоянная скидка в размере 10% на услуги предприятия «НДФЛКА».

- Нет необходимости посещать отделение банка, так как все действия выполняются в сети.

Это лишь основные достоинства.

В каких случаях можно получить средства?

На налоговый вычет можно претендовать в таких ситуациях:

- при приобретении недвижимости либо другого недвижимого имущества суммой до 260 тысяч за саму недвижимость и до 390 тысяч рублей за проценты по кредиту.

- при открытии личного инвестиционного депозита до 52 тысяч рублей;

- в случае транзакции финансов на благотворительность;

- при страховке жизни либо переведении средств в негосударственные пенсионные фонды;

- при произведении оплаты за обучение;

- при получении платных медицинских услуг на сумму до 15,6 тысяч рублей.

Право на получение финансов имеет каждый гражданин Российской Федерации, которые имеют прибыль, облагаемую налогом. Работник обязательно должен быть официально трудоустроенным. Вычет не осуществляется для категорий:

- безработным лицам;

- частным предпринимателям.

Стоимость возврата

Кредитное учреждение предлагает своим клиентам помощь по возврату финансов в рамках трех пакетов:

- минимальный;

- оптимальный;

- максимальный.

За минимальный пакет необходимо заплатить 499 рублей. В комплекс услуг входит личный консультант, который ответит на все возникающие вопросы и поможет заполнить документацию.

https://www.youtube.com/watch?v=LK94fMe_Ms4

За оптимальный пакет нужно заплатить 1499 рублей. В этом случае к человеку будет прикреплен персональный менеджер и заполнение декларации. Пользователю необходимо будет лишь отправить декларацию в ФНС через свою персональную страничку.

Стоимость максимального пакета составляет 2999 рублей. Услуги предоставляются все те же самые, но декларация будет передана в службу банком.

Как оформить возврат через интернет?

Для того чтобы оформить возврат средств необходимо следовать руководству:

1. Перейти на официальный ресурс и пройти простую процедуру регистрации. Либо авторизироваться на ресурсе при помощи идентификатора и пароля.

2. На основной страничке указать раздел «Специальные предложения для вас», в которой выбрать «Вернем налоги в семью».

3. На этой страничке указать желаемый пакет и кликнуть на соответствующую клавишу.

4. Заполнить открывшуюся форму и оформить заказ.

5. Оплатите заказ. На этой страничке указать карточку с которой будут списаны средства.

После регистрации с клиентом связывается менеджер. Консультант разъяснит, какие понадобятся документы для выполнения действий. Эту документацию отсканировать и отослать в банк.

При выборе минимального пакета клиенту заполнить электронную форму 3-НДФЛ. Консультант поможет со всеми возникающими вопросами и перепроверит верность и грамотность заполнения. По завершению сдать документ в службу.

При выборе второго тарифа документ будет заполнен профессионалом и его необходимо будет просто отнести в службу. В случае третьего тарифа пользователю ничего не придется делать.

Из всего сказанного можно подвести итог, что вернуть средства не так сложно. Со Сбербанком Онлайн выполнить все действия крайне просто. Необходимо просто определиться с тарифом и получить свои средства.

Отзывы клиентов

Марина Заводская, Москва

«Очень понравилось, что консультант отвечал на все вопросы и помог вернуть мне деньги на квартиру, которую я приобрела 3 года назад. Спасибо большое за приятное сотрудничество.»

Видео:Как заполнить декларацию 3 ндфл: Налоговый вычет за квартиру, обучение, лечениеСкачать

Как получить налоговый вычет в Сбербанке

Получить налоговый вычет можно только после правильного заполнения налоговой декларации. Если у гражданина возникают с этим сложности, он может обратиться в компанию «НДФЛКА.РУ», которая является партнёром ПАО «Сбербанк». Налоговый вычет будет перечислен на карту клиента, а необходимые документы подготовят специалисты организации в рамках услуги «Вернём налоги в семью».

Общая информация об услуге Сбербанка «Вернем налоги в семью»

Специалисты Сбербанка проводят консультации клиентов по вопросам получения налоговой льготы. На основании имеющихся документов ими составляется декларация 3-НДФЛ.

Выплаченные в бюджет суммы возвращаются гражданину в нескольких случаях:

- производились взносы в негосударственный ПФР;

- приобреталось жильё (в том числе с использованием ипотеки);

- оплачивалось обучение или медицинская помощь (подробнее: об особенностях получения вычета за обучение);

- оформлялся полис страхования жизни;

- часть дохода направлялась на благотворительность;

- был открыт инвестиционный счёт.

Налоговый вычет предоставляется только людям, которые перечислили в бюджет НДФЛ. Человек может подать заявление на вычет по нескольким основаниям одновременно. Рассмотрим условия Сбербанка по предоставлению услуги по подготовке документов на возврат уплаченных налогов.

Условия и тарифы по возврату

Действует несколько пакетов услугу:

- «Максимальный» (2999 рублей) – человек представляет документы, специалисты компании «НДФЛКА» готовят декларацию и сами обращаются в ФНС.

- «Оптимальный» (1499 рублей) – гражданин получит заполненную декларацию, сам представляет её в налоговую службу.

- «Минимальный» (499 рублей) – клиент вносит сведения анкету на сайте, данные копируются в форму декларации автоматически, а консультант разъяснит порядок обращения за выплатами.

Консультанты также оформят справку о доходах для госслужащих. Ее стоимость – 1499 рублей.

Если человек пользуется услугами в рамках пакета «Сбербанк Премьер», то «Максимальный» обойдётся в 1500 рублей, «Оптимальный» и оформление справки для госслужащего – бесплатно.

Для владельцев пакета услуг «Сбербанк Первый» бесплатно оформление вычета по тарифам «Максимальный» и «Оптимальный» и справки о доходах госслужащего.

Людям, заключившим договор страхования «Билет в будущее», бесплатно оформляется вычет по страхованию жизни в рамках пакетов «Максимальный» и «Оптимальный» и справка для госслужащих. Владельцам пакетов «Золотой» и «Зарплатный+» предоставляются скидки в размере 30%.

Порядок получения и использования услуги онлайн

Механизм возврата части перечисленного налога зависит от оплаченного комплекса услуг и правового основания, которое даёт право на вычет.

Калькулятор вычетов

На сайте организации есть калькулятор для примерного расчёта суммы к получению. В шаблон нужно внести:

- величину среднемесячного заработка в прошлом году;

- размер трат на каждую из категорий, по которой возможен возврат суммы налога.

После обработки информации человек узнает примерный размер вычета за предыдущий год.

Пошаговая инструкция

Для получения услуги требуется регистрация. Человек может войти в систему с помощью профиля в Сбербанк Онлайн или заполнить анкету. Требуется предоставить ряд сведений:

- фамилия, имя;

- номер мобильного телефона, зарегистрированный в РФ;

- e-mail;

- указать, пользуется ли клиент пакетом услуг «Зарплатный+», «Золотой», «Сбербанк Первый» или «Сбербанк Премьер».

По указанному номеру с человеком связывается личный консультант. Клиенту расскажут про порядок получения денег, проинформируют о перечне необходимых документов.

Например, для вычета при покупке квартиры потребуются:

- паспорт гражданина;

- договор купли-продажи;

- выписка из ЕГРП, подтверждающая право собственности на жильё;

- документы об оплате недвижимости;

- справка 2-НДФЛ.

Для продолжения работы необходимо оплатить пакет услуг. Далее клиент пересылает электронные копии документов по защищённому каналу консультанту. В течение 7 дней будет подготовлена декларация. В зависимости от выбранного пакета услуг, сотрудники компании «НДФЛКА» направят её в ФНС или передадут документ клиенту. Дополнительно составляется заявление за возврат средств.

https://www.youtube.com/watch?v=zKkgnJLil1s

Человек несёт ответственность за достоверность представленных документов.

Гражданин может самостоятельно направить документы в ФНС по месту регистрации лично или через сайт nalog.ru. Рассмотрение обращения в ФНС занимает до 3 месяцев.

Если у налогового инспектора возникнут вопросы относительно представленных сведений, человек может обратиться к личному консультанту.

Если право на получение налогового вычета подтверждено, деньги перечислят на карту, реквизиты которой указаны в заявлении.

Мобильное приложение и личный кабинет

Взаимодействие с консультантом происходит через личный кабинет на сайте компании НДФЛКА.РУ. Там клиент может загрузить требуемые документы, узнать, на каком этапе находится оформление декларации.

Получить услугу можно и с помощью программы для смартфонов, которая доступна для скачивания в Google Play и AppStore.

В приложении можно просмотреть статус деклараций, которые уже переданы в ФНС или ещё формируются специалистом. Сами документы хранятся в формате .PDF. Есть чат, где человек может получить разъяснения от консультанта.

В специальном разделе клиент может фотографировать документы и передавать снимки для заполнения декларации.

Услуга «Вернём налоги в семью» востребована среди людей, которые не хотят тратить время на изучение инструкции по заполнению декларации для ФНС. Гражданин сможет получить вычет без визита отделение налоговой службы.

💥 Видео

Налоговый вычет за покупку квартиры. Декларация 3-НДФЛ через личный кабинет. Инструкция 2023Скачать

Как посмотреть или скачать справку 2-НДФЛСкачать

Декларация 3-НДФЛ 2024 инструкция по заполнению: Имущественный налоговый вычет при покупке квартирыСкачать

Как оформить налоговый вычет через госуслугиСкачать

Повышенные лимиты и оформление без деклараций: новые правила налоговых вычетов в 2024 г.Скачать

Справка 2 ндфл Сбербанка по брокерскому счету. Налог на дивиденды и акции.Скачать

КАК СКАЧАТЬ СПРАВКУ ОБ УПЛАЧЕННЫХ ПРОЦЕНТАХ ПО ИПОТЕКЕ ЧЕРЕЗ СБЕРБАНК ОНЛАЙНСкачать

Вычет за проценты по ипотеке 2024: Как заполнить декларацию 3-НДФЛ на возврат процентов по ипотекеСкачать

Как БЫСТРО получить налоговый вычет. 3-НДФЛ для налогового вычета 2023Скачать

«Объясняем на пальцах». Как вернуть уплаченный НДФЛСкачать

Налоговый вычет за Проценты по Ипотеке. НюансыСкачать

УПРОЩЕННЫЙ НАЛОГОВЫЙ ВЫЧЕТ БЕЗ ДЕКЛАРАЦИИ. ИНСТРУКЦИЯСкачать

Налоговый вычет ЗА ПРОЦЕНТЫ ПО ИПОТЕКЕСкачать

Как получить налоговый вычет до 650 тысяч рублей при покупке недвижимостиСкачать

Вычет по процентам по ипотеке 2023 - Инструкция по заполнению декларации 3-НДФЛ в личном кабинетеСкачать