Источник: журнал «Главбух»

Непосредственным нарушителем правил дорожного движения является работник-водитель, так как он управлял служебным автомобилем.

Однако обязанность по уплате административного штрафа в данной ситуации ложится на его работодателя, который является собственником транспортного средства (ч. 1 ст. 2.6.1 и ч. 1 ст. 32.2 КоАП РФ).

Но это вовсе не значит, что работнику, причинившему ущерб компании в результате административного правонарушения, все сойдет с рук. Согласно статьям 233 и 238 ТК РФ такой работник обязан возместить его работодателю, если:

— компании причинен прямой действительный ущерб. Заметим, что суммы уплаченного штрафа могут быть отнесены к прямому действительному ущербу (ч. 2 ст. 238 ТК РФ, абз. 5 письма Роструда от 19.10.2006 № 1746-6-1);

— виновное противоправное поведение (действие, бездействие) признано самим работником или судом (ч. 4 ст. 248 ТК РФ);

— прослеживается причинно-следственная связь между действиями работника и возникновением ущерба.

При этом работодатель может либо привлечь сотрудника к материальной ответственности (ст. 248 ТК РФ), либо полностью или частично отказаться от взыскания с него ущерба (ст. 240 ТК РФ). Тогда оплата штрафа за водителя ложится на плечи компании.

От решения, принятого работодателем, будет зависеть порядок отражения суммы штрафа в учете компании и налогообложения дохода сотрудника. Рассмотрим несколько ситуаций.

- Работник добровольно возместил штраф

- Компания заплатила штраф за водителя

- Оплата штрафа гибдд за сотрудника проводки

- Штраф ГИБДД: проводки в бухучете, проводится ли удержание из зарплаты?

- Как отразить в бухучете прощение сотруднику штрафа за нарушение ПДД

- Как отразить в бухучете выплату административного штрафа за сотрудника

- Бухгалтерские проводки по учету штрафов

- Административный штраф – проводки в бухгалтерском учете

- urist-consultant.ru

- Оплата штрафов ГИБДД за работника

- Штрафы: проводки в бухучете

- Начисление штрафа: проводки

- Штраф за нарушение ПДД: бухгалтерские проводки

- Удержание из зарплаты штрафа гибдд проводки

- Компания оплатила штраф за водителя: действия бухгалтера

- Если по вине водителя фирма «попала» на штраф

- Порядок удержания из зарплаты водителя штрафа, наложенного ГИБДД

- Какими бухгалтерскими проводками отразить сумму административного штрафа, удержанного из заработной платы сотрудника? (казенное учреждение наделенное правами администратора доходов бюджета).

- Как удержать с сотрудника штраф ГИБДД?

- Можно ли взыскать с работника административный штраф

- Разная степень ответственности

- Плати, раз материально ответственный?

- Почему взыскать штраф с виновного трудно

- Штраф ГИБДД: проводки в бухучете, проводится ли удержание из зарплаты?

- Как в 1с отразить штрафы? Проводки в бухучете, удержание из зарплаты штрафа ГИБДД

- Инструкция

- Штраф ГИБДД на организацию — бухгалтерские проводки

- Проводки при начислении штрафов и пени по налогам

- Начисление пени по налогам — бухгалтерские проводки: прибыль, НДС, НДФЛ

- 💡 Видео

Работник добровольно возместил штраф

Работник-водитель, выполняя трудовые обязанности на служебной машине, нарушил ПДД. Он признал себя виновником в данной ситуации, поскольку именно он совершил административное правонарушение, а значит, обязан возместить компании прямой действительный ущерб.

Пример 1. Водитель ООО «Конкорд», управляя в рабочее время служебным автомобилем, нарушил ПДД, выехав на полосу встречного движения.

Этот факт был зафиксирован камерой видеонаблюдения, после чего в организацию по почте 29 августа пришло уведомление об уплате штрафа в размере 5000 руб. По распоряжению руководителя штраф был уплачен 4 сентября с расчетного счета организации.

Работник признал свою вину и добровольно возместил сумму штрафа в кассу организации 20 сентября.

Как отразить в учете штраф за нарушение ПДД, уплаченный организацией и возмещаемый водителем путем внесения наличных денежных средств в кассу организации?

В нашем примере компания является владельцем автомобиля, поэтому она привлечена к административной ответственности.

Сумма административного штрафа учитывается в составе прочих расходов на основании пункта 11 Положения по бухгалтерскому учету «Расходы организации» (ПБУ 10/99), утвержденного приказом Минфина России от 06.05.99 № 33н. Расходы по его уплате не учитываются в целях исчисления налога на прибыль на основании пункта 2 статьи 270 НК РФ.

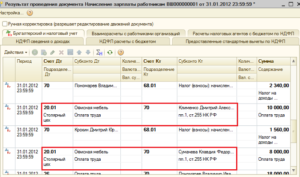

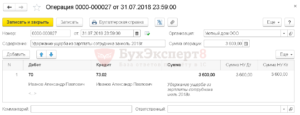

29 августа при получении уведомления о штрафе бухгалтер делает проводку:

ДЕБЕТ 91-2 КРЕДИТ 76 субсчет «Расчеты по претензиям»

— 5000 руб. — отражен расход в виде суммы административного штрафа.

4 сентября после того, как организация уплатила штраф со своего расчетного счета, появится следующая проводка:

ДЕБЕТ 76 субсчет «Расчеты по претензиям» КРЕДИТ 51

— 5000 руб. — сумма административного штрафа уплачена работодателем в бюджет.

Работник согласился добровольно возместить сумму штрафа, уплаченного работодателем. Сумма возмещаемого работником ущерба признается в бухгалтерском учете прочим доходом организации на основании пунктов 7 и 16 Положения по бухгалтерскому учету «Доходы организации» (ПБУ 9/99), утвержденного приказом Минфина России от 06.05.99 № 32н.

20 сентября на счетах бухгалтерского учета ООО «Конкорд» появятся следующие проводки:

ДЕБЕТ 73 субсчет «Расчеты по возмещению материального ущерба» КРЕДИТ 91-1

— 5000 руб. — работник принял на себя обязательство возместить работодателю причиненный ущерб;

ДЕБЕТ 50 КРЕДИТ 73 субсчет «Расчеты по возмещению материального ущерба»

— 5000 руб. — внесена работником сумма в кассу организации.

https://www.youtube.com/watch?v=SXGIg9LdAp8

Если бы сумма штрафа была удержана с согласия работника из заработной платы, то проводка была бы такой:

ДЕБЕТ 70 КРЕДИТ 73 субсчет «Расчеты по возмещению материального ущерба»

— 5000 руб. — сумма причиненного ущерба удержана из заработной платы работника.

Компания заплатила штраф за водителя

Возникает ли в такой ситуации у работника доход, подлежащий обложению НДФЛ? Однозначного ответа на него в настоящее время нет. Ситуация усугубляется еще и тем, что мнения контролирующих органов на этот счет разделились.

Позиция первая (пессимистическая) — доход возникает

Видео:Легкий способ отменить любое постановление сотрудника ГИБДД (должны знать все!)Скачать

Оплата штрафа гибдд за сотрудника проводки

Когда речь заходит о штрафах для предприятия, в первую очередь возникает мысль о налоговых санкциях. Действительно, это наиболее распространенная ситуация, в которой компания несет подобные затраты. Но в некоторых случаях организации приходится платить и штрафы, не связанные с налоговыми нарушениями.

Рассмотрим, в каких случаях это может быть и как отразить штрафы в бухучете. Административный кодекс содержит десятки статей, согласно которым юридическое лицо может быть подвергнуто штрафным санкциям. Перечислим ряд наиболее распространенных случаев:

- При нарушениях трудового законодательства, выявленных специалистами Роструда.

- При нарушении правил дорожного движения водителями, управляющими принадлежащим организации автотранспортом.

- При нарушениях отдельных требований налогового законодательства, не связанных непосредственно с уплатой налогов (например, сроков сдачи деклараций).

- При нарушениях законодательства о защите прав потребителей торговыми организациями.

Общие принципы отражения расходов в бухучете приведены в ПБУ 10/99 «Расходы организации».

Штраф ГИБДД: проводки в бухучете, проводится ли удержание из зарплаты?

Бухгалтер широкого профиля с 15-летним опытом.

Сейчас уже на пенсии, чтобы не закиснуть изучаю, что изменилось в отрасли, собираю интересные мне материалы.

Если организация использует частный или арендованный транспорт для перевозок чего-либо, то сложно избежать нарушений правил дорожного движения.

Если корпоративная машина не прошла плановый

Как отразить в бухучете прощение сотруднику штрафа за нарушение ПДД

Нет, не будет. Если организация взыскала размер штрафа с сотрудника, то у него не возникнет дохода.

Если организация заплатила за сотрудника административный штраф за нарушение ПДД и решила не взыскивать данную сумму, то нужно и .

Да, проводки правильные. ДЕБЕТ 91-2 КРЕДИТ 76 субсчет «Расчеты по претензиям» — отражен расход в виде суммы административного штрафа. ДЕБЕТ 76 субсчет «Расчеты по претензиям» КРЕДИТ 51 — сумма административного штрафа уплачена работодателем в бюджет.

Обоснование Из ситуации Олега Хорошего, начальника отдела налогообложения прибыли организаций департамента налоговой и таможенно-тарифной политики Минфина России Нужно ли удерживать НДФЛ, если административный штраф за сотрудника заплатила организация (например, за нарушение ПДД на машине организации) Да, нужно. По мнению представителей

Как отразить в бухучете выплату административного штрафа за сотрудника

Сумму административного штрафа, который организация уплачивает за своего работника, следует включить в состав прочих расходов и отразить проводкой Дебет 91-2 Кредит 73.

В том случае, если организация за счет своих средств погашает за сотрудника административный штраф, ей следует удержать с этих выплат НДФЛ и начислить страховые взносы.

д. Сумму ущерба включают в состав прочих расходов:⃰ Дебет 91-2 Кредит 73 – отражена остаточная стоимость недостающих ценностей в составе прочих расходов.

Бухгалтерские проводки по учету штрафов

2019-05-02 1562 Финансист, аналитик.

https://www.youtube.com/watch?v=qE7srb75QU4

Высшее экономическое образование. Бухгалтерское отражение штрафов в учете осуществляется в зависимости от вида:

- договорные неустойки учитываются как доход и расход на 91 счете;

- налоговые санкции не учитываются в целях налогообложения.

- неустойки по договорам учитываются в составе базы по налогу на прибыль;

В деятельности организаций практически всегда наступает момент, когда по вине исполнителя или в силу обстоятельств компания подвергается штрафным санкциям.

Наиболее распространенными видами санкций являются:

- Нарушение соблюдения порядка уплаты налогов, сборов и отчетности.

- Штрафы ГИБДД.

- Неустойка по договору поставки (покупки).

Учет каждого из штрафов имеет собственные нюансы.

Административный штраф – проводки в бухгалтерском учете

Copyright: фотобанк Лори Когда речь заходит о штрафах для предприятия, в первую очередь возникает мысль о налоговых санкциях.

Действительно, это наиболее распространенная ситуация, в которой компания несет подобные затраты.

Но в некоторых случаях организации приходится платить и штрафы, не связанные с налоговыми нарушениями.

Рассмотрим, в каких случаях это может быть и как отразить штрафы в бухучете. Административный кодекс содержит десятки статей, согласно которым юридическое лицо может быть подвергнуто штрафным санкциям.

Перечислим ряд наиболее распространенных случаев: При нарушении правил дорожного движения водителями, управляющими принадлежащим организации автотранспортом. При нарушениях трудового законодательства, выявленных специалистами Роструда.

urist-consultant.ru

Они не суммируются. Если не издать распоряжение об удержании с водителя суммы штрафа в месячный срок со дня получения штрафной квитанции, взыскать ее можно будет только через суд. Только помните: размер единовременного удержания с виновного лица ограничен 20% от причитающейся ему при каждой выплате суммы (зарплаты, премии и т.

д.)ст. 138 ТК РФ. Так, если средний месячный заработок водителя составляет 12 500 руб.

и более, то с него за один раз можно удержать даже самый большой «фотоштраф» за превышение скорости (более чем на 60 км/ч) — 2500 руб.ч. 4 ст. 12.9, ч. 3.1 ст. 4.

1 КоАП РФ А вот если на одного водителя за месяц пришло несколько штрафных квитанций, нужно внимательно следить за 20%-м ограничением. Вовсе нет.

В заявлении укажите свои контактные данные, реквизиты постановления о наложении административного штрафа (номер, дату), реквизиты судебного постановления (если такое имеется), банковские реквизиты счета, на который нужно будет произвести возврат излишне уплаченной суммы штрафа.

Оплата штрафов ГИБДД за работника

Вопросы учета НДФЛ

Видео:✅ Разбираем как не получить штраф! #вадимтропман #гибдд #дпсСкачать

Штрафы: проводки в бухучете

Штраф — это денежное взыскание с организации за нарушение правил, установленных действующим законодательством или договорами, заключенными организацией со своими поставщиками и покупателями.

КонсультантПлюс ПОПРОБУЙТЕ БЕСПЛАТНО

Получить доступ

Соблюдение действующего законодательства проверяется контролирующими органами, которые уполномочены наложить штрафные санкции в случае выявленных нарушений.

С наибольшей частотой осуществляет свою контрольную функцию налоговая инспекция, которая налагает санкции за различные нарушения налогового законодательства, в том числе:

- за несвоевременно сданную отчетность;

- за ошибки в отчетности;

- за прием наличности без кассового аппарата;

- за грубое нарушение правил учета доходов и расходов и другие.

При наличии в собственности организации автотранспортных средств ей предстоит периодически оплачивать штрафы ГИБДД за нарушение правил дорожного движения.

https://www.youtube.com/watch?v=vquEmDbjxBI

Среди других контрольных органов, которые могут наложить санкции при проверке, можно назвать:

- Роспотребнадзор;

- Пожарная инспекция (МЧС);

- Санитарная инспекция;

- Ростехнадзор;

- Трудовая инспекция;

- Федеральная миграционная служба и другие.

Когда организация уплачивает штрафы, проводки в бухучете зависят от того, за что наложены взыскания: за нарушение налогового законодательства или по иным причинам.

Начисление штрафа: проводки

При нарушении налогового законодательства начисленные суммы взысканий относят на счет учета прибылей и убытков. В соответствии с Приказом Минфина от 31.10.2000 № 94н, к счету 99 «Прибыли и убытки» открывается субсчет 99.09 «Прочие прибыли и убытки».

На этом субсчете учитываются штрафы, начисленные за нарушение налогового законодательства в корреспонденции со счетом учета соответствующего налога. В общем виде проводка по начислению штрафных санкций за нарушение законодательства выглядит так: Дт 99.

09 Кт 68 (69).

Примеры проводок за нарушение налогового законодательства:

- Дт 99.09 Кт 68.01 — за неуплату НДФЛ;

- Дт 99.09 Кт 68.02 — за нарушение порядка сдачи отчетности в электронном виде;

- Дт 99.09 Кт 69.01 — за непредоставление отчетности.

Для начисления всех прочих взысканий, включая штрафы ГИБДД и неустойки по хозяйственным договорам, следует использовать счет 91 «Прочие доходы и расходы» в корреспонденции со счетом 76 «Расчеты с прочими дебиторами и кредиторами».

Расходы организации по уплате штрафных санкций отражаются по дебету счета 91.02 в составе прочих расходов (п. 11 ПБУ 10/99).

Доходы организации по получению причитающихся штрафов по хозяйственным договорам отражаются по кредиту счета 91.1 в составе прочих доходов (п. 7 ПБУ 9/99, Приказ Минфина от 31.10.2000 № 94н).

Штраф за нарушение ПДД: бухгалтерские проводки

| Вид правонарушения | Сумма административного штрафа, руб. | Дебет | Кредит |

| Движение тяжеловесного ТС с превышением допустимых габаритов | От 100 000до 150 000 | 91.02 | 76.02 |

| Перевозка опасных грузов водителем, не имеющим свидетельства о подготовке | От 400 000до 500 000 | 91.02 | 76.02 |

| Нарушение требований к перевозке детей, установленных Правилами дорожного движения | 100 000 | 91.02 | 76.02 |

| Нарушение скоростного режима | 500 | 91.02 | 76.02 |

Наложенный штраф ГИБДД проводки, приведенные в таблице, формирует в том случае, когда в качестве нарушителя в документе на оплату санкций фигурирует юридическое лицо. В том случае, когда штрафные санкции выписаны на водителя, оплачивать его должен сам водитель.

Как быть, если штраф ГИБДД выписан на организацию за превышение скорости, что является прямой виной водителя?

В данном случае организация имеет право удержать сумму, уплаченную за превышение скорости водителем, из его зарплаты.

Начисление и оплата будут отражены в учете так, как показано в таблице, а возмещение ущерба организации водителем отражается следующими проводками:

- Дт 70 Кт 73 — начислена задолженность водителя по причиненному ущербу (при удержании суммы из зарплаты);

- Дт 50 Кт 73 — в кассу водителем внесена сумма взыскания за превышение скорости, уплаченная организацией;

- Д т73 Кт 91.1 — учтен доход от возмещенного водителем ущерба (п. 3 ст. 250 НК РФ).

Надо помнить, что штрафные санкции, уплаченные организацией, не уменьшают налогооблагаемую базу по налогу на прибыль, в то время, как полученные санкции (по хозяйственным договорам) являются доходом, с которого уплачивается налог на прибыль.

Видео:Лёгкий способ обжаловать(отменить) любой штраф ГИБДД с камер I 100 отмена штрафа с камерСкачать

Удержание из зарплаты штрафа гибдд проводки

Важное 24 марта 2016 г. 12:59 М. Мишанина Журнал «» № 3/2016 Типичная ситуация – водитель учреждения, управляя в рабочее время служебным транспортом, нарушил правила дорожного движения (ПДД). Требование по уплате административного штрафа предъявлено владельцу транспортного средства – учреждению. Обязано ли учреждение платить штраф?

1 ст. 1068 ГК РФ). Отметим, что транспортные средства относятся к источникам повышенной опасности для окружающих.

Компания оплатила штраф за водителя: действия бухгалтера

Подборки из журналов бухгалтеру Подробности Категория: Подборки из журналов бухгалтеру : 26.02.2015 00:00 Источник: журнал «Главбух» Непосредственным нарушителем правил дорожного движения является работник-водитель, так как он управлял служебным автомобилем.

Однако обязанность по уплате административного штрафа в данной ситуации ложится на его работодателя, который является собственником транспортного средства (ч.

1 ст. 2.6.1 и ч. 1 ст. 32.2 КоАП РФ). Но это вовсе не значит, что работнику, причинившему ущерб компании в результате административного правонарушения, все сойдет с рук.

https://www.youtube.com/watch?v=voeo1nEZmts

Согласно статьям 233 и 238 ТК РФ такой работник обязан возместить его работодателю, если: — компании причинен прямой действительный ущерб. Заметим, что суммы уплаченного штрафа могут быть отнесены к прямому действительному ущербу (ч.

2 ст. 238 ТК РФ, абз. 5 письма Роструда от 19.10.2006 № 1746-6-1)

> > Хотя разъяснения контролирующих ведомств по данному вопросу неоднозначны.

Однако, по мнению ФНС России, в данном случае удерживать НДФЛ не нужно.

Ведь если организация не взыскивает сумму штрафа с сотрудника, допустившего нарушение, он не получает доход в натуральной форме. Значит, оснований для начисления НДФЛ нет.

Аналогичные разъяснения содержатся в письме ФНС России от 18 апреля 2013 г.

№ ЕД-4-3/7135. Стоит отметить, что право разъяснять законодательство о налогах и сборах возложено на Минфин России (п.

1 ст. 34.2 НК РФ). При этом налоговые инспекции обязаны руководствоваться письменными разъяснениями специалистов финансового ведомства по вопросам применения законодательства о налогах и сборах (подп. 5 п.

1 ст. 32 НК РФ). Таким образом, при решении вопроса об удержании НДФЛ в случае, когда организация не взыскала с виновного сотрудника сумму административного штрафа, руководствуйтесь позицией Минфина России.

Если по вине водителя фирма «попала» на штраф

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 26 августа 2011 г.М.Г.

Суховская, юрист Штрафы и другие санкции, перечисляемые в бюджет, в «прибыльных» расходах не учитываются. Вот ситуация, которая встречается сплошь и рядом.

Водитель компании, управляя в рабочее время служебным автомобилем, нарушил ПДД, к примеру превысил скорость.

В МВД считают, что эксперимент по внедрению камер себя оправдал и его следует продолжить.

Порядок удержания из зарплаты водителя штрафа, наложенного ГИБДД

Согласно ТК РФ удержания из заработной платы работника производятся только в случаях, предусмотренных ТК РФ и иными федеральными законами.

ТК РФ устанавливает обязанность работника возместить работодателю причиненный ему прямой действительный ущерб.

Под прямым действительным ущербом понимается реальное уменьшение наличного имущества работодателя или ухудшение состояния указанного имущества (в том числе имущества третьих лиц, находящегося у работодателя, если работодатель несет ответственность за сохранность этого имущества), а также необходимость для работодателя произвести затраты либо излишние выплаты на приобретение, восстановление имущества либо на возмещение ущерба, причиненного работником третьим лицам.

Сумма штрафа, выплаченная организацией в связи с нарушением ее работником правил дорожного движения, может рассматриваться как прямой действительный ущерб, так как влечет за собой реальное уменьшение имущества работодателя.

Какими бухгалтерскими проводками отразить сумму административного штрафа, удержанного из заработной платы сотрудника?

(казенное учреждение наделенное правами администратора доходов бюджета).

Видео:Какой срок давности у штрафа ГИБДД? Что если просто не оплачивать штрафы?Скачать

Как удержать с сотрудника штраф ГИБДД?

Источник: журнал «Главбух»

Непосредственным нарушителем правил дорожного движения является работник-водитель, так как он управлял служебным автомобилем.

Однако обязанность по уплате административного штрафа в данной ситуации ложится на его работодателя, который является собственником транспортного средства (ч. 1 ст. 2.6.1 и ч. 1 ст. 32.2 КоАП РФ).

Но это вовсе не значит, что работнику, причинившему ущерб компании в результате административного правонарушения, все сойдет с рук. Согласно статьям 233 и 238 ТК РФ такой работник обязан возместить его работодателю, если:

— компании причинен прямой действительный ущерб. Заметим, что суммы уплаченного штрафа могут быть отнесены к прямому действительному ущербу (ч. 2 ст. 238 ТК РФ, абз. 5 письма Роструда от 19.10.2006 № 1746-6-1);

— виновное противоправное поведение (действие, бездействие) признано самим работником или судом (ч. 4 ст. 248 ТК РФ);

— прослеживается причинно-следственная связь между действиями работника и возникновением ущерба.

При этом работодатель может либо привлечь сотрудника к материальной ответственности (ст. 248 ТК РФ), либо полностью или частично отказаться от взыскания с него ущерба (ст. 240 ТК РФ). Тогда оплата штрафа за водителя ложится на плечи компании.

От решения, принятого работодателем, будет зависеть порядок отражения суммы штрафа в учете компании и налогообложения дохода сотрудника. Рассмотрим несколько ситуаций.

Можно ли взыскать с работника административный штраф

Случается, что сотрудники недобросовестно относятся к своим обязанностям, из-за чего страдает не только общее дело – организация может быть оштрафована.

Казалось бы, если в непредвиденных финансовых затратах вина работника, взыскать их с него будет справедливым решением.

Но так ли это по закону? Можно ли возместить сумму административного штрафа, наложенного на организацию, за счет виновного работника? Будем разбираться.

Разная степень ответственности

Организация, то есть юридическое лицо, сама по себе не может совершать противоправных действий. В них всегда виновны конкретные люди – преднамеренно, по халатности или ошибке. Кто же будет нести ответственность за это? Решают обычно надзорные органы.

https://www.youtube.com/watch?v=-UOe79-soBY

К СВЕДЕНИЮ! Штрафы, накладываемые на организации, обычно в разы больше соответствующих сумм, предусмотренных для штрафования должностных лиц.

Административное законодательство, основной санкцией которого является денежный штраф, предусматривает привлечение к ответственности как юридическое лицо в целом («штраф на организацию»), так и конкретных должностных лиц. Как правило, это руководство или главный бухгалтер фирмы.

Плати, раз материально ответственный?

Определенные категории работников – кассиры, кладовщики, бухгалтеры и т.п. – несут за свою деятельность полную или частичную материальную ответственность, это отражено в их трудовых договорах.

Если в результате их ошибки компания понесет финансовый ущерб, они по закону обязаны его возместить. Ст.

233 ТК РФ говорит о том, что противоправное действие или бездействие, вызвавшее прямой действительный ущерб, является основанием для его материального возмещения виновной стороной. Но в этой законодательной норме есть серьезные нюансы:

- пострадавшая сторона должна доказать причиненный ей ущерб и его размер;

- прямой действительный ущерб – это уменьшение или ухудшение состояния основных средств или имущества, принадлежащего работодателю или третьим лицам.

Таким образом, формально административный штраф, даже назначенный по вине работника, нельзя признать прямым ущербом компании. Это значит, прямого законодательного обоснования для компенсации суммы административного штрафа с сотрудника не существует.

Почему взыскать штраф с виновного трудно

Обозначенное толкование нормы закона делает двоякой возможность взыскать штраф с работника, виновного в том, что его наложили. Причин этому несколько:

- Штраф оплачивает лицо, признанное виновным соответствующими органами. А в протоколах проверяющих конкретные лица упоминаются крайне редко, надзорные органы апеллируют к компании, а не к конкретным лицам. Получается, что самого работника по закону к административной ответственности не привлекают.

- Не всегда виновное действие или бездействие на самом деле входит в должностные обязанности работника. Если дело доходит до суда, поднимаются все документальные свидетельства и тщательно изучаются формулировки. И если в трудовом договоре или уставе прямо не значится, что выполненное или невыполненное действие действительно обязан был произвести именно этот работник, оснований для взыскания с него штрафа уже не будет.

- Многие действия или бездействия, оказывающиеся виновными, суд квалифицирует как обычный риск предпринимательства, за который привлечь к ответственности конкретное лицо нельзя.

- Если штраф оплатил работник, это будет значить, что его работодатель не получил административного наказания, тогда как уход юридического лица от админответсвенности не допускается.

- Суд чаще всего встает на сторону трудящихся как наименее защищенной стороны. Именно работодатель должен доказывать вину своего сотрудника и размер причиненного ущерба, а сомнения в таких случаях, как правило, трактуются в пользу ответчика.

Видео:Как обжаловать штрафы ГИБДД через сайт Госуслуг // Маша в правеСкачать

Штраф ГИБДД: проводки в бухучете, проводится ли удержание из зарплаты?

Если организация использует частный или арендованный транспорт для перевозок чего-либо, то сложно избежать нарушений правил дорожного движения. Если водитель ответственный, то вряд ли его будут останавливать на каждом проверочном пункте, однако от аварий не застрахован никто.

Или, например, объявился срочный заказ, который необходимо доставить как можно быстрее и водитель забыл пристегнуться. Все эти и другие ситуации вполне возможны и допустимы, но не каждый штраф оплачивает сам водитель.

Если корпоративная машина не прошла плановый техосмотр, то это произошло по вине работодателя и штраф стягиваться будет с компании, владеющей машиной.

Как в 1с отразить штрафы? Проводки в бухучете, удержание из зарплаты штрафа ГИБДД

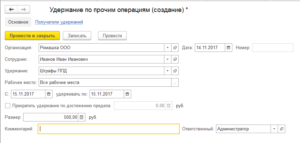

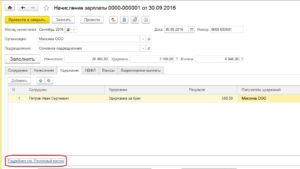

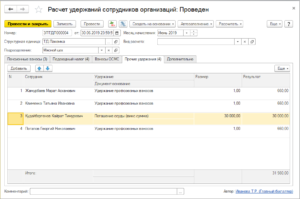

Программа 1С обеспечивает автоматическое проведение многих часто повторяющихся операций. Оплата и начисление штрафа — ситуация разовая. Поэтому для отражения в 1С требуется ручная обработка документов.

Инструкция

Уплата административного штрафа с расчетного счета в программе 1С отражается в разделе «Документы», далее «Учет денежных средств» и «Банковские документы». Поскольку предприятие платит штрафы не каждый день, типовых настроек для обработки таких разовых документов может не быть.

https://www.youtube.com/watch?v=i5tc_yiMBIE

Для проведения платежного поручения на уплату штрафа в программе 1С после его загрузки откройте документ двойным кликом левой кнопки мыши. На панели инструментов нажмите «Операция». Из открывшегося списка операций выберите «Прочее списание денежных средств», если на вашем предприятии не предусмотрен другой вариант обработки.

Далее в окне «Счет» вызовите справочник счетов бухгалтерского учета и выберите счет 91.02 «Прочие расходы». Этот счет аналитический, поэтому сразу же откроется окно для выбора аналитики. В открывшемся списке выберите «Штрафные санкции». Затем в правом нижнем углу окна нажмите OK. Документ проведен.

Проверьте правильность бухгалтерской проводки. Должна сформироваться запись: Дебет счета 91.02, аналитика «Штрафные санкции» — Кредит счета 51 «Расчетный счет».

Уплата налоговых штрафов производится либо по требованию налоговой инспекции, либо самостоятельно предприятием по уточненному расчету налога. При обработке банковского документа оплаты штрафа программа выберет операцию «Перечисление налога» и в зависимости от настройки может выбрать конкретный налог, по которому оплачен штраф. Возможно, налог придется выбрать вручную.

Бухгалтерский счет 68 «Расчеты с бюджетом» аналитический. В окне «Счет» на основной вкладке банковского документа вызовете список бухгалтерских счетов и выберите налог, по которому уплачен штраф. Под окном «Счет» в появившемся окне «Вид оплаты» выберите нужную строку: «Налог(начислено/доначислено), пени, штрафные санкции». Нажмите OK в правом нижнем углу документа. Документ проведен.

Проверьте, сформировалась ли бухгалтерская проводка по документу оплаты штрафа : Дебет счета 68 «Расчеты с бюджетом» — Кредит счета 51 «Расчетный счет».

Начисление налогового штрафа оформляется записью по Дебету счета 91.02 «Прочие расходы», субконто «Штрафные санкции» в корреспонденции с кредитом счета 68 «Расчеты с бюджетом».

С сайта: http://3c-samara.ru/index.php/news/382-kak-otrazit-shtraf

Штраф ГИБДД на организацию — бухгалтерские проводки

Поэтому, если организация осуществила начисление штрафа, проводки нужно дополнить операциями по отражению налоговых разниц в соответствии с ПБУ 18/02. В данном случае возникает постоянное налоговое обязательство (ПНО). Чтобы определить его величину, нужно умножить постоянную разницу на текущую ставку налога на прибыль.

Когда речь заходит о штрафах для предприятия, в первую очередь возникает мысль о налоговых санкциях. Действительно, это наиболее распространенная ситуация, в которой компания несет подобные затраты. Но в некоторых случаях организации приходится платить и штрафы, не связанные с налоговыми нарушениями. Рассмотрим, в каких случаях это может быть и как отразить штрафы в бухучете.

- за несвоевременно сданную отчетность;

- за ошибки в отчетности;

- за прием наличности без кассового аппарата;

- за грубое нарушение правил учета доходов и расходов и другие.

Административный кодекс содержит десятки статей, согласно которым юридическое лицо может быть подвергнуто штрафным санкциям.

При наличии в собственности организации автотранспортных средств ей предстоит периодически оплачивать штрафы ГИБДД за нарушение правил дорожного движения.

Таким образом, если организации был начислен штраф, проводки касаются не только расчетов с бюджетом, но и возникающих налоговых разниц.

Проводки при начислении штрафов и пени по налогам

Бытуют мнения в бухгалтерских кругах, что для отображения начисленных пеней и штрафов можно также использовать счет 91 Прочие расходы. Однако в таком случае возникает постоянное налоговое обязательство, что несколько усложняет сам процесс их учета.

В бухгалтерском учете существует несколько причин начисления штрафов и пени:

- Штраф начисляется сразу же при возникновении вышеперечисленных причин. Кроме того, его размер четко регламентирован по срокам на законодательном уровне.

- Пеня – это штрафной платеж, который начисляют за каждый день просроченного платежа в процентном соотношении 1/300 к ставке рефинансирования Центрального банка РФ.

В процессе своей трудовой деятельности каждый бухгалтер сталкивается с такими понятиями как штраф и пеня, например при нарушении законодательства о налогах и сборах. В этой статье изучим куда отнести штрафы по налогам в бухгалтерском учете, а также основные проводки по начислению и уплате пени, штрафов по налогам: на прибыль, НДС, страховым взносам.

https://www.youtube.com/watch?v=_5JjP1Kt-5c

Следует отметить, что штраф и пеня – это разные понятия:

Кроме того, если начисленные пени и штрафы будут отображаться на 91 счете, то это приведет к снижению налогооблагаемой базы и нарушит подлинность предоставления информации, отображенной в финансовых показателях организации.

Начисление пени по налогам — бухгалтерские проводки: прибыль, НДС, НДФЛ

Основным аргументом для отражения пени по 91 счету является определение санкций в Налоговом Кодексе, в котором фигурирует понятие «штраф». А на 99 счете можно отразить именно налоговые санкции. В отчетности по налогу на прибыль такие суммы объединяют в одну категорию.

Мнение о том, что суммы перечисленных пеней нужно отражать по дебету счета 91 «Прочие расходы» и кредиту 68 и 69, получило широкое распространение в бухгалтерской практике. Если учитывать пени именно по этому счету, возникает постоянное налоговое обязательство (ПНО), что усложняет учет.

Согласно ПБУ 10/99 они признаются прочими расходами в бухгалтерском учете и отражаются по дебету счета 99 «Прибыли и убытки» и кредиту счетов 68 и 69. В налоговом учете эти расходы не могут быть признаны. Другими словами, эти штрафы не уменьшают налогооблагаемую прибыль фирмы.

Еще одно «за» в пользу учета пеней на 99 счете – достоверность отчетности. Если сумма попадает на 91, происходит занижение налогооблагаемой базы прибыли, так как прочие расходы учитываются в затратах.

В то же время суммы санкций на 99 счете не формируют расходы. Это не противоречит основной задаче бухгалтерского учета – представление безусловной и подлинной информации о финансовых показателях организации.

Их начисляют за каждый день, прошедший с даты, когда нужно было перечислить платеж, до дня погашения задолженности. Рассчитываются исходя из ставки рефинансирования. В этой статье мы рассмотрим нюансы их учета и основные проводки по начислению и выплате пеней по налогам.

Как говорилось выше, пени не должны уменьшать налог на прибыль. Поэтому лучше использовать проводку Д99 «Налоговые санкции» К 68.4 «Налог на прибыль». Если же организацией принято решение учитывать их на 91 счете, проводка будет выглядеть: Д91 «Прочие расходы» К 68.4.

💡 Видео

Обжалование штрафов ГИБДД через приложениеСкачать

Как оплатить штраф через Сбербанк без комиссииСкачать

Парковка у вокзала: ГИБДД штрафует нарушителейСкачать

Как не платить любые штрафы ГИБДД в 2023 году: законные проверенные способыСкачать

Как оспорить постановление гибдд 2022 \ Полная инструкция действий \ пдд 2022Скачать

Пришёл штраф без фото, что делать?Скачать

Проверка штрафов Иностранных номеровСкачать

Лишение прав за пьянку: как выиграть суд и сохранить права - БОЛЬШОЕ ДЕЛОСкачать

Как не попасть на штраф ГИБДД? Не садись в патрульную машину ГАИ.Скачать

Проверка штрафов ГИБДДСкачать

За что штрафуют водителей с 1 сентября 2023? || #авто #пдд #автомобили #гибдд #штрафыгибдд #таксиСкачать

Как оплатить штрафы через Сбербанк | Оплата штрафа ГИБДДСкачать

Оплата за рубль .1. Штрафы ГИБДД Легко.:)) Смотрим и оплачиваем!Скачать

Как отменить штраф ГИБДДСкачать

Новые штрафы для водителей 2024Скачать