Государственная пенсионная система РФ представляет собой важнейший социальный инструмент, благодаря которому обеспечивается достойная жизнь граждан, которые достигли старости и полностью или частично потеряли свою трудоспособность. Основной принцип системы заключается в том, что трудоспособные граждане при помощи налоговых отчислений обеспечивали жизнь пенсионеров,что также коснется их самих по мере взросления детей и внуков.

- Основные характеристики пенсионной системы РФ

- Какие реформы планируются в данной сфере?

- Что такое индивидуальный пенсионный капитал?

- Пенсионные фонды

- Пенсионная система — самая большая проблема России. Почему нужна реформа

- Что такое пенсия

- Как выглядит бюджетная система

- Развитие пенсионного обеспечения в России

- Что такое пенсионное обеспечение и его роль в России?

- Пенсионное обеспечение при Петре 1

- Пенсионное обеспечение в СССР

- Государственное пенсионное обеспечение в России после распада СССР

- Современные направления изменения системы пенсионного обеспечения в РФ

- Пенсионная система Российской Федерации — структура пенсионной системы в РФ, какая в 2020 году максимальная и минимальная пенсия для женщин и мужчин

- Как устроена пенсионная система РФ

- Минимальная пенсия для мужчин и женщин в 2019 году

- Ожидаемые изменения

- Заключение

- Современная система пенсионного обеспечения РФ

- Пенсионный фонд Российской Федерации (ПФР)

- Пенсионная реформа 2019 года: повышение пенсионного возраста

- 📹 Видео

Основные характеристики пенсионной системы РФ

Пенсионная система РФ — ее понятие, структура, особенности требуют серьезного дополнительного рассмотрения в связи с тем, что из-за нехватки бюджетных средств и общего старения российского населения планируется ее кардинальное реформирование. Сейчас, будущая пенсия гражданина формируется при помощи трех видов отчислений:

- обеспечение базового размера пенсии государством;

- формирование накопительной части пенсии работодателем за счет ежемесячных отчислений;

- дополнительное страхование — формируется за счет дополнительных добровольных отчислений гражданами, что позволяет увеличить ее размер.

Важно!

Пенсионная система Российской Федерации имеет многоступенчатый характер, что позволяет обеспечивать ее длительное стабильное существование, но сейчас переживает кризис из-за низкой производительности труда и уменьшению налоговых поступлений.

Современная система пенсионного обеспечения в РФ делится на два вида пенсионного обеспечения:

- Обязательное пенсионное страхование – оно производится по старости или инвалидности, в случае потере кормильца, а основным источником выплат являются обязательные взносы, которые регулярно выплачиваются из заработной платы;

- Добровольное пенсионное страхование, когда работник самостоятельно заключает договор с фондом и регулярно вносит установленную сумму на счет данной организации, что в будущем позволяет увеличивать размер его пенсии.

Система пенсионного обеспечения в РФ включает в себя центральное представительство, а также областные и городские отделения, которые занимаются вопросами оформления выплат на местах, а также оформлением социальных выплат по нетрудоспособности и иных социальных пособий.

Какие реформы планируются в данной сфере?

Реформа пенсионной системы РФ в 2018 году в России — это сразу несколько важнейших направлений:

- повышение выхода на заслуженную пенсию по старости из-за возникновения дисбаланса — мужчинам до 63-65 лет и женщинам — до 58-60 лет;

- сокращение списка льготников, которые пользуются правом досрочного выхода на пенсию;

- работающие пенсионеры лишатся права на индексирование выплат по сравнению с остальными категориями нетрудоспособных граждан;

- с 2018 года в России начнет действовать система индивидуальных пенсионных накоплений, когда любой гражданин сможет самостоятельно формировать собственные выплаты;

- введение бальной системы, когда каждый год любой работающий гражданин сможет самостоятельно получить необходимое количество баллов, что поспособствует увеличению размера пенсии.

Важно!

Региональная пенсионная система выходит сейчас на первый план, поскольку выплаты из федерального бюджета зачастую бывают недостаточными, а при помощи субъектов страны можно будет использовать другие источники дохода — личные, корпоративные или бюджетные. Необходимо активнее привлекать личные накопления граждан для превращения их в постоянные инвестиции.

Что такое индивидуальный пенсионный капитал?

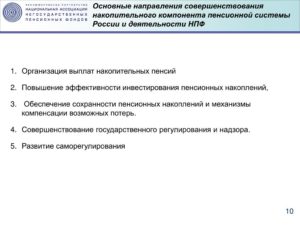

Система индивидуального пенсионного капитала состоит из нескольких важнейших векторов развития:

- замену обязательных накопительных взносов на добровольные;

- стимуляцию граждан на самостоятельную заботу о своем будущем;

- отмена соответствующих пенсионных полномочий государством и их передача негосударственным организациям.

Все накопленные гражданином финансы будут равномерно разделены государством на срок дожития, с целью их поэтапного расходования. Любые пенсионные системы бывают неэффективными, если сам гражданин не позаботится о собственном будущем — такова главная идея современного российского государства.

Важно!

Пенсионные системы зарубежных стран обязательно включают в себя различные институты социальной защиты:

- государственное социальное обеспечение;

- обязательное социальное страхование;

- личное пенсионное страхование.

В чистом виде распределительные или накопительные системы пенсионных накоплений практически не используются — например, в Британии обязательную базовую государственную пенсию получат мужчины, достигшие возраста 65 лет и женщины возрастом старше 60 лет, а потенциальный размер напрямую зависит от стажа.

Ее уровень там ограничен, он индексируется государством согласно текущей инфляции. Государство гарантирует ее размер в 20% средней зарплаты каждого работника. Трудовая же пенсия каждого также сформируется за счет ежемесячных взносов работника, но уже пополам с работодателем и напрямую будет зависеть от размера выплат, составляя более 20% от совокупного дохода.

Накопительная пенсионная система является основной ее частью.

Пенсионные фонды

Подобные организации подразделяются на государственные и частные, в которых распоряжаются всеми денежными средствами граждан частные или государственные управляющие компании. Частные компании, которым переводятся денежные средства, обещают высокую доходность, но и финансовых рисков здесь больше. При выборе необходимо обратить внимание на:

- время существования;

- кто является учредителем;

- доходность за весь период работы;

- прозрачность деятельности и наличие всей необходимой информации;

- репутация и респектабельность пенсионного фонда;

- постоянство осуществления выплат.

Важно!

Если гражданин не написал заявление о переводе накопительной части пенсии, то она и все последующие выплаты останутся под государственным управлением.

Видео:Как устроена пенсионная система Российской ФедерацииСкачать

Пенсионная система — самая большая проблема России. Почему нужна реформа

© Кирилл Канин. Митинг против пенсионной реформы в Новосибирске, 16 июня

19 Июн 2018, 00:36

Мнение публициста и общественного деятеля из Новосибирска Дмитрия Холявченко.

Многие годы я говорил и писал, что пенсионная система — это главная проблема современной России. Заявленная реформа — единственное действие федеральной власти, которое свидетельствует если ли не об остатках здравого смысла, то хотя бы о чувстве страха, хоть как-то соотносящегося с реальностью.

Но опыт принятия любых решений в нашей стране показывает, что мотивы часто не имеют никакого значения, а любой анализ можно строить только на опыте применения реформ. Давайте посмотрим на ситуацию в общем и попробуем понять, является ли увеличение пенсионного возраста реформой на самом деле.

Что такое пенсия

Пенсия (особенно государственная) — это наследие индустриальной эпохи. В условиях, когда большая часть населения стала работать на промышленных предприятиях, всю жизнь выполняя тупую техническую работу с невероятным уровнем отчуждения от труда, пенсия стала универсальным механизмом решения целого ряда проблем.

Важнейшая из этих проблем — среднестатистическая невозможность с определенного времени выполнять свою работу из-за дряхлости — сейчас практически потеряла свою важность, по крайней мере, до возраста 70 лет.

Что касается восприятия пенсии как «заслуженного отдыха», то обоснованность постановки такого рода вопроса для безусловно трудоспособных 55–65-летних мужчин и женщин скорее лежит за пределами социально-экономической логики, противоречит ценности труда как органичного человеческой жизни процесса.

Это легко решается в нормальной экономике персональным выбором и частным капиталом, определяется глобальными трендами развития современного общества.

https://www.youtube.com/watch?v=HyKHv3pCRo0

В современном обществе подавляющая часть людей занята в третичном секторе экономики. Накопление становится важным фактором независимости от государства.

Современный человек практически в любой сфере имеет возможность двигаться вверх по служебной лестнице и со временем переходить из непосредственного производства товаров и услуг к управлению, образованию или наставничеству, аналитике и исследованиям. И это становится не только вопросом карьеры и дохода, но возможностью очень сильно продлить период продуктивной части жизни.

Даже если с возрастом человек не может заниматься физическим трудом в прежнем объеме, он трансформирует свой опыт в физически легкую, но дорогостоящую с точки зрения рынков работу, выстроенной на основании его опыта.

Как и любой социально и экономически значимый процесс пенсионная система в нормальной экономике всегда обоснована в первую очередь экономической логикой и экономической эффективностью.

Говоря проще, ни в одной экономически успешной (и, кстати, социально ориентированной) стране пенсия не выплачивается только потому, что людям нужна помощь, потому что они заслужили. Или потому, что так исторически сложилось. Пенсионная система развитых стран мира — это мощнейший и невероятно эффективный инвестиционный механизм.

В большинстве из них пенсионные фонды концентрируют большие объемы капиталов, чем банки, и являются важнейшим сегментом мировой экономики, который обеспечивает долгие инвестиции.

Понятно, что логика возникновения пенсионной системы, включая государственную, на политическом уровне может быть детерминирована и социальными задачами, и представлением о социальной справедливости. Но существование этой системы на базовом уровне вызвано именно ее эффективностью и основным функциональным назначением — обеспечением экономики «долгими» деньгами.

Пенсионная система России — историческое наследие распределительной и плановой системы народного хозяйства, распространенное на население, по роду занятости вырванное и из мирового разделения труда, и из объективности рыночных процессов.

Говоря проще, размер российской пенсии, как и стоимость труда человека работающего (или работавшего в советское время) на государство, чаще всего вообще никак не зависит ни от рынка труда, ни от рыночной стоимости произведенного им продукта.

То есть, кто и сколько должен получать, зависит не от того, сколько в реальности человек произвел в стоимостном выражении работы, а от того, насколько важным был в какой-то, выбранный государством, момент его труд для обороны, бюрократических задач, государственных представлений об инвестициях в основные фонды.

Все это привело к тому, что при включении России в мировую экономику:

- во-первых, формат и качество производимых товаров и услуг не соответствовал спросу;

- во-вторых, дисбаланс между отраслями с точки зрения их модернизации был слишком большой, чтобы не наносить ущерба;

- в-третьих, большая часть работы значительной части населения, включая сделанную до 1991 года, просто пропала с точки зрения капитала. При огромных объемах вложенного за всю свою жизнь труда, большинство населения не создало ничего полезного с точки зрения процессов мировой экономики. Они просто не заработали стране на пенсию.

Поэтому пенсия в России — это не эффективный инвестиционный механизм и даже не инструмент реализации социальной справедливости. Это социальное пособие, которое по традиции выплачивают людям, достигшим определенного возраста, чтобы они не умерли с голоду.

Однако в России все-таки есть рынок, бизнес, конкуренция и частная собственность, и поэтому ни один существующий институт, включая пенсионную систему, не может не иметь экономического значения. Пенсионная система — это один из важнейших в стране факторов регулирования потребления.

Триллионы рублей, пока еще стабильно выдаваемые государством малообеспеченным слоям населения, — это те доходы, которые люди тратят в первую очередь на продукты, лекарства, одежду, товары повседневного массового спроса.

Не секрет, что долгие годы единственным драйвером российской экономики было потребление, а перераспределение дохода маленькими порциями в пользу самой массовой категории населения приводило к разгону инфляции на рынках товаров массового потребления и торможению потребления в более высокодоходных сегментах.

Однако, если кто-то (без какой бы ни было своей вины, кроме молчаливого соглашательства с экономическим безумием советского государства) десятилетиями получал под видом пенсии незаработанное социальное пособие, то кто-то эти доходы недополучал.

Вся пенсионная система формируется за счет налогов на фонд оплаты труда, и взнос в пенсионный фонд практически в два раза превышает подоходный налог. Большинство населения вообще не знает о существовании этого налога.

По сути, он является наказанием для бизнеса за активность и создание рабочих мест.

Получается, что больше всего страдает малый бизнес в сфере услуг, подрядных работ и торговли, где львиная доля расходной части бюджета приходится на заработную плату. Все эти изъятые из оборота бизнеса средства — это неслучившиеся инвестиции, а, следовательно, ущерб для экономики.

Понятно, что часть этих денег возвращается в оборот бизнеса в результате потребления пенсионеров. Максимальную выгоду от существующей пенсионной системы получает примитивный ритейл.

При этом средства вымываются из сферы сложных услуг, инновационной сферы, построенной на качественном труде, секторов, способных в кризис создать максимальное количество рабочих мест и тем самым выполнить наиболее важную социальную функцию в современном обществе.

https://www.youtube.com/watch?v=lGwzr9SqZCg

Есть еще одна очень несправедливая и негативная с точки зрения экономики сторона, о которой обычно не принято говорить, — это отчисление бизнесом взносов в пенсионный фонд в общий котел.

То есть активный бизнес крупных городов и относительно нормально развивающихся регионов платит пенсии быстро стареющему населению депрессивных районов.

В первую очередь, малым городам и сельской местности бесперспективных областей Центральной России, где трудоспособное население уезжает, а старики доживают свой век в ужасных условиях.

Как выглядит бюджетная система

Очень часто, когда мы говорим о деятельности российского государства, мы забываем, что на федеральном уровне власти у нас не один, а четыре бюджета. Давайте посмотрим на расходную часть федерального бюджета и бюджетов внебюджетных фондов:

| № | Бюджет | Размер расходной части бюджета, млрд.руб. | Доля в консолидированных расходах на федеральном уровне |

| Федеральный бюджет | 16 530,0 | ||

| в т.ч. субсидии ПФР | 3 356,6 | ||

| в т.ч. субсидии ФОМС | 32,2 | ||

| в т.ч. субсидии ФСС | 46,3 | ||

| 1 | Федеральный бюджет за вычетом субсидий внебюджетным фондам | 13 094,9 | 54,0% |

| в т.ч. «на здравоохранение» | 321,0 | (1,3%) | |

| в т.ч. «на социальную защиту» | 1 328,0 | (5,5%) | |

| в т.ч. на федеральную бюрократию | 1 236,0 | (5,1%) | |

| в т.ч. на силовые структуры | 2 272,0 | (9,4%) | |

| в т.ч. на дотации регионам | 860,0 | (3,5%) | |

| в т.ч. на обслуживание госдолга | 824,0 | (3,4%) | |

| в т.ч. на всё остальное в стране | 6 253,9 | (25,8%) | |

| 2 | ПФР | 8 439,9 | 34,8% |

| в т.ч. страховая пенсия | 6 619,3 | (27,3%) | |

| в т.ч. остальные пенсионные выплаты | 635,2 | (2,6%) | |

| в т.ч. социальная защита | 726,6 | (3,0%) | |

| в т.ч. материнский капитал | 341,4 | (1,4%) | |

| в т.ч. содержание фонда | 117,4 | (0,5%) | |

| ФОМС | 1 994,1 | ||

| в т.ч. субсидии ФСС | 18,3 | ||

| 3 | ФОМС за вычетом субсидий ФСС | 1975,8 | 8,2% |

| в.т.ч. на здравоохранение | 1975,1 | (8,1%) | |

| в т.ч. содержание фонда | 0,7 | (>0,1%) | |

| 4 | ФСС | 736,6 | 3,0% |

| в т.ч. на «социальную защиту» | 710,7 | (2,9%) | |

| в т.ч. содержание фонда | 25,9 | (0,1%) | |

| ИТОГО | 24 247,2 | 100% | |

| Источники: |

Видео:Какие виды пенсий существуют в России?Скачать

Развитие пенсионного обеспечения в России

История развития пенсионного обеспечения

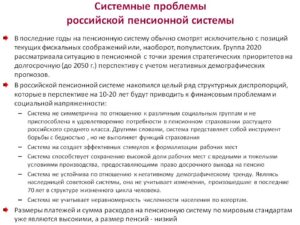

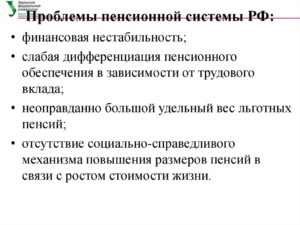

В современных условиях пенсионная система в РФ испытывает существенные проблемы так как является несовершенной, прежде всего это связано с дефицитом бюджета Пенсионного фонда, данные проблемы требуют глубокого анализа и выработки соответствующих управленческих решений.

Что такое пенсионное обеспечение и его роль в России?

Российская Федерация согласно 7 статьи Конституции РФ, является социальным государством. Поэтому вопросы пенсионного обеспечения, здравоохранения и социальных гарантий должны являться первостепенными.

Пенсионное обеспечение это «одна из важнейших государственных социальных гарантий, так как оно непосредственно затрагивает интересы нетрудоспособных граждан, как правило, составляющих свыше 25 – 30 % населения любой страны, и косвенно – все трудоспособное население».

Пенсионная система России, в современном виде «включает в себя отношения по формированию, назначению и выплате следующих видов пенсий: пенсии по государственному пенсионному обеспечению, трудовой пенсии, негосударственной пенсии».

Пенсионное обеспечение — совокупность правовых, экономических и организационных институтов и норм, имеющих целью предоставление гражданам материальной поддержки в виде пенсии.

https://www.youtube.com/watch?v=fvF83MaHbCY

Как можно заметить,проанализировав мнения различных авторов, относительно понятия и сущностисистемы пенсионного обеспечения, данный термин тесно связан, как с правом, таки с экономикой, что обусловлено особенностью регулирования его экономико –правовых отношений как в области финансов, так и в области правовогообеспечения пенсиями населения.

Уровень обеспеченности пенсионеров – один из важнейших показателей качества жизни населения. Качество жизни является конечной целью деятельности отдельного индивида и государства. Крайне низкие пенсии, как и их отсутствие, ставят под угрозу социально-экономическую стабильность государства.

Пенсионное страхование и обеспечение на сегодняшний день играет не маловажную роль в формировании будущих пенсий и обеспечение финансовой стабильности населения РФ в будущих периодах.

Поэтому важно совершенствовать пенсионную систему, а для этого необходимо знать все ее проблемы и слабые места.

Страхование играет важную первостепенную социальную роль — обеспечивая защиту личных и имущественных интересов физических и юридических лиц, посредством формирования и управления страховым фондом.

Страховые компании принимают на себя обязательства в форме аннуитетов, на которые их клиенты могут претендовать в связи с покрытием будущих непредвиденных расходов. К таким продуктам, в частности и относятся пенсионное страхование и страхование жизни.

Пенсионное страхование, выполняя свою работу, обеспечивает население выплатами в виде пенсий при достижении пенсионного возраста или по инвалидности.

задача пенсионного страхования — сохранить от обесценивания и увеличить размеры пенсионных накоплений его вкладчиков.

Пенсионное обеспечение при Петре 1

Впервые государственный документ «Устав Морского Русского Военного Флота», прописывающий пенсионное обеспечение для больных и престарелых воинов, был подписан 13 января 1720 г. Петром I.

В случае смерти офицера его жене и детям предусматривалось содержание, оно должно было выплачиваться всем иждивенцам, имевших доход меньше того, что получал погибший кормилец.

Первую пенсионную реформу в России провела Екатерина II, в результате которой появилось понятие стаж – срок выслуги не менее 20 лет, она же определила денежное содержание из государственной казны только для отставников военной службы.

Что фактически аналогично нынешней выслуги для военнослужащих и иных сотрудников силовых органов при выходе на пенсию. Также сотрудникам, которые увольняются со службы по положительным основаниям, выплачивается выходное пособие.

Пенсионное обеспечение в СССР

Пенсионное обеспечение по старости в России является наследством, полученным от СССР. Несмотря на сложную экономическую и политическую ситуацию того периода, международную изоляцию, впервые пенсионное обеспечение было введено в стране в январе 1928 года, т.е.

уже через 10 лет после социалистической революции. Следует отметить, что эта система социальной защиты относилась только к работникам текстильной промышленности.

Именно к этому времени относится и установление пенсионного возраста, который для мужчин составил 60 лет, а для женщин – 55 лет.

В дальнейшем социальнаязащита престарелого населения, не смотря на огромные финансовые вложениягосударства в развитие промышленности, индустриализацию страны получиларазвитие. Например, только за 1928- 1932 годы было построено около 1,5 тыс.

крупных объектов промышленности, ряд тракторных заводов: в Волгограде, Челябинске,Харькове, Нижнем Тагиле, автомобильные заводы ГАЗ и ЗИС, металлургическиезаводы в городах Магнитогорск, Липецк, Челябинск, Новокузнецк, Норильск, Свердловск(Уралмаш), построена крупнейшая в мире электростанция Днепрогэс, появилисьновые отрасли промышленности: машиностроения, тракторная, автомобильная,авиационная, тяжелого машиностроения, станкостроительная, химическая. Списокможет быть продолжен. В 1933 — 1937годы были построены еще 4,5 тыс., а в1938-1941 годы еще 3.0 тыс. крупных промышленных предприятий. Всего же запредвоенные годы было построено (за 13 лет – фактически с нуля) 9 тыс. крупныхпредприятий, что позволило СССР победить практически всю Европу в 1941-1945 гг.Через четыре года после первого опыта пенсионного обеспечения по старости, в1932 году, государство пошло на всеобщее пенсионное обеспечение рабочих ислужащих других отраслей народного хозяйства, достигших по старости пенсионноговозраста.

https://www.youtube.com/watch?v=B_DpfDsAj6c

Таким образом, с конца19 века по всей Европе были введены пенсии для всех. Но в нашей стране ещепочти 100 лет — ни до революции, ни после ее не было. Пенсии для всех рабочих ислужащих ввели только в 1937. Крестьяне будут жить без пенсий вплоть до 1964года.

В 1964 году пенсии по старостибыли установлены и для колхозников, хотя возраст выхода на пенсию былустановлен на 5 лет выше, чем для рабочих и служащих.

Но в 1968 году былоустановлено общее равенство возрастного выхода на пенсию по старости для всехграждан страны: 60 лет для мужчин и 55 лет для женщин.

В течение всего периода существования СССР пенсионное обеспечение по старости изменялось, но только в части улучшения пенсионного обеспечения, повышения выплачиваемых пенсий, а не их снижения, тем более вопрос увеличения возрастного ценза выхода на пенсию по старости даже не обсуждался.

Государственное пенсионное обеспечение в России после распада СССР

После распада СССР пенсионные выплаты по старости сохранили свою преемственность, но система организации управления финансами пенсионного обеспечения претерпела значительные изменения. В декабре 1990 года для управления финансами пенсионного обеспечения был образован Пенсионный фонд Российской Федерации (ПФР).

Вновь образованный орган управления финансами пенсионного назначения Российской Федерации представлял собой самостоятельный внебюджетный орган, который аккумулировал денежные средства, поступающие для выплаты пенсий.

Поступающие в ПФР средства не входят в государственный бюджет и не должны расходоваться на другие цели, кроме выплат пенсий.

Современная модельроссийского пенсионного страхования сложилась в результате реформированиясистемы государственного пенсионного обеспечения, которая направлена наобеспечение долгосрочной финансовой устойчивости пенсионной системы РФ.

Переход к распределительно-накопительному механизму начисления пенсий позволил учитывать не только стаж работы будущего пенсионера, и суммы взносов, которые были начислены и уплачены работодателем, но и самих застрахованных лиц. На трудовые пенсии приходится в настоящее время более 91 % всех пенсионных выплат, а в расходах бюджета выплаты страховой части трудовых пенсий превышают 72%.

Пенсионная система Российской Федерации в настоящее время находится в «непростом» положении – в состоянии реформирования. Предложенные перемены не радуют большинство россиян, хотя они и необходимы для того чтобы решить ряд современных проблем пенсионного обеспечения. Поиск путей их решения является главной задачей, которая стоит перед социальной сферой.

Современные направления изменения системы пенсионного обеспечения в РФ

Одним из ключевых направлений государственной политики, которое наиболее широко обсуждается общественностью, безусловно, является изменения в системе пенсионного обеспечения.

В течение последних нескольких лет велись громкие дискуссии, рассматривались варианты модернизации существующей системы и разрабатывался соответствующий проект изменений в правовом регулировании. В итоге, 28 декабря 2013 г.

были введены два новых закона: №400 –ФЗ «О страховой пенсии» и № 424-ФЗ «О накопительной пенсии», согласно которым пенсия стала складываться из социальной и накопительной составляющей, рассчитываемой по определенным коэффициентам, которые в итоге выражаются в совокупности баллов.

В результате размер пенсии граждан напрямую стал зависеть от количества страхового стажа и величины страховых взносов, уплаченных в ПРФ. Также согласно новым правилам, чем позже гражданин выйдет на пенсию после достижения пенсионного возраста, тем больше будет размер его пенсии.

Целью данных преобразований являлось, прежде всего, повышение доходности Пенсионного Фонда России (далее – ПФР) и его способности отвечать по своим обязательствам. К тому же, данная реформа была нацелена на стимулирование трудовой деятельности граждан и повышения объёмов страховых выплат, поступающих в ПФР.

Наконец, последние изменения коснулись пенсионного возраста.

Согласно Федеральному закону от 3 октября 2018 года № 350-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации по вопросам назначения и выплаты пенсий», вводится поэтапное повышение пенсионного возраста с 60 до 65 лет для мужчин и с 55 до 60 лет для женщин, повышение возраста, необходимого для получения социальной пенсии соответственно на пять лет.

Также повышаются требования к размеру стажа и выслуги лет, вводятся некоторые другие ужесточения (например, установление минимального возраста, дающего права на назначение пенсии на основании стажа педагогической деятельности). С 1 января 2019 г. данные изменения вступили в силу. Окончательно они будут реализованы к 2024 г.

https://www.youtube.com/watch?v=otM6IhzjQ3Q

Характеристика и описание изменений в пенсионной системе Российской Федерации с 2015 по 2019 (плановый) годы представлена в таблице 1.

Таблица 1 — Характеристика и описание изменений в пенсионной системе Российской Федерации с 2015 по 2019 (плановый) годы

| Год | Изменения |

| 2015 | В ходе реформирования системы пенсионного обеспечения, начавшегося с 2015 года, возникли проблемы с наполнением бюджета Фонда, которые связаны с направлением части, перечисляемых в виде взносов, финансовых средств на формирование накопительной пенсии в накопительный пенсионный фонд. Это привело к резкому уменьшению поступлений предназначенных для выплаты страховых пенсий и вызвало дефицит пенсионного бюджета. Главное достоинство реформы, начатой в 2015 году, состоит в том, что новые положения пенсионного законодательства, по мнению их авторов, позволят сбалансировать бюджет Пенсионного фонда. Сбалансированность его состоит в экономии финансовых средств госбюджета, направляемых в пенсионный бюджет для финансирования государственных пенсионных программ и произведения доплат тем пенсионерам, размер пенсии у которых оказался ниже прожиточного минимума, установленного в регионе проживания. |

| 2016 | В качестве меры, направленной на решение финансовых проблем в сфере пенсионного обеспечения, согласно с требованиями, изложенными в Федеральном законе от 14.12.2015 года № 383, Правительством было принято решение о продлении моратория на формирование накопительной пенсии до конца 2016-го года. |

| 2017 | В 2017 году в России пенсионное обеспечение граждан вновь претерпело ряд изменений, касающихся повышения суммы выплат и условий назначения пенсии для отдельных категорий получателей. С 2017 года снова начали действовать приостановленные положения законодательства, касающиеся индексации пенсионного обеспечения. С пенсионными выплатами для военных пенсионеров дело обстоит немного сложнее: предполагалось, что пенсия таким гражданам увеличится, однако конкретная величина повышения неизвестна. С 1 января 2017 года вступил в силу закон, предусматривающий повышение пенсионного возраста для чиновников до 63 и 65 лет, и в связи с возрастающим дефицитом бюджета в Правительстве стали активно обсуждать тему увеличения возраста выхода на пенсию для остальных граждан. |

| 2018 – 2019 (плановый) | Позже Правительство пришло к выводу, что направлять часть страховых взносов на накопления не выгодно вовсе для государственного бюджета, в следствие чего мораторий продлили до 2019 года. Таким образом, 6% которые направлялись в негосударственные фонды, теперь идут на пополнение бюджета, предназначенного на выплату страховых пенсий, что должно, по мнению Правительства, стабилизировать положение в сфере пенсионного обеспечения населения. |

С 2019 г. в рамках реализации Указа Президента Российской Федерации от 7 мая 2018 года № 204

Видео:Пронько: У молодых в России не будет пенсий?Скачать

Пенсионная система Российской Федерации — структура пенсионной системы в РФ, какая в 2020 году максимальная и минимальная пенсия для женщин и мужчин

Социальную политику любого развитого государства составляет ряд правовых и экономических норм, на основании которых гражданам предоставляется материальная поддержка. Пенсионная система в России предусматривает финансовое обеспечение определенных категорий граждан, к которым относятся люди пожилого возраста, недееспособные граждане и некоторые семьи – в случае потери кормильца.

На заметку. В РФ, как и во многих странах действует смешанная пенсионная система. По-другому она называется распределительно-накопительной.

Часть отчислений граждане (или компании, в которых они работают) вносят в государственный пенсионный фонд страны. Это так называемая базовая часть.

Впоследствии эти средства будут начисляться по государственной программе пенсионного обеспечения. За счет другой части денег формируется их индивидуальная накопительная часть.

https://www.youtube.com/watch?v=sJPlrMvFpQs

Размер пособий и число граждан, которые получают социальные выплаты, во многом зависит от экономических возможностей государства и определяется целым рядом факторов: налоговой политикой, уровнем инфляции, демографическими и иными показателями.

Рассмотрим, как устроена российская пенсионная система, виды материального обеспечения, как работают ПФР и негосударственные фонды. Постараемся ответить на вопрос о том, как повысить размер будущего пособия тем, кто сегодня официально трудоустроен. Кратко расскажем о повышении возраста для мужчин и женщин, а также то, в каком направлении будет идти пенсионная реформа в дальнейшем.

Как устроена пенсионная система РФ

Итак, на каком основании и кому выплачивается материальное пособие в современной России? Есть ли отличие в работе государственного и негосударственных пенсионных фондов?

Чтобы ответить на эти вопросы, определим, какие сегодня встречаются виды пенсий и какие цели и обязанности есть у ПФР и НПФ.

В России встречается четыре основных разновидности денежных пособий:

- Страховая пенсия. Выплачивается гражданину, который признан утратившим дееспособность. Бывает трех видов: по старости, по инвалидности и по потере кормильца. В первом случае пособие получают граждане, которые достигли определенного возраста (как показали последние события, этот показатель может меняться). Пенсия по инвалидности начисляется гражданам с I, II и III группами. По потере кормильца – тем семьям, которые лишились кормильца. Трудовая пенсия (по старости), которая выплачивается после достижения гражданином определенного возраста, формируется за счет взносов работодателей;

- Накопительная пенсия. Ее средства хранятся на индивидуальных счетах граждан. Через различные частные компании или Внешэкономбанк (государственную компанию) ее формирует Пенсионный фонд России. НПФ инвестируют средства клиента в ценные бумаги и одну часть полученной прибыли перечисляют себе, а другую – гражданину, который платит взносы. Взаимодействие с негосударственными фондами имеет свои плюсы и минусы. Положительный момент заключается в том, что гражданин сможет накопить больше баллов, а отрицательный – в отсутствии той гарантии, что НПФ еще будет работать, когда гражданин выйдет на пенсию;

Важно! Если гражданин не написал заявления о переводе накопительной части в негосударственный фонд, по умолчанию ей будет распоряжаться государство (до того момента, пока соответствующая заявка не будет подана).

- Добровольная пенсия. Иначе называется корпоративной. Дополнительная часть пособия формируется за счет добровольных отчислений компании, в которой трудится гражданин. Средства накапливают негосударственные фонды;

- Государственная пенсия. К этой разновидности относятся пособия, которые получают бывшие военные или гражданские служащие. Одним из вариантов такой пенсии может стать материальное обеспечение тех, кто утратил дееспособность при исполнении воинского или иного служебного долга.

Чтобы ответить на вопрос, есть ли отличие в работе ПФР и НПФ, рассмотрим цели и обязанности, которые стоят перед ними. В целом как государственная, так и частные системы решают задачи по выплате средств тем гражданам, которые по закону имеют право на социальные пособия. Различия касаются в основном

Государственный фонд обеспечивает начисление базовой части социальных выплат. В их число входят следующие виды пенсий:

- по труду. Начисляется гражданам, которые имеют определенный трудовой стаж. Размер выплат зависит от уровня заработной платы в течение всего трудового периода. Одна из разновидностей такой социальной выплаты – пенсия по выслуге лет, которая назначается гражданам, несшим государственную службу, в том числе сотрудникам органов внутренних дел, Вооруженных Сил и пр. Может быть назначена задолго до наступления возраста, когда начинает выплачиваться пенсия по старости;

- по возрасту. Один из вариантов социальных выплат, когда ежемесячное пособие начисляется гражданину по достижении им определенного возраста. После пенсионной реформы 2019 года мужчины имеют право на пенсию по старости с 65 лет, женщины – с 63 лет (вместо прежних 60 и 55-ти соответственно).

Для справки. В марте 2019 года Государственной Думой принят закон, который предусматривает, что при подсчете общего объема выплат не будет учитываться сумма индексации пенсий.

Чтобы пособие оказалось выше прожиточного минимума, эту часть будут выплачивать отдельно. Ее величина зависит от уровня ПМ в каждом субъекте РФ.

Прожиточный минимум рассчитывается на местном уровне в соответствии с экономическим положением региона.

- по инвалидности. Назначается частично дееспособным и недееспособным гражданам. Ее размер зависит от группы инвалидности. Наибольший размер положен тем, кто полностью зависит от третьих лиц и не может самостоятельно, без постороннего ухода, контролировать себя и передвигаться. Меньшая сумма положена инвалидам второй группы, которые могут работать с использованием различных вспомогательных инструментов. И, наконец, те, у кого есть серьезный недуг, но он не препятствует работе, не связанной с большими нагрузками, будут получать наименьшие выплаты. При этом речь идет о соотношении выплат в отдельном регионе, т. к. в одном субъекте Федерации размер пенсии по инвалидности может в значительной степени отличаться.

- социальные. Регулярные денежные выплаты, которые назначаются государством и не зависит от трудового стажа. Даже если гражданин не работал официально и не платил необходимые взносы, он будет иметь право на минимальное социальное обеспечение. Правда, пенсия в этом случае будет относительно небольшой.

Государственный пенсионный фонд России контролирует, чтобы плательщики вовремя и в нужном объеме платили необходимые взносы, и направляет средства тем, кто имеет право на социальные выплаты.

Все лица, задействованные в пенсионной системе, внесены в базу данных. Ведется учет поступающих в фонд и выплачиваемых средств. Работа ПФР регламентируется ФЗ № 166 – о пенсионном гособеспечении в РФ.

На основании действующего законодательство перед ПФР обязан решать следующие текущие задачи:

- собирать страховые взносы;

- финансировать выплаты государственных пенсий в РФ;

- взыскивать с работодателей и тех, кто привел к инвалидности граждан, необходимые суммы для дальнейшей выплаты государственных пенсий;

- капитализироваться собранные средства и привлекать для этого физ- и юрлиц на добровольной основе;

- предоставлять гражданам необходимую информацию о государственном пенсионном обеспечении;

- контролировать поступление страховых взносов и правильное расходование средств;

- организовывать и вести персональный учет застрахованных лиц по различным категориям;

- вносить в органы законодательной власти предложения по совершенствованию пенсионной системы.

Также ряд задач касается международного и межгосударственного сотрудничества, проведения исследований в области пенсионного обеспечения и страхования.

https://www.youtube.com/watch?v=8W6DtdqSIG0

Деятельность негосударственных пенсионных фондов, как и ПФР, регулируется ФЗ № 166.

Важно! По закону граждане имеют право перевести свои пенсионные накопления в негосударственный пенсионный фонд. Другой вариант – оставить все средства в ПФР. Но и здесь есть свои варианты. Так, ПФР работает с уполномоченными управляющими компаниями, которые могут предложить клиенту различные инвестиционные стратегии, чтобы увеличить объем будущих выплат.

На сегодняшний день граждане могут накапливать часть средств будущего социального пособия в различных НПФ. Для этого заключается специальный договор, после чего отчисления работодатель начинает отправлять в негосударственный пенсионный фонд. Каждый НФП должен успешно решать следующие задачи:

- повышать размер пенсионных выплат гражданам за счет формирования дополнительных накоплений;

- создавать необходимые условия, чтобы отчисления граждан поступали и использовались в полном объеме;

- создавать такие условия, чтобы накопления клиентов устойчиво росли, чтобы в итоге уровень выплат был максимально возможным.

Если этого не происходит, клиент может выбрать другую организацию. Ознакомиться с предложениями различных негосударственных пенсионных фондов вы можете на нашем финансовом портале.

Минимальная пенсия для мужчин и женщин в 2019 году

Итак, рассмотрим, на какой размер социального пособия могут рассчитывать граждане России по достижении установленного законом возраста.

Минимальной можно считать пенсию, которая состоит из одной только базовой части и не имеет доплат. При этом если уровень социальных выплат ниже прожиточного минимума, то гражданам может назначаться региональная или федеральная надбавка, которая индексируется каждый год 1 января. Но на такие доплаты могут рассчитывать только неработающие пенсионеры.

К сведению. 20 февраля 2019 года Президент России В. Путин распорядился пересмотреть методику начисления пенсий, чтобы наименьшие выплаты были не меньше прожиточного минимума по каждому региону.

Перерасчет производился и раньше, но с учетом инфляции увеличения были незначительными. Пенсия индексировалась обычно до показателей прожиточного минимума.

Теперь социальные выплаты будут индексироваться в том числе и тогда, когда они превышают региональный уровень ПМ.

Таким образом, как мужчины, так и женщины, имеющие право на пенсионное обеспечение, будут получать ежемесячно средства в размере, превышающем прожиточный минимум в регионе их постоянной регистрации. В связи с последними законодательными изменениями социальные пособия по возрасту выплачиваются мужчинам, достигшим 65 лет, и женщинам – с 63 лет.

Ожидаемые изменения

Начатую в 2019 году реформу пенсионной системы планируется завершить к 2028 году. До этого времени будет длиться так называемый переходный период, в течение которого намечен перерасчет социальных выплат в сторону их увеличения.

Важно! Тех, кто на момент реформы уже достиг пенсионного возраста, повышение не затрагивает, при этом они могут рассчитывать на все предстоящие индексации, намеченные правительством.

Повышение возраста будет происходить постепенно. Это касается и мужчин, и женщин. Увеличение возраста можно представить в виде следующей таблицы:

| Год | Мужчины | Женщины |

| 2019 | 60,5 лет (+6 мес.) | 55,5 (+6 мес.) |

| 2020 | 61,5 лет (+1,5 года) | 56,5 лет (+1,5 года) |

| 2021 | 63 года (+3 года) | 58 лет (+3 года) |

| 2022 | 64 года (+4 года) | 59 лет (+4 года) |

| 2023 | 65 лет (+5 лет) | 60 лет (+5 лет) |

Многие граждане встретили пенсионную реформу с неодобрением.

Судя по отзывам в интернете, прошедшим массовым акциям протеста и данным статистических агентств, далеко не всем понравилась выбранная руководством страны стратегия и необходимость работать лишние 5 лет даже при том условии, что впоследствии уровень выплат будет выше. При этом нового повышения пенсионного возраста на сегодняшний день не планируется.

Заключение

Законодательные изменения в системе формирования и выплаты пенсии приводят к тому, что с одной стороны повышается срок выхода на пенсию, с другой – ее размер.

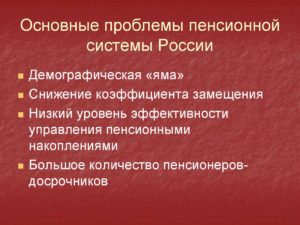

Реформа во многом была вызвана большим процентом людей пожилого возраста в общем числе граждан, что связано с демографической ямой в связи с рядом событий новой и новейшей истории России.

При этом те, кто сегодня работает и выплачивает взносы в ПФР, могут самостоятельно повлиять на увеличение своей пенсии, если воспользуются услугами негосударственных фондов.

Видео:Перерасчет пенсии: как добиться исправления ошибок Пенсионного фондаСкачать

Современная система пенсионного обеспечения РФ

Пенсионное обеспечение в Российской Федерации организуется в соответствии со статьей 39 Конституции РФ.

Современное пенсионное обеспечение в РФ ведет свое начало с 2001 года, когда был принят Федеральный закон от 15.12.2001 № 166-ФЗ «О государственном пенсионном обеспечении в Российской Федерации».

Сформированная в соответствии с этим законом № 166-ФЗ система пенсионного обеспечения РФ включает четыре основных вида пенсионного обеспечения:

государственное пенсионное обеспечение;

обязательное пенсионное страхование;

накопительное пенсионное обеспечение;

негосударственное пенсионное обеспечение.

Государственное пенсионное обеспечение:

государственной организацией, отвечающей за выплату пенсии, является Пенсионный фонд РФ (ПФР);

пенсия от государства передается гражданам из федерального бюджета, распределение ведется среди отдельных групп населения;

государственное пенсионное обеспечение осуществляется на основании ФЗ от 15.12.2001 № 166-ФЗ «О государственном пенсионном обеспечении в Российской Федерации».

Обязательное пенсионное страхование:

это выплаты от Пенсионного фонда РФ;

такая пенсия предоставляется большинству работающих людей;

накопление средств ведется за счет обязательных страховых взносов, которые перечисляются работодателями в ПФР;

указанные страховые взносы составляют 22% от фонда оплаты труда;

обязательное пенсионное страхование осуществляется на основании Федерального закона от 28.12.2013 № 400-ФЗ «О страховых пенсиях».

Накопительное пенсионное обеспечение:

накопительная часть пенсионного обеспечения формируется за счет части страховых взносов (в размере 6% от величины фонда оплаты труда на предприятии или в организации), а также может быть пополнена за счет взносов самих граждан, работодателей и доходов от инвестиционного использования пенсионных накоплений;

накопительная пенсия может формироваться только для граждан, которые родились в 1967 г. и позднее;

накопительное пенсионное обеспечение осуществляется на основании Федерального закона от 28.12.2013 № 424-ФЗ «О накопительной пенсии».

Негосударственное пенсионное обеспечение:

эта система сформирована из частных (негосударственных) пенсионных фондов (НПФ) для обеспечения более высокого уровня жизни на пенсии;

участие в негосударственном пенсионном обеспечении может быть индивидуальным и корпоративным;

получить пенсионные выплаты может любой человек или организация, заключившие отдельные договоры с НПФ.

Пенсионный фонд Российской Федерации (ПФР)

Пенсионный фонд Российской Федерации (ПФР):

создан для государственного управления средствами пенсионной системы и обеспечения прав граждан на пенсионное обеспечение;

бюджет ПФР утверждается Государственной Думой вместе с федеральным бюджетом;

доля ПФР в ВВП России составляет 10,8% — в части доходов и 10,2% — в части расходов;

Пенсионный фонд РФ выплачивает пенсии 40 млн. пенсионеров, социальные выплаты — 20 млн. льготников, ведет персонифицированный учет пенсионных прав 128 млн. застрахованных лиц — граждан РФ.

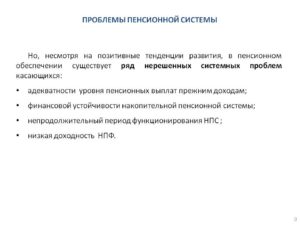

С 2005 года отмечается дефицит пенсионной системы, который покрывается перечислениями из федерального бюджета.

В структуре Пенсионного фонда РФ имеется:

8 Управлений в федеральных округах РФ,

83 Отделения ПФР в каждом из субъектах РФ,

отделение в г. Байконуре (Казахстан),

а также около 2 500 территориальных управлений во всех регионах страны.

Высшим органом является Правление ПФР, за его исполнительные функции отвечает Исполнительная дирекция ПФР. Во взаимоотношениях со страхователями, застрахованными лицами и пенсионерами территориальные управления ПФР являются отдельными юридическими лицами.

https://www.youtube.com/watch?v=ZpUKJ6-LMI8

До передачи средств накопительного пенсионного обеспечения в управляющие компании и НПФ Пенсионный фонд вправе временно разместить их в коммерческих банках. Так, по результатам 2016 г., он получил от такого инвестирования доход в размере 2,97 млрд рублей, что составляет 10,58% годовых.

На начало 2018 г. Пенсионный фонд РФ являлся самой крупной по численности пенсионной организацией в мире:

- в его структуре в общей сложности занято более 120 тысяч человек.

Для сравнения:

численность сотрудников аналогичной государственной структуры США Social Security Administration в два с лишним раза меньше, а население США более чем в два раза превышает российское; объемы пенсионных и социальных выплат в США почти в девять раз больше;

в Японии, при близкой к России численности населения, в пенсионной службе Nihon Nenkin Kikou занято 27 тысяч человек, из которых только 15 тысяч — на постоянной основе.

В августе 2018 г. при обсуждении законопроекта об увеличении пенсионного возраста в России отмечалось, что одной из важнейших причин недостатка средств на выплату пенсий в России являются непомерные расходы на содержание самого Пенсионного фонда РФ:

только для ведения пенсионных счетов россиян ПФР содержит более 110 тысяч служащих,

а на обслуживание самого Пенсионного фонда РФ ежегодно тратится около 1,5% всех пенсионных накоплений.

Предлагалось:

функции ПФР по выплате и начислению пенсий передать Казначейству России и многофункциональным центрам (МФЦ),

а многочисленные современные здания ПФР по всей России — в собственность субъектов РФ и муниципальных образований для организации центров обучения людей старшего возраста новым квалификациям.

Предполагалось, что такие меры могут позволить государству высвободить значительные резервы для выплаты пенсий без увеличения пенсионного возраста.

К сожалению, эти предложения руководством страны приняты не были и мы имеем действующий с 1 января 2019 года Федеральный закон от 03.10.2018 № 350-ФЗ о повышении в нашей стране пенсионного возраста.

Пенсионная реформа 2019 года: повышение пенсионного возраста

📹 Видео

ПЕНСИИ В РОССИИ И В МИРЕ | КАК ПОЧИНИТЬ ПФР | ИСТОРИЯ ПЕНСИЙ | FURYDROPSСкачать

Одна из лучших пенсионных систем! | Пенсионная система НорвегииСкачать

Пенсии жителям новых регионов заплатят по особым правиламСкачать

Формирование пенсионной системы в РоссииСкачать

Пенсия: как она появилась и почему у вас её не будетСкачать

Виды пенсий в РоссииСкачать

Повышение пенсионного возраста в 2024 годуСкачать

С работы уволили, денег нет, а до пенсии еще несколько лет: как получить выплату от государстваСкачать

Пенсионные системы мира. Какие они?Скачать

Пенсионная система и страхованиеСкачать

Как работает Пенсионная система?Скачать

История российской пенсииСкачать

Как выбрать оптимальный,наилучший,самый выгодный вариант оформления пенсии в Украине. Часть 17Скачать

Проблемы пенсионной системы РоссииСкачать

Лекция Пенсионная система РФ на современном этапеСкачать

Пенсия в России: государство обеспечит вам нищую старость | Почему реформы не работаютСкачать