Редакция «С» продолжает разъяснительные работы по сложным вопросам взрослой жизни,и если в прошлый раз мы писали о том, то в этот раз мы поговорим с вами о налогах.

Итак,поехали: 1 Для начала стоит упомянуть о том,что вообще такое «налог».

Налог — это принудительное изымание государственными налоговыми структурами денежных средств с физических и юридических лиц,необходимое для осуществления государством своих функций.

На данный момент в Республике Казахстан существуют следующие виды налогов:

- Корпоративный подоходный налог;

- Налог на добавленную стоимость;

- Налог на доходы физических лиц;

- Социальный налог;

- Налог на прибыль;

- Подоходный налог,удерживаемый с источника выплаты;

- Налог на имущество;

- Акцизный налог;

- Рентный налог на экспорт;

- Налогообложение недропользования;

- Транспортный налог;

- Земельный налог;

- Прочие «специальные налоги», как,например,налог на игорный бизнес.

2 Нет. Физические и юридические лица облагаются разными видами налогов. То есть,если вы не предприниматель,не учредитель ТОО,ООО,АО и т.

д., то платить государству за свое существование в нем вы будете гораздо меньше.

3 Начнем с налога на имущество, который можно также назвать налогом на недвижимость — за квартиры,дома,гаражи,дачи и прочие постройки,стоящие на великой казахстанской земле,вы раз в год обязаны платить. Вообще,госорганы сами рассчитывают этот налог,путем перемножения текущей ставки и оценочной стоимости имущества.

Сумму оплаты,в январе каждого нового года,просто включают в квитанцию по оплате ЖКХ.

В населенных пунктах,где не используется единая квитанция,жильцы сами обращаются в госорган,где им персонально рассчитывают сумму и на месте принимают оплату.

В принципе,это все,что вам стоило бы знать о налоге на имущество,но ведь когда начинаешь копаться в том за что и сколько государство требует от тебя денег,бывает очень сложно остановиться.

Расчет производится по следующей формуле: стоимость 1 кв.м.

умножается на (сумму всех используемых площадей), умножается на ,на ,на и месячный расчетный показатель. Стоимость за 1 кв.м. фиксированная и на 2020 год составляет:

- Алматы,Астана — 60 тыс. тенге;

- остальные крупные города — 36 тыс. тенге;

- города областного значения — 12 тыс. тенге;

- города районного значения — 6 тыс. тенге;

- поселки — 4,2 тыс. тенге;

- села — 2,7 тыс. тенге

Что,сложно? Для любителей досконального изучения процесса мы даже вставили ссылки в каждый термин,а для тех,кто не особо хочет заморачиваться,повторяем: госорганы сами оценят и все посчитают.

В крайнем случае,если вам в каждой цифре видится обман,то обратитесь в налоговую,на ваших глазах все пересчитают и уж точно разъяснят все моменты. Та же ситуация и с земельным налогом, хотя нет,здесь проще: Если ваша земля предоставлена для ведения подсобного хозяйства,то платить вы будете:

- до 0,5 гектар — 20 тенге за 0,01 га;

- 0,5 гектар — 100 тенге за 0,01 га.

Если же ваша земля относится к населенным пунктам,то коэффициенты(за 1 кв.м.) будут следующие:

- Алматы и Астана — 0,96 тенге;

- крупные города — 0,58 тенге;

- города Алматинской и Акмолинской области — 0,39 тенге;

- города областного значения — 0,39 тенге;

- города районного значения — 0,19 тенге;

- поселки и села — 0,13,0,09 тенге.

Налог на землю также рассчитывается и присылается вам в квитанции госорганами,но уже к 1 августа каждого года. 4 Точнее — налог на транспортное средство, коим являются легковые и грузовые автомобили,водный,воздушный,железнодорожный и мототранспорт,который зарегистрирован или состоит на учете в Республике Казахстан.

https://www.youtube.com/watch?v=evHbuQU3HMI

Размер транспортного налога в Казахстане зависит от:

- типа ТС;

- объема двигателя для легковых автомобилей;

- грузоподъемности для грузовых машин;

- количества посадочных мест для автобусов;

- мощности для воздушного,водного,железнодорожного и мототранспорта.

Здесь очень большая роль отводится МРП,который на 2020 год составляет — 2405 тенге. То есть,к примеру,Toyota Land Cruiser Prado 2020 года выпуска с объемом двигателя в 4000 см3, будет обходиться своему владельцу в год в 130*2405 = 312 650 тенге.

Физические лица уплачивают налог на транспортное средство не позднее 31 декабря налогового периода или в момент регистрации,перерегистрации и снятия автотранспорта с учета в органах дорожной полиции.

Сделать это можно в любом рассчетно-кассовом отделении банка(при себе нужно иметь техпаспорт), через терминалы или интернет-банкинг.

Жители города Алматы имеют возможность добавить этот налог в свою квитанцию по оплате коммунальных услуг.

Лайфхак: на сайте Комитета государственных доходов Республики Казахстан есть очень удобный для расчёта налога на ваше транспортное средство. 5 Конечно же есть. Самый простой пример — индивидуальный подоходный налог и обязательный пенсионный взнос. Все это высчтитывается по формуле: «Оклад — 10 000(ОПВ) — 24248(минимальная зп,стандартный вычет) *10%».

Таким образом,если в трудовом договоре у вас прописан оклад в 100 000 тенге,то «на руки» вы будете получать 83828,4 тенге.

Здесь же и налог на подакцизные товары — не углубляясь в подробности,можем сказать,что с каждого купленного литра пива государство в 2020 году берет себе 48 тенге(в 2017 было 39 тенге за литр,а в 2020 будет 57 тенге), около 40% от стоимости пачки сигарет(минимальная цена которой в 2020 году — 360 тенге,а в 2017 было 300 тенге) и чуть больше 50% за каждый литр бензина также уходит в государственную казну. Ну и налог на добавленную стоимость в 12%, который автоматически закладывается в стоимость приобретаемых вами товаров.

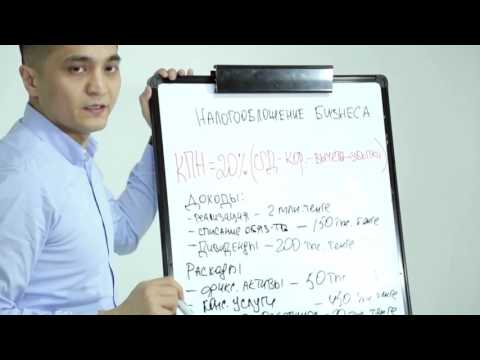

Если вы собираетесь открывать бизнес,то настоятельно рекомендуем вам завести бухгалтера,потому что в налогообложении юридических лиц гораздо больше нюансов,разбираться в которых самостоятельно вы будете долго и мучитель.

Теперь вы знаете как,за что и сколько вы платите государству и когда очередной ваш друг-фрилансер начнет выпендриваться,мол,как хорошо,что он не платит налоги,с умным покажите ему этом материал и скажите «как бы не так».

31 мая в 11:18 9346

- Как расчитать индивидуальный подоходный налог в Казахстане

- Ндфл в казахстане

- Сколько процентов составляет НДФЛ в 2020 году?

- Подоходный налог в Казахстане — 2019

- Налогдлясвободныхработников

- Как, куда и сколько уходят выплаты ЕСП?

- Кто не может воспользоваться ЕСП?

- Новые технологии для удобства взимания налогов

- Изменения налогов на зарплату в России

- Подоходный налог на доходы в Беларуси

- Ипн в рк в 2020 году: процент, расчет, вычеты, сроки уплаты, перечисление

- Как рассчитать «чистый» доход от зарплаты Версия для печати

- Налогообложение доходов физических лиц, полученных за границей

- Налогообложение доходов физических лиц, полученных за границей

- Что понимается под доходом?

- Каким налогом облагаются доходы физического лица?

- Какова ставка индивидуального подоходного налога?

- В каких случаях, не уплачиваются налоги с доходов, полученных за пределами Республики Казахстан?

- Какие доходы облагаются налогами в Казахстане?

- Платить ли налоги, если вы не трудоустроены?

- С каких доходов налоги не платятся?

- Заработная плата в Казахстане

- Налоговая амнистия

- 🔍 Видео

Как расчитать индивидуальный подоходный налог в Казахстане

2020-02-04 Индивидуальный подоходный налог должен быть экономически эффективным для государства и справедливым для налогоплательщиков. Посчитаем в статье.

tengrinews.kzФизические лица, которые получают зарегистрированный доход на территории республики, обязаны выплачивать налоги РК.

Достаточно заполнить готовые формы и получить конечный результат. Также индивидуальный подоходный налог в РК вычисляется по такой формуле:

etleboro.orgИПН = (ЗПЛ – ОПВ – МЗП) х 10%Расшифровка аббревиатуры звучит так:

- ИПН — индивидуальный подоходный налог;

- ЗПЛ — зарплата;

- ОПВ — пенсионный взнос;

- МЗП — минимальная зарплата.

Налоговая система РК предполагает минимальные налоговые отчисления.

Например, ваша зарплата 60 000 тенге. Отнимите ОПВ в размере 10%, что составит 6 000 тенге. Вычтите 1 МЗП, которая составляет 42 500 тенге.

В итоге остается 11 500 тенге.

полученную сумму умножим на 0,1 (10%). В итоге получаем 1 150 тенге подоходного налога.

m.kapital.kzВот так высчитываются налоги в Казахстане.

Ндфл в казахстане

ВВЕДЕНИЕ Налоговое законодательство Республики Казахстан состоит из Кодекса Республики Казахстан «О налогах и других обязательных платежах в бюджет» (далее Налоговый кодекс), а также других нормативных правовых актов.

Ни на кого не может быть возложена обязанность по уплате налогов и других обязательных платежей в бюджет, не предусмотренных Налоговым кодексом, все налоги и другие обязательные платежи в бюджет устанавливаются, вводятся, изменяются или отменяются в порядке и на условиях, установленных Налоговым кодексом. Налоги — это обязательные платежи, устанавливаемые государством и взимаемые в определенных размерах и в установленные сроки. Налоговым обязательством признается обязательство налогоплательщика перед государством, возникающее в соответствии с налоговым законодательством.

https://www.youtube.com/watch?v=Um9fkGRcbGQ

Налоговое обязательство по уплате налогов и других обязательных платежей в бюджет исполняется в тенге, за исключением случаев, когда законодательными актами Республики Казахстан и положениями контрактов на недропользование предусмотрена натуральная форма уплаты или уплата в иностранной валюте.

Налогоплательщики, в силу исполнения налоговых обязательств, обязаны определять объекты налогообложения и объекты, связанные с ним, исчислять налоги и другие обязательные платежи в бюджет от определенной за налоговый период налогооблагаемой базы по установленным налоговым ставкам, составлять налоговую отчетность и предоставлять ее в налоговые органы.

При этом:объектами налогообложения и объектами, связанными с налогообложением, являются имущество и действия, с наличием которых у налогоплательщика возникает налоговое обязательство; налоговая база представляет собой стоимостную, физическую базу или иные характеристики объекта налогообложения и объекта, связанного с налогообложением, на основе которых определяются суммы налогов и других обязательных платежей, подлежащих уплате в бюджет; налоговая ставка представляет собой величину налоговых начислений на единицу измерения налоговой базы. Налоговая ставка устанавливается в процентах или в абсолютной сумме на единицу измерения налоговой базы; налоговый период — это период времени, установленный применительно к отдельным налогам и другим обязательным платежам согласно Налоговому кодексу, по окончании которого определяется налоговая база и исчисляется сумма налогов и других обязательных платежей, подлежащих уплате в бюджет.

Проблемы учета расчетов по этому налогу во многом сходны для разных стран.Общий порядок отражения в финансовой отчетности расчетов по налогу наприбыль предусмотрен МСФО 12 «Налоги на прибыль».

Расчеты предприятий с бюджетом учитываются на счетах подраздела 3100 «Обязательства по налогам» Генерального плана счетов, в который входят счета 3110 «Корпоративный подоходный налог, подлежащий уплате», 3120 «Индивидуальный подоходный налог» и тд. 1.

Сколько процентов составляет НДФЛ в 2020 году?

> > > 13 марта 2020 НДФЛ сколько процентов составляет с сумм полученных доходов? Как необходимо уплачивать этот налог и от чего зависит его размер? Эти и другие вопросы, связанные с налогом с заработной платы и других доходов физического лица, рассматриваются в данной статье.

НДФЛ — прямой налог, который рассчитывается с разницы между всеми доходами, полученными физическими лицами, и расходами, которые подтверждены документами, оформленными в соответствии с действующим законодательством, или налоговыми вычетами.

Об объектах, попадающих под этот налог, читайте в статьях рубрики по НДФЛ:

Плательщики НДФЛ — это физические лица, которые в целях расчета налога делятся на 2 группы:

- Нерезиденты РФ — те, кто находится в РФ менее 183 дней и получает доход на ее территории.

Размер подоходного налога с их доходов в общем случае составляет 30%. Однако для некоторых видов нерезидентов ставка НДФЛ составляет 13%. К нерезидентам, чьи доходы от основной трудовой деятельности облагаются по ставке 13% относятся ( п.3 .

ст. 224 НК РФ):

- Резиденты РФ — те, кто получает доход и находится в России не менее 183 календарных дней в течение года без перерыва. Они уплачивают налог в размере 13% от зарплаты (о размере НДФЛ по иным доходам речь пойдет ниже).

- работающие по патенту;

- члены экипажей судов, плавающих под Государственным флагом Российской Федерации.

- работники из стран ЕАЭС (важный нюанс см.

);

- участники Государственной программы по оказанию содействия добровольному переселению в Российскую Федерацию;

- иностранцы-беженцы или получившие убежище в России;

- высококвалифицированные специалисты;

Сколько подоходный налог составит в итоге, зависит от того, по какой ставке подлежат обложению доходы физического лица. Ст. 224 НК РФ предусмотрено 5 процентных ставок НДФЛ:

- 13% НДФЛ с суммы доходов физических лиц (заработной платы, вознаграждений по гражданско-правовым договорам, доходов от продажи имущества и др.). С 2015 года такая же ставка действует для дивидендов. Базу для налога с дивидендов необходимо рассчитывать, отделяя ее от других доходов, облагаемых по ставке 13%.

Видео:Подоходный налог казахстанцы будут платить по новым правиламСкачать

Подоходный налог в Казахстане — 2019

Индивидуальный подоходный налог – это часть дохода казахстанца, который он должен выплачивать государству.

При этом в стране данным налогом облагаются как бизнес-объекты, так и заработная плата, и стипендии. Пенсии, страховки, имущество и выигрыш в лотерею также облагаются индивидуальным подоходным налогом.

Сколько из всего нажитого и заработанного придется отчислять в госбюджет, мы расскажем в нашем материале.

цель, которую преследует государство при назначении подоходного налога – это экономическая эффективность. При этом, процент налога также должен оставаться справедливым для самих налогоплательщиков.

Более того, с начала текущего года государство, согласно правкам Налогового кодекса страны, планирует быстрое увеличение дохода казахстанцев за счет снижения налога на 90%. Правда, воспользоваться такой преференцией могут только те граждане, чей доход не превышает 63 125 тенге, или 25-кратный расчетный показатель.

До нововведения ИПН при минимальной зарплате 60 000 тенге составлял 1150 тенге. С 1 января текущего года -115 тенге. Экономия за год составляет более 10 000 тенге.

https://www.youtube.com/watch?v=7vXM2Q0TMeM

Для обывателей есть простая формула, по которой высчитывается налог: ИПН = (зарплата -пенсионный взнос — минимальная зарплата) X 10%.

Есть прецеденты, когда казахстанец имеет несколько источников дохода, но они не превышают 25 МРП (63 125 тенге). Налоговое отчисление будет рассчитано в размере 90% от суммы облагаемого налога по каждой зарплате у отдельно взятого работодателя.

Стоить отметить, что снять налоговую нагрузку с казахстанцев с зарплатой менее 25 МРП, предложил первый президент страны – Нурсултан Назарбаев в начале прошлого года.

С хороших новостей начался год и для отечественных бизнесменов. С 1 января для них действует налоговая амнистия, которая спишет все начисленные пени и штрафы в том случае, если налогоплательщик внесет основной долг до 31 декабря 2019 года.

Налог для свободных работников

С 1 января текущего года налог будут отчислять и те казахстанцы, которые предпочитают работать в свободном режиме и по договору об оказании услуг. Свободным журналистам, няням, графическим и видео дизайнерам, таксистам и репетиторам необходимо вставать на учет для оплаты единого совокупного налога, как самозанятым гражданам в департаменте госдоходов.

Для справки, ЕСП является уникально низким и новым налогом. При этом никаких административных издержек не предусматривает. Сумма для оплаты налога у фрилансеров фиксированная и составляет 1 МРП или 2525 тенге для жителей городов и половину МРП для жителей села – 1263 тенге в месяц. В целом, это 1% от заработка самозанятого.

То есть фрилансеры не должны выплачивать индивидуальный подоходный налог, отчислять средства в Единый накопительный пенсионный фонд, Государственный фонд социального страхования и Фонд соцмедстрахования, как это делают официально трудоустроенные казахстанцы, выплачивая 20% с дохода.

Заплатить налог можно без государственной регистрации, налоговой отчетности через терминал, банк или отделения «Казпочты».

Стоить отметить, что в Казахстане около 1,3 млн граждан зарабатывают неофициально, при этом доход является постоянным. Трудовой договор не заключают 800 тыс. из них, и никаких соглашений – 588 тыс. По задумке именно ЕСП станет для них выгодным и доступным решением выйти в легальное поле и станет популярным среди населения.

Немаловажный факт, что никто не будет заставлять работающих на себя граждан платить ЕСП: он носит добровольный характер. Правда, фрилансеры не смогут получить медицинское и государственное социальное страхование. То есть им придется платить за услуги в десятки раз дороже, чем выплачивающим ЕСП самозанятым.

По ощущениям ЕСП выглядит так, словно бедных казахстанцев обложили налогом. Но на деле легализовать сферу труда получилось только с введением ЕСП. При этом никто не задумывается, что после введения в стране медицинского страхования, они не попадут в базу ни одной больницы.

Самозанятые, которые занимаются бизнесом, в категорию фрилансеров по оплате ЕСП не входят, если их доход равен или выше, чем у индивидуальных предпринимателей.

Если у человека есть домашнее хозяйство, он продает куриное яйцо, молочные продукты, овощи, фрукты с огорода, но его доход ниже, чем у ИП, он может обойтись оплатой ЕСП. Итоговый доход в год такого сельхозпредпринимателя должен составлять не более 2,9 млн тенге.

Правда, кто и как будет контролировать доход казахстанца, живущего за счет своего хозяйства, пока не понятно.

В законодательстве также прописана категория граждан плательщиков ЕСП.

Его должны выплачивать те, кто оказывает услуги физическим лицам, но если фрилансер оказывает услуги компании или организации, то ему придется рассчитываться с налоговой в полном объеме.

На начало года, после вступления закона в силу, ЕСП уплатили около 300 человек. Но, как надеются инициаторы проекта, к январю следующего года количество постоянных плательщиков вырастет до 100 тыс. человек. В перспективе нескольких лет – до 500 тыс.

https://www.youtube.com/watch?v=AaBJGaAJQvE

На самом деле, далеко не каждый хочет ходить каждый день в офис или на завод, а кто-то по тем или иным причинам не может себе этого позволить. Кроме того, часть граждан РК и вовсе сидят без работы. В такой ситуации популярность работы в формате «фриланс» в стране набирает обороты. Подробнее об этом читайте в нашем материале «13 профессий для удаленной работы»

Как, куда и сколько уходят выплаты ЕСП?

2525 тенге, которые поступают в качестве ЕСП от самозанятого, распределяются следующим образом: на ИПН – 10% от платежа, или 252,5 тенге. Далее – 20% или 505 тенге, уходят на социальные отчисления в государственный фонд социального страхования. На пенсионные отчисления выделяются 30% — 757,5 тенге.

И, большая часть – 40% переводятся в Фонд социально-медицинского страхования -1010 тенге. При этом, данная сумма покрывает плательщику ЕСП самый широкий список медицинских услуг в стране: от лечения в стационаре до дорогостоящей диагностики.

Но это возможно в том случае, если фрилансер оплачивал ЕСП последние три месяца с момента обращения за медпомощью.

В Налоговом кодексе есть поправка, которая позволяет признать казахстанца в качестве плательщика ЕСП, если он занимается предпринимательством без регистрации ИП, но выполняет следующие правила: первое – платит ЕСП, второе — не использует труд наемных работников, третье – предоставляет услуги только физлицам, которые сами не являются налоговыми агентами.

Кто не может воспользоваться ЕСП?

Если говорить о категориях граждан, кому не стоит надеяться на выплату ЕСП, то их всего четыре. Во-первых, это казахстанцы, которые работают в бизнес-центрах, на рынках и в торговых центрах. Также не смогут выплачивать ЕСП казахстанцы, которые сдают в аренду имущество.

Правда, собственное жилье к нему не относится. Также не светит выплата по ЕСП гражданам, которые занимаются частной практикой, иностранцам и лицам без гражданства, за исключением оралманов.

Также, если у казахстанца есть регистрация в качестве ИП, ему придется платить налог как предусмотрено законодательством для предпринимателей.

Новые технологии для удобства взимания налогов

В стране уже запущен сервис, который каждому налогоплательщику предоставит информацию о его предстоящих выплатах. Запущен он на площадке «Централизованные унифицированные лицевые счета».

Преимущества сервиса залучаются в том, что он дает банкам второго уровня сэкономить время клиентам при заполнении ими платежной информации по налогам физических лиц и снизить количество ошибок при отправке платежей. В тоже время БВУ уже разрешено подключить сервис к платформам оплаты налогов – интернет-банкингу, терминалам.

Пилотный проект работает по Карагандинской и Северо-Казахстанской областям. Если сервис будет популярен, то его запустят по всей стране.

К тому же, планируется по всей стране, начиная с текущего года, запустить онлайн-контрольно-кассовые аппараты. Переход будет поквартальным, но к 2020 году на него переведут всех налогоплательщиков.

Те, кто будет использовать онлайн-ККМ, могут не заполнять книги денежных расчетов и не обращаться к налоговикам для разрешения вскрыть пломбу при поломке аппарата. КММ, кстати, можно контролировать дистанционно, а покупателям дали возможность проверять подлинность чека.

К слову, онлайн- ККМ могут не будут использовать те, кто не подключен к интернет или телекоммуникаций общего пользования из-за территориальных условий.

Изменения налогов на зарплату в России

Нововведения планируются и в российском законодательстве в текущем году. С начала текущего года предельная база – это зарплата за год, с которой и выплачиваются взносы ПФР и ФСС, вырастет на 10%-15%. То есть и сумма взносов бизнесом увеличится.

Также в начале апреля текущего года в Государственную думу внесли законопроект, в котором предлагается сделать налог на доходы физических лиц в размере 5% для россиян с доходами менее 100 тыс. рублей в год. У кого заработок составляет от 100 тыс.

до 3 млн рублей будут платить 13%. На 18% НДФЛ придется раскошелиться тем гражданам, чей доход составляет от 3 млн до 10 млн рублей. Максимальный налог ждет тех, кому в год удается заработать более 10 млн рублей — 25%.

Здесь стоит отметить, что на сегодня пока действует единая ставка НДФЛ -13% для всех россиян.

Подоходный налог на доходы в Беларуси

Для начала стоит отметить, что в Беларуси 10% госбюджета формируется за счет подоходного налога. На сегодня действуют ставки, которые были приняты еще в 2015 году. Во-первых, есть налог на доход получаемый в качестве дивидендов – 13%. 16% составляет налог на доходы у предпринимателей, адвокатов, нотариусов.

Специалисты, работающие в парке высоких технологий, как физические лица, так и бизнесмены, платят 9% от дохода. Если гражданин страны сдает недвижимость как физическое лицо, но его доход не превышает 5 555 рублей в год, то ему устанавливают фиксированную сумму, размер которой определяет областной и Минский городской совет депутатов.

Остальные граждане – физические лица, выплачивают 13% от своего дохода.

https://www.youtube.com/watch?v=4_AxSKVB004

При этом работает схема, по которой суммы доходов из всех источников собираются в налогооблагаемую базу. Она, в свою очередь, становится пунктом расчета выплаты ПН.

Но так как большинство налогоплательщиков в Беларуси – это нанятые сотрудники на предприятиях, то они не занимаются сами расчетом и оплатой налога. За них это делают бухгалтеры.

А вот физические лица, которые получили прибыль из нескольких источников, и предприниматели заполняют декларацию о доходах

Ипн в рк в 2020 году: процент, расчет, вычеты, сроки уплаты, перечисление

расходы на медицинским услугам (кроме косметологии) (ст. 342 и 348 НК РК расходы на выплату вознаграждения по ипотеке (ст. 342 и 349 НК РК) Все вычеты у налогового агента (например, работодателя) кроме ОПВ, предоставляются на основании заявления и подтверждающих документов (копий) от физического лица — ст 342 НК РК (см.

ниже) Главы 37 НК РК «НАЛОГОВЫЕ ВЫЧЕТЫ» Статья 342. Общие положения по налоговым вычетам Статья 343. Особенности применения налоговых вычетов у налогового агента Статья 344.

Особенности применения налоговых вычетов физическим лицом самостоятельно Статья 345. Налоговый вычет по пенсионным выплатам и договорам накопительного страхования Статья 346.

Стандартные вычеты Статья 347. Налоговый вычет по добровольным пенсионным взносам Статья 348. Налоговый вычет на медицину Статья 349.

Налоговый вычет по вознаграждениям [свернуть] Статья 342.

Общие положения по налоговым вычетам 1.

Физическое лицо имеет право на применение следующих видов налоговых вычетов: 1) налоговый вычет в виде обязательных пенсионных взносов — в размере, установленном законодательством Республики Казахстан о пенсионном обеспечении; 2) налоговый вычет по пенсионным выплатам и договорам накопительного страхования; 3) стандартные налоговые вычеты (далее — стандартные вычеты); 4) прочие налоговые вычеты (далее — прочие вычеты), которые включают в себя: налоговый вычет по добровольным пенсионным взносам; налоговый вычет на медицину; налоговый вычет по вознаграждениям.

2. Налоговые вычеты подлежат применению: 1) налоговым агентом — по доходам, подлежащим налогообложению у источника выплаты, в порядке и случаях, предусмотренных статьей 343 настоящего Кодекса; 2) физическим лицом самостоятельно — по доходам, подлежащим налогообложению физическим лицом самостоятельно в соответствии с пунктом 3 настоящей статьи.

3.

Налоговые вычеты применяются при исчислении индивидуального подоходного налога по совокупной сумме доходов, подлежащих налогообложению физическим лицом самостоятельно, в случае, если указанные вычеты не были произведены при определении дохода работника. 4. Налоговые вычеты применяются на основании документов, подтверждающих право на применение налоговых вычетов (далее — подтверждающие документы).

Оригиналы таких документов хранятся у физического лица в течение срока исковой давности, установленного пунктом 2 статьи 48 настоящего Кодекса. 5. Налоговые вычеты применяются последовательно в том порядке, в котором они отражены в пункте 1 настоящей статьи.

Такие копии хранятся у налогового агента в течение срока исковой давности, установленного пунктом 2 статьи 48 настоящего Кодекса. 2.

Как рассчитать «чистый» доход от зарплаты Версия для печати

Представим ситуацию: на собеседовании вам назвали размер будущей заработной платы. Чтобы понять, сколько вы будете получать, как говорится, «на руки», вы мысленно отнимаете от заработной платы примерно 20%, составляющие налоговые и пенсионные отчисления, и получаете сумму «чистой зарплаты».

Но правильно ли отнимать именно 20%, какую часть оклада должны на самом деле составлять пенсионные и налоговые отчисления, — обо всем этом в этой статье. Еще раз отметим, что ежемесячно работодателем от суммы оклада вычитываются обязательные пенсионные взносы (ОПВ) в счет и индивидуальный подоходный налог (ИПН).

Индивидуальный подоходный налог (ИПН) также составляет 10% (согласно ) от оставшейся суммы после удержания ОПВ, но он рассчитывается немного по-другому. Налоговым кодексом предусмотрена сумма, не облагающаяся подоходным налогом, в размере 1 МЗП (42 500 тнг на 2020 год), который ежегодно меняется в большую сторону.

https://www.youtube.com/watch?v=BLHznxpfzuM

Рассмотрим это в формуле расчета. Пример: оклад в размере 90 000 тенге.

- ОПВ = 90000 * 0,1 = 9000 тенге.

- МаксОПВ = 42 500 * 50 = 2 125 000 тенге.

- Сумма ОПВ 9 000 не превышает 2 125 000, поэтому переходим на следующий пункт.

- ИПН = (90 000 – 9 000 – 42 500) * 0.1 = 3 850 тенге.

- Указанный оклад 90000 намного больше 42 500 – переходим на последний пункт.

- ЗП = 90000 – 9000 – 3 850 = 77 150 тенге.

- Таким образом, 77 150 тенге – эта сумма «чистого» дохода при окладе в 90 000 тенге.

*Данный расчет предусмотрен для работников чей начисленный доход превышает 25-кратный размер месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на 1 января соответствующего финансового года.

Налогообложение доходов физических лиц, полученных за границей

/ / Сегодня: 5 октября Сб. 2020 — 28.08.2018 1168 Налоговым законодательством РК установлено, что доходы граждан облагаются индивидуальным прямым налогом. Но, применимо ли это положение на прибыль, которая была получена за рубежом?

Подробно об этом пишет . статьи Под прибылью, полученной за пределами РК, принято понимать все виды доходы гражданина, которые он получил в результате осуществления деятельности за определенный временной период.

В пункте 1 статьи 153 и пунктом 1 статьи 155 Налогового кодекса РК, были установлены общие положения, в соответствии с которыми, физические лица в обязательном порядке должны проводить уплату индивидуального общегосударственного налога, если у них есть следующие разновидности прибыли:

- Деньги, получаемые из облагаемых источников выплат (доходы работника, налогового агента, выплаты из пенсионных фондов, дивиденды, выплата вознаграждений, выигрышей, стипендий, доходы по договорам накопительного страхования);

- Доход, не облагаемых выплат у источника (имущественный доход, доход индивидуального предпринимателя, доход частных судебных исполнителей, адвокатов и нотариусов, а также другие доходы).

Видео:Налоги с зарплаты в США и РКСкачать

Налогообложение доходов физических лиц, полученных за границей

Налоговое законодательство Республики Казахстан устанавливает, что доходы физических лиц, в частности граждан Республики Казахстан, подлежат обложению индивидуальным подоходным налогом. Однако распространяются ли данные положения на доходы, полученные физическими лицами (гражданином Казахстана) за пределами Республики Казахстан?

Что понимается под доходом?

Под походами, полученными за пределами Республики Казахстан, понимаются все виды доходов физического лица, полученные в результате осуществления какой-либо деятельности, за определенный период времени.

Каким налогом облагаются доходы физического лица?

В соответствии с пунктом 1 статьи 153 и пунктом 1 статьи 155 Налогового кодекса Республики Казахстан установлены общие положения, согласно которым, физические лица обязаны уплачивать индивидуальный подоходный налог при наличии у них следующих видов доходов:

- доходов, облагаемых у источника выплаты (доходы работника, доходы физического лица от налогового агента, пенсионные выплаты из накопительных пенсионных фондов, доходы в виде дивидендов, вознаграждений, выигрышей, стипендии, доходы по договорам накопительного страхования);

- доходов, не облагаемых у источника выплаты (имущественный доход, доход индивидуального предпринимателя, доход частных нотариусов, частных судебных исполнителей и адвокатов, прочие доходы).

В соответствии с подпунктом 1) пункта 1 статьи 184 Налогового кодекса, доходы физических лиц, полученные из источников за пределами Республики Казахстан относятся к прочим доходам и подлежат, если иное не установлено законодательством Республики Казахстан, обложению индивидуальным подоходным налогом, поскольку согласно пункту 1 статьи 188 Налогового кодекса, резиденты Республики Казахстан уплачивают в Республике Казахстан, в соответствии с положениями Налогового кодекса, налоги с доходов, как из источников в Республике Казахстан, так и за ее пределами.

Какова ставка индивидуального подоходного налога?

Статья 158 Налогового кодекса устанавливает, что:

- доходы в виде дивидендов, получаемые налогоплательщиком из источников в Республике Казахстан и за ее пределами, облагаются по ставке 5%;

- все другие доходы налогоплательщика (в том числе подразумеваются и доходы полученные из источников за пределами РК) облагаются налогом по ставке 10%.

Таким образом, если доход физического лица выражается в получении им дивидендов от иностранной компании, располагающейся за пределами Республики Казахстан, то такой доход облагается по 5% ставке, все же остальные доходы физического лица облагаются по 10% ставке.

В каких случаях, не уплачиваются налоги с доходов, полученных за пределами Республики Казахстан?

Согласно статье 225 Налогового кодекса, в случае осуществления резидентом РК деятельности в иностранном государстве, с которым Республикой Казахстан заключен международный договор, то при выполнении условий соответствующего международного договора, резидент вправе применить в указанном государстве положения этого международного договора.

https://www.youtube.com/watch?v=livme8bcXM4

В качестве примера можно привести Конвенцию подписанную Правительством Республики Казахстан и Правительством Российской Федерации об устранении двойного налогообложения и предотвращения уклонения от уплаты, ратифицированное Республикой Казахстан (далее Конвенция).

Так статья 10 Конвенции, регулирует порядок оплаты налогов с дивидендов, выплачиваемых компанией иностранного государства резиденту Республики Казахстан, и устанавливает, что налоги с таких дивидендов могут облагаться в Казахстане.

При этом пункт 2 названной статьи наделяет иностранное государство, резидентом которого является компания выплачивающая дивиденды, правом по своему законодательству облагать налогом полученные лицом дивиденды. Сумма такого налога не должна превышать 10% от общей суммы дивидендов.

Таким образом, предполагается, что если резидентом Республики Казахстан были оплачены налоги от дохода в иностранном государстве, с которым у Республики Казахстана заключено соглашение об устранении двойного налогообложения, то уплата таких налогов подлежит зачету в счет уплаты подоходного налога в Республике Казахстан.

Основанием к зачету такого налога служит справка о суммах полученных доходов из источников в иностранном государстве и уплаченных налогов, выданная и заверенная органом налоговой службы иностранного государства.

Видео:Какой подоходный налог в России: сколько процентов платят с зарплаты|Часть 1Скачать

Какие доходы облагаются налогами в Казахстане?

Все мы платим государству налоги. Это важная тема для многих граждан, поэтому сегодня решили проанализировать сбор с доходов казахстанцев. Речь пойдет о доходах физических лиц. Читайте в нашем материале, с каких заработков мы платим налоги.

В Казахстане данный вид налога называется «Индивидуальный подоходный налог». Сегодня ставка по нему составляет 10% для всех граждан. При этом, если вы зарабатываете меньше 25 МРП (месячный расчетный показатель), то ваша ставка снижается до 1%. Соответствующий закон уже принят и работает с начала текущего года.

Напомним, размер МРП на сегодняшний день составляет 2525 тенге. Если помножить это число на 25, то получится 63 125 тенге. Именно это является порогом, за которым планка налога падает. Интересен и тот факт, что минимальный размер заработной платы лишь на 20 625 меньше этой планки.

Как посчитать, сколько налогов вы платите каждый месяц? Легко! Берем свою заработную плату, вычитаем из нее взнос в пенсионный фонд и МЗП, который сегодня составляет 42 500 тенге. Получившуюся сумму умножаем на 10% и получаем сумму налога с конкретно вашей зарплаты.

Платить ли налоги, если вы не трудоустроены?

Здесь два варианта развития событий. Во-первых, если вы не работаете и в связи с этим никакого трудоустройства у вас нет, то вы либо находитесь на иждивении, либо в данный момент вы просто сидите без работы и можете получать деньги за счет пособия по безработице.

С другой стороны, вы можете быть самозанятым гражданином, например, таксистом или репетитором английского языка для детей. В таком случае вы должны платить налог.

Начиная с текущего года, все граждане, которые «подрабатывают», платят государству 1-0,5 МРП, в зависимости от места проживания. Жители деревень и сел уплачивают в качестве ИПН 1263 тенге, а горожане — 2525 тенге.

Таким образом, размер выплат в большинстве случаев, для таких работников составляет 1-2% даже если тот зарабатывает больше 63 тысяч тенге в месяц.

Чтобы выплатить налог и быть чистым перед государством, вам достаточно встать на учет в качестве самозанятого в департаменте государственных доходов. Оплата производится через терминал, банк или отделения «Казпочты». При этом никаких заявлений, финансовых отчетностей и прочей бюрократии никуда сдавать не нужно. Все максимально просто.

С каких доходов налоги не платятся?

На самом деле проще сказать какие доходы не облагаются налогом в Казахстане, чем перечислять все виды заработка, которые требуют вносить процент в казну. Сегодня Налоговый кодекс государства в разделе индивидуального подоходного налога перечисляет следующие виды доходов, которые не облагаются налогами:

- Различные пособия и адресная помощь от государства нуждающимся

- Все разновидности алиментов

- Возмещения, в том числе вреда здоровью, имуществу и так далее

- Вознаграждения банков по депозитам

- Вознаграждения по долговым ценным бумагам

- Средства, полученные в результате различных операций с государственными ценными бумагами

- Дивиденды и доходы от продажи с акций в паевых инвестиционных фондах

- Все средства, которые получают военные, в рамках выполнения своих обязанностей

- Доход от общественных работ

- Выплаты с грантов

- Пенсионные выплаты пострадавшим в ЧС

- Пенсии инвалидам

- Пенсии участникам ВОВ

- Единовременные государственные выплаты

- Зарплаты консулов и дипломатов

- Пенсии пожилых граждан

- Выигрыши в лотерее, если их размер менее половины от МЗП

- Выплаты орган соцзащиты (например, пособие по безработице)

- Доход от собственного хозяйства. Примечание! Этот доход не должен превышать 25хМЗП и распространяется только на отдельный перечень продуктов. Подробнее со списком можно ознакомиться в 156 статье закона об ИПН.

В целом мы можем увидеть некоторую закономерность и объединить ряд пунктов в единые. Например, налогами не облагаются все социальные выплаты государства, любые возмещения ущерба, доходы социально незащищенных слоев населения и ряд доходов в рамках инвестиционной деятельности, связанной с государственными ценными бумагами.

https://www.youtube.com/watch?v=yk1I9lw700A

Выше мы сказали про то, что проценты со вкладов не подпадают под налогообложение. То же самое касается и кредитов наличными, и срочных займов в микрофинансовых организациях. Все деньги, которые вы занимаете не будут являться доходами, а соответственно и налог с них взыскать не получится.

Если отвечать на вопрос, который был задан в заголовке текста, то тут с уверенностью можно сказать, что все остальные доходы граждан Казахстана облагаются налогом на доход и обязательны к уплате в департамент госдоходов страны.

Заработная плата в Казахстане

По подсчетам комитета по статистике министерства национальной экономики республики Казахстан, в начале текущего года средняя зарплата составила 176 тысяч тенге.

Наиболее прибыльными сферами стала горнодобывающая промышленность, а самой низкооплачиваемой оказалась профессия – педагог. Здесь разница оказалась почти в 300 тысяч тенге.

Горняки получают в среднем 400 тысяч тенге в месяц, а учителя довольствуются суммой в 100 тысяч тенге.

Примечательно, что прожиточный минимум в стране составляет почти 28 тысяч тенге, столько же составляет и минимальный размер оплаты труда. И в таких условиях находятся граждане, которые получают лишь 15 тысяч за полную ставку в месяц.

При этом эксперты отмечают, что зарплаты растут более чем на 10%, а вот реальные доходы не показывают такого позитивного роста и увеличились за год едва ли на 4,5%.

И это при условии, что инфляция по официальным данным остановилась на уровне в 2,9%.

Наша редакция провела сравнение заработных плат стран СНГ и Казахстан оказался в этом рейтинге далеко не в числе последних. Подробнее можно прочитать в нашем материале «Заработная плата казахстанцев в 2019: второе место в рейтинге СНГ».

Налоговая амнистия

Предположим, вы не отчисляли налоги в последние годы по тем или иным причинам, например, из-за незнания или ошибки.

Профильные надзорные органы это выяснили и не только требуют выплатить то, что причитается государству, но и начислили различные пени и штрафы.

Вы как добропорядочный гражданин готовы погасить долг по налоговым обязательствам, но вот пени платить совсем не хочется. Специально для вас и других граждан с подобной проблемой и была запущена в текущем году амнистия по налогам от правительства Казахстана.

Она подразумевает, что до конца года вы можете заплатить основную часть долга, а все дополнительные штрафы вам попросту простят. Сделать это достаточно просто, нужно только заплатить, а власти сами сделают все остальное.

Если вы в этом году уже успели погасить долг, да еще и пени в придачу, то можете с помощью подачи заявления в органы госбюджета попросить вернуть уплаченные штрафы. Такой поворот событий амнистия 2019 года также подразумевает.

Подробности можно прочитать в нашем материале «Кто попадет под налоговую амнистию в 2019?».

🔍 Видео

Как налоговая находит скрытые доходы обычных граждан, штрафует их и начисляет налогиСкачать

Налог на вклады - кто, сколько и когда заплатит. Что происходитСкачать

Режимы налогообложения в Казахстане / Какие налоги платят ИПСкачать

Как платить налоги и взносы в 2024 году и другие январские новостиСкачать

Налог на вклады в 2023: Тайная угроза, о которой вам не говорятСкачать

Что такое "подоходный налог" и зачем его платить?Скачать

Правила начисления налога со вкладов в 2023 годуСкачать

Корпоративный подоходный налог, КПНСкачать

О налогах на жильё: сколько и за что платитьСкачать

Многим казахстанцам в 2024 году придётся открыть ИПСкачать

Сколько РЕАЛЬНО налогов мы платим?Скачать

Как уходят от налогов. Объяснение на пальцахСкачать

НОВЫЙ НАЛОГ НА ВКЛАДЫ: кому и как придется платить? Пошаговая инструкция / СпецвыпускСкачать

Как изменятся расчеты ИП в 2023 году? Налоги для ИП на 2023 годСкачать

Примеры расчета заработной платы в 2023 году. Удержание налогов и отчислений. #заработнаяплатаСкачать

«Объясняем на пальцах». Как вернуть уплаченный НДФЛСкачать

Налоги с заработной платы в РК Как рассчитать зарплату и налогиСкачать