В фирмах – «упрощенцах», учет программного обеспечения (УСН «Доходы минус расходы») имеет свои нюансы.

Налоговым законодательством предусмотрены и признаются затратами расходы на приобретение программных продуктов (исключительных прав на них), а также лицензий (неисключительных прав) на пользование ПО в производственной или управленческой деятельности фирмы (пп. 2.1 и 19 п. 1 ст. 346.16 НК). Разберемся в вопросах учета IT-продуктов при «упрощенке».

- Бухгалтерский учет программного обеспечения при УСН: проводки

- Налоговый учет затрат на ПО при УСН

- Пример 1

- Пример 2

- На какой счет списывать сбис

- advokat-martov.ru

- Учет расходов

- Оформить списание

- На каком счете отразить электронную подпись: 97 или 26?

- На какой счет учета можно отнести покупку программы сбис

- Как отразить в 1С покупку 1С или другого программного обеспечения

- Учет расходов на бухгалтерскую программу

- Как учитываются расходы в бух учете и налоговом учете услуги сбис

- Как списать на расходы программу сбис

- Учет расходов при УСН

- Как правильно списываются расходы на лицензии при УСН?

- Как отразить покупку 1С в бухгалтерском и налоговом учете

- Учет прав на использование нематериальных активов в «1С:Бухгалтерии 8»

- 🔍 Видео

Бухгалтерский учет программного обеспечения при УСН: проводки

Учет ПО фирмы регулируется основными нормами ведения бухучета – законом «О бухучете» от 06.12.2011 № 402-ФЗ и ПБУ 14/2007. При покупке исключительных прав на ПО фирма становится владельцем программы. Если ПО соответствует критериям нематериального актива, указанным в п.

3 ПБУ 14/2007 (объект отделяется от других ативов, используется в деятельности компании более года, способен приносить выгоды компании, его стоимость достоверно определяется, не предполагается его продажа в течение года), то его учитывают по фактической стоимости в составе НМА на счете 04. Понесенные затраты будут списываться ежемесячным начислением износа в периоде полезного использования, установленного компанией. Срок службы ПО определяется исходя из отрезка времени, когда эксплуатация актива наиболее выгодна фирме, и может ежегодно пересматриваться.

Первоначально затраты по приобретению ПО аккумулируются в бухучете на сч. 08 (Д/т 08 — К/т 60, 76), а при вводе в эксплуатацию переходят в дебет сч. 04 (Д/т 04 — К/т 08). Списание стоимости ПО фиксируется начислением амортизации каждый месяц в течение срока полезного использования – Д/т 20,26, 44 — К/т 05.

Если программа приобретена по простой (неисключительной) лицензии, это означает, что компания получила право пользоваться ПО определенное время, а право распоряжаться ею остается у разработчика. Поскольку программа не будет являться собственностью компании, то признать НМА ее нельзя. В таком случае расходы на ее покупку отражаются в составе:

- расходов будущих периодов (РБП) (Д/т 97 – К/т 60, 76) и равномерно списываются каждый месяц, если покупка оплачена разовым платежом (Д/т 20,26,44 – К/т 97);

- текущих расходов, если за пользование программой фирма перечисляет периодические платежи (Д/т 20,26,44 – К/т 60,76).

Оценочная стоимость приобретенной лицензии учитывается за балансом фирмы, например, по дебету счета 012.

Расходы на ПО списываются в порядке, предусмотренном компанией, после ввода в эксплуатацию и документального оформления установки программы.

Расходы по установке, настройке, сопровождению ПО признаются в бухучете текущими затратами и списываются в том отчетном периоде, когда были произведены (Д/т 20,26,44 – К/т 60,76).

Налоговый учет затрат на ПО при УСН

Чтобы признать нематериальным активом исключительные права на ПО в налоговом учете, необходимо соблюдение таких условий (п. 4 ст. 346.16, п. 1 ст. 256 НК РФ):

- стоимость их должна превышать 100000 руб.,

- срок полезного использования — больше 12 месяцев,

- имущество амортизируется и используется для собственных нужд.

Расходы на этот актив списываются поквартально равными суммами в течение налогового периода (года) после оплаты и принятия ПО к учету.

Актив, приобретенный с периодичным разграничением платежа в течение срока действия договора, не может быть отнесен к НМА (пп. 8 п. 2 ст. 256 НК РФ). Списание затрат на такое ПО производится по факту каждого очередного платежа.

Если приобретено неисключительное право пользования ПО, то в налоговом учете расходы списываются сразу после оплаты и принятия актива к учету в составе РБП.

Пример 1

Предприятие в апреле 2018 приобрело исключительное право на ПО стоимостью 150 000 руб., оплатив полностью и установив ПО в апреле. Актив признан в структуре НМА, установлен срок использования — 3 года (36 месяцев). В бухучете затраты на ПО будут списываться начислением амортизации в течение 3-х лет. Проводки:

| Операции | Д/т | К/т | Сумма |

| Покупка ПО | 08 | 60 | 150 000 |

| Оплата | 60 | 51 | 150 000 |

| Ввод ПО в работу как НМА | 04 | 08 | 150 000 |

| С мая 2018 по апрель 2021 ежемесячно начисляется амортизация (150000/36) | 20 | 05 | 4166,67 |

В налоговом учете бухгалтер спишет расходы по приобретению актива до конца налогового года, распределив затраты поквартально — во 2-м, 3-м и 4-м кварталах по 50000 руб. (150000/3), и отразив их в КУДиР.

Пример 2

Принимая предыдущие условия, допустим, что компания приобрела неисключительное право на пользование ПО. В бухучете затраты отразятся на РБП и будут списываться равными частями на протяжении трех лет. Проводки:

| Операции | Д/т | К/т | Сумма |

| Оплата права | 60 | 51 | 150 000 |

| Стоимость лицензии учтена за балансом | 012 | 150 000 | |

| Затраты перенесены на РБП | 97 | 60 | 150 000 |

| Ежемесячное списание части затрат с апреля 2018 по март 2021 (120000/36) | 20 | 97 | 4166,67 |

| Списание по окончании срока лицензии | 012 | 150 000 |

В налоговом учете подтвержденные расходы на приобретение права пользования ПО списываются на текущие затраты отчетного периода.

https://www.youtube.com/watch?v=yXJuPbKtaTY

Если же договором предусмотрена оплата прав периодическими платежами, то в налоговом и бухучете списываться на текущие расходы эти суммы будут по факту оплаты.

Видео:№2. СБИС FAQ. Как списать товар?Скачать

На какой счет списывать сбис

32 п. 1 ст. 346.16 НК РФ, то есть также по мере оплаты.

Многие нюансы налоговых расходов при УСН вы можете прочитать в этом материале. Для корректного отнесения на затраты расходов на лицензии бухгалтеру необходимо точно знать, какой вид права (исключительное или неисключительное) получила организация, как можно этим воспользоваться и как правильно квалифицировать этот расход.

ПБУ 1/2008 «Учетная политика организации»), полагаем, что для целей бухгалтерского учета затраты на приобретение права использования программ по лицензионному договору (соглашению) могут являться текущим расходом, в связи с чем произведенные затраты подлежат списанию в учете единовременно на дату установки программного обеспечения. Такой порядок учета, по нашему мнению, возможен при незначительных сроках (например менее года) использования полученных прав и (или) незначительной стоимостью. В то же время

advokat-martov.ru

2.1 п.

1 ст. 346.16 НК РФ, в которой указаны расходы на покупку исключительных прав на изобретения, компьютерные программы, а также прав на использование перечисленных разработок согласно лицензионному договору.

Такие расходы можно принять к налоговому учету единовременно, сразу после оплаты контрагенту и принятия к учету неисключительных прав.

ООО «Книга» в январе 2020 года приобрело для своих нужд право на компьютерную лицензию на основании договора и акта приема-передачи.

Стоимость лицензии составила 100 000 руб.

Причем расходы признаются в том отчетном периоде, в котором они имели место, независимо от времени фактической выплаты денежных средств (п. 18 ПБУ 10/99). Согласно п. 65 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного приказом Минфина России от 29.07.

1998 N 34н, затраты, произведенные организацией в отчетном периоде, но относящиеся к следующим отчетным периодам, отражаются в бухгалтерском балансе в соответствии с условиями признания активов, установленными нормативными правовыми актами по бухгалтерскому учету, и подлежат списанию в порядке, установленном для списания стоимости активов данного вида.

В отношении приобретения прав по лицензионным договорам такой порядок предусмотрен п.

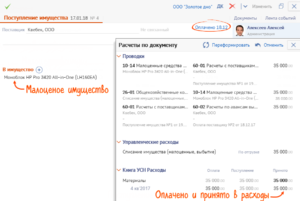

Учет расходов

В СБИС управленческий учет расходов ведется вместе с бухгалтерским, независимо от юридических лиц аккаунта.

Пользователь сам настраивает объекты учета и выбирает, какие расходы отражать в учете. по объектам — трудоемкий процесс, так как в каждом расходном документе нужно. Однако СБИС значительно упрощает этот процесс — система автоматически определяет правильный объект учета по последнему документу от поставщика или по ответственному сотруднику.

Пользователю достаточно проконтролировать, правильно ли определился объект учета, и выбрать другой, если нужно.Чтобы вести учет расходов по объектам в СБИС, выполните настройки в .

- На главной странице перейдите в раздел «Конфигурация/Учет» и откройте вкладку «Глубина учета».

- Установите переключатель в позицию «Вести учет расходов по объектам учета». В плане счетов добавится аналитика «Объект учета» на затратных счетах.

- Чтобы сохранить изменения, нажмите кнопку Применить.

Далее в настройте существующие объекты или создайте новые. Если включен учет расходов, вы можете указать источники затрат для объекта — это могут быть подразделения, отдельные сотрудники или расходы на имущество.В расходных документах (, и др.

) система автоматически определяет объект учета по ответственному сотруднику или местонахождению имущества.В таких документах, как , , , вы можете изменить объект учета вручную.

Например, при создании поступления расходы будут автоматически учтены для объекта учета, к которому привязан ответственный сотрудник по документу.

https://www.youtube.com/watch?v=eXRxo1AAz88

Объект можно изменить в карточке поступления.

- Нажмите

.

- Выберите статью расхода в открывшемся списке или добавьте кнопкой

.

- Измените объект учета.

- Сохраните изменения — кликните

.

В следующих поступлениях от того же поставщика СБИС будет автоматически указывать ту же статью затрат и объект учета, что и в предыдущем документе.После на главной странице раздела «Учет», к отчету о доходах и наценке добавляются показатели «Прибыль» и «Наценка».

С помощью этих данных вы сможете определить, как ваши объекты учета влияют на общую прибыль организации.

Чтобы получить подробный отчет, нажмите на конкретный объект учета.

Оформить списание

Если расход ТМЦ не связан с продажей, а произошел из-за производственных затрат, порчи или брака, его нужно зафиксировать в учете. В СБИС для этого используется документ «Списание».

- В разделе «Бизнес/Склад» перейдите на вкладку «Списания» и нажмите + Документ. Выберите регламент в зависимости от того, на какой счет затрат относится списание:

- на производственные затраты — счет 20-01;

- на общепроизводственные расходы — счет 25;

- на общехозяйственные расходы — счет 26-01;

- на прочие непринимаемые расходы — счет 91-02.

- на недостачи — счет 94;

- на продажу — счет 44;

- списание в Рознице (документ ЕГАИС) — без проводок.

- В документе проверьте, правильно ли установлена ваша организация и .

Это должен быть склад, на котором числятся списываемые ТМЦ.

Если требуется, измените его.

- Укажите . Если требуется, выберите аналитики.

Это поможет вести более подробный учет.

- Добавьте и укажите количество позиций для списания.

Сделать это можно также из каталога, отчета, прайса поставщика или СБИС Маркета .

Если списание сформировано через , в него уже добавлена номенклатура.

Проверьте и при необходимости скорректируйте наименования. Себестоимость товара в этом случае является неизменяемой величиной.

В зависимости от того, какой , будет установлена либо средняя себестоимость, либо себестоимость по FIFO.

В документ нельзя добавить номенклатуру с видом учета «Без учета». Например, работы, услуги или неисключительные права.

- Если вы списываете товар из конкретной партии или вам требуется изменить себестоимость,

- Если партия товара была закреплена автоматически (подобрана по серийным номерам/маркам, при вводе по id партии и т.п.), вы увидите значокв строке номенклатуры.

- Если пользователь выбрал партию вручную, она при этом закрепляется, и в строке появляется значок.

- Если вы добавили товар с , выбрали партию для списания, то СБИС заполнит дату из выбранной партии в поле «Годен до».

Если вы не указали конкретную партию, либо в партии не указан срок, то заполните поле «Годен до» вручную.

- Нажмите Провести — ТМЦ будут списаны со склада и сформируются бухгалтерские проводки.

- Если вы списываете , то в документе появится вкладка «».

Перейдите на вкладку, проверьте или выберите партии и нажмите «Оформить ВСД».

СБИС спишет продукцию в системе Меркурий.

документ. Если предложенная печатная форма вам не подходит, или .

Статьи по теме

На каком счете отразить электронную подпись: 97 или 26?

На форумах и коллеги обсуждали спорную ситуацию. При покупке ключа электронной подписи в комплект входит токен или флешка, на которые записан код, программа «КриптоПро» и сертификат электронной подписи.

Лицензия на неисключительное право пользования программой обычно выдается компании на год или бессрочно. А сертификат электронной подписи действует в течение года. Коллеги спорили о том, как отражать стоимость всего комплекта электронной подписи в бухгалтерском учете — списать сразу на счета учета затрат или сначала отразить на счете 97 «Расходы будущих периодов» и учитывать постепенно.

Версия 1 Стоимость ключа надо отразить на счете 97 Некоторые коллеги считают, что ключ электронной подписи необходимо списывать так же, как право на использование результатов интеллектуальной собственности. То есть отразить стоимость приобретенного комплекта на счете 97 как право на пользование обычной компьютерной программой (п.

Видео:7 Как списать товары на расходы в СБИССкачать

На какой счет учета можно отнести покупку программы сбис

Компьютерную программу организация может не только создать самостоятельно, но и купить.Покупая компьютерную программу, организация может приобрести:

- исключительные права на нее по договору отчуждения;

- права на ее использование (неисключительное право, лицензию) по лицензионному договору.

Такой порядок установлен пунктом 1 статьи 1233, пунктом 1 статьи 1235 и статьей 1236 Гражданского кодекса РФ.

Если организация приобрела компьютерную программу по договору отчуждения, то она становится единственной, кто может распоряжаться и использовать компьютерную программу (ст. 1234 ГК РФ).

При приобретении компьютерной программы заключается договор с правообладателем (п. 1 ст. 1233 ГК РФ). При этом договор об отчуждении исключительных прав на компьютерную программу нужно составить в письменной форме (п.

2 ст. 1234 ГК РФ). Право на использование компьютерной программы по лицензионному договору может быть:

Если организации была предоставлена исключительная лицензия, она является единственной, кто использует компьютерную программу в рамках переданных ей прав. Например, по заказу организации разработана программа для управленческого учета.

https://www.youtube.com/watch?v=eSrIWkcXuAA

По договору организации принадлежат исключительные права на использование программы в своей хозяйственной деятельности, а разработчику – исключительные права на нее.

В такой ситуации разработчик не имеет права предоставлять компьютерную программу в пользование другим лицам, а организация не имеет права распоряжаться компьютерной программой способом, иным, чем использовать ее в своей деятельности.

Однако программа может использоваться и по простой (неисключительной) лицензии. Тогда за первоначальным обладателем программы сохраняется право заключать лицензионные договоры и с другими организациями.Такой порядок следует из статей 1235 и 1236 Гражданского кодекса РФ.

Как правило, лицензионный договор заключается в письменной форме (п.

2 ст. 1235 ГК РФ). Исключением является приобретение экземпляра компьютерной программы. Условия такого договора могут излагаться на приобретаемом экземпляре (договор присоединения). Например, при установке компьютерной программы предлагается заключить лицензионное соглашение с правообладателем.

Об этом сказано в пункте 3 статьи 1286 Гражданского кодекса РФ.Внимание: использование контрафактных (пиратских) экземпляров компьютерной программы (в т. ч. при отсутствии (расторжении, истечении) договора отчуждения или лицензионного договора) влечет гражданскую, материальную, административную или уголовную ответственность (п.

1 ст. 1229 ГК РФ, ст. 146 УК РФ).Использовать компьютерную программу можно только в том случае, если это право было предоставлено правообладателем.На практике правообладатели часто распространяют экземпляры компьютерных программ через дилеров, с которыми заключены посреднические договоры.

Такой порядок распространения компьютерной программы законодательством не запрещен.

Как отразить в 1С покупку 1С или другого программного обеспечения

Термин «купить 1С: Бухгалтерия» указывает на то, что покупатель приобретает не сам программный продукт, а право его использования.

Действующее в России положение ПБУ 14/2007 классифицирует подобное ПО в качестве нематериального актива, который требуется отражать в бухгалтерском балансе.

В случае, если оплата покупки была осуществлена разовым платежом, то понесенные расходы относятся к категории расходов будущих периодов, после чего списание будет происходить частями в течение всего срока действия договора пользования программой.

В отдельных случаях лицензионный договор не устанавливает сроков. В такой ситуации пользователь самостоятельно с учетом своей учетной политики определяет период эксплуатации приобретенного программного обеспечения.

Для примера рассмотрим ситуацию, при которой компания приобрела лицензию на право пользования программой 1С, заплатив за это 13 тысяч рублей. Средства отнесены на счет расходов будущих периодов, и будут списываться на счет 26 «Общехозяйственные расходы» с периодом списания в 24 месяца равными долями.

Факт приобретения ПО отражается в программе 1С документом «Поступление товаров и услуг», при этом делается отметка о том, что покупка относится к категории услуги. В номенклатурный справочник должна быть внесена соответствующая позиция, в данном случае «Покупка программы 1С: Бухгалтерия версия ПРОФ».

После этого указанная стоимость сразу же включается в расходы будущих периодов на указанную сумму. После проведения документа «Поступление товаров и услуг» система сгенерирует следующую проводку: Дебет 97.

21 Кредит 60.01 С учетом того, что рассматриваемая компания выступает плательщиком НДС, величина налога с покупки вынесена отдельной проводкой Дебет 19.04 Кредит 60.01 Данная операция выступает регламентной.

То есть ее проведение будет осуществляться системой автоматически на основании первоначально заданных расчетных параметров документом «Закрытие месяца».

При этом 1С берет на себя все заботы по расчеты величины списываемых средств и самому списанию.

После того, как документ проведен, формируется проводка с отнесением расходов на счет 26, как и было установлено первоначально.

Расчет суммы списания проведен системой на основе установленных дат начала и окончания периода использования.

Перейдя в движение документа через вкладку «Расчет списания расходов будущих периодов» всегда можно увидеть основные параметры списания по проводимой категории.

https://www.youtube.com/watch?v=62zb0J5vx94

Программа будет осуществлять помесячное списание расходов в автоматическом режиме до того момента, когда в программе установлен срок окончания действия списания.

Учет расходов на бухгалтерскую программу

→ → Актуально на: 26 апреля 2016 г. Как правило, покупая бухгалтерскую программу, организация получает право пользования ею на основании неисключительной лицензии.

Посмотрим, как отразить расходы на бухгалтерскую программу в бухгалтерском и налоговом учете.

Есть два подхода, как отразить расходы на покупку бухгалтерской программы. Подход 1. Право использования программы можно признать в качестве нематериального актива (если программа будет использоваться более 12 месяцев) ().

Актив принимается к учету исходя из всех затрат на его приобретение.

И далее стоимость программы погашается путем начисления амортизации в течение срока использования программы (). Причем признание программы нематериальным активом не зависит от ее стоимости. Подход 2.

Если лицензионное вознаграждение уплачивается разовым платежом, то затраты на программу учитываются как расходы будущих периодов (на счете 97) и далее списываются на текущие расходы в течение срока действия лицензионного договора.

Если такой срок в договоре не прописан, то затраты списываются в течение 5 лет (). В балансе стоимость программы отражается:

- или в разделе I «Внеоборотные активы», если период списания расходов превышает 12 месяцев после отчетной даты;

- или в разделе II «Оборотные активы» по строке «Запасы», если период списания расходов составляет менее 12 месяцев.

Поскольку при приобретении программы исключительное право на программу к покупателю не переходит (), отразить бухгалтерскую программу как нематериальный актив нельзя. Расходы на программу относятся к прочим расходам (, , ).

Но как их учесть, если по лицензионному договору уплачен разовый платеж? Предоставление прав на программы по лицензионным договорам НДС не облагаются ().

Поэтому при покупке бухгалтерской программы входного НДС не возникает. Также читайте:

Форум для бухгалтера:

Подписывайтесь на наш канал в

Как учитываются расходы в бух учете и налоговом учете услуги сбис

Видео:Списание товаров, расходных материалов в СБИССкачать

Как списать на расходы программу сбис

В СБИС документы движения алкогольной продукции и данные по остаткам представлены в разделе «Учет/ЕГАИС» или «ЕГАИС» (в зависимости от ).Документы содержатся на вкладках:

- «Приход» — от поставщиков.

- «Баланс» — документы постановки на баланс на регистры «» и «».

- «Расход» — документы покупателям.

- «Розница» — документы перемещения товара (с опта в розницу) или (из розницы в опт).

- «Списания» — документы по регистрам «Опт» и «Розница».

- «Остатки» — сводная таблица в разрезе номенклатуры по видам продукции, кодам ЕГАИС и производителям.

На всех вкладках, кроме вкладки «Остатки», указано документов в ЕГАИС.В , в которой включен учет («Магазин», «Ресторан», «Салон» и «Предприятие»), система автоматически назначает складские операции в документах, а при отправке их в ЕГАИС — проводит по складу.

Как только товарно-транспортная накладная (ТТН) от поставщика , она появится в двух разделах — «Учет/ЕГАИС/Приход» и «Документы/Входящие/Поступления».После утверждения поступления алкоголь будет зачислен на оптовый регистр. Чтобы в СБИС увидеть корректное количество продукции, .

В СБИС можно оформить документ:

- «Возврат поставщику».

- «Реализация» — при оптовых продажах алкогольной продукции;

При необходимо из имеющихся поступлений.После регистрации реализации в ЕГАИС количество алкоголя на регистре «ЕГАИС/Опт» уменьшится.Документы, загруженные из других информационных систем (кроме СБИС), будут отображаться в разделах «Документы/Исходящие/Реализации» и «Бизнес/Продажи», а также «Учет/ЕГАИС» или «ЕГАИС» (в зависимости от ).

- Маркированного алкоголя — в СБИС Розница в режиме «Магазин» сведения о автоматически передаются в ЕГАИС после , в режиме «Общепит» — на основании документа «Вскрытие» создается «Списание». Алкоголь спишется с регистра, который выбран в настройке точки продаж — на складе появится отрицательный остаток.

Алкоголь с новыми марками будет списан с регистра «Опт».

- Немаркированного алкоголя — данные о продаже в ЕГАИС не передаются, поэтому необходимо оформлять ежедневные . В складском учете после закрытия смены формируется документ «», при его проведении остатки по складу уменьшаются.

Отрицательные значения на регистре «Розница» необходимо закрывать ежедневно документом «».Если вы продаете в СБИС Рознице, по итогу закрытия смены.

https://www.youtube.com/watch?v=Sl3HlGQjL4g

Учет и реализация алкоголя на имеют свои особенности. оформляется в случаях реализации, потери, порчи товара, пересортицы, ареста, отправки на лабораторные нужды.При с причиной «Реализация» в попадет весь алкоголь, независимо от регистра. необходимо продукцию, приобретенную до 1 января 2016 года или выявленную на складе (например, в результате ).

Этот документ не отражается в разделах складского учета. Для появления остатка на складе оприходуйте товар .В розничной продаже если значения справок А и Б неизвестны, поставьте продукцию на .

оформляется для закрытия отрицательных остатков, возникших при .

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 24 мая 2013 г. журнала № 11 за 2013 г.

Как в бухгалтерском учете и для целей налогообложения прибыли учитывать лицензионные программы Упомянутые в статье судебные решения можно найти: раздел «Судебная практика» системы КонсультантПлюс Какое-то время назад многие люди даже не знали о существовании компьютерных программ и тем более не представляли себе, что их можно продавать и покупать.

Сейчас же программное обеспечение (ПО) прочно вошло в повседневную жизнь и часто стоит немалых денег.

О том, как правильно учесть ПО, мы и расскажем. Исключительное право на программу есть у правообладателя.

ПБУ 10/99 «Расходы организации» «19.

Расходы признаются в отчете о прибылях и убытках: с учетом связи между произведенными расходами и поступлениями (соответствие доходов и расходов); путем их обоснованного распределения между отчетными периодами, когда расходы обуславливают получение доходов в течение нескольких отчетных периодов и когда связь между доходами и расходами не может быть определена четко или определяется косвенным путем.» И к ПБУ 14/2007 «Учет нематериальных активов»: «39. 97 счет никто из Плана счетов не выкидывал.

Налоговый учет Организации, применяющие упрощенную систему налогообложения (далее — УСН) и выбравшие в качестве объекта налогообложения доходы, уменьшенные на величину расходов, могут учесть затраты, которые перечислены в закрытом перечне п.

1 ст. Важно Но, хотя российский бухучет постепенно сближается с МСФО, некоторые действующие ПБУ еще содержат устаревшие нормы.

ОБМЕН ОПЫТОМ “В МСФО в качестве НМА признаются не только исключительные права на программные продукты, но и право пользования такими продуктами, полученное на основании лицензионного соглашения.

Для признания НМА достаточно соблюдения трех критериев: идентифицируемость, то есть отделяемость от иных активов (мы идентифицируем актив как право пользования конкретной программой, полученное по конкретному лицензионному соглашению),

Учет расходов при УСН

Организации на УСН, которые выбрали объект налогообложения «Доходы-Расходы», имеют право уменьшить полученные доходы на сумму произведенных расходов. Однако не все расходы уменьшают налог: и порядок признания зависит от .

формируется запись в налоговый регистр — «Книгу УСН».

Принятие расходов к учету осуществляется автоматически при .Рассмотрим несколько примеров:

Для принятия в расходы приобретенных материалов или услуг должны выполняться два условия: и .Перед тем, как , проверьте, что для типов номенклатуры установлены корректные .Рассмотрим пример: вы , но пока не оплатили их поставщику.

В налоговом регистре «Книга УСН» отразится запись «Поступление». После того, как проведена оплата (в или ) и , материалы будут приняты в расходы.

Полученные услуги также принимаются в расходы после поступления оплаты. Обратите внимание, если документ оплачен не полностью, в расходы попадут суммы только в части оплаты.

Согласно для принятия в расходы приобретенных товаров должно быть выполнено три условия:

- Товары получены — ;

- Товары оплачены поставщику — ( или ) и;

- Товары реализованы — по поступившим товарам.

Рассмотрим пример частичной реализации приобретенных товаров.

После выполнения всех условий, стоимость реализованных товаров будет принята в расходы.

https://www.youtube.com/watch?v=sbVovOTOOxQ

Обратите внимание, в расходы принимаются только оплаченные поставщику товары.Расходы на оплату трудаЧтобы затраты на оплату труда были приняты в расходы, необходимо:

Рассмотрим, пример, когда зарплата уже расчитана и выплачена. Однако в расходы УСН она еще не принята, так как месяц не закрыт и не создан расчет УСН.

После того, как «Расчет УСН» оформлен, в документе оплаты появятся сведения о принятии расходов.Проанализировать расходы по оплате труда можно в , и .

- Перейдите на вкладку «УСН» и проверьте данные.

- В разделе «Сотрудники/Зарплата» на вкладке «Отчеты» выберите «Проводки» и сформируйте «Отчет о закрытии месяца».

Обратите внимание! Не все выплачиваемые сотруднику суммы включаются в состав расходов.

Например, оплата больничных за счет ФСС не учитывается в расходах УСН.

Например, в расчетном листке по сотруднику они выделяются специальной категорией «Не учитываемые для УСН и ИП на ОСНО».Рассмотрим пример принятия в расходы налога на доходы физических лиц. В на вкладке «НДФЛ» отображается сумма начисленного налога.

В этом же окне можно оформить платежное поручение по ссылке «Уплатить налог».После того, как проведено платежное поручение на уплату налога, НДФЛ будет принят в расходы по оплате в пределах сформированных начислений.

В нашем пример сумма начисленного НДФЛ составляет 15 600.

Допустим вы оплатили только 10 000. В расходы будет принята сумма по оплате.Остальные налоги и сборы принимаются в расходы по оплате.В СБИС такие расходы оформляются с помощью .

При проведении документа суммы автоматически

Как правильно списываются расходы на лицензии при УСН?

При УСН в состав НМА (п.

4 ст. 346.16 НК РФ) можно включить амортизируемое имущество стоимостью более 40 000 руб., имеющее срок полезного использования более 12 мес., употребляемое налогоплательщиком для своих нужд.

При этом если в договоре купли-продажи указаны периодические платежи в течение срока действия договора, то такие объекты нельзя отнести к НМА (подп. 8 п. 2 ст. 256 НК РФ). Расходы на НМА, приобретенные или созданные в период применения УСН, списываются поквартально одинаковыми суммами до конца налогового периода, после оплаты и принятия объекта на бухгалтерский учет.

Если у нас есть акт на приобретение неисключительных прав, мы будем ориентироваться на подп. 2.1 п. 1 ст. 346.16 НК РФ, в которой указаны расходы на покупку исключительных прав на изобретения, компьютерные программы, а также прав на использование перечисленных разработок согласно лицензионному договору.

Такие расходы можно принять к налоговому учету единовременно, сразу после оплаты контрагенту и принятия к учету неисключительных прав. ООО «Книга» в январе 2020 года приобрело для своих нужд право на компьютерную лицензию на основании договора и акта приема-передачи.

Стоимость лицензии составила 100 000 руб.

без НДС. Программа была оплачена в день приобретения, сразу была установлена на компьютерные рабочие места. Срок полезного использования НМА установлен на 3 года.

- Если мы говорим о том, что данная лицензия будет считаться НМА для компании (есть лицензионный договор, право — исключительное), то на основании ст. 346 НК РФ мы должны списать понесенные расходы равными суммами в продолжении одного налогового периода (100 000 руб. / 4 квартала = 25 000 руб. в квартал). То есть книга учета доходов и расходов за 1 квартал будет выглядеть следующим образом:

№ п/п Реквизиты документа Операция Доходы, принимаемые при расчете налоговой базы Расходы, учитываемые при расчете налоговой базы 1 2 3 4 5 137 Итоговое значение графы 12 раздела 2 за 1 квартал Учтена в расходах стоимость исключительного права на программу — 25 000 Такие же записи появятся в книге за 2, 3, 4 кварталы.

Расходы на покупку НМА заносят в раздел 1 книги учета последним днем отчетного или налогового периода (подп. Давайте посмотрим, как приобретение нового НМА отразится во 2-м разделе КУДиР:

- Если лицензия приобретена на основании сублицензионного договора, то эта программа уже не будет считаться НМА, и, соответственно, расходы на ее приобретение могут быть сразу включены в расходы текущего периода в налоговом учете. В разделе 1 КУДиР расходы на ее приобретение должны быть отражены в графе 5.

№ п/п Реквизиты документа Операция Доходы, принимаемые при расчете налоговой базы Расходы, учитываемые при расчете налоговой базы 1 2 3 4 5 45 Платежное поручение от 21.01.2016 № 14 Учтена в расходах стоимость неисключительного

Как отразить покупку 1С в бухгалтерском и налоговом учете

2 п.

https://www.youtube.com/watch?v=iZGSTsF0szk

Как правило, срок полезного использования РБП по программному обеспечению в БУ и НУ устанавливается одинаковым, чтобы стоимость погашалась равными долями: Вычеты НДС по расходам будущих периодов (на приобретение программ 1С) осуществляются в общеустановленном порядке при выполнении следующих условий:

- Суммы НДС уплачены поставщику;

- Наличие счет-фактуры поставщика с выделенной суммой НДС.

- Товары приняты к учету;

- Приобретенные товары предназначены для использования в деятельности, облагаемой НДС;

Если программа семейства «1С:Предприятие» налогоплательщиком получена, то он имеет право предъявить к вычету всю сумму «входного» НДС, относящуюся к ним, независимо от того, когда их стоимость будет отнесена на издержки.

Отражение такой разницы происходит по правилам, регламентированным нормами ПБУ 18/02. В бухгалтерском учете (за период, в котором программы были приобретены) необходимо отразить налогооблагаемую временную разницу в сумме, равной разнице между всей суммой расходов на приобретение программ и той суммой, которая участвует в формировании бухгалтерской прибыли отчетного периода.

Выявленная налогооблагаемая временная разница будет погашаться постепенно, по мере списания расходов на приобретение программ со счета 97.21 (в течение установленного срока использования программы).

- Оперативная помощь по 1С — от простых консультаций до сложных внедрений. Протестируйте качество нашей работы — получите первую консультацию в подарок. от 2 100 руб.

Поделитесь: На все вопросы отвечают только сертифицированные специалисты Спасибо! Вы успешно подписались на бизнес-новости и статьи наших экспертов.

- На примере подсистемы «Трансформация

- Учет выпуска продукции в 1С 8.3 – участок работы бухгалтера, относящийся к ключевым, влияющим на итоги бизнеса за определенный период и во многом определяющий политику компании. При этом стоит помнить.

- Подобные ошибки можно увидеть при отладке программ практически на любом языке программирования или на СУБД, где фигурируют коллекции значений. В данном случае речь идет об индексе как о счетчике элеме.

- Формат CSV распространен в современном информационном мире достаточно широко, поэтому взаимодействовать с ним рано или поздно придется любому разработчику в среде 1С. Наиболее часто импорт CSV использ.

Учет прав на использование нематериальных активов в «1С:Бухгалтерии 8»

Амортизация отражается в составе расходов по обычным видам деятельности, если предоставление прав использования НМА является одним из видов деятельности организации-лицензиара.

Если выручка от передачи НМА учитывается в составе прочих доходов (счет 91.01 «Прочие доходы»), то амортизация относится, соответственно, на счет 91.02 «Прочие расходы» (п.

п. 5, 11 ПБУ 10/99 «Расходы организации»).

Операции по передаче исключительных прав на изобретения, полезные модели, промышленные образцы, программы для электронных вычислительных машин, базы данных, топологии интегральных микросхем, секреты производства (ноу-хау), а также прав на использование указанных результатов интеллектуальной деятельности освобождаются от обложения НДС при наличии лицензионного договора (пп.

26 п. 2 ст. 149 НК РФ). Освобождение от НДС применяется:

🔍 Видео

Как работать с документами в СБИССкачать

Как списать алкоголь в ЕГАИССкачать

Обзор СБИС: как работать в программе и с чего начатьСкачать

Быстрый способ списания пива в СБИС ЕГАИССкачать

СБИС Электронный документооборот - просто обмен документами между организациями и внутри компании.Скачать

СБИС онлайн для начинающих. Сдавать отчёты в сбис онлайн вместо сбис 2.4 | Вступление | Урок 1Скачать

Как вести учет товаров и материалов на складе или магазине. Складской учет в Гугл таблицахСкачать

Как в Saby списать маркированные лекарстваСкачать

Создание и настройка торговой точкиСкачать

Как в Saby настроить прием оплат по QR-коду СБПСкачать

Вскрытие тары алкоголя: как списывать в ЕГАИССкачать

Как вести учет на УСН «Доходы минус расходы»Скачать

Как настроить учет в Saby (СБИС)Скачать

Автоматизация магазина в СБИССкачать

Как оформить авансовый отчет в СБИССкачать