Возможно ли определить резидентство по ИНН Идентификационный номер налогоплательщика (его чаще называют ИНН) обязателен для всех субъектов предпринимательской деятельности на территории РФ. Представляет он из себя десять цифр:

Определить резидентство по номеру ИНН сложно и легко ошибиться.

Но в банковских уведомлениях о требовании предоставить документы их платежей почему-то нет.

Поэтому вопрос о том, как определить, резидент или нерезидент юридическое лицо в России в 2019 году, имеет важный практический смысл.

Резидентство – что это такое В широком смысле под резидентством юридического лица понимается его принадлежность к налоговой системе определенного государства, пребывание на учете и выплачивание налогов. ФНС России от 25 мая 2011 г.

К таким организациям обычно относят международные представительства, филиалы иностранных фирм. Резидентами и нерезидентами становятся в ходе выполнения физическим, или юридическим лицом определенного рода условий:

Указанные термины присутствуют в законодательстве большинства государств мира, потому умение их отличать и использовать себе на благо, в значительной мере скрасит пребывание иностранца на территории чужого ему государства.

Определить резидентство по номеру ИНН сложно и легко ошибиться. К числу нерезидентов относятся: Физические лица, постоянно проживающие за пределами Российской Федерации, в т.ч.

Период нахождения физического лица в Российской Федерации не прерывается на периоды его выезда за пределы территории Российской Федерации для краткосрочного (менее шести месяцев) лечения или обучения, а также для исполнения трудовых или иных обязанностей, связанных с выполнением работ (оказанием услуг) на морских месторождениях углеводородного сырья. 26 Августа 2019, 17:27 Ответ юриста был полезен? + 0 — 0 Все услуги юристов в Москве Гарантия лучшей цены – мы договариваемся с юристами в каждом городе о лучшей цене.

Елена, если приезжает только в отпуск, то есть явно менее 183 дней в году, то он налоговый нерезидент.

- Как определить: резидент или нерезидент

- 2440453.ru

- Пересчет НДФЛ при смене статуса работника

- Резидент или нет: как определить статус компании в РФ в 2019 году

- Как отличить резидента от нерезидента по банковским реквизитам

- Счет в иностранном банке для резидента РФ: кому и когда подавать отчетность?

- Как отличить резидента от нерезидента по документам

- Как определить, резидент или нерезидент юридическое лицо

- Основное отличие резидента и нерезидента

- Определение резидентства по косвенным признакам

- По номеру расчетного счета

- По ИНН

- По КПП

- Проверка с помощью электронного сервиса ФНС

- Заключение

- Особенности открытия банковского счета нерезиденту

- Нерезидент — кто это

- Почему расчетный счет нерезидента в российских банках начинается с номеров 40807 и 40820810

- Документы, предоставляемые клиентом-нерезидентом для открытия рублевого банковского счета в РФ

- Отличие налогового резидента от нерезидента — понятие и определение статуса

- Разница между резидентом и нерезидентом и их особенности

- Понятие и характеристики налогового резидента

- Кто является налоговым резидентом?

- Граждане РФ, зарегистрированные по месту жительства на территории стран

- Граждане иных стран, имеющие разрешение на временное проживание или вид на жительство

- Порядок налогообложения доходов физических лиц в 2017 году

- Для резидента РФ

- Для нерезидента РФ

- Для чего необходимо подтверждать налоговую резидентность?

- Для избежания двойного налогообложения при наличии соответствующего межгосударственного соглашения

- Для уменьшения налогообложения мирового дохода

- Порядок подтверждения статуса налогового резидента РФ

- Перечень документов для подтверждения статуса налогового резидента

- Для российских организаций

- Для российских и иностранных физических лиц

- Уполномоченный орган по подтверждению статуса налогового резидента РФ

- 🌟 Видео

Как определить: резидент или нерезидент

К таким организациям обычно относят международные представительства, филиалы иностранных фирм.

- выполнения иных указанных в законодательстве пунктов.

- регулярное присутствие в стране (безвыездно, или же с кратковременными выездами);

- присутствия на территории страны определенное время;

- приобретения документа, дающего право жить и работать на территории иностранного государства (вид на жительство, рабочая, учебная виза);

Указанные термины присутствуют в законодательстве большинства государств мира, потому умение их отличать и использовать себе на благо, в значительной мере скрасит пребывание иностранца на территории чужого ему государства.

2440453.ru

Об этом сказано в письмах Минфина России от 26 июня 2008 г.

Нет, не прерывается. Законодательством установлен единый порядок, по которому определяется налоговый статус человека при расчете НДФЛ. Если в течение 12 следующих подряд месяцев человек находился в России 183 календарных дня и более, он признается налоговым резидентом.

Внимание Если в течение 12 следующих подряд месяцев человек находился в России менее 183 календарных дней, он является нерезидентом.

Это следует из положений пункта 2 статьи 207 Налогового кодекса РФ.

Пересчет НДФЛ при смене статуса работника

, то их доходы надо облагать по ставке 13% с первого дня работы, несмотря на то что они нерезиденты РФ; .

ПРАВИЛО 2. Понятие резидентства никоим образом не связано:

- со статусом иностранца — временно пребывающий (есть виза и (или) миграционная карта), временно проживающий (есть разрешение на временное проживание), постоянно проживающий (есть вид на жительство).

- с гражданством работника, поскольку нерезидентом может стать и россиянин, а резидентом РФ — иностранец;

Важен лишь период времени, в течение которого работник находится на территории нашей страны.

https://www.youtube.com/watch?v=OXioSK4y_NE

ИНН — идентификационный номер налогоплательщика. Он присваивается один раз, используется на всей территории РФ и не меняется, даже если налогоплательщик меняет место жительства, фамилию и другие паспортные данные.

При желании в любой налоговой инспекции можно получить Свидетельство о постановке на учет физического лица.

Присваивается при регистрации физического лица в качестве индивидуального предпринимателя, если данное лицо ранее его не имело.

ВИДЕО ПО ТЕМЕ: Получение ИНН (идентификационного номера для нерезидента) в Харькове [ Отзыв № 4 ]

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Резидент или нет: как определить статус компании в РФ в 2019 году

Резидентство компании это не только место ее фактической прописки.

От того, является ли компания резидентом той или иной страны, зависят применяемые к ней правила налогообложения, уплачиваемые ею суммы налогов, а также само место их уплаты.

Практическое значение налогового статуса сложно переоценить, ведь резидентство — это, пожалуй, ключевой критерий для применения того или иного налогового режима.

В данном контексте особенно важно знать, как определить, резидент или нерезидент юридическое лицо.

Резиденство устанавливается как в отношении физических, так и юридических лиц, но правила его установления имеют существенные отличия.

Применительно к физлицам резидентство зависит от места постоянного жительства, независимо от гражданства такого лица, — для его приобретения достаточно находиться на территории той или иной страны дня в году и более.

Для юридических лиц все иначе. Согласно ст.

Если в отношении иностранной компании ИК вышеуказанные условия выполняются сразу для нескольких государств, российское резидентство признается за ней лишь в случае осуществления на территории России:.

Более того, ИК, имеющая филиал иностранной компании в РФ, вправе сама признать себя российским резидентом независимо от соблюдения вышеуказанных условий, если она:.

Резидентство подтверждается документально. Документ, подтверждающий, что предприятие является налоговым резидентом РФ, выдается по форме КНД , утв.

Чтоб понять, в чем отличие юридического лица-резидента от нерезидента, важно разбираться в особенностях налогообложения, предусмотренных российским налоговым законодательством.

По факту, резиденство определяет страну, в которой такая компания будет уплачивать все предусмотренные ее законодательством налоги:.

Пожалуй, самый верный способ проверить контрагента на предмет резидентства — это проанализировать его расчетный счет в банке. Так, любая организация, для ведения коммерческой деятельности в РФ обязана иметь собственный расчетный счет.

Валюта такого счета не имеет значения, куда более важным является его структура.

Анализ указанного положения позволяет нам четко определить, какие конкретно счета банковского баланса будут принадлежать физическим и юридическим лицам-нерезидентам.

Каждая компания, желающая вести коммерческую деятельность в РФ, должна быть идентифицирована в целях налогообложения — для этого каждой из них присваивается ИНН независимо от их места прописки.

Таким образом, любая компания, чей ИНН начинается с указанных цифр, будет иностранной.

Но, как мы знаем, иностранный статус не определяет резидентство — с большой долей вероятности ИК может оказаться резидентом, ИНН у нерезидентов юридических лиц каких-либо ключевых отличий не имеет.

Для точности определения нужно использовать другие источники. Еще один идентификатор юридического лица, присваиваемый в те же сроки, что и ИНН, — это код причины постановки на учет КПП. В соответствии с п. Таким образом, как и ИНН, номер КПП организации позволяет нам определить иностранное происхождение предприятия, но не его резидентство.

Еще один верный способ проверки контрагента — электронный сервис от ФНС.

Перейдя по ссылке, читатели получат доступ к поисковой системе по открытым и общедоступным сведениям ЕГРН по зарубежным предприятиям, зарегистрированным в РФ.

Как мы видим, информации о резидентстве также не представлено. Однако информация о налоговом органе позволяет связаться с ним и навести некоторые справки, что в отдельных случаях может быть удобно.

https://www.youtube.com/watch?v=sVR8nVUKER0

Учитывая все сказанное, резидентство можно смело называть формой налоговых отношений или порядком налогообложения, присущим конкретному налогоплательщику.

Главное отличие между статусами резидента и нерезидента — это обязанность по уплате налогов: резидент платит в стране принадлежности все налоги, в то время как нерезидент — лишь с доходов, полученных из этой страны.

Резидентами РФ признаются все компании, зарегистрированные в РФ, в том числе с иностранным участием, ИК, разместившие в РФ контролирующие органы, а также ИК в соответствии с международными соглашениями.

Видео:Что такое налоговый и валютный резидент нерезидент?Скачать

Как отличить резидента от нерезидента по банковским реквизитам

Оглавление Ваш удобный и надежный источник информации. В настоящее время проверка контрагента играет важную роль при осуществлении коммерческой деятельности. До начала сотрудничества с новым деловым партнером всегда полезно получить о нем исчерпывающую информацию с целью минимизации рисков.

Кроме того, налоговые органы и суды все чаще говорят о необходимости проявления «должной осмотрительности», понимая под этим ряд действий по проверке контрагента. Если вашим деловым партнером является компания или индивидуальный предприниматель, зарегистрированный в России, то вы самостоятельно можете предпринять некоторые действия по его проверке, например, заказать выписку из ЕГРЮЛ.

Сложности могут возникнуть, если вашим контрагентом является зарубежная компания.

При проверке иностранных партнеров требуется понимание системы регистрации, особенностей регулирования корпоративных отношений в соответствующем государстве. Кроме того, доступная вам информация, как правило, предоставляется на иностранном языке, и зачастую для ее правильного понимания необходимы не только знания языка, но и понимание зарубежного права.

Мы предлагаем услугу по заказу документов компании вашего контрагента.

В зависимости от страны регистрации возможен заказ следующих документов: Сертификат (свидетельство) о регистрации компании (Certificate of Incorporation). Получить такое свидетельство можно практически в любой юрисдикции.

Данный документ подтверждает факт регистрации компании и содержит следующие сведения: наименование компании, ее регистрационный номер, дату регистрации. Копия учредительных документов компании.

К таковым относятся учредительный договор (Memorandum of Association) и устав (Articles of Association, By-Laws). Зачастую учредительный договор и устав представляют собой единый документ, который содержит информацию, в частности, об уставном капитале, акциях, высших органах управления и порядке управления компанией и т.п.

Свидетельство о надлежащем правовом статусе (Certificate of Good Standing).

Данный документ аналогичен выписке из российского ЕГРЮЛ или ЕГРИП.

Выписка, как правило, содержит следующие данные: юридический адрес, сведения о регистрационном агенте, сведения о деятельности компании, размере уставного капитала, сведения о директорах и акционерах, а также об изменениях в структуре компании.

Отдельные корпоративные документы. В некоторых юрисдикциях возможен заказ документов, подтверждающих изменения структуры компании. Так, из реестра английских компаний модно получить информацию о смене директора, секретаря (об отставке директора/секретаря, назначении нового директора/секретаря)

Счет в иностранном банке для резидента РФ: кому и когда подавать отчетность?

Открытие иностранного счета позволяет значительно повысить уровень безопасности хранения средств, а также получить доступ к дополнительным продуктам и услугам, в том числе — инвестиционным.

В то же время, счет в иностранном банке налагает на физические и юридические лица обязанность подавать отчетность налоговым органам в стране своего резидентства.

Резиденты РФ с 2015 года должны отчитываться перед налоговой как о факте открытия или закрытия счета за рубежом, так и о движении средств по этому счету.

При этом ряд операций с иностранными счетами являются запрещенными для валютных резидентов РФ.

https://www.youtube.com/watch?v=anemjR4RTsk

Физические лица, которые являются резидентами РФ, с 2015 года должны подавать уведомление налоговой об открытии счета за рубежом.

Форма уведомления доступна на официальном сайте ФНС и утверждена приказом ФНС № ММВ-7-6/457 от 21.09.2010.

Уведомление налоговой об открытии счета за рубежом физическим лицом подается в течение месяца с того дня, когда был открыт счет. Кроме того, уведомлять необходимо и о закрытии счета, а также об изменении реквизитов.

За нарушение этого требования предусмотрены штрафы. Сумма штрафа зависит от характера нарушения (не соблюдены сроки уведомления или его не было вообще) и от того, впервые констатировано данное нарушение или нет.

Следует помнить, что уведомление об открытии счета в иностранном банке может повлечь за собой и налоговые последствия.

Если ФНС не было предоставлено уведомление об открытии иностранного счета, а на него в течение долгого времени начислялся незадекларированный доход, то как только информация попадет в руки ФНС, физическое лицо получит обвинения в уклонении от уплаты налогов и штраф в размере нескольких сотен тысяч рублей.

Помимо уведомления об открытии/закрытии счета, валютные резиденты РФ должны отчитываться перед ФНС о движении средств по иностранным счетам. Отчетность физических лиц по зарубежным счетам должна подаваться в ФНС по месту учета раз в год — до 1 июня.

В одобренной форме отчета необходимо указать следующую информацию:

- реквизиты банка и счета;

- личные данные физического лица;

- баланс счета в начале и в конце отчетного периода;

- годовой объем входящих и исходящих средств.

Требование предоставлять переведенные, нотариально заверенные и апостилированные банковские документы обязательно для юридических лиц, физические лица от него освобождены.

Тем не менее, необходимо учитывать, что ФНС может потребовать предоставить данные документы для доказательства законности той или иной операции по иностранному счету.

Важный момент: если ФНС потребует подтверждающие документы, то физическое лицо обязано будет предоставить их в течение семи (7) дней.

Поэтому лучше позаботиться об этом заранее, чтобы успеть подать необходимые документы в указанный срок.

Если у одного иностранного счета несколько бенефициаров, каждый из них подает свой отчет в ФНС. Если же у одного бенефициара несколько счетов за рубежом, отчет подается один, но для каждого счета заполняется отдельная форма.

Как отличить резидента от нерезидента по документам

> > Таким образом, зная банковский номер организации, можно со стопроцентной точностью определить ее резидентство. Возможно ли определить резидентство по ИНН Идентификационный номер налогоплательщика (его чаще называют ИНН) обязателен для всех субъектов предпринимательской деятельности на территории РФ.

Представляет он из себя десять цифр:

- 5 цифр – так называемый ОГРН или основной государственный регистрационный номер;

- 1 контрольная цифра.

- 4 цифры – место регистрации: первые 2 – код субъекта РФ, другие 2 – код местных налоговых органов;

По коду ИНН можно легко определить иностранную организацию или фирму – с 01.01.2015 индивидуальный номер таких организаций начинается с «9909» (Межрегиональная инспекция ФНС), далее – 5 цифр кода иностранной организации и в конце контрольная цифра. Определить резидентство по номеру ИНН сложно и легко ошибиться.

К числу нерезидентов относятся: Физические лица, постоянно проживающие за пределами Российской Федерации, в т.ч.

временно находящиеся на ее территории; Юридические лица, созданные в соответствии с законодательством иностранных государств и с местонахождением за пределами Российской Федерации; Предприятия и организации, не являющиеся юрлицами, созданные в соответствии с законодательством иностранных государств и с местонахождением за пределами Российской Федерации; дипломатические и иные представительства, находящиеся в Российской Федерации; филиалы и представительства нерезидентов, находящиеся в Российской Федерации.

https://www.youtube.com/watch?v=G3m9CLFsgTw

Такой порядок следует из пункта 2 статьи 207 Налогового кодекса РФ. Подтверждает данный вывод и Минфин России в письме от 26 июля 2007 г.

Видео:Кто такие резиденты и нерезиденты, и как определить нерезидента при продаже квартиры?Скачать

Как определить, резидент или нерезидент юридическое лицо

Резидентство компании это не только место ее фактической прописки. От того, является ли компания резидентом той или иной страны, зависят применяемые к ней правила налогообложения, уплачиваемые ею суммы налогов, а также само место их уплаты.

Практическое значение налогового статуса сложно переоценить, ведь резидентство – это, пожалуй, ключевой критерий для применения того или иного налогового режима.

В данном контексте особенно важно знать, как определить, резидент или нерезидент юридическое лицо.

В контексте применения налогового законодательства резидентство – это принадлежность конкретной компании к налоговой системе, установленной законодательством конкретной страны, нахождение на учете в налоговых органах этой страны и уплата налогов преимущественно в ее бюджет.

Резиденство устанавливается как в отношении физических, так и юридических лиц, но правила его установления имеют существенные отличия.

Применительно к физлицам резидентство зависит от места постоянного жительства, независимо от гражданства такого лица, – для его приобретения достаточно находиться на территории той или иной страны 183 дня в году и более.

Для юридических лиц все иначе. Согласно ст. 246.2 Налогового кодекса, резиденты РФ – это компании:

- зарегистрированные в России;

- зарегистрированные в другой стране, но признанные резидентами в соответствии с двусторонним международным соглашением;

- зарегистрированные в другой стране, но разместившие свои органы управления в России, в том числе если в РФ постоянно действует исполнительный орган такой компании или главные руководящие лица принимают здесь основные руководящие решения.

Если в отношении иностранной компании (ИК) вышеуказанные условия выполняются сразу для нескольких государств, российское резидентство признается за ней лишь в случае осуществления на территории России:

- бухгалтерского и управленческого учета;

- делопроизводства;

- оперативного управления персоналом.

Более того, ИК, имеющая филиал иностранной компании в РФ, вправе сама признать себя российским резидентом независимо от соблюдения вышеуказанных условий, если она:

- участвует в проектах по добыче полезных ископаемых по договорам о разделе продукции, концессионным или лицензионным договорам;

- является активной холдинговой или субхолдинговой организацией;

- разрабатывает новые морские месторождения или является участником компании, разрабатывающей такие месторождения;

- занимается сдачей в аренду/субаренду транспорта или осуществляет международные перевозки, при условии, что размер доходов от этой деятельности составляет не менее 4/5 в общей структуре прибыли за конкретный налоговый период.

Учитывая все сказанное, в целях российского налогообложения компания-нерезидент – это юрлицо:

- прошедшее регистрацию не на территории России, но при этом осуществляющее в стране коммерческую деятельность через структурное подразделение или без его образования;

- не признавшее себя в качестве российского резидента;

- имеющее контролирующие органы за пределами РФ;

- разместившее за пределами РФ административные органы по ведению бухучета, кадрового и иного делопроизводства и так далее.

Резидентство подтверждается документально. Документ, подтверждающий, что предприятие является налоговым резидентом РФ, выдается по форме КНД 1120008, утв. приказом ФНС № ММВ-7-17/ от 07.11.2017.

Основное отличие резидента и нерезидента

Чтоб понять, в чем отличие юридического лица-резидента от нерезидента, важно разбираться в особенностях налогообложения, предусмотренных российским налоговым законодательством. По факту, резиденство определяет страну, в которой такая компания будет уплачивать все предусмотренные ее законодательством налоги:

- так, все компании, независимо от их места прописки, если они имеют статус резидента РФ, будут обязаны платить налоги на прибыль и имущество независимо от страны, в которой они были получены, сделок, по которым были получены, валюты и иных особенностей;

- компании-нерезиденты РФ, зарегистрированные за пределами России, обязаны платить в российский бюджет лишь налоги с прибыли и имущества, полученного ими от российских источников. Таковыми будут признаны не только коммерческие, но и так называемые пассивные доходы, в том числе дивиденды, проценты по кредитным договорам, пени от российских резидентов, доходы от реализации имущества и имущественных прав.

Определение резидентства по косвенным признакам

Если вышеуказанных условий недостаточно, чтобы идентифицировать компанию как резидента/нерезидента, либо сведения для проверки указанных условий недоступны, проверить резидентство можно по косвенным признакам, в том числе:

- по номеру лицевого счета, присвоенного Центробанком;

- по ИНН или КПП;

- при помощи электронных сервисов от ФНС.

По номеру расчетного счета

Пожалуй, самый верный способ проверить контрагента на предмет резидентства – это проанализировать его расчетный счет в банке. Так, любая организация, для ведения коммерческой деятельности в РФ обязана иметь собственный расчетный счет. Валюта такого счета не имеет значения, куда более важным является его структура.

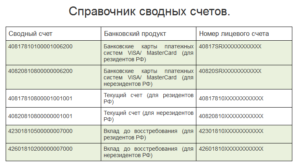

Так, каждый расчетный счет имеет двадцатизначный код и свою структуру, представленную в формате «ААААА-BBB-C-DDDD-EEEEEEE» – в него и «зашит» признак компании резидента или нерезидента.

Как можно заметить, структура такого счета разбита на группы, где первые 5 цифр (ААААА) относят указанный счет к некой группе счетов банковского баланса, предусмотренных положением ЦБ № № 579-П от 27.

02.2017.

Ее, в свою очередь, можно разбить на счета первого (ААА) и второго порядка (АА). Анализ указанного положения позволяет нам четко определить, какие конкретно счета банковского баланса будут принадлежать физическим и юридическим лицам-нерезидентам.

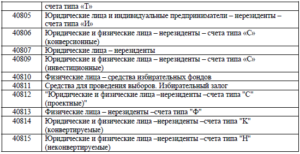

Все расчетные счета, включающие счет первого порядка «408» и счета второго порядка 04-09, 12, 14, 15, 18 присваиваются исключительно нерезидентам.

По ИНН

Каждая компания, желающая вести коммерческую деятельность в РФ, должна быть идентифицирована в целях налогообложения – для этого каждой из них присваивается ИНН независимо от их места прописки.

В соответствии с приказом ФНС №ММВ-7-6/ от 29.06.

2012, структура номера налогоплательщика организации состоит из десятизначного кода, представленного в формате «АААА-БББББ-С», где:

- АААА – индекс, определяемый ФНС при регистрации;

- БББББ – код иностранной организации;

- С – проверочная цифра.

Как правило, любая иностранная организация, при первичной регистрации в ФНС, начиная с 2005 года, получает индекс (АААА) в виде кода «9909», обозначающего Межрегиональную инспекцию ФНС, где она находится на учете. Таким образом, любая компания, чей ИНН начинается с указанных цифр, будет иностранной.

Но, как мы знаем, иностранный статус не определяет резидентство – с большой долей вероятности ИК может оказаться резидентом, ИНН у нерезидентов юридических лиц каких-либо ключевых отличий не имеет. Для точности определения нужно использовать другие источники.

По КПП

Еще один идентификатор юридического лица, присваиваемый в те же сроки, что и ИНН, – это код причины постановки на учет (КПП).

Он состоит из девятизначного кода в формате «АААА-ББ-ССС», где «ББ» – это как раз причина постановки на учет. В соответствии с п. 5 Порядка, утв.

приказом ФНС №ММВ-7-6/, числовое значение «ББ» для иностранной организации выражается в виде числа от 51 до 99.

Таким образом, как и ИНН, номер КПП организации позволяет нам определить иностранное происхождение предприятия, но не его резидентство.

Проверка с помощью электронного сервиса ФНС

Еще один верный способ проверки контрагента – электронный сервис от ФНС. Перейдя по ссылке, читатели получат доступ к поисковой системе по открытым и общедоступным сведениям ЕГРН по зарубежным предприятиям, зарегистрированным в РФ.

https://www.youtube.com/watch?v=SrBmE1XQkh8

Для использования этого сервиса достаточно использовать наименование компании, ее ИНН/КПП или фактический адрес местонахождения.

По результату пользователю предоставляется:

- полное наименование иностранного предприятия;

- наименование его представительства, если оно действует в РФ;

- ИНН и КПП;

- статус, стоит или не состоит на учете в данный момент;

- орган ФНС, где иностранное предприятие состоит/состояло на учете.

Как мы видим, информации о резидентстве также не представлено. Однако информация о налоговом органе позволяет связаться с ним и навести некоторые справки, что в отдельных случаях может быть удобно.

Заключение

Учитывая все сказанное, резидентство можно смело называть формой налоговых отношений или порядком налогообложения, присущим конкретному налогоплательщику.

Главное отличие между статусами резидента и нерезидента – это обязанность по уплате налогов: резидент платит в стране принадлежности все налоги, в то время как нерезидент – лишь с доходов, полученных из этой страны.

Резидентами РФ признаются все компании, зарегистрированные в РФ, в том числе с иностранным участием, ИК, разместившие в РФ контролирующие органы, а также ИК в соответствии с международными соглашениями.

Если информация о резидентстве отсутствует, объективно и просто определить его поможет расчетный счет компании – любые другие способы проверки такой информации не дадут.

Видео:ГлавБлог #44. Резидент или нерезидент? Как правильно определять налоговый статус человекаСкачать

Особенности открытия банковского счета нерезиденту

Нерезидент — кто это

Почему расчетный счет нерезидента в российских банках начинается с номеров 40807 и 40820810

Документы, предоставляемые клиентом-нерезидентом для открытия рублевого банковского счета в РФ

Нерезидент — кто это

Для того чтобы понять, что представляет собой нерезидент в области банковского дела (ведь в каждой отдельной отрасли значение этого понятия различно), достаточно обратиться к ст. 1 закона «О валютном регулировании» от 10.12.2003 № 173-ФЗ. Для удобства законодатель собрал в ней все используемые термины и понятия.

Итак, в п. 7 указанной статьи перечислены те, кого можно считать нерезидентами:

- юрлица, территориально дислоцирующиеся за пределами границ РФ и образованные по правилам законодательств иностранных государств;

- иные организации (но не юрлица), созданные и дислоцирующиеся аналогично указанным выше юрлицам;

- представительства, филиалы и иные обособленные структурные подразделения юрлиц и организаций, указанных выше, имеющие свое месторасположение на территории РФ;

- диппредставительства, консульства иностранных государств, а также их постоянные представительства в межгосударственных либо межправительственных организациях, имеющие аккредитацию на территории РФ;

- организации межправительственного или межгосударственного характера, включая их постпредставительства и филиалы в РФ;

- физические лица, у которых отсутствуют признаки резидента (эти признаки перечислены в п. 6 ст. 1 закона № 173-ФЗ).

Почему расчетный счет нерезидента в российских банках начинается с номеров 40807 и 40820810

Положение «О плане счетов бухгалтерского учета для кредитных организаций и порядке его применения», утв. Банком России от 27.02.2017 № 579-П (далее — положение № 579-П), разграничивает счета по их принадлежности.

Все банковские счета складываются из 20 цифр, поделенных на несколько групп, каждая из которых несет в себе определенную информацию об обладателе счета. В гл.

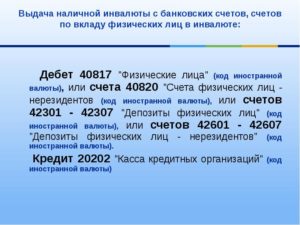

А положения № 579-П указано, что с цифры 408 начинаются «прочие счета», причем цифрами с 40803 по 40809, с 40812 по 40815, а также 40818, 40820 обозначаются разнообразные счета физических или юридических лиц — нерезидентов.

Выделим основное, чтобы понять, что означают цифры 40807 и 40820810 в банковском (в т. ч. расчетном) счете нерезидента:

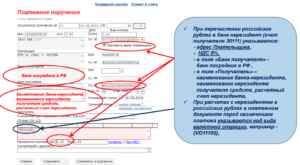

- 2 цифры, идущие в сочетании с регистром 408, означают принадлежность счета физическому либо юридическому лицу, а также тип специального счета. Соответственно, 40807 обозначает счет юридического лица — нерезидента, а 40820 — счет физического лица — нерезидента (прочие вышеперечисленные кодировки счетов нерезидентов указывают на особый характер счета, например 40805 — счета типа «И» юрлиц и предпринимателей-нерезидентов).

- Идущие за ними 2 цифры так называемой 3-й группы — указатель валюты, с помощью которой производятся безналичные операции. Эти цифры присваиваются по Общероссийскому классификатору валют (ОКВ), где 810 — это действовавшее до 01.01.2004 обозначение рубля. Введенным с указанной даты «Изменением 6/2003 ОКВ» этот код аннулирован. В 2017 году российский рубль кодируется цифрами 643.

Дополнительную информацию по этому вопросу можно прочесть в статье Что такое лицевой счет в банке — понятие и структура.

Документы, предоставляемые клиентом-нерезидентом для открытия рублевого банковского счета в РФ

Ч. 1 ст. 13 закона № ФЗ-173 позволяет нерезидентам открывать в банках РФ счета и вклады в иностранной валюте и валюте РФ. Правда, делать это они могут не во всех, а только в специально уполномоченных на то банках. Их перечень устанавливает ЦБ РФ, и этот список подвержен постоянным изменениям.

https://www.youtube.com/watch?v=D-GC764SZz0

В остальном правила открытия банковских счетов нерезиденту и проведение операций по ним подчинены правилам ст. 846 ГК РФ.

Пакет документов, требуемый банком для открытия счета нерезидентом, тождествен тому, который представляют для этих же целей субъекты национального права. Перечень необходимых для этого бумаг установлен инструкцией Банка России «Об открытии и закрытии банковских счетов» от 30.05.2014 № 153-И.

Проведя анализ указанной инструкции, можно перечислить документы, необходимые для открытия счетов нерезидентам в рублях:

- Для физлиц:

- анкета;

- паспорт либо иной удостоверяющий личность документ, признаваемый в этом качестве в РФ;

- действующая миграционная карта;

- документ, подтверждающий легитимное нахождение (проживание) лица на территории РФ;

- разрешение нацбанка государства, к которому принадлежит физлицо, на открытие счетов в РФ (если такое разрешение оговорено межгосударственным договором).

- Для юрлиц:

- все вышеуказанные документы на главу фирмы-нерезидента, открывающего счет;

- доверенность, выданная представителю на право открытия счета;

- свидетельство об учете в налоговом органе РФ;

- документы о правовом статусе юрлица по закону страны, в котором оно создано;

- банковская карточка, заверенная нотариально, с образцами подписей уполномоченных лиц;

- лицензии и разрешения на ведение деятельности, если от них зависит правоспособность клиента на заключение договора.

ОБРАТИТЕ ВНИМАНИЕ! П. 1.13 инструкции № 153-И требует представлять в банки документы с заверенным переводом на русский язык, а также легализировать их в установленном законом порядке.

Как видно, открытие банковского счета нерезиденту происходит по общим для этой процедуры правилам, но с некоторыми особенностями, касающимися управомоченности банка на работу с рублевыми счетами нерезидентов.

Видео:Резидент нерезидент какая разница / Покупка недвижимости нерезидента / Список недружественных странСкачать

Отличие налогового резидента от нерезидента — понятие и определение статуса

Для чего существует необходимость в юридическом определении этих терминов? Прежде всего отметим, что эти понятия применяются в нескольких различных сферах:

- Одна из них — это налоговая сфера. Здесь речь идёт, вообще говоря, о том, где происходит в наибольшей степени получение доходов: в РФ или за её пределами. Во втором случае ставки налога будут существенно выше.

- Есть также понятие валютных резидентов и нерезидентов. Здесь речь идёт о валютном контроле над операциями в валюте. Для резидентов необходимо не только подчиняться определённым правилам в этой сфере, но и сдавать соответствующую отчётность на регулярной основе.

- Эти термины также применяются и в ряде других случаях. Одним из таких примеров могут быть вопросы наследства и некоторые другие юридические сферы.

Разница между резидентом и нерезидентом и их особенности

Что думает об этом человек, далёкий от юридических, финансовых или налоговых вопросов? На первый взгляд, может показаться, что налоговый резидент — это просто гражданин РФ, а нерезидент — это иностранец. Доля правды в таком понимании, конечно, есть. Однако, по сути, это совершенно не верно. Прежде всего речь здесь идёт о времени нахождения внутри страны или за её пределами.

Если говорить о валютной сфере, то к ним можно отнести тех, кто входит в следующие две категории:

- Граждане России, о которых можно утверждать, что они постоянно проживают на территории своей страны.

- Иностранные граждане (а также лица без гражданства), которые постоянно проживают на территории РФ.

Все, кто не входит в эти две категории, считаются валютными нерезидентами.

Когда говорят о налоговой сфере, то соответствующие критерии аналогичны:

- Статус резидента состоит в том, что человек проживает на территории страны не менее 183 суток на протяжении последних двенадцати месяцев. Как мы видим, этот статус может измениться в течение одного месяца.

- Если речь идёт не о проживании, а о командировках военных или госслужащих на любой срок за пределы РФ, то это не нарушает их статуса в качестве резидента.

- Все остальные граждане России, иностранные граждане и лица без гражданства являются нерезидентами.

Понятие и характеристики налогового резидента

Заметим, что, несмотря на то, что статус может поменяться даже в течение одного месяца, российское законодательство не содержит норм о том, что физическое лицо о нём обязано уведомлять налоговую инспекцию.

Также отметим, что гражданство не участвует в определении данного статуса. В некоторых случаях, если человек выезжает за пределы страны, то, согласно законодательству, считается, что он как бы не выезжал.

Данная ситуация имеет место в нескольких случаях:

- Если он выезжал на лечение на срок, который не превышает шести месяцев.

- Также если он был за пределами страны на срок менее шести месяцев с целью учёбы.

- Если он был в командировке для того, чтобы участвовать в добыче нефти или газа за пределами своей страны.

Важный вопрос возникает тогда, когда граждане намереваются эмигрировать из Российской Федерации и распродают всё своё имущество. Если они планируют никогда не возвращаться в Россию, то кем их считать, резидентами или нерезидентами?

По сути, они, скорее, нерезиденты, но формально всё-таки это не так. Им необходимо будет уплатить налог на доходы физических лиц, а он в этих случаях может существенно отличаться (или 13% или 30%).

Кто является налоговым резидентом?

Когда решается вопрос о том, кем является данное физическое лицо, это далеко не всегда является однозначным. Вообще говоря, законодательство при определении статуса должно ориентироваться на время нахождения на территории страны в течение последних идущих подряд 12 месяцев.

Гражданство или место регистрации не должно влиять на решение этого вопроса. На практике, однако, многое происходит иначе. ФНС РФ в своих письмах иногда иначе трактует рассматриваемую ситуацию.

Предположим, физическое лицо достаточно долго находилось за пределами своей страны. Это резидент или нет? ФНС утверждает, что есть определённые ситуации, когда его можно счесть резидентом, несмотря на то, что в законе это трактуется иначе.

https://www.youtube.com/watch?v=rox-pDYgANQ

Это происходит в следующем случае. Если на территории РФ у него имеется центр жизненных интересов. Что под этим понимается? Речь может идти о недвижимости, о семье, которая находится в России, о бизнесе, о работе на территории РФ, о постоянной регистрации в стране.

Граждане РФ, зарегистрированные по месту жительства на территории стран

Если гражданин России зарегистрировал своё место жительство в другой стране на тех или иных основаниях, то это не означает, что он обязательно является налоговым нерезидентом. Скорее всего, при этом, он большую часть времени будет проводить за границей, но это может быть и не так.

Если на территории РФ он будет меньше, чем 183 дня за последние 12 месяцев, то именно это будет критерием того, что он является налоговым нерезидентом. Если же такое условие выполнено не будет, то, несмотря на свою регистрацию за границей, с точки зрения законодательства, он будет платить налоги, как резидент.

Граждане иных стран, имеющие разрешение на временное проживание или вид на жительство

Аналогичное правовое положение имеется также у иностранных граждан, которые находятся на территории России. Если они находится на его территории 183 дня за последние 12 месяцев — платить налоги будут как налоговые резиденты и это, в данном случае, не будет зависеть от его гражданства.

Порядок налогообложения доходов физических лиц в 2017 году

Как же конкретно происходит налогообложение физических лиц в настоящее время? Чем отличается ситуация, с которой сталкивается резидент РФ от той, с которой сталкивается нерезидент?

Есть ситуации, когда ставка налогообложения не зависит от статуса плательщика. Одним из примеров могут быть специалисты высокой квалификации. Согласно действующему законодательству такая ставка всегда составляет 13%. Это верно и для резидентов и для нерезидентов.

Для резидента РФ

Ставка, по которой резиденты облагаются налогом на доходы, составляет 13%. Налоговым периодом является календарный год. Критерием того, что плательщика налога можно отнести к данной категории, согласно закону, является время его пребывания на территории страны в течение 12 месяцев подряд.

В законе не указано, что речь должна идти только о календарном годе с января по декабрь. Если речь идёт о человеке, который постоянно находится в стране, то вопрос не является существенным.

Но для тех, кто регулярно и на много месяцев уезжает из России, ставка его налогообложения может существенно меняться:

- Основной ставкой налогообложения для налоговых резидентов страны является 13%. Однако, это относится к зарплате и большинству обычных доходов.

- Но есть и исключения. Например, если физическое лицо получает выигрыш, например, в лотерею или выгоду по тому или иному займу, то ставка налогообложения для резидентов уже составит 30%.

- Если речь идёт об иностранных гражданах, которые, согласно законодательству, являются налоговыми резидентами, то их налогообложение такое же, как и у граждан России. При этом требуется подтверждение соответствующего статуса.

Для нерезидента РФ

- В некоторых случаях ставка налогообложения нерезидентов выгоднее, чем для резидентов. Это, в частности относится к тем, кто трудится по патенту, к гражданам ЕАЭС или к тем, кто является специалистом, имеющим высокую квалификацию.

В таких случаях ставка составит всего 9%.

- Если нерезидент получает дивиденды от источника в Российской Федерации, то они будут облагаться по ставке 15%.

- В большинстве случаев ставкой налогообложения является 15%.

Для чего необходимо подтверждать налоговую резидентность?

Такое подтверждение поможет существенно уменьшить сумму налогов, которые нужно будет заплатить в тех случаях, когда физическое лицо получает доход в чужой стране. Если при этом человек является налоговым резидентом в нескольких странах, то такая ситуация может оказаться достаточно непростой.

Для избежания двойного налогообложения при наличии соответствующего межгосударственного соглашения

Если речь идёт об обложении налогом доходов физического лица, которое является гражданином России и постоянно проживает на её территории, то здесь ситуация является достаточно определённой. Но бывают другие ситуации, когда человек является гражданином одной страны, а доход получает на территории другой.

https://www.youtube.com/watch?v=TJUOnDdi_AA

В этом случае можно сказать, что может возникнуть неопределённость. Ведь взять с него налоги может и РФ и та страна, где он получает доход. Мы знаем, что статус резидента РФ не противоречит возможности получать доход за её пределами.

Фактически, в данном случае, мы имеем дело с двойным налогообложением. Для того, чтобы избежать подобных ситуаций, существует практика заключения межгосударственных договоров об избежании ситуации двойного налогообложения.

При соблюдении определённых требований, налогоплательщик может либо избежать необходимости выплаты второго налога, либо частично ограничить такую выплату.

Для уменьшения налогообложения мирового дохода

При регулировании налогообложения на международном уровне принят следующий принцип. Считается, что мировой доход физического лица (доход, полученный данным лицом во всём мире) должен полностью облагаться налогом в той стране, где налогоплательщик является резидентом.

Если же доходы в другом государстве он получает в качестве нерезидента, то налогом должны облагаться в этой стране только именно эти доходы.

Порядок подтверждения статуса налогового резидента РФ

Как известно, для подтверждения статуса резидента необходимо предоставить документальное подтверждение нахождения на территории страны в течение 183 дней за последние 12 месяцев, взятые подряд.

За определение этого статуса отвечают, согласно законодательству, налоговые агенты (те, кто выплачивает подоходный налог). Если нет достаточных оснований для того, чтобы считать данное лицо резидентом, он считается нерезидентом. Если будут полученные новые данные, которые повлияют на решение этого вопроса, то можно будет сделать перерасчёт подоходного налога.

Перечень документов для подтверждения статуса налогового резидента

Статус резидента часто более выгодный, чем у нерезидента. Физическое или юридическое лицо обычно заинтересовано в его подтверждении. Как правильно это сделать?

Для российских организаций

Если российской организации нужно соответствующее подтверждение, то она должна обратиться в

Налоговую службу со следующими документами:

- Заявление о возврате НДС, в котором должно быть указано наименование иностранного государства, где было произведено налогообложение этим налогом.

- Устав предприятия, который подтвердит законность того, что фирма занимается данным видом деятельности.

- Копия контракта, в связи с исполнением которого было произведено обложение НДС.

- Копия ещё одного контракта, где будет указана та фирма, которая будет участвовать в процессе возмещения НДС.

Для российских и иностранных физических лиц

- Одним из основных документов в этом вопросе является заявление, составленное по определённым правилам.

Оно должно включать в себя:

- указание того календарного года, за который нужно его получить (это необязательно текущая дата);

- должно быть указано наименование того государства, куда предполагается подать документы;

- идентификационные данные заявителя, включающие в себя фамилию, имя, отчество и адрес проживания;

- также должен быть указан индивидуальный налоговый номер (а для индивидуальных предпринимателей — ОГРНИП);

- список прилагаемых документов.

- Также должны быть предъявлены те документы, которые относятся к получению доходов в иностранном государстве. Это могут быть контракты или решения акционеров о произведении выплаты дивидендов.

- Необходима копия паспорта, должны быть представлены все страницы загранпаспорта, где есть визы.

- Должна быть приложена таблица, которая отражает время, проведённое заявителем в РФ.

Уполномоченный орган по подтверждению статуса налогового резидента РФ

Обращаться за подтверждением статуса необходимо в специализированный государственный орган. Это Межрегиональная инспекция ФНС по централизованной обработке данных.

🌟 Видео

Как определить статус Резидент-Нерезидент в сделках с недвижимостью?Скачать

Как правильно платить налоги после переезда в другую страну?Скачать

Налог при продаже недвижимости для (не)резидентов. Изменения в законах 2023. Мастер-класс В. БаранчаСкачать

Какая разница между открытием счета как для резидента и нерезидента ОАЭ?Скачать

Как определить, резидент или нерезидент юридическое лицоСкачать

НДФЛ для дистанционных сотрудников нерезидентов в 2024 году: 30, 13 или Скачать

Налоги за сотрудника - нерезидента, иностранца-резидентаСкачать

резидент и нерезидентСкачать

Резидент или нерезидент? Как определить свой налоговый статус в Великобритании.Скачать

Налоговый резидент РФ: кто это и как им статьСкачать

Как конвертировать счет нерезидента в счет резидента ОАЭ?Скачать

Как подтвердить статус налогового резидента в России?Скачать

Кто является налоговым нерезидентом? Сделки с недвижимостьюСкачать

Кто такой налоговый резидент?Скачать

Резидент это кто?Скачать

КАК НЕ ПОПАСТЬ на ДЕНЬГИ? Налоговый и валютный резидент в сделках с недвижимостью.Скачать