> бухучет > Учет расчетов с подотчетными лицами (счет 71) в 2020 году

В процессе своей деятельности организация может выдавать своим работникам денежные суммы в подотчет на расходы, связанные с деятельностью организации. Работники, получившие денежные средства под отчет, называются подотчетными лицами. Как происходит учет расчетов с подотчетными лицами, какие бухгалтерские проводки отражаются по счету 71?

Для учета подотчетных сумм используется активно-пассивный 71 счет бухгалтерского учета. Подробно особенности активно-пассивных счетов разобрано в этой статье.

В каждой организации должен быть составлен приказ о подотчетных лицах, в котором необходимо привести пофамильный перечень работников, которым могут выдаваться деньги в подотчет.

- Учет на 71 счете

- Списание подотчетных сумм

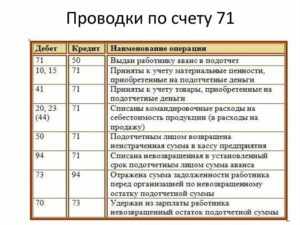

- Бухгалтерские проводки по 71 счету:

- Счет 71 в бухгалтерском учете: характеристика и проводки с примерами

- Счет 71 в бухгалтерском учете

- Порядок выдачи в подотчет

- Авансовый отчет

- Примеры типовых проводок по счету 71

- Пример 1. Возмещение перерасхода по авансовому отчету — проводки

- Пример 2. Возврат подотчетных сумм по авансовому отчету — проводки

- Пример 3. Бухгалтерские проводки по командировочным расходам

- Проводки по учету расчетов с подотчетными лицами. Расчеты с подотчетными лицами

- Как заполнять авансовый отчет

- Ошибки в авансовом отчете

- Пример

- Израсходовано подотчетным лицом на производственные цели проводка

- Счет 71 – проводки по расчетам с подотчетными лицами

- Счет 71 в бухгалтерском учете: характеристика и проводки с примерами

- Бухгалтерский учет подотчетных денег

- 2. Расчеты с командированными работниками

- Проводки по авансовым отчетам – правила их создания в системе бухгалтерского учета

- Что такое подотчет

- Нюансы выдачи денег в подотчет

- Рекомендации по ведению авансовой отчетности

- Срок сдачи и ответственность

- Контроль и утверждение

- Отражение авансовых отчетов в бухучете

- Перечень типовых проводок

- Примеры проводок

- Возмещение перерасхода

- Возврат подотчетных сумм

- Выдача расходов для командировки

- Расходы на проживание

- Транспортные расходы

- Проводки для получения предоплаты

- Бухгалтерские записи для выданной предоплаты

- Принятие к вычету НДС

- Проводки для бюджетников

- 📽️ Видео

Учет на 71 счете

Получая денежные средства в подотчет из кассы организации, работник может потратить их только на нужды этой организации: на командировочные расходы, на хозяйственные нужды и пр.

Выдаются деньги подотчетному лицу из кассы на основании расходного кассового ордера, образец этого первичного документа смотрите здесь.

Для того чтобы получить деньги в подотчет, работник должен написать заявление с указанием необходимой суммы и срока, на который выдаются деньги. Заявление пишется в произвольной форме, заверяется руководителем.

На основании этого заявления составляется расходный кассовый ордер, и выдаются наличные денежные средства подотчетному лицу.

Выдавать деньги в подотчет можно при выполнении двух условий:

- если работник перечислен в приказе о подотчетных лицах,

- если работником полностью погашены предыдущие авансы.

Проводка, отражающая выдачу наличных денежных средств в подотчет, имеет вид Д71 К50.

По истечению срока, на который выдана сумма, работник должен в течение трех дней отчитаться за потраченные деньги и обязан предоставить авансовый отчет по форме АО-1, в котором указать, на что потрачены деньги и в каком количестве. Скачать образец авансового отчета можно здесь. К авансовому отчету необходимо приложить документы, подтверждающие потраченные суммы .

Если у подотчетного лица остались деньги, то есть он потратил меньше, чем ему было выдано, то неистраченная часть аванса сдается в кассу на основании приходного кассового ордера, при этом оформляется проводка Д50 К71.

Если подотчетному лицу выданных средств не хватило, и он потратил дополнительно еще свои деньги, то сумма, потраченная сверх выданного аванса (перерасход), работнику возмещается, то есть выдается из кассы с оформлением расходного кассового ордера, проводка имеет вид Д71 К50.

Списание подотчетных сумм

Получив от подотчетнго лица авансовый отчет, бухгалтерия списывает с него израсходованные и подтвержденные суммы подотчета. Списание с подотчетного лица суммы аванса отражается по кредиту счета 71. В зависимости от того, на что потрачены деньги, 71 счет бухгалтерского учета корреспондирует с соответствующими счетами бухгалтерского учета.

Если подотчетным лицом были приобретены хозяйственные или канцелярские товары, то есть деньги были потрачены на приобретение материальных ценностей, то расходы списываются на счет учета материалов, например, на счет 10 «Материалы» проводкой Д10 К71, или на счет 15 «Заготовление и приобретение материальных ценностей» проводкой Д15 К71.

Если на подотчетные деньги приобретены товары, то расходы списываются проводкой Д41 К71.

Если аванс подотчетным лицом был истрачен на командировочные расходы, то для производственного предприятия эти расходы включаются в себестоимость продукции проводкой Д20 (23) К71; для торговых – в расходы на продажу проводкой Д44 К71. Подробнее об учете командировочных расходов читайте в этой статье.

https://www.youtube.com/watch?v=oGzt5_EeBu0

Если в установленный срок деньги подотчетным лицом не возвращены, или же он не отчитался за потраченные средства, то подотчетные суммы списываются в дебет счета 94 «Недостачи и потери от порчи ценностей» проводкой Д94 К71.

Если в дальнейшем деньги так и не возвращены, то сумма аванса может быть удержана из заработной платы работника проводкой Д70 К94.

Эта проводка может быть выполнена в том случае, если есть возможность сразу удержать всю сумму аванса из зарплаты.

Если же такой возможности нет, то она сначала списывается в дебет счета 73 «Расчеты с персоналом по прочим операциям» проводкой Д73 К94, после чего частями ежемесячно удерживаются из зарплаты Д70 К73.

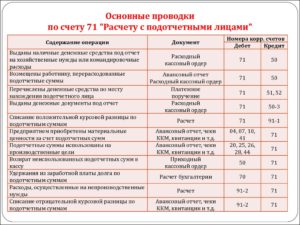

Бухгалтерские проводки по 71 счету:

Оцените качество статьи. Мы хотим стать лучше для вас:

Видео:Учет расчетов с подотчетными лицами в 1ССкачать

Счет 71 в бухгалтерском учете: характеристика и проводки с примерами

Счет 71 бухгалтерского учета — это активно-пассивный счет «Расчеты с подотчетными лицами», служит для учета выданных подотчетных сумм и возврата неизрасходованных сумм.

На предприятиях работникам могут выделяться денежные средства в подотчет на хозяйственные расходы, на покупку материалов или командировочные расходы.

Рассмотрим как вести учет расчетов с подотчетными лицами и примеры бухгалтерских проводок по счету 71.

Счет 71 в бухгалтерском учете

Счет 71 является активно-пассивным, поэтому сальдо по счету может быть как дебетовым, так и кредитовым.

- По Дт счета 71 отражаются суммы полученных денежных средств сотрудником;

- По Кт счета 71 отражается расходование денежных средств.

Аналитический учет по счету «Расчеты с подотчетными лицами» ведется по каждому подотчетному лицу отдельно.

Порядок выдачи в подотчет

Под авансовый отчет разрешается выдавать деньги только работникам предприятия. Подотчетные суммы выдаются наличными из кассы или перечисляются безналичным путём на банковскую карточку.

Главное правило при выдаче денег, чтобы сотрудник отчитался за полученную ранее подотчетную сумму. На предприятиях, как правило, закрепляют приказом лиц, имеющих право получать в подотчет денежные средства, так как с ними заключается договор о материальной ответственности:

При выплате денег подотчетному лицу следует соблюдать правила:

- Проконтролировать наличие сальдо у подотчетного лица (по данным регистра БУ). Основание: п.6.3 указаний ЦБ РФ №3210, в котором указано, что запрещается выдавать средства в подотчет неотчитавшемуся сотруднику по ранее полученной сумме.

- Получить письменное заявление работника в произвольной форме, с отражением основных реквизитов: цель получения, необходимая сумма, срок сдачи отчета, дата. Заявление следует завизировать руководителем компании или уполномоченным лицом.

Установлен 3-дневный срок, когда работник должен отчитаться за полученные подотчетные суммы, вернуть в кассу денежные средства и представить отчет. В случае, если работник не отчитался в установленный срок, то следует удержать полученную им сумму из доходов работника и начислить НДФЛ (ст. 137 ТК РФ). При этом:

Важно: удержания с сотрудника можно производить только по письменному заявлению и не более 20% от заработной платы (ст. 138 ТК РФ).

Если задолженность (особенно крупная сумма) за подотчетным лицом долгое время числится в учете, то налоговый инспектор при проверке может переквалифицировать такую выплату в заём или посчитать ее доходом (абз.3 ст.137 ТК РФ) и доначислить НДФЛ.

Максимальная сумма выдачи в подотчет законом не предусмотрена, но стоит учитывать, если работник рассчитывается с контрагентами от имени предприятия, то по одному договору можно оплатить не более 100 000 руб.

Авансовый отчет

Все расходы денежных средств сотрудник отражает в авансовом отчете. Сотрудник может потратить подотчетные суммы на приобретение товаров, материалов, ОС, НМА, оплату хозяйственных нужд фирмы.

На схеме представлены виды расходов по счету 71 и первичные документы, которые следует прилагать к авансовому отчету:

Получите 267 видеоуроков по 1С бесплатно:

Если у работника возник перерасход по подотчетным суммам, то есть сотрудник израсходовал свои личные денежные средства, то предприятие вправе его возместить при соблюдении установленных процедур.

Примеры типовых проводок по счету 71

| № п/п | хоз. операции | Дебет | Кредит | Документы-основания |

| 1 | Выплата наличных денежных средств в подотчет | 71 | 50 | Отчет кассира, расходный ордер |

| 2 | Перечислено в подотчет на командировочные на банковскую карточку | 71 | 51 | Выписка банка, платежное поручение |

| 3 | Перечислены средства в подотчет на корпоративную карточку | 71 | 55 | Выписка со специальных счетов |

| 5 | Приняты расходы по авансовому отчету по покупке основных средств | 08 | 71 | Акт о приемке работ и услуг |

| 6 | Оприходованы материалы, приобретенные подотчетным лицом | 10 | 71 | Накладные, документы о перевозке, акт о приеме |

| 7 | Отражена сумма расходов на производственно-хозяйственные нужды | 20/26/44 | 71 | Авансовый отчет, служебное задание, отчет по командировке |

| 9 | Оприходованы товары для перепродажи, приобретенные подотчетным лицом | 41 | 71 | Авансовый отчет и накладные |

| 11 | Возврат в кассу неистраченных средств | 50 | 71 | Отчет кассира, приходный ордер |

| 12 | Начислена задолженность по невозвращенным в срок суммам подотчетного лица | 73 | 71 | Авансовый отчет |

Рассмотрим практические примеры с проводками по счету 71 по выдаче, расходованию и возврату подотчетных средств.

Пример 1. Возмещение перерасхода по авансовому отчету — проводки

Сотруднику ООО «Ромашка» Иванову И.И. выделены средства в подотчет в безналичной форме в сумме 2 500 руб. (на карту банка) для приобретения канцтоваров. Фактически Иванов И.И. израсходовал 2 840 руб.

На фактические расходы был составлен авансовый отчет и к отчету были приложены документы-основания (товарный чек). Перерасход средств по авансовому отчету составил 340 руб. Денежные средства были зачислены Иванову И.И.

на банковскую карту.

В ООО «Ромашка» сформированы проводки по счету 71:

| Дт | Кт | Описание | Сумма, руб. | Документ — основание |

| 71 | 51 | На банковскую карту Иванова И.И. переведены средства на хоз.нужды | 2 500 | Платежное поручение |

| 10 | 71 | Поступили канцтовары, приобретенные Ивановым И.И. по чеку без НДС | 2 840 | Авансовый отчет, товарный чек |

| 71 | 51 | На банковскую карточку Иванова И.И. зачислена сумма перерасхода | 340 | Платежное поручение |

Пример 2. Возврат подотчетных сумм по авансовому отчету — проводки

Между ООО «Ромашка» и ООО «Василек» заключен договор на оказание транспортных услуг на сумму 7 200 руб., в т.ч. НДС. Для оплаты услуг по договору работник ООО «Ромашка» Иванов А.Б. получил в подотчет сумму 7 500 руб. После проведения расчетов с ООО «Василек» Иванов А.Б. сдал авансовый отчет, а остаток средств вернул в кассу.

Бухгалтер ООО «Ромашка» сформировал проводки:

| Дт | Кт | Описание | Сумма, руб. | Документ-основание |

| 26/44 | 60 | Услуги ООО «Василек» отражены в составе затрат (7 200 руб. — 1 098 руб.) | 6 102 | Акт выполненных работ |

| 19 | 60 | Выделена сумма НДС от стоимости транспортных услуг | 1 098 | Акт выполненных работ |

| 68/2 НДС | 19 | Сумма НДС от стоимости транспортных услуг принята к вычету | 1 098 | Акт выполненных работ, счет-фактура |

| 71 | 50/1 | Из кассы ООО «Ромашка» Иванов А.Б. получил средства под отчет | 7 500 | Расходный кассовый ордер, заявление подотчетного лица |

| 60 | 71 | В учете отражена оплата услуг, которую осуществил Иванов А.Б. от имени ООО «Ромашка» | 7 200 | Авансовый отчет, акт выполненных работ |

| 50/1 | 71 | Остаток непотраченных средств возвращен в кассу ООО «Ромашка» (7 500 руб. — 7 200 руб.) Ивановым А.Б. | 300 | Расходный кассовый ордер, авансовый отчет, акт выполненных работ |

Пример 3. Бухгалтерские проводки по командировочным расходам

Работник Васильков И.И. отправлен в командировку на 3 дня, ему выдана в подотчет сумма 20 000 руб. Суточные составляют 2 000 руб.

При возвращении он сдает авансовый отчет с приложенными оправдательными документами:

- Ж/д билеты на сумму 8 000 руб., в том числе НДС 1 220 руб., выделен отдельной строчкой.

- Счет гостиницы на бланке строгой отчетности на 5 000 руб., вкл. НДС 763 руб. НДС также выделен отдельной строчкой.

Отражение командировочных расходов по счету 71 в проводках:

| Дт | Кт | операции | Сумма, руб. | Документ-основание |

| 71 | 50 | Выданы средства в подотчет Василькову И.И. из кассы | 20 000 | Расходный кассовый ордер |

| 20 | 71 | Списаны расходы на билеты без НДС | 6 780 | Авансовый отчет, ж/д билет |

| 19 | 71 | Выделен НДС по расходам на билеты | 1 220 | Ж/д билет |

| 68.НДС | 19 | НДС направлен к вычету | 1 220 | Запись в книге покупок |

| 20/44 | 71 | Списаны расходы на проживание (гостиницу) без НДС | 4 237 | Бланк строгой отчетности, кассовый чек гостиницы |

| 19 | 71 | Выделен НДС по расходам на гостиницу | 763 | |

| 68.НДС | 19 | НДС направлен к вычету | 763 | Запись в книге покупок |

| 20/44 | 71 | Списаны суточные | 6 000 | Авансовый отчет |

| 50 | 71 | Работником возвращены непотраченные средства в кассу | 1 000 | Приходный кассовый ордер |

Видео:Расчеты с подотчетными лицамиСкачать

Проводки по учету расчетов с подотчетными лицами. Расчеты с подотчетными лицами

Счет 71 «Расчеты с подотчетными лицами»

Счет 71 «Расчеты с подотчетными лицами» предназначен для обобщения информации о расчетах с работниками по суммам, выданным им под отчет на административно-хозяйственные и прочие расходы.

На выданные под отчет суммы счет 71 «Расчеты с подотчетными лицами» дебетуется в корреспонденции со счетами учета денежных средств. На израсходованные подотчетными лицами суммы счет 71 «Расчеты с подотчетными лицами» кредитуется в корреспонденции со счетами, на которых учитываются затраты и приобретенные ценности, или другими счетами в зависимости от характера произведенных расходов.

Подотчетные суммы, не возвращенные работниками в установленные сроки, отражаются по кредиту счета 71 «Расчеты с подотчетными лицами» и дебету счета 94 «Недостачи и потери от порчи ценностей».

В дальнейшем эти суммы списываются со счета 94 «Недостачи и потери от порчи ценностей» в дебет счета 70 «Расчеты с персоналом по оплате труда» (если они могут быть удержаны из оплаты труда работника) или 73 «Расчеты с персоналом по прочим операциям» (когда они не могут быть удержаны из оплаты труда работника).

Аналитический учет по счету 71 «Расчеты с подотчетными лицами» ведется по каждой сумме, выданной под отчет.Проводки и порядок ведения расчетов в подотчетными лицами

Порядок ведения кассовых операций и расчет по подотчетным суммам регулирует письмо ЦБ от 4 октября 1993г. №18 ОБ УТВЕРЖДЕНИИ «ПОРЯДКА ВЕДЕНИЯ КАССОВЫХ ОПЕРАЦИЙ В РОССИЙСКОЙ ФЕДЕРАЦИИ»

Здесь мы рассмотрим основные бухгалтерские записи по расчетам с подотчетными лицами.

Сотрудники получают наличные деньги из кассы:

1. на командировочные расходы

2. на покупку материалов, товаров

3. для того чтобы заплатить поставщику за услуги

4. на нотариальные, почтовые расходы

5. на покупку основных средств

6. на представительские расходы и т.д.

Д50 К71 — выдаем деньги из кассы, распечатываем расходный кассовый ордер, подписываем у сотрудника и подшиваем в кассу.

Повторная выдача наличных денег под отчет производится только при условии полного погашения прежней суммы.

После того как сотрудник предоставил документы, подтверждающие расходы, необходимо составить авансовый отчет. В зависимости от того, на что были получены деньги в системе делаются следующие проводки:

Д41 К71 — если сотрудник покупал товары

Д10 К71 «Расчеты с подотчетными лицами» — если сотрудник покупал материалы, ГСМ

Д26 (44) К71 — представительские расходы

Д26 (44) К71 — командировочные расходы

Д60 К71 — если сотрудник брал деньги на оплату поставщику или подрядчику (не забудьте потом проводку Д20 К60 — списать на себестоимость)

Д26 К71 — если деньги были получены нотариальные, почтовые, хозяйственные расходы

Затем сотрудник вносит остаток неиспользованных денежных средств в кассу или получает перерасход (если потратил большечем взял).

Д50 К71 — внесен остаток в кассу

Д71 К50 — получен перерасход (если сотрудник потратил больше или вообще не брал аванс)

Д70 К71 — если сотрудник не отчитался за выданные средства, можно удержать деньги из заработной платы (на основании письменного заявления сотрудника, к тому же сумма удержаний не долга превышать 20% от заработной платы)

Д73 К71 — если сотрудник не отчитался за выданную сумму и организация будет удерживать эту сумму из з/п в несколько этапов (в случае если нельзя сразу удержать из заработной платы — например, если сумма задолженности превышает 20% от зарплаты, которых организация может удержать)

Д94 К71 — списываем задолженность по подотчетной сумме на недостачи и потери

Д91 К94 — если организация приняла решение не возмещать или возместить невозможно.

Сотрудник не отчитался за подотчетные суммы. Законно ли удержать из заработный платы?

В ст. 137 ТК РФ указано, что работодатель вправе удержать из заработной платы работника подотчетную сумму, но необходимо получить его письменное согласие (Письмо от 09.08.2007 N 3044-6-0).

Решение об удержании указанной суммы из заработной платы работника руководитель организации принимает не позднее одного месяца со дня окончания срока, установленного для возвращения аванса. Правда, при условии, что сам работник не оспаривает оснований и размеров удержания.

Удержания из заработной платы производятся в соответствии с приказом или распоряжением руководителя организации. Общий размер всех удержаний при каждой выплате заработной платы не должен превышать 20% (ст. 138 ТК РФ).

Допустим, работодатель решил не удерживать с сотрудника задолженность по выданным подотчетным средствам. Тогда не возвращенная в срок сумма признается доходом работника, с которого нужно уплатить НДФЛ.

Счет 71 «Расчеты с подотчетными лицами» корреспондирует со счетами:По дебету

50 Касса (Д71 К50)

51 Расчетные счета (Д71 К51)

52 Валютные счета (Д71 К52)

55 Специальные счета в банках (Д71 К55)

76 Расчеты с разными дебиторами и кредиторами (Д71 К76)

79 Внутрихозяйственные расчеты (Д71 К79)

91 Прочие доходы и расходы (Д71 К91)По кредиту

07 Оборудование к установке (Д07 К71)

08 Вложения во внеоборотные активы (Д08 К71)

10 Материалы (Д10 К71)

11 Животные на выращивании и откорме (Д11 К71)

15 Заготовление и приобретение материальных ценностей (Д15 К71)

20 Основное производство (Д20 К71)

23 Вспомогательные производства (Д23 К71)

25 Общепроизводственные расходы (Д25 К71)

26 Общехозяйственные расходы (Д26 К71)

28 Брак в производстве (Д28 К71)

29 Обслуживающие производства и хозяйства (Д29 К71)

41 Товары (Д41 К71)

44 Расходы на продажу (Д44 К71)

45 Товары отгруженные (Д45 К71)

50 Касса (Д50 К71)

51 Расчетные счета (Д51 К71)

52 Валютные счета (Д52 К71)

55 Специальные счета в банках (Д55 К71)

70 Расчеты с персоналом по оплате труда (Д70 К71)

73 Расчеты с персоналом по прочим операциям (Д73 К71)

76 Расчеты с разными дебиторами и кредиторами (Д76 К71)

79 Внутрихозяйственные расчеты (Д79 К71)

91 Прочие доходы и расходы (Д91 К71)

94 Недостачи и потери от порчи ценностей (Д94 К71)

97 Расходы будущих периодов (Д97 К71)

99 Прибыли и убытки (Д99 К71)

Представить авансовый отчет работник должен не позднее трех рабочих дней по истечении срока, на который выданы денежные средства, или со дня возвращения из командировки. Такое требование содержится в пункте 6.3 Порядка ведения кассовых операций в РФ, утвержденного Указанием ЦБ РФ от 11.03.2014 № 3210-У.

Авансовые отчеты составляется по форме, утвержденной в учетной организации для целей бухучета. Бланк можно разработать самостоятельно или воспользоваться унифицированной формой № АО-1, утвержденной Постановлением Госкомстата России № 55 от 1 августа 2001 г.

Бланк заполняется в одном экземпляре подотчетным лицом и работником бухгалтерии. Авансовые отчеты могут составляться как в бумажном виде, так и в электронном (на компьютере).

Как заполнять авансовый отчет

Бланк авансового отчета представляет собой двусторонний документ.

На оборотной стороне авансового отчета подотчетное лицо записывает перечень документов, подтверждающих произведенные расходы (командировочное удостоверение, квитанции, транспортные документы, чеки контрольно-кассовой техники, товарные чеки и другие оправдательные документы), и суммы затрат по ним (графы 1 — 6). Документы, приложенные к авансовому отчету, нумеруются подотчетным лицом в порядке их записи в документе.

В бухгалтерии проверяются целевое расходование средств, наличие оправдательных документов, подтверждающих произведенные расходы, правильность их оформления и подсчета сумм, а также на оборотной стороне бланка указываются суммы расходов, принятые к учету (графы 7 — 8), и счета (субсчета), которые дебетуются на эти суммы (графа 9).

На лицевой стороне авансового отчета указывается стандартная информация: наименование организации, номер и дата составления авансового отчета, фамилия и инициалы подотчетного лица, его табельный номер и должность, а также назначение аванса (хозяйственные, командировочные расходы и т.п.). Далее бухгалтером заполняется таблица, в которой указывается сумма аванса, сумма израсходованных денежных средств и остаток (или перерасход), а также соответствующие бухгалтерские проводки.

Дт 50 (51) — Кт 71 — возвращены неизрасходованные денежные средства.

Ошибки в авансовом отчете

Нередко в организациях первичные документы оформляются небрежно. В частности, бланк авансового отчета может быть заполнен не полностью или вообще отсутствовать, может не хватать документов, подтверждающих расходы. Часто авансовые отчеты не утверждены руководителем.

Обратите внимание: важно правильно заполнить авансовый отчет. Авансовые отчеты, оформленные с нарушением требований, установленных законодательством, не могут быть приняты к учету. А значит, указанные в документе суммы не включаются в состав расходов для целей налогообложения прибыли.

Материалы по теме подотчетные средства вы можете найти в статье: «Как перечислить подотчетные средства на карту»

В этой статье, подготовленной методистами фирмы «1С» и размещенной на диске информационно-технологического сопровождения (ИТС), читайте об организации и ведении налогового учета расчетов с подотчетными лицами в Комплексной конфигурации «1С:Предприятия 7.7».

В соответствии с Порядком ведения кассовых операций в РФ (утв. решением Совета директоров ЦБР 22.09.

1993 № 40) «предприятия выдают наличные деньги под отчет на хозяйственно-операционные расходы, а также на расходы экспедиций, геологоразведочных партий, уполномоченных предприятий и организаций, отдельных подразделений хозяйственных организаций, в том числе филиалов, не состоящих на самостоятельном балансе и находящихся вне района деятельности организаций в размерах и на сроки, определяемые руководителями предприятий». В бухгалтерском учете данные операции могут отражаться без учета взаиморасчетов с поставщиком, у которого приобретаются ценности:

Дебет 10 (26,08 …) Кредит 71

и с учетом возникновения и погашения задолженности поставщику:

Дебет 60 Кредит 71 Дебет 10 (26, 08…) Кредит 60.

Отражение этих операций в налоговом учете будет иметь различия.

Пример

Работнику организации Григорьеву Сергею Геннадиевичу выдано под отчет 1300 руб. на хозяйственные расходы. Он приобрел по доверенности канцтовары у ООО «Офисклаб» на сумму 1 200 руб.

и отчитался в произведенных расходах авансовым отчетом, к которому приложил накладную поставщика, счет-фактуру и приходный кассовый ордер.

Неиспользованную часть подотчетной суммы вернул в кассу предприятия.

Операция по выдаче денег в подотчет отражается в бухгалтерском учете документом «Расходный кассовый ордер» (рис. 1). При проведении документ формирует проводку:

Дебет 71.1 Кредит 50.1.

Рис. 1. Расходный кассовый ордер

Операция по выдаче денег под отчет (Дебет 71 Кредит 50) в налоговом учете не отражается, т.к. не влияет на налогооблагаемую базу по налогу на прибыль текущего или будущих периодов.

Отчет подотчетного лица о суммах произведенных расходов отражается в бухгалтерском учете документом «Строка аванс. отчета (прочее)» (рис. 2). При проведении документ формирует бухгалтерские проводки с кредита счета 71.

1 в дебет счета, приобретаемых ценностей — 26 и в дебет счета 19 на сумму налога на добавленную стоимость.

Рис. 2. Строка аванс. отчета (прочее)

Отчет подотчетного лица о суммах произведенных расходов (Дебет 26 Кредит 71) отражается в налоговом учете документом «» (меню «Торговля и Бухгалтерия — Документы налогового учета — Операции приобретения имущества и пр.»). Реквизиты документа заполняются автоматически по данным документа «Строка аванс. отчета (прочее)», при нажатии в модуле формы на кнопку «Заполнить» (рис.3).

Рис. 3. Приобретение имущества, работ, услуг, прав

- вид расходов — «Другие расходы, включаемые в состав косвенных расходов»;

- элемент расхода — «Другие расходы, принимаемые для целей налогообложения»;

- сумма — сумма без НДС;

- объект и Тип ТМЦ — не заполняются, так как расход включается в состав косвенных расходов;

При проведении документ формирует проводки по дебету вспомогательного забалансового счета Н07.04 «Косвенные расходы».

Операция возврата неиспользованных подотчетных сумм в бухгалтерском учете отражается документом «Приходный кассовый ордер» (рис. 4).

Рис. 4. Приходный кассовый ордер

При проведении документ формирует проводку Дебет 50.1 Кредит 71.1.

Операция возврата неиспользованных подотчетных сумм (Дебет 50 Кредит 71) в налоговом учете не отражается.

Соответствие проводок бухгалтерского и налогового учета приведено в таблице 1.

Таблица 1

| Дебет 71.1 Кредит 50.1 | Расходный кассовый ордер | Не отражается |

| Дебет 26 Кредит 71.1 | Дебет Н07.04 | Операции приобретения имущества, работ, услуг, прав |

| Дебет 19.3 Кредит 71.1 | Строка авансового отчета (прочее) | Не отражается |

| Дебет 68.2 Кредит 19.3 | Формирование книги покупок | Не отражается |

| Дебет 50.1 Кредит 71.1 | Приходный кассовый ордер | Не отражается |

В соответствии с подпунктом 12 пункта 1 статьи 264 Налогового кодекса Российской Федерации, к прочим расходам, связанным с производством и реализацией, относятся расходы на командировки, связанные с производственной необходимостью, оформленные документально и экономически обоснованные.

Видео:Урок 4. Весь бухгалтерский учёт на примере одной задачиСкачать

Израсходовано подотчетным лицом на производственные цели проводка

Если у работника возник перерасход по подотчетным суммам, то есть сотрудник израсходовал свои личные денежные средства, то предприятие вправе его возместить при соблюдении установленных процедур.

Не сданная в срок подотчетная сумма может расцениваться, как предоставленный ему заем. В этом случае возникает обязанность по исчислению материальной выгоды, которую получил сотрудник от использования заемных средств.

Эта сумма выгоды рассчитывается как разница между процентами, начисленными в размере ¾ ставки рефинансирования банка России и суммой процентов, исчисленных по договору.

Сотрудник купил, например, канцелярию, принес чек и говорит ” возместите”. Возмещаем по авансовому отчету со ставленому уже после покупки, т.

е. по факту предоставления чека. Перечисление денежных средств происходит с р/с, кассы нет.

Счет 71 – проводки по расчетам с подотчетными лицами

Предприятиями должен быть определен перечень сотрудников, которым могут выдаваться под отчет наличные денежные средства на административно-хозяйственные и операционные расходы, утвержденный приказом (распоряжением) руководителя. В данный перечень могут включаться только постоянно работающие в организации лица, в том числе на условиях совместительства.

Удержания из заработной платы производятся в соответствии с приказом или распоряжением руководителя организации. Общий размер всех удержаний при каждой выплате заработной платы не должен превышать 20% (ст. 138 ТК РФ). Допустим, работодатель решил не удерживать с сотрудника задолженность по выданным подотчетным средствам.

Если подотчетное лицо потратило полученную сумму не в полном размере, и у него остались деньги, то их необходимо вернуть в кассу предприятия, при этом оформляется проводка Д50 К71 и заполняется документ – приходный кассовый ордер.

Пример. Организация в марте 2011 г. приобрела легковой автомобиль стоимостью 236 000 руб. (в том числе НДС — 36 000 руб.).

Затем сотрудник вносит остаток неиспользованных денежных средств в кассу или получает перерасход (если потратил большечем взял).

Срок командировки определяется руководителем организации. При этом следует учитывать, что он не может превышать 40 дней, не считая времени нахождения в пути.

Предприятиями должен быть определен перечень сотрудников, которым могут выдаваться под отчет наличные денежные средства на административно-хозяйственные и операционные расходы, утвержденный приказом (распоряжением) руководителя.

Выдайте денежные средства подотчет сотруднику. Как правило, руководитель должен издать приказ о выделении определенной суммы, в данном распорядительном документе также указывается назначение, например, покупка топлива.

Подотчетные лица не всегда могут оценить достоверность и необходимое количество бухгалтерских документов. Если сотрудник представляет неполный пакет документов или недостоверные документы, то нередко налоговые органы доначисляют «зарплатные» налоги.

Учтен НДС по приобретенной бумаге 1116 руб. авансовый отчет, подтверждающие документы (чеки, квитанции, накладные и прочее) 71 50 ООО «Престиж» осуществил доплату сотруднику (7315 — 6250) 1065 руб.

Работник, получивший деньги под отчет, обязан отчитаться об их использовании в течение 3-х дней после совершения хозяйственной операции (окончания командировки или покупки необходимого товара).

Служебная командировка продолжалась 5 дней. Сотрудник отчитался за следующие расходы: проживание в гостинице – 3500 руб., проезд железнодорожным транспортом туда и обратно – 2200 руб., суточные – 500 руб.

Счет 71 в бухгалтерском учете: характеристика и проводки с примерами

Денежные средства выдаются только из кассы организации. Поэтому если вы имеете наличные на расчетном счете, вам необходимо сначала их снять, используя чековую книжку.

Для того, чтобы получить бесплатную книгу, введите данные в форму ниже и нажмите кнопку «Получить книгу».

Согласно Налоговому кодексу, средства под отчет могут быть выданы сотруднику исключительно в целях выполнения производственной деятельности организации.

Если организации необходимо выдать своим работником наличные денежные средства на расходы, связанные с деятельности организации, то нужно воспользоваться счетом учета расчетов с подотчетными лицами – 71. Как ведется бухгалтерский учета взаимоотношений с подотчетными лицами, какие проводки выполняются, какие документы оформляются? Об этом поговорим в статье ниже.

Подотчетное лицо может использовать полученные деньги во время служебной командировки либо непосредственно на хозяйственные нужны. По факту понесения расходов работник предоставляет авансовый отчет по форме АО-1.

В статье – характеристика 71 счета в бухгалтерском учете, проводки, примеры, бесплатные образцы документов.

Если же расходы работника превысили полученную сумму, то перерасход должен быть выдан работнику из кассы на основании расходного кассового ордера, при этом отражается проводка Д71 К50.

Получив от подотчетного лица авансовый отчет с указанием целей, на которые потрачен аванс, бухгалтер должен произвести необходимые проводки для того, чтобы списать с подотчетного лица числящуюся за ним задолженность по дебету сч.71.

Если работник своевременно не отчитался по суммам, выданным под отчет, организация вправе удержать остаток неизрасходованных средств из заработной платы работника.

На потраченную сумму сотрудник должен иметь подтверждающие документы (чеки, счет-фактуру), на которые впоследствии составляется авансовый отчет. В бухгалтерском учете также отразите эти суммы. К счету 71 откройте тот счет, затраты к которому относятся.

Проект от студентов для студентов! Упрощаем прохождение универа на 50%. Экономим время на учебу на 40%. Увеличиваем радость на 200%!

На выданные под отчет суммы счет 71 «Расчеты с подотчетными лицами» дебетуется в корреспонденции со счетами учета денежных средств.

На израсходованные подотчетными лицами суммы счет 71 «Расчеты с подотчетными лицами» кредитуется в корреспонденции со счетами, на которых учитываются затраты и приобретенные ценности, или другими счетами в зависимости от характера произведенных расходов.

Работник, получивший подотчетную сумму, должен за нее отчитаться, предоставив авансовый отчет с приложенными документами, подтверждающими расходы.

С используют для отражения операций с подотчетными лицами. При выдаче средств суммы проводятся по Дт 71, при отнесении расходов — по Кт 71.

Пример. Работник предприятия направлен в загранкомандировку. Ему выдано в подотчет на командировочные расходы 10 000 руб. и 1000 долл. США. Курс доллара на момент выдачи денежных средств из кассы предприятия составлял 28,75 руб. за 1 долл. США.

Бухгалтерский учет подотчетных денег

Если работодатель направляет сотрудника в командировку в своих интересах, сотрудник имеет право получить аванс на расходы в командировке – на суточные, на стоимость проживания, проезда и т.д. Типовые проводки при такой операции приведены в таблице 2.

Остаток неиспользованного аванса сдается подотчетным лицом в кассу организации по приходному кассовому ордеру в установленном порядке. Перерасход по авансовому отчету выдается подотчетному лицу по расходному кассовому ордеру.

Важно: удержания с сотрудника можно производить только по письменному заявлению и не более 20% от заработной платы (ст. 138 ТК РФ).

В Плане счетов для цели отражения взаиморасчетов с лицами, которым выдаются денежные средства под отчет, предусмотрен счет 71 «Расчеты с подотчетными лицами».

Из кассы ООО «Символ» выдано уборщице 5000р. на покупку чистящих и моющих средств. Уборщица приобрела в гипермаркете моющие и чистящие средства на сумму 3000р. Неизрасходованную сумму она вернула в кассу «Символа».

Выдача денежных средств подотчет оформите расходным кассовым ордером, в котором укажите подотчетное лицо и его паспортные данные. В бухгалтерском учете отразите это следующим образом: Д71 «Расчеты с подотчетными лицами» К 50 «Касса» – выданы денежные средства подотчет.

По своему желанию работодатель может видоизменять типовую форму авансового отчета, дополнить ее какими-либо реквизитами. Требование к документу только одно – он должен иметь все обязательные реквизиты «первички», названные в законе о бухгалтерском учете. Кроме того, к авансовому отчету физлицо должно приложить документы, которые подтверждают факт траты, ее целевой характер и ее сумму.

Под авансовый отчет разрешается выдавать деньги только работникам предприятия. Подотчетные суммы выдаются наличными из кассы или перечисляются безналичным путём на банковскую карточку.

Для сбора и обработки всех информации о суммах, выдаваемых работникам организации под отчет, в бухгалтерском учете применяется 71 счет «Расчеты с подотчетными лицами», который используется практически всеми компаниями.

Повторная выдача наличных денег под отчет производится только при условии полного погашения прежней суммы.

2. Расчеты с командированными работниками

Разницу между выданной и израсходованной суммами необходимо закрывать приходным кассовым ордером с возвращением денег в кассу или расходным кассовым ордером в случае, если выданной суммы не хватило, и работник потратил дополнительно собственные средства.

Выдавать под отчет разрешено и наличные суммы (из кассы), и безналичные средства, которые перечисляются на корпоративную карту, а в отдельных случаях – на личную карту сотрудника.

Для получения подотчетной суммы работник должен написать заявление в произвольной форме.

Это заявление должно быть в обязательном порядке заверено руководителем организации, также руководитель должен сделать на заявлении отметку о размере подотчетной суммы, которую необходимо выдать данному сотруднику, и о сроке, на который она выдается.

Видео:Учет расчетов с подотчетными лицамиСкачать

Проводки по авансовым отчетам – правила их создания в системе бухгалтерского учета

Бизнес юрист > Бухгалтерский учет > Учет и отчетность > Проводки по авансовым отчетам с примерами и разъяснениями

Деятельность хозяйствующего субъекта требует финансовых затрат. Для обеспечения работоспособности юрлица сотрудникам могут перечисляться финансовые средства. На основе представленных бумаг бухгалтер делает проводки по авансовому отчету.

Что такое подотчет

Руководители для обеспечения деятельности хозяйствующего субъекта могут потребовать от трудящихся выполнения каких-либо задач, связанных с определенными затратами.Для их решения работнику передаются подотчетные средства в следующем виде:

- денежная наличность

- деньги могут быть перечислены на счет в банке либо пластиковую карту

- финансовые документы

В соответствии с законодательством страны подотчет может выдаваться работникам, состоящим в штате компании, работающим по договорам. Если соответствующее условие присутствует в учетной документации юрлица, то деньги могут выдаваться посторонним гражданам.

После растраты денег сотрудник предоставляет бухгалтеру отчет. В нем должна присутствовать информация о том, в какой сумме и для каких нужд были потрачены деньги. Бухгалтер проводит проверку документации и фиксирует операцию в системе бухгалтерского учета.

Нюансы выдачи денег в подотчет

Работники, которым хозяйствующий субъект может выдавать финансовые средства в подотчет, определяются распоряжением руководства. Правила предоставления денег регламентируются указанием ЦБ РФ № 321-У от 11.03.2014 г. У сотрудника, которому выдается под отчет, не должно иметься непогашенных авансовой отчетности.

Если работник истратил большую сумму денег, чем была выделена, то при наличии подтверждающей документации расходы будут возмещены. Деньги перечислят на банковский пластик либо выдадут в кассе наличностью.

Рекомендации по ведению авансовой отчетности

Для хозяйствующих субъектов всех форм собственности (за исключением бюджетных организаций) разработана единая форма авансового отчета № ОА-1ТЕКСТ_ССЫЛКИ. Первый блок бланка заполняется бухгалтером. Здесь обозначаются:

- реквизиты документа (номер, дата)

- название юрлица

- ФИО ответственных сотрудников, получающих деньги

- сумма выданных денег

- сумма потраченных средств

- номера счетов, подтверждающих перемещение денег

- данные о возврате средств либо их перерасходе

В следующем блоке бухгалтер фиксирует данные о том, что отчет поступил на проверку. Эту часть бланка бухгалтер отрывает и передает подотчетному сотруднику.

На обороте ОА-1 информация вносится бухгалтером и подотчетным гражданином. Подотчетник вписывает реквизиты и прикладывает чеки, квитанции и прочую документацию, подтверждающую расход денег. Бухгалтер пишет авансовую сумму и счета в системе бухучета, подтверждающие перемещение денежных средств.

Срок сдачи и ответственность

Промежуток времени, в течение которого подотчетник должен отдать бухгалтеру авансовый отчет, определяется руководством до передачи денег в подотчет. Для этого на имя руководителя следует написать заявление. В его тексте необходимо обозначить:

- основание для выдачи средств под отчет

- денежную сумму, требующуюся к выдаче

- период предоставления авансового отчета

На протяжении 3-х дней от даты, обозначенной в заявлении, гражданину следует отчитаться в бухгалтерию о понесенных затратах.

Иногда деньги выдаются подотчетнику на продолжительный временной промежуток (на время отпуска, больничного листа, командировки).

В этой ситуации авансовый отчет должен быть направлен в бухгалтерскую службу в течение 3 дней после выхода на работу. Далее документ проверяется и утверждается.

о правилах заполнения отчета:

Если подотчетник выезжал за пределы страны, то представить отчет необходимо на протяжении 10 дней после возврата в РФ. В случае отсутствия отчета нарушается кассовая дисциплина. Если налоговые инспекторы обнаружат этот факт, то на компанию могут быть наложены штрафные санкции.

Контроль и утверждение

Для получения денег работнику потребуется предъявить бухгалтеру заявление, подписанное руководством.

На основе представленного документа бухгалтерия формирует расходный кассовый ордер (РКО) либо платежку для передачи определенной суммы денег гражданину.

Расходовать выделенные средства дозволено только на нужды организации: покупка товаров для работы, оплата услуг, командировочных расходов и прочее. Передача суммы подотчета прочим гражданам запрещена законодательством.

Не потраченные денежные средства возвращаются бухгалтеру и оформляются приходным кассовым ордером. Форма заверяется подписями подотчетного работника, бухгалтера и главбуха после проверки. Далее ее утверждает руководство.

Отражение авансовых отчетов в бухучете

Для фиксации операций по авансовым документам в системе бухучета применяется счет 71. Дебет свидетельствует о том, что денежные средства получены, а кредит отражает понесенные затраты.

Прием авансового отчета на видео:

Перечень типовых проводок

Для фиксации операции по передаче финансовых средств и документации используются следующие проводки:

- для выдачи средств в сумме 13 700 руб. подотчетнику из кассы: Дт 71 – Кт 50

- перечисление средств на карточку работника в национальной либо иностранной валюте: Дт 70 – Кт 51 (52)

- для перечисления средств на спецсчет в банке: Дт 71 – Кт 55

- для фиксации выдачи проездной документации: Дт 70 – Кт 50-3, сумма – 4 290 руб.

Примеры проводок

В качестве примеров по операциям с документацией можно рассмотреть следующие проводки:

- покупка подотчетником ценного объекта: Дт 08 (10, 15) – Кт 71

- покупка вещей за деньги, выделенные в подотчет: Дт 41 – Кт 71, сумма – 3 650 руб., основание – накладная на расход

- для начисления НДС по АО (8 400 х 20%): Дт 19 – Кт 71, сумма – 1 680 руб., основание АО и счет

Возмещение перерасхода

Если подотчетник израсходовал большую сумму, чем была выделена, то компания должна компенсировать затраты. Перерасход учитывается приходно-кассовым ордером (бланк № КО-2). Сумма возмещения соответствует сумме перерасхода. Деньги могут выдаваться из кассы фирмы.

Для фиксации перерасхода используется следующая запись: Дт 71 – Кт 50 (51).

Возврат подотчетных сумм

Выданная под отчет сумма может быть больше той, которую израсходовал гражданин. В этом случае остаток должен быть возвращен компании. При возврате неизрасходованных денег используется следующая запись: Дт 50 (51, 52, 55) – Кт 71.

Выдача расходов для командировки

Если подотчетник был направлен в командировку, то после его приезда в РФ и предоставления АО бухгалтер создает следующие записи в системе бухучета:

- для выдачи денег командированному подотчетнику: Дт 71 – Кт 50/1, основание РКО, сумма – 35 000 руб.

Расходы на проживание

Чтобы учесть траты на проживание в гостинице, бухгалтеру потребуется создать следующие проводки:

- для учета суточных, выплачиваемых на проживание подотчетника: Дт 20 – Кт 71, документация – АО, сумма – 5 800 руб.

- для учета суммы, затраченной на проживание в гостинице: Дт 20 – Кт 71, документация – чеки из гостиницы, сумма – 15 000 руб.

Транспортные расходы

Если проездные документы приобретает сам подотчетник, то они должны прикрепляться к АО. Можно прикладывать билеты, как на бумажном носителе, так и на электронном. Проездные документы списываются на расходы юрлица, так как они подтверждают заключение соглашения между гражданином и перевозчиком.

Проводка может выглядеть следующим образом:

- для фиксации затрат на авиабилеты: Дт 20 – Кт 71.

Проводки для получения предоплаты

В некоторых случаях покупатели перечисляют деньги продавцу до приобретения товара, услуги либо работы. При этом бухгалтер обязан выделить НДС из полученных средств.

Таблица 1. Записи для фиксации в системе бухучета поступившего авансового платежа.

Описание проводки | Дт | Кт | Основание | Сумма |

Для зачисления денег, перечисленных в качестве аванса | 50 (51, 52) | 62.2 | платежка | 24 550 руб. |

Для начисления НДС | 76 | 68 | счет-фактура, выписка из банка | 4 092 руб. |

Для начисления выручки с продажи | 62.1 | 90.1 | накладная | 24 550 руб. |

Для фиксации НДС с продажи | 90 (НДС) | 68 | счет-фактура | 4 092 руб. |

Для принятия к вычету НДС по авансовому платежу (вслед за продажей) | 68 | 76 (авансы) | книга покупок | 4 092 руб. |

Подробное видео об авансовых отчетах:

Бухгалтерские записи для выданной предоплаты

Для перечисления авансового платежа покупатель в системе бухучета создает проводку: Дт 60.2 – Кт 51, основание – исходящая платежка, сумма – 24 550 руб.

Принятие к вычету НДС

Покупатель может уплачивать НДС не только после получения купленного товара, но и после перечисления предварительного платежа в счет предстоящей поставки. Для выделения НДС создаются следующие записи:

- на НДС с суммы аванса: Дт 19 – Кт 60.2, основание – счет-фактура на платеж, сумма – 4 092 руб.

- при вычете НДС с платежа: Дт 68 – Кт 76 (аванс), основание – книга покупок, сумма – 4 092 руб.

Проводки для бюджетников

План счетов бюджетной сферы отличается. Для фиксации авансового платежа в системе бухучета могут создаваться записи:

- на перечисление платежа продавцу: Дт 206 00 000 – Кт 201 01 610

- для принятия на учет товара, поступившего после уплаты авансовой суммы: Дт 302 00 000 – Кт 206 00 000

На основе авансового отчета можно проверить правомерность расходования средств подотчетником. Поэтому бухгалтеру необходимо быть внимательным и скрупулезным при проверке отчета и фиксации операций в системе бухучета.

Выделите ее и нажмите Ctrl+Enter, чтобы сообщить нам.

📽️ Видео

Классификация средств по составу и источникам образования (практическая работа)Скачать

Подотчет | Учет расчетов с подотчетными лицами | Авансовый отчет | Бухгалтерские проводки | Счет 71Скачать

Бухгалтерский учет. Счет 20 "Основное производство". Примеры. ПроводкиСкачать

Урок 3. Как за 4 минуты выучить счета и бухгалтерские проводки. Учет для начинающих.Скачать

Решение задачи по составлению бухгалтерского балансаСкачать

БУХГАЛТЕРСКИЕ ПРОВОДКИ | Бухучет для чайников | Бухгалтерия для начинающих | Двойная запись | СчетСкачать

Бухгалтерский и производственный учет на предприятии. Открытое занятие от 6 апреля 2021Скачать

Занятие № 31. Расчеты с подотчетными лицамиСкачать

Отчет о расходах подотчетного лицаСкачать

Как запомнить много проводокСкачать

Бухгалтерский счет 73 "Расчеты с персоналом по прочим операциям"Скачать

Учёт затрат основного производства (практическая работа)Скачать

Счет 43 "Готовая продукция": бухучет просто и понятно!Скачать

Бухгалтерские проводки по НДС простыми словами | НДС что это такое | НДС просто о сложном | БухучетСкачать

Задание №2. Составить проводки. РУНОСкачать

Вебинар «Новое в расчетах с подотчетными лицами: бухгалтерский учет и налогообложение»Скачать