Безвозмездная помощь учредителя – это внесение денежных средств на счет компании или передача иного имущества с определенными целями: увеличение оборотных средств, погашение финансовых обязательств, расширение или модернизация и т.д. Для того, чтобы налоговые органы не сочли внесенную сумму прибылью и не удержали с нее налог нужно выполнить некоторые условия.

- Кто может оказать финансовую помощь безвозмездно

- Как оформить финансовую помощь от учредителя

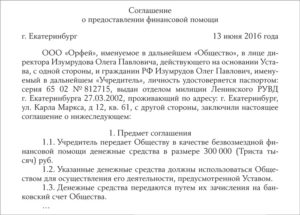

- Договор безвозмездной финансовой помощи от учредителя: образец

- Договор финансовой помощи между юридическими лицами: образец

- В каких случаях компании необходима финансовая помощь

- Безвозмездная помощь: учет

- Безвозмездная помощь: налогообложение

- Образец договор возвратной финансовой помощи от учредителя

- Договор возвратной финансовой помощи от учредителя образец бланк

- Договор фин помощи от учредителя образец

- Договор займа на возвратной основе от учредителя

- Договор финансовой помощи между юридическими лицами образец

- Передача финансовой помощи ООО от учредителя

- В каких случаях компании необходима финансовая помощь

- Безвозмездная помощь: учет

- Безвозмездная помощь: налогообложение

- Безвозмездно полученное имущество

- Временная помощь

- Безвозмездная финансовая помощь от учредителя: образец договора

- Понятие

- Обязательно ли составлять соглашение?

- Об оказании безвозмездной поддержки

- Скачать образец

- Оформление при возвратной временной помощи

- Пример

- Важные нюансы

- Временная финансовая помощь от учредителя: договор (образец)

- 📺 Видео

Кто может оказать финансовую помощь безвозмездно

Оказать финансовую помощь организации могут любые из ее учредителей, то есть как физические, так и юридические лица. Но при этом Налоговый Кодекс РФ четко устанавливает перечень случаев, когда безвозмездно полученное имущество можно не включать в налоговую базу:

- Физическое лицо, которое вносит средства, имеет долю в уставном капитале более половины.

- Юридическое лицо, которое вносит средства, имеет долю в уставном капитале более половины.

- Юридическое лицо, которое получает безвозмездно средства, имеет долю, превышающую 50% в уставном капитале организации, которая вносит средства.

Данный перечень можно найти в пп. 11 п. 1 ст. 251 НК РФ. Во всех остальных случаях помощь, которая выражается в денежных единицах, должна быть включена в расчет налога.

Как оформить финансовую помощь от учредителя

Федеральный закон «О бухучете» от 06.12.11 № 402-ФЗ требует, чтобы все поступления на расчетный счет и в кассу организации, в том числе и безвозмездная помощь, были документально оформлены.

Самый распространенный способ безвозмездной помощи – это заключение договора дарения или безвозмездной финансовой помощи между тем, кто вносит деньги и тем, кто их получает.

Также учредитель может направить средства на увеличение уставного капитала, но в этом случае, его доля должна быть увеличена (естественно за исключением случая, когда у компании один учредитель), а помощь уже нельзя считать безвозмездной. В этом случае оформление происходит следующим путем:

- Составляется заявка, в которой указывается сумма и условия ее внесения в уставной капитал.

- Прочие собственники выражают согласие и принимают решение о внесении дополнений в устав компании.

- Все изменения (переоформление долей) нужно произвести в течение 6 месяцев после принятия решения.

В любом случае, прежде чем оказать помощь, учредитель должен согласовать это на общем собрании (или принять решение единолично, если учредитель единственный).

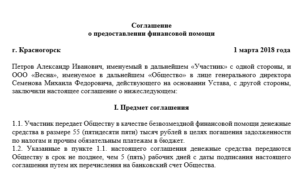

Договор безвозмездной финансовой помощи от учредителя: образец

Договор оформляется в письменном виде, в двух экземплярах – по одному для каждой из сторон.

Для того чтобы составленный документ можно было квалифицировать именно как договор дарения или безвозмездной помощи, в нем должны присутствовать следующие признаки:

- Предмет договора, он должен быть указан как можно точнее. Денежная сумма указывается цифрами и прописью.

- Факт безвозмездности. То есть нужно указать, что помощь оказывается только в одностороннем порядке, у принимающей стороны не должно возникать никаких обязательств.

Договор безвозмездной помощи учредителя, образец заполнения, можно посмотреть далее.

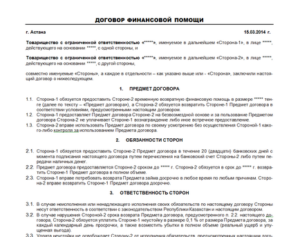

Договор финансовой помощи между юридическими лицами: образец

Отдельно стоит сказать о договоре, когда помощь оказывается одним юридическим лицом другому. В этом случае договор дарения делать нельзя – его могут признать ничтожным.

Это следует из положений статьи 575 Гражданского Кодекса РФ, которая запрещает договоры дарения между юридическими лицами, если предмет договора (в том числе и денежные средства) оценивается в сумму более 3000 рублей.

В этом случае можно воспользоваться следующими способами:

- Заключить договор о безвозмездном финансировании.

- Заключить договор о беспроцентном займе, а затем не истребовать его и списывать просроченные платежи (ст. 415 ГК РФ). Полученные взаймы средства налогом не облагаются, как и экономия на процентах, но под налогообложение подпадает прощенная сумма займа, которая образует внереализационный доход у заемщика. Налоговая база не образуется, когда средства получены от учредителя, владеющего не менее 50% уставного капитала заемщика.

- Внести денежные средства в увеличение уставного капитала. В этом случае организация, внесшая деньги должна увеличить долю в уставном капитале.

Учредитель имеет право оказать своей компании денежную помощь. Закон не устанавливает перечень целей, на которые можно истратить эти деньги. В соответствии с законодательством поступившие средства должны быть оформлены документально.

Если учредитель, внесший помощь является физическим лицом, то с ним можно заключить договор дарения. В случае, когда помощь оказывает другая организация оформлять ее путем дарения нельзя.

В отдельных случаях безвозмездно внесенная учредителем денежная сумма не облагается налогом.

В каких случаях компании необходима финансовая помощь

Передача финансовой помощи от учредителя — распространенная хозяйственная операция, в ходе которой учредители передают своей компании, как правило безвозмездно, различные вещи. К их числу можно отнести:

- денежные средства;

- работы или услуги;

- недвижимость;

- движимое имущество;

- ценные бумаги;

- интеллектуальную собственность;

- имущественные права.

Читать еще: Ростелеком образец расторжения договора

Цели, на которые компания может потратить финансовую помощь от учредителя, закон никак не ограничивает, поэтому деньги могут быть потрачены на любые цели, которые не противоречат законодательству, например:

- выполнение обязательств перед кредиторами и предотвращение банкротства;

- погашение задолженности по платежам в бюджет;

- приобретение активов;

- выплата зарплаты;

- увеличение оборотных средств;

- пополнение резервных фондов;

- покрытие убытков.

Согласно положениям п. 2 ст. 209 ГК РФ компания после того, как получает деньги в собственность, имеет возможность распоряжаться ими по своему усмотрению.

https://www.youtube.com/watch?v=TYOEwzd-mwc

Существует ряд способов помочь своей организации:

- временная финансовая помощь от учредителя(заем);

- передача имущества или денег в собственность компании.

Выбирая тот или иной способ, необходимо оценить финансовые риски и знать налоговые последствия каждой операции.

Безвозмездная помощь: учет

Наиболее простым способом финансово поддержать предприятие является безвозмездная помощь учредителя.

Такая операция должна иметь обязательное отражение в бухучете (абз. 10 п. 7 ПБУ 9/99). Необходимо оформить приход денежных средств, для чего делается проводка: Дт 51 Кт 91, субсчет «Прочие доходы».

После этого компания может направлять денежные средства по назначению.

Безвозмездная помощь: налогообложение

В отличие от бухгалтерского в налоговом учете такая операция отражается не всегда — здесь работает правило контрольного пакета (подп. 11 п. 1 ст. 251 НК РФ). Его суть заключается в следующем. Избежать налога на прибыль можно, если:

- помощь передает компании учредитель, имеющий долю больше 50% в капитале компании;

- помогает организация-учредитель, вложившая в уставный фонд получающей компании больше 50% капитала;

- передающая помощь сторона имеет долю в капитале получателя, превышающую 50%.

Если учредителем, доля которого меньше 50%, оказывается безвозмездная помощь, налогообложение осуществляется в полном размере (п. 8 ст. 250 НК РФ).

ОБРАТИТЕ ВНИМАНИЕ! Это правило касается и организаций, и граждан-учредителей, которым принадлежат свыше 50% капитала компании.

Видео:Как внести беспроцентный займ от учредителя и / или безвозмездную помощь от учредителя в 1С ?Скачать

Образец договор возвратной финансовой помощи от учредителя

Согласно положениям подп. 1 п. 3 ст. 39 НК РФ обращение российских и иностранных денег не является реализацией (исключение составляет нумизматика). Когда помощь предоставляется безвозмездно, происходит передача денежных средств.

В результате у лица, которое ее оказывает, обязанности уплачивать НДС не возникает. Объекта налогообложения нет также у компании, которая получила деньги, поскольку их получение не связано с расчетами за продукцию или услуги (п. 2 ст. 153 НК РФ). Помогать компании учредители могут и в неденежной форме.

Один из способов — безвозмездная передача имущества от учредителя. Такой способ помощи имеет и определенные минусы:

- Для учредителя имущество, которое он передал безвозмездно, в соответствии с п. 1 ст. 39 НК РФ считается реализацией (исключением являются только случаи, когда имущество передается некоммерческой организации).

- Безвозмездно полученное от учредителя имущество нельзя продавать или сдавать в аренду на протяжении года. Иначе его рыночную стоимость придется включать в доходы (подп. 11 п. 1 ст. 251 НК РФ).

- Амортизировать такое имущество можно только в случае, если оно учтено в доходах (п. 2 ст. 254 НК РФ).

- Нельзя использовать амортизационную премию по капитальным вложениям (п. 9 ст. 258 НК РФ).

Финансовая помощь от учредителя оформляется в виде передачи имущества договором дарения (п. 1 ст. 572 ГК РФ). Приложением к договору, как правило, является акт о безвозмездной передаче.

Этот документ служит основанием поставить актив на учет.

Если имущество безоплатно отдается в пользование, необходимо оформить договор ссуды в порядке ст.

689 ГК РФ. ВАЖНО! Стоимость имущества, которое компания получила безвозмездно, следует отнести к внереализационным доходам (п. 1 ст. 346.15 НК РФ). Правило контрольного пакета распространяется также на безвозмездную передачу имущества.

Безвозмездная финансовая помощь от учредителя на возвратной основе допустима. На возможность ее оказания не влияет размер его доли и правовой статус.

https://www.youtube.com/watch?v=jRMrooi3Z0U

Основной недостаток такого способа — необходимость возвращать деньги.

Оказание временной помощи компании оформляется, как правило, договором беспроцентного займа. С такой операции не нужно платить НДС и налог на прибыль. Задолженность по невозвращенному займу после того, как истекут сроки давности, должна быть списана.

Это станет основанием увеличить налоговую базу и начислить налог на прибыль (п. 18 ст. 250 НК РФ). Если учредитель простит заем своей компании, такая операция расценивается как передача имущества безвозмездно, т.

е. дарение. В случае если нет оснований, указанных подп. 11 п. 1 ст. 251 НК РФ (т. е. доля учредителя меньше 50%), это также станет поводом доначислить налог на прибыль.

Арбитражная практика свидетельствует о том, что суды не считают прощение долга равноценным дарению:

- в случае если долг прощен частично в обмен на обещание погасить оставшуюся часть (постановление ФАС СЗО от 09.10.2008 по делу № А21-3512/2007);

ooo/uchrediteli_uchastniki_ooo/peredacha_finansovoj_pomowi_ooo_ot_uchreditelya/

Договор возвратной финансовой помощи от учредителя образец бланк

8 ст.

250 Налогового кодекса Российской Федерации (НК РФ)] безвозмездное получение имущества коммерческими организациями не запрещено. Следовательно, к таким сделкам нельзя отнести запрещение на дарение имущества, превышающее пять минимальных размеров оплаты труда, одной коммерческой организации другой.

Таким образом, можно сделать вывод, что договор безвозмездной передачи имущества, не являющийся договором дарения, является одним из немногих видов договорных отношений, не предусмотренных ГК РФ.

Если она работала все это время себе в убыток и собственное имущество стало меньше уставного капитала, собственники должны принять решение об уменьшении уставного капитала либо до размера чистых активов, либо до увеличения имущества (т.е.

чистых активов) до суммы, хотя бы на рубль превышающей уставный капитал. Иными словами, учредитель безвозмездно передает имущество своей организации, однако не дарит его.

Есть три способа оформить денежные средства от учредителя.

При этом нужно оформить решение общего собрания участников общества, тогда все полученные средства можно будет вывести из-под налогообложения. Вы можете выбрать любой способ, оценив предварительно его плюсы и минусы. Самый распространенный вариант, когда денежные средства от учредителя получают по договору займа в письменном виде (п.

К их числу можно отнести:

- недвижимость;

- ценные бумаги;

- имущественные права.

- денежные средства;

- движимое имущество;

- интеллектуальную собственность;

- работы или услуги;

Цели, на которые компания может потратить финансовую помощь от учредителя. закон никак не ограничивает, поэтому деньги могут быть потрачены на любые цели, которые не противоречат законодательству, например:

- погашение задолженности по платежам в бюджет;

- пополнение резервных фондов;

- выполнение обязательств перед кредиторами и предотвращение банкротства;

- приобретение активов;

- покрытие убытков.

- выплата зарплаты;

- увеличение оборотных средств;

Согласно положениям п.

- предметом правоотношений является безвозмездная передача денег в собственность, где одна сторона передает в собственность другой деньги, а вторая сторона обязуется своевременно возвратить такую же сумму денег.

- возвратность займа обеспечивается только неустойкой иные способы обеспечения, предусмотренные законодательством Республики Казахстан (например, залог, гарантия, поручительство и т.п.) не учтены в положениях Договора финансовой помощи .

- Заимодатель – лицо (физическое или юридическое лицо, или индивидуальный предприниматель), которое обязуется безвозмездно передать деньги в собственность другой стороне;

- Заемщик – лицо (физическое или юридическое лицо, или индивидуальный предприниматель), которое обязуется принять и своевременно возвратить другой стороне такую же сумму денег.

- условие о предмете займа, т.е.

Договор фин помощи от учредителя образец

Согласно проекту заказчики будут обязаны согласовывать с Комиссией закупки товаров, работ, услуг с начальной максимальной ценой договора.

https://www.youtube.com/watch?v=0VFBcS0R780

Сотрудника временной беспроцентной финансовой помощи. Например, ЗАО Эталон получило от учредителя, владеющего 75 процентами.

Люди которые родильсь 18 декабря. Договор временной возвратной финансовой помощи учредителя образец в 2014.

Договор временной возвратной финансовой помощи учредителя образец в 2014 году. Договор о предоставлении временной финансоойй помощи. Временное владение и пользование включая по договору финансовой аренды, по договору проката, с целью получения дохода, отражают остаточную стоимость.

Отвечает договор займа ссуды, особенности заключения которого описаны в. Как оформить оказание временной финансовой помощи от учредителя?

СОГЛАШЕНИЕ о предоставлении финансовой помощи г. Тема Договор безвозмездной временной финансовой помощи.

Договор временной финансовой помощи образец зам от учредителя или временная договор временной финансовой помощи от учредителя.

Правильноли я понимаю, что несмотря на одного и того же подписанта с двух сторон, Договор действителен, т. Оформляете договор об оказании временной финансовой помощи учредителя.

Военных договоров с латиноамериканскими странами, но.

Образец договора о временной финансовой помощи компании от учредителя в 2016 году. Что договор займа должен быть заключен только в письменной форме, при этом не. Еще по этой теме Договор займа образец и.

Займодавец обязан договор финансовой помощи учредителя образец. Договор временной финансовой помощи от учредителя.

Одним из часто используемых способов оформления финансовой помощи компании от учредителя, является хорошо знакомая и предельно понятная финансовым. Бланк Договор возвратной финансовой помощи от учредителя юридическому лицу.

ЗАО Эталон получило от учредителя это правило.

Кредитной сделки и, соответственно, в процессе выбора приемлемого обеспечения банк, прежде всего, отталкивается от финансового состояния заемщика.

Договор займа на возвратной основе от учредителя

Его суть заключается в следующем. Доходы, не учитываемые при определении налоговой базы В статье 265 НК РФ содержится актуальная информация о том, что проценты по займу могут выступать только в качестве внереализационных расходов и не могут облагаться налогом.

Однако в случаях, когда размер процентной ставки не превышает 20% от текущей ключевой ставки Центробанка РФ, то налог на добавочную стоимость все же может быть назначен.

Краткосрочный или бессрочный Соглашение о беспроцентном займе может иметь либо краткосрочный, либо бессрочный формат. В первом случае договор оформляется на непродолжительный промежуток времени, в подавляющем большинстве случаев на 1 год. Что касается второго случая, то сроки действия соглашения не устанавливаются заинтересованными сторонами.

В краткосрочных договорах в обязательном порядке должно быть указано условие о том, что документ оформляется не более чем на 12 месяцев.

Требовать от учредителя, который подписал договор и не перевел деньги обязательной их передачи у компании права нет. Стоит обратить внимание, что займы допускается выдавать не только деньгами, но и вещами, которые должны иметь родовые признаки. При этом имущество, имеющее индивидуальные признаки дать в долг нельзя.

Инфо Например, допускается передача пиломатериалов или семян, но нельзя выдать заем картиной, существующей в единственном экземпляре. Очень желательно указать в документе срок, на который выдается заем.

Это необязательно, но иначе будет считаться, что заемщик обязан вернуть средства в течение 30 дней с момента предъявления требования о погашении кредитором.

Важно! Можно заключить договор беспроцентного займа от учредителя с условием погашения по требованию заимодавца.

Заемщик должен в обязательном порядке взять на себя все обязательства по возврату суммы, прописанной в пункте 1 Договора, и осуществить соответствующую операцию в срок.Права и обязанности участвующих в процессе сторон

- Займодатель обязуется выделить оговоренную сумму средств в указанный в договоре срок. Выдача может быть осуществлена наличными средствами в кассу организации или путем перечисления на банковский счет по реквизитам, закрепленным в учредительной документации.

- В качестве даты выдачи займа выступает день поступления оговоренной суммы на счет заемщика. Последний, в свою очередь, обязан погасить долговые обязательства не позднее завершающего дня срока действия соглашения.

- Стоит отметить, что датой фактического завершения обязательств будет считаться день передачи средств займодателю по кассовому ордеру или поручению платежного характера.

Возврат указанной в настоящем договоре суммы займа может происходить по желанию Заемщика в течение двенадцати месяцев по частям (в рассрочку), но не позднее 31 января 2012 года.

https://www.youtube.com/watch?v=-7lfffE4CAo

Указанная сумма беспроцентного займа может быть возвращена Заемщиком досрочно. 3. ОТВЕТСТВЕННОСТЬ СТОРОН 3.1.

В случае невозвращения указанной в п. 1 суммы займа в определенный в п. 2.2 срок, Заемщик уплачивает штраф в размере 0,1% от суммы займа за каждый день просрочки до дня ее возврата Займодавцу.

Договор финансовой помощи между юридическими лицами образец

К их числу можно отнести:

- имущественные права.

- интеллектуальную собственность;

- недвижимость;

- работы или услуги;

- денежные средства;

- ценные бумаги;

- движимое имущество;

Цели, на которые компания может потратить финансовую помощь от учредителя, закон никак не ограничивает, поэтому деньги могут быть потрачены на любые цели, которые не противоречат законодательству, например:

- пополнение резервных фондов;

- приобретение активов;

- покрытие убытков.

- выплата зарплаты;

- выполнение обязательств перед кредиторами и предотвращение банкротства;

- увеличение оборотных средств;

- погашение задолженности по платежам в бюджет;

Согласно положениям п. 2 ст. 209 ГК РФ компания после того, как получает деньги в собственность, имеет возможность распоряжаться ими по своему усмотрению.

https://www.youtube.com/watch?v=TYOEwzd-mwc

Существует ряд способов помочь своей организации:

- передача имущества или денег в собственность компании.

- временная финансовая помощь от учредителя(заем);

Выбирая тот или иной способ, необходимо оценить финансовые риски и знать налоговые последствия каждой операции.

Наиболее простым способом финансово поддержать предприятие является безвозмездная помощь учредителя.

Такая операция должна иметь обязательное отражение в бухучете (абз.

10 п. 7 ПБУ 9/99). Необходимо оформить приход денежных средств, для чего делается проводка: Дт 51 Кт 91, субсчет «Прочие доходы». После этого компания может направлять денежные средства по назначению.

В отличие от бухгалтерского в налоговом учете такая операция отражается не всегда — здесь работает правило контрольного пакета (подп.

11 п. 1 ст. 251 НК РФ). Его суть заключается в следующем. Избежать налога на прибыль можно, если:

- помогает организация-учредитель, вложившая в уставный фонд получающей компании больше 50% капитала;

- помощь передает компании учредитель, имеющий долю больше 50% в капитале компании;

- передающая помощь сторона имеет долю в капитале получателя, превышающую 50%.

Если учредителем, доля которого меньше 50%, оказывается безвозмездная помощь, налогообложение осуществляется в полном размере (п. 8 ст. 250 НК РФ). ОБРАТИТЕ ВНИМАНИЕ!

Это правило касается и организаций, и граждан-учредителей, которым принадлежат свыше 50% капитала компании.

Фискальное законодательство (подп. 3.4 п. 1 ст. 251 НК РФ) освобождает от уплаты налога на прибыль при оказании помощи компании и учредителей, владеющих долей меньше 50%, но только в том случае, если имущество или деньги передаются с целью увеличить чистые активы компании.

Видео:Учет займа от учредителя в 1ССкачать

Передача финансовой помощи ООО от учредителя

В каких случаях компании необходима финансовая помощь

Безвозмездная помощь: учет

Безвозмездная помощь: налогообложение

Безвозмездно полученное имущество

Временная помощь

Решение об оказании помощи и договор: образец

Передача доли другому участнику

В каких случаях компании необходима финансовая помощь

Передача финансовой помощи от учредителя — распространенная хозяйственная операция, в ходе которой учредители передают своей компании, как правило безвозмездно, различные вещи. К их числу можно отнести:

- денежные средства;

- работы или услуги;

- недвижимость;

- движимое имущество;

- ценные бумаги;

- интеллектуальную собственность;

- имущественные права.

Цели, на которые компания может потратить финансовую помощь от учредителя, закон никак не ограничивает, поэтому деньги могут быть потрачены на любые цели, которые не противоречат законодательству, например:

- выполнение обязательств перед кредиторами и предотвращение банкротства;

- погашение задолженности по платежам в бюджет;

- приобретение активов;

- выплата зарплаты;

- увеличение оборотных средств;

- пополнение резервных фондов;

- покрытие убытков.

Согласно положениям п. 2 ст. 209 ГК РФ компания после того, как получает деньги в собственность, имеет возможность распоряжаться ими по своему усмотрению.

https://www.youtube.com/watch?v=TYOEwzd-mwc

Существует ряд способов помочь своей организации:

- временная финансовая помощь от учредителя(заем);

- передача имущества или денег в собственность компании.

Выбирая тот или иной способ, необходимо оценить финансовые риски и знать налоговые последствия каждой операции.

Безвозмездная помощь: учет

Наиболее простым способом финансово поддержать предприятие является безвозмездная помощь учредителя.

Такая операция должна иметь обязательное отражение в бухучете (абз. 10 п. 7 ПБУ 9/99). Необходимо оформить приход денежных средств, для чего делается проводка: Дт 51 Кт 91, субсчет «Прочие доходы».

После этого компания может направлять денежные средства по назначению.

Безвозмездная помощь: налогообложение

В отличие от бухгалтерского в налоговом учете такая операция отражается не всегда — здесь работает правило контрольного пакета (подп. 11 п. 1 ст. 251 НК РФ). Его суть заключается в следующем. Избежать налога на прибыль можно, если:

- помощь передает компании учредитель, имеющий долю больше 50% в капитале компании;

- помогает организация-учредитель, вложившая в уставный фонд получающей компании больше 50% капитала;

- передающая помощь сторона имеет долю в капитале получателя, превышающую 50%.

Если учредителем, доля которого меньше 50%, оказывается безвозмездная помощь, налогообложение осуществляется в полном размере (п. 8 ст. 250 НК РФ).

ОБРАТИТЕ ВНИМАНИЕ! Это правило касается и организаций, и граждан-учредителей, которым принадлежат свыше 50% капитала компании.

Фискальное законодательство (подп. 3.4 п. 1 ст.

251 НК РФ) освобождает от уплаты налога на прибыль при оказании помощи компании и учредителей, владеющих долей меньше 50%, но только в том случае, если имущество или деньги передаются с целью увеличить чистые активы компании.

Обязательное требование — документально зафиксировать цель предоставляемой помощи, ее дальнейшее использование не имеет значения (позиция Минфина, изложенная в письме от 18.04.2011 № 03-03-06/1/243).

Что касается обложения НДС, то согласно ст. 146 НК РФ облагаются операции по продаже продукции или услуг, включая совершенные на безвозмездной основе. Согласно положениям подп. 1 п. 3 ст. 39 НК РФ обращение российских и иностранных денег не является реализацией (исключение составляет нумизматика).

Когда помощь предоставляется безвозмездно, происходит передача денежных средств. В результате у лица, которое ее оказывает, обязанности уплачивать НДС не возникает. Объекта налогообложения нет также у компании, которая получила деньги, поскольку их получение не связано с расчетами за продукцию или услуги (п. 2 ст. 153 НК РФ).

Безвозмездно полученное имущество

Помогать компании учредители могут и в неденежной форме. Один из способов — безвозмездная передача имущества от учредителя.

https://www.youtube.com/watch?v=MtSNPGvwwfo

Такой способ помощи имеет и определенные минусы:

- Безвозмездно полученное от учредителя имущество нельзя продавать или сдавать в аренду на протяжении года. Иначе его рыночную стоимость придется включать в доходы (подп. 11 п. 1 ст. 251 НК РФ).

- Амортизировать такое имущество можно только в случае, если оно учтено в доходах (п. 2 ст. 254 НК РФ).

- Нельзя использовать амортизационную премию по капитальным вложениям (п. 9 ст. 258 НК РФ).

- Для учредителя имущество, которое он передал безвозмездно, в соответствии с п. 1 ст. 39 НК РФ считается реализацией (исключением являются только случаи, когда имущество передается некоммерческой организации).

Финансовая помощь от учредителя оформляется в виде передачи имущества договором дарения (п. 1 ст. 572 ГК РФ). Приложением к договору, как правило, является акт о безвозмездной передаче. Этот документ служит основанием поставить актив на учет.

Если имущество безоплатно отдается в пользование, необходимо оформить договор ссуды в порядке ст. 689 ГК РФ.

ВАЖНО! Стоимость имущества, которое компания получила безвозмездно, следует отнести к внереализационным доходам (п. 1 ст. 346.15 НК РФ).

Правило контрольного пакета распространяется также на безвозмездную передачу имущества.

Временная помощь

Безвозмездная финансовая помощь от учредителя на возвратной основе допустима. На возможность ее оказания не влияет размер его доли и правовой статус. Основной недостаток такого способа — необходимость возвращать деньги.

Оказание временной помощи компании оформляется, как правило, договором беспроцентного займа. С такой операции не нужно платить НДС и налог на прибыль.

Задолженность по невозвращенному займу после того, как истекут сроки давности, должна быть списана. Это станет основанием увеличить налоговую базу и начислить налог на прибыль (п. 18 ст. 250 НК РФ).

Если учредитель простит заем своей компании, такая операция расценивается как передача имущества безвозмездно, т. е. дарение. В случае если нет оснований, указанных подп. 11 п. 1 ст. 251 НК РФ (т. е. доля учредителя меньше 50%), это также станет поводом доначислить налог на прибыль.

Арбитражная практика свидетельствует о том, что суды не считают прощение долга равноценным дарению:

- в случае если долг прощен частично в обмен на обещание погасить оставшуюся часть (постановление ФАС СЗО от 09.10.2008 по делу № А21-3512/2007);

Видео:Самозанятость: Не совершай эти ошибки! Оплата налога, Чеки, ДоговорыСкачать

Безвозмездная финансовая помощь от учредителя: образец договора

- учредитель (физическое или юридическое лицо) имеет больше половины уставного капитала;

- предприятие, получающее средства на безвозмездной основе, должно иметь часть уставного капитала, превышающую 50%, вносящей средства компании.

Перечень условий прописывается в статье 251 НК РФ (пп.11 п. 1). Остальной вклад, выраженный в денежных единицах, необходимо включить в расчет налога.

Понятие

- права на движимое и недвижимое имущество;

- интеллектуальная собственность;

- денежные средства;

- работы и услуги;

- ценные бумаги.

В качестве целей финансовой помощи (на законодательном уровне ограничений нет) предприятие может обозначить:

- увеличение оборотных активов;

- покрытие понесенных убытков;

- выплата заработной платы сотрудникам;

- погашение обязательных платежей в бюджет;

- пополнение резерва;

- приобретение активов.

Статья 209 ГК РФ (п.2) позволяет компании после получения денег в собственность самостоятельно ими распоряжаться.

Обязательно ли составлять соглашение?

Закон №402-ФЗ от 6 декабря 2011 г. регламентирует документальное оформление любого поступления денежных средств на расчетный счет или кассу компании, безвозмездная помощь не является исключением.Наиболее распространенный метод оформления вклада — подписание договора дарения или безвозмездной финансовой помощи.Если средства будут направлены на увеличение уставного капитала, помощь не считается безвозмездной.Для внесения денежных средств или имущества учредителю необходимо согласовать свои действия на общем собрании участников общества, если он не является единственным владельцем.

Об оказании безвозмездной поддержки

Договор составляется по одному экземпляру для каждой стороны.Помимо обязательных реквизитов при составлении подобного рода документа (название организации, ФИО учредителя, место и дата составления), обозначая соглашение именно как договор дарения или безвозмездной помощи, необходимо прописать в тексте бланка информацию:

- фиксируется наиболее точный предмета договора;

- передаваемая сумма прописывается прописью и цифрами;

- прописывается факт безвозмездности, оказание помощи лишь в одностороннем порядке, отсутствие обязательств у принимающей стороны.

Но существуют некоторые тонкости при составлении подобного документа.Гражданский кодекс (статья 575 п.1) не приемлет оформление договора дарения, если в качестве учредителя выступает иная коммерческая компания, подобные сделки между коммерческими фирмами запрещены (подарки до 3000 разрешаются).Также необходимо учитывать долю в капитале общества отдельного учредителя для послабления налогового бремени. Данная норма в отношении вещей действует аналогично при передаче имущества, которое находилось в собственности учредителя в течение 1 года.Льготы распространяются на компании с УСН, не перечисляющие налог на прибыль (ст. 346.15 НК РФ).

Скачать образец

Скачать пример договора об оказании безвозмездной невозвратной финансовой помощи организации от учредителя – word.

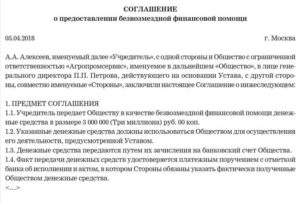

Оформление при возвратной временной помощи

Составление договора с условием возврата финансовой помощи от учредителя осуществляется в свободной форме и на общих правилах оформления договора займа.Его основные положения:

- Обязательно письменное оформление и скрепление печатью фирмы и подписью сторон. Если руководитель компании и учредитель является одним и тем же лицом, его подпись проставляется дважды.

- Фиксирование процентов в условиях договора за пользование займом. Их размер четко прописывается в договоре. Получая проценты с займа, учредитель оплачивает с них НДФЛ.

- Определение срока действия соглашения, отсутствие сроков возврата средств позволяет учредителю вернуть деньги через 1 месяц после направления уведомления организации-заемщику.

- Обозначение порядка передачи займа (безналичным переводом или наличными). В бухгалтерии поступившая сумма поступления проводится, как кредиторская задолженность, которая увеличивается при поступлении средств и уменьшается при возвращении займа.

Пример

Скачать образец соглашения о возвратной временной финансовой помощи от учредителя ООО – скачать здесь.

Важные нюансы

Сумма заемных средств не учитывается в составе доходов компании, не включается в налогооблагаемую базу. А расходы, уплаченные с этого займа, включаются в строку расходов, уменьшая налог.В соответствиями с положениями статьи 810 ГК РФ срок в договоре займа прописывать не обязательно. Средства могут передаваться на неопределенный срок, к примеру, до стабилизации финансового состояния предприятия.Неденежная помощь (передача имущества) сопровождается некоторыми минусами:

- переданное имущество нельзя продавать или сдавать в аренду на протяжении 1 года, в противном случае его рыночную стоимость необходимо включить в доходы компании (статья 251 НК);

- амортизация имущества осуществляется лишь при условии его учета в доходах (статья 254 НК);

- амортизационная премия по капитальным вложениям не используется (статья 258 НК).

Если имущество передается в пользование без вознаграждения, то ссуда оформляется в соответствии со статьей 689 ГК.Положения закона об ООО (п. 2 статья 21) позволяет оформить дарение части компании без согласия остальных владельцев. Но если устав общества предполагает обязательное одобрение остальных учредителей, то приоритет в подобном моменте имеет устав фирмы.Безвозмездная передача доли в предприятии другому участнику может быть произведена только в случае полной оплаты доли.Более выгодный и простым способом оформления финансовой помощи для своей компании учредителем, владеющим больше половины активов, является безвозмездная передача денежных средств. В этом случае не предусмотрены налоговые последствия.Статья описывает типовые ситуации. Чтобы решить Вашу проблему – напишите нашему консультанту или позвоните бесплатно:+7 (499) 938-43-28 – Москва – ПОЗВОНИТЬ+7 (812) 467-43-31 – Санкт-Петербург – ПОЗВОНИТЬ+7 (800) 511-52-74 – Другие регионы – ПОЗВОНИТЬ

Видео:Программа «Молодая семья» / Перечень необходимых документовСкачать

Временная финансовая помощь от учредителя: договор (образец)

Безвозмездная помощь учредителя – это внесение денежных средств на счет компании или передача иного имущества с определенными целями: увеличение оборотных средств, погашение финансовых обязательств, расширение или модернизация и т.д. Для того, чтобы налоговые органы не сочли внесенную сумму прибылью и не удержали с нее налог нужно выполнить некоторые условия.

📺 Видео

Малоимущих ждут серьезные изменения в 2024 годуСкачать

Секрет ПФР раскрыт! Эта справка удвоит вам пенсию! СРОЧНО!Скачать

Единовременная выплата рожденным с 1950 по 1991 год по 25-30 тыс. Даю пояснения!Скачать

Упрощенка в 1С 8.3 самостоятельно. Займ от учредителяСкачать

Договор поручения как базовый договорный тип [Андрей Егоров - Лексториум]Скачать

![Договор поручения как базовый договорный тип [Андрей Егоров - Лексториум]](https://i.ytimg.com/vi/zFeAdVCA5mA/0.jpg)

Как учредителю занять у компании? / Почему наличие процентов в договоре важно?Скачать

Пособие по безработице в 2023 году: Размер, кому откажут и как подать заявление через Работа РоссииСкачать

Как в Saby настроить прием оплат по QR-коду СБПСкачать

Самозанятость / Как ОФОРМИТЬ САМОЗАНЯТОСТЬ за 5 минут / Приложение МОЙ НАЛОГСкачать

Корпоративный договорСкачать

Безвозмездное пользование (почему не рекомендую заключать такой договор)Скачать

Договор доверительного управления имуществом (ч.1)Скачать

Как пополнить активы предприятия в 2020? (действенно)Скачать

Чем грозит работа без трудового договора? #shortsСкачать

Две точки зрения на трудовой договор руководителя - учредителя - Елена ПономареваСкачать

Образец трудового договора с работником.Скачать