В общих случаях ставка подоходного налога для нерезидентов составляет не 13 %, а 30 (п. 3 стат. 224 НК). Но при осуществлении трудовой наемной деятельности и наличии патента, ставка равна 13 %.

В любом случае схема действий такова:

- сначала необходимо определиться в каком направлении будет вестись будущая деятельность: законодательством для этого предусмотрен специальный классификатор кодов ОКВЭД, где нужно выбрать несколько кодов или же один;

- далее нужно выбрать режим налогообложения. Если этого не сделать, ИП присваивается общий режим, которому свойственно большое количество налогов и отчетности. Наиболее популярным среди предпринимателей является режим упрощенного налогообложения;

- после решения всех организационных вопросов необходимо заняться сбором документов и уплатить госпошлину.

Регистрирующий орган обязан в течение не более 3 рабочих дней со дня предоставления заявителем всех документов осуществить регистрацию индивидуального предпринимателя. Признаваться нерезидентами в целях налогообложения могут не только иностранцы, но и российские граждане, от характера подданства факт резидентства не зависит.

Также не следует при определении налогового статуса ориентироваться на Закон № 173-ФЗ от 10.12.03 г., где в стат.

1 приводятся совершенно другие условия определения резидентов/нерезидентов в зависимости от характера проживания в РФ, наличия вида на жительство и др.

Указанные факторы используются при регулировании валютного законодательства.

Поскольку в контексте этой статьи рассматривается вопрос: Может ли иностранец открыть ИП в России? давайте уточним, кто именно вправе регистрировать предпринимательство.

Согласно стат.

23 ГК индивидуальным предпринимателем признается лицо, получающее возможность вести деятельности с момента официальной регистрации в Едином реестре в качестве ИП.

- Окончательный срок подачи деклараций по НДФЛ уже п.28.03.2015 Все предприниматели, относящиеся к общему режиму обложения налогами, обязаны подать в со.

- Какие изменения планируются в расщеплении налоговы.30.03.2015 Внести оплату по НДФЛ только в части по месту своего проживания может быть возможным тол.

- Скоро вступят в силу новые формы, используемые при.30.03.2015 В текущем году изменения законодательства позволяют засчитывать переплаты по одному виду.

- Скоро появится новая форма РВС-1.30.03.2015 В Министерстве юстиции в настоящее время для регистрации подан документ, содержащий нову.

- В скором времени ожидаются к введению поправки отн.30.03.2015 На днях в Государственной Думе было принято решение об одобрении очередного проекта зако.

- Обновленный

- Можно ли в трудовом договоре отражать производстве.27.03.2015 Роструд решил пояснить положения актов нормотворчества относительно политики по указыван.

- Участок до 20 кв.м. для размещения торговой точки .27.03.2015 Министерством промышленности и торговли были созданы поправки в нынешнюю редакцию закона.

- Регистрация ИП в России нерезидентами

- Порядок уплаты страховых взносов для нерезидентов РФ

- Ип нерезидент РФ налоги

- ИП-нерезидент РФ — кто это?

- Статус налогового нерезидента и гражданство

- Какие налоги платит ИП-нерезидент?

- Упрощенный режим налогообложения для ИП

- Индивидуальный предприниматель — нерезидент

- Может ли иностранец открыть ИП в России?

- Индивидуальный предприниматель-нерезидент

- Кто признается нерезидентом по НК РФ

- Ип нерезидент рф – налоги

- Регистрация ИП иностранного гражданина – правовые нюансы

- Ип нерезидент РФ налоги

- Налоги для нерезидента: ответы на самые сложные вопросы (УСН и НДФЛ)

- Страховые взносы и налоги для нерезидентов (2018) — все о налогах

- ИП-нерезидент РФ – кто это?

- Индивидуальный предприниматель-нерезидент

- 📸 Видео

Регистрация ИП в России нерезидентами

Есть ограничения в законодательстве;

Существует также такое понятие, как «социальное предпринимательство», которое означает ведение деятельности в области благотворительности, волонтерское движение.

Конечно, государство поддерживает социальное предпринимательство, но, к сожалению, вопросы финансирования такой формы предпринимательства пока не решены на должном уровне:

- бюрократические процедуры в стране оформления социального предпринимательства;

- не получение прибыли от осуществления такой деятельности, но часто полученная помощь включается в доход предпринимателя;

- нет должной инфраструктуры;

- не определен порядок приема на работу волонтеров-иностранцев.

Порядок регистрации индивидуального предпринимателя в Казахстане можно изучить, кликнув по .

https://www.youtube.com/watch?v=AnO0rlOmV4E

При регистрации в качестве индивидуального предпринимателя следует выбрать основной вид экономической деятельности, который будет осуществлять индивидуальный предприниматель. Выбираем основной вид деятельности по ОКВЭД-2, а так же индивидуальный предприниматель может выбрать еще несколько дополнительных видов деятельности.

Выбранные виды деятельности могут быть выбраны из разных сфер, это означает, что индивидуальный предприниматель в России может выбрать несколько видов деятельности, которые могут не вытекать один из другого.

По «Общероссийскому классификатору видов экономической деятельности ОК 029-2014 (КДЕС РЕД.

2)» лица, которые являются гражданами других стран, выбирают род занятий из группы стандартных (разрешенных), в действующем классификаторе ОКВЭД. Но при выборе вида ОКВЭД не забывайте и о том, что некоторые разрешенные виды экономической деятельности требуют предварительного оформления лицензии.

В статье 12 Федерального закона от 04.05.2011 № 99-ФЗ «О лицензировании отдельных видов деятельности» представлен перечень видов деятельности, которые подлежат лицензированию.

Законом также прописаны сферы предпринимательской деятельности, закрытые для их осуществления иностранцем:

- банковская деятельность;

- рынок ценных бумаг;

- организация азартных игр;

- обеспечение электроэнергией.

- реализация медицинских препаратов;

- авиационной и военной техникой;

- оборона и военно- промышленный комплекс;

- торговля оружием, боеприпасами,

- продажа алкогольной продукции;

- государственная служба;

От выбранных видов деятельности зависит страховой тариф, налоговая ставка, возможные льготы, необходимость предоставления дополнительных документов (справок). Предпринимателям из Республики Казахстан, регистрирующимся в России в качестве индивидуального предпринимателя, по видам деятельности 80, 85,

Согласно стат.

23 ГК индивидуальным предпринимателем признается лицо, получающее возможность вести деятельности с момента официальной регистрации в Едином реестре в качестве ИП. То есть гражданское и налоговое законодательство не запрещает иностранцу открыть ИП, но имеет ряд особенностей по начислению налогов и представлению обязательной документации в контрольные органы для процедуры регистрации.

Еще на стадии создания предпринимательства гражданину нужно задуматься о том, на какой системе налогообложения вести деятельность.

Ведь от правильного выбора режима будет зависеть совокупный размер налоговых платежей, учет доходов и расходов, а значит, итоговый финансовый результат.

Если по стат. 203 НК иностранный гражданин считается нерезидентом, он обязан начислять и платить налоги по ставкам нерезидентов. Эта же норма относится к тем гражданам, которые вначале были резидентами, а затем (при нарушении срока пребывания) поменяли статус. Итак, мы разобрались с ответом на вопрос: Можно ли иностранному гражданину открыть ИП?

Далее выясним, какие именно налоги требуется платить. В зависимости от режима (ОСНО, упрощенка, вмененка или патент) предприниматели перечисляют следующие виды налогов:

- При наличии наемного персонала – также понадобится платить налоги с дохода работников в части ОМС, ОПС и ОСС.

- Для ПСН – фиксированная сумма от предполагаемого дохода.

- Для упрощенки – УСН.

- Для вмененки – ЕНВД.

- Для ОСНО – НДФЛ, НДС.

Отдельное внимание нужно уделить НДФЛ.

В общих случаях ставка подоходного налога для нерезидентов составляет не 13 %, а 30 (п. 3 стат. 224 НК). Но при осуществлении трудовой наемной деятельности и наличии патента, ставка равна 13 %.

Такой же размер процента установлен для:

- Иностранцев-беженцев.

- Участников госпрограммы по переселению на ПЖМ.

- Лиц, официально получивших убежище.

- Специалистов высокой квалификации.

- Членов экипажей госсудов.

Кроме того, отдельные категории ИП при осуществлении соответствующих видов деятельности и наличии разрешительных документов обязаны уплачивать сборы за пользование водными ресурсами и объектами животного мира.

А при наличии объектов налогообложения по транспорту, имуществу, земле уплачивается транспортный налог, по имуществу или земельный. Ставки по этим налогам утверждаются без учета статуса резидентства/нерезидентства.

Как оформить ИП иностранному гражданину в России? Правовое положение иностранцев в РФ регламентируется Законом № 115-ФЗ от 25.07.02 г.

https://www.youtube.com/watch?v=7rAEfQNVAaQ

Согласно стат.

2 этого нормативного акта для открытия предпринимательства физлицу необходимо иметь разрешение на работу, подтверждающее права иностранца, прибывшего в нашу страну в целях ведения рабочей деятельности.

content/articles/ip-nerezident/ Лица, занимающиеся предпринимательством на территории РФ, могут быть и нерезидентами. Какие ИП-нерезидент РФ налоги уплачивает и в каком размере?

Вопросы по этому поводу возникают довольно часто.

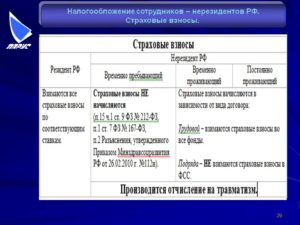

Порядок уплаты страховых взносов для нерезидентов РФ

Им также не должен оформляться больничный лист.Зато, начиная с 1.01.2015 года, в отношении всех временно пребывающих в России иностранцев стали делать страховые отчисления в ФСС на тот случай, если у них в будущем возникнет период нетрудоспособности или материнства.

Видео:Обзор изменений налогового законодательства для ИП в 2024 годуСкачать

Ип нерезидент РФ налоги

Лица, занимающиеся предпринимательством на территории РФ, могут быть и нерезидентами. Какие ИП-нерезидент РФ налоги уплачивает и в каком размере? Вопросы по этому поводу возникают довольно часто. По каким причинам ИП может стать нерезидентом? Разобраться в нюансах налоговой политики в отношении предпринимательства поможет Налоговый кодекс РФ.

ИП-нерезидент РФ — кто это?

Индивидуальным предпринимателем, согласно российскому законодательству, является гражданин, имеющий право заниматься предпринимательством с момента регистрации в Едином государственном реестре индивидуальных предпринимателей без образования при этом юридического лица. Сведения о его регистрации находятся в ЕГРИП и представлены для ознакомления в открытом доступе.

Индивидуальный предприниматель приобретает статус резидента (налогового), если он по факту находится в РФ не менее 183 календарных дней. Количество дней отсчитывается из 12 идущих подряд календарных месяцев.

При этом его пребывание в РФ должно быть постоянным, а не периодическим. Исчерпывающая информация о резидентах как о налогоплательщиках дана в положениях НК РФ.

Если индивидуальный предприниматель пребывает в России менее указанного срока, то он приобретает статус ИП нерезидента РФ, налоги которого отличаются величиной ставок.

Статус налогового нерезидента и гражданство

Часто можно встретить заблуждения и споры о том, что статус резидент/нерезидент связан с наличием гражданства РФ. Однако здесь следует принять во внимание факт отличия налогового и валютного законодательств, представляющих различные отрасли законодательства и по-разному определяющих эти понятия.

В соответствии с положениями ФЗ 173 нерезидентами признаются физические лица, являющиеся гражданами РФ, но постоянно проживающие в иностранном государстве не менее года. К их числу относятся и ИП. Кроме того, нерезидентами являются иностранные граждане, не имеющие вида на жительство в России.

При определении налогового статуса ИП необходимо руководствоваться положениями Налогового кодекса РФ, а не понятиями российского валютного законодательства.

В соответствии со статьей 207 НК РФ статус нерезидента никак не связан с наличием или отсутствием у ИП российского гражданства. Выше было сказано, в каких случаях индивидуальный предприниматель, вне зависимости от своего гражданства, признается налоговым резидентом.

Таким образом, иностранный индивидуальный предприниматель может не иметь вида на жительство в РФ и являться валютным нерезидентом, но при этом постоянно проживать в России не менее 183 дней в течение года и быть налоговым резидентом.

Это означает, что ИП-иностранный гражданин налоги будет уплачивать по ставкам резидентов. Если условие постоянного нахождения в РФ в течение данного срока было нарушено, ИП становится налоговым нерезидентом.

https://www.youtube.com/watch?v=rG_RTNuFfyY

Обязанности по уплате налогов последними имеют свои особенности.

Какие налоги платит ИП-нерезидент?

Чтобы разобраться с этим вопросом, необходимо уяснить, какие налоги уплачивают лица, осуществляющие предпринимательскую деятельность. Предприниматель платит: НДФЛ, НДС, налог на имущество, акциз (на соответствующие категории товаров).

Выступая в качестве работодателя, он осуществляет перечисления в Фонд социального страхования и Пенсионный фонд. Если ИП иностранец, налоги, которые он выплачивает, зависят лишь от его налогового статуса.

Процентные ставки по некоторым налогам для ИП различных статусов отличаются. Об этом будет упомянуто далее.

Так, НДС облагаются реализуемые товары и (или) услуги по 3 ставкам: 0, 10, 18%. Ее размер определяется в зависимости от того, к какому конкретному случаю относится объект налогообложения в соответствии с положениями НК РФ.

Большинство услуг и непродовольственных товаров не относятся к пунктам 1,2, 4 ст. 164 кодекса, и для них НДС равен 18%.

Акциз уплачивают ИП, реализующие подакцизные товары: спиртосодержащую продукцию, спирт этиловый, алкогольную и табачную продукцию.

Особенное внимание следует уделить НДФЛ. В общем случае его величина устанавливается 13%. Однако для доходов нерезидентов ставка составляет 30%. Но если ИП осуществляет трудовую деятельность по найму и имеет соответствующий патент, то налог составит 13% от доходов.

Патент выдается иностранному гражданину согласно ФЗ №115.

Этот же закон позволяет применять общую ставку НДФЛ для высококвалифицированных специалистов и участников программы содействия переселению в РФ на ПМЖ, иностранных граждан-беженцев, осуществляющих трудовую деятельность, и в иных случаях.

В некоторых случаях ИП осуществляют выплату сборов за пользование объектами животного мира и водных биологических ресурсов. Для этого они должны иметь соответствующее разрешение, позволяющее им добывать объекты животного мира в РФ или водные биологические ресурсы страны.

Некоторые ИП производят выплаты налогов: водного, на добычу полезных ископаемых, транспортного, земельного, на имущество физических лиц. Ставки по ним устанавливаются вне зависимости от налогового статуса плательщика.

Подводя итог, можно отметить, какие налоги платит иностранный ИП при общей системе налогообложения: НДС, НДФЛ, взносы во внебюджетные фонды, а в некоторых случаях (например, при пользовании водными биологическими ресурсами) и иные налоги.

Упрощенный режим налогообложения для ИП

Предприниматель может добровольно перейти на упрощенное налогообложение, которое имеет свои особенности. Однако для некоторых категорий лиц применение УСН запрещено, например: профессиональным участникам рынка ценных бумаг, ИП, занимающимся производством подакцизной продукции и иным лицам.

Для экономии средств при применении упрощенного налогообложения необходимо выбрать правильный вид деятельности. Данную систему рекомендуется применять начинающим предпринимателям, в том числе и нерезидентам.

Для перехода ИП на УСН средняя численность трудящихся должна составлять не более 100. Кроме того, предельный размер дохода равен 60 миллионам рублей за год.

При применении упрощенки не уплачивается большинство типичных налогов. Вместо них ИП выплачивает основной налог, размер которого, как правило, не превышает 15%. Уплате подлежат также взносы во внебюджетные организации, которые в 2018 году для ИП по УСН составляют 20% в Пенсионный фонд и нулевые в ФОМС, ФСС.

Данная система позволяет подавать отчетность 1 раз в году, квартальная отчетность не предусматривается вообще. Использование УСН запрещено для банков, страховых и иных организаций (в соответствии с НК РФ). Она направлена, прежде всего, на поддержку малого бизнеса.

Копирование материалов сайта возможно без предварительного согласования в случае установки активной индексируемой ссылки на наш сайт.

grazhdanstvo/kakie-nalogi-platit-ip-nerezident-rf

Индивидуальный предприниматель — нерезидент

Обновление: 6 июля 2017 г.

https://www.youtube.com/watch?v=zKS7v335AGQ

Нерезидент — индивидуальный предприниматель в нашей стране. Что говорит закон по этому поводу? Рассмотрим, какие возможности для ведения предпринимательства предоставляет российское законодательство иностранцам, что за процедуру необходимо пройти им для начала собственного бизнеса и каковы документы, которые необходимо представить в компетентные госорганы.

Может ли иностранец открыть ИП в России?

Да, российские законы предоставляют иностранным гражданам и лицам без гражданства, проживающим и пребывающим в нашей стране, возможность зарегистрироваться в качестве ИП.

Федеральный закон от 08.08.2001 N 129-ФЗ «О госрегистрации юридических лиц и индивидуальных предпринимателей» (далее – Закон N 129-ФЗ) устанавливает в п. 1 ст. 22.1 процедуру госрегистрации физлица в качестве ИП, перечисляя документы и их копии, которые ему необходимо для этого представить:

- заявление по установленной форме;

- документ, удостоверяющий личность иностранного гражданина или лица без гражданства (далее – иностранца), регистрируемого в качестве ИП (если это физлицо таковым является);

- его свидетельство о рождении (или иной документ, подтверждающий дату и место рождения такого физлица), если в паспорте/ином документе не содержатся эти сведения;

- документ, подтверждающий право иностранца временно или постоянно проживать в Российской Федерации;

- документ, подтверждающий адрес места жительства физлица (иностранного гражданина), регистрируемого в качестве ИП, в Российской Федерации (если в перечисленных выше документах не содержится сведений о таком адресе);

- квитанция об уплате госпошлины за регистрацию ИП;

- другие документы, которые могут быть необходимы в конкретной ситуации.

Видео:Страховые взносы ИП в 2024 году 👀Скачать

Индивидуальный предприниматель-нерезидент

Если индивидуальный предприниматель нерезидент, может ли он вести деятельность в РФ? Какие налоги при этом необходимо уплачивать и в каком объеме? Что нужно для успешной регистрации предпринимательства? Разберемся в понятиях и выясним, как открыть ИП иностранному гражданину.

Кто признается нерезидентом по НК РФ

В п. 2 стат. 203 НК дается определение статуса резидента России – это те граждане, которые пребывают на территории нашей страны минимум 183 дня (календарных) за 12 месяцев подряд. При этом пребывание не должно быть периодическим, от случая к случаю, а только постоянным. Соответственно нерезиденты – это физлица, находящиеся в России меньше 183 дн.

Обратите внимание! Течение срока не должно прерываться на краткосрочные выезды (до 6 мес.) за пределы страны по причине лечения или обучения, или выполнения различных обязанностей на месторождениях углеводородного сырья в морских глубинах.

Признаваться нерезидентами в целях налогообложения могут не только иностранцы, но и российские граждане, от характера подданства факт резидентства не зависит. Также не следует при определении налогового статуса ориентироваться на Закон № 173-ФЗ от 10.

12.03 г., где в стат. 1 приводятся совершенно другие условия определения резидентов/нерезидентов в зависимости от характера проживания в РФ, наличия вида на жительство и др. Указанные факторы используются при регулировании валютного законодательства.

Поскольку в контексте этой статьи рассматривается вопрос: Может ли иностранец открыть ИП в России? давайте уточним, кто именно вправе регистрировать предпринимательство. Согласно стат.

23 ГК индивидуальным предпринимателем признается лицо, получающее возможность вести деятельности с момента официальной регистрации в Едином реестре в качестве ИП.

То есть гражданское и налоговое законодательство не запрещает иностранцу открыть ИП, но имеет ряд особенностей по начислению налогов и представлению обязательной документации в контрольные органы для процедуры регистрации.

Ип нерезидент рф – налоги

Еще на стадии создания предпринимательства гражданину нужно задуматься о том, на какой системе налогообложения вести деятельность.

Ведь от правильного выбора режима будет зависеть совокупный размер налоговых платежей, учет доходов и расходов, а значит, итоговый финансовый результат. Если по стат.

203 НК иностранный гражданин считается нерезидентом, он обязан начислять и платить налоги по ставкам нерезидентов. Эта же норма относится к тем гражданам, которые вначале были резидентами, а затем (при нарушении срока пребывания) поменяли статус.

Итак, мы разобрались с ответом на вопрос: Можно ли иностранному гражданину открыть ИП? Далее выясним, какие именно налоги требуется платить. В зависимости от режима (ОСНО, упрощенка, вмененка или патент) предприниматели перечисляют следующие виды налогов:

- Для ОСНО – НДФЛ, НДС.

- Для упрощенки – УСН.

- Для вмененки – ЕНВД.

- Для ПСН – фиксированная сумма от предполагаемого дохода.

- При наличии наемного персонала – также понадобится платить налоги с дохода работников в части ОМС, ОПС и ОСС.

Отдельное внимание нужно уделить НДФЛ. В общих случаях ставка подоходного налога для нерезидентов составляет не 13 %, а 30 (п. 3 стат. 224 НК). Но при осуществлении трудовой наемной деятельности и наличии патента, ставка равна 13 %. Такой же размер процента установлен для:

- Специалистов высокой квалификации.

- Иностранцев-беженцев.

- Лиц, официально получивших убежище.

- Участников госпрограммы по переселению на ПЖМ.

- Членов экипажей госсудов.

Кроме того, отдельные категории ИП при осуществлении соответствующих видов деятельности и наличии разрешительных документов обязаны уплачивать сборы за пользование водными ресурсами и объектами животного мира.

А при наличии объектов налогообложения по транспорту, имуществу, земле уплачивается транспортный налог, по имуществу или земельный. Ставки по этим налогам утверждаются без учета статуса резидентства/нерезидентства.

Регистрация ИП иностранного гражданина – правовые нюансы

Как оформить ИП иностранному гражданину в России? Правовое положение иностранцев в РФ регламентируется Законом № 115-ФЗ от 25.07.02 г. Согласно стат. 2 этого нормативного акта для открытия предпринимательства физлицу необходимо иметь разрешение на работу, подтверждающее права иностранца, прибывшего в нашу страну в целях ведения рабочей деятельности.

Ип нерезидент РФ налоги

Если ИП иностранец, налоги, которые он выплачивает, зависят лишь от его налогового статуса. Процентные ставки по некоторым налогам для ИП различных статусов отличаются.

https://www.youtube.com/watch?v=Q8T4BHFCKP8

Об этом будет упомянуто далее. Так, НДС облагаются реализуемые товары и (или) услуги по 3 ставкам: 0, 10, 18%. Ее размер определяется в зависимости от того, к какому конкретному случаю относится объект налогообложения в соответствии с положениями НК РФ.

Большинство услуг и непродовольственных товаров не относятся к пунктам 1,2, 4 ст. 164 кодекса, и для них НДС равен 18%.

Акциз уплачивают ИП, реализующие подакцизные товары: спиртосодержащую продукцию, спирт этиловый, алкогольную и табачную продукцию.

Особенное внимание следует уделить НДФЛ.

В общем случае его величина устанавливается 13%.

Однако для доходов нерезидентов ставка составляет 30%. Но если ИП осуществляет трудовую деятельность по найму и имеет соответствующий патент, то налог составит 13% от доходов. Патент выдается иностранному гражданину согласно ФЗ №115.

Этот же закон позволяет применять общую ставку НДФЛ для высококвалифицированных специалистов и участников программы содействия переселению в РФ на ПМЖ, иностранных граждан-беженцев, осуществляющих трудовую деятельность, и в иных случаях.

В некоторых случаях ИП осуществляют выплату сборов за пользование объектами животного мира и водных биологических ресурсов. Для этого они должны иметь соответствующее разрешение, позволяющее им добывать объекты животного мира в РФ или водные биологические ресурсы страны.

Некоторые ИП производят выплаты налогов: водного, на добычу полезных ископаемых, транспортного, земельного, на имущество физических лиц. Ставки по ним устанавливаются вне зависимости от налогового статуса плательщика.

Подводя итог, можно отметить, какие налоги платит иностранный ИП при общей системе налогообложения: НДС, НДФЛ, взносы во внебюджетные фонды, а в некоторых случаях (например, при пользовании водными биологическими ресурсами) и иные налоги.

Предприниматель может добровольно перейти на упрощенное налогообложение, которое имеет свои особенности.

Однако для некоторых категорий лиц применение УСН запрещено, например: профессиональным участникам рынка ценных бумаг, ИП, занимающимся производством подакцизной продукции и иным лицам.

Для экономии средств при применении упрощенного налогообложения необходимо выбрать правильный вид деятельности. Данную систему рекомендуется применять начинающим предпринимателям, в том числе и нерезидентам. Для перехода ИП на УСН средняя численность трудящихся должна составлять не более 100.

Кроме того, предельный размер дохода равен 60 миллионам рублей за год. Если он превышает эту сумму, то ИП будет обязан вновь перейти на общую систему уплаты налогов.

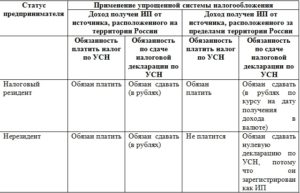

Налоги для нерезидента: ответы на самые сложные вопросы (УСН и НДФЛ)

Данный перечень налогоплательщиков является исчерпывающим, и в нем отсутствуют индивидуальные предприниматели, не являющиеся налоговыми резидентами Российской Федерации. Таким образом, индивидуальные предприниматели – нерезиденты Российской Федерации вправе применять упрощенную систему налогообложения.

Заместитель директора Департамента налоговой и таможенно-тарифной политики Р.А.СААКЯН 23.01.2014 Как отмечено в приведенном выше письме, индивидуальные предприниматели – нерезиденты Российской Федерации вправе применять упрощенную систему налогообложения. Вывод – наш гражданин вправе работать на УСН. Повышается ли размер ставки налога для нерезидента?

Нет, не повышается. Упрощенная система налогообложения предусматривает два типа ставок налога: – 6% если вы будете платить налог с доходов; – 15% если вы будете платить налог с «Доходы минус расходы».

При этом регионы вправе сократить размер ставки, поэтому точную ставку надо смотреть уже в зависимости от вашей прописки.

Многие спрашивают меня – а как же 30%, ведь нерезиденты платят налоги по ставке 30%?

Но эта ставка применима для НДФЛ.

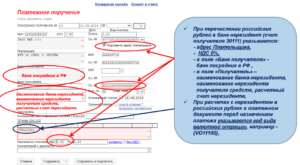

НДФЛ и УСН – это разные налоги и повышение ставки для нерезидентов с 13 до 30% применимо для НДФЛ, но не для упрощенной системы налогообложения. Как платить налог, если за услуги (в нашем примере) клиент платит на счет, который открыт в российском банке? Очень просто, как бы вы платили, если бы проживали на территории нашей страны.

https://www.youtube.com/watch?v=NglZupf6bKk

А теперь внимание – вам, как предпринимателям, надо взять в руки выписку из ЕГРИП и посмотреть, какие у вас открыты коды ОКВЭД.

Если там предусмотрены такие виды работ, как предоставление консультационных услуг, получение дохода от продажи ценных бумаг, значит, мы имеем дело с вашей упрощенной системой. Если вдруг, таких кодов ОКВЭД нет в вашем списке кодов, тогда, по мнению Минфина России, такие операции попадут под действие главы «НДФЛ».

Чем опасно это? Давайте сразу на цифры перейдем и посмотрим… Вы нерезидент и у вас есть нужный код ОКВЭД. К вам поступил доход от оказания консультационной услуги на ваш счет в российском банке в размере 52 000 рублей.

Сумма налога в этом случае для вас будет по УСН = 52 000 х 6% = 3120 рублей.

Если вы будете платить НДФЛ, то тогда как нерезидент вы заплатите с этой операции уже не 3120 рублей, а сумму больше = 52 000 х 30% = 15 600 рублей. Разница ощутима.

Ведь для «упрощенцев» не важно, резидент вы или нет, если вы получили доход на ваш счет в российском банке – вы платите налог по той ставке, которую выбрали изначально.

Вот тут надо быть особо внимательным. Итак, вы ИП и вы нерезидент, но получаете доход от источника на территории Российской Федерации. Если вы выбрали объект налогообложения 6% от «Доходы», тогда вы будете платить 6% от всей суммы поступившего дохода от продажи ценных бумаг.

А это порой очень невыгодно. Рекомендую почитать разъяснения Минфина на эту тему, где финансовое ведомство в своем письме подробно рассказывает алгоритм расчета налога – . Будет лучше, если вы с операций на фондовом

Страховые взносы и налоги для нерезидентов (2018) — все о налогах

Применять вычеты могут только те лица, которые в РФ пробыли не менее 183 дней за прошлый год, а также получили статус резидента.

ИП-нерезидент РФ – кто это?

Индивидуальным предпринимателем, согласно российскому законодательству, является гражданин, имеющий право заниматься предпринимательством с момента регистрации в Едином государственном реестре индивидуальных предпринимателей без образования при этом юридического лица. Сведения о его регистрации находятся в ЕГРИП и представлены для ознакомления в открытом доступе.

Индивидуальный предприниматель приобретает статус резидента (налогового), если он по факту находится в РФ не менее 183 календарных дней. Количество дней отсчитывается из 12 идущих подряд календарных месяцев.

При этом его пребывание в РФ должно быть постоянным, а не периодическим. Исчерпывающая информация о резидентах как о налогоплательщиках дана в положениях НК РФ.

Если индивидуальный предприниматель пребывает в России менее указанного срока, то он приобретает статус ИП нерезидента РФ, налоги которого отличаются величиной ставок.

Индивидуальный предприниматель-нерезидент

Если индивидуальный предприниматель нерезидент, может ли он вести деятельность в РФ? Какие налоги при этом необходимо уплачивать и в каком объеме? Что нужно для успешной регистрации предпринимательства? Разберемся в понятиях и выясним, как открыть ИП иностранному гражданину.

📸 Видео

ИЗМЕНЕНИЯ В 2024 ГОДУ: СТРАХОВЫЕ ВЗНОСЫ. ВЗНОСЫ ИП ЗА СЕБЯСкачать

Как ИП платить налоги и подавать уведомления в 2024 годуСкачать

Взносы ИП за работников (ИП/РФ)Скачать

Все, что нужно знать ИП о налогах в 2023 годуСкачать

Взносы ИП в 2024Скачать

Как платить налоги и взносы в 2024 году и другие январские новостиСкачать

ОПЛАТА НАЛОГОВ И ВЗНОСОВ ИП САМОСТОЯТЕЛЬНО ОН-ЛАЙН ЧЕРЕЗ САЙТ НАЛОГ.РУ В 2023 ГОДУ. ЕНП и ЕНС.Скачать

КАК ИП ЗАКОННО НЕ ПЛАТИТЬ СТРАХОВЫЕ ВЗНОСЫ!Скачать

Как ИП на УСН уменьшать налог и базу на взносыСкачать

КАК ОПЛАТИТЬ СТРАХОВЫЕ ВЗНОСЫ ИП В 2023 ГОДУ ОНЛАЙН на сайте налоговой nalog.gov.ruСкачать

Фиксированные взносы ИП за себя в 2023 году: как, куда, когда платить. Можно ли вообще не платить?Скачать

Взносы ИП за неполный год. Как рассчитать?Скачать

Страховые взносы ИПСкачать

Какие налоги и взносы платит ИП за своих наемных работниковСкачать

Новые изменения по НДФЛ в 2024 году.Скачать

Как изменятся расчеты ИП в 2024 году? Налоги для ИП на 2024 годСкачать

Как уменьшать налоги на страховые взносы ИПСкачать

Как сэкономить на налогах нерезидентам РФ. Бизнес и налоги.Скачать