Между положением мигранта, только пересекшего границы, и полноправным гражданином существует несколько промежуточных ступеней. В разнообразии этих терминов нетрудно запутаться, тем более что они относятся к разным сферам законодательства и иногда противоречат друг другу. Попробуем разобраться в довольно непростом вопросе: человек, имеющий вид на жительство, резидент или нерезидент?

- Что дает ВНЖ

- Кто может получить

- Определение понятий

- Законодательная база

- Становится ли мигрант с ВНЖ резидентом

- : Кто является налоговым резидентом, а кто является нерезидентом

- В чем разница между резидентом и нерезидентом

- В каких случаях человек получает статус резидента

- Права нерезидента

- Система налогообложения

- Итоги

- Что дает иностранцу вид на жительство в России

- Вид на жительство — резидент или нерезидент в 2019 году

- Становится ли резидентом иностранный гражданин с ВНЖ?

- Как объяснить эти два понятия?

- Нерезидент: кто такой?

- Условия налогообложения

- Является ли вид на жительство доказательством того, что человек резидент страны?

- Когда человек становится резидентом?

- Иностранец с видом на жительство: резидент или нерезидент 2020

- Кто такой резидент

- Что дает вид на жительство

- Гражданинс видом на жительство: резидент или нерезидент

- Очем еще надо знать

- Вид на жительство в россии для белорусов резидент или нерезидент

- Вид на жительство резидент или нерезидент

- Иностранец, имеющий вид на жительство, резидент или нерезидент

- Гражданин белоруссии резидент или нерезидент

- Отличия статуса резидента от нерезидента при ВНЖ в РФ

- 🎥 Видео

Что дает ВНЖ

Статус наделяет мигранта большими преимуществами. В своих возможностях он практически сравнивается с гражданином, из весомых привилегий не имея, пожалуй, только права голоса (учитываются выборы регионального и федерального уровня).

Перечислим, что дает ВНЖ в России:

- право длительного проживания (при условии ежегодного посещения УВМ для продления статуса);

- возможность выезжать и возвращаться в страну неограниченное количество раз (при условии, что иностранец будет проводить за рубежом не дольше 6 месяцев за год);

- право пользоваться всеми социальными благами гражданина;

- разрешение работать или учиться в стране.

После получения ВНЖ в России человек не утрачивает гражданства своей страны.

Кто может получить

Данным правом обладают все иностранцы при условии нахождения в России в течение года на основе полученного в рамках квоты разрешения на временное пребывание. Требование оформлять РВП не обязательно для ряда категорий, среди них:

- те, кто прежде отказался от гражданства РФ;

- русскоязычные иностранцы;

- соискатели политического убежища и беженцы;

- высококвалифицированные специалисты;

- участники Госпрограммы возвращения соотечественников;

- граждане Беларуси и Киргизии.

Указанные лица вправе обращаться в ГУВМ за ВНЖ непосредственно после пересечения границы.

Определение понятий

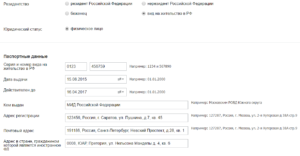

В России под термином «резидент» подразумевают несколько статусов. Один из них является налоговым. Другой — финансовым. В первом случае правами резидента наделяются иностранные граждане, проводящие на территории РФ более 183 суток за налоговый год.

Количество дней получается путем суммирования всех посещений России в течение указанного промежутка времени. Если человек проводит менее 183 дней, то он не будет считаться резидентом (п. 2 ст. 207 НК РФ). Во втором случае весомую роль играет наличие ВНЖ.

Обладатели удостоверения наделяются правами финансового резидента.

Законодательная база

Статус резидента в РФ регулируется Налоговым кодексом (ст.ст. 207, 224), Федеральным законом № 173 от 10.12.2003 (о валютном регулировании и контроле). Также рекомендуется помнить положения основных законов для мигрантов: ФЗ № 115 от 25.07.2002 (о правах иностранца) и ФЗ № 62 от 31.05.2002 (о гражданстве).

Становится ли мигрант с ВНЖ резидентом

Рассматриваемые понятия не зависят друг от друга. Человек с видом на жительство может быть резидентом или нерезидентом в РФ. Однако одним из условий ВНЖ является пребывание на территории страны более 6 месяцев ежегодно. Следовательно, лица, проводящие один налоговый сезон в новообретенном статусе, автоматически становятся резидентами. Иначе они лишатся своего ВНЖ.

: Кто является налоговым резидентом, а кто является нерезидентом

Но это связано с налоговой составляющей. Понятие резидента также может относиться и к финансовому законодательству. С этой точки зрения нерезидентом будет любой иностранец без ВНЖ, невзирая на длительность его пребывания в РФ. Чтобы окончательно понять: человек с видом на жительство — это резидент или нет, следует разобраться в отличиях понятий.

В чем разница между резидентом и нерезидентом

Поскольку оба понятия больше относятся к налоговому и финансовому законодательству, разница выражается именно в деньгах.

- Налоговый нерезидент обязан отдавать 30% доходов в государственную казну. Резидент платит привычные 13% (п. 1, 3 ст. 224 НК РФ).

- Финансовые резиденты имеют полное право открывать вклады в иностранной валюте на территории РФ и выполнять иные банковские операции. На нерезидентов накладываются существенные ограничения.

Как видно, вопрос, является ли человек с видом на жительство резидентом, довольно запутан. Разберемся в том, кому и когда предоставляется рассматриваемый статус.

В каких случаях человек получает статус резидента

Действующих в 2019 г. оснований не так мало. Помимо вида на жительство, на наличие статуса резидента влияют и иные факторы.

- Таковыми считаются все граждане РФ, кроме россиян, проживающих за рубежом более года с ВНЖ, на основании трудоустройства или в целях обучения.

- Иностранцы, находящиеся в РФ дольше 183 суток в течение года, также становятся резидентами и платят НДФЛ 13%.

- Финансовыми резидентами — иностранцами являются только лица с действующим ВНЖ.

- Если выйти за рамки физических лиц, то резидентами будут признаны все юридические лица (компании), оформленные в рамках российских законодательных требований на территории РФ, а также их зарубежные филиалы и иные подразделения.

- Аналогичным статусом обладают дипломатические органы РФ по всему миру.

Для резидентов и нерезидентов в России действуют разные условия открытия и обслуживания банковских счетов, осуществления валютных операций, получения/отправки денежных переводов, многих других банковских операций и не только.

[1]

Права нерезидента

На лиц с этим статусом не накладывается практически никаких преград. Единственное, им будет ограничена возможность выполнения валютных операций с российскими банками. Таким лицам закрывается ипотечное кредитование. Однако нерезиденты с видом на жительство также могут пользоваться всеми благами статуса, включая правом на социальные дотации, медицинское обслуживание и учебу для детей.

Система налогообложения

Главным недостатком статуса нерезидента является необходимость платить НДФЛ в размере 30%. Однако от этого избавлены переселенцы по Госпрограмме и специалисты высокой квалификации (ст. 224 НК РФ).

Статус резидента может повлиять на то, одобрят ли кредит иностранному гражданину с видом на жительство или нет. Обычно нерезидентам отказывают в ссуде.

К иностранцам с ВНЖ банковские служащие относятся более мягко, но условия для них будут все равно жестче, чем для россиян:

- больший процент по кредиту;

- обязательное присутствие поручителя из граждан РФ;

- ограниченные сроки кредитования.

Многие кадровые отделы при трудоустройстве мигранта априори оформляют его как нерезидента (с 30% НДФЛ), но после того как он отработает полгода (то есть проведет в стране положенные 183 дня), ему делают налоговый возврат (17%). Эта практика является общепринятой, поэтому иностранцу с ВНЖ важно отслеживать ситуацию и в случае необходимости уметь отстоять свои права.

Итоги

Основным критерием резидента является пребывание на территории РФ в течение 183 суток. Главным преимуществом статуса остается налогообложение в 13% вместо 30% для нерезидента. Иметь ВНЖ при этом не обязательно, но после его получения иностранец уже гарантированно становится резидентом, так как условия статуса соответствуют требованиям к ВНЖ.

https://www.youtube.com/watch?v=TDnKpBky7W4

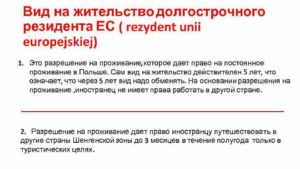

Вид на жительство представляет собой особое разрешение иностранцу или лицу, не имеющему гражданства, находиться в границах Российской Федерации и без всяких препятствий въезжать и выезжать за ее пределы.

Что дает иностранцу вид на жительство в России

Вопросы регулирования постоянного проживания иностранцев в России отражены в статье 8 Федерального закона об их правовом положении (№ 115 от 25.07.2002). Соответственно правилам этой нормы, написав соответствующее заявление, претендент может получить вид на жительство. Преимущества, получаемые обладателем ВНЖ, представлены в Таблице 1:

Таблица 1

Что дает иностранному гражданину получение ВНЖ в России

| Преимущество | |

| 1. Проживание | На основании полученного ВНЖ иностранец может жить на российской территории в течение всего срока действия документа – 5 лет. После того, как срок закончится, его можно неограниченное число раз продлевать (п. 3 ст. 8 ФЗ 115). При этом не обязательно оформлять гражданство. |

| 1. Перемещение через границу | ВНЖ дает право пересекать границу РФ в обе стороны без оформления дополнительных разрешительных документов на въезд. |

| 1. Перемещение в пределах границ РФ | При наличии вида на жительство человек может свободно перемещаться по всей территории РФ при условии своевременной регистрации, как это установлено и для российских граждан (ст. 5 Закона РФ № 5242-1 от 25.06.1993). |

| 1. Устройство на работу | Поскольку при получении ВНЖ претенденты сдают обязательный экзамен на владение русским языком (ст. 15.1 ФЗ 115), то при трудоустройстве подтверждение данного факта уже не потребуется. |

| 1. Образование | Получивший вид на жительство человек имеет право обучаться в российских учебных заведениях, как и его дети. |

| 1. Медпомощь | Иностранец с ВНЖ уравнен в правах в отношении получения медицинской помощи с гражданами России. |

| 1. Кредиты и пенсии | Получив ВНЖ, иностранец может подать заявку на кредит в российском кредитном учреждении, а также получать пенсию при условии наличия у него определенного трудового стажа. |

| 1. Российское гражданство | С видом на жительство можно подать заявку на приобретение российского гражданства. Эта процедура необязательна, поэтому остается на усмотрение иностранца. |

Многих иммигрантов интересует, будут ли они являться российскими резидентами в случае получения ВНЖ.

Видео:Особенности нахождения в России граждан Беларуси. Оформление вида на жительство и гражданства РФ.Скачать

Вид на жительство — резидент или нерезидент в 2019 году

Между положением мигранта, только пересекшего границы, и полноправным гражданином существует несколько промежуточных ступеней. В разнообразии этих терминов нетрудно запутаться, тем более что они относятся к разным сферам законодательства и иногда противоречат друг другу. Попробуем разобраться в довольно непростом вопросе: человек, имеющий вид на жительство, резидент или нерезидент?

Видео:ГлавБлог #44. Резидент или нерезидент? Как правильно определять налоговый статус человекаСкачать

Становится ли резидентом иностранный гражданин с ВНЖ?

Вопрос, резидент или нерезидент иностранец с видом на жительство, волнует большое количество людей, иммигрировавших в Россию.

Также этим интересуются и работодатели, ведь от этого зависит ставка налогообложения дохода мигранта, получившего рабочее место.

Далее в статье подробно описано: в чем разница между понятиями, что необходимо иностранному гражданину для того, чтобы получить статус, и как ВНЖ влияет на это.

Как объяснить эти два понятия?

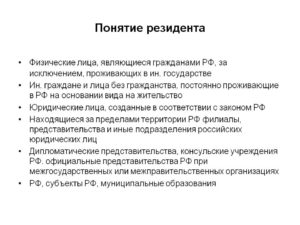

Под понятием «резидент» подразумевают физическое или юридическое лицо, которое имеет регистрацию на территории державы, где проживает на данный момент, и при этом беспрекословно подчиняется законам и порядкам страны.

https://www.youtube.com/watch?v=G3m9CLFsgTw

Согласно законодательству Российской Федерации, подтверждением статуса резидента государства обладают:

- Люди, владеющие внутренним паспортом России. Исключением являются граждане, проживающие за границей на протяжении года и более, имея ВНЖ. А также лица, находящиеся за рубежом в течение года и более по рабочей или учебной визе.

- Физическое лицо, находящиеся в пределах державных границ РФ, где ему официально выдан вид на жительство. Наличие внутреннего паспорта в этом случае не обязательно.

- Любое юридическое лицо, зарегистрированное, согласно законам России.

- Представительства и дочерние компании, находящиеся за пределами русской территории, но оформлены в соответствии с законом.

- Дипломатические учреждения и консульства Российской Федерации, находящиеся за границей.

- Все муниципалитеты и субъекты, которые входят в состав.

Для того чтобы считаться резидентом, необходимо соответствовать вышеперечисленным пунктам.

Нерезидент: кто такой?

Данное понятие означает физическое или юридическое лицо, не имеющее постоянного места проживания, согласно законодательству государства. А именно в пределах территориальных границ державы, где находится человек, он не живет на постоянной основе. По законам РФ, человек, находящийся в стране меньше 6 месяцев в течение одного года, не считается резидентом.

Стоит четко понимать разницу между этими двумя понятиями. В случае с гражданством нужно запомнить: если человек владеет внутренним паспортом одного государства, но по тем или иным причинам живет на ПМЖ в другом, то он считается резидентом той страны, где проживает постоянно.

Важно! С этой областью тесно связана политика налогообложения. В зависимости от статуса лица выявляется, какая часть доходов будет облагаться налогами. В случае если человек, находящийся на русской земле, нерезидент, то налоги будут взыматься только с той части его доходов, которые он получает на территории страны нахождения.

Условия налогообложения

Согласно кодексу Российской Федерации, ставка на подоходный налог между носителями одного и другого статуса отличается.

Иностранные мигранты, нерезиденты, за исключением некоторых случаев, облагаются подоходным налогом в размере 30 %. Исключением считаются люди, которые являются высокопрофессиональными специалистами, а также переселенцы.

Эти категории людей платят государству так же, как и официальные держатели внутренних паспортов России.

В соответствии с Налоговым кодексом РФ, резиденты выплачивают пошлину в размере 13 % от общего дохода, но и здесь есть исключения.

Внимание! Законодательством страны предусмотрены случаи, когда можно вернуть человеку излишне уплаченные налоги. Если человек трудился на работе более 183 дней, не покидая пределы России, он без сомнения – резидент.

Но, зачастую, работодатели взымают подоходный налог по ставке 30 % для своей перестраховки.

В таком случае иностранец имеет возможность получить назад от государства 17 % от общей суммы заработной платы за весь период уплаты пошлины по завышенной ставке.

Является ли вид на жительство доказательством того, что человек резидент страны?

Для начала определимся, какие права получает иностранный гражданин при оформлении вида на жительство:

- Как известно, этот документ выдается на 5 лет, в течение этого времени иностранец может не покидать пределов державы.

- Мигрант также имеет право неограниченное количество раз выезжать и возвращаться в Россию и проживать на территории другой страны до полугода.

- Человек имеет возможность свободно передвигаться по всей территории Российской Федерации и жить там, где ему угодно, а не только в регионе, где был оформлен ВНЖ.

- Владелец документа беспрепятственно имеет право заниматься трудовой деятельностью в пределах границ России, то есть в любом населенном пункте.

- В регионе, где зарегистрирован иностранный гражданин, имея вид на жительство, он может отдать свой голос за того или иного кандидата на муниципальных выборах.

- Лицо имеет право пользоваться услугами банковской сферы.

Все вышеперечисленные преимущества, которые получает иностранец, оформляя ВНЖ, говорят о том, что человек собирается на постоянной основе жить на территории РФ. И всё же наличие документа не является гарантией того, что иммигрант имеет статус резидента.

Когда человек становится резидентом?

Ключевым фактором, определяющим статус резидента, кроме имеющегося вида на жительство, является время, проведенное в пределах границ страны. При условии, что человек не будет проживать за пределами российской державы более 183 дней за один год, он будет являться резидентом.

Например, если необходимо определить, считается ли иностранный гражданин, имеющий вид на жительство, резидентом или нерезидентом на определённую дату. Допустим, на следующий месяц. Для этого необходимо от предполагаемой даты отсчитать 365 дней назад.

И высчитать, сколько за этот период времени мигрант провёл на территории России, а сколько – за границей. Если срок пребывания в РФ превышает 183 дня, то это, несомненно, резидент. В обратном случае иностранный мигрант таковым статусом не обладает.

Видео:Как получить Гражданство Белоруссии и Вид на жительство в (РБ) гражданину России?Скачать

Иностранец с видом на жительство: резидент или нерезидент 2020

Иностранцы, получая вид на жительство, считают, чтоодновременно становятся обладателями статуса резидента, а значит, у них естьправо платить меньше налогов.

Но российское законодательство чуть болеесложное, и резидентства иногда лишаются не только иностранные граждане, но исами россияне.

Расскажем, кто такой резидент, как не утратить этот статус,какие преимущества в этой сфере дает вид на жительство.

Кто такой резидент

В российском законодательстве статус резидента или нерезидента важен только при уплате налогов. Для граждан речь идет об уплате НДФЛ — налоге со всех полученных на территории РФ доходов.

https://www.youtube.com/watch?v=sVR8nVUKER0

Для резидентов ставка НДФЛ равна 13%, для нерезидентов — 30%. Разница почти в 3 раза заставляет задуматься, как платить государству меньше.

В ст.

207 Налогового кодекса РФ заявлено, что резидентом является физическое лицо, которое находится на территории страны не менее 183 календарных дней (полгода) подряд в течение 12 месяцев. Этот период может совпадать или не совпадать с календарным годом, поэтому его рассчитывают с учетом дат въезда и выезда из страны, указанных в документах при пересечении государственной границы.

Например, иностранец впервые приехал в Россию работать 10 сентября 2019 года. Если в течение 183 дней он не выедет (до 9 марта 2020), то приобретет налоговый статус и сможет платить НДФЛ по общей ставке 13%. Причем ему вернут (пересчитают) уплаченную в бюджет сумму.

Если гражданин выехал из страны, а затем снова приехал и начал работать, для налогообложения по документам определят, пребывал ли работник в РФ 183 дня на протяжении последних 12 месяцев. Ставку налога работодатель определяет регулярно на дату выплаты дохода.

Власти сделали небольшое исключение. Независимо отгражданства, налоговый статус люди не утрачивают, если они:

- выехалина кратковременное лечение (менее 6 месяцев);

- отправилисьна непродолжительную учебу (менее 6 месяцев);

- направленыв заграничные командировки для выполнения трудовых обязанностей.

Интересно, что иностранные граждане — высококвалифицированные специалисты могут являться налоговыми нерезидентами, но при этом их доход от трудовой деятельности облагается налогом в 13%. Если работодатели оплачивают им жилье или компенсируют иные расходы, то такие доходы облагаются НДФЛ по ставке 30%.

Что дает вид на жительство

Вид на жительство

Иностранные граждане, которые хотят долгое времяжить и работать в России, получают разрешение на временное проживание либосразу вид на жительство. При наличии оснований, процедура получения РВПпропускается.

Вид на жительство — документ, разрешающий постоянно жить в РФ. Он дает некоторые привилегии по сравнению с иностранцами, у которых есть разрешение на временное проживание. Например, такие люди могут участвовать в выборах органов местного самоуправления.

Им и их детям доступна бесплатная медицинская помощь. Они могут обращаться за некоторыми социальными выплатами. А главное — на них не распространяются квоты на трудоустройство, им не надо оформлять и ждать каких-то разрешений на работу.

Впрочем, разрешений не требуют и от иностранцев с РВП.

Гражданинс видом на жительство: резидент или нерезидент

Главный вопрос этой статьи: если человек получил вид на жительство, становится он налоговым резидентом или нет. Если вы внимательно читали, то в 2020 году закон никак не связывает налоговое резидентство ни с гражданством, ни с разрешительными документами на проживание. ВНЖ — бумага, на основании которой человек проживает в России и пользуется какими-то благами.

Резидентство приобретается при условии, что гражданин прожил в стране 183 дня подряд, за исключением непродолжительных и вынужденных отъездов, в течение последних 12 месяцев. И не важно, есть у него вид на жительство или его нет.

Очем еще надо знать

Не так давно в Министерстве финансов России заявили, что правила взимания налогов с резидентов и нерезидентов надо унифицировать.

По словам министра Антона Силуанова, нет смысла заставлять людей, постоянно проживающих в стране, платить НДФЛ по ставке 13%, а с нерезидентов брать 30% от доходов. Таким налогообложением сложно управлять, его тяжело контролировать.

Нелегко и работодателям, и работникам, которые вынуждены постоянно высчитывать сроки пребывания в стране, чтобы узнать ставку налога.

Когда будут внесены изменения в закон, поканеизвестно. Не исключено, что уже в следующем году правила налогообложения длявсех обновят.

Насколько полезным был этот пост?

Нажмите на звезду, чтобы оценить его!

Мы сожалеем, что этот пост не был полезен для вас!

Давайте улучшим этот пост!

Видео:Что дает вид на жительство в России: плюсы и минусы ВНЖСкачать

Вид на жительство в россии для белорусов резидент или нерезидент

Если вы сумели насчитать, что в РФ человек был 183 дня, то это свидетельствует о резидентстве.

Разница между статусами резидента и нерезидента изначально состоит в ставках налогов, которые они уплачивают с собственных доходов. В Налоговом Кодексе, а точнее в ч.

3 статьи 224 указано, что нерезиденты оплачивают 30% с собственного дохода. Есть некоторые исключения, которые определены в этой же статье, в той же части.

https://www.youtube.com/watch?v=2Ddnpvmy1hc

Под исключение попадают иностранца, явлющиеся высококвалифицированными специалистами, а также лица, которые участвуют в госпрограмме переселения. Обложение для них аналогичное, что и для резидентов – 13%.

Есть некоторые исключения:

- Лица, которые выиграли в лотерею – 35% от суммы;

- С дивидендов – 15%.

Но обычно действуют такие ставки: Если на работу устраивается иностранный гражданин с видом на жительство, есть ли он резидентом – важный вопрос для руководителя. С законодательной точки зрения, с таким работником можно составить трудовой договор, действующий полгода, и оплачивать налоги как за резидента.

Однако с другой стороны, никто не может гарантировать, что мигрант до завершения полугодичного период не уйдет с работы и не уедет.

Если такое произойдет, выйдет, что налог за него не доплачен, отвечать придется работодателю. Дабы избежать таких неприятностей, обычно применяется вариант, когда первоначально налоги оплачиваются как за нерезидента.

Но после того, как все сомнительные мысли касательно того, резидент ли сотрудник-мигрант, пропадут, из ЗП будут вычисляться 13%.

Также следует ответить – если резидент уплатит налоги излишне, то они должны быть выплачены державой назад. К примеру, если он работал 181 день, не покидая за этот период из РФ, все сомнения, что он резидент, должны рассеяться.

И если он за время работы уплачивал 30% налогов, то держава ему за весь этот период должна вернуть 17% суммарного заработка. Отсчет года начинается не с 1 января по 3 декабря, а с последнего дня месяца, в котором зарубежный подданный получил статус резидента. Если это произошло, к примеру, в марте, то нужно начинать считать от 30 марта до 1 апреля предыдущего года.

Налоговый резидент РФ – это человек, который находился на территории России не менее 183 дней в течение 12 следующих подряд месяцев. Налоговый нерезидент – это человек, который находился в России менее 183 дней в течение 12 следующих подряд месяцев.

Такой порядок следует из пункта 2 статьи 207 Налогового кодекса РФ. Исключение предусмотрено только для:

- российских военных, служащих за границей;

- сотрудников органов государственной власти и органов местного самоуправления, командированных

Вид на жительство резидент или нерезидент

Ряд граждан, не сталкивавшихся с необходимостью открытия банковского счета, совершения валютных операций, связанных с обменом денег, получением или отправкой денежных переводов, а также иными банковскими услугами в валютной области, могут не придавать значения важности представленного определения. Для резидентов и нерезидентов РФ действуют совершенно разные условия осуществления описанных операций с валютой.

Пример: Резидент РФ вправе передавать валютные ценности, дарить, завещать их, приобретать и отчуждать коллекционные денежные знаки, открывать счета в иностранной валюте в любом банке. В то же время нерезиденты РФ такого права не имеют, все открытые ими счета находятся в ведении одного или нескольких уполномоченных банков. Это же правило действует в отношении перечисления иностранной валюты.

Деньги могут быть перечислены со счета на счет, открытый исключительно в уполномоченном банке.

Чтобы определить статус, а также положение резидентов и нерезидентов в налоговом законодательстве используется ст.

207 НК РФ. В соответствие с обозначенным законодательным актом статус резидента РФ в налоговой области предоставляется:

- гражданам РФ, иностранцам и лицам, не имеющим гражданства при условии их постоянного проживания на территории страны в течение 183 дней ежегодно (допускаются 6-ти месячные перерывы в проживании при выезде за пределы страны для обучения, отдыха, лечения);

- военнослужащим, государственным служащим, служащим органов местного самоуправления, находящимся на территории иностранного государства в качестве командированных работников (время нахождения в иностранном государстве — не повод для потери ими статуса резидента РФ с точки зрения налоговых органов).

Граждане, проживающие на территории страны менее 6 месяцев в год (нерезиденты), такого статуса не имеют, они вынуждены оплачивать больше налогов по завышенным процентам. Следует также отметить, что лица, находящиеся вне пределов России свыше указанного срока в силу выполнения ими обязанностей торгового представителя, также подпадают под данное определение.

Пример: налог на доход резидентов РФ составляет 13%. Этот же налог, взимаемый с нерезидентов, возрастает до 30% от общей суммы доходов.

Так, граждане, использующие территорию РФ в качестве места для поиска работы, и при этом проживающие в стране менее 6 месяцев, трудятся в куда менее выгодных условиях, нежели иностранцы, сумевшие получить рассматриваемый статус. Вместе с тем, для получения его иностранцем достаточно иметь обычную рабочую, или учебную визу, сроком не менее 1 года.

https://www.youtube.com/watch?v=LVafC7utQUs

Гражданам РФ достаточно просто находиться на территории страны в течение определенного законом срока. Для исчисления времени пребывания на территории России можно воспользоваться отметками в паспорте, проставленными российской пограничной службой при выезде за границу.

Согласно ст. 71 и 72 Конституции РФ налоговое и валютное законодательство — совершено разные отрасли права, использующие два принципиально разные понятия терминов «резидент» и «нерезидент», озвученные ранее.

Иностранец, имеющий вид на жительство, резидент или нерезидент

Остальные же выплачивают 13% от общей суммы дохода.

Иностранцы, являющиеся резидентами РФ, в этом случае приравниваются к гражданам страны. Если работодатель взимает подоходный налог в размере 30% от зарплаты человека, который проживает на данный момент в России и работает там в течение 183 дней, скорее всего он перестраховывается. В конце года иностранный сотрудник сможет получить 17% от уплаченного подоходного налога.

В дальнейшем ставка налога для мигранта будет снижена до 13% от заработка.

В Налоговом кодексе РФ указано, что человек, имеющий вид на жительство, наделен правом пользоваться льготами резидента, если живет и работает на территории этой страны как минимум 183 дня из последних 365.

Если срок его нахождения в стране меньше, он считается нерезидентом федерации. В срок нахождения в пределах государства включаются день приезда и отъезда из нее.

Если мигрант пересекал границу для лечения или обучения, он не теряет своего положения.

После возвращения он может выплачивать налог в размере 13% от суммы заработка.

Часто люди думают, что резидентами являются только граждане страны, а мигранты не смогут получить этот юридический статус.

Ошибочно мнение, что его получают автоматически при получении ВНЖ.

Чтобы понять, какой налог взимать с сотрудника с видом на жительство, является ли он резидентом на определенное число, надо отсчитать от даты 365 дней и узнать, сколько дней в этот год иностранец провел в пределах федерации. Многие стоящие на миграционном учете иностранных граждан РФ часто не знают, какие преимущества дает статус постоянного жителя страны.

При получении ВНЖ они получают право выполнять следующие действия:

- не покидать страну до того времени, как истечет срок действия полученного документа;

- участвовать в муниципальных выборах по месту регистрации;

- свободно выбирать город проживания в стране;

- возможность пользоваться банковскими услугами.

- находиться за пределами государства до 6 месяцев в году;

- выезжать из РФ и возвращаться в нее без визы;

Статус резидента влияет только на ставку налогообложения.

Гражданин, положение которого не определено, но имеющий ВНЖ, имеет возможность вернуть уплаченные 17% заработка. Даже если работодатель вычел налог в размере 30% от дохода, если человек являлся резидентом страны, мигрант может доказать свою правоту, предоставив в бухгалтерию какие-либо документы, свидетельствующие о сроках его нахождения в РФ (проездные билеты, счета за гостиницу и т.

д.). Оценка статьи:

(пока оценок нет)

Загрузка.

с друзьями: Отправить Класснуть

Гражданин белоруссии резидент или нерезидент

Остальные же выплачивают 13% от общей суммы дохода. Иностранцы, являющиеся резидентами РФ, в этом случае приравниваются к гражданам страны.

Если работодатель взимает подоходный налог в размере 30% от зарплаты человека, который проживает на данный момент в России и работает там в течение 183 дней, скорее всего он перестраховывается.

https://www..com/watch?v=sVR8nVUKER0 В конце года иностранный сотрудник сможет получить 17% от уплаченного подоходного налога.

В дальнейшем ставка налога для мигранта будет снижена до 13% от заработка.

В Налоговом кодексе РФ указано, что человек, имеющий вид на жительство, наделен правом пользоваться льготами резидента, если живет и работает на территории этой страны как минимум 183 дня из последних 365. Если срок его нахождения в стране меньше, он считается нерезидентом федерации. В срок нахождения в пределах государства включаются день приезда и отъезда из нее.

https://www.youtube.com/watch?v=OXioSK4y_NE

Если мигрант пересекал границу для лечения или обучения, он не теряет своего положения.

После возвращения он может выплачивать налог в размере 13% от суммы заработка.

Часто люди думают, что резидентами являются только граждане страны, а мигранты не смогут получить этот юридический статус. Ошибочно мнение, что его получают автоматически при получении ВНЖ.

Чтобы понять, какой налог взимать с сотрудника с видом на жительство, является ли он резидентом на определенное число, надо отсчитать от даты 365 дней и узнать, сколько дней в этот год иностранец провел в пределах федерации.

Многие стоящие на миграционном учете иностранных граждан РФ часто не знают, какие преимущества дает статус постоянного жителя страны.

При получении ВНЖ они получают право выполнять следующие действия:

- находиться за пределами государства до 6 месяцев в году;

- не покидать страну до того времени, как истечет срок действия полученного документа;

- участвовать в муниципальных выборах по месту регистрации;

- свободно выбирать город проживания в стране;

- возможность пользоваться банковскими услугами.

- выезжать из РФ и возвращаться в нее без визы;

Статус резидента влияет только на ставку налогообложения. Гражданин, положение которого не определено, но имеющий ВНЖ, имеет возможность вернуть уплаченные 17% заработка.

Даже если работодатель вычел налог в размере 30% от дохода, если человек являлся резидентом страны, мигрант может доказать свою правоту, предоставив в бухгалтерию какие-либо документы, свидетельствующие о сроках его нахождения в РФ (проездные билеты, счета за гостиницу и т.

д.).

inostranets-imeyushhij-vnzh-rezident-ili-net/ Вопросом, иностранец с видом на жительство резидент или нерезидент, задаются не только желающие получить ВНЖ в 2020 году, но и, например, работодатели, планирующие принять обладателя вида на жительство в штат. Ведь от этого напрямую зависит, по какой ставке должны облагаться доходы такого работника.

При наличии вида на жительство иностранец получает ряд ощутимых преимуществ.

Отличия статуса резидента от нерезидента при ВНЖ в РФ

278 Вопрос о том, является ли иностранный гражданин резидентом, важен не только для него, но и для его работодателя: от данного статуса зависят особенности налогообложения. Вид на жительство позволяет называться резидентом лишь при соблюдении ряда условий.Разница между резидентом и нерезидентом: определение понятий.

Что говорит закон РФСогласно 2-му пункту 207-й статьи НК, к резидентам относятся физические лица, которые постоянно проживают на территории России.

Для этого необходимо находиться в стране не меньше, чем 183 дня за последний год.Этот срок не прерывается для таких случаев:

- Выездов за пределы РФ для лечения, если они продолжались меньше полугода;

- Обучения на тот же срок;

- Работы на морских углеводородных месторождениях.

Существуют определённые категории, которые признаются резидентами независимо от того, сколько времени они провели в стране:

- Российские военнослужащие;

- Сотрудники государственных и муниципальных органов.

Понятие резидентства иногда смешивают с гражданством, но это неверно. Если гражданин не живёт в России постоянно, он относится к нерезидентам.

А иностранец, достаточно долго проживающий в стране, является резидентом.Фактически статус влияет на:

- Размер налоговой ставки;

- Необходимость сообщать о счетах в заграничных банках.

Особенности налогообложения в зависимости от статусаБольшинство доходов резидентов облагаются налогом по ставке 13%, но есть и исключения. Не нужно платить налог с:

- Пособий;

- Субсидий;

- Компенсаций;

- Алиментов;

- Стипендий;

- Грантов и т.

п.

🎥 Видео

Вид на жительство (ВНЖ): изменения в 2023 годуСкачать

ВНЖ В РОССИИ 2023. ГЛАВНЫЕ ПРЕИМУЩЕСТВА ДЛЯ ИНОСТРАННЫХ ГРАЖДАН! ЮристСкачать

ВНЖ ДЛЯ ГРАЖДАН БЕЛОРУССИИ. КАК ПОЛУЧИТЬ ВНЖ В РОССИИ БЕЛОРУСУ?Скачать

Этапы получения гражданства РФ для белорусовСкачать

ВНЖ Беларуси для россиянСкачать

УПРОЩЕННОЕ ГРАЖДАНСТВО РОССИИ для ГРАЖДАН БЕЛОРУССИИ, КАЗАХСТАНА и МОЛДОВЫ 2024 по Указу Президента.Скачать

КАК ТЕПЕРЬ ОФОРМЛЯТЬ ГРАЖДАНСТВО, ВНЖ и РВП – ГР-М КАЗАХСТАНА, МОЛДОВЫ, БЕЛАРУСИ, УКРАИНЫ ?Скачать

Вид на жительство РФ для белорусовСкачать

Кто является налоговым нерезидентом? Сделки с недвижимостьюСкачать

ГРАЖДАНСТВО РОССИИ, ВНЖ ДЛЯ ГРАЖДАН КАЗАХСТАНА. Схема получения. Сроки. Документы. ЮристСкачать

В чем разница между ВНЖ, ПМЖ и гражданством?Скачать

Налоговый резидент РФ: кто это и как им статьСкачать

Налог при продаже недвижимости для (не)резидентов. Изменения в законах 2023. Мастер-класс В. БаранчаСкачать

Как устроиться на работу с видом на жительство (ВНЖ РФ)?Скачать

резидент и нерезидентСкачать

Как оформить вид на жительство РФ для белорусов?Скачать