Если в 2019 году продана квартира или иной объект недвижимости, то в 2020 году появляется обязанность по расчету и уплате подоходного налога с полученного дохода от покупателя, а также заполнению декларации 3-НДФЛ. Однако не всегда НДФЛ придется платить, а отчетность платить.

Если проданное жилье принадлежало продавцу менее 5 лет, то гражданин освобождается от налогообложения и сдачи декларации. В противном случае 3-НДФЛ нужно обязательно заполнить, в статье приведена инструкция по заполнению, а также можно скачать новый бланк и образец заполнения отчета при реализации объекта в 2019 году.

- Когда нужно платить НДФЛ при продаже квартиры?

- Имущественный налоговый вычет

- Как подать декларацию 3-НДФЛ — сроки и порядок подачи

- Новая форма 2020

- Как заполнить, если жилье куплено в 2019 году — инструкция по заполнению

- Титульный лист

- Раздел 1

- Раздел 2

- Приложение 1

- Расчет к Прил. 1

- Приложение 6

- Скачать бланк и образец

- Какую декларацию подавать при продаже квартиры: образец 2020

- Требуется ли декларация при продаже

- Давность обладания, чтобы не платить налог

- Применяем вычеты

- Декларация 3 НДФЛ

- Как заполнить

- Образец и чистый бланк

- Дополнительные документы

- Порядок подачи налоговой декларации

- В какую налоговую подавать

- Сроки подготовки документов и перечисления налога

- Заключение

- Кто должен подать 3 НДФЛ при продаже квартиры

- Кто обязан сдать 3 НДФЛ при продаже квартиры

- Как заполнить 3 НДФЛ при продаже квартиры

- Как сдать декларацию 3 НДФЛ при продаже квартиры

- Образец заполнения 3-НДФЛ при продаже квартиры: пример декларации

- Заполняем источники выплат

- Коды дохода

- Коды расхода

- Документы на покупку отсутствуют

- Есть документы на покупку

- Продажа доли в объекте недвижимости

- Стандартный вычет в 1 млн

- Уменьшаем сумму налога до 0 руб

- Сроки отчетности

- Когда не нужно отчитываться

- Нулевая декларация при продаже квартиры

- Если продана доля

- Что меняется

- Как заполнить декларацию на веб-сайте Налогия

- Если Вы продали недвижимость в 2016 году

- Декларация 3-НДФЛ: для чего нужна

- Как заполнить 3-НДФЛ при продаже квартиры (образец заполнения)

- 3-НДФЛ при продаже квартиры менее 3 лет в собственности

- 🎬 Видео

Когда нужно платить НДФЛ при продаже квартиры?

Все физические лица знают: появление дохода влечет за собой необходимость удержания с него подоходного налога и перечисление его в бюджет. С заработка по трудовым договорам НДФЛ платит работодатель. С дохода в виде получения оплаты за проданное имущество гражданин обязан заплатить налог сам в размере 13% от продажной цены.

Ст. 217.1 НК РФ содержит случаи, когда обязанность налогообложения доходов отсутствует:

- Если продавец владел недвижимостью не менее 3 лет, то п фамлатить налог и заполнять 3-НДФЛ не нужно, если это имущество получено по договору дарения или наследования от родственника; в порядке приватизации; по договору пожизненного содержания с иждивением, а также если в собственности нет второго объекта жилой недвижимости.

- Если продавец владел продаваемым недвижимым объектом не менее 5 лет во всех прочих случаях.

Если физическое лицо покупает квартиру и, не дождавшись истечения минимального срока владения, продает ее, то нужно подготовить декларацию 3-НДФЛ, в которой рассчитывает размер подоходного налога к уплате.

Декларация заполняется в году, следующем за годом реализации. Если квартира продана в 2019 году, то обязанность по сдаче 3-НДФЛ наступает в 2020 году.

По закону заплатить нужно 13 процентов от полученного дохода, если квартира продана по цене, не меньше чем 0,7 * кадастровую стоимость этой квартиры. Если же объект продан по низкой цене, ниже, чем 0,7 от кадастровой стоимости, то 13% придется заплатить с величины, равной 0,7*кадастровую стоимость.

То есть не получится искусственно занизить стоимость квартиры в договоре для уплаты меньшего размера налога.

Для продавцов недвижимости предусмотрен имущественный налоговый вычет, на который можно уменьшить размер полученной оплаты от покупателя перед налогообложением.

Как заполнить 3-НДФЛ при продаже автомобиля?

Имущественный налоговый вычет

Порядок предоставления имущественного вычета при продаже недвижимого имущества прописан в ст.220 НК РФ, согласно которой, у продавца есть выбор:

- воспользоваться вычетом в размере 1 млн. руб.;

- воспользоваться вычетом в размере расходов, понесенных в связи с приобретением продаваемого объекта недвижимости, этим вариантом можно воспользоваться, если сохранились документы, подтверждающие затраты.

Пример:

Человек купил квартиру за 1 800 000 руб. в 2018 году, в 2019 году он ее продает за 2 500 000 руб.

Так как жилье находилось в собственности только один год, то нужно заплатить налог. При этом есть право на имущественный вычет в размере либо 1 000 000 руб., либо 1 800 000 руб. (расходы на покупку).

Конечно, гражданину удобнее выбрать второй вариант, в этом случае база, с которой будут уплачены 13% составляет 2 500 000 — 1 800 000 = 700 000 руб.

, а сам НДФЛ к уплате составляет = 700 000 * 13% = 91 000 руб.

Как подать декларацию 3-НДФЛ — сроки и порядок подачи

Заполнить и подать декларацию нужно не позднее 30 апреля 2020 года в отношении квартир, проданных в 2019 году.

https://www.youtube.com/watch?v=rOp7mzJzKfw

Сам налог можно перечислить позже — до 15 июля 2020 года.

Нарушение сроков влечет за собой штрафы, пени.

Способы передачи 3-НДФЛ в налоговую:

- бумажный (самостоятельно, отправить представителя с доверенностью, по почте);

- электронный (через сайт налоговой).

Способы заполнения для подачи бумажной декларация:

- взять бланк в отделении ФНС и заполнить вручную;

- распечатать бланк из интернета, проверить его актуальность на 2020 год и заполнить вручную;

- заполнить бланк из интернета на компьютере;

- заполнить в программе Декларация 2019.

Новая форма 2020

С 1 января 2020 года в силу вступили изменения, которые внесли в форму 3-НДФЛ ряд изменений — поменялись штрих-коды, изменились приложения 2, 5 и 7 — все изменения новой формы 3-НДФЛ за 2019 год.

Скачать новый бланк 3-НДФЛ в excel 2020.

Данная форма утверждена Приказом ФНС России №ММВ-7-11/569@ в ред. приказа №ММВ-7-11/506@ от 07.10.2019.

Как заполнить, если жилье куплено в 2019 году — инструкция по заполнению

Налогоплательщик физическое лицо заполняет следующие листы в 3-НДФЛ:

- титульный;

- два первых раздела;

- приложение 1 и расчет к нему;

- приложение 6.

Указанные страницы обязательны для всех продавцом квартир или иного недвижимого имущества. Если продавец получал заработок от иностранных работодателей, то дополнительно составляется приложение 2.

Титульный лист

Для заполнения следует использовать данные из паспорта, свидетельства ИНН.

Следует определиться, в какое отделение подается 3-НДФЛ, обычно по месту жительства, номер ФНС вносится на титульном листе в правом верхнем углу.

Следует указать отчетный год, за который сдается декларация — 2019.

Пример заполнения титульного листа:

Раздел 1

Этот лист итоговый, заполняется последним после того, как рассчитан размер НДФЛ к уплате в разделе 2.

Здесь нужно обратить внимание на заполнение следующих строк:

- вверху ИНН — он должен быть проставлен на всех страницах декларации;

- вверху номер страницы по порядку, начиная с титульного листа;

- обязательно на всех страницах пишутся фамилия декларанта и инициалы;

- 010 — вносится цифра «1», если надо заплатить НДФЛ, если по итогам расчета платить не надо, то ставится «3»;

- 020 — КБК для уплаты НДФЛ;

- 030 — ОКТМО берется из классификатора;

- 040 — если есть обязанность по уплате, то вносится сумма (рассчитывается в разделе 2).

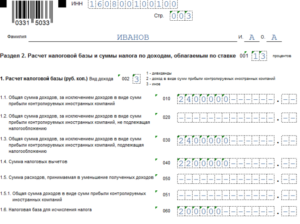

Раздел 2

Проводится расчет налоговой базы и НДФЛ к уплате. Данные для заполнения берутся с других страниц декларации. То есть сначала нужно показать доходы от продажи квартиры в приложении 1 и расчете к нему, далее рассчитать имущественный вычет в Приложении 6, после чего вести расчет базы и налога в Разделе 2.

Заполнить в разделе 2 декларации 3-НДФЛ нужно следующие поля:

- 001 — 13%;

- 002 — «3»;

- 010 — доход из стр.070 Приложения 1;

- 040 — имущественный вычет из стр.010 Прил. 6, если в качестве вычета принимается 1 млн.руб.;

- 050 — имущественный вычет из стр.020 Прил.6, если в качестве вычета берутся расходы на приобретения проданного объекта;

- 060 — база для исчисления НДФЛ, считается как показатель поля 010 минус показателя поля 040 (или 050);

- 070 — налог, подлежащий перечислению (13% от значения базы из стр.060);

- 150 — итог вычислений из стр.070.

Приложение 1

Данные о доходе, полученном от покупателя. Источником дохода в данном случае выступает лицо, купившее квартиру.

Заполнить страницу нужно следующим образом:

- вверху ИНН, номер листа и ФИО;

- 010 — ставка налога, который удержан с данного дохода (13% с зарплаты);

- 020 — код вида дохода из прил.3 к Порядку заполнения, коды изменены с 2020 г., актуальные коды можно посмотреть здесь: 01 — если налог платится с цены по договору купли-продажи, 02 — если налог платится с 0,7*кадастровую стоимость квартиры;

- 030-050 — не заполняются, если покупатель физическое лицо;

- 060 — ФИО покупателя полностью;

- 070 — доход — строка 050 расчета к прил.1;

- 080 — не заполняется.

Расчет к Прил. 1

Так как, кроме зарплаты от работодателя, в отчетном году человек получает дополнительный доход в виде оплаты за квартиру, то его нужно также отразить, для этого применяется отдельный предпоследний лист формы 3-НДФЛ — Расчет к Приложению 1.

Вверху на этом листе также заполняется ИНН, номер страницы, фамилия и инициалы.

https://www.youtube.com/watch?v=Rtj9lHYEyrM

Далее заполнить нужно следующие поля в декларации:

- 010 — кадастровый номер квартиры, которую продали в 2019 году;

- 020 — кадастровая стоимость на 01.01.2019 (если не определен законом для данной квартиры, то не заполняется);

- 030 — цена за квартиру по договору о продаже;

- 040 — 0,7 * кадастровую стоимость из стр.020;

- 050 — доход, который будет облагаться НДФЛ в связи с продажей квартиры (если значение поля 030 больше, чем 040, то вписывается показателя поля 030, в противном случае из поля 040).

Здесь нужно пояснить, что при продаже жилого имущества продавец обязан заплатить налог либо с продажной стоимости квартиры, либо с 0,7*кадастровую стоимость в зависимости от того, какой показатель больше.

Если цена по договору меньше, чем 70% от кадастровой стоимости, то платить налог нужно с 0,7*кадастр.стоимость.

Если цена по договору равна или больше 70% от кадастровой стоимость, то платить нужно налог от продажной цены.

Данное правило закреплено в п.5 ст.217.1 НК РФ.

Приложение 6

На странице декларации много полей для отражения данных, но заполнить нужно только три строки:

- 010 — размер имущественного вычета (не более 1 млн.руб.);

- 020 — расходы на приобретение проданного жилья, если они документально подтверждаются (не более продажной цены квартиры);

- 160 — вычет, который будет принят при налогообложении (продавец самостоятельно выбирает либо показатель стр.010, либо 020, в зависимости от того, какой вариант более выгодный).

Поля 030 и 040 предназначены для отражения аналогичных данных в отношении продажи долей недвижимости.

Остальные подразделы приложения 6 предназначены для отражения данных об иных видах имущественных вычетов.

Скачать бланк и образец

Также предлагаем ознакомиться с образцами декларации:

- при покупке квартиры;

- при оплате ипотечных процентов.

Рекомендуем посмотреть видео об имущественном вычете при продаже квартиры с 1 января 2020 года:

Видео:3-НДФЛ 2023 при продаже квартиры Как заполнить декларацию 3-НДФЛ Онлайн при продаже квартирыСкачать

Какую декларацию подавать при продаже квартиры: образец 2020

Доход, полученный на территории России, по умолчанию облагается налогом по ставке 13%. К такому доходу, в частности, относятся деньги, полученные продавцом по договору купли-продажи недвижимости. Но нельзя просто перечислить сумму налога в бюджет – сначала требуется подать соответствующие бумаги. Сегодня рассмотрим подробнее, какую декларацию подавать при продаже квартиры.

Требуется ли декларация при продаже

Декларация выполняет информационную функцию, а также запускает механизм налоговой проверки. С помощью нее продавец заявляет о том, что у него возникла обязанность оплатить налог в определенном размере. В случае с продажей квартиры подается бумага по специальной форме 3-НДФЛ.

Однако не во всех ситуациях она необходима. Исключение из правил – когда полученный доход освобождается от налогообложения, и его нет необходимости декларировать. При отчуждении квартиры это происходит, если продавец перед продажей официально владел жильем дольше установленного минимального срока.

Следует остановиться на том, надо ли пенсионеру подавать отчет при продаже – да, это необходимо. По рассматриваемому вопросу пенсионеры не имеют никаких льгот, а отчитываются перед бюджетом на общих основаниях.

Важно! Если квартира была передана не по продаже, а, например, по дарственной – 3-НДФЛ бывшему хозяину подавать не нужно.

Далее рассмотрим подробнее, должен ли продавец подавать бумаги и нужно ли отчитываться за доходы.

Давность обладания, чтобы не платить налог

В первую очередь нужно посмотреть на дату регистрации права продавца на жилье в Росреестре. Дата (регистрация) указана в Свидетельстве о праве собственности или в Выписке из ЕГРН. В данных бумагах содержится строчка «о чем в Едином государственном реестре прав (недвижимости) ДД.ММ.ГГГГ сделана запись № ….» — это и есть искомая дата.

https://www.youtube.com/watch?v=XoZjWcZDINU

Далее может быть два варианта:

- Если дата регистрации ранее 1 января 2016 года, то налог с продажи жилья более 3 лет в собственности платить не нужно независимо от документа-основания.

- Если дата регистрации 01.01.2016 и позже, то нужно проверить основания приобретения жилья – по какому документу получена квартира.

Трехлетний период владения установлен, если квартира получена по дарственной или по наследству от одного из членов семьи или ближайших родственников; по приватизации или в результате ренты. Во всех остальных случаях срок владения составляет 5 лет.

Важно! Если продавец продал квартиру, которой владел дольше установленного минимального срока (3 или 5 лет), то платить налог и подавать декларацию 3 НДФЛ не нужно. Если меньше (менее трех – пяти лет) – то декларацию подавать обязательно.

Очень важно, на кого именно было зарегистрировано жилье. Для подачи декларации имеет значение только период владения самого продавца, а не его близких родственников или членов семьи. Кроме того, владение должно быть непрерывным.

Применяем вычеты

Если же обязанность платить налог есть, то у продавца остается возможность уменьшить его, применив налоговый вычет. Есть два варианта вычетов:

- фиксированный в твердой сумме 1 млн рублей;

- расходный в сумме денег, потраченных в свое время на приобретение этой квартиры.

Алгоритм применения достаточно простой: из размера дохода, полученного от продажи, вычитается фиксированный или расходный вычет. Далее полученный остаток умножается на налоговую ставку – в результате получается налог.

Бывают ситуации, когда сумма вычета равна или превышает сумму дохода. Например, если квартира продана за 950 тысяч рублей, то эту сумму полностью перекроет фиксированный вычет – и налог платить не придется. Однако стоит помнить, что даже если в результате применения налогового вычета налог к уплате получился равным нулю (или меньше), то декларацию подавать все равно необходимо.

Важно! В случае применения налоговых вычетов декларацию подавать обязательно в любом случае – даже если сам налог платить не придется.

Декларация 3 НДФЛ

Для декларирования дохода от продажи квартиры подходит только форма 3-НДФЛ. Далее подробнее рассмотрим порядок заполнения декларации 3 НДФЛ при продаже квартиры.

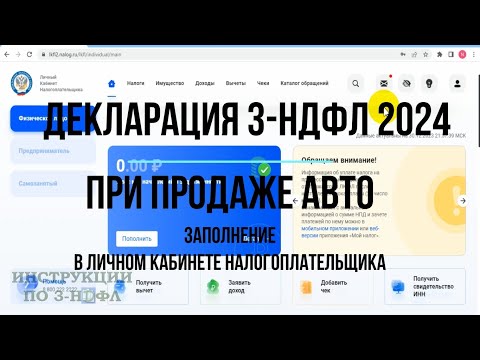

Как заполнить

Заполняется форма при продаже квартиры следующим образом:

- от руки печатными буквами черной пастой – данный способ не приветствуется налоговыми органами, поскольку автоматика не всегда может считать такие символы;

- на компьютере с помощью специальной программы, разработанной ФНС России – скачать программу бесплатно можно по этой ссылке;

- онлайн через личный кабинет налогоплательщика.

Рассмотрим, как заполнить через программу. Это очень просто, достаточно следовать нашей пошаговой инструкции:

- Скачать и установить программу. Установка займет не более 10 минут, происходит она автоматически. Инструкцию по установке смотрите здесь. Также рекомендуем ознакомиться с аннотацией к программе.

- Открыть программу. Автоматически появится окно «Задание условий». Здесь нужно указать тип – 3-НДФЛ; выбрать из списка вашу инспекцию, указать признак налогоплательщика «Иное физическое лицо», в доходах оставить галочку на пункте «Учитываемые справками о доходах…», достоверность подтверждается – лично (если представитель будет подавать – то по доверенности).

- Следующая вкладка – «Сведения о декларанте». Заполняем Ф.И.О, ИНН, дату и место рождения, гражданство, паспорт и контакты.

- Далее выбрать «Доходы, полученные в РФ». В окне «Источники выплат» кликнуть на плюс и написать «Продажа квартиры». В следующем поле также нажимаем на плюс, чтобы добавить доход. В появившемся списке нужно выбрать код 1510. Далее идет сумма продажи квартиры.

- Далее поставьте галочку, если квартиру купили после 1 января 2016 года. Станут активными поля для ввода кадастровой стоимости объекта, их тоже нужно заполнить.

- После указываем коды вычетов. 901 – для фиксированного вычета в 1 000 000 рублей, 903 – для доходов минус расходы, 0 – без вычета. В соседнем поле нужно указать сумму вычета.

Далее следует нажать кнопку «Просмотр», которая вызовет заполненную декларацию, которую можно сохранить, распечатать и подать в налоговую.

https://www.youtube.com/watch?v=lfwAkbU7NGk

В качестве альтернативы программе можно использовать личный кабинет налогоплательщика.

Образец и чистый бланк

Чистая форма (продажа менее 3 лет и т.д.) декларации размещена на нашем сайте. Дополнительно доступен реальный пример – образец заполнения можно скачать здесь.

Внимание! Бланк декларации содержит 13 листов, однако заполнять их все не требуется.

Ниже – перечень страниц, необходимых для подачи налоговой декларации при продаже квартиры. Заполняем 3 НДФЛ так:

- первый лист «Налоговая декларация по налогу на доходы…» — стр. 001;

- Раздел 1. Сведения о суммах налога … — стр. 002;

- Раздел 2. Расчет налоговой базы… — стр. 003;

- Приложение 1. Доходы от источников … — стр. 004;

- Приложение 6. Расчет имущественных вычетов – стр. 005.

Итого готовая декларация займет всего 5 листов. Поле для подписи находится на первом листе.

Дополнительные документы

Одной декларации после продажи квартиры будет мало, к ней обязательно нужно приложить подтверждающие бумаги. Список документов при подаче декларации выглядит так:

- паспорт заявителя – необходим непосредственно при подаче;

- документы о продаже квартиры – ДКП, передаточный акт, документы об оплате (расписка или банковская выписка);

- если применяется расходный вычет – документы, подтверждающие расходы на покупку квартиры (ДКП, расписки, банковские выписки).

Важно! Фиксированный вычет в 1 000 000 рублей дополнительно подтверждать какими-либо бумагами не нужно, достаточно заявить о его применении в декларации.

Порядок подачи налоговой декларации

Если в случае с покупкой квартиры нет каких-то обязательных сроков и правил подачи документов на вычет, то при продаже квартир сроки установлены жестко. Несоблюдение сроков повлечет начисление пени и налогового штрафа. Рассмотрим особенности подачи 3-НДФЛ подробнее.

В какую налоговую подавать

Бумаги будет рассматривать не любая инспекция, а та, в которой поставлен на учет продавец недвижимости. В случае если продавец фактически проживает в ином регионе, чем указано в его регистрации, то ему сначала нужно встать на учет в местную налоговую, а затем подавать декларацию.

Найти нужную инспекцию, узнать ее контактные данные можно с помощью специального сервиса ФНС России.

Сроки подготовки документов и перечисления налога

Периоды отчета для продавцов установлены строго. Подать комплект готовых документов следует строго до 30 апреля года, который следует сразу за годом, в котором состоялся расчет. Например, если квартира продана в 2019 году, то срок подачи документов в инспекцию – до 30 апреля 2020 года.

Способы подачи готового комплекта документов стандартные:

- электронные документы через личный кабинет – самый быстрый способ;

- почтовым отправлением – заказным или ценным письмом (бандеролью);

- на приеме у инспектора – лично.

Перечислить полученную сумму денег в счет налога следует до 15 июля. Автоматически со счета продавца ее не снимут.

Важно! Когда по договору расчет предусмотрен в рассрочку, и платежи попадают на разные периоды (годы), следует декларировать уплату налога в том году, когда фактически получены деньги, а не на будущее.

Санкции представлены в таблице:

| Что пропущено | Размер штрафа | Статья НК РФ |

| Документы не передали до 30 апреля | 5% от полученного НДФЛ за каждый месяц просрочки, но не больше 30% | 119 |

| Не передали документы и не заплатили налог | 20% от начисленной суммы плюс пени | 122 |

| Декларацию подали, но НДФЛ не заплатили | Пени от суммы налога 1/300 ключевой ставки ЦБ РФ за каждый пропущенный день | Не применяется ни 119, ни 122 |

Заключение

Продажа квартиры предполагает возникновение у продавца определенной суммы дохода. Данный доход в обязательном порядке декларируется самим продавцом от своего имени – автоматически налоговая служба узнать о нем не может.

Заполнить декларацию 3-НДФЛ для этих целей каждый может самостоятельно с помощью представленной пошаговой инструкции.

Если же возникают вопросы по оформлению – можно обратиться за помощью к дежурному юристу сайта через окно в правом нижнем углу экрана.

https://www.youtube.com/watch?v=jJAUhDEp804

Подробнее про налог на недвижимость для пенсионеров, вы можете узнать далее.

Ждем ваши вопросы и будем благодарны за оценку поста, лайк и репост.

Видео:3-НДФЛ при продаже КВАРТИРЫ 2024: Заполнение декларации 3-НДФЛ продажа квартиры в личном кабинетеСкачать

Кто должен подать 3 НДФЛ при продаже квартиры

Квартира продана, деньги получены, дело сделано, можно спать спокойно? Можно, но не всем! Считать дело завершенным смогут только те продавцы квартир, кто стал ее собственником до 1 января 2016 года и владел ею более 36 месяцев подряд. Остальные граждане, продавшие квартиры, обязаны отчитаться о своих действиях перед налоговой службой (декларация 3 НДФЛ при продаже квартиры), рассчитать сумму налога на полученный доход и оплатить его в оговоренные законом сроки.

Заполнение 3 НДФЛ при продаже квартиры относится к обязанности продавца жилья, а неисполнение или несвоевременное исполнение этой обязанности влечет за собой определенные штрафные санкции.

Кто обязан сдать 3 НДФЛ при продаже квартиры

При продаже жилья отчет в налоговую инспекцию обязаны представлять граждане, чей срок владения квартирой не превысил три года.

Пример 1. Многоквартирный дом сдан в эксплуатацию в 2013 году. И в том же году был заселен полностью.

Ивановы зарегистрировали право собственности на квартиру в июне 2013 года, Петровы — в октябре того же года. Позже всех вселилась в собственную квартиру семья Сидоровых.

Они стали собственниками в декабре 2013 года. Так сложилось, что все три семьи по разным причинам решили продать свои квартиры в 2016 году:

- Ивановы оформили договор купли-продажи в сентябре 2016 года;

- Петровы расстались с квартирой в ноябре этого же года;

- Сидоровы продали свое жилье в октябре 2016 года.

Чтобы выяснить, какой семье предстоит сдача 3 НДФЛ при продаже квартиры, надо рассчитать срок владения квартирой. Расчет выполняется в месяцах.

Ивановы:

- с июня 2013 по май 2014 = 12 месяцев;

- с июня 2014 по май 2015 = 12 месяцев;

- с июня 2015 по май 2016 = 12 месяцев;

- с июня по сентябрь 2016 = 4 месяца;

всего: 12+12+12+4=40 месяцев владения собственностью. Семья Ивановых освобождается от уплаты налога и заполнения декларации.

Петровы:

- с октября 2013 по сентябрь 2014 = 12 месяцев;

- с октября 2014 по сентябрь 2015 = 12 месяцев;

- с октября 2015 по сентябрь 2016 = 12 месяцев;

- с октября по ноябрь 2016 = 2 месяца;

всего: 12+12+12+2=38 месяцев владения собственностью. Семья Петровых также не будет платить налог и заполнять декларацию.

Сидоровы:

- с декабря 2013 по ноябрь 2014 = 12 месяцев;

- с декабря 2014 по ноябрь 2015 = 12 месяцев;

- с декабря 2015 по октябрь 2016 = 11 месяцев;

всего: 12+12+11 = 35 месяцев. Семья Сидоровых обязана отчитаться в налоговую службу о своей сделке и оплатить налог.

Все три семьи стали собственниками в 2013 году. Продали свои квартиры также в одном году — 2016, но разница срока владения всего лишь в один месяц разделяет граждан на две категории: плательщиков и неплательщиков налога на доходы. Стоило семье Сидоровых оформить договор продажи своей квартиры на месяц-полтора позже, она тоже не платила бы никакие налоги.

Важно: На жилье, приобретенное после 1 января 2016 года, распространяются уже другие нормы закона. Так, налог с продажи квартиры в 2017 году, купленной после указанного срока, платится так: 36-месячный период владения увеличивается до 60-месячного. Это означает, что собственник может продать свою недвижимость без уплаты налога только после 5 лет непрерывного пользования.

Как заполнить 3 НДФЛ при продаже квартиры

Декларации заполняют с суммой налога и так называемые «нулевые». В них нет суммы к оплате налога. Это бывает в двух случаях:

- если выручка от продажи квартиры ниже 1 000 000 рублей;

- расходы по приобретению жилья превышают полученную выручку от его продажи.

В первом случае применяется стандартный налоговый вычет в размере 1 000 000 рублей. Во втором — надо предоставить документальное доказательство о расходах.

https://www.youtube.com/watch?v=nud4aFiPHJ0

Пример 2. Хорошилова Т.П. продала свой старенький домик в деревне, полученный по наследству два года назад, за 950 000 рублей. Расчет налога будет такой: 950 000 – 1 000 000 = — 50 000 рублей. Налоговая база получилась при расчете отрицательная, то есть, база для расчета налога отсутствует. Налог не начисляется.

Пример 3. Таровский Н.Г. купил в 2014 году квартиру за 2 500 000 рублей. Договор купли – продажи, а также расписку продавца о получении денег Таровский сохранил. В конце 2016 года он эту квартиру продал за 2 300 000 рублей. Расчет налога: 2 300 000-2 500 000 = — 200 000 рублей. Налоговая база опять получилась с минусом, налог не начисляется.

3 НДФЛ продажа квартиры (образец заполнения без уплаты налога)

Чтобы знать, как заполнить 3 НДФЛ при продаже квартиры, необходимо правильно производить расчеты, что и показано дальше в примерах.

Пример 4. Фазлеева П.И. продала квартиру в ноябре 2016 года за 1560 000 рублей. Жилье было получено по договору дарения полтора года назад. Расчет налога: 1560 000 – 1 000 000 =560 000 (облагаемая сумма) * 0,13 (процент налога) = 72 800 рублей. Эту сумму надо внести в бюджет и занести в налоговую декларацию.

Заполнение декларации 3 НДФЛ при продаже квартиры в 2017 году предстоит тем собственникам жилья, которые продали его с 1 января по 31 декабря 2016 года, так как налоговым периодом для расчета подоходного налога считается календарный год. Всё, что продано в течение этого года, должно быть отражено в декларации за 2016 год.

3 НДФЛ продажа квартиры (образец заполнения с уплатой налога)

Но и тут есть ограничения по срокам: декларация должна быть подана не позднее 30 апреля того года, который следует за отчетным. То есть, за 2016 год декларации сдаются с 1 января по 30 апреля 2017 года включительно. Нарушение этих сроков влечет за собой штрафы и прочие неприятности материального характера.

Форма налоговой декларации состоит из множества листов, но это не значит, что заполнять их надо все. Листы 3 НДФЛ при продаже квартиры заполняются только той информацией, которая есть у налогоплательщика – физического лица.

При заполнении на каждом листе указывается ИНН, номер страницы и фамилия, имя, отчество плательщика налога, который своей подписью внизу каждой страницы подтверждает, что все сведения внесены полностью, и они достоверны.

На первой странице проставляются все данные налогоплательщика:

- полные фамилия, имя, отчество;

- точный адрес места жительства с почтовым индексом;

- место рождения;

- удостоверение личности (паспорт).

Бланк 3 НДФЛ при продаже квартиры (скачать бесплатно)

Как сдать декларацию 3 НДФЛ при продаже квартиры

Последним днем сдачи декларации за 2016 год является 30 апреля 2017 года, но это не значит, что надо затягивать с отчетностью до самого последнего момента. Как правило, к концу срока в налоговых инспекциях собираются очереди.

Существует несколько способов подачи формы 3 НДФЛ:

- сдать лично всю документацию в налоговую инспекцию;

- поручить это своему представителю (в этом случае полномочия представителя заверяются нотариальной доверенностью);

- отправить документы по почте ценным письмом с описью вложения;

- выслать документацию по электронным связям, для чего надо иметь электронную подпись.

Документы для 3 НДФЛ при продаже квартиры, которые необходимо представить при подаче декларации:

- Заполненный бланк по форме 3 НДФЛ.

- Удостоверение личности.

- Документы, подтверждающие расходы на приобретение или постройку жилья (чеки, счета, расписки, договор купли-продажи): если плательщик претендует на скидку по затратам.

Вовремя сдав декларацию, не забудьте оплатить налог, если подача 3 НДФЛ при продаже квартиры не была в нулевом варианте. Оплата должна поступить на бюджетный счет не позднее 15 июля.

Штрафные санкции при нарушении сроков сдачи налоговой декларации внушительные: 5 процентов от суммы налога за каждый месяц просрочки. Сумма штрафа не может превышать 30 процентов от налога, но не менее 1000 рублей.

https://www.youtube.com/watch?v=vxIkiraS-Eo

Пример 5. Налогооблагаемая база при продаже квартиры составила всего 20 тысяч рублей. Налог от этой суммы: 50 000*0,13=6500 рублей. Если бы налоговая декларация была сдана в срок, то плательщик внес бы сумму 6500 рублей и все расчеты на этом закончились бы.

Данный гражданин задержал сдачу отчета на целый месяц, поэтому к нему применили штрафные санкции. Расчет суммы штрафа: 6500*0,05=325 рублей на месяц, но согласно Налоговому кодексу, сумма штрафа не должна быть менее 1000 рублей. Недобросовестный налогоплательщик заплатит 7 500 рублей: сумма основного долга (6500) плюс штраф (1000 рублей).

Видео:Образец заполнения нулевой декларации 3-НДФЛ в 2022 году при продаже квартирыСкачать

Образец заполнения 3-НДФЛ при продаже квартиры: пример декларации

Как заполнить 3 -НДФЛ при продаже квартиры? В этой статье мы рассмотрим пример заполнения такой декларации.

Если в течение года вы продали какое-либо имущество или же долю в нём, в этом случае необходимо будет отчитаться в налоговую инспекцию о полученном доходе. И в некоторых случаях заплатить подоходный налог. Для этого составляется декларация 3-НДФЛ.

Образец такой формы можно составить в специализированной программе “Декларация”. О том, как и где её можно скачать, а также о том, как заполнить вкладки с общими данными смотрите подробное описание.

В этом видео наглядная инструкция с примерами заполнения 3-НДФЛ при продаже недвижимого имущества или долей в нем.

Заполняем источники выплат

Допустим, в прошлом году мы продали квартиру. И по окончании календарного года нам необходимо заполнить специализированный бланк.

Для этого в программе “Декларация” переходим на вкладку “Доходы, полученные в Российской Федерации”.

При продаже имущества мы заполняем Источники выплат. Для этого нажимаем на плюс и пишем, к примеру, “Продажа квартиры”. Это может быть комната или, например, дом с земельным участком. В большинстве случаев достаточно будет написать только лишь эту фразу.

Иногда рекомендуется писать фамилию, кто у вас купил квартиру: “Продажа комнаты Соседову П.Р.”. Но это тоже не всегда получается корректно, так как покупателей может быть несколько.

Также в некоторых случаях можно указать адрес или город проданной квартиры или другого имущества. Например, “Продажа дома с земельным участком в деревне Простоквашино”. Это актуально в тех случаях, когда вы, например, продаёте 2 квартиры в течение одного календарного года. И используя их адреса, можно легко отличить одну от другой.

Заполнив наименование, нажимаем “Да”. Программа нам выдаёт сообщение о том, что не введён код ОКТМО, и также здесь написано, что при продаже имущества физическому лицу он не нужен. Поэтому нажимаем на кнопку Пропустить.

Коды дохода

Далее мы заносим полученный доход. Нажимаем на плюс в нижнем поле.

При продаже недвижимости мы выбираем код дохода 1510, который означает, что мы получили доход от продажи жилых домов, квартир, комнат, дач, садовых домиков, земельных участков, кроме долей.

Нажимаем в этом окне Да и записываем сумму полученного дохода, то есть стоимость, за которую квартира была продана. Например, сумма продажи составила 2, 7 млн рублей.

Коды расхода

После этого важно выбрать код вычета. При продаже недвижимого имущества здесь возможно 2 варианта вычетов:

- в пределах 1 млн рублей, если у вас нет документально подтверждённых расходов о покупке этой квартиры, в этом случае выбрается налоговый вычет 901.

- в сумме документально подтвержденных расходов, код вычета 903.

Давайте рассмотрим оба примера.

Документы на покупку отсутствуют

Допустим, мы получили продаваемую квартиру в наследство. У нас нет документа, который подтверждает покупку этой квартиры, то есть она нам досталась бесплатно. В этом случае мы можем использовать налоговый вычет в 1 млн рублей. Указываем месяц получения дохода: к примеру, мы продали квартиру в августе прошлого года.

https://www.youtube.com/watch?v=YFbzMyhdMR8

В этом случае, в нашем образце заполнения должны отображаться следующие данные.

После нажатия на “Да” программа уточнит, чтобы декларированный доход был определён как 70% от кадастровой стоимости объекта. Нажимаем тоже “Да”.

Выбираем в меню программы “Просмотр” и смотрим, что у нас получается.

1-й лист идёт с данными на того, на кого составляется налоговая декларация. В разделе 1 у нас отображается налог, который нам необходимо будет заплатить.

Он равен 13% от разницы: из стоимости продажи квартиры мы вычитаем налоговый вычет в 1 млн рублей. В результате получается 1 700 000 рублей = 2 700 000 – 1 000 000. От этой суммы мы вычисляем 13% и получается сумма налога, подлежащая уплате в бюджет 221 000 рублей = 1,7 млн. * 13%

В разделе 2 декларации 3-НДФЛ у нас отображается расчёт налоговой базы. На листе А показаны все доходы, которые были получены в прошлом году. В данной декларации мы указываем только доход от продажи квартиры.

Лист Д2 отображает расчёт имущественных налоговых вычетов по доходам от продажи имущества и имущественных прав. В разделе 1.1 у нас заполняются цифры о нашей проданной квартире.

Не забывайте периодически сохранять вашу декларацию!

Есть документы на покупку

Теперь рассмотрим пример, если мы купили квартиру, к примеру, 2 года назад за 2 млн рублей. И вот решили её продать за 2 700 000 руб. В этом случае, будет выгоднее выбрать код вычета 903, то есть в сумме документально подтверждённых расходов. И здесь мы указываем сумму покупки данной квартиры в прошлых периодах – 2 млн рублей.

Смотрим, что у нас получается в итоге. В разделе 1 показан наш налог в данной ситуации. Он у нас вычисляется, как разница между суммой продажи этой квартиры и суммой её первоначальной покупки. Получается 700 000 рублей = 2 700 000 – 2 000 000. 13% от этой суммы составят 91 000 рублей.

Теперь на листе Д2 – расчёт имущественных налоговых вычетов – мы видим занесённые данные в разделе 1.3.

Продажа доли в объекте недвижимости

В том случае, если вы продаёте долю в квартире, то в названии указываем, какую часть доли мы продаём. Например “Продажа 1/3 доли в квартире”.

В сведениях о полученном доходе выбираем код дохода 1511, то есть дохода от продажи доли в жилом доме, квартире, комнате, даче, садовом домике и земельном участке.

В разделе с суммой дохода указываем стоимость нашей доли, то есть те деньги, которые мы получили при сделке купли-продажи. Допустим, эта цифра составила 1,5 млн рублей.

Теперь выбираем код вычета также, как и в случае с покупкой целой квартиры или дома:

- если у нас нет документов на покупку этой доли, то выбираем код 904 (в размере 1 млн. рублей)

- если мы можем подтвердить стоимость первоначальной покупки, то выбираем код 903.

Рассмотрим первый вариант.

В этом случае, налог вычисляется как разница между стоимостью продажи доли в нашем имуществе и налоговой льготой в 1 млн рублей. Получается 500 000 рублей = 1 500 000 – 1 000 000. И от этой цифры мы начисляем себе 13% подоходный налог. Получается 65 000 рублей к уплате в бюджет.

На листе Д2 данный вид сделки отображается в разделе 1.2.

Стандартный вычет в 1 млн

Если в течение календарного года вы продаёте 2 или более объектов недвижимости, то в этом случае нужно все их добавить в отчетность.

Допустим, кроме продажи доли в квартире, у нас в прошлом отчетном периоде была ещё продажа комнаты (документы не сохранились). Мы её продали за 2 200 000 руб. и хотим применить к ней вычет в 1 млн рублей.

В результате, мы имеем продажу доли в квартире, от которой доход составил 1,5 млн рублей, и продажу комнаты, за которую мы получили 2,2 млн руб.

Смотрим, что у нас получается в итоговой декларации 3НДФЛ.

Налоговая льгота в 1 млн рублей может быть применена ко всем проданным объектам недвижимости, а не к каждому из них.

Поэтому налог вычисляется следующим образом. Складываем наш общий доход и вычитаем из него налоговую льгоду в 1 млн. руб.: 1,5 млн руб + 2.2 млн. – 1 млн. = 2,7 млн. рублей Именно с этой суммы мы и должны будем заплатить налог 351 000 рублей = 2 7000 000 * 13% .

https://www.youtube.com/watch?v=o9Pc3XQ1ln4

На листе А у нас отображаются обе сделки, а вот на листе Д2 мы видим только лишь один объект, к которому можно применить налоговую льготу в 1 000 000 руб.

Уменьшаем сумму налога до 0 руб

А вот если у нас есть документы, подтверждающие сумму первоначальной покупки каждого объекта, то в этом случае можно применить их непосредственно к каждому объекту. И при этом очень часто налог можно не платить вообще.

Давайте рассмотрим предыдущий пример, но изменим условие: у нас есть документы, подтверждающие покупку доли за ту же самую сумму 1,5 млн руб. и, допустим, комнату мы покупали первоначально за 2,5 млн рублей (а теперь продаем за 2.2 млн. руб).

Смотрим, что у нас получается в итоговой декларации 3-НДФЛ. В данном примере сумма налога, подлежащая к уплате в бюджет, равна 0 рублей.

В результате этих 2 сделок мы не получили никакого дохода. Поэтому налог к уплате равен 0.

Важно отметить, что при продаже имущества, даже если вам не нужно платить никакого налога, вам необходимо отчитаться в налоговую инспекцию о проведённых сделках купли-продажи.

Сроки отчетности

Если вы продали какое либо недвижимое имущество, к примеру, в 2018 году, то после окончания этого года вы должны до 30 апреля 2019 года сдать в ИФНС налоговую декларацию 3-НДФЛ. Если сделка состоялась в 2019 году, то отчетность нужно сдавать в 2020. Если доход получен в 2020, то налоговая инспекция с радостью будет ждать ваши бланки отчетности в 2021 и т.д.

Отчетность о полученном доходе сдается после окончания календарного года: до 30 апреля в году, следующим за годом продажи.

Если же вам предстоит уплатить налог, то это будет необходимо сделать до 15 июля того года, который следует за годом, в котором была продана недвижимость.

Когда не нужно отчитываться

Если вы продали квартиру, которая была в собственности более 3 лет, а для тех объектов, которые будут покупаться после 2016 года, эта цифра увеличивается до 5 лет, то в этом случае никакой отчётности сдавать не требуется. И также вы освобождаетесь от уплаты любых налогов при продаже данного вида имущества.

Более подробно о том, какие хитрости есть в применении налоговых льгот при продаже недвижимости, смотрите отдельную статью.

Ну а в этой статье мы на примерах рассмотрели образцы заполнения деклараций 3-НДФЛ при продаже квартиры или комнаты, домов и земельных участков, а также долей в них.

Если же вам нужна помощь в подготовке вашей отчётности или проверка правильности заполнения вашей налоговой декларации 3-НДФЛ оставляйте заявку на нашем сайте. Мы работаем быстро и с удовольствием.

Если информация была полезна для вас, поделитесь ей со своими друзьями. Кнопочки социальных сетей можно найти ниже. Удачного вам декларирования!

Видео:Декларация 3-НДФЛ после продажи квартиры через личный кабинет в 2023 году. ИНСТРУКЦИЯСкачать

Нулевая декларация при продаже квартиры

Если Ваши расходы на приобретение этой (не другой) квартиры были более 1 миллиона рублей и Вы можете подтвердить их документами, Вы можете уменьшить (при подсчете налога) выручку от продажи квартиры не на вычет, о котором написано в вопросе 2 выше (1 миллион рублей), а на фактические расходы. Расходы именно по приобретению этой квартиры, а не другой. Налог составит 13% от разницы между выручкой и расходами. Если расходы более или равны выручке, налог будет ноль.

В случае, если Ваши расходы на приобретение этой (не другой) квартиры были менее 1 миллиона рублей, Вам будет выгоднее уменьшить (при подсчете налога) выручку от продажи квартиры на вычет, о котором написано в вопросе 2 выше (1 миллион рублей), а не на фактические расходы.

В случае, если Ваши расходы были более 1 миллиона рублей, но подтвердить их документами Вы не можете, Вы сможете уменьшить (при подсчете налога) выручку от продажи квартиры только на вычет, о котором написано в вопросе 2 выше (1 миллион рублей), а не на фактические расходы.

Что касается документов, необходимых для подтверждения расходов, как правило, нужен договор купли-продажи квартиры (или аналогичный документ) и платежный документ, например, расписка продавца.

Если продана доля

Каждый продавец заполняет декларацию отдельно, то есть, например, если супруги продали квартиру, которая была в их долевой собственности (у каждого было по 1/2), каждый из супругов заполняет декларацию. При этом каждый указывает половину суммы продажи.

Если продана доля, максимальный размер вычета, описанного выше, 1 миллион рублей, умноженный на долю. То есть, если, например, доля 1/2, максимальный размер вычета составит 500 тысяч рублей, а если Вы уменьшаете выручку (рассчитывая налог) на расходы, Вы можете учесть только половину от всех расходов на всю квартиру.

https://www.youtube.com/watch?v=_hV3mybfEl4

Долю в праве собственности на имущество нужно отличать от доли в имуществе, выделенной в натуре. Если были проданы доли в имуществе, выделенные в натуре, вычет каждым из продавцов может быть применен в полном объеме, то есть каждым по 1 миллиону рублей. Если же проданы доли в праве долевой собственности, то вычет надо распределять.

Что меняется

Для недвижимости, которая приобретается (именно приобретается, а не продается), начиная с 1 января 2016 года, правила меняются (изменения в Налоговый кодекс вводятся Федеральным законом от 29.11.2014 №382-ФЗ). Основные изменения описаны ниже.

Сумма, полученная от продажи, не облагается налогом, если до продажи недвижимость была в собственности не менее 5 лет (а не 3 лет), кроме некоторых случаев.

Срок по-прежнему составляет 3 года при продаже квартиры, которая получена (1) в дар от члена семьи, (2) по наследству, (3) в порядке приватизации или (4) в результате передачи имущества по договору пожизненного содержания с иждивением (ренты).

Также, если доход от продажи недвижимости меньше 70% кадастровой стоимости объекта, определенной по состоянию на 1 января года, в котором продается недвижимость, то доходом, облагаемым налогом, признается 70% кадастровой стоимости объекта недвижимости на указанную дату.

Как заполнить декларацию на веб-сайте Налогия

Выберите, пожалуйста, в меню «Декларация 3-НДФЛ» / «Заполнить онлайн». На этапе «Данные» Вам нужно будет внести данные о себе. Затем, на этапе «Доходы» надо выбрать блок «Продажа». В блоке «Продажа» Вам надо будет внести информацию об источнике дохода (покупателе), сумму продажи и некоторые другие данные. Подсказки программы помогут Вам все сделать правильно.

После блока «Продажа» Вам не надо будет отвечать ни на один вопрос, и на этапе «Вычеты» ничего вносить не нужно (если у Вас нет каких-либо других причин для декларирования).

Чтобы перейти к заполнению налоговой декларации 3-НДФЛ на нашем веб-сайте, нажмите, пожалуйста, кнопку Далее ниже.

Если Вы продали недвижимость в 2016 году

Если Вы продали недвижимость в 2016 году и Вам надо подавать декларацию, то, как правило, Вам надо ее подавать после окончания 2016 года. Программа для подготовки 3-НДФЛ за 2016 год появится на нашем веб-сайте в январе 2017 года.

Получение дохода от реализации недвижимого имущества подлежит налогообложению, согласно требованиям законодательства. Для отчета о проведенной сделке в Федеральную налоговую службу (ФНС) предоставляется декларация на доходы физических лиц по форме 3-НДФЛ. Данный документ имеет строго установленную форму и служит для расчета суммы подоходного налога.

Подача декларации является обязательным условием при приобретении имущества, так как за ее непредоставление грозит штраф. Исключением являются случаи, когда гражданин освобождается от уплаты налогов по законным основаниям, — предоставлять декларацию тогда нет необходимости.

3-НДФЛ подается не только для отчетности, но и уменьшения налогообложения с помощью применения имущественных вычетов. При покупке и продаже недвижимости в одном налоговом периоде данные о доходах и имущественных вычетах по всем сделкам можно указать в одной декларации.

Декларация 3-НДФЛ: для чего нужна

Согласно п. 4 ст. 228 НК РФ, физические лица при реализации имущества и получения денежной прибыли обязаны отчитываться в ФНС о размере полученного дохода и оплатить соответствующий налог. Для граждан и резидентов, проживающих на территории России, не менее 183 дней подряд в течение одного года, размер налоговой ставки равен 13%, для нерезидентов 30%.

Для предоставления отчетности о проведенной сделке и полученном доходе налоговое законодательство, в частности ст. 229 НК РФ, устанавливает обязанность оформлять декларацию о доходах 3-НДФЛ. Подается документ в налоговый орган по месту регистрации, сделать это необходимо не позднее 30 апреля, следующего года после продажи недвижимости.

Т.е., если налогоплательщик продал квартиру в 2019 г. и получил соответствующий доход, то декларация должна быть подана не позднее 30 апреля 2020 года.

Как заполнить 3-НДФЛ при продаже квартиры (образец заполнения)

Для предоставления декларации в налоговый орган необходимо заполнить сам бланк декларации. Сделать это можно несколькими способами:

- в программе «декларация»;

- скачать форму с сайта ФНС;

- взять бланк в отделении налоговой службы.

Ежегодно форма 3-НДФЛ изменяется. Приказом ФНС от 03.10.2018 г. установлены требования к заполнению декларации при получении дохода от продажи недвижимости в 2019 году. Документ должен быть заполнен на 6 листах и иметь следующие сведения:

- На первой странице указываются все данные налогоплательщика, отчетный период и налоговый орган, в который подается декларация.

- В разделе 1 отображаются сведения о сумме налога, подлежащие уплате в бюджет.

- В разделе 2 указывается сумма доходов, налога и вычета (если он имеется).

- В приложение 1 вносятся сведения о полученном доходе.

- В приложении 6 указываются сведения, необходимые для расчета суммы налогового вычета.

- В расчете к приложению 6 указывается кадастровый номер недвижимого и суммы, от которых рассчитывается налог.

Новая форма декларации и образец ее заполнения (открыть документ)

3-НДФЛ при продаже квартиры менее 3 лет в собственности

Согласно нормам налогового законодательства, при продаже имущества устанавливается минимальный срок его владения, по прошествии которого платить подоходный налог и предоставлять декларацию нет необходимости. Такой срок составляет 3 года

🎬 Видео

КАК ЗАПОЛНИТЬ УТОЧНЕННУЮ НУЛЕВУЮ 3-НДФЛ В ЛИЧНОМ КАБИНЕТЕ НАЛОГОПЛАТЕЛЬЩИКАСкачать

3-НДФЛ 2023 при продаже дома с земельным участком, как заполнить декларацию 3-НДФЛ ОНЛАЙН + ДолиСкачать

3-НДФЛ при продаже недвижимости. Что будет, если не подать декларацию после продажи квартиры?Скачать

3-НДФЛ 2023 при продаже земельного участка, Заполнение декларации 3-НДФЛ Онлайн продажа земли / долиСкачать

3-НДФЛ 2024 при продаже автомобиля, как заполнить декларацию 3-НДФЛ при продаже машины в личном кабСкачать

2023 Как подать уточненную декларацию 3-НДФЛ в личном кабинете, отменить, удалить / КорректировкаСкачать

3-НДФЛ 2023 при продаже авто как заполнить декларацию 3-НДФЛ онлайн, оплатить налог с продажи машиныСкачать

Как заполнить нулевую декларацию по УСН | Шаблон и образецСкачать

Налог с продажи квартиры в 2024 году: Надо ли платить налог при продаже квартиры, дома в 2024Скачать

Нулевая отчетность за 5 минут!Скачать

ЗАПОЛНЯЕМ НАЛОГОВУЮ ДЕКЛАРАЦИЮ ПО УСН ДЛЯ ИПСкачать

3-НДФЛ при продаже гаража, нежилой недвижимости, заполнение декларации в личном кабинете: инструкцияСкачать

Взаимозачет в 3-НДФЛ: вычет при покупке и продаже квартиры в одной декларации. Как не платить налогСкачать

Как заполнить декларацию 3-НДФЛ при продаже квартиры в личном кабинете налогоплательщикаСкачать

ЗАПОЛНЯЕМ ДЕКЛАРАЦИЮ 3-НДФЛ ПРИ ПРОДАЖЕ КВАРТИРЫ /ДОМА/ НЕДВИЖИМОСТИ НА СЕБЯ ИЛИ РЕБЕНКА В ПРОГРАММЕСкачать

Как отправить уточненную декларацию 3-НДФЛ через личный кабинет: корректировка декларации с ошибкойСкачать