С апреля 2020 года поменяются правила взыскания небольших сумм задолженности по налогам (а также взносам, пеням и штрафам). Срок на принятие решения о взыскании составит два месяца от наиболее раннего из двух событий:

- общая сумма долга по невыполненным требованиям превысила 3 000 руб.;

- прошли три года с момента окончания срока, указанного в самом раннем из невыполненных требований.

Для долга свыше 3 000 руб. срок на взыскание останется прежним: два месяца после окончания периода исполнения, отраженного в требовании об уплате. Соответствующие поправки внесены Федеральным законом от 29.09.19 № 325-ФЗ в пункт 3 статьи 46 НК РФ.

Также в апреле 2020 года начнет действовать следующее правило: при взыскании недоимки на сумму свыше 1 млн. руб. сотрудники ИФНС смогут один раз провести осмотр территорий, документов, предметов и помещений организации при ее согласии.

Также им разрешат истребовать документы (информацию) об имуществе, имущественных правах и обязательствах должника (организации и ИП). Перечисленные меры допустимы, если должник не погасил недоимку в течение 10 дней с даты принятия решения о взыскании (новая редакция п. 1 ст. 92 НК РФ, новый п. 2.1 ст. 93.1 НК РФ (см.

«Недавние поправки в первую часть НК РФ: новые правила взыскания недоимки, зачет переплаты и другие изменения»).

Обратите внимание: ошибки при заполнении платежек можно исключить, если формировать платежные документы автоматически. Некоторые веб-сервисы для сдачи отчетности (например, «Контур.

Экстерн») позволяют сформировать платежку в 1 клик на основе данных из декларации (расчета) или присланного инспекций требования об уплате налога (взноса).

Все необходимые данные (реквизиты получателя, актуальные КБК, номера счетов управлений Федерального казначейства, коды для статуса плательщика) своевременно обновляются в сервисе без участия пользователя. При заполнении платежки все актуальные значения подставляются автоматически.

Автоматически сформировать платежку на уплату налога по данным из декларации и сдать отчетность через интернет

- Переплату разрешат зачесть в счет погашения недоимки по налогам другого вида

- Иностранцев, не зарегистрированных в ИФНС, поставят на налоговый учет

- Увеличится перечень документов, которые можно сдавать и получать через МФЦ

- Физлица смогут сдавать «бумажные» декларации по налогу на доходы через МФЦ

- Увеличится сумма недоимки, по которой требование об уплате направят в течение 1 года

- Как изменятся обеспечительные меры

- Скорректирован порядок зачета единого налогового платежа физлиц

- Уточнен круг обязанностей плательщиков взносов, открывших обособленные подразделения

- Налоговикам разрешат сообщать о недоимках посредством СМС-сообщений

- Начнет действовать запрет на использование старых форматов счета-фактуры и УПД

- Повышение налогов в России с 2020 года: полный перечень

- Рост налогов на зарплату

- Новая ставка НДФЛ с зарплаты

- Новая ставка взносов

- Ставка НДС

- Акцизы на бензин, водку и сигареты

- Рост ЕНВД с 2020 года

- Повышение налогов на упрощенцев

- Повышение налогов для ИП

- Налог на самозанятых распространят на всю Россию

- Кто может применять новый налог на самозанятых

- Отмена налога на движимое имущество

- Введение налога с кадастровой стоимости имущества

- Статьи по теме в журнале «Упрощенка»

- Применение ставки НДС в переходный период в 2020 году

- Ставка НДС в переходных документах

- Применение ставки НДС в переходный период

- Ндс Это Сколько Процентов В 2020

- Ндс в 2020 году повысится до 20%

- Ндс с 1 января 2020 года

- Изменения в НДС с 2020 года: новая ставка в 20%, расширение перечня налоговых агентов и отмена ряда льгот

- Налоговые ставки НДС в России в 2020 году

- Ндс в 2020 году: сколько процентов

- На сколько все подорожает с 1 января 2020 года в связи с повышением ставки НДС

- Все, что нужно знать об НДС в 2020 году

- Перечень товаров, облагаемых НДС по ставке 10%, в 2020 году

- Изменения НДС в 2020 году, понятие и расчет налога

- Изменения в 2020 году

- Плательщики НДС

- Объекты налогообложения НДС

- Освобождение от налога на добавочную стоимость

- Кто может не платить НДС

- 📺 Видео

Переплату разрешат зачесть в счет погашения недоимки по налогам другого вида

С октября 2020 года изменится порядок зачета переплаты в счет недоимки (или предстоящих платежей). Ограничение на зачет переплаты только в счет налога того же вида будет снято.

К примеру, излишне уплаченный местный налог разрешат зачесть в счет недоимки по региональному налогу и наоборот.

Напомним, что сейчас излишне уплаченные федеральные налоги засчитываются по только федеральным, региональные — по региональным, местные — по местным.

Правила возврата переплаты останутся прежними: сначала зачтут недоимку, потом вернут то, что осталось. Но зачет будет возможен не только по налогам (пеням, санкциям) то же вида, но и любого другого.

А возврат излишне взысканной суммы станет невозможен при любой задолженности, даже если она возникла по налогу иного вида (сейчас переплату возвращают при отсутствии недоимки по налогам только того же вида).

Перечисленные поправки внесены Федеральным законом от 29.09.19 № 325-ФЗ в пункты 1 и 6 статьи 78 НК РФ и в пункт 1 статьи 79 НК РФ (см. «Недавние поправки в первую часть НК РФ: новые правила взыскания недоимки, зачет переплаты и другие изменения»).

Подать заявление о зачете или возврате налогов (взносов) через интернет Подать бесплатно

Иностранцев, не зарегистрированных в ИФНС, поставят на налоговый учет

С апреля 2020 года в статье 83 НК РФ появится новый пункт 7.4. Он посвящен иностранцам и лицам без гражданства, у которых в России нет статуса ИП, места жительства (места пребывания), транспорта или недвижимости.

Если такой человек не состоит на налоговом учете в РФ, но получает в нашей стране доходы, его зарегистрируют в ИФНС. Основанием послужат сведения по форме 2-НДФЛ, представленные на указанное лицо его работодателем.

Далее налоговики вышлют соответствующее уведомление в адрес компании или ИП, выплативших доходы этому лицу. Организация или предприниматель обязаны в течение пяти дней с даты получения уведомления направить его иностранцу, а в ИФНС представить документ, подтверждающий факт передачи уведомления этому лицу (новый п. 2.1 ст. 84 НК РФ).

Иностранец будет состоять на налоговом учете до тех пор, пока работодатель представляет в ИФНС сведения о его доходах.

Когда 2-НДФЛ перестанут поступать, налоговики подождут три года с момента последней подачи сведений.

Если за это время иностранец сам не задекларирует свои доходы, его снимут с российского налогового учета. Уведомлений об этом инспекторы никому не направят (новый п. 5.7 ст. 84 НК РФ).

Указанный порядок впервые применят к сведениям о доходах, представленным после 1 января 2020 года (Федеральный закон от 29.09.19 № 325-ФЗ; см. «Недавние поправки в первую часть НК РФ: новые правила взыскания недоимки, зачет переплаты и другие изменения»).

Бесплатно заполнить и сдать через интернет 2‑НДФЛ с новыми кодами

Увеличится перечень документов, которые можно сдавать и получать через МФЦ

Уже в 2019 году появилась возможность обмениваться с ИФНС документами через многофункциональные центры представления государственных и муниципальных услуг.

Сейчас через МФЦ можно сдать: документ о предоставлении льготы по транспортному налогу; уведомление о выбранном земельном участке, в отношении которого применяется налоговый вычет; уведомление о выбранных объектах налогообложения налогом на доходы физлиц, в отношении которых предоставляется налоговая льгота.

https://www.youtube.com/watch?v=VjkqDgELBpk

Получить через МФЦ можно: документ о рассмотрении налоговиками сведений (кроме деклараций), представленных физическими лицами в ИФНС через многофункциональный центр; документ, содержащий сведения о физическом лице, которые составляют налоговую тайну.

С 2020 года налогоплательщики дополнительно смогут сдавать через МФЦ:

- заявление о постановке на налоговый учет или о снятии с учета (новая редакция п. 5.1 ст. 84 НК РФ; действует с 1 апреля 2020 года);

- уведомление о выборе обособленного подразделения для постановки организации на налоговый учет (если несколько ОП находятся в одном муниципальном образовании, городах Москве, Санкт-Петербурге и Севастополе на территориях, подведомственных разным налоговым органам). Об этом сказано в новой редакции пункта 5.1 статьи 84 НК РФ; действует с 1 апреля 2020 года;

- уведомление об осуществлении (о прекращении) деятельности по оказанию услуг физическому лицу для личных, домашних и (или) иных подобных нужд (новая редакция п. 5.1 ст. 84 НК РФ; действует с 1 января 2020 года);

- документ, подтверждающий, что налоговый агент направил иностранному гражданину или лицу без гражданства уведомление о постановке этого лица на налоговый учет (новая редакция п. 5.1 ст. 84 НК РФ; действует с 1 апреля 2020 года).

Кроме того, в 2020 году в МФЦ разрешат получить свидетельство о постановке на налоговый учет физического лица (новая редакция п. 5.1 ст. 84 НК РФ; действует в силу с 1 апреля 2020 года).

Все упомянутые поправки утверждены Федеральным законом от 29.09.19 № 325-ФЗ (см. «Недавние поправки в первую часть НК РФ: новые правила взыскания недоимки, зачет переплаты и другие изменения»).

Бесплатно получать требования и направлять запросы в ИФНС через интернет

Физлица смогут сдавать «бумажные» декларации по налогу на доходы через МФЦ

С января 2020 года будет действовать обновленная редакция пункта 4 статьи 80 НК РФ. Она позволит физическим лицам представлять декларации по НДФЛ, заполненные на бумаге, через многофункциональные центры представления государственных и муниципальных услуг.

По просьбе налогоплательщика сотрудник МФЦ проставит на копии декларации отметку о принятии и дату приема. Днем представления декларации будет считаться день, когда ее принял МФЦ. Поправки внесены Федеральным законом от 29.09.19 № 325-ФЗ (см.

«Недавние поправки в первую часть НК РФ: новые правила взыскания недоимки, зачет переплаты и другие изменения»).

Увеличится сумма недоимки, по которой требование об уплате направят в течение 1 года

Существует правило: ИФНС должна направить требование об уплате налога не позднее 1 года со дня выявления недоимки, если ее величина не более 500 руб. Во всех прочих случаях данный срок равен трем месяцам.

С апреля 2020 года начнет действовать иной порядок. Период для направления требования об уплате недоимки составит 1 год с момента ее выявления, если сумма задолженности по налогу (пеням, штрафам) равна:

- для физлиц — менее 500 руб.;

- для организаций и предпринимателей — менее 3000 руб.

Во всех прочих ситуациях срок по-прежнему будет равен трем месяцам.

Изменения внесены в пункт 1 статьи 70 НК РФ (см. «Недавние поправки в первую часть НК РФ: новые правила взыскания недоимки, зачет переплаты и другие изменения»).

Бесплатно сдавать налоговую отчетность и отвечать на требования ИФНС через интернет

Как изменятся обеспечительные меры

С апреля 2020 года налогоплательщик сможет просить о замене ареста имущества не только на залог (как сейчас), но и также на банковскую гарантию или на поручительство третьего лица (новая редакция п. 12.1 ст. 77 НК РФ).

К тому же с апреля 2020 года информация о принятии обеспечительных мер по уплате налогов перестанет быть налоговой тайной.

На сайте ФНС будут размещаться сведения о том, что инспекторы приняли решение о залоге, об аресте или запрете отчуждения имущества. На сайте появятся данные и о самих объектах (новый п. 4 ст. 72 НК РФ, новый подп. 14 п. 1 ст. 102 НК РФ).

Также см: «Недавние поправки в первую часть НК РФ: новые правила взыскания недоимки, зачет переплаты и другие изменения».

Скорректирован порядок зачета единого налогового платежа физлиц

В 2019 году инспекторы были обязаны зачесть единый налоговый платеж физлиц в счет уплаты конкретного налога в сроки, установленные для перечисления этого налога.

С 2020 года зачет станут производить в срок не позднее 10 дней с более поздней из двух дат: даты направления уведомления или даты поступления единого платежа в бюджет.

При этом зачет не может быть осуществлен позднее даты уплаты налога.

https://www.youtube.com/watch?v=OZc01IUinrk

Что касается состава единого налогового платежа физлиц, то с января 2020 года в него станут включать, в том числе средства, добровольно перечисленные в бюджет на уплату НДФЛ, который не был удержан налоговым агентом.

Соответствующий порядок закреплен в новых редакциях пунктов 1 и 5 статьи 45.1 НК РФ (см. «Недавние поправки в первую часть НК РФ: новые правила взыскания недоимки, зачет переплаты и другие изменения»).

Уточнен круг обязанностей плательщиков взносов, открывших обособленные подразделения

С января 2020 года плательщики взносов будут обязаны сообщать в ИФНС о наделении полномочиями (о снятии полномочий) по начислению выплат физлицам только тех обособленных подразделений, у которых открыт счет в банке (новая редакция подп. 7 п. 3.4 ст. 23 НК РФ; см.

«Недавние поправки в первую часть НК РФ: новые правила взыскания недоимки, зачет переплаты и другие изменения»). Напомним, что сейчас нужно уведомить ИФНС о наделении любого ОП полномочиями по начислению выплат физлицам (о лишении таких полномочий).

Сделать это нужно в течение 1 месяца со дня, когда подразделению были предоставлены (либо сняты) такие полномочия.

Подать через интернет сообщение о наделении обособленного подразделения полномочиями по начислению выплат физлицам Подать бесплатно

Налоговикам разрешат сообщать о недоимках посредством СМС-сообщений

С апреля 2020 года работники ИФНС смогут информировать налогоплательщиков, налоговых агентов, а также плательщиков сборов и страховых взносов о недоимках и задолженностях при помощи СМС-сообщений.

Но есть одно условие: направлять такие сообщения допустимо только в случае, когда адресат дал на это свое письменное согласие (новый п. 7 ст. 31 НК РФ; см.

«Недавние поправки в первую часть НК РФ: новые правила взыскания недоимки, зачет переплаты и другие изменения»).

Начнет действовать запрет на использование старых форматов счета-фактуры и УПД

Видео:НДС в 2020 году: изменения, свежие новостиСкачать

Повышение налогов в России с 2020 года: полный перечень

С 1 января 2020 года в России произойдет резкий рост налогов для компаний и ИП. Особенно вырастут налоги у малого бизнеса. Журнал «Упрощенка» подготовил полный перечень налогов, которые вырастут в 2020 году.

Рост налогов на зарплату

С 1 января 2020 года будет увеличен федеральный и региональный МРОТ. Он вырастет с 11 280 до 12 130 рублей. Поэтому зарплату придется поднять, подробности в статье журнала Индексация зарплаты: кому и на сколько поднять оклады, чтобы не придрался трудинспектор. А значит, вырастет налоговая нагрузка. Ведь с зарплаты уплачивается НДФЛ (ставка 13%) и страховые взносы (ставка 30%).

С 1 января 2020 года вырастет на 10% предельная база по страховым взносам. Это зарплата за год, с которой платятся взносы в ПФР и ФСС. А значит, и взносов бизнес будет платить больше.

Все изменения в налоговом законодательстве с 2020 года Опасные изменения в ТК РФ с 2020 года Глобальные изменения по УСН с 1 января 2020 года

Новая ставка НДФЛ с зарплаты

В России изменится ставка НДФЛ, к которой привыкли все бухгалтеры. Из-за этого работать бухгалтеры будут по-новому.

Вместо ставки 30% к нерезидентам будет применять ставка 13%. Поэтому считать налог бухгалтерам станет легче.

«Уравнивание налоговой ставки по налогу на доходы физических лиц для резидентов и нерезидентов Российской Федерации аналогично налоговой ставке в размере 13 процентов, применяемой к доходам резидентов Российской Федерации», — сказано в документе.

Напомним, чтобы стать резидентом РФ, надо пробыть в РФ 183 дня в году. Эти значения Минфин тоже хочет поменять. Срок сократиться до 90 дней.

«Сокращение срока фактического нахождения физических лиц в Российской Федерации для приобретения статуса налогового резидента Российской Федерации со 183 дней до 90 календарных дней в течение 12 следующих подряд месяцев», — сказано в документе.

Помимо сокращения срока пребывания физического лица на территории РФ до 90 дней предлагается установить более гибкие критерии определения налогового резидентства физических лиц.

Эти критерии предполагается применять в тех случаях, когда физическое лицо находится в стране меньше 90 дней.

Это будут такие критерии, как наличие недвижимости, личных и экономических связей, место проживания (домициль), гражданство.

Новая ставка взносов

Ставка пенсионных взносов зафиксирована на уровне 22%. Об этом сообщил министр финансов Антон Силуанов. Закон принят.

«Правительство РФ предлагает на бессрочной основе зафиксировать тариф страховых взносов на обязательное пенсионное страхование в размере 22% с предельной величины базы для обложения взносами и 10% сверх предельной величины», — сказал Силуанов.

Силуанов напомнил, что сейчас тариф пенсионных взносов по НК РФ составляет 26%, однако на льготный период до 2020 года ставка снижена до 22%. Эта ставка уже сохранена и после 2020 года, сообщил министр.

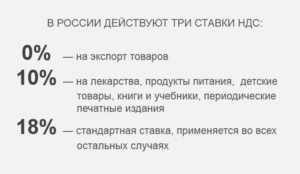

Ставка НДС

В 2019 году ставка НДС была увеличена с 18 до 20%. Льготная ставка на детские и социально значимые товары осталась на уровне 10%. См. перечень социально значимых товаров. В 2020 году ставка НДС будет сохранена на уровне 20%.

Напомним, малый бизнес ставка НДС не затронула Это связано с тем, что малый бизнес на УСН, ЕНВД и патенте не платит НДС. Такое освобождение прописано в Налоговом кодексе.

Статья 346.11 НК РФ, пункт 2: Применение упрощенной системы налогообложения организациями предусматривает их освобождение от обязанности по уплате налога на прибыль организаций…, налога на имущество организаций. Организации, применяющие упрощенную систему налогообложения, не признаются налогоплательщиками налога на добавленную стоимость, за исключением налога на добавленную стоимость, подлежащего уплате в соответствии с настоящим Кодексом при ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией (включая суммы налога, подлежащие уплате при завершении действия таможенной процедуры свободной таможенной зоны на территории Особой экономической зоны в Калининградской области), а также налога на добавленную стоимость, уплачиваемого в соответствии со статьями 161 и 174.1 настоящего Кодекса.

Акцизы на бензин, водку и сигареты

С 1 января 2020 года вырастут акцизы на подакцизные товары на 10%. Особенно существенно вырастут акцизы на алкоголь и сигареты.

Но самое чувствительное повышение касается ставок на топливо, ведь почти весь бизнес связан с перевозками. И чем выше ставка акцизов, тем выше конечные цены.

Рост ЕНВД с 2020 года

Плательщики ЕНВД будут платить налог с 1 января 2020 года с учетом новых сумм. Это следует из проекта приказа Минэкономики. С 1 января 2020 года все вмененщики должны будут платить на 5% больше.

https://www.youtube.com/watch?v=IVGa9znYj3U

ЕНВД — вмененый налог. Он зависит от вида деятельности, площади помещения и других факторов. Не важно, сколько вмененщик заработал — много или мало — он должен заплатить фиксированную сумму налога.

В расчете налога участвует коэффициент инфляции под названием К1. В 2019 году он составляет 1,915.В 2020 году К2 составит 2,009.

Зная это нетрудно посчитать, что с 2020 года вмененщики будут платить ЕНВД почти на 5% больше, чем в 2019 году:

- 2,009 / 1,915 x 100 % = 104,9

Кстати, К2 на 2020 год по всем муниципалитетам тоже стали известны, поэтому и там будет корректировка. Смотрите таблицу К2 по всем регионам на 2020 год.

Повышение налогов на упрощенцев

Ранее был утвержден список видов деятельности для льготной ставки взносов 20%. Данный тариф применялся упрощенцами до конца 2018 года. С 2019 года все льготы отменены. Поэтому и в 2020 году упрощенцы должны платить взносы наравне со всеми по ставке 30%.

Однако есть два послабления для упрощенцев, которые должны вступил в силу с 2020 года. Для упрощенцев власть вводить новый режим УСН-онлайн, а также возможность сохранить право на УСН при нарушении лимитов.

Повышение налогов для ИП

С 1 января 2020 года взносы ИП за себя увеличатся на 10%.Взносы в ПФР составят 32 448 рублей, а в ФФОМС — 8 426 рублей (ст. 430 НК РФ). Также останется платеж 1% с доходов.Но есть и хорошие новости для ИП.

Беспрецедентное решение приняло Правительство: считать взносы ИП с учетом расходов. Новая формула позволит предпринимателям существенно сэкономить. Проработать изменения в законе поручено Минфину.

Взносы всех ИП в ПФР за себя состоят из двух платежей:

- Первый фиксированный. За 2019 год — 29 354 руб.

- Второй — с доходов. Платеж составляет 1% с доходов за год, превышающих 300 000 рублей.

Правительство предложило внести в формулу расчета второго платежа ИП поправку. Если раньше взносы считали только из доходов. То по новой формуле правительства — с учетом расходов. Далее покажем на примере выгоду новой формулы.

«Минфину, ФНС и Минтруду поручено внести предложения в Правительство о возможности изменения порядка исчисления страховых взносов для предпринимателей, находящихся на упрощённой системе, по формуле 1% от суммы «доходы – расходы», — сказано в сообщении Правительства.

Налог на самозанятых распространят на всю Россию

В 2019 году закончился эксперимент с налогом на самозанятых. Минфин решил распространить с 2020 года этот налог на всю Россию.Новые налоги в РФ с 1 января 2020 годаСписок МинфинаПеречень профессий самозанятых будет фиксированным. Список подготовит Минфин.

В этом случае новый налог распространят на всю Россию.Такое заявление сделал министр финансов Антон Силуанов. Сейчас работать самозанятым можно практически на любой профессии. Есть только ограничения по доходам — не более 2,4 млн. в год.

Этим пользуются работодатели, переводя работников в самозанятые.

«Нам нужно, наверное, четко определить перечень профессий, где такие системы могут работать: водители, предположим, репетиторы. Этот перечень должен быть фиксированным, и в таком случае мы будем готовы распространять этот механизм на субъекты», — скачал Силуанов.

Выгода работодателя очевидно: вместо 13% НДФЛ и 30% взносов с доходов самозанятого платится только 6%. Глава Минфин отметил, что если ограничить профессии для выбора нового режима, то это позволит перевести на новый налог все регионы. Сейчас налог действует только в Москве и области, Калужской области, Татарстане.

Новости по темеНовый налог с зарплаты появится в РоссииДля ИП введут новый налог в 81 регионе РФНовый налог на газировку ударит по упрощенцам

Кто может применять новый налог на самозанятых

Новый спецрежим не вправе применять физлица, которые:

- продают подакцизные товары и товары, на которые обязательна маркировка;

- перепродают товары, имущественные права;

- добывают и продают полезные ископаемые;

- ведут деятельность в интересах другого лица по договорам поручения, комиссии, агентирования;

- оказывают услуги по доставке товаров и приему платежей за товары в интересах других лиц. Исключение — эти же услуги, если физлицо применяет ККТ, которую зарегистрировал продавец. Тогда при доставке можно применять новый спецрежим.

Ставка налога зависит от того, от кого человек получил доход:

- Если от физлица, то налоговая ставка — 4 процента.

- Если услуги заказали предприниматели и организации, ставка составит 6 процентов.

Налог считает с доходов, при этом уменьшать доходы на расходы нельзя. Расчет налога ведется в приложении ФНС «Мой налог».

При этом ежемесячно не позднее 12-го числа инспекторы будут направлять через мобильное приложение уведомление о налоге за прошлый месяц.

https://www.youtube.com/watch?v=nY6xa9QbTbE

Если сумма налога менее 100 руб., то уведомление не направят. Эту сумму прибавят к налогу в следующем месяце. Срок уплаты налога – не позднее 25-го числа следующего месяца.

Отмена налога на движимое имущество

Ранее власти решили полностью отменить налог на движимое имущество. Об этом стало известно по итогам заседания Правительства РФ. Изменения распространяются на 2020 год. Поэтому в 2020 году компании не уплачивают налог на движимое имущество.

«Предлагается отменить сложный для бизнеса и дестимулирующий инвестиции налог на движимое имущество. Надеемся на принятие их (налоговых решений) парламентом в весеннюю сессию»,— сообщил министр финансов Антон Силуанов.

Введение налога с кадастровой стоимости имущества

С 2020 года у многих компаниях на малом бизнесе появится обязанность платить дополнительный налог.

Федеральным законом от 29.09.2019 № 325-ФЗ внесены существенные поправки в правила налогообложения налогом на имущество недвижимости компаний.

Изменение № 1. Компании должны платить налог на имущество со всей недвижимости, у которой есть кадастровая стоимость. Сейчас организации платят налог, если владеют помещением в торговом или офисном центре, а объект включен в специальный региональный перечень.

С 2020 года уже не важно, будет ли объект в перечне. Налог потребуется платить с любой недвижимости, у которой есть кадастровая стоимость. Для спецрежимников это означает, что если кадастровая стоимость их имущества определена государством, им придется платить с нее налог. С остального имущества они платить налог по-прежнему не будут.

Если у объекта недвижимости только инвентаризационная стоимость, то налог спецрежимники не платят. В этом случае проект требует исчислить налог с остаточной стоимости, а упрощенцы освобождены от уплаты налога на имущество с такой стоимости (п. 2 ст. 346.11 НК).

Изменение № 2. Предельная ставка налога на имущество с кадастровой стоимости для упрощенцев снижена с 2 до 0,5 процента. Регионы не смогут устанавливать тариф выше этого значения в течение трех лет — 2020, 2021 и 2022 годов.

Изменение № 3. Изменились сроки оплаты налогов. Не позднее 1 марта компании должны платить транспортный и земельный налоги. Раньше крайний срок уплаты транспортного и земельного налогов за год определяли регионы и местные власти, но он не мог быть раньше 1 февраля (п. 1 ст. 363, п. 1 ст. 397 НК).

Изменение № 4. За 2020 год компании не будут сдавать декларации по транспортному и земельному налогу. Достаточно рассчитать и заплатить налог. Затем инспекция пришлет сообщение о сумме налога.

Если компания не получит сообщение, то должна уведомить ИФНС о своих автомобилях и земле. К сообщению надо приложить копии документов, подтверждающих регистрацию авто или право собственности на землю.

Кроме того, если фирма хочет получить льготу по налогам, о льготе также надо заявить. Формы заявлений утвердила ФНС приказом от 25.07.2019 № ММВ-7-21/377@.

Статьи по теме в журнале «Упрощенка»

Видео:Отчетность по НДС за 2020 годСкачать

Применение ставки НДС в переходный период в 2020 году

> Без рубрики > Применение ставки НДС в переходный период в 2020 году

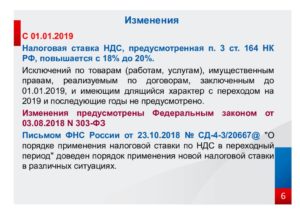

С 2020 года увеличилась ставка НДС с 18 до 20% и в связи с этим у компании стали возникать вопросы о том, как применять ставку налога в переходный период. Порядок изменения ставки предусматривается законом 303-ФЗ, согласно которого новая ставка должна применяется к товарам, отгружаемым с 1 января 2020 года. В статье рассмотрим как осуществляется применение ставки НДС в переходный период.

Ставка НДС в переходных документах

Если договоры были заключены до 2020 года, то ставка НДС будет действовать в размере 18%, а если товары реализуются в 2020 году по длительным договорам, заключенным до 2020 года, то ставка будет действовать уже в размере 20%.

При этом вносить изменения в договор, либо заключать дополнительные соглашения не потребуется. Это связано с тем, что продавец уже по новой ставке (20%) предъявляется покупателю НДС вместе с ценой товара. При этом стороны могут уточнять порядок осуществления расчетов и размеры оплаты.

Для большей наглядности приведем разъяснения по переходному периоду при различных ситуациях в таблице:

| Ситуация | Порядок действий | |

| в 2018 году | в 2020 году | |

| Продукция приобретена в 2018 году, а реализована в 2020 году | К вычету входной НДС идет по ставке 18% | Начисляется НДС по ставке 20% |

| Продукция отгружена в 2018 году, а деньги за нее перечислены только в 2020 году | НДС по ставке 18% | НДС по ставке 20% только по тем товарам, которые были отгружены в 2020 году. Корректировке налог не подлежит. |

| Оплата за продукцию поступила в 2018 году (в размере 100%), а отгружена продукция только в 2020 году | НДС с предоплаты рассчитывается как 18/118 | Начисляется НДС по ставке 20%, а налог с аванса к вычету применяется по ставке 18/118. Разница указывается в дополнительном соглашении. |

| Частичная предоплата за продукцию поступила в 2018 году, отгружена продукция и окончательная оплата поступила в 2020 году | НДС с предоплаты рассчитывается как 18/118 | Начисляется НДС по ставке 20%, а налог с предоплаты к вычету применяется по ставке 18/118. Разница указывается в дополнительном соглашении. |

| Предоплата по Госконтракту перечислена в 2018 году, а исполнен контракт только в 2020 году | НДС с предоплаты рассчитывается как 18/118 | Налог с аванса к вычету применяется по ставке 18/118, все изменения необходимо согласовать в контракте. |

Применение ставки НДС в переходный период

ФНС дала разъяснения о том, как применять новую ставку НДС 20% в переходный период в своем письме № СД-4-3/20667@ «О порядке применения Налоговой ставки по НДС в переходный период»).

В этом письме содержится официальная позиция налогового органа, которая будет приниматься к сведению в случае проведения проверок.

При этом в данном письме приведены далеко не все вопросы относительно фактического применения НДС, поэтому нужно будет дожидаться момента, когда появятся новые разъяснения. Рассмотрим основное из данного письма.

https://www.youtube.com/watch?v=u727rUSVL50

Общие разъяснения относительно применения новой ставки НДС с 2020 года.

В своем письме ФНС указала, что с 2020 года по отношению к товарам (работам, услугам), а также имущественным правам применяется ставка НДС 20%, независимо от того, какой датой заключен договор на их реализацию.

Поэтому дополнительное внесение изменений в части ставки НДС не нужно. Но учесть в договоре порядок осуществления расчетов, а также стоимость товаров (работ, услуг) в связи с изменением размера ставки компании вправе.

- Применение НДС, если предоплата получена в 2018 году, а отгрузка по ней только в 2020 году.В этом случае НДС рассчитывается по ставке 18/118. А при отгрузке продукции по предоплате налогообложение НДС осуществляется уже по ставке 20%.

- Применение НДС в случае изменения ставки НДС с 1 января 2020 года по товарам, отгруженным в 2018 году. В этом случае применяется та налоговая ставка, которая действовала на момент отгрузки. При этом в корректировочном счете-фактуре (графа 7) указывается ставка НДС, указанная та ставка НДС, которая была указана в этой же графе счета-фактуры, к которому составлен корректировочный документ.

- Применение НДС, если осуществляется возврат товаров в 2020 году.В этом случае при возврате товаров ФНС рекомендует продавцу со всей партии продукции (включая принятые и нет на учет покупателями) выставлять корректировочный счет-фактуру на стоимость продукции, возвращаемой независимо от периода отгрузки. Если в счете-фактуре (графа 7), к которому составляется корректировочный счет-фактура стоит НДС 18%, то в корректировочном документе также указывается ставка 18%. Если покупатель уже принял к вычету предъявленный НДС, то восстановление осуществляется по корректировочному счету-фактуре, полученному от продавца.

Важно! Если полученную прежде предоплату необходимо вернуть, то корректировка осуществляется в той сумме, в которой происходило начисление налога.

Предположим, деньги были перечислены в 2018 году, а вернуть их нужно в январе 2020 года. В этом случае корректировка НДС осуществляется в случае предоставления корректировочного счета-фактуры.

Сумма будет равна уже начисленному по ставке 18% налогу.

Видео:НДС на примере простыми словамиСкачать

Ндс Это Сколько Процентов В 2020

Вместе с тем глава Комитета Государственной Думы по бюджету и налогам Андрей Макаров в свое время не согласился с прогнозом Центробанка. По его мнению, повышение НДС не «разгонит» инфляцию и минимально отразится на цене товаров. Тем более что, как подчеркнул депутат, «на социально значимые товары НДС не меняется».

С 1-го января 2020-го года ставка налога на добавленную стоимость (НДС) в России увеличена с 18 до 20 процентов. Соответствующий законопроект Президент РФ Владимир Путинподписалеще 3-го августа прошлого года.

Ндс в 2020 году повысится до 20%

Принятый закон сохраняет на постоянной основе действующую ставку взноса на обязательное пенсионное страхование в размере 22%. Сохраняется ставка взноса в 10% на зарплаты сверх установленной предельной величины.

До 2025 года для некоммерческих и благотворительных организаций продлено действие пониженных тарифов страховых взносов на обязательное пенсионное страхование (20%), медстрахование и страхование от временной нетрудоспособности и в связи с материнством (0%).

Раздел 9 «Сведения из книги продаж об операциях, отражаемых за истекший налоговый период»: появятся строки 036 для указания кода вида товара (вносится теми, кто экспортирует товары в страны ЕАС). Строки дублируются под номером 116 в приложении к разделу 9.

Ндс с 1 января 2020 года

Повышение общей ставки . С 1 января 2020 увеличилась ставка НДС на два пункта. Компании будут платить в бюджет 20 процентов вместо 18. Новая ставка действует на все отгрузки 2020 года. В том числе на те, за которые компания получила аванс в 2020 году.

https://www.youtube.com/watch?v=l5F9NJbgaZc

Для отдельных товаров (детских, медицинских, продовольственных, периодических образовательных печатных изданий и книжной продукции — полный список приведен в п.2 ст. 164 НК РФ) применяется ставка НДС 10 процентов. Повышать ее не будут.

Изменения в НДС с 2020 года: новая ставка в 20%, расширение перечня налоговых агентов и отмена ряда льгот

С 1 января 2020 года стандартная ставка увеличилась на 2 пункта и теперь составляет 20%. Такая пошлина применяется на весь товар, который компания передаст в пользование партнёру в 2020 году. Платить по новым правилам нужно и в том случае, если аванс за сделку был получен до нового 2020 года.

- основная ставка увеличена на 2 пункта и теперь составляет 20%;

- значительно расширен перечень налоговых агентов, подпадающих под оплату НДС;

- сельхозпредприятия на упрощённой системе теперь не освобождаются автоматически от уплаты пошлины.

Рекомендуем прочесть: Квартиры Для Детей Инвалидов В 2020 Году

Налоговые ставки НДС в России в 2020 году

В общих случаях НДС ставка указывается в исходящих (вашим покупателям) и входящих (от ваших поставщиков) счетах-фактурах. Сколько процентов НДС и какую сумму платить в бюджет можно найти, как разницу между этими суммами: НДС от поставщика вы ставите в зачет своему НДС. Между тем, бывают случаи, когда входящих счетов-фактур нет, а налог заплатить нужно:

- производитель, если он работает на общем налоговом режиме, при реализации поставщикам добавляет к итоговой стоимости товаров НДС — 10 или 20%;

- далее оптовик или дилер с ОСНО при продаже также добавляет НДС к этой сумме;

- производитель и поставщик могут заявить входящий (тот, который не платили сами) НДС к вычету, если предыдущий участник цепочки платил НДС.

Ндс в 2020 году: сколько процентов

Контракты с такими фразами нужно скорректировать. Допускается два варианта: либо стороны согласуют новую цену, либо указывают новую ставку обложения или сумму НДС. Но даже если условия контракта оставили без изменений, налоги считайте по-новому.

С 1 января 2020 года ставка по НДС увеличилась до 20%. Теперь со стоимости облагаемых операций придется исчислять и уплачивать в бюджет не 18%,как это было ранее, а 20%. Судьбоносное решение было регламентировано отдельным законом от 03.08.2020 г. № 303-ФЗ.

На сколько все подорожает с 1 января 2020 года в связи с повышением ставки НДС

То есть из 2% у нас получилось почти 3%. И это только одна колбаса. А ведь НДС есть везде: в стоимости билетов на автобус, в цене одежды и обуви, моющих средств, многих продуктов питания. То есть минимум на 3% поднимется стоимость практически всего, с чем мы сталкиваемся ежедневно. За некоторым, довольно небольшим исключением. Не будут повышать НДС и сохранят льготную ставку на:

Итак, после выхода с конвейра условная палка колбасы стоит 100 рублей. Производитель, повинуясь требованиям НК РФ, прибавляет к ее стоимости 18%. Далее нам проще будет проследить удорожание по действующим и возможным новым правилам в таблице:

Все, что нужно знать об НДС в 2020 году

Представление декларации НДС в налоговый органв срокнепозднее 25-го числамесяца, следующегозаистекшимналоговымпериодом.

Письменное уведомление в налоговый орган от налогоплательщика об использовании права на освобождение от исчисления и уплаты НДС должно быть произведено по форме, утвержденной Приказом Минфина РФ от 26.12.2020г. № 286н Приложение № 2, и представлено не позднее 20 числа месяца, начиная с которого используется право на освобождение.

Рекомендуем прочесть: Путевой Лист Для Легкового Автомобиля Изменения 2020

Перечень товаров, облагаемых НДС по ставке 10%, в 2020 году

- к ряду продовольственных товаров, в том числе:

- к живым скоту и птице;

- получаемому от них мясу и продукции, изготовленной с использованием этого мяса (кроме деликатесов);

- продуктам, возникающим в процессе жизнедеятельности скота и птицы (молоку, яйцам) и создаваемой на их основе продукции;

Видео:НДС 2020? Сейчас объясню! #БелыеНалоги2020Скачать

Изменения НДС в 2020 году, понятие и расчет налога

» Финансы » Налогообложение » Изменения НДС в 2020 году, понятие и расчет налогаРасшифровка аббревиатуры НДС — налог на добавленную стоимость.

Государство с помощью этого налога увеличивает налоговое бремя на производителей услуг или товаров и продавцов по мере роста стоимости продукта.

Разберемся какие изменения вступают в 2020 году, кто обязан и освобожден от уплаты ндс, и наконец, как правильно рассчитать налог на добавленную стоимость. Помните, верно начисленные и вовремя уплаченные взносы избавят налогоплательщика от больших неприятностей.

Изменения в 2020 году

В современном мире экономическая ситуация на рынке меняется очень быстро. Для того чтобы Налоговый кодекс соответствовал актуальной обстановке, Правительство РФ регулярно вносит в него корректировки. Какие изменения коснутся НДС в 2020 году:

- Увеличенная в 2019 году с 18% до 20% базовая ставка для всех товаров и услуг, за исключением льготных и освобожденных от налогообложения, останется в силе.

- Величина налога на пальмовое масло и жиры из него возрастет до 20%, а ставка на фрукты, ягоды и овощи, включая картофель, уменьшится до 10%.

- До 2025 года сохранится НДС 0% на воздушные перевозки из Крыма, Севастополя, Калининградской области и Дальневосточного округа, а также на эти территории.

- Из списка объектов налогообложения исключат безвозмездную передачу социально-культурных и коммунальных объектов в местную или государственную казну.

- С 2020 года освобождается от НДС бесплатная передача товаров или оказание услуг в рамках благотворительности, исключая подакцизную продукцию.

- Также выводятся из списка налогоплательщиков региональные операторы, которые проводят обработку и утилизацию твердых коммунальных отходов.

- Предприниматели, которые покупают товары и услуги для проведения не облагаемых налогом операций за рубежом, теперь должны включать НДС в их себестоимость.

- Субъекты, приобретающие электронные услуги по статье 174.2 НК РФ, больше не являются налоговыми агентами. НДС должны отчислять зарубежные поставщики.

- За исключением ИП и компаний, использующих льготные режимы налогообложения, все покупатели макулатуры становятся налоговыми агентами и должны платить НДС.

- Предприятия, которые уплатили за три прошедших года налогов, сборов и акцизов на сумму более 2 млрд. рублей, получат право на ускоренное возмещение НДС.

Плательщики НДС

В общем случае налог на добавленную стоимость обязаны перечислять в бюджет субъекты предпринимательской деятельности, использующие схему налогообложения ОСНО. Кто платит НДС:

- ИП и юридические лица, которые проводят облагаемые налогом операции;

- плательщики НДС, которые перемещают продукцию через границу РФ.

Согласно статье 146 НК РФ, далеко не все совершаемые предпринимателями операции коммерческого характера подлежат налогообложению. В каких случаях платят НДС:

- все действия с продукцией проводятся на территории РФ без вывоза за границу;

- до начала транспортировки товар находился в России;

- работы с недвижимым или движимым имуществом осуществляются в границах РФ;

- заказчик или исполнитель работ ведет деятельность в России;

- услуги в областях образования и культуры, спорта и отдыха, туризма и физической культуры оказываются на территории РФ.

Как отмечено выше, уплата НДС становится обязанностью конечного потребителя. Но при взаимодействии между предпринимателями либо юридическими лицами ситуация выглядит несколько иначе:

- Продавец указывает в счете для покупателя сумму налога. В свою очередь, клиент при проведении расчетов отдает эти деньги поставщику.

- При покупке товаров у иностранных субъектов, которые не являются налоговыми резидентами РФ, вносить НДС в бюджет приходится покупателю.

- При получении авансового платежа или предоплаты фирма должна озадачиться тем, как определить НДС, чтобы отдать указанную сумму государству.

Возможно Вам будет интересно как быстро посчитать налог с продажи квартиры.

Объекты налогообложения НДС

В статье 146 НК РФ приводится список коммерческих операций, в отношении которых не возникает никакого сомнения, нужно ли платить НДС. Налогом облагаются:

- продажа товаров и услуг на территории РФ, реализация имущества в залоге;

- передача товаров и услуг для собственного потребления на территории РФ, если такие операции не подлежат вычету;

- производство для собственных нужд каких-либо строительных работ;

- ввоз продукции на территорию РФ.

С другой стороны, существуют такие операции, которые объектом налогообложения не признаются. Их проведение позволяет предпринимателю даже не задумываться о том, как определить сумму НДС в бюджет:

- передача собственности компании правопреемнику при реорганизации;

- передача собственности ООО при ее ликвидации или выходе из нее учредителя;

- приватизация гражданами жилья в государственных домах;

- приватизация государственных предприятий;

- продажа земельных участков или их частей;

- передача собственности при конфискации, наследовании или банкротстве;

- проведение операций с любыми денежными знаками, исключая нумизматику;

- передача собственности НКО, если ее работа не связана с предпринимательством;

- передача собственности в рамках инвестирования или концессии;

- организация проезда автомобилей по платным дорогам;

- улучшение ситуации на рынке труда, борьба с безработицей;

- работа НКО, защищающих интересы вкладчиков в банки Крыма и Севастополя;

- передача собственности НКО, проводящей чемпионаты по гонкам «Формула-1»;

- передача государству недвижимости для развития конькобежного спорта.

Освобождение от налога на добавочную стоимость

Налогом на добавленную стоимость не облагается деятельность компаний, которые перешли на льготные режимы налогообложения — ЕНВД, ПСН и УСН. Кроме того, закон положительно отвечает на вопрос о том, можно ли не платить НДС, в таких случаях:

- если выручка предприятия без НДС за три последних месяца подряд в общей сумме не превысила 2000000 рублей;

- если фирма продает акцизные и неподакцизные товары, а также ведет их раздельный учет, то ей разрешается получить освобождение для неподакцизных;

- если компания получила освобождение от НДС при продаже неподакцизных товаров, а позднее начала реализовать акцизные, льгота сохраняется;

- если предприятие в Крыму или Севастополе перерегистрируется из Украины в России, то оно для освобождения может не ждать три месяца, чтобы подсчитать выручку.

В 2019 году компании, работающие на едином сельскохозяйственном налоге, также обязали платить НДС. Но при этом для них предусмотрели возможность освобождения:

- если фирма переходит на ЕСХН и подает заявку на льготу в одном году;

- если выручка предприятия за прошедший год без учета налога не превысила:

- в 2019 году — 90 миллионов рублей;

- в 2020 году — 80 миллионов рублей;

- в 2021 году — 70 миллионов рублей;

- в 2022 и следующих годах — 60 миллионов рублей.

Предприятие в течение года не имеет права отказываться от освобождения. Надо ли платить НДС, если оно начнет продавать подакцизные товары или получит выручку больше указанного предела? В таких случаях ему придется снова делиться выручкой с государством с месяца, в котором произошло нарушение, и до конца льготного срока.

https://www.youtube.com/watch?v=SNeHYGYQHFM

Дополнительную поддержку правительство предусмотрело для резидентов научного центра «Сколково». Данные предприятия освобождаются от налога на добавленную стоимость на десять лет, за исключением следующих ситуаций:

- предприятие теряет статус участника инновационного проекта;

- фирма заработала за год более миллиарда рублей;

- менее половины дохода поступило от продажи инновационных товаров.

Кто может не платить НДС

Согласно статье 149 НК РФ юридические лица и предприниматели могут избавиться от необходимости перечислять налог в бюджет при проведении целого ряда операций для собственных нужд или в коммерческих целях:

- Сдача в аренду иностранным лицам и фирмам помещений на территории РФ.

- Продажа продукции и оказание услуг медицинского характера:

- продажа продукции, упомянутой в постановлении №1042 от 30.09.2015 года;

- услуги по перечную ОМС;

📺 Видео

НДС за 5 минут. Базовый курс. Вычеты и возмещение налога.Скачать

О.С. Фёдорова. НДС и налог на прибыль в 2020 годуСкачать

НДС / Общая система налогообложения или ОСНОСкачать

Как считать НДС и налог на прибыль. ОСН для юрлица 2020. #БелыеНалоги2020Скачать

НДС и налог на прибыль. Изменения 2020-2021Скачать

Налоги. Изменения в НК РФ 2020 (НДС, налог на прибыль, налог на имущество)Скачать

Все налоги ООО на ОСН. Какие налоги на общей системе налогообложения?Скачать

Налог на имущество с 2020-го года будет рассчитываться по кадастровой стоимостиСкачать

О регистрации нашей компании !Скачать

ЕСХН: налоги, взносы, НДС. Как считать налоги на ЕСХН. Плюсы и минусы ЕСХН в 2022 году.Скачать

НДС и налог на прибыль. Отчетность и изменения 2020 - 2021 гг.Скачать

Как избежать уплаты налога с банковского вклада: разберем на примерахСкачать

Самый проверяемый налог в России / Как рассчитать НДС?Скачать

Законный возврат НДС в 2020 году! Верните до 300 000 уже сегодня на карту за 15 минутСкачать

Формирование отчетности по НДС за I квартал 2020 годаСкачать

ЕНВД, НДС и проверки: что делать летом 2020 годаСкачать