Акценты этой статьи:

- на основании чего работники и их дети могут получить подарки к новогодним праздникам от работодателя;

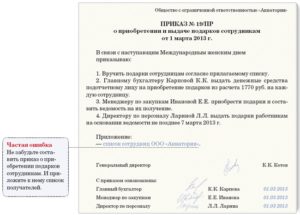

- советы относительно наполнения приказа о приобретении и выдаче подарков и его образец.

Вопрос приобретения новогодних подарков для работников предприятия и их детей должен регулироваться коллективным договором.

Напомним, коллективный договор – это соглашение, заключенное между работодателем и трудовым коллективом с целью урегулирования производственных, трудовых и социально-экономических отношений и согласования интересов.

Порядок и правовые принципы разработки колдоговора устанавливаются Законом от 01.07.93 г. № 3356-XII «» (далее – Закон № 3356).

Колдоговор заключается на всех предприятиях, использующих наемный труд, независимо от формы собственности (ст. 2 Закона № 3356).

Итак, в сравнении с действующим законодательством колдоговор может определять дополнительные гарантии и льготы, в частности относительно приобретения новогодних подарков для детей работников (ч. 3 ст.

7 Закона № 3356). Кроме того, в нем может быть предусмотрено предоставление подарков работникам.

Имейте в виду! Колдоговор надо заключать, даже если на предприятии только один работник. Ведь никаких исключений относительно количества работников не установлено.

Впрочем, интересно то, что ответственности за отсутствие на предприятии колдоговора не предусмотрено. Существует только админответственность за уклонение от заключения колдоговора и за невыполнение его условий (ст.

411, 412 КУоАП). То есть если со стороны трудового коллектива инициируется заключение колдоговора, а работодатель уклоняется от его подписания, то его можно привлечь к админответственности в виде штрафа в размере от 51 до 170 грн.

, а вот штраф за нарушение или невыполнение колдоговора будет составлять от 850 до 1 700 грн. Таким образом, колдоговором должен определяться порядок передачи новогодних подарков работникам и их детям.

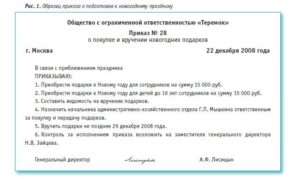

Однако независимо от этого руководитель предприятия должен выдать распорядительный документ – приказ о приобретении и выдаче подарков (далее – приказ).

Приказ также необходим для бухгалтерской службы как основание для отражения в бухучете расходов на закупку подарков. Поэтому рассмотрим, как составляется приказ и приведем его образец.

Совет: если колдоговор на предприятии не заключен, то все вопросы гарантий (в т.

ч. подарков) целесообразно изложить в трудовом договоре (контракте) с работником.

В идеале на частном предприятии должна быть разработана Инструкция по делопроизводству, ведь этот документ устанавливает единый порядок создания документов и работы с ними на предприятии/учреждении/организации, требования к созданию внутренних документов, приказов.

Если такого документа нет, то можно обратиться к Типовой инструкции по делопроизводству в министерствах, других центральных и местных органах исполнительной власти, утвержденной (далее – Типовая инструкция № 55).

Итак, учитывая положения Типовой инструкции № 55, в приказе необходимо

- Новогодние подарки детям сотрудников

- Как правильно оформлять подарки сотрудникам в бухучете

- Как оформлять подарки сотрудникам

- Упрощенная форма договора дарения

- Подоходный налог с подарков

- Как правильно составить приказ о предоставлении новогодних подарков

- Основное о новогодних подарках для работников

- Что должен содержать приказ

- Приказ № 144

- О закупке и предоставлении новогодних подарков

- Новогодние подарки детям сотрудников

- Что входит в детский подарок?

- С какого возраста ребенок может получать подарки

- Положены ли подарки мамам, находящимся в декрете

- Готовые новогодние подарки детям

- До скольки лет детям дают новогодние подарки

- Обязаны ли организации дарить подарки детям сотрудников?

- Новогодние подарки от государства

- Новогодние подарки детям сотрудников: налогообложение

- Ндфл с детских новогодних подарков

- Взносы с новогодних подарков

- Учет новогодних подарков детям сотрудников

- Подарки сотрудникам: оформление, налогообложение, учет

- НДФЛ с подарков сотрудникам

- Страховые взносы с сумм подарков сотрудникам

- До какого возраста дают детям новогодние подарки: выдача и учет для сотрудников

- Выбор подарков для детей

- Учет на счет 10 Материалы

- 🔥 Видео

Новогодние подарки детям сотрудников

→ → Актуально на: 1 декабря 2017 г. Новогодние праздники – время подарков.

И работодатели часто придерживаются этой доброй традиции, одаривая детей сотрудников подарками.

О налоговых последствиях вручения детских подарков и их учете расскажем в нашей консультации. Стоимость безвозмездно переданного имущества относится к расходам, не учитываемых в целях налогообложения прибыли ().

Поэтому на переданные детям работников новогодние подарки уменьшить налогооблагаемые доходы нельзя.

Не получится учесть новогодние подарки и в расходах на УСН (). В целях исчисления НДС передача права собственности на товары на безвозмездной основе признается реализацией ().

Поэтому с рыночной стоимости переданных новогодних подарков нужно начислить НДС (). Соответственно, и входящий НДС по приобретенным подаркам при наличии надлежаще оформленного счета-фактуры может быть принят к вычету ().

Естественно, речь идет о неденежном подарке.

https://www.youtube.com/watch?v=BpQbSHPnbT0

Ведь передача денежных средств НДС не облагается ().

Если переданные новогодние подарки в совокупности с другими подарками, переданными физлицу в течение календарного года, не превысили 4000 рублей, НДФЛ удерживать не нужно ().

Под физлицом при этом понимается сотрудник или сам ребенок, в зависимости от того, кому документально оформлена передача новогоднего подарка.

В противном случае, при превышении «подарочных» доходов 4 000 рублей за год, нужно будет удержать НДФЛ из ближайших денежных доходов физлица-получателя подарка (включая день выдачи подарка, если он передается деньгами).

Если новогодний подарок выдается ребенку работника (или даже самому работнику как представителю одаряемого), начислять страховые взносы не нужно, ведь выдача подарка не производится в рамках трудовых или гражданско-правовых отношений (, ). Если же получателем новогоднего подарка указан сам работник, то во избежание претензий со стороны контролирующих органов работодателю целесообразно заключить с работником договор дарения.

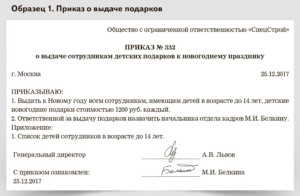

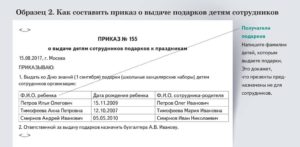

Ведь передача имущества по договору дарения объектом обложения взносами не признается (). Приказ на выдачу новогодних подарков детям сотрудников можно оформить в произвольном виде.

Рассмотрим на примере, как в бухгалтерском учете отразить приобретение и передачу детских новогодних подарков работникам при условии, что рыночная стоимость 1 ед. подарка составляет 2 500 рублей (в т.ч. НДС 18%) и НДФЛ передача подарков не облагается, поскольку стоимость подарков не превысила за год 4 000 рублей на 1 работника.

Дата Операция Дебет счета Кредит счета Сумма, руб.

Видео:РАСПАКОВКА НОВОГОДНИХ ПОДАРКОВСкачать

Как правильно оформлять подарки сотрудникам в бухучете

Гражданский и Трудовой кодексы РФ устанавливают определения:

- Презент, который не связан с трудовой деятельностью работника. Например, выдача сувениров к юбилею сотрудника или к празднику.

- Награждение сотрудника за трудовые заслуги. Например, за выполнение плана или за успешное оформление сделки работодатель решил премировать подчиненных сотрудников подарочными сертификатами, путевками, техникой или другими презентами.

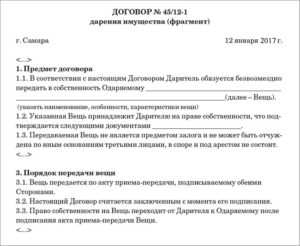

По ч. 1 статьи 572 ГК РФ, подарком следует считать любую вещь (в том числе деньги, электронные и бумажные подарочные сертификаты и даже открытки), которую даритель передает получателю на безвозмездной основе. В нашем случае дарителем выступает работодатель, а получателем — один из подчиненных сотрудников. В таком случае составляется специальный документ — договор дарения.

Договор дарения обязателен только в том случае, когда вручаемый сувенир имеет стоимость более 3000 рублей, а дарителем выступает юридическое лицо — организация-работодатель. Если цена презента ниже обозначенной суммы, составлять договор дарения не обязательно.

В отношении сотрудников бюджетных учреждений, а в особенности госслужащих, рекомендуется оформление договора дарения независимо от стоимости презента. Это позволит оградить работодателя и сотрудника от «коррупционных» проблем и от претензий со стороны контролеров из ФНС.

Что делать, если получателей много? Например, к новому году директор производственного предприятия решил вручить дорогостоящие сувениры 1500 сотрудникам. Не заключать же договор дарения с каждым из работников предприятия.

Выход из ситуации есть. Составьте многосторонний договор дарения, в котором дарителем выступает все тот же наниматель. А одаряемыми — все сотрудники компании, которых решено было наградить презентами.

Такие нормативы закреплены в статье 154 ГК РФ.

Статья 191 ТК РФ определяет, что наниматель вправе поощрить подчиненного за достижения в трудовой деятельности. Стоимость презента является частью оплаты труда одаряемого, что влечет за собой соблюдение определенных норм налогового законодательства. Учитывайте, что передача такого сувенира оформляется не договором дарения, а регламентируется в трудовом договоре (соглашении, контракте).

По сути такой презент представляет собой премию, но только выданную не денежными средствами, а переданную в натуральной, то есть неденежной форме. Об особенностях премирования сотрудников по итогам года читайте в статье «Как рассчитать и начислить 13 зарплату».

Как оформлять подарки сотрудникам

Поощрение работников — это инициатива работодателя. Если руководитель решил вознаградить служащих в подарочной форме, требуется корректное оформление подарков сотрудникам. Работодателю потребуется:

- Распоряжение о приобретении и выдаче подарочной продукции.

- Ведомость выдачи сувениров сотрудникам.

- Договор дарения, при необходимости.

Начнем с приказа о вручении презентов. Чтобы приобрести сувенирную продукцию и вручить презенты в торжественной обстановке, требуется официальное распоряжение руководителя. Оформите его приказом по организации.

Допустимо использовать унифицированные формы Т-11 или Т-11а. Разрешается и использовать произвольную форму. Приказ оформляйте по общим правилам. Список сотрудников перечислите в обязательном порядке.

Допустимо выделить его в отдельное приложение к приказу.

https://www.youtube.com/watch?v=nrg4qhdxTD4

Закон позволяет разделить распоряжения: в первом приказе закрепить конкретное указание ответственному работнику приобрести сувениры, сертификаты, подарки, открытки, а во втором — определить перечень сотрудников, которые будут удостоены награждений.

Затем сформируйте ведомость выдачи подарков сотрудникам. Документ составьте в произвольной форме. Удобнее всего для этого использовать таблицу, в которой будут указаны Ф.И.О.

, должность сотрудника, наименование подарка и его стоимость. Рекомендуем выделить отдельные графы для подписей одаряемых сотрудников и проставления даты вручения. Отметим, что подпись в ведомости является фактом получения презента.

Дату получения сотрудник указывает собственноручно.

Далее придется составить договор дарения. Напомним, что заключение этого документа является обязательным при следующих условиях:

- Даритель — это юридическое лицо. То есть работодатель поощряет своих работников, их детей. Либо компания решила поощрить своих клиентов, контрагентов или деловых партнеров.

- Цена сувенира более 3000 рублей.

Если оба условия соблюдены, то договор дарения — это обязательный документ, только при его наличии и правильном оформлении возможна правомерная передача сувенира одаряемому.

Упрощенная форма договора дарения

Типовая форма является общей, то есть подойдет для разных вариантов дарения. Следовательно, применять обобщенный бланк не обязательно. Работодатель вправе ограничиться составлением договора дарения в простой письменной форме.

Чтобы упростить оформление, учтите в документе следующие обязательные реквизиты:

- Наименование документа.

- Дата и место составления.

- Наименование сторон: даритель и одаряемый сотрудник.

- Предмет соглашения, его характеристика и стоимость.

- Подписи сторон.

Примерный договор дарения в простой письменной форме выглядит так:

Подоходный налог с подарков

Налог на доходы физических лиц исчисляется со всех видов дохода гражданина. Исключений нет. Права на льготы и освобождения есть, а вот исключений нет. Даже презент сотруднику в натуральной форме (вещь, техника, посуда и даже ваза) подлежат обложению подоходным налогом.

Налоговая база для расчета НДФЛ сотрудника включает как материальные, так и нематериальные доходы (п. 1 ст. 210 НК РФ). Это значит, что обложению подвергаются все доходные поступления гражданина, в том числе и доходы, полученные в виде денежных средств, материальных и нематериальных активов. Следовательно, презент — это тот же доход работника, и, соответственно, с него удерживается налог.

Если дарителем выступает работодатель, то он и начисляет НДФЛ. Напомним, что работодатель выступает в роли налогового агента в отношении своих подчиненных. Организация ведет бухучет и налогообложение новогодних подарков по общему правилу: со всех доходов, которые были получены сотрудником от конкретного нанимателя, налоговый агент удерживает и перечисляет в бюджет НДФЛ.

Видео:Открываю ДОРОГИЕ новогодние ПОДАРКИСкачать

Как правильно составить приказ о предоставлении новогодних подарков

Новогодние подарки работникам и их детям: документирование и учет

Новогодние подарки и корпоратив: облагаем НДС и налогом на прибыль

Составляем приказ о проведении корпоратива

Праздники и подарки к новому году: налогообложение доходов

Акценты этой статьи:

- на основании чего работники и их дети могут получить подарки к новогодним праздникам от работодателя;

- советы относительно наполнения приказа о приобретении и выдаче подарков и его образец.

Основное о новогодних подарках для работников

Вопрос приобретения новогодних подарков для работников предприятия и их детей должен регулироваться коллективным договором.

Напомним, коллективный договор – это соглашение, заключенное между работодателем и трудовым коллективом с целью урегулирования производственных, трудовых и социально-экономических отношений и согласования интересов. Порядок и правовые принципы разработки колдоговора устанавливаются Законом от 01.07.93 г. № 3356-XII «О коллективных договорах и соглашениях» (далее – Закон № 3356).

Колдоговор заключается на всех предприятиях, использующих наемный труд, независимо от формы собственности (ст. 2 Закона № 3356).

Итак, в сравнении с действующим законодательством колдоговор может определять дополнительные гарантии и льготы, в частности относительно приобретения новогодних подарков для детей работников (ч. 3 ст. 7 Закона № 3356). Кроме того, в нем может быть предусмотрено предоставление подарков работникам.

Имейте в виду! Колдоговор надо заключать, даже если на предприятии только один работник. Ведь никаких исключений относительно количества работников не установлено. Впрочем, интересно то, что ответственности за отсутствие на предприятии колдоговора не предусмотрено.

Существует только админответственность за уклонение от заключения колдоговора и за невыполнение его условий (ст. 411, 412 КУоАП). То есть если со стороны трудового коллектива инициируется заключение колдоговора, а работодатель уклоняется от его подписания, то его можно привлечь к админответственности в виде штрафа в размере от 51 до 170 грн.

, а вот штраф за нарушение или невыполнение колдоговора будет составлять от 850 до 1 700 грн.

https://www.youtube.com/watch?v=mjZtVDq4ujM

Таким образом, колдоговором должен определяться порядок передачи новогодних подарков работникам и их детям. Однако независимо от этого руководитель предприятия должен выдать распорядительный документ – приказ о приобретении и выдаче подарков (далее – приказ).

Приказ также необходим для бухгалтерской службы как основание для отражения в бухучете расходов на закупку подарков. Поэтому рассмотрим, как составляется приказ и приведем его образец.

Что должен содержать приказ

В идеале на частном предприятии должна быть разработана Инструкция по делопроизводству, ведь этот документ устанавливает единый порядок создания документов и работы с ними на предприятии/учреждении/организации, требования к созданию внутренних документов, приказов. Если такого документа нет, то можно обратиться к Типовой инструкции по делопроизводству в министерствах, других центральных и местных органах исполнительной власти, утвержденной постановлением КМУ от 17.01.18 г. № 55 (далее – Типовая инструкция № 55).

Итак, учитывая положения Типовой инструкции № 55, в приказе необходимо указать:

- основание и цель выдачи подарков (пункт колдоговора предприятия или, при его отсутствии, цель, например: «с целью поздравления работников и их детей с новогодними праздниками»;

- порядок закупки и выдачи подарков. Например, можно прямо указать место закупки подарков, их предельную стоимость, место выдачи и т. п.;

- срок выполнения;

- лицо, ответственное за закупку и представление отчета о фактических расходах. Это может быть как один человек, так и несколько (один закупает, другой готовит и подает отчет).

Приведем образец такого приказа.

Таблица для печати доступная на странице: https://uteka.ua/tables/47797-2

ОбразецСООО «Веселая коровка»Приказ № 14403.12.18 г. г. Запорожье О закупке и предоставлении новогодних подарковВо исполнение пп. 8.8.4 Коллективного договора и с целью поздравления работников предприятия и их детей с новогодними праздниками ПРИКАЗЫВАЮ:1. Начальнику отдела кадров Омельченко М. М. до 07.12.18 г.:

2. |

Видео:тайный санты идея🍩Скачать

Новогодние подарки детям сотрудников

Новогодние подарки очень приятно получать, особенно в детстве. Дарить подарки детям сотрудников – это хорошая традиция. Обычно новогодними подарками занимается профсоюзный комитет предприятия, дирекция по персоналу, а в небольших компаниях непосредственно руководство.

Приятно, когда компания заботится о своих сотрудниках и об их детях, но довольно часто у родителей возникают вопросы, связанные с детскими подарками на Новый год:

Рассмотрим последовательно все эти вопросы, но сначала выясним, что представляют собой детские подарки к новогодним праздникам.

Что входит в детский подарок?

Подарки детям сотрудников, до какого возраста бы они не выдавались, обычно состоят из набора сладостей: разнообразных конфет, шоколадных плиток или батончиков, печенья, вафель. В настоящее время ассортимент их огромен.

Самый простой, экономный и рациональный вариант – это приобретение готовых новогодних подарков детям в виде игрушек и сундучков со сладостями. Изготовлены они, как правило, из глянцевого картона, смотрятся они празднично и красиво, вызывают интерес у детей. Сейчас можно увидеть множество оригинальных подарочных наборов и выбор их велик.

Несмотря на то, что современных детей сладостями не удивишь, они всегда рады таким подаркам и очень ждут, когда родители принесут с работы сладкий сюрприз.

С какого возраста ребенок может получать подарки

Кроме распространенного вопроса – до скольки лет выдают новогодние подарки детям, иногда родители также интересуются, с какого возраста ребенку положен сладкий подарок.

Чаще всего, если внутренние правила и положения предприятия не предусматривают иного, право на подарок ребенок имеет с рождения. Копия свидетельства о рождении ребенка предоставляется в отдел кадров или службу по работе с персоналом.

С этого момента родитель может получать новогодние сладости для своего ребенка.

Положены ли подарки мамам, находящимся в декрете

Многие мамы, которые находятся в декретном отпуске, задаются этим вопросом. Новогодние подарки детям, до какого возраста бы они не выдавались, положены и мамам в декрете в случае, если компания предусматривает выдачу таких подарков.

Женщина, находящаяся в декретном отпуске, состоит в штате предприятия, за ней сохраняются все права, в том числе и право на детский подарок. Самое главное, не забыть своевременно предоставить в отдел кадров свидетельство о рождении ребенка.

Готовые новогодние подарки детям

В каждом подарке сюрпризЛарец от 280 Р Вес: от 600 грамм Сладкий новогодний подарок Заказать В каждом подарке сюрпризМикки с музыкой от 720 Р Вес: от 600 грамм Размер: H27/18*15*18 см.

Сладкий новогодний подарок Заказать В каждом подарке сюрпризМышка торопыжка от 540 Р Вес: от 600 грамм Размер: 39*32 см. Сладкий новогодний подарок Заказать В каждом подарке сюрпризМышонок-Санта от 230 Р Вес: от 600 грамм Размер: 11*8*20 см.

Сладкий новогодний подарок Заказать В каждом подарке сюрпризНа луне от 280 Р Вес: от 600 грамм Размер: 30*8*30 см. Сладкий новогодний подарок Заказать

До скольки лет детям дают новогодние подарки

Рассмотрим главный вопрос – до скольки лет детям дают новогодние подарки.

На государственных предприятиях, на которых финансирование частично осуществляется за счет средств профсоюзных комитетов или ФСС, принято дарить новогодние подарки детям, чаще всего дарят их до наступления возраста 14 лет.

Точно не известно с чем это связано, скорее всего с тем, что в этом возрасте получают паспорт, а значит становятся людьми взрослыми. Однако, многие частные компании дарят подарки и до 16 лет.

Обязаны ли организации дарить подарки детям сотрудников?

Законодательство Российской Федерации не обязывает организации дарить новогодние подарки детям сотрудников.

Все это предусмотрено социальной политикой компании и является добровольным решением руководства, которое определяет, до скольки лет выдают новогодние подарки детям, какие средства готовы на это затратить, сколько подарков выдавать, если оба родителя работают в компании, выдавать ли подарок мамам в декрете.

https://www.youtube.com/watch?v=QXF6_PcKJdE

Все эти моменты обычно регламентируются уставом предприятия, коллективным договором или положением о предприятии. Важно, чтоб подарок состоял из качественных и свежих конфет, а цена его при этом не ударила по бюджету предприятия.

Дарите детям радость, а мы вам в этом поможем!

Соберите свой уникальный подарок в конфигураторе

Дедушка Мороз

Этот вопрос часто задают родители на предприятиях у которых есть малыши. Как правило интересуются следующими вопросами :

“До какого возраста” и “с какого возраста” выдают новогодние подарки?

Законодательство РФ не обязывает руководство компаний выдавать новогодние подарки по единому стандарту. Каждое предприятие устанавливает сроки , размер и получателей новогодних подарков самостоятельно , однако в среднем в России выдают подарки родителям у которых есть дети от 1 года и до 14 лет.

В РФ новогодние подарки детям сотрудников в коммерческих организациях выдает либо руководство предприятия либо профсоюз , однако на практике не все принимают решение о выделении денег на этот праздник. Часто работники сами подают идеи о выделении средств на праздничные сувениры на рассмотрение профсоюзу.

Новогодние подарки от государства

Так как издревле существовала традиция широко отмечать новый год в России то новогодние подарки дарят также муниципалитеты , администрации населенных пунктов и областей, в этом случае подарки получают дети в возрасте от 2 до 15 лет , как правило, в своих образовательных учреждениях – в школах , детских садах и т.д.

Родители же детей в возрасте от 0 до 2 лет получают подарки по месту регистрации ребенка ( ЗАГС ) или в поликлинике в которую прикреплен ребенок.

Так как решение о выделении средств на подарки выделяется администрацией района летом то уже к сентябрю вы можете свободно узнать о порядке выдачи новогодних подарков.

Часто правила меняются , советуем узнавать о регламенте получения подарков в местных органах самоуправления , или в справочной службе вашего города.

Актуально на: 1 декабря 2017 г.

Новогодние праздники – время подарков. И работодатели часто придерживаются этой доброй традиции, одаривая детей сотрудников подарками. О налоговых последствиях вручения детских подарков и их учете расскажем в нашей консультации.

Новогодние подарки детям сотрудников: налогообложение

Стоимость безвозмездно переданного имущества относится к расходам, не учитываемых в целях налогообложения прибыли (п. 16 ст. 270 НК РФ). Поэтому на переданные детям работников новогодние подарки уменьшить налогооблагаемые доходы нельзя.

Не получится учесть новогодние подарки и в расходах на УСН (ст. 346.16 НК РФ).

В целях исчисления НДС передача права собственности на товары на безвозмездной основе признается реализацией (абз. 2 пп. 1 п. 1 ст. 146 НК РФ).

Поэтому с рыночной стоимости переданных новогодних подарков нужно начислить НДС (п. 2 ст. 154 НК РФ).

Соответственно, и входящий НДС по приобретенным подаркам при наличии надлежаще оформленного счета-фактуры может быть принят к вычету (п. 2 ст. 171 НК РФ).

Естественно, речь идет о неденежном подарке. Ведь передача денежных средств НДС не облагается (п. 1 ст. 146 НК РФ).

Ндфл с детских новогодних подарков

Если переданные новогодние подарки в совокупности с другими подарками, переданными физлицу в течение календарного года, не превысили 4000 рублей, НДФЛ удерживать не нужно (п. 28 ст. 217 НК РФ). Под физлицом при этом понимается сотрудник или сам ребенок, в зависимости от того, кому документально оформлена передача новогоднего подарка.

В противном случае, при превышении «подарочных» доходов 4 000 рублей за год, нужно будет удержать НДФЛ из ближайших денежных доходов физлица-получателя подарка (включая день выдачи подарка, если он передается деньгами).

Взносы с новогодних подарков

Если новогодний подарок выдается ребенку работника (или даже самому работнику как представителю одаряемого), начислять страховые взносы не нужно, ведь выдача подарка не производится в рамках трудовых или гражданско-правовых отношений (п. 1 ст. 420 НК РФ, п. 1 ст. 20.1 Федерального закона от 24.07.1998 № 125-ФЗ).

Если же получателем новогоднего подарка указан сам работник, то во избежание претензий со стороны контролирующих органов работодателю целесообразно заключить с работником договор дарения. Ведь передача имущества по договору дарения объектом обложения взносами не признается (п.4 ст.420 НК РФ).

Приказ на выдачу новогодних подарков детям сотрудников можно оформить в произвольном виде.

Учет новогодних подарков детям сотрудников

Рассмотрим на примере, как в бухгалтерском учете отразить приобретение и передачу детских новогодних подарков работникам при условии, что рыночная стоимость 1 ед. подарка составляет 2 500 рублей (в т.ч. НДС 18%) и НДФЛ передача подарков не облагается, поскольку стоимость подарков не превысила за год 4 000 рублей на 1 работника.

Видео:ОГО! Новогодний подарок для брата!Скачать

Подарки сотрудникам: оформление, налогообложение, учет

Из статьи Вы узнаете:

1. Какие налоги и взносы и в каком порядке необходимо начислить при вручении подарков сотрудникам.

2. Как учитываются подарки сотрудникам для целей расчета налога на прибыль, при УСН.

3. В каком порядке отражаются подарки сотрудникам в бухгалтерском учете.

Не секрет, что самый распространенный способ выразить свою благодарность или оказать знак внимания другому человеку – подарить ему подарок. Поэтому многие работодатели практикуют «одаривание» своих сотрудников как часть корпоративной культуры.

Благо поводов для вручения презентов достаточно: это и официальные праздничные даты, такие как Новый год, День защитника Отечества (23-е февраля), Международный женский день (8-е марта), и индивидуальные, например, профессиональный праздник или день рождения сотрудника.

Однако, несмотря на всю торжественность момента, вручение подарков работникам с точки зрения бухгалтерского учета – хозяйственная операция, которую нужно правильно оформить, отразить в учете, рассчитать налоги и взносы.

Как все это сделать правильно и на что обратить внимание бухгалтеру, рассмотрим в этой статье.

НДФЛ с подарков сотрудникам

Подарок, выданный сотруднику, как в денежной, так и в натуральной форме, признается его доходом и подлежит обложению НДФЛ. Обязанность по начислению и удержанию НДФЛ с доходов сотрудника лежит на работодателе, поскольку он является налоговым агентом.

При этом налогом облагается не вся сумма подарка, а только свыше 4 000 руб. (п. 28 ст. 217 НК РФ).

Применяя данное ограничение, нужно учитывать общую сумму подарков, выданных конкретному сотруднику в денежной и натуральной форме, в течение календарного года.

Пример.

- В течение 2014 года сотрудница получила первый подарок в марте (к Международному женскому дню). Стоимость первого подарка 2800 руб. Так как стоимость подарка менее 4000 руб., НДФЛ с нее не начисляется.

- В сентябре 2014 года сотруднице вручили второй подарок ко дню рождения в сумме 3000 руб. В данном случае необходимо удержать НДФЛ с суммы подарка, превышающей 4000 с начала года, то есть с суммы 1800 руб. (2800 + 3000 – 4000).

- Очевидно, что все последующие подарки данной сотруднице, выданные в текущем календарном году, например, к Новому году, должны облагаться НДФЛ в полном размере.

НДФЛ со стоимости подарков рассчитывается в общем порядке: по ставке 13%, если сотрудник резидент, по ставке 30%, если сотрудник не является налоговым резидентом РФ. Подробнее о том, кто такие резиденты и нерезиденты, а также об особенностях исчисления НДФЛ с доходов нерезидентом Вы можете прочитать в этой статье.

! Обратите внимание: момент удержания НДФЛ и перечисления в бюджет зависит от того, в какой форме выдан подарок (Письмо ФНС от 22.08.2014 N СА-4-7/16692):

- если подарок выдан сотруднику в денежной форме, то удержать налог и перечислить его в бюджет необходимо в день выдачи суммы подарка из кассы или перечисления на лицевой счет сотрудника;

- если подарок выдан в натуральной форме, то удержать и перечислить НДФЛ нужно в ближайший день выплаты денежных средств сотруднику, например, в ближайший день выплаты заработной платы. Если после вручения подарка сотруднику не будет производиться никаких выплат до конца календарного года, то работодатель должен не позднее одного месяца со дня окончания налогового периода (года) письменно сообщить сотруднику, а также налоговому органу по месту учета о невозможности удержания НДФЛ и не удержанной сумме налога. В этом случае на сотрудника заполняется справка 2-НДФЛ, в которой в поле «признак» необходимо указать значение «2», и предоставляется в ИФНС не позднее 31 января следующего года.

Доход, полученный сотрудником в виде подарков, отражается в справке 2-НДФЛ в следующем порядке:

- сумма каждого подарка (в т. ч. не превышающая 4000 руб.) отражается в справке как доход с кодом 2720;

- сумма подарка, не подлежащая обложению НДФЛ (т.е. до 4000 руб.), отражается в справке как вычет с кодом 501.

Страховые взносы с сумм подарков сотрудникам

Чтобы определить, начисляются страховые взносы с сумм подарков сотрудникам или не начисляются, нужно четко понимать, к выплатам какого характера относятся эти подарки.

Согласно закону № 212-ФЗ, страховыми взносами облагаются выплаты и иные вознаграждения сотрудникам в рамках трудовых отношений (ч. 1 ст.

7) и не облагаются выплаты и иные вознаграждения по договорам гражданско-правового характера, предметом которых является переход права собственности на имущество (к которым относится договор дарения) (ч. 3 ст. 7). Это означает следующее:

- если подарки выдаются сотрудникам на основании трудовых и коллективных договоров без составления договоров дарения, суммы таких подарков облагаются страховыми взносами;

- если подарки (в том числе в денежной форме) выдаются сотрудникам на основании письменно заключенных договоров дарения, суммы этих подарков не облагаются страховыми взносами в ПФР, ФФОМС, ФСС, в т.ч. на страхование от несчастных случаев на производстве и профессиональных заболеваний.

Видео:DIY: Подарки на Новый год своими руками. 5 ИДЕЙ простых и бюджетных новогодних подарков 2022Скачать

До какого возраста дают детям новогодние подарки: выдача и учет для сотрудников

1) Руководитель предприятия издает приказ об осуществлении закупки и выдачи новогодних подарков детям работников, в котором прописываются все необходимые требования и критерии.

2) Отдел кадров составляет перечень работников, имеющих детей, которым будут выдаваться подарки. Такой перечень формируется на основании копий свидетельств о рождении детей, которые хранятся в отделе кадров. Обычно подарки выдают несовершеннолетним детям (согласно ст. 6 СКУ, это дети в возрасте до 18 лет).

Однако предприятие имеет право самостоятельно вводить ограничения по возрасту детей, которым будут выдаваться подарки.

Поскольку такие подарки являются жестом доброй воли со стороны работодателей, а не их обязанностью.

Даже если о предоставлении подарков работодатель и работники договорились в коллективном или в трудовом договоре, каждая из сторон вправе установить условия такого предоставления.

3) На основании перечня и данных о стоимости подарков составляется утвержденная руководителем смета на закупку подарков. При этом сразу следует учесть, что в 2019 году не облагается НДФЛ и военным сбором подарок в неденежной форме стоимостью до 930,75 грн (пп. 165.1.39 НКУ, пп. 1.7 п. 16-1 подр. 10 раздела ХХ).

4) Приобретение подарков оформляется соответствующими первичными документами. Так, если подарки оплачиваются:

- безналично со счета предприятия — факт оплаты подтверждается выпиской банка с этого счета;

- за наличные доверенным лицом — такое лицо должно предоставить авансовый отчет (или для отчетности по полученным средствам, или для получения возмещения собственных затрат). К авансовому отчету прилагаются документы о соответствующих расходах (кассовый чек, квитанция и т.п.). Оприходования подарков происходит на основании накладной, кассового или товарного чека, квитанции и т. Но в связи с мнением ГФС о наличии дохода в случае возмещения потраченных средств работником для производственных нужд лучше или заключить с ним договор поручения или предоставлять ему подотчетные средства авансом.

5) После приобретения новогодних подарков происходит их раздача по утвержденному перечню на основании ведомости.

На основании оформленного перечня с подписями работников, получивших подарки, как правило, состоит еще и акт на списание таких подарков.

Оба эти документы могут быть составлены работодателем в собственноразработанной форме, при наличии в них обязательных реквизитов по ст. 9 Закона №996.

Выбор подарков для детей

Дети готовятся к Новому году, как к самому большому чуду. Они ждут сюрпризов, волшебства, которое им устраивают взрослые. Ежегодно в организациях разного подчинения возникает вопрос приобретения новогодних подарков. На окончательное решение руководства влияет численность сотрудников с детьми, общее состояние компании, и ее возможности.

https://www.youtube.com/watch?v=uYZoo_p_XHI

Все расходы обязательно вносятся в бухгалтерские ведомости. За приятными для детей сюрпризами лежит кропотливая работа нескольких сотрудников. Главный критерий, по которому начисляются дополнительные средства, – до скольких лет дети могут получать презенты от организаций, на которых работают их родители.

За приятными для детей сюрпризами лежит кропотливая работа нескольких сотрудников.

Важный фактор в таком процессе – это выбор самого подарка. Обычно выбираются готовые подарочные наборы. Универсальным вариантом являются сладости. В преддверие Нового года закупаются наборы по оптовой цене: такой ход позволит сэкономить средства. Одинаковые презенты, сувениры, которые дадут детям на Новый год порадуют и малышей, и ребят старшего возраста.

Учет на счет 10 Материалы

В бухгалтерском учете приобретенные подарки следует отражать на счете 28 «Товары» или субсчете 209 «Прочие материалы». Если речь идет о новогодних подарках в их классическом понимании (не очень дорогой набор сладостей и иногда игрушка), то они будут приобретаться без НДС (почему — рассмотрим ниже). Итак, оприходования таких подарков будет отражаться проводкой Дт 28 (209) Кт 631.

Раздача детских подарков на основании ведомости и акта отразится в бухгалтерском учете проводкой Дт 949 «Прочие расходы операционной деятельности» Кт 28 (209). При этом будут начислены налоговые обязательства по НДС Дт 949 Кт 641/НДС.

Возможно при этом и возникновения сумм НДФЛ и ВЗ, которые надо будет удержать из других доходов работников, в частности, зарплаты: Дт 661 Кт 641/НДФЛ, 642/ВЗ. Но этот момент рассмотрим отдельно.

Пунктом 7.2 Концепции бухгалтерского учета в рыночной экономике России (одобрена Методологическим советом по бухгалтерскому учету при Минфине России, Президентским советом ИПБ России 29 декабря 1997 г.

, далее — Концепция) предусмотрено следующее.

В соответствии с данной нормой активами считаются хозяйственные средства, контроль над которыми организация получила в результате свершившихся фактов ее хозяйственной деятельности и которые должны принести ей экономические выгоды в будущем.

Дебет 10 «Материалы» Кредит 60

- новогодние подарки приняты на учет;

Дебет 19 Кредит 60

- отражен входной НДС со стоимости подарков;

Дебет 68, субсчет «НДС», Кредит 19

- «входной» НДС по подаркам принят к вычету;

Дебет 73, субсчет «Новогодние подарки для детей», Кредит 10

- новогодние подарки переданы сотрудникам;

Дебет 91-2 «Прочие расходы» Кредит 73, субсчет «Новогодние подарки для детей»,

- стоимость подарков учтена в прочих расходах;

Дебет 91-2 «Прочие расходы» Кредит 68, субсчет «НДС»,

- начислен НДС при передаче подарков работникам.

Отметим, что в налоговом учете в силу п. 16 ст. 270 Налогового кодекса не учитывается ни стоимость подарков, безвозмездно переданных сотрудникам, ни сумма НДС, начисленная при передаче этих подарков сотрудникам. В связи с этим в бухучете возникают постоянные разницы и соответствующие им постоянные налоговые обязательства. Таковые подлежат отражению на дату их возникновения.

Пунктом 7.2 Концепции бухгалтерского учета в рыночной экономике России (одобрена Методологическим советом по бухгалтерскому учету при Минфине России, Президентским советом ИПБ России 29 декабря 1997 г.

, далее — Концепция) предусмотрено следующее.

В соответствии с данной нормой активами считаются хозяйственные средства, контроль над которыми организация получила в результате свершившихся фактов ее хозяйственной деятельности и которые должны принести ей экономические выгоды в будущем. Да и в п.

8.3 Концепции сказано, что актив признается в бухгалтерском балансе, когда вероятно получение организацией экономических выгод в будущем от этого актива и когда стоимость его может быть измерена с достаточной степенью надежности.

При этом в рассматриваемой ситуации учет подарков на забалансовом счете нужен не только для обеспечения их сохранности, но и для целей применения вычета «входного» НДС.

Дебет 19 Кредит 60

Когда наступает какой-либо праздник, все задумываются о том, как же выбрать работа сбор новогодних подарков.

https://www.youtube.com/watch?v=NEjre0U9Jf8

Работникам по итогам года были выданы небольшая премия и детские сладкие наборы (подарки). Стоимость подарков не превышает 500 руб. Возможность поощрения работников разовыми премиями (в том числе и по итогам года) предусмотрена коллективным (трудовым) договором. Как отразить в бухгалтерском учете данные поощрения? Какие налоги и взносы следует с них уплатить?

1. Детские подарки

1.1. Бухгалтерский учет

Существует точка зрения, в соответствии с которой приобретенные для вручения в качестве подарков ценности относятся к материально-производственным запасам (на основании п.

2 ПБУ 5/01 «Учет материально-производственных запасов» в качестве активов, используемых для управленческих нужд организации) и учитываются на счете 10 «Материалы» или на счете 41 «Товары».

При передаче подарков расходы в виде их стоимости признаются прочими расходами (на основании п. 12 ПБУ 10/99 «Расходы организации»).

Дебет 41 (10) Кредит 60 (76, 71) — оприходованы подарки;

Дебет 19 Кредит 60 (76, 71) — отражена предъявленная сумма НДС;

Дебет 68, субсчет «Расчеты по НДС» Кредит 19 — принята к вычету сумма НДС;

Дебет 60 (76, 71) Кредит 51 (50) — оплачены подарки;

Дебет 91 Кредит 41 (10) — подарки переданы работникам (детям работников);

Дебет 91 Кредит 68, субсчет «Расчеты по НДС» — начислен НДС с безвозмездной передачи подарков.

Однако, по нашему мнению, ценности, приобретенные организацией специально для вручения в качестве новогодних подарков работникам (детям работников), не могут рассматриваться в качестве актива организации и учитываться в составе материально-производственных запасов (материалов, товаров), так как они не предназначены для использования в производстве продукции или для продажи и не будут приносить организации экономические выгоды (доход) в будущем (п. 2 ПБУ 5/01).

Дебет 60 (76, 71) Кредит 51 (50) — произведена оплата подарков;

Дебет 91 Кредит 60 (76, 71) — учтены затраты по оприходованным подаркам;

Дебет 19 Кредит 60 (76, 71) — учтен НДС по приобретенным подаркам;

Дебет 68, субсчет «Расчеты по НДС» Кредит 19 — принята к вычету сумма НДС по учтенным подаркам;

Дебет 91 Кредит 68, субсчет «Расчеты по НДС» — начислен НДС при передаче подарков;

Дебет 99, субсчет «Постоянное налоговое обязательство» Кредит 68, субсчет «Расчеты по налогу на прибыль» — отражено ПНО (стоимость подарков х ставку налога на прибыль (20%)).

При этом организации следует обеспечить надлежащий контроль за движением этих ценностей.

1.2. Налог на прибыль организаций

В соответствии с п. 16 ст. 270 НК РФ расходы в виде стоимости безвозмездно переданного имущества (работ, услуг, имущественных прав) и расходов, связанных с такой передачей, не учитываются при определении налоговой базы по налогу на прибыль.

1.3. НДС

В соответствии с п. 1 ст. 39 НК РФ реализацией товаров признается передача на безвозмездной основе права собственности на товары одним лицом для другого лица.

В свою очередь, на основании пп. 1 п. 1 ст. 146 НК РФ реализация товаров (работ, услуг) на территории РФ признается объектом обложения НДС. При этом передача права собственности на товары, результаты выполненных работ, оказание услуг на безвозмездной основе признается реализацией товаров (работ, услуг).

То есть безвозмездная передача подарков работникам организации и их детям является объектом обложения НДС.

При этом в силу ст. 171 НК РФ суммы НДС, предъявленные налогоплательщику при приобретении товаров (работ, услуг) для осуществления операций, признаваемых объектами обложения НДС, подлежат вычету. Поэтому суммы НДС, уплаченные организацией при приобретении товаров, безвозмездно переданных работникам в качестве подарков, принимаются к вычету в общеустановленном порядке.

1.4. НДФЛ

1.5. Страховые взносы

Страховыми взносами в ПФР, ФОМС и ФСС РФ облагаются выплаты и иные вознаграждения, начисляемые плательщиками страховых взносов в пользу физических лиц в рамках трудовых отношений и гражданско-правовых договоров, предметом которых является выполнение работ, оказание услуг, а также по договорам авторского заказа, договорам об отчуждении исключительного права, лицензионным договорам (ч. 1 ст. 7 Федерального закона от 24.07.2009 N 212-ФЗ (далее — Закон N 212-ФЗ)).

Если же договор дарения не оформляется, то по вопросу обложения страховыми взносами стоимости подарков, врученных детям работников, существуют две точки зрения.

Полагаем, что этой же логики следует придерживаться и при начислении взносов от несчастных случаев и производственных заболеваний.

🔥 Видео

ОБЗОР НОВОГОДНИХ ПОДАРКОВ РАЗНЫХ ПРОИЗВОДИТЕЛЕЙСкачать

ДОРОГО или ДЕШЕВО Новогодние ПОДАРКИ со СЛАДОСТЯМИ за 200 и 2000 рублейСкачать

НЕ ЗНАЕШЬ, ЧТО ПОДАРИТЬ НА НОВЫЙ ГОД? Классные идеи новогодних подарков, которые точно понравятся 🤩Скачать

УЖАС!!! РАЗВОД НА ДЕНЬГИ! ОБЗОР НОВОГОДНИХ ПОДАРКОВ ИЗ ПЯТЕРОЧКИ! Сладкие подарки из пятерочки!Скачать

фильм Новогодний подарокСкачать

ЧТО ТАКОЕ? Коллективный договорСкачать

ДОРОГО или ДЕШЕВО: Новогодние ПОДАРКИ - Сравниваем Сладкие Новогодние НаборыСкачать

Участвуйте в сборе новогодних подарков для детей из семей мобилизованных 🙏🏻Скачать

В соцзащите начали выдавать новогодние подаркиСкачать

Подарки для детей работников ТПП "Покачёвнефтегаз"Скачать

Коллективный договор: почему он важен?Скачать

Какие доплаты предусмотрены законом за 25 лет трудового стажаСкачать

НОВОГОДНИЕ ПОДАРКИ ВЫДАЕТ УПРАВЛЕНИЕ СОЦЗАЩИТЫСкачать

УПРАВЛЕНИЕ СОЦЗАЩИТЫ ВЫДАЕТ НОВОГОДНИЕ ПОДАРКИСкачать