» » » » 22.08.2020 Земельный участок можно принять к учету в качестве основного средства в том случае, если для него выполняются соответствующие условия. Для объектов ОС существует возможность постепенного списывания стоимости в расходы за счет . Действует ли правила исчисления амортизации для участков природопользования?

Статья описывает типовые ситуации.

Чтобы решить Вашу проблему — или позвоните бесплатно: — Москва — — Санкт-Петербург — — Другие регионы — Это быстро и бесплатно! Условия признания актива в качестве основного средства с точки зрения бухгалтерского учета прописаны в :

- Компания не должна перепродавать актив.

- Основная цель эксплуатации – получение прибыли.

- Объект должен использоваться в производственной, торговой или управленческой деятельности.

- Срок его использования должен превышать 1 год.

Если приобретенный земельный участок удовлетворяет указанным четырем требованиям, то его можно принять в бухучете как основное средство.

С точки зрения налогового учета землю можно отнести к основным средствам, если для участка выполняются условия из :

- Использование в производственных, управленческих или торговых целях.

- Стоимость составляет более 100 тыс.руб.

То есть по законодательству земельный участок компания может учитывать как основное средство. При этом приходуется земля по сумме всех затрат по ее приобретению проводкой Дт 01 Кт 08. Документ-основание для проведения проводки – .

Для земельного участка срок полезного использования не устанавливается, так как данный актив относится к неизнашиваемым объектам.

По сути дела, использовать землю можно бесконечно долго. Ее стоимость может изменяться в результате проводимых изменений и улучшений.

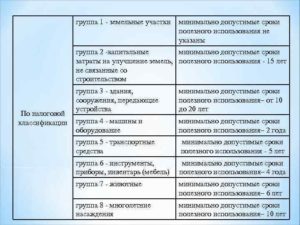

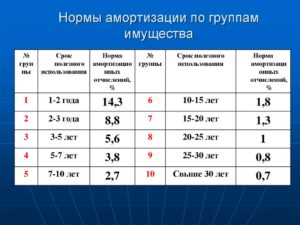

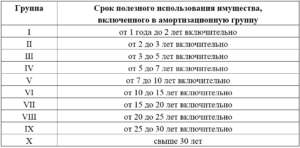

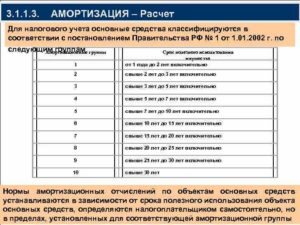

В налоговом учете для основных средств СПИ устанавливается в соответствии с амортизационной группой, к которой относится ОС. Однако земельные наделы и прочие объекты природопользования не включены ни в одну из существующих амортизационных групп, следовательно, в налоговом учете срок полезного использования для земли не устанавливается.

? В соответствии с , для объектов основных средств, потребительские характеристики которых по мере использованию не меняются, амортизацию начислять не нужно.

Здесь же даются пояснения, что к таким активам можно отнести различные объекты природопользования, музейные экспонаты и коллекции, а также земельные участки.

Следовательно, в бухгалтерском учете амортизация на землю не начисляется.

Это логично. Если объект не теряет своих свойств, не изнашивается и может использоваться постоянно, то смысла в списании такого актива за счет амортизационных отчислений нет. Прямого запрета на установление срока полезного использования для земли в ПБУ нет.

Теоретически владелец может установить для участка СПИ, однако смысла в нем не будет, так как этот параметр необходим только для определения амортизационных отчислений, необходимости в которых для земли нет. Даже при установлении срока, амортизацию по земельным наделам начислять в бухучете не нужно.

- Амортизационная группа земельного участка

- Земельный участок к какой группе основных средств относится

- Амортизируются ли земельные участки?

- УСН: подлежат ли амортизации земельные участки?

- Начисляется ли амортизация на земельный участок

- Амортизация земельного участка

- По земельным участкам амортизация не начисляется – эта норма закреплена в п. 17 ПБУ 6/01

- Карьер или свалка? Такой земельный участок – амортизационная группа с периодом эксплуатации не более 20 лет

- Территории, находящиеся под зданиями, не причисляются к амортизационной группе активов

- Начисляется ли амортизация на землю в налоговом учете?

- К какой амортизационной группе относится земельный участок – в классификационной схеме этот тип активов не указан

- Срок полезного использования земельного участка может быть ограничен только в случае наличия доказательств об ухудшении потребительских свойств с течением времени

- Земельный участок 1,0 Га Толмачево Новосибирский район

- Земельный участок 32,37 Га Сосновка Искитимский район НСО

- Земельный участок 5,80 Га ул. Станционная Обь Новосибирский район

- Земельный участок 0,94 Га пер. Звездный Обь Новосибирский район

- Земельный участок 1,75 Га ул. Ломоносова Обь Новосибирский район

- Земельный участок 0,18 Га ул. Ипподромская Центральный район

- Земельные участки относятся к основным средствам

- К какой группе основных средств относится земельный участок

- Земельный участок срок полезного использования

- Обоснование:

- К какой амортизационной группе относится земельный участок?

- Срок службы деревянного дома

- Нормативный срок службы деревьев

- Бп 2.0 принятие к учету ос (земельный участок)

- Амортизация на землю: начисляется или нет в бухучете?

- Амортизируется ли земельный участок в налоговом учете?

- Начисляется ли амортизация на земельный участок: правила бухгалтерского учета

- Начисляется ли амортизация на землю в налоговом учете

- Является ли земельный участок объектом основных средств?

- Амортизационная группа земельные участки

- К какой группе ос отнести смартфон стоимостью 120 тыс

- Окоф для земельного участка 2019

- Бухгалтерский учет и налогообложение операций с земельными участками

- УСН: подлежат ли амортизации земельные участки

- Окоф для земельного участка 2018

- 🎬 Видео

Амортизационная группа земельного участка

Если земельный участок отвечает условиям признания его объектом основных средств, он считается таковым и в бухгалтерском, и налоговом учете (п. 4 ПБУ 6/01 , п. 1 ст. 257 НК РФ).

А начисляется ли амортизация за землю?Стоимость объектов основных средств в общем случае погашается путем начисления амортизации, ежемесячная сумма которой зависит от срока полезного использования соответствующего объекта (п.

17 ПБУ 6/01 ). Однако в отношении тех объектов, потребительские свойства которых с течением времени не изменяются, амортизация в бухгалтерском учете не начисляется (п. 17 ПБУ 6/01 ).

К таким объектам относятся не только земельные участки, но и иные объекты природопользования, предметы музейных коллекций и т.д.

https://www.youtube.com/watch?v=LseS0rjc12Q

Поэтому даже если организация утвердит срок полезного использования земельного участка, это ничего не изменит.

1 ст. 258 НК РФ). Однако для земельного участка амортизационная группа в Классификации не установлена. Но это и не удивительно. Ведь вопрос,

«К какой амортизационной группе относится земельный участок»

является в принципе не корректным. Для земли амортизационная группа не определяется потому, что земля и другие объекты природопользования (вода, недра, прочие природные ресурсы) в налоговом учете не амортизируются (п.

2 ст. 256 НК РФ).Таким образом, можно сказать, что налоговый и бухгалтерский подходы к учету земельного участка с точки зрения его амортизируемости совпадают.

Источник: ОтветЗемельные участки не подлежат амортизации, поэтому они не относятся к амортизационным группам.ОбоснованиеОсобенность земельных участков в том, что их потребительские свойства с течением времени не изменяются.

В связи с этим, законодательством устанавливается, что земельные участки не подлежат амортизации.

Это правило установлено как по налогу на прибыль организаций, так и в бухгалтерском учете (в российских стандартах бухгалтерского учета и в МСФО):Налог на прибыль организаций:

«Не подлежат амортизации земля и иные объекты природопользования (вода, недра и другие природные ресурсы)…»

(п. 2 ст. 256 НК РФ)Российские стандарты бухгалтерского учета (РСБУ)Не подлежат амортизации объекты основных средств, потребительские свойства которых с течением времени не изменяются (земельные участки; объекты природопользования; объекты, отнесенные к музейным предметам и музейным коллекциям, и др.) (п.

58 Международный стандарт финансовой отчетности (IAS)

Земельный участок к какой группе основных средств относится

То есть компания-собственник земли не может уменьшить базу для расчета налога на прибыль за счет амортизации земли. Законодательство обосновывает свою позицию следующим образом: земля относится к объектам природопользования (наряду с водными и лесными ресурсами, недрами и т.п.), которые в свою очередь, не теряют свои свойства с течением времени.

То есть в общем порядке потребительское значение земли является постоянным и неизменным. Позицию можно подтвердить следующим примером: компания, купившая землю под строительство, может использовать участок для размещения объекта недвижимости в течение неограниченного количества времени (и через 20, и через 50 лет на земле может быть размещено здание или другая постройка).

Так как срок полезного использования земли с потребительской точки зрения не ограничен, то и амортизацию на участок начислять не нужно.

Внимание Выходит, что в данном случае земля не «изнашивается», а ее балансовая стоимость с течением времени меняется только за счет улучшений и переоценок. Что касается бухгалтерского учета, то в данном случае положения ПБУ полностью совпадают с налоговым законодательством. Позиция о неначислении амортизации на землю в бухучете подтверждена ПБУ 6/01.

Земля в аренде: проводки Если компания арендует участок, то амортизацию на него также начислять не нужно. Стоимость земли, которая получена во временное пользование, следует отразить на забалансе. Амортизацию необходимо начислять только на объекты ОС, размещенные на арендованном участке.

Видео:Оформление земельного участка в 2024 году. Варианты и Нюансы. Подробный гайдСкачать

Амортизируются ли земельные участки?

- 1 Амортизация земельного участка

- 2 Начисляется ли амортизация на земельный участок — Предприятие Инфо

- 3 Амортизируются ли земельные участки

- 4 Земельные участки к какой группе относятся к

Первый Столичный Юридический Центр

Телефон: +7 (495) 776-13-39, +7 (985) 776 13 39

Является ли земельный участок объектом основных средств?

В первую очередь выясним, является ли земельный участок объектом основных средств в целях налогообложения прибыли. Согласно абз. 1 п. 1 ст.

257 НК РФ под основными средствами понимается часть имущества, используемого в качестве средств труда для производства и реализации товаров(выполнения работ, оказания услуг) или для управления организацией, первоначальной стоимостью более 40 000 руб.

https://www.youtube.com/watch?v=nv8bqO68LgY

При этом из названия указанной статьи следует, что в ней установлен порядок определения стоимости амортизируемого имущества. Отсюда можно сделать вывод, что основные средства являются амортизируемым имуществом. Но ко всем ли основным средствам это относится?

Понятие амортизируемого имущества приведено в п. 1 ст. 256 НК РФ.

Таковым признаются имущество, результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, которые находятся у налогоплательщика на праве собственности(если иное не предусмотрено гл.

25 НК РФ), используются им для извлечения дохода и стоимость которых погашается путем начисления амортизации. Амортизируемым имуществом признается имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью свыше 40 000 руб.

Однако в силу п. 2 ст.

256 НК РФ земля и иные объекты природопользования(вода, недра и другие природные ресурсы) наряду с материально-производственными запасами, товарами, объектами незавершенного капитального строительства, ценными бумагами, финансовыми инструментами срочных сделок не подлежат амортизации.

Следовательно, по мнению автора, земельные участки не являются амортизируемым имуществом. Означает ли это, что их не следует считать и основными средствами? Ответ неоднозначен в силу наличия неопределенности в нормах Налогового кодекса.

В то же время среди судей есть мнение о том, что земельные участки, приобретенные в производственных целях, относятся к основным средствам, не подлежащим амортизации(Постановления ФАС СЗО от 16.10.2012 по делу N А05-9110/2011, от 30.03.2012 по делу N А13-1127/2011). На такой же позиции, по сути, настаивает и Президиум ВАС РФ(см. Постановление от 14.03.2006 N 14231/05).

Согласно п. 2 ст. 256 НК РФ земля относится к объектам, не подлежащим амортизации, что означает использование земельных участков без уменьшения их стоимости и потребительских свойств на протяжении всего срока эксплуатации.

Поэтому ее стоимость не переносится на производимую организацией продукцию.

Основания относить затраты, направленные на приобретение земельных участков, к материальным или прочим расходам, в составе которых учтены иные расходы собственников земли, землевладельцев и землепользователей, отсутствуют.

И продолжение: в отношении объектов основных средств предусмотрено включение понесенных организацией затрат по приобретению, сооружению, доставке и доведению до состояния, в котором эти объекты пригодны для использования, в расходы, связанные с производством и реализацией, только путем начисления сумм амортизации. Отсутствие в гл. 25 НК РФ норм об учете в составе расходов затрат на приобретение земельных участков путем начисления сумм амортизации лишает общество возможности уменьшить налоговую базу по налогу на прибыль на соответствующие суммы.

Данное Постановление было взято на вооружение налоговиками, о чем свидетельствует Письмо ФНС России от 31.05.2006 N ШС-6-14/557@. Еще ранее чиновники излагали свою точку зрения следующим образом(Письмо от 15.04.2005 N 02-1-08/70@).

Поскольку гл. 25 НК РФ не установлено специального режима учета стоимости земли, налогоплательщик имеет право на применение общего порядка учета стоимости имущества, не являющегося амортизируемым, который предусмотрен пп. 3 п. 1 ст.

254 НК РФ.

УСН: подлежат ли амортизации земельные участки?

Согласно этому подпункту к материальным расходам относятся затраты на приобретение инструментов, приспособлений, инвентаря, приборов, лабораторного оборудования, спецодежды и других средств индивидуальной и коллективной защиты, предусмотренных законодательством РФ, и другого имущества, не являющегося амортизируемым. Стоимость такого имущества включается в состав материальных расходов в полной сумме по мере его ввода в эксплуатацию.

Однако при применении указанных норм законодательства в части признания стоимости земельных участков необходимо учитывать, что ни законодательство РФ, ни нормативные(ненормативные) правовые акты не содержат критериев определения даты ввода в эксплуатацию земельных участков. Отсутствие такой даты делает невозможным включение стоимости земельных участков в состав расходов, уменьшающих налоговую базу по налогу на прибыль в порядке, предусмотренном пп. 3 п. 1 ст. 254 НК РФ.

А.Г.Снегирев

Эксперт журнала

«Промышленность: бухгалтерский учет

https://www.youtube.com/watch?v=HsIKgpIdzqw

и налогообложение»

Первый Столичный Юридический Центр.

Наш e-mail: ur-sdelka@mail.ru

Наши телефоны:

8 (985) 763-90-66 8 (495) 776-13-39

8 (985) 776 13 39

Запись к специалистам на прием осуществляется по указанным выше телефонам. Внимание! Консультация платная.

Право собственности

05.08.2013, 21800 просмотров.

Начисляется ли амортизация на земельный участок

3 п. 1 ст. 254 НК РФ.

А.Г.Снегирев

Эксперт журнала

«Промышленность: бухгалтерский учет

https://www.youtube.com/watch?v=HsIKgpIdzqw

и налогообложение»

Первый Столичный Юридический Центр.

Наш e-mail: ur-sdelka@mail.ru

Наши телефоны:

8 (985) 763-90-66 8 (495) 776-13-39

8 (985) 776 13 39

Запись к специалистам на прием осуществляется по указанным выше телефонам. Внимание! Консультация платная.

Право собственности

05.08.2013, 21799 просмотров.

Ответ

Земельные участки не подлежат амортизации, поэтому они не относятся к амортизационным группам.

Обоснование

Особенность земельных участков в том, что их потребительские свойства с течением времени не изменяются. В связи с этим, законодательством устанавливается, что земельные участки не подлежат амортизации. Это правило установлено как по налогу на прибыль организаций, так и в бухгалтерском учете (в российских стандартах бухгалтерского учета и в МСФО):

Видео:Зоны с особыми условиями использования территории / Ограничения и обременения земельных участковСкачать

Амортизация земельного участка

Погашение стоимостной оценки основных средств через амортизационные отчисления регламентировано нормами ПБУ 6/01. Документ приводит перечень активов, не подлежащих амортизации. К ним относятся объекты, по которым:

- не предусмотрено изменение качественных характеристик в кратко- и долгосрочной перспективе;

- потребительские свойства не поддаются влиянию внешних факторов, объекты можно продолжать использовать по прямому назначению неограниченно долго.

По земельным участкам амортизация не начисляется – эта норма закреплена в п. 17 ПБУ 6/01

В эту категорию активов включаются и объекты природопользования с музейными экспонатами. Факт отражения в учетной политике срока эксплуатации земельного надела не может стать основанием для нарушения правил ПБУ.

Карьер или свалка? Такой земельный участок – амортизационная группа с периодом эксплуатации не более 20 лет

МСФО 16, регламентирующий учет основных средств, в п. 58 оговаривает исключительный случай, когда амортизация по земельным площадкам может быть начислена.

Речь идет о территориях, используемых в качестве карьера или свалки. Такой земельный участок – амортизационная группа с периодом эксплуатации не более 20 лет.

По истечении оговоренного локальной документацией периода использования такие земли истощаются.

Деятельность по добыче природных ресурсов приводит к обеднению территории ископаемыми. Свалки становятся причиной скопления большого количества неразложившихся отходов, которые препятствуют дальнейшей эксплуатации земли в любой деятельности.

Земля – амортизационная группа 7, если территория относится к объектам размещения свалок. Такой вывод можно сделать по международным стандартам проведения учетных операций.

Территории, находящиеся под зданиями, не причисляются к амортизационной группе активов

Стоимость таких наделов не оказывает влияния на размер амортизационных отчислений по сооружениям, расположенным на их поверхности.

Начисляется ли амортизация на землю в налоговом учете?

Налоговый учет предполагает формирование амортизационных отчислений с привязкой к амортизационным группам. Перечень таких групп и их особенности устанавливаются ст. 258 НК РФ. Расшифровка классификационных признаков и точные сроки эксплуатации для каждой категории основных средств приведены в правительственном постановлении от 01.01.2002 г. под № 1.

К какой амортизационной группе относится земельный участок – в классификационной схеме этот тип активов не указан

Правила налогового учета по отношению к земельным наделам совпадают с бухгалтерскими положениями. В п. 2 ст. 256 НК РФ уточняется перечень объектов, которые считаются неамортизируемыми. В их числе и земельные ресурсы, недра, источники воды.

Срок полезного использования земельного участка может быть ограничен только в случае наличия доказательств об ухудшении потребительских свойств с течением времени

Это правило не может быть применено к асфальтным покрытиям. Такие активы не участвуют в производственной деятельности, не являются составляющей частью зданий или сооружений. Они классифицируются как элементы благоустройства.

https://www.youtube.com/watch?v=y81yFwesGdo

А в нашем каталоге прибыло… Посмотри новые земельные участки:

Земельный участок 1,0 Га Толмачево Новосибирский район

Цена:5 000 000 ₽ Категория: Назначение: Зонирование: П-2 Площадь (кв. м.): 10000 Форма собственности: собственность ID: 34421

Земельный участок 32,37 Га Сосновка Искитимский район НСО

Цена:55 000 000 ₽ Категория: Назначение: Зонирование: Ж-1 Площадь (кв. м.): 323665 Форма собственности: аренда ID: 1590

Земельный участок 5,80 Га ул. Станционная Обь Новосибирский район

Цена:10 000 000 ₽ Категория: Назначение: Зонирование: П-2 Площадь (кв. м.): 58000 Форма собственности: аренда ID: 8749

Земельный участок 0,94 Га пер. Звездный Обь Новосибирский район

Цена:10 000 000 ₽ Категория: Назначение: Зонирование: П-2 Площадь (кв. м.): 9437 Форма собственности: аренда ID: 8736

Земельный участок 1,75 Га ул. Ломоносова Обь Новосибирский район

Цена:30 000 000 ₽ Категория: Назначение: Зонирование: ОД-1 Площадь (кв. м.): 17450 Форма собственности: собственность ID: 8702

Земельный участок 0,18 Га ул. Ипподромская Центральный район

Цена:17 000 000 ₽ Категория: Назначение: Зонирование: ОД-1 Площадь (кв. м.): 1844 Форма собственности: аренда ID: 18465

Источник: Современный предприниматель

Земельные участки относятся к основным средствам

Постановлением Госкомстата России от 21.01.2003 N 7 (п.

Подборки из журналов бухгалтеру Если участок приобретается за плату, в его первоначальную стоимость включаются: суммы, уплачиваемые в соответствии с договором продавцу; регистрационные сборы, госпошлины и другие аналогичные платежи, произведенные в связи с приобретением и регистрацией прав на землю; расходы на оплату услуг организаций, изготавливающих документы кадастрового учета; расходы на межевание земельных участков; вознаграждения посреднической организации, через которую был приобретен земельный участок; платежи за предоставление информации о зарегистрированных правах; расходы на оплату услуг уполномоченных органов по оценке земельных участков, изготовлению документов кадастрового и технического учета (инвентаризации) объектов недвижимости иные затраты, непосредственно связанные с приобретением и оформлением объекта.

Первый Столичный Юридический Центр Телефон: +7 (495) 776-13-39, +7 (985) 776 13 39 Является ли земельный участок объектом основных средств? В первую очередь выясним, является ли земельный участок объектом основных средств в целях налогообложения прибыли. Согласно абз. 1 п. 1 ст.

257 НК РФ под основными средствами понимается часть имущества, используемого в качестве средств труда для производства и реализации товаров (выполнения работ, оказания услуг) или для управления организацией, первоначальной стоимостью более 40 000 руб.

При этом из названия указанной статьи следует, что в ней установлен порядок определения стоимости амортизируемого имущества.

Отсюда можно сделать вывод, что основные средства являются амортизируемым имуществом. Но ко всем ли основным средствам это относится? Понятие амортизируемого имущества приведено в п. 1 ст. 256 НК РФ.

К какой группе основных средств относится земельный участок

Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01″, утв.БУХУЧЕТ ЗЕМЕЛЬНОГО УЧАСТКА, переоценка, налогообложение, как оформить? 5 ПБУ 6/01). В соответствии с п.п.

7 и 8 ПБУ 6/01 основные средства принимаются к бухгалтерскому учету по первоначальной стоимости, которой признается сумма фактических затрат организации на приобретение ОС, за исключением НДС и иных возмещаемых налогов, в том числе государственная пошлина, уплачиваемая в связи с приобретением объекта ОС. Фактическими затратами на приобретение ОС являются, в частности, суммы, уплачиваемые в соответствии с договором поставщику (продавцу). Поскольку потребительские свойства земельного участка с течением времени не изменяются, в бухгалтерском учете на основании п. Бухгалтерский учет основных средств (ОС) Такое имущество предназначено для перепродажи, поэтому его нельзя расценивать как ОС.

https://www.youtube.com/watch?v=qnH75a2wXf8

В данной статье мы рассмотрим: амортизация земли в бухгалтерском и налоговом учете. Узнаем, можно ли начислить амортизацию асфальтового покрытия. Ответим на вопросы. Компании, приобретающие землю на правах собственности, обязаны отражать участки на балансе согласно порядку учета основных средств.

ВажноОднако среди собственников, купивших землю, часто возникает вопрос: нужно ли амортизировать стоимость земельных участков и можно ли таким образом уменьшить налогооблагаемую прибыль фирмы.

Ответы на эти и многие другие вопросы, касающиеся амортизации земли, Вы найдете в нашей статье. Земля как объект основных средств В соответствии с положениями НК, земельные участки признаются объектами основных средств.

Основанием для отражения земли в балансе могут служить договора купли-продажи, мены, безвозмездного использования.

Видео:Как заработать на земле и участках. 4 стратегии. Советы юриста Юлии ТолстихинойСкачать

Земельный участок срок полезного использования

В связи с тем, что земельный участок не признается амортизируемым имуществом, его стоимость при расчете показателя остаточной стоимости основных средств для перехода на УСНО не учитывается.

Обоснование:

В соответствии с пп.16 п.3 ст.346.12 НК РФ организации, у которых остаточная стоимость основных средств, определяемая в соответствии с законодательством Российской Федерации о бухгалтерском учете, превышает 100 млн.

рублей, не вправе применять упрощенную систему налогообложения. В целях данного подпункта учитываются основные средства, которые подлежат амортизации и признаются амортизируемым имуществом в соответствии с гл.25 НК РФ.

Кроме того, согласно п.4 ст.346.16 НК РФ в целях гл.26.2 «Упрощенная система налогообложения» в состав основных средств включаются основные средства, которые признаются амортизируемым имуществом в соответствии с гл.25 НК РФ.

Пунктом 1 ст.256 гл.

25 НК РФ установлено, что амортизируемым имуществом признаются имущество, результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, которые находятся у налогоплательщика на праве собственности (если иное не предусмотрено настоящей главой), используются им для извлечения дохода и стоимость которых погашается путем начисления амортизации. Амортизируемым имуществом признается имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 40 000 рублей.

Исходя из положений п.2 ст.256 НК РФ земля и иные объекты природопользования не подлежат амортизации.

На основании вышеизложенного, земельный участок не признается амортизируемым имуществом, следовательно, его стоимость при расчете показателя остаточной стоимости основных средств для перехода на УСНО не учитывается. Поэтому организация справе перейти на УСНО с 01.01.2016г. при соблюдении остальных ограничений для перехода.

Разумова И.В.

ООО «ИК Ю-Софт» Региональный центр Сети КонсультантПлюс

Обратите внимание, в законодательстве могли произойти изменения. Мнение эксперта основано на положениях законодательства, действующего на дату подготовки консультации

Если Вы не нашли ответа на свой вопрос, обращайтесь к нам за консультацией. Мы с удовольствием ответим на Ваш вопрос на основании проверенных документов, включенных в Систему Консультант Плюс

Задать вопрос

К какой амортизационной группе относится земельный участок?

Выходит, что в данном случае земля не «изнашивается», а ее балансовая стоимость с течением времени меняется только за счет улучшений и переоценок. Что касается бухгалтерского учета, то в данном случае положения ПБУ полностью совпадают с налоговым законодательством.

Позиция о неначислении амортизации на землю в бухучете подтверждена ПБУ 6/01.

Земля в аренде: проводки Если компания арендует участок, то амортизацию на него также начислять не нужно. Стоимость земли, которая получена во временное пользование, следует отразить на забалансе.

Амортизацию необходимо начислять только на объекты ОС, размещенные на арендованном участке.

Пример.

Тогда все введенные настройки амортизации не будут иметь значения. Но заполнить их придется, так как они обязательны к заполнению. Не забудьте указать счет учета самого основного средства.

https://www.youtube.com/watch?v=UPdbdWyrNZc

Это поле спряталось после всех настроек амортизации и его легко пропустить. Если ведете управленческий учет основных средств, то закладка для этого вида учета заполняется аналогично. А вот в налоговом учете нужно установить значение Стоимость не включается в расходы.

Налоговый учет в документе Принятие к учету ОС в 1С УПП и Комплексной 1.1 Все — теперь документ можно провести. Проверьте, что проводки принятия к учету объекта строительства успешно сформировались.

Ответ Земельные участки не подлежат амортизации, поэтому они не относятся к амортизационным группам. Обоснование Особенность земельных участков в том, что их потребительские свойства с течением времени не изменяются.

В связи с этим, законодательством устанавливается, что земельные участки не подлежат амортизации.

Это правило установлено как по налогу на прибыль организаций, так и в бухгалтерском учете (в российских стандартах бухгалтерского учета и в МСФО): Налог на прибыль организаций: «Не подлежат амортизации земля и иные объекты природопользования (вода, недра и другие природные ресурсы)…» (п. 2 ст.

В данной статье мы рассмотрим: амортизация земли в бухгалтерском и налоговом учете. Узнаем, можно ли начислить амортизацию асфальтового покрытия. Ответим на вопросы. Компании, приобретающие землю на правах собственности, обязаны отражать участки на балансе согласно порядку учета основных средств.

Однако среди собственников, купивших землю, часто возникает вопрос: нужно ли амортизировать стоимость земельных участков и можно ли таким образом уменьшить налогооблагаемую прибыль фирмы.

Ответы на эти и многие другие вопросы, касающиеся амортизации земли, Вы найдете в нашей статье.

Земля как объект основных средств В соответствии с положениями НК, земельные участки признаются объектами основных средств.

Основанием для отражения земли в балансе могут служить договора купли-продажи, мены, безвозмездного использования.

>Нормативный срок службы деревьев

Срок службы деревянного дома

Срок годности деревянного дома также очень зависит от полноты исследовательских работ, проведенных перед непосредственным строительством.

Если детально изучены все свойства почвы и грунта, течения подземных вод, температуры, климата и флоры земельного участка, то с большой долей вероятности можно сказать, что срок эксплуатации деревянного жилого дома будет продолжительным благодаря качественному фундаменту, способному выдерживать большой вес на протяжении длительного времени. А фундамент, как известно – это основа всего.

Прогнозируемый срок службы деревянного дома это продолжительность пользования жильем до достижения физического износа здания 40-60%. При условии обслуживания и своевременного ремонта.

Вычисляется по минимальному сроку службы отдельных не заменяемых (капитальных) конструкций. Здесь и далее рассматривается VI класс капитальности — несущие стены из массива дерева.

Условно деревянные каркасные «коттеджи» эконом-класса и другая крайность — брус из досок с клеем, не рассматриваются в принципе.

Нормативный срок службы деревьев

Критерием оценки технического состояния здания в целом и его конструктивных элементов и инженерного оборудования является физический износ.

В процессе многолетней эксплуатации конструктивные элементы и инженерное оборудование под воздействием физико-механических и химических факторов постоянно изнашиваются; снижаются их механические, эксплуатационные качества, появляются различные неисправности. Все это приводит к потере их первоначальной стоимости.

Физический износ — это частичная или полная потеря элементами здания своих первоначальных технических и эксплуатационных качеств. Многие факторы влияют на время достижения зданием предельно-допустимого физического износа, при котором дальнейшая эксплуатации здания практически невозможна.

Предельный физический износ здания согласно «Положению о порядке решения вопросов о сносе жилых домов при реконструкции и застройке городов», утвержденному Госстроем СССР, составляет 70 %. Такие здания подлежат сносу по ветхости.

Основными факторами, влияющими на время достижения зданием предельно-допустимого физического износа, являются: качество применяемых строительных материалов; периодичность и качество проводимых ремонтных работ; качество технической эксплуатации; качество конструктивных решений при капитальном ремонте; период не использования здания; плотность заселения.

Бп 2.0 принятие к учету ос (земельный участок)

Добрый день. Подскажите пожалуйста. Был 1 большой земельный участок ( принятый к учету, ввели списание ОС (по инвентаризации списали данный участок).

Далее данный участок разделили на 5 участков, ввели Регистрацию земельного участка ( заполнили все данные), далее необходимо Принять к учету данные земельные участки (создаем документ Принятие к учету ОС по инвентаризации, выбираем нужный земельный участок, на вкладке БУ указываем порядок учета — Стоимость не погашается, способ поступление Иное, счет учета 01.01,на вкладке Налоговый учет (УСН) Порядок включения стоимости в состав расходов (УСН) — указываем Не включать в состав расходов. Но при проведение документа выдает сообщение В поле «Порядок включения стоимости в состав расходов:» на закладке «Налоговый учет» установлено значение «Стоимость не включается в расходы» Проведение документа: Принятие к учету ОС 00000000002 от 29.10.2014 12:00:01 (По результатам инвентаризации) Не заполнено значение реквизита «Стоимость (сумма расходов УСН)»! Не заполнено значение реквизита «Срок полезного использования (УСН), мес.»!» документ не проводится. Подскажите пожалуйста кто знает что я упускаю, вроде бы все настройки проверила, все заполнено правильно.

https://www.youtube.com/watch?v=I-LfDzVyIp8

Заранее Благодарю.

Амортизация на землю: начисляется или нет в бухучете?

Стоимость объектов основных средств в общем случае погашается путем начисления амортизации, ежемесячная сумма которой зависит от срока полезного использования соответствующего объекта (п. 17 ПБУ 6/01).

Однако в отношении тех объектов, потребительские свойства которых с течением времени не изменяются, амортизация в бухгалтерском учете не начисляется (п. 17 ПБУ 6/01).

К таким объектам относятся не только земельные участки, но и иные объекты природопользования, предметы музейных коллекций и т.д.

https://www.youtube.com/watch?v=LseS0rjc12Q

Поэтому даже если организация утвердит срок полезного использования земельного участка, это ничего не изменит. ПБУ 6/01 содержит однозначное указание: по земельным участкам амортизация не начисляется.

Амортизируется ли земельный участок в налоговом учете?

Напомним, что в налоговом учете сроки полезного использования объектов основных средств устанавливаются Классификацией основных средств, включаемых в амортизационные группы (Постановление Правительства от 01.01.2002 № 1) (п. 1 ст. 258 НК РФ). Однако для земельного участка амортизационная группа в Классификации не установлена.

Но это и не удивительно. Ведь вопрос, «К какой амортизационной группе относится земельный участок» является в принципе не корректным. Для земли амортизационная группа не определяется потому, что земля и другие объекты природопользования (вода, недра, прочие природные ресурсы) в налоговом учете не амортизируются (п. 2 ст. 256 НК РФ).

Таким образом, можно сказать, что налоговый и бухгалтерский подходы к учету земельного участка с точки зрения его амортизируемости совпадают.

Начисляется или нет амортизация на землю– вопрос возникает в связи с отнесением земельных активов к категории основных средств.

Для объектов основных фондов характерно постепенное устаревание по физическим и потребительским параметрам.

Чтобы у предприятия была возможность обновлять свои внеоборотные ресурсы, по каждому активу устанавливается предельный срок эксплуатации, в рамках которого ежегодно производятся амортизационные отчисления.

Начисляется ли амортизация на земельный участок: правила бухгалтерского учета

Погашение стоимостной оценки основных средств через амортизационные отчисления регламентировано нормами ПБУ 6/01. Документ приводит перечень активов, не подлежащих амортизации. К ним относятся объекты, по которым:

- не предусмотрено изменение качественных характеристик в кратко- и долгосрочной перспективе;

- потребительские свойства не поддаются влиянию внешних факторов, объекты можно продолжать использовать по прямому назначению неограниченно долго.

По земельным участкам амортизация не начисляется – эта норма закреплена в п. 17 ПБУ 6/01. В эту категорию активов включаются и объекты природопользования с музейными экспонатами. Факт отражения в учетной политике срока эксплуатации земельного надела не может стать основанием для нарушения правил ПБУ.

МСФО 16, регламентирующий учет основных средств, в п. 58 оговаривает исключительный случай, когда амортизация по земельным площадкам может быть начислена. Речь идет о территориях, используемых в качестве карьера или свалки. Такой земельный участок – амортизационная группа с периодом эксплуатации не более 20 лет.

По истечении оговоренного локальной документацией периода использования такие земли истощаются. Деятельность по добыче природных ресурсов приводит к обеднению территории ископаемыми.

Свалки становятся причиной скопления большого количества неразложившихся отходов, которые препятствуют дальнейшей эксплуатации земли в любой деятельности.

Земля – амортизационная группа 7, если территория относится к объектам размещения свалок. Такой вывод можно сделать по международным стандартам проведения учетных операций.

Территории, находящиеся под зданиями, не причисляются к амортизационной группе активов. Стоимость таких наделов не оказывает влияния на размер амортизационных отчислений по сооружениям, расположенным на их поверхности.

Бухгалтер должен организовать раздельный учет земли и находящихся на ней других объектов основных средств.

Начисляется ли амортизация на землю в налоговом учете

Налоговый учет предполагает формирование амортизационных отчислений с привязкой к амортизационным группам. Перечень таких групп и их особенности устанавливаются ст. 258 НК РФ. Расшифровка классификационных признаков и точные сроки эксплуатации для каждой категории основных средств приведены в правительственном постановлении от 01.01.2002 г. под № 1.

К какой амортизационной группе относится земельный участок – в классификационной схеме этот тип активов не указан. Правила налогового учета по отношению к земельным наделам совпадают с бухгалтерскими положениями. В п. 2 ст. 256 НК РФ уточняется перечень объектов, которые считаются неамортизируемыми. В их числе и земельные ресурсы, недра, источники воды.

https://www.youtube.com/watch?v=NrbP52efO_w

Срок полезного использования земельного участка может быть ограничен только в случае наличия доказательств об ухудшении потребительских свойств с течением времени. Это правило не может быть применено к асфальтным покрытиям. Такие активы не участвуют в производственной деятельности, не являются составляющей частью зданий или сооружений. Они классифицируются как элементы благоустройства.

Является ли земельный участок объектом основных средств?

Первый Столичный Юридический Центр Телефон: +7 (495) 776-13-39, +7 (985) 776 13 39

Является ли земельный участок объектом основных средств?

В первую очередь выясним, является ли земельный участок объектом основных средств в целях налогообложения прибыли. Согласно абз. 1 п. 1 ст.

257 НК РФ под основными средствами понимается часть имущества, используемого в качестве средств труда для производства и реализации товаров (выполнения работ, оказания услуг) или для управления организацией, первоначальной стоимостью более 40 000 руб.

При этом из названия указанной статьи следует, что в ней установлен порядок определения стоимости амортизируемого имущества. Отсюда можно сделать вывод, что основные средства являются амортизируемым имуществом. Но ко всем ли основным средствам это относится?

Понятие амортизируемого имущества приведено в п. 1 ст. 256 НК РФ.

Таковым признаются имущество, результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, которые находятся у налогоплательщика на праве собственности (если иное не предусмотрено гл.

25 НК РФ), используются им для извлечения дохода и стоимость которых погашается путем начисления амортизации. Амортизируемым имуществом признается имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью свыше 40 000 руб.

Видео:Способы получения земельного участка бесплатноСкачать

Амортизационная группа земельные участки

Здравствуйте, в этой статье мы постараемся ответить на вопрос «Амортизационная группа земельные участки». Также Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте.

Таковым признаются имущество, результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, которые находятся у налогоплательщика на праве собственности ( если иное не предусмотрено гл.

Земля используется в качестве карьера для добычи полезных ископаемых. В случае, если участок приобретен с целью добычи полезных ископаемых, то его стоимость необходимо амортизировать в общем порядке.

После ввода помещения в эксплуатацию данные расходы отражены в налоговом учете с целью уменьшения налогооблагаемой прибыли.

К какой группе ос отнести смартфон стоимостью 120 тыс

В соответствии с пп.16 п.3 ст.346.12 НК РФ организации, у которых остаточная стоимость основных средств, определяемая в соответствии с законодательством Российской Федерации о бухгалтерском учете, превышает 100 млн.

В целях данного подпункта учитываются основные средства, которые подлежат амортизации и признаются амортизируемым имуществом в соответствии с гл.25 НК РФ.

Расходы на улучшение земель Расходы на улучшение земель относятся к пятой амортизационной группе (код ОКОФ 230.

Основные средства 1 и 2 амортизационных групп Итак, движимые активы, отнесенные к первой и второй АМ, не являются налогооблагаемыми объектами по ННИО так же, как и земельные участки, водные объекты, ядерные установки, предметы культурного наследия, ледоколы и прочее п.

Стоимость объектов основных средств в общем случае погашается путем начисления амортизации, ежемесячная сумма которой зависит от срока полезного использования соответствующего объекта (п. 17 ПБУ 6/01 ). Однако в отношении тех объектов, потребительские свойства которых с течением времени не изменяются, амортизация в бухгалтерском учете не начисляется (п. 17 ПБУ 6/01 ).

Окоф для земельного участка 2019

К основным фондам относятся произведенные активы, используемые неоднократно или постоянно в течение длительного периода времени, но не менее одного года, для производства товаров и оказания услуг.

https://www.youtube.com/watch?v=T9xf0bFnGbA

Согласно п. 1 ст. 258 НК РФ налогоплательщик вправе увеличить срок полезного использования объекта основных средств после даты ввода его в эксплуатацию в случае, если после реконструкции, модернизации или технического перевооружения такого объекта увеличился срок его полезного использования.

Организация должна присвоить каждой единице амортизируемых основных средств код, соответствующий нижнему уровню классификационного деления, согласно Общероссийскому классификатору основных фондов, утвержденному постановлением Госстандарта России от N Указанная Классификация может использоваться для целей бухгалтерского учета.

Не подлежат амортизации объекты основных средств, потребительские свойства которых с течением времени не изменяются (земельные участки; объекты природопользования; объекты, отнесенные к музейным предметам и музейным коллекциям, и др.) (п. 17 Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01″, утв.

Кроме того, согласно п.4 ст.346.16 НК РФ в целях гл.26.2 «Упрощенная система налогообложения» в состав основных средств включаются основные средства, которые признаются амортизируемым имуществом в соответствии с гл.25 НК РФ.

В зависимости от настроек программы можно организовать дополнительный учет по складам в количественном или количественно-суммовом выражении.

КонсультантПлюс БЕСПЛАТНО на 3 дня Получить доступ Ключевые аспекты Плательщиками имущественного налога организаций признаются все юридические лица, выбравшие основной режим налогообложения, а также имеющие в собственности активы, отнесенные к облагаемым.

К какой амортизационной группе относится земельный участок Код окоф на земельный участок К какой амортизационной группе относится земельный участок К какой амортизационной группе относится земельный участок 1.

Таким образом, законодательство по бухгалтерскому учету ни при каких обстоятельствах не позволяет учесть в составе себестоимости продукции (работ, услуг) расходы на покупку земли.

Для земли амортизационная группа не определяется потому, что земля и другие объекты природопользования (вода, недра, прочие природные ресурсы) в налоговом учете не амортизируются (п. 2 ст. 256 НК РФ).

Что еще? Сразу всероссийскую базу мвд сделали бы, а от неё и налоговую и пенсионную, банковскую… нет нуж…Аренда недвижимости. Арендодатель Амортизация по земельным участкам, в том числе переданным в аренду, не начисляется (п.

Если земельный участок отвечает условиям признания его объектом основных средств, он считается таковым и в бухгалтерском, и налоговом учете (п.

При этом налоговые органы, скорее всего, будут настаивать на том, что в отношении земли не применяется понятие «ввод в эксплуатацию».

Здание центральной заводской лаборатории Нюансы заполнения авансового расчета по налогу на имущество Нововведения в части исчисления налога на имущество по движимым основным средствам, внесенные Федеральным законом от 24.11.2014 г.

Ответ Земельные участки не подлежат амортизации, поэтому они не относятся к амортизационным группам. Обоснование Особенность земельных участков в том, что их потребительские свойства с течением времени не изменяются.

Бухгалтерский учет и налогообложение операций с земельными участками

Следовательно, стоимость такого имущества не должна включаться в налоговую базу при исчислении платежа. Так что же относится к таким активам? Согласно Постановлению Правительства РФ от При расчете налога на имущество первая амортизационная группа ОС не включается в базу для исчисления платежей в бюджет.

Примерами ОС, отнесенных к данной категории, могут быть ручные строительные инструменты молоток, пила, топор , медицинские инструменты скальпель, зажимы хирургические , оборудование для добычи полезных ископаемых и многое другое.

Вторую АМ составляют имущественные активы, имеющие срок полезного использования более двух лет 24 месяцев и менее трех лет включительно.

Земля в аренде: проводки Если компания арендует участок, то амортизацию на него также начислять не нужно. Стоимость земли, которая получена во временное пользование, следует отразить на забалансе.

https://www.youtube.com/watch?v=epzanIaJd1Q

Помимо срока включение имущества в состав основных средств зависит и от характера его использования. Основными средствами может быть признано имущество, которое: В частности, в состав основных средств могут входить: Ответ на этот вопрос зависит от стоимости объектов непроизводственного назначения.

Однако для земельного участка амортизационная группа в Классификации не установлена. Но это и не удивительно. Ведь вопрос, «К какой амортизационной группе относится земельный участок» является в принципе не корректным.

УСН: подлежат ли амортизации земельные участки

Все бухгалтеры обязаны применять с 2019 года новый ОКОФ – Общероссийский классификатор основных фондов. Он принят приказом Росстандарта от 12 декабря 2014 года № 2019-ст. Погашение стоимостной оценки основных средств через амортизационные отчисления регламентировано нормами ПБУ 6/01.

В предлагаемой вниманию читателей статье автор рассматривает особенности бухгалтерского и налогового учета операций приобретения земельных участков.

При этом данные ведомства не смогли прийти к единодушному мнению в вопросе о возможности принятия уплаченных сумм НДС к вычету.

Окоф для земельного участка 2018

И продолжение: в отношении объектов основных средств предусмотрено включение понесенных организацией затрат по приобретению, сооружению, доставке и доведению до состояния, в котором эти объекты пригодны для использования, в расходы, связанные с производством и реализацией, только путем начисления сумм амортизации.

Ответ: Порядок начисления амортизации на землю не зависит от режима налогообложения, выбранного компанией. Земля не подлежит амортизацию как для предприятий – «общережимников», так и для «упрощенцев».

Первый Столичный Юридический Центр Телефон: , Является ли земельный участок объектом основных средств? В первую очередь выясним, является ли земельный участок объектом основных средств в целях налогообложения прибыли.

В апреле 2017 АО «Фокус» арендовало участок муниципальной собственности с целью строительства складского помещения для собственного использования:

- балансовая стоимость участка – 1.050.704 руб.;

🎬 Видео

Собираетесь покупать ЗЕМЕЛЬНЫЙ УЧАСТОК? А вы знаете, что необходимо проверить перед покупкой?Скачать

Земельные участки. Покупка земельного участка. Как выбрать участок?Скачать

Межевание. Порядок установления границ земельного участка. Что необходимо для регистрации права.Скачать

БЕСПЛАТНАЯ ЗЕМЛЯ // ТОП 4 способа как получить земельный участок для строительства БЕСПЛАТНОСкачать

Правила планировки и застройки садовых земельных участковСкачать

Объединение земельных участков: как объединить и что важно знать?Скачать

Как оформить пустующий земельный участок в свою собственность: три способаСкачать

Как изменить вид разрешенного использования земельного участка?Скачать

Как увеличить участок за счет муниципальной собственностиСкачать

Главная ошибка в выборе земельного участка про которую никто не говорит!Скачать

ПОРЯДОК ПОЛЬЗОВАНИЯ ЗЕМЕЛЬНЫМ УЧАСТКОМСкачать

Прирезка к земельному участку. Перераспределение земель и земельных участковСкачать

Что такое межевание земельного участка? | Как и зачем его проводить?Скачать

Как подготовить схему расположения земельного участкаСкачать

Как найти свободный земельный участок. Пошаговая инструкцияСкачать

Как оформить право собственности на землю?Скачать