Чем грозит повышение ндс до 20%

- Значительное повышение цен на товары и услуги. Рост НДС на 2% предприниматели переложат на плечи потребителя.

- Большинство семей повышение НДС не затронет, т.к. НДС 10% на социально значимые товары не изменится.

- Бюджет получит дополнительные 620 млрд. руб. в год, которые можно будет потратить на социальные и другие программы.

Загрузка .

- Ндс сверху и в том числе в 1с бухгалтерии 8

- Пример расчета НДС

- Как начислить налог по ставке 10 процентов

- Что такое НДС в 2020 году?

- Немного об НДС

- Как считать НДС: формулы вычисления и выделения НДС

- Инструкции по работе с Калькулятором НДС

- Что такое онлайн калькулятор НДС

- Вариант № 2

- Как вычислить ндс сверху

- Как посчитать ндс сверху

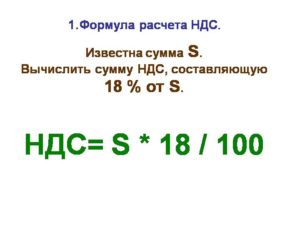

- Формула расчета НДС

- Как рассчитать ндс сверху

- Быстрый расчет стоимости товара или услуги по коэффициенту

- Как рассчитать сумму ндс сверху

- Как высчитать НДС из суммы

- Как начислить НДС сверху

- Как рассчитать ндс сверху суммы

- Самостоятельный расчет

- Онлайн-калькулятор

- Как высчитать ндс сверху

- Как рассчитать НДС к уплате: онлайн калькулятор, формула расчета, примеры

- Как рассчитать НДС 18% от суммы?

- Как посчитать (выделить, начислить) 18-10%% НДС — онлайн-калькулятор

- Самостоятельный расчёт НДС по формуле (пример)

- Пример 1

- Пример 2

- Как вычесть НДС из общей суммы

- Пример 3

- Быстрый расчет стоимости с НДС по коэффициенту

- Онлайн калькулятор НДС 20%

- Что это за налог и какие суммы им облагаются?

- Как вычислить НДС от суммы?

- Плательщики

- Ставки и объекты налогообложения

- Что такое расчетная ставка?

- Что такое налоговый вычет?

- Как рассчитать НДС (20%) для ИП

- Как посчитать НДС 20% от суммы (формула)

- Как посчитать 18

- Из истории возникновения НДС

- Пример расчета НДС

- Вариант № 1

- Как рассчитать сумму НДС

- Как рассчитать НДС сверху

- Формула расчет Ндс сверху

- Ндс сверху

- Ндс из суммы

- Онлайн-калькулятор расчета НДС

- 🌟 Видео

Ндс сверху и в том числе в 1с бухгалтерии 8

Вроде как правильно что выписываем сразу в розничных ценах (НДС в сумме).

Проблема в том что НДС вычисляемый пр-мой “Торговля и склад” по цене кол-ву и НДС в сумме часто не совпадает на копейки а где и на рубли с тем что пробил поставщик в накладной. Бухи недовольны говорят типа нужно чтобы шло… Какие есть варианты решения этой проблемы? Потап Неужели ни у кого с этим проблем не было.

А она меня уже достала! Джинн Проблема есть.

Решения нет. Пусть бухи нарисуют на бумажке как должно быть. С учетом правил арифметики Пупкина. Если им это удастся побороть ошибки округления — можешь патентовать изобретение.

Чучундер При вводе накладных вбивай в колонку НДС/сумма те цифры, которые стоят в первичке — итог по строкам будет биться с первичкой, итог по доку в целом — тоже.Есть такое поняте как прямой расчет, так и обратный расчет. В общем случае — при вычислении НДСа у тебя всегда будут дробные копейки, приходится округлять. При проверке округленного — у тебя уже не будет биться цена.

https://www..com/watch?v=vxROj5RDbms Проблема известная, как вводить док — см.первое предложение. Потап Спасибо. Буду пробовать править НДС / сумму Потап Проблема в том что при вводе в графы НДС/ сумма программа пересчитывает цену.

Что нехай. Пусть будет цена какая получается расчетным путем? Vipersw НДС пересчитывается при изменении цены или суммы.

При изменении НДС сумма не переситывается.Думаю лучше вводить НДС(в сумме или сверху) так как в первичеке.

Если вы потеряли окно ввода сообщения, нажмите Ctrl-F5 или Ctrl-R или кнопку “Обновить” в браузере. Ветка сдана в архив. Добавление сообщений невозможно. Но вы можете создать новую ветку и вам обязательно ответят!

Каждый час на Волшебном форуме бывает более 2000 человек.

Пример расчета НДС

Используя приведенные выше формулы, разберем, как правильно считать НДС (сверх суммы и в том числе), на примерах. Пример 1 ООО «Икс» реализует партию бетонных блоков в количестве 100 тыс.

шт. по цене 55 руб. за штуку.

Ставка НДС — 20% (п. 3 ст. 164 НК РФ), налог в цену не включен.

- Сначала определим стоимость партии без НДС (налоговую базу):

55 руб.

5 500 000 × 20/100 = 1 100 000 руб.

5 500 000 + 1 100 000 = 6 600 000 руб.

- Или определить итоговую сумму можно сразу, без предварительного расчета налога:

5 500 000 × 1,20 = 6 600 000 руб. Соответственно, в расчетных документах и счетах-фактурах нужно указать:

- НДС 20% — 1 100 000 руб.,

- итого с НДС — 6 600 000 руб.

- стоимость без НДС — 5 500 000 руб.,

Пример 2 По прайс-листу ООО «Икс» цена бордюрного камня с учетом НДС составляет 240 руб.

штук. Посчитаем НДС 20%.

- Сначала определим итоговую стоимость партии:

240 руб.

- Посчитаем НДС в том числе:

2 400 000 / 120 × 20 = 400 000 руб.

2 400 000 – 400 000 = 2 000 000 руб. Ее также можно найти без предварительного выделения налога: 2 400 000 / 1,20 = 2 000 000 руб.

Проверить правильность расчета можно, начислив НДС на полученную стоимость без налога: 2 000 000 × 20/100 = 400 000 руб. Соответственно, в расчетных документах и счетах-фактурах нужно указать:

- итого с НДС — 2 400 000 руб.

- НДС 20% — 400 000 руб.,

- стоимость без НДС — 2 000 000 руб.,

О том, как отразить в декларации и в бухучете рассчитанную сумму НДС, смотрите в от КонсультантПлюс.

Как начислить налог по ставке 10 процентов

Начисление налога по ставке 10% производится по той же схеме, что и с НДС 18%.

Схема и действия совпадают, отличие только в значении. Формула для расчета: Н = объем полученных от реализации товаров, услуг или работ, средств Х 10%.

Пример начисления НДС 10% ИП Иванов А.

Г. продал предприятию ООО «Спутник» учебной литературы на сумму 45000 руб. Необходимо вычислить сумму по ставке 10%.

Н = 45 000 х 10/ 100 = 4500. Итого показатель исчисляемого налога равняется 4500 руб.

https://www.youtube.com/watch?v=9Ft0JDNs4pk

Сумма с НДС = 45 000 + 4500 = 49500 руб. Проверка в онлайн калькуляторе:

Что такое НДС в 2020 году?

Это налог на добавленную стоимость, который добавляется на товары или услуги. Налог является косвенным, так как его бремя лежит на конечном потребителе.

Налог начинает поступать в бюджет страны, ранее реализации товара. НДС в 2020 году увеличился с 18% до 20 процентов, существует перечень товаров, которые облагают по ставке 10%, а также товары экспорта по ставке 0%.

- Ставка 0% действительна для товаров из международных перевозок, различных драгоценностей, недавно построенных кораблей, товаров из космической области и транспортных услуг.

- Ставка 10% действует для детских товаров, различных печатных изданий, товаров, связанных с обучением, культурной и научной отраслью, продовольственных товаров, медицинское оборудование и приборы, лекарственные средства.

Немного об НДС

Сдавайте декларацию по НДС с помощью веб-сервиса Контур.Бухгалтерия.

Система сама сформирует декларацию на основе первичных документов и проверит ее перед отправкой. Налог на добавленную стоимость (НДС) — косвенный налог, согласно которому компании перечисляют в бюджет часть добавленной стоимости товаров и услуг.

Закон от 03.08.18 № 303-ФЗ вносит изменения в ставку НДС, указанную в п. 3 ст. 164 НК РФ. С 1 января 2020 года ставка по налогу увеличилась с 18% до 20%.

Рост НДС затронул не всех налогоплательщиков: есть льготный перечень товаров, их продавцы продолжат работать на ставке 10%.

Теперь в России размер НДС может быть 0%, 10%, либо 20%, в зависимости от типа деятельности компании. Сумма НДС в бюджет равна сумме налога, исчисленного по ставке 10%, 20% с налоговой базы, минус сумма налоговых вычетов. Расчет НДС делается по каждой ставке в отдельности.

НДС, который уплачен при приобретении товаров, выполнении работ и оказании услуг, не подлежащих налогообложению, не принимается к вычету. Цена товаров и услуг определяется компаниями исходя из НДС.

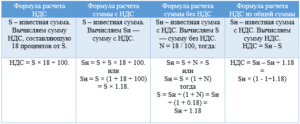

Как считать НДС: формулы вычисления и выделения НДС

Налог начисляют на стоимость продаваемого товара или услуги.

Для этого берут их стоимость и увеличивают ее на сумму налога.

Получается сумма для оплаты покупателем.

Формула расчета стоимости с НДС такова:См = Ст * (1 + Нс / 100), где:См — стоимость при продаже товара.Пример: при величинах Ст = 15 000, Нс = 18%См = 15 000 * 1,18 = 17 700.

Для определения стоимости товара без налога используют следующую формулу:Ст = См / (1 + Нс / 100).Для выделения суммы НДС из стоимости товара нужно применить такую формулу расчета НДС:Нд = См / (1 + Нс / 100).

Таким образом, данные формулы расчета НДС позволяют определить не только сумму НДС, но и стоимостные показатели сделки.

Инструкции по работе с Калькулятором НДС

Рекомендуем сначала выбрать «Тип расчета» (Выделить или Начислить НДС) так как калькулятор все расчеты показывает сразу, по мере ввода чисел.

Режим работы можно изменить, нажав на соответствующую кнопку или кликнув по названию режима работы. Если нужно, измените ставку НДС. Все расчеты на калькуляторе НДС можно производить, даже если нет подключения к интернет.

Последние введенные «Режим работы» и «Ставка НДС» сохраняются в памяти калькулятора. Для копирования «Суммы НДС» или «Суммы Без/С НДС» кликните по цифрам, появится специальное окно.

При нажатии на кнопку «Х» калькулятор сбрасывается к первоначальным настройкам (Выделение НДС по ставке 20%). Результаты вычислений отображаются как в числовом виде, так и прописью.

Суммы прописью удобно копировать из специальных полей. Результаты вычислений можно сохранить, используя кнопку «Сохранить».

Таблицу сохраненных результатов можно редактировать, удаляя не нужные расчеты.

Кликнув по строке в таблице сохраненных результатов, можно перенести данные в основные расчеты. Скопировав «Ссылку на результат», можно отправить ссылку на произведенные расчеты по e-mail или мессенджер.

Что такое онлайн калькулятор НДС

Калькулятор налога на добавленную стоимость – это онлайн сервис, который поможет рассчитать сумму налога сверху и внутри суммы.

https://www.youtube.com/watch?v=GCoWqzAAiAc

Это онлайн сайт, в который вписываются нужные данные. Если вам нужно рассчитать сумму, напишите цифры в окошках и нажмите на кнопки выделить или начислить. В процессе расчёта можно столкнуться с огромным количеством данных.

Но и это не проблема! Все цифры в процессе работы сохраняются в виде цифр и прописью.

А если вам не нужны больше данные, просто нажмите кнопку очистить всё и продолжайте работу.

Вариант № 2

Сначала определим общую стоимость работ с НДС. 83 200 х 1,18 = 98 176 рублей.

Теперь рассчитаем сумму НДС. 98 176: 1,18 х 18 % = 14 976 рублей. Во всех документах бухгалтер ООО «Глобус» укажет следующие значения: стоимость без НДС — 83 200 рублей; НДС —14 976 рублей; стоимость с НДС — 98 176 рублей.

Видео:Как в экселе посчитать НДССкачать

Как вычислить ндс сверху

Пользоваться нашим калькулятором очень просто!

- Если Вам нужно узнать, сколько составит НДС от вашей суммы «сверху», введите данные в соответствующее поле и нажмите кнопку «начислить НДС».

- Если Вы хотите знать, сколько НДС «сидит» внутри вашей суммы, после ввода данных нажмите кнопку «выделить НДС».

Результаты вычислений сохраняются, поэтому Вы сможете увидеть все нужные цифры и в процессе работы с нашим онлайн калькулятором. Если данные Вам больше не нужны – нажмите кнопку «очистить» и Вы их больше не увидите. Для удобства использования результаты вычисления выводятся в числовом виде и прописью.

Зачем вообще считать НДС?

Если Вы находитесь на традиционной системе налогообложения, расчетов по НДС Вам не избежать. Но у многих эти операции с процентами вызывают трудности.

Калькулятор НДС поможет вам посчитать сумму налога с точностью до копеек. Расчет НДС займет у вас всего пару секунд.

С налогом на добавленную стоимость в основном сталкиваются компании и ИП, применяющие ОСНО.

Самый распространенный объект налогообложения — реализация товаров (работ, услуг) на территории Российской Федерации. Полный перечень облагаемых объектов можно найти в ст.

146 НК РФ.

Всего предусмотрено три вида налоговых ставок:

0 % — здесь калькулятор НДС не понадобится;

10 % — узнать точную сумму налога поможет наш калькулятор;

18 % — посчитать НДС можно с помощью нашего онлайн-калькулятора.

Необходимость посчитать НДС чаще всего возникает у продавца. Налог следует отразить в накладной (акте) и счете-фактуре либо в УПД, который заменяет эти два документа.

Как посчитать ндс сверху

Суммы прописью удобно копировать из специальных полей.

Результаты вычислений можно сохранить, используя кнопку «Сохранить». Таблицу сохраненных результатов можно редактировать, удаляя не нужные расчеты. Кликнув по строке в таблице сохраненных результатов, можно перенести данные в основные расчеты.

Скопировав «Ссылку на результат», можно отправить ссылку на произведенные расчеты по e-mail или мессенджер.

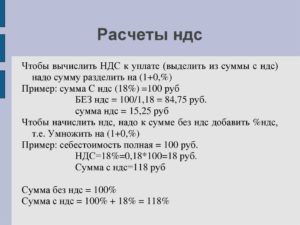

Формула расчета НДС

Для выделения НДС из суммы нужно Цену с НДС умножить на 18 и разделить на 118.

Попробуем посчитать НДС, выделим НДС из 550: 550х18/118=83.90. НДС равен 83.90, сумма без НДС — 550-83.90 = 466.10.

Начислять НДС тоже не сложно. Необходимо Цену без НДС умножить на 0.18 (получаем сумму НДС) и к получившемуся результату прибавить Цену без НДС.

Для примера начислим НДС на 550: 550х0.18+550=649.

Как рассчитать ндс сверху

Итоговая стоимость х 18 /118, при условии, что ставка составляет 18 процентов.

Пример № 2: ООО «Эверест» оплачивает счет, выставленный компании за выполненные работы. Итоговая сумма к оплате составляет – 25 500 руб. К услугам, указанным в счете, применяется обычная ставка в размере 18%: 25 500 х 18 / 118 = 3 889 руб. 83 коп.

https://www.youtube.com/watch?v=rLIktFN20lo

Рассчитанная сумма будет указана в декларации для налогового учета.

Быстрый расчет стоимости товара или услуги по коэффициенту

Часто работники финансовой сферы используют специальные коэффициенты.

Для наглядного разъяснения используем вводные данные из примера №1:

7 500 х 1,18 = 8 850 руб.

Обратная операция будет выглядеть так (пример №2):

25 500 х 0,152542 = 3 889,82

Коэффициенты не являются истинным отображением смысла налога, но упрощают процесс его вычисления.

Как рассчитать сумму ндс сверху

Данный расчет необходим, когда у вас есть определенная сумма и вам необходимо прибавить к ней НДС – это происходит в большинстве случаях, когда происходит перепродажа товара. Формула НДС весьма проста.

Для расчета исходная сумма умножается на ставку, например, на 18% – тем самым мы рассчитаем величину налога на добавленную стоимость, после чего прибавим к ней саму сумму, в результате получим сумму с налогом.

Пример и формула расчета ндс сверху:

Исходная величина – 7000 рублей, ставка 18%.

Налог = 7000*18%=1260.

Сумма с НДС = 7000+1260=8260 рублей.

Как высчитать НДС из суммы

Данный случай несколько сложней, но главное понять принцип расчета. Отличие от первого состоит в том, что исходная величина уже содержит в себе сумма налога и его необходимо выделить.

Порядок проведения расчетов в данном случае также отличен.

Внимание Согласно смете, общая стоимость работ составила 83 200 (Восемьдесят три тысячи двести рублей), в том числе НДС 18 %.

Чтобы узнать сумму НДС, введите в поле «Цена» 83 200. Далее кликните рядом со значением «Выделить НДС». Заключительным этапом выберите нужную ставку налога — 18 %. Наш калькулятор автоматически рассчитает искомую сумму.

НДС будет равен 12 691,53 рубля.

Проверить расчет легко: 83 200: 1,18 х 18 % = 12 691,53.

Как начислить НДС сверху

Начислить НДС сверху заданной суммы намного проще. Для этого следует просто умножить данную сумму на ставку налога.

Наш онлайн-калькулятор не только рассчитает налог, он также покажет сумму без НДС и общую сумму.

Чтобы в одно действие узнать сумму с НДС, бухгалтер должен умножить сумму без НДС на 1,18 (при ставке 18 %) или на 1,1 (при ставке 10 %).

Пример расчета общей суммы.

Допустим, товар без НДС стоит 56 000 (Пятьдесят шесть тысяч рублей). НДС составляет 10 % от данной суммы. Требуется узнать общую стоимость товара с НДС.

Стоимость товара = 56 000 х 1,1 = 61 600 рублей.

Чтобы узнать сумму НДС, нужно умножить изначальную сумму на 0,1.

56 000 х 0,1 = 5 600 рублей.

Такой же результат можно получить, если начальную сумму умножить на 10 % (56 000 х 10 % = 5 600).

Чтобы сэкономить время при расчете налога и не ошибиться, используйте онлайн-калькулятор НДС.

Пример расчета. ООО «Глобус» произвело ремонт склада у ООО «Мечта». Согласно смете, стоимость работ без учета НДС составила 83 200 (Восемьдесят три тысячи двести рублей).

НДС составляет 18 %.

Как рассчитать ндс сверху суммы

Остановимся на каждом из них подробнее.

Самостоятельный расчет

Чтобы самостоятельно определить показатель, необходимо воспользоваться следующей формулой:

БдН х СтН / 100, где:

БдН – налогооблагаемый товар или услуга; СтН – ставка налога для определенной категории. Ниже приведена формула с примером.

Пример № 1: ООО «Экватор» предоставило клиенту товар на сумму 7 500 руб. Ставка составляет 18%. Проведя математическую операцию, получаем: 7500 х 18 / 100 = 1 350 руб.

Видим типичное определение НДС сверху.

Теперь компания выставляет клиенту счет.

В него будет включена основная стоимость и добавленный показатель.

Общая цена составит: 7 500 + 1 350 = 8 850 руб.

Онлайн-калькулятор

Позволяет автоматически рассчитать показатель и получить точные данные.

https://www.youtube.com/watch?v=JI5-WmClnOg

Далее из полученного числа вычитают исходную сумму: 847,457 Ц 1000 = -152,542.

Поскольку НДС положительное число, то указанный результат умножается на -1. Получаем НДС = 152,54 (округлили до копеек).

Если нужно начислить НДС

То используется простая формула — сумма умножается на 1,хх (где хх -ставка НДС), например, на 1000 рублей при налоге в 18%:

1. 1000 *1,18 (если НДС 18%) = 1180 (сумма с учётом НДС)

либо

2. Умножьте сумму на 0.18 и получите сумму НДС, 1000 * 0,18 = 180 рублей (сумма НДС)

Кроме этого, определить сумму налога можно и при помощи калькулятора в онлайн-режиме простым введением в соответствующие поля суммы, процента НДС и необходимой операции (начисление или выделение НДС).

Используя же, к примеру, программное обеспечение «1С:Предприятие», то расчёт НДС осуществляется формированием счёта-фактуры с указанием стоимости товара.

Как высчитать ндс сверху

Налог является косвенным, так как его бремя лежит на конечном потребителе. Налог начинает поступать в бюджет страны, ранее реализации товара. НДС по умолчанию составляет 18 %, существует перечень товаров, которые облагают по ставке 10%, а также товары экспорта по ставке 0%.

- Ставка 10% действует для детских товаров, различных печатных изданий, товаров, связанных с обучением, культурной и научной отраслью, продовольственных товаров, медицинское оборудование и приборы, лекарственные средства.

- Ставка 0% действительна для товаров из международных перевозок, различных драгоценностей, недавно построенных кораблей, товаров из космической области и транспортных услуг.

Видео:НДС за 5 минут. Базовый курс. Вычеты и возмещение налога.Скачать

Как рассчитать НДС к уплате: онлайн калькулятор, формула расчета, примеры

В соответствии с законодательством, реализация продукции и оказание услуг в РФ сопровождается уплатой налога НДС.

На сегодняшний день ставка НДС — 18%. В некоторых случаях применяется льготная ставка, которая составляет 10%.

Обычная и льготная ставки очень широко используются в налоговом учете, с ней имеют дела бухгалтера, экономисты, аудиторы, налоговые консультанты и пр.

В данной статье будут рассмотрены следующие вопросы:

- как рассчитать сумму НДС?

- как быстро посчитать сумму с НДС?

- как вычесть налог на добавленную стоимость из суммы?

- как рассчитать НДС от суммы: онлайн-калькулятор, формула расчета, примеры.

Как рассчитать НДС 18% от суммы?

В статье рассмотрим методы расчета НДС с помощью онлайн-калькулятора и формулы. Данный расчёт нужен в случаях, когда его нужно добавить в стоимость товара или услуги, а также для внесения полученных значений в налоговую декларацию.

Как посчитать (выделить, начислить) 18-10%% НДС — онлайн-калькулятор

Для расчёта суммы НДС 18% (или 10%) можно воспользоваться онлайн-калькулятором — инструментом автоматического расчёта по заданной сумме на странице сайта.

Самостоятельный расчёт НДС по формуле (пример)

Расчет НДС, который в обязательном порядке начисляется на все реализованные товары и предоставленные услуги, делается по следующей формуле:

НДС = БдН х СтН / 100, где:

- БдН — налогооблагаемая база;

- СтН — ставка налога для данной категории товаров или услуг.

Как рассчитать НДС от суммы: онлайн-калькулятор, формула расчета, примеры?

Пример 1

Пример № 1: ООО «Куб» оказало услуги клиенту и предоставляет ему счет к оплате. Стоимость оказанных услуг составляет 8 650 руб. Ставка НДС — 18%.

Применив формулу, получаем: НДС = 8 650 х 18 / 100 = 1 557 руб.

Следовательно, организация выставляет клиенту счет за оказанные услуги, в который включена стоимость услуг + НДС, рассчитанный на эту стоимость. В этом случае счет для клиента будет содержать:

- Наименование видов работ и их перечень.

- Раздел «Итого», где будет указана стоимость оказанных услуг — 8 650 руб.

- НДС — 18% и сумму этого налога — 1 557 руб.

- Раздел «Всего к оплате», состоящий из стоимости работ и НДС.

Итого к оплате = 8 650 + 1 557 = 10 207 руб. Именно эту сумму должен выплатить клиент организации.

Пример 2

Пример № 2: ООО «Интеграл» осуществило поставку детского питания на сумму 28 200 рублей. Данная категория товара в России относится к льготной категории и ставка НДС для нее составляет 10%.

Используя вышеуказанную формулу, производим расчет: НДС = 28 200 х 10 /100 = 2 820 руб.

Общая сумма, которую должен оплатить покупатель детского питания составляет: 28 200 + 2 820 = 31 020 руб.

Как вычесть НДС из общей суммы

Обратный расчет, когда известна итоговая стоимость товара или услуги и необходимо выделить из нее НДС. Как высчитать НДС 18%, который включен в стоимость товара? Для расчета применяется следующая формула: НДС = Итоговая стоимость х 18 /118 — 18% ставка. Или, если речь идет о льготной ставке налога: НДС = Итоговая стоимость х 10/110 — 10% ставка.

Пример 3

Пример № 3: ООО «Лагуна» должна оплатить счет, выставленный ИП за оказание определенных услуг. Итоговая сумма оплаты по счету составляет — 63 200 руб.

К услугам, указанным в счете, применяется НДС по обычной ставке — 18%. Как рассчитать, сколько составляет НДС? Используем формулу: НДС = 63 200 х 18 / 118 = 9 640 руб. 68 коп.

Рассчитанная сумма НДС указывается в декларации для налогового вычета.

Быстрый расчет стоимости с НДС по коэффициенту

Многие налоговики, бухгалтеры и экономисты при расчете НДС используют не вышеописанные формулы, а коэффициенты. Например, при расчете НДС на реализованную продукцию (как в примере № 1) искомую величину можно вычислить так:

8 650 х 1,18 = 10 207 руб.

Обратный расчет (как в примере № 3):

63 200 х 0,152542 = 9 640 руб.

Коэффициенты не отображают смысл налога на добавленную стоимость, а только помогают рассчитывать его более упрощенно. При любом, даже незначительном, изменении ставки налога, вышеуказанные коэффициенты потеряют значимость.

Применять их можно только для расчета НДС по ставке 18 или 10%. Еще один нюанс — при использовании коэффициентов часто происходит некорректное округление, а именно — во второй цифре после запятой.

Поэтому, большинство бухгалтеров все-таки предпочитают использовать формулы для расчета НДС, которые дают гарантированно правильный результат.

Видео:НДС на примере простыми словамиСкачать

Онлайн калькулятор НДС 20%

Вы представитель организации или индивидуальный предприниматель и хотите понять, как посчитать сумму с НДС, чтобы включить налог в итоговую цену товара или услуги, или узнать, как выделить НДС из суммы? С помощью онлайн-инструмента сделать это чрезвычайно просто. Чтобы использовать онлайн НДС калькулятор, выполните единственное действие — введите число в строку.

Справа появятся выделенный и начисленный налог и сумма продажи или покупки с учетом и без учета налога.

Так как некоторые товары облагаются по ставке 10%, то в строке «ставка налога» разрешено изменение значения, калькулятор НДС формирует значение с учетом этой ставки.

В полях справа тут же появятся правильные итоговые цифры.

Что это за налог и какие суммы им облагаются?

Налог на добавленную стоимость государство берет с организаций и предпринимателей, которые продают товары, услуги, работы и ввозят продукцию через таможню. Чтобы понять, с чего взимается этот косвенный платеж в бюджет, разберемся, что такое добавленная стоимость.

Добавленная стоимость — это разница между ценой покупки товара и ценой его реализации. Фактически это наценка, которую сделал продавец, с нее и следует заплатить в бюджет.

Обложению обязательно подлежат все полученные авансы и стоимость любой продукции, которую организация или ИП отдает даром (в этом случае онлайн калькулятор НДС поможет начислить исходя из средней рыночной стоимости товара или услуги).

Как вычислить НДС от суммы?

Проще всего разобрать на наглядном примере, что представляет собой выделение НДС из суммы, и сделать это можно даже без калькулятора.

Пример: Вы руководитель организации и купили продукт у поставщика за 120 рублей. Из них 20 рублей — сумма обязательного платежа в бюджет по ставке 20%, которую вы заплатили, так как она включена в стоимость товара.

Без такого обязательства на добавленную стоимость покупка стоила бы 100 рублей. Продать этот продукт вы хотите за 180 рублей — с наценкой 50%. Поэтому к его стоимости вы добавляете 20%, которые заплатит покупатель товара. 20% от 180 рублей — составляет 36 рублей.

Значит, вы продаете товар за 216 рублей с учетом налога. Ваша фирма не платит в бюджет всю выручку, которую получит от покупателя. Заплатить нужно с той части цены, которую вы добавили или наценили при продаже.

Те 20 рублей, которые вы заплатили поставщику при покупке, вычитаются из итога в 36 рублей. Размер платежа, который вы должны отправить государству, составит 36 – 20 = 16 рублей.

Плательщики

В России этот налог платят все юридические лица и индивидуальные предприниматели, кроме:

- хозяйствующих субъектов, использующих УСН;

- плательщиков ЕНВД;

- тех налогоплательщиков, чья выручка за год составила не более 2 млн рублей (чтобы освободиться от статуса плательщика и необходимости платить, подайте заявление в территориальную инспекцию ФНС).

Ставки и объекты налогообложения

Существуют 2 обычные ставки:

- 20% — основная;

- 10% — пониженная.

И одна льготная:

Чаще применяется основная — 20%. В связи с ее распространенностью в примерах мы покажем, как высчитать НДС 20% от суммы.

https://www.youtube.com/watch?v=vUl6ZINOA8I

Пониженная ставка 10% действует при продаже тех видов товаров, которые прямо перечислены в Налоговом кодексе:

- детские товары;

- учебная литература;

- продовольственные товары, приведенные в статье 164 НК РФ;

- некоторые медицинские товары;

- племенные животные.

Льготную нулевую ставку, как и десятипроцентную, используют при продаже товаров, работ и услуг из четко ограниченного перечня (статья 164 НК РФ). Один из пунктов списка — экспорт. Право использовать ставку 0% подтверждается документально.

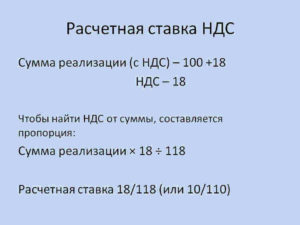

Что такое расчетная ставка?

Иногда размер платежа нужно вычислить с доходов с уже содержащимся в них налогом. Тогда применяется обратный способ расчета по формулам:

Это и есть расчетные ставки 20/120 или 10/110. Калькулятор уже учитывает все расчетные ставки, поэтому с его помощью осуществить расчет проще. Выделить НДС онлайн можно буквально в несколько щелчков мышкой.

Пример: Фирма получила аванс в сумме 120 рублей с учетом налога. Как рассчитать НДС от суммы в этом случае? Налог с такого аванса платят с применением обычной общепринятой расчетной ставки.

Он составит: 120 * 20/120 = 20 рублей. Выделение НДС из суммы в этом случае дает такой же итог, как при использовании обычной ставки 20%.

Правильно ли вы сделали вычисления по обычной ставке, покажет расчетная формула выделения НДС.

Случаев, когда используется расчетная ставка, — семь, они перечислены в статье 164 Налогового кодекса. Платеж в бюджет рассчитывается так, только если в выручку, полученную от покупателя он уже включен и необходимо выяснить, как посчитать НДС от суммы стоимости товара, работы или услуги.

Это необходимо:

- При получении средств за товары из списка статьи 162 НК РФ. Это:

- деньги, которые фирма получает при продаже как финансовую помощь или для пополнения фонда;

- доход в виде процента за оплату продукции векселями или облигациями или в виде процента, который выше основной ставки ЦБ;

- доход от страховых выплат при неисполнении обязательств партнёрами.

- При получении авансов за предстоящую поставку или передачу имущественных прав.

- При удержании суммы налоговыми агентами.

- При продаже приобретенного имущества.

- При продаже сельхозпродукции.

- При перепродаже автомобилей, купленных у физических лиц.

- При передаче прав на имущество по пунктам 2-4 статьи 155 НК РФ.

Итак, когда мы знаем, как вычесть НДС 20% от суммы, рассмотрим вопрос, чем при определении суммы положенного налогоплательщику вычета может помочь формула начисления НДС . К этому вопросу налоговики всегда относятся с наибольшим подозрением.

Что такое налоговый вычет?

Вычет — фактически это тот налог, который вы заплатили, покупая товар у поставщика, в составе его цены. Не существует продукции, стоимость которой не содержала бы в себе такой части. Даже при поступлении товаров из-за границы они облагаются налогом при пересечении пределов РФ по их таможенной задекларированной стоимости.

При дальнейшей продаже продукции по назначенной вами цене вы должны бюджету за минусом этой суммы. У вас должны быть документы от поставщика, доказывающие покупку продукции и оплату включенного в стоимость НДС. Подтверждением в большинстве случаев являются счета-фактуры.

Кроме предъявленных поставщиками сумм принять к вычету можно (статья 171 НК РФ):

- удержанный при ввозе на таможне;

- заплаченный в бюджет при продаже, если покупатель потом отказался и вернул товар;

- заплаченный заранее, если потом договор расторгнут и предоплата возвращена;

- предъявленный подрядчиком при капитальном строительстве или монтаже (демонтаже) основных средств;

- предъявленный поставщиками товаров, нужных для собственных строительных нужд фирмы;

- заплаченный в бюджет при строительстве для нужд фирмы;

- перечисленный в бюджет налоговыми агентами;

- заплаченный в связи с командировочными или представительскими расходами;

- уплаченный за ранее не подтвержденный бумагами экспорт после подтверждения;

- уплаченный со стоимости имущества, входящего в уставной капитал.

Как рассчитать НДС (20%) для ИП

Для ИП он рассчитывается так же, как и для организаций. Пользуйтесь тем же калькулятором НДС. В сроках уплаты тоже нет никакой разницы — налогоплательщики подают декларацию и платят в бюджет до 25-го числа месяца, идущего за отчетным кварталом.

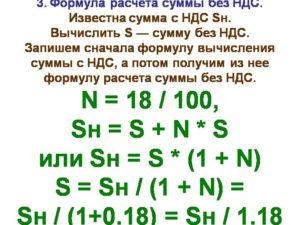

Как посчитать НДС 20% от суммы (формула)

Рассмотрим принцип, который используется в онлайн калькуляторе, чтобы, в случае, если налог включен в стоимость, автоматически осуществить вычисление НДС.

Например, это необходимо, чтобы корректно поставить на учет основные средства или просто понять, сколько вы переплатили государству. Если понять принцип, то делать расчет можно и без помощи сервиса.

Вдруг под рукой не окажется интернета?

Чтобы выделить НДС: разделите нужную величину на 1+20% (это 1,20), затем отнимите исходную сумму, умножьте на –1 и округлите до копеек в ближайшую сторону.

https://www.youtube.com/watch?v=LBySdOieKJ8

Разберем формулу на нашем примере: выделим сумму по ставке 20% из 120 рублей.

Начислить НДС на нужную сумму еще проще. Если величину дохода без НДС умножить на 0,20, получится сумма самого налога, а если умножить на 1,20 — стоимость товара с учетом налога.

Снова простейший пример: начисляем НДС 20% на 100 рублей.

Видео:Таблица Excel 2016 рассчитать Налог 12 Скачать

Как посчитать 18

Рекомендуем сначала выбрать «Тип расчета» (Выделить или Начислить НДС) так как калькулятор все расчеты показывает сразу, по мере ввода чисел.Режим работы можно изменить, нажав на соответствующую кнопку или кликнув по названию режима работы.

Если нужно, измените ставку НДС.

Все расчеты на калькуляторе НДС можно производить, даже если нет подключения к интернет.Последние введенные «Режим работы» и «Ставка НДС» сохраняются в памяти калькулятора.Для копирования «Суммы НДС» или «Суммы Без/С НДС» кликните по цифрам, появится специальное окно.

При нажатии на кнопку «Х» калькулятор сбрасывается к первоначальным настройкам (Выделение НДС по ставке 20%).

Результаты вычислений отображаются как в числовом виде, так и прописью. Суммы прописью удобно копировать из специальных полей.

Результаты вычислений можно сохранить, используя кнопку «Сохранить».Таблицу сохраненных результатов можно редактировать, удаляя не нужные расчеты.

Кликнув по строке в таблице сохраненных результатов, можно перенести данные в основные расчеты.

Скопировав «Ссылку на результат», можно отправить ссылку на произведенные расчеты по e-mail или мессенджер.

Из истории возникновения НДС

В России НДС (Налог на Добавленную Стоимость) впервые был введен в 1992 году. Первоначально правила и порядок начисления НДС регулировались отдельным законом «О налоге на добавленную стоимость», позже НДС стал регулироваться 21 главой Налогового кодекса.Изначально ставка НДС доходила до 28%, но позже была снижена до 20%.

Сейчас основная ставка НДС, действующая на территории России — 20%. Пониженная ставка НДС 10% действует на медицинские и детские товары, печатные издания, книжную продукцию.

Пример расчета НДС

Используя приведенные выше формулы, разберем, как правильно считать НДС (сверх суммы и в том числе), на примерах.

Пример 1

ООО «Икс» реализует партию бетонных блоков в количестве 100 тыс. шт. по цене 55 руб. за штуку. Ставка НДС — 20% (п. 3 ст. 164 НК РФ), налог в цену не включен. Как посчитать НДС 20% и итоговую стоимость партии с учетом налога?

- Сначала определим стоимость партии без НДС (налоговую базу):

55 руб. × 100 000 шт. = 5 500 000 руб.

5 500 000 × 20/100 = 1 100 000 руб.

5 500 000 + 1 100 000 = 6 600 000 руб.

- Или определить итоговую сумму можно сразу, без предварительного расчета налога:

5 500 000 × 1,20 = 6 600 000 руб.

Соответственно, в расчетных документах и счетах-фактурах нужно указать:

- стоимость без НДС — 5 500 000 руб.,

- НДС 20% — 1 100 000 руб.,

- итого с НДС — 6 600 000 руб.

Пример 2

По прайс-листу ООО «Икс» цена бордюрного камня с учетом НДС составляет 240 руб. за 1 шт. Покупатель заказал партию из 10 тыс. штук. Посчитаем НДС 20%.

- Сначала определим итоговую стоимость партии:

240 руб. × 10 000 шт. = 2 400 000 руб.

- Посчитаем НДС в том числе:

2 400 000 / 120 × 20 = 400 000 руб.

2 400 000 – 400 000 = 2 000 000 руб.

Ее также можно найти без предварительного выделения налога:

2 400 000 / 1,20 = 2 000 000 руб.

Проверить правильность расчета можно, начислив НДС на полученную стоимость без налога:

2 000 000 × 20/100 = 400 000 руб.

Соответственно, в расчетных документах и счетах-фактурах нужно указать:

- стоимость без НДС — 2 000 000 руб.,

- НДС 20% — 400 000 руб.,

- итого с НДС — 2 400 000 руб.

О том, как отразить в декларации и в бухучете рассчитанную сумму НДС, смотрите в Готовом решении от КонсультантПлюс.

Вариант № 1

Сначала начислим НДС.

83 200 х 18 % = 14 976 рублей.

Теперь рассчитаем итоговую стоимость работ, сложив две суммы.

Как рассчитать сумму НДС

В настоящий момент в РФ применяются следующие ставки: 18% для большинства товаров и 10% для отдельных групп. Рассмотрим принцип расчета, который будет применяться к обоим ставкам.

Как рассчитать НДС сверху

Это наиболее простой варианта расчета суммы НДС, расчет не представляет особых сложностей. .

Данный расчет необходим, когда у вас есть определенная сумма и вам необходимо прибавить к ней НДС – это происходит в большинстве случаях, когда происходит перепродажа товара. Формула НДС весьма проста.

Для расчета исходная сумма умножается на ставку, например, на 18% – тем самым мы рассчитаем величину налога на добавленную стоимость, после чего прибавим к ней саму сумму, в результате получим сумму с налогом.

https://www.youtube.com/watch?v=W9OBi2Bw7aA

Пример и формула расчета ндс сверху:

Исходная величина – 7000 рублей, ставка 18%.

Налог = 7000*18%=1260.

Сумма с НДС = 7000+1260=8260 рублей.

Видео:Как посчитать НДС? Считаем на калькуляторе за одну минуту!Скачать

Формула расчет Ндс сверху

Популярен вопрос, каксчитать Ндс сверху. Этот сбор вноситсякаждый квартал, а его корректный расчетважен при ведении бухгалтерии. Естьопределенные формулы для поискапоказателя налога. При необходимостиего выделения требуется цену с включениемплатежа умножить на ставку и разделитьна число (100+ставка).

Если производить расчет вручную невозможно, показателей слишком много, можно воспользоваться специальным калькулятором.

Для получения итогового значения нужно ввести суммы, выбрать необходимую операцию, ставку, после чего нажать кнопку для выполнения задачи.

Плюс использования калькулятора в том, что низка вероятность появления ошибок, можно за короткое время провести расчет множества значений.

Ндс сверху

Популярен вопрос, какрассчитать НДС. Этот сбор был введенс начала 90-х гг. Добавление цены происходитна всех этапах процесса производства,поэтому при реализации товар облагаетсядополнительным платежом по утвержденнымгосударством ставкам.

Вычислениевзноса производится в рублях. Еслииспользовались прочие валюты, дляопределения итога они пересчитываютсяв рубли по курсу на время операции. Пофакту реализацией товара признаетсянаиболее ранняя дата отгрузки илиоплаты.

Добавленная стоимостьустанавливается как разница показателейцены продукции и купленных для ееизготовления товаров, эти числа умножаютсяна процент. После того, как налоговыйпериод закончился, определяется размерпроцентной ставки для внесения в бюджет.В рамках статьи 171 НК можно применятьправа на вычеты.

Чтобы рассчитать сумму сбора, нужно цену товара умножить на ставку и разделить на 100. Согласно существующему налоговому законодательству, используется три ставки – льготные – 0 и 10 процентов, основная – 20%. Перечень товаров, для которых применяется нулевая ставка и 10 процентов, прописан в 164 статье.

Ндс из суммы

ФормулаНДС (взноса на добавленнуюцену), относительно несложная. Длякорректного определения важно знатьтариф сбора и сумму с налогом. Исходныйпоказатель умножается на ставку, далеезначение делится на (100+процент), тогдаполучается значение сбора.

К примеру, исходнаявеличина составляет 5000, но нужноопределить размер сбора, которыйсоставляет 20%. Тогда итог будет равен5000*20/(20+100) = 833,3. Аналогично можно посчитатьзначение, если взнос составляет 10%. Тогда5000*10/(10+100) = 454,5.

Если размер взноса составляет 0%, расчет тарифа не актуален. Товары, на которые не начисляется ставка, прописаны в статье 149 Налогового кодекса. К ним относят медицинское оборудование, средства для реабилитации и инвалидов, продукция магазинов беспошлинной торговли и т.д. Всего действует несколько основных тарифов, 2 из которых являются льготными – 0 и 10%, а также основной – 20%.

Онлайн-калькулятор расчета НДС

Если нужно получитьрезультат быстро, можно использоватьонлайн-калькулятордля расчета НДС. При помощи негоможно с большой точностью определитьпоказатель налога. Обычно с этимизначениями сталкиваются фирмы ииндивидуальные предприниматели, которыеиспользуют ОСНО. Объектом обложенияявляется реализация товаров или услугв пределах РФ.

Необходимостьопределения сбора на калькуляторедля расчета НДС чаще возникает упродавца. Итоговое число нужно прописатьв накладной, счете-фактуре, в УПД,договорах. Покупателю нередко требуетсясверять правильность определениязначения в полученных документах.

В калькулятор встроенытребуемые данные для работы с числами.Чтобы начислить сбор, требуется умножитьчисло на ставку. К примеру, товар безналога стоит 20000, а взнос составляет10%. Тогда нужно умножить 20000 на 1,1, получитсярезультат с налогом 22000. Чтобы определитьитог, требуется умножить полученноечисло на 0,1.

Калькулятор используется, чтобы сократить время операций и избежать ошибок.

С его помощью возможно начислить требуемое количество средств к уплате, посчитать окончательную стоимость товара или работ с платежами, определить, сколько стоят работы без учета процентной ставки.

Относительно несложно установить суммы к оплате и самостоятельно, но если данных слишком много или цифры большие, лучше использовать специальные программы, которые позволяют получить точные числа.

🌟 Видео

Формулы для расчета НДС в ExcelСкачать

Формула расчета НДС в ExcelСкачать

Формула для расчета НДС в ExcelСкачать

НДС КАК ПОСЧИТАТЬ I Короткова Светлана Анатольевна. РУНОСкачать

Суть НДС. Как рассчитать НДС в бюджет I Короткова С.А.Скачать

Как в экселе посчитать сумму без НДССкачать

Расчет налога на прибыль. Формула I Ботова Елена Витальевна. РУНОСкачать

НДС: формула расчета. Часть 1Скачать

Как посчитать НДС? Что такое НДС?Скачать

Простая схема расчета НДС. Пример | Анастасия Крысанова. РУНОСкачать

Как рассчитать НДССкачать

Excel урок 4. Вычисляем проценты - скидки, наценки и налоги с зарплаты, НДС внутри и сверхуСкачать

Расчет НДС. Задачи для главбуха на собеседовании.Скачать

Как считать НДС и налог на прибыль. ОСН для юрлица 2020. #БелыеНалоги2020Скачать

НДС С НУЛЯ- ПОНЯТЬ КАК УЧИТЫВАТЬ ЗА 5 МИНУТ!Скачать