Аудитор «Сибирская Юридическая Компания-Аудит»

специально для ГАРАНТ.РУ

В Налоговом кодексе определение предпринимательской деятельности отсутствует, поэтому на основании ст.

11 НК РФ следует обратиться к формулировке, указанной в Гражданском кодексе: под нею понимается самостоятельная, осуществляемая на свой риск деятельность, направленная на систематическое получение прибыли от пользования имуществом, продажи товаров, выполнения работ или оказания услуг. Конституционный Суд Российской Федерации в Определении от 16 июля 2015 г.

№ 1770-О указал, что данное понятие носит общий характер нормы-дефиниции, поэтому вопрос о квалификации той или иной деятельности физических лиц в качестве предпринимательской разрешается правоприменительными органами на основании фактических обстоятельств конкретного дела.

Отсутствие четких критериев приводит к большому количеству споров в судебных инстанциях. В этой колонке я попробую выделить основные моменты, учитывая которые, можно с большой вероятностью избежать негативных последствий.

С 1 января 2019 года вступили в силу законодательные изменения, которые существенно улучшают положения некоторых налогоплательщиков.

Так, теперь с указанной даты освобождаются от уплаты НДФЛ доходы, получаемые физическими лицами от продажи жилых домов, квартир, комнат, включая приватизированные жилые помещения, дач, садовых домиков или доли (долей) в них, а также транспортных средств, непосредственно используемых в предпринимательской деятельности (п.

17.1 ст. 217 НК РФ). При этом минимальный срок владения жильем в соответствии со ст. 217.1 НК РФ должен составлять три года или пять лет в зависимости от способа получения недвижимости.

В своих разъяснениях к данным поправкам ФНС России использовала несколько иную формулировку, указав, что освобождаются от НДФЛ «бывшие индивидуальные предприниматели, которые использовали это имущество в своей деятельности». 1

Такая формулировка вызывает несколько вопросов:

- сможет ли физическое лицо, которое не зарегистрировало ИП, но осуществляло предпринимательскую деятельность, воспользоваться льготой?

- Когда предпринимательская деятельность с использованием данного имущества должна была прекратиться?

С другой стороны, раз в НК РФ о «бывших предпринимателях» нет ни слова, то, на мой взгляд, причин для беспокойства нет.

В дальнейшем при рассмотрении конкретных ситуаций всегда следует учитывать данное нововведение.

- Критерий «систематическое получение прибыли»

- Отнесение имущества к предпринимательской деятельности

- Указание деятельности ИП по продаже недвижимости или сдаче в аренду в ЕГРИП

- В каких случаях ип платят налог на имущество при применении упрощенки?

- Заявление об использовании имущества в предпринимательской деятельности

- Использование физическим лицом личного имущества для целей ип

- Использование имущества ип в предпринимательской деятельности

- Использование имущества ип в бизнесе

- Недвижимость индивидуального предпринимателя: регистрация права собственности

- Ип использует личное имущество в предпринимательской деятельности

- Как предприниматель может доказать, что то или иное имущество он приобрел для целей бизнеса

- Использование имущества в предпринимательской деятельности

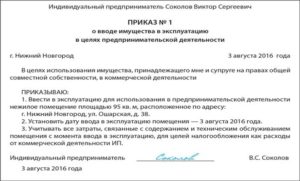

- Как ввести в эксплуатацию имущество

- Что учесть при вводе собственности в эксплуатацию

- Как учесть расходы на пользование имуществом

- Затраты на транспорт

- Коммуналки и интернет

- Мобильная связь

- Платить ли налог на содержание имущества

- Как платить налоги с продажи имущества ИП

- Налоги с продажи имущества ип

- Критерий «систематическое получение прибыли»

- продажа нежилого помещения ИП

- Re: продажа нежилого помещения ИП

- Использование личного имущества ИП в предпринимательской деятельности

- Коммуналки и интернет

- Как продать имущество, используемое в деятельности ИП

- 📹 Видео

Критерий «систематическое получение прибыли»

Понятие «систематическое получение прибыли» прямо не закреплено в НК РФ или ГК РФ.

В судебной практике при рассмотрении вопроса отнесения дохода к деятельности ИП или физического лица встречается следующее определение: деятельность является систематической, если в течение календарного года было совершено как минимум две аналогичные возмездные сделки, направленные на получение прибыли (постановление Тринадцатого арбитражного апелляционного суда от 29 мая 2017 г. № 13АП-8286/2017). Например, продажа физическим лицом одного объекта недвижимости, не попадает под понятие предпринимательской деятельности. Однако если вы периодически покупаете и продаете объекты недвижимости, не используя данные объекты в личных целях, то такая деятельность с большой вероятностью будет признана налоговыми органами предпринимательской, даже если вы не зарегистрировали ИП. Так, например, Верховный Суд Российской Федерации в Определении от 4 мая 2016 г. № 301-КГ16-3363 по делу № А38-2555/2015 встал на сторону налоговых органов, подтвердив правомерность доначислений налога по УСН от операций по купле-продаже квартир, которые не использовались в личных целях, посчитав данные операции предпринимательской деятельностью.

Отнесение имущества к предпринимательской деятельности

Данный критерий очень важен, так как если физическое лицо захочет продать недвижимость, но выяснится, что оно использовалось в предпринимательской деятельности, а с момента приобретения не прошло 5 лет (в некоторых случаях 3 года), то необходимо будет заплатить НДФЛ в размере 13% со всей цены продажи.

https://www.youtube.com/watch?v=KGBGh_vQuJ0

Физическое лицо лишится следующих «льгот»:

- получение имущественного налогового вычета при продаже недвижимого имущества и (или) транспортных средств (подп. 4 п. 2 ст. 220 НК РФ);

- возможность уменьшить сумму своих облагаемых НДФЛ доходов, полученных от продажи недвижимого имущества и (или) транспортных средств, на сумму фактически произведенных им и документально подтвержденных расходов, связанных с приобретением этого имущества (подп. 4 п. 2 ст. 220 НК РФ).

Еще раз напомню, что с 1 января 2019 года, если срок владения составляет 5 лет (в некоторых случаях 3 года), то при продаже имущества, которое использовалось в предпринимательской деятельности, физическому лицу уплачивать НДФЛ не нужно.

Для ИП ситуация следующая. Наличие ИП не влияет на отнесение имущества к предпринимательской деятельности, но воспользоваться правом не платить НДФЛ, введенным с 2019 года для физлиц, ИП не сможет. Поэтому придется уплатить налог при продаже недвижимости по установленному налогоплательщиком режиму налогообложения.

Вопрос отнесения имущества к предпринимательской деятельности также непростой и зависит от конкретных ситуаций.

Анализ судебной практики показывает, что определяющим фактом является использование имущества для удовлетворения личных, семейных, бытовых и иных не связанных с предпринимательской деятельностью потребностей (Определение Конституционного суда РФ от 29 мая 2018 № 1122-О, Определение Верховного Суда РФ от 4 мая 2016 г. № 301-КГ16-3363 по делу № А38-2555/2015). Четкие критерии отсутствуют, поэтому каждую ситуацию следует рассматривать индивидуально.

Многим, думаю, интересен вопрос, является ли продажа квартиры, сдаваемой ранее в аренду, доходом от предпринимательской деятельности? Все зависит от обстоятельств сдачи недвижимости в аренду.

Например, если незарегистрированное в качестве ИП лицо приобрело для личных нужд жилое помещение или иное недвижимое имущество либо получило его по наследству или по договору дарения, но в связи с отсутствием необходимости в использовании этого имущества временно сдало его в аренду или внаем и в результате такой гражданско-правовой сделки получило доход (в том числе в крупном или особо крупном размере), содеянное им не влечет уголовной ответственности за незаконное предпринимательство (Постановление Пленума Верховного Суда РФ от 18 ноября 2004 г. № 2).

Точные временные рамки в законодательстве не указаны, но с большой вероятностью сдача в аренду на протяжении года, а также отсутствие обстоятельств, подтверждающих желание использовать имущества для личных нужд, будет признана налоговыми органами предпринимательской деятельностью, следовательно, при дальнейшей продаже имущества, сдаваемого в аренду, не удастся воспользоваться указанными выше «льготами».

Данные выводы применимы и для ИП, если недвижимость приобретается для личных целей, то вопросов не возникнет при продаже, но если недвижимость сдавалась в аренду в течение длительного срока (длительность будет оцениваться судом), то при продаже, «льготами» воспользоваться не получится.

Еще более рискованная ситуация, если вы приобрели несколько квартир и сдаете их в аренду. Независимо от регистрации в качестве ИП сдача имущества в аренду в данном случае будет являться предпринимательской деятельностью

При продаже данных квартир, если срок владения составляет более пяти лет, то, учитывая нововведения, появилось право не платить НДФЛ. Правда, это касается только физических лиц, поэтому, пока непонятно как налоговые органы будут реагировать, если вы «случайно» закрыли ИП перед продажей.

Если срок владения составит менее пяти лет, то при продаже воспользоваться имущественными вычетами вы как физическое лицо или как ИП не сможете.

Указание деятельности ИП по продаже недвижимости или сдаче в аренду в ЕГРИП

ИП при государственной регистрации указывают виды экономической деятельности, которыми планируют заниматься. Данная информация вносится в ЕГРИП.

Например, ИП ведет зарегистрированную в реестре деятельность, используя при этом собственное помещение. Далее, принимает решение о продаже данного помещения, а такой вид деятельности как купля-продажа недвижимости не зарегистрирован в ЕГРИП.

https://www.youtube.com/watch?v=9R3dD90P3bo

Налоговые органы, учитывая сложившуюся судебно-арбитражную практику, согласились с тем, что факт отсутствия в ЕГРИП какого-то вида деятельности не влияет на определение налогоплательщиком своих налоговых обязательств (письмо ФНС России от 3 сентября 2018 г. № ЕД-19-2/263@).

Таким образом, при продаже недвижимости, даже если такой вид деятельности не зарегистрирован в ЕГРИП, ИП сможет применить по сделке используемый им налоговый режим.

Подводя итоги, можно отметить, что на данный момент вопрос отнесения доходов от предпринимательской деятельности или личных доходов физического лица законодательно не закреплен и будет рассматриваться налоговыми и судебными органами по совокупности фактов каждой конкретной ситуации. Так что прежде чем продать свое имущество, рекомендую внимательно оценить возможные риски и последствия.

В каких случаях ип платят налог на имущество при применении упрощенки? Заявление об использовании имущества в предпринимательской деятельности.

Нужно ли для освобождения от уплаты налога представлять документы в налоговую? Условия освобождения объектов недвижимости от уплаты налога на имущество.

Как быть, если заявление об использовании недвижимости не было своевременно представлено? Учитывается ли сумма уплаченного налога на имущество в расходах при УСНО?

В каких случаях ип платят налог на имущество при применении упрощенки?

Применение УСНО индивидуальными предпринимателями предусматривает их освобождение от обязанности по уплате ряда налогов, в частности налога на имущество физических лиц (п. 3 ст. 346.11 НК РФ).

Но установлено, что индивидуальный предприниматель в данном случае не полностью освобождается от уплаты налога на имущество физических лиц (далее — налог на имущество), а только в отношении имущества, используемого для предпринимательской деятельности.

Но и из приведенного правила есть одно исключение: это объекты недвижимости, включенные в перечень, устанавливаемый в соответствии с п. 7 ст. 378.2 НК РФ, в отношении которых налоговая база определяется как их кадастровая стоимость.

Читать еще: Должность специалист по закупкам в квалификационном справочнике

Таким образом, физическое лицо, зарегистрированное в качестве индивидуального предпринимателя, перешедшего на УСНО, уплачивает налог на имущество:

- в отношении имущества, которое не используется в предпринимательской деятельности;

- в отношении имущества, которое используется в предпринимательской деятельности, — с кадастровой стоимости имущества, включенного в соответствующий перечень.

Проблема, связанная с уплатой налога на имущество индивидуальными предпринимателями — «упрощенцами», определяется тем, что у индивидуального предпринимателя как у физического лица нет разделения имущества на личное и используемое в предпринимательской деятельности.

Он является собственником объектов недвижимости, которые могут использоваться, а могут и не использоваться в предпринимательской деятельности. Налоговому органу ничего не известно об этом.

У него есть только данные о том, что физическое лицо владеет рядом объектов, на основании которых он направляет налогоплательщику налоговое уведомление на уплату налога на имущество. Срок уплаты налога — не позднее 1 декабря года, следующего за истекшим налоговым периодом.

Таким образом, 1 декабря 2016 года истек срок уплаты налога на имущество за 2015 год.

У индивидуальных предпринимателей, применяющих УСНО, владеющих объектами недвижимости, которые используются в предпринимательской деятельности, и получивших налоговые уведомления на уплату налога на имущество, и возникли вопросы.

Заявление об использовании имущества в предпринимательской деятельности

Вопрос: Индивидуальный предприниматель, применяющий УСНО, владеет имуществом, используемым в предпринимательской деятельности. Обязан ли он представлять в налоговый орган заявление об освобождении от уплаты налога на имущество (имущества, облагаемого налогом с кадастровой стоимости, нет)?

Из положений гл. 26.2 НК РФ не следует, что индивидуальный предприниматель должен подавать какое-либо заявление в налоговый орган.

https://www.youtube.com/watch?v=dNmtuaeTo78

Обратимся к гл. 32 «Налог на имущество физических лиц» НК РФ. В пункте 6 ст.

407 НК РФ сказано, что лицо, имеющее право на налоговую льготу, представляет заявление о предоставлении льготы и документы, подтверждающие право налогоплательщика на налоговую льготу, в налоговый орган по своему выбору. Перечень налоговых льгот приведен в п. 1 ст.

407 НК РФ, но там не идет речь об индивидуальных предпринимателях, применяющих УСНО. Соответственно, индивидуальный предприниматель не обязан подавать заявление и на основании гл. 32 НК РФ.

Использование физическим лицом личного имущества для целей ип

В соответствии с пунктом 1 статьи 23 ГК РФ гражданин вправе заниматься предпринимательской деятельностью с момента государственной регистрации в качестве индивидуального предпринимателя.

В соответствии с пунктом 3 статьи 23 ГК РФ к правоотношениям с участием индивидуального предпринимателя применяются нормы ГК РФ, регулирующие отношения с участием коммерческих организаций, если иное не вытекает из существа самих правоотношений.

Одной из особенностей деятельности индивидуальных предпринимателей (по сравнению с коммерческими организациями) является то обстоятельство, что имущество последнего не делится (не обособляется) для предпринимательских и непредпринимательских нужд.

В соответствии со статьей 24 ГК РФгражданин отвечает по обязательствам всем своим имуществом.

Использование имущества ип в предпринимательской деятельности

При этом условия выплаты компенсации за использование работником личного имущества, а также возмещения расходов, связанных с использованием этого имущества, могут быть предусмотрены как непосредственно в трудовом договоре, так и в отдельном соглашении сторон трудового договора, заключенном в письменной форме (ст. 188 ТК РФ).

Предоставление же имущества во временное пользование (как на возмездной, так и на безвозмездной основе) оформляется отдельными гражданско-правовыми договорами (гл. 34 и 36 Гражданского кодекса РФ).

Необходимо сразу оговориться, что каждый из приведенных способов оформления отношений, связанных с использованием работником личного имущества в пользу работодателя, имеет свои преимущества и недостатки относительно других.

Использование имущества ип в бизнесе

Заметим, ранее ФАСы указывали на то, что компенсация за использование личного автомобиля и затраты на приобретение ГСМ – это разные вещи (см., например, Постановление ФАС СЗО от 20.02.2006 № А44‑3149/2005‑9). После подобных высказываний арбитров высших инстанций шансы налогоплательщиков организаций склонить в свою сторону судей, надо признать, невелики.

А вот у ИП возможность отстоять свои интересы в судебном порядке, считаем, есть.

Во первых, аргумент чиновников (и судей) о том, что расходы на приобретение ГСМ не являются затратами организации в отношении ИП, использующего в предпринимательской деятельности свой личный автомобиль, полагаем, несостоятелен, поскольку речь в данном случае идет об одном лице.

Во вторых, пп. 19 п.

Недвижимость индивидуального предпринимателя: регистрация права собственности

НК РФ, поскольку такой вид рас ходов не соответствует критериям, установленным ст. 252 НК РФ, так как не является расходами организации. В связи с этим в понятие компенсации за использование личного автотранспорта для служебных целей обоснованно включены все затраты, возникающие у работника при такой эксплуатации, в том числе затраты на приобретение ГСМ.

Для учета в целях налогообложения прибыли организацией расходов на приобретение ГСМ установлена иная норма – пп.

5 п. 1 ст. 264 НК РФ. Добавим, ранее подобное высказывание прозвучало от коллегии судей ВАС в Определении от 29.01.

2009 № ВАС‑495/09: при оплате ГСМ… для эксплуатации используемых для служебных поездок личных легковых автомобилей предприятие несет не расходы на приобретение топлива, а компенсирует расходы работника за использование личного автомобиля (включая затраты и на ГСМ).

ispolzovanie-lichnogo-imushhestva-ip-v-svoej-deyatelnosti/

Ип использует личное имущество в предпринимательской деятельности

Если Вам необходима помощь справочно-правового характера (у Вас сложный случай, и Вы не знаете как оформить документы, в МФЦ необоснованно требуют дополнительные бумаги и справки или вовсе отказывают), то мы предлагаем бесплатную юридическую консультацию:

- Для жителей Москвы и МО — +7 (499) 653-60-72 Доб. 574

- Санкт-Петербург и Лен. область — +7 (812) 426-14-07 Доб. 366

Суд отклонил данные доводы, признав доначисление налога законным. Поэтому для целей начисления налогов необходимо установить мотивы приобретения недвижимого имущества.

Пользовалась ли ваша организация отсрочкой или рассрочкой по уплате налогов? Поддержка в 1С. Практика автоматизации с пользой для бизнеса приглашаем всех желающих.

Мы используем файлы cookie, чтобы анализировать трафик, подбирать для вас подходящий контент и рекламу, а также дать вам возможность делиться информацией в социальных сетях.

Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца. Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

https://www.youtube.com/watch?v=z0A8kjAcLUo

В данном случае если гражданин со статусом ИП реализует свое личное имущество, которое в предпринимательской деятельности не использовал, то учитывать такие операции в рамках предпринимательской деятельности не нужно. То есть, то оборудование, которое принадлежит лично физ.

При этом если Договор на реализацию оборудования заключен от имени ИП указаны его реквизиты — ИНН, ОГРН , а также составлена Товарная накладная на реализацию оборудования от имени ИП, то есть вероятность, что выручку от реализации такого оборудования при проверке отнесут к налоговым доходам по УСН.

Как предприниматель может доказать, что то или иное имущество он приобрел для целей бизнеса

В данном случае если гражданин со статусом ИП реализует свое личное имущество, которое в предпринимательской деятельности не использовал, то учитывать такие операции в рамках предпринимательской деятельности не нужно. То есть, то оборудование, которое принадлежит лично физ.

При этом если Договор на реализацию оборудования заключен от имени ИП указаны его реквизиты — ИНН, ОГРН , а также составлена Товарная накладная на реализацию оборудования от имени ИП, то есть вероятность, что выручку от реализации такого оборудования при проверке отнесут к налоговым доходам по УСН.

Далее что касаемо того оборудования, которое предприниматель планирует использовать в предпринимательской деятельности — сдавать в аренду. Согласно действующему законодательству у ИП отсутствует обязанность по ведению бухучета.

Однако если ИП принимает решение бухучет вести, то порядок организации такого учета, счета учета и пр. ИП вправе установить самостоятельно, например, по аналогии ведения учета в организациях, согласно установленным счетам учета и ПБУ.

Следовательно, в Вашем случае если ИП собирается использовать в своей деятельности имущество для сдачи в аренду , которое по каким-либо причинам ранее при приобретении на счетах учета отражено не было, и документы на данное оборудование отсутствуют, то его необходимо оприходовать по рыночной цене проводками:. Дебет 08 Кредит — оприходовано оборудование, которое планируется к использованию в предпринимательской деятельности;. Что предпринять? Со следующего месяца начисляйте амортизацию в бухучете.

Видео:ОТКРЫЛИ ИП - ЧТО ДАЛЬШЕ? ЧТО НУЖНО ЗНАТЬ НАЧИНАЮЩЕМУ ПРЕДПРИНИМАТЕЛЮ.Скачать

Использование имущества в предпринимательской деятельности

31.10.2019

Использование имущества в предпринимательской деятельности — это стандартная ситуация для ИП, при которой коммерсант эксплуатирует предметы личной собственности в бизнесе.

Эксплуатация требует дополнительных затрат. Проблемы возникают у коммерсантов на УСНО 15%, ведь ФНС не всегда соглашается с коммерсантами по составу расходов.

О том, как правильно эксплуатировать личную собственность в бизнесе, рассказали налоговики.

Какое имущество ИП вправе использовать в своей деятельности

Имущество предпринимателя сложно разделить на личное (семейной) и деловое (рабочее). Например, бизнесмен ездит на одной и той же машине за ребенком в детский сад или к врачу, успевая на бизнес-встречи. Или, к примеру, рабочий ноутбук дизайнера использует вся семья для игр и социальных сетей.

Но это не значит, что никаких критериев для группировки не существует. Чтобы разделить имущество, четко определите, как и каким образом, конкретная вещь используется в бизнесе. Приносит ли она пользу. И главное, подтверждены ли эти факты документально.

В бизнесе разрешается использовать любое имущество коммерсанта. А вот учесть расходы на покупку и содержание личной собственности удастся не всегда. Потребуется доказать, что это имущество приносит пользу для предпринимательской деятельности.

Допустим, все тот же пример с автомобилем. Это имущество ИП, используемое в предпринимательской деятельности. Траты на содержание и эксплуатацию подтверждены путевыми листами, чеками с автозаправочных станций, договорами на техобслуживание. То есть коммерсант документально подтвердил, что машина «работает» в бизнесе. Тогда у контролеров вопросов не возникнет.

Как ввести в эксплуатацию имущество

На упрощенном режиме обложения (доходы минус расходы), налогоплательщик вправе учесть произведенные затраты при расчете суммы налога. Чем больше издержек на бизнес, тем ниже сумма к уплате в бюджет. Коммерсанты стараются учесть практически все покупки и траты: даже те, что совсем не связаны с деятельностью.

https://www.youtube.com/watch?v=ud0m6e46Aa8

Первоначальная проблема в использовании личного имущества ИП в предпринимательской деятельности — это документальное оформление и подтверждение бизнес-выгоды. Как это понимать? Рассмотрим два примера.

Пример № 1.

Дизайнер-ИП купил себе новый компьютер. Затраты на приобретение, настройку и ПО коммерсант учел при расчете УСНО 15%. По сути, у ФНС не возникнет никаких вопросов. Компьютер и ПО непосредственно используются для разработки дизайн-проектов. Выгода для бизнеса налицо.

Пример № 2.

Коммерсант занимается грузоперевозками. Он приобрел ноутбук и хочет учесть затраты при исчислении налога. Вот тут и возникает проблема: основная деятельность ИП не связана с компьютером. Вопросов бы не возникло, если бы ИП приобрел автомобиль или запчасти к нему. А с ноутбуком ситуация спорная.

Как быть? Коммерсант приобрел ноутбук, чтобы вести отчетность и документацию в электронном виде. К тому же компьютер позволяет принимать заказы в режиме онлайн. Доказав свою позицию ФНС, он вправе принять затраты на покупку при исчислении УСН.

Что учесть при вводе собственности в эксплуатацию

Соблюдайте рекомендации:

1. Включайте только те объекты, которые приносят выгоду бизнесу и это легко доказать. Например, покупка газели для грузоперевозок. ИП использует личное имущество в предпринимательской деятельности, что совсем не мешает ему отвезти на этой газели семью на дачу или на отдых к морю.

2. Все затраты подтверждайте документально. Сохраняйте договоры, накладные, акты и чеки. Это подтвердит сумму фактических трат на покупку.

3. Учитывайте только те активы, которые куплены после регистрации ИП в ИФНС. Например, если машина была приобретена задолго до постановки коммерсанта на учет в инспекции (в качестве ИП), учесть ее стоимость не получится. Но траты на содержание включить в расчет разрешено.

4. Обращайте внимание на стоимость актива. Покупая объект дороже 100 000 рублей, нельзя списать затраты одновременно. Придется распределить расходы равными долями и учитывать в каждом квартале при исчислении налогообложения.

В расходы на покупку учитывайте не только фактическую стоимость объекта, но и иные траты, связанные с настройкой, транспортировкой, монтажом оборудования. Допускается учесть пошлины, налоги и сборы, включенные в стоимость актива.

Как учесть расходы на пользование имуществом

Приобретая имущества для семьи и бизнеса, не забывайте, что активы придется содержать. Некоторые объекты не требуют значительных вложений. Но большая часть собственности нуждается в ежемесячном содержании. Например, бензин, ГСМ, запчасти, коммунальные платежи, оплата услуг связи и интернет и многое другое.

Затраты на транспорт

Деловые разъезды на личном транспорте подтвердите документально, чтобы списать ГСМ. Для этого придется на каждую поездку оформлять путевые листы. В путевке обязательно указывайте показания одометра (до выезда и по возвращению в гараж). Можете разработать собственный бланк путевки.

Если ИП занимается грузоперевозками или перевозкой пассажиров, то придется заполнять специальные бланки путевок. Подробнее: «Как правильно заполнить путевой лист грузового автомобиля».

Заключите отдельный договор на обслуживание транспорта и замену запчастей со специализированной организацией. Важно, чтобы в договоре заказчиком выступал коммерсант, а не простое физлицо. Страховку оформите аналогично. Иначе ФНС не согласится с позицией коммерсанта.

Коммуналки и интернет

Для большинства коммерсантов квартира — это и офис, и дом. А за жилье приходится платить ежемесячно. Учесть платежи за коммунальные услуги при исчислении УСН нельзя: коммуналка начисляется в отношении пользователей жилых помещений. Ни о каком бизнесе речи не идет. И нельзя разделить затраты на коммунальные услуги между личными и деловыми целями.

Ситуация с интернетом и стационарной связью аналогична. Доказать налоговикам, что домашний интернет используется только для бизнеса, невозможно. Остается лишь обратиться в суд. Но и суды не всегда поддерживают позицию бизнесменов.

Мобильная связь

Зачесть расходы на сотовую связь при расчете УСН допустимо. Но есть ряд нюансов:

1. Договор оказания услуг оформляйте на ИП.

2. Подтверждайте траты на связь ежемесячно, получая акты выполненных услуг у оператора.

3. Старую сим-карту переоформите на коммерсанта. Например, чтобы сохранить клиентскую базу.

4. Используете сотовый для дела и семьи. Закажите детализацию звонков у оператора. Учтите расходы только по бизнес-звонкам. Личные переговоры не учитывайте.

https://www.youtube.com/watch?v=9zcxSH_m3nM

Подключить безлимитный тариф на физлицо — рискованно. В ФНС вы не сможете доказать, что траты на связь производились исключительно в бизнес целях.

Платить ли налог на содержание имущества

Бизнесмены на спецрежимах освобождены от уплаты налога на собственность. Но распространяется льгота на имущество, используемое в предпринимательской деятельности. Личная недвижимость, не принимающая участия в бизнесе, облагается в стандартном режиме.

ВАЖНО!

Пунктом 1 статьи 5 закона от 09.12.1991 № 2003-1 указано, что физические лица обязаны самостоятельно предоставлять в налоговые органы документы, подтверждающие право на льготы по налогу. Следовательно, ИП придется подать заявление. Иначе на льготу не рассчитывайте.

Чтобы получить освобождение от имущественного сбора, придется:

1. Подать заявление на освобождение от уплаты имущественного сбора.

2. Документально подтвердить основания для предоставления льготы.

ВАЖНО!

Единого перечня подтверждающей документации не предусмотрено. Для каждой ситуации придется подготовить индивидуальный пакет документов.

Как продать имущество, используемое в деятельности ИП

Простые граждане обязаны уплачивать в бюджет со своих доходов 13% НДФЛ, в том числе и с продажи имущества. А коммерсанты платят налоги с доходов по выбранным режимам обложения (УСН, ЕНВД, ПНС). Но если ИП продает имущество, используемое в предпринимательской деятельности, то заплатить НДФЛ придется в любом случае.

В отношении физлиц чиновники предусмотрели льготу. Если имущество в собственности пробыло более 5 лет, то НДФЛ платить не нужно. Поэтому большинство предпринимателей стараются реализовать недвижимость как физическое лицо. Но ФНС пристально следит за правильностью исполнения фискального законодательства.

Как платить налоги с продажи имущества ИП

Если предприниматель продает имущество, использованное в бизнесе, то воспользоваться льготой для физлиц не получится. Придется уплатить НДФЛ в сумме 13% от продажи. Налогоплательщик подает декларацию по форме 3-НДФЛ, в которой отражает факт реализации собственности. Исчисленную сумму следует уплатить в бюджет не позднее 15 июля года, следующего за годом получения дохода.

Видео:Освобождение от налога на имущество ИП на УСНСкачать

Налоги с продажи имущества ип

Аудитор «Сибирская Юридическая Компания-Аудит»

специально для ГАРАНТ.РУ

В Налоговом кодексе определение предпринимательской деятельности отсутствует, поэтому на основании ст.

11 НК РФ следует обратиться к формулировке, указанной в Гражданском кодексе: под нею понимается самостоятельная, осуществляемая на свой риск деятельность, направленная на систематическое получение прибыли от пользования имуществом, продажи товаров, выполнения работ или оказания услуг. Конституционный Суд Российской Федерации в Определении от 16 июля 2015 г.

№ 1770-О указал, что данное понятие носит общий характер нормы-дефиниции, поэтому вопрос о квалификации той или иной деятельности физических лиц в качестве предпринимательской разрешается правоприменительными органами на основании фактических обстоятельств конкретного дела.

Отсутствие четких критериев приводит к большому количеству споров в судебных инстанциях. В этой колонке я попробую выделить основные моменты, учитывая которые, можно с большой вероятностью избежать негативных последствий.

С 1 января 2019 года вступили в силу законодательные изменения, которые существенно улучшают положения некоторых налогоплательщиков.

Так, теперь с указанной даты освобождаются от уплаты НДФЛ доходы, получаемые физическими лицами от продажи жилых домов, квартир, комнат, включая приватизированные жилые помещения, дач, садовых домиков или доли (долей) в них, а также транспортных средств, непосредственно используемых в предпринимательской деятельности (п.

17.1 ст. 217 НК РФ). При этом минимальный срок владения жильем в соответствии со ст. 217.1 НК РФ должен составлять три года или пять лет в зависимости от способа получения недвижимости.

В своих разъяснениях к данным поправкам ФНС России использовала несколько иную формулировку, указав, что освобождаются от НДФЛ «бывшие индивидуальные предприниматели, которые использовали это имущество в своей деятельности». 1

Такая формулировка вызывает несколько вопросов:

- сможет ли физическое лицо, которое не зарегистрировало ИП, но осуществляло предпринимательскую деятельность, воспользоваться льготой?

- Когда предпринимательская деятельность с использованием данного имущества должна была прекратиться?

С другой стороны, раз в НК РФ о «бывших предпринимателях» нет ни слова, то, на мой взгляд, причин для беспокойства нет.

В дальнейшем при рассмотрении конкретных ситуаций всегда следует учитывать данное нововведение.

Критерий «систематическое получение прибыли»

Понятие «систематическое получение прибыли» прямо не закреплено в НК РФ или ГК РФ.

В судебной практике при рассмотрении вопроса отнесения дохода к деятельности ИП или физического лица встречается следующее определение: деятельность является систематической, если в течение календарного года было совершено как минимум две аналогичные возмездные сделки, направленные на получение прибыли (постановление Тринадцатого арбитражного апелляционного суда от 29 мая 2017 г. № 13АП-8286/2017). Например, продажа физическим лицом одного объекта недвижимости, не попадает под понятие предпринимательской деятельности. Однако если вы периодически покупаете и продаете объекты недвижимости, не используя данные объекты в личных целях, то такая деятельность с большой вероятностью будет признана налоговыми органами предпринимательской, даже если вы не зарегистрировали ИП. Так, например, Верховный Суд Российской Федерации в Определении от 4 мая 2016 г. № 301-КГ16-3363 по делу № А38-2555/2015 встал на сторону налоговых органов, подтвердив правомерность доначислений налога по УСН от операций по купле-продаже квартир, которые не использовались в личных целях, посчитав данные операции предпринимательской деятельностью.

продажа нежилого помещения ИП

Какие налоги уплачиваются при продаже нежилого помещения (магазина). Я являюсь ИП с 2002 года, код по ОКВЭД розничная торговля продуктами. Облагаюсь только ЕНВД.

https://www.youtube.com/watch?v=gbyB3S-i8Is

Помещение магазина было куплено в 2008году и зарегистрировано в юстиции на меня как на физ. лицо. В нем я веду свою торговую деятельность (розничная торговля продуктами питания).

В 2012 году планирую продать помещение магазина, пожалуйста подскажите какие налоги необходимо заплатить?

Re: продажа нежилого помещения ИП

1. Поступления от продажи здания магазина не могут рассматриваться в качестве доходов от деятельности, облагаемой ЕНВД.2. Доходы, получаемые физическими лицами, от продажи иного имущества, находившегося в собственности три года и более, не облагаются НДФЛ (п. 17.1 ст.

217 НК РФ).Однако положения настоящего пункта не распространяются на доходы, получаемые физическими лицами — ИП от продажи имущества, непосредственно используемого в предпринимательской деятельности.

Имущественным вычетом ИП вправе воспользоваться только в отношении доходов от продажи имущества, не связанного с осуществлением предпринимательской деятельности.

Названное ограничение обоснованно, поскольку ст.

221 НК РФ ИП предоставлено право на получение профессионального налогового вычета по доходам от осуществления предпринимательской деятельности.

Вместо права на имущественный налоговый вычет ИП, предоставлено право на получение профессиональных налоговых вычетов и уменьшение своей налогооблагаемой базы на сумму фактически произведенных им и документально подтвержденных расходов.

Если налогоплательщик не может документально подтвердить произведенные расходы, профессиональный налоговый вычет предоставляется по нормативу — 20% от общей суммы полученного индивидуальным предпринимателем дохода. В этом случае нужно смотреть, перешел предприниматель на УСНО или нет.

Если применяется общая система или спецрежим в виде ЕНВД (что в данном случае не имеет никакого значения), то возникает обязанность по уплате не только НДФЛ, но и НДС.

Видео:Какой налог платить ИП на УСН при продаже имущества? Упрощенный налог и НДФЛ. Бизнес и налоги.Скачать

Использование личного имущества ИП в предпринимательской деятельности

Использование имущества в предпринимательской деятельности — это стандартная ситуация для ИП, при которой коммерсант эксплуатирует предметы личной собственности в бизнесе.

Эксплуатация требует дополнительных затрат. Проблемы возникают у коммерсантов на УСНО 15%, ведь ФНС не всегда соглашается с коммерсантами по составу расходов.

О том, как правильно эксплуатировать личную собственность в бизнесе, рассказали налоговики.

КонсультантПлюс ПОПРОБУЙТЕ БЕСПЛАТНО

Получить доступ

Имущество предпринимателя сложно разделить на личное (семейной) и деловое (рабочее). Например, бизнесмен ездит на одной и той же машине за ребенком в детский сад или к врачу, успевая на бизнес-встречи. Или, к примеру, рабочий ноутбук дизайнера использует вся семья для игр и социальных сетей.

Но это не значит, что никаких критериев для группировки не существует. Чтобы разделить имущество, четко определите, как и каким образом, конкретная вещь используется в бизнесе. Приносит ли она пользу. И главное, подтверждены ли эти факты документально.

В бизнесе разрешается использовать любое имущество коммерсанта. А вот учесть расходы на покупку и содержание личной собственности удастся не всегда. Потребуется доказать, что это имущество приносит пользу для предпринимательской деятельности.

Допустим, все тот же пример с автомобилем. Это имущество ИП, используемое в предпринимательской деятельности. Траты на содержание и эксплуатацию подтверждены путевыми листами, чеками с автозаправочных станций, договорами на техобслуживание. То есть коммерсант документально подтвердил, что машина «работает» в бизнесе. Тогда у контролеров вопросов не возникнет.

Коммуналки и интернет

Для большинства коммерсантов квартира — это и офис, и дом. А за жилье приходится платить ежемесячно. Учесть платежи за коммунальные услуги при исчислении УСН нельзя: коммуналка начисляется в отношении пользователей жилых помещений. Ни о каком бизнесе речи не идет. И нельзя разделить затраты на коммунальные услуги между личными и деловыми целями.

Ситуация с интернетом и стационарной связью аналогична. Доказать налоговикам, что домашний интернет используется только для бизнеса, невозможно. Остается лишь обратиться в суд. Но и суды не всегда поддерживают позицию бизнесменов.

Как продать имущество, используемое в деятельности ИП

Простые граждане обязаны уплачивать в бюджет со своих доходов 13% НДФЛ, в том числе и с продажи имущества. А коммерсанты платят налоги с доходов по выбранным режимам обложения (УСН, ЕНВД, ПНС). Но если ИП продает имущество, используемое в предпринимательской деятельности, то заплатить НДФЛ придется в любом случае.

В отношении физлиц чиновники предусмотрели льготу. Если имущество в собственности пробыло более 5 лет, то НДФЛ платить не нужно. Поэтому большинство предпринимателей стараются реализовать недвижимость как физическое лицо. Но ФНС пристально следит за правильностью исполнения фискального законодательства.

📹 Видео

Как ИП законно потратить выручку на личные нужды. 115-ФЗ, бизнес и наличкаСкачать

ИП ОСВОБОДИЛИ ОТ УПЛАТЫ НАЛОГА НА КОММЕРЧЕСКУЮ НЕДВИЖИМОСТЬСкачать

Личный автомобиль предпринимателяСкачать

Все, что нужно знать ИП о налогах в 2023 годуСкачать

Как ОТКРЫТЬ ИП в 2024 году через E-Salyq Business? Как платить 1 налога в 2024 году вместо ЕСПСкачать

ТОП ОШИБОК НАЧИНАЮЩИХ ИП / ЧТО НУЖНО ЗНАТЬ ПРИ ОТКРЫТИИ ИПСкачать

2.7. Предпринимательская деятельность физических лицСкачать

Как ИП продать имущество и сэкономить налоги? НДФЛ и УСН или патент. Бизнес и налоги.Скачать

Какие Налоги при Продаже Имущества ИП? Как ИП не платить НДФЛСкачать

НИКОГДА не обналичивайте средства через ИП! / Ответственность за обнал #shortsСкачать

Как ФНС находит нелегальных предпринимателей. Деятельность без регистрации. Что будет?Скачать

ИП продает личное имущество! Как остаться на НДФЛ?Скачать

Кто такой ИП: все, что надо знать до открытия своего делаСкачать

НАЛОГ ПРИ ПРОДАЖЕ ИП НЕДВИЖИМОСТИ / АВТО , КОТОРЫЕ ИСПОЛЬЗОВАЛИСЬ В БИЗНЕСЕСкачать

Все формы бизнеса за 5 минут. От ИП до ОООСкачать

Правовой режим имущества в предпринимательской деятельности.Скачать

Как ИП перевести деньги с расчётного счёта на личную карту и не получить проблем с банком по 115-ФЗСкачать