АО регулярно запрашивает у банка, в котором открыты расчетные счета и с которым заключены кредитные договоры, различные справки:- о кредитной истории по кредитным договорам;- об открытых расчетных счетах;- об оборотах по счетам за период;и т.д.

Справки запрашиваются и предоставляются другим банкам в целях мониторинга финансовых показателей АО по условиям этих кредитных договоров.Выдача справок банком осуществляется за плату с предъявлением НДС.

В качестве первичных документов помимо самих справок банк выдает только счета-фактуры. Акты оказанных услуг (выполненных работ) отсутствуют.

В связи с этим возникают вопросы:1) Вправе ли банк не выдавать акты оказанных услуг (выполненных работ) по своим услугам?2) Может ли АО учитывать данные расходы по налогу на прибыль и принимать к вычету НДС в отсутствие актов?

Отвечает Ваш персональный эксперт1) Да, вправе, если такая обязанность не прописана в договоре банковского счёта. По общему правилу, составление акта об оказании услуг (выполнении работ) обязательно, только если такое требование предусмотрено гражданским законодательством или заключенным договором.

Такого мнения придерживается Минфин России.

Поэтому если условие о выставлении актов по оказанным дополнительным услугам не прописано в договорах (законодательством такая обязанность не установлена), то банки вправе не выставлять акты. Как правило, банк на такие услуги выставляет банковский ордер и счёт-фактуру (если услуга облагается НДС).

2)Да, может, если выполняются все условия для признания расходов при расчёте налога на прибыль и для вычета входного НДС. Отсутствие актов не является для этого препятствием. Все расходы организации, признаваемые в налоговой базе по прибыли, должны одновременно быть экономически обоснованны, документально подтверждены, связаны с деятельностью, направленной на получение дохода.

Факт осуществления расходов может подтвердить любой документ, даже косвенно свидетельствующий об этом (п. 1 ст. 252 НК РФ). Поэтому, если у организации нет акта об оказании услуг, для подтверждения расходов за выдачу справок будет достаточно любого другого документа. Это может быть платежное поручение, банковский ордер, выписка банка, договор банковского счета.

Входной НДС принимайте к вычету, если одновременно выполняются следующие четыре условия: • налог предъявлен поставщиком (банком); • товары, работы или услуги приобретены для облагаемых НДС операций • приобретенные товары, работы или услуг приняты на учет; • получен правильно оформленный счет-фактура.

Обоснование 1.Из рекомендации Олега Хорошего, начальника отдела налога на прибыль организаций департамента налоговой и таможенной политики Минфина России Как отразить в бухучете оплату банковских расходовВ зависимости от вида совершаемых операций отношения между банком и организацией (клиентом) могут регулироваться: ? договором банковского счета (ст.

845 ГК РФ); ? договором банковского вклада (ст. 834 ГК РФ); ? кредитным договором (ст. 819 ГК РФ); ? другими договорами, в которых закрепляются условия этих взаимоотношений (например, договором финансирования под уступку денежного требования (факторинг)).

- Услуги банка: проводки

- Какие банковские услуги облагаются НДС, а какие нет

- Некоторые вопросы начисления и уплаты НДС кредитными организациями

- Какие услуги и операции не облагаются налогом на добавленную стоимость?

- Нормативная база

- Что такое НДС?

- Какие услуги облагаются НДС?

- Какие операции облагаются НДС?

- Какие виды деятельности не облагаются НДС?

- Кто освобождается от уплаты НДС?

- Расчет налога на добавленную стоимость

- Возможные ошибки при расчете

- Бухгалтерские проводки

- Нюансы

- Какие банковские операции облагаются ндс

- Что облагается НДС

- Как отразить в учете расходы на банковские услуги

- Вычет НДС по банковской комиссии законен

- Совет от редакции: перед тем как заявлять вычет, проверьте, точно ли комиссия банка облагается НДС

- По каким банковским услугам можно заявить вычет, а по каким нет

- 🎦 Видео

Услуги банка: проводки

Агафонова Полина Автор PPT.RU 23 апреля 2020 Услугами банков пользуются все организации и предприниматели, осуществляющие хозяйственную деятельность.

Большая часть сервисного обслуживания предоставляется кредитными организациями на платной основе, плата за такие сервисы называется банковской комиссией.

КонсультантПлюс ПОПРОБУЙТЕ БЕСПЛАТНО В целях привлечения клиентов финансовые учреждения постоянно расширяют ассортимент обслуживания, предлагая не только финансовое посредничество, но и программные продукты в виде личных кабинетов с набором учетных функций и отчетных форм. К наиболее востребованным услугам кредитных организаций относятся:

- прием и выдача наличных денежных средств;

- выпуск и обслуживание платежных карт;

- факторинговые операции;

- инкассация наличной выручки;

- предоставление банковских гарантий.

- валютный контроль;

- удаленное управление расчетными операциями через банк-клиент;

- эквайринговые операции по приему платежей картами;

- смс-уведомления о платежных операциях;

- расчетно-кассовое обслуживание рублевых и валютных счетов;

В бухгалтерском учете расходы, связанные с обслуживанием в кредитных организациях, относятся к прочим расходам (п.

11, абзац 6 ) и отражаются на счет 91.02 «Прочие расходы и доходы». С точки зрения бухгалтерских проводок, перечень наиболее распространенных сервисов банка можно разделить на два типа операций: не облагаемые НДС и облагаемые НДС.

https://www.youtube.com/watch?v=YnpfHAgSekI

Рассмотрим бухгалтерские проводки по каждому типу операций.

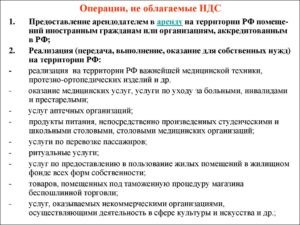

Не подлежат налогообложению операции по открытию и обслуживанию текущего счета, по кассовым операциям (за исключением инкассации), проведению платежей, выдаче банковской гарантии, обслуживанию банк-клиента и другие, перечисленные в п. 3 . Услуги кредитных организаций без НДС следует отражать в корреспонденции с денежным счетом: Дт 91.02 Кт 51, 52, 55, 57.

Банковские проводки по услугам без НДС: Операция Дебет Кредит Комиссия за исполнение платежного поручения 91.02 51 Комиссия за РКО в марте 91.02 51 Комиссия за использование банк-клиента 91.02 51 Комиссия за исполнение платежа в инвалюте 91.02 52.02 Комиссия за эквайринговые операции 91.02 57.

03 Возврат ошибочно списанной комиссии 51 91.01 Если организация сдает денежные средства сверх кассового лимита в банк для зачисления на расчетный счет самостоятельно, без привлечения инкассаторов, то обслуживание по приему и пересчету наличности не облагается НДС.

Сдача выручки в банк, проводки: Операция Дебет Кредит Взнос наличных на текущий счет (выручка) 51 50 Комиссия за пересчет наличных 91.02 51 Комиссия за прием наличных 91.

02 51 Достаточную популярность приобрело банковское предложение под названием «зарплатный проект», которое позволяет организациям экономить время бухгалтерии на выдачу заработной платы, сокращает и упрощает саму процедуру ее выплаты.

Какие банковские услуги облагаются НДС, а какие нет

» » Налоги Налогом на добавочную стоимость облагается широкий спектр операций и услуг, однако существует и перечень таких, которые под данный налог не подпадают. Возможность отказа от оплаты НДС связана с социальной целесообразностью – именно на этом основании и формируется освобождение от уплаты.

Минимизация или возможность отказа от выплаты актуальны как меры поддержки для начинающего бизнеса, для отечественных производителей в целом, конкурирующих с зарубежными поставщиками.

Внимание! Если у вас возникнут вопросы, можете бесплатно проконсультироваться в чате с юристом внизу экрана или позвонить по телефонам: +7 (499) 938-51-29 Москва; +7 (812) 467-30-52 Санкт-Петербург; +7 (800) 350-83-47 Бесплатный звонок для всей России.

Медицина, образование и другие социально значимые сферы также освобождаются от выплат, что вполне закономерно.

В рамках законодательства НДС нормируется ст.

Высчитывается он в качестве надбавочной стоимости, выплачивается со стоимости услуги или операции конечным потребителем в пользу бюджета страны. Особенностью данного налога является тот факт, что поступление налога возможно еще на этапах производства.

Если говорить об услугах, он формируется и из тех операций, что являются оказанными в процессе производства конечного результата, оставаясь актуальными на всех стадиях.

Основная ставка для НДС составляет 18 процентов, также российское законодательство предполагает возможность пользования пониженной ставкой в 10 процентов, или нулевой ставкой, а также полным освобождением.

НДС имеет некоторые общие черты с налогом с оборота или с продаж, его также добавляют к общей стоимости услуги.

Однако есть в этом отношении и существенные различия. Так, продавец услуг, за которые покупатель платит НДС, включенный в общую стоимость, может вычесть из уплаченной покупателем суммы те цифры, которые были выплачены тем же налогом поставщику. Налог остается косвенным, он платится именно покупателем.

Платежные бумаги требуют отдельного оформления НДС на услуги и операции, для этого отводится специальная строка.

В целом, данный вариант системы налогообложения сформирован для достижения сразу нескольких целей: Распределение процесса уплаты налога между стадиями производства, коммерции, исключая при этом риск многократного взимания и переплат, которые могут стать очень серьезными.

Распределение обязанности между несколькими плательщиками, снятие рисков неуплаты.

Специфика налогообложения в этом плане такова, что необходимая сумма все равно будет снята для бюджета, даже если кто-то из участников процесса уклоняется от налогов. Уход возможен только при использовании сложнейших схем.

Некоторые вопросы начисления и уплаты НДС кредитными организациями

08.08.2005 5 989 Согласно подп. 3 п. 3 ст. 149 НК РФ банковские операции (за исключением инкассации) освобождены от обложения налогом на добавленную стоимость (далее — НДС), в том числе: —

«привлечение денежных средств организаций и физических лиц во вклады; — размещение привлеченных денежных средств организаций и физических лиц от имени банков и за их счет; — открытие и ведение банковских счетов организаций и физических лиц; — осуществление расчетов по поручению организаций и физических лиц, в том числе банков-корреспондентов, по их банковским счетам; — кассовое обслуживание организаций и физических лиц; — купля-продажа иностранной валюты в наличной и безналичной формах (в том числе оказание посреднических услуг по операциям купли-продажи иностранной валюты); — осуществление операций с драгоценными металлами и драгоценными камнями в соответствии с законодательством Российской Федерации; — выдача банковских гарантий, а также осуществление банками следующих операций: — выдача поручительств за третьих лиц, предусматривающих исполнение обязательств в денежной форме; — оказание услуг, связанных с установкой и эксплуатацией системы «

клиент-банк», включая предоставление программного обеспечения и обучение обслуживающего указанную систему персонала». Кроме того, учитывая то, что основная операций, осуществляемых банками, не облагается п.

5 ст. 170 НК предоставляет банкам право включать в затраты, принимаемые к вычету при исчислении налога на прибыль организаций, суммы , уплаченные поставщикам при приобретении товаров (работ, услуг).

Но при этом вся сумма налога, полученная банками по подлежащим обложению операциям, должна быть уплачена в бюджет. В практической деятельности кредитных организаций довольно часто возникают вопросы, об отнесении отдельных операций к банковским или небанковским. Особенно часто эти вопросы связаны с получением банками различного рода комиссионных.

Видео:НИКОГДА не обналичивайте средства через ИП! / Ответственность за обнал #shortsСкачать

Какие услуги и операции не облагаются налогом на добавленную стоимость?

Налогом на добавочную стоимость облагается широкий спектр операций и услуг, однако существует и перечень таких, которые под данный налог не подпадают.

Возможность отказа от оплаты НДС связана с социальной целесообразностью – именно на этом основании и формируется освобождение от уплаты.

Минимизация или возможность отказа от выплаты актуальны как меры поддержки для начинающего бизнеса, для отечественных производителей в целом, конкурирующих с зарубежными поставщиками.

Внимание! Если у вас возникнут вопросы, можете бесплатно проконсультироваться в чате с юристом внизу экрана или позвонить по телефонам: +7 (499) 938-51-29 Москва; +7 (812) 467-30-52 Санкт-Петербург; +7 (800) 350-83-47 Бесплатный звонок для всей России.

Медицина, образование и другие социально значимые сферы также освобождаются от выплат, что вполне закономерно.

Нормативная база

В рамках законодательства НДС нормируется ст. 149 НК РФ, которая дает не только базовые пояснения, но и регламентирует список услуг и сфер, которые освобождаются от выплат. Этот перечень указывается в п. 3 ст. 149 НК РФ, ознакомившись с ним, налогоплательщик может прояснить, есть ли необходимость в выплате налога в его случае.

Что такое НДС?

НДС – это косвенный налог, которым облагаются как товары, так и услуги. Высчитывается он в качестве надбавочной стоимости, выплачивается со стоимости услуги или операции конечным потребителем в пользу бюджета страны. Особенностью данного налога является тот факт, что поступление налога возможно еще на этапах производства.

Если говорить об услугах, он формируется и из тех операций, что являются оказанными в процессе производства конечного результата, оставаясь актуальными на всех стадиях.

Основная ставка для НДС составляет 18 процентов, также российское законодательство предполагает возможность пользования пониженной ставкой в 10 процентов, или нулевой ставкой, а также полным освобождением.

НДС имеет некоторые общие черты с налогом с оборота или с продаж, его также добавляют к общей стоимости услуги. Однако есть в этом отношении и существенные различия. Так, продавец услуг, за которые покупатель платит НДС, включенный в общую стоимость, может вычесть из уплаченной покупателем суммы те цифры, которые были выплачены тем же налогом поставщику.

https://www.youtube.com/watch?v=oXv2luEN8u0

Налог остается косвенным, он платится именно покупателем. Платежные бумаги требуют отдельного оформления НДС на услуги и операции, для этого отводится специальная строка. В целом, данный вариант системы налогообложения сформирован для достижения сразу нескольких целей:

- Распределение процесса уплаты налога между стадиями производства, коммерции, исключая при этом риск многократного взимания и переплат, которые могут стать очень серьезными.

- Распределение обязанности между несколькими плательщиками, снятие рисков неуплаты. Специфика налогообложения в этом плане такова, что необходимая сумма все равно будет снята для бюджета, даже если кто-то из участников процесса уклоняется от налогов. Уход возможен только при использовании сложнейших схем.

- Получение косвенного налога исключает национальные, это удобно в рамках существующей экономической ситуации.

Какие услуги облагаются НДС?

НДС облагается широкий спектр услуг, оказываемых на территории РФ, и регулируется этот вопрос главой №21 НК РФ. Практически все услуги облагаются, однако существует перечень исключений, утвержденный законодательством согласно статьям №145, №149 и №150 НК РФ. Среди исключений, не облагаемых сбором, необходимо отметить:

- Лицензированные медицинские услуги кроме ветеринарных и косметологических, не спонсируемых бюджетом.

- Уход за детьми в дошкольных специализированных учреждениях.

- Секции и кружки для детей.

- Уход за пожилыми, инвалидами.

- Взыскание пошлин и сборов, сопутствующие услуги.

- Ритуальные услуги.

- Аренда помещений иностранцам.

- Работа с депозитами, ценными бумагами.

- Обслуживание судов – речных, морских, воздушных.

- Некоммерческие услуги сфер культуры, искусства.

- Услуги аптек – изготовление лекарств, оправ, ремонт слуховых аппаратов, и так далее.

- Перевозки людей при условии единого тарифа.

- Тушение пожаров в лесах.

- Услуги адвокатов.

- Гарантийные услуги ремонта без дополнительной оплаты.

Какие операции облагаются НДС?

Касаемо операций ситуация складывается аналогичная – практически все они требуют выплаты НДС, однако существует перечень исключений, которые дополнительными налогами не облагаются. Исключения, закрепленные законодательством, стоит перечислить. Так, налогом не облагаются операции:

- Лицензированная банковская деятельность кроме инкассации, займы кроме натуральных (путем использования товаров), операции с камнями, драгметаллами.

- Передача объектов инфраструктуры органам самоуправления, власти.

- Приватизация предприятий.

- Страхование, обеспечение пенсионеров негосударственного характера.

- Продажа земли.

Все прочие операции предполагают необходимость уплаты налога.

Какие виды деятельности не облагаются НДС?

Существует перечень направлений деятельности, не облагаемых НДС. В первую очередь это социально значимые направленности, стоимость услуг в рамках которых не должна возрастать. Стоит перечислить следующие виды деятельности, не попадающие под налогообложение НДС в данном случае:

- Сфера инвестиций.

- Строительство любых объектов для военнослужащих, включая жилье и инфраструктуру.

- При работе организации, штат которой на 80 процентов и более состоит из инвалидов, либо если до 80 процентов уставного капитала сформировано взносами организаций инвалидов.

- Работа Международного олимпийского комитета.

- Благотворительность.

- Бюджетная научно-исследовательская деятельность.

- Реставрация исторических, культурных памятников.

- Кинематограф.

При работе в любом из данных направлений нет необходимости в уплате НДС.

Кто освобождается от уплаты НДС?

Также от уплаты НДС освобождаются и в других ситуациях. Так, необходимость в уплате данного налога отсутствует, если организация или ИП относится к сфере малого бизнеса, и при этом используется упрощенная система обложения.

В этом случае возникает необходимость уплаты налога по проработанным схемам «Доход», либо «Доход минус расход», и выплата НДС не требуется.

Кроме того, НДС не нужно платить тем организациям, что работают с режимом налогообложения сельхозпроизводителя.

Стоит знать, что список условий для освобождения от НДС, а также перечень услуг и товаров, подлежащих освобождению, время от времени пересматривается, и периодически в этой сфере возникают нововведения. Освобождение является регламентированным явлением, и компании, освобожденные от налога, подлежат надзору и контролю.

Расчет налога на добавленную стоимость

Расчет НДС осуществляется довольно легко, для этой цели имеется формула НБ × Нст / 100,

Где НБ является общей суммой, то есть, налоговой базой, а ставка может приравниваться к 10 или 18 процентам.

https://www.youtube.com/watch?v=2m8BOn0n_-8

Выделяя налог из общей суммы, можно применить такую формулу: С / 1,18 × 0,18 (или × 0,10)

С / 1,10—ставка 10%,

С — общая сумма с НДС.

Если нужно найти сумму вместе с налогом без его вычисления в предварительном порядке, можно применить формулу С = НБ × 1,18 (или 1,10)

НБ —общая сумма без налога, база.

Если еще остались спорные вопросы, вы также можете бесплатно проконсультироваться в чате с юристом внизу экрана или позвонить по телефонам: +7 (499) 938-51-29 Москва; +7 (812) 467-30-52 Санкт-Петербург; +7 (800) 350-83-47 Бесплатный звонок для всей России.

Возможные ошибки при расчете

В любой расчет может закрасться ошибка, однако математические неточности – это не главная проблемная сфера для НДС. Они происходят редко, и если говорить об ошибках в формировании и выплате, то здесь в первую очередь необходимо отметить другие факторы.

Иногда по ошибке или намеренно пользуются заниженной процентной ставкой в ситуации, когда правомерно было бы использовать основную.

Иногда опаздывают с начислением и выплатой НДС, или не учитывают частичную оплату, уже полученную за услугу или товар.

Иногда вычет НДС проводят без его перечисления поставщику, а еще часто возникают ошибки из-за того, что в работу поступают неправильно оформленные и заполненные счет-фактуры.

Так как НДС на услуги и операции является одним из важнейших, и штрафы при нарушениях и неуплате налога могут возникнуть весьма серьезные, стоит уделять необходимое внимание расчетам, и нанимать для выполнения бухгалтерских работ только компетентных специалистов, способных уверенно справляться со всеми нюансами вопроса.

Бухгалтерские проводки

Налог на добавленную стоимость и правильное оформление бумаг, с ним связанных, отводится к задачам, которые должен решать в основном бухгалтер.

Современные системы значительно упрощают эту деятельность, а под НДС имеется два пункта. В первую очередь используется счет 19, где можно открывать субсчета – графа отводится под НДС по приобретаемым ценностям.

Также имеется счет 68 под названием Расчеты по налогам, где под НДС отводится субсчет.

Используя специализированные инструменты бухучета, можно успешно проводить исчисления налога на добавленную стоимость, прилагая минимум усилий, и избегая нарушения правил.

Нюансы

Как и при решении любых других задач, при работе с НДС на услуги и операции могут возникнуть свои сложности и нюансы. Однако внимательное отношение к вопросу позволит исключить неприятности.

Стоит знать, что ошибки и неточности в данном направлении деятельности могут привести к штрафам в серьезных размерах, это касается также ситуации, когда компания пытается присвоить себе льготы, на которые не имеет прав. Ст.

122 НК России четко регламентирует эту ситуацию, указывая на право штрафа от налогового органа, который может составить порядка 20 процентов от долга, с начислением пени за просрочку в погашении.

Законодательство закрепляет право плательщика использовать любые законные средства для снижения уровня налогов, и при наличии истинных прав можно оформить налоговые льготы, также в минимизации этих расходов помогают налоговые вычеты.

Существует немало законных вариантов снизить затраты на выплаты государству, и при грамотном использовании таких решений удается добиться значимого результата – опыт и грамотность бухгалтеров и других специалистов в этом отношении бесценны.

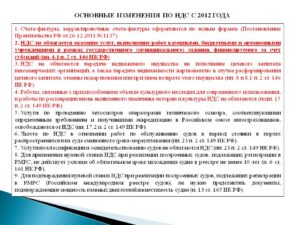

Законодательство касаемо НДС на услуги и операции регулярно обновляется, его пересматривают, вводят новые пункты. Рассматривая последние из нововведений, необходимо отметить, что с 2017 года все налогоплательщики должны сдавать декларацию по этому налогу, предоставляя её в электронном виде.

Декларация также претерпела определенные изменения, и теперь она является более подробным документом, детализировалась на книгу продаж и покупок, появился и журнал для учета счет-фактур.

Однако это не усложняет процесс составления такого документа, поскольку автоматизированные системы будут формировать все необходимое самостоятельно.

https://www.youtube.com/watch?v=PHxdPHJQthg

НДС – это довольно сложный налог, который имеет множество нюансов облажения, с которыми приходится иметь дело на практике постоянно. В каждой бухгалтерии ежедневно приходится сталкиваться с этим явлением, с необходимостью следования ему, составления соответствующих документов.

На практике специалисты справляются с этим легко, опыт и знания позволяют добиваться результатов даже в сложных ситуациях.

Опытный бухгалтер всегда найдет возможность минимизировать затраты на налоги, подобрать оптимальный вариант выхода при необходимости экономить, и он сделает это официальным путем, с полным пониманием той ответственности, которая на него возлагается.

Работая в сфере оказания услуг, освобожденных от выплат НДС, стоит периодически проверять закрепленные законодательством списки, а при частичной работе с такими услугами – детализировать и разделять их в документах, выплачивая по тем из них, которые налогом облагаются.

Какие банковские операции облагаются ндс

Однако изготовления пластиковых карт производится по заказу банка сторонними организациями и облагается НДС в общеустановленном порядке.

Таким образом, если банк передает банковскую карту клиенту за сумму большую, чем он заплатил за ее изготовление сторонней организации, то доход банка в виде возникающей разницы между двумя суммами подлежит налогообложению НДС.Источник: Согласно подп. 3 и 3.1 п. 3 ст.

149 главы 21 НК РФ не подлежит налогообложению НДС на территории Российской Федерации осуществление банками банковских операций (за исключением инкассации), в том числе:• привлечение денежных средств организаций и физических лиц во вклады:

- оформление и выдача вкладчикам документов, подтверждающих наличие вклада;

- привлечение денежных средств, как в рублях, так и в иностранной валюте, организаций и физических лиц во вклады (до востребования и на определенный срок);

- зачисление привлеченных денежных средств на расчетные (текущие), депозитные счета и счета по вкладам (включая внесение третьими лицами денежных средств, в том числе заработной платы и пенсий на счет вкладчика, а также вклады в пользу третьих лиц);

• размещение привлеченных денежных средств организаций и физических лиц от имени банков и за их счет:

- операции по предоставлению межбанковского кредита, в том числе открытой кредитной линии;

- кредитные операции с клиентами, включая открытие и ведение ссудного счета, пролонгацию срока погашения кредита;

- депозиты, размещенные в других коммерческих банках;

• открытие и ведение банковских счетов организаций и физических лиц, в том числе банковских счетов, служащих для расчетов по банковским картам, а также операции, связанные с обслуживанием банковских карт:

- выдача выписок по счетам;

- выдача справок о наличии средств на счетах и других документов по ведению счетов;

- направление запросов о переводе сумм по просьбе клиентов;

- переоформление счетов;

- изменение условий, аннулирование и возврат переводов; перевод вкладов в другой банк;

- выяснение (розыск) денежных средств по счетам клиентов;

- снятие копий (дубликатов) со счетов;

- оформление документов, связанных с закрытием банковских счетов клиентов;

- оформление документов, связанное с открытием и ведением банковских счетов (списание со счетов и зачисление средств на счета, начисление процентов по средствам на счетах);

• осуществление расчетов по поручению организаций и физических лиц, в том числе банков-корреспондентов, по их банковским счетам:

- инкассовые операции (выдача документов против акцепта или платежа, прием, проверка или направление документов для акцепта или платежа, пересылка или возврат банку-корреспонденту документов, выставленных на инкассо, но не оплаченных клиентом, изменение условий инкассового поручения или его аннулирование,

- аккредитивные операции (открытие аккредитива, авизование, подтверждение, проверка документов, осуществление платежей);

Что облагается НДС

→ → Актуально на: 9 ноября 2020 г.

https://www.youtube.com/watch?v=gb725VrzCVA

Отвечая на вопрос, что облагается НДС, необходимо обратить внимание на 2 аспекта: является ли операция объектом обложения НДС и не поименована ли она в ст.

149 НК РФ. К объекту налогообложения относятся 4 группы операций ():

- реализация на территории РФ товаров (работ, услуг), предметов залога, передача товаров (работ, услуг) на основании отступного или новации, передача имущественных прав. При этом реализация может быть как возмездной, так и безвозмездной ();

- передача товаров (работ, услуг) для собственных нужд, т.е. не для целей получения с их помощью дохода от третьих лиц, а для нужд самой организации. Такая передача облагается НДС, если расходы на нее не признаются для целей налогообложения прибыли (). Потому что их нельзя признать экономически обоснованными (), либо они указаны в числе расходов, не учитываемых при расчете налога на прибыль (). При этом факт передачи товаров должен быть подтвержден документально (например, при передаче товаров из одного подразделения в другое оформлена ТОРГ-13);

- выполнение строительно-монтажных работ для собственного потребления. Это СМР, которые плательщик выполняет своими силами и для себя (). Если же строительством занимаются подрядчики, а организация выступает в качестве инвестора или застройщика, то объекта обложения НДС не возникает ();

- ввоз товаров на территорию РФ (). Речь идет о пересечении товарами таможенной границы и ввозе их на территорию таможенного союза ().

Не относятся к объекту обложения НДС те операции, которые не признаются реализацией (, ).

Это, к примеру:

- операции, связанные с обращением валюты, кроме как для целей нумизматики ();

- передача ОС, нематериальных активов, иного имущества правопреемнику при реорганизации компании ();

- передача имущества участнику хозяйственного общества в пределах его первоначального взноса при выходе его из общества, а также при ликвидации общества ().

Иные операции, не облагаемые НДС из-за того, что они не признаются объектом налогообложения, поименованы в . В их числе:

- передача жилых домов, детских садов, дорог, электросетей и других объектов органам госвласти и местного самоуправления ();

- передача имущества государственных и муниципальных предприятий при приватизации ();

- реализация земельных участков и долей в них ();

- передача имущественных прав правопреемнику организации ();

- реализация имущества, имущественных прав должников, признанных банкротами ().

Кроме того, есть операции, которые считаются объектом обложения НДС, но вместе с тем являются не подлежащими налогообложению НДС (освобожденными от обложения).

Они прямо поименованы в и их перечень закрытый.

Это операции по реализации определенных видов товаров и услуг. К товарам, не облагаемым НДС, относятся, например:

- медицинские товары, указанные в утвержденном перечне (, );

- продукты питания, произведенные организациями общепита и реализованные столовым образовательных и медицинских учреждений ();

- жилые дома, жилые помещения, доли в них ().

Чтобы услуги подлежали обложению НДС, местом их реализации, во-первых, должна признаваться территория РФ ().

А во-вторых, они не должны быть поименованы в , , где перечислены операции, не облагаемые НДС. В соответствии с этими пунктами освобождено от налогообложения оказание:

- медицинских услуг организациями и ИП, ведущими медицинскую деятельность ();

- услуг по присмотру и уходу за детьми в организациях дошкольного образования, по проведению занятий в кружках, секциях, студиях ();

- услуг по ремонту и техобслуживанию товаров и бытовых приборов в рамках гарантийного срока их эксплуатации без взимания платы ();

- ритуальных услуг ();

- услуг аптечных организаций по изготовлению лекарств, изготовлению и ремонту очковой оптики ();

- услуг санаторно-курортных, оздоровительных организаций, организаций отдыха и оздоровления детей, расположенных на территории РФ ().

Перечень необлагаемых услуг достаточно большой, поэтому выше указаны только некоторые из них.

https://www.youtube.com/watch?v=E-sW5YyxPEk

Среди необлагаемых операций есть те, которые ведутся в рамках лицензируемой деятельности.

Так вот если соответствующей лицензии у организации нет, то и освобождение от НДС она применять не может ().

Кроме того, воспользоваться освобождением по ст.

149 НК РФ могут организации и ИП, которые действуют в собственных интересах, а не в интересах другого лица по договору комиссии, поручения и т.д.

(). И еще один важный нюанс. При одновременном осуществлении операций, которые облагаются НДС и которые не облагаются НДС по ст. 149 НК РФ, необходимо вести раздельный учет одних и других операций ().

А также раздельно учитывать входной НДС по товарам, работам, услугам, используемым в одних и других операциях.

Также читайте:

Форум для бухгалтера:

Подписывайтесь на наш канал в

Как отразить в учете расходы на банковские услуги

Поэтому организация может разработать его самостоятельно (п.

4 ст. 252 НК РФ). Такой вывод подтверждают письма Минфина России от 20 апреля 2009 г. № 03-03-06/2/88, от 2 марта 2006 г.

Видео:Какие счета и карты приставы точно НЕ УВИДЯТ и не заблокируют? 3 способа хранения денег должнику!Скачать

Вычет НДС по банковской комиссии законен

Не прочитано

Налоги и взносы

Налоговый спор

Из-за чего спорят: инспекторы уверены, что банковские комиссии не облагаются НДС, значит, вычет по ним невозможен. Компании пытаются доказать, что вычеты законны.

Кого обычно поддерживают судьи: компанию.

Решающий аргумент: комиссии, не поименованные в статье 149 Налогового кодекса РФ, облагаются НДС. Значит, по ним возможен вычет.

Компания заплатила банку комиссию за выдачу кредита. Банк выставил на ее сумму счет-фактуру с НДС. На основании этого документа компания заявила вычет.

Инспекторы провели камеральную проверку декларации по НДС и отказали компании в вычете. Они решили, что банк не должен был выставлять счет-фактуру с выделенной суммой налога, так как банковские комиссии освобождены от НДС (подп. 3 п. 3 ст. 149 НК РФ). А значит, и клиент банка не вправе принимать входной налог к вычету с таких операций.

Но компания не спешила соглашаться с такими выводами и обратилась в суд. Ее поддержали во всех трех инстанциях (постановление Арбитражного суда Западно-Сибирского округа от 2 декабря 2014 г. по делу № А67-6916/2013).

О том, какие аргументы помогли организации переспорить инспекторов, нам рассказал реальный участник спора — главный бухгалтер этой компании.

Вознаграждение за обслуживание кредита НДС не облагается. Банковские операции, освобождаемые от НДС, поименованы в подпункте 3 пункта 3 статьи 149 Налогового кодекса РФ.

Среди них — открытие и ведение счетов, размещение привлеченных средств от имени и за счет банка или, иными словами, передача денег в кредит. Счета-фактуры на стоимость таких услуг банк выставлять не должен (подп. 1 п. 3 ст. 169 НК РФ).

Поэтому компания-клиент не вправе принимать налог к вычету.

АННА ЛОЗОВАЯ,

ведущий советник Минфина России

Совет от редакции: перед тем как заявлять вычет, проверьте, точно ли комиссия банка облагается НДС

Вы проверяете, точно ли операция из счета-фактуры контрагента облагается НДС?

Опрос на сайте glavbukh.ru

Больше половины коллег, которые участвовали в опросе на сайте glavbukh.ru, не задаются вопросом: правомерно ли контрагент выделил сумму НДС в счете-фактуре. И спокойно принимают сумму налога к вычету.

Между тем это не всегда безопасно. В частности, не все услуги банка облагаются НДС (см. таблицу внизу страницы). И даже счет-фактура с выделенной суммой налога, полученный от банка, не дает права на вычет. Так считают проверяющие.

https://www.youtube.com/watch?v=n_XSvbLZm1Y

Путаница возникает из-за того, что Налоговый кодекс РФ не разъясняет, какие именно банковские комиссии и в каких конкретно ситуациях не подпадают под НДС. Приведены лишь общие формулировки (подп. 3 п.

3 ст. 149 НК РФ). В итоге банки принимают решение о включении тех или иных сумм в базу по НДС на свое усмотрение. К примеру, частой причиной спора становятся комиссии, связанные с предоставлением кредитов.

Если сумма НДС небольшая, то безопаснее к вычету ее не принимать. Это верный способ избежать претензий. Если же компания готова спорить, то вычет можно заявить. Тем более что в ФНС России недавно признали законность вычета с освобождаемых от НДС операций при наличии счета-фактуры (письмо от 18 декабря 2014 г. № ГД-4-3/26274).

От НДС освобождены именно банковские операции. Это, к примеру, вознаграждение за открытие и ведение ссудных счетов.

В нашем случае согласно кредитному договору вознаграждение за обслуживание кредита состояло из платы за подготовку заключений на выдачу кредита, предоставление информации о банковских счетах и наличии средств на них. Такие услуги не поименованы в законе о банках (ст. 5 Закона от 2 декабря 1990 г. № 395–1).

Значит, это не банковские операции, а обычные услуги. И их нет в Налоговом кодексе РФ среди освобождаемых от НДС операций. А раз банк правомерно исчислил НДС с вознаграждения, значит, законен и вычет.

ТАТЬЯНА БЫЧКОВА,

главный бухгалтер КФХ «Летяжье»

По каким банковским услугам можно заявить вычет, а по каким нет

| Инкассирование наличных; доставка наличности и разменной монеты; сопровождение кассира или экспедитора;оформление платежных поручений; оформление заявлений на перевод иностранной валюты, поручений на покупку или продажу иностранной валюты; выдача заверенных копий документов, необходимых компании (договор, уставные документы банка и т. д.); выдача цифрового носителя (флешки) с информацией для подключения к системе «Банк-Клиент»; подготовка и сбор документов, необходимых для принятия решения о предоставлении кредита | Открытие, ведение и закрытие счетов; внесение и выдача наличных; обработка и исполнение платежных поручений; подключение к системам «Банк-Клиент», интернет-банкинга «Абонентская плата»; предоставление выписок по счету; предоставление справок о сведениях, связанных с состоянием счета; оформление чековой книжки; открытие вклада, внесение средств; предоставление кредита;изменение условий кредитования |

🎦 Видео

Самозанятость: Не совершай эти ошибки! Оплата налога, Чеки, ДоговорыСкачать

ОБНАЛ - 16 признаков, которые вызовут подозрения ФНС! Денежные переводы ИП, IP адреса, Партнеры/2023Скачать

Как уходят от налогов. Объяснение на пальцахСкачать

Как избежать уплаты налога с банковского вклада: разберем на примерахСкачать

НДС за 5 минут. Базовый курс. Вычеты и возмещение налога.Скачать

Не привлекай внимание НАЛОГОВОЙ к расчётному счёту! Что делать, если налоговая заморозила счёт?Скачать

В этом главная проблема большинства людей #деньги #инвестиции #shortsСкачать

ЗА ЖКХ МОЖНО НЕ ПЛАТИТЬ? Вся правда о Жилищно-коммунальных услугахСкачать

Как ИП перевести деньги с расчётного счёта на личную карту и не получить проблем с банком по 115-ФЗСкачать

Какие счета за коммунальные услуги можно не оплачивать: новые решения по итогам 2022 годаСкачать

Как налоговая находит скрытые доходы обычных граждан, штрафует их и начисляет налогиСкачать

Комиссия банкаСкачать

СПИСОК! с 1 Января 2023 года Пенсионеры за это НЕ ПЛАТЯТ!Скачать

Почему банки блокируют счета предпринимателей и как это связано с налогами. 115-ФЗ, бизнес и налогиСкачать

Как отмывают деньги? Легализация доходовСкачать

Как ИП вносить деньги на расчетный счет, что бы не переплатить налоги? НДС и НДФЛ. Бизнес и налоги.Скачать

Суть НДС. Всё, что нужно знать предпринимателюСкачать

Все, что нужно знать ИП о налогах в 2023 годуСкачать