Своевременное обращение в государственные органы для получения льгот способно несколько облегчить финансовое бремя людей с инвалидностью. Например, для инвалидов в РФ предусмотрены налоговые льготы. Стоит знать все нюансы, связанные с их перечнем, процедурой оформления и условиями, соблюдение которых дает дополнительные социальные гарантии.

- От каких налогов освобождаются инвалиды?

- Ндфл для инвалидов

- Освобождение от имущественного налога

- Льготы по земельному налогу

- Льготы по транспортному налогу

- Налоговый вычет по НДФЛ инвалидам 1, 2 и 3 группы

- Кому положен

- Виды вычетов и суммы

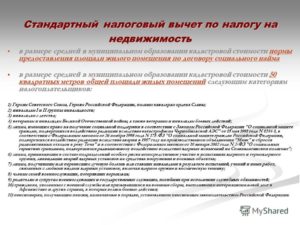

- Стандартный

- Имущественный

- Социальный

- Оформление

- Пакет документов

- Подача заявки

- В налоговой

- Онлайн

- Через работодателя

- Ожидание возврата

- Причины отказа

- Льгота по НДФЛ для инвалидов 2 группы в 2020 году

- Кому положены

- Какие льготы по уплате НДФЛ есть у инвалидов 2 группы

- Необходимые документы

- Могут ли отказать

- по теме:

- Возможные налоговые вычеты при инвалидности

- Размер возмещения

- Ограничение на выплату вычета

- Порядок оформления

- Куда подавать документы на вычет

- Сроки возврата налогового возмещения

- Льготы для работодателей

- Стандартный налоговый вычет инвалидам 1, 2, 3 группы и детства

- Стандартный налоговый вычет инвалидам 1-й и 2-й группы

- Льготы по НДФЛ инвалидам 3-й группы общего заболевания

- Размер вычета инвалидам

- Список необходимых документов

- Для получения вычета 3 000 руб. дополнительно понадобятся удостоверения:

- Как получить

- Итоги

- Льготы по налогам для инвалидов 1 и 2 группы

- Как оформить налоговые льготы?

- 💡 Видео

От каких налогов освобождаются инвалиды?

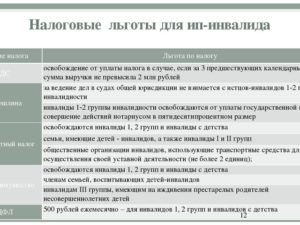

Инвалиды, имеющие 1 и 2 группу, могут получить льготы по следующим видам налогов:

Получение инвалидами налоговых льгот определяется федеральным законодательством. Налоговым кодексом регламентируются основания для предоставления соответствующих льгот (ст.

17), регулируется их использование на федеральном, региональном, местном уровнях (ст. 56). Представительным органам муниципалитетов и субъектам РФ (ст.

387) дается возможность самостоятельно решать вопрос о предоставлении льгот.

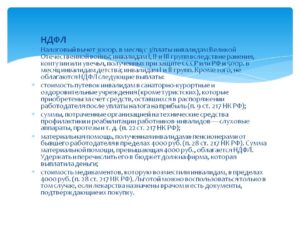

Ндфл для инвалидов

Инвалидам, имеющим доходы, Налоговый кодекс РФ дает возможность воспользоваться льготами по налогообложению (доходы освобождаются от НДФЛ (ст. 217) либо предоставляются стандартные налоговые вычеты (ст. 218) — за каждый месяц, включенный в период налоговых расчетов, в объеме 500 рублей (ст. 210, 224 НК)).

Не облагаются налогом государственные пособия, компенсации, пенсии, выплаты, полагающиеся инвалидам.

Согласно статье 217 НК, для инвалидов 1 и 2 групп не подлежит обложению НДФЛ уплаченная стоимость:

- путевок в учреждения санаторного, курортного и оздоровительного типа, находящиеся на территории России (исключение составляют туристические путевки);

- медицинской помощи, оплаченной обществом инвалидов;

- технических средств, которые необходимы для профилактических и реабилитационных целей (в эту стоимость могут входить расходы, необходимые для приобретения и содержания собаки-поводыря);

- материальной помощи, которая оказана работодателем работнику (в том числе бывшему), ушедшему на заслуженный отдых по инвалидности/возрасту, или обществом инвалидов;

- назначенных лечащим врачом медикаментов, которые работодатель приобрел для инвалида по назначению лечащего врача (покупку требуется подтвердить документально).

При этом объем материальной помощи и стоимость лекарственных средств не должны превышать 4 тыс. рублей.

Освобождение от имущественного налога

Основные льготы для физлиц по имущественному налогу устанавливаются статьями 399 и 407 НК РФ. Имущественный вычет, составляющий 13% стоимости проданного/приобретенного имущества в пределах 2 млн рублей, предоставляется инвалидам наравне со всеми гражданами РФ. Налоговые ставки определяются суммарной инвентаризационной стоимостью помещений.

Инвалиды с установленной 1 и 2 группой Налоговым Кодексом (ст. 407) освобождены от уплаты налога на недвижимость, в том числе:

- хозяйственное строение, помещение, сооружение;

- жилой дом;

- квартиру / комнату;

- гараж / место для машины.

Инвалид должен являться собственником объекта налогообложения, а сам объект не должен использоваться для предпринимательских целей. Льготное налогообложение предоставляется только по одному объекту каждого вида. Если в собственности находится нескольких объектов одного вида, необходимо сделать выбор, в отношении какого имущества будет применяться налогообложение на льготных основаниях.

Льготы по земельному налогу

Налог на землю входит в категорию местных налогов, регулируется муниципальными органами самоуправления и обязателен к уплате на территории муниципалитета. Местная администрация самостоятельно определяет, кто имеет право на получение льгот на землю. Однако для инвалидов налоговое послабление предусмотрено непосредственно НК РФ (ст. 391) с учетом следующего:

- земельный участок является собственностью инвалида или находится у него в бессрочном пользовании (при этом группа инвалидности должна быть установлена до 01.01.2004);

- размер уменьшения налогооблагаемой базы (кадастровой стоимости) составляет 10 тыс. рублей — это сумма, которая не облагается налогом;

- налогооблагаемая база исчисляемого земельного налога может быть уменьшена в отношении только одного участка.

Если у налогоплательщика в собственности более одного участка, выбор в пользу одного из них для налогового вычета делает сам владелец.

https://www.youtube.com/watch?v=94gPC212UT8

Категория земель и местоположение участка не имеют значения, однако земельный надел не должен находиться в собственности садоводческих или дачных объединений, кооперативов, использоваться в предпринимательских целях, для строительства многоквартирных домов.

Если на земельном участке расположен дом или квартира, то льгота предоставляется только в том случае, когда собственник участка имеет в данном жилом фонде постоянную регистрацию.

Информацию о выбранном объекте для предоставления льготы по имущественному или земельному налогу необходимо предоставить налоговым органам не позднее 1 ноября года, входящего в налоговый период.

После этой даты изменить объект, подлежащий льготному налогообложению, нельзя.

Если налогоплательщик не предоставит информацию о сделанном выборе, льготу начислят в отношении того объекта, который имеет наибольшую исчисленную сумму налога.

Льготы по транспортному налогу

Видео:Условия труда для инвалидов второй группыСкачать

Налоговый вычет по НДФЛ инвалидам 1, 2 и 3 группы

Жизнь инвалидов связана с определенными трудностями, поэтому общество и государство старается облегчить их положение.

Кроме социальных привилегий, гражданам с инвалидностью положены льготы по уплате налога на доходы физических лиц. Это касается возврата средств после непосредственной оплаты сбора.

Оформить налоговый вычет инвалидам по НДФЛ можно в инспекции, на портале государственных услуг, по месту работы или в МФЦ.

Кому положен

Льготное налогообложение доходов применяется к инвалидам 1, 2 и 3 группы, а также к родителям и опекунам детей-инвалидов. Среди обязательных условий получения вычетов следующие:

- наличие заключения медкомиссии о присвоении инвалидности;

- гражданство РФ;

- подтверждение трудоустройства от работодателя;

- получение заработной платы или других налогооблагаемых доходов.

В ряде случаев льгота распространяется и на инвалидов 2 и 3 групп других государств. Однако здесь потребуется представить документы, подтверждающие:

- гражданство;

- группу инвалидности;

- официальное трудоустройство;

- легальность пребывания в России;

- проживание в РФ не меньше 183 дней в году.

Важно понимать, что даже люди с признанной потерей трудоспособности не освобождаются от уплаты подоходного налога. Социальную помощь оказывают в виде снижения ежемесячной налогооблагаемой базы или в виде возврата ранее уплаченных сумм налогов.

Виды вычетов и суммы

В 2019 году законом предусмотрено несколько видов вычетов для инвалидов. А при изменении группы придется переоформить все связанные с этим документы.

Стандартный

Каждый месяц сумма, с которой нужно уплатить налоги будет снижена на 500 рублей. Следует учитывать, что у льготы нет обратного действия и получить ее можно только в текущем году, а за прошедшие года ее оформить нельзя.

Имущественный

Предоставляется при налогообложении доходов, полученных в ходе имущественных операций:

- продажа имущества;

- покупка квартиры;

- приобретение отдельного дома или участка земли под застройку.

Предельная сумма ограничена 1 миллионом рублей для квартир, домов или участков и 250 тыс. рублями для другого имущества. Уменьшение налоговой базы в таком случае составит 13% от суммы сделки. Однако если собственность принадлежит гражданину более трех лет, то ее продажа не облагается налогами, поэтому и вычет по таким сделкам не предусмотрен.

Социальный

По закону инвалидам положена также компенсация различных социальных расходов налогоплательщика. К ним относятся:

- Благотворительность — добровольные пожертвования организациям, которые частично или полностью содержатся за счет бюджета. Это касается образовательных, культурных, научных, спортивных и религиозных учреждений. Размер вычета составляет четверть пожертвованных средств.

- Обучение — расходы на личную платную учебу в очной или заочной форме, а также дополнительное образование за рубежом. Сюда относятся также расходы на обучение детей, братьев, сестер и других опекаемых лиц возрастом до 24 лет. Компенсация ограничена суммой 120 тыс. рублей на самого налогоплательщика и 50 тыс. рублей на родственников с подопечными.

- Лечение — расходы на все виды реабилитации, покупку назначенных лекарств, приобретение полисов добровольного медицинского страхования на налогоплательщика и ближайших родственников. Сумма ограничена 120 тыс. рублями в год.

Кроме того, в вычет можно включить траты по добровольному страхованию пенсий гражданина, его родителей, детей, супруга. Итоговая сумма социальных компенсаций не может превышать 120 тыс. рублей в год.

Оформление

Чтобы разобраться с тем, как инвалиду вернуть налоговый вычет сначала его необходимо оформить в инспекции ФНС по месту регистрации или работы.

После направления документов служба обязана будет рассмотреть заявление о предоставлении льготы не позднее трех месяцев с дня обращения.

Это время отведено на проверку представленной информации в документации, а также на расчет суммы положенного вычета.

Пакет документов

В список бумаг, которые нужно сдать в отделение налоговой службы входят:

- заявление о предоставлении льготного налогообложения;

- справка о группе инвалидности;

- общегражданский паспорт и его копию;

- справку о доходах по форме 2-НДФЛ с места основной работы.

Подача заявки

Вместе с собранной документацией подать заявку на вычеты по инвалидности можно несколькими способами.

В налоговой

Стандартный вариант, предусмотренный законодательством. При личном обращении в инспекцию у заявителя есть возможность проконсультироваться со специалистом, чтобы он проверил документы на наличие неточностей в заполнении и ошибок. Однако не у всех инвалидов есть возможность приехать в отделение службы из-за состояния здоровья.

Онлайн

Этот способ доступен гражданам, у которых оформлена электронная подпись. Заявку можно подать на портале Госуслуг или Федеральной Налоговой Службы, а ехать при этом никуда не нужно. Там же доступна функция загрузки отсканированных документов для проверки.

Через работодателя

Самый простой вариант для работающих инвалидов, поскольку работнику всего лишь нужно написать заявление на имя нанимателя. После этого предприятие оформит налоговую льготу самостоятельно. Но важно учитывать, что это занимает больше времени.

Существует еще два способа подачи заявки — через многофункциональный центр (МФЦ) и с привлечением доверенного лица.

Ожидание возврата

В среднем период ожидания возврата уплаченных сумм занимает 4 месяца. Из них 3 месяца сотрудники налоговой службы проверяют все поданные документы и выясняют обнаруженные неточности, а начиная со следующего месяца проводится перечисление средств или снижение налогооблагаемой базы. В любом случае заявитель должен быть уведомлен принятым решением ФНС по почте.

Бывает, что возврат средств некоторым гражданам приходится ждать около года. Поэтому, если оформление затянулось дольше трех месяцев, налогоплательщик может потребовать у налоговой службы уплату пени, а при отказе можно обратиться в суд.

Причины отказа

В ряде случаев органы ФНС отказывают инвалидам в оформлении налоговой льготы. Большая часть таких отклоненных заявок относится к имущественным и социальным видам вычетов. Отказы по стандартной компенсации чаще всего происходят по следующим причинам:

- Неполный пакет документов.

- Неточности и противоречия в представленных бумагах.

- Отсутствие подписи заявителя.

- Обращение в отделение службы не по месту регистрации.

Инвалиды могут оформить вычет по НДФЛ в соответствии с действующим законодательством. А чтобы получение льготы не затянулось, необходимо заранее проверить все собранные документы, правильно оформить заявку и подготовить банковские реквизиты для перечисления компенсационных выплат.

Видео:Налоговые льготы для инвалидов 1, 2 и 3 группы — вычет НДФЛ инвалидамСкачать

Льгота по НДФЛ для инвалидов 2 группы в 2020 году

Лица с инвалидностью являются одним из самых незащищённых слоёв населения, который наиболее остро нуждается в пособиях и других видах помощи со стороны государства. В числе льгот, предусмотренных для инвалидов 2-ой группы – налоговый вычет по НДФЛ.

Право на такую социальную помощь для этой льготной категории предусмотрено статьёй 218 Налогового кодекса РФ. Какие виды дохода инвалидов 2-ой группы не облагаются налогом и куда обращаться за получением этого вида социальной помощи?

Кому положены

Льготы по НДФЛ предусмотрены для целого ряда категорий граждан, в числе которых инвалиды 2-ой группы. Рассчитывать на предоставление такого вида соцподдержки можно при наличии документального подтверждения инвалидности, т. е. удостоверения инвалида 2-ой группы.

Инвалидность присваивается медико-социальной экспертизой (МСЭ), которая ранее именовалась ВТЭК – врачебно-трудовая экспертная комиссия. Если инвалидность не бессрочная, то процедура её подтверждения осуществляется 1 раз в год для инвалидов 2-ой группы.

Повторное освидетельствование предусматривает те же процедурные мероприятия, что и первичное обследование, т. е. претендент должен подготовить:

- справки о заболеваниях;

- результаты предыдущих обследований и экспертиз;

- сведения из амбулаторной и медицинской книжек.

После присвоения инвалидности претендент должен получить удостоверение, которое будет служить основанием для назначения различных видов социальной помощи, в том числе на налоговый вычет по НДФЛ.

https://www.youtube.com/watch?v=fLL3um0Hepw

Если у инвалида 2-ой группы имеются основания для получения льготы по НДФЛ по двум категориям (например, стандартный и имущественный вычет по НДФЛ), он имеет право подать ходатайство о назначении обоих видов вычетов.

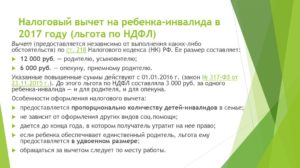

Какие льготы по уплате НДФЛ есть у инвалидов 2 группы

Согласно действующему законодательству, инвалидам 2-ой группы полагается стандартный налоговый вычет по НДФЛ, размер которого составляет 500 рублей. Что это означает? Размер облагаемого налогом дохода, который получает инвалид, уменьшается на 500 рублей.

Иными словами, налоговая база, представленная в денежном выражении, уменьшается на сумму налогового вычета. Такой вычет осуществляется ежемесячно в течение всего периода времени, пока для этого будут основания, т. е. пока будет подтверждаться инвалидность.

Разумеется, налоговый вычет предусмотрен только для работающих инвалидов 2-ой группы, доход которых облагается налоговой ставкой 13%. Воспользоваться налоговым вычетом можно самостоятельно, обратившись в налоговую инспекцию, или через работодателя, который должен сделать перерасчёт НДФЛ для работника, претендующего на этот вид социальной помощи.

Работодатель, или налоговый агент, являющийся источником дохода претендента, предоставляет стандартный налоговый вычет на основании полученного от инвалида заявления и приложенного к нему пакета подтверждающих документов.

В отличие от других видов налоговых вычетов, таких как имущественный и социальный, стандартный вычет можно взять только за текущий год: суммы за предыдущие годы инвалиду 2-ой группы не возмещаются.

Инвалидность присваивается комиссией МСЭ, которая состоит, как правило, из трёх человек. Претенденту могут быть заданы вопросы, после чего вся представленная информация вносится в протокол.

Группа инвалидности может быть присвоена, если соискатель не может:

- осуществлять трудовую деятельность;

- самостоятельно передвигаться;

- обслуживать себя;

- ориентироваться в пространстве и времени;

- держать под контролем собственное поведение;

- общаться с окружающими;

- пройти курс обучения в высшем или среднем учебном заведении.

Вторая группа назначается, если заявитель:

- имеет ограничения относительно условий труда;

- не имеет возможности полноценно работать в течение длительного времени;

- отличается стойкими нарушениями главных функций организма.

Получить удостоверение инвалида 2-ой группы можно, обратившись в службу социальной защиты по месту проживания. Эта процедура не требует уплаты государственной пошлины, от заявителя потребуется только полный пакет необходимых документов.

Ходатайство о предоставлении налогового вычета по НДФЛ претендент подаёт работодателю или в налоговую инспекцию.

Бланк заявления в ФНС можно скачать тут.

Например, оформляя помощь через госуслуги, заявитель:

- может осуществить все процедурные мероприятия в режиме онлайн. Личное присутствие в налоговой инспекции или другом учреждении в этом случае не требуется;

- должен иметь электронную подпись. Следует помнить, что использование такой подписи может стоить около 1,5 тысяч рублей в год.

Если у претендента уже имеется цифровая подпись, то оформить льготы надёжнее и проще через сайт ФНС.

При оформлении через налоговую службу претендент:

- имеет возможность детально проконсультироваться у специалиста и сразу же исправить ошибки, допущенные при оформлении документов, если таковые найдутся;

- может затратить больше времени, чем оформляя льготу другим способом. Кроме того, в этом случае от заявителя могут потребоваться дополнительные документы, которые не нужны при оформлении, например, через госуслуги.

Если налоговый вычет по НДФЛ оформляется через работодателя:

- заявитель не обязан ждать наступления нового календарного года для того, чтобы начинать пользоваться льготой;

- от заявителя потребуется меньшее количество документов. Например, претендент освобождается от необходимости оформлять справку о доходах.

Недостатком оформления налогового вычета через работодателя можно считать высокую степень вероятности того, что факт получения льготы станет известен среди коллег. Вычет в этом случае оформляется небольшими частями ежемесячно.

Необходимые документы

Для оформления инвалидности необходимо подготовить пакет документов, включающий:

- заявление принятого образца;

- удостоверение личности, например, общегражданский паспорт (копию и оригинал);

- СНИЛС;

- если претендент работает – правильно оформленную копию трудовой книжки;

- справку с места работы;

- амбулаторную карту;

- больничные листы;

- направление лечащего врача с подтверждающими документами.

Чтобы получить удостоверение, подтверждающее инвалидность, необходимо представить на рассмотрение:

- правильно оформленное заявление;

- фотографию заявителя;

- общегражданский паспорт с отметкой о регистрации;

- справку медучреждения, присвоившего инвалидность;

- пенсионное удостоверение;

- в случае необходимости – документ, который служит основанием для назначения социальной помощи (например, свидетельство участника боевых действий).

Если запрос подаёт доверенное лицо претендента, потребуется нотариально заверенное подтверждение наличия таких полномочий.

Для оформления социальной помощи в виде налогового вычета по НДФЛ инвалид 2-ой группы должен подготовить и представить на рассмотрение комплект бумаг, включающий:

- заявление о предоставлении льготы, оформленное надлежащим образом;

- общегражданский паспорт, как документ, подтверждающий личность заявителя;

- удостоверение инвалида 2-ой группы;

- справку о доходах по форме 2-НДФЛ или 3-НДФЛ;

- несколько чистых листов формата А4, на случай, если придётся переоформлять какой-либо из документов.

Могут ли отказать

Отказ на предоставление такой льготы могут получить заявители, которые:

- представили неполный или неправильно оформленный пакет документов;

- зарегистрированы в одном из центров занятости и получают пособие по безработице;

- не имеют дохода, попадающего под ставку 13%.

Таким образом, инвалиды 2-ой группы имеют право на льготы, связанный с уплатой НДФЛ. Каждый месяц сумма облагаемого налогом дохода гражданина, принадлежащего к этой льготной категории, может быть уменьшена на 500 рублей.

https://www.youtube.com/watch?v=WduYbaABb-s

Чтобы воспользоваться таким преимуществом, претендент должен подтвердить наличие оснований для назначения этого вида социальной помощи, и подать соответствующее ходатайство работодателю или в налоговую инспекцию по месту проживания.

по теме:

Видео:Льготы для инвалидов 2 группы#льготыСкачать

Возможные налоговые вычеты при инвалидности

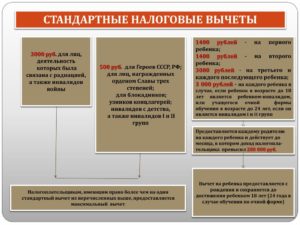

Налоговый вычет для инвалидов доступен для категории граждан первой и второй группы, а так же людей, перенесших лучевую болезнь. На увеличенный размер льготы могут рассчитывать лица, перенёсшие облучение во время Чернобыльской катастрофы, в том числе и те, кто участвовал в её ликвидации.

Дополнительно на увеличенную льготу имеют право граждане ВОВ, а так же военнослужащие, входящие в любую группу с 1 по 3 и получившие проблемы со здоровьем вследствие военной травмы. Полный перечень граждан, имеющих право на льготу, прописан в статье 218 НК РФ.

Размер возмещения

На увеличенный вычет по инвалидности, размер которого составляет 3 000 руб., могут рассчитывать следующие категории граждан:

- Чернобыльцы;

- Участники ВОВ;

- Военнослужащие I, II и III группы.

- Лица, получившие заболевания или облучённые на ПО «Маяк».

На стандартную льготу в размере 500 руб. могут рассчитывать:

Если гражданин относится к одной из групп инвалидов и при этом осуществляет частную деятельность, то он так же имеет право на льготу. Если его доход достигает 100 000 руб., то он раз в год освобождается от уплаты ЕСН. При превышении данной суммы остальная её часть оплачивается на общих основаниях.

Ограничение на выплату вычета

Особые условия относительно налоговых вычетов инвалидам касаются родителей. Это единственная практика, предполагающая суммирование стандартных налоговых вычетов.

На практике это выглядит следующим образом – если мать является инвалидом и получает вычет на себя, то она имеет право уменьшить налоговую базу и на ребенка. А вот если она, к примеру, относится к третьей группе инвалидности и имеет право на два вида налоговых вычетов, то налоговые вычеты не суммируются, а используется больший по размеру.

На детей, имеющих инвалидность, опекунам и родителям положен увеличенный размер вычета. При этом не важно, сколько именно в семье детей. Родителям база уменьшается на 12 000 руб., а опекунам – на 6 000 руб. При этом подобный вычет доступен только до тех пор, пока не будет достигнут годовой доход в 350 000 руб.

Сколько раз положен стандартный налоговый вычет по инвалидности?

Гражданин может воспользоваться вычетом неограниченное количество раз. Однако право на льготу ограничиваются одним календарным годом.

Расчет вычета осуществляется только при подаче заявления заинтересованного лица, либо его представителя работодателю.

Порядок оформления

Инвалидам 3 группы (и иным группам) налоговые вычеты выплачиваются только при наличии определённых документов. В их число входят:

- Удостоверение личности;

- Справка, свидетельствующая об инвалидности;

- Заявление на предоставление вычета;

- Официальная справка о доходах.

При оформлении заявления нужно указать следующие данные:

- Информацию о том государственном органе, в который подаются документы;

- Информацию о заявителе, являющемся физическим лицом;

- Мобильный телефон или иной контактный номер для связи;

- Информацию о работодатели, через которого и будет осуществляться компенсация;

- Размер компенсации;

- Список документов, которые прилагаются к документу;

- Дату и подпись.

Куда подавать документы на вычет

Подать на налоговый вычет по инвалидности можно в несколько организаций:

- ФНС. Если вы обращаетесь именно в эту организацию, то вас подробно проконсультируют о необходимых документах и типовых ошибках, которые в них могут быть допущены.

- Госуслуги. На сайте Госуслуг также можно подать заявление на вычет, но для этого понадобится электронная подпись и предварительная регистрация.

- Через работодателя. Основное преимущество подачи бумаг таким образом заключается в том, что можно не ждать окончания календарного года, а подать документы в любой момент. Кроме того, доход можно получить без отчислений. Для подачи бумаг через работодателя не нужно предоставлять справки о доходах.

Если говорить о стандартных налоговых вычетах, то они не обременены какими-то определёнными сроками подачи заявления – документы можно подать в тот день, который наиболее удобен заявителю.

Сроки возврата налогового возмещения

По факту возврата приходится ожидать порядка 4 месяцев с того дня, когда были собраны бумаги и подано заявление. Однако в некоторых случаях возможен и более длительный срок:

- После того, как заявитель направил заявку на вычет, государственный орган имеет право ещё в течение 3 месяцев осуществлять проверку документов;

- Если налоговая приняла решение о том, что средства нужно выплатить, заявителю на почту приходит соответствующее извещение по месту прописки;

- После того, как на почту придет письмо, государственные органы перечислят налоговый вычет в течение месяца.

Бывает, что средства приходят с опозданием – в этом случае заявитель имеет право потребовать от ФНС компенсацию в виде пени. Но для этого нужно предъявить доказательства того, что выплата действительно была задержана и перечислена не в срок.

Льготы для работодателей

Лица, имеющие проблемы со здоровьем, имеют право на налоговые льготы по следующим категориям:

- Налог на земельный налог и имущество;

- ЕСН;

- НДФЛ.

Для работников, имеющих проблемы с трудоспособностью, не облагаются НДФЛ следующие выплаты:

- Цена путевок в оздоровительные учреждения и санатории, которые были куплены на средства, оставшиеся в распоряжении работодателя после уплаты налога на прибыль;

- Средства, которые были потрачены на реабилитацию инвалидов – физических лиц, работающих на предприятии, то есть на протезы, слуховые аппараты и так далее;

- Средства, полученные пенсионерами, имеющими проблемы со здоровьем, от работодателя в размере не более 4 000 руб. – если сумма больше, то она уже облагается НДФЛ;

- Также налогом не облагаются затраты на лекарственные средства, которые были возмещены инвалидам, но так же в пределах 4 000 руб.

В последнем случае преимуществом можно воспользоваться только тогда, когда фармпрепараты выписаны врачом и на то есть соответствующие документы. Все вышеперечисленные доходы группы вычетов по НДФЛ не облагаются налогом.

https://www.youtube.com/watch?v=Rtj9lHYEyrM

Отдельного внимания стоит ЕСН. От его уплаты освобождаются ИП, нотариусы и адвокаты, которые причисляются к лицам с ограниченными способностями с 1 по 3 группы. Сумма ЕСН, от которой освобождается работодатель, не должна превышать 100 000 руб.

Также компаниям, в которых работают лица, имеющие проблемы со здоровьем, предоставляются льготы. В результате, принимая на работу человека, имеющего проблемы со здоровьем, компания может уменьшить налоговую базу по страховым взносам, получить скидки по ЕСН и уменьшить налог на прибыль.

К сожалению, в некоторых случаях инвалиду в льготе может быть и отказано. Это происходит при отсутствии подписи, нехватки документов, либо при подаче заявления не по месту регистрации. Неработающие граждане, имеющие проблемы со здоровьем, так же могут получить вычет, но только за предыдущие 3 года.

Видео:Инвалидность 2 группы: оформление, льготы, пенсияСкачать

Стандартный налоговый вычет инвалидам 1, 2, 3 группы и детства

Последнее обновление 2019-01-07 в 17:01

Одной из мер социальной поддержки инвалидов является предоставление им налоговых вычетов. Размер льготы зависит от степени и причин возникновения нарушений здоровья.

Стандартный налоговый вычет инвалидам 1-й и 2-й группы

Право этой категории налогоплательщиков на оформление льготы прописано в абз. 7 пп. 2 п. 1 ст. 218 НК. Примечательно, что законодатель не уточняет причины оформления инвалидности.

Пример 1

Сундуков А. Т. – работающий инвалид 2-й группы. Его официальная зарплата равна 27 500 руб., из них НДФЛ — 3 575 руб. (13%). На руки остается 23 925 руб.

Узнав о своем праве, налогоплательщик обратился к работодателю. Теперь ежемесячно при расчете НДФЛ ему оформляется льгота 500 руб. При той же зарплате на руки Сундуков получает 23 990 руб.

Фактическая прибавка составила 65 руб. (или 13% от суммы вычета).

Льготы по НДФЛ инвалидам 3-й группы общего заболевания

Ст. 218 НК РФ не содержит прямой формулировки про налоговый вычет на инвалида 3-й группы. Однако в абз. 7 пп. 2 п. 1 указанной статьи говорится о том, что такая льгота полагается инвалидам с детства.

При этом конкретная группа не уточняется. Значит, при 3-й группе инвалидности налогоплательщики претендуют на стандартный вычет при условии, что они являются инвалидами с детства.

Если причиной нарушений здоровья стало общее или профессиональное заболевание, льгота не положена.

Пример 2

Зобнин Е. К. работает бухгалтером на заводе. В 2018 г. в результате перенесенной болезни он получил 3-ю группу инвалидности. В справке, выданной учреждением МСЭ, указано, что причиной стало общее заболевание. По такому основанию Зобнин не может оформить льготу.

Важно! Отдельные категории граждан вправе получить вычет при любой степени нарушений здоровья. Например, чернобыльцы, участники военных конфликтов. Полный список таких лиц и оснований для начисления льготы перечислен в пп. 1 п. 1 ст. 218 НК.

Размер вычета инвалидам

Сумма фиксирована и не привязана к заработной плате сотрудника. Вычет в размере 500 руб. оформляется:

- инвалидам детства;

- инвалидам 1-й и 2-й групп.

Вычет, равный 3 000 руб., в соответствии с пп. 1 п. 1 ст. 218 НК РФ положен лицам, заработавшим инвалидность:

- в результате аварии на Чернобыльской АЭС (ликвидаторам, работникам, эвакуированным жителям, а также тем, кто отдал костный мозг для лечения пострадавших);

- вследствие аварии на объединении «Маяк» в 1957 г.;

- при выполнении воинских обязанностей.

Пример 3

Кононов И. Р. получил 3-ю группу инвалидности после ликвидации катастрофы на ЧАЭС. В 2019 г. он еще не ушел на пенсию и продолжает работать. Каждый месяц при расчете подоходного налога с его зарплаты бухгалтерия вычитает из налогооблагаемой базы 3 000 руб.

Пример 4

Балашов К. А. — бывший военнослужащий. Во время боевых действий его ранило. В результате Балашов получил инвалидность 2-й группы и пошел работать по гражданской специальности. У налогоплательщика есть два варианта оформления вычета: 500 руб. и 3 000 руб. По закону работодатель начисляет ему максимальный из возможных — 3 000 руб.

Список необходимых документов

Льгота носит заявительный характер. То есть начисляется только после того, как налогоплательщик подаст письменное заявление на имя работодателя и предоставит пакет документов.

Основной подтверждающий документ — справка об установлении инвалидности, выданная учреждением МСЭ. Ее форма установлена Приказом Минздравсоцразвития от 24.11.2010 № 1031н. В справке обязательно прописывается группа и причина признания гражданина инвалидом.

Для получения вычета 3 000 руб. дополнительно понадобятся удостоверения:

- чернобыльца;

- ликвидатора аварии на «Маяке»;

- ветерана боевых действий.

Как получить

По п. 3 ст. 218 НК льгота начисляется по месту работы налогоплательщика. Последовательность действий:

- Сотрудник подает заявление и прикладывает к нему подтверждающие документы.

- Работодатель принимает документы и решает, начислять льготу или нет.

- В случае положительного решения каждый месяц работодатель уменьшает базу для расчета НДФЛ с доходов сотрудника на сумму вычета.

Право на применение льготы возникает с месяца, в котором человеку была поставлена инвалидность. В соответствии со ст. 9 Постановления Правительства от 20.02.2006 № 95 она устанавливается на определенный срок:

- 1-я группа — 2 года;

- 2-я и 3-я группы — 1 год.

Также возможно бессрочное установление. После каждого переосвидетельствования для получения вычета нужно подавать свежую справку.

https://www.youtube.com/watch?v=JU0-qPQFD54

Если налогоплательщик не успел в течение года подать заявление, он может оформить возврат налога в ФНС по месту жительства. Для этого потребуется заполнить декларацию 3-НДФЛ, добавить к ней подтверждающие документы и справку о доходах.

Итоги

- Вычет 500 руб. положен инвалидам 1-2-й групп и инвалидам детства.

- Отдельные категории граждан, подорвавших здоровье при исполнении гражданского долга, вправе оформить льготу 3000 руб.

- Вычеты не суммируются.

Если налогоплательщик претендует сразу на несколько, ему оформляется один, больший по сумме.

, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Видео:Штрафы гибдд для инвалидов 2 группыСкачать

Льготы по налогам для инвалидов 1 и 2 группы

Своевременное обращение в государственные органы для получения льгот способно несколько облегчить финансовое бремя людей с инвалидностью. Например, для инвалидов в РФ предусмотрены налоговые льготы. Стоит знать все нюансы, связанные с их перечнем, процедурой оформления и условиями, соблюдение которых дает дополнительные социальные гарантии.

Основания для получения статуса «инвалид» регламентируются статьей 1 закона № 181- ФЗ «О социальной защите инвалидов в РФ».

Как оформить налоговые льготы?

Налоговые льготы назначаются при обращении в налоговую инспекцию. Для этого подается заявление с приложением необходимых документов. Сделать это можно одним из следующих способов:

- в личном кабинете на портале налоговой службы;

- отправив письмо с описью по почте;

- лично в налоговом органе по месту проживания;

- через лицо, действующее на основании заверенной у нотариуса доверенности.

Начисление налоговых льгот производится, если предоставлены следующие документы:

- заявление;

- оригинал и копия паспорта, справки об инвалидности, пенсионного удостоверения;

- трудовая книжка (если она имеется);

- справка о составе семьи.

Важно!

Перечень документов в разных регионах может отличаться. При обращении в налоговый орган следует заранее уточнить список официальных бумаг, которые нужно предоставить для начисления льготы.

Форму и порядок составления заявления, а также формат его направления в налоговый орган утверждает орган исполнительной власти федерального уровня. В январе 2020 года введен в действие электронный формат заявления по образцу, разработанному ФНС.

Для оформления льготы налогоплательщику требуется только предоставить соответствующее заявление. Всю информацию о необходимых документах ФНС запросит самостоятельно в других ведомствах.

Только в случае невозможности получения необходимой информации из других источников налоговая служба может запросить у налогоплательщика необходимые документы.

💡 Видео

2 я нерабочая группа инвалидностиСкачать

Шокирующая правда: Льготы, на которые имеют право инвалиды второй группы и вы не знали об этом!Скачать

Льготы инвалидам 2 группы. Когда ждать повышение пенсии?Скачать

Какие правила и льготы существуют для инвалидов III группы при исчислении налога на недвижимость?Скачать

льготы для инвалидов 2 группы в 2022 годуСкачать

УКАЗ ПОДПИСАН!! Эти льготы ждали все инвалиды, оформляющие ОСАГОСкачать

Налоговый вычет на детей: нюансы, о которых вы не знали.Скачать

Льготы инвалидам 2 группыСкачать

СПИСОК! с 1 Января 2023 года Пенсионеры за это НЕ ПЛАТЯТ!Скачать

Изменения в ПДД для автомобилей инвалидов. с 1 марта 2023 года.Скачать

Льготы инвалидам / Какие льготы положены инвалидам 1, 2, 3 группыСкачать

Льготы инвалидам 2 группыСкачать

Какие федеральные льготы есть у инвалидов 2 группыСкачать

Пособие по уходу за инвалидом 2 группы: размер, льготы, как оформитьСкачать

Вычет на детей и стандартный вычет на себя в личном кабинете: заполнение декларации 3-НДФЛСкачать