В зависимости от региона РФ для ИП устанавливается различный размер налога при УСН. Что подразумевает под собой УСН? Какие региональные особенности? Как можно снизить размер ставки?

- Кратко об УСН: ставки по регионам

- Республика Крым

- Москва

- Индивидуальные предприниматели

- Какие именно налоги и взносы должен уплачивать ИП при выборе УСН?

- Минимальный размер налога в 2020 году

- Открытие обособленного подразделения в регионах, где применяется иная налоговая ставка

- Осуществление переезда в иной регион с другой налоговой ставкой

- Основные преимущества спецрежима

- Заключение

- Новость по УСН в 2020 году

- Изменения о доходах

- Основных средства и что нужно знать?

- Независимая оценка квалификации

- Что по поводу уплаты другим лицом?

- Ставки налогов для ИП в 2020 году

- Какие еще могут быть изменения?

- Изменения в УСН России в 2020 году

- Новые ставки для доходов на УСН, взносы и сроки сдачи отчетности

- Имущественные, транспортные и земельные налоги по УСН с 2020 года

- Изменения УСН в 2020 году: свежие новости для ИП и ООО

- Новые лимиты для применения УСН

- Отмена налоговой отчётности на УСН Доходы

- Установлен перечень подакцизных товаров для применения УСН

- Обязательный размер страховых взносов ИП за себя вырастет

- Новые обязанности работодателей

- УСН-2020 вся АКТУАЛЬНАЯ информация от А до Я

- 5 фактов о современной «упрощенке»: так ли все просто на самом деле?

- Усн «доходы» 6% для кого подойдет по видам деятельности

- Усн «доходы минус расходы» 15% все особенности расчета

- Новые лимиты и повышенные ставки по УСН на 2020 год: кому придется их применять

- Упрощённая система налогообложения для ИП 2020: все, что нужно платить (таблица)

- Усн – 2020: основные изменения

- Переходный налоговый режим при превышении лимитов по УСН

- Страховые взносы в 2020 году

- Предельные базы для исчисления страховых взносов в 2020 году

- Онлайн-кассы для «упрощенцев» в 2020 году

- Что такое УСН-онлайн?

- Налог на имущество по кадастровой стоимости

- Каникулы для ИП и малого бизнеса

- А что с ндфл в 2020 году?

- 🌟 Видео

Кратко об УСН: ставки по регионам

Многие слышали о термине «налоговая нагрузка». Он означает размер налоговых сборов по отношению к своей прибыли (обороту). Благодаря использованию упрощенной системы налогообложения (УСН) можно существенно снизить налоговую нагрузку.

Краткая характеристика УСН заключается в следующем:

- простота налогового режима, которая наиболее подходит для начинающих бизнесменов;

- ориентирован на малый бизнес;

- необходимость сдачи отчетности с периодичностью 1 раз в год;

- налоговая ставка может быть 6% и 15% (вместо стандартных 18% НДС и 20% налогов на доходы, которые уплачивают индивидуальные предприниматели, выбирая основную форму налогообложения);

- ведение бухгалтерского учета является не обязательным;

- есть необходимость в заполнении книги учета прибыли и затрат.

Регулирование упрощенной системы налогообложения регулируется статьей 346.20 Налогового кодекса РФ. Максимально допустимая ставка по упрощенной системе налогообложения составляет:

- 6% — исключительно для прибыли;

- 15% — с прибыли без учета финансовых затрат.

Налоговая ставка напрямую зависит от самого региона.

Республика Крым

Минимальная налоговая ставка в зависимости от месторасположения предпринимателя может быть:

- от 1% с прибыли;

- 5% с прибыли без учета финансовых затрат.

К примеру, законодательство Республики Крым четко указывает на тот факт, что ставка при упрошенной системе налогообложения на ее территории в 2020-2021 года составит:

- 4% — с прибыли;

- 10% — с прибыли без учета финансовых затрат.

Необходимо учитывать, что законодательство Республики Крым допускает возможность снижения процентной ставки для объекта «доходы минус расходы» до 3%.

Москва

В столице РФ процентная ставка по «упрощенке» для объекта «доходы минус расходы» была понижена до 10% в отношении некоторых разновидностей трудовой деятельности, а именно:

- любые разновидности производства, которые напрямую связаны с обработкой изделий;

- в спортивной сфере деятельности;

- деятельность, которая напрямую относится к возможному разведению не только животных, но и растений;

- предоставление любых услуг социальной направленности.

Использование льготного периода допускается в том случае, если трудовая занятость приносит не меньше 75% выручки за полный налоговый период.

В каждом регионе страны действуют свои процентные ставки.

Индивидуальные предприниматели

Что касается индивидуальных предпринимателей, то, по сути, региональным законодательством РФ допускается возможность применения ставки в 0%. Однако это возможно только в том случае, если бизнесмены были зарегистрированы после того, как действующие льготные положения вступили в юридическую силу. Помимо этого предусмотрены и дополнительные критерии.

Необходимо чтобы предприниматели осуществляли свою трудовую деятельность в одном из следующих направлений:

- социальное;

- научное;

- производственное;

- предоставление различных бытовых услуг.

Конкретный род занятия в обязательном порядке должен быть прописан субъектом РФ в соответствующем законодательстве. По этой причине новые ставки по упрощенной системе налогообложения если и будут использованы, то не смогут оказать сильного влияния на эти сферы деятельности.

https://www.youtube.com/watch?v=5WW2KWVH6Ow

Для указанных выше сфер деятельности по завершению налогового периода поступления от определенного рода занятий не должны быть меньше 70% в общей сумме прибыли. Кроме этого, каждый регион имеет полное право на внедрение дополнительных ограничений для возможности использования нулевой ставки.

Какие именно налоги и взносы должен уплачивать ИП при выборе УСН?

Индивидуальные предприниматели при выборе любого режима налогообложения должны совершать оплату за себя в виде фиксированных взносов в ПФ РФ.

Итак, при выборе упрощенной системы налогообложения необходимо совершать уплату следующего:

- единый налог в размере 6 либо 15%, в зависимости от выбора «упрощенки»;

- торговый сбор (если речь идет о ведении торговли);

- на недвижимое имущество физических лиц, если право собственности зарегистрировано на индивидуального предпринимателя (к примеру, если квартира принадлежит гражданину Алексееву, а не ИП Алексееву – налог не уплачивается);

- транспортный налог (с автомобилей и других транспортных средств, которые используются предпринимателем при осуществлении трудовой деятельности);

- земельный (если участок принадлежит ИП и используется в процессе трудовой деятельности);

- на добавленную стоимость.

Что касается налога на добавленную стоимость, то его уплата совершается:

- при ввозе различных товаров из иностранных государств (речь идет об импорте);

- в ситуациях, при которых индивидуальный предприниматель становится налоговым агентом.

Минимальный размер налога в 2020 году

Если предприниматель, находящийся на упрощенной системе налогообложения, изъявил желание узнать минимальную сумму налога, то достаточно произвести исчисления по следующей формуле:

(Прибыль — затраты) * процентная ставка УСН < прибыли * 1%

1% является минимальным размером налога от всей прибыли на упрощенной системе налогообложения за налоговый период.

При этом разницу между ним и стандартный порядком исчисления можно будет учитывать в будущем периоде или вписать в состав убытка.

Допускается также и другая возможность: при осуществлении выплат минимального размера налога понизить его размер авансовыми платежами по УСН, произведенными ранее.

Открытие обособленного подразделения в регионах, где применяется иная налоговая ставка

Предположим, что компания приняла решение о формировании обособленного подразделения (далее — ОП) в другом регионе страны, где установлена налоговая ставка не такая, которая по месторасположению организации.

В такой ситуации необходимо будет производить исчисление налога при УСН по всей трудовой деятельности в целом по ставке, которая действует на текущий момент в субъекте РФ, где находится на учете компания, поскольку даже при наличии ОП по месту своего территориального месторасположения:

- осуществляет уплату общего налога по упрощенной системе налогообложения по итогам трудовой деятельности, которую осуществляет главное подразделение компании;

- представляет единую общую налоговую декларацию по «упрощенке».

Если в ином субъекте РФ на текущий момент действует существенно ниже процентная ставка, и при этом имеется желание исчислять налог по ней, в обязательном порядке предстоит осуществить регистрацию в этом регионе.

Осуществление переезда в иной регион с другой налоговой ставкой

Если же упрощенец с объектом «доходы минус расходы» на протяжении календарного года осуществит переезд в иной регион, где действует другая налоговая ставка при упрощенной системе налогообложения, то размер налога необходимо будет исчислять по той ставке, которая установлена уже в новом регионе.

Простыми словами, он снимается с учета в субъекте РФ, где до этого периода продолжал трудовую деятельность, и осуществит постановку на учет в ином регионе РФ, куда переехал. Причем авансовые платежи, которые были оплачены ранее по прежней ставке, будут учитываться по завершению календарного года.

https://www.youtube.com/watch?v=z8Ac7HO_grY

В случае если из-за возможного переезда сформируется переплата, то ее в дальнейшем можно будет принять во внимание при будущих платежах либо же оформить возврат.

Основные преимущества спецрежима

Сами по себе налоговые ставки по упрощенной системе налогообложения являются выгодными и ниже тех, которые применяются при стандартном режиме.

Так, для объектов «прибыли» общий размер ставки составляет порядка 6%, однако в каждом регионе предусмотрена возможность снижения до 1%.

Такая же ситуация складывается и для объекта «доходы минус расходы». В общем случае ставка составляет порядка 15%, однако предусматривается возможность снижения до 5%.

Именно поэтому УСН является выгодной системой налогообложения для плательщиков, поскольку нет необходимости утруждать себя продолжительными и сложными вычислениями. Все легко и просто, поэтому с системой может справиться любой начинающий предприниматель.

Заключение

Как видно, в каждом регионе действуют свои процентные ставки, а действующим законодательством РФ предусмотрена возможность перерегистрации компании в ином районе, чтобы снизить налоговую нагрузку.

Видео:3 важных правила.Скачать

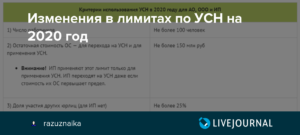

Новость по УСН в 2020 году

Система оплаты налогов постоянно меняется, поэтому обсудить свежие новости о изменении по УСН в 2020 годустоит с особенной тщательностью. Последние новости говорят о том, что в силу вступает новый ряд поправок, которые направлены на налоговый кодекс в целом и упрощенки (или УСН) в частности. О чем стоит знать?

Изменения приведут к тому, что увеличенное количество компаний и индивидуальных предпринимателей сможет работать на упрощенной системе налогообложения, что должно положительным образом сказаться на развитии экономики. Правда, здесь есть некоторые «подводные камни», потому что налоги теперь могут уплачивать не налогоплательщики, а лица за них. В общем поговорить есть о чем.

Изменения о доходах

Теперь предельное сумма заработка компании, которая имеет право пользоваться УСН, увеличен до 112,5 миллионов рублей. Изменение вступило в силу еще в 2018 году и в 2020 году данный вопрос останется без изменения.

Стоит напомнить о том, что сегодня приостановлена норма индексирования предельного дохода. Правило действует на основе федерального закона, принятого в 2016-м году и учитывает значение установленного РФ дефлятора на 2020 год, который равен единице. Дополнительные изменения по УСН с 2020 года лимита доходовна сегодняшний день не предусмотрены.

Основных средства и что нужно знать?

Последний раз увеличение лимитов по остаточной стоимости произошло в 2017-м году. Тогда цифра достигла 150 миллионов, то есть если цена остаточных средств превышает этот порог, то организация не сможет использовать упрощенную систему налогообложения.

Ранее цифра достигала только 100 миллионов рублей. И недавно велись разговоры по поводу того, чтоб повысить данный пороговый показатель до 1 миллиарда рублей, но современные чиновники посчитали подобное изменение нецелесообразным.

Если подобный закон будет принят, то в бюджет будет поступать намного меньше средств, что может пагубно повлиять на состояние экономики, потому что сегодня налоги являются довольно внушительным способом пополнения государственного бюджета.

Отдельного внимания заслуживают изменения УСН для ИП, потому что показатели по лимиту для них будут такими же, как и для организации. Такое предложение вынес Минфин, и правило начинает действовать с того квартала, в котором был превышен лимит, за чем нужно внимательно следить бухгалтерам.

Независимая оценка квалификации

Обсуждая вопрос о том, кого коснуться измененияв налоговой системе нельзя не сказать несколько слов о том, как меняется процедура независимой оценки квалификации.

Данный стандарт был введён в 2017-м году, и в его основе лежит подтверждение соответствия квалификации любого сотрудника тому профессиональному стандарту и положению, которое он занимает в компании.

Процедура установлена федеральным законом и регулируется соответствующими правовыми актами.

https://www.youtube.com/watch?v=1q6dLbD4jJI

Говоря про финансовые изменения в налогообложении, речь идёт о том, что стоимость процедуры по оценке квалификации оплачивает работодатель.

При этом власть позаботилось о том, чтобы стимулировать последние группы налогоплательщиков к тому, чтобы они занимались этим вопросом, поэтому стоимость оценки может включаться в расходы по упрощенке.

Главное – это правильно отобразить её в учёте. Позиция должна быть аналогична расходам по основным средствам.

Работодатель обязан иметь подтверждающие документы по поводу этой категории расходов, которые могут потребоваться представителями налоговой службы в течение четырёх лет после проведение процедуры.

Важно! Лучше всего отображаются налоговые изменения для УСН в таблице,где становится понятно, как было раньше и чего можно ожидать в будущем.

Что по поводу уплаты другим лицом?

Выше уже было сказано о том, что налоги могут платить третьи лица. Однако нужно сказать, что данное лицо не вправе требовать возврата суммы из бюджета Российской Федерации в случае необходимости.

Целью подобного нововведения стало улучшение обязанности работодателей по уплате страховых взносов.

Назвать подобные изменения слишком существенно нельзя, но принимать во внимание его существование, безусловно, стоит.

Ставки налогов для ИП в 2020 году

Обсуждая вопрос о том, какие изменения по ставке УСН в 2020 году для ООО, нельзя не уделить внимание тому, что правила упрощенки касаются и индивидуальных предпринимателей. Ещё в 2015-м году субъекты Российской Федерации получили право предоставлять индивидуальным предпринимателям налоговые каникулы сроком до двух лет.

Во время этого периода принималась нулевая налоговая ставка, которую можно было использовать для ведения производственной, социальной, бытовой и научной сферы деятельности. Однако недавно власти внесли в данные законопроекты некоторые уточнения, по которым можно исключить двоякое толкование норм закона.

В первую очередь нужно сказать о том, что нулевая ставка может быть использована теми предпринимателями, которые выбрали объект доходы, уменьшенные на величину расходов. Ранее этот пункт не оговаривался, но с 2020 года все изменилось.

Однако это еще не все, потому что предприниматели с таким объектом налогообложения могут совсем не платить минимальный налог, потому что он не применяется при объекте доходы. Информация немного запутана, поэтому разобраться с ней поможет большая таблица,в которой можно найти много необходимой информации.

Какие еще могут быть изменения?

Поправки в налоговый кодекс продолжают вноситься, и они не обходят вниманием упрощенную систему налогообложения.

Сегодня обсуждается вопрос возможного запрета торговли товарами, которые нужно обязательно маркировать на УСН.

Пока данные изменения не действуют, но разговоры об этом ведутся, поэтому всем предпринимателям стоит подготовиться к этому, потому что шансы на то, что его могут принять, довольно большие.

Параллельно готовятся поправки для налогового кодекса РФ относительно тех индивидуальных предпринимателей, которые будут только открываться. Власти предлагают вернуться к практике сдачи декларации за год на УСН даже для тех ИП, которые открылись буквально за несколько дней до окончания налогового периода.

Для того, чтоб знать все об упрощенной системеналогообложения и изменениях, которые в нее вносятся, нужно следить за обновлениями законопроектов, публикующихся на сайте

Изменения в УСН России в 2020 году

С 1 ноября 2020 года Федеральная налоговая служба РФ вводит некоторые изменения касаемо УСН — упрощенной системы налогообложения для россиян. Среди новых правил:

- отмена декларации;

- новый сайт для УСН онлайн;

- обновленный список лимитов по доходам и средствам;

- условия применения;

- увеличение ставок;

- изменение размера взносов;

- новые сроки сдачи и другие.

С 2020 года те, кто перешел на УСН, лишаться необходимости постоянно заполнять декларацию. Касается это лишь юридических лиц. Цель нового закона — избавить предпринимателей от лишней обязанности с заполнением отчетов.

https://www.youtube.com/watch?v=27AkvkQpscQ

Еще одно изменение — запуск сайта для УСН. Пользоваться им смогут только владельцы бизнеса. Сервис находится на этапе разработке и будет запущен в начале следующего года.

Работа на упрощенной системе налогообложение предусматривает соблюдение лимитов. На 2020 год установлен новый коэффициент-дефлятор, значение которого зависит от уровня инфляции.

Теперь лимиты на доходы и средства изменятся из-за общего роста цен на товары и услуги.

ФНС введут новые правила и для тех, кто только собирается перейти на «упрощенку». В 2019 году перейти на систему могут только те фирмы, которые имеют годовой доход не более 150 млн рублей в год и менее 100 официально трудоустроенных сотрудников. С 2020 года условия останутся прежними, но налогоплательщик получить право единожды нарушить лимит и остаться на УСН.

Новые ставки для доходов на УСН, взносы и сроки сдачи отчетности

Самое главное, что волнует налогоплательщиков на УСН — повышение ставки. В 2020 году ставка по упрощенной системе налогообложения увеличится. Для доходов придется платить на 2% больше, чем в текущем. Увеличится ставка с 6% до 8%. Для доходов минус расходы — с 15% до 20%.

Те, кто пользуются УСН, ежегодно платят страховые взносы. До 2020 года величина таких платежей зависит от МРОТ. Со следующего каждый индивидуальный предприниматель будет платить фиксированную сумму, которая закреплена в Налоговом кодексе Российской Федерации.

С 1 января 2020 года следует обратить внимание и на новые сроки сдачи НДФЛ. В прошлый раз предприниматели могли сдать отчетность по 2-НДФЛ и 6-НДФЛ до 1 апреля. Со следующего года крайним сроком станет 1 марта.

Опаздывать с заполнением НДФЛ не стоит, так как за каждый просроченный день начисляется большой штраф.

После новогодних праздников бухгалтеров ожидает много изменений. Теперь им всем придется работать по-новому, так как ФНС РФ введут новые правила и касательно ставки НДФЛ. Для нерезидентов вместо 30% будет установлена ставка в размере 14%. Нерезидентом считается тот сотрудник, который прожил в России менее 183 дней.

Имущественные, транспортные и земельные налоги по УСН с 2020 года

До 2020 года предприниматели платят налог только на то имущество, которое есть в региональном списке. С 1 января ИП придется тратить деньги и на те объекты, которые просто имеют кадастровую стоимость.

Введут ограничения и по уплате земельных и транспортных налогов. Теперь налогоплательщики должны будут совершать платеж до 1 марта каждый год.

Тем не менее, деятельность фирм будет немного упрощена за счет отмены необходимости в заполнении декларации на транспорт и землю. С 2020 года будет отменен и ЕНВД. Законопроект уже был подписан Владимиром Путиным.

Теперь применять его нельзя будет при продаже лекарств, кожаной обуви и одежды из натурального меха.

Изменится работа по упрощенной системе налогообложения и из-за увеличения МРОТ. С 1 января минимальный размер оплаты труда составит 12,23 тыс. рублей. Зависит сумма от региона.

Видео:Инструкция расчета налога и взносов ИП УСН доходы в 2020 годуСкачать

Изменения УСН в 2020 году: свежие новости для ИП и ООО

Упрощённая система налогообложения – самый популярный спецрежим для малого бизнеса. А после уже объявленной отмены ЕНВД упрощёнка для ООО останется единственным вариантом снизить налоговую нагрузку. У индивидуальных предпринимателей возможностей в выборе режимов больше. Ведь им, кроме УСН, доступны патентная система налогообложения и налог на профессиональный доход.

Минфин уже разработал предложения, которые позволят смягчить переходный период для организаций, которые будут вынуждены уйти с вменёнки. Однако пока они существуют в виде законопроектов. Расскажем подробнее, какие изменения ждут плательщиков упрощённого режима в 2020 году.

Обращаем внимание плательщиков ЕНВД и ПСН, которые реализуют в розницу меховые изделия, обувь и лекарства. С 2020 года такие маркированные товары нельзя продавать в рамках этих систем налогообложения. Если вы не хотите оказаться на ОСНО, подайте до конца 2019 года уведомление о переходе на упрощённую систему по форме 26.2-1.

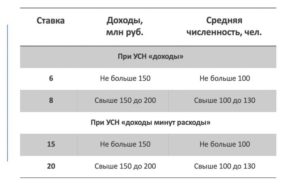

Новые лимиты для применения УСН

С 2017 года на упрощённой системе установлен лимит по годовому доходу, не превышающий 150 млн рублей (независимо от объекта налогообложения). А разрешённая численность работников – не более 100 человек – остаётся неизменной уже много лет.

https://www.youtube.com/watch?v=Df_p4SaS7a0

Организации и ИП, которые вписываются в эти лимиты, платят налог по ставке 6% на УСН Доходы и 15% на УСН Доходы минус расходы. Нарушение установленных ограничений приводит к тому, что плательщик упрощёнки теряет право на льготный режим и должен перейти на ОСНО.

Минфин предложил расширить круг налогоплательщиков, которые вправе применять УСН, если они незначительно превысили лимиты по доходам и численности персонала. Новые границы – 200 млн рублей годового дохода и 130 человек по средней численности.

Однако за эту возможность придётся заплатить, потому что налоговая ставка повысится:

- до 8% для УСН Доходы;

- до 20% для УСН Доходы минус расходы.

Отмена налоговой отчётности на УСН Доходы

ФНС уже анонсировала, что в 2020 году для предпринимателей на УСН Доходы, применяющих онлайн-кассы, отменяется налоговая отчётность. Сдавать годовые декларации и вести КУДиР им не придётся.

Данные о полученных доходах налоговая служба получит из отчётов контрольно-кассовой техники. Самостоятельно рассчитывать авансовые платежи не надо, обязанность по исчислению налога берёт на себя ИФНС. Она же будет учитывать для расчёта налога перечисленные страховые взносы. Плательщику УСН надо только вовремя перечислить сумму, указанную в уведомлении об уплате налога.

Такой вариант налогообложения уже получил неофициальное название «УСН-онлайн». Если законопроект будет принят в неизменном виде, то его действие начнётся с 1 июля 2020 года. Налогоплательщик, который удовлетворяет указанным выше условиям и хочет перейти на онлайн-отчётность, должен будет подать уведомление. Его форма пока не разработана.

Установлен перечень подакцизных товаров для применения УСН

Известно, что упрощённая система недоступна для ИП и организаций, которые производят подакцизные товары.

Однако УСН в 2020 году можно будет применять производителям подакцизного винограда, вина, игристого вина (шампанского), виноматериалов, виноградного сусла, произведенных из винограда собственного производства. Соответствующие изменения в статью 346.12 НК РФ внесены законом N 326-ФЗ от 29.09.2019.

Обязательный размер страховых взносов ИП за себя вырастет

Индивидуальные предприниматели на упрощёнке самостоятельно перечисляют фиксированные суммы на своё страхование. В 2020 году это 32 448 рублей на пенсионные взносы и 8 426 рублей на медицинское страхование, всего 40 874 рублей.

Что касается дополнительного взноса в 1% с годового дохода свыше 300 000 рублей, то он рассчитывается с одной и той же базы как для варианта «Доходы», так и для варианта «Доходы минус расходы».

Несмотря на данное Минфину поручение пересмотреть порядок расчёта взносов для ИП на УСН Доходы минус расходы, соответствующие изменения в статью 430 НК РФ так и не внесены.

Не помогли и судебные решения в пользу предпринимателей, которые рассчитывали дополнительный взнос с учётом произведенных расходов.

Надежда на изменения всё ещё остаётся, однако 1%-ный взнос за доходы, полученные в 2019 году, рассчитывается, как и прежде – со всей суммы полученных доходов.

Новые обязанности работодателей

Свежие новости есть и для работодателей, причём независимо от режима, который они применяют:

- Сдавать отчётность по работникам в электронном виде придётся уже тогда, когда их численность превысит 10 человек, а не 25, как сейчас (статья 431 НК РФ).

Видео:УСН в 2020 году снижают до 1, смотрите Таблицу по регионамСкачать

УСН-2020 вся АКТУАЛЬНАЯ информация от А до Я

10.01.2020

Упрощённая система налогообложения для ИП в 2020 году, она же УСН, она же «упрощенка» может преподнести сюрпризы, если невнимательно с ней познакомиться.

Давайте разбираться, так ли выгоден и прост этот режим для ИП, как многим кажется с первого взгляда.

Что нужно знать об УСН, прежде чем вступать с ней в законные отношения: какая ставка выгодней и как не ошибиться при выборе, новые требования и льготы для «упрощенцев», сколько, когда платить, что сдавать и как работать по-новому.

5 фактов о современной «упрощенке»: так ли все просто на самом деле?

В первую очередь упрощенная система – это ограничения, которые придется соблюдать постоянно иначе искать другой режим. Что собой представляет УСН в 2020 году и кто может стать «упрощенцем»:

- УСН не для всех предпринимателей. Нельзя перейти на «упрощенку» производителям подакцизных товаров, добытчикам полезных ископаемых, адвокатам, нотариусам, плательщикам ЕСХН.

- Кроме того есть лимиты для перехода на УСН. При чем, для ИП ограничения несколько другие, чем для ООО. Если предприниматель переходит на «упрощенку» с другого режима (кроме ЕНВД), то:

- численность его штата не должна превышать 100 человек;

- остаточная стоимость основных средств не более 150 млн. руб.

Ограничения по доходам за 9 месяцев 112,5 млн. рублей для ИП не действует (только для фирм). Если же предприниматель переходит на УСН после «вмененки», то лимиты по выручке и стоимости ОС нигде не указываются, соответственно их можно не соблюдать.

- Лимиты чтобы не слететь с «упрощенки». В них тоже нужно вписываться, иначе придется переходить на ОСНО:

- выручка за год не более 150 млн. руб.,

- работников не более 100 чел.,

- остаточная стоимость основных средств не более 150 млн. руб.

В 2020 году предусмотрены менее строгие ограничения. Так лимит по доходу можно превысить и остаться на «упрощенке», но не более чем, на 50 млн. руб., а по численности работников на 30 чел. Но, есть свои нюансы, об этом ниже.

- Перейти на УСН можно только при регистрации или с начала года (с 1 января). При этом уведомление нужно успеть представить до 31 декабря. Исключение дается только бывшим «вмененщикам». Они могут перейти на «упрощенку» в любой момент, если территориальные власти отменили ЕНВД или предприниматель открывает новое направление бизнеса, которое не подпадает под «вмененку».

- ИП самостоятельно выбирают ставку налога 6% с «Дохода» или 15% с разницы «Доходы минус расходы». И тут надо быть крайне внимательным, сменить ее можно раз в год, не чаще.

Теперь выясним в чем отличия разных ставок упрощенного налога, как выбрать выгодную и не прогадать. А гадать придется на калькуляторе.

Усн «доходы» 6% для кого подойдет по видам деятельности

Единой, простой и 100% верной формулы для выбора нет. Чтобы определить подходящую ставку нужно знать:

- Примерный объем выручки;

- Состав и объем предполагаемых расходов;

- Наличие или отсутствие сотрудников;

- Особенности регионального законодательства.

А дальше берем калькулятор и просчитываем. Ставка «Доходы» означает, что предпринимателю нужно учитывать только денежные поступления и заносить их в Книгу учета доходов и расходов по графе «Доходы». А для расчета налога просто умножить их на 6%.

Эта ставка подойдет тем ИП, у которых нет постоянных больших расходов. Например: аренда, затраты на материалы, зарплата сотрудников и пр. Или такие расходы не могут быть подтверждены документами.

https://www.youtube.com/watch?v=mCHTjTw7PS0

В общем случае «доходную» ставку выгодно применять, когда доля затрат в обороте менее 60-70%. Это могут быть:

- Услуги агентов и посредников;

- Рекламные услуги;

- Услуги салонов красоты;

- Ивент-агентства;

- Аудиторские, юридические фирмы;

- Дизайнерские фирмы и т.п.

Кроме того, в некоторых регионах власти могут снизить “Доходную” ставку до 1% для определенных категорий предпринимателей. Как это выяснить? Информацию по своему региону можно найти на сайте налоговой в разделе «Особенности регионального законодательства».

Еще нужно иметь в виду, что сам налог и авансовые платежи можно уменьшать на уплаченные в том же налоговом периоде страховые взносы как за самого ИП, так и за работников. ИП-одиночки могут снизить налог на все 100%, а вот с работниками только на 50%.

Что с другой ставкой?

Усн «доходы минус расходы» 15% все особенности расчета

Здесь уже нас интересует не только выручка, но и все расходы. И не просто абы какие. Затраты должны быть документально подтверждены. А это значит, придется скрупулезно собирать и хранить все накладные, акты выполненных работ, товарные, кассовые чеки. А в книге учета доходов и расходов заполнять уже обе графы и «Доход», и «Расход», соответственно бумажной волокиты будет в разы больше.

Но и кроме этого расходы должны быть обоснованы. Например, нельзя считать расходами покупку путевки для семьи руководителя. Вообще все затраты для УСН указаны в ст. 346.16 Налогового кодекса.

Это могут быть расходы на сырье, покупку основных средств, ремонт оборудования, аренда, зарплата работников и пр. Сюда же включаются и страховые взносы.

То есть они уменьшают налоговую базу, а не сам налог непосредственно как при «доходной» ставке.

Если расходы будут слишком большие и в итоге «упрощенного» налога будет рассчитано меньше, чем 1% от выручки, то заплатить придется минимальный налог в размере как раз этого 1%.

Что касается региональных властей, то они могут снизить «доходно-расходную» ставку до 5%. Но опять же только для определенных предпринимателей. Например, для тех, кто занимается изготовлением мебели, деятельностью в области культуры, спорта, образования. По каждому региону нужно смотреть отдельно.

Но это еще не все ставки. Для некоторых «упрощенцев» в 2020 году предусмотрены повышенные тарифы: 8% и 20%. Кому придется их применять рассмотрим ниже.

Новые лимиты и повышенные ставки по УСН на 2020 год: кому придется их применять

В 2020 году правительство разработало более лояльные требования к крупным «упрощенцам» в отношении лимитов по доходам и количеству работников. Раньше, если ограничения по выручке — 150 млн. руб. и сотрудникам — 100 чел. превышены хотя бы на одну единицу, то добро пожаловать на ОСНО на весь следующий год.

С 2020 года те, кто превысил эти показатели, могут остаться на УСН в пределах новых лимитов:

- Доходы не более 200 млн. руб.;

- Работники не более 130 чел.

Но в этом случае «упрощенец» оказывается на «испытательном сроке» с того квартала в котором произошло превышение первой границы ограничений. Он не слетает с УСН на ОСНО сразу, но начинает рассчитывать авансовые платежи и «упрощенный» налог по повышенным ставкам.

- 8% для «Доходов»;

- 20% для «Доходы минус расходы».

Повышенные ставки нужно применять остаток года в котором превышен первый лимит и до конца следующего года. Если в следующем году ИП вернется в рамки по доходам 150 млн. руб. и сотрудникам 100 чел., то он переходит на классический вариант «упрощенки». То есть к ставкам в 6% и 15%.

В том случае, если превышен и второй порог ограничений, то тогда уже точно нужно переходить на ОСНО без всяких поблажек.

Упрощённая система налогообложения для ИП 2020: все, что нужно платить (таблица)

Как и любой другой специальный налоговый режим УСН предусматривает один основной вид отчислений, который заменяет несколько других. Так плательщики единого упрощенного налога освобождаются от:

- НДФЛ;

- Налога на имущество ИП;

- НДС.

Какие налоги и когда платить ИП на УСН в 2020 году:

| Вид отчислений | Ставка (размер) | Срок уплаты | Примечание |

| Единый упрощенный налог | «Доходы» — 6% |

Видео:👛 УСН Доходы минус Расходы 2023 \ УСН Когда и какие отчеты сдавать \ Как списать расходы УСНСкачать

Усн – 2020: основные изменения

Весь 2019 год активно обсуждалась новость о возможной отмене декларации по УСН. Но пока законопроект, предполагающий внесение соответствующих изменений в Налоговый кодекс РФ, завис на этапе общественных обсуждений с 14 марта 2018 года.

В «Основных направлениях бюджетной, налоговой и таможенно-тарифной политики на 2020 год и на плановый период 2021 и 2022 годов» Минфин обозначил снижение административной нагрузки на предпринимателей за счет отмены представления налоговых деклараций ИП на УСН с объектом налогообложения «доходы», так как они и так в обязательном порядке применяют ККТ, которая передает фискальные данные в налоговые органы. И по сути декларация дублирует функцию.

Но пока декларация по УСН (форма утверждена Приказом ФНС РФ от 26.02.2016 N ММВ-7-3/99@) по-прежнему должна представляться ИП не позднее 30 апреля (ст. 346.23 НК РФ). И если ее отмена произойдет, то уже не раньше 2020 года.

Переходный налоговый режим при превышении лимитов по УСН

В планах Минфина также освободить компании от необходимости восстановления налогового учета и обязательств по уплате налогов, от которых они были освобождены в связи с применением УСН, в ситуации, когда они выходят за лимиты по максимальному уровню доходов и среднесписочной численности работников.

https://www.youtube.com/watch?v=Q0X2ZHDp_n8

Сейчас для спецрежима действуют такие требования: не более 100 наемных сотрудников и доход не выше 150 млн руб. И ИП теряет право на применение «упрощенки» в случае выхода за рамки этих лимитов.

В 2020 году Минфин предлагает установить «вилку» доходов и численности персонала:

- по доходам — от 150 до 200 млн руб.;

- по численности персонала — от 100 до 130 наемных сотрудников.

Инициатива законодателей заключается в следующем: если компания в течение года выходит за рамки нижнего уровня лимитов, то он не лишается права применять УСН, но обязуется уплачивать повышенную налоговую ставку:

- для УСН «доходы» — 8 % (вместо 6 %);

- для УСН «доходы минус расходы» — 20 % (вместо 15 %).

Если в следующем году, после того как были превышены установленные лимиты, предприниматель возвращается к первоначальным лимитам, то по итогам следующего года налог он уже платит по стандартным ставкам — 6 % и 15 %.

Возможность применять УСН теряется в случае нарушения лимитов второго уровня.

Страховые взносы в 2020 году

Суммы фиксированных взносов в пенсионный фонд и на медицинское страхование вырастут в 2020 году и в общем объеме составят 40 874 руб., из которых ИП «за себя» придется заплатить:

- в ПФР — 32 448 руб. (если величина дохода не превышает лимит в 300 000 руб.);

- в ФОМС — 8 426 руб.

Подробнее об уплате страховых взносов в 2020 году читайте в отдельной статье.

Сдавайте отчетность в три клика. Сервис сам готовит платежки в ПФ и ФОМС, уменьшает налог на взносы и формирует отчеты.

Узнать больше

Предельные базы для исчисления страховых взносов в 2020 году

Согласно Постановлению Правительства РФ от 06.11.2019 № 1407, на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством устанавливается сумма, не превышающая 912 000 руб. нарастающим итогом с 1 января 2020 года.

Предельная величина базы для исчисления взносов на обязательное пенсионное страхование — сумма, не превышающая 1 292 000 руб. нарастающим итогом с 1 января 2020 года.

Онлайн-кассы для «упрощенцев» в 2020 году

Согласно ст. 4 Федерального закона от 03.07.2018 № 192-ФЗ, в следующем году «упрощенцев» коснутся два основных изменения.

1. Те, кто торгует товарами через торговые автоматы, обязаны с 1 февраля 2020 года отражать на дисплее таких торговых автоматов QR-коды. Эти коды нужны покупателю для скачивания — так он сможет получить свой кассовый чек.

2. Те, кто продает маркированные товары, должны применять специальные фискальные накопители, передающие данные о кодах маркировки. Если компания уже сейчас используете фискальный накопитель, то его можно применять до истечения срока действия. После этого нужно будет купить новый фискальный накопитель, передающий данные о кодах маркировки.

Закажите фискальный накопитель в зависимости от вида бизнеса. Доставим, заменим, подключим.

Узнать подробнее

Что такое УСН-онлайн?

В 2019 году ФНС ввела в официальные сообщения такой термин, как «УСН-онлайн».

Заместитель руководителя ФНС России Дмитрий Сатин летом 2019 года сообщил, что предприниматели на спецрежиме УСН-онлайн и применяющие онлайн-кассы смогут в 2020 году избавиться практически от всей отчетности. В этом случае налоговая сама рассчитает сумму налога по данным, которые передают онлайн-ККТ, и пришлет уведомление на уплату.

По сути, УСН-онлайн означает лишь то, что малый бизнес, который работает на УСН и использует в расчетах ККТ, освободят от заполнения отчетности. Такие компании смогут в будущем не вести книгу учета доходов и расходов. Но пока конкретики по этому вопросу нет, они по-прежнему должны вести книгу учета и составлять декларации.

Налог на имущество по кадастровой стоимости

В сентябре 2019 года был принят Федеральный закон от 29.09.19 № 325-ФЗ, который в числе прочих изменений значительно дополнил перечень объектов, облагаемых налогом на имущество организаций исходя из кадастровой стоимости. Изменения коснулись пп. 4 п. 1 ст. 378.2 НК РФ.

https://www.youtube.com/watch?v=RlVzvzO-_g8

Позже президентом был подписан Федеральный закон от 28.11.2019 № 379-ФЗ, который уточнил расширенный перечень объектов. Так, с 2020 года под налогообложение по кадастровой стоимости попадут следующие объекты:

- жилые помещения, гаражи, машино-места, объекты незавершенного строительства, а также жилые строения, садовые дома, хозяйственные строения или сооружения, расположенные на земельных участках, предоставленных для ведения личного подсобного хозяйства, огородничества, садоводства или индивидуального жилищного строительства;

- административно-деловые и торговые центры (комплексы) и помещения в них;

- нежилые помещения (офисы, торговые объекты, объекты общепита и бытового обслуживания);

- объекты недвижимого имущества иностранных организаций, не осуществляющих деятельности в РФ через постоянные представительства.

Судя по всему, цель новшества заключается в том, чтобы прикрыть серые схемы, которыми пользуются компании, чтобы в ряде случаев не платить налог с имущества.

Так, если компания учитывает объект как товар, то она платит налог, а если как основное средство, то не платит. Этой лазейкой компании и пользовались.

В результате получалось, что недвижимость, которую они покупали для перепродажи, они учитывали как основное средство и, следовательно, не платили c него налог.

Изменения в законодательстве подразумевают, что компании будут платить налог на имущество с любого жилья, собственниками которого являются, а также с гаражей, строений на земельных участках и других объектов, перечисленных выше.

Каникулы для ИП и малого бизнеса

В 2020 году для впервые зарегистрировавшихся ИП на УСН будут последний год действовать налоговые каникулы, которые позволят им применять нулевые налоговые ставки. Воспользоваться льготой можно не более двух налоговых периодов с момента регистрации ИП.

При этом деятельность предпринимателя должна быть связана с производством, социальной сферой или наукой (подробности лучше уточнить в конкретном субъекте).

Кроме того, есть еще одно условие, без которого налоговые каникулы действовать не будут: доля услуг, работ или товаров, на которые распространяется нулевая налоговая ставка, должна составлять не менее 70 % от общего дохода ИП.

Со списком субъектов, где действуют налоговые каникулы, можно ознакомиться в этой статье.

Для ИП и ООО младше 3-х месяцев на УСН, ЕНВД и патенте в подарок — год бухгалтерии с мастером первичных документов и консультации бухгалтера-эксперта.

Отправить заявку

В 2020 году продолжат действовать и надзорные каникулы. Малый бизнес может спокойно вести деятельность до 31 декабря 2020 года, так как на плановые проверки в отношении них, как установил Федеральный закон от 25.12.2018 № 480-ФЗ, будет действовать запрет.

А что с ндфл в 2020 году?

По НДФЛ запланировано много новшеств: и изменение сроков по сдаче отчетности, и введение новых контрольных соотношений для отчетов по НДФЛ, и обновление правил для сдачи электронной отчетности. Подробнее об этом и не только мы писали в статье «НДФЛ — 2020: основные изменения».

🌟 Видео

УСН 1 — Льготная ставка | Как уменьшить ставку УСН | Упрощённая система налогообложенияСкачать

Декларация по УСН за 2020 – пострадавшие отрасли в 1С БухгалтерияСкачать

УСН доходы 1 на для всех! Как каждому получить такую ставку?Скачать

Расчет авансового платежа по УСН в 2020. Как правильно считать?Скачать

КАК СЭКОНОМИТЬ НА УСН В 2021 ГОДУ. ПОНИЖЕННЫЕ СТАВКИ.Скачать

Новые ставки и лимиты по УСНСкачать

По какой форме сдавать декларацию по УСН за 2020 и 2021 годы? Что поменялось?Скачать

Декларация по УСН за 2023 г.: строки 124 и 264 при пониженной ставкеСкачать

Декларация УСН и Книга доходов и расходов ИП на УСН за 2020 г. в 1С:Бухгалтерии 8.3Скачать

КАК ИП ИЗМЕНИТЬ СТАВКУ УСН НА ДОХОДЫ МИНУС РАСХОДЫ 15 С ДОХОДОВ 6 И НАСкачать

С 2020 года меняют ставки и лимиты для УСНСкачать

УСН за 2020 год. УСН доходы. УСН доходы минус расходы. Налог на УСН. Доходы и расходы на УСН. КУДИР.Скачать

Изменения по УСН - 2020: детальный обзорСкачать

Возможно, ставки по УСН повысятся в 2020 году. Но только для тех, кто превысит лимиты по упрощенкеСкачать

Как выбрать налоговый режим в 2020? Формула от эксперта #БелыеНалоги2020Скачать

Калькулятор для ИП на УСН "доходы" без сотрудников: инструкция по использованиюСкачать