Светлана Калинкина, Руководитель проектов налогового консалтинга АКГ «ДЕЛОВОЙ ПРОФИЛЬ»

- Причины возникновения налоговых споров

- Истребование документов

- Права налогоплательщика

- Подготовка возражений на акт выездной проверки

- Апелляционное обжалование решения налогового органа в вышестоящий налоговый орган

- Обжалование актов налоговой проверки

- Акт налоговой проверки

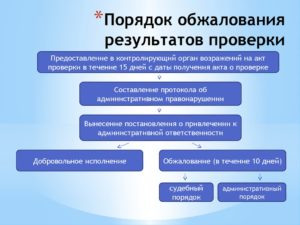

- Процедура обжалования результатов налоговой проверки

- Возражение на акт налоговой проверки

- Оспаривание налогового решения

- Жалоба в ФНС

- Обращение в суд

- Обжалование акта камеральной проверки

- Нестандартные ситуации

- Как мы можем помочь Вашему бизнесу

- Порядок обжалования акта налоговой проверки

- Сроки обжалования налоговой проверки

- Обжалование не зависит от вида проверки

- Порядок обжалования – досудебный

- Шаг 1. Получение акта налоговой проверки

- Шаг 2. Подготовка текста возражений

- Шаг 3. Отправка возражений в ИФНС

- Шаг 4. Участие в рассмотрении возражений налоговой

- Сроки обжалования акта камеральной проверки

- Сроки проведения налоговой проверки

- Возражения на акт налоговой проверки

- Дополнительные мероприятия налогового контроля

- Решение по результатам налоговой проверки

- 🌟 Видео

Причины возникновения налоговых споров

Конечно, введение досудебного порядка рассмотрения налоговых споров, принятого Федеральным законом от 02.07.

2013 № 153-ФЗ, позволило сократить количество споров в суде, при том, что налоговые органы стали более качественно проверять доводы налогоплательщиков еще на стадии рассмотрения материалов проверки и на стадии досудебного обжалования.

Это привело к тому, что до суда в большинстве случаев доходят только действительно сложные и неоднозначные моменты по исчислению налогов.

Но тем не менее налоговые споры являются наиболее распространёнными в арбитражной практике.

Основной причиной возникновения налоговых споров является несогласие с результатами проверок. Так, при проведении камеральных проверок наиболее часто предметом спора является отказ налогового органа в возмещении НДС.

При проведении выездных проверок – это споры, связанные с доначислениями и штрафными санкциями в результате занижения выручки, непринятия расходов в целях исчисления налога на прибыль, вычетов по НДС и т.д.

Также бывают локальные споры в случае, если налоговый орган отказывает в зачете или возврате излишне уплаченных вами налогов, или блокирует расчетный счет.

Во всех этих случаях можно смело начинать спорить.

Итак, организация получила решение налоговой инспекции и узнала, что у нее назначена выездная проверка, либо сдала декларацию и получила требование о предоставлении документов. Собственно, с этого момента и необходимо начинать подготовку аргументов по возможным спорам с налоговой инспекцией.

Любая проверка начинается с истребования документов. Поэтому хочется подробно остановиться на этом этапе, и рассказать о том, как исполнять требования о предоставлении документов, и что необходимо знать об истребовании документов.

Истребование документов

Согласно пункту 1 статьи 93 НК РФ налоговый орган, проводящий налоговую проверку, вправе истребовать у проверяемого лица необходимые для проверки документы.

При выездной проверке налоговый орган вправе потребовать любые документы, относящиеся к проверяемым налогам и периодам, указанным в решении о проведении выездной проверки.

А вот при проведении камеральной проверки перечень оснований, по которым налоговый орган вправе затребовать дополнительные документы и пояснения, ограничен. К таким основаниям в частности относятся:

- обнаружение в декларации ошибок, несоответствия или выявления, что сведения, содержащиеся в декларации, противоречат сведениям из представленных вами документов;

В этом случае налоговый орган вправе потребовать пояснения или исправленную (уточненную) декларацию (п. 3 ст. 88 НК РФ).

- заявление в декларации по НДС суммы налога к возмещению;

В этом случае налоговый орган вправе потребовать документы, подтверждающие правомерность вычетов по НДС.

- представление уточненной декларации, в которой заявлена сумма налога к уплате меньше, чем в ранее представленной декларации за тот же период;

В этом случае налоговый орган вправе потребовать предоставление пояснений, обосновывающих уменьшение суммы налога к уплате.

- представление уточненной декларации, в которой по сравнению с ранее представленной декларацией увеличен убыток или уменьшена сумма налога, исчисленная к уплате.

В этой ситуации необходимо предоставить не только пояснения, но и любые документы, подтверждающие обоснованность уменьшения суммы налога к уплате или увеличения убытка, в том числе и первичные документы, и регистры налогового учета.

Права налогоплательщика

Многие компании, увидев огромный объем документов (а в последнее время складывается практика, что при проведении выездной проверки налоговые органы запрашивают много аналитической информации), отвечают налоговому органу, что НК РФ это не предусмотрено, либо игнорируют данные требования и, соответственно, в ответ получают претензии со стороны налогового органа в виде штрафных санкций.

https://www.youtube.com/watch?v=UXjbEmDo6zk

Следует напомнить, что пунктом 3 статьи 93 НК РФ установлена обязанность налогоплательщика предоставить документы в течение 10 дней (рабочих) со дня получения соответствующего требования налогового органа.

Но, в случае, если налогоплательщик не имеет возможности представить документы в течение установленного срока, он может перенести сроки их предоставления.

Для этого в течение дня, следующего за днем получения требования о представлении документов, необходимо направить уведомление в ИФНС — по утвержденной форме, с указанием причин, по которым они не могут быть представлены в установленные сроки, и указать сроки, в течение которых налогоплательщик сможет это сделать.

В качестве таких причин могут быть указаны, например, значительный объем запрашиваемых документов, отсутствие сотрудников (например, главный бухгалтер находится на больничном или в командировке. (тогда необходимо приложить документы, подтверждающие соответствующий факт).

После получения уведомления налоговый орган в течение двух дней со дня получения вправе продлить сроки представления документов или отказать в продлении сроков, о чем выносится отдельное решение.

К сожалению, причин по которым налоговый орган может оказать в продлении срока законодательством не предусмотрено. Рекомендуем независимо от того, подано ли уведомление, постараться представить документы в срок, потому что в его продлении может быть отказано.

Если компания не представит документы вовремя, налоговый орган может оштрафовать и размер штрафа будет зависеть от количества неподанных документов.

Подготовка возражений на акт выездной проверки

Итак, проверка прошла, организация получила акт проверки.

Следующей важной частью спора является подготовка возражений. Общий срок подготовки возражений — 1 месяц с даты получения акта.

Какие доводы приводить в возражениях — решать самой организации. В данном вопросе следует опираться на конкретную ситуацию.

И возможно излагать не все «козыри», а оставить их на дальнейшее рассмотрение, например, в жалобе или суде.

Но, здесь необходимо подойти объективно, так как некоторые арбитры высказывают «недовольство» в случае, если налогоплательщик заявляет аргументы, которые он раньше не раскрывал ни возражениях, ни в апелляционной жалобе.

Рекомендуем проверить арифметику и правильность всех расчетов, а также соответствии их первичным документам. Ошибки бывают и в этом случае.

Также мы рекомендуем в доводах на акт проверки указывать на разъяснения ФНС России и Минфина, (ведь налоговый орган обязан ими руководствоваться, особое внимание на письма ФНС, обязательные к исполнению территориальными налоговыми органами, опубликованными на сайте nalog.ru), а также на сложившуюся арбитражную практику по оспариваемому вопросу.

Мы рекомендуем, очень тщательно подходить к данному вопросу и изучать обзоры судебной практики по налоговым спорам, которые регулярно публикует ФНС России. Причем следует отметить, что в этих обзорах размещены дела, которые рассматриваются в пользу не только налоговых органов, но и дела, в которых позицию налоговых органов арбитражные суды не поддержали.

Если налоговый орган, рассмотрев возражения организации, отказал в удовлетворении, и вынес решение о привлечении организации к налоговой ответственности, то ее ждет следующая ступень в доказывании своей правоты-это подача апелляционной жалобы. Ее можно подать в течение месяца со дня вручения решения по проверке (п. 9 статьи 101 НК РФ).

Апелляционное обжалование решения налогового органа в вышестоящий налоговый орган

Это стадия спора — очень важная и здесь есть ряд преимуществ:

Во-первых, подача апелляционной жалобы отложит момент вступления решения в законную силу до дня принятия вышестоящим налоговым органом решения по жалобе или со дня принятия решения об оставлении жалобы без рассмотрения (пункт 9 статьи 101, статья 101.2 НК РФ). В этом случае у организации появляется отсрочка от уплаты налогов, пени и штрафов, отраженных в решении налоговой инспекции.

Во-вторых, есть шанс, что вышестоящий налоговый орган может принять решение в пользу организации, то есть отменить полностью или в части решение нижестоящей инспекции и принять по делу новое решение., которое вступит в силу со дня его принятия (пункт 2 статьи 101.2 НК РФ).

Но, в настоящее время, как показывает статистика, процент жалоб налогоплательщиков, которые удовлетворяют вышестоящие налоговые органы в рамках досудебного обжалования, неуклонно сокращается. Поэтому особо важно уделить внимание подготовке своей позиции и подтверждающих ее документов.

https://www.youtube.com/watch?v=_jGZxPAY_ag

Жалоба на любое решение ИФНС составляется в письменной форме и может быть направлена в электронной форме по телекоммуникационным каналам связи или через личный кабинет налогоплательщика.

При составлении апелляционной жалобы рекомендуем:

- излагать свои доводы четко, ясно, делая ссылки на конкретные нормы законодательства;

- если в решении несколько нарушений, то рекомендуем разделить его на эпизоды;

- отражать все доводы и доказательства, чтобы потом это не было использовано против организации налоговым органом и не возникал вопрос при рассмотрении в суде;

- ссылаться на документы, которые подтверждают выводы организации, и безусловно, они должны быть составлены безупречно, не говоря уже о том, организация должна быть готова представить их в случае необходимости;

- в доводах указывать разъяснения ФНС России и Минфина, а также решения судов по аналогичным ситуациям

Также хотим обратить внимание на следующие моменты:

- срок подачи апелляционной жалобы лучше не нарушать, так как законодательство не предусматривает возможность его восстановления. Если апелляционная жалоба подана с нарушением срока, то вышестоящий налоговый орган оставит ее без рассмотрения. Основание –подпункт 2 пункта 1, пункт 4 статьи 139.3 НК РФ

- четко соблюдать все требования жалобы, предусмотренные налоговым кодексом. (пункты 2- 6 статьи 139.2 НК РФ)

- апелляционная жалоба на решение подается в вышестоящий налоговый орган не напрямую, а через налоговый орган вынесший это решение. Это значит, что именно инспекция, руководитель которой (его заместитель) вынес решение по проверке, должна передать жалобу со всеми материалами в вышестоящий налоговый орган. Передать жалобу вместе со всеми документами налоговые органы должны в течение трех рабочих дней со дня поступления жалобы. (пункт 1 статьи 139 НК РФ).При этом Налоговый кодекс РФ никак не регулирует ситуацию, когда апелляционная жалоба направляется налогоплательщиком по ошибке непосредственно в вышестоящий налоговый орган. На практике часто такие жалобы остаются без рассмотрения. Иногда вышестоящий налоговый орган принимает такую жалобу к рассмотрению, но не в апелляционном, а в обычном порядке

По результатам рассмотрения жалобы вышестоящий налоговый орган обязан принять одно из следующих решений:

- отменить решение нижестоящего налогового органа,

- оставить решение нижестоящего налогового органа без изменения, а жалобу — без удовлетворения,

- отменить или изменить решение налогового органа полностью или в части и принять по делу новое решение.

Если организация уже оспорила решение инспекции в апелляционном порядке полностью, его новое административное обжалование по тем же эпизодам в том же налоговом органе бесперспективно. Вышестоящий налоговый орган не станет рассматривать поданную организацией обычную жалобу, сославшись на ее повторность (подпункт 4 пункта 1 статьи 139.3 НК РФ).

Однако в течение трех месяцев после принятия вышестоящим налоговым органом решения по апелляционной жалобе организация может обжаловать его в ФНС России (пункт 2 статьи 139 НК РФ).

Если организация не подавала апелляционную жалобу на решение, то по истечению месяца с даты вручения решения, оно вступит в силу.

Видео:КАК ПРОХОДИТ КАМЕРАЛЬНАЯ НАЛОГОВАЯ ПРОВЕРКА В 2021 ГОДУСкачать

Обжалование актов налоговой проверки

Не всегда и не все юридические лица соглашаются с итогами налоговых проверок. В этом случае российское законодательство дает предприятиям и организациям право их оспорить, но только в установленном законодательством РФ порядке. В ряде случаев обжалование актов налоговой проверки (АНП) позволяет компаниям избежать излишних доначислений налогов, а также штрафов и пеней.

Акт налоговой проверки

Что представляет собой акт налоговой проверки? Это документ, который составляется сотрудниками ФНС по окончании налоговой проверки любой компании. Порядок и правовые особенности регулируются ст. 100 НК РФ. В документе сотрудники ФНС указывают следующие сведения:

- все факты нарушений и несоответствий, которые налоговики выявили в ходе проверки, но только доказанные документально, любые предположения или догадки, не подтвержденные соответствующими документами в акт проверки вносить недопустимо;

- рекомендации по устранению выявленных нарушений с обязательными ссылками на отдельные статьи НК РФ (в тех случаях, когда компания несет какую-либо финансовую ответственность за нарушение), в тех случаях, когда были выявлены только технические ошибки (описки, неверный расчет), налоговики ограничиваются только рекомендациями по их исправлению;

- если никаких нарушений не выявлено – запись об их отсутствии.

Различают два вида актов:

- по итогам выездной налоговой проверки;

- по итогам камеральной налоговой проверки.

В первом случае, согласно п. 1 ст.

100 НК РФ, возражения на акт выездной налоговой проверки должны быть составлены не позднее, чем через два месяца после того, как была написана справка о проведенном обследовании компании фискальными органами.

Если сотрудники ФНС проверяли консолидированную группу налогоплательщиков, то акт налоговой проверки должен быть составлен не позднее, чем через три месяца после написания справки.

https://www.youtube.com/watch?v=OVp1NAK5H-E

После камеральной проверки, согласно тому же п. 1 ст. 100 НК РФ, документ должен быть составлен в течение десяти дней после ее окончания, но только в том случае, если были выявлены какие-либо нарушения по исчислению налоговых сборов (п. 5 ст. 88 НК РФ).

Не всегда компания может обжаловать такой акт. Вернее, обжаловать она может, но не всегда это приведет к желаемому результату. Возражения по поводу результатов налоговой проверки юристы рекомендуют составлять и подавать в таких ситуациях, когда:

- Явно и грубо нарушены интересы юридического лица.

- Сотрудники ФНС приняли незаконное решение.

- Фискальные службы вообще отказываются рассматривать просьбу компании об отмене принятого акта.

- Из-за бездействия сотрудников ФНС организация понесла финансовые или репутационные потери.

- Проверка не проводилась, акт не составлен, но к организации были применены штрафные санкции.

- ФНС необоснованно отказалась возмещать (либо возвращать) НДС.

Процедура обжалования результатов налоговой проверки

Порядок обжалования актов налоговых органов состоит из четырех последовательных этапов, но не всегда необходимо использовать каждый из них. При получении приемлемого для компании решения на любом из этапов остальные не обязательны.

Возражение на акт налоговой проверки

Итак, фискальные органы провели проверку, составлен акт, но компания с результатами проверки не согласна, что предпринять? Составить письменные возражения на акт налоговой проверки и направить документ в адрес руководителя той службы, которая проводила процедуру. Согласно п. 6 ст. 100 НК РФ, АНП может быть обжалован как целиком, так и его отдельная часть.

Законодательство устанавливает срок подачи возражения – не более одного месяца после получения акта проверки и подтверждающих изложенные в акте нарушения документов. В течение месяца налоговая служба должна принять решение по поданному возражению, в некоторых случаях, когда имеются объективные причины, срок принятия решения может быть продлен, но не более, чем на месяц.

В соответствии с п. 7 ст. 101 НК РФ, руководитель фискальной службы рассматривает акт и возражения к нему и принимает решение:

- о привлечении к ответственности;

- об отказе от привлечения к ответственности за нарушение налогового законодательства.

Компания получает соответствующее решение, которое вступает в законную силу по истечении месяца со дня его получения. Предприятие имеет право не ждать, пока решение вступит в силу и начать его исполнение полностью или частично, либо, при несогласии с решением налогового органа, приступить к следующему этапу обжалования решения по итогам проверки в вышестоящий налоговый орган.

Оспаривание налогового решения

Если налоговое решение, принятое по итогам рассмотрения возражений, компанию не устраивает, НК РФ дает возможность налогоплательщику его оспорить (абз. 3 п. 1 ст. 138 НК РФ). Важно помнить, что решение территориального налогового органа вступает в силу по истечении месячного срока с момента вручения решения.

То есть компания может подать жалобу и оспорить еще не вступившее в законную силу решение, такая жалоба согласно НК РФ называется апелляционной. Для этого компания составляет апелляционную жалобу, адресованную в вышестоящую инстанцию, но подавать ее следует в ту инспекцию, которая приняла спорное решение.

Сотрудники территориального налогового органа сами в трехдневный срок после получения апелляционной жалобы обязаны передать ее в вышестоящий налоговый орган.

Жалоба рассматривается без участия представителей компании-апеллянта. Исключением из этого правила являются те ситуации, когда при исследовании материалов проверки вышестоящая инстанция обнаружила, что данные проверки не соответствуют документам, поданным организацией при оспаривании акта налоговой проверки.

Случается, что компания не успевает подать апелляционную жалобу до истечения оговоренного НК срока и решение фискальных органов вступает в силу. В этом случае предприятие имеет еще одну возможность для оспаривания решения налоговиков – составление жалобы и направление ее в вышестоящую инстанцию таким же образом, как и апелляционную жалобу.

https://www.youtube.com/watch?v=yx3UqDr24HE

Решение по жалобе (апелляционной жалобе) должно быть принято вышестоящим налоговым органом не позднее одного месяца со дня получения жалобы ИФНС. Решение вышестоящего налогового органа, согласно п. 6 ст. 140 НК РФ, вступает в силу с момента его вынесения.

Вышестоящий налоговый орган по результатам рассмотрения жалобы на решение ИФНС по налоговой проверке может (п. 3 ст. 140 НК РФ):

- оставить жалобу (апелляционную жалобу) без удовлетворения;

- отменить решение налогового органа полностью или в части;

- отменить решение налогового органа полностью и принимает по делу новое решение;

Согласно п. 2 ст. 101.2 НК РФ, новое решение по возражению к акту налоговой проверки вступает в силу немедленно после его принятия. В тех случаях, когда вышестоящий фискальный орган отказывает в удовлетворении апелляционной жалобы, первоначальное решение также незамедлительно вступает в силу.

Жалоба в ФНС

Если компания получила ответ на апелляционную жалобу от Управления ФНС по субъекту, который ее не удовлетворил, она, согласно абз. 3 п. 2 ст. 139 НК РФ, может обратиться с жалобой непосредственно в ФНС.

При этом, если даже организация и пропустила срок подачи жалобы, но по уважительной причине, она, согласно абзацу 4 той же статьи НК РФ, может обратиться в налоговый орган с ходатайством о его восстановлении.

Обращение в суд

Четвертым этапом обжалования АНП является обращение в суд. Возможно только в том случае, если соблюден обязательный досудебный порядок обжалования в вышестоящий налоговый орган. Исковое заявление подается в суд в течение трех месяцев с того момента, как был получен ответ на жалобу (апелляционную жалобу).

Также организация имеет право на обращение в суд в том случае, если фискальные службы не приняли никакого решения в ответ на обжалование решения ИФНС в установленные законом сроки.

Обжалование акта камеральной проверки

Камеральная проверка, в отличие от выездной, проводится без уведомления проверяемой организации. В тех случаях, когда нарушения налогового законодательства обнаружены, по результатам проверки составляется акт налоговой проверки, который передается компании-налогоплательщику не позднее, чем через 10 дней после завершения камеральной проверки.

Бывают случаи, когда организация не получает акт проверки.

В этом случае, если руководство компании сможет доказать, что причина неполучения документа является уважительной, например, фискальный орган не известил, что после проверки предприятия был составлен акт, а почтовое отправление затерялось, они получают возможность восстановления срока для оспаривания акта. Если налогоплательщик лишился возможности представления возражений на акт проверки по вине налогового органа, это может стать основанием для отмены решения налогового органа по такой проверке.

Нередки случаи, когда организации-налогоплательщики всячески уклоняются от получения акта. То есть, они знают, что такой акт составлен, но не забирают его сами и уклоняются от получения почтового отправления.

В таком случае датой получения акта будет считаться шестой день после отправки его по почте заказным письмом. В итоге акт налоговой проверки считается доставленным и вступает в силу в установленные законом сроки.

Но и в этом случае компания может оспорить вступившее в силу решение, обратившись в вышестоящую организацию с апелляционной жалобой в течение меяца с момента получения решения или с обычной жалобой – в течение года после вынесения решения по проверке.

Нестандартные ситуации

Далеко не всегда при обжаловании решения по проверке компания получает тот результат, к которому она стремилась, особенно в тех случаях, когда спор дошел до суда.

Нередки ситуации, когда фискальные службы в качестве обеспечительной меры ходатайствуют перед судом о запрете использования имущества и денежных активов предприятия до вынесения судебного решения.

Другими словами – все счета компании замораживаются до тех пор, пока не вступит в силу решение суда по иску предприятия об обжаловании актов налоговой проверки.

https://www.youtube.com/watch?v=tH7EjpDcIeY

У юристов нашей компании имеется положительный опыт в подобного рода делах. Но, любую неприятность легче предотвратить, чем потом исправлять ее последствия.

Практический опыт показывает, что компания, при обжаловании решения по налоговой проверке, без привлечения специалистов, может упустить важные нюансы и допустить ошибки при формировании доказательственной базы, которые в последующем будет сложно исправить.

Как мы можем помочь Вашему бизнесу

Мы можем помочь любой компании еще до того, как налоговики начнут проверку. Наша компания предлагает комплексную помощь и сопровождение вашего бизнеса при:

- проверке благонадежности ваших контрагентов;

- юридическом сопровождении всех проводимых и уже заключенных сделок;

- консультировании всех сотрудников организации еще до начала фискальной проверки;

- сопровождении выездной налоговой проверки;

- сопровождении камеральной налоговой проверки;

- обжаловании результатов уже проведенной проверки, если они не устраивают предприятие.

В каждом конкретном случае мы вырабатываем отдельную стратегию помощи бизнесу в зависимости от сложившейся на момент обращения к нам ситуации и пожеланий клиента.

Видео:КАК ОБЖАЛОВАТЬ АКТ НАЛОГОВОЙ ПРОВЕРКИСкачать

Порядок обжалования акта налоговой проверки

Довольно часто по итогам налоговых проверок – как камеральных, так и выездных, – инспекторы приходят к выводу, что компания нарушила налоговое законодательство.

В таком случае проверяющие должны зафиксировать результаты проверки (факт нарушений) – составить акт и передать его налогоплательщику. Однако не надо сразу опускать руки, если ИФНС доначислила огромные суммы налогов и штрафы.

Их можно снизить или вообще отменить! Для этого существует процедура обжалования. Какие на это отводятся сроки и каков порядок обжалования – читайте в нашей публикации.

1C-WiseAdvice делает все для того, чтобы уберечь вашу компанию от излишнего внимания контролирующих органов.

Наш подход во многом является «зеркальным отражением» методик, используемых государственными органами для отбора компаний на плановые и внеплановые проверки. Такую технологию мы называем «риск-ориентированный подход».

Ее выполнение мы обеспечиваем двумя способами: с помощью внутренней автоматизации и регулярного аудита работы наших сотрудников.

Наш метод работы позволяет избежать доначислений и санкций (штрафов, пеней) по итогам камеральных и выездных проверок.

Сроки обжалования налоговой проверки

Окончание налоговой проверки не означает, что компания тут же должна оплатить доначисления. Отметим, что об окончании камеральной проверки компания узнает не всегда: налоговики составляют акт только при обнаружении нарушений.

«Полезная бухгалтерия» от 1С-WiseAdvice

Специалисты нашей компании знают, что и как проверяет ИФНС, осознают все риски и возможные потери для бизнеса.

Поэтому в процессе ведения клиента наши бухгалтеры всегда увязывают бухгалтерский учет с налоговым. Вся отчетность клиента тщательно перепроверяется по сотне контрольных соотношений.

Тем самым снижается риск возникновения претензий на камеральных проверках и риск доначислений – на выездных.

Если налоговики составили акт, неважно по завершению проверки какого вида (выездной или камеральной) – требования едины. В частности, в акте будет упомянуто право на обжалование (Приложение № 28 к приказу ФНС России от 07.11.2018 № ММВ-7-2/628@), причем сами формулировки не регламентированы. Например, в актах 2018 года инспекторы пишут так:

Кроме того, компания обязательно получит уведомление о времени и месте рассмотрения материалов проверки (абз. 1 п. 2 ст. 101 НК РФ), вне зависимости от того, подана жалоба на акт налоговой проверки или нет. Причем инспекция должна иметь подтверждение, что уведомление компанией получено (абз. 3 п. 2 ст. 101 НК РФ).

Обжалование результатов проверки будет в пользу компании при отсутствии подтверждения об уведомлении. Как правило, достаточно единственного аргумента – налогоплательщик был лишен возможности присутствовать на рассмотрении материалов проверки.

https://www.youtube.com/watch?v=SWJdRzv8PZ0

Однако какой бы однозначной ситуация не была, всегда могут возникнуть различные нюансы, и для полного успеха проще поручить обжалование профессионалам.

Обжалование не зависит от вида проверки

Иногда компании полагают, что обжалование камеральной проверки можно заменить уточненной декларацией. Эти заблуждения основаны на том, что таким способом обычно прерывают камеральную проверку. Например, когда компания получила требование из налоговой инспекции о предоставлении документов (информации) или пояснений.

Поскольку камеральная проверка имеет более узкую специализацию, чем выездная, то многие компании не привлекают к процессу обжалования сторонних специалистов. Однако если речь идет о значительных суммах, то сторонний юрист может увидеть возможности их уменьшения на основании огромного опыта работы с другими компаниями.

Порядок обжалования – досудебный

Обжалование решения по итогам проверки включает в себя обязательный досудебный этап. То есть оспорить решение напрямую в суде – нельзя, для начала жалоба на решение должна уйти в региональное управление ФНС России.

Как правило, налоговое управление редко встает на сторону налогоплательщика, и отстаивать правоту приходится в суде. Причем доначисления налоговая инспекция обычно списывает по инкассо, не дожидаясь суда. Решение о взыскании задолженности инспекторы должны вынести в течение двух месяцев с даты окончания срока на добровольную уплату налога по требованию.

Однако имеется возможность приостановить исполнение решения налогового органа путем ходатайства в рамках судебного обжалования о принятии обеспечительных мер в виде запрещения инспекции совершать действия по принудительному взысканию доначислений и приостанавливать операции по счетам в банках.

Шаг 1. Получение акта налоговой проверки

С этого момента начинается отсчет срока возражений. Способам вручения (отправки) акта посвящен довольно объемный раздел 7 Письма ФНС России от 25.07.2013 № АС-4-2/13622.

Указанное письмо разъясняет особенности выездных проверок. При этом его положения о процедурных моментах, связанным с актированием, вполне можно применять и к камеральным проверкам. Вне зависимости от вида проверки инспектор может вручить акт лично, а также отправить его:

- по телекоммуникационные каналы связи (далее – ТКС);

- заказным письмом.

При личном получении акта проставляйте дату получения собственноручно. Нередки случаи, когда инспекторы проставляют более ранние числа. Например, из-за выхода за регламентированные сроки проверки. Для суда затягивание сроков большой роли не играет, а вот если вы пойдете на компромисс с инспектором, то уменьшите себе время на подготовку возражений.

При взаимодействии по ТКС у компании фактически есть не четыре, а пять недель для подготовки возражений. Такая поблажка возникает из-за отправки подтверждения о получении корреспонденции из налоговой (сделать это нужно на шестой рабочий день).

Самый неприятный вариант – когда акт отправлен обычной почтой и шел дольше, чем шесть дней с момента его отправки. Время на подготовку возражений из-за почтовой задержки не увеличивают.

Отметим, что заказные письма инспекторы обычно используют, когда представитель компании отказался получить акт и факт отказа зафиксирован. Таким образом отказ в получении акта может привести к сокращению сроков подготовки возражения из-за некорректной работы почты.

Шаг 2. Подготовка текста возражений

При формировании возражений по акту налоговой проверки имеет смысл использовать рекомендации самих налоговиков (Информация ФНС России «Подача возражений на акты налоговых проверок», опубликовано на сайте www.nalog.ru 16.04.2018). Сложность представляет основная часть возражений, где необходимо:

- изложить свои позицию;

- перечислить нарушенные положения налогового законодательства.

Очевидно, что для составления основной части компаниям чаще всего необходима помощь налогового юриста. Если решите формировать возражения самостоятельно соблюдайте основные правила:

- формулируйте доводы четко и лаконично;

- прорабатывайте только те моменты, с которыми не согласны (акт не обязательно обжаловать целиком);

- предметом возражений делайте выводы контролеров, а не превышение сроков или нарушение процедуры истребования документов (в последнее время нарушение процедуры на отмену доначислений не влияют);

- излагайте возражения с учетом последовательности конкретных пунктов акта и, если есть возможность – обязательно указывайте по какому пункту акта возражаете;

- прежде всего ссылайтесь на нормы Налогового кодекса, затем – на подходящие письма Минфина или ФНС (если письмо размещено на сайте ФНС как обязательное для применения налоговыми инспекторами, обязательно укажите на это);

- полезна ссылка на письмо ФНС от 23.09.2011 № ЕД-4-3/15678 – в нем как раз дана установка инспекторам руководствоваться разъяснениями с сайта их ведомства;

- используйте письма регионального управления ФНС, не говоря уже о письменных ответах своей инспекции в ваш адрес, если таковые есть;

- приводите судебную практику в пользу налогоплательщиков и сообщите налоговикам, что судьи скорее всего, отменят доначисления.

Судебная практика, на которую идет ссылка, должна максимально соответствовать именно вашей ситуации. При этом в первую очередь ссылайтесь на решения ВАС, затем – на постановления арбитражного суда вашего округа.

https://www.youtube.com/watch?v=RXenwn17glc

К сожалению, даже при наличии судебной практики в пользу налогоплательщиков инспекторы не всегда идут на уступки.

Шаг 3. Отправка возражений в ИФНС

Для защиты своих интересов компания должна иметь подтверждение представление в инспекцию не только самих возражений, но и всех приложений к ним. Если представляете возражения в бумажном виде (по почте или лично), то обязательно перечислите подробно все приложения с указанием количества листов.

При отправке по ТКС реестр документов, прилагаемых к возражениям, формировать не нужно. За вас это сделает сама программа, формирующая обращение налогоплательщика.

Особых требования к названиям приложений, направляемых по ТКС, налоговые органы не предъявляют. Даже если файлы будут поименованы, как «Screenshot» проблем не возникнет. И все же для удобства прилагаемые файлы целесообразно называть так, чтобы было понятно их содержание.

Единственная особенность отправки по ТКС – тема обращения налогоплательщика. Большинство инспекций просят, чтобы в, отправляемого по ТКС были указаны, в том числе ФИО налогового инспектора (например, в скобках). В данном случае это будут ФИО инспектора (инспекторов), составивших акт.

Благодаря тому, что в настоящее время прохождение почтовых отправлений можно отследить на сайте Почты России, такой вариант отправки возражений вполне допустим. Однако и в этом случае будет не лишним использовать ТКС.

Если видите, что почта работает нерасторопно – сообщите в инспекцию об отправке возражений с приложением квитанции. Необходимость в таких дополнительных действиях вызвана негативными ситуациями, возникающими в результате:

- задержки почтовых отправлений;

- некорректной обработки почтовой корреспонденции в самой налоговой инспекции.

Возражения можно сдать в канцелярию инспекции лично. При этом обязательно иметь при себе второй экземпляр (можно без приложений) для того, чтобы инспекция могла поставить отметку.

Шаг 4. Участие в рассмотрении возражений налоговой

Присутствие представителя компании на рассмотрении материалов проверки, в том числе возражений – не обязательно. Их могут рассмотреть и без вас. Только убедитесь, что возражения действительно получены.

Если инспекция настроена на компромисс, то найти время на посещение инспекции нужно. Не лишним будет посещение инспекции и для того, чтобы показать: компания готова идти до конца.

Зачастую налоговики проходят через все процедурные моменты обжалования, невзирая на свою явную неправоту.

Экспертная поддержка клиентов

Клиентам, которые обслуживаются в 1С-WiseAdvice, мы всегда готовы оказать всестороннюю экспертную поддержку. В частности, мы всегда отстаиваем интересы наших клиентов во взаимоотношениях в ИФНС, готовим аргументированные ответы на запросы и требования, даем пояснения, готовим возражения, а также до конца боремся за благоприятный для клиента исход по итогам проверки (вплоть до суда).

Видео:Порядок обжалования акта налоговой проверки | как правильно оспорить требования налоговиков#СапелкинСкачать

Сроки обжалования акта камеральной проверки

ФНС России на своем сайте опубликовала типовую форму для подачи возражений на результаты налоговой проверки. Форма представляет собой шаблон, включающий минимально необходимый набор реквизитов, ссылок на нормы закона и документы, которые должны присутствовать в письменных возражениях.

Однако применение рекомендуемой формы не снимает всех вопросов, связанных с обжалованием результатов налоговой проверки.

Какие сроки на обжалование установлены законом? Какие особенности имеет процедура оспаривания? Когда претензии проверяющих обретут законную силу и приведут ко взысканию задолженности? Как обосновать свою позицию при оспаривании доначислений?

Сроки проведения налоговой проверки

В зависимости от вида (камеральная или выездная налоговая проверка) срок проведения проверки может составлять: три месяца (фиксированный срок проведения камеральной проверки) и от двух до шести месяцев (выездная проверка). Кроме этого, выездная проверка может быть приостановлена на срок от шести до девяти месяцев.

https://www.youtube.com/watch?v=JdDI3WjB7G4

По истечении срока, отведенного на проведение проверки, налоговый инспектор обязан составить акт налоговой проверки, в котором будут отражены претензии проверяющих, ссылки на нарушенные положения налогового законодательства и собранные налоговиками доказательства.

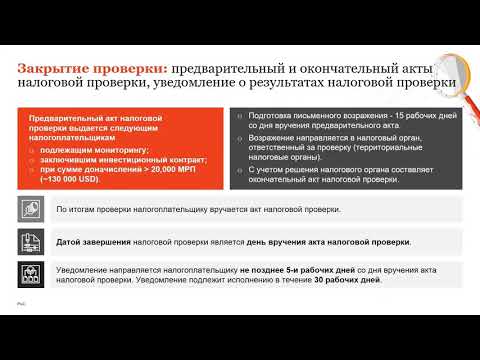

Такой акт должен быть составлен в течение 10 рабочих дней с даты окончания трехмесячного срока на проведение камеральной проверки либо в течение двух месяцев с даты составления Справки об окончании выездной налоговой проверки, которая, в свою очередь, составляется после окончания срока на проведение выездной проверки.

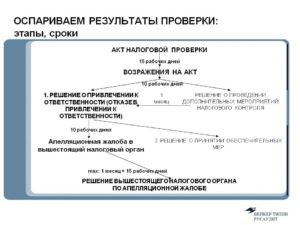

Возражения на акт налоговой проверки

В течение пяти рабочих дней с даты составления акта налоговой проверки он должен быть вручен налогоплательщику лично под роспись либо отправлен на юридический адрес компании по почте (в этом случае акт считается врученным на шестой рабочий день с даты отправки).

Вместе с актом налоговой орган должен предоставить проверяемой организации копии документов, подтверждающих факты нарушений законодательства о налогах и сборах, выявленные в ходе проверки (например, протоколы опросов свидетелей, данные «встречных» проверок, ответы на запросы и т.д.). Документы, содержащие не подлежащие разглашению налоговым органом сведения, составляющие банковскую, налоговую или иную охраняемую законом тайну третьих лиц, а также персональные данные физических лиц, прилагаются в виде заверенных налоговым органом выписок.

В случае если проверяющие не предоставили такие документы либо не предоставили всех доказательств, на которые ссылаются в акте, необходимо указать на эти факты в письменном обращении в налоговый орган и запросить возможность ознакомления с этими доказательствами.

Отсутствие возможности ознакомиться с доказательствами не позволит подготовить мотивированные и аргументированные возражения на акт проверки, что, в свою очередь, является нарушением процедуры рассмотрения материалов проверки и может стать основанием для отмены ее результатов.

В течение одного месяца с даты получения акта налоговой проверки проверяемая организация вправе представить налоговому органу письменные возражения.

Если в распоряжении организации имеются доказательства и сведения, опровергающие позицию проверяющих, такие доказательства должны быть описаны в тексте возражений и приложены в виде копий документов.

В случае если проверяющие не дали оценки отдельным доказательствам, имеющимся в материалах проверки, либо оценили их выборочно с нужной для себя стороны, на это также необходимо указать в тексте возражений, дав собственную оценку таким доказательствам.

В течение 10 рабочих дней с момента истечения срока на представление возражений налоговый орган обязан рассмотреть материалы проверки вместе с представленными возражениями и вынести решение по итогам такого рассмотрения.

Если у организации имеются объективные причины, по которым в месячный срок подготовка позиции затруднена (например, налоговый орган своевременно не предоставил копии доказательств и не ознакомил с ними налогоплательщика; проверка содержит большое количество эпизодов, большой объем письменных доказательств), необходимо обратиться в налоговый орган с письмом о продлении срока на подготовку возражений. Срок рассмотрения материалов налоговой проверки и вынесения соответствующего решения может быть продлен, но не более чем на один месяц.

По итогам рассмотрения материалов проверки проверяющие выносят решение о проведении дополнительных мероприятий налогового контроля (если нужно провести дополнительную проверку с учетом доводов и аргументов, изложенных в возражениях) либо итоговое решение по результатам проверки.

Дополнительные мероприятия налогового контроля

Фактически являются продолжением налоговой проверки. Срок их проведения ограничен одним месяцем, также Налоговым кодексом РФ установлен конкретный перечень действий, которые могут проводиться в рамках дополнительных мероприятий налогового контроля:

— истребование документов и информации у самого налогоплательщика;

— истребование документов и информации у третьих лиц, обладающих такой информацией;

— проведение допросов свидетелей;

— назначение и проведение экспертизы.

https://www.youtube.com/watch?v=s0d4XH3hcNo

В течение 10 рабочих дней со дня истечения срока проведения дополнительных мероприятий налогового контроля, указанного в соответствующем решении налогового органа, проверяемая организация вправе представить дополнительные возражения, предварительно ознакомившись с результатами дополнительных мероприятий (полученными письменными доказательствами).

За 10 рабочих дней с даты истечения срока на представление дополнительных возражений налоговый орган будет должен принять итоговое решение по проверке.

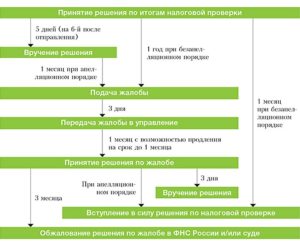

Решение по результатам налоговой проверки

Является итогом рассмотрения всех материалов проверки, включает в себя оценку всех аргументов и доказательств, изложенных в акте проверки; дополнительных доказательств, полученных при проведении дополнительных мероприятий; аргументов и доказательств, представленных налогоплательщиком в возражениях.

Следует отметить, что итоговое решение не может содержать новых эпизодов и претензий, которые ранее не были изложены в акте. Также не может быть увеличена сумма доначислений по сравнению с актом (за исключением пени).

В момент вынесения решения оно еще не вступает в законную силу — для этого потребуется один месяц с даты его вручения проверяемой организации, а в случае, если в течение этого месяца подана жалоба в вышестоящий налоговый орган, — решение вступит в силу с даты вынесения решения по поданной жалобе. Вышестоящий налоговый орган рассматривает жалобу в течение одного месяца плюс три рабочих дня (срок для получения жалобы и документов из инспекции, проводившей проверку). В случае необходимости срок вынесения решения может быть продлен, но не более чем на один месяц.

🌟 Видео

Какой порядок обжалования вступивших в силу актов налогового органа?Скачать

Как подать возражения на акт налоговой проверки?Скачать

Камеральная налоговая проверка, срок проверки (#06)Скачать

Как обжаловать акт налоговой проверки 18+Скачать

Как обжаловать решение налогового органаСкачать

Как проводится камеральная налоговая проверка?Скачать

Какие требования к составлению акта налоговой проверки?Скачать

Обжалуем решение налогового органа правильноСкачать

НАЛОГОВАЯ ПРОВЕРКА. ВОЗРАЖЕНИЯ НА АКТ ПРОВЕРКИСкачать

КАМЕРАЛЬНАЯ НАЛОГОВАЯ ПРОВЕРКА. СРОКИ ПРОВЕДЕНИЯСкачать

Как обжаловать решение по налоговой проверкеСкачать

Обжалование результатов налоговой проверкиСкачать

Какие есть требования к составлению жалобы на акты налогового органа?Скачать

Процедура проведения налоговых проверок, вынесения и обжалования решений налоговых органовСкачать

КАМЕРАЛЬНАЯ НАЛОГОВАЯ ПРОВЕРКА. ОФОРМЛЕНИЕ РЕЗУЛЬТАТОВСкачать

Актуальные вопросы камеральных проверокСкачать

Порядок обжалования результатов камеральной налоговой проверкиСкачать