НДФЛ – налог, который граждане РФ платят в казну с получаемых доходов. Работодатели обязаны перечислять НДФЛ за работников централизованно в бюджет в виде налогов от предприятия.

Законодательством утверждены две формы, по которым организации формирует отчеты о доходах сотрудников, туда же включается информация о вычетах и начисленных налогах.До 2016 года единственным отчетом о доходах физических лиц, предоставляемым в налоговую инспекцию от предприятия, числилась справка по форме 2-НДФЛ.

Менялись коды вычетов и доходов, неизменным оставался только принцип формирования справки: индивидуальная информация по каждому сотруднику компании.

Теперь таких формы две: к 2-НДФЛ присоединился расчет по форме 6-НДФЛ. В инспекцию эти отчеты передаются одновременно — по окончании каждого квартала.

Отличие 6-НДФЛ – консолидация в одном документе информации, касающейся НДФЛ, по физлицам, получившим любую оплату от предприятия в виде зарплаты, дивидендов и выплат по прочим договорам.

- Как отчет проверяет налоговая

- Как проверить форму 6-НДФЛ перед сдачей в налоговую

- Проверяем титульный лист

- Проверяем первый раздел

- Проверяем второй раздел

- Подключаем контрольные соотношения

- Сопоставляем 6-НДФЛ за год с 2-НДФЛ и декларацией на прибыль

- Штрафы

- Заключение

- Как проверить 6-НДФЛ: контрольные соотношения

- Особенности отчета 6-НДФЛ

- Контрольные соотношения

- Применение контрольных соотношений внутри отчета

- Сверка данных формы 6-НДФЛ со сведениями в форме 2-НДФЛ

- Сверка данных формы 6-НДФЛ и РСВ

- Пояснения при расхождении данных

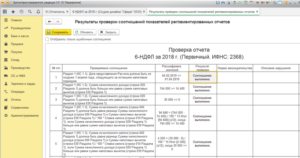

- — Проверка соотношения показателей 6-НДФЛ и 2-НДФЛ в программе 1С

- Как проверить 6-ндфл на ошибки — Бухгалтерия

- Контрольные соотношения 6-НДФЛ — Контур.Бухгалтерия

- Показатели внутри 6-НДФЛ

- 6-НДФЛ и карточка расчетов с бюджетом (КРСБ)

- Форма 6-НДФЛ и 2-НДФЛ

- 6-НДФЛ и РСВ

- 6-НДФЛ и Декларация по налогу на прибыль

- 6-НДФЛ и минимальный размер оплаты труда

- Контрольные соотношения для 6-НДФЛ в 2019 году

- Взаимоувязка показателей внутри формы

- Взаимоувязка показателей 6-НДФЛ и 2-НДФЛ

- Взаимоувязка показателей 6-НДФЛ и расчета по страховым взносам (РСВ)

- 📺 Видео

Как отчет проверяет налоговая

При поступлении заполненного отчета от предприятия налоговая проверяет его на соответствие контрольных показателей. Законодательством предусмотрен порядок проверки отчетов, выявления несоответствий и алгоритм выставлений требований и применения штрафных санкций.

Налоговикам доступна вся информация по налогоплательщику, все отчеты консолидированы в карточке налогоплательщика. Поэтому организации стоит позаботиться о такой процедуре, как проверить 2-НДФЛ перед сдачей в налоговую и декларации по налогу на прибыль, так как потом «подогнать» информацию не представится возможным.

Инспекторы проверяют полученные отчеты на предмет наличия двух типов недочетов:

- Ошибки внутри отчета – это ошибки, связанные с неправильно указанными значениями в графах отчета, то есть соотношения между строчками не выполняется (такие ошибки находят специальные бухгалтерские программы).

- Отсутствие нужных соотношений между значениями в трех документах: 2-НДФЛ, 6-НДФЛ и декларация по налогу на прибыль (такие ошибки представляется возможным обнаружить только вручную).

При выявлении ошибок инспектор запрашивает у бухгалтера объяснения информации. При не отправке ответа на требование налоговая может назначить проверку. В ходе проверки организация обязана будет предоставить оригиналы всей документации, использованной для заполнения отчета, чтобы подтвердить достоверность информации.

Для избавления всего персонала бухгалтерии от таких забот, рекомендуется самостоятельно предпринять такие действия, как проверить 6-НДФЛ, ну, а если ошибка организацией обнаружена, немедленно предоставить уточненку.

Акцентировать внимание при заполнении нужно на типовых ошибках, в том числе опечатках, так как опечатка рассматривается как недостоверность информации, даже, когда она очевидна как техническая ошибка.

Как проверить форму 6-НДФЛ перед сдачей в налоговую

Прежде, чем отправить 6-НДФЛ проверяющему, следует проверить его на соответствие формы бланка отчета и электронного формата, а также на правильность заполнения и точность указанных показателей в разделах отчета.

Проконтролировать правильность расчетов помогут разработанные и установленные законодательством контрольные соотношения, которые разработали сами налоговики. Эти показатели помогут обнаружить несоответствия в виде банальных опечаток и проанализировать, правильно ли составлен отчет.

Разделы выполняют разные функции, поэтому их не корреспондируют между собой.В первом разделе 6-НДФЛ есть вся информация по предприятию нарастающим итогом за все предыдущие кварталы с начала года, включая текущий, а второй раздел содержит информацию только за текущий квартал.

Поэтому на предположение: должна ли сумма начисленного дохода из раздела 1 отчета 6-НДФЛ идти с суммой итого из раздела 2, ответ отрицательный. Никаких контрольных соотношений между разделами не может быть установлено.

Проверяем титульный лист

Для начала рекомендуется выполнить такую простую операцию, как проверить правильность заполнения 6-НДФЛ на титульном листе, затем проверяем обе части отчета.Первый лист содержит основную информацию о предприятии (название с расшифровкой, коды, адрес, телефон и т.д.

); сведения об инспекции, где зарегистрировано предприятие. На каждый филиал предприятия формируется и сдается отдельный отчет, где указаны коды соответствующего предприятия, на головную компанию предоставляется персональный отчет.

В соответствие с новыми изменениями, внесенными в правила заполнения титульного листа НДФЛ-6, специально для правопреемников выделено две строки и добавились три кода места представления отчета.

Для начальной версии отчета код корректировки указывается 000, а для корректировки − с 1 и последовательно дальше, например, 003. Некоторые работодатели присваивают ошибочно начальному отчету код 001.

Проверяем первый раздел

В первом разделе должны быть указаны итоговые показатели за все предыдущие налоговые периоды по всем физлицам, кому предприятие выплачивало деньги.

В случае, если предприятие выплатило за прошедший отчетный период доходы, облагаемые налогом по различным ставкам, потребуется предоставить заполненный первую часть отчета по каждой ставке на отдельном листе.

Если начисление НДФЛ было по ставкам: 13, 15, 30, 35%, то в строчки с 10 по 50 руководитель или бухгалтер предприятия заносит информацию в каждом разделе номер 1, а строчки с 60 по 90 – только на странице 1 этого первого раздела.

Если же все выплаты были сделаны из расчета налоговой ставки, например, 13%, то организация оформляет один первый раздел, заполняя все строки с 10 по 90.

Проверяем второй раздел

Оформление второго раздела сложнее, чем первого. Здесь очень важно не ошибиться с датами и суммами.

https://www.youtube.com/watch?v=-LUyoji5h7w

Второй раздел представляет собой одинаковые блоки для размещения информации по датам и суммам со строчками с 100 до 140.

Чтобы достоверно заполнить второй раздел требуется правильно указать даты.

Чтобы безошибочно внести информацию, необходимо приготовить документацию, из которой можно выделить:

- Дату фактического получения дохода. Это дата − не число выдачи денег физлицу на руки. Имеется виду число начисления дохода (по зарплате, например, – это последний день месяца).

- Дату удержания НДФЛ из этого дохода. Это число удержания налога из дохода, а не число платежного поручения по перечислению налога.

- Последний день срока, когда организация обязана была перечислить в бюджет удержанный из этого дохода НДФЛ.

Если эти три числа одинаковы, то бухгалтер группирует информацию и указывает ее в одном блоке строчек с 100 до 140. Если даты разнятся, блоки заполняются индивидуально по каждой дате, и количество блоков соответствует количеству вариантов дат.

Подключаем контрольные соотношения

Провести такую работу, как проверить, верен ли расчет 6-НДФЛ, можно с помощью контрольных соотношений.

Контрольные соотношения – это последовательность математических вычислений между некоторыми строчками, которые должны совпадать с другими показателями отчета, то есть все расчеты, зашифрованные в строчках отчета, должны при пересечении давать соответствующие результаты.

Проверять контрольные соотношения 6-НДФЛ (за 3 квартал 2019 года, кстати, они будут, возможно, отличаться по сравнению с 1 кварталом этого же года) организация не обязана. Эта процедура носит рекомендательный характер для исключения элементарных ошибок в отчете, допущенных бухгалтером.

В некоторых новых бухгалтерских программах уже включена такая опция, как «проверить форму 6-НДФЛ», то есть автоматическая проверка информации, занесённых в строчки отчета, на предмет соответствия контрольным соотношениям. В результате анализа программа предлагает варианты корректировки данных.

Тем не менее, рекомендуется предпринять такой шаг, как проверить 6-НДФЛ самостоятельно, пересчитать на калькуляторе несколько или все контрольные соотношения еще и вручную − это обезопасит бухгалтера от составления уточненки.В письме налоговой службы есть двенадцать пунктов тех показателей, несоответствие которых вызовут дополнительные уточнения со стороны налоговиков.

Вот некоторые из них:

- фактическая дата подачи 6-НДФЛ совпадает с указанной датой на титульном листе отчета;

- рассчитанное значение суммарного дохода, указанное в строчке 20, должно быть не меньше значения суммарных вычетов по строчке 30;

- значение строчки 40 должно соответствовать результату следующих операций: разность строчек 20 и 30 *строчка 10/100;

- значение из строчки 40 должно быть не меньше показателя из строчки 50;

- итоговая сумма, внесенная в бюджет, должна быть не меньше дельты между суммой НДФЛ, фактически удержанного (строчка 70) и значением строчки 90 (возврат плательщику) налога.

Возвращаясь к вопросу, как проверить 6-НДФЛ, пример приведем об изменениях контрольных соотношений.В прежних редакциях писем рекомендовалось применять в качестве контрольного соотношения для проверки 6-НДФЛ: строка 070 должна равняться сумме строк 140.

Напомним, что в строчке 70 предприятие информирует, на какую сумму оно удержало НДФЛ, в строчке 140 – тот же налог с распределением по датам выплаты всех видов вознаграждений.Затем налоговики изменили свое мнение и допускают, что это контрольное соотношение не всегда правомочно.

Исключением ранее предложенного соотношения стал перенос фактической выплаты в следующем за начислением кварталом, например, заработной платы. Поэтому во вторую часть отчета некоторые суммы в строчку 140 не попадают.

Никакого нарушения законодательства в этом случае нет: кончается один квартал, и закрывается отчет, а в следующем квартале выплачивается зарплата. Отсюда расхождение результата по ранее предложенной налоговиками формуле проверки.

https://www.youtube.com/watch?v=dvWYIj-goZo

Исходя из предположения, что некоторые организации начисляют и выплачивают зарплату по такой схеме, ФНС исключило это контрольное соотношение из числа обязательных. Ведомство на официальном сайте подтвердило необязательность выполнения этого соотношения.

Поэтому, чтобы выполнить такую операцию, как проверить 6-НДФЛ за 2019 год (за любой отчетный период этого года), применять это контрольное соотношение нет необходимости. Если бухгалтер все же решится на более педантичное исследование подготавливаемого к сдаче отчета, напоминаем, что разница по значениям выделенных строчек − это сумма фактической выплаты вознаграждений, на которые налог начислен в текущем отчетном периоде, а выплата будет произведена в следующем квартале.

Сопоставляем 6-НДФЛ за год с 2-НДФЛ и декларацией на прибыль

Как проверить 6-НДФЛ за 9 месяцев, 3 и 6 месяцев мы рассмотрели на примере применения контрольных соотношений по строчкам двух частей внутри отчета. А вот как проверить отчет 6-НДФЛ за год – рекомендуется использовать дополнительные инструменты.

В результате проверки значения некоторых строчек годового отчета 6-НДФЛ должны определенно соотноситься с информацией, предоставленной организацией в справке 2-НДФЛ и декларации по прибыли за тот же период.

Налоговые инспекторы применяют следующие контрольные соотношения для проверки предоставленного отчета:

- значение строчки 20 (итого начислено дохода) равно сумме по заявленным справкам 2-НДФЛ и сумме в строке 20 второго приложения в декларации по прибыли;

- значение строчки 25 (итого начислено дивидендов) должно быть равно сумме по заявленным справкам 2-НДФЛ и по коду 1010 соответствовать в приложении 2 декларации;

- строчка 40 (рассчитанный налог) совпадает по значению со строчкой 30 второго приложения декларации и с суммой рассчитанного налога по заявленным справкам 2-НДФЛ;

- удержанный налог в строчке 80 соответствует строчке 34 декларации в приложении 2 декларации и сумме неудержанного налога по заявленным справкам 2-НДФЛ;

- количество физлиц, получивших выплаты от предприятия, равно количеству справок 2-НДФЛ и числу приложений №2, оформленных к декларации.

Штрафы

Сроки для сдачи отчета 6-НДФЛ установлены законодательством, и их не рекомендуется нарушать, в противном случае, на предприятие будут наложены штрафные санкции.

За несдачу отчетности, кроме штрафа по 1000 рублей за каждый месяц просрочки, организации грозит то, что расчетный счет компании и вовсе заблокируют, а разблокируют только после предоставления отчета.

Штрафных санкций представляется возможным избежать, если организация самостоятельно исправит ошибки и сдаст уточненку до того, как неточности выявит проверяющий.

За предоставление отчета, содержащего ошибки, организация будет оштрафована, а налоговая потребует уточненку.

Заключение

Для проверки отчета бухгалтеру надлежит произвести такие действия, как проверить 6-НДФЛ и 2-НДФЛ, проверить все равенства и соотношения в рекомендуемых налоговой строчках отчетов. Отчет пройдет проверку в налоговой, если строки заполнены по правилам, с учетом рекомендаций, опубликованных ФНС на официальном сайте.

При несовпадениях и обнаружении ошибок – сразу внести корректную информацию, а если отчет уже отправлен, то предоставить инспекторам уточненку.Конечно, это не полный перечень контрольных соотношений, которые помогают инспектору выявить ошибки в отчете 6-НДФЛ.

Налоговые органы постоянно публикуют официальные письма, которые регулируют порядок проверки отчета перед сдачей. Бухгалтеру надлежит внимательно отслеживать новости сайта ФНС, чтобы быть в курсе, не допускать ошибки, а значит избежать штрафных санкций и доначислений за недостоверную информацию.

Сданный отчет налоговые органы проверяют только на правильность контрольных соотношений. Достоверность цифр и дат, указанных организацией в отчете 6-НДФЛ, проверяющие инспектируют при выездной проверке, когда организация предоставляет документацию: договоры, справки на льготы, свидетельства о рождении детей и т.д.

https://www.youtube.com/watch?v=xhKek707GIw

Поэтому рекомендуется хранить ксерокопии документации, подтверждающей льготы при вычетах, и оригиналы гражданско-правовых договоров, чтобы предоставить их проверяющему при выездной проверке.

Видео:6-НДФЛ за 2023 ГОД в 1С: Алгоритм быстрой проверкиСкачать

Как проверить 6-НДФЛ: контрольные соотношения

Во время составления налоговой отчетности ошибочные данные вносят даже квалифицированные специалисты с многолетним стажем. Чтобы уберечь предприятие от штрафных санкций и не прибегать к написанию пояснительных бумаг, для выявления ошибок профессионалы советуют работать с контрольными соотношениями. Как проверить 6-НДФЛ и какие разработаны методы сверки — читайте далее.

Как проверить 6-НДФЛ

Особенности отчета 6-НДФЛ

Подобный тип бухгалтерской документации относительно юный, введен в 2016 г.

6-НДФЛ — обязательный отчетный документ. Информация, содержащаяся в нем, касается прибыли работников и начисленном подоходном налоге.

Форму следует подавать в ИФНС ежеквартально. Одной из особенностей является внесение некоторых данных нарастающим итогом, что обусловлено спецификой выплаты заработной платы. Она перечисляется в месяце, следующем после месяца начисления.

Ввиду того, что прибыль выплачивается в следующем месяце, возникают временные промежутки между днем удержания налога и днем выплаты заработной платы. Если первые дни месяца — нерабочие, возникающие прорехи между этими датами очень значительны.

Следующее отличие заключается в присутствии информации, содержащейся в других отчетных документах, что позволяет сравнивать и сверять данные.

Контрольные соотношения

Каждый вид отчетности допускает применение контрольных соотношений. Под этим термином подразумевается соответствие числовых данных определенной строки итоговому значению других строк. В ряде случаев сверка проходит по принципу «больше-меньше»: важно, чтобы цифры, внесенные в одной графе, были больше либо меньше данных, обозначенных в других разделах.

Контрольные соотношения, применяемые к 6-НДФЛ, предполагают сверку между формами 2-НДФЛ и РСВ. Помимо этого, представители налоговой инспекции осуществляют проверку на основании сопоставления данных внутри формы.

В июне 2017 г. ФНС освежила формулы, применяемые для сверок. Большинство проверочных точек совпадают с предыдущими версиями. Согласно правилам новой редакции инспектор возьмет в работу отчет даже без нужной корреляции между строками. Причиной для отказа в принятии формы 6-НДФЛ может стать:

- расхождение сумм взносов в 1 разделе;

- несоответствие сумм взносов по 3 разделу.

Чтобы не тратить время на составление корректирующей отчетности, необходимо в первую очередь уделить внимание этим разделам, и проверить отчет по установленным формулам.

Применение контрольных соотношений внутри отчета

Бухгалтерские программы преимущественно сверяют данные внутри формы, не используя дополнительные источники.

Таблица 1. Сверка

| 020 = > 030 | 020 < 030 |

| 040 = ((020 — 030) х 010): 100 | 040 ≠ ((020 — 030) х 010): 100 |

| 020 — 025 ≥ 050 раздела 1.1 | 020 — 025 < 050 раздела 1.1 |

По предыдущим проверочным соотношениям сверка прибыли по НДФЛ проходила с учетом данных строки 030. Этот метод не был эффективен.

Ввиду того, что в эту графу вносятся сведения о детских пособиях, которые не должны отображаться в графе 020, при сопоставлении неизбежно возникают расхождения.

Для более корректного отображения данных инспектора проверяют налогооблагаемую базу по взносам на основании прибыли по НДФЛ с вычетом дивидендов: необходимо, чтобы прибыль либо равнялась, либо была больше облагаемой базы.

Таблица 2. Применения контрольных соотношений

| 010 | Суммарные данные должны быть больше либо равняться одной из составляющих расходной части | Итоговая сумма выплаченных пособий не должна быть меньше своей части |

| 030 | Если цифра в 1 графе 30 строки больше нуля, проверяют наличие показателей во 2 и 3 графах | Если имели место страховые случаи, то число в 1 графе должно быть больше нуля |

| 060 | Соотношение итоговых данных и сумм частей | Строка 060 ≥ сумме строк 061 и 062 |

Если в предоставленной форме 6-НДФЛ будут выявлены несоответствия, представители компетентных органов потребуют пояснения

https://www.youtube.com/watch?v=IOVjpE8Qkds

При проверке строки 040 необходимо учитывать возможную погрешность, вызванную округлением данных. Пример:

- Исходные данные:

- количество сотрудников — 30 человек;

- суммарный доход за 8 месяцев — 352 455 рублей;

- размер налоговых вычетов — 32 000 рублей;

- удержанный НДФЛ — 37 070 рублей.

- НДФЛ, рассчитанный бухгалтером, составляет 41 659 рублей, в 6-НДФЛ указано 41 650 рублей: (352 455 — 32 000) х 13 %. Сумма получилась выше обозначенной в 6-НДФЛ на 9 рублей: 41 659 — 41 650. Допустимая погрешность в этом примере — 120 рублей: 30 человек× 1 рубль × 4.

- Поскольку 9 < 120, форма заполнена корректно.

Сверка данных формы 6-НДФЛ со сведениями в форме 2-НДФЛ

Ввиду того, что 2-НДФЛ оформляется на каждого сотрудника отдельно, обязательно нужно проверить равенство между показателем в строке 060 6-НДФЛ и количеством оформленных 2-НДФЛ.

Таблица 3. Контрольные соотношения между 6-НДФЛ и 2-НДФЛ

| 020 | Итоговая сумма дохода |

| 025 | Прибыль по дивидендам |

| 040 | Исчисленная сумма налога |

| 080 | Сумма налога, не удержанная налоговым агентом |

| 060 | Количеству оформленных справок |

Сверка данных формы 6-НДФЛ и РСВ

Поскольку эти виды справок относятся к отчетам по сотрудникам, закономерно предположить, что многие показатели из этих отчетов должны совпадать.

ФНС предлагает одно контрольное соотношение между строками: разница между 020 и 025 6-НДФЛ не должна быть меньше 030 раздела 1.1 РСВ.

Не следует забывать, что если организация предоставляет в инспекцию 6-НДФЛ, она должна сдавать и РСВ

Пояснения при расхождении данных

Если в ходе проверки инспектор обнаружил ошибки, он имеет право доначислить обязательные отчисления в государственную казну, применить административные наказания в виде штрафа или пени или затребовать пояснительное письмо.

Инспектор имеет право отправить запрос на предоставление объяснений даже если не выявил грубых ошибок. Несоответствие данных при сверке контрольных соотношений может быть предметом пояснительной записки, но не считается нарушением.

Подобные расхождения часто вызваны переходящими выплатами в виде начисленных, но не перечисленных гонораров по договорам подряда, например. Ответить на запрос налоговой следует на протяжении 5 рабочих дней.

В случае задержки пояснения может быть начислен штраф в размере 5 000 рублей.

Освоив принцип работы с контрольными соотношениями, бухгалтер сможет перед предоставлением отчетности в ИФНС выявить просчеты и обезопасить компанию на предмет применения штрафных санкций.

— Проверка соотношения показателей 6-НДФЛ и 2-НДФЛ в программе 1С

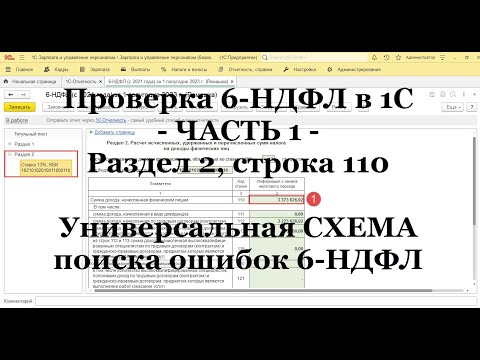

Видео:Проверка 6-НДФЛ в 1С: ЧАСТЬ 1 - Раздел 2; строка 110 (универсальная СХЕМА поиска ошибок 6-НДФЛ)Скачать

Как проверить 6-ндфл на ошибки — Бухгалтерия

НДФЛ – налог, который граждане РФ платят в казну с получаемых доходов. Работодатели обязаны перечислять НДФЛ за работников централизованно в бюджет в виде налогов от предприятия.

Законодательством утверждены две формы, по которым организации формирует отчеты о доходах сотрудников, туда же включается информация о вычетах и начисленных налогах. До 2016 года единственным отчетом о доходах физических лиц, предоставляемым в налоговую инспекцию от предприятия, числилась справка по форме 2-НДФЛ.

Менялись коды вычетов и доходов, неизменным оставался только принцип формирования справки: индивидуальная информация по каждому сотруднику компании.

Теперь таких формы две: к 2-НДФЛ присоединился расчет по форме 6-НДФЛ. В инспекцию эти отчеты передаются одновременно — по окончании каждого квартала. Отличие 6-НДФЛ – консолидация в одном документе информации, касающейся НДФЛ, по физлицам, получившим любую оплату от предприятия в виде зарплаты, дивидендов и выплат по прочим договорам.

Видео:Как проверить форму 6-НДФЛСкачать

Контрольные соотношения 6-НДФЛ — Контур.Бухгалтерия

При составлении любого документа с отчетными цифрами важно считать их правильно. Для проверки отчетности на ошибки разработаны контрольные соотношения — равенство значений определенных строк в отчетности.

Они позволяют выявить расхождения и устранить их перед отправкой документа, а значит избежать штрафа за недостоверные сведения — 500 рублей за каждый расчет. Контрольные соотношения 6-НДФЛ — это равенство значений строк внутри формы, и совпадение значений с другими формами отчетности.

Расскажем о показателях, которые нужно сравнить между собой перед сдачей 6-НДФЛ.

В 2020 году чиновники дополнили контрольные соотношения, выпустив новые письма ФНС все они содержатся в письмах ФНС от 17.10.2019 N БС-4-11/21381@ и от 20.03.2019 N БС-4-11/4943@.

Если при проверке налоговики выявят нарушения, вы получите письменное уведомление о выявленных ошибках, противоречиях и несоответствиях с требованием пояснить их и при необходимости внести исправления. Пояснения придется давать в течение 5 рабочих дней с получения письма от налоговой.

Показатели внутри 6-НДФЛ

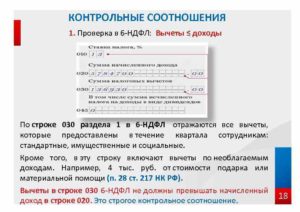

Инспекторы проверяют показатели строк 020, 030, 040 и 070. По строке 020 нарастающим итогом с начала года фиксируется сумма дохода, по строке 030 — величина налоговых вычетов по всем работникам.

- Посмотрите на строки 020 и 030: размер вычета не может быть больше дохода. Если у вас значение строки 030 больше суммы в строке 020, значит, завышена сумма налоговых вычетов — ищите ошибку;

- Должно выполняться равенство: (ст. 020 – ст. 030) / 100 × ст. 010 = ст. 040. Если равенство не выполняется, то налог или завышен (сумма в ст. 040 больше) или занижен (сумма в ст. 040 меньше). Допускается отклонение величины налога от ст. 040 в обе стороны на следующую величину: ст. 060 × 1 рубль × количество строк 100. В противном случае ищите ошибку;

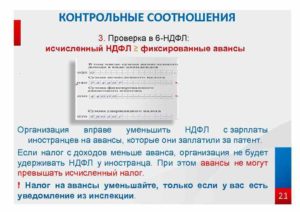

- Значение ст. 050 не может быть больше значения ст. 040. Это означает, что заышена сумма фиксированного авансового платежа. В таком случае ждите письмо от ФНС с просьбой разъяснить причину снижения НДФЛ;

- Величина ст. 070 и ст. 140 должны быть равны. Если 070 больше (меньше) 140, удержанный налог завышен (занижен).

6-НДФЛ и карточка расчетов с бюджетом (КРСБ)

КРСБ — особый регистр, который ведут налоговые органы для учета налогов, страхвзносов и других платежей по каждому налогоплательщику. У налогоплательщиков нет к ней непосредственного доступа, ее данные засекречены и являются налоговой тайной. По ней налоговая тоже проверяет правильность заполнения.

- Разница между строкой ст. 070 и ст. 090 не может быть больше, чем уплачено НДФЛ с начала налогового периода. Если разница выше, то возможно не перечислена сумма налога в бюджет;

- Дата в ст. 120 должна соответствовать фактической дате перечисления налога.

Форма 6-НДФЛ и 2-НДФЛ

Отчетность по форме 2-НДФЛ сдается за прошедший год, и сопоставить эти две формы можно только по итогам года. Проверяем равенство следующих показателей.

- Величина доходов в ст. 020 6-НДФЛ по соответствующей ставке и ст. «Общая сумма дохода» в 5 разделе 2-НДФЛ. Если есть отклонения, то сумма начисленного дохода отражена неверно;

- Величина дивидендов в ст. 025 6-НДФЛ и графе «Сумма дохода в виде дивиденда» с кодом 1010 в 3 разделе 2-НДФЛ. Если равенство нарушено — есть отклонения в сумме начисленных дивидендов;

- Сумма налога по ст. 40 по соответствующей ставке и сумма строк «Сумма налога исчисленная» по соответствующей ставке из справок 2-НДФЛ. Если есить нарушение, неверно исисленна сумма налога;

- Сумма налога по ст. 80 и сумма строк «Сумма налога, не удержанная налоговым агентом» в справках 2-НДФЛ;

- Количество сотрудников в ст. 060 6-НДФЛ и число справок 2-НДФЛ, представленных по всем налогоплательщикам. Если они не совпадают, то вы указали в 6-НДФЛ не всех физлиц, получавших доход, или сдали 2-НДФЛ не по всем сотрудникам.

6-НДФЛ и РСВ

ФНС придерживается двух правил при сопоставлении показателей данных форм.

- Если сдаете 6-НДФЛ, то сдайте и РСВ;

- В 6-НДФЛ разность между ст. 020 и 025 должна быть больше или равна ст. 50 подраздела 1.1 в разделе 1 РСВ. Несовпадение сумм не говорит о наличии ошибки, оно может объясняться временными разницами. Не на все доходы должны начисляться страховые взносы, поэтому нужно еще раз пересмотреть каждый доход и установить причину расхождений;

- В 6-НДФЛ разность между строками 020 и 025 должна быть больше или равна строке 030 Приложения 1 к первому разделу РСВ. Соотношение применяется к отчетному периоду по налоговому агенту в целом, с учетом обособленных подразделений. Если разница строк из 6-НДФЛ окажется меньше, то занижена сумма начисленного дохода.

6-НДФЛ и Декларация по налогу на прибыль

Сравнение показателей можно проводить только по годовой отчетности. Должно наблюдаться равенство следующих показателей:

- Ст. 020 в 6-НДФЛ и ст. 020 Приложения 2 к Декларации по налогу на прибыль по одной ставке налога;

- Ст. 040 6-НДФЛ и ст.030 Приложения 2 Декларации;

- Ст. 060 6-НДФЛ и количество приложений Декларации;

- Ст. 025 6-НДФЛ и величина дохода по коду 1010 в Приложении 2 Декларации.

6-НДФЛ и минимальный размер оплаты труда

С 2020 года данные, указанные в 6-НДФЛ и 2-НДФЛ будут дополнительно сравнивать с величиной МРОТ. Должны быть соблюдены следующие соотношения:

- Средняя зарплата, отраженная в 2-НДФЛ и 6-НДФЛ, должна быть больше или равна МРОТ (12 130 рублей в 2020 году). Средний заработок рассчитывается по каждому сотруднику. Если средняя заработная плата окажется меньше МРОТ, то есть вероятность занижения суммы налоговой базы;

- Средняя зарплата, отраженная в 2-НДФЛ и 6-НДФЛ, должна быть больше или равна средней зарплате в субъекте РФ по соответствующей отрасли экономики. Это также свидетельствует о возможном занижении налоговой базы. Данное соотношение применяется к 6-НДФЛ за год

Создайте порядок внутреннего контроля, чтобы вовремя отслеживать и исправлять ошибки в отчетах. Сравнение контрольных строк поможет на этапе составления отчетности привести документы в порядок, избежать требований от налоговой и штрафов.

https://www.youtube.com/watch?v=CD5QAiTJxis

Юлия Хайрулина

Легко сдавайте 6-НДФЛ в веб-сервисе для малого бизнеса Контур.Бухгалтерия. В одной системе объединены простой учет, зарплата, налоги и отчетность через интернет. Сервис сам рассчитает налоги на основе учетных данных и сформирует отчеты. Первые 14 дней работы — бесплатно.

Справка 2-НДФЛ рассказывает об источниках дохода работника, зарплате и удержанных налогах. Каждый источник дохода или налоговый вычет имеет собственный код. Мы расскажем в статье, какие коды нужно применять в справке 2-НДФЛ в 2019 и 2020 году.

Видео:Проверка 6-НДФЛ в 1С: ЧАСТЬ 2 - Раздел 2; строка 140 (универсальная СХЕМА поиска ошибок 6-НДФЛ)Скачать

Контрольные соотношения для 6-НДФЛ в 2019 году

Для любой отчетной формы существуют контрольные соотношения. То есть значения определенной строки должны соответствовать другой строке, сумме строк, быть больше или меньше каких-то показателей и т.п.

Не исключение и форма 6-НДФЛ — для нее также существуют контрольные соотношения. 6-НДФЛ и 2-НДФЛ, 6-НДФЛ и РСВ — налоговики сравнивают показатели данных форм между собой. Любые несовпадения вызовут у ФНС вопросы.

Чтобы избежать претензий, следует проверять 6-НДФЛ по утвержденным соотношениям.

Найти контрольные соотношения легко — они есть в письмах налоговой инспекции № БС-4-11/3852@ и № БС-4-11/4371, датированных 10.03.2016 и 13.03.2017 соответственно. В них же бухгалтеры узнают о действии инспекторов в каждом случае выявления несоответствий. Также в письмах ФНС дает все ссылки на НК РФ, обосновывая свою позицию.

Взаимоувязка показателей внутри формы

Инспекторы обращают внимание на несколько строк формы.

Покажем, что проверить при отправке отчета, записав контрольные соотношения в виде формул.

Верно: строка 020 = > строка 030. Если данные соответствуют формуле, значит, можно смело сдавать отчет в ФНС.

Ошибка: строка 020 < строка 030. При обнаружении этого несоответствия проверьте еще раз, правильно ли разнесены все цифры.

Верно: строка 040 = ((строка 020 — строка 030) х строка 010): 100. Если данные соответствуют формуле, значит, можно смело отправлять отчет в ФНС.

Ошибка: строка 040 ≠ ((строка 020 — строка 030) х строка 010): 100. При обнаружении этого несоответствия проверьте еще раз, правильно ли разнесены все цифры.

Сравнивая строку 040 с указанной формулой расчета, важно помнить о погрешности округления. Из-за округления строка 040 может немного отличаться от значения, вычисленного по формуле.

Пример: В ООО «Снегирь» трудится 27 человек. Совокупный доход работников ООО «Снегирь» с января по сентябрь (строка 020) — 317 214 рублей. Работникам ООО «Снегирь» предоставлены налоговые вычеты — 32 000 рублей. Исчисленный НДФЛ — 37 070 руб.

НДФЛ, определенный бухгалтером ООО «Снегирь» при проверке отчета, равен 37 078 рублей. ((317 214 — 32 000) х 13 %). Расчетный показатель оказался выше фактического на 8 рублей (37 078 — 37 070). Если ООО «Снегирь» заполнило четыре строки под номером 100 в расчете 6-НДФЛ, приемлемая погрешность составляет 108 рублей (27 чел.× 1 руб. × 4).

8 < 108 — выходит, 6-НДФЛ заполнена без ошибок.

Взаимоувязка показателей 6-НДФЛ и 2-НДФЛ

Налоговые инспекторы сопоставляют данные этих отчетов.

Прежде всего должно быть соблюдено равенство между цифрой в строке 060 формы 6-НДФЛ и количеством составленных справок 2-НДФЛ. Напомним, что 2-НДФЛ составляется индивидуально на каждого работника. Сколько работников получало доходы, инспекторы без труда увидят в форме 6-НДФЛ.

Помимо равенства физлиц, нужно соблюдать равенство доходов.

Строка 020 формы 6-НДФЛ (годовая) = суммарное значение строк «Общая сумма дохода» всех составленных справок 2-НФДЛ + строки 020 приложения 2 к декларации по налогу на прибыль

https://www.youtube.com/watch?v=7j4fUKvaR0I

Инспекторы обязательно проверят и такое соотношение показателей: строка 040 6-НДФЛ за год = суммарное значение строк «Исчисленная сумма налога» всех составленных справок 2-НФДЛ + строки 030 приложения 2 к «прибыльной» декларации. Как видно из формулы, здесь налоговики берут во внимание и прибыльную декларацию.

Все соотношения по данным формам бухгалтеры могут найти в письме ФНС от 10.03.2016 № БС-4-11/3852@. Также в этом письме определены возможные причины несоответствий, указаны действия инспекторов. Таким образом, любой налоговый агент может узнать о последствиях своих ошибок.

Взаимоувязка показателей 6-НДФЛ и расчета по страховым взносам (РСВ)

И 6-НДФЛ, и РСВ — это отчеты по людям. Вполне логично, что между этими формами также должны выполняться некоторые равенства. Тем более что с 2017 года взносы с зарплаты и прочих доходов находятся во власти ФНС. Всего лишь две проверочные формулы предлагает компаниям ФНС.

Во-первых, разница строк 020 и 025 расчета 6-НДФЛ не должна быть меньше строки 030 подраздела 1.1 раздела 1 РСВ. Допускается и равенство.

Во-вторых, если компания сдает 6-НДФЛ, она обязана подавать и РСВ.

Большинство бухгалтерских программ проверяет взаимоувязку всех показателей внутри формы. Однако соотношения между двумя разными формами программа проверить не в состоянии — эти действия под силу лишь специалистам, составляющим отчетность.

Налоговики рекомендуют использовать утвержденные проверочные формулы, чтобы отчитываться без ошибок. Имейте в виду, что не всегда противоречие рекомендуемым соотношениям является ошибкой.

Есть случаи, когда показатели не будут совпадать с проверочными формулами.

📺 Видео

Самая быстрая проверка 110 строки 6-НДФЛ в 1С: проверьте даже если сдали 6-НДФЛ!Скачать

Секреты проверки НДФЛ от консультанта 1ССкачать

Как проверить корректность заполнения 6 НДФЛ 2023 в 1ССкачать

Проверка РАЗДЕЛА 2 (строки 160, 170, 180) 6-НДФЛ (с 2021 года) в 1С: Проверка удержанного НДФЛ!Скачать

Проверка 6-НДФЛ в 1С: ЧАСТЬ 3 - Раздел 2; строка 160 (универсальная СХЕМА поиска ошибок 6-НДФЛ)Скачать

Как проверить за 1 день 3 зарплатных отчета РСВ, ЕФС-1 и 6-НДФЛ при помощи excel таблицыСкачать

Проверка 6-НДФЛ в 1С: ЧАСТЬ 4 - Раздел 1; строка 020-024 (универсальная СХЕМА поиска ошибок 6-НДФЛ)Скачать

Что перепроверить в 6-НДФЛ за 2023 год перед отправкой в ИФНССкачать

Проверка РАЗДЕЛА 1 отчета 6-НДФЛ (с 2021 года) в 1С: сверка удержанного НДФЛ с перечисленнымСкачать

Проверка РАЗДЕЛА 2 (строки 110 - 140) 6-НДФЛ (с 2021 года) в 1С: Проверка базы и исчисленного НДФЛ!Скачать

Как настроить и проверить 6-НДФЛ в 1сСкачать

Как заполнить 6-НДФЛ за 2023 годСкачать

Камеральные проверки по 6 НДФЛСкачать

Хитрости для проверки 6-НДФЛСкачать

6-НДФЛ, заполнение годового отчета 2023Скачать

6-НДФЛ ГОДОВОЙ 2023 КАК ЗАПОЛНИТЬСкачать