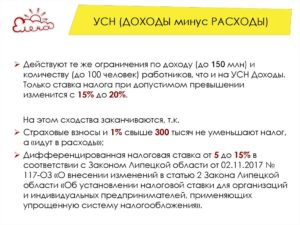

Если вы применяете УСН «Доходы», то списать расходы на основные средства не сможете. Существенно снизить налоговую базу за счёт затрат на основное средство имеют право только фирмы на УСН «Доходы минус расходы». Кроме того, что расход должен быть подтверждён, экономически обоснован и соответствовать списку в ст.

346.16 НК РФ, должны соблюдаться следующие обязательные условия:

- зарегистрировано право собственности, например, если мы говорим о покупке авто или офиса.

- основное средство должно использоваться в предпринимательской деятельности;

- расходы на покупку должны быть полностью оплачены;

Необходимость такой серьёзной покупки для бизнеса нужно уметь обосновать в случае вопросов налоговиков, иначе расход могут признать неправомерным и как следствие доначислят налог, пени и штраф.

Основное средство списывается по первоначальной стоимости.

- Продажа основного средства при УСН с объектом доходы минус расходы

- Продажа автомобиля на УСН

- Как отразить продажу ОС при УСН

- Продажа автомобиля усн доходы минус расходы

- Покупка основных средств при усн

- Продажа основных средств при УСН

- Продажа основного средства при УСН с объектом — доходы минус расходы

- Продажа автомобиля при УСН «доходы минус расходы» (нюансы)

- Особый учет основных средств в налоге УСН — Эльба

- Списываем затраты на покупку основного средства

- Давайте рассмотрим на примере:

- Если основное средство приобретено до регистрации ИП и используется в бизнесе, можно ли списать в расходы?

- Слишком быстро продавать основное средство — невыгодно

- Учитываем расходы на автомобиль при упрощенке

- Продажа ОС при УСН доходы

- Покупка и продажа основных средств при УСН: спорные вопросы и практические решения

- Продажа основного средства

- Можно ли списать остаточную стоимость?

- Продажа автомобиля на усн доходы минус расходы | Загранник

- Когда продажа основных средств предполагает перерасчет налоговой базы

- При продаже ОС обратите внимание на дату его покупки

- Продажа авто на усн доходы минус расходы

- 📺 Видео

Продажа основного средства при УСН с объектом доходы минус расходы

В соответствии с п. 4 ст. 346.16 НК РФ, а так же главой 25 НК РФ, организации, применяющие УСН, в состав основных средств включают имущество, которое признается амортизированным.

Амортизированным имуществом в свою очередь признается средство, отвечающее следующими признаками (ст. 256 НК РФ):

- срок полезного использования, которого более 12 месяцев;

- используется для получения дохода;

- первоначальная стоимость имущества в текущем году — более 100 000 руб.;

- находящееся в собственности налогоплательщика.

В соответствии с пп.

1 п. 3 ст. 346.16 НК РФ, расходы понесенные на приобретение основных средств учитывают в составе затрат с момента их ввода в эксплуатацию. Данные расходы в течение налогового периода распределяются равными долями по отчетным периодам.

Продажа автомобиля на УСН

— 1) В бухучете операцию по продаже основного средства можно отразить так: — Отражена в составе прочих доходов выручка от реализации ОС: Дебет 62 – Кредит 91-1 — 550 000 руб.

, — Списана первоначальная стоимость проданного ОС: Дебет 01-2 «Выбытие основных средств» — Кредит 01-1 «Основные средства в эксплуатации» — 1180000, — Списана амортизация, накопленная за период эксплуатации ОС – Дебет 02 — Кредит 01-2 «Выбытие основных средств» – 478 000 руб.

(1 180 000 руб. – 702 000 руб.), — Остаточная стоимость проданного ОС списана в состав прочих расходов – Дебет 91-2 – Кредит 01-2 «Выбытие основных средств» – 702 000 руб., — получены деньги от покупателя – Дебет 51 – Кредит 62 – 550 000 руб. 2) Налоговый учет. Полученные деньги от продажи автомобиля надо включить в доходы.

При досрочной

Как отразить продажу ОС при УСН

Все верно. Автомобиль вы должны списать с учета на дату передачи покупателю, т.е.

Продажа автомобиля усн доходы минус расходы

УСН по 200 000 руб.

Таким образом, полную стоимость основного средства вы спишете 31 декабря 2014 года Как учесть стоимость автомобиля, купленного в рассрочку? Стоимость авто, купленного в рассрочку, списывайте на затраты при УСН по мере его оплаты (подп.

То есть каждую оплату списывайте так, как если бы вы учитывали полностью оплаченное основное средство.

Всю сумму полученной выручки Вы включаете в налоговую базу и, соответственно, уплачиваете налог по ставке 6%. Объект «доходы, уменьшенные на величину расходов» Согласно п. 3 ст. 346.16 Сумма «упрощенного» налога за данный период возрастает на: 200 000 руб.

Покупка основных средств при усн

Документы на приобретение ОС: Договор купли-продажи, документ об оплате, можете издать распоряжение о приобретении ОС, исходя из производственной необходимости.

Сумма страховки не входит в стоимость авто.

https://www.youtube.com/watch?v=gahuNtVdPeQ

Она списывается полностью в том периоде, когда затраты произошли. Расходы по КАСКО затратами не признаются, поскольку это добровольное страхование.

Продажа основных средств при УСН

Если ОС стоимостью 100 000 руб. 11 подп. 3 п. 3 ст. 346.16 НК РФ):

- 10 лет с момента приобретения объекта со сроком полезного использования свыше 15 лет.

- 3 года с момента учета затрат на покупку объекта со сроком полезного использования до 15 лет включительно;

Срок полезного использования определяется в соответствии с Классификацией основных средств (утв.

пост. Правительства РФ от 01.01.2002 № 1; абз. 8 подп. 3 п. 3 ст. 346.16 НК РФ).

Перерасчет производится за весь период использования выбывшего объекта ОС (с момента его учета в составе расходов до даты реализации) и состоит из следующих этапов: Также хотим акцентировать внимание на том, что правила исчисления срока, до истечения которого необходимо производить перерасчет, зависят от срока полезного использования продаваемого объекта ОС:

- дата перехода права собственности на объект;

- дата осуществления полной оплаты за приобретенный объект;

- дата ввода объекта в эксплуатацию.

1.

Продажа основного средства при УСН с объектом — доходы минус расходы

Амортизированным имуществом в свою очередь признается средство, отвечающее следующими признаками (ст. 256 НК РФ): 1) срок полезного использования, которого более 12 месяцев; 2) первоначальная стоимость имущества в текущем году — более 100 000 руб.; 3) используется для получения дохода; 4) находящееся в собственности налогоплательщика. В соответствии с пп. 1 п. 3 ст.

Продажа автомобиля при УСН «доходы минус расходы» (нюансы)

Продажа автомобиля при УСН — доходы минус расходы имеет свои нюансы. В каких случаях при продаже автомобиля упрощенец должен пересчитать единый налог, какие сделать проводки в бухучете и как документально оформить сделку — читайте в статье ниже. Автомобиль в большинстве случаев — и для целей бухгалтерского (БУ), и для целей налогового (НУ) учета — является основным средством (ОС).

Транспортные средства стоят, как правило, более 100 000 руб., поэтому их компания учитывает в качестве ОС.

Исключений здесь 2:

- автомобиль изготовила сама организация — тогда это готовая продукция.

- автомобиль куплен для перепродажи — тогда это товар;

В этой статье мы будем рассматривать нюансы продажи авто в качестве основного средства.

Видео:Что включается в расходы при УСН (доходы минус расходы)Скачать

Особый учет основных средств в налоге УСН — Эльба

В этой статье мы расскажем, какие средства являются основными и как их покупку нужно учитывать в налоге УСН, а также рассмотрим вопросы, которые чаще всего возникают в связи с продажей такого имущества. Для того чтобы было понятнее, будем рассматривать на примерах.

Сначала давайте обозначим, о каких основных средствах идёт речь. Само понятие «основные средства» взято из бухучета, но оно активно используется в Налоговом Кодексе и применяется, в том числе, и к индивидуальным предпринимателям, которые от бухучета вообще освобождены.

Основные средства — товары или имущество, которые используются в деятельности предприятия (не для перепродажи), срок их использования дольше года, и стоят они дороже 100 тысяч рублей.

До 2016 года стоимостью дороже 40 тысяч рублей.

Например, это помещение в собственности, где находится ваш офис или торговая точка, транспорт, офисная техника, инвентарь, оборудование, то есть это все то, что является средством труда и получения прибыли.

Списываем затраты на покупку основного средства

Если вы применяете УСН «Доходы», то списать расходы на основные средства не сможете. Существенно снизить налоговую базу за счёт затрат на основное средство имеют право только фирмы на УСН «Доходы минус расходы».

Кроме того, что расход должен быть подтверждён, экономически обоснован и соответствовать списку в ст. 346.16 НК РФ, должны соблюдаться следующие обязательные условия:

- расходы на покупку должны быть полностью оплачены;

- основное средство должно использоваться в предпринимательской деятельности;

- зарегистрировано право собственности, например, если мы говорим о покупке авто или офиса.

Необходимость такой серьёзной покупки для бизнеса нужно уметь обосновать в случае вопросов налоговиков, иначе расход могут признать неправомерным и как следствие доначислят налог, пени и штраф.

https://www.youtube.com/watch?v=8bJ4I7xDzDA

Основное средство списывается по первоначальной стоимости. Определить её несложно, мы просто складываем все фактические затраты на приобретение:

- стоимость основного средства по договору;

- НДС;

- расходы на консультационные услуги, связанные с приобретением;

- таможенные пошлины и сборы;

- гос.пошлина в связи с приобретением;

- если приобретали через посредника, то вознаграждение по посредническому договору.

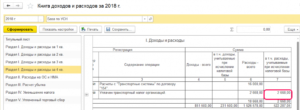

Расходы на покупку основного средства списываются равными долями в течение одного налогового периода (календарного года) и учитываются на последнее число квартала: на 31 марта, 30 июня, 30 сентября и на 31 декабря.

Расходы начинаем списывать в том квартале, на который выпадает последняя из дат: оплаты, введения в эксплуатацию или регистрации права собственности.

Получается, что на конец года основное средство полностью учтено в расходах.

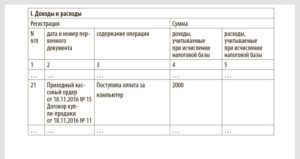

Давайте рассмотрим на примере:

25 марта 2019 мы купили автомобиль стоимостью 900 тысяч рублей и зарегистрировали его в ГИБДД 5 апреля 2019 года.

До регистрации в ГИБДД автомобиль использовать нельзя, поэтому первое списание мы отразим в КУДиР на 30 июня 2019 года и учтём при расчёте аванса по налогу УСН за полугодие 300 тысяч рублей (⅓ от 900 000). Затем делаем списания 30 сентября 2019 года на сумму 300 тысяч рублей и 31 декабря 2016 года на сумму 300 тысяч рублей.

Если бы мы купили автомобиль в октябре 2019, а зарегистрировали его в ГИБДД в ноябре 2019, то все 900 тысяч рублей списали бы в расходы на 31 декабря 2019 года.

Если основное средство приобретено до регистрации ИП и используется в бизнесе, можно ли списать в расходы?

Несмотря на то что Налоговый Кодекс не содержит однозначного запрета, контролирующие органы в своих письмах не раз давали разъяснения на этот счёт. Включать в расходы основное средство, купленное до регистрации ИП, предприниматель не вправе. А вот при его реализации необходимо выручку от продажи отразить в доходах УСН и заплатить налог.

Слишком быстро продавать основное средство — невыгодно

Если вы решите продать автомобиль, например, который используете для перевозки грузов, и с момента, как вы начали списывать его стоимость в расходы, не прошло 3 года, то вас ждут некоторые хлопоты. По законодательству, расходы, которые вы раньше учли на его приобретение, нужно будет из налога полностью исключить.

Списать сможете только амортизацию, рассчитанную за период использования автомобиля. Соответственно, все это приведёт в пересчёту налога за тот период, когда расходы списали, возможно, нужно будет доплатить налог и подать корректировку по декларации УСН. Если 3 года прошли, то этих формальностей выполнять не нужно.

Такие правила и срок 3 года действуют для всех основных средств с полезным использованием до 15 лет. Период полезного использования уже определён постановлением Правительства, поэтому вам нужно будет просто найти своё имущество в классификации.

Для основных средств со сроком полезного использованием дольше 15 лет действует срок 10 лет с момента списания в расходы до продажи. Например, при реализации офисного помещения в течение 10 лет, нужно будет пересчитывать налог и вносить коррективы за тот год, когда расходы были списаны.

После продажи основного средства не забудьте выручку от реализации включить в доходы УСН и заплатить налог.

Статья актуальна на 10.06.2019

Учитываем расходы на автомобиль при упрощенке

Какие документы подтвердят расходы на топливо? Путевой лист, авансовый отчет, кассовые (товарные) чеки (п.

2 ст. 346.16 НК РФ) Стоимость платной парковки Учитывается ли в расходах при УСН стоимость парковки? Да. Сразу после оплаты спишите на расходы в качестве материальных затрат всю стоимость оплаты за парковку (подп.

5 п. 1 ст. 346.16 НК РФ) Какие документы подтвердят оплату услуг парковочных мест? Квитанция на парковку автомобиля, соответствующая требованиям постановления Правительства РФ от 06.05.

2008 № 359, и кассовый чек с указанием ИНН организации, выдавшей этот чек Расходы, которые возникают при аренде автомобиля Арендная плата Можно ли учесть в расходах при УСН арендную плату? Да, после оплаты арендодателю всю сумму арендной платы включите в налоговую базу при УСН (подп.

4 п.1 ст. 346.16 и п. 2 ст. 346.17 НК РФ).

Какие документы обоснуют выплату арендной платы? Договор аренды и акт приема-передачи автомобиля.

https://www.youtube.com/watch?v=OfQbITY-inE

Облагается ли страховыми взносами арендная плата, выплачиваемая работнику за использование его автомобиля? Арендная плата не облагается страховыми взносами, если заключен договор аренды транспортного средства без экипажа.

Дело в том, что на вознаграждения по гражданско-правовым договорам, связанным с передачей имущества в пользование, страховые взносы не начисляются (п. 3 ст. 7 Федерального закона от 24.07.2009 № 212-ФЗ, далее — Закон № 212-ФЗ). При аренде автомобиля с экипажем сама сумма арендной платы, перечисленной работнику, не будет облагаться взносами.

А вот управление автомобилем — это уже услуга, которую предоставляет работник.

И страховые взносы со стоимости этой услуги придется уплатить (п. 1 ст. 7 Закона № 212-ФЗ). В договоре аренды автомобиля с экипажем нужно сумму вознаграждения разделить на две части: непосредственно арендную плату и плату за оказание услуг по управлению автомобилем.

Это позволит сократить сумму страховых взносов во внебюджетные фонды.

Ремонт арендованного автомобиля Можно ли учесть расходы на ремонт автомобиля? Как учесть такие расходы на автомобиль при упрощенке, как ремонт?

В договоре аренды укажите, что затраты на содержание автомобиля несет именно арендатор.

Тогда подобные расходы будут обоснованными и уменьшат налоговую базу при УСН в полной сумме (подп.

3 п. 1 ст. 346.16 НК РФ) Условия договора аренды транспортного средства (гл. 34 ГК РФ) Условие Предмет договора Укажите, как передается транспортное средство — с экипажем или нет. Опишите транспортное средство (п.

3 ст. 607 ГК РФ). Укажите его марку, год выпуска и цвет, номер кузова и двигателя, государственный регистрационный номер Если аренда без экипажа, также лучше прописать пробег и технические характеристики машины.

Продажа ОС при УСН доходы

Следовательно, за этот год, скорее всего, придется подать в ИФНС уточненную декларацию по УСН (по форме, действовавшей в период, за который корректировалась налоговая база), доплатить налог и пенип.

3 ст. 346.16, пп. 1, 5 ст. 81 НК РФ.

А вот за следующие годы до года продажи ОС получится, что сумма расходов за счет учтенной амортизации увеличится, а налоговая база уменьшится. Поскольку в этих периодах недоимки нет, то уточненки с суммой налога к уменьшению можно и не подаватьп.

А вот в раздел I КУДиР за оконченные отчетные периоды текущего года, в котором вы передали ОС, исправления внести нужно. Ведь в расходах надо отразить сумму амортизации, начисленную с начала текущего года по месяц передачи ОС (включительно).

Раздел II КУДиР не предназначен для отражения в нем суммы амортизации по ОС. В связи с этим его заполнять не нужно.

А сумму амортизации, начисленной в году продажи ОС, нужно отразить в графе 5 (расходы) раздела I КУДиР на основании расчета, приведенного в бухгалтерской справке.

Ставка налога в регионе — 15%.

25 мая 2014 г. она купила легковой автомобиль за 1 200 000 руб. В том же месяце он был оплачен и введен в эксплуатацию.

Стоимость ОС была учтена в расходах в течение 2014 г. равными долями: по 400 000 руб. (1 200 000 руб. / 3 кв.) на 30 июня, 30 сентября и 31 декабря 2014 г.

За 2014 г. был налог к уплате в бюджет. 14 мая 2015 г. организация этот автомобиль продает. Поскольку 3 лет с момента начала учета его стоимости в расходах не прошло, придется пересчитывать базу по «упрощенному» налогу.

Алгоритм действий будет такой. ШАГ 1. Из расходов 2014 г. исключаем стоимость автомобиля — 1 200 000 руб.

ШАГ 2. По Классификации основных средств, включаемых в амортизационные группыутв.

Постановлением Правительства от 01.01.2002 № 1, автомобиль относится к 3-й амортизационной группе (имущество со сроком полезного использования свыше 3 лет до 7 лет включительно). Организация установила для автомобиля минимальный СПИ — 3 года и 1 месяц, то есть 37 месяцев.

И решила начислять амортизацию по нему линейным методом.

Норма амортизации: 1/37. Срок начисления амортизации с июня 2014 г. по май 2015 г. — 12 месяцев. В расходы 2014 г.

включаем:

- амортизационную премию в размере 30% — 360 000 руб. (1 200 000 руб. х 30%). Ее включаем в расходы в июне — месяце, следующем за месяцем ввода автомобиля в эксплуатацию;

- амортизацию за июнь — декабрь — 158 919 руб. ((1 200 000 руб. – 360 000 руб.) / 37 мес. х 7 мес.), в том числе:

— во II квартале — 22 703 руб. ((1 200 000 руб. – 360 000 руб.) / 37 мес.

https://www.youtube.com/watch?v=m0fOHs8O7D0

х 1 мес.); — в III квартале — 68 108 руб.

((1 200 000 руб. – 360 000 руб.) / 37 мес. х 3 мес.); — в IV квартале — 68 108 руб.

Видео:УСН доходы минус расходы Как списать расходы?Скачать

Покупка и продажа основных средств при УСН: спорные вопросы и практические решения

Покупка и продажа основных средств при УСН: спорные вопросы и практические решения

24 декабря 2015 Елена Маврицкая Ведущий эксперт, главбух с 10-летним стажем

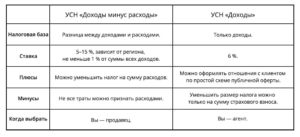

Покупая и продавая основные средства, налогоплательщики на УСН с объектом «доходы минус расходы» сталкиваются с некоторыми сложностями.

Не совсем понятно, как отразить в учете введенный в эксплуатацию, но не оплаченный объект. При «ранней» реализации есть вопросы относительно того, как пересчитать облагаемую базу и можно ли включить в расходы остаточную стоимость.

Мы рассмотрели все нюансы и подготовили практические рекомендации.

Налоговый кодекс содержит довольно четкие инструкции относительно того, как налогоплательщик на УСН с объектом «доходы минус расходы» должен учитывать приобретенные основные средства. Списать стоимость объекта можно в том налоговом периоде (то есть в том календарном году), когда он введен в эксплуатацию.

При этом учитывать всю величину сразу не нужно: ее следует равномерно распределять по отчетным периодам (п. 3 ст. 346.16 НК РФ). В книге учета доходов и расходов данные суммы следует отражать на последнее число каждого отчетного периода в размере уплаченных денежных средств (подп. 4 п. 2 ст. 346.17 НК РФ).

При этом в Кодексе нет ясного алгоритма на случай, когда ОС уже введено в эксплуатацию, но еще не полностью оплачено. Другими словами, не совсем понятно, как списать расходы, если за «упрощенщиком» числится кредиторская задолженность, связанная с покупкой объекта.

Такой алгоритм предложила Федеральная налоговая служба в письме от 06.02.12 № ЕД-4-3/1818. По мнению авторов письма, учитывать нужно каждую сумму, перечисленную поставщикам основного средства. Соответствующий платеж списывается равными долями в течение отчетных периодов, оставшихся до конца года. Отсчет введется с периода, в котором деньги переведены поставщику.

Пример

ООО «Фабрика» применяет УСН с объектом «доходы минус расходы».

Во втором квартале 2015 года «Фабрика» приобрела и ввела в эксплуатацию оборудование стоимостью 295 000 руб. Оплата поставщику произведена двумя частями. Первый платеж в размере 236 000 руб. сделан во втором квартале.

Второй платеж в размере 59 000 руб. сделан в третьем квартале.

Доставка оборудования осуществлялась силами сторонней транспортной компании, стоимость перевозки составила 35 400 руб.

Эта сумма перечислена на счет перевозчика в четвертом квартале.

Бухгалтер «Фабрики» определил, что стоимость основного средства равна 330 400 руб.(295 000 + 35 400).

По итогам полугодия в расходы списана сумма 78 666,66 руб. (236 000 руб.: 3 периода).

По итогам девяти месяцев в расходы списаны суммы: — 78 666,67 руб.; — 29 500 руб.(59 000 руб.: 2 периода)

Итого по итогам девяти месяцев списана сумма 108 166,67 руб.(78 666,67 + 29 500).

По итогам года в расходы списаны суммы: — 78 666,67 руб.; — 29 500 руб.;

— 35 400 руб.

Итого по итогам года списана сумма 143 566,67 руб.(78 666,67 + 29 500 + 35 400).

Таким образом, в течение 2015 года «Фабрика» полностью списала в расходы стоимость приобретенного и оплаченного оборудования (78 666,66 + 108 166,67 + 143 566,67 = 330 400).

Продажа основного средства

По общему правилу при продаже объекта ОС «упрощенец» не должен корректировать расходы. Но из этого правила есть исключение.

Оно предусмотрено для ситуации, когда основное средство продано до истечения трех лет с момента учета расходов на его приобретение (для объектов со сроком полезного использования свыше 15 лет — до истечения десяти лет).

При подобных обстоятельствах нужно пересчитать облагаемую базу за весь период пользования ОС. При пересчете необходимо применять положения главы 25 НК РФ, посвященной налогу на прибыль. Это правило закреплено в подпункте 3 пункта 3 статьи 346.16 НК РФ.

https://www.youtube.com/watch?v=ar71CvcEjh4

На практике у бухгалтеров возникает немало вопросов относительно того, как правильно сделать пересчет. Для удобства всю процедуру мы условно разделили на четыре этапа.

Первый этап — это аннулирование расходов, учтенных при покупке объекта. От бухгалтера требуется задним числом пересчитать облагаемую базу за прошлые периоды, в которых были отражены расходы на приобретение ОС.

Второй этап — это начисление амортизации за все время использования объекта. Амортизацию нужно начислить так, как это делают налогоплательщики на общей системе. Полученные суммы следует учесть в затратах тех периодов, к которым они относятся. Приведем пример.

Допустим, ОС введено в эксплуатацию в августе 2014 года, а продано в ноябре 2015 года. Тогда амортизацию за сентябрь, октябрь, ноябрь и декабрь 2014 года необходимо списать на уменьшение облагаемой базы 2014 года.

Амортизация за январь-ноябрь 2015 года уменьшит базу 2015 года.

Третий этап — определение новой суммы единого налога или авансового платежа за прошлые периоды. Новая сумма получается из-за того, что расходы на покупку были аннулированы, а амортизация начислена. Скорее всего, новая сумма окажется выше, чем первоначальная.

Разницу между первоначальной и увеличенной суммой, а также соответствующие пени, необходимо заплатить в бюджет. Если пересчет базы затронул прошлые годы, придется подать «уточненки». Если же пересчету подверглась база текущего года, достаточно скорректировать записи в книге учета доходов и расходов за этот год.

В любом случае все вычисления лучше зафиксировать в отдельной справке-расчете.

Четвертый этап — это учет доходов от продажи основного средства. Отразить доходы необходимо в тот момент, когда выручка поступит на расчетный счет или в кассу. Такой вывод прямо следует из пункта 1 статьи 346.17 НК РФ, и его подтвердил Минфин России в письме от 07.08.13 № 03-11-06/2/31781.

Можно ли списать остаточную стоимость?

Особняком стоит вопрос о том, вправе ли «упрощенец», пересчитавший налогооблагаемую базу при реализации ОС, учесть в расходах его остаточную стоимость. На этот счет существуют две противоположные точки зрения.

Первой традиционно придерживаются чиновники и инспекторы. Они ссылаются на закрытый перечень расходов, разрешенных при УСН (он приведен в пункте 1 статьи 346.16 НК РФ). Такие затраты, как остаточная стоимость реализуемого основного средства, в списке отсутствуют.

Следовательно, ее нельзя списать при продаже. Об этом неоднократно сообщали специалисты финансового ведомства (см., например, письмо от 03.03.

14 № 03-11-11/8833; «Минфин напомнил, какие налоговые последствия наступают для «упрощенщиков» при «досрочной» продаже основных средств»).

Приверженцы второй точки зрения напротив полагают, что остаточную стоимость можно включать в затраты.

При этом они рассуждают следующим образом: раз «упрощенщики» обязаны пересчитывать облагаемую базу по нормам главы 25 НК РФ, они могут применять все без исключения положения данной главы.

В том числе, статью 268 НК РФ, позволяющую списать на расходы остаточную стоимость. Значит, налогоплательщики на УСН при пересчете облагаемой базы вправе не только начислить амортизацию, но и учесть остаточную стоимость объекта.

Арбитражная практика пока складывается в пользу «упрощенщиков». Судьи подтверждают, что остаточная стоимость уменьшает доходы от продажи основного средства (см., например, постановление ФАС Уральского округа от 22.08.12 № Ф09-7690/12).

И все же, как нам кажется, идти на конфликт с инспекторами довольно рискованно, ведь нельзя исключать, что другие похожие споры закончатся победой ИФНС.

Поэтому если величина остаточной стоимости незначительна, лучше избежать споров и не включать ее в затраты.

Обсудить на форуме В закладкиРаспечатать 23 843

23 843

Обсудить на форуме В закладкиРаспечатать 23 843

Видео:👛 УСН Доходы минус Расходы 2023 \ УСН Когда и какие отчеты сдавать \ Как списать расходы УСНСкачать

Продажа автомобиля на усн доходы минус расходы | Загранник

В некоторых случаях при продаже основного средства фирма обязана пересчитать базу по «упрощенному» налогу в порядке, предусмотренном главой 25 Налогового кодекса. Рассмотрим, когда продажа ОС при УСН предполагает перерасчет налоговой базы и как срок полезного использования ОС влияет на правила исчисления срока, до истечения которого необходимо производить такой перерасчет.

Компании на УСН с объектом «доходы, уменьшенные на величину расходов» вправе учитывать в базе по «упрощенному» налогу расходы на приобретение (сооружение, изготовление) основных средств (подп. 1 п. 1 ст. 346.16, п. 2 ст. 346.18 НК РФ).

При этом механизм начисления амортизации не применяется. Стоимость переносится на затраты равными долями в течение года, в котором объект был введен в эксплуатацию, и отражается в учете в последнее число отчетного (налогового) периода в размере уплаченных сумм (подп. 1, 3 п. 3 ст.

346.16, подп. 4 п. 2 ст. 346.17 НК РФ).

Если ОС стоимостью 100 000 руб. введено в эксплуатацию в III квартале 2015 г., то в III и IV квартале 2015 г. в составе налоговых затрат следует учесть соответственно по 50 000 руб.

Безусловно, такой порядок выгоден и удобен. Ведь он позволяет достаточно быстро признать расходы на покупку даже дорогостоящего имущества.

Вместе с тем в некоторых случаях дальнейшая продажа основных средств может повлечь за собой дополнительные налоговые обязательства, связанные с перерасчетом ранее исчисленных по нему сумм «упрощенного» налога.

Налоговая база будет пересчитываться таким образом, как если бы стоимость проданного ОС не списывалась в расходы равными долями, а амортизировалась в порядке, предусмотренном главой 25 Налогового кодекса.

Когда продажа основных средств предполагает перерасчет налоговой базы

Обязанность проведения рассматриваемого перерасчета возникает, когда основное средство реализовано или передано иным способом до истечения следующих сроков (абз. 11 подп. 3 п. 3 ст. 346.16 НК РФ):

- 3 года с момента учета затрат на покупку объекта со сроком полезного использования до 15 лет включительно;

- 10 лет с момента приобретения объекта со сроком полезного использования свыше 15 лет.

Срок полезного использования определяется в соответствии с Классификацией основных средств (утв. пост. Правительства РФ от 01.01.2002 № 1; абз. 8 подп. 3 п. 3 ст. 346.16 НК РФ).

Перерасчет производится за весь период использования выбывшего объекта ОС (с момента его учета в составе расходов до даты реализации) и состоит из следующих этапов:

- исключение из налогооблагаемых затрат по УСН уже списанной стоимости объекта;

- расчет в отношении объекта амортизации по правилам, предусмотренным главой 25 Налогового кодекса: линейным или нелинейным методом;

- включение посчитанных сумм амортизации в состав расходов, принимаемых к учету при расчете «упрощенного» налога;

- пересчет налога;

- начисление пеней, возникших в связи с увеличением суммы налога, подлежащей уплате в бюджет за периоды, в которых были учтены затраты на покупку объекта;

- уплата доначисленных сумм налога и пеней в бюджет.

Отметим, что необходимость перерасчета не зависит от способа приобретения реализуемых ОС. То есть вид договора, из которого возникло право собственности на реализуемый (передаваемый) объект (купли-продажи, лизинга и т.п.), не оказывает влияния на обязанность пересчитать налоговую базу.

При продаже ОС обратите внимание на дату его покупки

Также хотим акцентировать внимание на том, что правила исчисления срока, до истечения которого необходимо производить перерасчет, зависят от срока полезного использования продаваемого объекта ОС:

- для объектов со сроком полезного использования до 15 лет включительно начало срока определяется датой признания в налоговом учете расходов на их покупку, то есть последним днем года, в котором отражено списание таких затрат (п. 3 ст. 6.1, абз. 11 подп. 3 п. 3 ст. 346.16 НК РФ);

- для объектов со сроком полезного использования свыше 15 лет начало срока определяется датой их приобретения.

При этом Налоговый кодекс не дает прямого ответа на вопрос, какую конкретно дату следует считать датой приобретения объекта. Не удалось нам обнаружить и какие-либо официальные разъяснения или судебные решения, проясняющие данный момент. По нашему мнению, здесь возможны три варианта:

- дата осуществления полной оплаты за приобретенный объект;

- дата перехода права собственности на объект;

- дата ввода объекта в эксплуатацию.

Видео:3-НДФЛ 2024 при продаже автомобиля, как заполнить декларацию 3-НДФЛ при продаже машины в личном кабСкачать

Продажа авто на усн доходы минус расходы

В некоторых случаях при продаже основного средства фирма обязана пересчитать базу по «упрощенному» налогу в порядке, предусмотренном главой 25 Налогового кодекса. Рассмотрим, когда продажа ОС при УСН предполагает перерасчет налоговой базы и как срок полезного использования ОС влияет на правила исчисления срока, до истечения которого необходимо производить такой перерасчет.

Компании на УСН с объектом «доходы, уменьшенные на величину расходов» вправе учитывать в базе по «упрощенному» налогу расходы на приобретение (сооружение, изготовление) основных средств (подп. 1 п. 1 ст. 346.16, п. 2 ст. 346.18 НК РФ).

При этом механизм начисления амортизации не применяется. Стоимость переносится на затраты равными долями в течение года, в котором объект был введен в эксплуатацию, и отражается в учете в последнее число отчетного (налогового) периода в размере уплаченных сумм (подп. 1, 3 п. 3 ст.

346.16, подп. 4 п. 2 ст. 346.17 НК РФ).

Если ОС стоимостью 100 000 руб. введено в эксплуатацию в III квартале 2015 г., то в III и IV квартале 2015 г. в составе налоговых затрат следует учесть соответственно по 50 000 руб.

Безусловно, такой порядок выгоден и удобен. Ведь он позволяет достаточно быстро признать расходы на покупку даже дорогостоящего имущества.

Вместе с тем в некоторых случаях дальнейшая продажа основных средств может повлечь за собой дополнительные налоговые обязательства, связанные с перерасчетом ранее исчисленных по нему сумм «упрощенного» налога.

Налоговая база будет пересчитываться таким образом, как если бы стоимость проданного ОС не списывалась в расходы равными долями, а амортизировалась в порядке, предусмотренном главой 25 Налогового кодекса.

📺 Видео

УСН при объекте «доходы минус расходы». Как правильно всё организовать и вести учет без ошибокСкачать

Продажа авто без налогаСкачать

Налог с продажи автомобиля в 2024 году, нужно ли платить налог с продажи машины / авто в 2024Скачать

Налог с продажи автомобиля в 2023 году, как не платить налог при продаже машины менее 3 летСкачать

УСН в торговле (расходы на товар)Скачать

Экономим налоги: покупка автомобиля за счет организации.Скачать

НАЛОГ ПРИ ПРОДАЖЕ ИП НЕДВИЖИМОСТИ / АВТО , КОТОРЫЕ ИСПОЛЬЗОВАЛИСЬ В БИЗНЕСЕСкачать

НАЛОГ 13 С ПРОДАЖИ АВТОМОБИЛЯ, КОТОРЫЙ БЫЛ В СОБСТВЕННОСТИ МЕНЕЕ 3 ЛЕТ.Скачать

Как вести учет на УСН «Доходы минус расходы»Скачать

Какие налоги нужно заплатить при продаже автомобиля. Бизнес и налогиСкачать

Как продавцу не платить налог, а покупателю не пролететьСкачать

2022 3 НДФЛ при продаже автомобиля в приложении Налоги ФЛ инструкция по заполнению декларации ОНЛАЙНСкачать

3-НДФЛ 2023 при продаже авто как заполнить декларацию 3-НДФЛ онлайн, оплатить налог с продажи машиныСкачать

Правила уплаты налога при продаже автомобиляСкачать

Учет ОС на УСН "Доходы - Расходы"Скачать

УСН доходы - расходы, как правильно заводить документы, чтобы корректно принималось к расходам - 1CСкачать