Количество просмотров 8741 16 Ноября 2017

При отсутствии работников у компании нужно ли сдавать формы 2-НДФЛ и 6-НДФЛ в налоговую инспекцию? Давайте разбираться вместе.

- Надо ли сдавать нулевую 6-НДФЛ?

- В каких случаях не обязательно, но лучше подать нулевую форму 6-НДФЛ?

- Нужно ли сдавать нулевую 6-НДФЛ, если зарплата выплачивалась лишь в одном из кварталов?

- Как заполнить нулевую форму расчета 6-НДФЛ?

- Нужно ли сдавать нулевую 2-НДФЛ?

- Если 6 ндфл нулевая надо сдавать 2 ндфл

- Нужно ли сдавать нулевую отчетность 6-ндфл?

- Онлайн журнал для бухгалтера

- 6-ндфл нулевая: нужно ли сдавать?

- Сдавать ли нулевые 2-ндфл и 6-ндфл

- Нулевые формы 2-ндфл и 6-ндфл

- Когда появляется нулевая отчетность и нужно ли сдавать нулевой 6-ндфл ?

- В каких случаях нужно сдавать нулевую 6-ндфл

- 6-ндфл нулевая: образец заполнения

- Нужно ли подавать справки по ф 2 ндфл если 6 нулевой

- 2-НДФЛ нулевая: нужно ли сдавать

- Нужно ли сдавать нулевую справку 2-НДФЛ?

- 2-НДФЛ при нулевом доходе

- Можно ли выдавать справку 2 ндфл нулевую

- Свежие комментарии

- 💥 Видео

Надо ли сдавать нулевую 6-НДФЛ?

По общему правилу форма 6-НДФЛ заполняется тогда, когда компания платит зарплату. При этом работодателя называют налоговым агентом. Агенты обязаны ежеквартально сдавать отчет 6-НДФЛ, в котором отражаются доходы и налог с них.

И наоборот, если компания не начисляет доходы в пользу физических лиц, то она не является налоговым агентом. В этом случае направлять нулевой отчет не нужно, но при желании можно.

Налоговики не вправе отказать в приеме нулевого отчета.

В каких случаях не обязательно, но лучше подать нулевую форму 6-НДФЛ?

Допустим, компания на протяжении 2017 года являлась налоговым агентом. Но в первые три месяца 2018 года зарплата никому не выплачивалась.

Компания не обязана представлять нулевой 6-НДФД за 1 квартал 2018 года, но все-таки лучше нулевой отчет подать.

Ведь чиновники не знают, что работодатель перестал быть налоговым агентом, и могут заблокировать счет, предположив, что отчет компания подать просто забыла.

Нужно ли сдавать нулевую 6-НДФЛ, если зарплата выплачивалась лишь в одном из кварталов?

Да, нужно.

Так как все доходы в отчете показываются нарастающим итогом, то придется подавать форму 6-НДФЛ не только за квартал выплаты дохода, но и за все последующие.

Пример.

|

Как заполнить нулевую форму расчета 6-НДФЛ?

Нулевая форма 6-НДФЛ включает в себя:

- Титульный лист;

- Раздел 1 – обобщенные показатели;

- Раздел 2 – даты и суммы фактически полученных доходов и удержанного НДФЛ.

При отсутствии значения по суммовым показателям указывается ноль.

Скачать образец заполнения нулевого расчета 6-НДФЛ

Нужно ли сдавать нулевую 2-НДФЛ?

Нет.

Справки о доходах по форме 2-НДФЛ подается ежегодно в налоговый орган организациями и ИП, которые являются налоговыми агентами.

В 2-НДФЛ отражаются сведения о доходах физлиц и суммах налога на доходы. Если же компания не начисляла зарплату работникам и не производила никакие выплаты в пользу физлиц (например, по гражданско-правовым договорам), то она не является налоговым агентом. Поэтому нет нужды подавать нулевые справки 2-НДФЛ. Более того, заполнить нулевую форму 2-НДФЛ просто не получится.

● Отчетность налоговых агентов (формы 2-НДФЛ, 6-НДФЛ)

● Нужно ли сдавать РСВ и СЗВ-М при отсутствии застрахованных лиц?

Нулевые формы 2-НДФЛ и 6-НДФЛ

При отсутствии работников у компании нужно ли сдавать формы 2-НДФЛ и 6-НДФЛ в налоговую инспекцию? Давайте разбираться вместе.

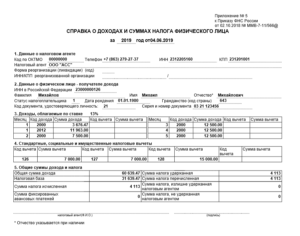

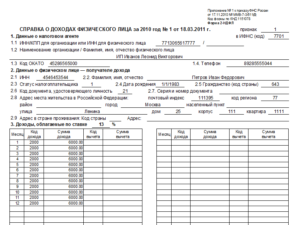

Видео:🎦 Что такое справка 2-НДФЛ и когда она нужнаСкачать

Если 6 ндфл нулевая надо сдавать 2 ндфл

НДФЛ за 3 квартал 2017 Предусмотрена ли сдача нулевого отчета 6-НДФЛ за 2017 год? Ситуация, когда отсутствуют числовые данные для проставления в отчете, возникает, если фирма фактически не вела деятельности и не перечисляла доходы персоналу.

Это возможно, если компания только зарегистрировалась и не успела начать работу, находится на этапе ликвидации, вынуждена простаивать из-за сезонного фактора или финансовых затруднений.

Из разъяснений ФНС следует, что компании или ИП, не выплачивающие денежные средства персоналу, могут не готовить и не сдавать отчетность по форме 6-НДФЛ за 2017 год и любые другие периоды. Налоговики не имеют права заставить простаивающее юридическое лицо формировать отчетную форму.

Например, могут возникать такие варианты:

- выплат нет в течение всего года — тогда ни один отчет 6-НДФЛ по этому году не сдается;

- выплаты появились только в 4-м квартале отчетного года — квартальные отчеты сдавать не надо, но подача годового будет обязательной;

- выплаты возникли в 3-м квартале года — не сдают отчеты за 1-й квартал и полугодие, но представить их за 9 месяцев и год необходимо, причем даже в том случае, если в 4-м квартале выплат доходов уже не будет;

- выплаты появились во 2-м квартале — не нужен отчет за 1-й квартал, но все последующие являются обязательными, даже если доход в 3-м и 4-м кварталах уже не выплачивался;

- выплаты имели место в 1-м квартале, но отсутствуют в последующих — отчеты нужно подавать за весь год.

О том, как с 26.03.2018 обновился бланк 6-НДФЛ, читайте в материале «Внимание! Новая форма 6-НДФЛ».

Нужно ли сдавать нулевую отчетность 6-ндфл?

Каждая компания и предприниматель, имеющий наемных сотрудников, обязан предоставить в налоговый орган по месту своей регистрации сведения, касающиеся начисленной зарплаты и удержанного налога по форме 2-НДФЛ.

Достаточно часто встречается вопрос о том, нужно ли сдавать нулевую справку по форме 2-НДФЛ, если за отчетный период компания не выплачивала работникам заработную плату, а значит и не удерживала налог.

Надо ли сдавать нулевую 2-НДФЛ Справка 2-НДФЛ заполняется на каждого сотрудника и сдается раз в год.

https://www.youtube.com/watch?v=XVTZUy3n6Yk

Отчетность необходима, чтобы учитывать НДФЛ, который в отдельных ситуациях и по заявлению сотрудника может быть возмещен. Согласно п. 2 ст. 230 НК РФ представлять справки о доходах по форме 2-НДФЛ не требуется в том случае, когда в течение года физическим лицам не выплачивались никакие доходы со стороны работодателя, а значит и налог не удерживался и не перечислялся в федеральный бюджет.

Онлайн журнал для бухгалтера

Внимание

Зарегистрировать организацию можно будет по адресу почтового отделения Минэкономразвития подготовил законопроект, вносящий изменения в правила регистрации юрлиц.

Так, в частности, в качестве адреса места нахождения компании можно будет использовать адрес отделения почтовой связи.

< … Выдать увольняющемуся работнику копию СЗВ-М нельзя Согласно закону о персучете работодатель при увольнении сотрудника обязан выдать ему копии персонифицированных отчетов (в частности, СЗВ-М и СЗВ-СТАЖ).

Однако эти формы отчетности списочные, т.е. содержат данные обо всех работниках. А значит передача копии такого отчета одному сотруднику – разглашение персональных данных других работников. < …

6-ндфл нулевая: нужно ли сдавать?

Важно

Чтобы неприятности обошли фирму стороной, при отсутствии доходов действуйте по одному из предложенных вариантов:

- Отправьте нулевой отчет.

- Напишите в ФНС письмо в произвольном формате о том, что 6-НДФЛ не представляется ввиду отсутствия выплат.

Нужно ли сдавать нулевую 6-НДФЛ, если доход был лишь в одном из кварталов? Ответ однозначный — нужно. Этому утверждению есть вполне логичное объяснение: все доходы в форме показываются нарастающим итогом. И отразив доход в одном отчетном периоде, его придется показывать и в последующих периодах в рамках календарного года.

Подводя итог, можно сказать, что нулевой 6-НДФЛ надо сдавать на усмотрение организации. Важно помнить о возможных последствиях. Скачать образец нулевой 6-НДФЛ Заполните и отправьте отчетность 6-НДФЛ онлайн без ошибок.

Сдавать ли нулевые 2-ндфл и 6-ндфл

Если в компании отсутствуют наемные работники и в отношении них не начисляется зарплата, а значит и не удерживается налог, значит, необходимость в подаче отчетности отсутствует.

Более того, сдать нулевую 2-НДФЛ невозможно, поскольку указывать в бланке попросту некого. Вместе с тем, компаниями, которые зарегистрировались и не имеют наемных работников, намного чаще оказываются под пристальным вниманием налоговиков, чем фирмы с сотрудниками.

Некоторые бухгалтеры считают, что если предприятие не представляет справку 2-НДФЛ с нулевыми значениями, то необходимо направить в отделение налоговой инспекции заявление в произвольной форме, где будет указано, по какой причине не были осуществлены выплаты в пользу физических лиц, и, соответственно, не были поданы справки по форме 2-НДФЛ.

Нулевые формы 2-ндфл и 6-ндфл

По факту неполучения отчетности налоговики могут не разбираться в ситуации, а, отсчитав 10 дней, заморозить банковские счета коммерческой структуры. Дополнительно юридическое лицо обложат штрафами в сумме 1 тыс. руб.

Когда появляется нулевая отчетность и нужно ли сдавать нулевой 6-ндфл ?

Содержимое листов будет ограничиваться тремя данными;

- ИНН налогового агента;

- КПП фирмы;

- номер страницы по порядку («00» и «003» соответственно).

В прочих полях проставляются прочерки. Чтобы не допустить ошибок в заполнении титульника и разделов, имеет смысл заранее изучить образец нулевой 6-НДФЛ, который можно отыскать на сайтах информационно-правовых систем.

Если документ сдается на бумажном носителе, на каждой странице проставляется подпись директора организации или иного уполномоченного лица.

Альтернатива нулевому отчету Если бухгалтер по каким-либо причинам не желает готовить «нулевку», закон оставляет ему право воспользоваться альтернативой – написать пояснительное письмо в ИФНС. Унифицированный образец отсутствует: документ готовится в свободной форме.

В каких случаях нужно сдавать нулевую 6-ндфл

При этом если с июля 2017 года у организации нет данных для заполнения Раздела 2 «Даты и суммы фактически полученных доходов и удержанного НДФЛ», то данный раздел представляется, но не заполняется в Расчетах за 9 месяцев 2017 года и год.

Таким образом, если расчет 6-НДФЛ нулевой, сдавать или нет его организация или ИП решают самостоятельно. Если они захотят уведомить налоговую инспекцию о причине того, что отчет не сдается, то могут направить ей письмо о непредставлении формы 6-НДФЛ.

Хотя если организация или ИП все-таки решат сдать нулевую форму 6-НДФЛ, отказать в принятии такого Расчета налоговая инспекция не вправе (Письмо ФНС от 04.05.2016 № БС-4-11/7928@). Приведем пример заполнения нулевой формы 6-НДФЛ за 9 месяцев 2017 года ниже.

6-НДФЛ нулевая: образец заполнения Напомнинаем, что в форме Расчета обязательны к заполнению реквизиты и суммовые показатели.

6-ндфл нулевая: образец заполнения

Нужен ли образец заполнения нулевого отчета? Как мы уже выяснили, нулевую отчетность 6-НДФЛ сдавать не надо, поэтому и образец заполнения ее вам не потребуется.

Оформление отчетности при выплатах дохода, возникающих в течение отчетного года, происходит по достаточно простым правилам (письмо ФНС России от 18.02.2016 № БС-3-11/650).

Согласно им, в разделе 2 показывают данные последнего квартала отчетного периода:

- в конкретных цифрах, если выплаты и начисленный на них налог имеют место;

Видео:Правила подачи 2-НДФЛ и 6-НДФЛ при реорганизации с 2018 годаСкачать

Нужно ли подавать справки по ф 2 ндфл если 6 нулевой

лице, получившем доходы;

Декларация заполняется следующим образом:

- Затем внести сведения о субъекте хозяйствования, наименование согласно уставным актам, ИНН. Для представления отчета физ. лицами указывается паспортная информация.

- В ячейке «Признак» следует отметить соответственно, цифрой 1 или 2 сведения удержан ли подоходный налог или это выполнить невозможно.

- В первой части указывают период представления показателей. Кроме того, номер отчетности и код фискального органа, в который будет подана декларация.

Заполнение второй части отчета:

- Заполняют сведения о физ. лице, которому начислена прибыль в отчетном году с указанием ИНН и статуса. Если работник не в статусе резидента, в нужной графе ставят цифру 2, для резидента – указать 1.

- Также здесь указывают сведения о гражданстве работника, код страны и паспортные сведения.

В 3-й части справки 2 НДФЛ отражается прибыль физ.

https://www.youtube.com/watch?v=7fEnE6y46bA

лица с разбивкой по месяцам и по ставам подоходного налога. В 4-й части расчета формируется информация о налоговых вычетах, примененных в отчетном периоде.

лицу, предоставленные вычеты и сведения о подоходном налоге, переданном в казну. Декларации 2 НДФЛ утверждаются руководителем субъекта хозяйствования и заверяются печатью.

Образец заполнения декларации 2 НДФЛ, если начислена заработная плата: Сдавать 2 расчет если не было начислений, с нулевыми показателями нет необходимости, однако фискальные органы заинтересуются субъектом хозяйствования, зарегистрированным, но не работающим. Специальному контролю подлежат компании, у которых в штате нет сотрудников, соответственно отсутствуют доходы.

В таком случае в адрес юр лица направляется проверка, которая на месте просмотрит счета. При отражении убытков инспекторы проверят законность формирования, ввиду чего примут решение о приостановлении работы субъекта хозяйствования.

Кроме того, налоговики предложат стратегию по выходу из кризисной ситуации и ликвидации убытков.

Обязательство по 2 НДФЛ следующее:

- Если субъект хозяйствования вовремя не уведомил фискальные органы о невозможности удержать подоходный налог, это грозит санкциями в пользу юр лица в сумме 200-500 рублей. Кроме того, если эту ошибку обнаружит ИМНС, начислят пеню;

- за ошибки в справке накажут ответственное лицо за каждую недостоверную цифру на сумму 500 рублей. Однако если работник самостоятельно обнаружит отклонения и подаст «уточненку», наказание не последует.

Иногда работа фирмы складывается плачевно, вместо прибыли компания получает убытки.

2-НДФЛ нулевая: нужно ли сдавать

Каждая компания и предприниматель, имеющий наемных сотрудников, обязан предоставить в налоговый орган по месту своей регистрации сведения, касающиеся начисленной зарплаты и удержанного налога по форме 2-НДФЛ. Достаточно часто встречается вопрос о том, нужно ли сдавать нулевую справку по форме 2-НДФЛ, если за отчетный период компания не выплачивала работникам заработную плату, а значит и не удерживала налог.

Справка 2-НДФЛ заполняется на каждого сотрудника и сдается раз в год.

https://www.youtube.com/watch?v=XVTZUy3n6Yk

Отчетность необходима, чтобы учитывать НДФЛ, который в отдельных ситуациях и по заявлению сотрудника может быть возмещен. Согласно п. 2 ст. 230 НК РФ представлять справки о доходах по форме 2-НДФЛ не требуется в том случае, когда в течение года физическим лицам не выплачивались никакие доходы со стороны работодателя, а значит и налог не удерживался и не перечислялся в федеральный бюджет.

Помимо этого положения отдельно выделены случаи, когда нулевая отчетность предоставляться не должна:

- когда компания приобрела у граждан имущество или имущественные права, принадлежащие им по праву собственности;

- если выплаты получает ИП, в том числе как участник инвестиционного товарищества.

В данных случаях налог взимается с тех, кто получил доход. Ответственное лицо должно самостоятельно отчитаться в налоговый орган.

Работодатель не является в этом случае ответственным лицом и не обязан заполнять сведения в справке по форме 2-НДФЛ.

Некоторые бухгалтеры считают, что если предприятие не представляет справку 2-НДФЛ с нулевыми значениями, то необходимо направить в отделение налоговой инспекции заявление в произвольной форме, где будет указано, по какой причине не были осуществлены выплаты в пользу физических лиц, и, соответственно, не были поданы справки по форме 2-НДФЛ.

На самом деле, такое заявление подавать не требуется: Если все же есть необходимость в предоставлении нулевой справки 2-НДФЛ, то заполнять ее необходимо определенным способом:

- на титульном листе необходимо отметить все сведения о работодателе;

- в справке указать данные на сотрудника, но без заработной платы и удержанного налога;

- справка подписывается уполномоченным лицом и заверяется печатью работодателя:

Работодатели, которые начисляют в пользу своих работников заработную плату и удерживают с нее налог, автоматически принимают на себя обязательства по предоставлению соответствующей отчетности в налоговую инспекцию.

https://www.youtube.com/watch?v=Rtj9lHYEyrM

Данная форма подается по итогам 2017 года в следующие сроки:

- не позднее 01.04.2018 г. (признак 1);

- с 2017 года и до даты ликвидации/реорганизации — если компания ликвидируется или принято решение о ее реорганизации, то справка должна быть подана за период, в котором заработная плата начислялась, и удерживался налог;

Нужно ли сдавать нулевую справку 2-НДФЛ?

Это возможно, если компания только зарегистрировалась и не успела начать работу, находится на этапе ликвидации, вынуждена простаивать из-за сезонного фактора или финансовых затруднений.

ВниманиеИз разъяснений ФНС следует, что компании или ИП, не выплачивающие денежные средства персоналу, могут не готовить и не сдавать отчетность по форме 6-НДФЛ за 2017 год и любые другие периоды. Налоговики не имеют права заставить простаивающее юридическое лицо формировать отчетную форму.Источник: https://warmedia.

ru/2-%D0%BD%D0%B4%D1%84%D0%BB-%D0%BD%D1%83%D0%BB%D0%B5%D0%B2%D0%B0%D1%8F/Субъекты хозяйствования, а также предприниматели, у которых в штате наемные работники, обязаны подавать в ИМНС по месту регистрации ежегодные показатели в декларации 2.

В них отражают заработную плату и удержанный подоходный налог. Не всегда бухгалтерам понятно, нужно ли представлять 2 НДФЛ справку, сформированную с нулевыми показателями, если в отчетном периоде прибыль в пользу физ.

лиц не начислена и налог соответственно не удерживали и не перечисляли в казну.В таблице указано, куда подают декларацию НДФЛ 2.При необходимости, формируют нулевую справку по форме 2 НДФЛ следующим образом:

- Титул в нулевом отчете заполняется привычным способом;

- руководитель подписывает нулевой расчет и заверяет печатью.

- в расчете подаются сведения о физ. лице без указания информации о прибыли и подоходном налоге;

Пример заполнения нулевого отчета:Субъекты хозяйствования, которые в течение отчетного года начисляли прибыль, удерживали и передавали подоходный налог в казну, обязаны представлять бланк формы 2 НДФЛ в сроки, установленные законодательством.Напомним, когда сдавать декларацию за 2017:

- Для декларации с признаком 1 срок подачи – 1 апреля 2020 года;

- для отчета с признаком 2, когда удержать подоходный налог невозможно, срок подачи – 1 марта 2020 года;

с 2017 года и до дня реорганизации или ликвидации субъекта хозяйствования, если приняли такое решение, декларацию формируют за период времени, где заработок начисляли, и удерживали НДФЛ.Декларация 2 НДФЛ заполняется единожды по итогам календарного года на каждого сотрудника организации. Это делается для учета налогообложения, когда при необходимости налог возвращают физ.

лицу по заявлению.Если в течение отчетного периода выплаты работнику не перечислялись, соответственно не было базы для начисления, удержания подоходного налога. В таком случае, субъект хозяйствования не налоговый агент и представлять нулевую декларацию 2 НДФЛ не должен. Эта норма регламентирована в статье 230 п.

2.Кроме того, нулевую справку подавать не нужно в следующих случаях:

- При приобретении субъектом хозяйствования имущества или прав на него у физ. лиц;

- если прибыль получает индивидуальный предприниматель.

В обоих вариантах подоходный налог взимается с тех, кто получил прибыль. Это лицо самостоятельно подает сведения в фискальные органы.Если в штате организации нет наемных работников, следовательно, начисления прибыли также не совершались за отчетный период.

2-НДФЛ при нулевом доходе

Как заполнять справку ? Некоторые компании и ИП боятся показывать инспектору отчетность по подоходному налогу с нулевыми показателями.

Нулевая отчетность может получиться в том случае, если в течение года работникам не начисляли заработную плату или в штате организации нет ни одного сотрудника.

Также выход на нулевую отчетность возможен, если все работники фирмы в силу экономических обстоятельств были отправлены на отдых без сохранения заработной платы на длительный срок.

Обычно нулевой доход персонала свидетельствует о бесперспективности существования компании, что является сигналом к прекращению бизнеса для налоговых инспекторов.

https://www.youtube.com/watch?v=ETemfE7djLI

Также см. «». Для составления отчетности по форме 2-НДФЛ необходимо корректно рассчитать налог. А для этого, в первую очередь, следует правильно определить объект налогообложения по подоходному налогу. Закон признает объектом доход, который был получен физлицом – налогоплательщиком.

Для резидентов РФ объектом выступает любое обогащение. Для нерезидентов – только тот, который получен от источников в России.

Вообще, платить налоги следует лишь с тех доходов, которые являются объектами налогообложения. См. «». Налоговым кодексом определен перечень доходов, которые выступают объектом налогообложения. К ним относят:

- вознаграждения за выполненную работу или оказанные услуги;

- проценты и дивиденды, полученные физлицом;

- доходы от сдачи имущества в аренду;

- доходы от продажи имущества.

Перечень доходов может быть дополнен, так как является открытым.

Не подпадают под НДФЛ такие доходы:

- материальная помощь, сумма которой не превышает 4000 рублей в год;

- материальная помощь, выплаченная при рождении ребенка, если ее сумма не превышает 50 000 рублей;

- пособия по беременности и родам;

- подарки, стоимостью не более 4000 рублей в год;

- компенсации работникам за труд в опасных и вредных условиях;

- возмещение процентов за пользование кредитом для работников, оформивших заем на приобретение или строительство жилья.

Следует понимать, что доходом может быть только экономическая выгода, которую можно оценить. Например, если работнику компенсированы затраты на проезд в командировке, данную сумму нельзя отнести к доходу Организации, которые являются налоговыми агентами по НДФЛ, обязаны ежегодно сдавать в инспекцию справки по форме 2-НДФЛ.

В них отражают суммы начисленного, а также фактически полученного людьми дохода. В справках указывают сведения о суммах налога: рассчитанного, удержанного и отданного в казну.

В итоге, можно не заполнять. Также см. «», «». Если у организации нет наемных работников, ей не нужно сдавать нулевые справки.

Это объясняется тем, что в данном случае организация не выступает в роли налогового агента.

Важно отметить, что при отсутствии наемных лиц заполнить справку 2-НДФЛ невозможно в принципе.

Аналогичный подход и в случае в нулевой СЗВ-М (см.

«»). Следует понимать, что инспекторы могут заинтересоваться организацией, которая длительный период времени не ведет деятельность или не начисляет работникам заработную плату.

В этом случае не исключена внеплановая камеральная и (или) выездная проверки.

В ходе них придется предоставить ряд документов. Налоговики вправе затребовать материалы, подтверждающие убыточность деятельности, вследствие чего было принято решение приостановить работу компании. Зачастую, в таких ревизиях проверяют большой объем информации.

Инспекторы стараются выяснить причину такого развития компании. Иногда руководителю предлагают выбрать другую стратегию развития бизнеса, хотя это уже выходит за грань налогового контроля.

Среди бухгалтеров бытует мнение, что при наличии только нулевых справок по форме 2-НДФЛ уже по итогам года необходимо сдать специальное заявление.

И в нем отобразить причины, почему организация не предоставила справки по форме 2-НДФЛ и отсутствовали выплаты в пользу физлиц. Учтите: Налоговым кодексом не предусмотрена обязанность по сдаче такой отчетности, поэтому предоставлять подобные заявления в налоговые органы не нужно.

, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Видео:Как посмотреть или скачать справку 2-НДФЛСкачать

Можно ли выдавать справку 2 ндфл нулевую

Все компании и индивидуальные предприниматели, которые осуществляют свои функции, имея в штате сотрудников, обязаны перечислять взносы во внебюджетные фонды и исполнять обязанности налогового агента по налогу на доходы.

Помимо доходов, которые выступают объектом для обложения подоходным налогом, законом России предусматриваются категории доходов, освобожденные от уплаты данного налога. К ним, в частности, относятся различные пособия, за исключением больничных пособий, а также компенсационные выплаты.

Таким образом, не подлежат налогообложению такие виды доходов, как:

- Выплаты работнику в связи с увольнением (за исключением компенсаций за неиспользованный отпуск);

- Выплаты, связанные с командировочными расходами.

Однако для некоторых категорий командировочных расходов установлены ограничения на возможность принять к учету в полном объеме. Так, от обложения данным налогом освобождаются суточные работнику в пределах 700 рублей в поездках по стране и 2500 рублей при поездке за рубеж.

https://www.youtube.com/watch?v=Fj8JEsHrHY4

В зависимости от статуса к доходам налогоплательщика могут быть установлены налоговые ставки в размере 13%, 35% для резидентов нашей страны, для нерезидентов установлен и 13%, 15% и 30% для нерезидентов.

Ставка в размере 13% используется:

- для всех категорий доходов от исполнения трудовых функций, в том числе и отпускных, выплачиваемых работодателем;

- для доходов бизнесменов, которые обязаны перечислять в бюджет НДФЛ вместо уплаты налога на прибыль;

- при получении доходов от реализации определенных категорий имущества;

- при поступлении дохода от участия в других организациях (дивидендов).

Ставка 35% используется в случаях:

- Выигрыша в размере, превышающем 4000 рублей;

- При получении экономической выгоды в виде экономии на процентах;

- Для доходов в сумме процентов по вкладам.

Все компании или индивидуальные предприниматели, имеющие в штате сотрудников, обязаны ежегодно представлять в органы налогового контроля отчет по форме 2-НДФЛ. Этот отчет позволяет налоговикам проверить, насколько ответственно компании исполняют роль налоговых агентов по НДФЛ.

В том случае, если численность персонала компании не более десяти человек, на законодательном уровне разрешается представлять в инспекцию отчет в бумажном формате. Если же работников более 10 человек, передать 2-НДФЛ в органы налогового контроля можно только в электронном виде.

Несмотря на то, что представлять в инспекцию отчет следует один раз в год, в случае необходимости данная справка должна быть выдана работнику компании по первому требованию.

Отчитаться перед фискальными органами следует не позднее 1 апреля по месту регистрации компании (или индивидуального предпринимателя).

В процессе осуществления компанией видов деятельности, для которых она создавалась, нередко возникают ситуации, когда по итогам периода получена не прибыль, а убыток и выплаты сотрудникам в это время не производились.

Нередко кризис в компании вынуждает работодателей отправлять сотрудников в неоплачиваемые отпуска, разумеется, никаких выплат для них в этот период не предусматривается.

Помимо сложной экономической обстановки в организации, отсутствие доходов может быть связано с началом деятельности, когда после регистрации фирма еще не успела выйти на уровень безубыточности.

В этих случаях у бухгалтеров возникает вопрос, необходимо ли формировать нулевую справку 2-НДФЛ? По мнению налоговых органов, при отсутствии дохода, компания не является налоговым агентом для налогоплательщиков и, следовательно, необходимости представлять справку по форме 2-НДФЛ не возникает.

Таким образом, законодательство не предусматривает для компаний необходимости сдавать нулевые справки 2-НДФЛ. Тем не менее, многие бухгалтера все же формируют по итогам года этот отчет даже при отсутствии дохода и передают в инспекцию вместе с пояснительной запиской о причине отсутствия выплат в пользу сотрудников.

Разумеется, компания, которая на протяжении большого периода времени фактически не осуществляет деятельность и не выплачивает работникам заработную плату, становится объектом пристального внимания органов налогового контроля.

И если такая ситуация возникла, то не исключена вероятность проведения внеплановых камеральных и выездных проверок. В первую очередь, органы фискального контроля потребуют документы, подтверждающие получение убытка в ходе осуществления деятельности.

Так налоговики пытаются определить, насколько реальны для компании перспективы банкротства.

Для того чтобы правильно составить справку 2-НДФЛ следует воспользоваться сведениями налоговых регистров по учету налога на доходы. Показатели доходов, полученных налогоплательщиками, а также суммы налоговых вычетов отражаются в справке в рублях и копейках. В то время как суммы налога должны быть указаны в полных рублях согласно правилам математического округления.

Бланк формы 2-НДФЛ можно скачать по ссылке ниже:

Документы для скачивания (бесплатно)

- Справка о доходах физического лица (форма 2-НДФЛ)

Справка 2-НДФЛ состоит из пяти разделов, в которых раскрываются сведения:

- Об организации, удерживающей и перечисляющей в бюджет рассчитанные суммы налога, то есть о налоговом агенте;

- О получателе доходов;

- О видах доходов, облагаемых разными ставками налога на доходы;

- О размерах вычетов, на получение которых физическое лицо имеет законное право;

- Об общих суммах дохода и начисленного налога.

Справку следует заполнять следующим образом:

ВАЖНО: Заполненная справка 2-НДФЛ должна быть подписана руководителем организации – налоговым агентом и заверена печатью.

https://www.youtube.com/watch?v=HA7lKXCGiuw

В соответствие с требованиями налогового законодательства в случае отсутствия функций налогового агента у компании (работникам не выплачивается заработная плата, деятельность фактически не ведется) у компании нет необходимости формировать и представлять в органы налогового контроля отчет по форме 2-НДФЛ.

Компаниям, на которых государством возложена обязанность исполнять функции налогового агента, непременно, следует ответственно подходить к вопросам расчетов с бюджетом. Нужно отслеживать каждое изменение налогового законодательства и вовремя реализовывать эти нововведения в практической жизни.

Отсутствие у налогового агента возможности удержать исчисленный налог может возникнуть в ситуации, когда изменился статус налогового резидента и резидент стал нерезидентом. В связи с этим соответственно изменилась и налоговая ставка по НДФЛ. Также нередко возникают ситуации, когда часть дохода сотрудник получает в натуральной форме или возникла материальная выгода в пользу работника.

Обо всех случаях выплаты доходов сотрудникам без удержания соответствующих сумм подоходного налога следует непременно уведомить налоговиков. Помимо органов налогового контроля в известность необходимо поставить и самого работника.

Непредставление информации об отсутствии возможности удержать налог из доходов сотрудника грозит компании штрафом в размере от 200 до 500 рублей. В том случае, если данное нарушение налоговики самостоятельно обнаружат при проведении проверки, компании придется заплатить еще и пени по данному налогу.

Все эти ситуации на практике осложняют жизнь бухгалтеру, тем самым сокращая сроки передачи отчетной справки в инспекцию.

Свежие комментарии

- admin к записи Покупка товаров у физического лица: бухгалтерский учет, документы, налоги

- admin к записи Перевод беременной сотрудницы на легкий труд

- admin к записи Перевод беременной сотрудницы на легкий труд

- admin к записи Перевод беременной сотрудницы на легкий труд

- admin к записи Перевод беременной сотрудницы на легкий труд

Практически каждому работнику требуется справка по форме 2-НДФЛ. Как ее правильно заполнить, и в какие сроки передать, если у работника не было доходов или он работает в обособленном подразделении? Как рассчитать стандартные налоговые вычеты при нулевых доходах? Рассмотрим эти ситуации подробно.

Справку 2-НДФЛ оформляет работодатель для представления в налоговую инспекцию при сдаче отчетности, а также для выдачи работнику по его заявлению (п. 3 cт. 230 НК РФ).

Работодатель не имеет права отказывать сотруднику в выдаче справки. Но сроков выдачи справки и ответственности за отказ в ее выдаче в законодательстве пока нет. При отказе вас могут привлечь только к административной ответственности на основании ст. 5.27 и 5.39 КоАП РФ.

Форма справки 2-НДФЛ утверждена приказом ФНС России № ММВ-7-3/611@.от 17.11.2010.

Случаи, когда работнику нужна справка 2-НДФЛ:

— при смене места работы, если такое произошло в течение года, а не с января текущего года (абз. 2 п. 3 cт. 218 НК РФ);

— при получении кредита в банке;

— при заполнении декларации форме 3-НДФЛ (для получения вычетов, при продаже имущества, обучении, покупке медикаментов, благотворительности и пр.);

— в других случаях по заявлению работника.

Такое может произойти, если женщина была в отпуске по уходу за ребенком, и, как известно, пособие по нему не облагается НДФЛ (п. 1 cт. 217 НК). А, поскольку в справке 2-НДФЛ отражаются только облагаемые НДФЛ доходы, то суммы пособия в ней не отражаются.

Еще один случай с нулевыми доходами – когда работник находился в отпуске без содержания в течение всего налогового периода.

Например, машинистка Петренко И.П. 21 мая 2013 выходит на работу из отпуска по уходу за ребенком, в котором была до 20 мая 2013. Она пишет заявление с просьбой выдать ей справку 2-НДФЛ для получения кредита. Нужно ли Петренко И.П. выдать справку 2-НДФЛ и как ее заполнить?

Справка по форме 2-НДФЛ гражданам с нулевыми доходами выдается, только заполнена она будет следующим образом. Поскольку доходов никаких не было, то заполняются лишь реквизиты работодателя, сведения о работнике, ставятся подпись работодателя и его печать. Все остальные поля останутся пустыми.

https://www.youtube.com/watch?v=W77ZLtLXCtc

К тому же, помимо справки 2-НДФЛ, сотруднице может понадобиться справка о том, что она трудилась у данного работодателя, но заработная плата за такой-то период не начислялась в связи с нахождением сотрудницы в отпуске по уходу за ребенком (либо без содержания). Она пишется в произвольной форме.

В мае 2013 работница Петренко И.П. выходит на работу после завершения по уходу за ребенком. У нее девочка трехлетнего возраста. Заявление на детский вычет она написала в июне 2013. С какого времени ей предоставлять вычет на ребенка: с мая, когда она вышла на работу, с июня, когда написано было заявление или с начала года?

По НДФЛ определен налоговый период — год (cт. 216 НК РФ).

Предоставление работнику стандартных налоговых вычетов на основании п. 3 ст. 210 и ст. 218 НК РФ возможно за каждый месяц налогового периода только по доходам, облагаемым по ставке 13%.

Право на получение ежемесячных детских вычетов не зависит:

💥 Видео

Как заполнить 2 НДФЛ, если зарплата за декабрь выплачена в январеСкачать

Заполнение отчета 6-НДФЛ и справок 2-НДФЛ с учетом аванса за декабрь 2022 г. фиксированной суммойСкачать

Загрузить справки 2-ндфл в отчет 6-ндфл. Сбис онлайнСкачать

Справка 2 ндфл. Что необходимо знать о заполнении справки 2ндфл?Скачать

53 Документ Справка о доходах 2 НДФЛСкачать

За какой период нужна справка 2 НДФЛ для ипотеки? Срок действия справкиСкачать

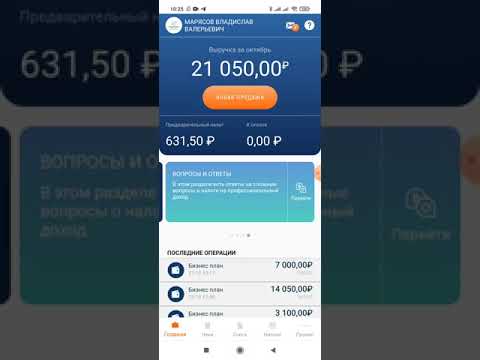

Справка о доходах самозанятого. Как получить. Где взять справку самозанятому о доходахСкачать

Декларация 3-НДФЛ 2024 инструкция по заполнению: Имущественный налоговый вычет при покупке квартирыСкачать

Как сделать справку о доходах через Мой Налог за три месяца 2021 г. Понятная видео инструкция!Скачать

Ошибки при переносе данных со справки 2 НДФЛ брокера в декларациюСкачать

🎁 Как взять справку 2-НДФЛ онлайн. Забирайте подарок в закрепленном комментарииСкачать

6-НДФЛ новая форма с 2021г. 2-НДФЛ отменяется. Изменения в налоговом учете с 1 января 2021г.Скачать

Справка 2-НДФЛ-"подделка" и статья 327 УК РФСкачать

Как получить справку 2 НДФЛ через ГосуслугиСкачать

Фиктивная справка 2 НДФЛ. Что грозит? #shortsСкачать

6-НДФЛ: правила расчета и заполнения за 2 квартал 2023 г. Исправление ошибок прошлых периодовСкачать

Не только работодатель может предоставить справку 2-НДФЛСкачать