В грамотном финансовом анализе вполне закономерно заинтересованы, наверное, все компании, чья деятельность направлена на получение прибыли.

Финансовая устойчивость предприятия определяется путем произведения ряда расчетов – информационной базой для них выступает бухгалтерский баланс.

Большую роль здесь играет коэффициент автономии, который в некоторых источниках носит «говорящее» название – коэффициент финансовой независимости.

Обсудим, каким образом можно вычислить коэффициент автономии, его экономический смысл, нормативные значения, а также рассмотрим пример расчета.

- Коэффициент автономии – это…

- Что показывает коэффициент автономии?

- Коэффициент автономии – нормативное значение

- Формула расчета коэффициента автономии

- Пример расчета коэффициента автономии

- Подводим итоги

- Коэффициенты финансовой устойчивости

- Коэффициент автономии (финансовой независимости, концентрации собственного капитала в активах)

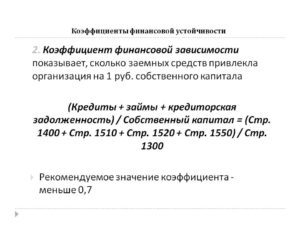

- Коэффициент финансовой зависимости

- Коэффициент соотношения заемных и собственных средств

- Коэффициент маневренности собственных оборотных средств (коэффициент маневренности собственного капитала)

- Коэффициент соотношения мобильных и иммобилизованных активов

- Коэффициент обеспеченности оборотного капитала собственными источниками финансирования

- Коэффициент обеспеченности собственными средствами

- Коэффициент обеспеченности запасов собственными средствами

- Коэффициент сохранности собственного капитала

- Коэффициент финансовой зависимости: формула по балансу, нормативное значение

- Определение КФЗ

- Факторы воздействия на стабильность капитала

- Как подсчитывается КФЗ

- Методы подсчета показателя КФЗ

- Интерпретация КФЗ

- Как повысить КФЗ

- Выводы

- Формула: коэффициент финансовой зависимости. Расчет. Коэффициент финансовой зависимости — формула по балансу

- Общие сведения

- Формула расчета

- Формула расчета по балансу

- Нормативное значение

- Комплексный анализ

- Пример расчета

- Показатели финансовой зависимости

- Виды показателей финансовой зависимости

- Расчет показателя финансовой зависимости

- 💡 Видео

Коэффициент автономии – это…

Экономисты выделяют четыре основные группы финансовых коэффициентов:

- деловой активности;

- ликвидности;

- рентабельности;

- финансовой устойчивости.

Коэффициент автономии входит в последнюю группу.

Зачастую возникает некая путаница между ликвидностью и финансовой устойчивостью – понятно, что везде деньги… так в чем разница? Ключевое отличие в оценке благосостояния компании: расчет коэффициентов ликвидности позволяет произвести оценку краткосрочной платежеспособности компании, а определение финансовой устойчивости направлено на получение информации о долгосрочной.

Коэффициент автономии является эффективным индикатором, позволяющим оценить финансовую стабильность и независимость компании

Коэффициент автономии – это отношение собственного капитала организации к общей сумме имеющихся у нее активов.

Он рассчитывается для того, чтобы узнать – насколько компания зависит от кредиторов.

Чем больше значение, которое принимает коэффициент, тем устойчивее финансовое положение фирмы (она автономна, кредиторы не могут сильно повлиять на состояние дел, если внезапно затребуют долги).

На самом деле все очень логично – компания обладает независимостью, когда она способна без ущерба для своей обычной деятельности выплатить долговые обязательства. Конечно, в наше время наличие кредитов – скорее необходимость, чем роскошь.

Кто-то упорно продолжает считать, будто всякий займ – это плохо, руководствуясь поговоркой о том, что «берешь чужие ненадолго, а отдаешь свои и навсегда».

Однако сегодня такой подход к предпринимательству катастрофически устарел: кредиторская задолженность является не просто нормой, она даже нужна для эффективного развития и расширения бизнеса.

Статья увольнения по собственному желанию

Но загвоздка все-таки есть – нельзя набирать вагон и маленькую тележку кредитов, не увеличивая активы, иначе деятельность компании будет напоминать мыльный пузырь, которой, несомненно, красив, но крайне недолговечен. Расчет коэффициента автономии как раз и позволяет узнать, не перегибает ли палку руководство в желании беззаботно тратить заемные деньги, не создавая или не приумножая при этом собственный капитал.

Совет: инвестиции и займы – стандартные составляющие любого современного бизнеса, но не стоит радостно вестись на каждое письмо с коммерческим предложением о кредите, поскольку для начала стоит определиться с финансовой устойчивостью фирмы. Возможно, еще один долг – неподъемная ноша, способная загубить дело всей вашей жизни.

Что показывает коэффициент автономии?

Если вдуматься в смысл формулы расчета, то все станет предельно ясно – коэффициент автономии позволяет выяснить, насколько сильно компания зависит от кредиторов; он является своеобразным индикатором стабильности. Чем выше его значение, тем более устойчива компания в финансовом плане, и наоборот.

Но не стоит впадать в крайность и считать, что если показатель стремится к единице, то бизнес процветает и дела идут отлично. Все иначе, ведь в подобном случае предприятие легко может сдать свои позиции в конкурентной борьбе из-за отсутствия возможности приобретать новое оборудование, идя в ногу с прогрессом.

Коэффициент автономии – нормативное значение

Все познается в сравнении, поэтому мало банально рассчитать коэффициент автономии по представленной выше формуле. Полученное значение надо с чем-то соотнести, чтобы понять, как обстоят дела в компании.

Специалисты сформулировали нормативное значение, зная которое, можно оценить финансовую независимость организации. В России оно составляет 0,5 и более, причем оптимальный коэффициент независимости – 0,6-0,7.

Мировая практика оперирует несколько иными цифрами – считается, что собственный капитал должен составлять хотя бы 30-40% процентов от валюты баланса.

Но в российской действительности это слишком мало, так как наш бизнес периодически штормит из-за нередких экономических кризисов, оставляющих после себя множество проблем для предпринимателей.

В любом случае надо иметь в виду, что значение коэффициента автономии закономерно и существенно зависит от отрасли, к которой относится компания.

Совет: обычно рекомендуется рассматривать коэффициент независимости в динамике (то есть сравнивать значения за несколько лет), тогда анализ финансового состояния фирмы будет полнее полным и всесторонним.

Формула расчета коэффициента автономии

Чтобы произвести вычисления, необходимо иметь в распоряжении финансовую отчетность компании, а именно бухгалтерский баланс.

Коэффициент автономии = Собственный капитал и резервы / Активы

https://www.youtube.com/watch?v=XXT92_ChbbM

Данную формулу можно записать иначе, воспользовавшись кодами строк в бухгалтерском балансе (форма 1):

Коэффициент автономии = строка 1300 / строка 1600, где

- строка 1300 – итог по разделу III «Капитал и резервы»;

- строка 1700 – итог по активу (валюта баланса).

Формула представлена в соответствии с формой №1 бухгалтерского баланса, утвержденной Приказом Минфина России от 02.07.2010 N 66н.

Лучше всего, конечно, ориентироваться на смысл, а не на коды строк, поскольку периодически структура отчетности меняется, да и новая документация внедряется с пугающей скоростью – например, не так давно был разработан и предложен организациям к использованию универсальный передаточный документ, позволяющий существенно сэкономить время работников бухгалтерии.

Пример расчета коэффициента автономии

Тем, кто имеет представление о процессе составления основных проводок в бухгалтерском учете и понимает, как они влияют на баланс предприятия, будет несложно вычислить коэффициент автономии и оценить с его помощью финансовое положение компании.

Пример: рассчитаем коэффициент автономии по бухгалтерскому балансу организации (за 2017 год), занимающейся продажей строительных материалов.

АктивПассив

Нужные значения, которые следует подставить в формулу, выделены красными прямоугольниками. Для удобства сведем данные в таблицу:

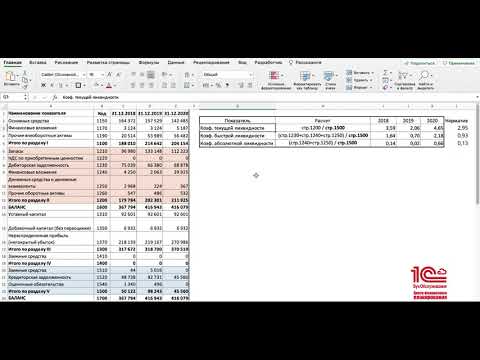

| Год | Собственный капитал (строка 1300) | Активы (строка 1600) | Коэффициент автономии |

| 2015 | 230 | 1912 | 230 / 1912 = 0,12 |

| 2016 | 839 | 10991 | 839 / 10991 = 0,08 |

| 2017 | 1823 | 12854 | 1823 / 12854 = 0,14 |

Произведенные расчеты позволяют сделать следующий вывод – компания не обладает достаточной финансовой независимостью, потому что коэффициент автономии значительно отклоняется в худшую сторону от нормативного значения в 0,5. То есть речи о стабильности в данной ситуации не идет, поскольку собственных средств крайне мало.

Подводим итоги

Любое дело, связанное с цифрами (будь то анализ бухгалтерского баланса или учет бензина по топливным картам), требует внимательности и четкого понимания ситуации. Вычисление коэффициента автономии займет пару минут и не составит трудности даже для новичков в области финансовых расчетов, однако он позволит довольно точно оценить состояние дел компании и ее независимость от кредиторов.

По российским нормативам коэффициент автономии должен превышать 0,5, но в каждой ситуации надо учитывать специфику конкретной организации и ее принадлежность к определенной отрасли: то есть для адекватного анализа необходимо знать, какие показатели имеют другие стабильные фирмы из той же сферы деятельности.

Видео:Оценка предприятия / Ликвидность, оборачиваемость, прибыльностьСкачать

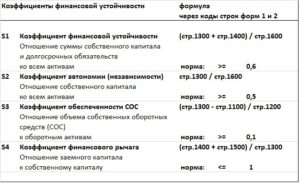

Коэффициенты финансовой устойчивости

Одной из характеристик стабильного положения предприятия служит его финансовая устойчивость.

Нижеприведенные коэффициенты финансовой устойчивости, характеризуют независимость по каждому элементу активов предприятия и по имуществу в целом, дают возможность измерить, достаточно ли устойчива компания в финансовом отношении.

Коэффициент автономии

Коэффициент финансовой зависимости

Коэффициент соотношения заемных и собственных средств

Коэффициент маневренности собственных оборотных средств

Коэффициент соотношения мобильных и иммобилизованных активов

https://www.youtube.com/watch?v=UdsuCGrLyuo

Коэффициент обеспеченности оборотного капитала собственными источниками финансирования

Коэффициент обеспеченности собственными средствами

Коэффициент обеспеченности запасов собственными средствами

Коэффициент сохранности собственного капитала

Наиболее простые коэффициенты финансовой устойчивости характеризуют соотношения между активами и обязательствами в целом, без учета их структуры. Важнейшим показателем данной группы является коэффициент автономии (или финансовой независимости, или концентрации собственного капитала в активах).

Устойчивое финансовое положение предприятия – это результат умелого управления всей совокупностью производственных и хозяйственных факторов, определяющих результаты деятельности предприятия.

Финансовая устойчивость обусловлена как стабильностью экономической среды, в рамках которой осуществляется деятельность предприятия, так и от результатов его функционирования, его активного и эффективного реагирования на изменения внутренних и внешних факторов.

Основной задачей анализа финансовой устойчивости предприятия является оценка степени независимости от заемных источников финансирования. В процессе анализа необходимо дать ответы на вопросы: насколько компания независима с финансовой точки зрения, растет или снижается уровень этой независимости и отвечает ли состояние его активов и пассивов задачам ее финансово-хозяйственной деятельности.

В классической теории анализа финансовой отчетности под финансовой устойчивостью понимают такое соотношение активов и обязательств организации, которое гарантирует определенный уровень риска несостоятельности организации.

Таким образом, в качестве показателей финансовой устойчивости могут быть использованы коэффициенты, характеризующие структуру актива и пассива баланса, а также соотношения между отдельными статьями актива и пассива (относительные показатели финансовой устойчивости).

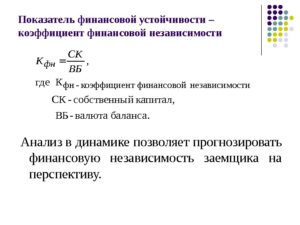

Коэффициент автономии (финансовой независимости, концентрации собственного капитала в активах)

Характеризует независимость предприятия от заемных средств и показывает долю собственных средств в общей стоимости всех средств предприятия. Чем выше значение данного коэффициента, тем финансово устойчивее, стабильнее и более независимо от внешних кредиторов предприятие:

Коэффициент автономии (независимости) = Собственный капитал / Активы

Ка = (стр. 490 + стр. 640 + стр.650) / стр. 700 форма №1

или

Ка =стр. 490 / стр. 700

По форме бухбаланса с 2011 года формула имеет вид: Ка = стр. 1300 / стр. 1600

Нормативным общепринятым значением показателя считается значение коэффициента автономии больше 0,5 но не более 0,7. Но необходимо учитывать то что, коэффициент независимости значительно зависит от отраслевой специфики (соотношения внеоборотных и оборотных активов).

Чем выше у предприятия доля внеоборотных активов (производство требует значительного количества основных средств), тем больше долгосрочных источников необходимо для их финансирования, а это означает что, больше должна быть доля собственного капитала (выше коэффициент автономии).

Отметим что, в международной практике распространен показатель debt ratio (коэффициент финансовой зависимости), противоположный по смыслу коэффициенту автономии, но тоже характеризующий соотношение собственного и заемного капитала.

Достаточно высоким уровнем коэффициента независимости в США и европейских странах считается 0,5-0,6. При этом сумма обязательств не превышает величины собственных средств, что обеспечивает кредиторам приемлемый уровень риска. В странах Азии (Япония, Южная Корея) достаточным считается значение 0,3.

При отсутствии обоснованных нормативов данный показатель оценивается в динамике. Уменьшение значения свидетельствует о повышении риска и снижении финансовой устойчивости.

Причем, с увеличением доли обязательств не только повышается риск их непогашения, кроме того, возрастают процентные расходы, и усиливается зависимость компании от возможных изменений процентных ставок.

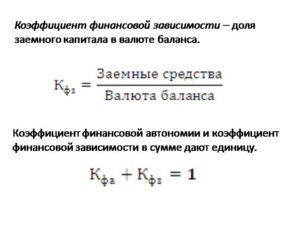

Коэффициент финансовой зависимости

Коэффициент финансовой зависимости, характеризующий зависимость от внешних источников финансирования (т.е. какую долю во всей структуре капитала занимают заемные средства). Показатель широко применяется на западе. Показатель определяется как отношение общего долга (суммы краткосрочных обязательств и долгосрочных обязательств ) и суммарных активов.

Коэффициент финансовой зависимости = Обязательства / Активы

В соответствии с Приказом Минрегиона РФ от 17.04.2010 №173 коэффициент финансовой зависимости определяется по формуле:

Кфз = (Д0 + КО — Зу + Дбп + Р) / П

где,Кфз — коэффициент финансовой зависимости;Д0 — долгосрочные обязательства;КО — краткосрочные обязательства;Зу — задолженность перед учредителями;Дбп — доходы будущих периодов;Р — резервы предстоящих расходов;

П — пассивы.

https://www.youtube.com/watch?v=M4ALm8XX_F8

Кфз = (стр. 590 + стр. 690 — стр. 630 — стр. 640 — стр. 650) / стр. 700 ф. №1

Кфз = (стр. 1400 + стр. 1500 — Зу — стр. 1530 — стр. 1540) / стр. 1700

Отметим что, строка «Задолженность перед участниками (учредителями) по выплате доходов» (в прежней форме – код 630) исключена из новой формы, поскольку эта задолженность является кредиторской и может быть раскрыта в пояснениях к финансовой отчетности.

Рекомендуемое значение данного коэффициента должно быть меньше 0,8. Оптимальным является коэффициент 0.5 (т.е. равное соотношение собственного и заемного капитала). При значении показателя меньше 0,8 говорит о том, что обязательства должны занимать менее 80% в структуре капитала.

Коэффициент соотношения заемных и собственных средств

Этот коэффициент дает наиболее общую оценку финансовой устойчивости. Показывает, сколько единиц привлеченных средств приходится на каждую единицу собственных средств:

Коэффициент соотношения заемного и собственного капитала = Заемный капитал / Собственный капитал

Кзс = (стр. 590 + стр. 690 — стр. 640 — стр. 650) / (стр. 490 + стр. 640 + стр. 650) форма №1

или

Кзс = (стр.590 + стр.690) / стр.490

Кзс = (стр. 1500 + стр. 1400) / стр. 1300

Анализируют изменение значения показателя в динамике. Рост показателя в динамике свидетельствует об усилении зависимости предприятия от внешних инвесторов и кредиторов. Рекомендуемое значение Кзс 0,7 сигнализирует о том, что финансовая устойчивость предприятия вызывает сомнение.

Чем выше значение показателя, тем выше степень риска инвесторов, поскольку в случае невыполнения обязательств по платежам возрастает возможность банкротства.

Коэффициент маневренности собственных оборотных средств (коэффициент маневренности собственного капитала)

Данный коэффициент показывает, какая часть собственного оборотного капитала находится в обороте. Коэффициент маневренности должен быть достаточно высоким, чтобы обеспечить гибкость в использовании собственных средств:

Коэффициент маневренности собственных оборотных средств = Собственные оборотные средства / Собственный капитал

Км = (стр. 490 — стр. 190) / стр. 490 форма №1

Км = (стр. 1300 — стр. 1100) / стр. 1300

Резкий рост данного коэффициента не может свидетельствовать о нормальной деятельности предприятия, т.к. увеличение этого показателя возможно либо при росте собственного оборотного капитала, либо при уменьшении собственных источников финансирования. Рекомендуемое значение коэффициента 0,2 – 0,5.

Коэффициент соотношения мобильных и иммобилизованных активов

Показывает сколько внеоборотных активов приходится на каждый рубль оборотных активов:

Коэффициент соотношения мобильных и иммобилизованных активов = Оборотные активы / Внеоборотные активы

Км/и = (стр. 190 + стр. 230) / (стр. 290 — стр. 244 — стр. 252) форма №1

или

Км/и = стр. 190 / стр. 290

Км/и = стр. 1100 / стр. 1200

Для данного показателя нормативных значений не установлено.

Коэффициент обеспеченности оборотного капитала собственными источниками финансирования

Коэффицент показывает наличие у предприятия собственных средств, необходимых для его финансовой устойчивости:

Коэффициент обеспеченности оборотного капитала собственными источниками финансирования = (Собственный капитал — Внеоборотные активы) / Оборотные активы

Ко = (стр. 490 — стр. 190)/(стр. 290 — стр. 230) форма №1

Ко = (стр. 1300 — стр. 1100) / стр. 1200

В методической литературе указывается что, предприятие обеспечено собственными источниками финансирования оборотного капитала при значении коэффициента ≥0,1.

Коэффициент обеспеченности собственными средствами

Коэффициент обеспеченности собственными оборотными средствами показывает достаточность у предприятия собственных средств, необходимых для финансирования текущей (операционной) деятельности, т.е. обеспечения финансовой устойчивости. Данный показатель был введен нормативно Распоряжением ФУДН от 12.08.1994 №31-р, в западной практике финансового анализа не распространен.

https://www.youtube.com/watch?v=1TpKmm1HYJ8

Формула расчета коэффициента обеспеченности собственными оборотными средствами имеет вид:

Коэффициент обеспеченности собственными средствами = (Собственный капитал — Внеоборотные активы) / Оборотные активы

Ксос = (стр. 490 — стр. 190) / стр. 290 форма №1

Ксос = (стр. 1300 — стр. 1100) / стр. 1200

Согласно вышеуказанному распоряжению показатель используется как признак несостоятельности (банкротства) предприятия. Нормальное значение показателя обеспеченности собственными средствами должно составлять не менее 0,1.

Коэффициент обеспеченности запасов собственными средствами

Коэффициент обеспеченности материальных запасов собственными средствами – показатель характеризующий уровень финансирования запасов за счет собственных источников (средств) предприятия.

Формула расчета коэффициента имеет вид:

Коэффициент обеспеченности запасов собственными средствами = Собственные оборотные средства / Запасы

Коз = (стр. 490 + стр. 590 — стр. 190) / стр. 210

Коз = (стр. 1300 + стр. 1400 — стр. 1100) / стр. 1210

В практике встречается модифицированная методика расчета этого показателя, запасы дополняются затратами (затраты в незавершенном строительстве и авансы поставщикам и подрядчикам). В этом случае формула расчета коэффициента обеспеченности запасов и затрат собственными оборотными средствами примет вид:

Коз = (Собственный капитал + Долгосрочные обязательства — Внеоборотные активы) / (Запасы + Затраты в незавершенном производстве + Авансы поставщикам и подрядчикам)

Нормативное значение коэффициента лежит в диапазоне от 0,6 до 0,8, т.е. формирование 60-80% запасов предприятия должно осуществляться за счет собственных средств. Чем выше значение показателя, тем меньше зависимость предприятия от заемного капитала в части формирования запасов и, следовательно, выше финансовая устойчивость организации.

Коэффициент сохранности собственного капитала

Показатель характеризует динамику собственного капитала. Коэффициент рассчитывается как отношение собственного капитала на конец периода к собственному капиталу на начало периода:

Коэффициент сохранности собственного капитала = Собственный капитал на конец периода /Собственный капитал на начало периода

Кскс = стр. 490 к.п. / стр. 490 н.п.

Кскс = стр. 1300 к.п. / стр. 1300 н.п.

Оптимальное значение коэффициента больше или равно 1.

Отметим что, в отличие от других коэффициентов устойчивости, это показатель не структурный, а динамический, поэтому он может соответствовать необходимому значению и при общем ухудшении финансовой ситуации.

Правила проведения арбитражным управляющим финансового анализа, указанные выше в списке стандартных методик анализа финансового состояния, предполагают также для оценки финансовой устойчивости рассчитывать такие показатели, как:

- доля просроченной кредиторской задолженности в пассивах;

- отношение дебиторской задолженности к совокупным активам.

Причем в составе дебиторской задолженности учитывается не только краткосрочная и долгосрочная дебиторская задолженность по балансу, но также и «потенциальные оборотные активы к возврату», под которыми понимаются: списанная в убыток сумма дебиторской задолженности и сумма выданных гарантий и поручительств. Информация об этих «активах» раскрывается в прилагаемой к балансу справке о наличии ценностей, учитываемых на забалансовых счетах. Предполагается, что при благоприятном для организации стечении обязательств эти суммы могут быть ею получены и использованы для погашения обязательств.

Анализ устойчивости финансового состояния на ту или иную дату позволяет выяснить, насколько правильно предприятие управляло финансовыми ресурсами в течение периода, предшествующего этой дате.

Важно, чтобы состояние финансовых ресурсов соответствовало требованиям рынка и отвечало потребностям развития предприятия, поскольку недостаточная финансовая устойчивость может привести к неплатежеспособности предприятия и отсутствию у него средств для развития производства, а избыточная – препятствовать развитию, отягощая затраты предприятия излишними запасами и резервами. Таким образом, сущность финансовой устойчивости определяется эффективным формированием, распределением и использованием финансовых ресурсов.

https://www.youtube.com/watch?v=qhWa7ocW49M

Финансовое положение предприятия считается устойчивым, если оно покрывает собственными средствами не менее половины финансовых ресурсов, необходимых для осуществления нормальной хозяйственной деятельности, эффективно использует финансовые ресурсы, соблюдает финансовую, кредитную и расчетную дисциплину, иными словами, является платежеспособным.

Финансовое положение определяется на основе анализа ликвидности и платежеспособности, а также оценки финансовой устойчивости. Анализ финансовой устойчивости компании проводят как коэффициентным методом, так и с помощью анализа показателя чистые активы и при помощи анализа абсолютных показателей.

Видео:Финансовая независимость - рассчитываем коэффициент финансовой устойчивости/ ФинансыСкачать

Коэффициент финансовой зависимости: формула по балансу, нормативное значение

Показатель финансовой зависимости относится к критериям финансовой стабильности организации. С помощью стабильности капитала демонстрируется способность фирмы функционировать и развиваться, держа баланс между приходом и расходом.

Организация может считаться таковой, если денежные вливания имеют грамотный баланс и оптимизацию, существуют определенные резервы и для нынешних задач, и для погашения имеющихся кредитных процентов.

Такое предприятие можно считать инвестиционно привлекательным, также ей будет присущ умеренный уровень риска для владельцев.

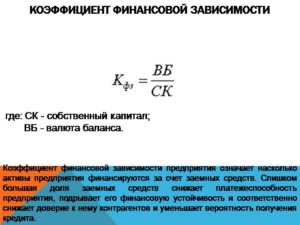

Определение КФЗ

Коэффициент финансовой зависимости это соотношение степени зависимости организации к сторонним денежным средствам. Данная характеристика является обратной к критерию концентрации личных финансов. Рост показателя обеспечивает увеличение степени кредитных денег в общей сумме капитала организации.

Если же коэффициент финансовой зависимости падает до 1, это демонстрирует абсолютную фиксацию организации ее владельцами. Проанализировать показатель можно довольно легко – в ситуации выхода за рамки 1,25, это будет означать, что каждые вложенные 1,25 рубля в финансовую базу компании имеют 25 кредитных копеек, одолженных банком.

Финансовая зависимость это также коэффициент автономии, который нередко используется в практических целях, благодаря удобству для использования в рамках детерминированной факторной оценки. Рассматриваемый КФЗ демонстрирует степень возможностей предприятия для покрытия личных долговых обязательств во время реализации финансовых средств.

Факторы воздействия на стабильность капитала

Коэффициент финансовой зависимости показывает благополучие конкретного предприятия, ее способность функционировать и развиваться, держа баланс между приходом и расходом.

Организация может считаться благополучной с денежной точки зрения, если вливания денег всегда отличаются балансом и оптимальностью, а также имеются деньги на нынешнюю деятельность и покрытие процентных ставок по кредитам.

Финансовая ситуация для предприятия сильно зависит от следующих обстоятельств:

- Личная финансовая база.

- Степень качества денежных средств.

- Объем прибыли и ее стабильность.

- Характеристика окупаемости на основе операционных и финансовых рисков.

- Параметр ликвидности.

- Способность быстрого получения дополнительных внешних кредитов.

Помимо этого, значение коэффициента двух последних характеристик напрямую зависит от стабильности капитала.

При повышении степени внешних кредитных средств во время денежной поддержки организации происходит уменьшение платежеспособности фирмы. Данное обстоятельство напрямую указывает на низкую степень финансовой независимости организации. Норматив КФЗ также влияет на отношения с партнерами и финансовыми структурами.

Значительный объем личных финансовых активов, пребывающих в капитале организации, не может выступать показателем развитости. Увеличение рентабельности корпоративных процессов осуществляется на основе своих и кредитных средств, так что очень важно подобрать оптимальное соотношение кредитной доли и личных денежных средств.

Как подсчитывается КФЗ

Формула параметра стабильности капитала имеет следующий вид:

Суммирование всех активов (пассивов баланса) / личные финансовые средства.

Также возможно использование следующих расчетов КЗ=ЗК/СК

где СК – личные деньги, а ЗК — заемные средства.

https://www.youtube.com/watch?v=vGZon_NLebo

Формула КФЗ по балансу также используется довольно часто.

Методы подсчета показателя КФЗ

Чтобы понять, как рассчитывается КФЗ, можно использовать три ключевых метода:

- Анализ ликвидности активов организации.

- Оценка мобильности бухгалтерского учета, при котором статьи отчетности классифицируются на основе простоты их реализации, а также изучения связей между приходом и расходом.

- Изучение предприятия и его возможности оплаты кредитных процентов. Также используется формирование сравнительного баланса и проведение оценки коэффициентов бизнес-активности.

Подобные способы помогают установить нормативное значение показателя КФЗ, исследовать со всех сторон и оптимально разобраться в данном вопросе. Нормой является значение до 0,7, если же этот показатель завышен, организация будет более зависимой от привлекаемых кредитных средств.

Интерпретация КФЗ

Исследуемый коэффициент финансовой зависимости рассчитывается как отношение зависимости организации от побочных финансовых вливаний.

Внушительная зависимость от побочного вливания денежных средств может стать причиной негативного положения организации в ситуациях, когда падают показатели продаж, ведь затраты на кредитные выплаты регулярно имеют место, а организация просто неспособна уменьшить их, учитывая текущие условия продаж.

Кроме того, крупные характеристики зависимости по балансу очень скоро становятся причиной следующей ситуации, при которой организации очень тяжело привлекать побочные финансовые вливания, рассчитывая на среднерыночный процент кредита, тем более, если речь идет о неблагополучных временах.

Зарубежные организации и эксперты имеют свое мнение касаемо степени привлечения дополнительного кредитного финансирования.

Наиболее распространенной точкой зрения является то, что по формуле степень личной капитализации на основе суммирования всех кредитных средств обязана иметь значительный уровень, а нижний показатель не должен превышать 0.6.

В ситуации, когда данный уровень снижен, окупаемость имеющихся средств больше не будет находиться на уровне оптимальных показателей.

Как повысить КФЗ

Следует отметить, что любые процессы, которые осуществляются для уменьшения коэффициента финансовой зависимости личного капитала, подлежат изучению в рамках экономического исследования в качестве позитивных. То есть, каждая организация должна стремиться увеличивать уровень личных финансовых активов, чтобы повышать стабильность всего предприятия.

Увеличение количества денежных средств в результате вливания доступных кредитных займов имеет положительную оценку и считается правильным шагом. Чтобы получить подобный кредит, важно предоставить расчет КФЗ, чья формула обеспечит простоту осуществления полноценных подсчетов и формирование соответствующих выводов.

По итогу выведения КФЗ показатель будет демонстрировать определенный финансовый критерий, который укажет на степень зависимости организации от кредитных средств. Норма коэффициента финансовой зависимости находится в пределах 0,5-0,7 пп, а вычисления производятся в качестве отношения личной финансовой базы к кредитным средствам.

Выводы

С помощью коэффициента финансовой зависимости можно пролить свет на ситуацию, в которой находится организация, если речь идет о зависимости от внешних финансовых вливаний.

Также формула показывает объем заемный кредитных денег, привлеченный предприятием на каждый 1 рубль личных денег.

КФЗ также позволит установить способность компании целиком погасить свои долги в случае ликвидации личных активов.

Видео:11 коэффициентов финансового анализа компанииСкачать

Формула: коэффициент финансовой зависимости. Расчет. Коэффициент финансовой зависимости — формула по балансу

Чтобы оценить эффективность проводимой руководством компании политики управления, применяется множество методик. Одной из них является определение коэффициентов финансовой устойчивости. Эта информация интересует как учредителей, так и кредиторов предприятия. Поэтому она так важна для финансовых аналитиков.

Одним из ключевых элементов представленной методики выступает формула. Коэффициент финансовой зависимости позволит оценить структуру баланса и улучшить ее в будущем периоде. Это очень полезный вид анализа. Формулу коэффициента финансовой зависимости чаще применяют западные аналитики.

В деле оценки операционной деятельности компании это один из важных показателей.

Общие сведения

Западные экономисты называют показатель Debt Ratio, который раскрывает далее приведенная формула.

Коэффициент финансовой зависимости применяется для оценки структуры баланса предприятия с точки зрения распределения его заемных средств.

В нашей стране вместо определения коэффициента финансовой зависимости по балансу чаще применяют формулу автономии компании. То есть оценку структуры источников капитала производят с точки зрения наличия собственных средств.

Однако, применяя формулу расчета коэффициента финансовой зависимости, можно оценить пассивы с обратной стороны. Именно этот показатель важен для инвесторов и свидетельствует о платежеспособности компании.

На основе этих данных кредиторы делают вывод о целесообразности предоставления ссуды.

Поэтому, производя исследования структуры капитала предприятия, следует производить оценку динамики и количества заемных средств.

https://www.youtube.com/watch?v=W_qXN1zGUEk

Заемный капитал предприятия представляет собой количество его долгосрочных и краткосрочных обязательств перед кредиторами. Эти две статьи источников пассива складывают, чтобы рассчитать коэффициент финансовой зависимости.

Формула по балансу предполагает исключение из вычислений таких статей, как «Доходы будущих периодов» и «Резервы предстоящих расходов».

Расчет формулы коэффициента финансовой зависимости осуществляется для отчетного периода без учета будущих поступлений или убываний валюты баланса.

Заемный капитал при уменьшении своего количества в структуре баланса повышает устойчивость компании. Но как показывает опыт западных производителей, он должен использоваться предприятием для увеличения прибыльности.

Формула расчета

Коэффициент финансовой зависимости, формула по балансу которого рассчитывается для операционного периода, в общем виде выглядит следующим образом.

КЗав. = Заемный капитал / Активы

Чтобы найти капитализированные источники финансирования, которые участвуют в формуле коэффициента зависимости предприятия, производят такие расчеты:

ЗК = Долгосрочные пассивы + Краткосрочные пассивы — Доходы будущих периодов — Резерв предстоящих расходов.

Это позволяет опредлить в долгосрочной перспективе зависимость деятельностиости компании от платных источников капитала.

Формула расчета по балансу

Коэффициент финансовой зависимости капитализированных источников, формула расчета которого была представлена выше, определяется при помощи Формы 1 бухгалтерского отчета. Для произведения расчетов следует применять такие строки нового баланса:

КЗав. = (с. 1400 + с. 1500 — с. 1530 — с. 1540) / с. 1700.

Эта формула коэффициента финансовой зависимости по строкам баланса актуальна с 2011 года. Для периодов, которые были отображены раньше этого срока, будет актуальна другая расшифровка статей коэффициента финансовой зависимости.

Нормативное значение

Коэффициент финансовой зависимости, формула расчета которого была рассмотрена выше, должен сопоставляться с нормативным значением. В экономической литературе многие авторы указывают его значение меньше 0,7. Однако Приказ Минрегиона РФ 173 от 17 апреля 2010 года регламентирует норматив менее 0,8. В противном же случае предприятие рассматривается как зависимое от заемного капитала.

Также следует учесть, что слишком низкое значение показателя свидетельствует о том, что компания упускает шанс расширить объем своей деятельности.

Ведь заемный капитал позволяет получать и большую прибыль.

Следует отметить, что коэффициент финансовой зависимости, формула по строкам баланса которого была подробно рассмотрена выше, должен учитывать особенности отраслевой принадлежности организации.

Комплексный анализ

Чтобы правильно оценить финансовую устойчивость предприятия, необходимо коэффициент зависимости от привлеченного капитала рассматривать в комплексе. Для этого рассчитывают показатели автономии и левериджа.

Они похожи областью исследований, однако взглянуть под разным углом на показатели позволяет каждая их формула. Коэффициент финансовой зависимости — обратный по смыслу определению автономии. Для этого показателя используют отношение собственных источников к валюте баланса.

Коэффициент финансового левериджа позволит просчитать оптимальное соотношение источников пассива.

Пример расчета

Изучая, по какой формуле рассчитывается коэффициент финансовой зависимости, следует произвести расчет в динамике. Например, на начало и конец периода. Допустим, долгосрочные пассивы уменьшились с 20 486 до 20 009 млн руб.

В это же время краткосрочные обязательства компании также стали меньше с 10 347 до 5749 млн руб. Резервы будущих расходов составили, соответственно, 0,1 и 0,13 млн руб. в начале и конце периода.

Валюта баланса благодаря всем перечисленным выше изменениям уменьшилась с 81 717 до 77 050 млн руб.

Расчет будет следующий:

КЗав.1 = (20 486 + 10 347 — 0,1) / 81 717 = 0,37.

КЗав.2 = (20 009 + 5749 — 0,13) / 77 050 = 0,33.

Можно прийти к выводу, что за рассмотренный год предприятие уменьшило количество долгосрочных и краткосрочных обязательств в структуре валюты баланса. Это привело к снижению количества совокупных средств. Однако это стало позитивной динамикой, т. к.

коэффициент финансовой зависимости уменьшился в рассмотреном периоде. Структура пассива благодаря перечисленным изменениям улучшилась. На протяжении всего исследуемого периода показатель находился в рамках норматива.

Это говорит о финансовой устойчивости объекта исследования.

https://www.youtube.com/watch?v=b3K0mG0uvgQ

Рассмотрев методику определения устойчивости предприятия, которую позволяет оценить формула, коэффициент финансовой зависимости может помочь сделать вывод о целесообразности привлечения компанией заемного капитала.

Проведя исследования в динамике и сравнив показатель с нормативом, будет несложно понять гармоничность структуры пассива баланса, а также разработать план по ее улучшению в будущем периоде.

От этого зависит возможность получения компанией большей прибыли, а также ее рейтинг надежности среди предприятий отрасли.

Видео:Видеоурок «Анализ бухгалтерской (финансовой) отчетности организации»Скачать

Показатели финансовой зависимости

Показатель или коэффициент финансовой зависимости анализирует структуру баланса и ее развитие в перспективе. Его применяют в рамках оценки операционной деятельности компании.

Определение 1

Коэффициент финансовой зависимости – это показатель, который является обратным по отношению к коэффициенту финансовой независимости и выявляется отношением общей суммы финансовых ресурсов к размеру источников собственных средств.

Этот показатель описывает степень зависимости предприятия от внешних источников финансирования, т.е. определение количества заемных средств, привлеченных на один рубль собственного капитала. Также коэффициент финансовой зависимости показывает способность предприятия полностью погасить кредиторскую задолженность продажей своих активов.

На западе этот показатель называют Debt Ratio. Он используется для анализа структуры баланса с точки зрения распределения его заемных средств.

В России вместо коэффициента финансовой зависимости по балансу обычно применяют формулу автономии организации. Это означает, что оценку структуру источников капитала осуществляют с учетом наличия собственных средств.

Ничего непонятно?

Попробуй обратиться за помощью к преподавателям

При использовании формулы расчета показателя финансовой независимости есть возможность оценить пассивы с обратной стороны. Этот показатель показывает платежеспособность компании и играет важную роль для инвесторов. Кроме этого коэффициент финансовой независимости влияет на вероятность предоставления заемных средств.

Замечание 1

Экономическое значение коэффициента финансовой зависимости заключается в определении количества единиц общей величины финансовых ресурсов, которое приходится на единицу источников собственных средств.

Благоприятным для компании считается снижение величины этого показателя. Для повышения стабильности деятельности компания стремится увеличить долю собственных средств. Также положительно оценивается рост общего размера финансовых средств за счет привлечения дополнительных и недорогих заемных ресурсов.

Виды показателей финансовой зависимости

Для оценки способности компании погашать долгосрочные обязательства применяются показатели, которые показывают соотношение заемного капитала и собственных ресурсов предприятия.

Выделяют следующие виды показателей финансовой зависимости:

- коэффициент задолженности;

- коэффициент банковской задолженности;

- коэффициент покрытия процентов по кредитам.

Первый показатель ($K_d$) показывает размер заемных средств, который приходится на один рубль активов предприятия:

$K_d = D / TA$, где:

$D$ — сумма долговых обязательств компании, руб.;$TA$ — общая сумма активов, руб.

Этот коэффициент имеет место, если компания решает получить дополнительные заемные средства.

Уточненный коэффициент задолженности ($К_{dy}$) показывается требования кредиторов к собственному капиталу организации:

$K_{dy} = D / OA$, где:

$OA$ – собственный капитал копании, руб.

https://www.youtube.com/watch?v=Jm3zc7e4YFg

Значение данного показателя в 2,5 значит, что на один рубль собственных средств компании приходится 2,5 рублей заемных средств. Величина данного отношения зависит от следующих факторов:

- степень доступа к долгосрочным займам;

- устойчивость финансовой деятельности компании.

Прирост этого отношения говорит о росте финансовой зависимости компании.

Коэффициент банковской задолженности ($K_{bd}$) описывает отношение задолженности банку к собственным средствам предприятия:

$К_{bd} = BD / OA$

При значительных значениях коэффициента банковской задолженности банки способны повысить стоимость кредита организации.

Третий показатель ($K_{пп}$) демонстрирует покрытие операционной прибылью (прибыль до уплаты налогов) платежей процентов по долгосрочным займам:

$K_{пп} = EBIT / IE$, где:

$EBIT$ – это прибыль до уплаты налогов или «доналоговая прибыль»;

$IE$ — платежи процентов по долгосрочным кредитам.

Данный коэффициент показывает предел прибыли, ниже которого предприятие не может погасить проценты по кредитам. Низкая величина этого показателя является причиной невозможности взять в кредит дополнительные средства.

Расчет показателя финансовой зависимости

Для определения показателя финансовой зависимости используются три основных способа:

- проверка ликвидности активов предприятия;

- изучение мобильности финансовой отчетности (исследование взаимосвязей активов и пассивов, разделение статей отчета по их легкореализуемости);

- исследование компании на предмет ее способности оплачивать задолженности по кредитам.

Эти методы способствуют оптимальному изучению коэффициента финансовой независимости. Нормой считается значение показателя до 0,7. Если величина превышает эту цифру, то это говорит об увеличении зависимости от сторонних заемных средств.

Формула для расчета коэффициента финансовой зависимости:

$К_{фз} = (общая величина финансовых ресурсов (валюта баланса)) / (источники собственных средств (собственный капитал))$

По данным бухгалтерского баланса формула выглядит следующим образом:

$К_{ФЗ} = (валюта баланса) / (итог третьего раздела баланса)$

В зарубежной практике расчета коэффициента финансовой зависимости по-разному оценивают уровень привлечения внешних займов. Чаще всего уровень собственного капитала во всей сумме источников долгосрочных займов должен быть достаточно значительным, но нижний предел состоит в 60% или 0,6. Уменьшение данного значения говорит об отсутствии оптимальной рентабельности личного капитала.

Замечание 2

Любое предприятие всегда стремится к росту доли собственных средств для повышения устойчивости функционирования. Повышение размеров финансовых ресурсов благодаря привлечению недорогих кредитов считается рациональным решением руководства компании.

Для этого и служит коэффициент финансовой зависимости. В результате исследуемый показатель показывает финансовую величину, которая описывает зависимость предприятия от заемных ресурсов. Нормативным значением показателя является величина в пределах от 0,5 до 0.7пп.

Оно рассчитывается как отношение размеров собственных и заемных средств.

💡 Видео

Финансовые коэффициенты: ROE, ROA, EV, EBITDAСкачать

Анализ финансового состояния предприятияСкачать

Финансовый анализ бизнеса на пальцах - как понимать финансовую отчетность компанийСкачать

Оценить финансовое состояние компании за 60 секунд!Скачать

Финансовая отчетность с нуля за 60 минутСкачать

Финансовая модель компании за 90 минутСкачать

Дисконтирование - самое понятное объяснениеСкачать

Коэффициенты ликвидностиСкачать

Баланс, PL, Кэш-фло - базовые понятия в финансах и основы финансового анализа.Скачать

Мультипликаторы платежеспособности и финансовой устойчивости | Global FinanceСкачать

Финансовый словарь #12.2: коэффициенты оборачиваемости запасовСкачать

Анализ финансовой устойчивостиСкачать

Как спрос и предложение задают ценыСкачать

2.10 Эффект финансового рычага.Скачать

Бухгалтерский учет понятно за 10 минутСкачать

Финансовый менеджмент. Лекция 5. Коэффициентный анализСкачать