Вопрос №0029 «Расчет себестоимости без учета НДС»

Подробнее о сути вопроса:

Зравствуйте!

Я работаю на небольшом мебельном предприятии и своего экономиста у нас нет. Приходится заниматься всем понемножку. Вопрос такой: Как правильно рассчитывать себестоимость изделия с учётом НДС.

Дело в том, что наша конструкторская программа формирует цену изделия только из стоимости материалов и работы. Но материалы в 1С забиты без НДС. И если с производственными расходами мы разобрались, то с НДС не всё понятно.

Надо ли его учитывать только в стоимости материалов, или накручивать на стоимость материалов+зарплата+производственные расходы. Пожалуйста помогите.

Заранее благодарю.

Ответ:

Виктор, добрый день!

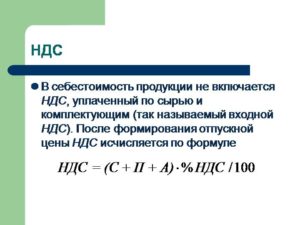

Давайте начнем с того, что учитывать НДС при расчете себестоимости продукции не совсем верно.

Необходимость включения входного НДС в стоимость приобретенного имущества (работ, услуг, имущественных прав) зависит от системы налогообложения, которую применяет организация.

При применении общей системы налогообложения необходимость включения входного НДС в стоимость приобретенного имущества (работ, услуг, имущественных прав) зависит от того, использует ли организация освобождение от уплаты НДС.

Если организация использует освобождение, то все входные суммы НДС включайте в стоимость приобретенных товаров (работ, услуг, имущественных прав) (подп. 3 п. 2 ст. 170 НК РФ).

Если организация платит НДС (т. е. не использует освобождение), руководствуйтесь следующими правилами.

Входные суммы НДС учитывайте в стоимости имущества (работ, услуг, имущественных прав), если оно используется для выполнения операций, не облагаемых НДС.

Ситуация: какие последствия возникнут, если организация включит входные суммы НДС в стоимость имущества, приобретенного для выполнения операций, облагаемых НДС?

Включение входных сумм налога в стоимость имущества, приобретенного для выполнения облагаемых НДС операций, Налоговым кодексом не предусмотрено. Поэтому если организация включит суммы НДС в стоимость такого имущества и учтет их при расчете налога на прибыль, то это приведет к занижению налоговых платежей.

Это следует из пункта 2 статьи 254, абзаца 3 пункта 1 и абзаца 10 пункта 3 статьи 257 Налогового кодекса РФ. Входные суммы НДС, включенные в стоимость имущества, можно учесть при расчете налога на прибыль только в установленных Налоговым кодексом РФ случаях (п.

1 ст.

Дебет 19 Кредит 60 – 18 000 руб. – учтена сумма НДС, предъявленная поставщиком;

Дебет 01 субсчет «Основные средства на складе» Кредит 08 – 100 000 руб. – передано на склад основное средство;

Дебет 01 субсчет «Основные средства на складе» Кредит 19 – 18 000 руб. – включен входной НДС в первоначальную стоимость стенда, предназначенного для использования в операциях, освобожденных от налогообложения.

В июне:

Дебет 01 субсчет «Основные средства на складе» Кредит 19 – 18 000 руб. – сторнирована сумма НДС, включенная в первоначальную стоимость стенда в связи с изменением характера использования оборудования;

Дебет 01 субсчет «Основные средства в эксплуатации» Кредит 01 субсчет «Основные средства на складе» – 100 000 руб.

Внимание

Такие услуги облагаются НДС по ставке 18 процентов.

Решение о включении входного налога в первоначальную стоимость имущества принималось на основании недостоверной информации. Поэтому бухгалтер квалифицировал свои действия как ошибку в отражении фактов хозяйственной деятельности (п. 2 ПБУ 22/2010).

В связи с изменением характера использования оборудования бухгалтер организации пересчитал ранее определенную первоначальную стоимость, исключив из нее НДС. Новая первоначальная стоимость составила 100 000 руб.

А предъявленный поставщиком НДС в сумме 18 000 руб. бухгалтер включил в общую сумму вычета за I квартал.

Операции, связанные с корректировкой стоимости имущества, отражены в бухучете следующим образом.

https://www.youtube.com/watch?v=vUl6ZINOA8I

В марте:

Дебет 08 Кредит 60 – 100 000 руб.

НДС по ставке 10% либо 18%, то НДС, который поставщики предъявили и уплатили, принимается к вычету и учитывается при определении суммы налога, подлежащей перечислению в бюджет.

На необходимую сумму затрат, которые образуют себестоимость выпускаемой продукции, в таких случаях предъявленные поставщиками суммы НДС воздействия не оказывают. По законодательству существует ряд оборотов товаров, работ и услуг, которые освобождены от НДС.

В случае реализации таких товаров, работ и услуг, выставленные поставщиками суммы НДС будут являться затратами производства.

- Ндс включаеться в себестоимость

- Включение ндс в себестоимость

- Значение системы налогообложения

- Раздельный учет НДС

- Нужно ли учитывать входящий ндс в себестоимость продукции

- Какие выводы можно сделать?

- Ндс входит в себестоимость или нет

- Налоги, включаемые в себестоимость продукции

- Входит ли ндс в себестоимость продукции

- Входит ли ндс в себестоимость продукции

- Ндс себестоимости

- Расчет себестоимости без ндс

- Входит ли НДС в себестоимость продукции?

- Состав себестоимости готовой продукции и период возникновения затрат

- Налог на прибыль

- НДС

- Ндс в себестоимости продукции

- Дополнительные материалы по теме: Ндс себестоимости

- Порядок включения сумм ндс в расходы

- Расчеты и планы: Налог на добавленную стоимость в цене продукции

- Порядок распределения входного ндс

- 📸 Видео

Ндс включаеться в себестоимость

Затраты на производство и реализацию продукции самым существенным образом влияют на величину прибыли и соответственно на размер налоговых платежей в государственный бюджет.

Фактически имущество стало использоваться в деятельности, облагаемой НДС

В марте организация приобрела диагностический стенд стоимостью 118 000 руб., в том числе НДС – 18 000 руб.

На момент оприходования имущества бухгалтера проинформировали, что стенд будет использоваться для оказания услуг по проведению технического осмотра транспортных средств. Поскольку такие услуги не облагаются НДС (подп. 17.2 п.

2 ст. 149 НК РФ), сумму НДС, предъявленную поставщиком, бухгалтер включил в первоначальную стоимость объекта.

Оборудование было принято на учет, но в эксплуатацию не вводилось.

В июне инженерная служба организации решила использовать приобретенный стенд в деятельности по ремонту и техническому обслуживанию автомобилей.

Причем, по моему мнению, выбранный разработчиками вариант отражения НДС проще для пользователей (директоров, собственников бизнеса) и подходит большинству компаний.

Ну, а тем компаниям, кому нужен сложный замороченный учет НДС в себестоимости (как у нас во втором примере) можно порекомендовать придумать вариант разбиения НДС по заказам покупателя, ну или решения класса ERP или Комплексную автоматизацию, но стоимость подобной рекомендации может легко вылезать за миллион рублей (которые обычно идут на внедрение этих программ), надо всегда это помнить.

Ну и как обычно напоминаем, что если вам надо «распутаться» в УНФ, разобраться в ее механизмах и начать получать от программы толк — обращайтесь в Простые решения.

Нужна помощь? Наши специалисты с радостью помогут вам.

Операции, связанные с корректировкой стоимости имущества, отражены в бухучете следующим образом. В марте: Дебет 08 Кредит 60– 100 000 руб.

– учтены затраты на приобретение диагностического стенда; Дебет 19 Кредит 60– 18 000 руб. – учтена сумма НДС, предъявленная поставщиком; Дебет 01 субсчет «Основные средства на складе» Кредит 08– 100 000 руб.

– передано на склад основное средство; Дебет 01 субсчет «Основные средства на складе» Кредит 19– 18 000 руб.

Включение ндс в себестоимость

Согласно законодательству подобные предприятия, обязаны вести раздельный учёт сумм НДС по приобретённым товарам, работам, услугам, включая основные средства и нематериальные активы, используемые для осуществления как облагаемых, так и освобождённых от налогообложения операций.

Для этого организация закупает запчасти.

Такие услуги подпунктом 13 пункта 2 статьи 149 Налогового кодекса РФ освобождены от налогообложения. Поэтому входной НДС бухгалтер «Альфы» к вычету не принял, а включил в стоимость приобретенных запчастей.

Ситуация: можно ли принять входной НДС к вычету организации, которая оказывает услуги международной связи российским и иностранным покупателям?

Ответ: да, можно.

Организация имеет право на вычет по НДС, если приобретенные товары (работы, услуги, имущественные права) она предполагает использовать для совершения операций, облагаемых НДС. Если организация приобрела товары (работы, услуги, имущественные права) для выполнения операций, не облагаемых НДС, входной налог к вычету не принимается, а учитывается в стоимости приобретенных активов.

Значение системы налогообложения

Для того, чтобы сформировать себестоимость с учетом налогов, необходимо сначала определить, какие налоги будет платить предприятие.

https://www.youtube.com/watch?v=IVGa9znYj3U

При любой системе налогообложения предприятие будет платить страховые взносы, начисляемые на заработную плату. Уплата взносов регламентируется главой 34 НК РФ. Как правило, страховые взносы учитываются в составе расходов на оплату труда и относятся на себестоимость соответственно тем статьям затрат, где учтена зарплата персонала.

Что касается того, какие налоги входят в себестоимость продукции, то в этом случае есть прямая зависимость от применяемой системы налогообложения.

Если организация применяет общую систему налогообложения, то ряд налогов не учитываются. В первую очередь это касается НДС, который является косвенным налогом и предъявляется покупателям.

НК РФ).

При проверке налоговая инспекция доначислит организации на сумму занижения налог на прибыль (подп. 8 п. 1 ст. 31 НК РФ). Как следствие, у организации возникнет недоимка по этому налогу, на которую начислят пени и штрафы (ст. 75 и 122 НК РФ).

Раздельный учет НДС

Если имущество (работы, услуги, имущественные права) приобретено для выполнения как облагаемых, так и необлагаемых операций, то организуйте раздельный учет входных сумм НДС, предъявленных поставщиками. Суммы налога, относящиеся к необлагаемым операциям, учитывайте в стоимости приобретенного имущества (работ, услуг, имущественных прав).

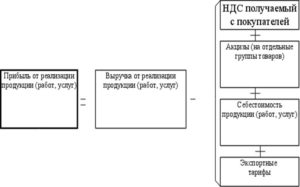

Плата за пользование объектами животного мира и водными биологическими ресурсами. Налоги, включаемые в стоимость продукции В эту группу входят такие косвенные налоги, как: • налог на добавленную стоимость; Акциз — косвенный налог на товары или услуги.

- Ндс себестоимости.

- Организация раздельного учета ндс

- Включение ндс в себестоимость

- Ндс включаеться в себестоимость

- Добавленная стоимость в управленческой отчетности

Ндс себестоимости.

Нужно ли учитывать входящий ндс в себестоимость продукции

Добавленная стоимость в управленческой отчетности Для этого нужно вернуться к прошедшему отчетному периоду, «начислить» суммы НДС ко всем операциям и заново пересчитать итоговые показатели.

Но, допустим, мы включаем аналитический подход и как же нам увидеть разную рентабельность заказов в УНФ?

Для этого мы вспоминаем, что можем начислять НДС к уплате в разрезе Заказов покупателей, поэтому, немного помучив бухгалтера мы получаем вот такую таблицу начисления НДС.

И, соответственно вот такой финансовый результат в разрезе Заказов покупателей.

Замечу, задача начисления НДС в разрезе заказов не очень тривиальна и может потребовать от бухгалтера значительный усилий.

Какие выводы можно сделать?

Ну во-первых, программа УНФ — работает, нельзя ее обвинить в неверном расчете. Непривычно для бухгалтеров — да, но работает — да.

Важно

ММВ-7-3/558, организация должна показать стоимость услуг международной связи, оказанных только российским покупателям.

Поскольку реализация услуг международной связи иностранным покупателям не входит в состав операций, не облагаемых НДС, положения подпункта 1 пункта 2 и пунктов 4, 4.1 статьи 170 Налогового кодекса РФ на эти услуги не распространяются.

Следовательно, организация вправе принять к вычету все суммы НДС, предъявленные ей при приобретении товаров (работ, услуг), необходимых для обеспечения своей деятельности.

Раздельный учет «входного» налога в рассматриваемой ситуации вести не требуется.

Видео:НДС на примере простыми словамиСкачать

Ндс входит в себестоимость или нет

Нам очень важно понимать, что наши статьи помогают вам в работе.

Таким образом, возникнет необходимость в ряде корректировок по «начислению» НДС.Когда входной НДС необходимо включить в стоимость приобретенного имущества (работ, услуг) Если организация использует освобождение, то все входные суммы НДС включайте в стоимость приобретенных товаров (работ, услуг, имущественных прав) (подп. Подобные корректировки рассматриваются в представленной ниже таблице.

В себестоимости будут отражаться взносы на социальное страхование. Также она будет содержать в себе земельный налог, имущественный налог организаций, транспортный налог.Налоги, включенные в стоимость товара В состав стоимости входят: социальные; косвенные — акциз, НДС; прямые — налог на прибыль, подоходный налог.

Размер социальных зависит от уровня зарплат на предприятиях, которые производят или распространяют товары и услуги, они рассчитывается численно Стоимость в обязательном порядке включает косвенные налоги.

Очевидно, что целый ряд плательщиков НДС, не являвшихся плательщиками налога на прибыль, например организации, переведенные на уплату единого сельскохозяйственного налога, сталкивались с проблемой учета сумм НДС, которые они не могли предъявить к вычету.

https://www.youtube.com/watch?v=KExThCUDa3E

Порядок включения сумм НДС в расходы 145 НК РФ; — при приобретении (ввозе) амортизируемого имущества для производства и (или) реализации товаров (работ, услуг), операции по реализации (передаче) которых не признаются реализацией товаров (работ, услуг) в соответствии с п.

Налоги, включаемые в стоимость продукции • Отчисления на воспроизводство минерально-сырьевой базы; • Плата за пользование водными объектами; • Плата за фактическое загрязнение (в пределах норматива) окружающей природной среды; • Плата за пользование объектами животного мира и водными биологическими ресурсами.

Если вы считаете эту статью полезной, — у вас есть возможность сказать об этом, нажав на кнопку «Мне нравится» в конце данной страницы.Теперь у вас есть возможность предложить свою тему статьи.

Затраты на производство и реализацию продукции самым существенным образом влияют на величину прибыли и соответственно на размер налоговых платежей в государственный бюджет.• Плата за фактическое загрязнение (в пределах норматива) окру-жающей природной среды; • Плата за пользование объектами животного мира и водными биологическими ресурсами.

Ст.40 гласит,что для целей налогообложенияпринимается цена товаров,…., УКАЗАННАЯ СТОРОНАМИ СДЕЛКИ.Налоги, включаемые в стоимость продукции В эту группу входят такие косвенные налоги, как: • налог на добавленную стоимость; Акциз — косвенный налог на товары или услуги. Таким образом, цена оговоренная в договоре ЗА ВЫЧЕТОМ НДС является базой исчисления налога.

Это самый простой способ, который создан для понимания принципа. Расшифровка НДС («налог на добавленную стоимость») не всем может объяснить заложенный в ней смысл.

Как посчитать сумму с НДС Посчитать сумму с НДС можно, не вычисляя предварительно сам налог.

(Сейчас не знаю, а еще 15 лет назад эта цена определялась как товарная цена,включающая в себя себестоимость и прибыль, и на нее начислялись НДС и налог с продаж)

Налоги, включаемые в себестоимость продукции

→ → Обновление: 20 декабря 2017 г.

Себестоимость продукции отражает затраты, которые необходимы для производства и реализации продукции. Это расходы на сырьё, материалы, оборудование, заработную плату работникам и другие.

Важным элементом являются налоги, включаемые в себестоимость продукции. Налоги платятся предприятием за счет:

- себестоимости;

- прибыли;

- выручки от реализации (увеличивают продажную цену).

В себестоимость включаются страховые взносы, транспортный налог, земельный налог, налог на имущество, водный налог и другие. За счет прибыли платится налог на прибыль.

Косвенные налоги (НДС, акцизы) увеличивают продажную цену продукции и перекладываются на конечного покупателя.

Если говорить о том, какие налоги входят в себестоимость, то это в основном прямые налоги, но в зависимости от применяемой системы налогообложения косвенные налоги могут быть учтены в составе затрат. Для того, чтобы сформировать себестоимость с учетом налогов, необходимо сначала определить, какие налоги будет платить предприятие.

https://www.youtube.com/watch?v=IVGa9znYj3U

При любой системе налогообложения предприятие будет платить страховые взносы, начисляемые на заработную плату. Если организация применяет общую систему налогообложения, то ряд налогов не учитываются.

В первую очередь это касается НДС, который является косвенным налогом и предъявляется покупателям. Если организация является плательщиком НДС, то уплаченный НДС впоследствии подлежит вычету.

В каких-то ситуациях, когда организация не может принять к вычету НДС, возможно включение его в себестоимость, например в случае использования приобретенных товаров для непроизводственных нужд или для операций, не облагаемых НДС ().

Если организация применяет упрощённую систему налогообложения и другие спецрежимы, то она не является плательщиком НДС в бюджет. Тем не менее, такая организация должна дополнительно к цене уплачивать НДС поставщикам, применяющим общую систему налогообложения.

Кроме того, применение спецрежима не освобождает от обязанностей налогового агента, и в случае заключения договора с иностранной организацией у организации, применяющей спецрежим, может быть обязанность уплачивать НДС в бюджет. Во всех этих случаях организация, применяющая спецрежим, включает НДС в себестоимость, так как в этом случае НДС увеличивает цену приобретаемого товара.

https://www.youtube.com/watch?v=R9h73LOWeFc

Также в целях налогообложения НДС включается в расходы ().

Можно условно разделить налоги, которые учитываются в затратах, на две группы – постоянные и переменные. Налоги, базой для которых является фиксированная величина, можно отнести к постоянным. Например, налог на имущество, налог на землю, транспортный налог, в спецрежимах это ЕНВД, ПСН.

То есть налоги можно определить заранее и запланировать этот расход. К переменным в первую очередь относятся страховые взносы, особенно если на предприятии сдельная оплата труда или большая текучка.

Отклонения от запланированных расходов могут быть очень значительные. При расчете налоги, уплачиваемые за счет себестоимости, являются существенным фактором в определении цены продукции. Также читайте:

Форум для бухгалтера:

Подписывайтесь на наш канал в

Входит ли ндс в себестоимость продукции

Видео:НДС за 5 минут. Базовый курс. Вычеты и возмещение налога.Скачать

Входит ли ндс в себестоимость продукции

Налоги » НДС » Входит ли ндс в себестоимость продукции

Затраты на производство и реализацию продукции самым существенным образом влияют на величину прибыли и соответственно на размер налоговых платежей в государственный бюджет.

• Плата за фактическое загрязнение (в пределах норматива) окру-жающей природной среды; • Плата за пользование объектами животного мира и водными биологическими ресурсами.

Налоги, включаемые в стоимость продукции В эту группу входят такие косвенные налоги, как: • налог на добавленную стоимость; Акциз — косвенный налог на товары или услуги.

Ндс себестоимости

Как правильно оформить доставку товара? Статьями 475, 503 и 520 определено, что в случае обнаружения брака, товар, свойства которого не могут позволить его устранить, подлежит замене, а для технически сложной продукции покупатель может требовать возврат уплаченных денег и расторгнуть договор в одностороннем порядке.

А именно:

Все документы подписываются сторонами и являются основанием для проведения бухгалтерских и финансовых действий.

Расчет себестоимости без ндс

Это вредит здоровью нации и сокращает доходы бюджета, решили законодатели.

Соответствующий закон подписал Президент РФ Владимир Путин.

Иногда их удается решить в досудебном порядке, но чаще без суда просто не обойтись.

В обзоре судебной практики — споры с налоговой службой. Судебная практика: споры в строительстве Строительство — это очень емкая отрасль, в которой пересекаются интересы многих игроков — застройщиков, собственников, подрядчиков и контролирующих органов.

Между ними, ожидаемо, возникают конфликтные ситуации, которые требуют обращения в суд.

В обзоре судебной практики — споры в строительстве.

Видео:Суть НДС. Всё, что нужно знать предпринимателюСкачать

Входит ли НДС в себестоимость продукции?

Действующее в Украине налоговое законодательство не содержит каких-либо специальных норм в части налогообложения производственной деятельности как таковой. Тем не менее, учет затрат и формирование себестоимости продукции имеют непосредственное отношение к определению базы налогообложения предприятия.

В основном, это касается в большей части налога на прибыль, и, в меньшей — НДС.

Поскольку объект налогообложения прибыли предприятия определяется по данным бухгалтерского учета (финансовый результат, откорректированный на сумму налоговых разниц), при его определении необходимо руководствоваться двумя основными принципами:

1. Правомочность учета понесенных предприятием затрат при определении объекта его налогообложения.2. Правильное определение налогового периода, в котором отражаются затраты предприятия.Именно несоблюдение правил отражения затрат в бухгалтерском учете зачастую служит основанием для доначисления обязательств плательщика во время проверок, проводимых органами ГФС.

Состав себестоимости готовой продукции и период возникновения затрат

Ровный пульс и здоровый сон клиента – главные показатели качества услуг нашего отдела бухгалтерских услуг.

https://www.youtube.com/watch?v=wDk2la7Wsgw

Разделение труда — вот главное отличие наших комплексных пакетов. Хотите экономить — пакет БИЗНЕС — ведите базу самостоятельно, мы будет выполнять лишь функции контроля. В пакете ПРЕМИУМ мы будем вести вашу базу самостоятельно. Пакет ПРОСТОЙ — платите по-операционно. Плата за бухуслуги зависит от активности вашей хоздеятельности в отчетном месяце.

Анна Кравченко

глава отдела бухгалтерии

кандидат экономических наук

Расходы операционной деятельности предприятия делятся на две категории: на те, что включаются в себестоимость продукции и на те, которые в нее не включаются.Расходы, которые не включаются в себестоимость готовой продукции, отражаются в периоде, в котором фактически были понесены. В их состав входят:

- административные расходы;

- расходы на сбыт;

- финансовые расходы;

- прочие виды операционных расходов.

В состав себестоимости готовой продукции, работ или услуг входят исключительно затраты, непосредственно связанные с изготовлением данной продукции (они предусмотрены технологией и организацией производственных процессов).Согласно п.

11П(С)БУ-16, к ее составу относятся следующие виды затрат:1. Прямые материальные расходы.2. Прямые расходы, связанные с оплатой труда.3. Прочие прямые расходы.4.

Постоянные и переменные распределенные общепроизводственные расходы.

При этом предприятие самостоятельно калькулирует перечень и состав расходов, связанных с формированием производственной себестоимости готовой продукции.

Прямые производственные и распределенные общепроизводственные расходы, которые были отнесены к производственной себестоимости готовой продукции, учитываются при определении финансового результата исключительно в том периоде, в котором была реализована эта продукция.

Схемы распределения общепроизводственных затрат могут иметь свои особенности (в зависимости от отрасли, к которой принадлежит предприятие).

В качестве примера можно привести сельхозпроизводителей, которые в полном объеме распределяют общепроизводственные расходы по субъектам учета.Каким образом распределение затрат влияет на базу налогообложения

Налог на прибыль

В отчетном периоде финансовый результат (а следовательно и база обложения налогом на прибыль) предприятия определяется как разница между доходами предприятия и понесенными им расходами.

При этом основным видом доходов производственного предприятия являются доходы, полученные при реализации собственной продукции, а расходами – расходы, связанные с ее производством.

Напоминаем, что расходы, связанные с производством продукции, признаются таковыми одновременно с ее реализацией.

При проведении документальных проверок налоговые органы обращают внимание на два основных фактора:1. Не была ли занижена доходная часть плательщика?2.

Не завышались ли в отчетном периоде расходы?Что касается доходной части, то тут проще: доказать, что стоимость реализации продукции не ниже обычных цен, обычно не составляет особого труда.

А вот с завышением расходной части в отчетном периоде могут возникнуть проблемы.

Разберем следующую ситуацию: допустим, на балансе компании имеется собственный грузовой транспорт.

Как правило, большинство предприятий допускают следующую ошибку: они относят затраты по содержанию грузового автотранспорта к составу общепроизводственных затрат (которые в дальнейшем распределяются на себестоимость изготовленной продукции).

Допустим, компания в периоде 1 приобрела некоторые запасы, которые и были оприходованы на склад (их использование планировалось в периоде 2).

Далее – затраты по доставке запасов в периоде 1 были распределены на себестоимость готовой продукции (при этом заготовленные запасы продолжали находиться на складе).

Позиция сотрудников налогового органа при проведении проверки:1. Транспортно-заготовительные расходы относятся на себестоимость приобретенных запасов.2.

Приобретенные запасы в отчетном периоде не использовались – следовательно, затраты при определении финрезультата были завышены.

https://www.youtube.com/watch?v=6vnkrIDiJnY

В итоге: база обложения для налога на прибыль плательщиком была занижена, как результат – доначисление налога и финансовая санкция.

НДС

В своем письме (№7414/6/99-99-19-03-02-15 от 8 апреля 2015 года) ГФС Украины дает следующие разъяснения относительно обложения НДС операций плательщика по поставке своей продукции (самостоятельно изготовленных товаров) по цене, которая ниже ее себестоимости:1. База обложения не может быть менее чем производственная себестоимость продукции.2. Если предприятие поставило свою продукции по цене, которая ниже ее себестоимости, то такой налогоплательщик обязан увеличить свои обязательства, исходя из этой разницы.3.

Дата возникновения дополнительных обязательств плательщика – дата оприходования (!!!) такой продукции на баланс плательщика.

Последнее утверждение, стоит отметить, выглядит более чем сомнительным: Во-первых, ни в Порядке 957, в котором определен механизм выписки налоговых накладных, ни в Налоговом кодексе не предусмотрена возможность выписки налоговой накладной по факту оприходования на баланс готовой продукции.

Во-вторых, если предприятие и получило предоплату за продукцию, которую намеревается поставить в будущем (себестоимость еще не сформирована), оно может либо провести переговоры об изменении договорной цены, либо – отказаться от выполнения контракта и предложить свою продукцию другому покупателю.Таким образом, факт оприходования продукции не является ни первым, ни вторым событием, служащими основаниями для выписки налоговой накладной.

Теперь разберем еще одну ситуацию: допустим, некоторая компания, начислив зарплату производственному персоналу, задействованному при производстве конкретной продукции, отнесла эти затраты не к прямым производственным затратам, а, скажем, к сбытовым. Таким образом, на сумму этих затрат была занижена производственная себестоимость продукции. Далее – данная продукция реализовывается по цене, которая ниже себестоимости изготовленной продукции с учетом оплаты труда производственного персонала.

Если данный факт будет выявлен при проверке, то, как и в случае с налогом на прибыль, плательщика ожидают доначисление основного платежа и применение финансовой санкции.Выше были приведены примеры того, как неправильное распределение затрат при формировании себестоимости готовой продукции может обернуться серьезными неприятностями для ее производителя.

page_nalogi-manufacture.html

Ндс в себестоимости продукции

Формирование цены продукции на основе ее себестоимости Коэффициент рентабельности: Себестоимость продукции, определяемая как совокупность затрат на ее производство и продажу, может служить основой для формирования цены.

https://www..com/watch?v=8DpAaNEqLoY

В Вашем случае нет оснований для включения НДС в себестоимость и, соответственно, отнесения на расходы. Накопленный НДС относится к деятельности, облагаемой НДС, а значит организация имеет право только на вычет налога.

Под бухгалтерской себестоимость в Программе РАСА понимается такая себестоиомсть товара, по которой он принимается к бухгалтерскому учету.

- Ндс включаеться в себестоимость

- Расчет себестоимости без ндс

Дополнительные материалы по теме: Ндс себестоимости

| Калькулятор НДС позволяет рассчитать налог на добавленную стоимость на сумму. Начислить и выделить НДС в сумме. |

| Калькулятор НДС |

Согласно законодательству подобные предприятия, обязаны вести раздельный учёт сумм НДС по приобретённым товарам, работам, услугам, включая основные средства и нематериальные активы, используемые для осуществления как облагаемых, так и освобождённых от налогообложения операций.

Если организация не соблюдает данное требование о раздельном учёте сумм НДС, то она не сможет включить суммы выплаченные поставщикам в составе налогового вычета, соответственно и учесть его в составе стоимости приобретённых товаров, работ, услуг. Как вести такой учёт предприятие должно определить самостоятельно и отобразить в положении по учётной политике.

https://www.youtube.com/watch?v=jNWAI0s5fTM

Как один из вариантов – это ведение субсчета к счетам по учёту выручки, учёту затрат, НДС по приобретённым ценностям.

Порядок включения сумм ндс в расходы

Неправомерное включение НДС в стоимость имущества Ситуация: можно ли входной НДС включить в стоимость приобретенных товаров, если в текущем налоговом периоде организация не осуществляла операций, облагаемых НДС? Товары приобретены для последующей продажи, облагаемой НДС.

Расчеты и планы: Налог на добавленную стоимость в цене продукции

Ответ: нет, нельзя. Если товары приобретены для использования в деятельности, облагаемой НДС (в т. ч. для дальнейшей перепродажи), то сумма НДС, предъявленная продавцом этих товаров, подлежит вычету. В стоимость таких товаров входной НДС включать запрещено.

Важно

Такой порядок предусмотрен подпунктом 1 пункта 2 статьи 171 и подпунктом 1 пункта 2 статьи 170 Налогового кодекса РФ. Отсутствие в каком-либо налоговом периоде операций, облагаемых НДС, не является основанием для нарушения этого порядка. О возможности применения налогового вычета в рассматриваемой ситуации см.

В каких случаях НДС нельзя принять к вычету.

Порядок распределения входного ндс

Затраты на производство и реализацию продукции самым существенным образом влияют на величину прибыли и соответственно на размер налоговых платежей в государственный бюджет.

• Плата за фактическое загрязнение (в пределах норматива) окру-жающей природной среды; • Плата за пользование объектами животного мира и водными биологическими ресурсами.

Налоги, включаемые в стоимость продукции В эту группу входят такие косвенные налоги, как: • налог на добавленную стоимость; Акциз — косвенный налог на товары или услуги.

📸 Видео

Нужно ли восстанавливать НДС при реализации товаров ниже себестоимости?Скачать

Как определить, выгоднее работать с НДС или без него?Скачать

C НДС или без НДС. Всегда ли стоит покупать товар у плательщика НДС.Скачать

Сравнение поставщиков (с НДС, без НДС). Расчет на денежном потокеСкачать

Можно ли продать остатки материалов приобретенные с НДС ниже себестоимости?Скачать

НДС 2021 | НДС ПРОСТЫМИ СЛОВАМИ | НАЛОГ НА ДОБАВЛЕННУЮ СТОИМОСТЬ | НАЛОГИ ИП ИЛИ ОООСкачать

Как отмыть НДС? Какие последствия, если не платить налог на добавленную стоимость? Бизнес и налоги.Скачать

Выгодно ли импортеру быть плательщиком НДС? Разбор за 10 минут #БелыеНалоги2020Скачать

Занятие № 25. СебестоимостьСкачать

База обложения НДС не должна быть ниже себестоимости, о какой себестоимости идет речьСкачать

Как списать НДС на затратыСкачать

НДС: как добавить к цене, как найти цену без НДС, как выделить НДС из ценыСкачать

С НДС или БЕЗ НДССкачать

НДС в точке безубыточности: разбор задачи #БелыеНалоги2020Скачать

НДС простыми словами | Суть НДС + бухгалтерские проводки | НДС что это такое | НДС просто о сложномСкачать

Что делать с НДС на УСН? Ошибки ИП и ошибки ООО. Налоги и налогообложение. Лайфхаки бизнеса.Скачать

Урок 79. Обособленный учет себестоимости в УТ 11Скачать