Код бюджетной классификации — обязательная деталь при заполнении. Он делится на несколько частей, каждая отвечает за своё информационный блок. Первый – с административным кодом, второй – с доходами, третий содержит код программы, а четвёртый – классификатор.

Такие обозначения значительно упрощают заполнение форм и экономят время, поэтому с такой деталью отчётности лучше однажды разобраться, чтобы потом справляться легко.

Код бюджетной классификации в декларации 3-НДФЛ в 2016 году претерпел изменения и уточнения, которые действуют и сейчас.

- Зачем нужно классифицировать

- Кто подаёт 3-НДФЛ

- Как оформить 3-НДФЛ. КБК возврат НДФЛ (имущественный вычет в 2019 году)

- Коды бюджетной классификации в 3-НДФЛ

- Штрафы

- Декларация 3 НДФЛ: как узнать код бюджетной классификации и где его взять

- Для чего нужна бюджетная классификация

- Кому нужно оформлять КБК 3 НДФЛ

- Как узнать КБК налога

- Расшифровка кодов 3 НДФЛ

- Цели использования

- Виды

- Где указывать КБК

- Правильность написания КБК в 3 НДФЛ

- Для физических лиц

- Для юридических лиц

- Для ИП

- В заявлении на возврат НДФЛ

- Заключение

- Что такое код бюджетной классификации (КБК) в 3-НДФЛ и где его взять?

- Как узнать КБК налога для 3-НДФЛ за 2018 год?

- Кбк для физ лиц в декларации 3-ндфл

- Кбк в 3-ндфл для ип за 2018 год

- Кбк на возврат ндфл за лечение

- Кбк в 3-ндфл при продаже автомобиля

- Кбк в 3-ндфл при покупке и продаже квартиры

- Кбк штраф за несвоевременное предоставление налоговой декларации в 2019 году

- Итоги

- Как узнать код бюджетной классификации для 3-НДФЛ для налоговго вычета

- Использование кодов бюджетной классификации при оформлении деклараций по налогу на доходы физических лиц

- 3-НДФЛ: для чего нужна форма

- Кто и как сдает 3-НДФЛ

- Состав кода бюджетной классификации

- Коды классификации для 3-НДФЛ

- Изменения в законодательстве

- Ошибка при заполнении

- Код бюджетной классификации в декларации 3 ндфл имущественный вычет

- Как узнать код бюджетной классификации 3-НДФЛ

- Коды бюджетной классификации для декларации 3-НДФЛ

- Кбк в заявлении возврат ндфл имущественный вычет 2020

- Кбк для 3-ндфл за 2020 – 2020 год

- 💥 Видео

Зачем нужно классифицировать

Такое классифицирование помогает определить данные о финансах подающего документы.

Благодаря КБК по 3-НДФЛ для физических лиц можно узнать о доходах физических лиц и расходах, сверить данные в бюджетной документации и даже выявить, как используются средства – по целевому или не целевому расчету.

Благодаря кодам всю эту информацию легко узнавать и контролировать. Также с их помощью можно коротко отмечать основные данные, чтобы вносить в декларацию словесно только уточнения.

- Доходы будут различаться по источникам.

- Расходы по направлениям использования.

Коды бюджетной классификации позволяют налоговикам легко найти необходимую информацию по той или иной отчётности и сортировать всё для удобства ориентирования.

Ежемесячно и ежеквартально в инспекцию отправляются десятки тысяч данных, и общероссийские коды бюджетной классификации НДФЛ очень помогают государству контролировать финансовую сферу, подводить статистику, планировать бюджет и представлять высшим органам власти информацию о ситуации в налоговой сфере на всей территории страны.

Коды часто проходят проверки, к ним выходят корректировки, поэтому перед каждым заполнением отчёта следует проверять актуальность КБК, чтобы не создать ошибку.

Узнать коды бюджетной классификации можно на этом сайте.

Кто подаёт 3-НДФЛ

Декларация для НДФЛ нужна, чтобы рассчитать налог. Его нужно уплачивать физлицам со своего дохода или использовать для возмещения налогового вычета, который устанавливается ИФНС.

Обычно на них подают документы при:

- Платном обучении в ВУЗЕ.

- Покупке квартиры.

- Вложениях в медицинские услуги и лекарственных препаратов.

- Перечислениях в пенсионный фонд на накопительную часть.

- Перечислении средств на благотворительность.

Первые три подаются в налоговую только если они не предусматриваются на работе.

Виды доходов, с которых подаётся НДФЛ:

- Имущественные продажи.

- Если они получены от физлиц или юридических лиц, которые не находятся в статусе налоговых агентов.

- С дохода, с которого не было удержано налога агентами и о нём не было информации в ИФНС.

- Полученные из заграницы. Не касается военнослужащих.

- Полученные от деятельности ИП.

- Частная практика юриста, адвоката, нотариуса.

- Выигрыш в конкурсе, лотерее, акции и т.д. В игорном бизнесе налоговые правила другие.

- Продажа долей или акций уставного капитала.

- Наследство.

- Недвижимость, деньги и прочее, что было принесено в дар. Они должны быть не освобождены от налогообложения – это происходит, если передача происходит между родственниками.

- Граждане других стран, работающими на патенте.

Стоит отметить несколько важных деталей. В разделе 1, про имущественный налог, есть исключения. НДФЛ не подаётся, если:

- Продано движимое имущество, которое было у владельца больше 3 лет.

- Продано жильё, которое было куплено до 2016 года, и было до этого у прошлого владельца более 3 лет.

- Продана квартира, право собственности на котором появилось с 1 января 2016 года, а до этого было у владельца больше 3 лет, но меньше 5.

Также есть уточнения для пункта 11 про иностранных граждан. Они выплачивают НДФЛ только в следующих случаях:

- За один год налог на доходы больше, чем сумма фиксированных платежей.

- Гражданин уезжает из Российской Федерации в конце года, а его доход оказался больше, чем сумма выплаченных платежей.

- Патент был аннулирован.

НДФЛ, по закону о государственной гражданской службе и о противодействии коррупции, подают:

- Государственные служащие из специальных перечней и реестров, установленных Указом Президента.

- Члены семей сотрудников на государственной службе.

- Сотрудники МВД.

Форма подаётся до 30 апреля следующего за отчётным года. Вместе с этим может быть подано и заявление на возвращение средств.

Как оформить 3-НДФЛ. КБК возврат НДФЛ (имущественный вычет в 2019 году)

Оформлять 3-НДФЛ очень просто. Это можно сделать:

- На бумаге, сделав распечатку. Актуальный бланк в Docs тут, а в PDF – тут. Отправляется по почте с описью документов.

- В программе, которая есть на сайте ФНС по этой ссылке. Ещё нужно скачать и установить. Она формирует декларацию на основе введённых данных, которую можно распечатать и отправить в ФНС почтой с описью.

- На сайте ФНС и Госуслуги онлайн. Для заполнения нужно зайти в личный кабинет, сайт ИФНС поддерживает вход через данные с Госуслуг. Все дополнительные документы можно прикрепить там же и заверить форму электронной подписью. Для получения логина и пароля для сайта налоговой службы, нужно обратиться в инспекцию по месту регистрации и получитьих после предъявления паспорта. Сдавать документы или отсылать их нужно туда же.

С образцом заполнения можно ознакомиться здесь.

https://www.youtube.com/watch?v=Rtj9lHYEyrM

Также НДФЛ подаётся для возврата вычета за медицинские, образовательные услуги и при покупке недвижимости. Он возмещается плательщику, так как по закону его доход уменьшается, а потому излишек выплаченного НДФЛ следует вернуть обратно.

Скачать бланк заявления на возврат НДФЛ можно по этой ссылке, хотя его можно заполнять и в произвольной форме. ИФНС предпочитают использование предоставленной ими формы.

Образцы заполнения для вычета за лечение можно тут, за образование — по этой ссылке и за приобретение недвижимости — здесь.

Коды бюджетной классификации в 3-НДФЛ

Правильно указывать такие моменты, как КБК, ОКТМО и другие важно при заполнении формы НДФЛ. Код бюджетной классификации в 3-НДФЛ позволит налоговикам понять, какую сумму плательщик должен предоставить в их службу. Код КБК содержит в себе несколько групп чисел, каждая из которых имеет своё обозначение.

Для примера можно взять такой КБК в 3-НДФЛ — 182 1 01 02010 01 1000 110:

- 182 – это код подразделения, которое занимается налогами. По этому коду форма будет сразу направлена к ним. Эта часть кода бюджетной классификации называется Администратор, у разных служб этот код разный.

- 1 – это доход. Могут быть варианты «2» и «3», обозначающие безвозмездный доход и доход от предпринимательства соответственно.

- Следующие 01 – это код платежа. В этом случае это налоги на прибыль. Могут быть и другие, как 06 – на имущество, 08 – пошлина и т.д.

- 02 и 010 в одной группе – это статья и подстатья, определяющие доход.

- 01 – код того, кто получает средства. В этом случае это федеральный бюджет. Здесь 02 – для субъектов, 05 – для муниципальных районов и т.д.

- 1000 – это код, обозначающий, что платёж будет предоставлен. 2000 укажет на уплату пени, а 3000 – штрафа.

- 110 – код поступления НДФЛ. 120 будет налогом от собственности, 130 – от платных услуг и т.д.

Получаются 4 разные группы, по которым и определяется всё необходимая информация по платежу:

- Первая часть – первые три цифры.

- Вторая часть – с 4 по 13-й, включая его.

- Третья часть – это «тысячные» числа в конце.

- Четвёртая часть – последние три цифры.

Иногда в КБК может быть допущена ошибка, но инспекция примет платёж и не возвращает документы обратно. После этого они попросят уточнить отчётность и вписать подходящий код бюджетной классификации.

Штрафы

Иногда случается, что деньги всё-таки не доходят до ИФНС по причине неправильного заполнения формы или по причине неуплаты самого НДФЛ. Тогда плательщику придётся выплатить пеня за уплату налога не вовремя.

Если налог не уплачивается совсем, то действуют штрафы. В этом случае и при ошибках в указании кода бюджетной классификации придётся заполнить заявление об уточнении платежа. Тогда необходимость пеней может быть снята.

Штраф высчитывается как процент с НДФЛ, который должен был быть выплачен. Сначала это 5% за каждый месяц просрочки, а потом, после истечения крайнего срока, штраф вырастает до 20%. Вместе с ним назначаются и пени. Если плательщик сам обнаружил, что не заплатил НДФЛ, и отослал всю документацию и деньги до уведомления от налоговой – штраф и пени могут быть сняты.

Заявление об уточнении данных формы НДФЛ не имеет бланка и пишется самостоятельно с учётом нескольких правил оформления. Образец можно найти здесь.

https://www.youtube.com/watch?v=Rtj9lHYEyrM

Также оно подаётся, если есть ошибка в пунктах:

- Основание и назначение платежа.

- ИНН и КПП.

- Статус плательщика.

- Период.

- ОКТМО.

- Даты.

Код бюджетной классификации — это необходимая деталь, указываемая в декларации по НДФЛ. Поэтому важно указать его верно, сверяясь с установленными кодами бюджетной классификации. Форма НДФЛ заполняется легко и быстро, а её своевременная и правильная подача экономит время не только плательщикам, но и налоговой службе.

Код бюджетной классификации 3-НДФЛ для декларации Ссылка на основную публикацию

Видео:Заполнение декларации 3-НДФЛ на несколько вычетов одновременно - имущественный, за обучение, лечениеСкачать

Декларация 3 НДФЛ: как узнать код бюджетной классификации и где его взять

Как узнать код бюджетной классификации и зачем его отражать в 3 НДФЛ? Шифр из двадцати цифр, неотъемлемый реквизит для перечисления денежных средств в бюджет, поэтому цена ошибки может оказаться очень высокой и хлопотной. Ведь за правильность заполнения формы несет ответственность заявитель, удостоверяя сведения своей подписью.

Для чего нужна бюджетная классификация

Функционирование бюджета РФ основано на поступлении налогов от юридических и физических лиц и сопряжено с осуществлением определенных расходов. Поэтому, согласно действующему законодательству, КБК – это система, отражающая приход средств в бюджет (соответствующего уровня) и произведенные расходы.

Так что же такое код бюджетной классификации в 3 НДФЛ? Это кодировка, состоящая из набора элементов и отражающая:

- источник перечисления денежных средств;

- назначение платежа;

- адресат поступления.

КБК позволяет контролировать финансовые потоки государства, путем их группировки и отражения определенным кодом. Доходные статьи сгруппированы по источникам поступления, а расходные – по направлениям использования.

https://www.youtube.com/watch?v=qEOirl_iGJ8

В чем цена ошибки? Неправильно внесенные элементы кода не позволят пройти платежу по назначению. Следовательно, заявитель будет числиться как неплательщик налога и ему будут выставлены штрафные санкции в виде пени. Исправить ситуацию можно, обратившись в ФНС, но придется потратить свое время и нервы.

Таким образом, КБК необходимы для упорядочивания фин.отчетности, обеспечения единой формы бюджетной информации, регулирования финансовых потоков государства. К тому же данная система позволяет отследить динамику и изменения поступлений и расходов, сформировать текущую ситуацию по наличию денежных средств в государственной казне, выявить дефицит (профицит) бюджета.

Кому нужно оформлять КБК 3 НДФЛ

Код бюджетной классификации в декларации 3 НДФЛ заполняется гражданами в двух случаях:

- для расчета налога, который положено оплатить с дохода;

- для возмещения уплаченного налога в форме начисления вычета.

При этом категории прибыли и возможность возврата (для налоговых платежей) устанавливаются законодательством.

| Виды прибыли, подлежащие налогообложению | За что положен налоговый вычет |

| за отчуждение имущества, за исключением недвижимости, находящейся на праве владения менее минимального срока | за покупку недвижимости |

| при получении собственности по договору дарения от лиц, не являющихся родственниками (имущество, ТС, акции, земельные участки и т.п.) | с оплаты на обучение |

| за вознаграждения по договорам аренды, найма и др. гражданско-правовых актов, где вторая сторона не является налоговым агентом | с оплаты на медобслуживание (на лекарства и лечение) |

| при получении выигрыша в результате участия в лотерее, тотализаторе, азартных играх | за перечисления на благотворительность |

| при получении дохода от источников, находящихся за пределами РФ | за перечисления на накопительную пенсию |

| доходы от предпринимательской деятельности (если ИП работают на общей системе налогообложения или спецрежиме, но облагаются подоходным налогом) и частной практики (юристы, нотариусы, врачи) | |

| при реализации акций и иных ЦБ | |

| вознаграждения нерезидентов (лиц, являющихся иностранными гражданами) РФ, работающих на патенте |

Рекомендуем дополнительно прочитать: 3-НДФЛ декларация

Кроме этого, в соответствии с рядом нормативно-правовых актов РФ, декларацию о доходах должны сдавать граждане определенных служб, с целью предотвращения коррупционных действий:

- госслужащие и члены их семей;

- сотрудники МВД.

При подаче документа для уплаты налогового бремени, заявитель имеет право оформить одновременно обращение о возврате денежных средств.

Как узнать КБК налога

Где взять код бюджетной классификации для формы 3 НДФЛ? Данная информация доступна, в первую очередь, на официальном сайте ФНС. Для этого достаточно выполнить простой алгоритм действий:

- Зайти на сайт налоговой службы.

- Найти строку «поиск».

- Ввести аббревиатуру «КБК».

- В выданных системой результатах кликнуть мышкой по строке «коды классификации доходов бюджетов…..».

- Выбрать вид плательщика (юр.лицо, физлицо или ИП).

- В появившемся перечне выбрать вид прибыли.

В результате появится таблица с кодами КБК, в которой требуется выбрать соответствующий цели заполнения декларации.

Еще один онлайн ресурс – сервис официального сайта nalog.ru, с помощью которого можно сформировать электронную квитанцию для уплаты налога. Этот документ отражает КБК.

В открывшемся диалоговом окне потребуется ввести наименование типа плательщика и отметить вид требуемого платежного поручения.

Далее необходимо кликнуть по строкам «вид платежа» и «наименование платежа», чтобы автоматически сформировался КБК.

Если ИП работают на спецрежиме, то они заполняют 3 НДФЛ как физ.лица, то есть вписывают тот же КБК, что и граждане при уплате подоходного налога.

https://www.youtube.com/watch?v=mN6xxajC2D8

При определении кода, алгоритм тот же, но при выборе налогоплательщика следует перейти в пункт меню «Индивидуальные предприниматели». В открывшейся таблице появится шифр НДФЛ.

В связи с тем, что КБК утверждены на законодательном уровне, второй вариант их поиска – использование соответствующего нормативного документа.

Если пользователь заполняет декларацию в режиме онлайн, то есть используя специальную программу, то коды выставляются по мере внесения данных автоматически.

Расшифровка кодов 3 НДФЛ

КБК включает в себя 20 цифр, каждой группе символов соответствует свое предназначение. Данная классификация отражена в Приказе Минфина, и является обязательной для заполнения.

Цели использования

Использование системы кодировки в налоговой отчетности позволило решить несколько задач:

- Отследить источники финансирования бюджетов.

- Выявить направления расходов.

- Сопоставить поступления денежных средств в бюджеты всех уровней и отследить нецелевое использование.

- Групповая структура позволяет облегчить контроль над финансовыми потоками при поиске источников дохода и сформировать цели расхода.

- Планировать бюджет исходя из налоговых поступлений.

- Устранять недочеты и ошибки при оформлении налоговой отчетности.

Таким образом, точное заполнение 3 НДФЛ, определяет движение финансовых потоков бюджетов всех уровней.

Виды

КБК различают по:

- источнику платежей;

- форме платежей;

- расходованию перечисленных средств.

| Знаки по порядку | Расшифровка | Значение |

| 1-3 | администратор | Шифр указывает получателя денежных средств, то есть правильность заполнения отвечает за пополнение определенной части бюджета: 182 – ФНС,392 – ПФ РФ,393 – ФСС РФ и т.д. |

| 4-13 | вид доходов | Каждый знак является идентификатором по определенному признаку: · группа -4 цифра (налоговые и неналоговые доходы);· подгруппа – 5,6 (конкретизация платежа – пошлина, штраф);· статья – 7, 8 (цель по бюджету);· подстатья — 9, 10, 11 (уточнение статьи дохода);· элемент – 12,13 (отражает бюджетный уровень) |

| 14-17 | программа | Значения дифференцируют поступления: 1000 – задолженность по уплате;2100- пени по налогу;2200- процент по платежу;3000 – наложенные взыскания;4000 – с др. платежей. |

| 18-20 | экономическая классификация | Отражают экономический вид поступлений: 110 – прибыль от уплаты налогов;130 – прибыль полученная в результате оказания услуг. |

Данная классификация упрощает работу налоговой системы и контроль движения денежных средств в бюджетах всех уровней.

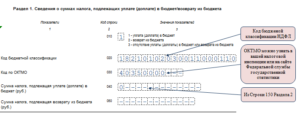

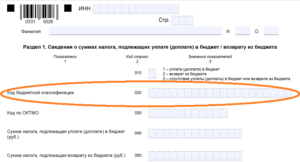

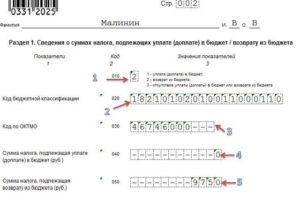

Где указывать КБК

КБК указывается в 3 НДФЛ в 1 разделе в строке 020. Правильность заполнения, непременное условие, т. к. по этому коду налоговая отражает сумму платежа. Получить код бюджетной классификации можно на сайте ФНС или в Приказе Минфина РФ от 08.06.2018 N 132н.

Правильность написания КБК в 3 НДФЛ

Если пользователь заполнял декларацию в 2016 году и сохранил данные, в том числе бюджетные классификаторы, то это не значит, что в текущем году он внесет их правильно. Это связано с тем, что законодательные нормы постоянно меняются, и то, что было актуально вчера может спровоцировать ошибку сегодня. Перед тем как сдавать отчетность необходимо уточнить КБК любым доступным способом:

- у инспектора в территориальном отделении ФНС;

- справочнике по бух.учету;

- на сайте ФНС.

Для каждого вида плательщика следует учитывать свои нюансы.

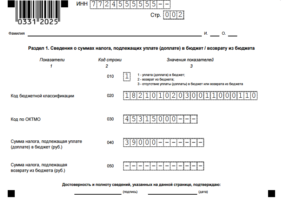

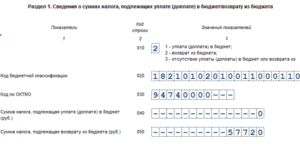

Для физических лиц

При заполнении 3-НДФЛ физ.лицом имеет значение вид доходов, отраженный в отчетности:

- если НДФЛ уже удержан работодателем, то указывается код 182 1 01 02010 01 1000 110. (данный шифр вносится в документ при оформлении налогового вычета);

- если налог на доходы физических еще предстоит внести, то требуется заполнить кодировку 182 1 01 02030 01 1000 110.

При оформлении нескольких возвратов, уплаченных в разных муниципальных образованиях, заполняется несколько экземпляров по каждому ОКТМО, но код будет тот же.

Для юридических лиц

Налоговое бремя юрлиц включает множество видов платежей:

- страховые взносы в ПФР, ФСС ФОМС;

- НДФЛ, НДС, ЕНВД;

- налоги: транспортный, водный, земельный, торговый, экологический, курортный;

- госпошлины;

- имущественный налог, и др.

Каждой из перечисленных выплат соответствует свой код, следовательно, в декларации необходимо правильно определить КБК исходя из назначения платежа и его источника.

Для ИП

При заполнении налоговой отчетности ИП, в соответствующем разделе, строке 020 вносится шифр — 182 1 01 02020 01 1000 110.

Для ИП многие коды схожи с юр.лицами. Применение КБК зависит от применяемой системы налогообложения.

В заявлении на возврат НДФЛ

В соответствии с Пр. ФНС №MMB-7-8/182@ от 14.02.2017, заявление о возврате предусматривает отражение КБК. Код в заявлении должен совпадать с шифром, указанным в декларации.

Заключение

Код бюджетной классификации для 3 НДФЛ необходим, чтобы отразить куда уйдут денежные средства, в какой форме или варианты их расходования.

Система шифрования позволяет оперативно отследить состояние бюджетов всех уровней (включая поступления и отток), выявить ошибки заполнения отчетности и спланировать финансовые поступления исходя из налоговых выплат.

Если код введен неверно, он будет перечислен в бюджет, но не распределен, следовательно финансовые вложения окажутся в «подвешенном» состоянии.

Декларация 3-НДФЛ код НДФЛ НДФЛ

Вам также может понравиться

Видео:Декларация 3-НДФЛ 2024 инструкция по заполнению: Имущественный налоговый вычет при покупке квартирыСкачать

Что такое код бюджетной классификации (КБК) в 3-НДФЛ и где его взять?

Последнее обновление 2019-01-04 в 12:07

При заполнении деклараций и квитанций граждане сталкиваются с различными аббревиатурами и показателями, которые важно правильно указать. Декларация 3-НДФЛ в первых двух листах — титульной и разделе 1 содержит большое количество кодов и номеров, один из которых — КБК. Где его найти и как записать?

Как узнать КБК налога для 3-НДФЛ за 2018 год?

В декларации 3-НДФЛ сложнее всего заполнить листы с доходами и вычетами и даже раздел 2 требует сосредоточенности и вычислений, а титульный — указания многочисленных данных. Лист раздела 1 — самый легкий и быстрый по заполнению, в нем требуется указать только 3 значения:

- КБК;

- ОКТМО;

- сумма к уплате или к возврату.

Строка 020 в 3-НДФЛ предназначена для указания КБК. Почему этот код так важен? Действующая в России бюджетная система делится на 3 уровня — федеральный, региональный и местный, а также каждые вид поступлений имеет свой код. Подобные коды необходимы для упорядоченности и учета всех доходов и расходов консолидированного бюджета.

https://www.youtube.com/watch?v=LDQUzc8GKNg

Указывая КБК для заполнения декларации 3-НДФЛ, вы идентифицируете сущность своего отчета — чем подытожены все расчеты: поступлений в бюджет или возмещением из бюджета. В зависимости от кода формируется база ежегодных движений в казне государства.

Важно! Чтобы правильно указывать КБК в 3-НДФЛ за 2018 год, необходимо опираться на сведения ФНС России, а также обратить внимание, каков результат вашей декларации: доход или расход консолидированного бюджета страны.

Кбк для физ лиц в декларации 3-ндфл

Код бюджетной классификации в 3-НДФЛ за 2018 год для физических лиц вы можете посмотреть на сайте ФНС России. Как это сделать:

- Откройте сайт ФНС и на главной странице найдите графу для поиска.

- В строке поиска укажите — «КБК».

- В выданных данных выберите первую строку — коды.

- В загруженной странице нажмите на вид плательщика.

- Выберите налог.

- Перед вами откроется таблица с кодами. Здесь нужно выбрать КБК в 3-НДФЛ, который подходит для вашей ситуации — уплата налога, перерасчет, пеня и пр.

Кбк в 3-ндфл для ип за 2018 год

Индивидуальные предприниматели подают декларацию 3-НДФЛ в 2 случаях:

- они работают на общей системе налогообложения;

- они работают на спецрежиме, но в части доходов облагаются подоходным налогом.

А за доходы, не связанные с индивидуальным предпринимательством, такие лица являются обычными гражданами — физическими лицами, и вписывают тот же КБК по уплате НДФЛ физического лица для 3-НДФЛ.

Как найти коды для ИП:

- При выборе плательщика перейти к предпринимателям.

- Здесь так же выбрать подоходный налог.

- В таблице будут все необходимые вам коды.

Кбк на возврат ндфл за лечение

Возврат налога за расходы на лечение и пр. относится к вычетам — имущественным, социальным, стандартным или специальным. Возврат в таких случаях может быть разный:

- полный возврат уплаченного налога за прошедший календарный год (один и 3 последних лет; в одной декларации заполняются данные по одному году);

- получение вычета по месту работы — подача заявления работодателю, чтобы он прекратил взимать подоходный налог с вашей зарплаты; здесь нет возврата, но на время прекращается обложение вас налогом.

Чаще всего за лечение используют первый вариант. При этом КБК в 3-НДФЛ при оформлении вычета будет такой же, как и при уплате, но вместо цифры 3 в коде используется цифра 1:

Кбк в 3-ндфл при продаже автомобиля

Продажа машины является операцией, влекущей возникновение у продавца дохода, облагаемого НДФЛ. Даже если вы использовали вычет или предъявили расходы на покупку машины и свели базу обложения к нулю, вам необходимо заполнить декларацию и сдать в срок.

Даже если сумма равна нулю, в разделе 1 вы отмечаете отсутствие уплаты в бюджет, а в графе суммы указываете «0», при этом КБК от продажи автомобиля в 3-НДФЛ будет таким:

Кбк в 3-ндфл при покупке и продаже квартиры

Продажа квартиры отражается в отчете точно так же, как и продажа машины. А покупка недвижимости дает покупателю право воспользоваться правом на возмещением 13% от расходов на квартиру, т. е. имеет место возврат из бюджета. КБК для 3-НДФЛ в 2018 году на имущественный вычет таков:

.

Важно!

Если вы получаете вычет у работодателя, вы также заполняете декларацию и вам нужны и КБК, и другие реквизиты.

Кбк штраф за несвоевременное предоставление налоговой декларации в 2019 году

В декларации штрафы не указываются, эти отчеты предназначены исключительно для отражения налогов — к уплате или возврату. Но если вы допустили налоговое правонарушение и были оштрафованы, вам необходимо оплатить его в срок, указанный в налоговом уведомлении или требовании.

ИФНС всегда прикладывает к письму квитанции с реквизитами для правильной транзакции. При потере таковых вы легко можете самостоятельно оплатить налог — например, с карты или электронного кошелька, зная КБК и другие реквизиты.

https://www.youtube.com/watch?v=_hV3mybfEl4

Посмотреть КБК по штрафам можно также на сайте ФНС в указанном разделе кодов бюджетной классификации:

Итоги

- Для каждого вида платежа существуют свой бюджетный код.

- Если вписать неправильный КБК в декларацию, это будет основанием для отказа по ней и необходимости подавать корректировочный отчет.

- Актуальные коды можно посмотреть на сайте ФНС России.

, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Видео:Как заполнить декларацию 3 ндфл: Налоговый вычет за квартиру, обучение, лечениеСкачать

Как узнать код бюджетной классификации для 3-НДФЛ для налоговго вычета

Камнем преткновения при оформлении налоговых документов физическими лицами являются коды бюджетной классификации РФ. Одной из самых распространённых форм отчётности является 3-НДФЛ, на примере которой в статье рассматриваются проблемы указания КБК.

Использование кодов бюджетной классификации при оформлении деклараций по налогу на доходы физических лиц

Бюджет страны – сложная многосоставная и разноуровневая финансовая система. Он делится не только на доходный и расходный сегмент, но и дробится на уровни – федеральный, региональный, местный. Коды БК представляют собой аналог данных адресата на почтовых конвертах, они указывают маршрут движения средств, адресатов и целевую направленность.

Ошибка в написании КБК в лучшем случае спровоцирует логическую ошибку в построении маршрута движения денег и остановит платёж, в худшем – уведёт деньги нецелевому получателю. Непонимание значения этого числового ряда приводит к невольному халатному отношению при его указании и, как следствие, к последующим проблемам во взаимоотношениях с налоговой.

Перед тем, как говорить о том, что такое код бюджетной классификации, как узнать 3 НДФЛ, следует уточнить ряд не менее важных вопросов:

- что такое 3 НДФЛ;

- в каких случаях представляется отчётность:

- кто сдаёт;

- какие КБК 3 НДФЛ указывать;

- порядок представления;

- исправление ошибок при заполнении.

3-НДФЛ: для чего нужна форма

Номер корректировки в декларации 3-НДФЛ: как узнать

Форма 3-НДФЛ является частным случаем подтверждения получения налогооблагаемых доходов.

В общем случае – при получении доходов физическим лицом в виде заработной платы у работодателя-юрлица – на руки получаются средства за вычетом 13% налоговой ставки, а обязанность по декларированию доходов работника возлагается на работодателя.

К частным случаям самостоятельной передачи информации о доходах отнесено получение доходов:

- при работе на работодателя-физлицо;

- от имущества (продажа или сдача в аренду);

- посредством обращения в собственность ценного имущества, подаренного лицом, не являющимся родственником одариваемого;

- от выигрыша в лотерею;

- за границей.

Важно! 3-НДФЛ – основа для получения налогового возмещения физлицами при определённых законодательством видах расходов.

Кто и как сдает 3-НДФЛ

Номер инспекции в декларации 3-НДФЛ — как узнать по адресу

Законодатель выделяет две группы налоговых декларантов:

Важно! Обязательное и добровольное декларирование доходов имеют разные сроки сдачи документации.

Обязательному декларированию подлежат доходы физлиц с целью уплаты установленного законодательством налогового обременения. В этом случае документ обязателен к представлению в соответствующий налоговый орган до 30 апреля года, следующего за отчётным.

Инициативная подача справки о доходах допускается при оформлении физлицом налогового возврата за понесённые расходы по оплате:

- услуг медицинского характера и медикаментов;

- страхования жизни;

- обучения;

- покупки (строительства) жилья и земли под ним;

- процентов по целевым кредитам и займам, выданным не взаимозависимыми лицами; ипотечных банковских кредитов.

А также при получении налоговых вычетов при операциях с ценными бумагами, дающими такую возможность.

https://www.youtube.com/watch?v=Tl3O23lskWY

В случаях добровольной сдачи отчётности помимо декларации необходимо будет приложить документы, подтверждающие траты. Срок подачи полного пакета документов определяется для каждого вида вычета индивидуально.

Состав кода бюджетной классификации

Код вычета НДФЛ в справке 2 НДФЛ

Кодировка представляет собой двадцатизначную комбинацию из 7 цифровых групп. Каждая группа несёт свою информационную нагрузку.

Первая цифровая группа (первая – третья цифра кода) – это код адресата-получателя платежа.

Вторая цифровая группа (четвёртая цифра кода) определяет тип прибыли

Третья цифровая группа (пятая и шестая цифра кода) обозначает цель платежа.

Четвёртая цифровая группа (седьмая – одиннадцатая цифра кода) указывает на уровень бюджета и статью дохода.

Пятая цифровая группа (двенадцатая – тринадцатая цифры кода) содержит элемент дохода.

Шестая и седьмая цифровые группы (четырнадцатая – двадцатая цифры кода) – детализируют информацию о доходе.

Рассмотрение на примере КБК 182 1 01 02030 01 1000 110.

| Группа | Подгруппа | Статья | Подстатья | Элемент | Группа подвида доходов | Аналитическая группа подвида доходов |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1 | 8 | 2 | 1 | 0 | 1 | 0 |

182 — получатель ФНС России;

1 — налоговые и неналоговые доходы;

01 – налог на прибыль;

02 — бюджет субъекта Российской Федерации;

030 – значение в соответствии с классификатором доходов бюджетов;

01 — федеральный бюджет;

1000 – сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному);

110 — налоговые доходы.

Коды классификации для 3-НДФЛ

Наиболее стандартные коды бюджетной классификации в декларациях 3 НДФЛ:

| Иными лицами | 182 1 01 02030 01 1000 110 |

При оформлении вычета форма заявления, утверждённая приказом уполномоченного органа от 14.02.2017 № ММВ-7-8/182@, также предусматривает указание кода БК. Важно знать, что указывать следует тот же код, что и в разделе 1 формы 3-НДФЛ.

Наиболее распространённым примером будет являться вычет для официально трудоустроенного гражданина, который пожелал оформить имущественный вычет.

В форме 3-НДФЛ КБК налоговый вычет при покупке квартиры ему необходимо будет указать кодировку «агентских» налогов – 182 1 01 02010 01 1000 110.

Этот выбор обусловлен тем, что заявитель – гражданин, имеющий доход, обременение которого уже уплачено налоговым агентом.

Важно! Перечень источников доходов (справочник КБК), утверждённый приказом ФНС России от 29.12.2016 № ММВ-7-1/736@, предусматривает несколько десятков КБК для физических лиц.

В целях исключения ситуации опечатки или полностью неверного указания кода проще и удобнее установить бесплатное программное обеспечение ФНС России, которое максимально автоматизирует и оптимизирует процесс подачи документов, в том числе – поможет определить КБК. Или заполнить форму через личный кабинет налоговой. Программное обеспечение размещено на сайте налоговой службы в разделе «Физические лица» – «Представление декларации о доходах».

Следует обратить внимание на ежегодное обновление программы. В случае, если возникнет необходимость сдачи сведений о доходах за неактуальный налоговый период, заполнить декларацию потребуется в версии программы соответствующего года.

Приложение позволит не только распечатать декларацию, но и выгрузить файл в электронной форме, что значительно ускорит процесс сдачи документов ответственному лицу.

Узнавать о выходе новой версии приложения лучше на официальном сайте ФНС России.

https://www.youtube.com/watch?v=VstOcKpLbTw

Однако при отсутствии возможности автоматизированной сдачи декларации соответствующий бланк можно взять в любом территориальном отделении уполномоченного органа. Бланк, заполненный от руки, также обязателен к принятию, как и машинописный. Заполнять его следует крайне аккуратно – зачёркивания и исправления в форме не допускаются.

Изменения в законодательстве

Законодательство Российской Федерации пластично и требует постоянного мониторинга. Проверять актуальность документа лучше каждый раз перед обращением в уполномоченный орган.

Важно! Последние изменения в бланк отчётности внесены приказом от 25.10.2017 и вступили в действие с начала 2018 года.

| Все | штрих-код | |

| Титульный | Адрес лица заменён на контактный телефон | |

| Д1 | Адрес объекта заменён на кадастровый (условный/инвентаризационный) номер и сведения о местонахождении | строки для указания остатка имущественного вычета по займам и процентам с предыдущего налогового периода |

| Е1 | строка, в которой указывали число месяцев, по итогам которых общая сумма дохода с начала года не пепревысила 350 т.р. | В пункт 3 добавлена строка «Сумма, уплаченная за прохождение независимой оценки своей квалификации на соответствие требованиям к квалификации в организациях, осуществляющих такую деятельность в соответствии с законодательством РФ» |

Помимо этого, новелла бланка 3-НДФЛ с 2018 года – это появление приложения, в котором следует приводить расчёт своего дохода от продажи каждого объекта недвижимости, которые оформлены в собственность после 01.01.2016.

Ошибка при заполнении

При обнаружении в уже сданной в налоговый орган декларационной форме существенных ошибок, могущих повлиять на размер налогов, следует официально внести в неё изменения.

Важно! Уточняющая форма аналогична уточняемой. То есть при обнаружении ошибки в 2018 году за 2016-й отчётный период для её исправления следует заполнить бланк образца 2016 года.

Изменения вносятся посредством заполнения уточнённой формы 3-НДФЛ с проставлением в поле «Номер корректировки» титульного листа формы соответствующего порядкового номера уточнения. При первичной корректировке – это будет «1», при вторичной «2» и т. д.

К уточнённой форме следует приложить документы, обосновывающие правомерность подобного уточнения. Дополнительно пакет документов допускает наличие сопроводительного письма с пояснениями относительно причины уточнения.

Эта подробная статья дала исчерпывающую информацию по вопросам указания КБК НДФЛ в 3-НДФЛ, а также по процедуре подачи и возможной корректировки формы декларации. Это несложный процесс, если подойти к нему ответственно и внимательно, как этого требует любой официальный финансовый документ.

Видео:Налоговый вычет за покупку квартиры. Декларация 3-НДФЛ через личный кабинет. Инструкция 2023Скачать

Код бюджетной классификации в декларации 3 ндфл имущественный вычет

→ → Актуально на: 12 февраля 2020 г. При заполнении в 2020 году раздела 1

«Сведения о суммах налога, подлежащих уплате (доплате) в бюджет/возврату из бюджета»

декларации по форме 3-НДФЛ () в числе прочих данных должны указать код бюджетной классификации (КБК). Если 3-НДФЛ , то в строке 020 раздела 1 указывается КБК 182 1 01 02020 01 1000 110.

В данном случае КБК зависит от того, какие доходы отражены в декларации:

- если доходы, с которых НДФЛ был удержан налоговым агентом, то указывается «агентский» КБК НДФЛ — 182 1 01 02010 01 1000 110. Как правило, декларация с таким КБК подается физлицом при заявлении права на какой-либо вычет для возврата НДФЛ из бюджета;

- если доходы, с которых физлицу еще только предстоит уплатить НДФЛ в бюджет, то — 182 1 01 02030 01 1000 110.

Если, например, возврату подлежит НДФЛ, уплаченный ранее в разных муниципальных образованиях, то раздел 1 декларации заполняется также в нескольких экземплярах отдельно для каждого кода по ().

Правда, КБК в каждом из таких разделов указывается один и тот же. Проще всего заполнить 3-НДФЛ, воспользовавшись , размещенной на сайте ФНС. Она поможет быстро сформировать декларацию, заполнив за вас некоторые ее реквизиты, в том числе КБК.

https://www.youtube.com/watch?v=_bz_WG44z88

Заявление о возврате НДФЛ () предусматривает, в том числе, и отражение КБК.

КБК при возврате НДФЛ за 2020 год в заявлении нужно указать тот же, что и в разделе 1 декларации 3-НДФЛ.

Например, если физлицо представило 3-НДФЛ в отношении доходов, с которых налог уже был удержан агентом, и заявило сумму имущественного вычета, связанного с приобретением жилья, то в поле «КБК» в заявлении на возврат НДФЛ за квартиру нужно поставить 182 1 01 02010 01 1000 110. Также читайте:

Форум для бухгалтера:

Подписывайтесь на наш канал в

Как узнать код бюджетной классификации 3-НДФЛ

Камнем преткновения при оформлении налоговых документов физическими лицами являются коды бюджетной классификации РФ.

Одной из самых распространённых форм отчётности является 3-НДФЛ, на примере которой в статье рассматриваются проблемы указания КБК.

Бюджет страны – сложная многосоставная и разноуровневая финансовая система. Он делится не только на доходный и расходный сегмент, но и дробится на уровни – федеральный, региональный, местный. Коды БК представляют собой аналог данных адресата на почтовых конвертах, они указывают маршрут движения средств, адресатов и целевую направленность.

Ошибка в написании КБК в лучшем случае спровоцирует логическую ошибку в построении маршрута движения денег и остановит платёж, в худшем – уведёт деньги нецелевому получателю.

Непонимание значения этого числового ряда приводит к невольному халатному отношению при его указании и, как следствие, к последующим проблемам во взаимоотношениях с налоговой.

Перед тем, как говорить о том, что такое код бюджетной классификации, как узнать 3 НДФЛ, следует уточнить ряд не менее важных вопросов: Форма 3-НДФЛ

- в каких случаях представляется отчётность:

- порядок представления;

- кто сдаёт;

- какие КБК 3 НДФЛ указывать;

- что такое 3 НДФЛ;

- исправление ошибок при заполнении.

Форма 3-НДФЛ является частным случаем подтверждения получения налогооблагаемых доходов.

В общем случае – при получении доходов физическим лицом в виде заработной платы у работодателя-юрлица – на руки получаются средства за вычетом 13% налоговой ставки, а обязанность по декларированию доходов работника возлагается на работодателя.

Доходы К частным случаям самостоятельной передачи информации о доходах отнесено получение доходов:

- от имущества (продажа или сдача в аренду);

- от выигрыша в лотерею;

- при работе на работодателя-физлицо;

- посредством обращения в собственность ценного имущества, подаренного лицом, не являющимся родственником одариваемого;

- за границей.

Важно!

3-НДФЛ – основа для получения налогового возмещения физлицами при определённых законодательством видах расходов. Законодатель выделяет две группы налоговых декларантов:

Отчет Важно! Обязательное и добровольное декларирование доходов имеют разные сроки сдачи документации.

Обязательному декларированию подлежат доходы физлиц с целью уплаты установленного законодательством налогового обременения.

В этом случае документ обязателен к представлению в соответствующий налоговый орган до 30 апреля года, следующего за отчётным.

Инициативная подача справки о доходах допускается при оформлении физлицом налогового возврата за понесённые расходы по оплате:

- услуг медицинского характера и медикаментов;

- страхования жизни;

- обучения;

- процентов по целевым кредитам и займам, выданным не взаимозависимыми лицами; ипотечных банковских кредитов.

- покупки (строительства) жилья и земли под ним;

Коды бюджетной классификации для декларации 3-НДФЛ

> > > 11 марта 2020 Код бюджетной классификации 3-НДФЛ — необходимый атрибут при заполнении декларации.

Для чего нужен этот код, что он обозначает и какое должен принимать значение в 3-НДФЛ за 2020 год, вы узнаете из данной статьи.

Вам помогут документы и бланки: Бюджетная классификация позволяет отслеживать доходы и расходы (с указанием источников финансирования), проводить финансовый контроль на основе введенных кодов.

https://www.youtube.com/watch?v=xIHx80x1oqs

Коды обеспечивают сопоставимость показателей различных бюджетов.

С их помощью финансы группируются по их конкретному использованию. При этом можно выявить и нецелевое использование средств. Бюджетную классификацию используют для облегчения контроля за финансами.

Если они введены с ошибкой, платеж не поступит по нужному адресу. В этом случае налогоплательщику могут быть начислены пени за неуплату. Чтобы исправить такую ошибку, подайте в налоговую инспекцию заявление об уточнении платежа.

В этом случае пени будут сторнированы.

Как составить заявление об уточнении КБК, читайте в статье .

С 2020 года КБК определяются приказом Минфина России от 08.06.2018 № 132н. Они достаточно часто корректируются, поэтому перед началом отчетного периода необходимо всегда проверять актуальность нужных кодов.

Декларация 3-НДФЛ предназначена для расчета налога, который надлежит уплатить с дохода, полученного физическим лицом, или определения суммы его возмещения в результате применения налогового вычета, заявляемого в ИФНС.

В ИФНС могут быть получены вычеты:

- перечислениям на накопительную часть пенсии.

- по покупке недвижимости;

- перечислениям на благотворительность;

- плате за обучение;

- оплате лекарств и лечения;

Из них первые 3 вида вычетов через 3-НДФЛ заявляют в ИФНС, если эти вычеты не предоставляются на работе. 3-НДФЛ нужно сдавать при получении дохода:

- В результате продажи имущества, за исключением продажи:

- недвижимого имущества, право собственности на которое возникло с 01.01.2016 и на момент продажи находилось в собственности не меньше минимального срока владения.

- движимого имущества, которое находилось в собственности более 3 лет; недвижимого имущества, право собственности на которое возникло до 2016 года и на момент продажи находилось в собственности более 3 лет;

О нюансах обложения налогом доходов от продажи недвижимости читайте в статье .

- От физических лиц и организаций, не являющихся налоговыми агентами.

- С которого налоговыми агентами не был удержан налог и не поданы сведения в ИФНС.

- Резидентами — физическими лицами от источников,

Кбк в заявлении возврат ндфл имущественный вычет 2020

Узнать ОКТМО для заполнения заявления на возврат НДФЛ можно на сайте ФНС с помощью сервиса “Узнай ОКТМО”.

КБК – код бюджетной классификации. Каждому налогу и каждому действию с ним (зачету, возврату, перечислению в бюджет) соответствует определенный код КБК. Код бюджетной классификации, указываемый в 2020 году в заявлении на возврат НДФЛ – 182 1 01 02010 01 1000 110.

Примечание: при составлении заявления в произвольной форме, указание КБК и ОКТМО не требуется. Их необходимо указать лишь в заявлении, форма которого рекомендована ФНС (КНД 1150058).

Образец заполнения заявления на возврат НДФЛ в 2020 году Ниже вы можете ознакомиться с образцами заполнения заявления на возврат НДФЛ при заявлении вычета за лечение. Образец заявления на возврат НДФЛ (произвольная форма) – скачать в формате Word.

Если дохода для обложения налогом не будет, разница двух величин снизит прочие доходы, с которых вы платили налоги (к примеру, зарплату, тогда будет налог к возмещению), или ее можно перенести на другой год (тогда нет ни платежа, ни возмещения).

Вопрос No2: Какой КБК использовать при уплате налога с доходов от сдачи квартиры?

Ответ: Декларация на выплату налогов с любых доходов физических лиц (резидентов России) содержит следующий КБК: 18210102030011000110. Вопрос No3: НДФЛ, удержанный с зарплаты сотрудников, по ошибке был перечислен в бюджет несвоевременно. Бухгалтер это заметил, отправил всю сумму плюс самостоятельно рассчитанные пени.

Однако был начислен 20%-ный штраф. Законно ли это? Ответ: Да, начисление вам штрафа было правомерным. Код бюджетной классификации относится к обязательным реквизитам для заполнения 3-НДФЛ или поручения.

https://www.youtube.com/watch?v=OyuabozD_fc

Но стоит разобраться, что это такое, для чего его используют и где можно уточнить нужные КБК.

Структура кода Код представлен 20-значным номером счета, куда должно осуществляться перечисление подоходного налога.

Инфо Состоит он из таких блоков: Блок Обозначение 3 первых цифры Показатель административного кода 4 – 13-я По доходам 14 – 17-я Код программы 17 – 20 Классифицирующие коды Остановимся на подоходном блоке.

Первое сообщение – это вид поступления платежей.

1 – это поступление налога, 2 – в качестве подарка, 3 – при ведении бизнеса и т.

д. Первый знак отделен двумя, которые представляют собой группу доходов (направление платежей).

Бюджетные доходы РФ от возвращения остатков субвенции и субсидии за прошедшие периоды 19 — Возврат субвенций и субсидий 3) с 14 по 17 — Программный код Показывают налоги или сборы (1000), % и пени (2000), штрафы (3000) 4) с 17 по 20 — Коды классификации Значения крайних трех цифр: 010 — Налоговые прибыли 151 — Доплата в бюджет из др. бюджетного подразделения РФ 152 — Деньги от иностранных предприятий или правительства др.

страны 153 — Деньги от международной финансовой фирмы 160 — Деньги на социальные нужды 170 — Доход от сделок с активами 171 — Доход от переоценки актива 172 — Доход от реализации актива 180 — Др.

доходы 410 — При снижении стоимости основных средств 420 — При снижении стоимости несозданных активов 440 — При снижении стоимости материальных резервов Где указывать КБК Рассмотрим подробнее, где необходимо указание КБК.

Кбк для 3-ндфл за 2020 – 2020 год

💥 Видео

ИИС 2024 как получить Инвестиционный налоговый вычет - заполнение Декларации 3-НДФЛ в ЛК ФЛСкачать

Вычет за проценты по ипотеке 2024: Как заполнить декларацию 3-НДФЛ на возврат процентов по ипотекеСкачать

Декларация 3-НДФЛ 2023 для налогового вычета при покупке квартиры: Как заполнить 3-НДФЛ Онлайн в ЛКСкачать

ДЕКЛАРАЦИЯ 3-НДФЛ ОНЛАЙН В ЛИЧНОМ КАБИНЕТЕ НАЛОГОПЛАТЕЛЬЩИКА В 2023 ГОДУ/НАЛОГОВЫЙ ВЫЧЕТ ВТОРОЙ ГОДСкачать

Заполнение декларации 3-НДФЛ несколько вычетов: Имущественный, за лечение, обучение, детей, ИИС 2023Скачать

3-НДФЛ за 3 года Заполнение декларации 3-НДФЛ на имущественный вычет при покупке квартиры за 3 годаСкачать

Вычет на детей и стандартный вычет на себя в личном кабинете: заполнение декларации 3-НДФЛСкачать

КАК ЗАПОЛНИТЬ 3-НДФЛ ПО ИПОТЕЧНЫМ ПРОЦЕНТАМ В ЛИЧНОМ КАБИНЕТЕ НАЛОГОПЛАТЕЛЬЩИКА В 2023 ГОДУСкачать

ДЕКЛАРАЦИЯ 3-НДФЛ ОНЛАЙН В ЛИЧНОМ КАБИНЕТЕ НАЛОГОПЛАТЕЛЬЩИКА В 2022 ГОДУ / НАЛОГОВЫЙ ВЫЧЕТСкачать

3-НДФЛ 2023 при покупке квартиры на имущественный вычет: Заполнение декларации 3-НДФЛ в программеСкачать

2022 Заполнение декларации 3-НДФЛ онлайн в личном кабинете, Имущественный вычет при покупке квартирыСкачать

Вычет по процентам по ипотеке 2023 - Инструкция по заполнению декларации 3-НДФЛ в личном кабинетеСкачать

Заполнение декларации 3-НДФЛ за 3 года СРАЗУ: подаем 3-НДФЛ на вычет при покупке квартиры за 3 годаСкачать

Материнский капитал в декларации 3-НДФЛ на имущественный вычет при покупке квартиры: как отразитьСкачать

ЗАПОЛНЕНИЕ 3-НДФЛ НА НАЛОГОВЫЙ ВЫЧЕТ ЗА ЛЕЧЕНИЕ И ПОКУПКУ ЛЕКАРСТВ В ПРОГРАММЕ "ДЕКЛАРАЦИЯ"Скачать

Заполнение декларации 3-НДФЛ: типичные ошибки и о кодах вычетов 126 503Скачать