Все работающие россияне уплачивают НДФЛ с полученной зарплаты. НДФЛ – это подоходный налог, который начисляется по ставке 13%. Если по договору сотруднику положен ежемесячный оклад в размере 35000 рублей, то на руки он получает не всю сумму, а 30450 р. уже за вычетом подоходного налога.

- Что такое НДФЛ и кто его платит

- Как правильно посчитать 13 процентов от зарплаты

- Сферы применения налога

- Что входит в 13 процентов подоходного налога от зарплаты — Помощь юриста

- Подоходный налог (НДФЛ) за работников в 2020 году

- Порядок расчета НДФЛ

- Порядок и сроки уплаты НДФЛ в 2020 году

- Как оплатить НДФЛ

- Учет и отчётность работодателей по НДФЛ

- Подоходный налог с зарплаты в 2019 году — Контур.Бухгалтерия

- С каких доходов платится налог

- Процентная ставка подоходного налога в 2019 году

- Налоговые вычеты

- Расчет и удержание подоходного налога с зарплаты

- Перечисление налога

- Штрафы за нарушения по НДФЛ

- Что такое подоходный налог

- Что входит в подоходный налог

- За что мы платим и от чего зависит подоходный налог

- За что можно вернуть подоходный налог

- Куда уходят 13 процентов от зарплаты?

- Куда идет НДФЛ с зарплаты: мир идеальный

- Куда идет НДФЛ с зарплаты: мир реальный

- Чиновники – наши начальники или подчиненные?

- Доля НДФЛ в общей массе

- Остались непонятные моменты?

- 📹 Видео

Что такое НДФЛ и кто его платит

При получении доходов на территории России граждане должны заплатить налог на них. Налогом в виде НДФЛ облагается не только заработная плата, но и полученные доходы от сдачи недвижимости в аренду, продажи квартиры или машины (за некоторым исключением), при получении в дар дорогостоящего имущества, при выигрыше в лотерею и пр.

Помимо НДФЛ, который является прямым налогом, граждане уплачивают и некоторые косвенные налоги. В частности, НДС, который заложен в стоимости приобретаемых ими товаров и услуг.

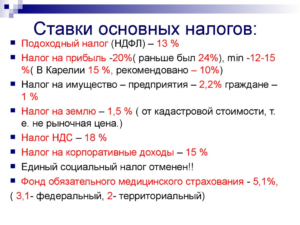

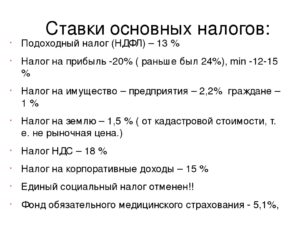

НДФЛ с зарплаты взимается по ставке 13%, тогда как в отношении некоторых других доходов предусмотрена повышенная налоговая ставка. Например, налог на выигрыш в лотерею составляет 35%.

Как правильно посчитать 13 процентов от зарплаты

Согласно ст. 13 Налогового кодекса, НДФЛ является федеральным налогом с единой ставкой для всех регионов. Субъекты не могут ее менять по своему усмотрению.

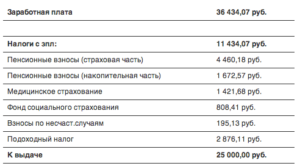

Для того чтобы рассчитать размер НДФЛ с зарплаты, необходимо суммировать все доходы, полученные от трудовой деятельности сотрудника за месяц. Сюда включаются зарплата, премиальные, различные стимулирующие надбавки и доплаты.

Из полученного значения вычитаются положенные сотруднику налоговые вычеты (если таковые имеются) и затем уже применяется налоговая ставка в размере 13%.

Приведем пример. Сотруднику по итогам месяца начислена зарплата в размере 28 000 р., премия 11 000 р., а также доплата за работу в выходные в размере 1,8 тыс. р.

Ему положен районный коэффициент 1,2. У сотрудника есть несовершеннолетняя дочь, за которую ему полагается налоговый вычет в размере 1400 р.

13% от зарплаты будет высчитываться следующим образом:

- Определяется налогооблагаемая база: (28000 + 11000 + 1800) * 1,2 = 48960 р.

- Она уменьшается на вычет в размере 1400 р. Получается 47560 р. (48960 – 1400).

- Применяется налоговая ставка 13%. Размер НДФЛ составляет 6182,8 р.

- Указанная сумма перечисляется в бюджет работодателем, а сотрудник получает на руки 41377,2 р. (47560 – 6182,8).

Обычно все расчеты по НДФЛ производит сам работодатель. Именно он выступает в роли налогового агента, который уплачивает все налоги за своих сотрудников. На руки работник получает уже зарплату за минусом НДФЛ.

Проверить правильность вычислений сотрудник может, если он обратится к расчетному листу, который он регулярно получает от работодателя.

Ставка по налогу в настоящее время единая, хотя разговоры о необходимости установления дифференцированной ставки подоходного налога (чем выше зарплата, тем выше ставка) ведутся на регулярной основе.

Сферы применения налога

Многие граждане ошибочно полагают, что налог в размере 13% затем идет на формирование их пенсии, социальное страхование (выплаты при нетрудоспособности, декретные и детские пособия), а также на медицинское страхование. На самом деле это не так.

Каждый работодатель обязан делать взносы на пенсионное, социальное и медицинское страхование за своих работников. Но эти взносы уплачиваются им за свой счет, и на них не уменьшается начисленная сотрудникам зарплата. То есть НДФЛ в размере 13% уменьшает размер полученных гражданином доходов, а взносы в ПФР, ФСС и ФОМС – нет.

Приведем пример. Сотруднику установлен оклад в размере 30 тыс. р.

https://www.youtube.com/watch?v=vuDQGRfTORI

На руки он получает 26 100 р. (30000 – 30000 * 13%).

Также работодатель ежемесячно перечисляет за него 6600 р. на пенсионное страхование (30000 * 22%); 870 р. (30000 * 2,9%) – на социальное страхование и 1530 р. (30000 * 5,1%) – на медицинское страхование.

На самом деле все удержанные налоги с зарплаты в размере 13% поступают в бюджеты соответствующего уровня (федеральный, региональный, городской или районный). Затем эти средства направляют на обеспечение работы бюджетных учреждений (в частности, больниц и школ), охрану правопорядка, экологическую и пожарную безопасность и пр.

Согласно действующему законодательству, большая часть собранных налогов в размере 85% поступает в бюджет субъекта: города федерального значения (такого, как Москва или Санкт-Петербург) или региональный бюджет (например, Тульской или Тверской области). Остальные 15% уходят в муниципальные образования. Такое распределение производится, согласно положениям ст. 56 Налогового кодекса.

Направления расходов (например, то сколько потратят на ремонт больниц, благоустройство города, образовательные услуги и пр.) определяется уже местными властями при принятии бюджета на текущий год.

То, каким образом распределяются эти средства, можно найти в открытом доступе. Например, с направлениями бюджетных расходов для Москвы на текущий год можно ознакомиться на сайте «Открытый бюджет».

Очевидно, что источником формирования бюджета выступают не только зарплатные налоги, но и налоговые поступления от предпринимателей и предприятий за ведение ими бизнеса на российской территории.

Так, согласно статистике, на подоходный налог сейчас приходится 20% среди источников его формирования, больше (23%) принадлежит налогу на добычу полезных ископаемых.

Таким образом, ежемесячно сотрудники должны перечислить в пользу государства НДФЛ в размере 13% от их зарплаты. В данном случае работодатель выступает их налоговым агентом: удерживает подоходный налог и перечисляет его в бюджет. НДФЛ поступает в региональный бюджет и затем расходуется на различные цели.

Помимо НДФЛ 13%, который сотрудник платит из своего кармана, работодатель ежемесячно отчисляет 22% от его доходов на пенсионное обеспечение, 5,1% – на медицинское страхование и 2,9% – на социальное страхование.

Большая часть собранного НДФЛ зачисляется в региональные бюджеты, а 15% направляется в муниципальные.

Загрузка…

Нажимая на кнопку отправить, вы даете согласие на обработку своих персональных данных.

Видео:Сколько РЕАЛЬНО налогов мы платим?Скачать

Что входит в 13 процентов подоходного налога от зарплаты — Помощь юриста

Все работающие россияне уплачивают НДФЛ с полученной зарплаты. НДФЛ – это подоходный налог, который начисляется по ставке 13%. Если по договору сотруднику положен ежемесячный оклад в размере 35000 рублей, то на руки он получает не всю сумму, а 30450 р. уже за вычетом подоходного налога.

Видео:Сколько налогов удерживается с вашей зарплаты?Скачать

Подоходный налог (НДФЛ) за работников в 2020 году

Налоговые агенты – это лица, на которых возложена обязанность по исчислению, удержанию налогов с налогоплательщиков и их дальнейшему перечислению в государственный бюджет.

В России налоговыми агентами признаются:

- российские организации;

- индивидуальные предприниматели;

- нотариусы, занимающиеся частной практикой;

- адвокаты, учредившие адвокатские кабинеты;

- обособленные подразделения иностранных компаний.

Подавляющее большинство налоговых агентов России составляют индивидуальные предприниматели и организации, являющиеся работодателями.

Работодатели, выступая в роли налоговых агентов, обязаны с доходов, выплачиваемых своим сотрудникам, рассчитывать, удерживать и перечислять в бюджет НДФЛ.

При этом подоходный налог (НДФЛ) работодатели должны удерживать в полной мере как с выплат сотрудникам, работающим по трудовым договорам, так и с выплат физическим лицам по договорам гражданско-правового характера.

Обратите внимание, до начала 2020 года уплата НДФЛ за счёт средств работодателя не допускалась. Однако с указанной даты пункт 9 статьи 226 НК РФ изложен в новой редакции. Суть в следующем: если налоговая проверка выявит, что агент (работодатель) неправомерно не удержал НДФЛ (удержал его не полностью), то недоимку могут взыскать из его средств.

Порядок расчета НДФЛ

НДФЛ за работника рассчитывается по следующей формуле:

НДФЛ = (Доход работника за месяц – Налоговые вычеты) x Налоговая ставка

Подоходный налог рассчитывается по окончанию каждого месяца нарастающим итогом с начала налогового периода (т.е. учитываются суммы налогов удержанные в предыдущих месяцах). Налоговым периодом признается календарный год.

При расчёте НДФЛ учитывается весь доход, который работодатель выплачивал своему сотруднику в течение календарного месяца, за исключением тех доходов, которые по закону НДФЛ не облагаются (ст. 217 НК РФ).

Налоговая ставка для расчёта подоходного налога составляет 13% (практически для всех доходов выплачиваемых сотрудникам) или 30% (в случае выплат иностранным работникам). С 2015 года при выплате дивидендов применяется налоговая ставка 13%.

При расчёте подоходного налога величина налоговой базы может быть уменьшена на сумму налоговых вычетов. Применять налоговые вычеты можно только для доходов, облагаемых по ставке 13% (за исключением дивидендов).

Порядок и сроки уплаты НДФЛ в 2020 году

Работодатели обязаны удерживать и перечислять НДФЛ один раз по итогам каждого месяца. Делать это необходимо не позднее следующего дня после выплаты зарплаты (при окончательном расчёте дохода работника за месяц).

Согласно трудовому законодательству зарплата должна выплачиваться не реже чем один раз в полмесяца, то есть как минимум два раза в месяц (аванс + зарплата). С октября 2016 года изменились сроки выплаты заработной платы.

Если ранее работодатель мог выдавать ее в любой промежуток времени, но не реже 2 раз в месяц, то теперь заработная плата должна быть перечислена сотруднику не позднее 15 числа следующего месяца.

Несмотря на то, что аванс является частью зарплаты, непосредственно в день выплаты аванса НДФЛ удерживать не нужно.

С 2016 года НДФЛ с отпускных, пособий и больничных стало возможным перечислять не позднее последнего числа того месяца, в котором они были перечислены сотруднику (до этого подоходный налог нужно было перечислять в день их фактической выплаты).

В случае увольнения сотрудника НДФЛ необходимо удерживать и перечислять в тот же день, когда ему был выплачен расчёт в связи с его увольнением.

https://www.youtube.com/watch?v=Um9fkGRcbGQ

Если трудовые отношения были прекращены до истечения календарного месяца, датой фактического получения дохода считается последний день работы, за который работнику начислен доход.

Выплаты по договорам гражданско-правового характера не относятся к оплате труда и регламентируются не ТК РФ, а Гражданским кодексом.

В соответствии с этим, датой фактического получения дохода считается день выплаты дохода по договору ГПХ (в том числе и для выплаченных авансов).

Поэтому НДФЛ с авансов и выплат по договорам ГПХ необходимо удерживать и перечислять в день их фактической выплаты.

Как оплатить НДФЛ

Удержанный с сотрудника НДФЛ работодатель должен перечислять в бюджет налогового органа, в котором он состоит на учёте. Узнать банковские реквизиты своего налогового органа можно при помощи этого сервиса.

Организации, имеющие обособленные подразделения, должны перечислять удержанный подоходный налог как по месту нахождения главного офиса, так и по месту нахождения каждого из подразделений. Однако с 2020 года введено новое правило.

Если есть несколько обособленных подразделений на территории одного муниципального образования, можно выбрать одну инспекцию. О своем выборе нужно уведомить налоговые органы не позднее 1 числа налогового периода.

Обратите внимание, в 2020 году ФНС продлила срок уведомления налоговых органов о выбранной инспекции. Это нужно сделать до 31 января 2020 года (письмо ФНС от 25.12.2019 № БС-4-11/26740@). Тем, кто успеет, можно будет платить НДФЛ и сдавать отчетность по нему только в одну ИФНС. Со следующего года инспекцию можно изменить.

В 2020 году работодателям для перечисления НДФЛ необходимо применять такой же КБК, что и в 2019 году:

КБК 182 1 01 02010 01 1000 110.

Учет и отчётность работодателей по НДФЛ

В слайдерах ниже перечислены виды отчетности, которую необходимо сдавать за работников по НДФЛ.

Обратите внимание! Если компания или ИП выплачивает денежные средства более 10 физлицам, то с 1 января 2020 формы 6-НДФЛ и 2-НДФЛ нужно сдавать строго в электронном виде. Ранее такая обязанность возлагалась на тех, у кого работает 25 и более человек.

Работодатели обязаны вести внутренний учёт выплаченных доходов, предоставленных налоговых вычетов, а также исчисленных и удержанных сумм НДФЛ по каждому сотруднику. Делать это необходимо в регистрах налогового учета.

Законом форма налогового регистра не утверждена, поэтому организации и ИП должны самостоятельно разработать свою форму этого документа (cкачать образец).

Ежегодно, до 1 марта, работодатели обязаны (на основании данных заполняемых в налоговых регистрах) по каждому своему сотруднику составить и передать в ИФНС справки по форме 2-НДФЛ. В 2020 году 1 марта приходится на воскресенье. Поэтому 2-НДФЛ за 2019 год необходимо подать до 2 марта 2020 года.

Обратите внимание! Срок сдачи формы 2-НДФЛ изменился с 2020 года. Ранее до 1 марта нужно было подать только справку с признаком «2» (означает, что налог не удержан агентом), а 2-НДФЛ с признаками «1» и «3» подавались до 1 апреля.

Ежеквартально работодатели должны сдавать расчет 6-НДФЛ. Крайний срок подачи – последнее число первого месяца следующего квартала.

Обратите внимание, что с 2020 года введен новый срок подачи 6-НДФЛ за год — до 1 марта следующего года. Это значит, что 6-НДФЛ за 2019 год нужно подать до 2 марта 2020 года (перенос из-за выходных).

Видео:Какой подоходный налог в России: сколько процентов платят с зарплаты|Часть 1Скачать

Подоходный налог с зарплаты в 2019 году — Контур.Бухгалтерия

С заработной платы сотрудников платится прямой налог на доходы физических лиц (НДФЛ). Работодатели становятся налоговыми агентами и удерживают подоходный налог с зарплаты, направляя деньги в федеральный бюджет. Расскажем о правилах расчета и перечисления налога, льготах и налоговых вычетах.

С каких доходов платится налог

Налог платится не только с зарплаты. В налогооблагаемую базу попадают все поощрения, премии и другие дополнительные выплаты, в том числе доходы, которые работник получил в натуральной форме. Налог рассчитывается так:

- суммируем все доходы сотрудника;

- вычитаем из этой суммы официальные расходы;

- с полученного остатка взимаем налог 13% или 30%.

От НДФЛ освобождаются некоторые виды доходов, которые перечислены в ст. 217 НК РФ. Это государственные пособия (кроме пособия по безработице), пенсии, вознаграждения донорам, полученные алименты, суммы единовременной помощи и другие выплаты.

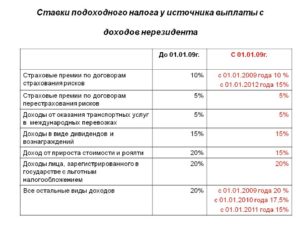

Процентная ставка подоходного налога в 2019 году

Ставка налога зависит от статуса налогоплательщика: является работник резидентом или нет. Резидентом признается тот, кто более 183 дней легально находится в России и не выезжает за ее пределы в течение этого срока. Иначе налогоплательщик признается нерезидентом. Будьте внимательны: в течение года статус вашего сотрудника может меняться.

Налоговая ставка для резидентов составляет 13%, для нерезидентов — 30%.

Налоговые вычеты

Перед расчетом налога нужно вычесть из суммы доходов налоговые вычеты — льготы, которые предоставляются работникам. Вычеты положены работникам, которые купили квартиру, потратили деньги на обучение или лечение, а также гражданам с детьми и участникам боевых действий. Например:

- 1400 рублей — стандартный налоговый вычет на первого и второго ребенка и 3000 рублей на третьего и каждого последующего (подробнее о вычетах на детей читайте здесь);

- 500 рублей — стандартный вычет для героев СССР и РФ, участникам ВОВ, блокадникам, инвалидам с детства и инвалидам 1 и 2 группы, а также некоторым другим категориям граждан (если у работника есть право на несколько стандартных вычетов, он может использовать только один, суммировать можно только вычеты на детей);

- имущественный вычет покупателю жилья на территории РФ предоставляется на основании заявления, налоговой декларации и документов, которые подтверждают покупку или уплату процентов по ипотеке (подробнее см. ст. 220 НК РФ);

- социальный вычет по расходам на обучение или лечение взрослого или ребенка, а также по некоторым другим расходам предоставляется на основании заявления и документов, подтверждающих расходы (подробнее см. ст. 219 НК РФ);

- профессиональные налоговые вычеты получают предприниматели, адвокаты, нотариусы при подтверждении расходов в их предпринимательской или адвокатской деятельности (подробнее см. ст. 221 НК РФ).

Пример. Зарплата сотрудника — 50 000 рублей. Он отец трех несовершеннолетних детей. На первых двух вычет составит 1400 + 1400 = 2800 рублей, на третьего еще 3000 рублей, итого 5800 рублей.

База для исчисления налога составит: 50 000 — 5 800 = 44 200 рублей.

Расчет и удержание подоходного налога с зарплаты

Обязанность работодателя — рассчитать, удержать и уплатить налог в бюджет. Порядок действий прописан в ст. 226 НК РФ.

Исчисление налога происходит ежемесячно нарастающим итогом, с зачетом удержанных ранее сумм. Последний день месяца считается днем получения зарплаты (неважно, рабочий это день, выходной или праздничный).

В обычном и самом простом случае НДФЛ удерживают один раз в месяц при расчете зарплаты в последний день месяца.

Работодатель удерживает рассчитанный налог, только после этого из зарплаты вычитаются другие удержания — алименты, погашение кредита и пр.

https://www.youtube.com/watch?v=LK94fMe_Ms4

Если сумма вычетов превышает налогооблагаемую базу в этом месяце, то по расчетам нарастающим итогом с начала года НДФЛ в месяце может быть нулевым или отрицательным.

Тогда излишне удержанный налог можно зачесть в следующем месяце или вернуть работнику по его заявлению. Перенос стандартных и социальных вычетов с одного месяца на другой возможен только в пределах календарного года.

А вот излишек имущественных вычетов переносится на новый год, и тогда работник должен написать новое уведомление о праве на вычет.

Перечисление налога

Подоходный налог перечисляют в бюджет в следующие сроки:

- если организация выплачивает зарплату наличными — перечисляем налог в день получения денег в банке;

- если организация выплачивает зарплату безналично — перечисляем налог в день перевода средств на карты сотрудников;

- если организация выплачивает зарплату из других источников (например, из выручки, не снимая деньги с банковского счета) — перечисляем налог на следующий день после выдачи дохода;

- если организация перечисляет материальную выгоду и доходы в натуральной форме — перечисляем налог на следующий день после его удержания.

Иногда подоходный налог в течение месяца перечисляется несколькими платежами из-за разных типов выплат. Удержанный подоходный налог перечисляют по реквизитам той налоговой службы, где организация состоит на учете. Обособленные подразделения перечисляют НДФЛ по реквизитам налоговой, в которой они зарегистрированы.

Штрафы за нарушения по НДФЛ

Действия работодателя должны соответствовать требованиям закона и укладываться в заявленные временные рамки, иначе не избежать штрафов и пеней:

- если работодатель не удержал или не перечислил подоходный налог без законных оснований, его ждет штарф — 20% от суммы неперечисленного налога;

- при уклонении от уплаты НДФЛ в крупных размерах нарушителю может грозить штраф в 100-300 тысяч рублей или штраф в размере зарплаты за 1-2 года, лишение права занимать определенные должности на 3 года и даже арест на 6 месяцев или лишение свободы на срок до 2 лет.

Рассчитывайте НДФЛ автоматически и перечисляйте налог с помощью веб-сервиса Контур.Бухгалтерия. Здесь вы можете легко вести учет, начислять зарплату, формировать и отправлять отчетность, а еще пользоваться поддержкой наших экспертов. Первый месяц работы в сервисе — бесплатен.

В России с января 2020 года растет МРОТ. В статье мы рассмотрим, как менялся этот показатель за последние несколько лет и как он соотносился с прожиточным минимумом.

Какие важные изменения произошли в расчете страховых взносов и НДФЛ, как изменились размер МРОТ и пособий за счет ФСС.

Поговорим о том, как часто выплачивается зарплата сотрудникам и почему в законодательстве отсутствует понятие «аванс».

Видео:Вычет за проценты по ипотеке 2024: Как заполнить декларацию 3-НДФЛ на возврат процентов по ипотекеСкачать

Что такое подоходный налог

Государственная казна по большей части наполняется за счет налогов. Одним из самых существенных для пополнения бюджета является НДФЛ – налог на доходы физлиц и предпринимателей. Что же такое НДФЛ, кто обязан его платить и как можно законно его вернуть – рассказываем далее.

Что такое НДФЛ, или простыми словами подоходный налог – это вычет из доходов граждан, которые трудоустроены в РФ (то есть это сбор с заработной платы) или ведут предпринимательскую деятельность на ее территории (сбор с выручки или чистой прибыли). Его обязаны платить не только резиденты, но и нерезиденты страны, если они получают доход в России, который признан объектом налогообложения.

Что является объектом подоходного налога? Согласно статье 209 НК РФ, это доход, полученный плательщиком на территории страны или за ее границами (в случае если его получил резидент РФ). Также объектами признаются доходы, полученные нерезидентами в России.

В основном физические лица уплачивают подоходный налог с зарплаты. В таком случае у гражданина не возникает обязательства подавать декларацию в ИФНС. Уплата в казну высчитывается каждый месяц без предоставления каких-либо документов (по уплате НДФЛ за сотрудника отчитывается работодатель).

В большинстве случаев подоходный налог из заработной платы физических лиц составляет 13 процентов. Не стоит забывать, что еще 4 ставки. Какая из них будет применена, зависит от категории плательщика и вида доходов. НДФЛ удерживается не только с зарплаты физлица, но и с других материальных начислений.

https://www.youtube.com/watch?v=kCUBYIrNinM

Самозанятые граждане и предприниматели тоже обязаны платить НДФЛ, но только в этом случае они должны подавать ежегодную декларацию в ФНС. Если проигнорировать эту обязанность, то будут начислены пени и штрафы и размер долга перед государством возрастет.

Важно: если подоходный налог ежемесячно отчисляют из заработной платы, но в этом налоговом периоде физлицо получило дополнительный доход, то ему придется внести деньги в бюджет. Это значит, что уплата НДФЛ с зарплаты не освобождает от обязательств перед государством в случае, если был получены дополнительные поступления финансов, с которых предусмотрена уплата по закону.

Что входит в подоходный налог

Что входит в подоходный налог и с чего он берется? Ответы на эти вопросы важно знать каждому налогоплательщику, так как незнание законов не освобождает от штрафов и пеней за неуплату и просрочку. Обязанность уплачивать и самостоятельно подавать декларацию возложена на:

- предпринимателей (ИП);

- нотариусов и адвокатов а также других специалистов, предоставляющих услуги в частном порядке;

- граждан, чей доход возник после продажи имущества, которым они владели менее трехлетнего периода;

- граждан, которые получают деньги за аренду имущества;

- тех, кто имеют доход от лица, не являющегося налоговым агентом. В случае с зарплатой физлицо не заботиться об уплате НДФЛ, за это отвечает его налоговый агент – работодатель; резидентов, получивших финансовые перечисления из других стран.

С чего берут подоходный налог, кроме вышеописанных ситуаций? Обязаны также уплачивать НДФЛ те, кто получил в качестве наследства произведения искусства, авторские права на книгу, на научный труд или изобретение. При условии, если было получено вознаграждения за эти объекты.

Налоги взимаются с лотерейных выигрышей и прочих призов (если приз больше 4 тысяч рублей), а также если происходит дарение денег от другого физлица, не являющегося родственником или членом семьи.

Согласно статье 217 Налогового Кодекса России, НДФЛ не уплачивается, если:

- имущество до продажи числилось в собственности более трех лет;

- доходы – это результат наследования.

- доходы приняты в подарок от кровных или не кровных родственников (сестра, брат, мать, жена, муж).

Также не облагаются налогом социальные выплаты – пенсии, стипендии, алименты, пособия по инвалидности и т.д.

За что мы платим и от чего зависит подоходный налог

За что мы платим, к чему относится подоходный налог и зачем его вносить? НДФЛ является прямым местным налогом, который пополняет бюджет области, а также населенного пункта, где работает или получает доход физическое лицо или ИП.

До 85% исчисленного отправляется в региональный бюджет и лишь 15 – пополняет казну города, поселка. На что тратятся выплаты? На социальные нужды – образование, ремонт дорог, здравоохранение, экологию и прочее.

Из чего состоит подоходный налог и от чего зависит его размер? Чтобы рассчитать НДФЛ, нужно знать налоговую базу и ставку. База – это, то из чего вычитается подоходный налог, то есть полученный доход.

Ставка – процентное значение взыскания из прибыли, то есть сколько процентов гражданин заплатит из своей зарплаты или иных поступлений.

Для расчета НДФЛ нужно знать базу и ставку, которая может быть разной в зависимости от статуса плательщика и вида полученной прибыли.

Выделяют 2 статуса плательщиков:

- резиденты – те, кто пробыл в стране минимум 183 календарных дня в облагаемом году;

- нерезиденты – лица, не пребывающие в стране установленное законом количество дней, но получающие доход на территории РФ.

В чем разница между этими двумя статусами? Резиденты платят из большинства своих доходов 13% – при получении зарплаты, при продаже имущества, при оплате услуг по гражданско-правовому договору и прочее.

Важно: с 2015 г. коэффициент на дивиденды для физических лиц-резидентов составляет 13%, а не 9, как было ранее. При этом нерезиденты уплачивают в этом случае 15% от дивидендов за владение ценными бумагами.

https://www.youtube.com/watch?v=KxxuUSpjWXM

Если нерезидент не входит в группу лиц, которые:

- ведут трудовую деятельность в стране;

- являются высококвалифицированными специалистами, приглашенными для работы из другого государства;

- работают в России и являются участниками госпрограммы по содействию в переселении соотечественников, которые проживали за границей, а также их семей, что добровольно переехали в РФ;

- трудоустроены на суда, ходящие под российским флагом,

то он уплачивает со своих доходов не 13%, как резиденты и льготные категории нерезидентов, а 30.

Кроме того, ставка зависит и от вида дохода. Например, лотерейные выигрыши и другие финансовые призы, а также проценты от банковских вкладов (если процент по вкладу превышает установленный законом размер), облагаются по коэффициенту 35%.

За что можно вернуть подоходный налог

Не все знают, что в определенных случаях подоходный налог можно возвращать: рассказываем, как и за что.

Некоторые категории граждан имеют право на возврат подоходного налога, то есть уплаченного НДФЛ, но его можно вернуть только, если их доход облагается по 13-процентной ставке. Чтобы получить часть уплаченного, нужно оформить вычет. Это сумма, на которую реально уменьшить облагаемый доход. Также это может быть компенсация расходов, которые входят в категорию налоговых вычетов.

На стандартный вычет, что уменьшает базу, имеют право родители, на попечении которых есть дети, не достигшие совершеннолетия, или студенты, курсанты и т.д. на очной форме обучения (если их возраст до 24 лет). За первого ребенка полагается возврат в 1400 рублей, такая же сумма и за второго; за третьего ребенка и последующих – 3 тысячи рублей за каждого.

Указанные размера не выплачиваются, а уменьшают размер налоговой базы. То есть ежемесячно облагается НДФЛ не вся заработная плата, а сумма с учетом вычета (вместо 40 тысяч рублей – 38.600).

Что нужно для возврата подоходного налога, или, вернее, получения такого вычета:

- подать заявление работодателю с указанием сведений о таком праве;

- подтвердить свое право документально (свидетельство о рождении ребёнка, справка из вуза и прочее).

Если стандартный вычет не был произведен работодателем или его объем был неполным, то плательщик может подать соответствующую декларацию. Сделать это нужно до конца года (установленной даты нет).

Кто еще имеет право на возврат уплаченного по стандартному вычету – указано в статье 218 НК РФ.

Кроме стандартного вычета, есть еще имущественный, социальный, инвестиционный, профессиональный и при убытках от срочных сделок и операций с ценными бумагами.

Физлицо, уплачивающее НДФЛ, имеет право вернуть 13% подоходного налога. Рассчитывать на компенсацию можно в случае:

- прохождения платного лечения;

- обучения (собственного, ваших детей, родственников). При этом плательщиком в документах должно быть указано лицо, которое претендует на вычет;

- оплаты медицинских препаратов;

- приобретения жилья, строительства дома или покупки земли для возведения дома и прочего. Узнать обо всех расходах, по которым предоставляется вычет, можно на сайте ФНС.

Важно: плательщик имеет право получить социальный вычет за покупку жилья, обучение и т.д. не позднее 3-х летнего периода после социальных расходов.

Что необходимо, чтобы вернуть подоходный налог? Для этого нужно подать декларацию в ФНС, а также представить документы, чтобы подтвердить право на любой вид вычета.

Лица, которые не вносят НДФЛ, то есть неработающие и ИП, ведущие деятельность по специальному налоговому режиму, не могут претендовать на вычет.

Для возвращения НДФЛ должны быть выплачены все налоги. Узнать, есть ли долг перед государством, и погасить его можно прямо сейчас на нашем сайте без регистрации.

Видео:«Объясняем на пальцах». Как вернуть уплаченный НДФЛСкачать

Куда уходят 13 процентов от зарплаты?

Каждый человек, получающий доход, знает, что с него берут налоги. Как минимум один, который правильно называется налог на доходы физических лиц (НДФЛ). В народе его больше называют подоходным, что отлично отражает его суть. Ставка НДФЛ почти для всех граждан-резидентов (то есть тех, кто постоянно живет в России) составляет 13% от суммы полученного дохода.

Это довольно внушительные суммы. Ведь если у одного человека заработная плата, к примеру 35 000 рублей, то в месяц он заплатит целых 4550 рублей от своих кровно заработанных денег. За которые можно купить парфюм, платье или посидеть в ресторане. А если таких людей не 10, не 100, а целый город? Так куда уходят 13 процентов от зарплаты? На что государство тратит деньги своих граждан?

Куда идет НДФЛ с зарплаты: мир идеальный

Когда-то в детстве, при слове «налоги» представлялась такая большая-пребольшая копилка, размером с дом, в которую все люди (добровольно совершенно!) приносят и бросают свои деньги.

А потом к ней приходят другие люди: директора школ, больниц, дорожного хозяйства, и берут себе сколько надо денег, чтобы учить, лечить, обеспечивать для людей возможность проезда.

Они сами решают, сколько им нужно потратить и на что, а также думают о других: директор школы помнит, что в поликлинике нужно установить новую аппаратуру, а мэр города, которому нужно обновить фонари на улицах, беспокоится о том, хватит ли денег на новые игрушки детям из детского садика.

https://www.youtube.com/watch?v=YxnhmaSg7aE

И никаких смет, чиновников (с их высокими заработными платами) и других ненужных, по детскому мнению, дополнительных проблем.

Именно так думает ребенок, которого спрашивают, куда идут налоги. Но на самом деле все, конечно, намного сложнее.

Куда идет НДФЛ с зарплаты: мир реальный

В России НДФЛ является местным налогом. Это значит, НДФЛ поступает в казну той области, а также города или поселка, где мы живем и работаем. При этом 85% собранных денег уходит в региональный бюджет, 15% — остается в бюджете деревни, поселка или города.

Чем больше людей и чем выше у них зарплаты, тем, соответственно больше средств получает конкретный регион и муниципалитет. Москве, Севастополю и Санкт-Петербургу в этом плане повезло больше всех — они одновременно являются и регионом, и городом.

Поэтому весь собранный с граждан НДФЛ остается в их полном распоряжении.

На что идет именно ВАШ подоходный налог — определить невозможно. Весь собранный с народа НДФЛ попадает в общий котел, который распределяют чиновники и депутаты. Именно они решают, сколько и кому выделить денег, а также на что они должны быть истрачены. Сами налогоплательщики почти никак не влияют на этот процесс.

В результате из местного бюджета чиновники планируют траты:

на обеспечение общественного порядка, содержание и ремонт дорог, озеленение улиц и охрану окружающей среды, благоустройство города, школы, детские сады, больницы, содержание и развитие ЖКХ, а также на себя, любимых.

Да, содержание местных органов власти является одной из самых затратных частей бюджета.

То есть чиновники получают заработную плату, удобные кабинеты и личный транспорт за счет простых граждан, которые заработали на их содержание своим собственным трудом.

Чиновники – наши начальники или подчиненные?

Сложно это осознать, правда? То, что зарплаты, кабинеты, часы, яхты и служебные поездки чиновников за границу – это все наши деньги.

Ведь это именно те чиновники, которые высокомерно ведут себя с простыми людьми, создают им множество сложностей в жизни своей бюрократией, а зачастую даже требуют дополнительных денег за выполнение той работы, которая уже и так оплачена из кармана налогоплательщика. Хотя мы, обычные люди, по сути являемся спонсорами этих самых товарищей, их работодателями.

Доля НДФЛ в общей массе

Надо сказать, что НДФЛ составляет довольно весомую часть бюджетных доходов. Его доля в «общем котле» всех налогов, собираемых государством, составляет 20% или 1/5. Если учесть, что остальные налоги также, но косвенно, платят сами граждане, то желательно всегда помнить о том, куда они идут:

И когда идешь по улице и видишь сломанные ограждения, лавочки и разбитые фонари. И когда приходишь в школу, где учится твой ребенок.

И, обязательно, тогда, когда идешь на прием к чиновнику, которому, по сути, сам платишь зарплату.

Если каждый будет чувствовать себя хозяином в своем городе и полностью осознавать, как именно тратят удержанный с него НДФЛ (да и не только его), порядка точно станет больше.

Остались непонятные моменты?

Задать вопрос юристу —https://prsvt.ru

Это бесплатно. Отвечаем оперативно. Подскажем, что делать.

📹 Видео

13 налог с пенсии и дохода пенсионера / СОЦНОВОСТИСкачать

Какие налоги платят с зарплаты?Подоходный налог и не толькоСкачать

С чего можно вернуть 13 налогаСкачать

Налоговый вычет за квартиру и ипотеку 2022: порядок, сроки, лимитыСкачать

Какие налоги и когда взимает брокер, а когда я плачу сама // Наталья СмирноваСкачать

Декларация 3-НДФЛ 2024 инструкция по заполнению: Имущественный налоговый вычет при покупке квартирыСкачать

Правила начисления налога со вкладов в 2023 годуСкачать

Сколько налогов мы платим. 13 или 80 процентов?Скачать

Налоговый вычет на лечение 2024 - Как заполнить декларацию 3-НДФЛ за лечение в личном кабинете ЛКФЛСкачать

НДФЛ | Налоги с зарплаты | Как рассчитать налоги | Подоходный налог | Налог на доходы физических лицСкачать

НДФЛ с зарплаты с 2023 года - слом шаблоновСкачать

Повышенные лимиты и оформление без деклараций: новые правила налоговых вычетов в 2024 г.Скачать

Как БЫСТРО получить налоговый вычет. 3-НДФЛ для налогового вычета 2023Скачать

Налог на вклады - кто, сколько и когда заплатит. Что происходитСкачать

Миф о 13 налога. Сколько россияне платят государству со своих зарплат / @Max_KatzСкачать