Соглашение о разделе продукции – это один из немногих типов договоров, регламентируемых отдельным законодательным актом, а именно Федеральным Законом РФ – 225 «О соглашениях о разделе продукции» от 29 декабря 2004 года.

Файлы в .DOC:Бланк соглашения о разделе продукцииОбразец соглашения о разделе продукции

- Суть закона

- Соглашение с точки зрения интересов сторон

- Стороны договора

- «Два ключа»

- Способы раздела

- Условия соглашения

- Соглашение о разделе продукции — это… Система, условия налогообложение и исполнение федеративного закона

- Общие положения

- Особенности правового режима

- Исключительные права

- Участок для добычи

- Субъектный состав

- Консорциум

- Инвестор

- Государство

- Вопросы налогообложения

- Два варианта использования специального налогового режима

- Заключение

- Как заполнить? | НД по налогу на прибыль организаций при выполнении соглашений о разделе продукции | СБИС Электронная отчетность и документооборот

- Титульный лист

- Раздел 1. Сумма налога, подлежащая уплате в бюджет, по данным налогоплательщика

- Раздел 2. Расчет налога на прибыль организаций от выполнения соглашения о разделе продукции

- Раздел 2.1. Сведения о продукции, произведенной налогоплательщиком в отчетном (налоговом) периоде

- Раздел 2.2. Сведения о возмещаемых расходах, произведенных (понесенных) налогоплательщиком в отчетном (налоговом) периоде

- Раздел 2.3. Сведения о возмещаемых расходах, произведенных (понесенных) налогоплательщиком в соответствии с программой работ и сметой расходов в отчетном (налоговом) периоде

- Раздел 2.4. Отрицательная величина (или ее часть) налоговой базы предыдущих налоговых периодов, уменьшающая налоговую базу

- 📹 Видео

Суть закона

В соответствии со ст. 1.2. Закона РФ «О недрах», все подземное пространство в границах территории Российской Федерации, находится в исключительной государственной собственности.

Соответственно, право на разработку недр, разведку недр, добычу сырья из недр и т.д. можно получить только в результате договора с государством.

Одной стороной в договоре на разработку недр выступает государственный орган, которому Российская Федерация делегировала право подписания подобных договоров, а другой стороной – инвестор, то есть субъект предпринимательской деятельности, желающий получить разрешение на работу с недрами.

То есть государство в данном случае выступает в роли собственника, предоставляющего инвестору в аренду участок недр и право временного владения этим участком с целью осуществления на собственные средства и на свой риск изыскательских и иных работ.

Если продолжить аналогию с договором аренды, то в качестве арендной платы как раз и будет выступать часть произведенной продукции.

Соглашение с точки зрения интересов сторон

Если учесть богатство недр на территории РФ, то следует сделать вывод о несомненной полезности договоров о разделе продукции для государственной системы.

Дело в том, что договор привлекает крупные инвестиции, избавляющие государство как собственника от необходимости производить займы для осуществления работ с недрами. В то же время договор предполагает получение государственным бюджетом прибыли при отсутствии затрат на разработку недр.

Помимо этого, инвестиции в недра обеспечивают не только возможные доходы инвестора, но и:

- создают рабочие места;

- создают инфраструктуру на местах разработки;

- способствуют развитию технологий и т.д.

Соответственно, в данной ситуации государство как сторона сделки не только обеспечивает пополнение государственного бюджета, но и создает условия для общего роста сырьевой экономики.

Для инвесторов соглашения о разделе продукции, хотя и являются повышенно рисковыми, тем не менее, остаются привлекательными с точки зрения потенциальной выгоды вложения.

Стороны договора

Сторонами инвестиционной деятельности в общем и соглашения о разделе продукции в частности, выступают:

- Российская Федерация как собственник недр в лице Правительства РФ и иных органов исполнительной власти, на территории, подконтрольной которым, находится участок недр, передаваемый в разработку инвестору;

- инвесторы – физические лица, граждане РФ и иностранцы;

- инвесторы – юридические лица или их объединения.

Основная характеристика инвестора – это его способность вложить в работу по разработке, поиску и добыче минерального сырья инвестиции из собственных либо заемных средств.

Условие раздела продукции является основополагающим при заключении соглашения.

Для собственно передачи участка недр требуется совокупность условий, выражающихся в необходимости привлечения средств инвесторов в разработку недр.

«Два ключа»

Юристы и экономисты, занимающиеся анализом договоров совместной деятельности государства и инвесторов, дали соглашению о разделе продукции наименование «два ключа», из которых:

- первый ключ – это конкурсы и аукционы наиболее предпочтительных для государства инвестиций;

- второй ключ – полное освобождение инвестора от налогового бремени, (кроме налога на прибыль) и платежей за аренду участка недр. При этом налог замещается разделом продукции, что, по сути, является тоже видом налога.

Способы раздела

Соглашения о разделе продукции могут предусматривать один из двух способов раздела, а именно:

- компенсационный вычет в пользу инвестора из общего объема добытого сырья с целью компенсации понесенных им инвестиционных затрат и раздел добытой продукции, считающейся прибылью, между государством и инвестором. При этом из прибыли вычитываются компенсации, положенные инвестору в качестве возмещения затрат с замещением раздела продукции налогом на прибыль, который инвестор выплачивает с прибыльной продукции;

- освобождение инвестора от налога на прибыль с одновременной отменой компенсации.

Условия соглашения

Помимо условий раздела продукции договор между государством и инвестором включает в себя меры государственной поддержки инвесторов. Так, в договорные обязательства государства входят:

- защита прав инвестора;

- льготы по налогам. Например, на инвестора не распространяются требования о продаже валютной выручки;

- нераспространение на инвестора «обратной силы закона». Это значит, что принятый новый закон, ухудшающий положение инвестора, не будет распространяться на соглашения, заключенные до принятия закона (так называемая «стабилизационная оговорка соглашения»);

- предоставленное добросовестному инвестору право внеконкурсного продления соглашения;

- гарантии иммунитета инвестора в случае внесения изменений в законодательные и подзаконные нормативные акты;

- иммунитет инвестора в отношении вновь принятых актов, ограничивающих его права, установленные соглашением.

Не распространяется действие иммунитета в отношении вновь принятых или измененных нормативных актов, относящихся к охране окружающей среды, здоровья и жизни граждан, и к государственной безопасности РФ.

Видео:Соглашение о разделе продукцииСкачать

Соглашение о разделе продукции — это… Система, условия налогообложение и исполнение федеративного закона

Как и концессионные, соглашения о разделе продукции – это самые распространенные договоры между государством (которое представляет Правительство или уполномоченные структуры) и инвесторами.

Они регулируются Законом № 225-ФЗ «О соглашениях о разделе продукции».

Из статьи можно узнать о том, как заключаются, исполняются и прекращаются такие правоотношения, а также об их главных правовых условиях.

Общие положения

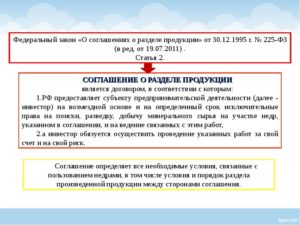

Согласно ст.

2 Закона № 225-ФЗ, соглашение о разделе продукции – это договор, по которому РФ на возмездной основе и на установленный период предоставляет инвестору исключительные права искать, вести разведку и добывать полезные ископаемые на определенном участке, а инвестор, в свою очередь, должен проводить данные работы за собственные деньги и беря на себя риски. В договоре предусматриваются все возможные условия, касающиеся использования недр, включая раздел продукции между сторонами.

https://www.youtube.com/watch?v=6usuzNWRxVA

Из определения можно выделить особенности системы соглашений о разделе продукции. Во-первых, в качестве объекта выступают исключительные права инвестора.

Они могут предоставляться лишь на геологические исследования или на проведение разведки и добычи, включая применение отходов производства и их переработку, или на возведение и эксплуатацию сооружений подземного типа или другие работы.

При этом геологическое исследование может предшествовать последующим работам или осуществляться вместе с ними. В последнем случае говорят о совмещенном режиме. Но так или иначе, природные ресурсы включаются в оборот при предоставлении соответствующих прав.

Особенности правового режима

Данный правовой режим характеризуется значительными отличиями от пользования другим имуществом. Почти во всех странах недра, которые являются важными для экономики, представляют собой государственную собственность.

Они являются неотчуждаемыми, к ним не применяются сроки давности или судебное взыскание. Эксплуатация, извлечение из недр сырья и иные виды применения – это государственная монополия.

В нашей стране применяется такой же статус.

Согласно ст. 9 Конституции, земля и иные ресурсы охраняются государством как основа для жизнедеятельности народов, которые проживают на этой территории. Земля и иные ресурсы могут находиться в разных видах собственности (частной, муниципальной, государственной). Согласно ст.

214 Гражданского кодекса, ресурсы, которые не находятся в собственности частных лиц, компаний или муниципалитета, являются государственными. А в соответствии со ст. 1.2 Закона РФ «О недрах» № 2395-1, участки с недрами не могут служить предметом для купли-продажи, наследования, дарения, залога или отчуждения в какой-либо другой форме.

Право пользования же может передаваться лицам и переходить от одних к другим в рамках действующего законодательства.

Исключительные права

В Законе № 225-ФЗ не поясняется о том, что такое исключительные права и к каким имущественным правам они относятся. В отдельных странах пользование считается арендой (которая является обязательственным правом). В иных странах оно приравнивается к правам на недвижимость.

Но в том или ином случае исключительное право предполагает обязанность страны воздерживаться от любой деятельности на участке, который предоставлен инвестору, в течение всего периода, предусмотренного соглашением о разделе продукции.

Эта обязанность включает в себя и недопущение к данной деятельности иных лиц. В то же время исключительные права касаются только тех минералов, которые указаны в договоре. Поэтому для других ископаемых могут разрешаться разведывательные и добывающие работы на этой территории.

При этом должно соблюдаться условие, при котором соответствующие работы не будут создавать помех для изначального инвестора.

Участок для добычи

Согласно ст.

7 Закона РФ № 2395-1, соответствующий участок представляет собой блок недр как горный отвод. Он расположен на земной поверхности и ограничен координатами. При определении границ учитывается пространство, на котором находятся ископаемые, расположение строительного участка и эксплуатационного, границы безопасных работ, охранные зоны, сдвижения пород, разносы бортов карьеров, разрезов и иные факторы, которые оказывают влияние на недра и земную поверхность во время геологического исследования и пользования недрами. В то же время к обязательному условию соглашения о разделе продукции относится возможность предоставления такого участка, который входит в специальный список. Он содержится в Законе «Об участках недр, право пользования которыми может быть предоставлено на условиях раздела продукции» № 112-ФЗ.

Субъектный состав

Еще одна особенность соглашения о разделе продукции – это субъектный состав. Он заключается в частных инвесторах, с одной стороны, и государства — с другой.

Инвесторами могут быть юрлица и объединения юрлиц, которые вкладывают заемные или привлеченные деньги (либо имущество, либо соответствующие права), для того чтобы искать, вести разведывательную деятельность и добычу сырья, а также пользуются недрами, согласно заключенному договору.

https://www.youtube.com/watch?v=-GrpmE8iyL0

Надо отметить, что Закон «О соглашениях о разделе продукции», в частности статья 3, трактует понятие инвестора немного иначе, чем принято в инвестиционном праве в целом.

Так, здесь не говорится о возможности заключения соглашения с другими государствами и международными организациями, в то время как в Законе «Об иностранных инвестициях в РФ» № 160-ФЗ есть соответствующее определение.

Также в Законе № 225-ФЗ говорится об инвесторах, которые не обладают статусом юрлица (объединения юрлиц). За рубежом они получили название консорциумов.

Консорциум

Консорциум является очень популярной формой объединения инвесторов в области пользования недрами, в особенности относительно проектов горнорудной и нефтегазовой промышленности. Несмотря на отсутствие статуса юрлица, консорциум выступает в виде единого инвестора. В РФ данные образования юрлиц регулируются положениями главы 55 Гражданского кодекса, посвященной простому товариществу.

Инвестор

Инвестор может передать свои обязанности и права выбранному юрлицу или физлицу с согласия государства, если в распоряжении соответствующего лица имеются достаточные финансовые средства, технические возможности и опыт в управлении, которые необходимы при выполнении соглашения о разделе продукции.

Государство должно дать свое согласие, так как в данном случае осуществляется одновременно и перевод долга. Но, согласно ст. 391 ГК РФ, это возможно лишь с согласия кредитора.

Поэтому уполномоченные структуры должны сначала тщательно изучить потенциального инвестора, так же как и мотивы действующего инвестора, побудившего его принять такое решение.

Права кредитора могут быть переданы не только по уступке требования, но и по закону, а также в рамках предусмотренных им обстоятельств. В качестве последних выступает универсальное правопреемство, предусмотренное ст. 387 ГК РФ.

Такие обстоятельства появляются при реорганизации юрлица путем присоединения, слияния, выделения, преобразования или разделения. Об этом говорится и в ст. 17.1 Закона РФ № 2395-1.

Однако, согласно положениям этой статьи, данное право не может передаваться третьим лицам, включая переуступку прав.

Государство

Однозначно о том, в каком качестве выступает государство в рассматриваемом соглашении, законодательство не говорит. В Законе № 225-ФЗ оно описывается как равноправный участник правоотношений.

В то же время есть и другая концепция, согласно которой государство не может передавать права пользования частникам в сфере недропользования, так как они относятся к исключительно государственной принадлежности.

Поэтому соответствующие правоотношения с этой точки зрения являются административно-распорядительными. Данная концепция нашла отражение в Законе РФ № 2395-1. Хоть с 1995 г., когда был принят данный закон, многие нормы смягчились, концепция в целом осталась прежней.

Недра предоставляются в пользование путем оформления государственного разрешения. При этом воля сторон ограничивается условиями, которые указаны в лицензии.

Согласно п. 2 ст. 2 Закона № 225-ФЗ, пользование недрами может ограничиваться, приостанавливаться или прекращаться в соответствии с условиями соглашения. Подобные положения закреплены и в ч. 2 ст.

11 Закона РФ № 2395-1, в соответствии с которой лицензия дает возможность пользоваться недрами на условиях, указанных соглашением.

Таким образом, разрешительный документ (лицензия) подчиняется условиям соглашения, так как должен ему соответствовать.

Вопросы налогообложения

В случае с соглашением о разделе продукции налогообложение осуществляется в рамках одного из специальных режимов. Он предназначен для организаций, занимающихся добычей минерального сырья, и указан в главе 26.4 Налогового кодекса. При этом плательщик налогов обязан представить в налоговую инспекцию:

- Соглашение о разделе продукции.

- Решение об утверждении итогов аукциона.

Специальное налогообложение при выполнении соглашения о разделе продукции используется в течение всего периода действия договора. Оно заменяет плату налогов путем раздела продукции согласно условиям заключенного документа. Существует 2 вида использования данного режима. Рассмотрим каждый из них.

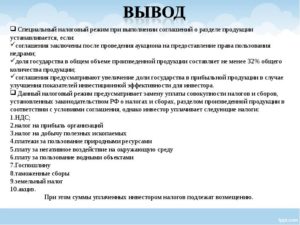

Два варианта использования специального налогового режима

В первом случае инвестор платит следующие сборы:

- НДС.

- Налог на прибыль.

- Налог на добычу ископаемых.

- За использование ресурсов.

- За негативное воздействие на окружающую среду.

- Водный сбор.

- Госпошлину.

- Таможенные платежи.

- Земельный сбор.

- Акциз.

При исполнении соглашения о разделе продукции налоги региональные и местные ему платить при этом не нужно.

Так, при использовании ТС для осуществления деятельности, предусмотренной соглашением, ему не нужно платить транспортный налог.

Кроме того, НДС, налог за использование ресурсов, земельный и таможенный сбор, госпошлина и плата за отрицательное воздействие на среду ему возмещаются. Получается, что по факту он платит только:

- Сбор на прибыль.

- Сбор на добычу ископаемых.

Во втором случае при заключении соглашения о разделе продукции налоги инвестору надлежит платить следующие:

- Госпошлину.

- Таможенный сбор.

- НДС.

- За негативное воздействие на окружающую среду.

При этом он также не платит сборы на региональном и местном уровнях.

Заключение

Как видно, соглашение о разделе продукции является очень специфическим договором, к которому к тому же применяются разные концепции на законодательном уровне.

Если федеральный закон «О соглашениях о разделе продукции» предусматривает подход государства с инвестором «на равных», то Закон РФ «О недрах» предполагает административный характер, так как для этого требуется получить разрешительную документацию.

Видео:Как Путин "Сахалин" вернул. Первое мая!!! История праздника 1 мая. Соглашение о разделе продукции.Скачать

Как заполнить? | НД по налогу на прибыль организаций при выполнении соглашений о разделе продукции | СБИС Электронная отчетность и документооборот

Заполнение декларации следует начинать с разделов 2.1-2.4. Потом заполняется раздел 2, 1 и титульный лист.

При заполнении декларации следует обратить внимание на то, что строки «ИНН» и «КПП» в каждом разделе декларации заполняются автоматически из карточки регистрации клиента в системе «СБИС». Порядковый номер страницы также заполняется автоматически.

- Титульный лист

- Раздел 1. Сумма налога, подлежащая уплате в бюджет, по данным налогоплательщика

- Раздел 2. Расчет суммы налога, подлежащей уплате в бюджет

- Раздел 2.1. Сведения о продукции, произведенной налогоплательщиком в отчетном (налоговом) периоде

- Раздел 2.2.

Сведения о возмещаемых расходах, произведенных (понесенных) налогоплательщиком в отчетном (налоговом) периоде

- Раздел 2.3. Сведения о возмещаемых расходах, произведенных (понесенных) налогоплательщиком в соответствии с программой работ и сметой расходов в отчетном (налоговом) периоде

- Раздел 2.4.

Отрицательная величина (или ее часть) налоговой базы предыдущих налоговых периодов, уменьшающая налоговую базу

Титульный лист

Титульный лист заполняется налогоплательщиком, кроме раздела «Заполняется работником налогового органа».

В поле «Номер корректировки» в первичной декларации за отчетный период автоматически проставляется «0», в уточненной декларации за соответствующий отчетный период необходимо указать номер корректировки (например, «1», «2» и т. д.).

Поле «Налоговый период» заполняется автоматически, т.к. отчетный (налоговый) период выбирается при создании отчета.

https://www.youtube.com/watch?v=Cm7-MZD-FsY

При заполнении поля «Представляется в налоговый орган (код)» отражается код налогового органа, в который представляется декларация. По умолчанию в программе проставляется код налогового органа, указанного в карточке регистрации налогоплательщика.

В поле «По месту нахождения (учета)» выбирается код, перечень которых приведен в выпадающем списке. Организации, отнесенные к крупнейшим налогоплательщикам, выбирают код «213». Если декларация подается по месту нахождения участка недр, представленного на условиях СРП, то указывается код «250» и т.д.

В поле «Полное наименование организации» отражается полное (без сокращений) название организации в соответствии с учредительными документами. Эта строка заполняется автоматически из карточки регистрации клиента.

Поле «Код вида экономической деятельности по классификатору ОКВЭД» заполняется автоматически (если клиент уже зарегистрирован в системе), либо выбирается из классификатора. Данные коды определяются организациями самостоятельно и содержатся в выписках из ЕГРЮЛ.

В поле «Код валюты, в которой составлена налоговая декларация» указывается код валюты, в которой заполнены разделы 2, 2.1-2.4 декларации, с учетом положений СРП.

Внимание! Данное поле заполняется организациями, заключившими соглашение до вступления в силу Федерального закона от 30.12.1995 № 225-ФЗ.

Внимание! Поля «Форма реорганизации (ликвидация)» и «ИНН/КПП реорганизованной организации» заполняют только те организации, которые в налоговом периоде реорганизуются или ликвидируются.

В поле «Номер контактного телефона» автоматически отражается номер телефона организации, указанный при регистрации.

При заполнении поля «На ____ страницах» указывается количество страниц, на которых составлена декларация. Значение поля заполняется автоматически и пересчитывается при изменении состава декларации (добавлении/удалении разделов).

В поле «с приложением подтверждающих документов или их копий на ___ листах» отражается количество листов подтверждающих документов и (или) их копий (при их наличии). Такими документами могут быть: оригинал (или заверенная копия) доверенности, подтверждающей полномочия представителя налогоплательщика (если декларацию подает представитель налогоплательщика).

В разделе титульного листа «Достоверность и полноту сведений подтверждаю:» указывается:

- 1 — если документ представлен налогоплательщиком,

- 2 — если декларация подана представителем налогоплательщика.

При этом указывается ФИО руководителя организации либо представителя, а также наименование документа, подтверждающего полномочия представителя.

Также в этом разделе декларации автоматически указывается дата.

Раздел 1. Сумма налога, подлежащая уплате в бюджет, по данным налогоплательщика

Раздел 1 заполняется в российских рублях вне зависимости от кода валюты, указанного на титульном листе декларации.

Внимание! Раздел 1 заполняется на основе сведений, указанных в разделе 2.

По строке 001 отражается название соглашения о разделе продукции, в рамках которого осуществляет деятельность организации и представляется декларация.

По строке 010 указывается код по ОКТМО, на территории которого осуществляется уплата налога. Данный код выбирается из соответствующего классификатора. Узнать свой код ОКТМО можно с помощью электронных сервисов ФНС «Узнай ОКТМО» или «Федеральная информационная адресная система» (http://nalog.ru, раздел «Все сервисы»).

По строкам 020 и 050 указываются коды бюджетной классификации (КБК), по которым происходит зачисление налога в федеральный бюджет и бюджеты субъектов Российской Федерации.

По строкам 030 и 040 автоматически указывается сумма налога к доплате или к уменьшению в федеральный бюджет, которая рассчитывается по формулам:

стр. 030 = (стр. 110 – стр. 140) раздел 2, если стр. 110 > стр. 140;

стр. 040 = (стр. 140 – стр. 110) раздел 2, если стр. 110 < стр. 140

По строкам 060 и 070 автоматически указывается сумма налога к доплате или к уменьшению в бюджет субъекта Российской Федерации, которая рассчитывается по формулам:

стр. 060 = (стр. 120 – стр. 150) раздел 2, если стр. 120 > стр. 150;

стр. 070 = (стр. 150 – стр. 120) раздел 2, если стр. 120 < стр. 150

Раздел 2. Расчет налога на прибыль организаций от выполнения соглашения о разделе продукции

По строке 010 автоматически отражается доход от выполнения СРП, рассчитанный по формуле:

стр. 010 = стр. 020 + стр. 030

По строке 020 отражается стоимость прибыльной продукции, принадлежащей инвестору в соответствии с условиями СРП и определяемая на основании данных разделов 2.1 и 2.2.

По строке 030 указывается сумма внереализационных доходов.

https://www.youtube.com/watch?v=G1FD1qhVK6s

По строке 040 указываются расходы, уменьшающие налоговую базу, за исключением возмещаемых расходов. В указанную сумму также не включаются суммы НДПИ.

По строке 050 автоматически рассчитывается налоговая база от выполнения СРП как:

стр. 050 = стр. 010 – стр. 040

Внимание! Если показатель строки 040 больше показателя строки 010, то по строке 050 указывается значение со знаком «минус».

По строке 060 автоматически отражается отрицательная величина налоговой базы предыдущих налоговых периодов. Эта величина должна соответствовать значению строки 180 раздела 2.4.

Внимание! Показатель по строке 060 отражается по абсолютной величине, то есть без знака «минус». Если по строке 050 отражено отрицательное значение, то по строке 060 указывается ноль «0».

По строке 070 автоматически рассчитывается налоговая база для исчисления налога на прибыль от выполнения СРП:

стр. 070 = стр. 050 – стр. 060

Внимание! Если налоговая база принимает отрицательное значение, то по строке 070 указывается ноль «0».

По строке 080 указывается доля налоговой базы, приходящейся на обособленное подразделение организации по местонахождению участка недр.

Внимание! Если организация имеет только одно обособленное подразделение, то в строке 080 указывается доля, равная 100%.

По строке 090 автоматически рассчитывается величина налоговой базы исходя из доли по формуле:

стр. 090 = стр. 070 х стр. 080 / 100

По строке 100 автоматически исчисляется общая сумма налога на прибыль как:

стр. 100 = стр. 110 + стр. 120

По строке 110 указывается сумма налога на прибыль, подлежащая зачислению в федеральный бюджет. Она исчисляется как произведение строки 070 (или 090 – если организация имеет обособленное подразделение) и налоговой ставки.

По строке 120 указывается сумма налога на прибыль, подлежащая зачислению в бюджет субъекта Российской Федерации. Она рассчитывается аналогично строке 110.

По строке 130 автоматически исчисляется сумма авансовых платежей по налогу на прибыль как:

стр. 130 = стр. 140 +стр. 150

В строках 140 и 150 указываются значения показателей суммы исчисленного налога за предыдущий отчетный период данного налогового периода (соответственно строки 110 и 120 раздела 2 декларации за предыдущий отчетный период).

Раздел 2.1. Сведения о продукции, произведенной налогоплательщиком в отчетном (налоговом) периоде

В данном разделе указываются сведения о количестве произведенной продукции и о цене продукции.

Чтобы заполнить сведения о продукции, необходимо в таблице кликнуть по полю «Новая запись» и в открывшемся окне заполнить следующие графы:

- в графе 1 из соответствующего справочника выбирается код полезного ископаемого, добытого при выполнении СРП;

- в графе 2 из справочника единиц измерения объема продукции выбирается соответствующая единица;

- в графе 3 указывается количество произведенной продукции в единицах измерения, отраженных в графе 2;

- в графе 4 указывается цена за единицу продукции.

Раздел 2.2. Сведения о возмещаемых расходах, произведенных (понесенных) налогоплательщиком в отчетном (налоговом) периоде

По строке 010 указывается общая сумма возмещаемых расходов в отчетном (налоговом) периоде, которая рассчитывается по формуле:

стр. 010 = стр. 020 + стр. 030 + стр. 100 раздела 2.2 декларации за предыдущий отчетный (налоговый) период

По строке 020 указывается сумма расходов, произведенных налогоплательщиком до вступления СРП в силу.

По строке 030 отражается общая сумма расходов, произведенных налогоплательщиком с момента вступления соглашения в силу и в течение всего срока его действия в налоговом периоде.

Внимание! Значение по строке 030 должно быть не меньше суммы значений по строкам 040 – 080.

По строке 040 отражаются фактически понесенные расходы на приобретение, сооружение, изготовление, доставку амортизируемого имущества (основных средств и нематериальных активов) и доведение его до состояния, в котором оно пригодно для использования.

Внимание! Затраты по строке 040 отражаются при условии их включения в программу работ и смету расходов и с учетом ограничений, установленных соглашением.

https://www.youtube.com/watch?v=HRhLnu4Hnjg

По строке 050 отражаются расходы на освоение природных ресурсов, а также аналогичные расходы по сопряженным участкам недр, если это предусмотрено СРП.

По строке 060 отражаются фактически произведенные расходы, связанные с содержанием и эксплуатацией имущества, которое было передано государством в безвозмездное пользование налогоплательщику.

По строке 070 отражаются расходы, произведенные в форме отчислений в ликвидационный фонд для финансирования ликвидационных работ в размере и порядке, которые установлены соглашением.

https://www.youtube.com/watch?v=HRhLnu4Hnjg

По строке 080 отражается сумма управленческих расходов, связанных с выполнением СРП, в пределах норматива, установленного СРП, но не более 2 % общей суммы расходов, возмещаемых налогоплательщику в налоговом периоде.

По строке 090 указывается стоимость компенсационной продукции, которая направляется на возмещение расходов.

По строке 100 указывается остаток суммы невозмещенных расходов на конец отчетного (налогового) периода.

Раздел 2.3. Сведения о возмещаемых расходах, произведенных (понесенных) налогоплательщиком в соответствии с программой работ и сметой расходов в отчетном (налоговом) периоде

Чтобы заполнить сведения в таблице, необходимо кликнуть по полю «Новая запись» и указать следующие данные:

- в графе 1 отражается наименование статьи расходов в соответствии с программой работ и сметой расходов;

- в графе 2 указывается сумма произведенных расходов по соответствующей статье.

По строке 020 указывается общая сумма возмещаемых расходов в отчетном (налоговом) периоде (с учетом остатка невозмещенных расходов на начало отчетного периода).

По строке 030 указываются расходы капитального характера, произведенные налогоплательщиком в отчетном (налоговом) периоде.

По строке 040 указываются общая сумма расходов капитального характера, которые уменьшают налоговую базу.

По строке 050 отражаются расходы капитального характера, уменьшающие налоговую базу, которые были произведены в прошлых отчетных (налоговых) периодах.

Раздел 2.4. Отрицательная величина (или ее часть) налоговой базы предыдущих налоговых периодов, уменьшающая налоговую базу

Раздел 2.4 включается в состав налоговой декларации только за I квартал и налоговый период.

По строке 010 автоматически отражается общая сумма остатка неперенесенной отрицательной величины налоговой базы предыдущих налоговых периодов.

Чтобы отразить отрицательные величины налоговой базы предыдущих налоговых периодов в разбивке по годам ее образования, необходимо кликнуть по полю «в том числе за».

По строке 180 указывается отрицательная величина (или ее часть) налоговой базы предыдущих налоговых периодов, уменьшающая налоговую базу текущего налогового периода.

Внимание! Если по строке 050 раздела 2 значение отражено со знаком «минус» (-), то по строке 180 указывается ноль «0».

По строке 190 указывается остаток неперенесенной отрицательной величины налоговой базы на конец налогового периода.

Внимание! При заполнении налоговой декларации за I квартал по строке 190 указывается ноль «0».

📹 Видео

Соглашение о разделе продукцииСкачать

Как заполнить Раздел 2 6-НДФЛ за 2023 г.Скачать

Как КПРФ и ЛДПР голосовали за предательские законы. Соглашения о разделе продукции (СРП)Скачать

Казахстан подпишет бесприбыльное соглашение о разделе продукции редкоземельных металлов с США !Скачать

Распил России. Соглашение о разделе продукции.Скачать

С.Глазьев о "Соглашении о РАЗДЕЛЕ ПРОДУКЦИИ №205 1995 г"Скачать

Госзакупки – 2024. Ответы на вопросы по проведению процедурСкачать

Соглашение о разделе продукции -- есть ли у него будущее в России?Скачать

Явлинский. Соглашение о разделе продукцииСкачать

КИТАЙ заходят на WB/ Нужно ли бояться конкуренции со стороны китайцев на Wildberries?Скачать

👆 о соглашении о разделе продукции! 🇷🇺Скачать

Грабёж о разделе продукцииСкачать

Прекращение соглашения о разделе продукции. Декабрь 2006.Скачать

Про закон о разделе продукции и бюджетное правилоСкачать

Лихие 90-е. Закон о Соглашении о разделе продукцииСкачать

Закон о разделе продукции.Скачать

Чубайс о сокращении населения планеты Земля с 7 млрд до 1,5 млрд человекСкачать

Опубликован закон об урегулировании механизма налогообложения по соглашениям о разделе продукцииСкачать