Постепенное снижение процентной ставки по ипотечным кредитам, произошедшее в течение 2015-2018 годов, привело к широкому распространению такой банковской услуги как рефинансирование ипотеки.

Сегодня этот кредитный продукт предлагают практически все серьезные банки России, включая наиболее крупных участников рынка в лице Сбербанка, Альфа-Банка, Россельхозбанка, ВТБ и многих других.

При этом условия рефинансирования ипотеки каждая финансовая организация устанавливается самостоятельно.

- Какую ипотеку можно рефинансировать

- Выгодно ли рефинансировать ипотеку

- Недостатки рефинансирования

- В каком банке рефинансирование выгоднее

- Необходимые документы

- Процедура рефинансирования ипотеки

- Ответы на популярные вопросы

- Можно ли рефинансировать военную ипотеку

- Можно ли повторно рефинансировать ипотеку

- Сохраняется ли налоговый вычет

- Сколько раз можно рефинансировать ипотеку

- Рефинансирование ипотеки с материнским капиталом

- Можно ли рефинансировать ипотеку созаемщику

- Заявление на рефинансирование ипотечного кредита: образец, последующая ипотека в своем банке

- Информация о процедуре по закону

- Все плюсы и минусы

- Готовим заявление на перекредитование

- Образец документа

- Нюансы при подаче заявления

- Можно ли рефинансировать ипотеку в своем банке?

- Заключение

- Потребительский кредит на рефинансирование ипотеки

- Требования к заемщику

- Требования к рефинансируемому кредиту

- Документы по рефинансируемому кредиту

- Заявления, документы, условия

- Рефинансирование ипотеки: программа перекредитования с выгодными процентными ставками

- Условия программы рефинансирования ипотечных кредитов

- Плюсы и минусы ипотечного рефинансирования

- Заявление в Сбербанк на рефинансирование ипотеки — образец

- Условия рефинансирования ипотечного кредита в Сбербанке

- Требования к заявителям

- Образец заявления на рефинансирование ипотечного кредита в Сбербанке

- 🎬 Видео

Какую ипотеку можно рефинансировать

Под рефинансированием ипотеки понимается оформление нового кредита на боле выгодных условиях, чем уже существующий. При этом полученные средства в первую очередь направляются на погашение старого ипотечного займа, а объект недвижимости закладывается в новом банке.

Допускается рефинансировать ипотеку в своем банке, однако, правильнее подобная процедура называется реструктуризацией кредита.

Учитывая, что размер процентной ставки по ипотечным займам за последние 4 года сократился с 16-18% до 8-9%, многие кредитные организации идут навстречу клиентам и соглашаются на изменение условий действующих кредитов в пользу заемщиков.

В противном случае они попросту могут лишиться постоянных и выгодных клиентов, которые воспользуются услугой рефинансирования, предлагаемой другими финансовыми учреждениями, тем более, что для ее осуществления согласия первоначального банка-кредитора не требуется.

Конкретные условия, по которым предлагается рефинансировать ипотеку под более низкий процент, определяются непосредственно банками. При этом подобная процедура допускается практически для любых подобных займов, однако, к потенциальному клиенту и взятой им ссуде предъявляются достаточно жесткие требования, в число которых входят:

- Безупречная кредитная история. Обычно в правилах финансовой организации требуется своевременно гасить текущую ипотеку в течение года, но на практике любые проблемы и с более ранними платежами нередко становятся причиной отказа в выдаче займа на рефинансирование;

Совет. Получить одобрение со стороны банка на рефинансирование ипотечного кредита при наличии плохой кредитной истории практически нереально. В подобной ситуации рекомендуется привлекать созаемщиков, имеющих безупречную репутацию.

- Отсутствие уже осуществленной реструктуризации. Указанное требование предъявляется большинством банков, включая Сбербанк. Вместе с тем, в последние 2-3 года на рынке появились новые кредитные продукты, предлагающие рефинансировать ипотеку второй раз. Ставки по ним обычно несколько выше, тем не менее, подобная услуга становится вполне реальной;

- Сроки ипотеки. Кредит должен быть взять, как минимум, за полгода до начала процедуры рефинансирования, а до окончания действия договора должно остаться более 3-х месяцев.

В остальном банки, рефинансирующие ипотеку других банков, предъявляют к потенциальному клиенту стандартный набор требований. Он включает наличие постоянного и стабильного дохода, величина которого достаточно для беспроблемного обслуживания получаемого займа. Кроме того, в процессе совершения сделки осуществляется переоформление залога на новую финансовую организацию.

Выгодно ли рефинансировать ипотеку

В условиях современной экономической ситуации выгодное рефинансирование ипотеки подразумевает получение заемщиком нескольких достаточно весомых преимуществ. К ним относятся:

- Снижение размера регулярного платежа по кредиту. Несмотря на кажущееся небольшим снижение ставки даже на 2-3%, позволит заметно сократить величину ежемесячной ипотечной выплаты при оставшемся неизменной продолжительности срока действия кредитного договора;

- Сокращение продолжительности займа. Другим вариантом рефинансирования выступает сохранение размера постоянной выплаты, что ведет к более раннему погашению всего долга перед банком. В результате, объект недвижимости быстрее перейдет в полное распоряжение заемщика;

- Уменьшением суммы переплаты и, как следствие, реального процента по ипотеке. Оба приведенных выше варианта позволяют снизить расходы по обслуживанию кредита, что выступает главным достоинством процедуры рефинансирования;

- Смена валюты займа. Многие клиенты банков после произошедшей в 2014-2015 годах девальвации национальной денежной единицы предпочли перевести валютную ипотеку в рублевую, что стало вполне обдуманным и целесообразным решением;

- Возможность объединения нескольких кредитов, один из которых обязательно должен быть ипотечным, в общий займ. Это не только снижает величину переплаты, но и серьезно упрощает обслуживание взятых ранее кредитов.

В качестве бонуса к последнему плюсу рефинансирования необходимо отметить, что осуществление процедуры в одном из крупных банков страны позволяет еще и воспользоваться их более развитой инфраструктурой, включая сети филиалов, банкоматов и терминалов, а также системы дистанционного обслуживания клиентов в режиме онлайн. Все сказанное в полной мере относится к таким кредитным организациям, как Сбербанк, Газпромбанк, Россельхозбанк, ВТБ и Альфа-Банк.

Недостатки рефинансирования

Помимо очевидных и весьма впечатляющих достоинств, процедура рефинансирования имеет и определенные недостатки. Среди наиболее значимых минусов можно выделить такие:

- Снижение выгодности при пересмотре условий кредита во второй половине срока действия договора, что особенно заметно при аннуитетных регулярных выплатах;

- Необходимость несения дополнительных расходов, связанных с фактическим оформлением нового кредита. Например, в большинстве случаев требуется проведение новой оценки ипотечной квартиры или дома, страхование объекта недвижимости и оплата госпошлины при регистрации залога;

- Серьезные временные затраты. Они требуются для прохождения процедуры оформления сделки по рефинансированию ипотеки. Даже при отправке большей части документов по интернету в режиме онлайн, их подготовка и получение занимает немало времени.

Учитывая приведенные выше недостатки и предстоящие обязательные расходы, целесообразно принимать решение о рефинансировании ипотеки в том случае, если в результате удастся снизить процентную ставку, как минимум, на 2-2,5%. Кроме того, практически всегда выгодно заниматься подобной процедурой при дифференцированных регулярных выплатах или в первой половине срока кредита, даже если снижение процента составит 1-1,5 пункта.

В каком банке рефинансирование выгоднее

Предлагаемые российскими банками условия рефинансирования ипотеки достаточно быстро меняются, причем в последние 2-3 года они постепенно становятся все более выгодными для потенциальных клиентов.

Это объясняется неоднократными снижениями ключевой ставки Центробанка России, последнее из которых произошло 26.03.2018 года, когда она стала равняться 7,25%.

Некоторые специалисты прогнозируют дальнейшее уменьшение этого важного для банковского рынка параметра, что может привести к очередному пересмотру условий рефинансирования.

https://www.youtube.com/watch?v=MIcg0JlLBJ8

Вместе с тем, сегодня получить представление об услугах по рефинансированию ипотеки, предоставляемых ведущими отечественными финансовыми организациями, не составляет труда. На нашем сайте вы можете найти предложения от наиболее крупных банков:

Некоторые частные и менее крупные банки с государственным участием предлагают более выгодные условия, чем приведены выше. Например, Транскапиталбанк готов осуществить процедуру под 7,7%, а Тинькофф Банк – по ставке, равной 8%.

Необходимые документы

В большинстве случаев документы для рефинансирования ипотеки не отличаются от тех, что требуются для оформления обычного ипотечного кредита. Заемщику необходимо подготовить пакет документации о собственных доходах, трудоустройстве, наличии регистрации, а также объекте недвижимости, который находится в залоге и будет переоформлен в ходе осуществления финансовой сделки.

Факт. В качестве дополнения к стандартному набору документов предоставляются копия существующего ипотечного договора, а также справка о текущей задолженности по ранее оформленному займу. В некоторых случаях банки также требуют более подробные сведения о графике регулярных выплат и его фактическом исполнении заемщиком.

Указанного перечня вполне достаточно для того, чтобы банк рассмотрел заявление потенциального клиента. При нехватке каких-либо данных специалисты кредитной организации запрашивают нужные им сведения у заемщика.

Процедура рефинансирования ипотеки

Как правило, большинство банков предусматривает процедуру рефинансирования, которая мало отличается от обычных действий по оформлению кредита. Сначала заемщику необходимо удостовериться в том, что финансовая организация предоставляет подобную услугу. Затем целесообразно проконсультироваться об условиях ее оказания, после чего оформить заявку и собрать требуемый пакет документов.

Все это предоставляется в банк либо при личном посещении одного из его отделений, либо путем отправления в электронном формате с использованием официального сайта. Далее специалисты кредитной организации рассматривают полученный пакет документов и принимают решение об одобрении рефинансирования или отказе. В любом случае вердикт банка доводится до заемщика.

Важно. При грамотной подготовке сделки и проведении предварительных консультаций со специалистами банка вероятность одобрения рефинансирования достаточно велика.

При принятии положительного решения сотрудники банка готовят необходимые для подписания документы. После заключения договора начинается финансирование сделки, которое происходит в несколько этапов.

Первый транш направляется на погашение существующей ипотеки и снятие обременения.

Затем регистрируется новый залог, далее он страхуется, а в завершение выделяются оставшиеся денежные средства, если это предусмотрено условиями рефинансирования.

Ответы на популярные вопросы

Рефинансирование ипотечного кредита представляет собой сложную финансовую операцию. Поэтому при ее осуществлении нередко возникают самые разнообразные вопросы. Наиболее часто на практике встречаются следующие из них.

Можно ли рефинансировать военную ипотеку

Действующее законодательство не запрещает рефинансировать военную ипотеку. Вместе с тем, большая часть банков, участвующих в программе, не предоставляет подобную услугу. Однако, КБ Зенит одним из первых разработал новую кредитную программу, позволяющую рефинансирование военной ипотеки. Более того, банком в 2018 году были успешно реализованы несколько пробных сделок.

Можно ли повторно рефинансировать ипотеку

Сегодня банковскую услугу, позволяющую повторно рефинансировать ипотеку, предоставляет небольшое количество кредитных организаций. В их число входят: Райффайзенбанк, АИЖК, Абсолют Банк.

Среди крупнейших участников банковского рынка предпринимал попытки предоставления повторного рефинансирования ипотеки ВТБ.

Однако, конкретные условия данной услуги определяются исключительно в индивидуальном порядке для каждого клиента.

Сохраняется ли налоговый вычет

Начиная с 2014 года действуют новые правила налогового вычета. В соответствии с ними, возможность возврата средств не привязывается к конкретному объекту недвижимости или ипотечному кредиту.

Поэтому налоговый вычет при рефинансировании сохраняется. Однако, установлен максимальная его величина, составляющая в 2018 году 3 млн. рублей.

В результате, заемщик имеет право вернуть 13% от этой суммы, то есть 390 тыс. рублей.

Сколько раз можно рефинансировать ипотеку

Законодательство не ограничивает количество процедур рефинансирования, проводимых для одного ипотечного кредита.

Вместе с тем, некоторые банки устанавливают собственные требования, например, о том, что нельзя рефинансировать займ, который ранее прошел реструктуризацию. Кредитные организации вправе устанавливать подобные ограничения.

Однако, на российском рынке представлено немало банков, предоставляющих услуги повторного рефинансирования.

Рефинансирование ипотеки с материнским капиталом

В случае, если при получении ипотеки были использованы средства материнского капитала, это существенно усложняет процедуру рефинансирования кредита. Более того, большинство банков попросту не предоставляют такой вид услуг в подобной ситуации.

Это объясняется предельно просто – федеральное законодательство требует при использовании маткапитала в процессе оформления ипотечного кредита выделить в приобретаемой квартире доли для ребенка, рождение которого дало родителям право на получение сертификата.

https://www.youtube.com/watch?v=mNQfzM6arK4

В результате полученное в ипотеку жилье не просто находится в залоге, но и имеет одним из владельцев несовершеннолетнего ребенка. Очевидно, что новый банк откажется работать с этим объектом недвижимости.

Единственный выход из ситуации – добиться разрешения со стороны органов опеки, убедив их в том, что ребенку будет предоставлено аналогичное жилье или равноценная денежная компенсация.

Как следствие, рефинансировать ипотеку, если использован материнский капитал, достаточно сложно, а в некоторых случаях – практически невозможно.

Важно! В то же время, если на руках у заемщика имеется не использованный сертификат на семейный капитал, он вполне может быть применен при осуществлении рефинансирования. При этом средства расходуются на любом этапе сделки, в большинстве случаев — для погашения задолженности клиента перед новым банком.

Можно ли рефинансировать ипотеку созаемщику

Как правило, банки не возражают, если предлагается рефинансировать ипотеку созаемщику. В этом случае условия и процедура сделки не меняются. Главное для успешного совершения операции – заранее обсудить со специалистами кредитной организации возможные нюансы сделки. В подобной ситуации в выигрыше оказываются все ее участники.

Видео:Как правильно рефинансировать ипотекуСкачать

Заявление на рефинансирование ипотечного кредита: образец, последующая ипотека в своем банке

/ Рефинансирование / Составляем заявление на рефинансирование ипотечного кредита на основе образца

После выбора банка и программы по рефинансированию ипотеки, следующим шагом является составление заявления, важность которого сложно переоценить. От его содержания во многом зависит конечное решение кредитного учреждения, поэтому подойти к этому вопросу следует серьезно.

Настоящая статья поможет разобраться, как грамотно составить заявку на перекредитование, а также подскажет важные нюансы, на которые стоит обратить внимание.

Информация о процедуре по закону

Приобретение жилья в ипотеку осуществляется в соответствии с ФЗ РФ «Об ипотеке (залоге недвижимости)». При этом вопросы рефинансирования займа, взятого для покупки жилья, регулируются нормами главы 7 этого закона.

Перекредитование (последующая ипотека) подразумевает под собой погашение текущего долга за счет кредитных средств, полученных на более выгодных для заемщика условиях.

Так, если проанализировать ст. 43 вышеупомянутого закона, то можно выделить следующий ряд особенностей, связанных с данной процедурой:

- Недвижимость, предоставленная в залог по текущей ипотеке, может быть заложена еще раз при оформлении нового договора;

- Рефинансирование возможно только в том случае, если предыдущий договор не содержит запрет на подобное действие;

- Если перекредитование все же было произведено (несмотря на то, что это было запрещено прежним заимодателем), то его могут признать недействительным по решению суда;

- На процедуру, производимую в одном и том же кредитном учреждении, не действует ограничение, предусмотренное первым договором;

- Последующая ипотека оформляется без составления новой закладной.

Все плюсы и минусы

Рефинансирование дает заемщику следующие возможности:

- Уменьшить размер ежемесячного платежа по кредиту;

- Изменить валюту, в которой будет возвращаться ссуда;

- Соединить несколько займов в один;

- Снизить процентную ставку;

- Снять обременение с недвижимости, взятой в ипотеку (однако, плата за такой кредит будет более высокой).

Узнаем о том, выгодно ли рефинансирование ипотеки, прочитав данную статью.

Вместе с тем, стоит отметить, что далеко не всегда такой вид заимствования является выгодным. Перекредитование обладает достаточно ощутимыми минусами, из-за которых такая процедура зачастую теряет свою целесообразность. Итак, к основным недостаткам можно отнести:

- Дополнительные затраты в виде комиссий, сборов и прочих платежей, взимаемых новым кредитором;

- Штрафные санкции, которые может взыскать предыдущий банк за досрочное погашение ипотеки;

- Объединить можно не более 5 кредитов;

- Если в первоначальном договоре будет установлен запрет на подобную процедуру, то провести ее будет невозможно.

Для того чтобы получить такой вид заимствования, необходимо обладать безупречной кредитной историей, а также не иметь просрочек по платежам.

https://www.youtube.com/watch?v=E4mTayyJiq4

В настоящее время существует достаточно большое количество различных программ рефинансирования ипотеки. При этом все они отличаются друг от друга по многочисленным параметрам (ставке, максимально сумме займа, сроку кредитования и т.д.).

Итак, для наглядности можно рассмотреть несколько продуктов, предлагаемых известными российскими банками:

- «Сбербанк» – предоставляет перекредитование на срок до 30 лет под 9,5%, сумма займа составляет от 300 тыс. до 7 млн. рублей (не больше 80% цены ипотечной недвижимости).

- «Тинькофф Банк» предлагает последующую ипотеку на срок от 1 до 25 лет, сумма до 100 млн. рублей или не более 85% стоимости закладываемого жилья, плата за ссуду 8-12,8% (при отсутствии страховки может возрасти еще на 3,5 процентных пунктов), дополнительные комиссии не взимаются.

- «ВТБ» – фиксированная ставка 8,8%, размер кредита не более 30 млн. рублей на период до 30 лет, отсутствие дополнительных сборов, а также штрафа за досрочное погашение.

- «Транскапиталбанк» – основная ставка колеблется в пределах от 8,7 до 10,45%. Период кредитования – до 25 лет. Сумма займа – от 500 тыс. до 9,5 млн. рублей. При оформлении взимается комиссия.

- «Банк Зенит» – ипотечная ссуда в размере 600 тыс.-25 млн. рублей под 10,5-10,8%. Предоставляется на срок от 1 года до 30 лет. Установлены дополнительные сборы.

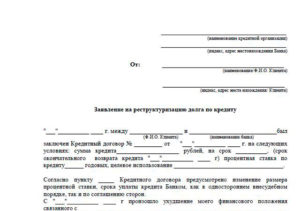

Готовим заявление на перекредитование

Стоит отметить, что составление обращения в банк имеет большое значение, так как от качества этого документа напрямую зависит окончательное решение кредитора. В связи с этим, заявление на рефинансирование ипотечного кредита должно подготавливаться с учетом следующих требований:

- Необходимо четко и ясно выразить цель получения средств, а также их размер.

- Указать желаемые условия выдачи ссуды.

- Вся информация должна быть абсолютно достоверной.

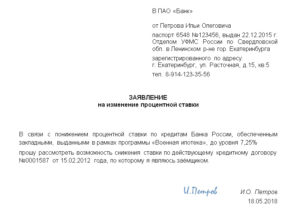

Образец документа

Заявление на рефинансирование ипотечного кредита не имеет единого шаблона. Как правило, банковские учреждения самостоятельно утверждают его форму и содержание.

Итак, типовой образец такого документа включает следующие блоки информации:

1) «Шапку» — составляется в правом верхнем углу листа. Тут необходимо указать:

- Наименование банка и его адрес;

- ФИО заявителя, данные его паспорта и место прописки.

2) Название бумаги.

3) Основная часть заявления – на этом этапе необходимо последовательно изложить следующее:

- Повторно представиться, вновь продублировав паспортные данные и адрес проживания;

- Попросить о предоставлении кредита, указав точную сумму;

- Написать цель получения (погашение других займов) и перечислить наименования банков, перед которыми имеется задолженность;

- Срок, на который берется ссуда, желаемая процентная ставка, а также размер ежемесячного платежа;

- Указать, что в залог предоставляется недвижимость, приобретённая в ипотеку.

4) В конце документа ставится дата составления и подпись заемщика.

Образец доступен для скачивания здесь

Нюансы при подаче заявления

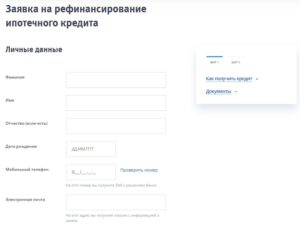

У клиентов есть отличная возможность обратиться в банк через интернет. В этом случае письменное заявление на рефинансирование ипотечного кредита не потребуется. Достаточно зайти на сайт заимодателя и заполнить специальную анкету.

В среднем, кредитные учреждения принимают решение по подобным вопросам в течение 2-3 рабочих дней. По окончании данного срока, заявителю будет предоставлен окончательный ответ.

Можно ли рефинансировать ипотеку в своем банке?

Изначально перекредитование использовалось для того, чтобы переманивать чужих клиентов. Однако сегодня многие банки оказывают подобную услугу своим же заемщикам.

Таким образом, у граждан есть возможность рефинансировать ипотеку в том же кредитном учреждении, где изначально она была взята. Стоит отметить, что такой вариант имеет существенные преимущества, а именно:

- Простота и оперативность оформления;

- Отсутствие комиссий за обслуживание;

- Запрет на перекредитование, установленный в первоначальном договоре, в этом случае не действует.

Заключение

Таким образом, составление заявления на получение последующей ипотеки не представляет особой сложности. При этом лучше всего сделать это на сайте кредитора. Такой вариант является более удобным и позволяет существенно сэкономить время. Кроме того, предварительно рекомендуется взвесить все за и против, так как в одном случае такая услуга выгодна, а в другом же – не имеет смысла.

(Проголосуй первым!)

Загрузка…

ОБРАТИТЕ ВНИМАНИЕ!

- Из-за постоянных изменений в законах информация часто устаревает;

- Общая информация не гарантирует успешное решение возникших проблем.

В связи с этим для вас работают БЕСПЛАТНЫЕ юристы-правоведы!

Консультации по России: 8 (800) 550-74-53.

Горячая линия в Москве: 8 (495) 131-95-79.

Автор статьи

Волконский Альберт Михайлович

https://www.youtube.com/watch?v=O8pJnX08xI0

Практикующий юрист в сфере кредитных правоотношений. Более 10 лет успешной практики в спорах, связанных с деятельностью коллекторов и банковских учреждений.

автора:

Видео:Рефинансирование ИПОТЕКИ - Выгодно или НетСкачать

Потребительский кредит на рефинансирование ипотеки

Условия Требования Как погашать Страхование

Быстрое рассмотрение заявки на кредит

Можно уменьшить платёж и ставку

Можно использовать материнский капитал

| Цель кредита | полное погашение ипотечного кредита полученного в другом банкерефинансирование ипотечного кредита, ранее полученного на цели приобретения коммерческой недвижимости на первичном или вторичном рынке жилья |

| Сумма кредита | от 600 000 до 25 млн ₽ в Москве и Московской области от 300 000 до 15 млн ₽ в другом регионе |

| Срок кредита | от 1 до 25 лет |

| Ставка по кредиту | от 8,7% годовых |

| Погашение кредита | ежемесячно равными платежами, можно погасить досрочно |

Оставьте заявку

Сейчас на сайте, в интернет-банке, мобильном приложении ЗЕНИТ Онлайн или в офисе банка

Дождитесь звонка

Мы свяжемся с вами для уточнения деталей по кредиту и назначения встречи в ипотечном центре

Оформляйте ипотеку

После сбора пакета документов и получения положительного решения вы сможете воспользоваться кредитом

Требования к заемщику

- Гражданство РФ

- Регистрация по месту жительства на территории РФ

- Работа на территории РФ (не распространяется на неработающих пенсионеров)

Требования к рефинансируемому кредиту

- Можно рефинансировать кредит на приобретение недвижимости на вторичном или первичном (при наличии права собственности) рынке жилья, полученный в другом банке

- Рефинансирования кредита, ранее предоставленного на цели приобретения недвижимости на первичном или вторичном рынке жилья

- Валюта кредитов — рубли РФ

- Срок с даты предоставления кредита — не менее 6 месяцев

- Отсутствие просрочек длительностью более 30 дней каждая за весь срок действия кредита, отсутствие просрочек за последние шесть месяцев погашения, отсутствие текущей просрочки

- Отсутствие фактов реструктуризации (за исключением реструктуризации в виде снижения процентной ставки по рефинансируемому кредиту)

- Отсутствие факта использования средств материнского (семейного) капитала на цели оплаты первоначального взноса и/или частичного досрочного погашения рефинансируемого кредита

- Не подлежат рефинансированию кедиты, выданные Банком ЗЕНИТ и другими банками, входящими в Банковскую группу ЗЕНИТ, небанковскими организациями и физическими лицами

Документы по рефинансируемому кредиту

- Кредитная документация: кредитный договор/ индивидуальные условия договора и график платежей, а также (при наличии) договор ипотеки, дополнительные соглашения к кредитному договору/ договору ипотеки, текущий график платежей после досрочного погашения

- Договор купли-продажи недвижимости с актом приёма-передачи и документами, подтверждающими оплату по договору купли-продажи

- Банк оставляет за собой право после принятия решения о кредитовании дополнительно запросить у заёмщика сведения о рефинансируемом кредите и документы на недвижимость

Заявления, документы, условия

Основные вопросы

Погашение осуществляется ежемесячно, равными платежами. Информация о сумме ежемесячного платежа содержится в графике платежей, который выдается при оформлении кредита. Сумму ежемесячного платежа также можно отслеживать в интернет-банке или мобильном приложении ЗЕНИТ Онлайн. При осуществлении досрочного погашения график платежей пересчитывается.

https://www.youtube.com/watch?v=nAppcnnyx54

В случае возникновения просроченной задолженности начисляется неустойка в размере 0,1% от её суммы за каждый календарный день просрочки по потребительским кредитам и 0,06% по ипотечным кредитам.

Кредит можно погашать досрочно. Для этого необходимо не менее чем за 1 (Один) календарный день (не менее чем за 3 дня — для ипотечных кредитов) до дня досрочного возврата направить в банк заявление о досрочном погашении. Заявление можно оформить в интернет-банке или мобильном приложении ЗЕНИТ Онлайн.

Частичное досрочное погашение кредита осуществляется в дату ближайшего платежа, при этом уменьшается размер последующих ежемесячных платежей. Для ипотечных кредитов при частичном досрочном погашении можно выбрать уменьшение размера ежемесячного платежа или срока кредита.

Полный досрочный возврат кредита осуществляется в любой рабочий день в период действия договора о предоставлении кредита.

- До получения права собственности — страхование жизни и потери трудоспособности заемщика

- После регистрации права собственности — страхование жизни и потери трудоспособности заемщика, страхование риска утраты и повреждения закладываемой недвижимости

- Обязательное страхование — страхование приобретаемой недвижимости от рисков утраты и повреждения

- Дополнительное страхование по желанию — страхование жизни и потери трудоспособности заемщика, страхование риска утраты права собственности на приобретаемую недвижимость

Страхование рисков потери трудоспособности заемщика / солидарных заемщиков и риска утраты права собственности на предмет залога не является обязательным условием предоставления кредита и остается на усмотрение заемщика. В случае отсутствия страхования жизни и потери трудоспособности заемщика/солидарных заемщиков процентная ставка по кредиту увеличивается на 2%. В случае отсутствия риска утраты права собственности на предмет залога процентная ставка по кредиту увеличивается на 1%. (не страхуется в случае приобретения недвижимости путем участия Заемщика в долевом строительстве)

Вы находитесь:

Видео:Рефинансирование кредита выгодно? Советы финансового управляющегоСкачать

Рефинансирование ипотеки: программа перекредитования с выгодными процентными ставками

«Росбанк Дом» предлагает перекредитовать ипотеку, взятую в другом банке. Рефинансирование ипотечного кредита позволит снизить действующую процентную ставку и сократить размер переплаты. Ознакомьтесь с условиями банка и воспользуйтесь специальной программой на нашем сайте, чтобы рассчитать параметры будущего перекредитования ипотеки.

0 %

после подтверждения

целевого использования

0 ₽

ежемесячный платеж, руб.

0 %

до подтверждения

целевого использования

0 ₽

ежемесячный платеж, руб.

Условия программы рефинансирования ипотечных кредитов

Перекредитованию подлежат жилищные кредиты, которые ранее были предоставлены на следующие цели:

- приобретение или строительство квартиры;

- покупка отдельной комнаты или последней доли в квартире;

- приобретение или строительство апартаментов.

Возможно оформление рефинансирования валютной ипотеки в рубли. Объект недвижимости обязательно передается в залог, а максимальная сумма кредитования не может превышать 85% от стоимости залогового имущества. Более подробные расчеты вы можете получить у специалистов «Росбанк Дом».

Оформить рефинансирование ипотечного кредита можно только после того, как с момента предоставления в другом банке действующей ипотеки пройдет не менее 6 месяцев.

Плюсы и минусы ипотечного рефинансирования

Благодаря выгодному рефинансированию ипотеки произойдет уменьшение ежемесячного платежа и снизится нагрузка на ваш бюджет. А если вы внесете собственные средства в размере от 1 до 4% от остатка задолженности, то процентная ставка существенно сократится. Минусом перекредитования ипотеки являются дополнительные расходы на оценку и страхование залога.

https://www.youtube.com/watch?v=a2bV3sIFtag

Получить квалифицированную помощь или узнать больше о том, как рефинансировать ипотеку, вы можете у специалистов Росбанка.

1 Возможность снизить ставку по кредиту, обеспеченному залогом недвижимого имущества/прав требования в отношении недвижимого имущества при совершении единоразового платежа в размере от 1% до 4% от суммы кредита (в зависимости от условий кредитного договора). Снизить таким образом ставку по ипотеке – значит существенно сэкономить на ежемесячных платежах и по итогам всех выплат.

2Скидка с процентной ставки в размере 0.5% предоставляется при участии в акции для зарплатных клиентов ПАО РОСБАНК. Условия действительны до отмены акции Банком.

3Приведенный расчет является примерным. Условия расчета справедливы для верхнего значения по сроку в рамках заданного диапазона. Условия кредитования, влияющие на полную стоимость кредита для целей рефинансирования кредита другого банка (по состоянию на 20.01.2020 г.

): базовые ставки 6,49%-10,74% для клиентов, зарплатный счет которых открыт в ПАО РОСБАНК, при сумме кредита не более 80% от рыночной стоимости недвижимости; при рефинансировании кредита от 5 000 000 руб. (для недвижимости, расположенной в Москве/Московской области) либо от 3 000 000 руб.

(для недвижимости, расположенной в иных регионах, кроме Москвы/Московской области); совершения в связи со снижением процентной ставки по договору единоразового платежа в размере от 1% до 4% от суммы кредита (в зависимости от условий кредитного договора); страхования жизни и здоровья, имущества и риска утраты (ограничения) права собственности на него (заемщик вправе не осуществлять страхование указанных рисков; при отсутствии хотя бы одного из указанных видов страхования процентная ставка увеличивается на 1-4% в зависимости от вида рисков, страхование которых не осуществляется); подтверждения целевого использования кредита и предоставления закладной; и в зависимости от кредитной истории, срока кредита (3-25 лет), трудовой деятельности, уровня образования, количества участников сделки, места нахождения предмета залога, вида дохода и соотношения доходов к расходам. До подтверждения целевого использования кредита и предоставления закладной процентная ставка составляет 7,49%-14,74% при указанных выше условиях. После подтверждения целевого использования кредита и предоставления закладной процентная ставка снижается на 1 пп. Размер кредита от 600 000 руб. для Москвы и Московской области, от 300 000 руб. для других регионов. Расходы по оценке, страхованию – в соответствии с тарифами оценочных и страховых компаний. Банк вправе отказать в предоставлении кредита. ПАО РОСБАНК Генеральная лицензия ЦБ РФ №2272 от 28.01.2015 г.

Видео:Через какое время можно сделать рефинансирование ипотеки?Скачать

Заявление в Сбербанк на рефинансирование ипотеки — образец

Многие клиенты банка спрашивают про заявление на рефинансирование ипотеки в Сбербанке, образец его заполнения и другие детали.

Рефинансирование ипотеки — процесс перевода действующего кредита под меньшую процентную ставку.

Этот инструмент переводит дорогой заем в выгодный, снижает процентную ставку и размер ежемесячного платежа, уменьшает или увеличивает срок погашения долга, позволяет перевести валютный кредит в рублевый.

Банки предлагают благоприятные условия по перекредитованию с целью привлечения новых клиентов. Возможно подать заявление на рефинансирование ипотеки и в Сбербанке, образец заполнения заявления опубликован на официальном сайте.

Условия рефинансирования ипотечного кредита в Сбербанке

Получение нового займа для закрытия имеющегося в другом банке стоит оформить в случаях, когда текущий кредитор не идет на уступки по снижению ставки по займу и продолжает сотрудничество на первоначальных условиях.

Задуматься о перекредитовании стоит, если разница в показателях ставок более 2%. Важным моментом является возможность объединить все действующие обязательства: потребительские и автокредиты, кредитные карты или овердрафт.

В Сбербанке процесс рефинансирования состоит из ряда шагов, которые активизируются клиентом банка при решении получить заем.

https://www.youtube.com/watch?v=qaVAFKHq_vI

При процедуре рефинансирования Сбербанк предъявляет особые требования к ипотеке, выданной другими банками:

- ипотечный заем не должен быть реструктуризирован, т. е. банк, который обслуживал клиента, не изменял условия ипотеки по заявлению заемщика;

- за последние 12 месяцев обслуживания отсутствует долг по платежам или он своевременно погашен;

- с момента подписания договора займа прошло минимум 180 календарных дней;

- до прекращения срока действия действующего договора осталось по меньшей мере 90 календарных дней.

Условия рефинансирования:

- Заем выдается в российских рублях.

- Сумма ипотечного займа от 300 000 рублей.

- Наибольшая сумма займа меньше 80% цены ипотечной недвижимости, подтвержденной в оценочной документации. Не превышает оставшуюся часть долга и процентов. Добавочное финансирование на другие задачи приобретения ссуды тоже ограничены и насчитывают максимум 7 миллионов рублей на закрытие задолженности по ипотеке в другом банке, 1,5 миллиона рублей на выплату прочей задолженности на потребительские нужды, 1 миллион рублей на личные нужды.

- Выдается на срок от 1 года до 30 лет.

- Дополнительные комиссии по займу не предусмотрены.

- Рефинансирование применяется не только для ипотеки, но и для расчетов сразу по нескольким займам в банках. Это следует в заявлении написать, ссуды будут погашены за счет нового кредита. Например, можно использовать предложение и одной ссудой рассчитаться сразу по потребительскому займу и ипотеке. Внесение платы за объект недвижимости — обязательное условие, без погашения ипотеки заем выдан не будет.

- При рефинансировании, когда необходимо погашение нескольких займов и наличные деньги, объем кредита не может превосходить общее количество запрошенных средств.

- Согласие на перекредитование ссуды дается только под залог недвижимости. Если недвижимость взята в ипотеку под материнский капитал и становится объектом залога, нужно согласие органов опеки.

- Добровольное личное страхование жизни и здоровья заемщика. В случае отклонения требования, банк прибавляет 1% к ставке. Этот момент указывается в договоре.

При оформлении договора Сбербанком по запросу заемщика согласие финансового учреждения, где был ранее оформлен рефинансируемый кредит, не требуется. Все заявления рассматриваются в индивидуальном порядке. Если данные по рассматриваемому делу зафиксированы в бюро кредитных историй и указаны верно, то справки о существующих остатках задолженности по займу могут не понадобиться.

Этапы процесса кредитования на рефинсирование ипотечного кредита в Сбербанке:

- Одобрение обратившегося заемщика. Банк рассматривает заявление клиента о рефинансировании. На этом этапе проверяются платежеспособность, доходы, трудовая деятельность, кредитная история, состояние залогового имущества и т. д. Заявление рассматривается банком до 4 рабочих дней.

- Одобрение недвижимости разными организациями на соответствие запросам банка.

- Выход на сделку и перечисление денежных средств из нового банка в текущий.

- Оформление документов через многофункциональный центр предоставления государственных и муниципальных услуг: оформление нового договора об ипотеке, погашение старой закладной и оформление новой закладной.

Чтобы не возникли проблемы с налоговой, желательно идти в банк после возврата процентов по ипотеке и полного возврата НДФЛ по имущественному вычету на недвижимость.

Требования к заявителям

При обращении в банк заявитель заполняет анкету Сбербанка на рефинансирование, где указываются: персональные сведения, информация об основной работе, ежемесячные доходы и расходы, сведения об имуществе, общие факты по текущему кредиту и т. п.

Требования, предъявляемые Сбербанком к кредитору, такие же, как и при рефинансировании других кредитов:

- Обратившийся должен быть гражданином РФ либо находиться в статусе нерезидента, получившего право жить и трудиться в Российской Федерации по месту регистрации кредитозаемщика или по месту расположения объекта недвижимого имущества, под который необходим кредит.

- Предусмотрены ограничения по возрасту. Получение займа могут планировать лица, которые на момент обращения в банк достигли 21 года и которым к рассчитанному моменту возврата средств, согласно договору и графику платежей, будет не больше 75 лет. Указанный максимальный возраст касается всех заинтересованных лиц — заемщика, созаемщика и поручителей. Гражданам, достигшим 60 лет, заявление на получение кредита чаще всего отклоняют. Для них действует отдельная программа кредитования.

- Тщательно отслеживается трудовая занятость заемщика. Правила кредитования предусматривают работу в одной и той же организации на момент подачи документации от 6 месяцев и больше. Для положительного решения необходим трудовой стаж заемщика от 1 года и больше за прошедшие 5 лет. К клиентам, получающим заработную плату на сбербанковскую карту, требование не предъявляется.

- Безукоризненная кредитная история. Совершение выплат по кредиту за последние 12 месяцев без задержек. Банк ответит отказом, если платежи в счет погашения оформленного в другом финансовом учреждении займа вносились с нарушением сроков исполнения обязательств по договору.

- Наличие не менее 3 поручителей с постоянным высоким доходом. Муж или жена заемщика автоматически становится поручителем.

Образец заявления на рефинансирование ипотечного кредита в Сбербанке

Если обязательные условия для процесса перекредитования выполняются, то можно готовить заявление в бумажном виде или заполнить соответствующий бланк онлайн. Готовый образец заявления на рефинансирование ипотечного кредита в Сбербанке можно скачать на сайте банка. В заявлении указывается общая информация о заемщике, договоре и причинах обращения.

https://www.youtube.com/watch?v=0qoxi1xgfPk

Подача документов через Сбербанк Онлайн наиболее удобна. Регистрация происходит при передаче заявления в банк. Если заявление передается лично в отделении банка, нужно получить отметку о принятии заявления и узнать регистрационный номер заявки.

При возникновении вопросов в ходе подготовки бумаг по рефинансированию ипотеки в Сбербанке сотрудники связываются с клиентом для уточнения сведений или с просьбой представить необходимые документы для проверки информации.

про рефинансирование в Сбербанке:

🎬 Видео

Как БЫСТРО погасить ипотеку. Выплати ипотеку за 8 летСкачать

Как РЕФИНАНСИРОВАТЬ ипотеку? Выгодно или нет?Скачать

Как сделать рефинансирование ипотеки: практическая инструкцияСкачать

Как оформить заявку на рефинансирование ипотеки в ВТБ ОнлайнСкачать

Как подключить рефинансирование кредита или ипотеки через ВТБСкачать

Отказывают в рефинансировании - что делать?Скачать

Как правильно брать ипотеку и делать рефинансирование? О чем молчат банки? @vysotskyestateСкачать

Рефинансирование ипотеки. Что? Как? Почему?Скачать

Реальный способ снизить ставку по ипотеке 2023! Господдержка, семейная ипотека, субсидии.Скачать

Реструктуризация и Рефинансирование кредита. Чем отличаются, что выгоднее, как получить?Скачать

Что такое рефинансирование ипотеки? Оставь заявку на бесплатную консультацию - credit40.ruСкачать

Когда лучше всего делать рефинансирование ипотекиСкачать

Зачем нужно рефинансирование ипотеки?Скачать

Как происходит рефинансирование ипотеки? Полное описание процедурыСкачать

Можно ли рефинансировать ипотеку в Сбербанке, если брал её там же? Рефинансирование клиентам СбераСкачать

Не выплачивай ипотеку досрочно #мышлениемиллионера #деньги #бизнес #игорьрыбаков #ипотека #успехСкачать