Такие возражения необоснованны.

В. был погашен. Согласно этим правовым положениям, вычет основных Здесь поставки, для которой фактура выдается, поставщик должен выдать кредит-ноту в счете-фактуре. В этом случае мы не сталкивались ни с одной из двух упомянутых в законе гипотез.

Решение может быть обжаловано кассационной жалобой в Высшем в течение четырнадцати дней с момента уведомления сторон о его подготовке.

Особенностью предприятий, являющихся плательщиками НДС, является то, что при поступлении средств им необходимо в этот же день начислить НДС с суммы, которая была получена.

При этом не имеет значения, когда именно планируется отгрузка товара (выполнение работ или предоставление услуг).

- Проводки по возврату денежных средств поставщика. Возврат аванса от поставщика: бухгалтерский и налоговый учет

- Возврат денежных средств проводки

- О вычете «авансового» НДС при возврате предоплаты покупателю (Зайцева С.Н.)

- Ваше право

- Возврат излишне уплаченных денежных средств проводки. Возврат аванса от поставщика: бухгалтерский и налоговый учет. Бухгалтерский учет у покупателя

- Ндс с авансов: проводки и примеры

- Возврат денежных средств проводки. Как сделать бухгалтерские проводки по возврату средств покупателю или поставщику. Возврат аванса от поставщика: бухгалтерский и налоговый учет

- Проводки по авансам выданным и авансам полученным

- Учет НДС с полученных и выданных авансов в декларации

- Применение КВО при авансах

- Расчет НДС и вычета НДС в авансовых операциях

- Возврат предоплаты проводки по бухучету

- Возврат денежных средств проводки. Как сделать бухгалтерские проводки по возврату средств покупателю или поставщику. Возврат аванса от поставщика: бухгалтерский и налоговый учет

- Бухгалтерские проводки при возврате аванса покупателю

- Возврат аванса покупателю проводки

- Вычет НДС у продавца при возврате авансов и товаров

- Проводки по возврату аванса покупателю

- Порядок восстановления НДС с авансов (проводки)

- Учитываем авансы по несостоявшимся сделкам: как действовать при возврате аванса или при «исчезновении» покупателя

- Получен аванс от покупателя проводка

- Перечислен аванс поставщику: проводка

- Зачет аванса: проводка

- НДС с выданных авансов

- НДС с полученных авансов

- Пример операции по авансам полученным

- Операции по авансам выданным

- Ндс с авансов: проводки, примеры, закон

- Как рассчитать НДС с авансов выданных к вычету продавцу

- Авансовые платежи и НДС: счет 76.АВ

- 📸 Видео

Проводки по возврату денежных средств поставщика. Возврат аванса от поставщика: бухгалтерский и налоговый учет

ООО «Калина» обратилось к ООО «Рябина» с требованием вернуть перечисленную предоплату.

Жалоба должна быть подана не позднее, чем через год после уведомления о несоответствии товара контракту.

Обязательство доказать несоответствие товара контракту в течение первых 12 месяцев лежит на стороне, и в конце этого периода в течение следующих 12 месяцев клиент должен доказать, что приобретенный товар не соответствует контракту.

Гарантия продукта на соответствие условиям контракта не применяется, если продукт был изменен в случае нормального износа, неправильного использования, несоблюдения правил обслуживания продукта, повреждений, вызванных транспортировкой или неправильным хранением продукта.

Возврат денежных средств проводки

При обнаружении лишних денег поставщик производит их возврат заказчику. В бухгалтерии заказчика (покупателя) ошибочно перечисленные деньги отражают на 76 счете, соответствующем субсчете. Проводка возврата денежных средств ошибочно перечисленных продавцу на расчетный счет заказчика будет выглядеть, как:

- Д-т 51 счета и К-т 76 счета — в размере излишне (ошибочно) перечисленных средств.

Возврат денег через кассу заказчика записывается оборотами по дебету счета 50 и кредиту 76 счета.

Консультацию по вопросам бухгалтерских проводок возврата финансов можно получить в организациях, специализирующихся на консультировании бухгалтеров, или налоговых органах.

О вычете «авансового» НДС при возврате предоплаты покупателю (Зайцева С.Н.)

5 ст.

169 НК РФ (п. 14 ст. 167, п. 3 ст.

168 НК РФ). «Отгрузочный» счет-фактура отражается в книге продаж на основании п. 3 Правил ведения книги продаж.

Одновременно сумму «авансового» НДС поставщик вправе принять к вычету (п. 8 ст. 171, п. 6 ст. 172 НК РФ).

Для этих целей «авансовый» счет-фактура на дату отгрузки регистрируется в книге покупок (п. 22 Правил ведения книги покупок ).

——————————— Приложение 4 к Постановлению Правительства РФ N 1137. Пример 1. Сумма поступившего в организацию (в январе текущего года) аванса — 1 180 000 руб. (в том числе НДС). В мае поставщик отгрузил товары на сумму 472 000 руб.

Январь 2015 г.

Ваше право

Налоговое законодательство предусматривает, что в случае изменения условий либо расторжения договора поставки и возврата авансовых платежей можно применить вычет налога, ранее начисленного и уплаченного в бюджет с сумм предоплаты за товары (работы, услуги), предназначенные для реализации на территории России.

Организация должна отра-зить в декларации по НДС сумму налога с полученной предоплаты и в этом же налоговом периоде

Возврат излишне уплаченных денежных средств проводки. Возврат аванса от поставщика: бухгалтерский и налоговый учет.

Бухгалтерский учет у покупателя

В дополнение к бывшему интенданту Бруе, этот документ указывает бывшему муниципальному бухгалтеру Клаудии Агнес и бывшему казначею Алехандре Титтарелли среди дюжины должностных лиц, которым может потребоваться вернуть деньги после того, как постановление будет исполнено государственным прокурором, отвечающим за Эрнан Гомес.

https://www.youtube.com/watch?v=Ng4Ifp0Mgog

Для ведения учета авансов, выданных другим предприятиям, предприятие-покупатель использует субсчет 60-2 «Расчеты по выданным авансам». По дебету этого субсчета отражается возникновение дебиторской задолженности (перечисление аванса), по кредиту — погашение или списание задолженности.

10 февраля 2014 года ООО «Калина» перечислило ООО «Рябина» предоплату за товар в размере 236 000 руб.

По условиям договора поставка товара должна была произойти в срок до 10 апреля 2014 года.Среди наиболее ярких нарушений —

«необоснованные расходы на кооперативы и поставщиков без сдачи или заказов на оплату»

.

Ндс с авансов: проводки и примеры

Если в условиях договора определяется, что поставка товара происходит после получения 100 % предоплаты, покупатель может перечислять аванс по частям. В этом случае восстанавливается сумма НДС, отраженная в СФ на поставку.

В любом случае, эта величина совпадает с суммой НДС всех авансовых СФ по данной поставке. При реализации продукции (товаров, услуг) покупателю в договоре может быть прописано обязательное условие — предварительная оплата в размере до 100 %.

На полученный аванс организация выдает СФ и начисляет НДС по ставке 18/118 %. Сумма этого аванса попадает в книгу продаж как начисленный НДС, то есть налог, который организация обязана заплатить в бюджет.

На практике после выдачи СФ на полученный аванс возможны 3 ситуации: в периоде аванса продажа произошла; в периоде аванса продажи не произошло; возврат аванса покупателю (расторжение договора, изменение условий и т. д. )

Возврат денежных средств проводки.

Как сделать бухгалтерские проводки по возврату средств покупателю или поставщику.

Возврат аванса от поставщика: бухгалтерский и налоговый учет

Этот товар не распространяется на партнерские продукты. Условия использования скидок. . Условия использования скидки 10%: Эта скидка распространяется на все заказы, размещенные за пределами периода продажи, а не на бренды, исключенные из нашего поощрения.

— Условия использования скидки 5%: Эта скидка распространяется на все заказы, размещенные во время продажи.

Для ведения учета авансов, выданных другим предприятиям, предприятие-покупатель использует субсчет 60-2 «Расчеты по выданным авансам». По дебету этого субсчета отражается возникновение дебиторской задолженности (перечисление аванса), по кредиту — погашение или списание задолженности. 10 февраля 2014 года ООО «Калина» перечислило ООО «Рябина» предоплату за товар в размере 236 000 руб.

По условиям договора поставка товара должна была произойти в срок до 10 апреля 2014 года.Гарантия минимальной цены не распространяется на: — продукты,

Проводки по авансам выданным и авансам полученным

В этом случае аванс возвращается на счет покупателя, если перечислялся через банк, либо в кассу — если получен наличными. Обязательства возвратить задаток у поставщика в общем случае нет.

Для учета НДС с авансов в плане счетов существует субсчет на 76 счете, чаще всего его код 76.АВ.

Покупатель может принять НДС к вычету только при соблюдении следующих условий:

- Наличие в договоре условия об авансе;

- Поставка товаров (услуг и пр.) предназначается для использования в облагаемой НДС деятельности;

- Документы, подтверждающие перечисление предоплаты;

- Наличие СФ поставщика с выделенным налогом.

Покупатель не имеет права принять НДС к вычету, если не соблюдены все вышеперечисленные условия.

Принятие к вычету НДС — это не обязанность, а право организации-покупателя. Если организация решает использовать вычет НДС с аванса выданного, то после оказания услуги и закрытия этого аванса, она будет обязана этот НДС восстановить в бюджет.

Видео:Как отразить возврат средств в 1С:Бухгалтерия?Скачать

Учет НДС с полученных и выданных авансов в декларации

В последние годы в порядке исчисления НДС произошла масса изменений, которые усложняют и без того непростые процессы ведения налогового учета и отчетности.

Помимо нововведений налогового законодательства, практическую работу налогоплательщикам затрудняет большое количество спорных вопросов по НДС, в частности: «Как учесть авансы полученные при расчете НДС?» Ответ на этот вопрос читайте далее.

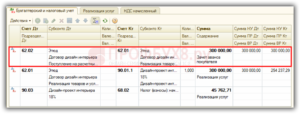

В бухучете начисление с аванса, поступившего от покупателя, НДС осуществляется следующими проводками:

Для отражения начисления НДС с аванса в плане счетов предусмотрен субсчет «НДС с полученных авансов (предоплаты)» к счету 62 «Расчеты с покупателями и заказчиками» и счету 76 «Расчеты с разными дебиторами и кредиторами». Это позволяет:

- в учете сохранить данные об авансах полученных и НДС с них (по Кт 62, 76);

- в бухгалтерском балансе отразить суммы авансов, полученных (без НДС, учитываемого по Дт соответствующих счетов) в качестве кредиторской задолженности.

Отметим, что ранее полученный аванс в момент реализации товаров (услуг или работ) зачитывается в сумме предоплаты. На отгружаемый товар (услугу или работу) выписывается счет-фактура. На дату зачета авансов компания принимает к вычету НДС с авансов полученных.

Обратите внимание, что вычет производится в сумме налога, исчисленного с отгруженных товаров (услуг или работ), в оплату которых были получены авансы.

Здесь подразумевается, что если НДС с авансов начислен по ставке 20/120 %, а товар (услуга или работа) отгружен по ставке 10 %, то зачет НДС с полученных авансов осуществляется по ставке 10/110 %.

В декларации по НДС полученный аванс отражается в разделе 3 по строке 070 в графе 3, а сумма налога с аванса — в графе 5.

Вычет НДС с авансов полученных отражается в разделе 3 декларации по строке 170 в графе 3 за тот налоговый период, в котором отгружен товар.

https://www.youtube.com/watch?v=pffM1QrB8Xw

Отражение в бухучете НДС с аванса, уплаченного поставщику, отражается проводками.

Счет 19 применяется в целях обособления НДС с аванса, когда выдача аванса и принятие к вычету НДС разделены во времени. Если авансовый НДС на отчетную дату не принят к вычету, то налог, отраженный по счету 19, фиксируется в бухгалтерском балансе как оборотный актив обособленно от «дебиторки» по перечисленному авансу.

Для обособления НДС с аванса выданного можно использовать отдельные субсчета «НДС с выданных авансов (предоплаты)» к счету 60 «Расчеты с поставщиками и подрядчиками» или к счету 76 «Расчеты с разными дебиторами и кредиторами». За счет этого:

- в учете сохраняются данные об уплаченных авансах, в том числе НДС (по Дт 60, 76);

- в бухгалтерском балансе показывается «дебиторка» (за вычетом НДС, учтенного по Кт соответствующих счетов) в виде авансов выданных.

НДС с авансов полученных, учтенный по Дт 62-НДС (76-НДС), в балансе не указывается, так же как и НДС с авансов выданных, учтенный по Кт 60-НДС (76-НДС). В бухгалтерском балансе суммы налога уменьшают «дебиторку» в виде авансов выданных и «кредиторку» в виде авансов полученных.

Отраженный по счету 19 с аванса выданного НДС, который не был принят к вычету к концу отчетного периода, нужно включить в бухгалтерский баланс. Этот НДС указывается в строкe 1220 «НДС по приобретенным ценностям».

В декларации НДС авансы выданные не отражаются, но налог с этих авансов, принятый к вычету, указывается в разделе 3 по строке 130.

Обратите внимание, что по перечисленным поставщикам авансам покупатель действует по следующей схеме:

1) получает счет-фактуру на аванс, записывает его в книге покупок, авансовый НДС принимает к вычету;

2) после отгрузки товаров (услуг, работ) фиксирует в книге покупок счет-фактуру отгрузочный;

3) ранее зарегистрированный авансовый счет-фактуру указывает в книге продаж, таким образом, восстанавливает с выданного аванса НДС.

По восстановлению НДС с полученного аванса ситуация следующая. Продавец, получив предоплату, начисляет с нее НДС. Реализовав товар (услугу, работу), он составляет на реализацию счет-фактуру и принимает НДС с полученного ранее аванса к вычету. То есть в данном случае термин «восстановление» использовать некорректно.

Продавец в книге продаж фиксирует авансовый счет-фактуру, а позднее, после отгрузки товара (услуги, работы), счет-фактуру на реализацию. Одновременно в книге покупок продавец регистрирует счет-фактуру на аванс, тем самым принимая к вычету авансовый НДС.

Отметим, что срок «восстановления», то есть вычета, НДС с аванса полученного не ограничен, главное, чтобы вычет был заявлен в квартале, в котором выполняются все условия для вычета.

Применение КВО при авансах

Все авансы, выданные и полученные, оформляются счетом-фактурой, реквизиты которого фиксируются в книгах покупок и продаж под соответствующими КВО кодами видов операций.

В книге продаж продавец указывает данные счета-фактуры при выдаче исполнителю аванса, а покупатель восстанавливая НДС с аванса продавцу.

Запись в книге покупок продавец делает по счету-фактуре с аванса, выданного ему, чтобы принять к вычету НДС, а покупатель по счету-фактуре с аванса, выданного им, чтобы принять НДС от продавца к вычету.

При этом по полученному авансу продавец в книге продаж фиксирует счет-фактуру по КВО «02», а покупатель с этим же кодом в книге покупок указывает счет-фактуру с аванса, который он выдал.

Когда сделка совершилась, покупатель с поступившего аванса принимает НДС к вычету, что возможно только после того, как счет-фактура на аванс будет зафиксирован продавцом в его книге покупок с КВО «22».

Продавец, отгрузив товар, обязан восстановить с аванса вычет НДС после того, как покупатель укажет в своей книге продаж счет-фактуру с аванса с КВО «21».

При отгрузке счет-фактура на реализацию фиксируется продавцом и покупателем в книге продаж и покупок соответственно с КВО «01».

Чтобы не путать, какие КВО указывать при регистрации счетов-фактур, воспользуйтесь шпаргалкой ниже. Она наглядно показывает, как действовать продавцу и покупателю при отражении сделок в книгах покупок и продаж.

Расчет НДС и вычета НДС в авансовых операциях

Чтобы лучше разобраться в порядке расчета НДС с авансов, а также в отражении в декларации авансового НДС, рассмотрим следующие примеры.

https://www.youtube.com/watch?v=irv0VpCfUew

Пример 1 — Получен аванс от покупателя.

ООО «Мастер» 14.01.2019 заключило контракт с ООО «Сатурн» на поставку мебели на сумму 43 000 руб., включая НДС 7 167 руб.

Видео:Бухгалтерский учет понятно за 10 минутСкачать

Возврат предоплаты проводки по бухучету

Это является основанием для его списания с забалансового учета:Кредит 008 – списана сумма задатка.Если организация, получившая задаток, не исполнила договорные обязательства по своей вине, она обязана:

- вернуть контрагенту задаток в двойном размере;

- возместить контрагенту убытки, связанные с неисполнением своих обязательств (если договором не предусмотрено иное). При этом убытки возмещаются только в части, превышающей полученную ранее сумму задатка.

Такой вывод следует из положений пункта 2 статьи 381 Гражданского кодекса РФ.Причитающиеся к уплате суммы отразите в составе прочих расходов на дату отказа от исполнения обязательств по договору (п.

11, 14.2, 16 ПБУ 10/99). Если у контрагента не возникли убытки, сделайте проводку:Дебет 91-2 Кредит 62 (76) субсчет «Расчеты по полученным задаткам» – отражен прочий расход в части, превышающей ранее полученную сумму задатка.

Если сумма убытков, возмещаемых в связи с неисполнением обязательств по договору, превышает полученную ранее сумму задатка, то сумма расходов будет равна сумме убытков, возмещаемых в связи с неисполнением обязательств по договору.

Если сумма убытков не превышает полученную ранее сумму задатка, то сумма расходов будет равна сумме задатка, полученной в счет исполнения обязательств по договору.

Возмещение контрагенту убытка отразите проводкой:Дебет 91-2 Кредит 62 (76) субсчет «Расчеты по претензиям» – отражен прочий расход в сумме возмещаемого убытка. Неисполнение договора по вине контрагента, выдавшего задаток, влечет за собой следующие последствия:

- полученный задаток остается у организации;

- контрагент, выдавший задаток, обязан возместить организации возникшие у нее убытки с зачетом суммы задатка (если договором не предусмотрено иное).

При этом убытки возмещаются только в части, превышающей перечисленную ранее сумму задатка.

Такой вывод следует из положений пункта 2 статьи 381 ГК РФ.Причитающиеся к получению суммы отразите в составе прочих доходов на дату отказа от исполнения обязательств по договору (п. 7, 10.2, 16 ПБУ 9/99).

Если у организации не возникли убытки, сделайте следующую проводку:Дебет 62 (76) субсчет «Расчеты по полученным задаткам» Кредит 91-1 – отражен доход в сумме полученного задатка.

Если сумма убытков, возмещаемых в связи с неисполнением обязательств по договору, превышает полученную ранее сумму задатка, то сумма дохода будет равна сумме убытков, возмещаемых в связи с неисполнением обязательств по договору.

Если сумма убытков не превышает сумму задатка, то сумма дохода будет равна сумме задатка, полученной в счет исполнения обязательств по договору.Возмещение контрагентом суммы убытка отразите следующей проводкой:Дебет 62 (76) субсчет «Расчеты по претензиям» Кредит 91-1 – отражен доход в сумме возмещаемого убытка.

Поступление задатка по договору доходом при расчете налога на прибыль не признается (подп.

2 п. 1 ст. 251 НК РФ). Когда организации исполнят свои обязательства по договору, сумма полученного задатка засчитывается в счет оплаты товаров (работ, услуг) (п. 3 ст. 380 ГК РФ, ст. 249 НК РФ).

Возврат денежных средств проводки.

Как сделать бухгалтерские проводки по возврату средств покупателю или поставщику. Возврат аванса от поставщика: бухгалтерский и налоговый учет

Обязательство доказать несоответствие товара контракту в течение первых 12 месяцев лежит на стороне, и в конце этого периода в течение следующих 12 месяцев клиент должен доказать, что приобретенный товар не соответствует контракту.

Гарантия продукта на соответствие условиям контракта не применяется, если продукт был изменен в случае нормального износа, неправильного использования, несоблюдения правил обслуживания продукта, повреждений, вызванных транспортировкой или неправильным хранением продукта.

https://www.youtube.com/watch?v=i192vbNiHZc

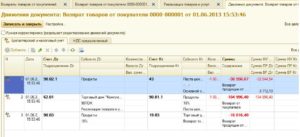

При получении аванса от покупателя поставщик должен начислить НДС (по расчетной ставке 18/118 или 10/110, – сумма предоплаты) и уплатить его в бюджет (ст.154 НК). Также продавец должен выписать счет-фактуру и отправить его покупателю в пятидневный срок (ст.168 НК).

В свою очередь покупатель, получив счет-фактуру, выставленную продавцом на аванс, имеет право принять НДС к вычету, не дожидаясь момента получения товара (если товар будет использоваться в облагаемых НДС операциях и договор поставки содержит условие о предварительной оплате, п.9 ст.172 НК).

Это не обязанность, а право покупателя, которая позволяет побыстрее воспользоваться правом на вычет, если перечисление аванса и отгрузка товара были в разных кварталах. Продолжая наш предыдущий пример, мы можем предположить 2 возможных ситуации: 1.

ООО «Калина» не принимало НДС с аванса к вычету.

Тогда при возвращении предоплаты никаких дополнительных проводок не будет. 2. ООО «Калина» получило счет-фактуру и приняло НДС с выданного аванса к вычету: Дебет 68-2 – Кредит 76ВА – на сумму 36 000 руб.

– принят к вычету НДС с выданного аванса (в 1С: Бухгалтерии войдите в выписку, где оплачен аванс, затем в Операциях «Ввести на основании», выбрать «Счет-фактура полученная»). В этом случае при возврате аванса НДС, принятый к вычету, нужно восстановить.

Дебет 76ВА – Кредит 68-2 – на сумму 36 000 руб. – восстановлен НДС, ранее принятый к вычету Обратите внимание: правом на вычет НДС с авансов выданных можно пользоваться избирательно, в зависимости от ситуации – закрылся аванс отгрузкой в том же квартале или нет. С точки зрения расчета налога на прибыль, возврат аванса от поставщика налоговых последствий не влечет.

Это связано с тем, что при перечислении предоплаты расходов у покупателя не возникает. Для организаций и ИП, работающих на УСН, возврат аванса от поставщика налоговых последствий не влечет. Несмотря на использование кассового метода, при перечислении предоплаты расходов не возникает, т.к.

еще не получены материалы, товары, услуги не оказаны и т.п. Поэтому возвращенный аванс в КУДиР не записывается, а в учете (в выписке банка) должна быть пометка, уточняющая смысл перечисления полученных денег.

Подробнее о вычете НДС с авансов, перечисленных поставщику, . Как учитывать денежные премии (скидки), предоставленные поставщиком, .

А по какой системе со своими поставщиками работаете вы – по авансам или постоплате?

Видео:Урок 4. Весь бухгалтерский учёт на примере одной задачиСкачать

Бухгалтерские проводки при возврате аванса покупателю

Этот товар не распространяется на партнерские продукты. Условия использования скидок.

. Условия использования скидки 10%: Эта скидка распространяется на все заказы, размещенные за пределами периода продажи, а не на бренды, исключенные из нашего поощрения.

— Условия использования скидки 5%: Эта скидка распространяется на все заказы, размещенные во время продажи.

По условиям договора поставка товара должна была произойти в срок до 10 апреля 2014 года.Гарантия минимальной цены не распространяется на: — продукты,

Возврат аванса покупателю проводки

В платежном поручении даны ссылки на договор и письмо покупателя.

В августе в бухгалтерском учете поставщик сделает следующие записи: операций Дебет Кредит Сумма, руб. Май 2015 г. Отражен возврат аванса на расчетный счет покупателя 62-2 51 708 000 Принят к вычету «авансовый» НДС 68-НДС 76-ав.

Также продавец должен выписать счет-фактуру и отправить его покупателю в пятидневный срок (ст.168 НК).

В свою очередь покупатель, получив счет-фактуру, выставленную продавцом на аванс, имеет право принять НДС к вычету, не дожидаясь момента получения товара (если товар будет использоваться в облагаемых НДС операциях и договор поставки содержит условие о предварительной оплате, п.9 ст.

172 НК). Это не обязанность, а право покупателя, которая позволяет побыстрее воспользоваться правом на вычет, если перечисление аванса и отгрузка товара были в разных кварталах.

https://www.youtube.com/watch?v=2ofDFFzNxLI

Продолжая наш предыдущий пример, мы можем предположить 2 возможных ситуации: 1.

Вычет НДС у продавца при возврате авансов и товаров

Не позднее 5 календарных дней со дня получения аванса нужно выставить покупателю счет-фактуру на сумму предоплаты.

А на дату отгрузки товаров (выполнения работ, оказания услуг), в счет которых был получен аванс, НДС, ранее начисленный с предварительной оплаты, организация вправе принять к вычету.

Налоговое предусматривает, что в случае изменения условий либо расторжения договора поставки и возврата авансовых платежей можно применить вычет налога, ранее начисленного и уплаченного в бюджет с сумм предоплаты за товары (работы, услуги), предназначенные для реализации на территории РФ.

Таким образом, вычет можно применить в полном объеме.

Но только после того, как в учете будут отражены операции по корректировке в связи с отказом от товаров (работ, услуг). Факт возврата авансовых платежей должен быть отражен в бухгалтерском учете и подтвержден документально, то есть платежными поручениями.

Обратите внимание: вычетом можно воспользоваться не позднее одного года с момента такого отказа.

Проводки по возврату аванса покупателю

Но Минфин в таких случаях препятствий для вычета не видит по соглашению сторо н п. 1 ст. 450 ГК РФ ; по инициативе одной стороны (как результат отказа продавца (или покупателя) исполнять договор, то есть передать товары (принять товары и полностью их оплатить)), если это допускаетс я п.

3 ст. 450 ГК РФ : законом. Например, если продавец неоднократно нарушал сроки поставки товаров, покупатель вправе отказаться от поставки очередной партии и попросить вернуть аван с пп. 1, 2 ст.

523 ГК РФ ; самим договором.

В нем могут быть предусмотрены положения, позволяющие, скажем, продавцу расторгнуть договор, если к определенной дате покупатель не перечислит сумму предусмотренного аванса в полном объеме.

Или даже просто указано (без каких-либо обоснований), что договор может быть расторгнут в одностороннем порядке, например, с письменным предупреждением за 15 дней.

Порядок восстановления НДС с авансов (проводки)

В этом случае нужную сумму налога восстанавливают (начисляют к уплате) и отражают в разделе 3 декларации либо в 1 из строк (080) либо в двух строках (090 или 100 и в итоговой 080).

Восстановление НДС по выданным авансам фиксируется в двух ее строках: 080 и 090. ВНИМАНИЕ! С отчетности за 1-й квартал 2020 года следует применять обновленный бланк декларации по НДС. Наглядно ознакомиться с изменениями в декларации вы можете в этом .

О ситуациях восстановления налога, не связанных с выданными авансами, читайте в материале . При получении аванса продавец в большинстве случаев обязан исчислить налог по нему к уплате в бюджет (п. 1 ст. 154 НК РФ), а в дальнейшем при выполнении отгрузки в счет этого аванса взять всю или часть суммы уплаченного с аванса налога в вычеты (п.

8 и п. 6 ). В иных ситуациях (при возврате аванса покупателю или списании просроченной задолженности по нему) восстановление НДС также не потребуется.

Учитываем авансы по несостоявшимся сделкам: как действовать при возврате аванса или при «исчезновении» покупателя

При свершившейся сделке покупатели бы этот налог восстановили.

Но как быть в случае несостоявшейся отгрузки? Сложности могут возникнуть и при исчислении или единого налога, если одна из сторон применяет .

Рассмотрим эти и другие вопросы подробнее.

После перечисления аванса, стороны решили расторгнуть сделку, в связи с чем поставщик в этом же квартале возвращает денежные средства. Для продавца, использующего метод начисления, в части налога на прибыль вопросов не возникнет, ведь полученные авансы не включаются в его доход.

Другое дело, когда компания применяет кассовый метод или упрощенную систему налогообложения, при которых полученные авансы подлежат включению в доходы.

Видео:Как правильно сделать возврат денег покупателю в 1С:Бухгалтерия.Скачать

Получен аванс от покупателя проводка

Учет расчетов с поставщиками и подрядчиками, а также покупателями и заказчиками мы рассматривали в нашей консультации. Об особенностях учета авансов выданных и полученных расскажем в этом материале.

Перечислен аванс поставщику: проводка

При перечислении поставщику предварительной оплаты (аванса) проводка в бухгалтерском учете покупателя формируется, на первый взгляд, такая же, как и при погашении задолженности за поставленные товары, работы, услуги:

Дебет счета 60 «Расчеты с поставщиками и подрядчиками» — Кредит счетов 50 «Касса», 51 «Расчетные счета», 52 «Валютные счета» и др.

Однако в соответствии с Планом счетов бухгалтерского учета и Инструкцией по его применению (Приказ Минфина от 31.10.2000 № 94н) аналитический учет на счете 60 должен обеспечивать раздельное представление информации в том числе по авансам выданным.

https://www.youtube.com/watch?v=fv7WKbQxNC0

Кроме того, по общему правилу зачет между статьями активов и пассивов в бухгалтерском балансе не допускается (п. 34 ПБУ 4/99 ). Это значит, что дебиторская задолженность по выданным авансам и кредиторская задолженность по расчетам с поставщиками должна показываться в балансе раздельно: в активе и пассиве соответственно.

Для достижения этих целей к счету 60 обычно открывают субсчет «Авансы выданные».

Поэтому на авансы выданные проводка будет выглядеть так:

Дебет счета 60, субсчет «Авансы выданные» — Кредит счетов 50, 51, 52 и др.

А если поступил аванс от покупателя, проводка будет аналогична записи по погашению покупателем своей задолженности. Однако аналогично счету 60, для разграничения дебетового и кредитового сальдо счета 62 к нему заводятся субсчета.

Так, на авансы полученные проводка будет такая:

Дебет счетов 50, 51, 52 и др. – Кредит счета 62, субсчет «Авансы полученные»

Понятно, что бухгалтерская запись «Дебет 51 — Кредит 62» означает, что продавец получил от покупателя денежные средства на расчетный счет.

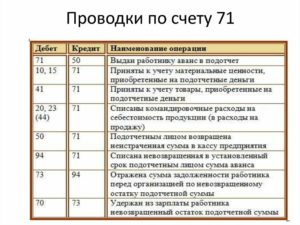

Отметим, если выдан аванс поставщику, проводка делается по отдельному субсчету к счету 60. Но если выдан аванс на командировочные расходы, проводка по отдельному субсчету к счету 71 «Расчеты с подотчетными лицами» не производится. Это обусловлено тем, что по одному и тому же подотчетному лицу не может одновременно быть дебиторской и кредиторской задолженности.

Зачет аванса: проводка

Когда после перечисления поставщику аванса покупатель принимает на учет товары, работы и услуги, он формирует бухгалтерскую запись по кредиту счета 60:

Дебет счетов 10 «Материалы», 41 «Товары», 44 «Расходы на продажу» и др. – Кредит счета 60

Если поставка произошла в счет ранее выданного аванса, дебиторскую задолженность поставщика необходимо зачесть.

Поскольку проводки по авансам выданным и полученным задействуют отдельные субсчета к счетам 60 и 62 соответственно, то зачет авансов представляет собой проводки по закрытию субсчетов аванса полностью или частично (в зависимости от суммы предоплаты).

Так, если зачтен ранее выданный аванс, проводка будет внутренняя по счету 60. Но учитывая наличие субсчетов по учету авансов выданных и полученных ценностей, то на зачет аванса поставщику проводки обычно такие:

Дебет счета 60, субсчет «Расчеты за поставленные товары, работы, услуги» — Кредит счета 60, субсчет «Авансы выданные»

Или: Дебет счета 60.01 – Кредит счета 60.02

НДС с выданных авансов

Организация, заплатившая аванс поставщику, имеет право предъявить к вычету уплаченный при этом НДС. Необходимые условия для получения вычета НДС с аванса выданного:

- условие о предварительной оплате должно быть четко прописано в договоре с поставщиком;

- на выплаченный аванс должен быть предъявлен СФ (не позднее 5 дней после оплаты).

Вычет НДС предоставляется в том налоговом периоде, когда аванс был перечислен. Когда происходит окончательный расчет по поставке, то есть получен товар от поставщика по акту приема-передачи, организация обязана восстановить ранее предъявленную к вычету сумму НДС.

Кроме поступления товаров, обязанность по восстановлению вычета возникает у организации в случаях:

- изменения условий договора;

- расторжения договора и возврата аванса.

НДС восстанавливается в той же сумме, в которой ранее был принят к зачету. Если в условиях договора определяется, что поставка товара происходит после получения 100 % предоплаты, покупатель может перечислять аванс по частям. В этом случае восстанавливается сумма НДС, отраженная в СФ на поставку. В любом случае, эта величина совпадает с суммой НДС всех авансовых СФ по данной поставке.

НДС с полученных авансов

На полученный аванс организация выдает СФ и начисляет НДС по ставке 18/118 %. Сумма этого аванса попадает в книгу продаж как начисленный НДС, то есть налог, который организация обязана заплатить в бюджет.

https://www.youtube.com/watch?v=HfbbHplOCw0

Получите 267 видеоуроков по 1С бесплатно:

На практике после выдачи СФ на полученный аванс возможны 3 ситуации:

- в периоде аванса продажа произошла;

- в периоде аванса продажи не произошло;

- возврат аванса покупателю (расторжение договора, изменение условий и т. д. ).

В первом случае, после того, как отгрузка была произведена, организация-продавец вправе предъявить ранее уплаченный НДС с полученного аванса к вычету. То есть, авансовый СФ закрывается записью книги покупок.

Во втором случае, сумма аванса и НДС, начисленного с него, отражается в декларации НДС за текущий период в строке 070 Раздела 3.

В случае возврата аванса, также возможно предъявление к вычету уплаченного НДС, то есть создается запись в книге покупок. Воспользоваться вычетом можно в течение года после расторжения договора.

В случае ликвидации организации-покупателя до полного исполнения условий поставки, при невозможности возврата предоплаты, начисленный при получении аванса НДС вычету не подлежит.

Пример операции по авансам полученным

ООО «Гармония» по договору с покупателем ООО «Амальгама» должно поставить партию товара на сумму 212 400 руб., вкл. НДС — 32 400 руб. 10.07.2016г. «Амальгама» перечисляет предоплату 50 % суммы договора: 106 200 руб. НДС с аванса: 106 200 * 18/118 = 16 200 руб.

Отражаем в проводках НДС с авансов полученных от покупателя:

Читайте так же: Налоговая база

| Дт | Кт | Описание проводки | Сумма, руб. | Документ |

| 51 | 62.2 | Отражение полученного аванса | 106 200 | Выписка банка |

| 76.АВ | 68 (НДС) | Начислен НДС на аванс | 16 200 | СФ выданный |

В августе «Гармония» производит «Амальгаме» отгрузку партии товара. Проводки по реализации и вычет НДС с авансов полученных:

[2]

| Дт | Кт | Описание проводки | Сумма, руб. | Документ |

| 62.1 | 90.1 | Отражена реализация товара | 212 400 | Акт |

| 90.3 | 68 | Начислен НДС с реализации | 32 400 | СФ |

| 62.2 | 62.1 | Отражен зачет аванса покупателя | 106 200 | Бухгалтерская справка |

| 68 | 76.АВ | НДС с аванса предъявлен к вычету | 16 200 | Книга покупок |

Операции по авансам выданным

Рассмотрим ту же операцию со стороны покупателя. Бухгалтер ООО «Амальгама» отразит НДС с авансов выданных проводками:

| Дт | Кт | Описание проводки | Сумма, руб | Документ |

| 60.2 | 51 | Перечислен аванс поставщику | 106 200 | Платежное поручение исх. |

| 68(НДС) | 76.ВА | НДС с аванса предъявлен к вычету | 16 200 | Счет-фактура, книга покупок |

| 41 | 60.1 | Отражено поступление товара (212 400 — 32 400) | 180 000 | Накладная |

| 19 | 60.1 | Отражен НДС входящий | 32 400 | СФ |

| 60.1 | 60.2 | Отражен зачет аванса | 106 200 | Бухгалтерская справка |

| 76.ВА | 68(НДС) | Восстановлен НДС с аванса | 16 200 | Книга продаж |

После получения товара отражается вычет НДС с поставки:

Ндс с авансов: проводки, примеры, закон

Многие организации работают на условиях предварительной оплаты – авансов. В бухгалтерском учете при выдаче или поступлении денежных средств по таким операциям нужно уделять особое внимание, так как, по сути, приходится дважды начислять НДС и отражать его в отчетности.

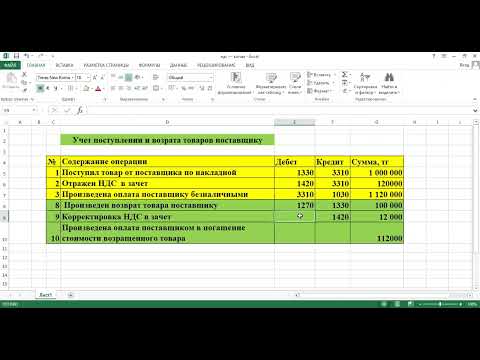

Как рассчитать НДС с авансов выданных к вычету продавцу

Между «Альфа» и «Омега» заключен договор поставки, по которому «Омега» перечисляет аванс. По условиям соглашения его можно зачесть в размере 45% от стоимости товаров. В мае на счет «Альфа» был перечислен аванс за товары от «Омега» в размере 297 000 руб.

(НДС 45305 руб.). В июне «Альфа» отгрузила товары на сумму 195000 руб. (НДС 29746 руб.). В счет поставки на дату отгрузки можно зачесть 87750 руб. (НДС 13386 руб.). Эту сумму получили следующим образом: 195000 х 45%. Ее нужно внести в книгу покупок за июнь.

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 51 | 62.2 | Получен аванс от «Омега» | 297 000 | Банковская выписка |

| 76.АВ | 68.НДС | Выписан счет-фактура «Омеге» на сумму авансового НДС | 45 305 | Счет-фактура выданный или УПД |

| 62.01 | 90.01 | Выручка от продажи товаров | 195 000 | Товарная накладная или УПД |

| 90.3 | 68. НДС | Начислен НДС по реализации | 29 746 | Товарная накладная или УПД |

| 90.02.1 | 41.01 | Списаны проданные товары | 165 254 | Товарная накладная или УПД |

| 62.2 | 62.1 | Зачтен аванс в размере 45% в счет погашения задолженности | 87 750 | Товарная накладная или УПД |

| 68.НДС | 76.АВ | Зачтен НДС с аванса | 13 386 | Книга покупок |

Также необходимо выписать счет-фактуру или УПД на аванс на отгруженные товары. В документе нужно отразить наименование товара, расчетную ставку НДС, сумму НДС и сумму товаров с налогом. Количество указывать не нужно, чтобы не произошло двойное списание товара. На основании этого счета-фактуры делается запись в Книге продаж.

Авансовые платежи и НДС: счет 76.АВ

Предоплатой или авансом в деловой практике считается оплата, полученная продавцом в счет будущей поставки товаров, предстоящих услуг или работ, передачи имущественных прав. В программах семейства «1С» счет 76.АВ используется для отражения НДС с полученных авансов. По дебету счета 76.

АВ отражают начисление НДС с полученных авансов, а по кредиту счета 76.АВ — вычет НДС с полученного аванса. Счет 76.АВ бухгалтерского учета предполагает ведение аналитического учета в разрезе покупателей, от которых поступил аванс. Кроме того, аналитический учет по счету 76.

АВ ведется и по счетам-фактурам, выписанным покупателям на полученный аванс.

https://www.youtube.com/watch?v=DD-q0oJ82kk

Бухгалтерские проводки будут таковы:

ДТ 51 КТ 622 — отражаем получение аванса в счет будущей поставки;

ДТ 76.АВ КТ 68НДС — отражаем начисление НДС с аванса;

ДТ 621 КТ 90-1 — отражаем выручку от реализации товара;

ДТ 90-2 КТ 41 — отражаем списание себестоимости проданного товара;

ДТ 90-3 КТ 68НДС — отражаем сумму НДС, начисленную с реализации.

После того как будет реализована вся продукция, предоплата будет зачтена в счет полной поставки:

ДТ 622 субсчет «Расчеты по авансам полученным» КТ621 — отражаем зачет полученного ранее аванса;

ДТ 68 НДС КТ 76.АВ — принимаем к вычету НДС с полученного аванса.

Единственное затруднение может возникнуть в связи с тем, что понятие «оплата» в НК РФ не раскрыто. Поэтому могут быть сомнения, считается ли предварительной оплатой получение в счет предоплаты не денежных средств, а товаров, работ или услуг.

Однако в абзаце 2 пункта 17 Правил ведения книги продаж (утв. постановлением Правительства от 26.12.2011 № 1137), отмечено, что счета-фактуры на предоплату следует регистрировать в данной книге даже при расчетах в безденежной форме.

📸 Видео

Бухгалтерские проводки по учету поступлении и возврата товара поставщику.Скачать

Отражение возврата денежных средств с ЕНС в 1С:Бухгалтерии 8Скачать

Как запомнить много проводокСкачать

Урок 3. Как за 4 минуты выучить счета и бухгалтерские проводки. Учет для начинающих.Скачать

Бухгалтерские проводки по учету реализации и возврата товара покупателем.Скачать

Возврат денег от поставщика в 1С Бухгалтерия 8 #ShortsСкачать

Как определять корреспонденцию счетов (бухгалтерские проводки по хозяйственным операциям)?Скачать

БУХГАЛТЕРСКИЕ ПРОВОДКИ | Бухучет для чайников | Бухгалтерия для начинающих | Двойная запись | СчетСкачать

Весь бухучет с нуля для тибетского ежа! За 19 минут, без предисловийСкачать

Занятие № 15. Бухучет основных средств. ПроводкиСкачать

Проводки Двойная запись Активы Пассивы Дебет Кредит Бухучет с нуля Бухгалтерия для начинающихСкачать

Бухгалтерский учет для начинающих | Бухгалтерские проводки | Счета бухучета | Двойная запись | УчетСкачать

Бухгалтерский учет. Бухгалтерские проводки: списание основных средств. БухучетСкачать

Как отражать и возвратить ошибочное поступление денежных средств от контрагентаСкачать

Как вести бухгалтерский учет при работе на МаркетеСкачать

Бухгалтерские проводки по учету авансов полученных.Скачать