Все финансовые поступления, расходные операции и другие перемещения финансов фиксируются на предприятии в отчетных балансовых документах. Дебиторка отражает денежные средства, полученные компанией от партнеров, а кредиторка демонстрирует долговые обязательства организации перед заемщиками. При этом важно знать, о чем говорит увеличение или уменьшение задолженности.

- Значение изменений ДЗ и КЗ в бухгалтерском балансе

- Дебиторская задолженность

- Что означает рост дебиторки

- О чем свидетельствует снижение

- Анализ дебиторки

- Кредиторская задолженность

- Как влияет увеличение КЗ

- Как влияет снижение КЗ

- Как анализировать кредиторку

- Итог

- О чем говорит увеличение периода кредиторской задолженности

- Коэффициент оборачиваемости

- Классификация

- Увеличение кредиторской задолженности говорит о

- Бесплатная консультация

- Анализ кредиторской задолженности: зачем проводится и что показывает

- Основные компоненты и правила

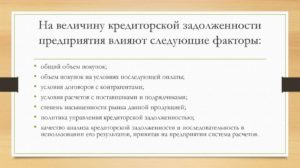

- Величина кредиторской задолженности: от чего зависит

- Правила анализа задолженности вместе с показателями

- Дополнительные рекомендации для анализа задолженности

- О чем говорит увеличение задолженности

- Об оборачиваемости кредиторской задолженности

- Сопоставление с задолженностью у дебиторов

- Отношение общего объёма к долгам с просрочкой

- Увеличение кредиторской задолженности

- Что обозначает рост кредиторской задолженности

- Увеличение кредиторской задолженности: пример

- Причины увеличения кредиторской задолженности

- Анализ кредиторской задолженности, ее увеличение и уменьшение

- Анализ кредиторской задолженности предприятия на примере: оптимизация, причины неплатежеспособности

- О чем говорит увеличение кредиторской задолженности

- Увеличение кредиторской задолженности

- 💡 Видео

Значение изменений ДЗ и КЗ в бухгалтерском балансе

Кредиторская и дебиторская задолженности являются основными показателями финансовых и материальных потоков на предприятии. Каждая организация ведет учет поступлений и расходов. Для точности и простоты расчетов каждая операция фиксируется в балансе фирмы. Любые изменения в общей сумме долга говорят об определенной ситуации, сложившейся в компании.

Если размер обязательств перед всеми кредиторами увеличивается несоизмеримо в сравнении с дебиторкой, то это может свидетельствовать о материальных трудностях, которые переживает организация в данный момент.

Снижение в свою очередь говорит об обратном положении вещей. Разумеется, расчеты гораздо сложнее и несведущему человеку зачастую сложно понять, как обстоят дела в фирме, просто взглянув на отчетные документы.

Однако для людей, разбирающихся в бухгалтерском учете и ведении бизнеса, балансовая документация может сказать о многом. Это полезно для привлечения инвестиций, поиска кредиторов и т. д.

Если дебитор имеет большой долг и с трудом гасит недоимку, то это будет видно из ББ.

ДЗ и КЗ не должны быть одинаковыми, нет точных пропорций, но определенные факторы, по которым нужно ориентироваться, существуют.

Но как бы бизнесмены не хотели обойтись без займовых средств, полностью отказаться от них крупному предприятию не получится, поскольку они помогают осуществлять деятельность компании, расширять обороты и производить интенсификацию производства без изъятия денег из капитала.

Задолженность предприятий делится на кредиторку с дебиторкой

Дебиторская задолженность

Под этим термином понимается совокупность денежных активов, которые заработаны компанией, но по различным причинам еще не поступили на счет организации. Это могут быть займы, инвестиционные выплаты и т. д. ДЗ делится на 2 основных типа:

- краткосрочные;

- долгосрочные.

Первые подразумевают кредиты, выданные на непродолжительный период. Чаще всего такие активы относятся к текущим. В бухгалтерском балансе учреждения отмечаются аналогично. Второй тип финансовых активов в свою очередь выдается заемщикам на длительный отрезок времени, поэтому и в отчетной документации они отмечаются как долгосрочные.

При расчете и отслеживании дебиторки необходимо учитывать специфику каждого вида, описанного выше. Если этого не делать, результаты получатся не действительными, что приведет к ошибке в бухгалтерском балансе. Это в свою очередь повлечет за собой массу других неприятных последствий по принципу цепной реакции.

Что означает рост дебиторки

Причиной увеличения ДЗ могут послужить невыплаченные вовремя авансы, стоимость услуг и товаров. Чем больше партнеры и клиенты оттягивают момент погашения, тем выше становится ДЗ. Поэтому рост бюджетной недоимки по этому показателю в значительной степени является негативным фактором.

Это означает, что договор поставок в вашей организации составлен неверно, поскольку не в полной мере реализовывает ваши интересы. Также косвенными причинами этому могут быть:

- несвоевременная оплата услуг, товаров;

- отсутствие авансового перевода;

- невозврат командировочных предоплат и т. д.

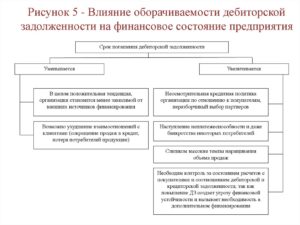

Последствия от повышения дебиторской задолженности носят негативный характер. В первую очередь это связано со снижением платежеспособности предприятия, поскольку для погашения собственных займов и поддержания работоспособности системы приходится изымать средства из оборота. Если уровень кредитных долгов поднимется до критического показателя, компания может оказаться на грани банкротства.

https://www.youtube.com/watch?v=Gd8ol8ihia0

К дебиторке относятся средства, еще не зачисленные на счет предприятия

Существуют и другие отрицательные последствия от роста ДЗ:

- ухудшение кредитного доверия к предприятию;

- понижение инвестиционной привлекательности;

- потеря партнеров и потенциальных клиентов и др.

По этим причинам при первых же проявлениях прироста ДЗ необходимо оперативно принимать меры по решению проблемных ситуаций, чтобы не допустить негативных последствий. Если своевременно выявить ухудшение ситуации и сразу принять контрдействия, эффективность их значительно возрастает. При малейшем промедлении исправление потребует гораздо больших усилий и затрат.

О чем свидетельствует снижение

На основе вышеизложенной информации можно прийти к выводу, что сокращение общей дебиторской задолженности является положительным моментом для фирмы. Это обусловлено тем, что приток финансовых ресурсов в бюджет организации возрастает, поэтому общий размер остатка по ДЗ уменьшается.

При таком порядке вещей инвестиционная привлекательность предприятия становится больше, как и кредитное доверие, поскольку вкладчики уверены в платежеспособности компании. Благодаря этому, бизнес продолжает расти без изъятия денежных средств из общего оборота. В перспективе уменьшение дебиторки приводит к увеличению дохода предприятия.

Анализ дебиторки

Основным способом контроля является коэффициент ДЗ к продажам. Рассчитывается он по формуле Д/П, где «Д» – это размер дебиторки, а «П» – сумма продаж. Этот показатель позволяет определить безопасный уровень, превышение которого может привести к трудностям при получении денег со своих партнеров. Отметка дебиторской задолженности не должна перешагнуть через этот порог.

Производить анализ и расчеты должен исключительно профессионал с достаточным опытом и качеством подготовки. От правильности определения и контроля за финансовыми потоками во многом зависит благополучие и конкурентоспособность предприятия, поэтому допускать к столь важной работе дилетанта нельзя.

Проводить анализ задолженностей необходимо в соответствии с установленными правилами

Кредиторская задолженность

КЗ является некой противоположностью ДЗ. Она демонстрирует все непогашенные платежи вашей компании перед контрагентами. Сюда могут входить:

- услуги ЖКХ;

- долги по зарплатам;

- кредитные неустойки;

- штрафы, госпошлины, налоги;

- обязательные взносы в уставный капитал организации лицами, имеющими долю;

- обязательства перед акционерами;

- нераспределенная прибыль;

- непогашенные платежи перед поставщиками услуг или продукции.

Коэффициент возрастания или снижения КЗ отражает реальное положение вещей в организации.

Для простоты отслеживания и контроля бухгалтеры фирмы фиксируют каждую операцию в отчетной документации, записывая движение денежных средств проводками.

Каждая из них соответствует определенному действию с финансами. По ним можно быстро и без особого труда найти нужную информацию и произвести необходимые расчеты.

Причинами роста кредиторки могут быть:

- Увеличение ДЗ.

- Несоразмерно высокие обязательства, взятые фирмой на себя, с которыми она не справляется.

- Активы не являются собственностью компании, а долги возрастают.

- Неудачная маркетинговая работа.

Если бухгалтеры тщательно анализируют финансовые потоки, маркетологи качественно работают, то КЗ практически всегда остается в разумных пределах, а дела у компании идут хорошо. Последствия неправильной работы специалистов в этом направлении приводят к серьезным проблемам, поэтому следует максимально внимательно относиться к обязательствам перед кредиторами.

Долги организации перед другими лицами формируют кредиторскую задолженность

Как влияет увеличение КЗ

Рост кредиторской задолженности, как и в случае с дебиторкой, приводит к ослаблению экономики предприятия. Это связано с усилением кредитной нагрузки на бюджет, с которым фирма не способна справиться. Если своевременно расплатиться с долгами не получается, то возникает множество негативных последствий, основными из которых являются:

- Исковые заявления от контрагентов (ФССП, управляющая компания, арендодатели, партнеры и т. д.), которые приводят к конфискации имущества и аресту счетов.

- Снижение инвестиционной привлекательности, из-за чего происходит отток финансовых вливаний.

- Упадок авторитета предприятия и негативная репутация, что провоцирует понижение спроса и оборачиваемости.

Чтобы избежать этих проблем, рекомендуется при первых же признаках ухудшения положения предпринимать меры по ликвидации долгов.

Однако еще важнее производить профилактику, регулярно делать тесты успешности и эффективности работы в этой сфере, а также ни в коем случае не просрочивать платежи.

При грамотном подходе, качественному осуществлению своей работы бухгалтерским отделом и контролем со стороны руководящего звена, компания сможет избежать трудностей с бюджетным балансом.

Как влияет снижение КЗ

Ответ на этот вопрос прост: уменьшение кредиторской задолженности имеет противоположный эффект в сравнении с увеличением этого показателя.

Если сумма КЗ снижается, это говорит о финансовом благополучии компании, ее платежеспособности.

За счет этого повышается интерес сторонних инвесторов и кредиторов к предприятию, поскольку они видят потенциал в фирме и готовы вкладываться по-крупному.

Когда компания в состоянии уменьшить размер своих долгов, выплачивая их вовремя, она приобретает положительную репутацию и статус. Поэтому необходимо сокращать обязательства перед кредиторами до безопасного уровня, чтобы экономическое положение организации было на хорошем уровне.

https://www.youtube.com/watch?v=AetRif9u1Vc

Если у предприятия нет возможности держать постоянного бухгалтера в штате работников, можно воспользоваться услугами частных индивидуальных специалистов или агентств, занимающихся такого рода деятельностью. Это позволит неплохо сэкономить на зарплате сотрудника, поскольку разовые работы обойдутся фирме дешевле.

Рост и снижение кредиторки говорит о финансовом состоянии предприятия

Как анализировать кредиторку

Перед расчетом долгов по КЗ и скорости их изменений, необходимо вычислить оборачиваемость. Делается это по формуле В/К, где «В» – это выручка, полученная фирмой, а «К» – остаток по кредитам.

На основе результатов можно сделать выводы, а также предпринять, необходимые для улучшения ситуации, меры.

Разумеется, расчеты в действительности гораздо сложнее, поэтому осуществить их без ошибки под силу только опытному бухгалтеру, новички зачастую допускают ошибки по невнимательности либо недостатка в практике подобных вычислениях.

Благодаря этому, специалисты, работающие в компании, могут выяснить, насколько эффективными или провальными оказались действия по решению проблем с долгами.

Если кредиторскую задолженность удалось уменьшить, то результат положительный.

А если показатель продолжает увеличиваться или остается на том же уровне, то необходимо пересмотреть свой подход и что-то изменить в экономической политике организации.

Итог

Кредиторская и дебиторская задолженности – это два важнейших параметра, составляющих бухгалтерский баланс и бюджет организации. Эти показатели наглядно демонстрируют положение дел в фирме, а также помогают выявить ошибки в управлении, перераспределить финансовые потоки, создать репутацию и т. д.

Если правильно и грамотно анализировать КЗ и ДЗ, предпринимать необходимые меры для контроля, то оба вида задолженностей останутся на требуемом уровне. Благодаря этому, можно значительно повысить интерес к предприятию со стороны инвесторов и кредиторов, что приводит к новым финансовым вливаниям и увеличению доходности.

Однако заниматься расчетами, анализом и ведением балансовой отчетности в обязательном порядке должны профессиональные бухгалтеры с достаточным опытом и уровнем квалификации. Допускать ошибки в записях и расчетах непозволительно, ведь это негативно сказывается на бюджете фирмы. Чем серьезнее промах в вычислениях, тем более негативны последствия для экономической составляющей компании.

О взыскании задолженности с предприятия пойдет речь в видео:

Видео:Учет дебиторской и кредиторской задолженности: ошибки с налоговыми претензиямиСкачать

О чем говорит увеличение периода кредиторской задолженности

Для правильного построения взаимоотношений с покупателями также можно использовать анализ оборачиваемости кредиторской задолженности. При заключении договоров с покупателями нужно понимать, является ли контрагент платежеспособным и о какой отсрочке платежей можно вести речь.

В этом случае помимо коэффициента оборачиваемости можно вычислить период оборота кредиторской задолженности: ПОКЗ = Т / КОКЗ, где: ПОКЗ — период оборота кредиторской задолженности; Т — количество дней в анализируемом периоде; КОКЗ — коэффициент оборачиваемости кредиторской задолженности.

Полученное значение показывает период погашения обязательств организации перед поставщиками.

Высокий период оборота кредиторской задолженности говорит о проблемах с платежеспособностью. При заключении договоров период оборота кредиторской задолженности контрагента нужно сопоставить с предполагаемой отсрочкой платежа. Если показатель выше отсрочки, то велика вероятность того, что покупатель будет задерживать оплату.

Коэффициент оборачиваемости

Он отражает количество оборотов заемного капитала за отчетный период.

https://www.youtube.com/watch?v=x_v—3GFE_U

Другими словами, данный показатель характеризует, насколько быстро организация выплачивает долги кредиторам.

Для получения более объективной информации желательно использовать данные о кредиторской задолженности в определенные моменты, например, на конец каждой недели, так как данные на начало и конец отчетного периода (месяца или года) могут быть искусственно занижены.

Низкий коэффициент оборачиваемости означает, что организация имеет неоплачиваемую кредиторскую задолженность, которую, при желании, можно использовать на расширение бизнеса.

Этот же показатель может быть рассчитан в днях: Кд = 360 дней /Коб В данном случае будет видно, за какой срок предприятие выплачивает свои долги. Эти два показателя должны быть проанализированы в динамике за несколько отчетных периодов, а также в сопоставлении с размерами и скоростью погашения дебиторской задолженности.

Предприятие будет считаться финансово здоровым, если показатели кредиторской задолженности меньше или равны соответствующим показателям дебиторской задолженности. Инвентаризация дебиторской и кредиторской задолженности — в данном видео.

Классификация

Выделяют несколько видов задолженности, среди которых есть внешняя (коммерческая), в составе которой обязательства перед поставщиками и подрядчиками, расчеты по налогам и сборам, выплаты единого социального налога и обязательства перед кредитными организациями и др., и внутренняя, в которую входят обязательства предприятия по оплате труда работникам, отчисления во внебюджетные фонды, расчёты с дочерними компаниями и другими отделениями.

В зависимости от скорости погашения выделяют следующие виды заемного капитала:

- краткосрочный (долг должен быть погашен менее чем за 12 месяцев).

- долгосрочный (возврат средств осуществляется в срок более года),

Увеличение кредиторской задолженности говорит о

Анализ финансово-хозяйственной деятельности предприятия Состояние дебиторской и кредиторской задолженности, их размеры и качество оказывает сильное влияние на финансовое состояние предприятия, фирмы. невыполнении договорных обязательств.

Путями ее сокращения является устранение причин, которые привели к невыполнению договорных обязательств. Организация, фирма может создавать резервы сомнительных долгов по расчетам с другими организациями и физическими лицами за отгруженную продукцию с отнесением сумм резервов на финансовые результаты своей деятельности.

Сомнительной признается дебиторская задолженность, которая не погашается в сроки, установленные договором.

Следует отметить, что резерв сомнительных долгов образуется только по дебиторской задолженности, являющейся законной, то есть по задолженности, возникшей по сделке, которую нельзя признать ничтожной.

При налогообложении прибыль отчисляется в резерв сомнительных долгов, принимающихся в составе убытков предприятия.

На основании данных баланса АФ ОАО «Аудит» я проанализировал динамику объема и состава дебиторской и кредиторской задолженности, данные приведены в таблице №3 приложения. Дебиторская задолженность увеличивается по сравнению с началом отчетного периода на 8467,0 рублей, за счет увеличения дебиторской задолженности платежи по -2ой ожидаются менее чем через 12 месяцев.

Кредиторская задолженность повышается за счет увеличения задолженности перед заказчиками, по социальному страхованию, бюджетом. Повышение кредиторской задолженности свидетельствует о не выполнении договорных обязательств.

Рост доли краткосрочных обязательств(прежде всего-кредиторской задолженности) и постоянная доля краткосрочных займов и кредитов, свидетельствующая об отсутствии средств на погашение долгосрочного кредита, не могут быть расценены как позитивная тенденция.

Рост краткосрочных обязательств уменьшает долю собственного капитала в общей сумме источников средств предприятия, фирмы.

Прирост краткосрочных и долгосрочных обязательств при значительном снижении собственного капитала и резервов также нельзя назвать положительным явлением.

https://www.youtube.com/watch?v=XMNfDYo7W7E

Общее увеличение источников у предприятия обычно расценивается положительно, но в данном случаи мы видим рост заимствований краткосрочного и долгосрочного характера, темпы роста которых угрожают финансовой зависимости и платежеспособности фирмы.

Анализ платежеспособности предприятия Одним из показателей, характеризующих финансовое состояние предприятия, фирмы является его платежеспособность.

Платежеспособность – это возможность наличными денежными ресурсами своевременно погасить свои платежные обязательства.

Анализ платежеспособности необходим не только для предприятия, фирмы с целью оценки прогнозирования финансовой деятельности, состояния но и для внешних инвесторов.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени убывающей ликвидности, с краткосрочными обязательствами по пассиву, которые группируются по степени срочности их погашения.Оценка платежеспособности осуществляется на основе характеристики ликвидности текущих активов, то есть времени, необходимого для превращения их в денежную наличность. Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени убывающей ликвидности, с краткосрочными обязательствами по пассиву, которые группируются по степени срочности их погашения.

Текущие активы по степени ликвидности группируются на: 1. Денежные средства, краткосрочные финансовые вложения.

2. Готовая продукция, товары отгруженные, дебиторская задолженность.

тогда жми кнопку! Рекомендуем посмотреть: 2020© Copyright «ЭталонПрава».

Все права защищены.

Бесплатная консультация

Внимание!

В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть! Наш юрист может бесплатно Вас проконсультировать — напишите вопрос в форме ниже: Оценка статьи:

(: 1, средняя оценка: 5,00 из 5)

Загрузка.

с друзьями: Похожие публикации Популярные статьи

Что такое просроченная кредиторская задолженность? Как рассчитывается срок давности? Как. 17.01.2017

Что такое дебиторская задолженность, ее структура и формулы расчета?

Видео:Урок 10. Дебиторская и кредиторская задолженностиСкачать

Анализ кредиторской задолженности: зачем проводится и что показывает

Задолженность у кредиторов – важный источник, из которого, в том числе, формируются бюджетные средства предприятия. Это название суммы всех финансовых обязательств перед партнёрами предприятия. Если грамотно управлять кредитной задолженностью, то компания сможет вовремя выполнять любые финансовые обязательства, которые на неё накладываются.

Характерно соблюдение коммерческих интересов в полном объёме.

Основные компоненты и правила

Основная доля в кредиторской задолженности чаще всего состоит из долгов поставщикам в связи с выполненными работами и оказанными услугами, отгруженными товарами, материалами и другим сырьём. У компаний могут присутствовать и другие виды задолженностей, связанные с:

- Авансами, полученными от покупателей в счёт приобретаемой продукции.

- Подотчётными суммами и заработной плате для персонала.

- Налогами и сборами в государственный бюджет.

Привлекая заёмные средства, надо следить за тем, чтобы рентабельность не страдала. Более того, она должна увеличиваться.

Пример формы для анализа кредиторской задолженности.

Величина кредиторской задолженности: от чего зависит

Есть следующие параметры, которые напрямую связаны с кредиторской задолженностью.

- Условия, на которых привлекаются банковские кредиты. Стабилизация положения компании в финансовом плане проще, если есть возможность привлечь несколько источников, из которых идут денежные средства. Тогда руководство не зависит от условий, на которых оно работает с заказчиками.

- Финансовая дисциплина, которую поддерживают внутри компании. Платежи нужно осуществлять в срок, по возможности и собственному желанию.

- Условия в договоре поставки, которые определяют размер бонусов, порядок их получения.

- Цена товаров, услуг и работ, которые были закуплены. Чем дороже закупка – тем больше обязательств появляется перед поставщиками.

- Размеры партии в среднем, вместе с тем, как часто осуществляются закупки. Задолженности имеют меньшие размеры для тех, кто закупается мелкими партиями, и делает это чаще.

- Длительность по отсрочке для платежа. Определяется отдельно, в условиях договора. При увеличении отсрочек и задолженности становятся больше.

Правила анализа задолженности вместе с показателями

Есть несколько параметров, которые используются при проведении анализа. Для контроля деятельности используют:

- Рентабельность кредитной задолженности.

- Самофинансирование.

- Зависимость компании от того, какая у неё кредиторская задолженность.

- Период, за который долги гасятся.

- Оборачиваемость кредитных средств.

Дополнительные рекомендации для анализа задолженности

То, насколько быстро компания рассчитывается со своими кредиторами, отображается в виде коэффициента оборачиваемости кредитной задолженности. Формула расчёта выглядит следующим образом:

Коб=В/(КЗк+КЗн)/2

КЗк – задолженность кредиторам к концу года.

https://www.youtube.com/watch?v=MllnvoOMgsc

КЗн – те же долги, но только к началу года.

В – показатель выручки за целый год.

Коб – оборачиваемость по задолженности кредитора

Источниками данных служит бухгалтерский баланс, либо отчёт об убытках и доходах.

Хорошо, если коэффициент изучается в динамике, за несколько предыдущих периодов. И в сравнении задолженности дебиторского плана.

Пример увеличение кредиторской задолженности и о чем это говорит, увидите в этом видео:

Период погашения покажет, за какое время руководству удаётся рассчитаться по основным долгам с партнёрами. Здесь тоже действует своя формула, которая выглядит так:

Пп=365/Коб

Коб – та же оборачиваемость.

Пп – сам период, за который происходит расчёт по долгам.

По задолженности у кредиторов период погашения должен быть равен дебиторским долгам, или превышать его.

О чем говорит увеличение задолженности

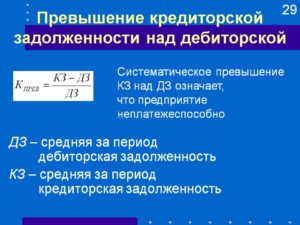

Если кредиторская задолженность в два раза и больше превышает дебиторскую – это говорит, что компания находится в затруднительном положении. Это означает, что в обороте предприятия слишком много средств от посторонних заёмных источников.

Об оборачиваемости кредиторской задолженности

Необходимо учитывать следующие два момента, когда проводится работа с данным показателем.

- Лучше, если будет больше информации с разными датами. На конец месяца многие сталкиваются с искусственным занижением или завышением задолженности. Только две даты, включающие начало и конец месяца, оказываются не показательными. Достоверность рассматриваемых чисел увеличивается, если доступен хотя бы понедельный срез.

- Сумма кредиторки должна быть сопоставима с себестоимостью продукции. Иначе показатель просто будет терять всякий смысл.

Срок оборачиваемости кредиторской задолженности.

Сопоставление с задолженностью у дебиторов

Сравнивать нужно не только абсолютные величины, но и период по оборачиваемости задолженности, обеих разновидностей. Ликвидность станет источником проблем, если сразу заметна большая разница между этими двумя показателями. В некоторых случаях будет разумнее задуматься об увеличении отсрочки по поставкам и продажам.

Отношение общего объёма к долгам с просрочкой

Важно оценивать не только общие объёмы по долгам. Но и структурировать их, оценивая сроки задолженности. К примеру, допустимо указывать следующие границы:

- Свыше 30 дней.

- До 30 дней.

- До двух недель.

- До одной недели.

Уровень дисциплины по финансам в компании низок, если доля просрочек слишком большая, даже в разрезе по одной или двум неделям. Это так же свидетельствует о том, что проблемы вызваны денежными средствами, которыми необходимо оплатить имеющиеся задолженности. Проведение учёта требуется для долгов, оказавшихся невостребованными.

При высокорентабельном бизнесе в этом нет необходимости – собственные средства имеют большую стоимость по сравнению с заёмными. Важно брать такие заёмные средства, которые бы не сильно ухудшали финансовое положение, либо вообще не ухудшали бы. Оптимальные решения разрабатываются при совместной работе с кредиторами.

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть! Наш юрист может бесплатно Вас проконсультировать — напишите вопрос в форме ниже:

Видео:Финансовый Словарь #12.3: Оборачиваемость Кредиторской ЗадолженностиСкачать

Увеличение кредиторской задолженности

Кредиторской задолженностью именуют долги компании, которые она обязана вернуть к определенному времени.

Собственно, наличие подобной задолженности не является показателем нестабильности предприятия, это лишь свидетельствует об имеющихся у него отложенных обязательствах.

К примеру, фирма может расплачиваться по поставкам спустя некоторое время, на протяжении которого она будет учитывать свою задолженность кредитору-поставщику.

По составу задолженность может быть внешней (долги по налогам, поставкам, а также авансы, выплаченные за приобретение товаров в будущем) или внутренней (зарплата персонала, подотчетные выплаты и т.п.). Она может уменьшаться или увеличиваться в зависимости от различных обстоятельств. Поговорим о таком явлении, как увеличение задолженности.

Что обозначает рост кредиторской задолженности

Несмотря на то, что кредиторская задолженность является одной из составляющих бюджет предприятия частей, ее рост необходимо контролировать и анализировать. Увеличиться может как внешняя задолженность, так и внутренняя.

https://www.youtube.com/watch?v=hWAmVXwlNhE

Как правило, львиную долю в структуре кредиторской задолженности занимают долги перед поставщиками и банками.

Если компании предоставлен заем, то увеличение кредиторской задолженности говорит о повышении активов фирмы за счет возникновения новых обязательств и ее зависимости от заемных средств.

Привлечение средств сторонних организаций (отсрочки платежей или займы) зачастую имеет весьма выраженный положительный эффект:

- за счет поставленного в кредит сырья предприятие увеличивает объем (номенклатуру) выпускаемых продуктов, и, как следствие, получает дополнительную прибыль;

- заемный капитал дает возможность расширить занимаемую долю рынка, реализовать планы развития производства.

Тем не менее, планируя использование привлеченных средств, следует принимать во внимание величину займа: она все же не должна негативно сказаться на рентабельности компании.

Необходимо уметь эффективно управлять заемным капиталом в целях увеличения прибыльности, минимизации издержек, повышения конкурентоспособности фирмы и периодически анализировать состояние финансов предприятия, рассчитывая ряд необходимых индексов:

- коэффициента оборачиваемости, характеризующего быстроту отдачи долгов кредиторам и отражающего число оборотов капитала за отчетный период (определяется отношением выручки к суммированному значению кредиторской задолженности на начало и конец периода);

- коэффициента зависимости от заемного капитала, указывающего на степень влияния заемных средств при формировании активов (рассчитывается отношением суммы обязательств к сумме активов);

- коэффициента финансовой независимости, показывающего в какой мере фирма самостоятельно может вернуть долги (рассчитывается он как отношение собственного капитала к привлеченному. Значение, равное 1, свидетельствует о стабильности предприятия в финансовом плане и нормальном состоянии даже при увеличении кредиторской задолженности рассматриваемом периоде, а значение менее 1 указывает на превышение заемных средств и возникшую несостоятельность компании).

Кроме того, аналитики ориентируются и на размер дебиторской задолженности. Необходимо сравнивать величину кредиторской задолженности с размером долгов дебиторов.

Нормой считается, когда кредиторская задолженность не превышает дебиторскую задолженность, поскольку обычно кредитные обязательства влияют на изменения «дебиторки».

Например, если рост долгов за поставленные материалы сопровождается повышением задолженности покупателей, а сроки выплат тех и других примерно одинаковы, то волноваться по поводу роста «кредиторки» не стоит.

А вот увеличение налоговых платежей может означать рост финансовой активности компании (например, рост продаж), за исключением ситуаций погашения предъявленных штрафов. Наивысшую опасность для стабильности фирмы представляет увеличение ее задолженности перед персоналом.

Просроченные выплаты зарплаты, а, значит и общее увеличение кредиторской задолженности, свидетельствует о невыполнении администрацией обязательств перед сотрудниками.

Это непосредственно влияет на трудовую дисциплину, производительность, текучесть кадров и негативно отражается на репутации компании.

Увеличение кредиторской задолженности: пример

Проанализируем величину задолженности по данным, сгруппированным в таблице:

| Показатели | Периоды | Отклонение в руб. по отношению к 2018 году | Темп роста в % по отношению к 2018 году | |

| 2018 | 2019 | |||

| Кредиторская задолженность всего, в т.ч. перед: | 271 100 | 387 000 | 115 900 | 43 |

| — поставщиками/подрядчиками | 125 300 | 205 000 | 79 700 | 64 |

| — персоналом | 52 000 | 67 000 | 15 000 | 29 |

| — бюджетом | 68 600 | 79 000 | 10 400 | 15 |

| — внебюджетными фондами | 25 200 | 36 000 | 10 800 | 43 |

Общий размер кредиторской задолженности по итогам 2019 года вырос на 115,9 тыс. руб. или на 43% по отношению к 2018 году, в том числе перед:

- поставщиками – на 79,7 тыс. руб. (64%);

- сотрудниками – на 15 тыс. руб. (29%);

- ИФНС – на 10,4 тыс. руб. (15%);

- ПФР и ФСС – на 10,8 тыс. руб. (43%).

Допустим, причиной увеличения кредиторской задолженности стал факт повышения объема закупок сырья для производства продукции. Нехватка собственных средств повлекла привлечение заемных.

Увеличение производства и продаж повлекло повышение налоговых начислений. Рост задолженности перед персоналом обусловлен расширением производства и увеличением численности работников.

Соответственно выросла и задолженность перед фондами.

https://www.youtube.com/watch?v=eOxVWRdjnt4

В данном примере кредиторская задолженность увеличилась — это говорит о нормальной ситуации, характерной для развивающегося производства.

Если же «кредиторка» растет, а производство и штат работников при этом остались на прежнем уровне, экономисту придется искать причины столь резкого ее повышения (например, ослабление контроля задолженности перед кредиторами, невыплата зарплаты, и т.п.

), сопоставляя величину задолженности с размером активов (в т.ч. долгами дебиторов) и рассчитывая необходимые индексы.

Видео:Учёт кредиторской задолженности ( урок 20, часть 1)Скачать

Причины увеличения кредиторской задолженности

Снижение в свою очередь говорит об обратном положении вещей. Разумеется, расчеты гораздо сложнее и несведущему человеку зачастую сложно понять, как обстоят дела в фирме, просто взглянув на отчетные документы. Однако для людей, разбирающихся в бухгалтерском учете и ведении бизнеса, балансовая документация может сказать о многом.

Это полезно для привлечения инвестиций, поиска кредиторов и т.

д. Если дебитор имеет большой долг и с трудом гасит недоимку, то это будет видно из ББ. ДЗ и КЗ не должны быть одинаковыми, нет точных пропорций, но определенные факторы, по которым нужно ориентироваться, существуют.

Но как бы бизнесмены не хотели обойтись без займовых средств, полностью отказаться от них крупному предприятию не получится, поскольку они помогают осуществлять деятельность компании, расширять обороты и производить интенсификацию производства без изъятия денег из капитала.

Задолженность предприятий делится на кредиторку с дебиторкой

Анализ кредиторской задолженности, ее увеличение и уменьшение

Разумеется, расчеты гораздо сложнее и несведущему человеку зачастую сложно понять, как обстоят дела в фирме, просто взглянув на отчетные документы. Однако для людей, разбирающихся в бухгалтерском учете и ведении бизнеса, балансовая документация может сказать о многом.

Это полезно для привлечения инвестиций, поиска кредиторов и т. д. Если дебитор имеет большой долг и с трудом гасит недоимку, то это будет видно из ББ.

Задолженность предприятий делится на кредиторку с дебиторкой Под этим термином

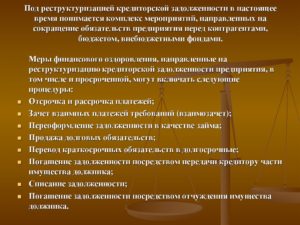

Анализ кредиторской задолженности предприятия на примере: оптимизация, причины неплатежеспособности

И при этом, например, расчеты с бюджетом и персоналом регулируются государством достаточно строго и оставляют немного пространства для маневров. Несомненно, привлекать временные заемные средства необходимо таким образом, чтобы рентабельность компании не только не пострадала, а даже наоборот — увеличивалась.

При этом, что важно для финансиста, оптимизация величины кредиторской задолженности найдет свое отражение в динамике коэффициентов платежеспособности и финансовой устойчивости.

На величину кредиторки предприятия вляет: во-первых, длительность , определенная договорными условиями.

Логично, что чем больше отсрочка, тем больше имеем величину задолженности; во-вторых, — частота закупок, размер средней партии поставки. Здесь зависимость такова: если закупать товарно-материальные ценности часто и более мелкими партиями, то на оплату будет выходить меньшая сумма задолженности.

О чем говорит увеличение кредиторской задолженности

К ним можно отнести:Условия, на которых берутся займы в кредитных организациях.

Организация более стабильна, когда существует несколько источников поступления денежных сумм.

Чем она выше, тем больший объем обязательств возникает перед партнерами.Размер и частота закупок. Частые и маленькие партии влекут и меньшую величину долга.

Каждая выплата составляет не существенную сумму, которую проще заплатить. Крупные закупки, в свою очередь, ведут к образованию больших задолженностей, которые не каждая организация может сразу возместить.Рассрочка и отсрочка платежей.

Увеличение кредиторской задолженности

Анализ финансово-хозяйственной деятельности предприятия Состояние дебиторской и кредиторской задолженности, их размеры и качество оказывает сильное влияние на финансовое состояние предприятия, фирмы.

https://www.youtube.com/watch?v=yXLHfQq_u1g

говорит о невыполнении договорных обязательств. Путями ее сокращения является устранение причин, которые привели к невыполнению договорных обязательств. Организация, фирма может создавать резервы сомнительных долгов по расчетам с другими организациями и физическими лицами за отгруженную продукцию с отнесением сумм резервов на финансовые результаты своей деятельности.

Сомнительной признается дебиторская задолженность, которая не погашается в сроки, установленные договором. Следует отметить, что резерв сомнительных долгов образуется только по дебиторской задолженности, являющейся законной, то есть по задолженности, возникшей по сделке, которую нельзя признать ничтожной.

При налогообложении прибыль отчисляется в резерв сомнительных долгов, принимающихся в составе убытков предприятия.

На основании данных баланса АФ ОАО «Аудит» я проанализировал динамику объема и состава дебиторской и кредиторской задолженности, данные приведены в таблице №3 приложения.

Дебиторская задолженность увеличивается по сравнению с началом отчетного периода на 8467,0 рублей, за счет увеличения дебиторской задолженности платежи по -2ой ожидаются менее чем через 12 месяцев.

Кредиторская задолженность повышается за счет увеличения задолженности перед заказчиками, по социальному страхованию, бюджетом. Повышение кредиторской задолженности свидетельствует о не выполнении договорных обязательств.

Прирост краткосрочных и долгосрочных обязательств при значительном снижении собственного капитала и резервов также нельзя назвать положительным явлением.

Общее увеличение источников у предприятия обычно расценивается положительно, но в данном случаи мы видим рост заимствований краткосрочного и долгосрочного характера, темпы роста которых угрожают финансовой зависимости и платежеспособности фирмы.

Анализ платежеспособности предприятия Одним из показателей, характеризующих финансовое состояние предприятия, фирмы является его платежеспособность.

Платежеспособность – это возможность наличными денежными ресурсами своевременно погасить свои платежные обязательства. Анализ платежеспособности необходим не только для предприятия, фирмы с целью оценки прогнозирования финансовой деятельности, состояния но и для внешних инвесторов.

Оценка платежеспособности осуществляется на основе характеристики ликвидности текущих активов, то есть времени, необходимого для превращения их в денежную наличность. Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени убывающей ликвидности, с краткосрочными обязательствами по пассиву, которые группируются по степени срочности их погашения.

Текущие активы по степени ликвидности группируются на: 1. Денежные средства, краткосрочные финансовые вложения. 2. Готовая продукция, товары отгруженные, дебиторская задолженность.

💡 Видео

Пример роста кредиторской задолженностиСкачать

Учет дебиторской и кредиторской задолженности 60,62,76Скачать

Отчет по дебиторской и кредиторской задолженности. Сервис: Удобные отчеты и обработки в 1С.Скачать

Анализ дебиторской и кредиторской задолженности в государственном (муниципальном) учрежденииСкачать

Дебиторская и кредиторская задолженность в 1С 8.3 БухгалтерияСкачать

Дебет и кредит простыми словамиСкачать

Анализ дебиторской и кредиторской задолженностиСкачать

Дебиторская и кредиторская задолженность в 1С с детализацией по документамСкачать

Что такое кредиторская задолженность?Скачать

Инвентаризация дебиторской и кредиторской задолженности в 1С БухгалтерияСкачать

Списание кредиторской задолженности в 1С Бухгалтерия 8Скачать

Правила списания дебиторской задолженности, которые нужно знать всемСкачать

Учёт дебиторской задолженности (урок 19, часть 1)Скачать

Управленческий учет. Урок 7. Учет кредиторской задолженности (бонус Полного курса по 1С:Бухгалтерии)Скачать

Учёт кредиторской задолженности (урок 20, часть 2)Скачать

Дебиторская и кредиторская задолженность :когда списание приведет к налоговым претензиям #налогиСкачать