У большинства российских граждан есть право на получение стандартных налоговых вычетов по НДФЛ.

Данные льготы предусмотрены для работающих налогоплательщиком, предоставляются работодателем в отношении получаемых доходов, в том числе при исчислении заработной платы.

Какие размеры вычетов действуют в настоящее время для работников, какие изменения произошли в 2018 году, как предоставляются и оформляются льготы?

Статья описывает типовые ситуации. Чтобы решить Вашу проблему — напишите нашему консультанту или позвоните бесплатно:

+7 (499) 490-27-62 — Москва — ПОЗВОНИТЬ

+7 (812) 603-45-17 — Санкт-Петербург — ПОЗВОНИТЬ

+8 (800) 500-27-29 доб.849 — Другие регионы — ПОЗВОНИТЬ

Это быстро и бесплатно!

- Изменения в 2018 году

- Налоговые льготы по подоходному налогу для работника

- Кому положено 3000 руб.?

- Кто может применить 500 руб.?

- Как предоставляются налогоплательщику в двойном размере?

- До какой суммы заработной платы применяется?

- Как оформить у работодателя?

- Как писать заявление по месту работы?

- Какие нужны документы?

- Налоговый вычет на ребенка по НДФЛ в 2019 году

- Подоходный налог при наличии 2 несовершеннолетних детей

- Кому можно производить этот вычет

- Первый, второй, третий… Сколько вычитаем?

- Двойной размер вычета

- Когда родитель всего один

- Предел, установленный для дохода при начислении вычета

- Документы для налогового вычета на ребёнка

- Ответственность налогоплательщика

- С какого времени начисляют вычет?

- Не получили положенный вычет?

- Финальные сроки вычетов

- Заявление на предоставление вычета

- Пример заявления на стандартный налоговый вычет на детей

- Пример заявления на предоставление налогового вычета в двойном размере

- Подоходный налог в 2020 году с зарплаты — сколько процентов, ндфл если есть ребенок — Дело

- Уменьшение НДФЛ при начислении заработной платы

- Размеры необлагаемой суммы в 2019 году

- Получение налоговой детской льготы

- Расчет, если есть один несовершеннолетний

- Если в семье воспитываются двое

- При наличии троих и более

- С матери одиночки

- Пример с вычетами

- Подоходный налог в россии сколько процентов

- Что такое подоходный налог?

- Система расчета и порядок уплаты подоходного налога

- Налоговый вычет на детей в 2020 году: сумма, документы, что изменилось | Порядок возврата НДФЛ, если есть ребенок

- Налоговый вычет на детей: что это такое и кто имеет право на вычет в 2020 году

- Суммы и коды вычетов на детей в 2020 году

- Необходимые документы для получения налогового вычета на детей

- Предоставление двойного вычета на ребенка

- FAQ по оформлению стандартного налогового вычета на детей в 2020 году:

- Если родители разведены или состоят в гражданском браке

- Вычет на ребенка в двойном размере единственному родителю

- Нюансы исчисления и оформления

- 🔍 Видео

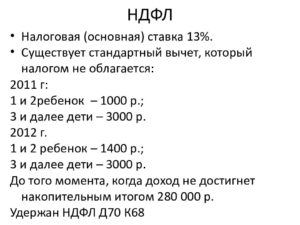

Изменения в 2018 году

Никаких изменений в предоставлении стандартных вычетов по НДФЛ в 2018 году по сравнению с предыдущим годом не произошло.

Размеры льгот не изменились, по-прежнему есть право на двойной вычет на детей при соблюдении ряда условий. Если ребенок с инвалидностью, то предоставляются дополнительные льготы.

По-прежнему для оформления необходимо обращаться к работодателю с заявлением и подтверждающими документами. По месту работы можно получить вычет только за текущий год, для возврата подоходного налога за прошлые года нужно обращаться в ФНС.

Предельная сумма заработной платы, до достижения которой применяется налоговый вычет по НДФЛ, в 2018 году не изменилась и составляет все также 350 000 руб.

Налоговые льготы по подоходному налогу для работника

Стандартный вычет — это налоговая льгота, которая предоставляется исключительно работающим лицам в отношении их доходов.

О расчете НДФЛ с зарплаты читайте в этой статье.

Право на вычет есть не у всех работников. Ниже перечислены три вида льгот, которые присутствуют на настоящий момент. Если налогоплательщик не подходит ни в одну категорию, права на льготное налогообложение у него, НДФЛ будет рассчитываться и удерживаться со всей суммы заработной платы.

Исходя из положений норм, отраженных в ст. 218 НК РФ, стандартными вычетами по НДФЛ считаются такие:

- в размере 3000 руб.;

- в размере 500 руб.;

- на детей.

Первые два типа льгот вправе получить только ограниченный круг работников, попадающих в конкретную категорию, пользующуюся особой социальной поддержкой со стороны государства.

Стандартные вычета по НДФЛ на детей положены всем работающим гражданам при соблюдении ряда условий.

Кому положено 3000 руб.?

- В соответствии с пп.1 п.1 ст.218 НК РФ данный размер налогового стандартного вычета по подоходному налогу положен для налогоплательщиков, которые:

- относятся к пострадавшим во время аварии на Чернобыле или по причине устранения ее последствий;

- стали инвалидами, устраняя последствия чернобыльской аварии;

- устраняли последствия аварии на ЧАЭС в 1987-м году;

- находятся (либо находились) на военной службе в момент устранения последствий чернобыльской катастрофы;

- проходили военную службу на объекте «Укрытие»;

- стали пострадавшими или инвалидами из-за аварии на «Маяке»;

- испытывали ядерные бомбы в атмосфере до 31-го декабря 1963-го года;

- испытывали ядерные бомбы под землей в момент возникновения нештатных ситуаций;

- устраняли последствия катастроф радиационного типа;

- проводили ядерные взрывы под землей, а также собирали и закапывали радиоактивные вещества;

- являются инвалидами ВОВ;

- стали инвалидами по причине участия в военных спорах при службе в вооруженных силах СССР и России.

Кто может применить 500 руб.?

В соответствии с пп.2 п.1 ст.218 НК РФ стандартный вычет по НДФЛ в размере 500 рублей ежемесячно предоставляется для налогоплательщиков, которые:

Сумма льготы имеет определенные различия:

- 1 400 руб. – если речь идет о первом и втором ребенке (на каждого – отдельно);

- 3 000 руб. – если речь идет о третьем и каждом последующем ребенке;

- 12 000 руб. – на ребенка, если он до достижения совершеннолетнего возраста получил статус инвалида. Также подобный вычет предоставляют родителям того ребенка, который учится по очной форме до 24-х лет и при этом является инвалидом 1-й либо 2-й группы. Само собой, для получения вычета требуется предоставление соответствующих документов – доказательств того, что ребенок на самом деле имеет серьезные проблемы со здоровьем. То есть, должны быть предоставлены справки, медицинские заключения о состоянии здоровья ребенка.

- 6 000 руб. получают лица, находящиеся в статусе опекунов. В ближайшее время изменение сумм вычетов законодательными положениями не предусмотрено.

Как предоставляются налогоплательщику в двойном размере?

Стоит отметить следующий немаловажный момент: оформление стандартных вычетов по НДФЛ на детей в текущем году в двойном размере возможно, если родитель, опекун либо попечитель являются единственным.

Если единственный родитель — одинокий отец, мать-одиночка вступают в брак, права на двойной вычет для исчисления НДФЛ теряется.

https://www.youtube.com/watch?v=fut9_wCpKfc

Также оформление двойного вычета при исчислении подоходного налога может быть осуществлено одним из родителей при соблюдении следующего условия: второй должен предоставить оформленный в надлежащей форме отказ от своего права на получение соответствующих вычетов.

Дополнительно к отказу с места работы второго родителя ежемесячно нужно предоставлять справку 2-НДФЛ, в котором будет указана заработанная сумма, подтверждающая наличие права на стандартную льготу по НДФЛ, от которого работник отказывается в пользу мужа или жены.

Право на получение повышенного размера необходимо документально подтвердить.

До какой суммы заработной платы применяется?

Какой должна быть заработная плата для получения налогового вычета на детей?

Выплата стандартных льгот при исчислении НДФЛ с заработной платы возможна лишь в том случае, если плательщик налогов с начала года получил не более 350 000 рублей.

Как только суммарная заработная плата с начала года превысила отметку в 350 000, стандартный вычет на детей более не предоставляется до конца года.

Если работнику положено большое количество вычетов, или в месяце было мало отработанных дней, то может возникнуть ситуация, при которой начисленная зарплата окажется меньше суммы вычетов — что делать в этом случае?

Как оформить у работодателя?

У любых вычетов есть одно схожее обстоятельство: практически все они оформляются примерно одним и тем же методом.

К примеру, их получение возможно при помощи таких способов:

- Гражданин обращается напрямую к своему работодателю — получить стандартную льготу можно только за текущий год.

- Гражданин обращается в налоговый орган — для возврата НДФЛ в связи с правом на вычет за прошлые года.

Читайте так же: Сроки сдачи налоговой декларации енвд

Первый метод предполагает обращение в бухгалтерию компании работодателя, именно так поступают все работники при желании получить вычет в текущем году.

Как писать заявление по месту работы?

Форма составления этого заявления – свободная. Но лучше обязательно уточните в бухгалтерии своей компании, на что именно следует обратить свое внимание в этом документе. Как правило, компании не предъявляют к этой форме никаких особых требований, но подстраховаться не помешает никогда.

В документе пишется просьба предоставить стандартный вычет с указанием его вида и размера. Если речь идет о детской льготе, то нужно указать, о каких именно детях идет речь, привести сведения о них.

Сколько раз нужно предоставлять начальнику фирмы такое заявление?

Если же были обнаружены основания для оформления вычета по НДФЛ по новой схеме – допустим, в семье появился еще один малыш, нужно будет составлять заявление еще раз, так как в такой ситуации произойдет увеличение суммы.

Направление нового заявления руководителю возможно в любой период времени.

Скачать образец заявления на вычет на ребенка по НДФЛ — word:

Скачать пример заявления на двойной детский вычет — word:

Скачать образец на ребенка-инвалида — word:

Образец заявления на налоговый вычет инвалиду в размере 500 руб. — скачать:

Какие нужны документы?

К заявлению нужно приложить комплект документации, подтверждающей наличие права на такой вычет.

Список документов для предоставления стандартной льготы при исчислении заработной платы может иметь существенные различия.

Обязательно учитываются конкретные основания, по которым гражданин желает получить вычет.

Допустим, если человек ликвидировал последствия аварии на Чернобыле, он может предоставить работодателю специальное удостоверение (то есть, дать снять с него копию).

Точно также примерно может поступить гражданин, устранявший аварийные последствия на учреждении «Маяк», или тот, кто является героем СССР, РФ, имеет статус ветерана ВОВ.

https://www.youtube.com/watch?v=DpXyJwyBFsE

При получении налоговой льготы инвалиду нужно предоставить справку об инвалидности.

Если вычет нужно оформить на ребенка, потребуется предоставление более объемного перечня документации:

- свидетельство рождении всех детей;

- если у ребенка инвалидность, то справку об этом;

- если вычет получает новый супруг родителя, то свидетельство о регистрации брака и подтверждение участия в содержании ребенка;

- если есть право на двойной размер, то документ, подтверждающий статус единственного родителя, или отказ супруга от налоговой льготы;

- документы в связи с опекунством, усыновлением или приемом в семью, если такие события имеют место быть.

Как только весь список документов будет собран и получен работодателем, при расчете заработной платы плательщика налогов будет учитываться уменьшение начисляемого на нее НДФЛ соотносительно с применяемым вычетом.

Подробнее о применении стандартных налоговых вычетов при исчислении подоходного налога с заработной платы смотрите в видео:

Стандартные налоговые вычеты — это льготы, которые применяются только в отношении работающих лиц. Они уменьшают сумму заработной платы перед налогообложением, тем самым позволяя уменьшить удерживаемый подоходный налог.

Право на льготы есть не у всех, конкретные категории лиц приводятся в НК РФ. Для получения необходимо обращаться по месту работы, работодатель будет применять вычеты в текущем году. Для возврата НДФЛ за прошлые года обращаться следует в налоговый орган.

Никаких изменений налоговое законодательство в части применения указанных видов льготы в 2018 году не разработано.

Статья описывает типовые ситуации. Чтобы решить Вашу проблему — напишите нашему консультанту или позвоните бесплатно:

+7 (499) 490-27-62 — Москва — ПОЗВОНИТЬ

+7 (812) 603-45-17 — Санкт-Петербург — ПОЗВОНИТЬ

+8 (800) 500-27-29 доб.849 — Другие регионы — ПОЗВОНИТЬ

Налоговый вычет на ребенка по НДФЛ в 2019 году

Видео:Налоговый вычет на детей! Как его получить и сколько денег можно вернуть в семейный бюджет?Скачать

Подоходный налог при наличии 2 несовершеннолетних детей

Статья акутальна на: Февраль 2020 г.

Законодательство регламентирует некоторые виды доходов граждан, которые вычитаются из общей суммы при налогообложении. Налоговые вычеты не облагаются обычной ставкой НДФЛ 13%, если они относятся к стандартным.

Суммы, вычитаемые за детей, представляют собой стандартные налоговые вычеты. Это значит, что такая форма снижения налоговой нагрузки будет действовать постоянно, пока сохраняется исходный статус налогоплательщика (в данном случае, получение облагаемого налогом дохода и наличие одного или нескольких будущих наследников).

Кому можно производить этот вычет

Статья 218 Налогового кодекса РФ прописывает порядок назначения и вычисления налоговых льгот, в том числе и «детских» вычетов. Согласно закону, налоговый вычет на ребенка – это денежная сумма, обозначенная в нормативных актах, с которой не будет взиматься 13% по НДФЛ (подоходному налогу).

Право осуществить этот вычет имеет каждый из:

- родных родителей ребенка;

- усыновителей;

- опекунов;

- попечителей.

К СВЕДЕНИЮ! Очная форма обучения допускается не только в учебном заведении РФ, но и за рубежом. Обучение в магистратуре в качестве получения первого высшего образования не будет препятствием для назначения налогового вычета (естественно, если ребенок проходит по возрастному критерию).

Независимо от возраста, отдельный налоговый вычет будет начислен на детей-инвалидов.

Первый, второй, третий… Сколько вычитаем?

Налоговый вычет назначается отдельно на каждого ребенка, подходящего по возрастным критериям. На ребенка рожденного первым или вторым, он составляет одинаковую сумму, а именно 1400 руб.

Если на попечении налогоплательщика трое и больше малышей или подпадающих под вычет детей постарше, то на каждого отпрыска младше второго будет начислен вычет на сумму 3000 руб.

Суммы, предназначенные на каждого из них, складываются.

https://www.youtube.com/watch?v=KQN8n77tcaQ

Учет количества детей производится по старшинству, то есть в хронологическом порядке их появления на свет. При этом не важен возраст старших детей и их статус.

Например, самому старшему уже более 18 и он не обучается на очном отделении, то есть не подпадает под налоговый вычет, а всего в семье трое детей.

В таком случае, младший, не достигший этого возраста, все равно является третьим ребенком, которому положен вычет уже в большей сумме – 3000 руб.

ВАЖНО! В трагических случаях смерти детей их номер по старшинству не изменяется: каждый живой ребенок все равно продолжает считаться тем же по счету, каким он стал в момент появления на свет. Если новые дети появились у супругов в другом браке, они уже не будут считаться первыми: хронологический порядок рождения сохраняется.

Ребенок-инвалид предоставляет право произвести вычет в следующих пределах:

- 6 000 (для опекунов и попечителей).

ОБРАТИТЕ ВНИМАНИЕ! Приведенные суммы денежных средств – это не деньги, которые будут возвращены плательщику налогов, имеющему детей.

С этих средств просто не будет взиматься дополнительные 13%, приходящиеся на НДФЛ. Например, гражданин, имеющий двоих несовершеннолетних детей, получит налоговую льготу (1400 + 1400) х 0,13 = 364 руб.

На эту сумму станет легче его налоговое бремя.

Возможность самостоятельно произвести калькуляцию налогового вычета с помощью онлайн-сервиса есть у пользователей официального сайта ФНС. Для расчета нужно будет ввести в специальные поля исходные данные:

- количество детей;

- сумма облагаемого налогом дохода за предыдущий период;

- данные относительно детей с ограниченными возможностями по здоровью.

Двойной размер вычета

Закон предоставляет право некоторым категориям граждан производить «детский» налоговый вычет , увеличенный вдвое. Если ребенок воспитывается матерью-одиночкой, она имеет это право безоговорочно (так же, как и отец, воспитывающий ребенка один).

Любой родитель может отказаться получать положенный ему вычет на ребенка, тогда его доля данной налоговой льготы перейдет к другому родителю. Если ребенок усыновлен, то, если один из усыновителей отказывается от вычета, другой получит его удвоенным.

Когда родитель всего один

В законодательных актах термина «единственный родитель» нет. Мать-одиночка (реже отец) считается единственным родителем по закону, если это доказано в таких документах:

- в свидетельстве о рождении ребенка второй родитель не значится;

- ЗАГС выдал справку (форма 25), что в свидетельство сведения о втором родителе записаны со слов первого (чаще всего вписывается отец со слов матери);

- второй родитель скончался, чему имеется официальное медицинское свидетельство;

- второй родитель официально лишен родительских прав;

- имеется решение суда о признании второго родителя умершим или без вести пропавшим.

ВНИМАНИЕ! Незарегистрированный брак не может быть основанием для признания родителя одиночкой.

Если родитель-одиночка зарегистрировал брак, он уже не будет иметь права получать увеличенный вдвое налоговый вычет, поскольку перестал быть единственным попечителем своего ребенка. Зато право на эту льготу автоматически приобретает новый супруг.

Предел, установленный для дохода при начислении вычета

Большой доход снимает с граждан право налоговых льгот по наличию детей.

Если сумма дохода гражданина превысила установленную государством, он сам имеет финансовую возможность отвечать за обеспечение ребенка, поэтому нет оснований снижать его налоговое бремя.

До 2016 года граждане, получившие более 280 тыс. руб., не имели возможности осуществить детский налоговый вычет. В 2016 году эта сумма была изменена, и на сегодня составляет 350 тыс. руб.

Время, за которое рассчитывается полученный доход, начинает учитываться с начала налогового периода, а именно календарного года. Как только сумма по нарастающей в тот или иной месяц месяц достигла законного предела, за последующие месяцы вычет начисляться уже не будет.

Документы для налогового вычета на ребёнка

Если родители ребенка официально трудоустроены, то их работодатель сам подает необходимые бумаги в соответствующий налоговый орган. Граждане просто получат заработную плату в соответствии со всеми удержанными налогами и произведенными вычетами. Нужные документы предоставляются сотрудниками в отдел кадров или бухгалтерию по их месту работы.

Для стандартного «детского» налогового вычета понадобятся:

- свидетельства о рождении или усыновлении (на всех детей);

- заявление, в котором сотрудник просит предоставить стандартный налоговый вычет на ребенка (детей);

- справка 2-НДФЛ за прошлый год (если было изменено место работы);

- на детей, которым уже есть 18 лет – справка о том, что они действительно обучаются на дневном отделении того или иного учебного заведения (эту справку нужно ежегодно обновлять).

ДОПОЛНИТЕЛЬНО! Если родители разведены или их брак не был зарегистрирован, то второй родитель может получить вычет, если документально докажет, что участвует в обеспечении своего отпрыска: для этого ему нужно предоставить соглашение о выплате алиментов или справку о регистрации по одному месту жительства с ребенком. Действительно также решение суда об определении того лица, с кем остается ребенок в случае развода родителей.

Для «двойного» вычета к этим документам добавляется:

- заявление на получение налогового вычета в удвоенном размере;

- письменный отказ другого родителя или усыновителя;

- справка 2-НДФЛ родителя, написавшего отказ (за каждый месяц, по которым производится вычет).

Ответственность налогоплательщика

Работодатель берет на себя все обязательства по подаче документов в налоговую, расчету и начислению положенных выплат, в их число входят и налоговые вычеты. Такую обязанность предусматривает выполняемая им функция налогового агента, которую работодатель исполняет в отношении сотрудников.

https://www.youtube.com/watch?v=QwRqUfv9uDA

Но все свои действия работодатель производит, основываясь на сведениях и документах, полученных непосредственно от сотрудника.

Если работодатель добросовестно исполнил свои обязанности, а потом выяснилось, что сотрудником были предоставлены ложные данные и/или фиктивные документы, ответственность за такое деяние (а иногда предусмотрена и уголовная) ляжет на самого налогоплательщика – наемного сотрудника, а не его работодателя.

С какого времени начисляют вычет?

Расчетным периодом считается календарный год, поэтому налоговая льгота, касающаяся вычета по подоходному налогу за детей, будет начисляться с начала года. При этом не учитывается, в каком именно месяце в налоговый орган было предоставлено заявление, декларация и остальной пакет документов.

2017 год внес некоторые коррективы: теперь начало года начисления вычетов будет считаться с месяца, в котором рожден ребенок, либо с того дня, когда он был усыновлен или была установлена опека.

Если сотрудник, у которого имеются дети, трудоустроился, уже имея их, то новый работодатель начнет насчитывать положенные льготы, начиная с месяца трудоустройства, при этом принимая во внимание доходы, полученные непосредственно на новом месте.

Не получили положенный вычет?

Случается, что налогоплательщик по тем или иным причинам в течение года не получил положенную ему налоговую льготу на своих детей. А может быть, ему начислили этот вычет не полностью: случаются ошибки и у налоговых агентов. Это вовсе не означает, что возможность вычета для него потеряна.

В наступившем году у него есть возможность вернуть часть суммы в размере вычета с уже уплаченного налога.

Главное, вовремя подать в налоговую декларацию и полагающиеся документы для возврата средств по НДФЛ:

- свидетельство о рождении или об усыновлении (копии) на каждого из детей;

- форма 3-НДФЛ (декларация);

- для сына или дочери от 18 до 24 лет – справка об обучении на стационаре.

Финальные сроки вычетов

Если ребенку в текущем году исполняется 18, при этом он не обучается очно, то стандартный налоговый вычет будет положен до конца этого календарного года (месяц рождения значения не имеет).

Студент очного отделения до 24 лет даст право на вычет своим родителям на срок:

- до момента окончания учебного заведения (даже если ему еще не будет 24 лет);

- до года наступления 24-летия (даже если обучение не завершено).

ОБРАТИТЕ ВНИМАНИЕ! В трагическом случае смерти ребенка сниженная налоговая ставка сохраняется за его родителями до конца календарного года.

Заявление на предоставление вычета

Лучше всего, если на предприятии имеются готовые бланки заявлений, в которые нужно только вписать индивидуальные данные, а необходимые вычеты нужно будет отметить «флажками», тогда никакой из них не окажется забытым.

Однако, допускается и свободная форма заявления, ведь строго установленных образцов на этот счет не существует.

Пример заявления на стандартный налоговый вычет на детей

Директору ООО «Домострой»

от кладовщицы Розановой Р.Л.

ЗАЯВЛЕНИЕ

Прошу при определении налоговой базы предоставить мне ежемесячные стандартные налоговые вычеты по налогам на доходы физических лиц на моих детей Розанову А.Д. ( 21 год, студентка дневной формы обучения), Розанова О.Д. (10 лет).

К заявлению прилагаю:

- копию свидетельства о рождении Розанова О.Д.;

- копию паспорта Розановой А.Д.;

- справку о том, что Розанова А.Д. действительно обучается на дневном отделении МГУ (экономический факультет).

14.01.2015 г. Р.Л.Розанова

Пример заявления на предоставление налогового вычета в двойном размере

ЗАЯВЛЕНИЕ

Видео:Налоговый вычет на детей: нюансы, о которых вы не знали.Скачать

Подоходный налог в 2020 году с зарплаты — сколько процентов, ндфл если есть ребенок — Дело

22.11.2019

- Работающие родители по закону обладают правом пользоваться определенным преимуществом при расчете заработной платы — допустимо уменьшение НДФЛ за счет получения вычета на детей.

- За счет этого величина чистого дохода увеличится.

- Как рассчитать подоходный налог для тех работников, в семье которых есть несовершеннолетние дети (один, двое или более)?

НДФЛ или в расшифрованном виде налог на доходы физических лиц в общем случае имеет ставку 13% и удерживается работодателем из заработной платы работников непосредственно при ее выплате.

Основой для расчета подоходного налога является сумма зарплаты, полученная в течение года.

Пример:

В трудовом договоре с сотрудником компании Ивановым А.А. предусмотрена оплата его труда в размере 30 тыс. в месяц.

https://www.youtube.com/watch?v=kutujkZ7qfg

При выплате зарплаты, следуя нормам российского законодательства, бухгалтер компании удержит из нее 13% НДФЛ или 3900 и переведет эту сумму в тот же день или на следующий на счета казначейства.

В результате фактически доход работника составит 20000 – 2600 = 17400.

Важно! Подоходным налогом облагается не только заработная плата, но и другие выплаты работника: отпускные, больничные, компенсации, однако наличие детей при расчете НДФЛ с данных доходов не учитывается.

В какие сроки нужно перечислить подоходный налог?

Уменьшение НДФЛ при начислении заработной платы

Как уменьшить налоговую нагрузку с зарплаты, если есть в семье дети?

При наличии в семье одного или нескольких детей до 18 лет или студентов — очников до 24 лет лицам, получающим облагаемый подоходным налогом доход, полагается фиксированный налоговый вычет.

За счет данной льготы происходит уменьшение налоговой нагрузки на сотрудника. Что делать, если положенный вычет больше заработной платы?

Стандартные льготы применяются только до того месяца, в котором совокупная сумма зарплаты не превысила 350 тысяч рублей суммарным итогом с января. В последующих месяцах право на данный вид льготы утрачивается до конца года.

На указанный вид стандартных вычетов имеют право не только кровные родители, но и усыновители, а также опекуны и попечители, то есть все, кто законно воспитывает в своей семье детей.

Если за текущий год вычет на детей не предоставлен, то за возвратов средств можно обратиться в ФНС в следующем году.

Пример:

При наличии у сотрудника Иванова А.А. одного несовершеннолетнего воспитанника он имеет право на льготу в сумме 1400 руб. в месяц.

- Предположим, что его годовой доход по контракту составляет: 20000 × 12 месяцев = 240000.

- Полная сумма подоходного налога по ставке 13% будет равна 31200 руб., а его чистый доход на руки:

- 240000 – 31200 = 208800.

- Если в данной ситуации применить вычет на одного в сумме 1400 руб. в месяц или 16800 в год, то сумма НДФЛ за весь год с учетом вычета составит:

- (240000 – 16800) × 13% = 29016.

- И на руки сотрудник получит:

- 240000 – 29016 = 210984.

Размеры необлагаемой суммы в 2019 году

Вычет представляет собой сумму дохода, с которой не удерживается подоходный налог.

Их размеры на детей обозначены в пп.3 п.1 ст.218 НК РФ.

С какой суммы не берется подоходный налог при наличии несовершеннолетних (или учащихся до 24 лет):

- 1400 – действует на каждого из двух первых детей;

- 3000 – применяется на третьего и последующих.

Если у воспитанника установлена инвалидность, то дополнительно к указанным выше необлагаемым суммам добавляется:

- 12000 – для родных родителей, усыновителей;

- 6000 – для опекунов, приемных родителей.

Важно! С указанных сумм НДФЛ не берется, поэтому подоходный налог будет рассчитываться с разности начисления и вычета.

Получение налоговой детской льготы

Для получения положенных государственных вычетов при наличии детей с целью уменьшения налоговой нагрузки можно пойти двумя путями:

- Подать в бухгалтерию своего работодателя заявление на вычет. К бланку нужно приложить свидетельство о рождении или усыновлении, свидетельство о браке, документы, подтверждающие, что дети учатся на очном отделении в ВУЗе. Если родитель, претендующий на льготу, одновременно оформлен в нескольких компаниях, то он может подать заявление только в одной фирме.

- Если время упущено, и компания при выплате зарплаты не применила вычетов, удержав налог в излишнем размере, то можно в течение 3 лет обратиться в свою налоговую по месту прописки с заявлением о возврате излишне удержанного подоходного налога. К заявлению потребуется приложить декларацию 3-НДФЛ, заполненную самостоятельно вручную или при помощи интернет-сервисов. К декларации прилагаются те же документы, что при обращении в бухгалтерию, добавляется только справка с места работы по форме 2-НДФЛ за тот год, за который заявляется вычет.

В первом случае налоговая льгота позволит сразу же получить зарплату в большем размере. Во втором случае налог, который был удержан сверх положенной суммы, вернет государство через 3-4 месяца после подачи декларации в налоговую.

Расчет, если есть один несовершеннолетний

Необлагаемая сумма вычета на одного ребенка установлена в размере 1400 рублей в месяц.

https://www.youtube.com/watch?v=na5-zeb14qQ

Если сотрудник своевременно подал в свою бухгалтерию заявку на предоставление стандартного вычета, то компания начнет учитывать его при каждой выплате зарплаты.

Пример:

После получения заявления при расчете размера НДФЛ от суммы зарплаты Петрова В.В., бухгалтер из оклада в размере 35000 руб. вычтет 1400 руб., прежде, чем исчислить 13% и удержать налог.

- В результате сумма положенного подоходного налога будет следующей:

- (35000 – 1400) × 13% = 4368.

- И в качестве чистого дохода сотрудник получит зарплату:

- 35000 – 4368 = 30632.

В данном случае суммарный доход Петрова В.В. за 10 месяцев с января по октябрь составит 350000 руб. Согласно нормам российского законодательства, с октября право на вычет будет утрачено, и из заработной платы за этот месяц уже будет исчислена полная сумма подоходного налога без льготы.

Если в семье воспитываются двое

Сколько высчитываются с заработной платы, если в семье двое несовершеннолетних детей?

Сумма вычетов НДФЛ на первого и второго ребенка составляет по 1400 руб. в месяц на каждого или 2800 руб. за двоих сразу.

Своевременно заявленное право на данную льготу при наличии двух несовершеннолетних позволит сэкономить на НДФЛ сумму в размере 4368 руб. в год. Рассчитывается она следующим образом:

2800 (льгота) × 13% × 12 месяцев = 4368.

Данное утверждение справедливо, что за весь год суммарный доход работника с января не достиг 350000 руб.

При наличии троих и более

- Для многодетных семей предусмотрено повышение необлагаемой суммы дохода с целью уменьшения на них налоговой нагрузки и увеличения получаемого дохода.

- В многодетных семьях к третьему и каждому из последующих детей добавляется вычет по НДФЛ в сумме 3000.

- Совокупный вычет в месяц на троих составит:

- 1400 + 1400 + 3000 = 5800 руб.

- Значит, за полный год применения необлагаемой суммы на трех детей можно сэкономить 5800 * 13% * 12 = 9048, если доход не превысит 350000 руб.

- Если до рождения в семье малолетнего, у супругов было по 1 ребенку от предыдущих браков, то родившийся считается третьим.

С матери одиночки

- Если детей воспитывает единственный родитель, как правило, это мать одиночка, то она имеет право на получение двойного вычета НДФЛ.

- Так, если одинокая мать растит троих детей, то совокупная сумма вычета для нее составит 11600 руб. в месяц:

- (1400 + 1400 + 3000) × 2 = 11600.

- Годовая экономия НДФЛ составит (если не будет превышения предельного значения суммарной зарплаты):

- 11600 × 12 месяцев × 13% = 18096.

Пример с вычетами

В примере ниже рассмотрим, как рассчитать НДФЛ с зарплаты работникам, если положены вычета на 3 детей.

Условия примера:

Сидорова Н.Н. одна воспитывает троих детей, первому из которых 12 лет, второму — 14 лет, а третьему — 21 год и он обучается в ВУЗе на заочном отделении.

В таком случае, вычеты по НДФЛ полагаются только на двоих младших детей, так как старший уже достиг возраста 18 лет и не является студентом очником.

Оклад Сидоровой составляет 40000. Как рассчитать подоходный налог с ее зарплаты при таких условиях?

Расчет:

В месяц, величина ежемесячной льготы по НДФЛ на двоих детей составит 1400 + 3000 =4400 руб. (старший также учитывается при подсчете очередности рождения несмотря на то, что на него льгота не предоставляется).

- Так как речь идет о матери одиночке, то вычет удваивается и составляет 8800 руб.

- В месяц с ее зарплаты будет удержан НДФЛ в размере:

- (40000 (оклад) – 8800 (вычет)) × 13% (НДФЛ) = 4056.

Сумма получаемой заработной платы Сидоровой Н. Н. будет:

40000 (оклад) – 4056 (НДФЛ с учетом вычета) = 35944.

При условии, что оклад с начала года не менялся, в сентябре суммарный доход Сидоровой превысит 350000 руб., и она утратит право на льготу по НДФЛ. Ее чистый доход с этого месяца составит:

40000 (оклад) – 40000 × 13%(НДФЛ) = 34800.

Подоходный налог в россии сколько процентов

Своевременная и полноценная уплата налогов является залогом стабильного развития любого государства. Во всей системе налогообложения важнейшими и приносящими наибольший доход в общую казну являются прямые налоги. Подоходный налог является одним из самых главных налогов среди прямо уплачиваемых отчислений.

Что такое подоходный налог?

Юридические лица каждый год платят часть полученной прибыли в государственную казну по итогам своей финансовой деятельности, а физические лица платят налог от полученного дохода. Фактически он представляет собой налог, уплачиваемый на сумму всех полученных сумм или дивидендов (процентов).

Для удобства его расчета все субъекты разделены на два базовых вида:

- лица, которые признаны налоговыми субъектами нашей страны (они должны находиться на нашей территории определенное количество дней в календарном году);

- лица, которые не являются субъектами налоговой системы нашей страны (т.е. не находятся на территории страны положенное количество времени), но получают доход именно в нашей стране (от размещенных тут компаний, от продажи, по наследству и т.п.).

Суть данного налога заключается в том, что часть от средств, полученных данными группами лиц, перечисляется в государственную казну.

https://www.youtube.com/watch?v=t2AmdcUrUHk

Некоторые полученные суммы налогом не облагаются:

- доходы от продажи любого имущества, которым вы владели более 3-х лет;

- доходы, которые вы получили по наследству;

- доходы от предметов или прав, которые были вам подарены;

Следующие виды доходов всегда подлежат налогообложению:

- доходы от продажи любого имущества, которым вы владели менее 3-х лет;

- доходы от сдачи вашего имущества в аренду;

- доходы, полученные от источников, которые находятся не в нашей стране (иностранные компании и т.п.);

- доходы, полученные после различных выигрышей (участие в конкурсах, лотереях и т.п.).

Если вид вашего дохода нельзя однозначно отнести к одной из групп, то налоговые органы рассматривают его отдельно.

Система расчета и порядок уплаты подоходного налога

Уплата данного вида налога производится двумя способами:

- без предоставления налоговой декларации;

- c заполнением и предоставлением налоговой декларации.

Так, подоходный налог с зарплаты в 2019 году уплачивается без налоговых деклараций, автоматическим подсчетом и перечислением необходимой суммы.

- индивидуальные предприниматели;

- лица, получившие средства от выигрыша в лотерею (и аналогичные формы дохода);

- лица, источником полученных средств у которых служат иностранные источники;

- лица, получившие прирост средств от продажи имущества;

- лица, которые ведут свою собственную коммерческую практику (юристы, репетиторы, косметологи и т.п.);

- лица, получаемые доход по авторскому праву (с учетом наследования на права по научным изобретениям, произведениям искусства, технологий и т.п.);

- лица, получившие средства или предметы в подарок.

Сам налог рассчитывается по простой формуле: величина полученных средств умножается на определенную ставку.

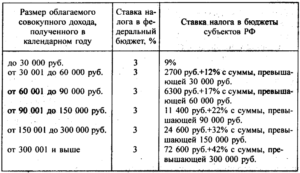

Величина ставки может быть разной для разных ситуаций налогообложения:

- 9% ставка устанавливается, если полученная сумма представляет собой дивиденды, полученные до января 2015 года или проценты по облигациям, которые были эмитированы в период до наступления января 2017 года.

- 13% ставка является самой распространенной ставкой и применяется для всех налоговых субъектов Российской Федерации, в том числе и для налогообложения заработной платы. Даже если лицо не является налоговым субъектом нашей страны, но осуществляет в России трудовую деятельность, ставка все равно будет равна 13%.

- 15% ставкой облагаются дивиденды, которые получены физическими лицами, не являющимися налоговыми субъектам нашей страны, но получившими доход от наших компаний.

- 30% ставкой облагаются все иные формы доходов, которые получены лицами, не являющимися налоговыми субъектами нашей страны.

Видео:НАЛОГОВЫЙ ВЫЧЕТ НА РЕБЕНКА В 2022 ГОДУСкачать

Налоговый вычет на детей в 2020 году: сумма, документы, что изменилось | Порядок возврата НДФЛ, если есть ребенок

В статье собрана исчерпывающая информация о том, что такое налоговый вычет на детей в 2020 году: бланк заявления, какая сумма вычета на ребенка, предел вычета, коды вычетов на ребенка, двойной вычет в пользу одного из родителей, кто имеет право на данный вид стандартных налоговых вычетов, как воспользоваться налоговыми льготами на детей.

Налоговый вычет на детей: что это такое и кто имеет право на вычет в 2020 году

Порядок и суммы предоставления налогового вычета на детей регламентируются статьей 218 Налогового кодекса РФ. Подробную информацию о том, что такое налоговые вычеты, вы можете прочитать в соответствующей статье. Применительно к вычетам на ребенка — это сумма, с которой не удерживается 13% подоходного налога (НДФЛ).

Получить налоговый вычет на детей в 2020 г. имеет право каждый из родителей, в том числе приемные, а также опекуны и попечители.

Важно! Если у супругов есть по ребенку от предыдущих браков, то общий малыш будет считаться третьим.

https://www.youtube.com/watch?v=QayuxWGr5tE

Стандартный налоговый вычет на детей в 2020 г. производится на каждого ребенка:

- в возрасте до 18 лет;

- на каждого учащегося очной формы обучения, аспиранта, ординатора, студента, курсанта в возрасте до 24 лет (сумма возврата – не более 12 000 рублей).

Право на возврат денег утрачивается в следующих случаях:

- совершеннолетие (или окончание учебного заведения в возрасте после 24 лет);

- официальный брак ребенка;

- его смерть.

Суммы и коды вычетов на детей в 2020 году

Вычет на детей действует до месяца, в котором доход налогоплательщика, исчисленный нарастающим итогом с начала налогового периода (нового года) превысил 350 000 рублей.

- На первого ребенка (код 114) составляет 1 400 рублей;

- На второго ребенка (код 115) – 1 400 рублей;

- На третьего ребенка (код 116) и последующих – 3 000 рублей;

- На ребенка-инвалида в 2020 г. (код 117) – 12 000 рублей для родителей и усыновителей и 6 000 рублей для опекунов, попечителей и приемных родителей.

Обратите внимание, указанные суммы в рублях – это не сумма, которую вы можете вернуть, а сумма, с которой не удерживается 13% налога. Например, если у гражданина РФ трое детей до 18-ти лет, сумма льготы для него составит (1 400 + 1 400 + 3 000) * 0,13 = 754 р. ежемесячно.

В таком же размере одновременно имеет право получать вычет второй родитель (опекун), если имеет доход, облагаемый налогом.

Посмотрим на примере:

В январе 2020 года зарплата Ивановой составила 35 тыс.руб. При наличии двух здоровых несовершеннолетних детей она имеет право на вычет в размере 2,8 тыс. руб. (по 1,4 тыс.руб. – на каждого ребенка).

С январской зарплаты Ивановой удержат 13% НДФЛ 4186 руб. Рассчитывается по следующей формуле: 35000 (оклад) минус 2800 (налоговый вычет)*13%.

Если бы Иванова не имела детей, то 13% удерживали бы с полного оклада: 35000*13% = 4550 руб.

Таким образом, сэкономить удалось 364 руб.

Необходимые документы для получения налогового вычета на детей

Обычно работодатель самостоятельно подает необходимые данные в налоговую службу для оформления вычета на детей сотрудника. В этом случае с указанных сумм не будет удерживаться налог, а чтобы получить налоговый вычет на детей в 2020 г., необходимо предоставить работодателю следующие документы:

Важно! Если заявитель работает официально в нескольких местах, то льгота предоставляется только у одного работодателя.

В 2020 году подать декларацию в налоговую нельзя. Детский вычет теперь делает исключительно работодатель. Однако в случае, если он не предоставил вычет либо предоставил в размере меньше положенного, за их получением по-прежнему можно обратиться в налоговый орган (см. п. 4 ст. 218 НК РФ).

Предоставление двойного вычета на ребенка

Вычет на ребенка может предоставляться в двойном размере матери-одиночке или одному из родителей (усыновителей) по их выбору.

При втором варианте необходимо заявление об отказе одного из родителей. Отказаться от льготы в пользу другого родителя не смогут:

- официально нетрудоустроенные;

- зарегистрированные в качестве безработных в центре занятости;

- находящиеся в декретном отпуске.

На заметку! Обязательным условием является наличие дохода, облагаемого НДФЛ, у родителя, передающего право на вычет.

С начала 2013 года справку о доходах по форме 2-НДФЛ необходимо работодателю предоставлять ежемесячно, если вычет получаете в двойном размере. Следовательно, для получения двойного вычета список документов дополняется:

Важно! Лимит в 350 тысяч при двойном вычете не удваивается.

Когда можно получить двойной налоговый вычет на ребенка?

FAQ по оформлению стандартного налогового вычета на детей в 2020 году:

Работодатель вправе предоставить вычет на ребенка с начала года независимо от месяца, в котором подано заявление на его получение и собраны все необходимые документы.

https://www.youtube.com/watch?v=0hafTSUaJxU

Размер налоговых вычетов следует определять, исходя из общего количества детей налогоплательщика, включая тех, на которых налоговые вычеты не предоставляют. Это касается не только родных детей, но и находящиеся в опеке или на попечении, усыновленных, падчериц и пасынков.

Важно! При расчете среднедушевого дохода на каждого члена семьи, например, для получения пособия на первенца, доходы учитываются целиком (до применения налогового вычета).

Если родители разведены или состоят в гражданском браке

Если между родителями ребенка брак не заключен, то второму родителю вычет получить возможно при предоставлении документа, подтверждающего нахождение ребенка на обеспечении налогоплательщика. Например, это может быть:

- справка о регистрации ребенка по месту жительства этого родителя;

- нотариальное соглашение родителей об уплате алиментов;

- копия решения суда, в котором есть пояснение, с кем проживает ребенок.

Вычет на ребенка в двойном размере единственному родителю

Законодательством не определено понятие «единственный родитель», однако, как отмечает Минфин, родитель не является единственным в случае, если между родителями ребенка не зарегистрирован брак. Отсутствие второго родителя у ребенка может быть подтверждено одним из следующих документов:

- св-во о рождении, в котором указан один родитель;

- справка ЗАГСа о том, что второй родитель вписан в св-во о рождении со слов матери (форма 25);

- свидетельство о смерти второго родителя;

- решение суда о признании второго родителя пропавшим без вести.

Нюансы исчисления и оформления

Налоговый вычет на ребенка-инвалида в 2020 году суммируется. Это означает, что родители смогут получить стандартный вычет по инвалидности (от 6 до 12 000 рублей) плюс детский вычет в зависимости от того, каким по счету малыш с ограниченными возможностями появился в семье – первым, вторым, третьим или последующим. Таким образом, размер вычета возрастает на сумму от 1,4 до 3 тыс.руб.

Важно! Если у ребенка 1 или 2 группа инвалидности, то получать льготы родители могут до тех пор, пока сыну или дочери не исполнится 24 года (при 3 группе – до 18 лет).

Оформляется вычет непосредственно у работодателя. Но в случае непредоставления вычета работодателем или предоставления его в меньшем, чем положено, размере, налогоплательщик вправе самостоятельно обратиться в налоговый орган для оформления (пересчета) выплат.

Важно напомнить о следующих нюансах.

- Для расчета берутся последние 12 месяцев, но если работник трудоустроился не в начале года, то учитывается его облагаемый НДФЛ доход с прежнего места работы.

- Если с полученной выплаты налог удерживался частично, то берется только та часть, с которой производились налоговые отчисления. Так, при выдаче матпомощи в размере 10 тыс.руб., только 6 тыс. облагается НДФЛ, поэтому для расчета следует взять не десять, а шесть тысяч.

- При внутреннем совмещении считается совокупный доход по всем должностям, при внешнем – только доход по основному месту работы.

- Если доход превысил допустимый лимит в 350 тысяч, это отличный повод отказаться в пользу другого родителя.

В перспективах у правительства несколько новшеств, но будут ли они реализованы, пока неизвестно:

- десятикратное увеличение максимального размера налогового вычета в 10 раз для многодетных семей;

- при зарплате менее 30 тыс.руб. – полное освобождение от НДФЛ

Сумма налогового вычета на детей в 2020 году может колебаться от 1400 до 12 тысяч рублей в зависимости от здоровья ребенка и его очередности появления в семье. И хотя около 2 лет назад депутаты хотели рассмотреть дополнительные льготы по стандартному возврату части налога для многодетных и малоимущих семей, вопрос до сих пор находится в подвешенном состоянии.

🔍 Видео

Вычет на детей и стандартный вычет на себя в личном кабинете: заполнение декларации 3-НДФЛСкачать

Социальные налоговые вычеты в 2024 годуСкачать

Налоговый вычет с материнского капитала - есть опасный подвох!Скачать

Повышенные лимиты и оформление без деклараций: новые правила налоговых вычетов в 2024 г.Скачать

Стандартный налоговый вычет на детей: как не упустить свою выгоду?Скачать

Социальные и стандартные налоговые вычеты 2020, если у вас есть дети: обучение, лечение, имуществоСкачать

Как получить стандартный налоговый вычет на ребенка с зарплаты 👶 #налоги #ндфл #вычетыСкачать

Налог с продажи квартиры в 2023 году менее 3, 5 лет в собственности: надо ли платить + ЗаконопроектСкачать

Налоговый вычет на детей - Сколько денег можно получить за 1 ребенка ? Стандартный налоговый вычетСкачать

«Объясняем на пальцах». Как вернуть уплаченный НДФЛСкачать

Как получить Стандартный налоговый вычет на ребенка?Скачать

Как БЫСТРО получить налоговый вычет. 3-НДФЛ для налогового вычета 2023Скачать

Налоговый вычет за 3 года как получить возврат НДФЛ за 3 года за квартиру, лечение и обучение 3-НДФЛСкачать

Стандартные вычеты работникам, имеющим детей.Скачать

Налоговые вычеты на детей в двойном размереСкачать

Налоговые классы в Германии | В чем разницаСкачать

Семьи с детьми освободили от уплаты налогов при продаже жилья - обзор нового законаСкачать